Similar presentations:

Риски на рынке ценных бумаг в РФ

1. Риски на рынке ценных бумаг в РФ

2. Риск - возможность наступления некоторого неблагоприятного события, влекущего за собой различного рода потери.

Основное свойство риска: риск имеет местотолько по отношению к будущему и

неразрывно связан с прогнозированием и

планированием, а значит и с принятием

решений вообще.

3. Виды рисков, присущих ценным бумагам, относятся:

ценовой риск – риск снижения стоимости ценной бумагина рынке;

риск доходности – риск, связанный с изменением

ожидаемой доходности инструмента;

риск ликвидности – риск, обусловленный невозможностью

продажи ценной бумаги на рынке либо продажи с

большими потерями, возникающими при продаже ценной

бумаги из-за разницы между ожидаемой ценой покупки и

продаже, сформировавшейся на рынке.

4.

Судя по рисунку можно сказать, что чем больше число ценных бумаг впортфеле, тем меньше становиться риск.

Инвестиционный портфель — набор реальных или

финансовых инвестиций. В узком смысле это совокупность ценных

бумаг разного вида, разного срока действия и разной степени

ликвидности, принадлежащая одному инвестору и управляемая как

единое целое.

5.

Общий риск портфеляСистемный риск

нельзя исключить, и

ему подвержены все

ценные бумаги

Несистемный риск

его можно избежать

при помощи

диверсификации

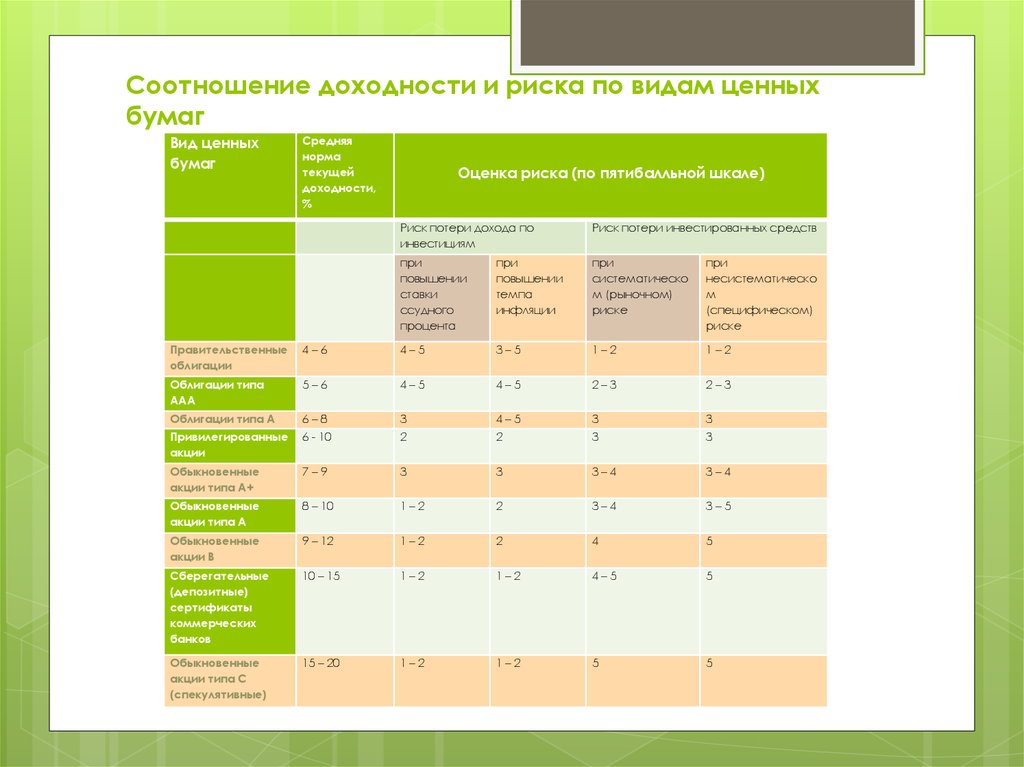

6. Соотношение доходности и риска по видам ценных бумаг

Вид ценныхбумаг

Средняя

норма

текущей

доходности,

%

Оценка риска (по пятибалльной шкале)

Риск потери дохода по

инвестициям

Риск потери инвестированных средств

при

повышении

ставки

ссудного

процента

при

повышении

темпа

инфляции

при

систематическо

м (рыночном)

риске

при

несистематическо

м

(специфическом)

риске

Правительственные

облигации

4–6

4–5

3–5

1–2

1–2

Облигации типа

ААА

5–6

4–5

4–5

2–3

2–3

Облигации типа А

6–8

3

4–5

3

3

Привилегированные

акции

6 - 10

2

2

3

3

Обыкновенные

акции типа А+

7–9

3

3

3–4

3–4

Обыкновенные

акции типа А

8 – 10

1–2

2

3–4

3–5

Обыкновенные

акции В

9 – 12

1–2

2

4

5

Сберегательные

(депозитные)

сертификаты

коммерческих

банков

10 – 15

1–2

1–2

4–5

5

Обыкновенные

акции типа С

(спекулятивные)

15 – 20

1–2

1–2

5

5

7. Системный (рыночный) риск – это вероятность наступления потерь в результате падения рынка ценных бумаг в целом.

Системный (рыночный) риск – это вероятностьнаступления потерь в результате падения рынка ценных

бумаг в целом.

Оценивая системный риск, инвестор может принять только два

решения: работать на рынке ценных бумаг или уйти в другую

сферу для инвестирования.

процентный риск - вызывается колебаниями процентных ставок.

Особенно актуален для владельцев долговых обязательств,

например, облигаций;

валютный риск - риск, присущий инвестициям в ценные

бумаги иностранных эмитентов и напрямую связанный с

колебаниями валютных курсов;

инфляционный риск - неожиданное повышение уровня

инфляции ведет к вынужденным изменениям в деятельности

эмитентов и может существенно повлиять на цену акций;

политический риск - неожиданные, в особенности

драматические, изменения политической ситуации неизбежно

влияют на фондовый рынок, зачастую весьма неблагоприятно.

8. Несистемный, или специфический риск – это вероятность наступления потерь в связи с операциями с конкретной ценной бумагой

Несистемный, или специфический риск – этовероятность наступления потерь в связи с операциями

с конкретной ценной бумагой (портфелем ценных

бумаг), это обобщенное понятие, характеризующее

все виды рисков, связанных с конкретными ценными

бумагами.

Инвестор, производя отбор ценных бумаг, удовлетворяющих

его с точки зрения риска, диверсифицируя свои вложения,

может понизить значение данного риска.

риск потери ликвидности - спрос на те или иные ценные

бумаги может подвергаться значительным изменениям, в

том числе пропадать на продолжительные периоды

времени;

финансовый риск - цена акций коммерческого банка

может колебаться в зависимости от проводимой ее

руководством финансовой политики;

риск невыполнения обязательств - эмитент, в силу различных

причин (например, банкротство), может оказаться не в

состоянии выполнить в срок или вообще выполнить свои

обязательства перед держателями его ценных бумаг.

9. Общий вывод:

Вся деятельность на рынке ценных бумаг пронизана рисками.Любые решения, операции на этом рынке означают, что его

участник (инвестор, эмитент, посредник т. д.) принимает на себя

ту или иную величину рисков. Ожидание потерь, соизмерение их

вероятности с ожидаемой выгодой составляют основу мышления и

даже бессознательных реакций человека, действующих на рынке

ценных бумаг.

В этой связи очень важно:

понимать содержание рисков;

различать их виды;

уметь оценивать величины конкретных рисков;

отдавать себе отчет в том, насколько риски российского рынка

ценных бумаг выше, чем на фондовых рынках Запада. (и тогда

потери будут минимальными)

finance

finance