Similar presentations:

Договор факторинга

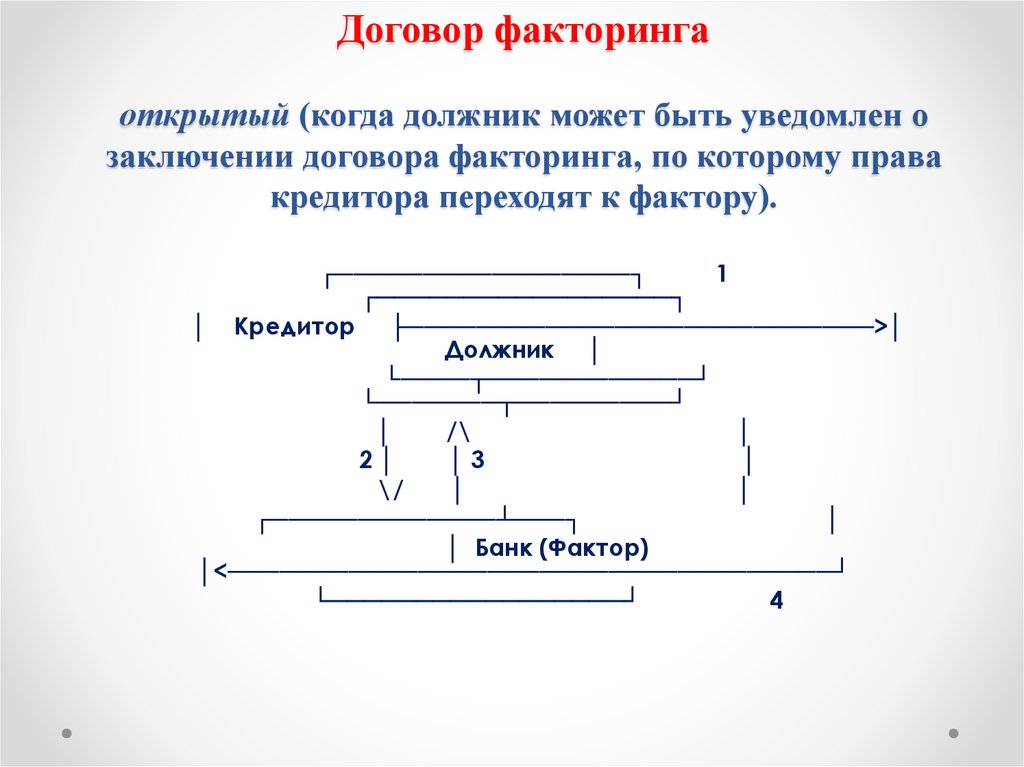

1. Договор факторинга открытый (когда должник может быть уведомлен о заключении договора факторинга, по которому права кредитора

переходят к фактору).┌─────────────────┐

1

┌─────────────────┐

│ Кредитор ├───────────────────────────>│

Должник │

└────┬────────────┘

└───────┬─────────┘

│

/\

│

2│

│3

│

\/

│

│

┌─────────────┴───┐

│

│ Банк (Фактор)

│<───────────────────────────────────┘

└─────────────────┘

4

2. Договор факторинга (открытый факторинг)

1) кредитор отгружает товар (выполняет работу,оказывает услугу);

2) кредитор заключает с банком договор факторинга

(уступает ему право требования);

3) банк перечисляет кредитору сумму денежного

обязательства за минусом дисконта;

4) через некоторое время должник перечисляет

денежные средства банку.

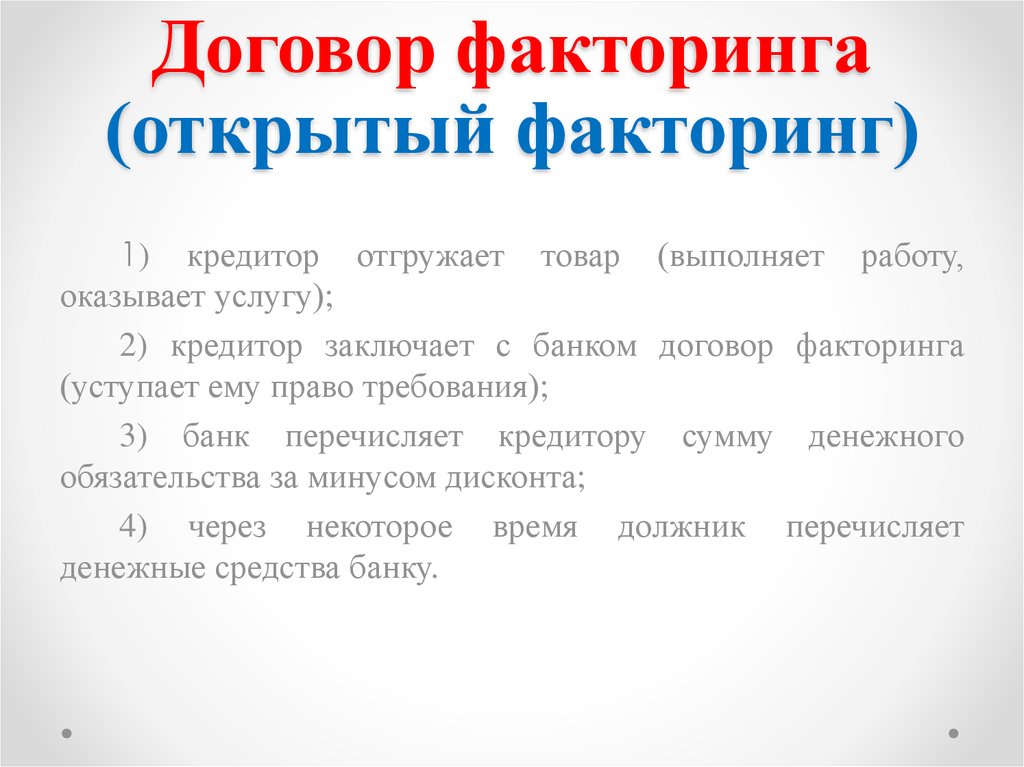

3. Договор факторинга Скрытый факторинг - это такая разновидность факторинга, при котором хотя права кредитора переходят к

фактору, но должник неуведомляется кредитором о проведении факторинга

┌─────────────────┐

1

┌─────────────────┐

│ Кредитор ├───────────────────────────>│

Должник │

│

│<───────────────────────────┤

└────┬────────┬───┘

4

└─────────────────┘

│ /\ │

2│ │3 │5

\/ │ \/

┌────────┴────────┐

│ Банк (Фактор) │

└─────────────────┘

│

4. Договор факторинга (скрытый факторинг)

1) кредитор отгружает товар (выполняет работу, оказываетуслугу);

2) кредитор заключает с банком договор факторинга

(уступает ему право требования);

3) банк перечисляет кредитору сумму денежного

обязательства должника за минусом дисконта;

4) через некоторое время должник перечисляет денежные

средства кредитору;

5) кредитор перечисляет банку денежные средства,

полученные от должника.

5. Договор факторинга

Согласно ст. 154Банковского кодекса договоры

факторинга подразделяются также по месту проведения

факторинга:

- внутренние, если сторонами договора факторинга являются

резиденты;

- международные, если одна из сторон договора факторинга

является нерезидентом.

Однако более важным является разграничение договоров

факторинга по условиям платежа между фактором и кредитором

на договоры:

- без права обратного требования (регресса), когда фактор

несет риск неоплаты должником денежных требований;

- с правом обратного требования (регресса), когда кредитор

несет риск неоплаты должником денежных требований.

6. Договор факторинга

По договору факторинга без права обратного требования(регресса) кредитор не отвечает за неисполнение (ненадлежащее

исполнение) должником уступленного денежного требования.

По договору факторинга с правом обратного требования

(регресса) фактор вправе предъявить к кредитору требование о

возмещении:

- суммы денежного обязательства, не уплаченной должником, и

причиненных убытков в случае, если должник не уплатил фактору

сумму денежного обязательства, причитающуюся ему по

уступленному денежному требованию, или уплаченная сумма

оказалась меньше причитающейся суммы;

- причиненных убытков в случае, если должник просрочил уплату

фактору суммы денежного обязательства, причитающейся ему по

уступленному денежному требованию

7. Договор факторинга (Элементы договора)

Стороны договора именуются кредитором и фактором.В качестве фактора может выступать исключительно банк или небанковская

кредитно-финансовая организация, для которых договор финансирования под

уступку денежного требования во всех случаях является предпринимательским.

В качестве кредитора по договору факторинга может выступать любое

правосубъектное лицо: физическое лицо, как зарегистрированное в качестве

индивидуального предпринимателя, так и не зарегистрированное в качестве

такового; коммерческая и некоммерческая организация, являющаяся кредитором

по любому гражданско-правовому договору, по которому в качестве встречного

исполнения должник обязан передать кредитору денежную сумму.

8. Договор факторинга (Элементы договора)

Предмет договора можно определить как денежное требованиекредитора к должнику:

1) существующее денежное требование, то есть требование, срок

платежа по которому наступил к моменту заключения договора,

или .

2) будущее денежное требование, то есть требование, срок платежа

по которому наступит в будущем. Денежное требование,

являющееся предметом договора факторинга, независимо от вида

требования, должно быть действительным, то есть существующим

и принадлежащим кредитору, в подтверждение чего последний

обязан предоставить соответствующие документы.

Кроме того кредитор должен иметь право на уступку денежного

требования.

Предмет договора является его существенным условием.

9. Договор факторинга (Элементы договора)

Цена договора состоит:- во-первых, из стоимости передаваемого по договору денежного требования

кредитора к должнику;

- во-вторых, из суммы, которую фактор передаст кредитору в счёт оплаты полученного

от него денежного требования к должнику;

- в-третьих:, из суммы, которая составляет разницу между суммой денежного

требования к должнику, полученного фактором, и суммой, переданной фактором

кредитору в оплату полученного денежного требования, то есть суммы дисконта.

Цена договора факторинга, включая все три составляющие, является существенным

условием.

Срок договора. При заключении договора стороны должны указать срок наступления

платежа по уступаемому денежному требованию независимо от того, передаётся

существующее либо будущее денежное требование. Кроме того, если кредитор

передаёт фактору денежное требование к должнику в целях обеспечения своего

обязательства перед фактором, заключая, договор факторинга, стороны должны,

согласовать срок возникновения и прекращения обязательств, кредитора перед

фактором.

10. Договор факторинга (Элементы договора)

Существенным для договора данного типа является срок предоставленияфактором в распоряжение кредитора обусловленной соглашением сторон денежной

суммы. Названные сроки являются существенным условием договора.

Форма договора. Специальные требования к форме договора факторинга нормами

главы 43 ГК и нормами главы 19 Банковского кодекса не установлены, что

обусловливает необходимость применения к факторинговым отношениям общих

правил о форме сделок.

К существенным условиям договора кроме указанных относятся условия о форме

факторинговых отношений (открытый или скрытый факторинг), а также условия

платежа - с правом или без права регресса.

11. Договор факторинга (Элементы договора)

Права и обязанности сторон договора.Основной обязанностью фактора является выплата кредитору обусловленной договором денежной

суммы в установленный соглашением сторон срок. На фактора может быть возложена обязанность по

уведомлению должника об уступке фактору денежного требования к должнику.

Кредитор имеет право:

- требовать от фактора передачи кредитору указанной в договоре факторинга денежной суммы в

обусловленный соглашением сторон срок;

- уступить фактору денежное требование к должнику даже в том случае, когда договором между

кредитором и должником установлен запрет на совершение указанных действий; ;

- требовать от фактора предоставления отчёта о суммах, полученных от должника, в случае передачи

фактору, денежного требования к должнику в целях обеспечения обязательств кредитора перед фактором.

Основной обязанностью кредитора является обязанность по передаче фактору обусловленного

договором факторинга денежного требования к должнику в обусловленный договором факторинга срок.

На кредитора соглашением сторон может быть возложена обязанность по уведомлению должника о

передаче кредитором фактору денежного требования к должнику. В случае заключения договора

факторинга с правом регресса на кредитора возлагается риск неоплаты должником указанного в договоре

факторинга денежного требования.

На кредитора возлагается ответственность за уступку фактору денежного требования к должнику, если

запрет на совершение указанных действий предусмотрен соглашением между должником и кредитором.

12. Договор факторинга (Элементы договора)

Фактор имеет право:- требовать от кредитора передачи обусловленного договором денежного

требования к должнику;

- на последующую уступку полученного от кредитора денежного

требования к должнику другому банку или небанковской кредитнофинансовой организации только в том случае, когда эта возможность

прямо предусмотрена договором факторинга;

- собственности на всю сумму денежных средств, полуденных от

должника по уступленному фактору кредитором денежному требованию;

- требовать от кредитора возврата неуплаченной должником суммы по

денежному обязательству к должнику, переданному фактору кредитором,

а также возмещения убытков, причинённых фактору должником

неуплатой (неполной уплатой) либо просрочкой уплаты причитающихся

фактору денежных сумм, если договором факторинга фактору

предоставлено право регрессного требования к кредитору.

13. Договор банковского вклада (депозита)

Согласно части первой ст. 184 Банковского кодекса к существенным условиям договора банковскоговклада (депозита) относятся:

- валюта вклада (депозита) и сумма первоначального взноса во вклад (депозит);

- размер процентов по вкладу (депозиту);

- вид договора банковского вклада (депозита);

- срок возврата вклада (депозита) - для договора срочного банковского вклада (депозита);

- обстоятельство (событие), при наступлении (ненаступлении) которого вкладополучатель обязуется

возвратить вклад (депозит), - для договора условного банковского вклада (депозита);

- фамилия, собственное имя, отчество (при его наличии), данные документа, удостоверяющего личность

физического лица, наименование и место нахождения юридического лица (место нахождения его

постоянно действующего исполнительного органа), на имя которого вносится вклад (депозит), - для

договора банковского вклада (депозита) на имя другого лица;

- иные условия, относительно которых по заявлению одной из сторон должно быть достигнуто

соглашение.

Договор банковского вклада (депозита), заключаемый с вкладчиком - физическим лицом (за исключением

вкладчика - индивидуального предпринимателя), кроме условий, определенных частью первой ст. 184

Банковского кодекса или иным законодательством Республики Беларусь, должен содержать следующие

существенные условия:

- порядок внесения вкладчиком денежных средств во вклад (депозит);

- порядок возврата денежных средств вкладчику в случае неисполнения вкладополучателем обязательства

или досрочного расторжения этого договора;

- ответственность вкладополучателя за неисполнение обязательства (часть вторая ст. 184 Банковского

кодекса Республики Беларусь).

14. Договор текущего (расчетного) банковского счета

По договору текущего (расчетного) банковского счета однасторона (банк или небанковская кредитно-финансовая

организация) обязуется открыть другой стороне (владельцу

счета) текущий (расчетный) банковский счет для хранения

денежных средств владельца счета и (или) зачисления на этот счет

денежных средств, поступающих в пользу владельца счета, а

также выполнять поручения владельца счета о перечислении и

выдаче соответствующих денежных средств со счета, а владелец

счета предоставляет банку или небанковской кредитнофинансовой организации право использовать временно свободные

денежные средства, находящиеся на счете, с уплатой процентов,

определенных законодательством или договором, а также, за

исключением случаев, установленных законодательными актами,

уплачивает банку или небанковской кредитно-финансовой

организации вознаграждение (плату) за оказываемые ему услуги

(часть первая ст. 774 ГК).

15. Договор текущего (расчетного) банковского счета

Договор текущего (расчетного) банковского счета относится к группе договоровоб оказании услуг и представляет собой договорный вид «текущий (расчётный)

банковский счёт», входящий в договорный тип «банковский счёт».

Виды договора:

- договора временного счёта;

- договора корреспондентского счёта;

- договора благотворительного счёта;

- договора карт - счёта.

Правовая природа: договор является консенсуальным, взаимным, возмездным,

публичным, присоединения.

Правовая основа: глава 45 ГК (ст. 774), глава 22 Банковского кодекса (ст. 197 – 211), а

также нормы специальных нормативных правовых актов, в частности, порядок

расчетов между юридическими лицами, индивидуальными предпринимателями в

Республике Беларусь. утвержденный Указом Президента Республики Беларусь от 29

июня 2000 г. № 359; Правила проведения валютных операций. Утвержденные

постановлением Правления Национального банка Республики Беларусь от 30 апреля

2004 г. № 72 и другие нормативные правовые акты.

16. Расчетные правоотношения

В соответствии с пунктом 1 ст. 775 ГК расчеты с участием граждан, несвязанные с осуществлением ими предпринимательской деятельности,

могут проводиться наличными деньгами (ст. 141) или в безналичном

порядке, установленном законодательством.

Расчеты между юридическими лицами, а также расчеты с участием

граждан, связанные с осуществлением ими предпринимательской

деятельности, проводятся в безналичном порядке. Расчеты между этими

лицами могут проводиться также наличными деньгами в случаях,

предусмотренных законодательством (пункт 2 ст. 775 ГК).

Безналичные расчеты проводятся через банки или небанковские

кредитно-финансовые организации, в которых открыты соответствующие

счета, если иное не вытекает из акта законодательства и не обусловлено

используемой формой расчетов (пункт 3 ст. 775 ГК).

Отношения по расчетам регулируются законодательством (пункт 4 ст.

775 ГК).

17. Расчетные правоотношения

Расчётное правоотношение состоит из трёх элементов: субъектов, объекта и содержания. Субъектныйсостав у различных расчётных правоотношений неоднородный.

Так, субъектами наличных расчётных отношений являются должник и кредитор в соответствии с

основным гражданско-правовым обязательством.

Субъектами безналичных расчётных отношений являются:

1) стороны банковского перевода: плательщик, в качестве которого могут выступать организации и их

филиалы, выделенные этими организациями на отдельный баланс, органы государственной власти и

управления, физические лица, включая индивидуальных предпринимателей, за счёт денежных средств

которых осуществляется банковский перевод; бенефициар, в качестве которого могут выступать

субъекты, указанные выше, в пользу которых осуществляется банковский перевод;

2) участники банковского перевода: банк-отправитель; банк-получатель, которые участвуют в

операциях по осуществлению банковского перевода.

В указанных правоотношениях банки и небанковские кредитно-финансовые организации являются

субъектами банковских правоотношений, а плательщик и бенефициар – их участниками.

Объектом безналичных расчётных правоотношений являются действия субъектов и участников

правоотношений, направленные на передачу денежных средств от должника кредитору, а объектом

наличных расчётных правоотношений являются передаваемые от должника кредитору наличные

денежные средства.

Содержание расчётных правоотношений составляют права и обязанности их субъектов и участников,

закреплённые в Банковском кодексе и иных нормативных правовых актах.

18. Расчетные правоотношения

Правовая основа: глава 46 ГК (ст. 775), глава 24 Банковского кодекса(ст. 231 - 275), нормы специальных нормативных правовых актов, в

частности, порядок расчетов между юридическими лицами,

индивидуальными предпринимателями в Республике Беларусь.

утвержденный Указом Президента Республики Беларусь от 29 июня 2000

г. № 359; Инструкция о банковском переводе, утвержденная

постановлением Правления Национального банка Республики Беларусь

от 29 марта 2001 г. № 66 (в редакции постановления Правления

Национального банка Республики Беларусь от 19 ноября 2012 г. № 583);

Инструкция об организации наличного денежного обращения в

Республике Беларусь, утвержденная постановлением Правления

Национального банка Республики Беларусь от 30 марта 2011 г. № 112

«Об утверждении Инструкции об организации наличного денежного

обращения в Республике Беларусь и о признании утратившими силу

некоторых постановлений Правления Национального банка Республики

Беларусь и их отдельных структурных элементов» и другие акты

законодательства.

19. Расчетные правоотношения

Под формой расчетов принято понимать предусмотренные правовыминормами условия безналичных платежей, отличающиеся способом

зачисления средств на счет получателя средств, видом расчетного

документа и порядком документирования.

Безналичные расчеты – это платежи, осуществляемые посредством

перечисления средств со счетов плательщика на счет получателя средств

в кредитном учреждении путем совершения банковских операций. При

этом наличные деньги при проведении этих операций не участвуют.

Формами безналичных расчетов являются:

– платежное поручение (перевод);

– платежное требование-поручение;

– платежное требование;

– аккредитив;

– чек;

– банковская пластиковая карточка

20. Расчетные правоотношения

Платежное поручение (перевод) – это платежная инструкция, согласно которой банкотправитель по поручению плательщика осуществляет перевод денежных средств в банкполучатель лицу, указанному в поручении (бенефициару). Расчеты платежнымипоручениями могут производиться за полученные товары, оказанные услуги, выполненные

работы. Может производиться также предоплата товаров, работ и услуг, а также могут

выдаваться авансовые платежи, если это предусмотрено законодательством или

соглашением сторон.

Под исполнением банком-отправителем платежного поручения понимается выдача

платежного поручения банку-получателю с одновременным предоставлением ему

денежных средств, необходимых для исполнения этого платежного поручения.

Под исполнением банком-получателем платежного поручения понимаются:

– зачисление денежных средств на счет бенефициара. В этом случае после исполнения

платежного поручения банк-получатель обязан представить бенефициару документы,

подтверждающие зачисление денежных средств на его счет;

– выдача наличных денежных средств бенефициару или использование денежных средств в

соответствии с его указаниями (при переводе (зачислении) денежных средств в пользу

бенефициара, не имеющего счета в банке) (ст. 240 Банковского кодекса ).

21. Расчетные правоотношения

Платежное требование-поручение является платежной инструкцией,содержащей требование бенефициара (банк или клиент, в пользу

которого осуществляется банковский перевод) к плательщику оплатить

стоимость поставленного по договору товара, провести платежи по

другим операциям на основании направленных ему (минуя

обслуживающий банк) расчетных, отгрузочных и иных документов,

предусмотренных договором.

Платежное требование является платежной инструкцией, содержащей

требование бенефициара (взыскателя) к плательщику об уплате

определенной суммы денежных средств через банк (ст. 252 Банковского

кодекса).

Платежное требование оплачивается с предварительным акцептом.

Платежные требования используются для расчетов за отгруженные

товары (работы, услуги) по соглашению сторон основного обязательства.

Правила проведения безналичных расчетов посредством платежного

требования устанавливаются Национальным банком.

22. Расчетные правоотношения

Аккредитив – это обязательство, в силу которого банк, действующий по поручению клиента-приказодателя(банк-эмитент), должен осуществить платеж получателю денежных средств (бенефициару) либо акцептовать и

оплатить или учесть переводной вексель, выставленный бенефициаром, или дать полномочия другому банку

(исполняющему банку) осуществить такой платеж либо акцептовать и оплатить или учесть переводной вексель,

выставленный бенефициаром, если соблюдены все условия аккредитива. Аккредитив может исполняться

посредством платежа по предъявлении, платежа с отсрочкой, акцепта и оплаты или учета переводного векселя.

Для передачи бенефициару уведомления о выставлении аккредитива банк-эмитент (исполняющий банк) может

привлекать иной банк (авизующий банк). Аккредитив представляет собой самостоятельное обязательство по

отношению к обязательствам, вытекающим из договора купли-продажи или иного договора, в котором

предусмотрена эта форма расчетов. Для банков условия таких договоров не являются обязательными (ст. 254

Банковского кодекса).

Выделяют следующие виды аккредитивов: 1. безотзывной; 2. подтвержденный; 3. переводной; 4.

резервный (ст. 255 Банковского кодекса).

Под безотзывным аккредитивом понимается аккредитив, который не может быть отменен или изменен без

согласия бенефициара (часть первая ст. 257 БК). По просьбе банка-эмитента исполняющий банк, участвующий в

аккредитивной операции, может подтвердить безотзывный аккредитив (подтвержденный аккредитив) (часть

четвертая ст. 257 Банковского кодекса).

Под переводным аккредитивом понимается аккредитив, по которому по заявлению бенефициара банк-эмитент

(исполняющий банк) может дать согласие иному лицу (иному бенефициару) на полное либо частичное

исполнение аккредитива, если это допускается обязательством, с условием представления этим бенефициаром

документов, указанных в аккредитиве (часть первая ст. 258 Банковского кодекса).

Под резервным аккредитивом понимается аккредитив, по которому банк выдает независимое обязательство

выплатить определенную сумму денежных средств бенефициару по его требованию (заявлению) или по

требованию с представлением соответствующих условиям аккредитива документов, указывающих, что платеж

причитается вследствие неисполнения приказодателем какого-либо обязательства или наступления какого-либо

обстоятельства (события) (часть первая ст. 259 Банковского кодекса).

23. Расчетные правоотношения

Чеком признается ценная бумага, содержащая ничем не обусловленноераспоряжение чекодателя осуществить платеж указанной в нем суммы

чекодержателю (часть первая ст. 272 Банковского кодекса).

Участниками чекового обязательства являются:

- чекодатель – лицо, за счет которого осуществляется выплата средств по

чеку (должник);

- чекодержатель – лицо, в пользу которого производится выплата

средств по чеку (кредитор);

- плательщик (банк) – в качестве плательщика может выступать только

банк, где чекодатель имеет средства, которыми он вправе распоряжаться

путем выставления чеков.

Осуществление расчетов чеками возможно при наличии чекового

договора между банком-плательщиком и будущим чекодателем.

Существуют два вида чеков: расчетные (используются для ведения

безналичных расчетов) и кассовые (используются для получения

наличных денег).

24. Расчетные правоотношения

Банковская платежная карточка - это платежный инструмент, обеспечивающий доступ кбанковскому счету, счетам по учету банковских вкладов (депозитов), кредитов физического

или юридического лица для получения наличных денежных средств и осуществления

расчетов в безналичной форме, а также обеспечивающий проведение иных операций в

соответствии с законодательством Республики Беларусь (часть первая

ст. 273

Банковского кодекса Республики Беларусь).

С использованием банковских карточек осуществляются такие виды операций, как

безналичные платежи за приобретенные товары и услуги и получение наличных денежных

средств.

Карточка выдается держателю на основании заключенного банком-эмитентом и клиентом

договора, предусматривающего осуществление операций с использованием банковской

пластиковой карточки. К числу существенных условии данного договора законодательством

отнесены: вид карточки и срок ее действия, порядок пользования карточкой, права и

обязанности клиента и банка, ответственность сторон в случае нарушения условий

договора, порядок аннулирования и изъятия карточки.

Порядок осуществления расчетов с помощью банковских пластиковых карточек

определен в Инструкции о порядке совершения операций с банковскими платежными

карточками, утвержденной постановлением Правления Национального банка

Республики Беларусь от 18 января 2013 г. № 34 (с изменениями и дополнениями).

25. Расчетные правоотношения

Наличные расчёты в Республике Беларусь без каких-либоограничений осуществляются между физическими лицами, а также

при оплате физическим лицом продукции, приобретаемой в розницу.

Наличные расчёты между субъектами хозяйствования ограничены и

осуществляются в соответствии с нормами Инструкции о порядке

ведения кассовых операций и порядке расчётов наличными

денежными средствами в белорусских рублях на территории

Республики Беларусь, утвержденной постановлением Правления

Национального банка Республики Беларусь от 29 марта 2011 г. № 107

.(в редакции постановления Правления Национального банка

Республики Беларусь от 31 марта 2014 г. № 199) «Об утверждении

Инструкции о порядке ведения кассовых операций и порядке

расчетов наличными денежными средствами в белорусских рублях

на территории Республики Беларусь и о признании утратившими

силу некоторых постановлений Правления Национального банка

Республики Беларусь и их отдельных структурных элементов».

finance

finance