Similar presentations:

Общие методы уменьшения рисков

1. ОБЩИЕ МЕТОДЫ УМЕНЬШЕНИЯ РИСКОВ

2. 1. Диверсификация

Под диверсификацией понимается процессраспределения инвестиционных средств между различными

объектами вложения капитала. которые непосредственно не

связаны между собой, с целью снижения риска и потери

доходов

Диверсификация выражается во владении многими

рискованными активами, вместо концентрации всех

капиталовложений только в одном из них. Поэтому

диверсификация ограничивает подверженность риску,

связанному с одним единственным видом активов.

Диверсификация предполагает включение в финансовую

схему различных по своим свойствам активов. Чем их

больше, тем в силу закона больших чисел значительнее (изза взаимопогашения рисков- отклонений) их совместное

влияние на ограничение риска.

3. Основные методы диверсификации рисков

4. ВИДОВАЯ диверсификация рисков

Под видовой диверсификацией следует понимать необходимостьинвестирования в абсолютно разные финансовые активы. В нестабильной

экономической и политической ситуации это особенно актуально. К

примеру, смена налогового законодательства может негативно

отразиться на субъектах традиционного бизнеса, поэтому инвестировать

исключительно в бизнес рискованно.

Пример видовой диверсификации:

Одновременное инвестирование в бизнес, недвижимость, депозиты,

ценные бумаги.

5. ИНСТРУМЕНТАЛЬНАЯ диверсификация рисков

Инструментальная диверсификация инвестиционных рисков означает, чтонеобходимо также разбивать инвестиции на разные финансовые

инструменты в рамках одного актива. Как и в первом случае, возможные

изменения инвестиционного климата могут вытеснить с рынка одни

финансовые инструменты и, наоборот, существенно повысить доходность

других. Например, производство может стать убыточным, а торговля или

сфера услуг – наоборот, более привлекательным способом ведения

бизнеса.

6. ИНСТРУМЕНТАЛЬНАЯ диверсификация рисков

7. ИНСТРУМЕНТАЛЬНАЯ диверсификация рисков

Примеры инструментальной диверсификацииОдновременное инвестирование в депозиты до востребования и срочные

депозиты; одновременное инвестирование в акции и облигации;

одновременное инвестирование в розничный продуктовый магазин и

парикмахерскую.

8. ВАЛЮТНАЯ диверсификация рисков

Под валютной диверсификацией понимается необходимостьинвестирования в разных валютах.

В первую очередь валютная диверсификация инвестиционных рисков

призвана защитить инвестора от возможных курсовых колебаний, падения

курсов одних валют по отношению к другим. И речь здесь идет не только о

рисках обесценивания национальной валюты, но и о важнейших мировых

валютах: доллар и евро. К примеру, курс евро очень нестабилен, поэтому

инвестиции только в евро могут, с учетом временного падения курса

евро, принести инвестору убытки, даже если проект в целом прибыльный.

Примеры валютной диверсификации

Инвестирование в банковские депозиты в национальной валюте и

долларах США; инвестирование в торговлю на международных биржах в

долларах и евро.

9. ИНСТИТУЦИОНАЛЬНАЯ диверсификация рисков

Институциональная диверсификация означает, что инвестировать даже водинаковые активы и инструменты следует через различные финансовые

институты. Этот метод диверсификации защищает инвестора от потери

всего капитала в случае, если у одного из финансовых учреждений,

посредством которого он осуществляет инвестирование, возникнут

временные трудности или же оно будет признано банкротом.

Примеры институциональной диверсификации

Инвестирование в депозиты банка A, банка B и банка C; инвестирование в

ПАММ-счета торговых площадок A и B; инвестирование в акции компаний

A, B и C..

10. ТРАНЗИТНАЯ диверсификация рисков

Транзитная диверсификация инвестиционных рисков предполагаетинвестирование в проекты с различными способами вывода средств. Об

этом методе диверсификации рисков иногда забывают даже опытные

инвесторы, тем не менее, он имеет очень важное значение. Дело в том,

что если инвестиционный проект (или все проекты) предполагают только

один способ вывода прибыли и инвестиций, вкладывать в них очень

рискованно, поскольку даже при стабильной работе проекта проблемы

могут возникнуть с выводом средств.

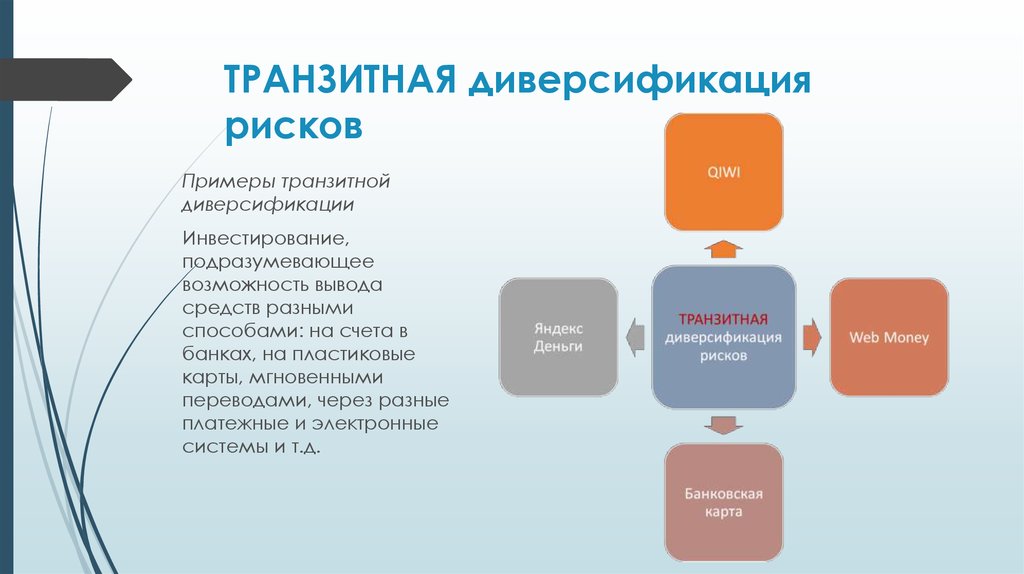

11. ТРАНЗИТНАЯ диверсификация рисков

Примеры транзитнойдиверсификации

Инвестирование,

подразумевающее

возможность вывода

средств разными

способами: на счета в

банках, на пластиковые

карты, мгновенными

переводами, через разные

платежные и электронные

системы и т.д.

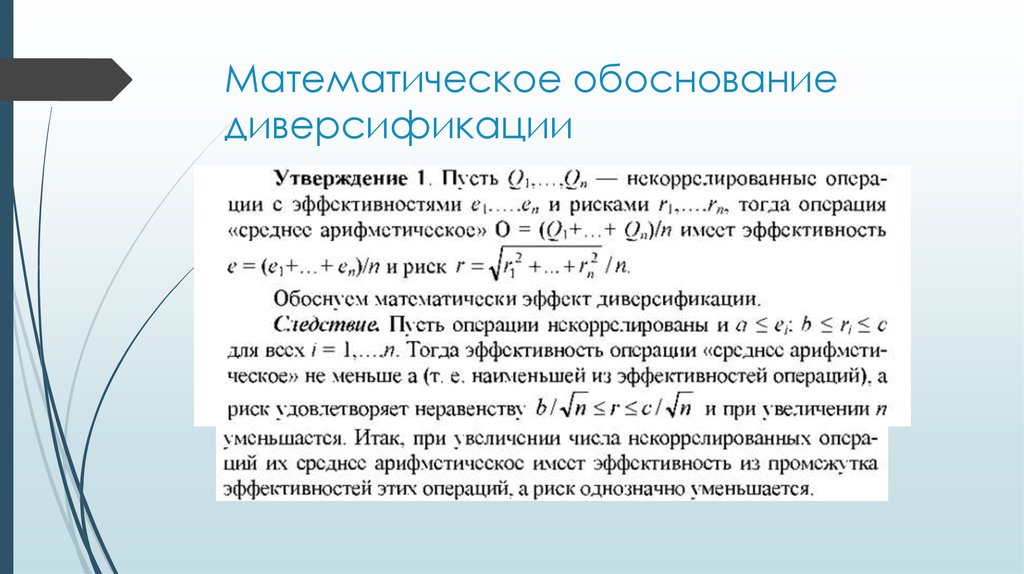

12. Математическое обоснование диверсификации

13. Математическое обоснование диверсификации

Этот вывод называется эффектомдиверсификации (разнообразия) и представляет

собой в сущности единственно разумное правило

работы на финансовом и других рынках. Принцип

диверсификации гласит, что нужно проводить

разнообразные, не связанные друг с другом

операции, тогда эффективность окажется

усредненной, а риск однозначно уменьшится.

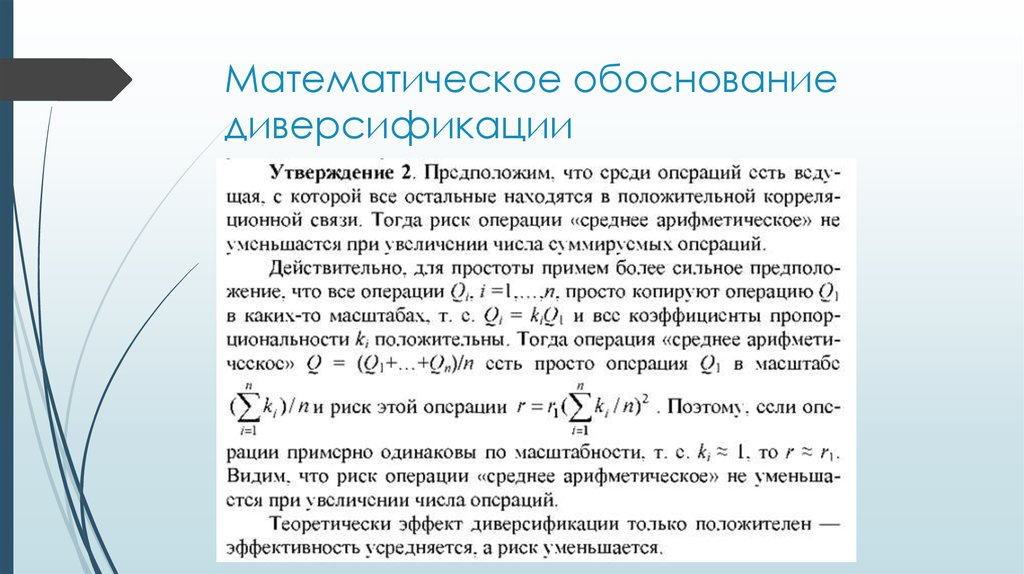

14. Математическое обоснование диверсификации

15. 2. Хеджирование

В широком смысле, хеджирование — это процесс уменьшенияриска возможных потерь.

В эффекте диверсификации лицо, принимающее решение

(ЛПР). составляло новую операцию из нескольких, имеющихся в

его распоряжении. При хеджировании ЛПР подбирает или даже

специально конструирует новые операции, чтобы, проводя их

совместно с основной, уменьшить риск.

16. 2. Хеджирование

Хеджирование – это торговая методика, которая позволяетзащитить свои сделки от неожиданных убытков.

Хеджирование также позволяет вам не отказываться от

инвестиции, даже если при других обстоятельствах вы

вынуждены были бы это сделать и, как следствие, понести

существенные убытки.

17. 2. Хеджирование

ПримерРассмотрим случай когда бизнес фирмы состоит в покупке

некоего сырья (нефти, нефтепродуктов или др.) в России или

странах СНГ, с последующей его перепродажей в странах

Балтии, Европейских странах или в дальнем зарубежье. При

этом, за время транспортировки и поиска покупателя цена на

рынке может измениться в невыгодном направлении. В данном

примере потенциальная прибыль при продаже может сильно

уменьшиться и даже превратиться в убыток. Чтобы исключить

такой вариант развития событий, необходимо хеджирование. В

описанном случае можно использовать продажу CFDконтрактов

и изменение рыночной цены за время транспортировки товара,

будет компенсировано CFDконтрактами.

Контракт на разницу цен (англ. Contract For Difference, CFD) —

это соглашение (гарантийное обязательство) между двумя

сторонами о передаче друг другу разницы между текущей

стоимостью актива и его значением в конце действия договора.

18. Страхование риска изменения цен на сырье

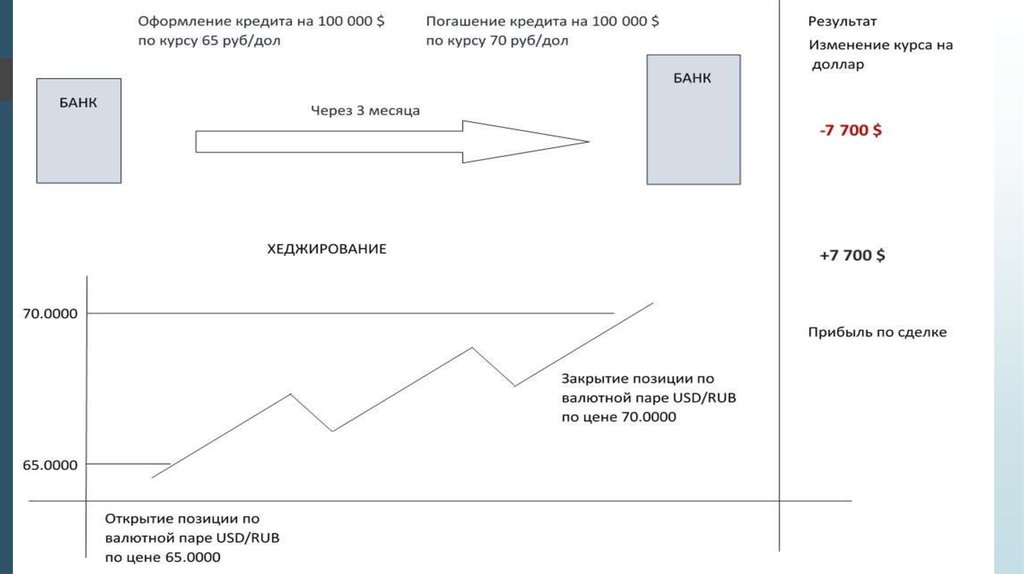

19. Хеджирования валютного кредита

Условия: Компания - импортер оформила долларовый кредит размером в100 000 долларов США для закупки импортного товара с целью реализации

товара в России. Кредит должен быть погашен через 3 месяца. Доход от

продажи товара Вы получите в рублях.

Менеджеры компании рассчитали, что в соответствии с нынешним курсом 65

рублей за доллар, стоимость кредита в рублях составит 6500000. Если через три

месяца курс поднимется до 70 рублей за доллар, то компания, покупая доллар

по этой цене, понесет дополнительные расходы в размере 50 000 руб. Компания

фиксирует курс USD/RUB по рыночной цене 65.0000, открывая «длинную» позицию

в 100 000 USD, и закрывает сделку к моменту расчета с поставщиком.

Для осуществления этой сделки компании понадобится всего лишь 1 000 USD в

качестве гарантийного депозита (маржи). Рассмотрим какие возможны

варианты на момент расчета с поставщиком: курс USD/RUB повысился до 70

(доллар подорожал) — компания получает прибыль 7 700 USD. Т.е.

дополнительные затраты на покупку доллара полностью компенсируются в

результате проведения хеджирования.

20.

21. Хеджирования валютного кредита

Маржа 100 000/100 = 1000 USD.Стоимость пункта = 100 000 х 0.0001 = 10 RUB = 10/65 = 0.154 USD.

Профит = 50 000 пунктов х 0,154 = 7 700 USD.

При снижении курса компания получает убыток, но физическая покупка

100 000 долларов по более доступной цене компенсирует убыток по позиции.

Благодаря хеджированию компания-импортер зафиксировала курс валюты и

ограничила неопределенность будущих денежных поступлений.

22. Хеджирования экспортной выручки

Условия: Компания занимается экспортом и доход от реализацииполучает в долларах США. Через три месяца компании предстоит

погашение рублевых обязательств, непосредственно связанных с

обеспечением экспортных поставок, в размере 500 000 рублей. При

текущем курсе 65 рублей за доллар погашение обязательства составит

в долларах сумму 7692$, при укреплении рубля к примеру, до курса 60

рублей за доллар, компания несет убытки в размере 641$ = 8333 – 7692.

Компания фиксирует курс USD/RUB по рыночной цене 65.0000, открывая

«короткую» позицию в 10 000 USD, и закрывает сделку к моменту расчета

по обязательствам. Для осуществления этой сделки компании

понадобится всего лишь 100 USD в качестве гарантийного депозита

(маржи). Рассмотрим какие возможны варианты на момент расчета с

поставщиком: курс USD/RUB снизился до 60 (рубль подорожал) —

компания получает прибыль 770 USD. Т.е. убыток по операции, связанной

с обменом валютной выручки на рубли полностью компенсируются в

результате проведения хеджирования.

23.

24. Хеджирования экспортной выручки

Маржа 10 000/100 = 100 USD.Стоимость пункта = 10 000 х 0.0001 = 1 RUB = 1/65 = 0.0154 USD.

Профит = 50 000 пунктов х 0,0154 = 770 USD.

При повышении курса компания получает убыток, но физическая

покупка 500 000 рублей по более доступной цене компенсирует убыток

по позиции. Благодаря хеджированию компания-экспортер

зафиксировала курс валюты и ограничила неопределенность будущих

денежных поступлений.

25. 3. Страхование

Наиболее важным и самым распространенным приемом снижения степенириска является страхование риска. Можно рассматривать страхование как

один из видов хеджирования. Поясним некоторые термины.

Страхователь (или застрахованный) — тот. кто страхуется.

Страховщик — тот. кто страхует

Страховая сумма — сумма денежных средств, на которую застраховано

имущество, жизнь, здоровье страхователя.

Эта сумма выплачивается страховщиком страхователю при наступлении

страхового случая.

Выплата страховой суммы называется страховым возмещением.

26. Сущность страхования

Сущность страхования выражается в том, что инвестор готовотказаться от части доходов, чтобы избежать риска, т. е, он

готов заплатить за снижение степени риска до нуля.

О хеджировании риска говорят в тех случаях, когда действие,

предпринятое для снижения риска понести убытки,

одновременно приводит и к невозможности получить доход.

Например, фермер продает зерно будущего урожая по

фиксированной цене, желая тем самым избежать риска

снижения цен, то он тем самым лишает себя возможности

получить дополнительный доход, если в момент сбора урожая

цены на зерно повысятся.

27. Хеджирование и страхование - различия

Хеджирование и страхование различияСтрахование предполагает выплату страхового взноса, или

премии (цены, которую платят за страховку), с целью избежать

убытков. Приобретая страховой полис, вы соглашаетесь пойти на

гарантированные издержки взамен вероятности понести гораздо

больший ущерб, связанный с отсутствием страховки.

Между хеджированием и страхованием существует

фундаментальное различие.

В случае хеджирования вы устраняете риск понести убытки,

отказываясь от возможности получить доход, В случае страхования

вы платите страховой взнос, устраняя тем самым риск понести

убытки, но сохраняете возможность получить доход.

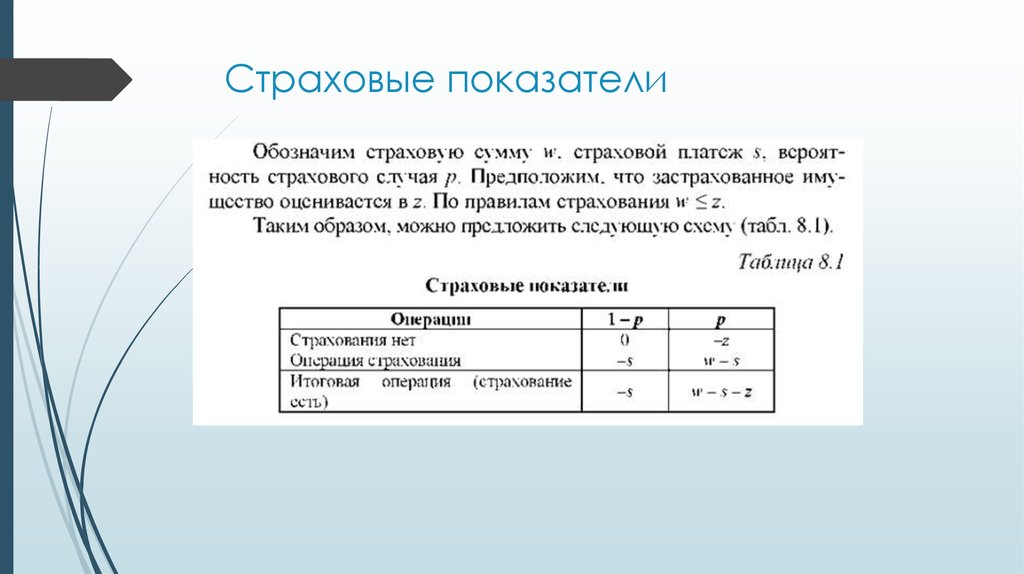

28. Страховые показатели

29.

30.

31. Требования к рискам для страхования

Страхование обеспечивает финансовую защиту от потерь, даваявозможность страхователю передать на определенных условиях риск

потерь страховщику. Из всего набора рисков, присущих деятельности

страховых компаний, отбирается только та их часть, которая удовлетворяет

следующим требованиям:

случайный и непредсказуемый характер событий:

измеримость риска;

ограниченность потерь.

относительно небольшая вероятность наступления страхового случая.

finance

finance