Similar presentations:

Технический анализ рынков

1. ТЕХНИЧЕСКИЙ АНАЛИЗ

2. Список литературы:

Акелис Стивен Б. Технический Анализ от А до Я:

Пер. с англ. – М.: Диаграмма, 1999. – 376 с.

Колби Р.В., Мейерс Т.А. Энциклопедия технических

индикаторов рынка: Пер. с англ. – М.: Издательский

Дом «АЛЬПИНА», 1998. – 581 с

Мэрфи Дж. Технический анализ фьючерсных

рынков. Теория и практика: Пер. с англ. – М.: Диаграмма, 1998. – 600 с.

3.

• Найман Э. -Л. Малая ЭнциклопедияТрейдера: Пер. с англ. – К.: ВИРА-Р Альфа

Капитал, 1999. –236 с.

• Швагер Дж. Технический анализ. Полный

курс: Пер.с англ. – М.: «АЛЬПИНА», 2001. –

768 с.

• Элдер А. Как играть и выигрывать на бирже./ пер. с

англ. М. Волковой, А Волкова. – М.: КРОН-ПРЕСС,

1996. – 336 с.

4.

• Моррис Грегори Л. Японские свечи: метод анализаакций и фьючерсов, проверенный временем / Пер. с

англ. – М.: Альпина Паблишер, 2001. – 311 с.

• Нисон С. Японские свечи. Графический анализ

финансовых рынков.: Перевод с англ. Дозорова Т.,

Волкова М. - М.: - Диаграмма, 1998. – 328 с.

• Пректер Роберт А., А.Дж. Фрост. Волновой принцип

Эллиотта. Ключ к пониманию рынка: Пер. с англ. – М.

Альпина Паблишер. 2001. – 268 с.

5. ТЕХНИЧЕСКИЙ АНАЛИЗ

Рынок учитывает все.Движение цен подчинено

тенденциям.

История повторяется

6. МЕТОДЫ ТЕХНИЧЕСКОГО АНАЛИЗА

ГрафическиеАналитические

7. Три типа трендов (тенденций):

1. "бычий" - цены движутсявверх

2. "медвежий" - цены

движутся вниз

3. боковой (flat, whipsaw) нет определенного

направления движения цены.

8. Основные законы движения цены:

действующий тренд с большейвероятностью продлится, чем

изменит направление;

тренд будет двигаться в одном и

том же направлении, пока не

ослабнет.

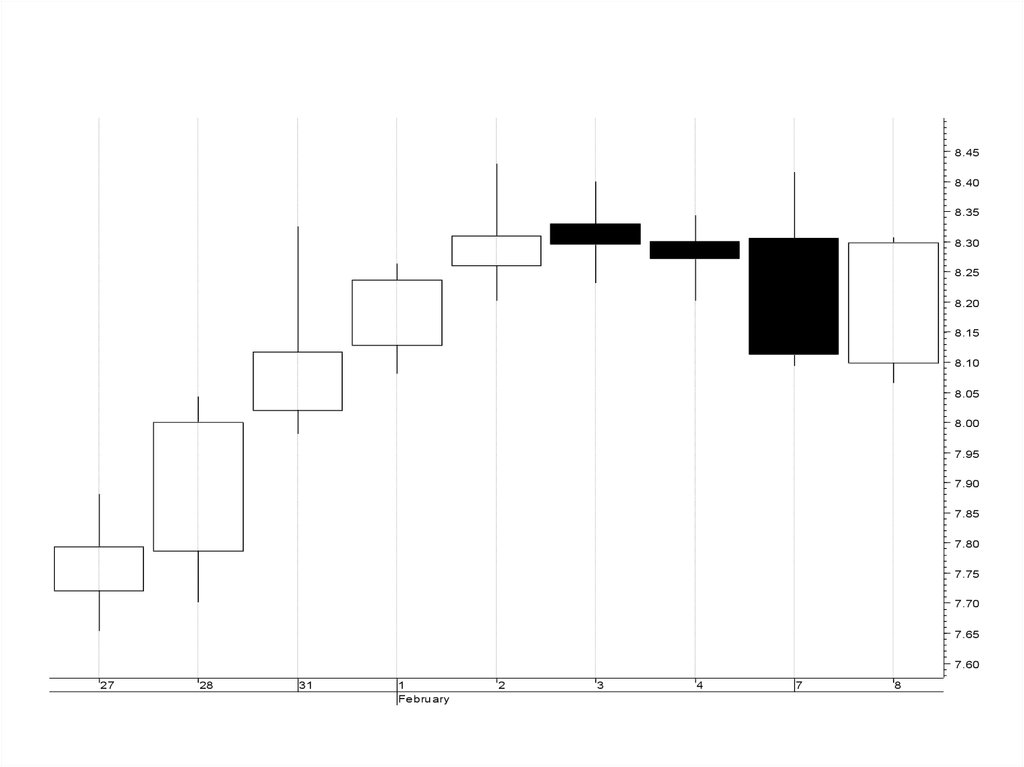

9. ВИДЫ ГРАФИКОВ

8.458.40

8.35

8.30

8.25

8.20

8.15

8.10

8.05

8.00

7.95

7.90

7.85

7.80

7.75

7.70

7.65

7.60

27

28

31

1

Fe bru ary

2

3

4

7

8

10.

8.458.40

8.35

8.30

8.25

8.20

8.15

8.10

8.05

8.00

7.95

7.90

7.85

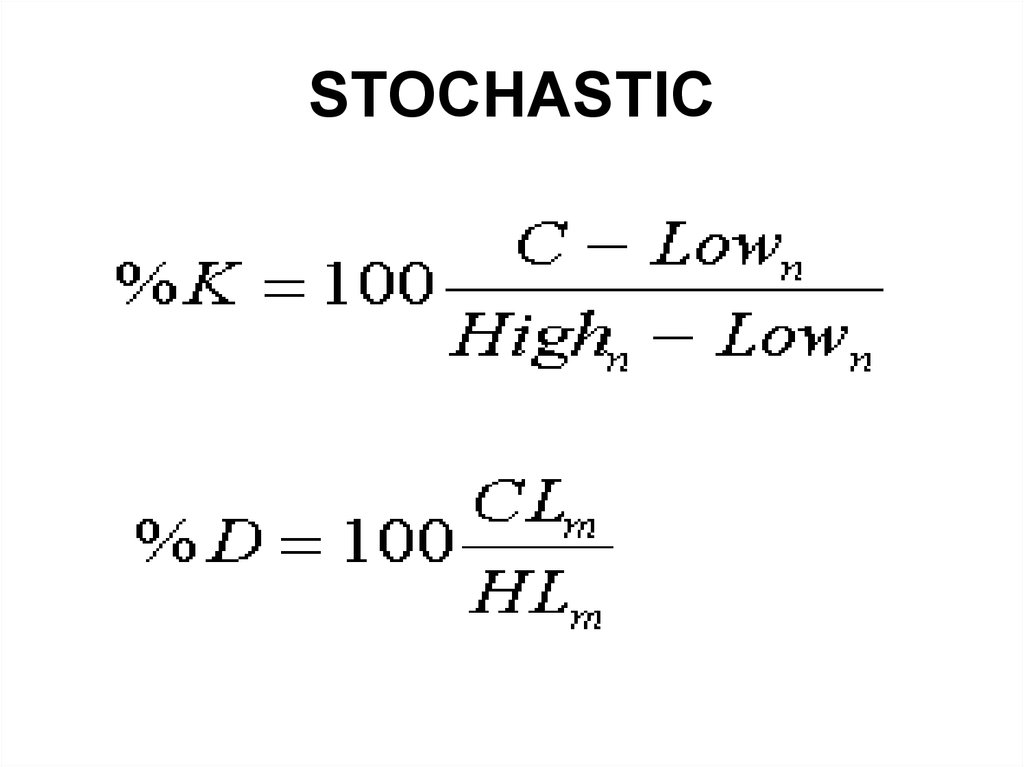

7.80

7.75

7.70

7.65

7.60

27

28

31

1

February

2

3

4

7

8

11.

8.458.40

8.35

8.30

8.25

8.20

8.15

8.10

8.05

8.00

7.95

7.90

7.85

7.80

7.75

7.70

7.65

7.60

27

28

31

1

February

2

3

4

7

8

12. ПОДДЕРЖКА И СОПРОТИВЛЕНИЕ

13.

14.

15.

SNGS60 (19.3890, 19.4200, 19.2300, 19.3610)23.5

23.0

22.5

22.0

21.5

21.0

20.5

20.0

19.5

19.0

18.5

25000

20000

15000

10000

5000

x10

2005

24

February

14

21

March

9

14

21

28

April

11

18

25

May

11

16

23

30

June

16. Ценовые коридоры

Stop-lossShort

Long

Stop-loss

17.

ГМКННИК5АО (1,653.62, 1,653.62, 1,602.21, 1,618.90)2450

2400

2350

2300

2250

2200

2150

2100

2050

2000

1950

1900

1850

1800

1750

1700

1650

1600

1550

1500

Long

1450

1400

1350

1300

1250

1200

1150

1100

15000

10000

5000

x100

September

November

2004

February March

April

May

June

July

August

September

November

2005 February March

April

May

June

18.

ЛУКОЙЛ (967.750, 987.750, 965.400, 981.000)1050

1000

950

900

Short

850

800

750

700

650

600

550

500

450

400

50000

40000

30000

20000

10000

x100

Aug

Sep Oct

Nov Dec 2003

Mar Apr

May Jun Jul

Aug Sep Oct

Nov Dec 2004

Mar

Apr

May Jun

Jul

Aug

Sep

Oct

Nov Dec 2005

Mar

Apr

May Jun

19. ЦЕНОВОЙ КАНАЛ

РАОЕЭС (8.10 10, 8 .1940 , 8.06 00, 8.1240 )9.9

9.8

9.7

9.6

9.5

9.4

9.3

9.2

9.1

9.0

8.9

8.8

8.7

8.6

8.5

8.4

8.3

8.2

8.1

8.0

7.9

7.8

7.7

7.6

7.5

7.4

7.3

7.2

7.1

7.0

6.9

6.8

6.7

100 00

500 0

x100 000

6

13

Sep temb er

20

27

4

11

October

18

25

1

9

15

No vemb er

22

29 6

14 20

De cemb er

27 11 17

200 5

24

31 7

14

Feb ruary

21 28

9 14

Ma rch

21

28

4

April

11

18

25

3 11 16

Ma y

23

30 6

Jun e

20.

РАОЕЭС (8.1010, 8.1940, 8.0600, 8.1240)11.0

10.5

10.0

?

9.5

9.0

8.5

8.0

7.5

7.0

6.5

6.0

5.5

5.0

4.5

4.0

3.5

20000

10000

x1000000

Mar

Apr

May

Jun

Jul

Aug

Sep

Oct

Nov

Dec

2004 Feb

Mar

Apr

May Jun

Jul

Aug

Sep

Oct

Nov

Dec

2005

Mar

Apr

May

Jun

21. ГРАФИЧЕСКИЕ МОДЕЛИ

Модели разворота тенденции;Модели продолжения тенденции.

22. ШИП ВВЕРХ

• Шип вверх это дневной максимум, резковозвышающийся над максимумами

предыдущих и последующих дней.

• Шип вверх имеет значение только тогда,

когда он образуется после повышения

цен.

• Иногда шипы вверх оказываются

крупными пиками

23.

24. ШИП ВНИЗ

• Шип вниз это дневной минимум,уходящий намного глубже минимумов

предыдущих и последующих дней.

• Шип вниз имеет значение только тогда,

когда он образуется после понижения

цен.

• Иногда шипы вниз оказываются

крупными впадинами.

25.

26. V-образная вершина

27. V-образная впадина

28. «ГОЛОВА И ПЛЕЧИ»

Stop-lossShort

29.

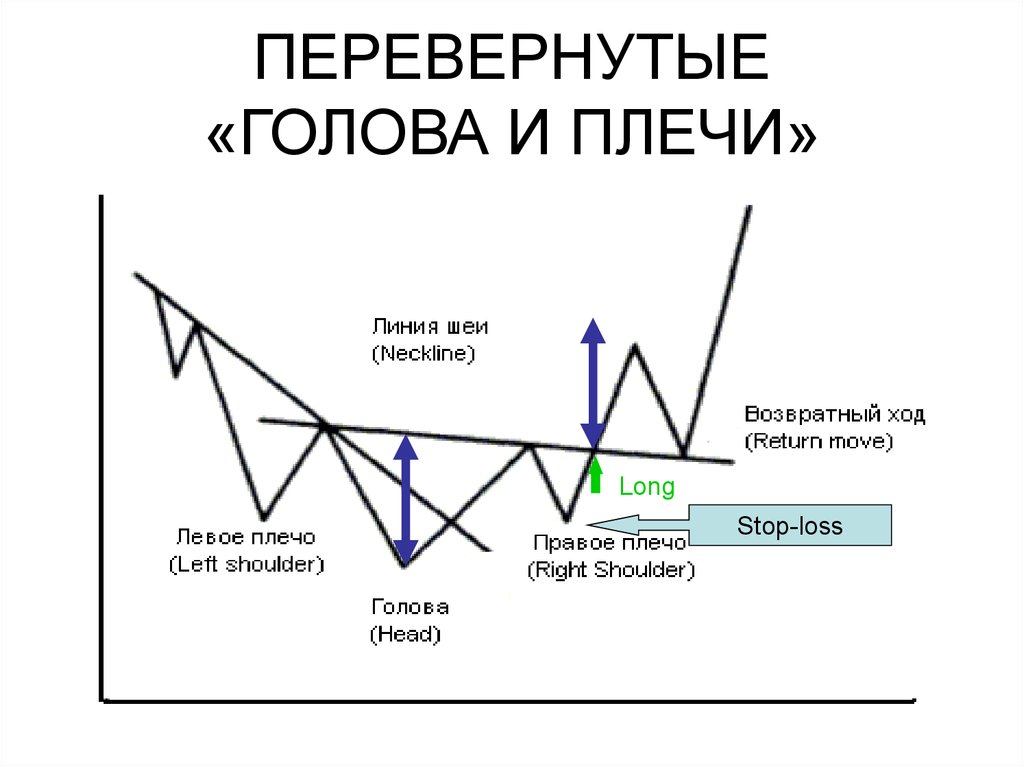

30. ПЕРЕВЕРНУТЫЕ «ГОЛОВА И ПЛЕЧИ»

LongStop-loss

31.

32. «ТРОЙНАЯ ВЕРШИНА»

Stop-lossShort

33.

34. «ТРОЙНОЕ ОСНОВАНИЕ»

LongStop-loss

35.

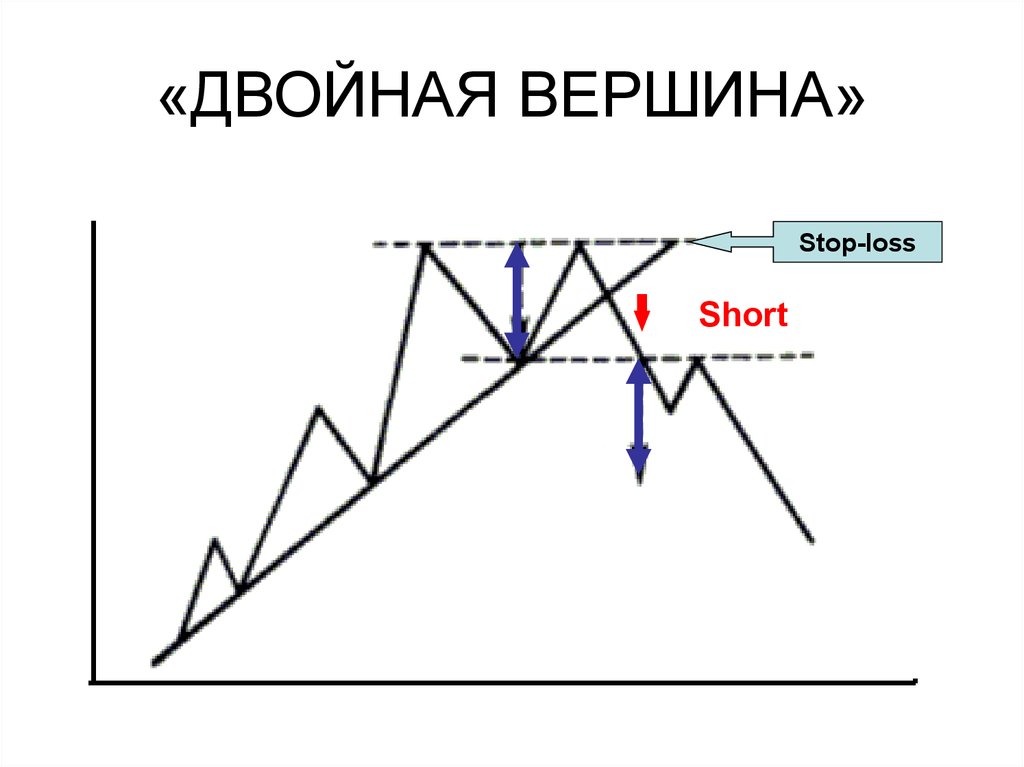

36. «ДВОЙНАЯ ВЕРШИНА»

Stop-lossShort

37.

38. «ДВОЙНОЕ ОСНОВАНИЕ»

LongStop-loss

39.

40.

41.

42. КРУГЛАЯ ВЕРШИНА (блюдце)

43.

44. КРУГЛАЯ ВПАДИНА

45.

46.

47.

Stop-lossShort

48.

Stop-lossLong

49.

50.

Модели продолжениятенденции

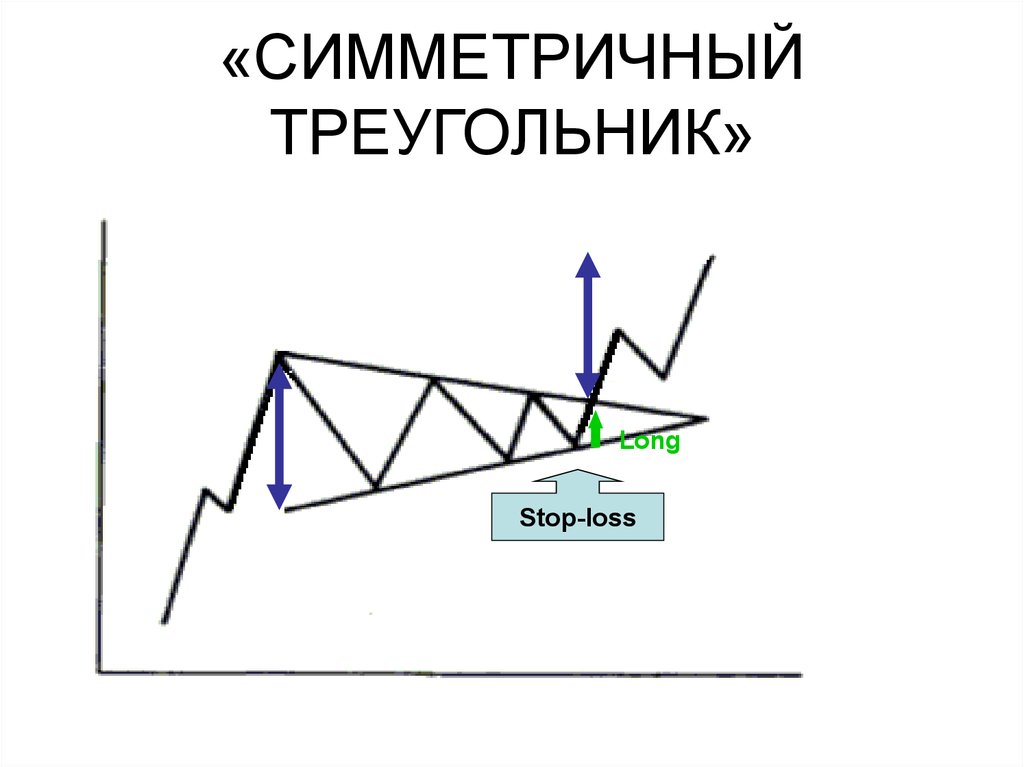

51. «СИММЕТРИЧНЫЙ ТРЕУГОЛЬНИК»

LongStop-loss

52.

53.

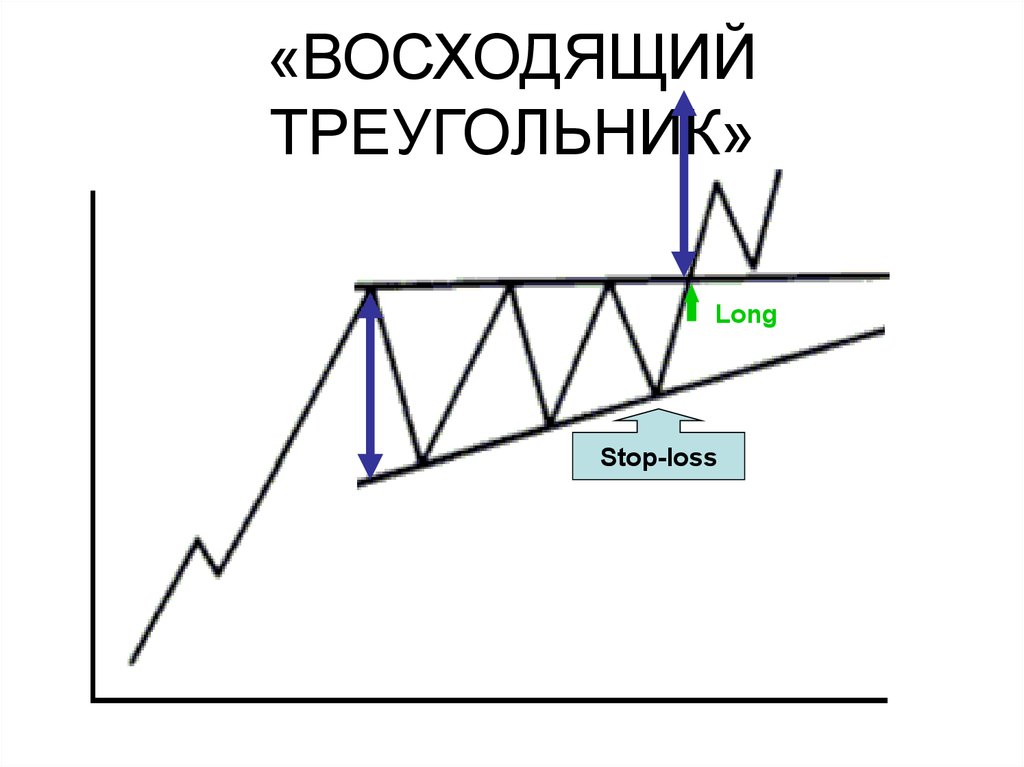

54. «ВОСХОДЯЩИЙ ТРЕУГОЛЬНИК»

LongStop-loss

55.

56.

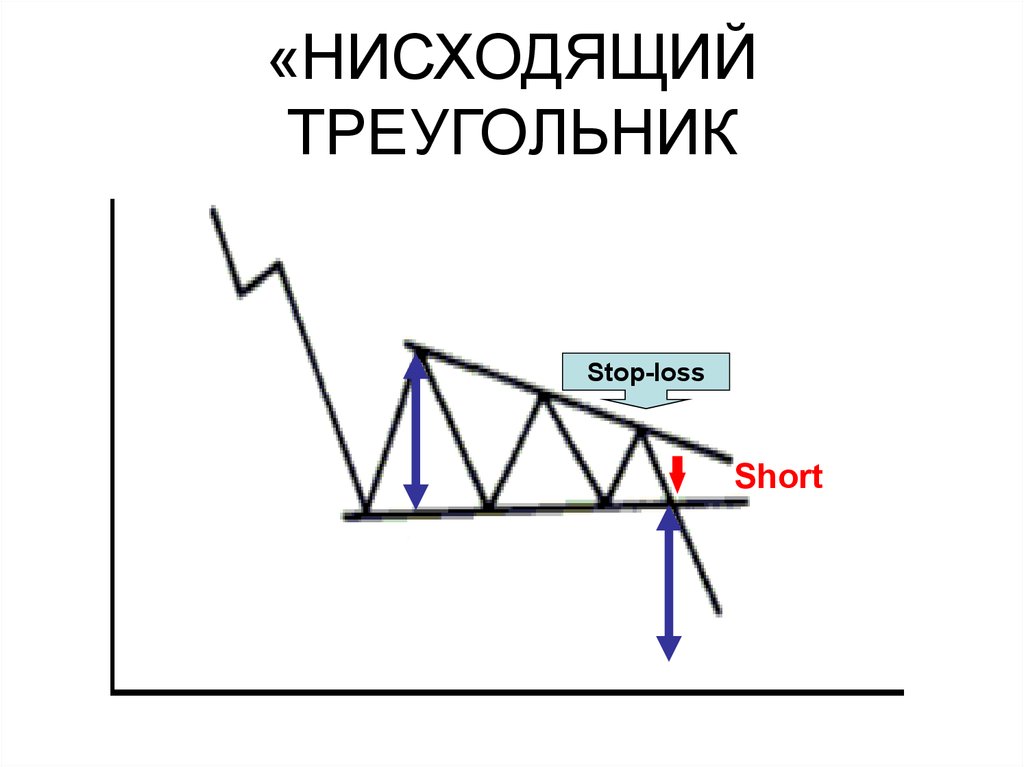

57. «НИСХОДЯЩИЙ ТРЕУГОЛЬНИК

Stop-lossShort

58.

59.

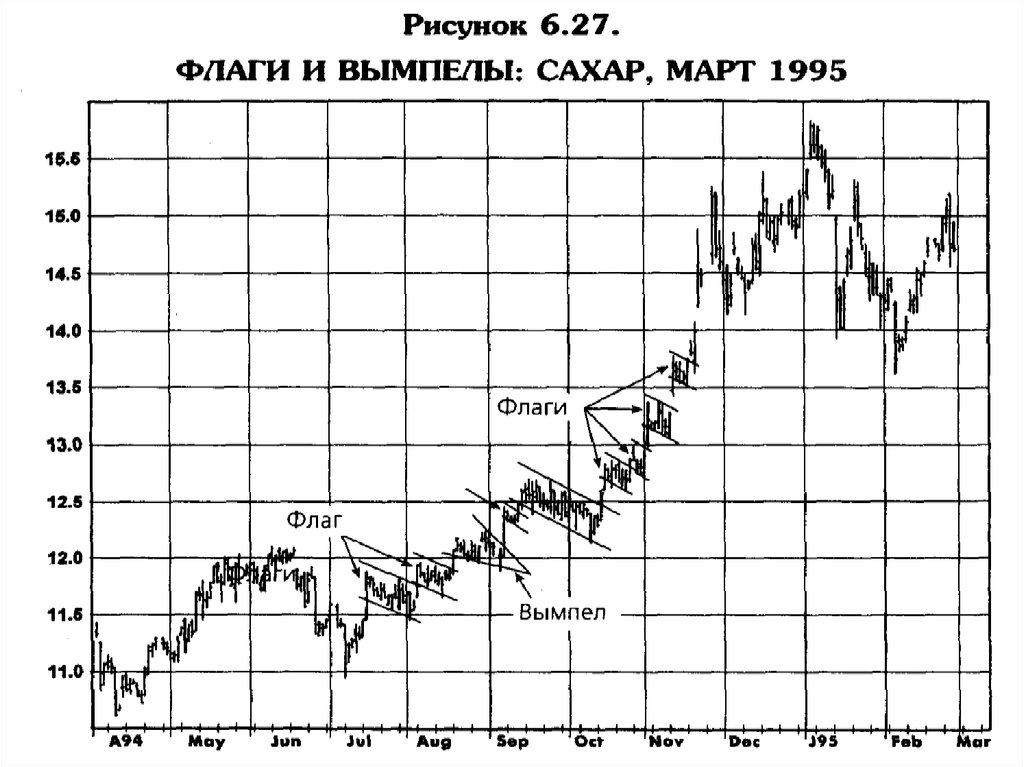

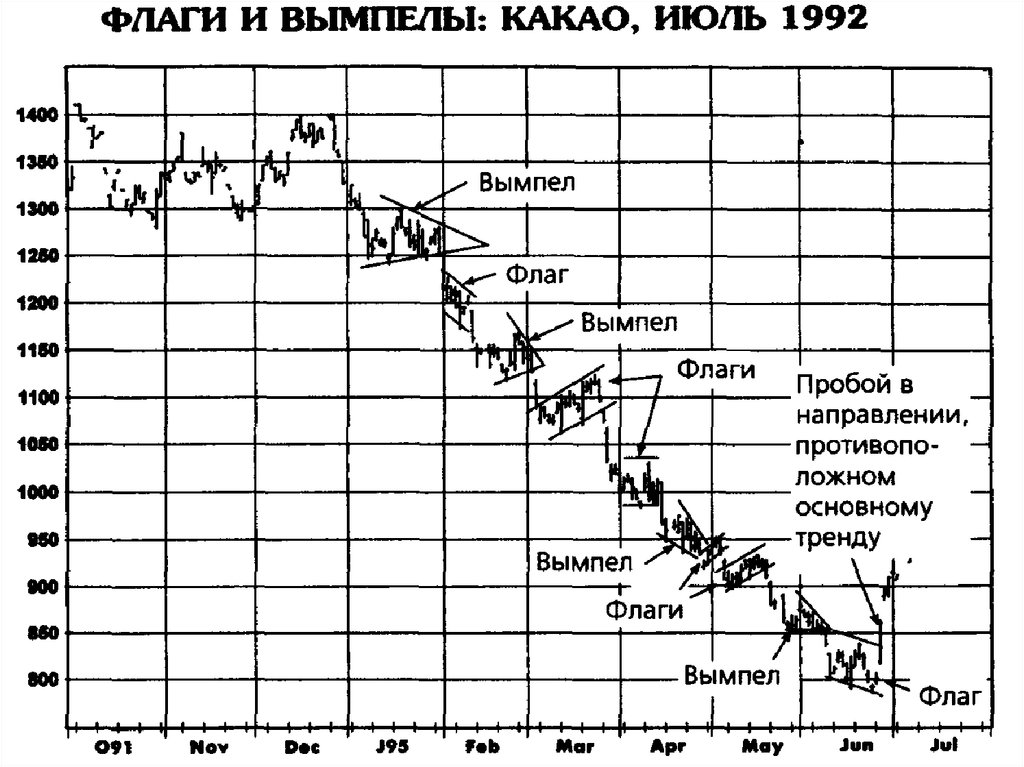

60. «ФЛАГ»

Long61.

62.

63.

64. «ВЫМПЕЛ»

Long65.

66.

67. Двойственность графического анализа

• Одни и те же фигуры могут бытьмоделями продолжения тенденции и

разворотными моделями.

• Каждый видит свое.

68.

69. АНАЛИТИЧЕСКИЙ

технический анализ70. СКОЛЬЗЯЩИЕ СРЕДНИЕ

WMA = (Сумма произведений цен и весов) / (Сумма весов)EMA(t) = EMA(t - 1) + (K x [Price(t) - EMA(t - 1)],

где t - текущий момент времени,

t - 1 - предыдущий момент времени,

K = 2 / (n + 1),

n - период средней.

71. СКОЛЬЗЯЩИЕ СРЕДНИЕ

РАОЕЭС (8.1010, 8.1940, 8.0600, 8.1240)10.4

10.3

10.2

10.1

10.0

9.9

9.8

9.7

9.6

9.5

9.4

9.3

9.2

9.1

9.0

8.9

8.8

8.7

8.6

8.5

8.4

8.3

8.2

8.1

8.0

7.9

7.8

7.7

7.6

7.5

7.4

7.3

7.2

7.1

7.0

6.9

6.8

6.7

6.6

6.5

6.4

6.3

Sell

Buy

10000

5000

x100000

12 19 26 5

May

17 24 31 7

June

15 21 28 5

Jul y

12 19 26 2

9

August

16 23 30 6 13 20

September

27 4 11 18 25 1 9 15 22

October

November

29 6 14 20 27 11 17 24 31 7 14

December

2005

February

21

9 14

March

72. 2 скользящих средних

РАОЕЭС (8.10 10, 8 .1940 , 8.06 00, 8.1240 )9.9

9.8

9.7

9.6

9.5

9.4

Sell

9.3

9.2

9.1

9.0

8.9

8.8

8.7

8.6

8.5

8.4

8.3

8.2

8.1

8.0

7.9

7.8

7.7

7.6

7.5

7.4

7.3

7.2

7.1

7.0

6.9

Buy

6.8

6.7

6.6

6.5

6.4

6.3

12

19

26

2

9

Aug ust

16

23

30

6

13

Sep temb er

20

27

4

11

October

18

25

1

9

15

No vemb er

22

29

6

14

De cemb er

20

27

11 17

200 5

24

31

7

14

Feb ruary

21

28

9

Ma rch

14

21

73. 3 скользящих средних

ExitLong

ТАТНЕФТЬ (4 6.151 0, 47.0500, 46.15 10, 4 6.750 0)

57

56

55

54

53

Short

52

51

50

49

48

47

46

45

9

44

43

42

4

41

40

39

38

Exit

Short

18

37

36

35

34

33

Long

32

31

30

29

28

5

Jul y

12

19

26

2

9

Aug ust

16

23

30

6

13

Sep temb er

20

27

4

11

October

18

25

1

9

15

No vemb er

22

29

6

14

De cemb er

20

27

11 17

200 5

24

31

Feb ruary

74.

ТАТНЕФТЬ (4 6.151 0, 47.0500, 46.15 10, 4 6.750 0)19.5

19.0

18.5

18.0

17.5

17.0

16.5

16.0

15.5

15.0

14.5

14.0

13.5

13.0

26

3

Jul y

10

17

24

31

7

Aug ust

14

21

28

4

Sep temb er

11

18

25

2

October

9

16

23

30

75. Конверт

РАОЕЭС (8.1010, 8.1940, 8.0600, 8.1240)9.9

9.8

9.7

9.6

9.5

9.4

9.3

9.2

9.1

9.0

8.9

8.8

8.7

8.6

8.5

8.4

8.3

8.2

8.1

8.0

7.9

7.8

7.7

7.6

7.5

7.4

7.3

7.2

7.1

7.0

6.9

6.8

6.7

6.6

6.5

6.4

6.3

Exit

Long

Short

Exit

Short

Long

10000

5000

x100000

15

21

28

5

Jul y

12

19

26

2

9

August

16

23

30

6

13

September

20

27

4

11

October

18

25

1

9

15

November

22

29

6

14

December

20

27

11 17

2005

24

31

7

14

February

21

76. Конверт скользящих средних

7372

71

70

69

68

67

66

65

64

63

62

61

60

59

58

57

56

55

54

53

52

51

50

49

48

47

46

45

44

9

August

16

23

30

6

September

13

20

27

4

October

11

18

25

1

9

November

15

22

29

6

December

14

20

27

11

17

2005

24

77. Линии Боллинджера

7877

76

75

74

73

72

Exit

Long

71

70

69

68

Short

67

66

65

64

63

62

61

60

59

58

57

56

55

54

53

Long

52

51

50

49

48

47

Exit

Short

46

45

44

43

42

41

40

12

19

26

2

9

Aug ust

16

23

30

6

13

Sep temb er

20

27

4

11

October

18

25

1

9

15

No vemb er

22

29

6

14

De cemb er

20

27

11 17

200 5

24

31

7

14

Feb ruary

21

28

9

Ma rch

14

21

28

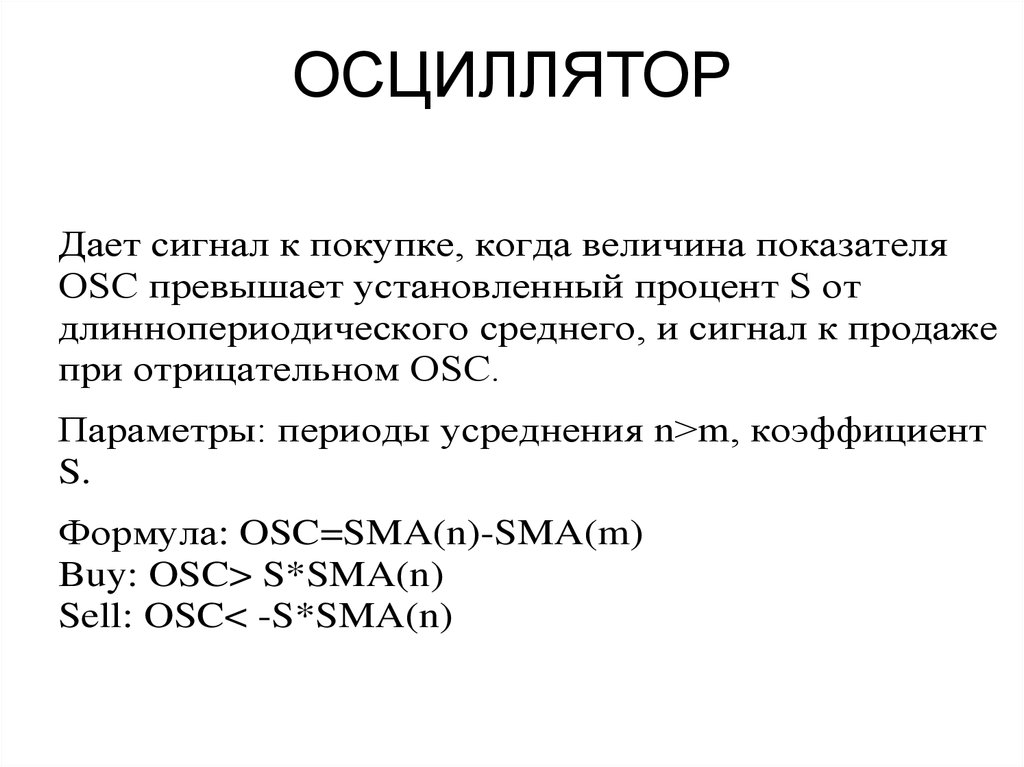

April

78. ОСЦИЛЛЯТОР

Дает сигнал к покупке, когда величина показателяOSC превышает установленный процент S от

длиннопериодического среднего, и сигнал к продаже

при отрицательном OSC.

Параметры: периоды усреднения n>m, коэффициент

S.

Формула: OSC=SMA(n)-SMA(m)

Buy: OSC> S*SMA(n)

Sell: OSC< -S*SMA(n)

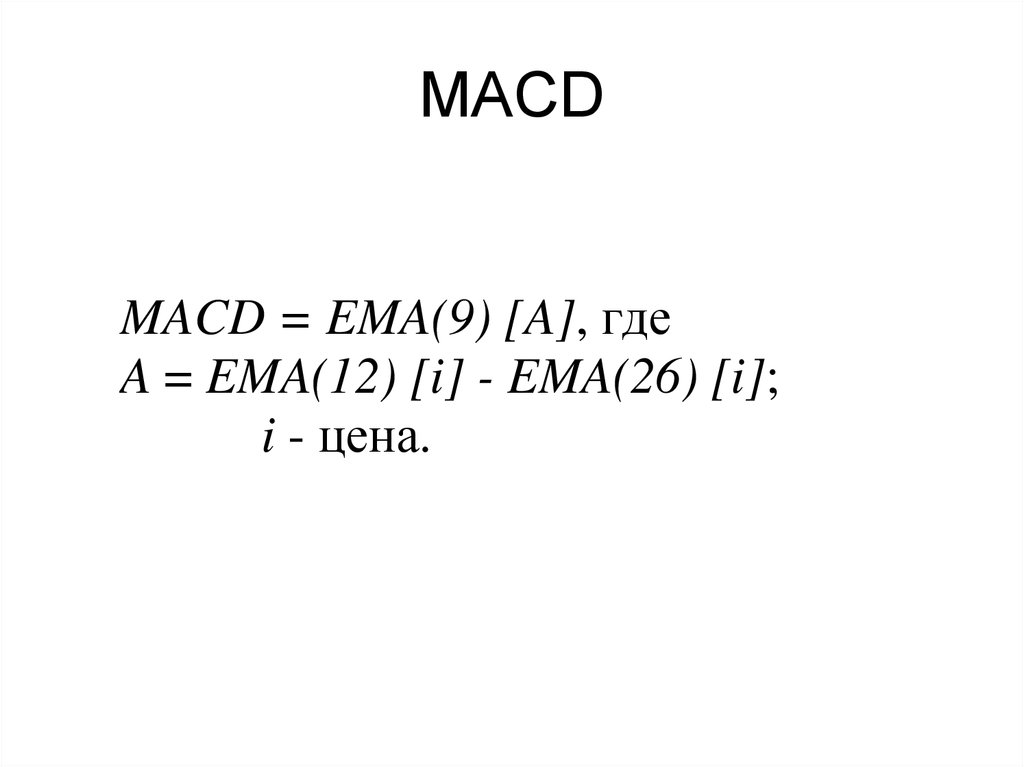

79. MACD

MACD = EMA(9) [A], гдеA = EMA(12) [i] - EMA(26) [i];

i - цена.

80. MACD

2.01.5

1.0

0.5

0.0

-0.5

-1.0

-1.5

-2.0

-2.5

-3.0

-3.5

-4.0

-4.5

Short

73

72

71

70

69

68

67

66

65

64

63

62

61

60

59

58

57

56

55

54

53

52

51

50

49

48

47

46

45

44

Long

15

22

29

6

December

14

20

27

11

2005

17

24

31

7

February

14

21

28

9

March

81. Directional Movement Index

82. Directional Movement Index

35+DI

30

25

20

15

-DI

10

-DI

-D I

-DI

-DI

73

72

71

70

69

68

67

66

65

64

63

62

61

60

59

58

57

56

55

54

53

52

51

50

49

48

47

46

45

44

Short

Long

5

12

19

26

2

9

Aug ust

16

23

30 6

13

Sep temb er

20

27

4

11

October

18

25

1

9 15

No vemb er

22

29 6

14 20

De cemb er

27 11 17

200 5

24

31 7

14

Feb ruary

21 28

9 14

Ma rch

21

28

4

11

April

18

25

3

Ma y

83. Directional Movement Index

35ADX

30

25

20

15

73

72

71

70

69

68

67

66

65

64

63

62

61

60

59

58

57

56

55

54

53

52

51

50

49

48

47

46

45

44

Short

Long

5

12

19

26

2

9

Aug ust

16

23

30 6

13 20

Sep temb er

27

4

11

October

18

25

1

9 15

No vemb er

22

29 6

14 20

De cemb er

27 11 17

200 5

24

31 7

14

Feb ruary

21 28

9 14

Ma rch

21

28

4

11

April

18

25

3

Ma y

84. MOMENTUM и ROC

Momentum Ct Ct nCt Ct n

ROC

Ct n

85. MOMENTUM

150100

50

0

-50

-10 0

-15 0

-20 0

105 0

100 0

Short

950

900

850

800

Long

750

700

27

4

11

October

18

25

1

9

No vemb er

15

22

29

6

De cemb er

14

20

27

11

17

200 5

24

31

7

Feb ruary

14

21

28

9

Ma rch

14

21

28

April

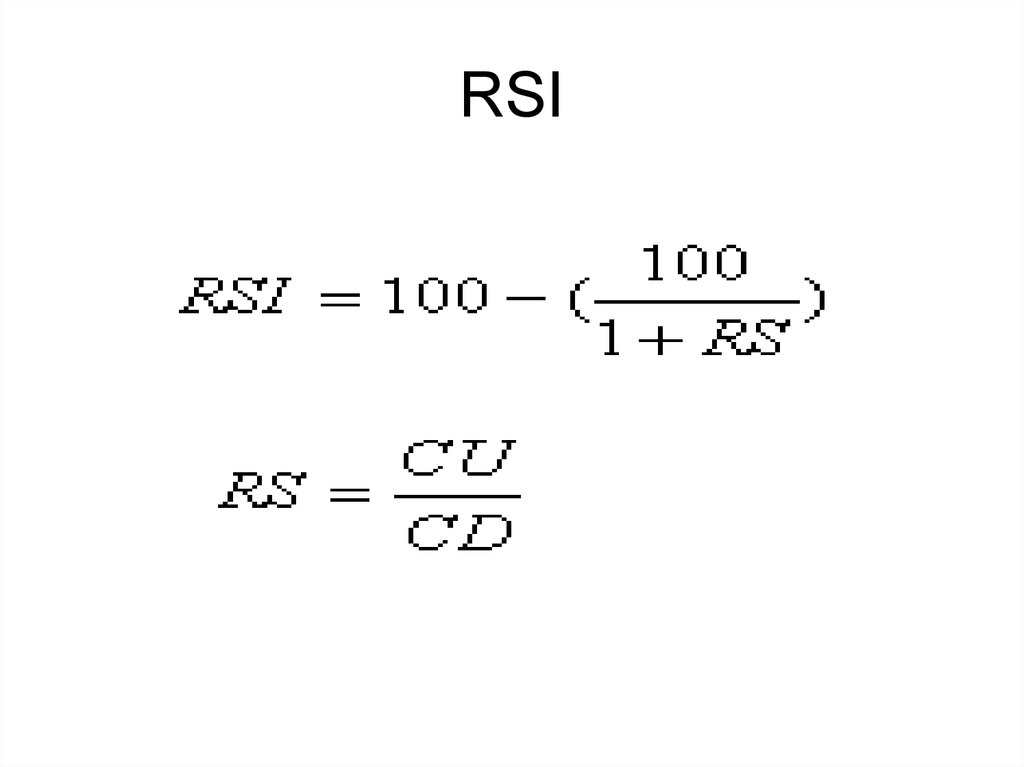

86. RSI

87. RSI

8580

75

70

65

60

55

50

45

40

35

30

25

20

10.5

Short

10.0

9.5

9.0

8.5

8.0

7.5

7.0

6.5

Long

November December 2004

February

March

April

May

June

July

August

September

October

November

December

2005

February

March

88. STOCHASTIC

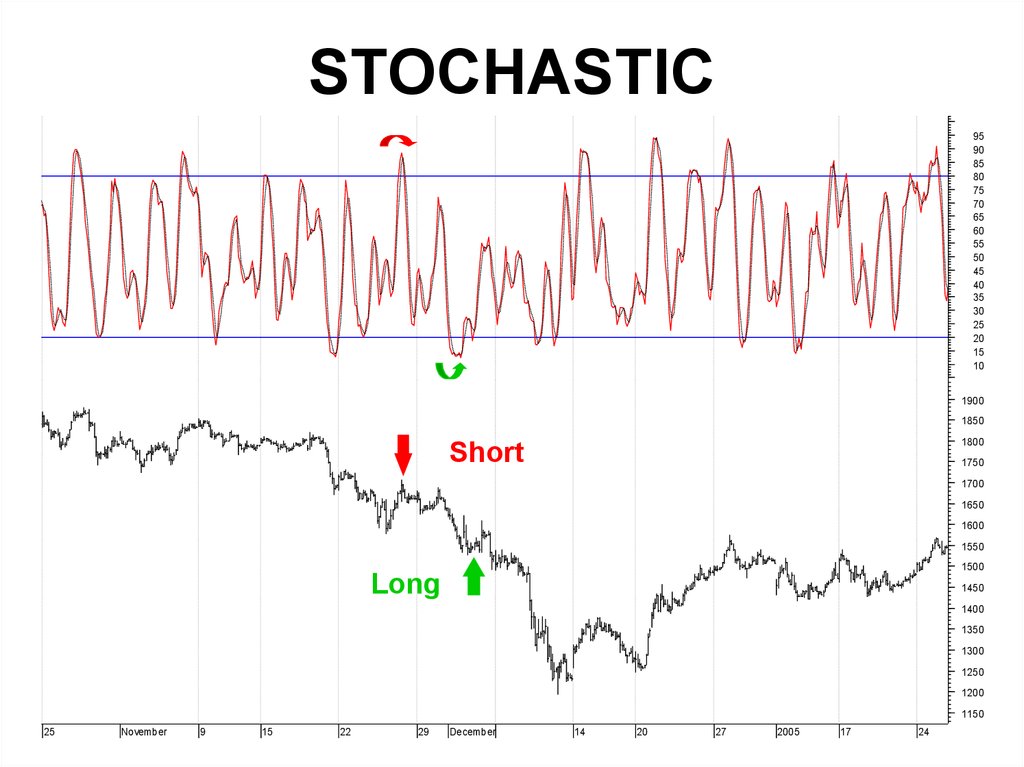

89. STOCHASTIC

9590

85

80

75

70

65

60

55

50

45

40

35

30

25

20

15

10

1900

1850

1800

Short

1750

1700

1650

1600

1550

1500

Long

1450

1400

1350

1300

1250

1200

1150

25

November

9

15

22

29

December

14

20

27

2005

17

24

90. STOCHASTIC

ecemberSTOCHASTIC

95

90

85

80

75

70

65

60

55

50

45

40

35

30

25

20

15

10

1700

1650

1600

1550

Short

1500

1450

1400

Long

1350

1300

1250

1200

3

6

7

8

9

10

14

15

16

17

20

21

22

23

24

27

28

29

30

2005

12

13

14

17

18

19

20

91. Williams %R

C HnW %R

100

H n Ln

92. Williams %R

e cemb erWilliams %R

0

-10

-20

-30

-40

-50

-60

-70

-80

-90

-10 0

170 0

165 0

160 0

155 0

150 0

145 0

140 0

135 0

130 0

125 0

120 0

3

6

7

8

9

10

14

15

16

17

20

21

22

23

24

27

28

29

30

200 5

12

13

14

17

18

19

20

93. Parabolic SAR

94. On Balance Volume

OBV = OBV(1) + Volume, если Price > Price(1)OBV = OBV(1) - Volume, если Price < Price(1)

OBV = OBV(1) , если Price = Price(1),

где Price - текущая цена;

OBV(1) - предыдущее значение OBV;

Price(1) - предыдущее значение цены.

95. On Balance Volume

11.010.5

10.0

9.5

9.0

8.5

8.0

7.5

7.0

6.5

6.0

5.5

5.0

4.5

140 00

130 00

120 00

110 00

100 00

900 0

800 0

700 0

600 0

500 0

400 0

300 0

200 0

x100 000

Jun e

Jul y

Aug ust

Sep temb er

No vemb er

200 4

Feb ruary

April

Ma y

Jun e

Jul y

Aug ust

Sep temb er

No vemb er

200 5 Feb ruary

marketing

marketing