Similar presentations:

Теория и практика применения федеральных стандартов бухгалтерского учета для организаций государственного сектора

1.

Теория и практика примененияфедеральных стандартов

бухгалтерского учета для организаций

государственного сектора

Кравченко Елена Павловна

gosfinansy.ru

1

2. 402-ФЗ:

Статья 3. Основные понятия, используемые внастоящем Федеральном законе

Для целей настоящего Федерального закона используются

следующие основные понятия:

3) стандарт бухгалтерского учета – документ,

устанавливающий минимально необходимые требования к

бухгалтерскому учету, а также допустимые способы

ведения бухгалтерского учета;

2

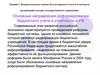

3. 402-ФЗ:

Статья 21. Документы в области регулирования бухгалтерского учета1. К документам в области регулирования бухгалтерского учета относятся:

1) федеральные стандарты;

2) отраслевые стандарты;

2.1) нормативные акты Центрального банка Российской Федерации, предусмотренные

частью 6 настоящей статьи;

3) рекомендации в области бухгалтерского учета;

4) стандарты экономического субъекта.

2. Федеральные и отраслевые стандарты обязательны к применению, если

иное не установлено этими стандартами.

3

4. Иерархия:

Уровеньрегулирования

Федеральные

стандарты

Отраслевые

стандарты

1.

2.

3.

4.

5.

2017

2018

Нет

1. Концептуальные основы бухгалтерского учета

и отчетности для организаций

государственного сектора;

2. Представление бухгалтерской (финансовой)

отчетности;

3. Основные средства;

4. Аренда;

5. Обесценение активов.

Инструкция 157н;

Приказ 52н;

Инструкция 162н;

Инструкция 174н;

Инструкция 183н;

1.

2.

3.

4.

5.

Инструкция 157н;

Приказ 52н;

Инструкция 162н;

Инструкция 174н;

Инструкция 183н.

4

5. Стандарты:

Приказ Минфина России от 10.04.2015 N 64н«Об утверждении программы разработки

федеральных стандартов бухгалтерского учета для

организаций государственного сектора»

5

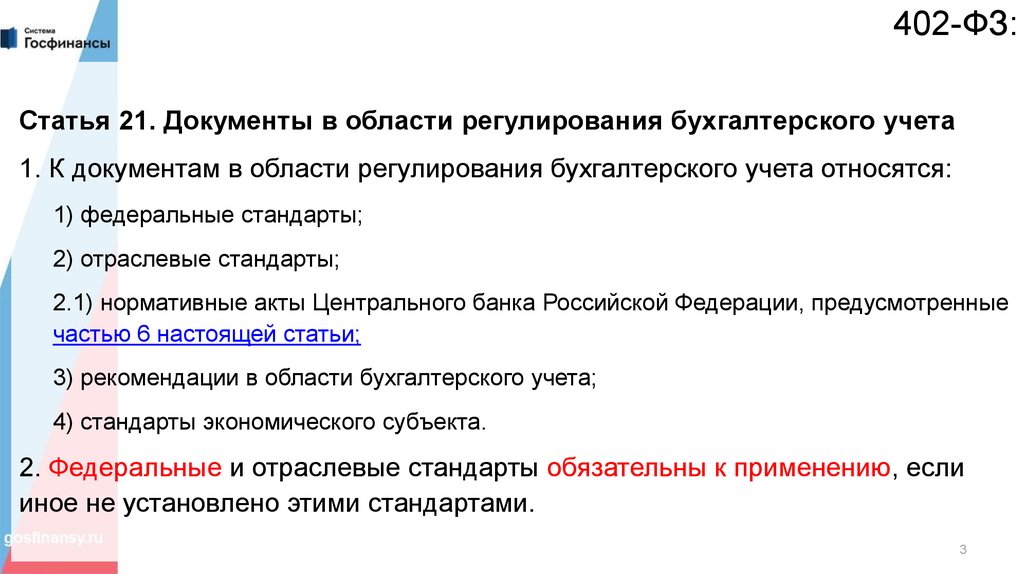

6. Стандарты:

N п/пРабочее наименование проекта ФСБУ для ОГС

Предполагаемая дата (срок) вступления

1

Концептуальные основы бухгалтерского учета и

отчетности для организаций государственного

сектора

01.01.2018

2

Представление бухгалтерской (финансовой)

отчетности

01.01.2018

3

Основные средства

01.01.2018

4

Аренда

01.01.2018

5

Обесценение активов

01.01.2018

6

7. Стандарты:

Приказ Минфина России от 31.10.2017 N 170н«Об утверждении программы разработки федеральных

стандартов бухгалтерского учета для организаций

государственного сектора на 2017 – 2019 гг.»

7

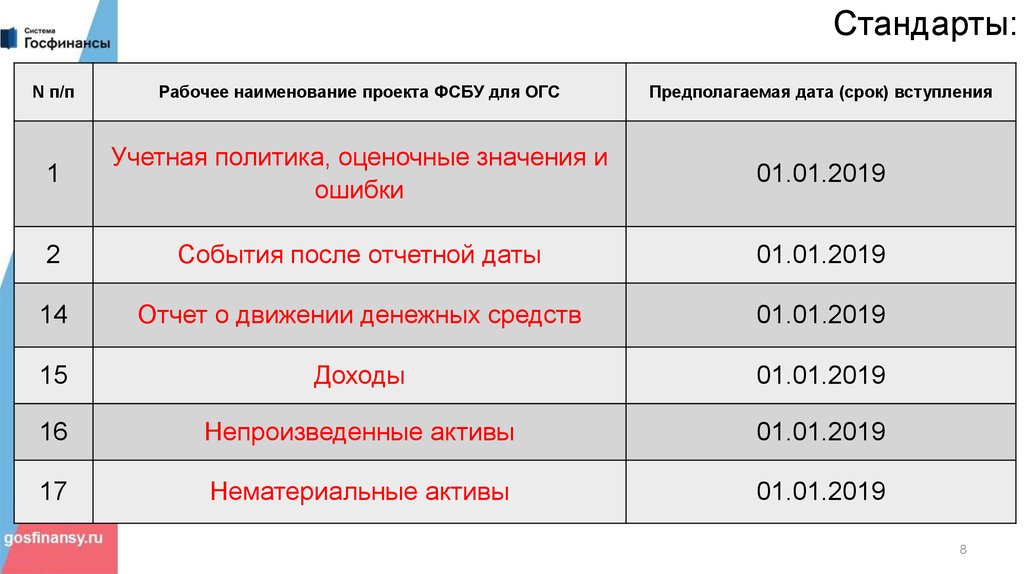

8. Стандарты:

N п/пРабочее наименование проекта ФСБУ для ОГС

Предполагаемая дата (срок) вступления

1

Учетная политика, оценочные значения и

ошибки

01.01.2019

2

События после отчетной даты

01.01.2019

14

Отчет о движении денежных средств

01.01.2019

15

Доходы

01.01.2019

16

Непроизведенные активы

01.01.2019

17

Нематериальные активы

01.01.2019

8

9. Стандарты:

Письмо Минфина России от 30.11.2017 N 02-06-10/79778«О применении федеральных стандартов бухгалтерского учета»

Стандартами не установлены запреты на более

раннее применение их положений по решению

субъектов учета при условии раскрытия

соответствующей информации в бухгалтерской

(финансовой) отчетности.

9

10. Стандарты:

Приказ Минфина России от 31.12.2016 N 256н«Об утверждении федерального стандарта бухгалтерского

учета для организаций государственного сектора

«Концептуальные основы бухгалтерского учета и отчетности

организаций государственного сектора»

https://www.minfin.ru/ru/perfomance/budget/bu_gs/sfo/

10

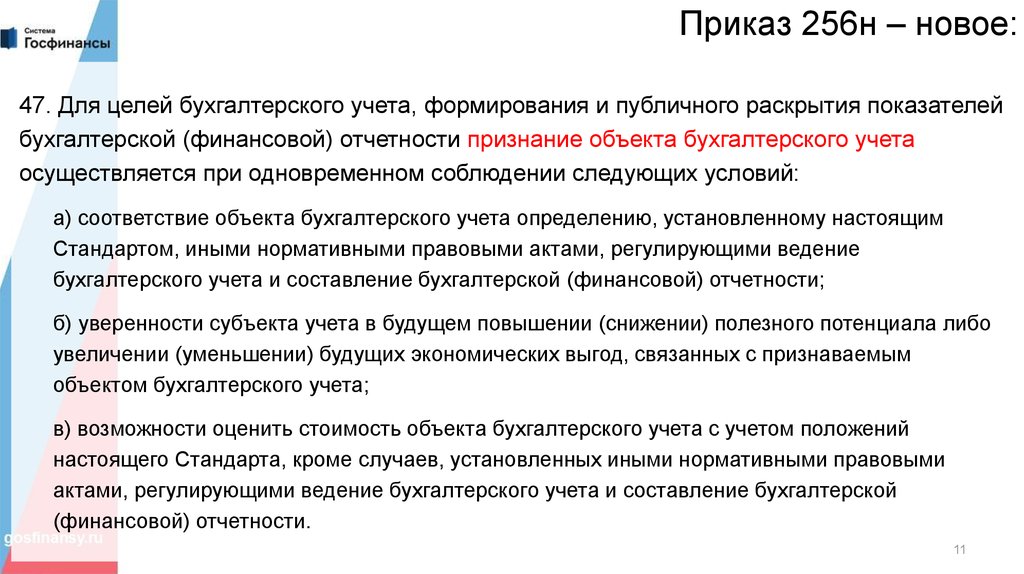

11. Приказ 256н – новое:

47. Для целей бухгалтерского учета, формирования и публичного раскрытия показателейбухгалтерской (финансовой) отчетности признание объекта бухгалтерского учета

осуществляется при одновременном соблюдении следующих условий:

а) соответствие объекта бухгалтерского учета определению, установленному настоящим

Стандартом, иными нормативными правовыми актами, регулирующими ведение

бухгалтерского учета и составление бухгалтерской (финансовой) отчетности;

б) уверенности субъекта учета в будущем повышении (снижении) полезного потенциала либо

увеличении (уменьшении) будущих экономических выгод, связанных с признаваемым

объектом бухгалтерского учета;

в) возможности оценить стоимость объекта бухгалтерского учета с учетом положений

настоящего Стандарта, кроме случаев, установленных иными нормативными правовыми

актами, регулирующими ведение бухгалтерского учета и составление бухгалтерской

(финансовой) отчетности.

11

12. Приказ 256н – новое:

36. Для целей бухгалтерского учета, формирования и публичного раскрытия показателейбухгалтерской (финансовой) отчетности активом признается имущество, включая наличные и

безналичные денежные средства, принадлежащее субъекту учета и (или) находящееся в его

пользовании, контролируемое им в результате произошедших фактов хозяйственной жизни, от

которого ожидается поступление полезного потенциала или экономических выгод.

Контроль над активом имеет место, если субъект учета обладает правом использовать актив…

Ведение бухгалтерского учета, формирование и публичное раскрытие показателей бухгалтерской

(финансовой) отчетности осуществляется исходя из того, что субъект учета контролирует активы в

форме имущества, закрепленного за субъектом учета собственником (учредителем) в целях

выполнения государственных (муниципальных) полномочий (функций), осуществления

деятельности по оказанию государственных (муниципальных) услуг либо для управленческих

нужд учреждения.

12

13. Приказ 256н – новое:

Для целей бухгалтерского учета полезный потенциал, заключенный в активе, это егопригодность для:

а) использования субъектом учета …в целях выполнения государственных (муниципальных)

функций (полномочий) в соответствии с целями создания субъекта учета, осуществления

деятельности по оказанию государственных (муниципальных) услуг либо для управленческих

нужд учреждения…;

б) обмена на другие активы;

в) погашения обязательств, принятых субъектом учета.

38. Поступления денежных средств или их эквивалентов субъекту учета, либо в ходе

выполнения субъектом учета бюджетных полномочий при исполнении бюджета в бюджет

бюджетной системы Российской Федерации, возникающие при использовании актива

самостоятельно либо совместно с другими активами, признаются для целей

бухгалтерского учета будущими экономическими выгодами, заключенными в активе.

13

14. Приказ 256н – новое:

39. Для целей бухгалтерского учета, формирования и публичного раскрытияпоказателей бухгалтерской (финансовой) отчетности обязательством признается

задолженность, возникшая в результате произошедших фактов хозяйственной

жизни, погашение которой приведет к выбытию активов, заключающих в себе

полезный потенциал или экономические выгоды.

Обязательства, принимаемые к бухгалтерскому учету, возникают в силу закона,

иного нормативного правового акта, муниципального акта или договора

(контракта, соглашения).

14

15. Приказ 256н – новое:

40. Для целей формирования и публичного раскрытия показателей бухгалтерской(финансовой) отчетности чистые активы субъекта учета рассчитываются как

разница между активами и обязательствами субъекта учета на определенную

дату. Имущество, которым субъекты учета не отвечают по своим обязательствам,

в расчет чистых активов не включается.

Чистые активы субъекта учета могут быть как положительными (превышение

активов над обязательствами), так и отрицательными (превышение обязательств

над активами).

15

16. Приказ 256н – новое:

68. Достоверность информации означает ее полноту, нейтральность и отсутствиесущественных ошибок.

…..

В целях достоверного раскрытия информации в бухгалтерской (финансовой)

отчетности информация об объектах бухгалтерского учета, фактах хозяйственной

жизни должна

быть представлена в соответствии с

экономической сущностью фактов хозяйственной жизни, а не

только их правовой формой.

16

17. Приказ 256н – уточнения:

Оценка отдельных объектов бухгалтерского учета в случаях, предусмотренныхнормативными правовыми актами, регулирующими ведение бухгалтерского учета

и составление бухгалтерской (финансовой) отчетности, осуществляется по

справедливой стоимости - в оценке, соответствующей цене, по которой может

быть осуществлен переход права собственности на актив между независимыми

сторонами сделки, осведомленными о предмете сделки и желающими ее

совершить.

54. Основными методами определения справедливой стоимости для различных

видов активов и обязательств являются:

а) метод рыночных цен;

б) метод амортизированной стоимости замещения.

17

18. Приказ 256н – уточнения:

Рыночная цена – это цена, которая может быть получена (уплачена) при продажеактива (обязательства) между независимыми сторонами сделки,

осведомленными о предмете сделки и желающими ее совершить.

Метод амортизированной стоимости замещения (применяется в отношении

активов):

Справедливая

стоимость

=

Стоимость восстановления

(воспроизводства) актива/

Стоимость замены актива

(применяется та, которая

меньше)

-

Сумма накопленной

амортизации

(рассчитывается исходя из той

стоимости, которую решено

применить)

18

19. Приказ 256н – уточнения:

5. Бухгалтерская (финансовая) отчетность по степени обобщения в ней информации ипорядка ее формирования подразделяется на индивидуальную, консолидированную

бухгалтерскую (финансовую) отчетность.

6. Индивидуальная бухгалтерская (финансовая) отчетность формируется с

представлением за отчетный период данных о:

– нефинансовых и финансовых активах, обязательствах …;

– финансовом результате деятельности, результатах исполнения бюджета бюджетной системы

Российской Федерации (бюджетной сметы), плана финансово-хозяйственной деятельности

государственного (муниципального) бюджетного (автономного) учреждения;

– движении денежных средств;

– иной информации, необходимой пользователям этой отчетности для принятия экономических

решений.

8. По степени раскрытия информации в бухгалтерской (финансовой) отчетности такая

отчетность подразделяется на бухгалтерскую (финансовую) отчетность общего

назначения и бухгалтерскую (финансовую) отчетность специального назначения.

19

20. Приказ 256н – уточнения:

16. Ведение бухгалтерского учета объектов бухгалтерского учетаосуществляется в денежном измерении (стоимостном выражении) с

использованием:

метода начисления….;

принципа равномерности признания доходов и расходов;

допущения временной определенности фактов хозяйственной

жизни;

метода двойной записи …..

20

21. Обязательства и плановые назначения (ЛБО):

Вопрос: Об отражении в бухгалтерском (бюджетном) учете и отчетностиполучателя бюджетных средств налоговых обязательств.

Письмо Минфина России от 26.12.2016 N 02-07-10/77857

• В соответствии с пунктом 3 Инструкции N 157н бухгалтерский учет ведется методом

начисления, согласно которому результаты операций признаются по факту их совершения

независимо от того, когда получены или выплачены денежные средства (или их эквиваленты)

при расчетах, связанных с осуществлением указанных операций.

• Вместе с тем обязательным условием определения объекта учета (обязательства) является

определение его стоимостной величины, которое по налоговым обязательствам возникает по

факту завершения финансового года и определения необлагаемой базы на отчетную дату.

• Учетной политикой получателя бюджетных средств может быть предусмотрено, что первичным

учетным документом для признания налогового обязательства по итогам года является

налоговая декларация.

22. Обязательства и плановые назначения (ЛБО):

Вопрос: Об отражении в бухгалтерском (бюджетном) учете и отчетностиполучателя бюджетных средств налоговых обязательств.

Письмо Минфина России от 26.12.2016 N 02-07-10/77857

• Инструкция N 157н не содержит прямых норм, определяющих момент признания в бюджетном

учете налогового обязательства по завершении финансового года, в случае когда определение

стоимостного значения обязательства возникает в году, следующем за отчетным.

• При определении периода, в котором будут отражены налоговые обязательства и признаны

расходы по налоговым обязательствам, необходимо принимать во внимание общий принцип

равномерного и пропорционального формирования доходов и расходов, при котором доходы и

связанные с ними расходы признаются в том отчетном периоде, в котором они возникают

исходя из условий фактов хозяйственной жизни.

23. Обязательства и плановые назначения (ЛБО):

Если налоговое обязательство принимается за счет лимитов бюджетных обязательств года, следующего

за отчетным, то в бухгалтерском учете указанное обязательство исходя из учетной политики может быть

принято как в периоде, в котором оно рассчитано (в году, следующем за отчетным), так и в периоде, по

которому оно рассчитано (в отчетном периоде).

По мнению Департамента, определение момента признания обязательства по налоговым платежам

исходя из совокупности условий определения денежного эквивалента обязательства и наличия

подтверждающего первичного документа (налоговой декларации), а также права на принятие такого

обязательства в соответствии с доведенными бюджетными ассигнованиями на соответствующий год и с

учетом особенности осуществления финансовой деятельности получателя бюджетных средств

соответствует нормативным актам Минфина России, регулирующим порядок ведения учета получателями

бюджетных средств, и не противоречит положениям законодательства о бухгалтерском учете Российской

Федерации.

Учитывая изложенное, в бухгалтерской (финансовой) отчетности получателя бюджетных средств расходы

по принятому налоговому обязательству могут отражаться в Балансе главного распорядителя,

распорядителя, получателя бюджетных средств, главного администратора, администратора источников

финансирования дефицита бюджета, главного администратора, администратора доходов бюджета (ф.

0503130) как кредиторская задолженность в объеме обязательства, принятого за счет лимитов

бюджетных обязательств очередного года.

24. Обязательства и плановые назначения (ЛБО):

Письмо Минфина России от 20.07.2016 N 02-06-10/42571«Об отражении в бюджетном (бухгалтерском) учете и отчетности учреждения

фактических расходов на зарплату и начислений страховых взносов на нее»

• В случаях, когда по завершении финансового года обязательства перед работниками …. –

заработная плата, компенсация за неиспользованный отпуск при увольнении, …., и иные

аналогичные выплаты … принимаются в пределах объемов лимитов бюджетных обязательств

очередного финансового года. Принятие к учету таких расходных обязательств следует

отражать по соответствующим счетам учета обязательств счета 0 302 00 000 "Расчеты по

принятым обязательствам", а также на соответствующих аналитических счетах счета

0 502 22 000 "Принятые денежные обязательства на первый год, следующий за текущим

(на очередной финансовый год)".

• Принятые обязательства на очередной финансовый год отражаются в разделе 3

"Обязательства финансовых годов, следующих за текущим (отчетным) финансовым годом"

Отчета ф. 0503128.

25. Стандарты:

Приказ Минфина России от 31.12.2016 N 260н«Об утверждении федерального стандарта бухгалтерского

учета для организаций государственного сектора

«Представление бухгалтерской (финансовой) отчетности»

https://www.minfin.ru/ru/perfomance/budget/bu_gs/sfo/

25

26. Приказ 260н:

Положения настоящего Стандарта применяются приформировании как индивидуальной, так и

консолидированной бухгалтерской (финансовой) отчетности

общего назначения

9. Бухгалтерская (финансовая) отчетность общего назначения формируется

субъектом отчетности в целях представления пользователям бухгалтерской

(финансовой) отчетности, которые не обладают в соответствии с

законодательством Российской Федерации правом требовать предоставления

отчетности, информации о деятельности субъектов отчетности.

26

27. Приказ 260н:

Состав бухгалтерской (финансовой) отчетностиобщего назначения устанавливается в соответствии с

бюджетным законодательством Российской

Федерации.

27

28. Приказ 260н:

10. Бухгалтерская (финансовая) отчетность специального назначенияформируется субъектом отчетности для пользователей, которые в

соответствии с законодательством Российской Федерации обладают

правом требовать представления с учетом своих потребностей

информации о деятельности субъектов отчетности, отличной от

представляемой (раскрываемой) в составе бухгалтерской

(финансовой) отчетности общего назначения.

28

29. Приказ 260н:

Раскрытие информации – отражение информации (в стоимостном,натуральном (числовом) выражении и (или) в виде словесных

описаний) в отчетах, составляющих бухгалтерскую (финансовую)

отчетность, в Пояснениях, а также публичное раскрытие показателей

бухгалтерской (финансовой) отчетности.

29

30. Приказ 260н:

Состав бухгалтерской (финансовой) отчетности общего назначенияустанавливается в соответствии с бюджетным законодательством Российской

Федерации.

Публикуются и раскрываются:

– Показатели, отраженные в бухгалтерском балансе,

– Отчете о финансовых результатах деятельности,

– Отчете о движении денежных средств,

– Пояснительной записке;

– Показатели отчетов, обеспечивающие сопоставление показателей,

утвержденных законом (решением) о бюджете и показателей исполнения

бюджета;

– Пояснения.

30

31. Приказ 260н:

21. По всем публично раскрываемым показателям бухгалтерской(финансовой) отчетности субъектом отчетности раскрывается

сопоставимая информация хотя бы за один аналогичный

предыдущий период, за исключением случаев, когда иное

предусмотрено нормативными правовыми актами, регулирующими

ведение бухгалтерского учета и составление бухгалтерской

(финансовой) отчетности.

31

32. Приказ 260н:

Пояснительная записка к бухгалтерской (финансовой) отчетности субъекта отчетностипредставляется в упорядоченном виде и содержит следующую информацию:

а) информацию о месте нахождения и организационно-правовой форме субъекта отчетности;

б) сведения об изменениях наименования субъекта за отчетный период, если такие изменения

производились;

в) перечень основных нормативных правовых актов, регламентирующих деятельность субъекта

отчетности;

г) наименование учредителя субъекта отчетности и наименование органа, осуществляющего

внешний государственный (муниципальный) финансовый контроль;

д) если субъект отчетности создан на определенный срок, то информацию о сроках его

деятельности;

…….

32

33. Приказ 260н:

Пояснения:• Детализированная и существенная информация об активах и обязательствах,

необходимая для понимания финансового положения субъекта;

• Детализированная информация о доходах и расходах за отчетный период и

аналогичный период прошлого года, систематизированная по степени их

существенности по отношению к финансовому результату отчетного периода;

• Информация о чистых активах. Если чистые активы не превышают нижней

границы допустимых лимитов, установленных законодательством РФ, в

Пояснениях дополнительно раскрываются причины отклонения от требований,

а также план мероприятий по нормализации показателей.

33

34. Приказ 260н:

При применении Стандарта впервые необходимо:• раскрыть показатели сформированной отчетности на своем

портале в сети Интернет и (или) ином ресурсе сети

Интернет;

• представить сопоставимую информацию хотя бы за один

предыдущий отчетный период в соответствии с учетной

политикой, применяемой в отчетном периоде. Если такая

сопоставимая информация не представляется, на это

необходимо указать в Пояснениях.

34

35. Стандарты:

Приказ Минфина России от 31.12.2016 N 257н«Об утверждении федерального стандарта бухгалтерского учета для

организаций государственного сектора «Основные средства»;

Приказ Минфина России от 31.12.2016 N 258н

«Об утверждении федерального стандарта бухгалтерского учета для

организаций государственного сектора «Аренда»;

Приказ Минфина России от 31.12.2016 N 259н

«Об утверждении федерального стандарта бухгалтерского учета для

организаций государственного сектора «Обесценение активов».

35

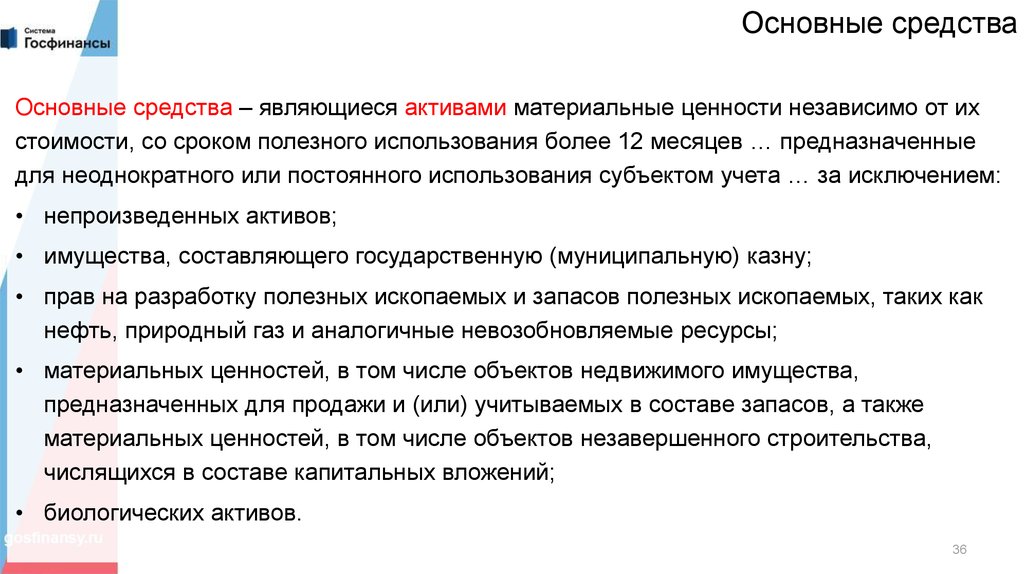

36. Основные средства

Основные средства – являющиеся активами материальные ценности независимо от ихстоимости, со сроком полезного использования более 12 месяцев … предназначенные

для неоднократного или постоянного использования субъектом учета … за исключением:

• непроизведенных активов;

• имущества, составляющего государственную (муниципальную) казну;

• прав на разработку полезных ископаемых и запасов полезных ископаемых, таких как

нефть, природный газ и аналогичные невозобновляемые ресурсы;

• материальных ценностей, в том числе объектов недвижимого имущества,

предназначенных для продажи и (или) учитываемых в составе запасов, а также

материальных ценностей, в том числе объектов незавершенного строительства,

числящихся в составе капитальных вложений;

• биологических активов.

36

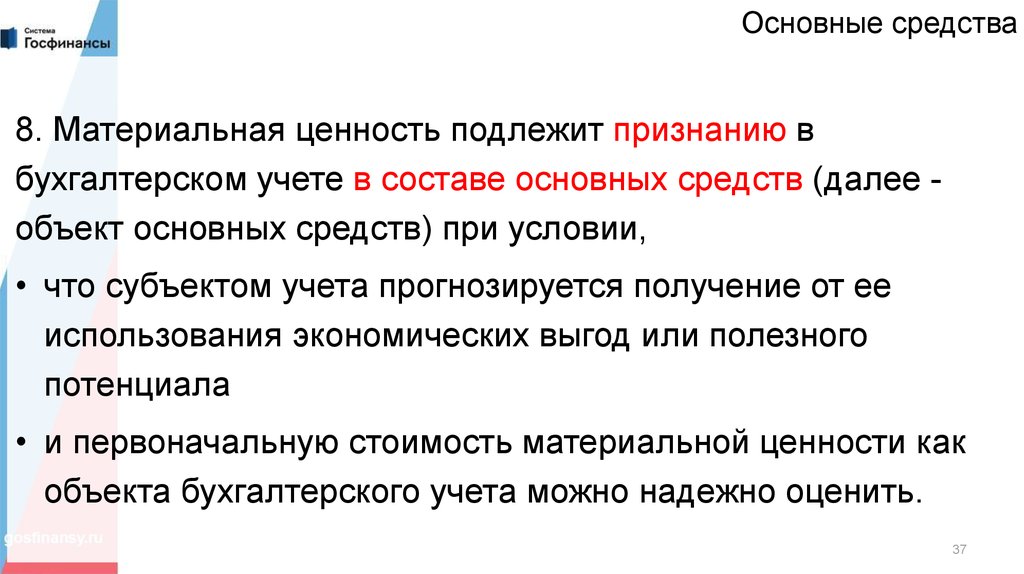

37. Основные средства

8. Материальная ценность подлежит признанию вбухгалтерском учете в составе основных средств (далее объект основных средств) при условии,

• что субъектом учета прогнозируется получение от ее

использования экономических выгод или полезного

потенциала

• и первоначальную стоимость материальной ценности как

объекта бухгалтерского учета можно надежно оценить.

37

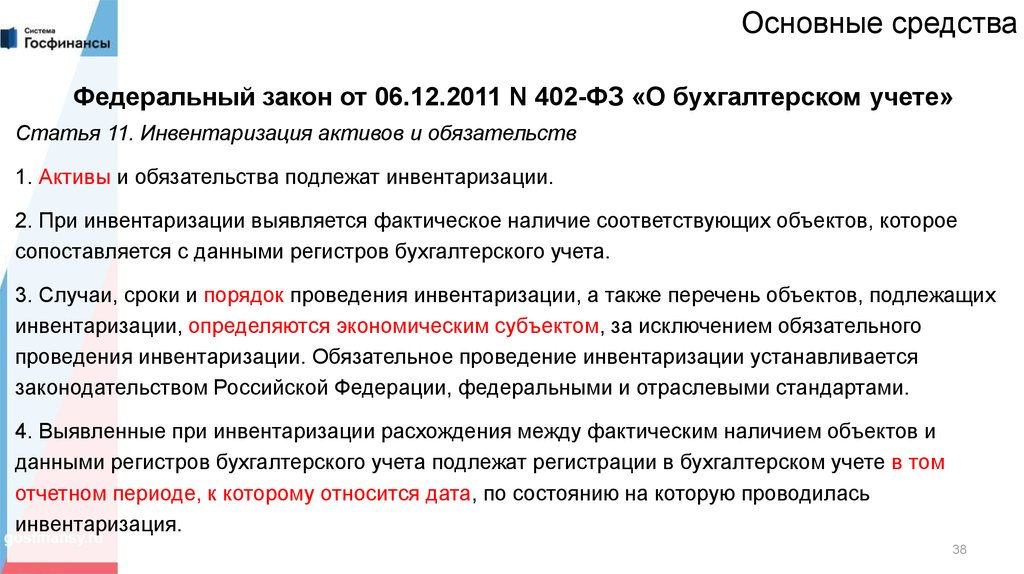

38. Основные средства

Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»Статья 11. Инвентаризация активов и обязательств

1. Активы и обязательства подлежат инвентаризации.

2. При инвентаризации выявляется фактическое наличие соответствующих объектов, которое

сопоставляется с данными регистров бухгалтерского учета.

3. Случаи, сроки и порядок проведения инвентаризации, а также перечень объектов, подлежащих

инвентаризации, определяются экономическим субъектом, за исключением обязательного

проведения инвентаризации. Обязательное проведение инвентаризации устанавливается

законодательством Российской Федерации, федеральными и отраслевыми стандартами.

4. Выявленные при инвентаризации расхождения между фактическим наличием объектов и

данными регистров бухгалтерского учета подлежат регистрации в бухгалтерском учете в том

отчетном периоде, к которому относится дата, по состоянию на которую проводилась

инвентаризация.

38

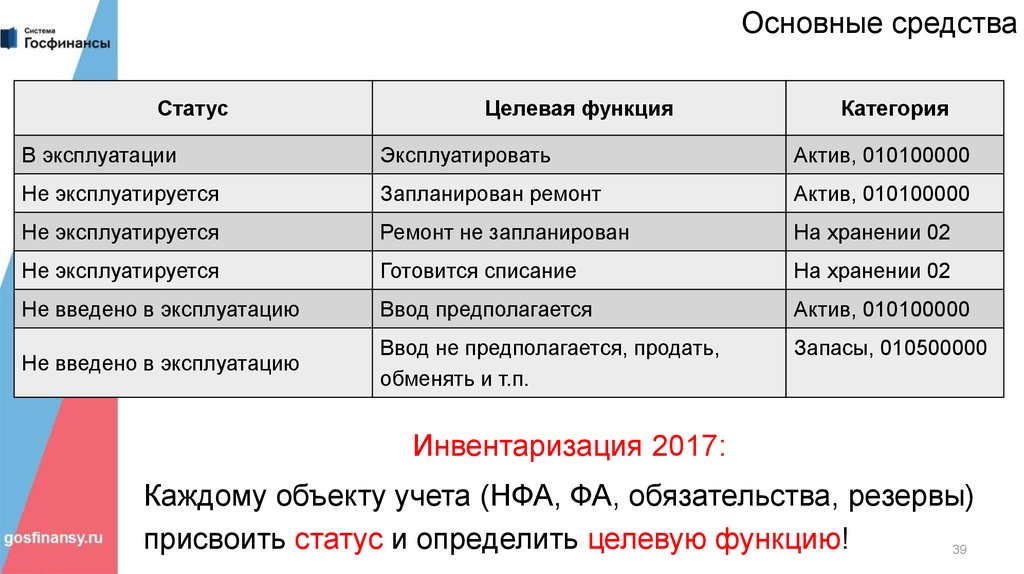

39. Основные средства

СтатусЦелевая функция

Категория

В эксплуатации

Эксплуатировать

Актив, 010100000

Не эксплуатируется

Запланирован ремонт

Актив, 010100000

Не эксплуатируется

Ремонт не запланирован

На хранении 02

Не эксплуатируется

Готовится списание

На хранении 02

Не введено в эксплуатацию

Ввод предполагается

Актив, 010100000

Не введено в эксплуатацию

Ввод не предполагается, продать,

обменять и т.п.

Запасы, 010500000

Инвентаризация 2017:

Каждому объекту учета (НФА, ФА, обязательства, резервы)

присвоить статус и определить целевую функцию!

39

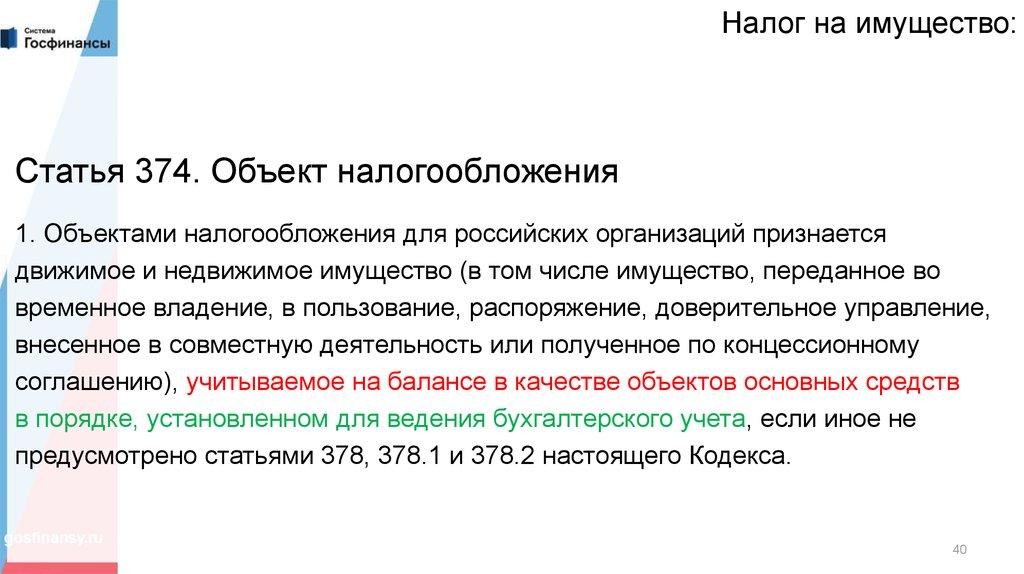

40. Налог на имущество:

Статья 374. Объект налогообложения1. Объектами налогообложения для российских организаций признается

движимое и недвижимое имущество (в том числе имущество, переданное во

временное владение, в пользование, распоряжение, доверительное управление,

внесенное в совместную деятельность или полученное по концессионному

соглашению), учитываемое на балансе в качестве объектов основных средств

в порядке, установленном для ведения бухгалтерского учета, если иное не

предусмотрено статьями 378, 378.1 и 378.2 настоящего Кодекса.

40

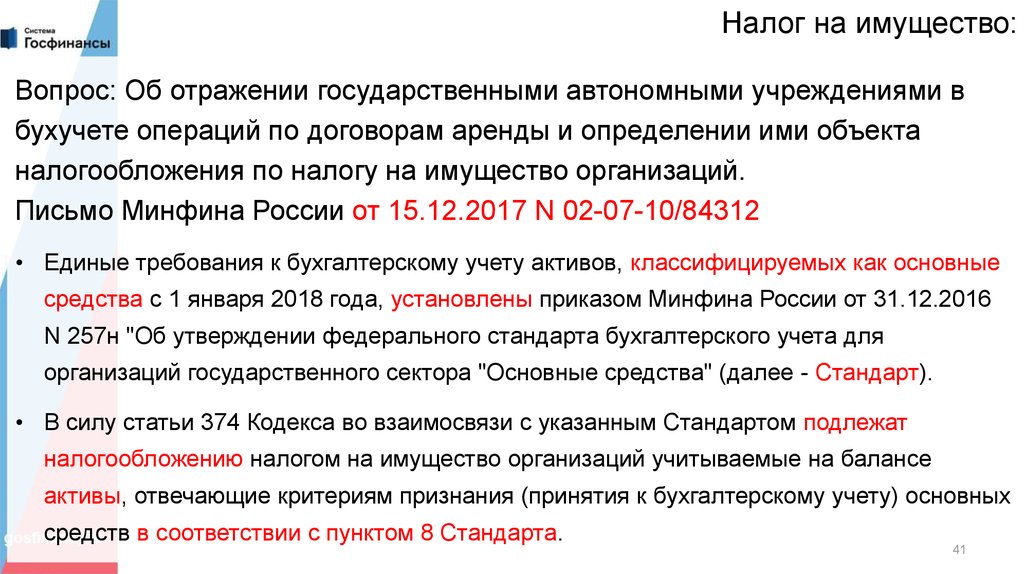

41. Налог на имущество:

Вопрос: Об отражении государственными автономными учреждениями вбухучете операций по договорам аренды и определении ими объекта

налогообложения по налогу на имущество организаций.

Письмо Минфина России от 15.12.2017 N 02-07-10/84312

• Единые требования к бухгалтерскому учету активов, классифицируемых как основные

средства с 1 января 2018 года, установлены приказом Минфина России от 31.12.2016

N 257н "Об утверждении федерального стандарта бухгалтерского учета для

организаций государственного сектора "Основные средства" (далее - Стандарт).

• В силу статьи 374 Кодекса во взаимосвязи с указанным Стандартом подлежат

налогообложению налогом на имущество организаций учитываемые на балансе

активы, отвечающие критериям признания (принятия к бухгалтерскому учету) основных

средств в соответствии с пунктом 8 Стандарта.

41

42. Основные средства

Аналитические группы ОСАналитические группы ОС

2017

2018

Счет учета с

01.01.2018 г.

Основные средства – недвижимое

имущество учреждения

Основные средства – недвижимое

имущество учреждения

101 10

Основные средства – особо ценное

движимое имущество учреждения

Основные средства – особо ценное

движимое имущество учреждения

101 20

Основные средства – иное движимое Основные средства – иное движимое

имущество учреждения

имущество учреждения

101 30

Основные средства – предметы

лизинга

101 90

Основные средства – имущество в

концессии

42

43. Основные средства

Группировка ОС в соответствии сИнструкцией 157н

Группировка ОС в соответствии со

Стандартом

Счет учета с

01.01.2018 г.

Жилые помещения

Жилые помещения

101 01

Нежилые помещения

Нежилые помещения (здания и

сооружения)

101 02

Сооружения

Инвестиционная недвижимость

101 03

Машины и оборудование

Машины и оборудование

101 04

Транспортные средства

Транспортные средства

101 05

Производственный и хозяйственный

инвентарь

Инвентарь производственный и

хозяйственный

101 06

Библиотечный фонд

Биологические ресурсы

101 07

Прочие ОС

Прочие основные средства

101 08

43

44. Основные средства:

Инвестиционная недвижимость – это имущество,находящееся во владении и/или пользовании субъекта учета

с целью получения арендной платы и/или увеличения

стоимости недвижимого имущества, но НЕ предназначенное

для выполнения возложенных на субъект учета полномочий

(функций), осуществления деятельности по выполнению

работ, оказанию услуг либо для управленческих нужд

субъекта учета и (или) продажи.

44

45. Перенос на новые аналитические группы:

Письмо Минфина России от 15.12.2017 N 02-07-07/84237«О направлении Методических указаний по применению

федерального стандарта бухгалтерского учета для

организаций государственного сектора

«Основные средства»,

утв. Приказом Минфина России от 31.12.2016 N 257н»

45

46. Перенос на новые аналитические группы:

Содержание операцииНомер счета

по дебету

по кредиту

Перевод из учетной группы 2017 года "Сооружения":

а) в сумме балансовой стоимости сооружения

1 401 30 000

1 101 13 000

1 101 33 000

б) в сумме амортизации сооружения

1 104 13 000

1 104 33 000

1 401 30 000

Перенос в учетную группу 2018 года "Нежилые помещения (здания и

сооружения)":

а) в сумме балансовой стоимости сооружения

1 101 12 000

1 101 32 000

1 401 30 000

б) в сумме амортизации сооружения

1 401 30 000

1 104 12 000

46

1 104 32 000

47. Основные средства:

Поступление (выбытие)ОС

Обменные

операции

Необменные

операции

47

48. Основные средства:

Что включается в первоначальную стоимостьЧто не включается в первоначальную стоимость

Цена приобретения, в том числе таможенные пошлины,

невозмещаемые суммы НДС, за вычетом скидок (вычетов, льгот)

Затраты на открытие новых производств

Любые фактические затраты на приобретение, создание объекта ОС,

его доставку и приведение в состояние, пригодное к эксплуатации, в

том числе:

– расходы на оплату труда и страховые взносы;

– стоимость работ (услуг) по договору строительного подряда и иным

договорам;

– госпошлины и другие аналогичные расходы, связанные с

приобретением (созданием) объекта ОС;

– суммы вознаграждений посредникам;

– затраты на подготовку площадки;

– затраты на доставку и разгрузку;

– расходы на установку и монтаж;

– затраты на проверку функционирования объекта ОС;

– расходы на материалы и услуги сторонних организаций;

– затраты на информационные и консультационные услуги;

– иные затраты, непосредственно связанные с приобретением,

сооружением (изготовлением) объекта ОС

Затраты на внедрение новых продуктов и услуг;

Затраты на демонтаж и вывод объекта ОС из эксплуатации, а также

восстановление участка, на котором объект расположен

Затраты на ведение деятельности на новом месте или с новой группой

потребителей услуг (включая затраты на обучение персонала);

Операционные убытки, понесенные до момента достижения

инвестиционной недвижимостью планового уровня заполнения

арендаторами;

Административные, общехозяйственные и прочие общие накладные

расходы;

Затраты на выполнение операций, сопутствующих строительству

(кроме доставки объекта и приведения его в состояние, пригодное для

использования)

48

49. Основные средства:

Необменные операцииПоступления из

внебюджетной

системы

Передачи внутри

бюджетной

системы

49

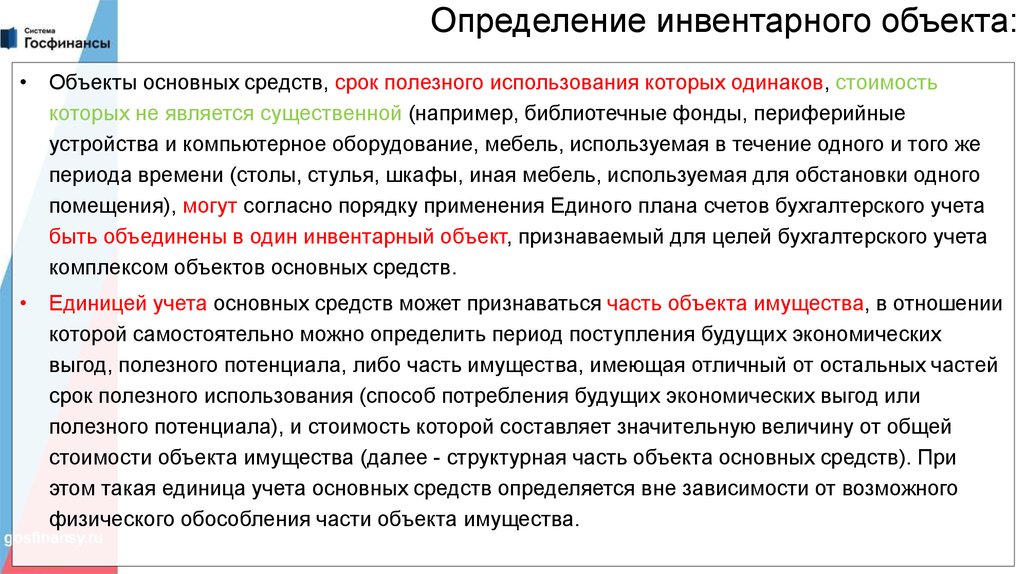

50. Определение инвентарного объекта:

• Объекты основных средств, срок полезного использования которых одинаков, стоимостькоторых не является существенной (например, библиотечные фонды, периферийные

устройства и компьютерное оборудование, мебель, используемая в течение одного и того же

периода времени (столы, стулья, шкафы, иная мебель, используемая для обстановки одного

помещения), могут согласно порядку применения Единого плана счетов бухгалтерского учета

быть объединены в один инвентарный объект, признаваемый для целей бухгалтерского учета

комплексом объектов основных средств.

• Единицей учета основных средств может признаваться часть объекта имущества, в отношении

которой самостоятельно можно определить период поступления будущих экономических

выгод, полезного потенциала, либо часть имущества, имеющая отличный от остальных частей

срок полезного использования (способ потребления будущих экономических выгод или

полезного потенциала), и стоимость которой составляет значительную величину от общей

стоимости объекта имущества (далее - структурная часть объекта основных средств). При

этом такая единица учета основных средств определяется вне зависимости от возможного

физического обособления части объекта имущества.

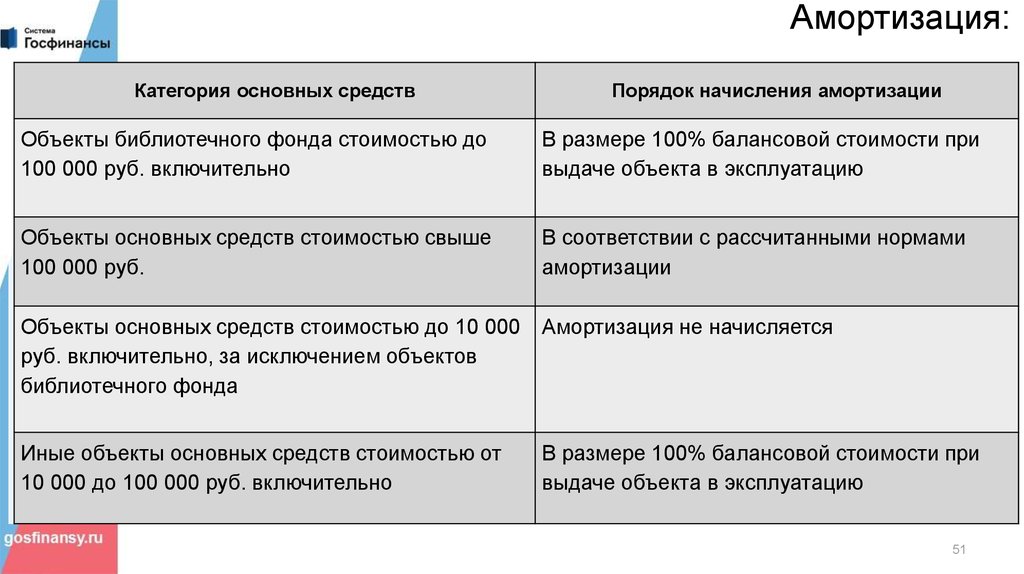

51. Амортизация:

Категория основных средствПорядок начисления амортизации

Объекты библиотечного фонда стоимостью до

100 000 руб. включительно

В размере 100% балансовой стоимости при

выдаче объекта в эксплуатацию

Объекты основных средств стоимостью свыше

100 000 руб.

В соответствии с рассчитанными нормами

амортизации

Объекты основных средств стоимостью до 10 000 Амортизация не начисляется

руб. включительно, за исключением объектов

библиотечного фонда

Иные объекты основных средств стоимостью от

10 000 до 100 000 руб. включительно

В размере 100% балансовой стоимости при

выдаче объекта в эксплуатацию

51

52. Амортизация:

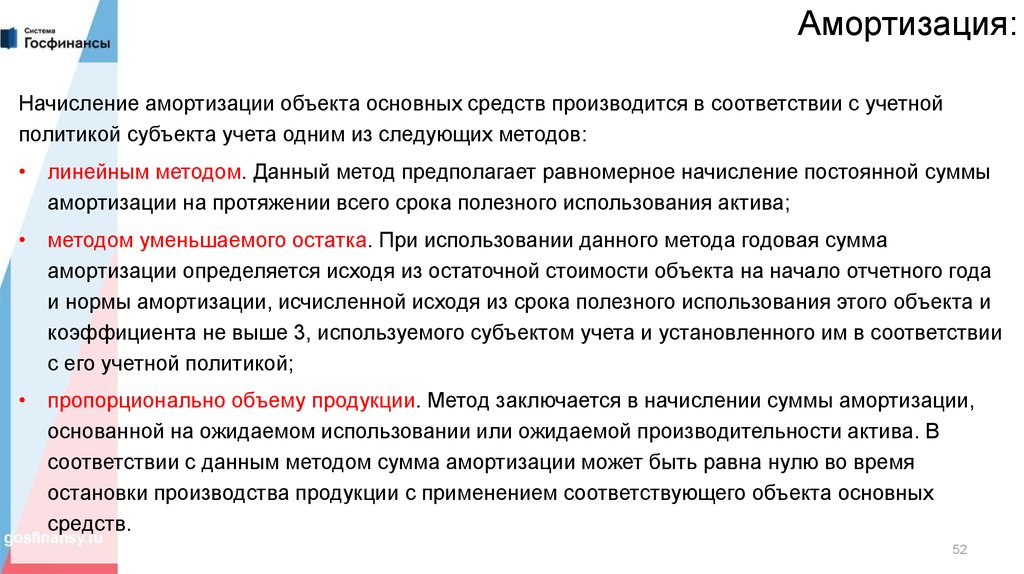

Начисление амортизации объекта основных средств производится в соответствии с учетнойполитикой субъекта учета одним из следующих методов:

• линейным методом. Данный метод предполагает равномерное начисление постоянной суммы

амортизации на протяжении всего срока полезного использования актива;

• методом уменьшаемого остатка. При использовании данного метода годовая сумма

амортизации определяется исходя из остаточной стоимости объекта на начало отчетного года

и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и

коэффициента не выше 3, используемого субъектом учета и установленного им в соответствии

с его учетной политикой;

• пропорционально объему продукции. Метод заключается в начислении суммы амортизации,

основанной на ожидаемом использовании или ожидаемой производительности актива. В

соответствии с данным методом сумма амортизации может быть равна нулю во время

остановки производства продукции с применением соответствующего объекта основных

средств.

52

53. Амортизация:

• Субъект учета выбирает тот метод начисления амортизации, который наиболее точноотражает предполагаемый способ получения будущих экономических выгод или

полезного потенциала, заключенных в активе.

• Выбранный метод начисления амортизации применяется относительно объекта

основных средств последовательно от периода к периоду, кроме случаев изменения

ожидаемого способа потребления будущих экономических выгод или полезного

потенциала от использования объекта основных средств.

• Если в предполагаемом способе получения будущих экономических выгод или

полезного потенциала от использования объекта основных средств произошли

значительные изменения, метод начисления амортизации, который будет

использоваться в течение оставшегося срока полезного использования, может быть

изменен.

• Пересчет накопленной амортизации на дату пересмотра метода начисления

амортизации, при его изменении, не требуется.

54. Амортизация:

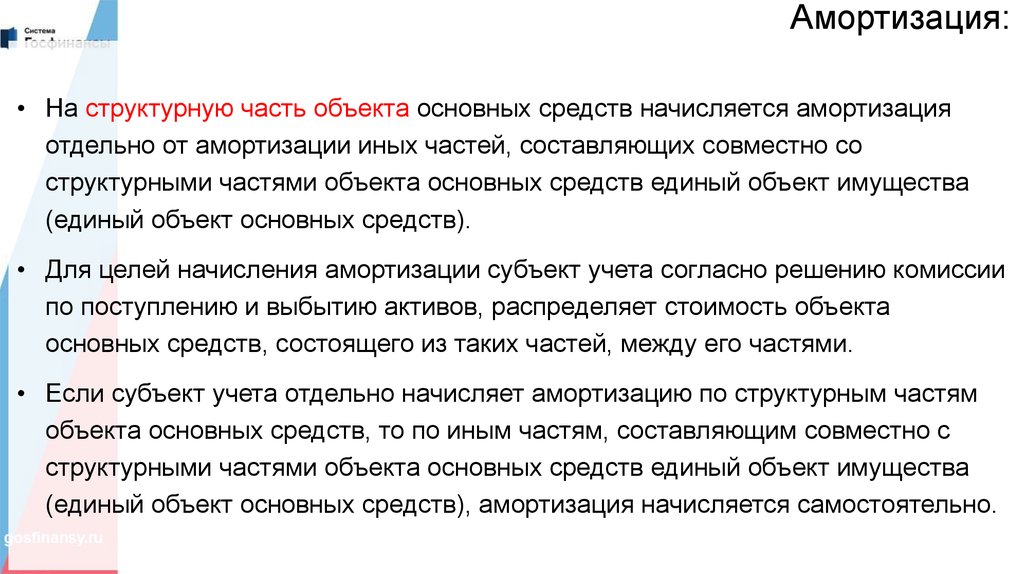

• На структурную часть объекта основных средств начисляется амортизацияотдельно от амортизации иных частей, составляющих совместно со

структурными частями объекта основных средств единый объект имущества

(единый объект основных средств).

• Для целей начисления амортизации субъект учета согласно решению комиссии

по поступлению и выбытию активов, распределяет стоимость объекта

основных средств, состоящего из таких частей, между его частями.

• Если субъект учета отдельно начисляет амортизацию по структурным частям

объекта основных средств, то по иным частям, составляющим совместно с

структурными частями объекта основных средств единый объект имущества

(единый объект основных средств), амортизация начисляется самостоятельно.

55. Амортизация:

Аналитические группы амортизацииАналитические группы амортизации

2017

2018

Счет учета с

01.01.2018 г.

Амортизация недвижимого имущества

учреждения

Амортизация недвижимого имущества

учреждения

104 10

Амортизация особо ценного движимого

имущество учреждения

Амортизация особо ценного движимого

имущество учреждения

104 20

Амортизация иного движимого

имущество учреждения

Амортизация иного движимого

имущество учреждения

104 30

Амортизация предметов лизинга

Амортизация прав пользования

имуществом и неисключительными

правами на РИД

104 40

Амортизация имущества,

составляющего казну

Амортизация имущества,

составляющего казну

104 50

Амортизация имущества в концессии

104 90

55

56. Амортизация:

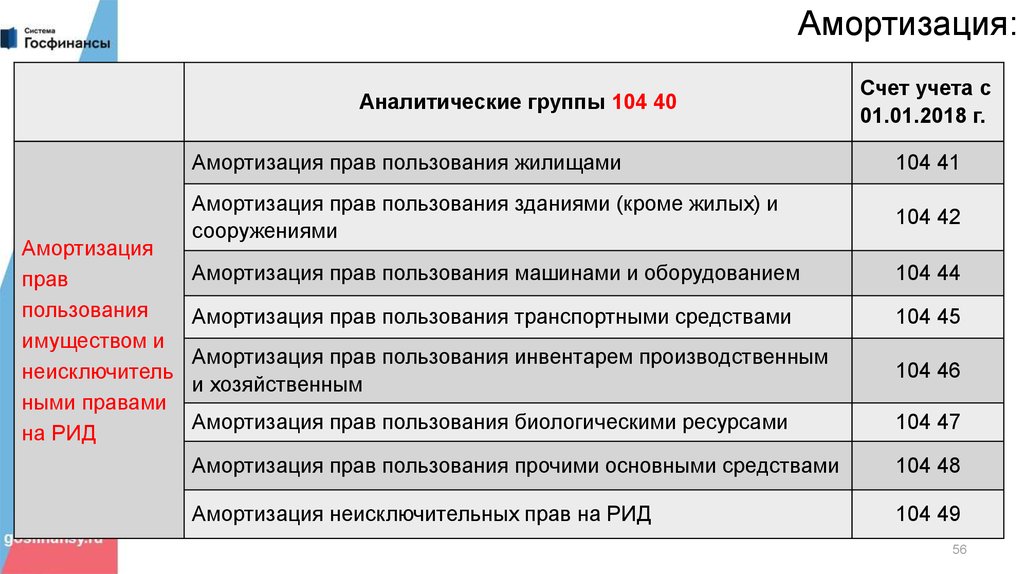

Аналитические группы 104 40Амортизация

прав

пользования

имуществом и

неисключитель

ными правами

на РИД

Счет учета с

01.01.2018 г.

Амортизация прав пользования жилищами

104 41

Амортизация прав пользования зданиями (кроме жилых) и

сооружениями

104 42

Амортизация прав пользования машинами и оборудованием

104 44

Амортизация прав пользования транспортными средствами

104 45

Амортизация прав пользования инвентарем производственным

и хозяйственным

104 46

Амортизация прав пользования биологическими ресурсами

104 47

Амортизация прав пользования прочими основными средствами

104 48

Амортизация неисключительных прав на РИД

104 49

56

57. Амортизация:

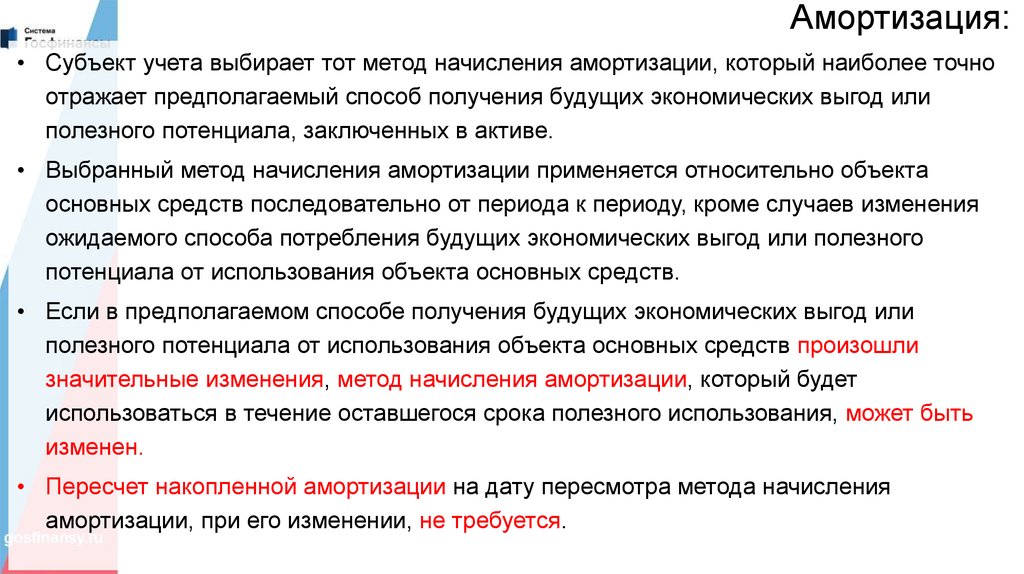

• Субъект учета выбирает тот метод начисления амортизации, который наиболее точноотражает предполагаемый способ получения будущих экономических выгод или

полезного потенциала, заключенных в активе.

• Выбранный метод начисления амортизации применяется относительно объекта

основных средств последовательно от периода к периоду, кроме случаев изменения

ожидаемого способа потребления будущих экономических выгод или полезного

потенциала от использования объекта основных средств.

• Если в предполагаемом способе получения будущих экономических выгод или

полезного потенциала от использования объекта основных средств произошли

значительные изменения, метод начисления амортизации, который будет

использоваться в течение оставшегося срока полезного использования, может быть

изменен.

• Пересчет накопленной амортизации на дату пересмотра метода начисления

амортизации, при его изменении, не требуется.

58. Амортизация (Стандарт):

• На структурную часть объекта основных средств начисляется амортизацияотдельно от амортизации иных частей, составляющих совместно со

структурными частями объекта основных средств единый объект имущества

(единый объект основных средств).

• Для целей начисления амортизации субъект учета согласно решению комиссии

по поступлению и выбытию активов, распределяет стоимость объекта

основных средств, состоящего из таких частей, между его частями.

• Если субъект учета отдельно начисляет амортизацию по структурным частям

объекта основных средств, то по иным частям, составляющим совместно с

структурными частями объекта основных средств единый объект имущества

(единый объект основных средств), амортизация начисляется самостоятельно.

59. Амортизация:

Письмо Минфина России от 15.12.2017 N 02-07-07/84237«О направлении Методических указаний по применению федерального стандарта

бухгалтерского учета для организаций государственного сектора «Основные

средства»

• В отношении объектов основных средств, принятых к учету до перехода на

применение СГС "Основные средства" (до 1 января 2018 года) перерасчет

амортизации (изменение способа начисления амортизации, определенного на

момент признания объекта к учету) не производится.

• Начиная с 1 января 2018 года на все объекты основных средств, находящиеся

на консервации, необходимо продолжить начисление амортизации.

60. Изменение балансовой стоимости:

Основания:– Достройка;

– Дооборудование;

– Реконструкция, в том числе с элементами реставрации;

– Техническое перевооружение;

– Модернизация;

– Частичная ликвидация (разукомплектация);

– Переоценка объектов нефинансовых активов;

– Замещение (частичная замена в рамках капитального ремонта в целях

реконструкции, технического перевооружения, модернизации) объекта или

его составной части.

61. Замещение:

27. В случае если порядок эксплуатации объекта основных средств (егосоставных частей) требует замены отдельных составных частей объекта, затраты

по такой замене, в том числе в ходе капитального ремонта, включаются в

стоимость объекта основных средств.

При этом стоимость объекта основных средств уменьшается на стоимость

заменяемых (выбываемых) частей в соответствии с положениями настоящего

Стандарта о прекращении признания (выбытии с бухгалтерского учета) объектов

основных средств.

Субъект учета закрепляет в своей учетной политике применение в бухгалтерском

учете положений настоящего пункта в отношении групп основных средств.

62. Замещение:

28. Затраты на создание активов при проведении регулярных осмотров напредмет наличия дефектов, являющихся обязательным условием их

эксплуатации, а также при проведении ремонтов формируют объем

произведенных капитальных вложений с дальнейшим признанием в стоимости

объекта основных средств.

В этом случае любая учтенная ранее в стоимости объекта основных средств

сумма затрат на проведение предыдущего ремонта подлежит списанию в расходы

текущего периода (на уменьшение финансового результата).

Субъект учета закрепляет в своей учетной политике применение положений

настоящего пункта при ведении учета основных средств, групп основных средств.

63. Выбытие:

Письмо Минфина России от 15.12.2017 N 02-07-07/84237Объекты основных средств, по которым комиссией по поступлению и

выбытию активов субъекта учета установлена неэффективность

дальнейшей эксплуатации, ремонта, восстановления (несоответствие

критериям актива), подлежат отражению на забалансовом счете 02

«Материальные ценности, принятые на хранение» до дальнейшего

определения функционального назначения указанного имущества

(вовлечения в хозяйственный оборот, продажи или списания).

64. Выбытие:

Письмо Минфина России от 15.12.2017 N 02-07-07/84237• Комиссия по поступлению и выбытию составляет Акт о списании (ф. 0504104),

в котором должно быть основание для принятия решения о прекращении

использования объекта основных средств.

• Такое решение также может принять инвентаризационная комиссия, о чем

составляется Акт о результатах инвентаризации (ф. 0504835), который служит

основанием для выбытия основного средства с баланса.

• На основании принятых комиссией решений бухгалтерией составляется

Бухгалтерская справка (ф. 0504833), в которой отражаются бухгалтерские

записи по выбытию основных средств с баланса с одновременным отражением

информации об указанных объектах имущества на забалансовом счете 02

«Материальные ценности, принятые на хранение».

65. Выбытие:

Инструкция № 157н:52. К отражению в бухгалтерском учете принимается Акты при наличии

согласования решения о списании объекта основного средства в случаях,

предусмотренных законодательством Российской Федерации, с собственником

имущества (с органом, осуществляющим функции и полномочия учредителя и

(или) собственника имущества) и утверждающей надписи руководителя

учреждения на Акте.

Отражение в бухгалтерском учете выбытия объекта основных средств до

утверждения в установленном порядке решения о списании (выбытии) объекта

основного средства и реализация мероприятий, предусмотренных Актом о

списании, не допускается.

66. Переход на стандарт:

Письмо Минфина России от 30.11.2017 N 02-07-07/79257«О направлении Методических указаний по применению переходных

положений СГС «Основные средства»

(вместе с «Методическими указаниями по применению переходных

положений СГС «Основные средства» при первом применении»)

66

67. Методические указания:

Стандартом предусмотрено отражение в составе объектов основныхсредств (на соответствующих счетах аналитического учета счета

0 101 00 000 "Основные средства") материальных ценностей

независимо от их стоимости со сроком полезного использования

более 12 месяцев, предназначенных для неоднократного или

постоянного использования субъектом учета …. являющихся

активами в соответствии с критериями, установленными СГС

«Концептуальные основы»

67

68. Методические указания:

Материальные ценности признаются основными средствами при их нахождении:– в эксплуатации;

– в запасе;

– на консервации;

– при их передаче по договору аренды (имущественного найма) либо по

договору возмездного или безвозмездного пользования в рамках отношений

по операционной аренде.

В отношении материальных ценностей, признаваемых в соответствии с пунктом

99 Инструкции N 157н материальными запасами вне зависимости от стоимости

объектов и сроков их эксплуатации, положения СГС "Основные средства" не

применяются.

68

69. Методические указания:

Объектами основных средств, признаваемыми при первом примененииСтандарта, которые дополнительно к ранее учтенным объектам основных

средств подлежат отражению на балансовых счетах, являются материальные

ценности, соответствующие критериям активов и находящиеся в пользовании

субъекта учета на условиях:

• лизинга по договорам, условиями которых субъект учета (лизингополучатель)

не определен балансодержателем;

• долгосрочной аренды с правом выкупа;

• безвозмездном бессрочном (постоянном) пользовании субъекта учета;

• иных арендных отношений, относящихся в соответствии с СГС "Аренда" к

финансовой аренде.

69

70. Методические указания:

Объекты основных средств (недвижимость), признаются при первомприменении Стандарта, на соответствующих балансовых счетах:

• по их кадастровой стоимости на дату первого применения Стандарта (при ее

наличии);

• при отсутствии кадастровой стоимости на дату применения:

а) по ранее сформированным оценкам (по балансовой стоимости

неотделимых улучшений в используемые объекты недвижимости,

сформированной на дату первого применения настоящего Стандарта);

б) в случае, если балансовая стоимость объекта до первого применения не

была сформирована, в условной оценке – 1 объект, 1 рубль.

70

71. Методические указания:

В настоящее время актуальные кадастровые оценки объектов недвижимости,определенные на дату первого применения Стандарта, отсутствуют.

По объектам недвижимого имущества, признаваемым при первом применении

Стандарта на соответствующих счетах балансового учета, субъектам учета

необходимо в течение 2018 - 2020 годов осуществить мероприятия по

определению их актуальных кадастровых оценок.

Субъекту учета (главному распорядителю средств бюджета, учредителю) при

планировании бюджетных ассигнований (плановых назначений) по расходам за

счет средств бюджета (учреждения) необходимо учитывать изменения

балансовых стоимостей объектов недвижимого имущества, отраженных при

первом применении Стандарта, до их актуальных кадастровых стоимостей.

71

72. Методические указания:

В отношении объектов недвижимости, признанных в составеосновных средств балансовыми объектами учета до первого

применения СГС "Основные средства" и соответствующих критериям

активов, по которым стоимостные оценки определены до первого

применения Стандарта, порядок осуществления балансового учета

(определения стоимости для целей исчисления налога на имущество

организаций) не изменился.

72

73. Методические указания:

Перевод объектов основных средств в бюджетном (бухгалтерском) учете при первом примененииСтандарта (по состоянию на 1 января 2018 года) в иную группу основных средств либо в иную

категорию объектов бухгалтерского учета, а также отражение на балансовых счетах вновь

признаваемых при первом применении объектов (активов) осуществляется в межотчетный период

с использованием счета 0 401 30 000 "Финансовый результат прошлых отчетных периодов" на

основании Бухгалтерской справки (ф. 0504833), сформированной на основании данных

Инвентаризации объектов основных средств, проведенной субъектом учета в порядке,

установленном им в рамках учетной политики.

При формировании бюджетной отчетности, бухгалтерской (финансовой) отчетности

государственных (муниципальных) бюджетных и автономных учреждений за 2017 год порядок

учета объектов основных средств не меняется.

73

74. Обесценение активов:

Обесценение актива – это снижение стоимости актива,превышающее плановое (нормальное) снижение его стоимости в

связи с владением (использованием) таким активом (нормальным

физическим и (или) моральным износом), связанное со снижением

ценности актива.

Убыток от обесценения актива – превышение остаточной стоимости

актива над его справедливой стоимостью за вычетом затрат на

выбытие актива.

Затраты на выбытие актива – затраты, непосредственно связанные с

выбытием актива…

74

75. Обесценение активов:

6. Выявление признаков обесценения актива осуществляетсясубъектом учета в рамках инвентаризации активов и обязательств,

проводимой им в целях обеспечения достоверности данных годовой

бухгалтерской (финансовой) отчетности, путем анализа наличия

любых признаков, указывающих на возможное обесценение актива

(далее - тест на обесценение, признаки обесценения):

75

76. Обесценение активов:

Внешними признаками обесценения являются:– снижение справедливой стоимости актива за отчетный год

оказалось больше снижения, которое должно было произойти в

результате его эксплуатации и (или) устаревания (нормального

физического и (или) морального износа);

– отсутствие либо значительное снижение потребности в продукции,

работах, услугах, обеспечиваемых активом;

– существенные (долгосрочные) изменения, которые произошли в

течение отчетного года (произойдут в ближайшем будущем) и

неблагоприятно влияют (окажут влияние) на деятельность

76

субъекта.

77. Обесценение активов:

Внутренними признаками обесценения являются:– моральное устаревание и (или) физическое повреждение актива, снижающие его

полезный потенциал;

– существенные долгосрочные изменения в степени и (или) способе использования

актива, которые произошли в течение отчетного периода или ожидаются в ближайшем

будущем и неблагоприятно повлияют на деятельность субъекта учета;

– принятие решения о том, что создание объекта имущества приостанавливается на

неопределенный срок;

– значительное ухудшение финансовых (экономических) результатов использования

актива либо появление данных, которые указывают, что финансовые (экономические)

результаты использования актива ухудшатся по сравнению с ожиданиями;

– резкое увеличение расходов субъекта учета на эксплуатацию или обслуживание

актива по сравнению с запланированным.

77

78. Обесценение активов:

10. В случае выявления любого из признаков обесценения актива, указанных в пунктах 7 - 9настоящего Стандарта, которые ранее не являлись основанием для признания обесценения

актива, субъектом учета принимается решение о необходимости определения справедливой

стоимости актива с учетом существенности влияния на нее выявленных признаков обесценения

(далее - решение об определении справедливой стоимости актива).

11. Справедливая стоимость актива определяется субъектом учета с применением метода

рыночных цен либо метода амортизированной стоимости замещения. Субъект учета использует

тот метод, который позволяет наиболее достоверно оценить справедливую стоимость актива.

…

13. Одновременно при принятии решения об определении справедливой стоимости субъектом

учета оценивается необходимость корректировки в отношении актива оставшегося срока его

полезного использования.

14. В случае если по результатам анализа выявленных признаков обесценения актива субъектом

учета принимается решение об учете актива на забалансовых счетах, в дальнейшем проведение

теста на обесценение такого актива не осуществляется.

78

79. Обесценение активов:

15. Убыток от обесценения актива признается в бухгалтерском учете, когдаостаточная стоимость актива на годовую отчетную дату превышает его

справедливую стоимость за вычетом затрат на выбытие такого актива,

рассчитанную согласно принятому субъектом учета решению об определении

справедливой стоимости актива.

Решение о признании убытка от обесценения актива, являющегося

государственным (муниципальным) имуществом, принимается в порядке,

аналогичном для принятия решения о списании такого имущества,

установленного в соответствии с законодательством Российской Федерации.

79

80. Обесценение активов:

Убыток от обесценения актива признается как уменьшение остаточной стоимостиактива на годовую отчетную дату до его справедливой стоимости, определенной

согласно принятому субъектом учета решению об определении справедливой

стоимости актива за вычетом затрат на выбытие такого актива, но не более

остаточной стоимости актива на годовую отчетную дату.

Убыток от обесценения актива единовременно признается в составе расходов

отчетного периода. Сумма ранее начисленной амортизации актива не

корректируется.

Д-т 0 401 20 274 К-т 0 114 00 410

80

81. Аренда:

8. Объекты бухгалтерского учета, возникающие при передаче государственного(муниципального) имущества в безвозмездное пользование классифицируются

для целей настоящего Стандарта в качестве объектов учета аренды.

9. Объекты бухгалтерского учета, возникающие при передаче государственного

(муниципального) имущества, составляющего государственную (муниципальную)

казну, органом, уполномоченным на управление таким имуществом, ….,

классифицируются для целей настоящего Стандарта в качестве объектов учета

аренды.

10. Объекты бухгалтерского учета, возникающие при закреплении

государственного (муниципального) имущества на праве оперативного

управления за субъектами учета с целью выполнения ими возложенных на них

полномочий (функций) НЕ классифицируются в качестве объектов учета аренды.

81

82. Методические указания:

Письмо Минфина России от 13.12.2017 N 02-07-07/83463«О направлении Методических указаний по переходным

положениям СГС "Аренда" при первом применении»;

Письмо Минфина России от 13.12.2017 N 02-07-07/83464

«О направлении Методических указаний по применению

федерального стандарта бухгалтерского учета для

организаций государственного сектора «Аренда»

(СГС «Аренда»)»

82

83. Методические указания:

Классификация объектов бухгалтерского учета, а также ихоценка осуществляется согласно пункту 11 СГС «Аренда»

при возникновении в рамках арендных отношений

(отношений по безвозмездному праву пользования)

обязательств пользователя имущества по содержанию

имущества, переданного ему в пользование, и обязательств

по выполнению условий использования такого имущества (в

том числе целевого использования).

83

84. Методические указания:

В случае передачи учреждениями, созданными собственникомгосударственного (муниципального) имущества, объектов

нефинансовых активов при выполнении ими функций по

осуществлению содержания государственного (муниципального)

имущества, и организационно-техническому обеспечению иных

учреждений (органов власти), созданных собственном, в целях

использования последними указанного имущества при выполнении

возложенных на них функций (полномочий), без возложения на

пользователя имущества обязанности по его содержанию,

классификация объектов учета аренды не осуществляется положения СГС «Аренда» к указанным операциям (отношениям)

не применяются.

84

85. Аренда:

12. Объекты учета аренды классифицируются для целей бухгалтерского учетаобъектами учета операционной аренды, если из условий пользования

имуществом предусматривается:

а) срок пользования имущества меньше и несопоставим с оставшимся сроком

полезного использования передаваемого в пользование имущества, указанным

при его предоставлении;

б) на дату классификации объектов учета аренды общая сумма арендной платы

….. ниже и несопоставима со справедливой стоимостью передаваемого в

пользование имущества на дату классификации объектов учета аренды.

85

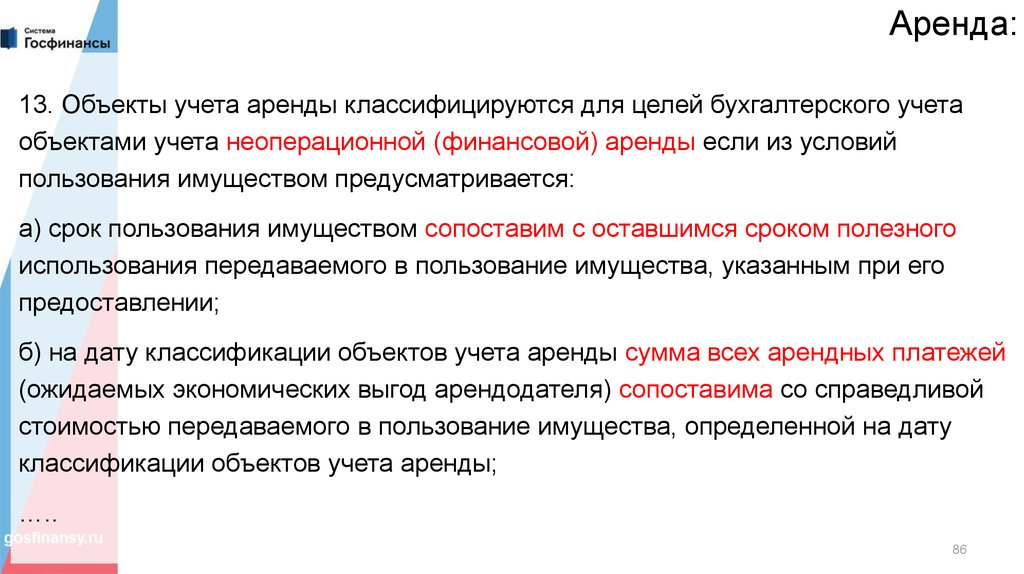

86. Аренда:

13. Объекты учета аренды классифицируются для целей бухгалтерского учетаобъектами учета неоперационной (финансовой) аренды если из условий

пользования имуществом предусматривается:

а) срок пользования имуществом сопоставим с оставшимся сроком полезного

использования передаваемого в пользование имущества, указанным при его

предоставлении;

б) на дату классификации объектов учета аренды сумма всех арендных платежей

(ожидаемых экономических выгод арендодателя) сопоставима со справедливой

стоимостью передаваемого в пользование имущества, определенной на дату

классификации объектов учета аренды;

…..

86

87. Аренда:

11. Признание объекта аренды осуществляется на датуклассификации объектов учета аренды – более раннюю из

следующих дат:

• Дата подписания договора аренды либо договора безвозмездного

пользования;

• Дата принятия субъектом учета обязательств в отношении

основных условий пользования и содержания имущества.

87

88. Аренда:

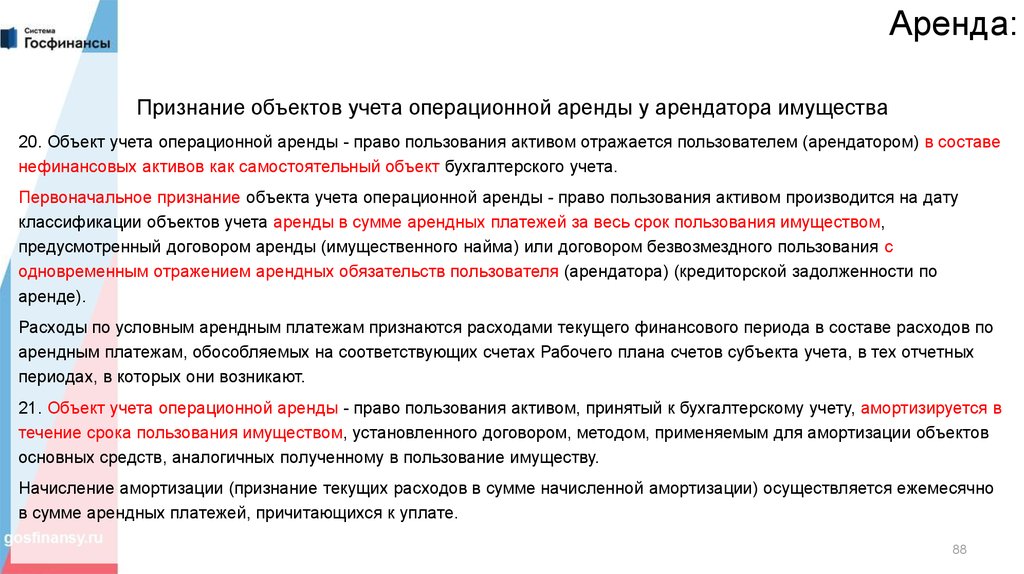

Признание объектов учета операционной аренды у арендатора имущества20. Объект учета операционной аренды - право пользования активом отражается пользователем (арендатором) в составе

нефинансовых активов как самостоятельный объект бухгалтерского учета.

Первоначальное признание объекта учета операционной аренды - право пользования активом производится на дату

классификации объектов учета аренды в сумме арендных платежей за весь срок пользования имуществом,

предусмотренный договором аренды (имущественного найма) или договором безвозмездного пользования с

одновременным отражением арендных обязательств пользователя (арендатора) (кредиторской задолженности по

аренде).

Расходы по условным арендным платежам признаются расходами текущего финансового периода в составе расходов по

арендным платежам, обособляемых на соответствующих счетах Рабочего плана счетов субъекта учета, в тех отчетных

периодах, в которых они возникают.

21. Объект учета операционной аренды - право пользования активом, принятый к бухгалтерскому учету, амортизируется в

течение срока пользования имуществом, установленного договором, методом, применяемым для амортизации объектов

основных средств, аналогичных полученному в пользование имуществу.

Начисление амортизации (признание текущих расходов в сумме начисленной амортизации) осуществляется ежемесячно

в сумме арендных платежей, причитающихся к уплате.

88

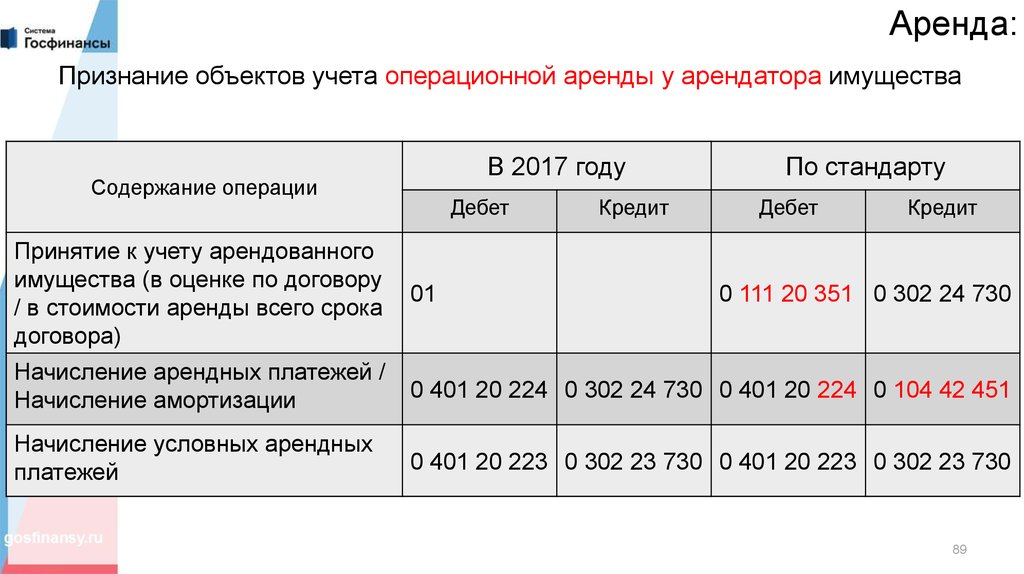

89. Аренда:

Признание объектов учета операционной аренды у арендатора имуществаВ 2017 году

Содержание операции

Дебет

Кредит

По стандарту

Дебет

Кредит

Принятие к учету арендованного

имущества (в оценке по договору

/ в стоимости аренды всего срока

договора)

01

Начисление арендных платежей /

Начисление амортизации

0 401 20 224 0 302 24 730 0 401 20 224 0 104 42 451

Начисление условных арендных

платежей

0 401 20 223 0 302 23 730 0 401 20 223 0 302 23 730

0 111 20 351 0 302 24 730

89

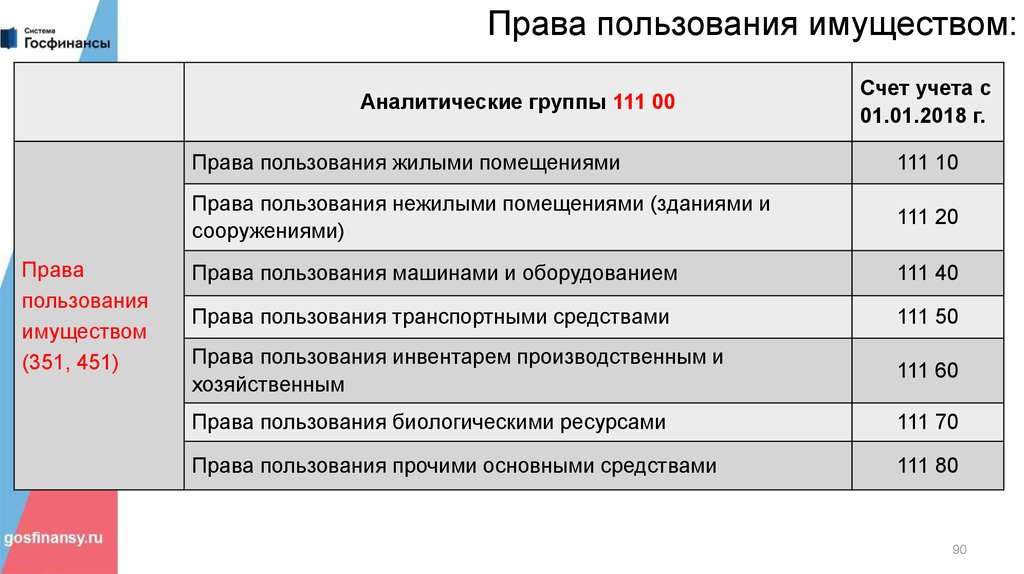

90. Права пользования имуществом:

Аналитические группы 111 00Права

пользования

имуществом

(351, 451)

Счет учета с

01.01.2018 г.

Права пользования жилыми помещениями

111 10

Права пользования нежилыми помещениями (зданиями и

сооружениями)

111 20

Права пользования машинами и оборудованием

111 40

Права пользования транспортными средствами

111 50

Права пользования инвентарем производственным и

хозяйственным

111 60

Права пользования биологическими ресурсами

111 70

Права пользования прочими основными средствами

111 80

90

91. Аренда:

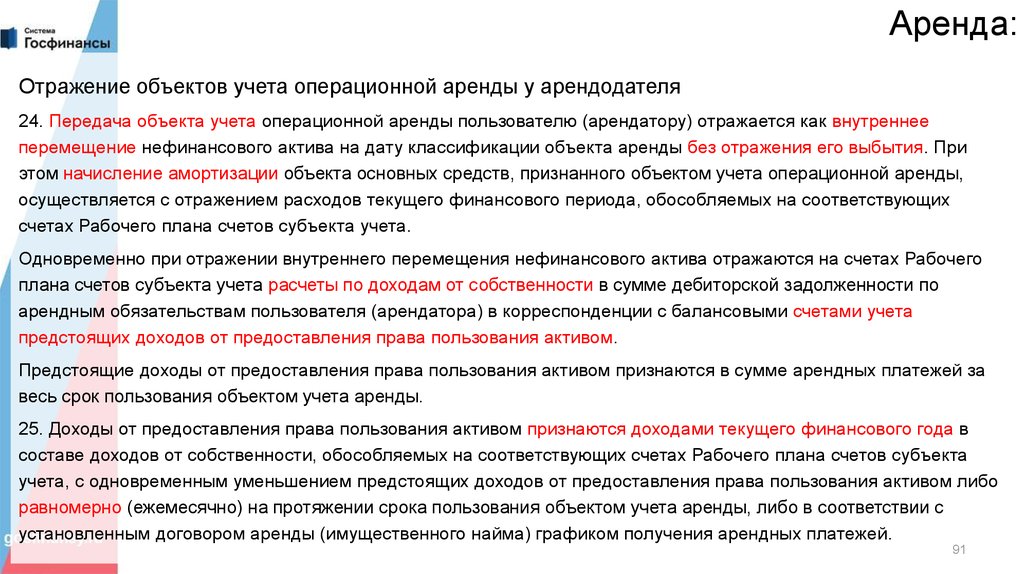

Отражение объектов учета операционной аренды у арендодателя24. Передача объекта учета операционной аренды пользователю (арендатору) отражается как внутреннее

перемещение нефинансового актива на дату классификации объекта аренды без отражения его выбытия. При

этом начисление амортизации объекта основных средств, признанного объектом учета операционной аренды,

осуществляется с отражением расходов текущего финансового периода, обособляемых на соответствующих

счетах Рабочего плана счетов субъекта учета.

Одновременно при отражении внутреннего перемещения нефинансового актива отражаются на счетах Рабочего

плана счетов субъекта учета расчеты по доходам от собственности в сумме дебиторской задолженности по

арендным обязательствам пользователя (арендатора) в корреспонденции с балансовыми счетами учета

предстоящих доходов от предоставления права пользования активом.

Предстоящие доходы от предоставления права пользования активом признаются в сумме арендных платежей за

весь срок пользования объектом учета аренды.

25. Доходы от предоставления права пользования активом признаются доходами текущего финансового года в

составе доходов от собственности, обособляемых на соответствующих счетах Рабочего плана счетов субъекта

учета, с одновременным уменьшением предстоящих доходов от предоставления права пользования активом либо

равномерно (ежемесячно) на протяжении срока пользования объектом учета аренды, либо в соответствии с

установленным договором аренды (имущественного найма) графиком получения арендных платежей.

91

92. Аренда:

Отражение объектов учета операционной аренды у арендодателяВ 2017 году

Содержание операции

По стандарту

Дебет

Кредит

Передача арендованного имущества

0 101 00 310

0 101 00 310

Отражение на забалансовом счете

передачи имущества в аренду

25

Начисление дохода от аренды

0 205 21 560

0 401 40 120

0 205 21 560

0 401 40 121

Зачисление в доход текущего отчетного

периода доходов от сдачи имущества в 0 401 40 120

аренду

0 401 10 120

0 401 40 121

0 401 10 121

Начисление доходов от условных

арендных платежей (ежемесячно /

ежемесячно или за весь срок договора)

0 401 10 130

0 205 35 560

0 401 10 135

0 205 31 560

Дебет

0 101 00 310

Кредит

0 101 00 310

25

92

93. Безвозмездное пользование:

Признание объектов учета безвозмездного пользования у ссудополучателяимущества

В 2017 году

Содержание операции

Принятие к учету имущества (в

оценке по договору / в сумме

рыночной оценки всего срока

пользования)

Признание расходов

Признание доходов

Дебет

01

Кредит

По стандарту

Дебет

Кредит

0 111 20 351

0 401 40 182

0 401 20 271

(0 109 00 271)

0 104 42 451

0 401 40 182

0 401 10 182

93

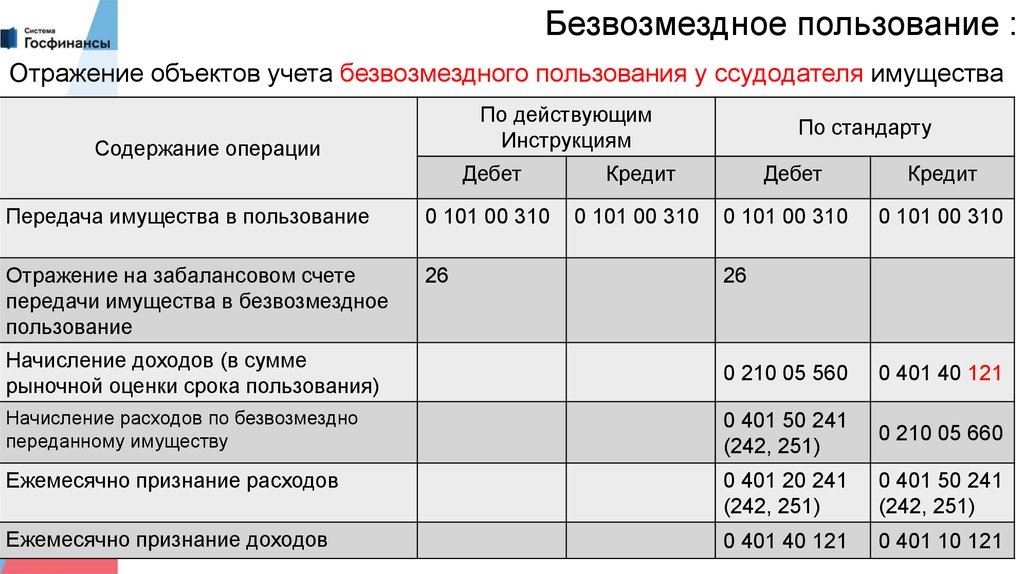

94. Безвозмездное пользование :

Отражение объектов учета безвозмездного пользования у ссудодателя имуществаПо действующим

Инструкциям

Содержание операции

Дебет

Кредит

Передача имущества в пользование

0 101 00 310

0 101 00 310

Отражение на забалансовом счете

передачи имущества в безвозмездное

пользование

26

По стандарту

Дебет

0 101 00 310

Кредит

0 101 00 310

26

Начисление доходов (в сумме

рыночной оценки срока пользования)

0 210 05 560

0 401 40 121

Начисление расходов по безвозмездно

переданному имуществу

0 401 50 241

(242, 251)

0 210 05 660

Ежемесячно признание расходов

0 401 20 241

(242, 251)

0 401 50 241

(242, 251)

Ежемесячно признание доходов

0 401 40 121

0 401 1094121

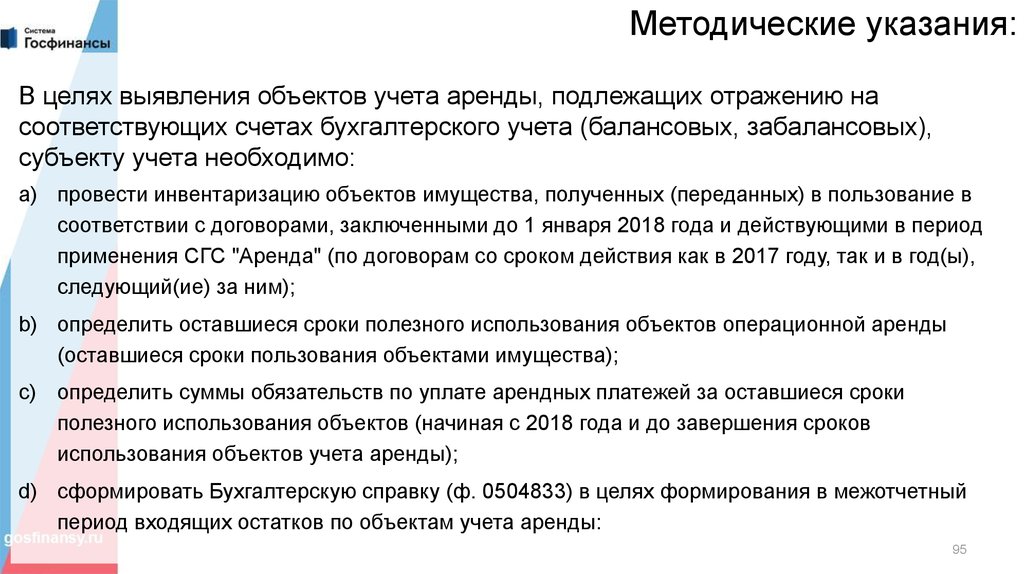

95. Методические указания:

В целях выявления объектов учета аренды, подлежащих отражению насоответствующих счетах бухгалтерского учета (балансовых, забалансовых),

субъекту учета необходимо:

a) провести инвентаризацию объектов имущества, полученных (переданных) в пользование в

соответствии с договорами, заключенными до 1 января 2018 года и действующими в период

применения СГС "Аренда" (по договорам со сроком действия как в 2017 году, так и в год(ы),

следующий(ие) за ним);

b) определить оставшиеся сроки полезного использования объектов операционной аренды

(оставшиеся сроки пользования объектами имущества);

c) определить суммы обязательств по уплате арендных платежей за оставшиеся сроки

полезного использования объектов (начиная с 2018 года и до завершения сроков

использования объектов учета аренды);

d) сформировать Бухгалтерскую справку (ф. 0504833) в целях формирования в межотчетный

период входящих остатков по объектам учета аренды:

95

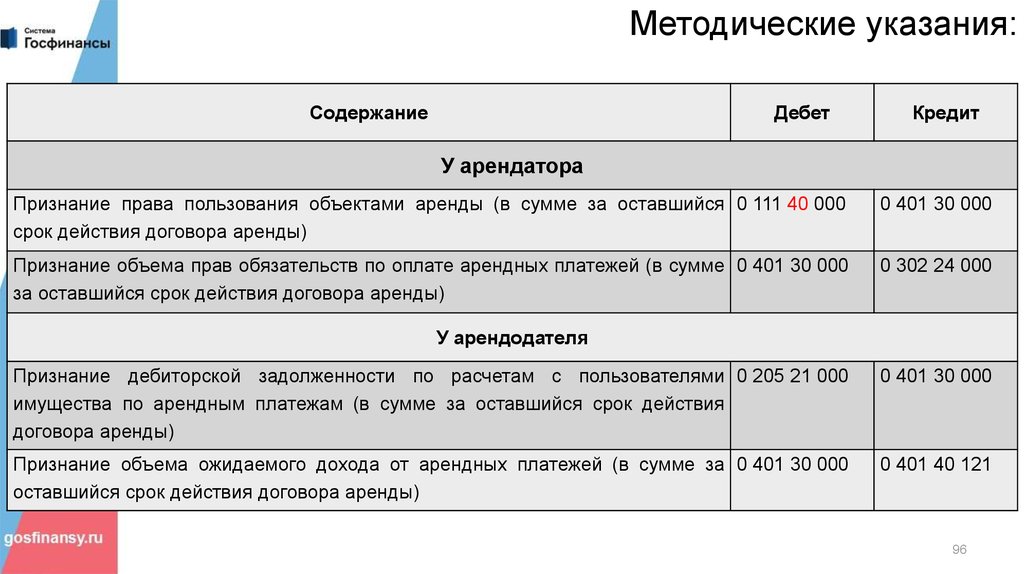

96. Методические указания:

СодержаниеДебет

Кредит

У арендатора

Признание права пользования объектами аренды (в сумме за оставшийся 0 111 40 000

срок действия договора аренды)

0 401 30 000

Признание объема прав обязательств по оплате арендных платежей (в сумме 0 401 30 000

за оставшийся срок действия договора аренды)

0 302 24 000

У арендодателя

Признание дебиторской задолженности по расчетам с пользователями 0 205 21 000

имущества по арендным платежам (в сумме за оставшийся срок действия

договора аренды)

0 401 30 000

Признание объема ожидаемого дохода от арендных платежей (в сумме за 0 401 30 000

оставшийся срок действия договора аренды)

0 401 40 121

96

97.

Департаменту бюджетной методологии ифинансовой отчетности в государственном

секторе Министерства финансов Российской

Федерации (Романову С.В.) обеспечить

методологическое сопровождение применения

настоящего Стандарта.

gosfinansy.ru

97

98.

Спасибо за внимание!gosfinansy.ru

98

finance

finance