Similar presentations:

Решение задач по оценке недвижимого имущества (10 сложных задач доходного подхода )

1. РЕШЕНИЕ ЗАДАЧ ПО ОЦЕНКЕ НЕДВИЖИМОГО ИМУЩЕСТВА (10 сложных задач доходного подхода )

Вольнова Вера Александровнаоценщик TEGoVA

сертифицированный РОО оценщик недвижимости

2. Доходный подход

1. ДДП с определением терминальной стоимости (рыночная стоимость ЕОН)2. ДДП с договором аренды без возможности расторжения и рыночным

арендатором (рыночная стоимость ЕОН)

3. ДДП рыночным арендатором и арендатором на 49 лет (рыночная

стоимость ЕОН)

4. ДДП с рыночным и якорным арендатором (рыночная стоимость ЕОН)

5. ДДП стоимость обязательства строительства складского комплекса

6. ДДП с разными СД (инвестиционный и операционный периоды) (ЗУ)

7. ДДП –земельный участок в 2 лота

8. ДДП – начало первого и конец второго периода

9. Ипотечный кредит 900 тыс. руб. на 30 лет (рыночная стоимость ЕОН)

10.Ипотечный кредит 100 000 руб. на 10 лет (рыночная стоимость ЕОН)

2

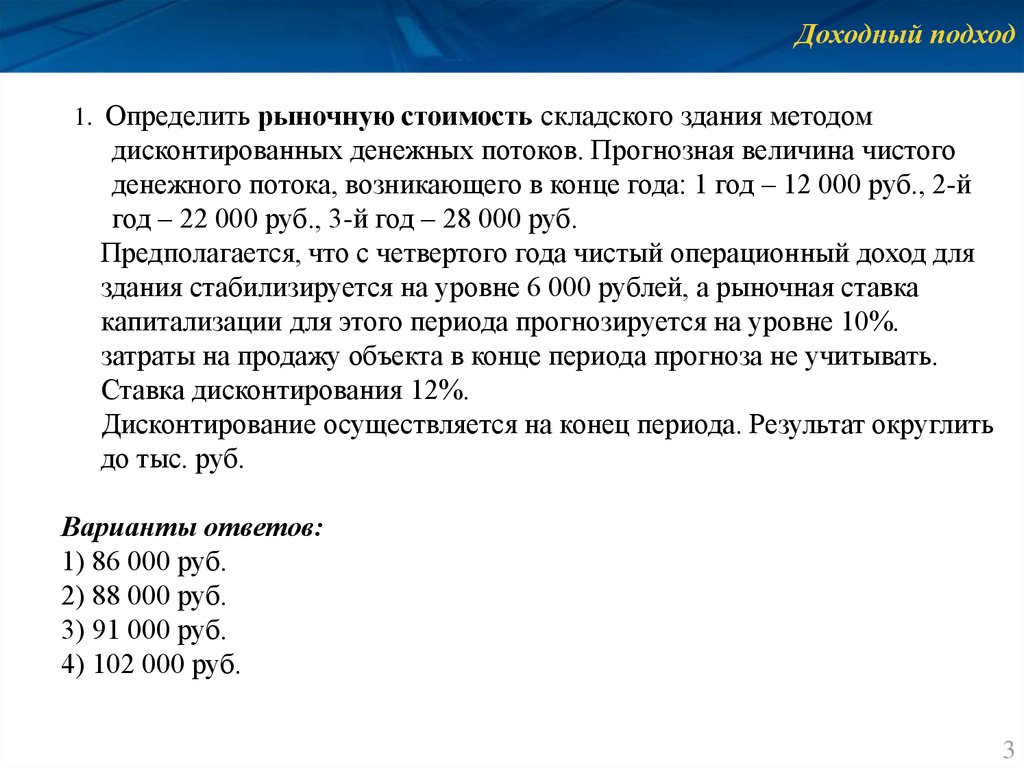

3. Доходный подход

1. Определить рыночную стоимость складского здания методомдисконтированных денежных потоков. Прогнозная величина чистого

денежного потока, возникающего в конце года: 1 год – 12 000 руб., 2-й

год – 22 000 руб., 3-й год – 28 000 руб.

Предполагается, что с четвертого года чистый операционный доход для

здания стабилизируется на уровне 6 000 рублей, а рыночная ставка

капитализации для этого периода прогнозируется на уровне 10%.

затраты на продажу объекта в конце периода прогноза не учитывать.

Ставка дисконтирования 12%.

Дисконтирование осуществляется на конец периода. Результат округлить

до тыс. руб.

Варианты ответов:

1) 86 000 руб.

2) 88 000 руб.

3) 91 000 руб.

4) 102 000 руб.

3

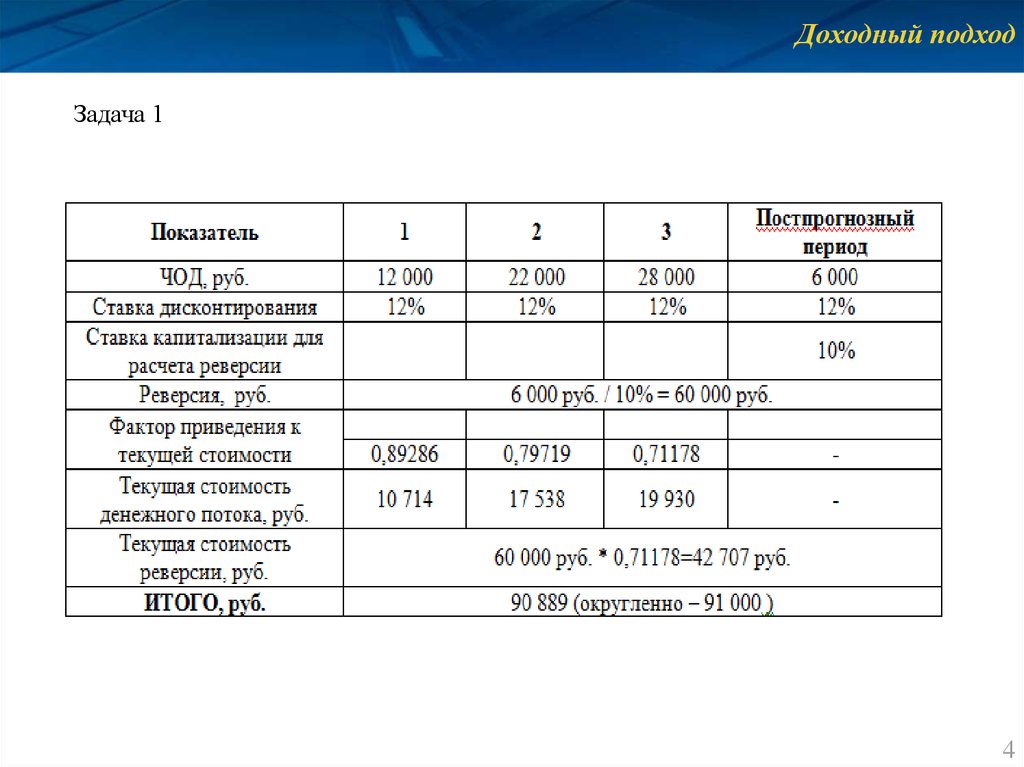

4. Доходный подход

Задача 14

5. Доходный подход

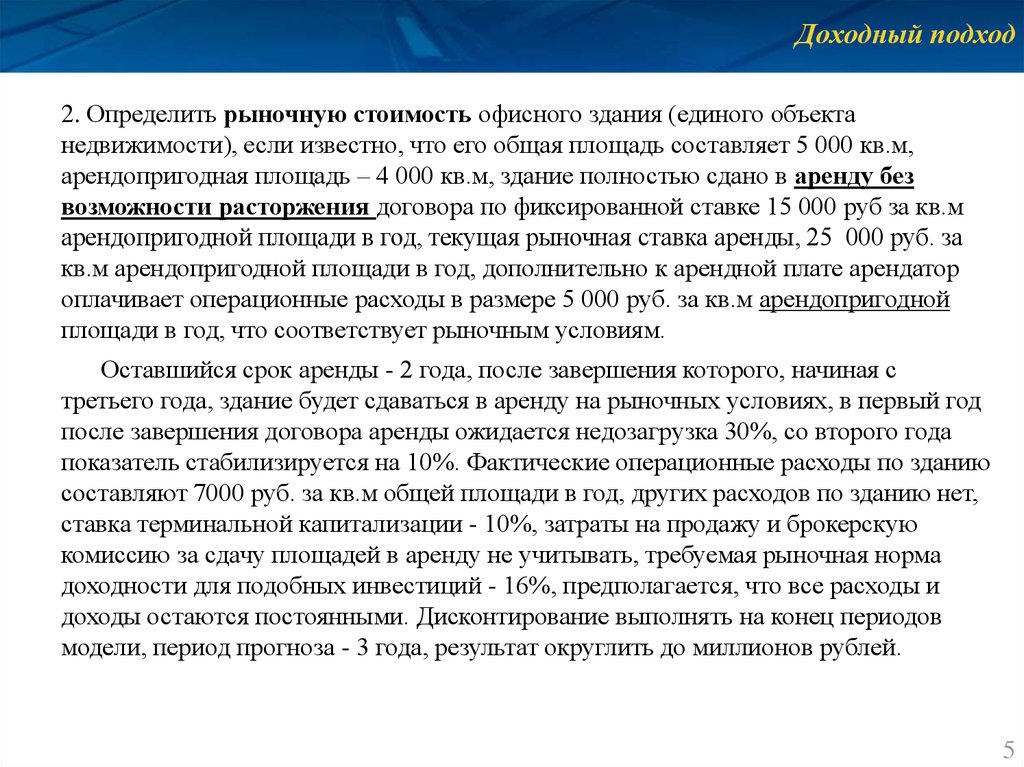

2. Определить рыночную стоимость офисного здания (единого объектанедвижимости), если известно, что его общая площадь составляет 5 000 кв.м,

арендопригодная площадь – 4 000 кв.м, здание полностью сдано в аренду без

возможности расторжения договора по фиксированной ставке 15 000 руб за кв.м

арендопригодной площади в год, текущая рыночная ставка аренды, 25 000 руб. за

кв.м арендопригодной площади в год, дополнительно к арендной плате арендатор

оплачивает операционные расходы в размере 5 000 руб. за кв.м арендопригодной

площади в год, что соответствует рыночным условиям.

Оставшийся срок аренды - 2 года, после завершения которого, начиная с

третьего года, здание будет сдаваться в аренду на рыночных условиях, в первый год

после завершения договора аренды ожидается недозагрузка 30%, со второго года

показатель стабилизируется на 10%. Фактические операционные расходы по зданию

составляют 7000 руб. за кв.м общей площади в год, других расходов по зданию нет,

ставка терминальной капитализации - 10%, затраты на продажу и брокерскую

комиссию за сдачу площадей в аренду не учитывать, требуемая рыночная норма

доходности для подобных инвестиций - 16%, предполагается, что все расходы и

доходы остаются постоянными. Дисконтирование выполнять на конец периодов

модели, период прогноза - 3 года, результат округлить до миллионов рублей.

5

6. Доходный подход

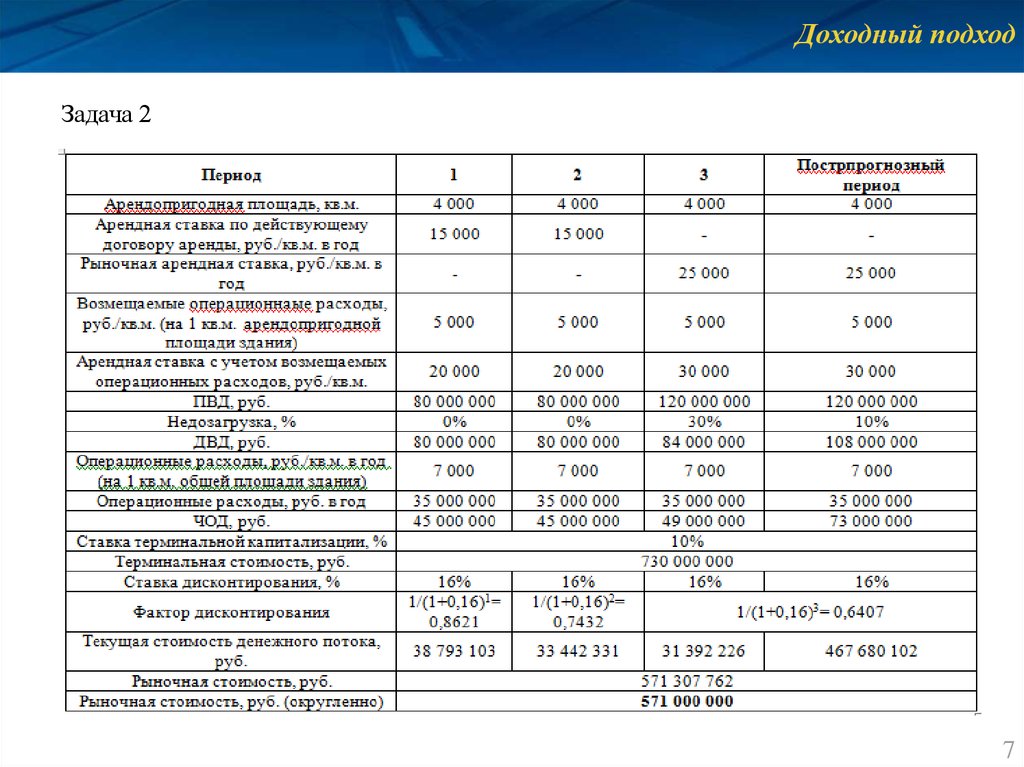

Задача 2Варианты ответов:

1) 636 000 000.

2) 632 000 000.

3) 588 000 000.

4) 571 000 000.

5) 463 000 000.

6

7. Доходный подход

Задача 27

8. Доходный подход

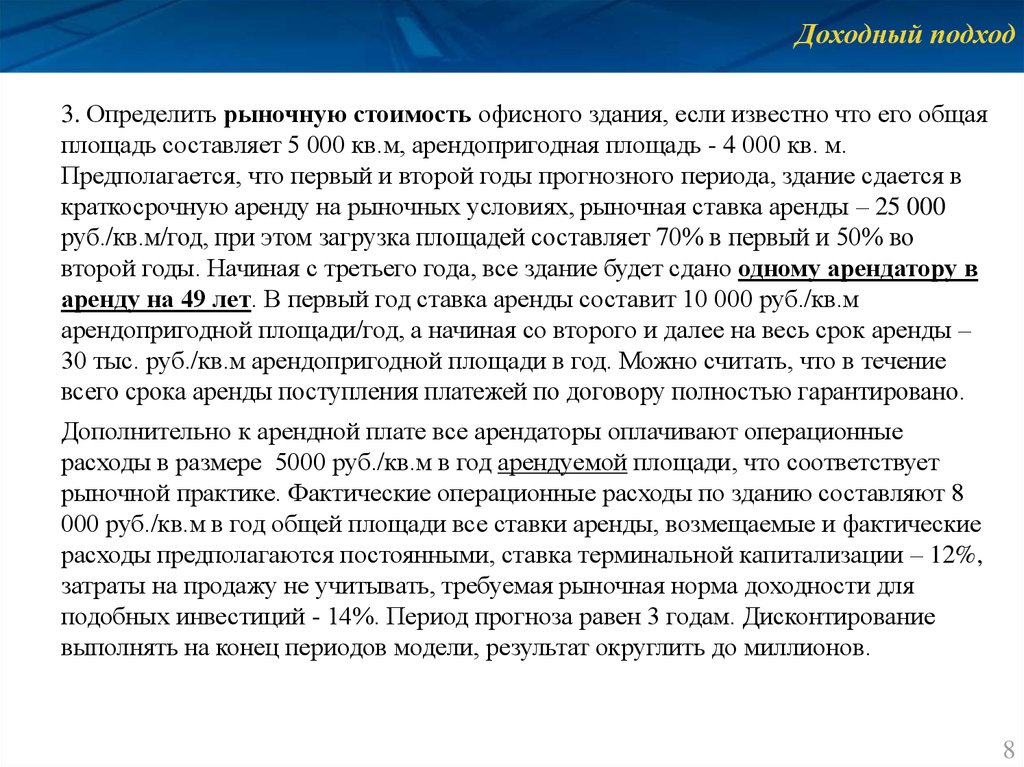

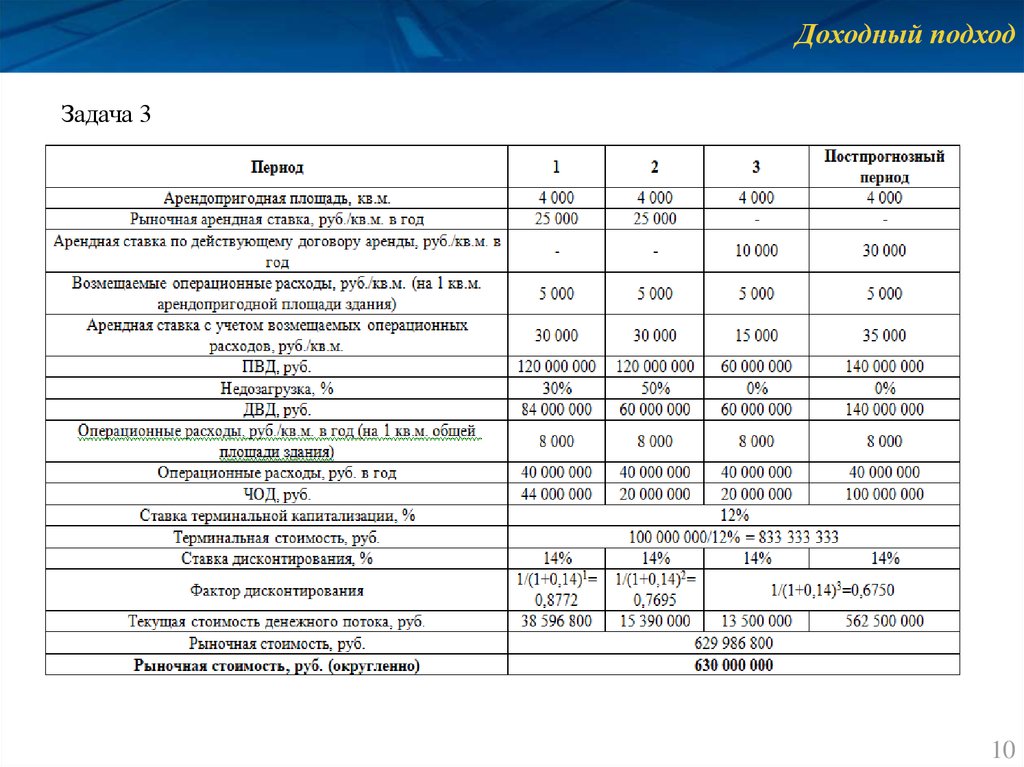

3. Определить рыночную стоимость офисного здания, если известно что его общаяплощадь составляет 5 000 кв.м, арендопригодная площадь - 4 000 кв. м.

Предполагается, что первый и второй годы прогнозного периода, здание сдается в

краткосрочную аренду на рыночных условиях, рыночная ставка аренды – 25 000

руб./кв.м/год, при этом загрузка площадей составляет 70% в первый и 50% во

второй годы. Начиная с третьего года, все здание будет сдано одному арендатору в

аренду на 49 лет. В первый год ставка аренды составит 10 000 руб./кв.м

арендопригодной площади/год, а начиная со второго и далее на весь срок аренды –

30 тыс. руб./кв.м арендопригодной площади в год. Можно считать, что в течение

всего срока аренды поступления платежей по договору полностью гарантировано.

Дополнительно к арендной плате все арендаторы оплачивают операционные

расходы в размере 5000 руб./кв.м в год арендуемой площади, что соответствует

рыночной практике. Фактические операционные расходы по зданию составляют 8

000 руб./кв.м в год общей площади все ставки аренды, возмещаемые и фактические

расходы предполагаются постоянными, ставка терминальной капитализации – 12%,

затраты на продажу не учитывать, требуемая рыночная норма доходности для

подобных инвестиций - 14%. Период прогноза равен 3 годам. Дисконтирование

выполнять на конец периодов модели, результат округлить до миллионов.

8

9. Доходный подход

Задача 3Варианты ответов:

1) 630 000 000

2) 717 000 000

3) 558 000 000

4) 694 000 000

5) 550 000 000

9

10. Доходный подход

Задача 310

11. Доходный подход

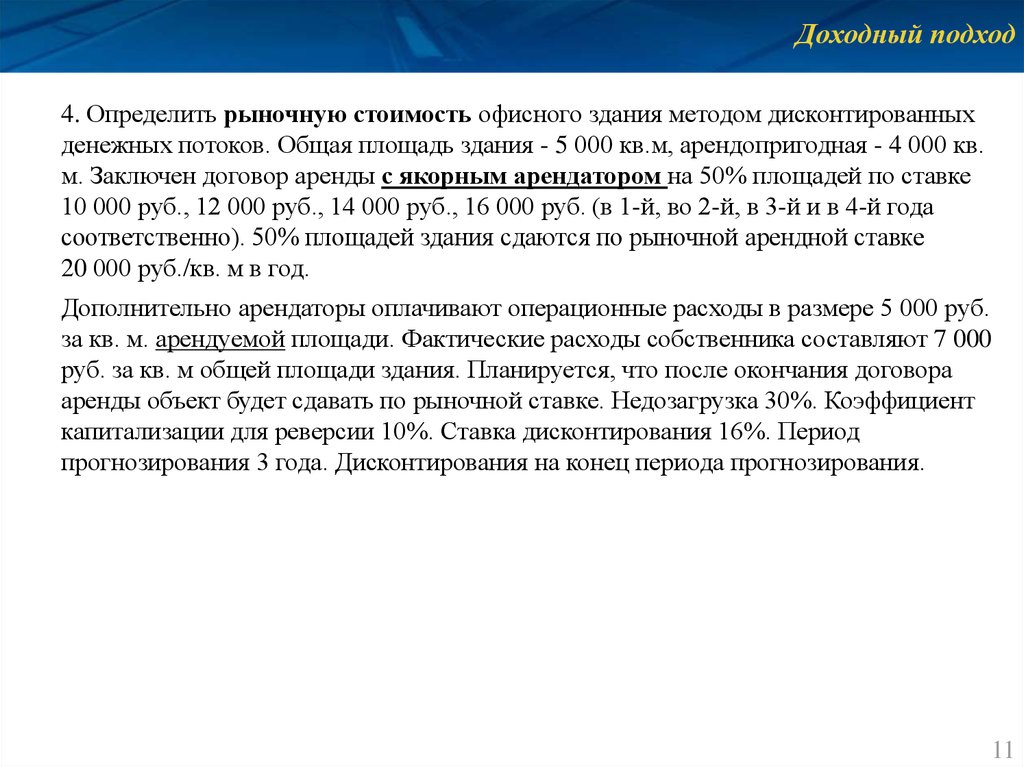

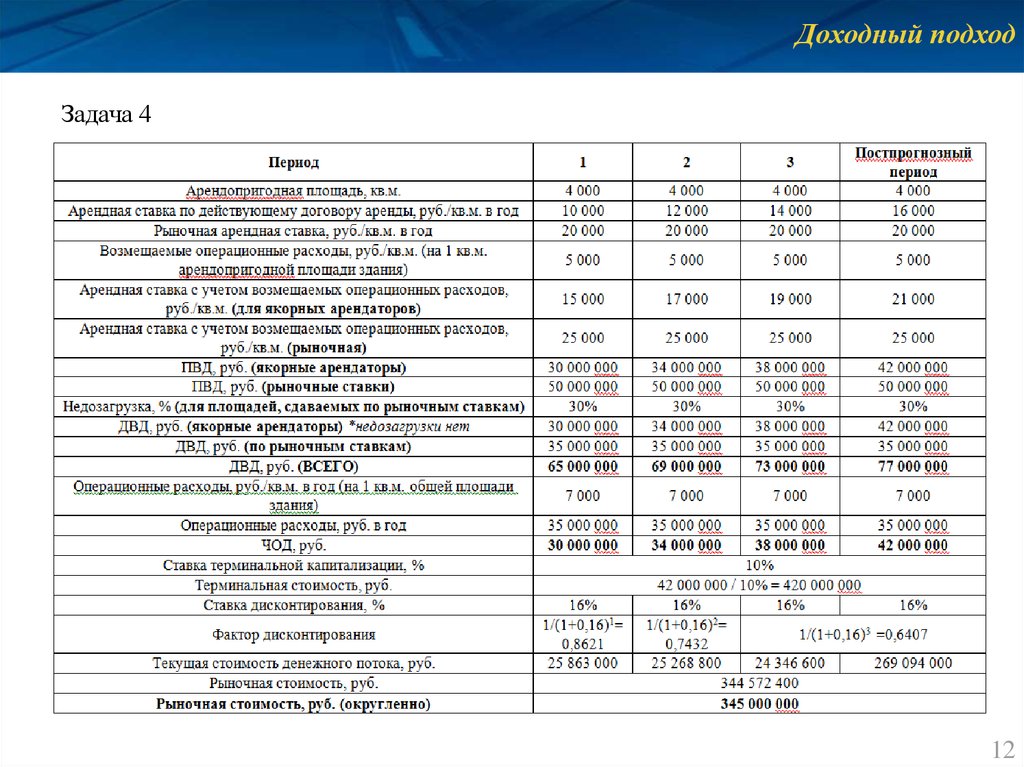

4. Определить рыночную стоимость офисного здания методом дисконтированныхденежных потоков. Общая площадь здания - 5 000 кв.м, арендопригодная - 4 000 кв.

м. Заключен договор аренды с якорным арендатором на 50% площадей по ставке

10 000 руб., 12 000 руб., 14 000 руб., 16 000 руб. (в 1-й, во 2-й, в 3-й и в 4-й года

соответственно). 50% площадей здания сдаются по рыночной арендной ставке

20 000 руб./кв. м в год.

Дополнительно арендаторы оплачивают операционные расходы в размере 5 000 руб.

за кв. м. арендуемой площади. Фактические расходы собственника составляют 7 000

руб. за кв. м общей площади здания. Планируется, что после окончания договора

аренды объект будет сдавать по рыночной ставке. Недозагрузка 30%. Коэффициент

капитализации для реверсии 10%. Ставка дисконтирования 16%. Период

прогнозирования 3 года. Дисконтирования на конец периода прогнозирования.

11

12. Доходный подход

Задача 412

13. Доходный подход

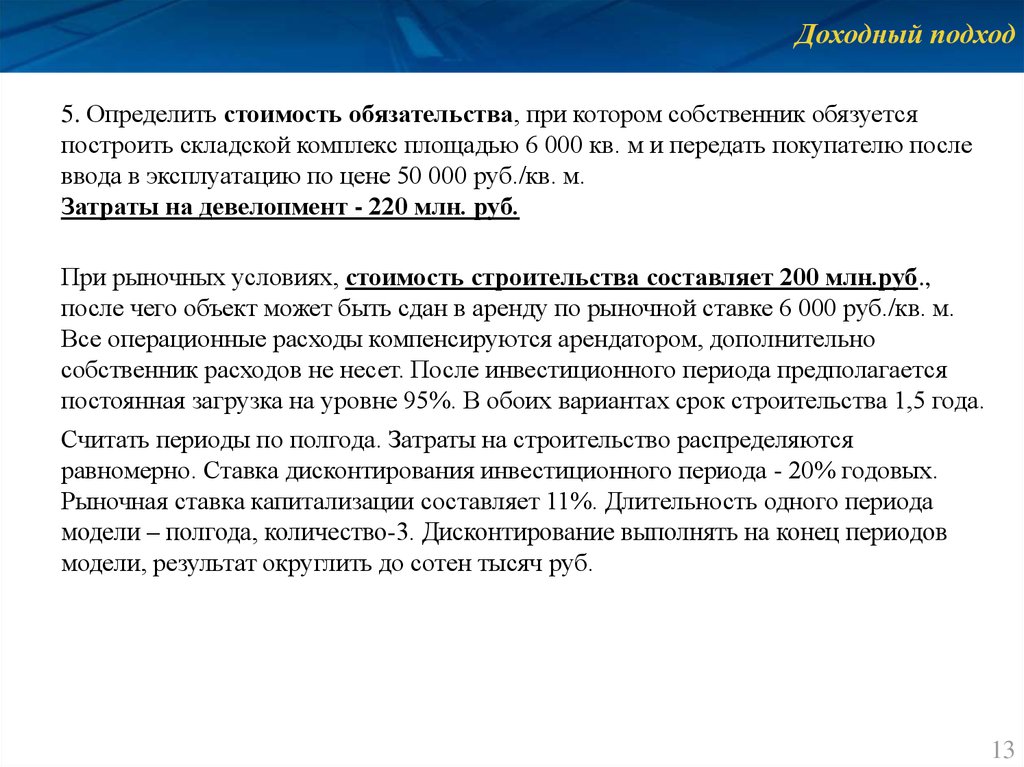

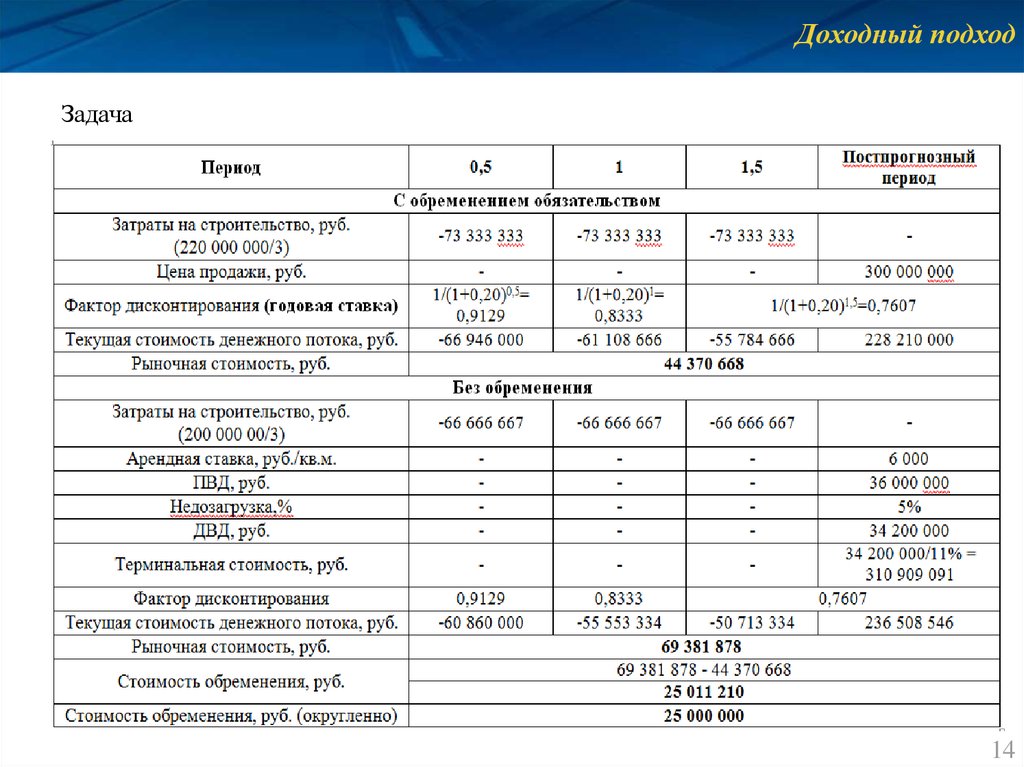

5. Определить стоимость обязательства, при котором собственник обязуетсяпостроить складской комплекс площадью 6 000 кв. м и передать покупателю после

ввода в эксплуатацию по цене 50 000 руб./кв. м.

Затраты на девелопмент - 220 млн. руб.

При рыночных условиях, стоимость строительства составляет 200 млн.руб.,

после чего объект может быть сдан в аренду по рыночной ставке 6 000 руб./кв. м.

Все операционные расходы компенсируются арендатором, дополнительно

собственник расходов не несет. После инвестиционного периода предполагается

постоянная загрузка на уровне 95%. В обоих вариантах срок строительства 1,5 года.

Считать периоды по полгода. Затраты на строительство распределяются

равномерно. Ставка дисконтирования инвестиционного периода - 20% годовых.

Рыночная ставка капитализации составляет 11%. Длительность одного периода

модели – полгода, количество-3. Дисконтирование выполнять на конец периодов

модели, результат округлить до сотен тысяч руб.

13

14. Доходный подход

Задача14

15. Доходный подход

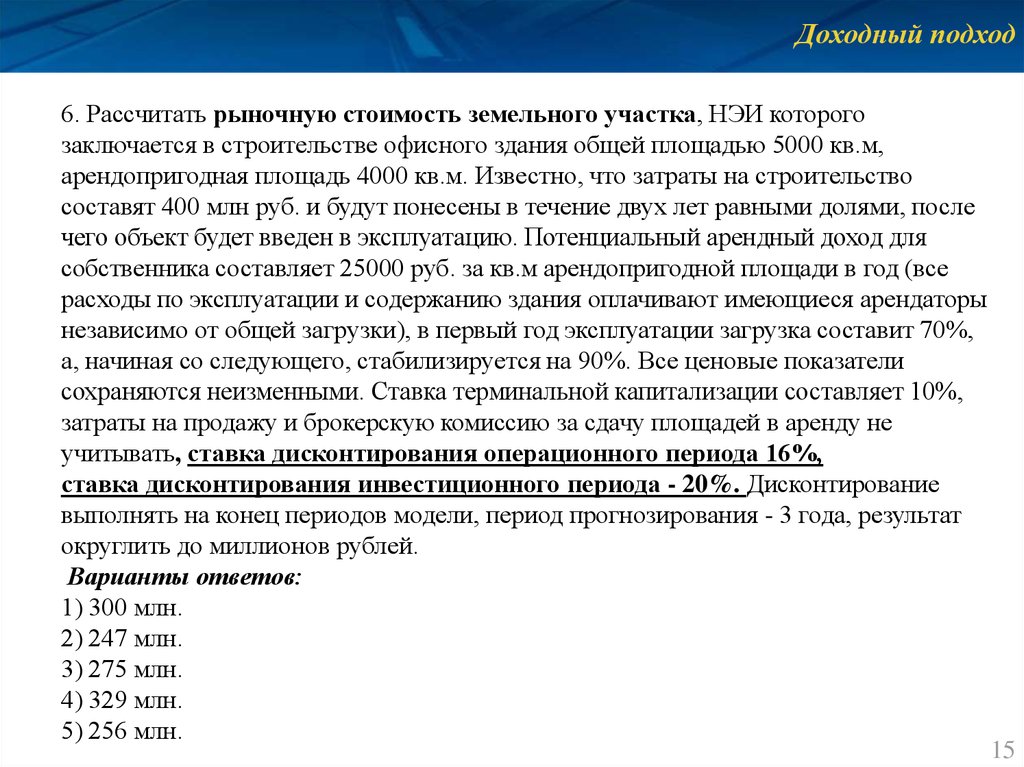

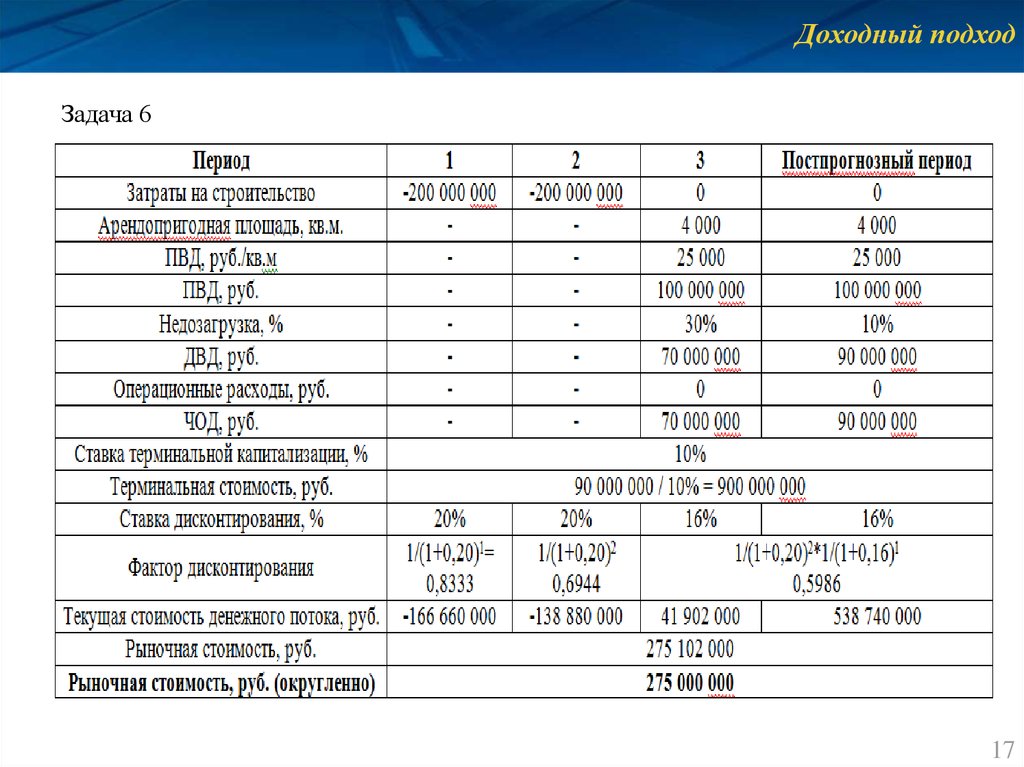

6. Рассчитать рыночную стоимость земельного участка, НЭИ которогозаключается в строительстве офисного здания общей площадью 5000 кв.м,

арендопригодная площадь 4000 кв.м. Известно, что затраты на строительство

составят 400 млн руб. и будут понесены в течение двух лет равными долями, после

чего объект будет введен в эксплуатацию. Потенциальный арендный доход для

собственника составляет 25000 руб. за кв.м арендопригодной площади в год (все

расходы по эксплуатации и содержанию здания оплачивают имеющиеся арендаторы

независимо от общей загрузки), в первый год эксплуатации загрузка составит 70%,

а, начиная со следующего, стабилизируется на 90%. Все ценовые показатели

сохраняются неизменными. Ставка терминальной капитализации составляет 10%,

затраты на продажу и брокерскую комиссию за сдачу площадей в аренду не

учитывать, ставка дисконтирования операционного периода 16%,

ставка дисконтирования инвестиционного периода - 20%. Дисконтирование

выполнять на конец периодов модели, период прогнозирования - 3 года, результат

округлить до миллионов рублей.

Варианты ответов:

1) 300 млн.

2) 247 млн.

3) 275 млн.

4) 329 млн.

5) 256 млн.

15

16. Доходный подход

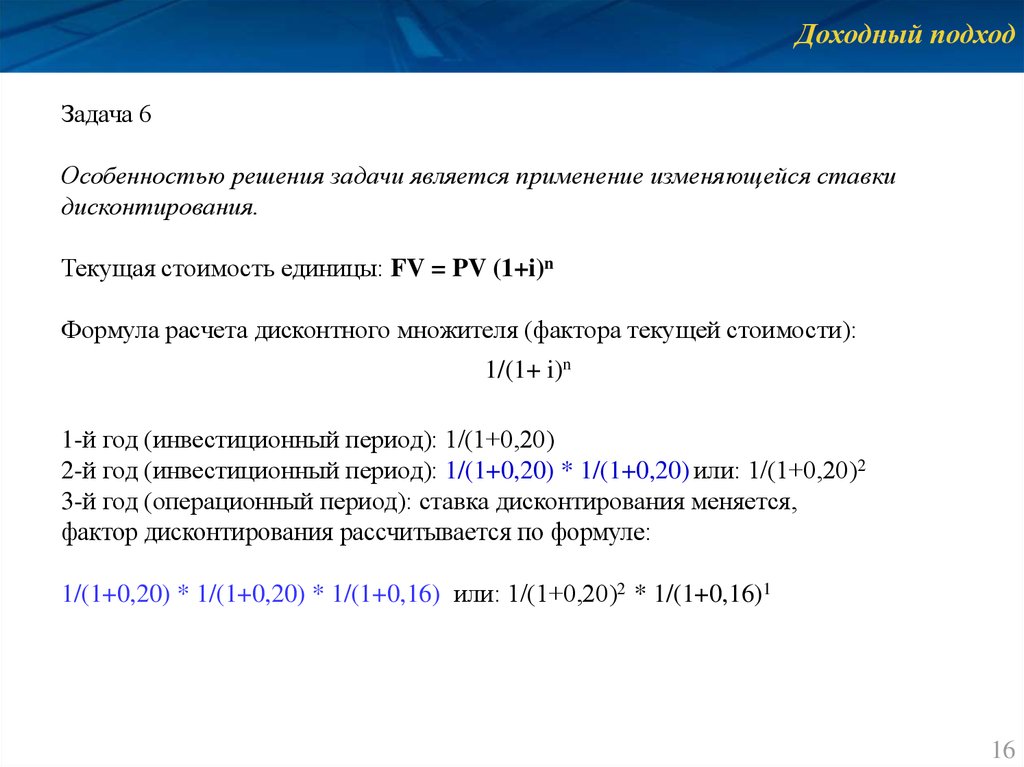

Задача 6Особенностью решения задачи является применение изменяющейся ставки

дисконтирования.

Текущая стоимость единицы: FV = PV (1+i)n

Формула расчета дисконтного множителя (фактора текущей стоимости):

1/(1+ i)n

1-й год (инвестиционный период): 1/(1+0,20)

2-й год (инвестиционный период): 1/(1+0,20) * 1/(1+0,20) или: 1/(1+0,20)2

3-й год (операционный период): ставка дисконтирования меняется,

фактор дисконтирования рассчитывается по формуле:

1/(1+0,20) * 1/(1+0,20) * 1/(1+0,16) или: 1/(1+0,20)2 * 1/(1+0,16)1

16

17. Доходный подход

Задача 617

18. Доходный подход

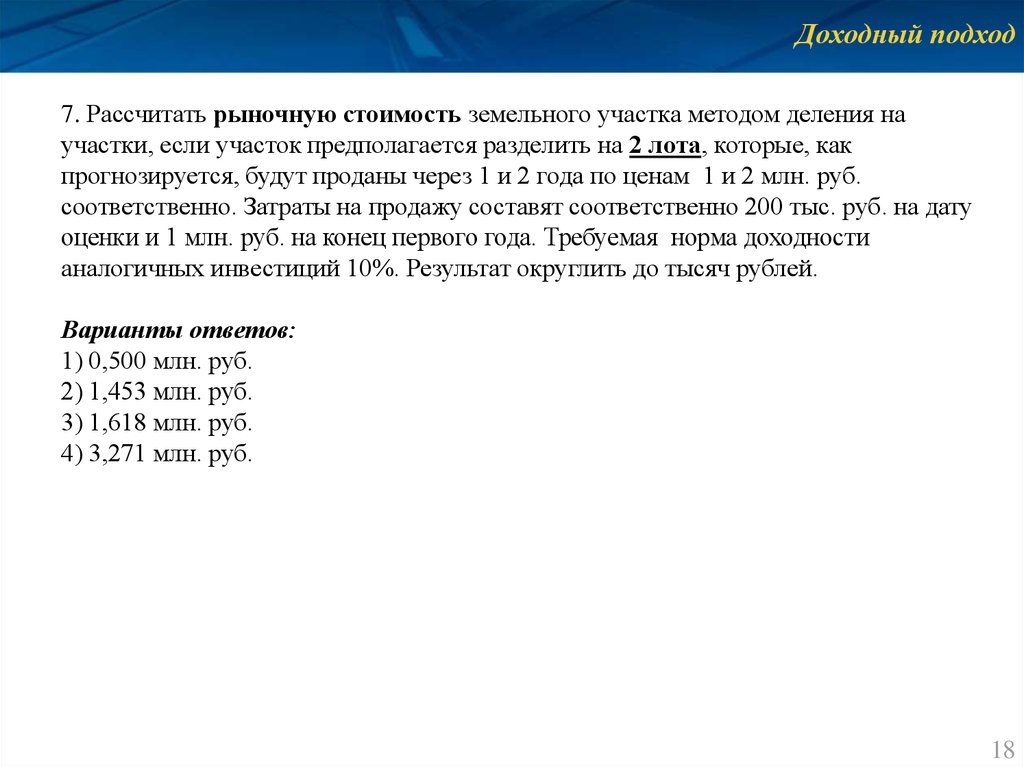

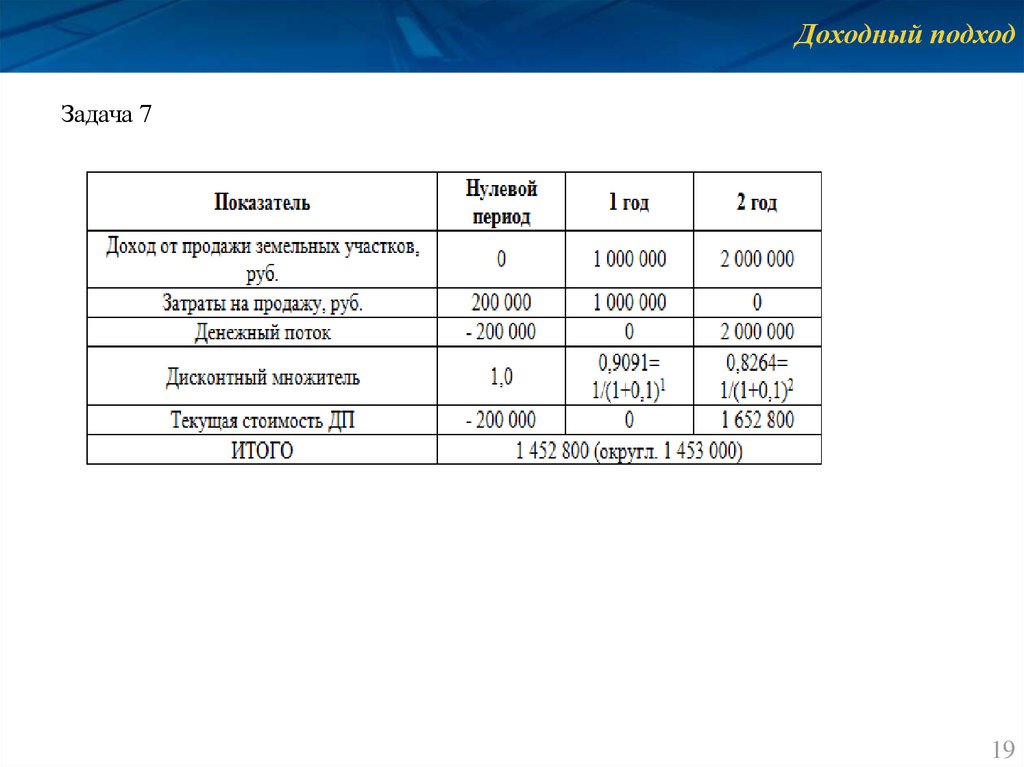

7. Рассчитать рыночную стоимость земельного участка методом деления научастки, если участок предполагается разделить на 2 лота, которые, как

прогнозируется, будут проданы через 1 и 2 года по ценам 1 и 2 млн. руб.

соответственно. Затраты на продажу составят соответственно 200 тыс. руб. на дату

оценки и 1 млн. руб. на конец первого года. Требуемая норма доходности

аналогичных инвестиций 10%. Результат округлить до тысяч рублей.

Варианты ответов:

1) 0,500 млн. руб.

2) 1,453 млн. руб.

3) 1,618 млн. руб.

4) 3,271 млн. руб.

18

19. Доходный подход

Задача 719

20. Доходный подход

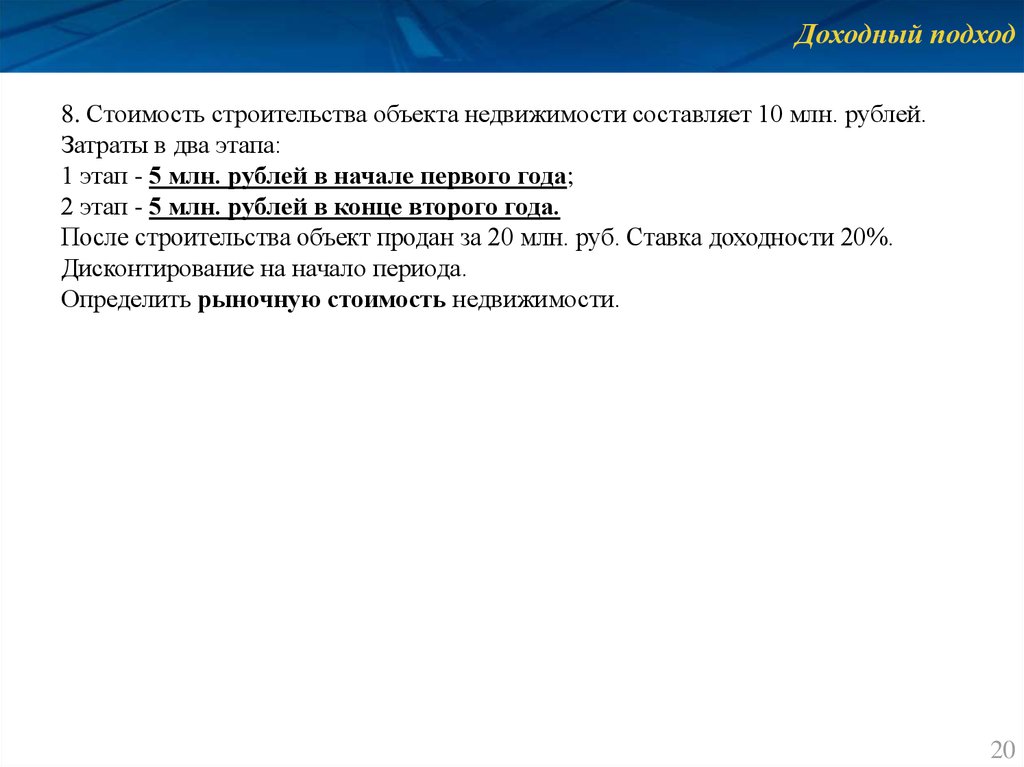

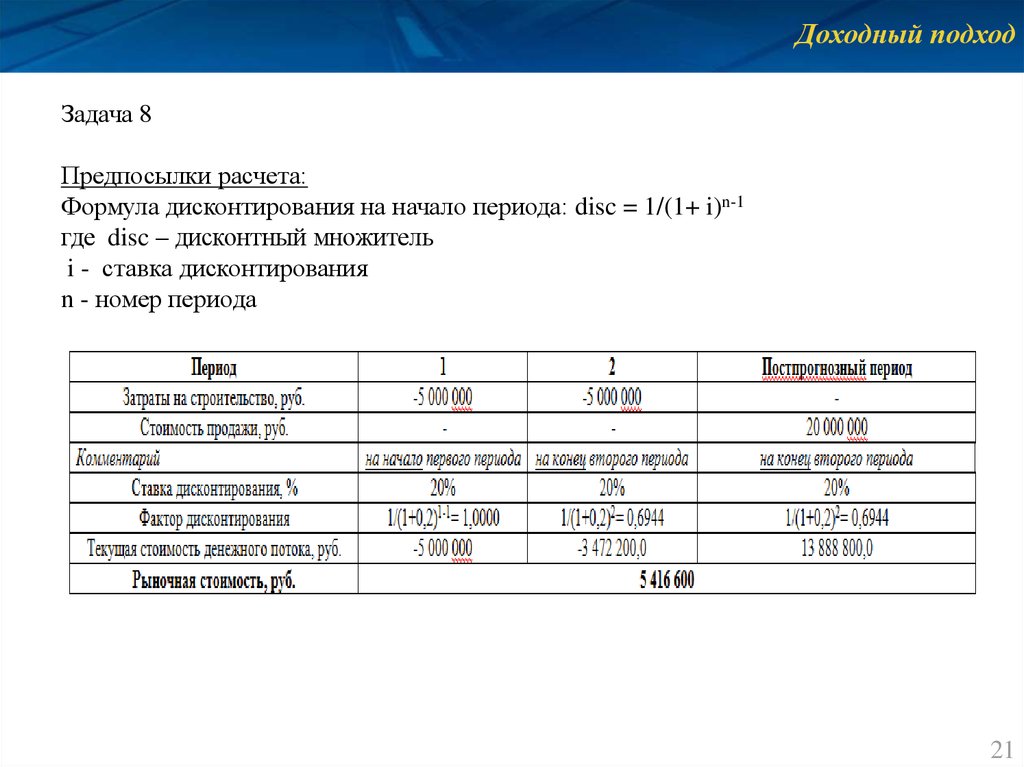

8. Стоимость строительства объекта недвижимости составляет 10 млн. рублей.Затраты в два этапа:

1 этап - 5 млн. рублей в начале первого года;

2 этап - 5 млн. рублей в конце второго года.

После строительства объект продан за 20 млн. руб. Ставка доходности 20%.

Дисконтирование на начало периода.

Определить рыночную стоимость недвижимости.

20

21. Доходный подход

Задача 8Предпосылки расчета:

Формула дисконтирования на начало периода: disc = 1/(1+ i)n-1

где disc – дисконтный множитель

i - ставка дисконтирования

n - номер периода

21

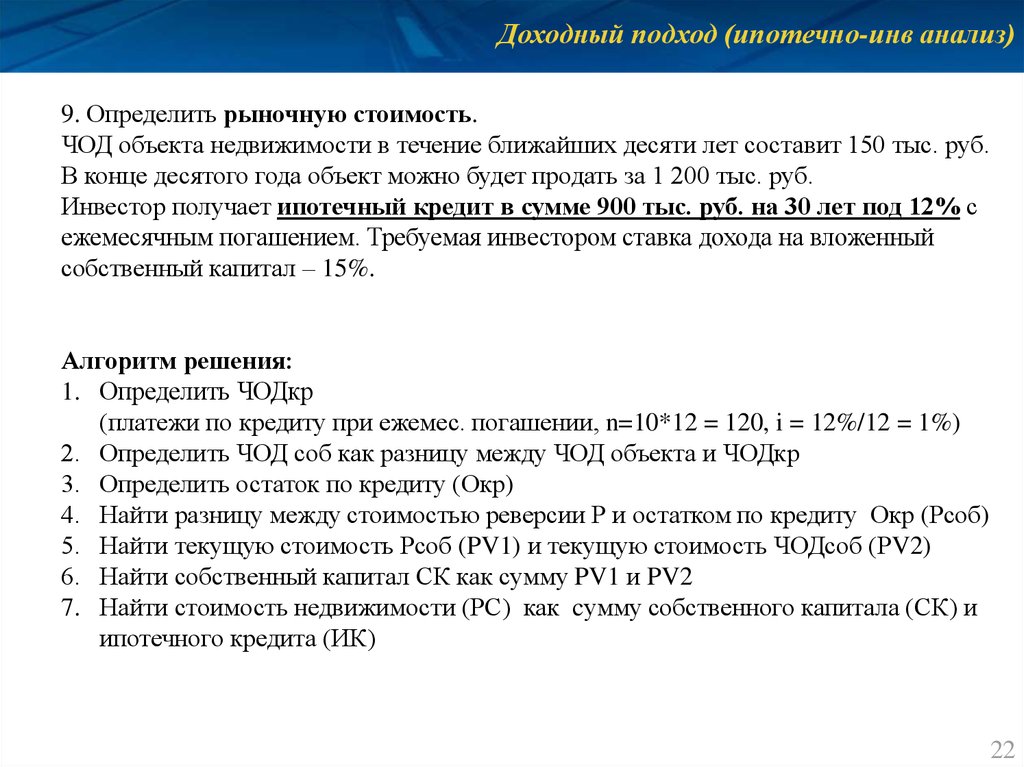

22. Доходный подход (ипотечно-инв анализ)

9. Определить рыночную стоимость.ЧОД объекта недвижимости в течение ближайших десяти лет составит 150 тыс. руб.

В конце десятого года объект можно будет продать за 1 200 тыс. руб.

Инвестор получает ипотечный кредит в сумме 900 тыс. руб. на 30 лет под 12% с

ежемесячным погашением. Требуемая инвестором ставка дохода на вложенный

собственный капитал – 15%.

Алгоритм решения:

1. Определить ЧОДкр

(платежи по кредиту при ежемес. погашении, n=10*12 = 120, i = 12%/12 = 1%)

2. Определить ЧОД соб как разницу между ЧОД объекта и ЧОДкр

3. Определить остаток по кредиту (Окр)

4. Найти разницу между стоимостью реверсии Р и остатком по кредиту Окр (Рсоб)

5. Найти текущую стоимость Рсоб (PV1) и текущую стоимость ЧОДсоб (РV2)

6. Найти собственный капитал СК как сумму PV1 и PV2

7. Найти стоимость недвижимости (РС) как cумму собственного капитала (СК) и

ипотечного кредита (ИК)

22

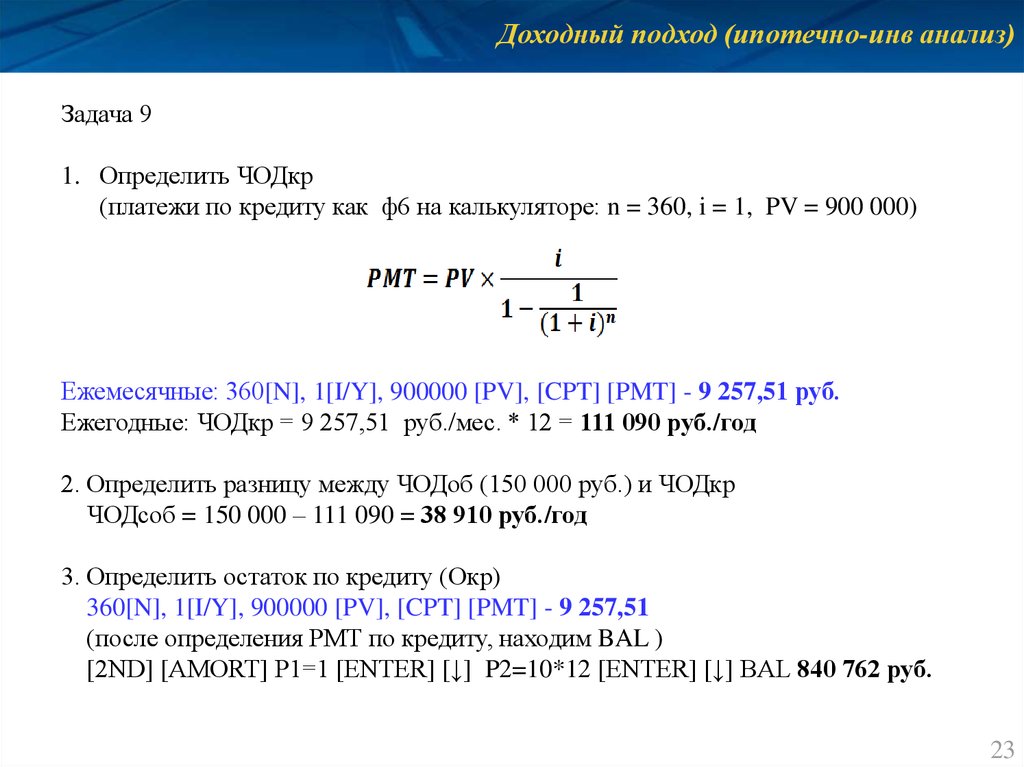

23. Доходный подход (ипотечно-инв анализ)

Задача 91. Определить ЧОДкр

(платежи по кредиту как ф6 на калькуляторе: n = 360, i = 1, PV = 900 000)

Ежемесячные: 360[N], 1[I/Y], 900000 [PV], [CPT] [PMT] - 9 257,51 руб.

Ежегодные: ЧОДкр = 9 257,51 руб./мес. * 12 = 111 090 руб./год

2. Определить разницу между ЧОДоб (150 000 руб.) и ЧОДкр

ЧОДсоб = 150 000 – 111 090 = 38 910 руб./год

3. Определить остаток по кредиту (Окр)

360[N], 1[I/Y], 900000 [PV], [CPT] [PMT] - 9 257,51

(после определения РМТ по кредиту, находим BAL )

[2ND] [AMORT] P1=1 [ENTER] [↓] P2=10*12 [ENTER] [↓] BAL 840 762 руб.

23

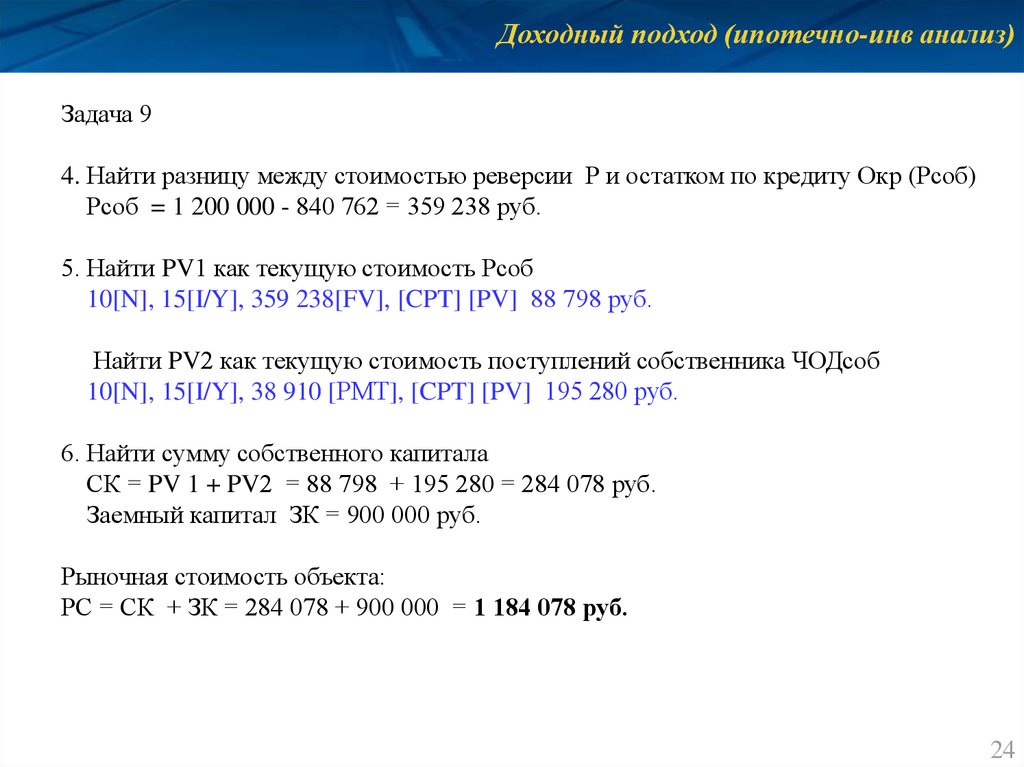

24. Доходный подход (ипотечно-инв анализ)

Задача 94. Найти разницу между стоимостью реверсии Р и остатком по кредиту Окр (Рсоб)

Рсоб = 1 200 000 - 840 762 = 359 238 руб.

5. Найти PV1 как текущую стоимость Рсоб

10[N], 15[I/Y], 359 238[FV], [CPT] [PV] 88 798 руб.

Найти PV2 как текущую стоимость поступлений собственника ЧОДсоб

10[N], 15[I/Y], 38 910 [РМТ], [CPT] [PV] 195 280 руб.

6. Найти сумму собственного капитала

СК = PV 1 + PV2 = 88 798 + 195 280 = 284 078 руб.

Заемный капитал ЗК = 900 000 руб.

Рыночная стоимость объекта:

РС = СК + ЗК = 284 078 + 900 000 = 1 184 078 руб.

24

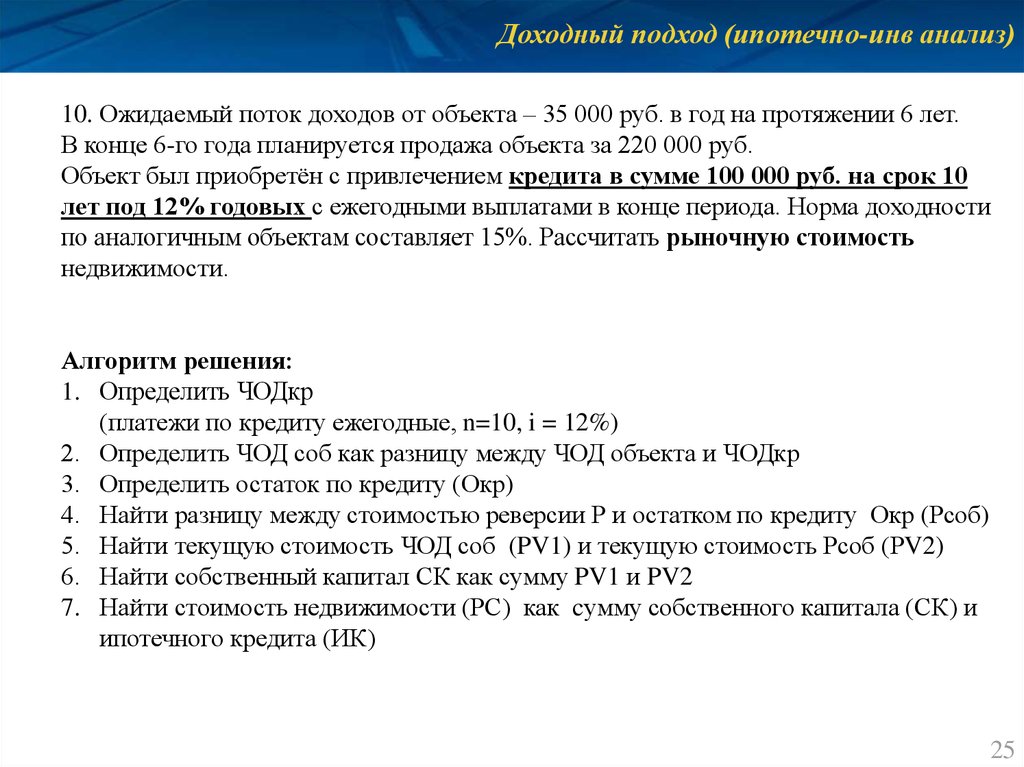

25. Доходный подход (ипотечно-инв анализ)

10. Ожидаемый поток доходов от объекта – 35 000 руб. в год на протяжении 6 лет.В конце 6-го года планируется продажа объекта за 220 000 руб.

Объект был приобретён с привлечением кредита в сумме 100 000 руб. на срок 10

лет под 12% годовых с ежегодными выплатами в конце периода. Норма доходности

по аналогичным объектам составляет 15%. Рассчитать рыночную стоимость

недвижимости.

Алгоритм решения:

1. Определить ЧОДкр

(платежи по кредиту ежегодные, n=10, i = 12%)

2. Определить ЧОД соб как разницу между ЧОД объекта и ЧОДкр

3. Определить остаток по кредиту (Окр)

4. Найти разницу между стоимостью реверсии Р и остатком по кредиту Окр (Рсоб)

5. Найти текущую стоимость ЧОД соб (PV1) и текущую стоимость Рсоб (РV2)

6. Найти собственный капитал СК как сумму PV1 и PV2

7. Найти стоимость недвижимости (РС) как cумму собственного капитала (СК) и

ипотечного кредита (ИК)

25

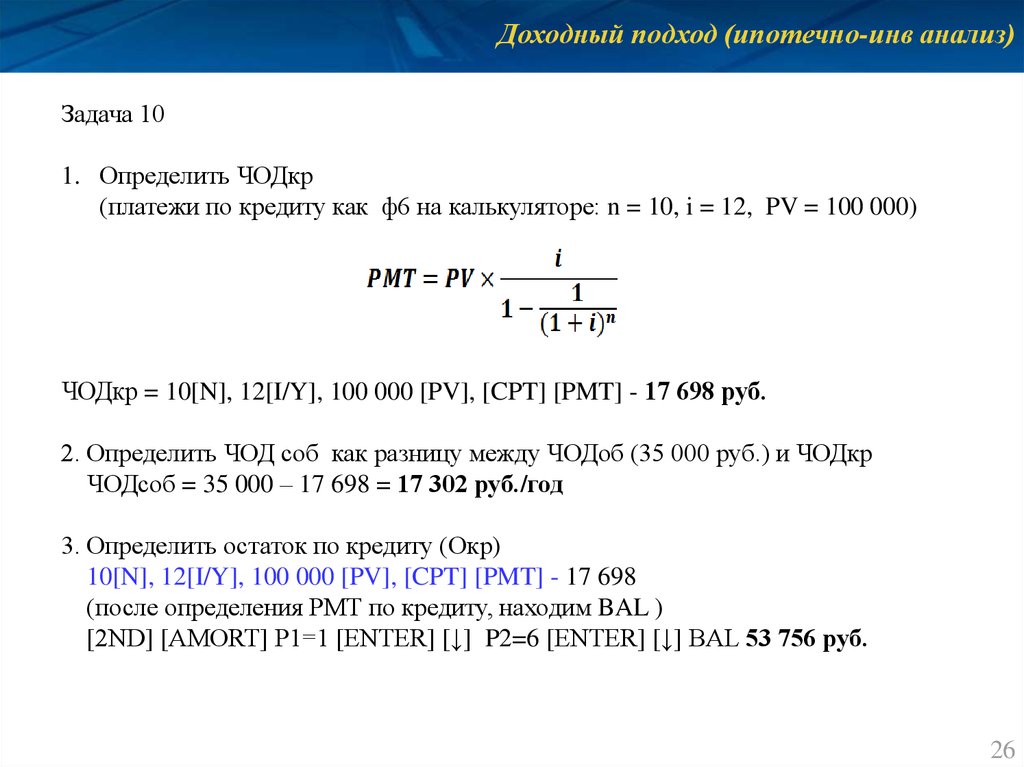

26. Доходный подход (ипотечно-инв анализ)

Задача 101. Определить ЧОДкр

(платежи по кредиту как ф6 на калькуляторе: n = 10, i = 12, PV = 100 000)

ЧОДкр = 10[N], 12[I/Y], 100 000 [PV], [CPT] [PMT] - 17 698 руб.

2. Определить ЧОД соб как разницу между ЧОДоб (35 000 руб.) и ЧОДкр

ЧОДсоб = 35 000 – 17 698 = 17 302 руб./год

3. Определить остаток по кредиту (Окр)

10[N], 12[I/Y], 100 000 [PV], [CPT] [PMT] - 17 698

(после определения РМТ по кредиту, находим BAL )

[2ND] [AMORT] P1=1 [ENTER] [↓] P2=6 [ENTER] [↓] BAL 53 756 руб.

26

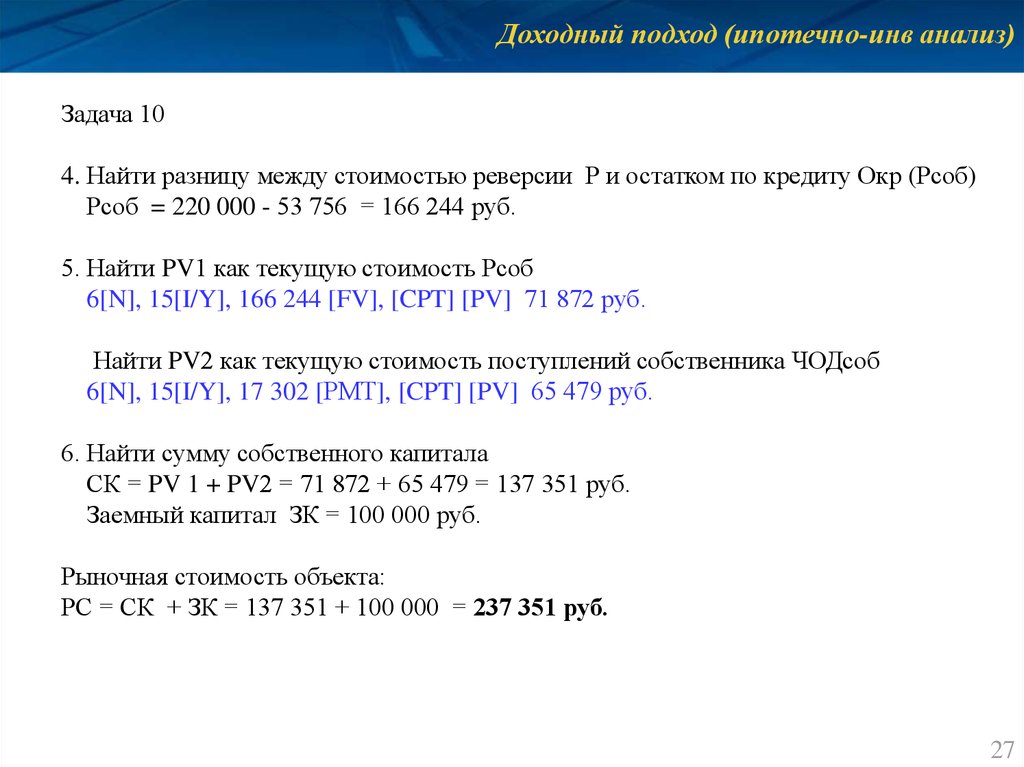

27. Доходный подход (ипотечно-инв анализ)

Задача 104. Найти разницу между стоимостью реверсии Р и остатком по кредиту Окр (Рсоб)

Рсоб = 220 000 - 53 756 = 166 244 руб.

5. Найти PV1 как текущую стоимость Рсоб

6[N], 15[I/Y], 166 244 [FV], [CPT] [PV] 71 872 руб.

Найти PV2 как текущую стоимость поступлений собственника ЧОДсоб

6[N], 15[I/Y], 17 302 [РМТ], [CPT] [PV] 65 479 руб.

6. Найти сумму собственного капитала

СК = PV 1 + PV2 = 71 872 + 65 479 = 137 351 руб.

Заемный капитал ЗК = 100 000 руб.

Рыночная стоимость объекта:

РС = СК + ЗК = 137 351 + 100 000 = 237 351 руб.

27

finance

finance