Similar presentations:

Анализ бухгалтерского баланса. (Тема 1)

1. Основы анализа бухгалтерской отчетности

ОСНОВЫ АНАЛИЗАБУХГАЛТЕРСКОЙ

ОТЧЕТНОСТИ

2. Тема 1. Анализ бухгалтерского баланса (форма №1)

ТЕМА 1.АНАЛИЗ

БУХГАЛТЕРСКОГО БАЛАНСА

(ФОРМА №1)

3. Тема 1.1. Общая оценка структуры имущества и его источников по данным бухгалтерского баланса.

4. В экономике, как и в других сферах человеческой деятельности, общепринятым является постоянное стремление к соответствию между потребнос

В экономике, как и в других сферах человеческойдеятельности, общепринятым является постоянное

стремление к соответствию между потребностями и

возможностями их удовлетворения.

Такая взаимосвязь предполагает сбалансированность.

• Баланс (франц. balance, весы) – система показателей,

сгруппированных в виде двусторонней таблицы в сводную

ведомость, отображающую наличие хозяйственных средств

и источников их формирования в денежной оценке на

определенную дату. В основе своей термин «баланс»

латинского происхождения. Буквально: bis – дважды, lanx —

чаша весов. Как символ равновесия весы изображены на

гербе Международного Союза бухгалтеров.

5. Из всех форм бухгалтерской отчетности важнейшей является баланс. По балансу характеризуется состояние материальных запасов, расчетов, на

Из всех форм бухгалтерской отчетности важнейшейявляется баланс. По балансу характеризуется состояние

материальных запасов, расчетов, наличие денежных средств,

инвестиций.

Данные баланса необходимы:

1) собственникам для контроля над вложенным капиталом;

2) руководству организации при анализе и планировании;

3) банкам и другим кредиторам – для оценки финансовой

устойчивости.

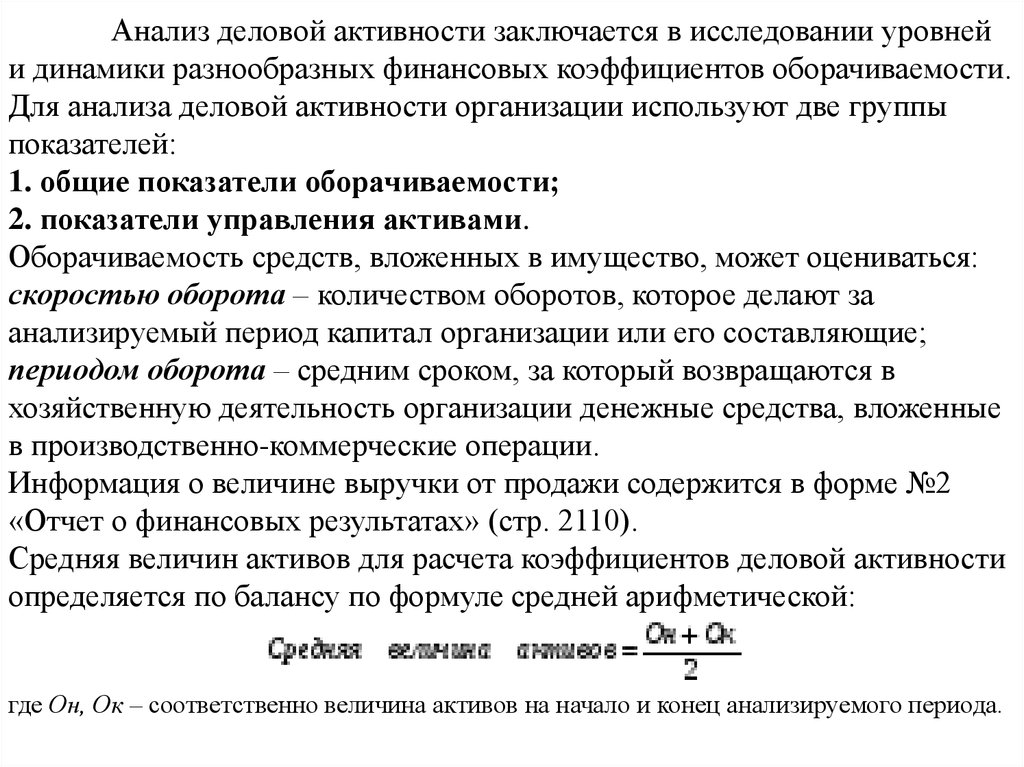

Бухгалтерский баланс состоит из двух равновеликих частей

– актива и пассива. В западной практике пассив представлен

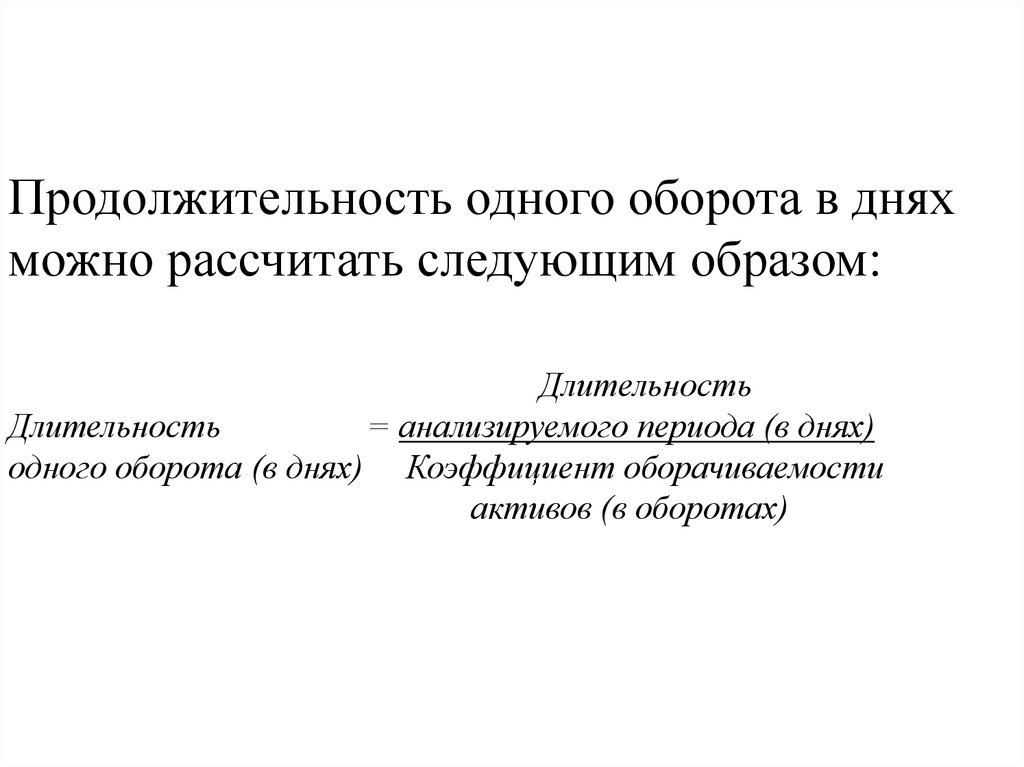

в виде собственного капитала и обязательств, т.е.

Актив = Обязательства + Собственный капитал.

6. В Концепции бухгалтерского учета в рыночной экономике России даны следующие определения: • Активы – это хозяйственные средства, контроль

над которыми организация получила в результатесвершившихся фактов ее хозяйственной

деятельности и которые должны принести ей

экономические выгоды в будущем.

• Обязательства – это существующая на отчетную

дату задолженность организации, которая является

следствием свершившихся проектов ее

хозяйственной деятельности и расчеты по которой

должны привести к оттоку активов.

• Капитал – это собственность и прибыль,

накопленная за все время деятельности организации.

7. Конечным выражением процесса учета хозяйственных операций организации является бухгалтерская отчетность, в которой представлены данные,

отражающиеимущественное положение организации, состояние ее

финансов, результаты ее деятельности. В состав отчетных

форм организации входит бухгалтерский баланс.

Другие формы отчетности характеризуют какую-либо

часть представленной в балансе информации – денежные

средства, прибыль, состав и финансы собственного

капитала. Баланс характеризует деятельность организации

в целом, это главная и универсальная форма отчетности,

все другие формы дополняют его, хотя в силу

идентичности учетных данных все формы отчетности

необходимо понимать как единое целое.

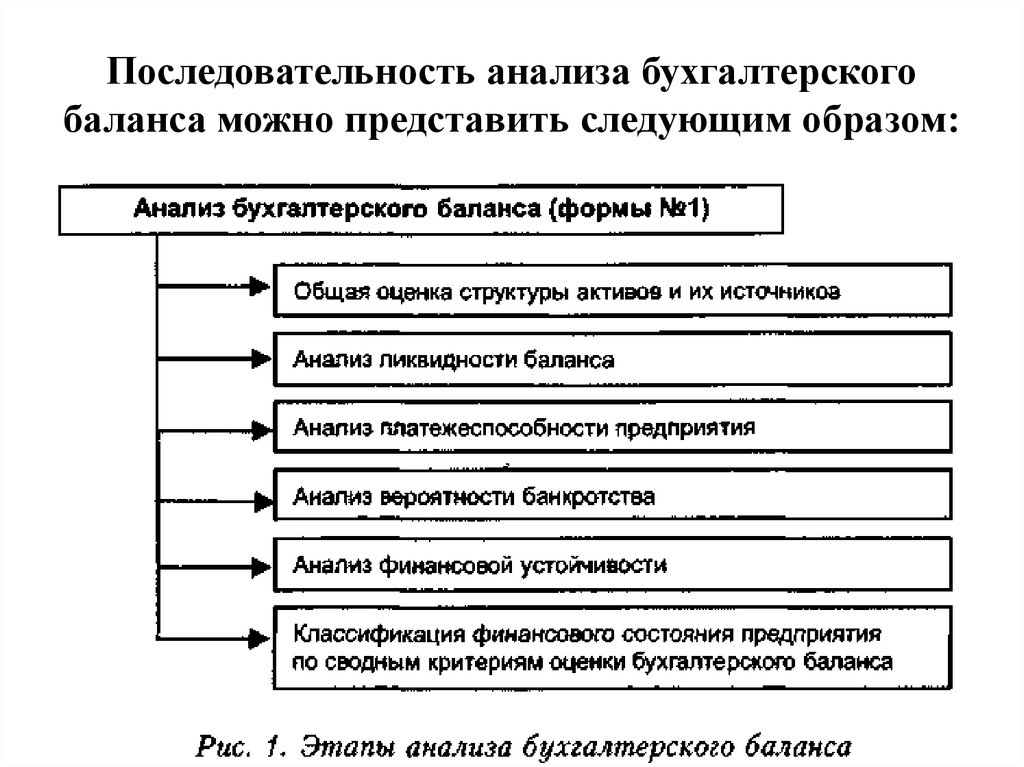

8. Последовательность анализа бухгалтерского баланса можно представить следующим образом:

9. !

!Исследование структуры пассива

баланса позволяет установить одну из

возможных причин финансовой

неустойчивости предприятия.

Анализ непосредственно по балансу –

дело довольно трудоемкое и

неэффективное, т.к. слишком большое

количество расчетных показателей не

позволяет выделить главные тенденции

в финансовом состоянии организации.

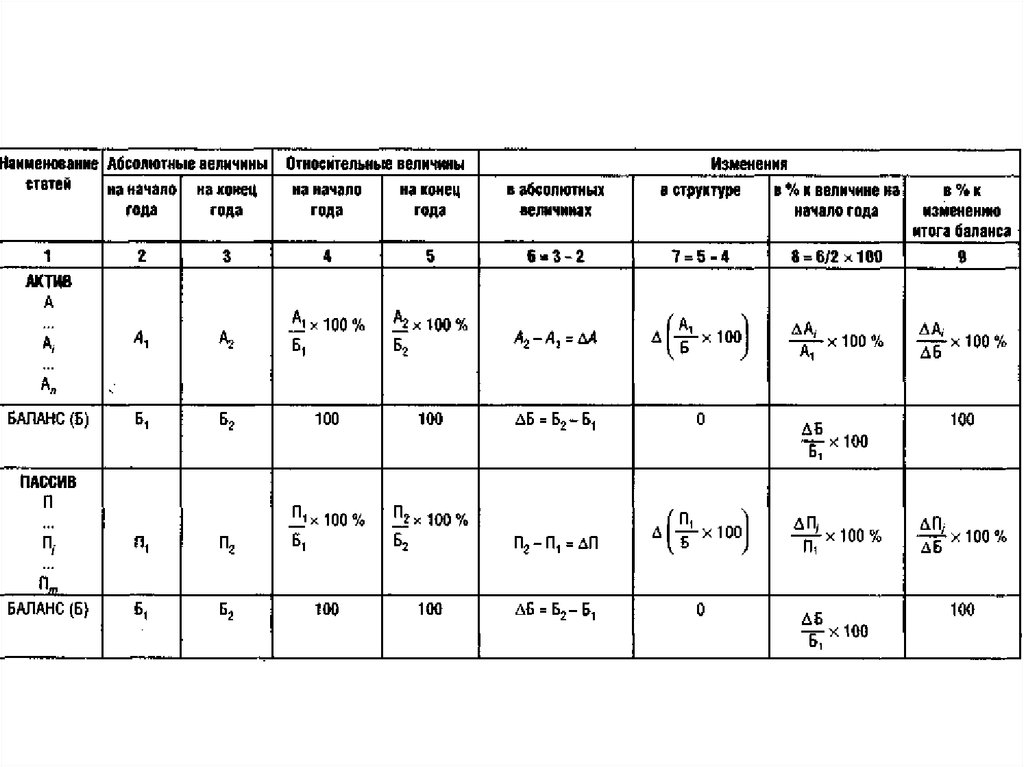

10. Один из создателей балансоведения H.A. Блатов рекомендовал исследовать структуру и динамику финансового состояния предприятия при помощи

Один из создателей балансоведенияH.A. Блатов рекомендовал исследовать

структуру и динамику финансового

состояния предприятия при помощи

сравнительного аналитического баланса.

Сравнительный аналитический баланс

можно получить из исходного баланса

путем уплотнения отдельных статей и

дополнения его показателями структуры,

а также расчетами динамики.

11.

12. Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния организации. В число исследу

Непосредственно из аналитического баланса можно получить рядважнейших характеристик финансового состояния организации. В число

исследуемых показателей обязательно нужно включать следующие:

1. Общую стоимость активов организации, равную сумме разделов I и II

баланса (стр. 190 + 290).

2. Стоимость иммобилизованных (т.е. внеоборотных) средств (активов),

равную итогу раздела I баланса (строка 190).

3. Стоимость мобильных (оборотных) средств, равную итогу раздела II

баланса (строка 290).

4. Стоимость материальных оборотных средств (стр. 210 + 220).

5. Величину собственного капитала организации, равную итогу раздела III

баланса (стр. 490).

6. Величину заемного капитала, равную сумме итогов разделов IV и V

баланса (строка 590 + строка 690).

7. Величину собственных средств в обороте, равную разнице итогов

разделов III и I баланса (стр.490 - 190).

8. Рабочий капитал, равный разнице между оборотными активами и

текущими обязательствами (итог раздела II, стр. 290 минус итог раздела V

стр. 690).

13. Анализируя сравнительный баланс, необходимо обратить внимание: - на изменение удельного веса величины собственного оборотного капитала в

Анализируя сравнительный баланс, необходимо обратить внимание:- на изменение удельного веса величины собственного оборотного

капитала в стоимости активов;

- на соотношение темпов роста собственного и заемного капитала;

- а также на соотношение темпов роста дебиторской и кредиторской

задолженности.

При стабильной финансовой устойчивости у организации должно

быть:

- увеличение в динамике доли собственного оборотного капитала;

- темп роста собственного капитала должен быть выше темпа роста

заемного капитала,

- а темпы роста дебиторской и кредиторской задолженности

должны уравновешивать друг друга.

14. Наконец, нужно проверить баланс на признаки «хорошего баланса»: 1) валюта баланса в конце отчетного периода должна увеличиваться по сравне

Наконец, нужно проверить баланс на признаки«хорошего баланса»:

1) валюта баланса в конце отчетного периода должна

увеличиваться по сравнению с началом периода;

2) темпы прироста оборотных активов должны быть

выше, чем темпы прироста внеоборотных активов;

3) собственный капитал организации должен превышать

заемный и темпы его роста должны быть выше, чем

темпы роста заемного капитала;

4) темпы прироста дебиторской и кредиторской

задолженности должны быть примерно одинаковые;

5) доля собственных средств в оборотных активах должна

быть более 10%;

6) в балансе должна отсутствовать статья «Непокрытый

убыток...».

15. Тема 1.2. Методика анализа ликвидности бухгалтерского баланса. Расчет и оценка коэффициентов платежеспособности. Расчет и оценка финансовы

Тема 1.2.Методика анализа ликвидности

бухгалтерского баланса.

Расчет и оценка

коэффициентов

платежеспособности.

Расчет и оценка финансовых

коэффициентов усйточивости.

16. Одним из индикаторов финансового положения организации является ее платежеспособность, т.е. возможность наличными денежными ресурсами св

Одним из индикаторов финансового положенияорганизации является ее платежеспособность, т.е.

возможность наличными денежными ресурсами

своевременно погашать свои платежные

обязательства. Различают текущую

платежеспособность, которая сложилась на текущий

момент времени, и перспективную

платежеспособность, которая ожидается в

краткосрочной, среднесрочной и долгосрочной

перспективе.

При внутреннем анализе платежеспособность

прогнозируется на основании изучения денежных

потоков. Внешний анализ платежеспособности

осуществляется, как правило, на основе изучения

показателей ликвидности.

17. В экономической литературе принято различать: • Ликвидность актива – это способность его трансформации в денежные средства, а степень ли

В экономической литературе принято различать:• Ликвидность актива – это способность его трансформации в денежные

средства, а степень ликвидности актива определяется промежутком времени,

необходимом для его превращения в денежную форму. Чем меньше требуется

времени для инкассации данного актива, тем выше его ликвидность.

• Ликвидность баланса – возможность субъекта хозяйствования обратить активы

в наличность и погасить свои платежные обязательства, а точнее - это степень

покрытия долговых обязательств организации ее активами, срок превращения

которых в денежную наличность соответствует сроку погашения платежных

обязательств. Качественное отличие этого понятия от ликвидности активов в том,

что ликвидность баланса отражает меру согласованности объемов и

ликвидности активов с размерами и сроками погашения обязательств, в то время

как ликвидность активов определяется безотносительно к пассиву баланса.

• Ликвидность организации – более общее понятие, чем ликвидность баланса.

Ликвидность баланса предполагает изыскание платежных средств только за счет

внутренних источников (реализации активов). Но организация может привлечь

заемные средства со стороны, если у него имеется соответствующий имидж в

деловом мире и достаточно высокий уровень инвестиционной

привлекательности. Поэтому, оценивая ликвидность организации, надо

учитывать ее финансовую гибкость, т.е. способность занимать средства из

разных источников, увеличивать акционерный капитал, продавать активы,

быстро реагировать на конъюнктуру рынка и т.д.

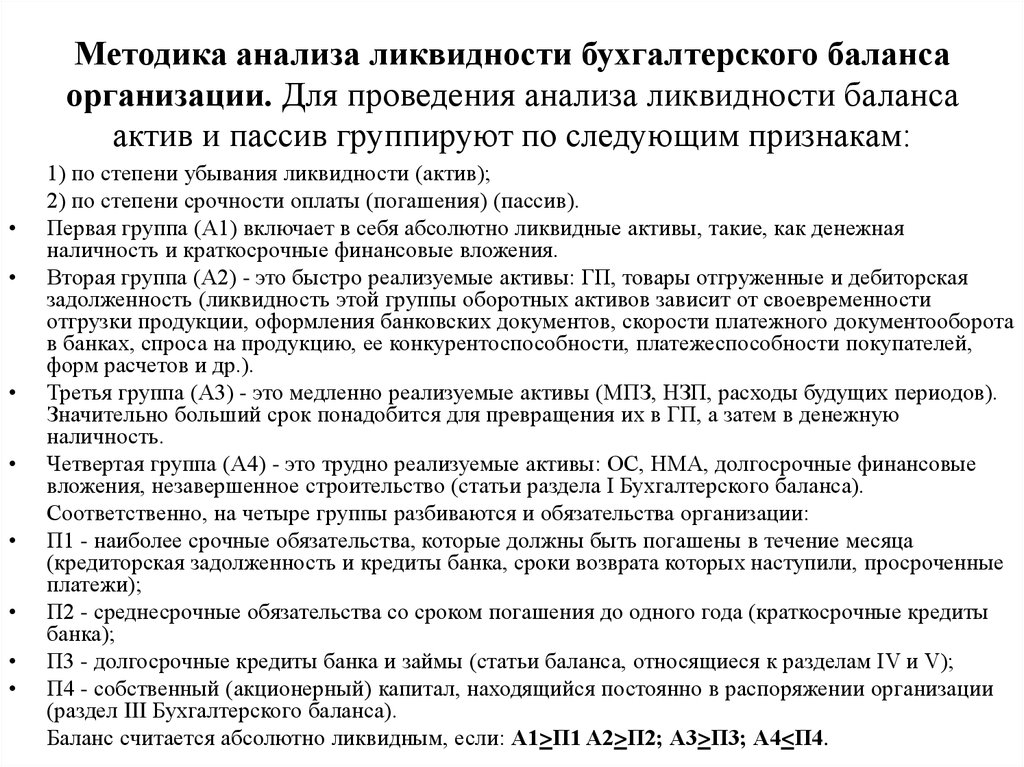

18. Методика анализа ликвидности бухгалтерского баланса организации. Для проведения анализа ликвидности баланса актив и пассив группируют п

Методика анализа ликвидности бухгалтерского балансаорганизации. Для проведения анализа ликвидности баланса

актив и пассив группируют по следующим признакам:

1) по степени убывания ликвидности (актив);

2) по степени срочности оплаты (погашения) (пассив).

Первая группа (А1) включает в себя абсолютно ликвидные активы, такие, как денежная

наличность и краткосрочные финансовые вложения.

Вторая группа (А2) - это быстро реализуемые активы: ГП, товары отгруженные и дебиторская

задолженность (ликвидность этой группы оборотных активов зависит от своевременности

отгрузки продукции, оформления банковских документов, скорости платежного документооборота

в банках, спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей,

форм расчетов и др.).

Третья группа (А3) - это медленно реализуемые активы (МПЗ, НЗП, расходы будущих периодов).

Значительно больший срок понадобится для превращения их в ГП, а затем в денежную

наличность.

Четвертая группа (А4) - это трудно реализуемые активы: ОС, НМА, долгосрочные финансовые

вложения, незавершенное строительство (статьи раздела I Бухгалтерского баланса).

Соответственно, на четыре группы разбиваются и обязательства организации:

П1 - наиболее срочные обязательства, которые должны быть погашены в течение месяца

(кредиторская задолженность и кредиты банка, сроки возврата которых наступили, просроченные

платежи);

П2 - среднесрочные обязательства со сроком погашения до одного года (краткосрочные кредиты

банка);

П3 - долгосрочные кредиты банка и займы (статьи баланса, относящиеся к разделам IV и V);

П4 - собственный (акционерный) капитал, находящийся постоянно в распоряжении организации

(раздел III Бухгалтерского баланса).

Баланс считается абсолютно ликвидным, если: А1>П1 A2>П2; А3>П3; А4<П4.

19.

АктивыПоказатель

Составляющие

(строки формы №1)

А1 — наиболее

ликвидные

активы

Денежные средства и

краткосрочные

финансовые вложения

(стр. 1250)

А2 —

быстрореализуем

ые активы

Дебиторская

задолженность и

прочие активы

(стр.1230)

Статьи разд.2

«Оборотные активы»

А3 —

(стр.1210 + стр.1220)

медленнореализуе

и долгосрочные

мые активы

финансовые вложения

(стр.1170)

А4 —

труднореализуемы

е активы

Внеоборотные активы

(стр.1110 + стр.1150

— стр.1170 +

стр.1153)

Пассивы

Показатель

Составляющие

(строки формы №1

—бухгалтерский

баланс)

П1 — наиболее

срочные

обязательства

Кредиторская

задолженность и

прочие

краткосрочные

пассивы (стр.1520 +

стр.670)

П2 —

краткосрочные

пассивы

Заемные средства и

другие статьи

разд.5

«Краткосрочные

пассивы» (стр.1510

+ стр.1527 +

стр.1530 + стр.1540

+ стр.1550)

П3 —

долгосрочные

пассивы

Долгосрочные

кредиты и заемные

средства (стр.1410

+ стр.1450)

П4 —

постоянные

пассивы

Статьи разд.4

«Капитал и

резервы» (стр.1300)

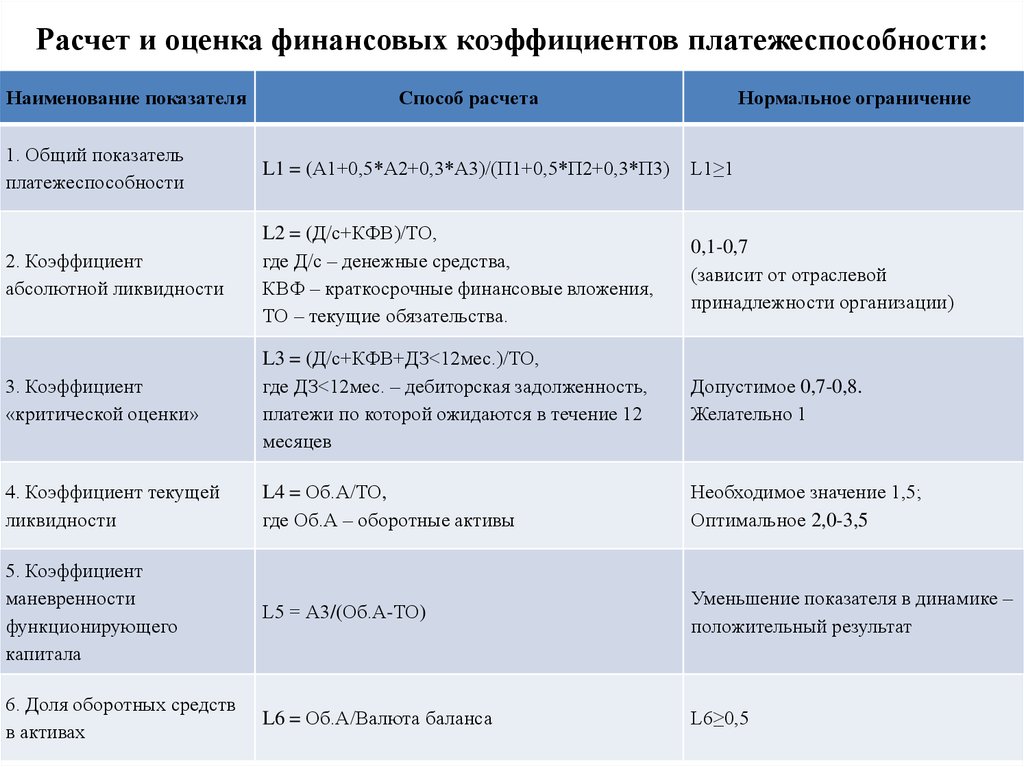

20. Расчет и оценка финансовых коэффициентов платежеспособности:

Наименование показателяСпособ расчета

Нормальное ограничение

1. Общий показатель

платежеспособности

L1 = (А1+0,5*А2+0,3*А3)/(П1+0,5*П2+0,3*П3)

L1≥1

2. Коэффициент

абсолютной ликвидности

L2 = (Д/с+КФВ)/ТО,

где Д/с – денежные средства,

КВФ – краткосрочные финансовые вложения,

ТО – текущие обязательства.

0,1-0,7

(зависит от отраслевой

принадлежности организации)

3. Коэффициент

«критической оценки»

L3 = (Д/с+КФВ+ДЗ<12мес.)/ТО,

где ДЗ<12мес. – дебиторская задолженность,

платежи по которой ожидаются в течение 12

месяцев

Допустимое 0,7-0,8.

Желательно 1

4. Коэффициент текущей

ликвидности

L4 = Об.А/ТО,

где Об.А – оборотные активы

Необходимое значение 1,5;

Оптимальное 2,0-3,5

5. Коэффициент

маневренности

функционирующего

капитала

L5 = А3/(Об.А-ТО)

Уменьшение показателя в динамике –

положительный результат

6. Доля оборотных средств

в активах

L6 = Об.А/Валюта баланса

L6≥0,5

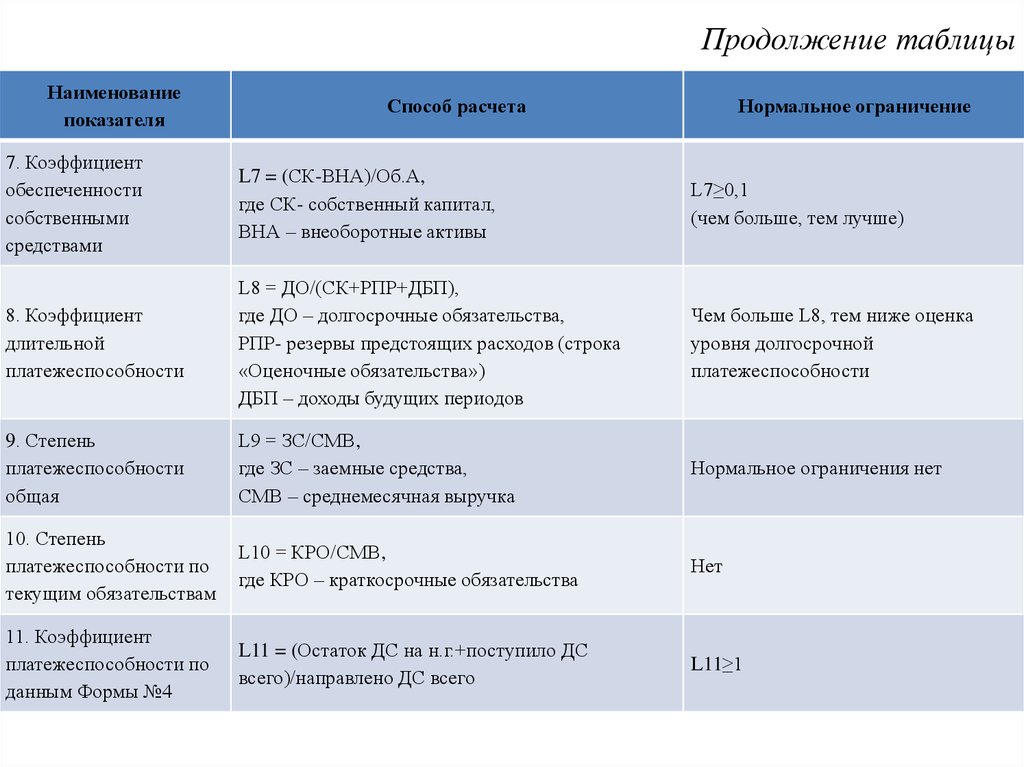

21. Продолжение таблицы

Наименованиепоказателя

Способ расчета

Нормальное ограничение

7. Коэффициент

обеспеченности

собственными

средствами

L7 = (СК-ВНА)/Об.А,

где СК- собственный капитал,

ВНА – внеоборотные активы

L7≥0,1

(чем больше, тем лучше)

8. Коэффициент

длительной

платежеспособности

L8 = ДО/(СК+РПР+ДБП),

где ДО – долгосрочные обязательства,

РПР- резервы предстоящих расходов (строка

«Оценочные обязательства»)

ДБП – доходы будущих периодов

Чем больше L8, тем ниже оценка

уровня долгосрочной

платежеспособности

9. Степень

платежеспособности

общая

L9 = ЗС/СМВ,

где ЗС – заемные средства,

СМВ – среднемесячная выручка

Нормальное ограничения нет

10. Степень

платежеспособности по

текущим обязательствам

L10 = КРО/СМВ,

где КРО – краткосрочные обязательства

Нет

11. Коэффициент

платежеспособности по

данным Формы №4

L11 = (Остаток ДС на н.г.+поступило ДС

всего)/направлено ДС всего

L11≥1

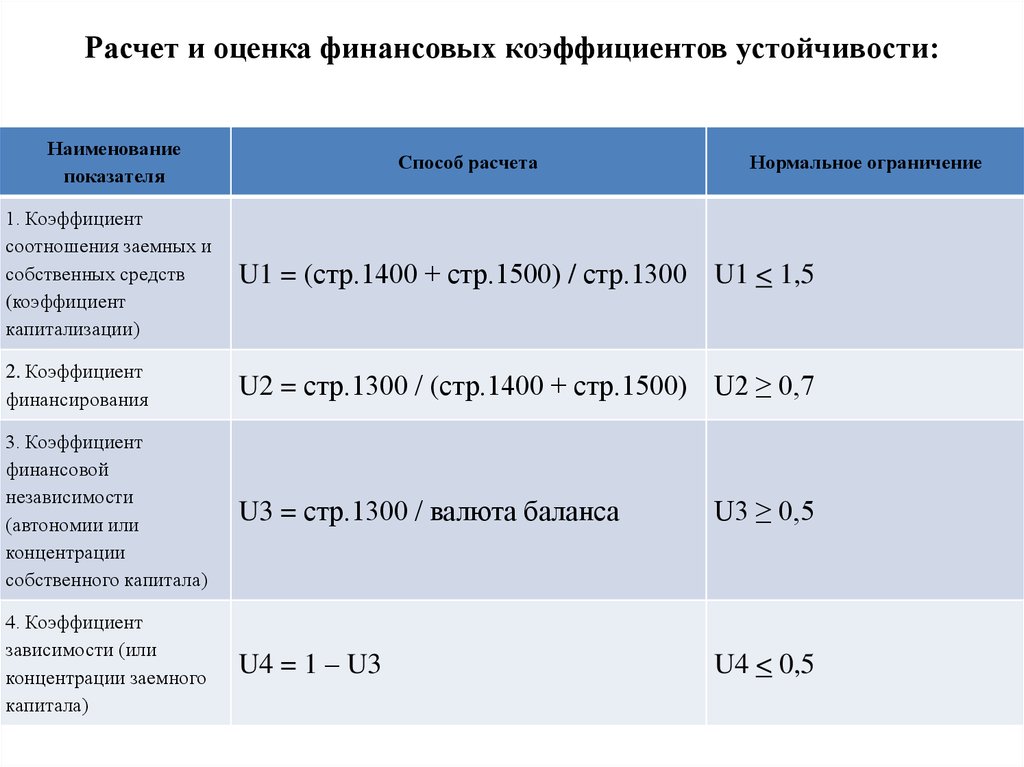

22. Расчет и оценка финансовых коэффициентов устойчивости:

Наименованиепоказателя

Способ расчета

Нормальное ограничение

1. Коэффициент

соотношения заемных и

собственных средств

(коэффициент

капитализации)

U1 = (стр.1400 + стр.1500) / стр.1300 U1 < 1,5

2. Коэффициент

финансирования

U2 = стр.1300 / (стр.1400 + стр.1500) U2 ≥ 0,7

3. Коэффициент

финансовой

независимости

(автономии или

концентрации

собственного капитала)

U3 = стр.1300 / валюта баланса

U3 ≥ 0,5

4. Коэффициент

зависимости (или

концентрации заемного

капитала)

U4 = 1 – U3

U4 < 0,5

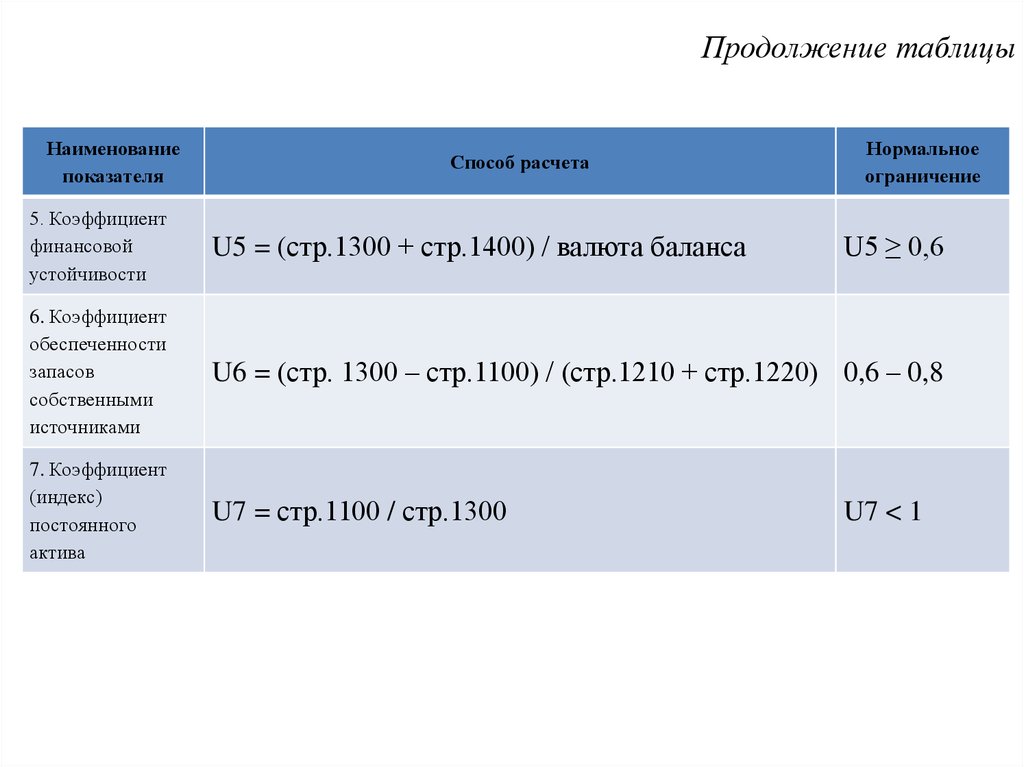

23. Продолжение таблицы

Наименованиепоказателя

Способ расчета

Нормальное

ограничение

5. Коэффициент

финансовой

устойчивости

U5 = (стр.1300 + стр.1400) / валюта баланса

6. Коэффициент

обеспеченности

запасов

собственными

источниками

U6 = (стр. 1300 – стр.1100) / (стр.1210 + стр.1220) 0,6 – 0,8

7. Коэффициент

(индекс)

постоянного

актива

U7 = стр.1100 / стр.1300

U5 ≥ 0,6

U7 < 1

24. Тема 1.3. Классификация финансового состояния организации по сводным критериям оценки бухгалтерского баланса.

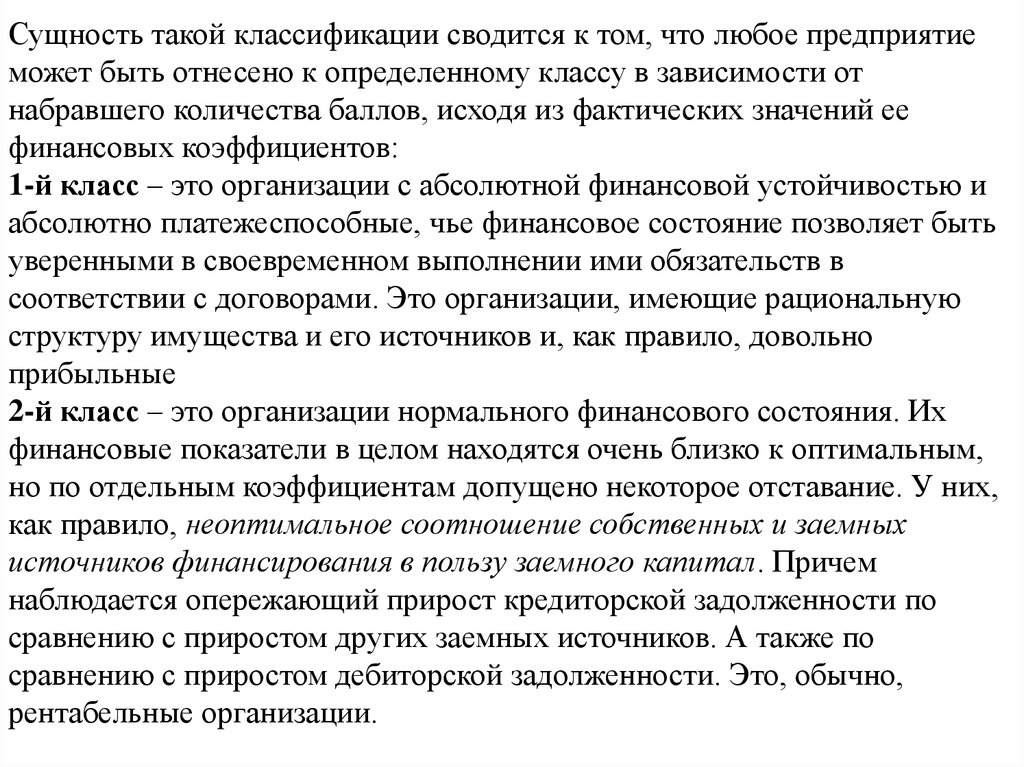

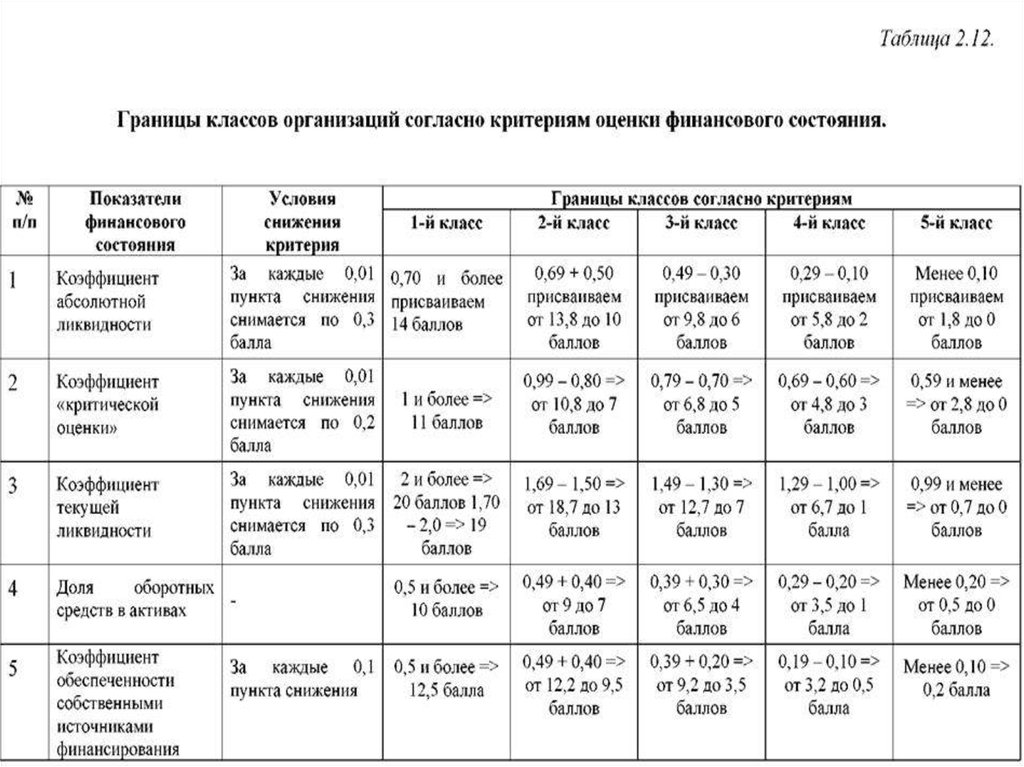

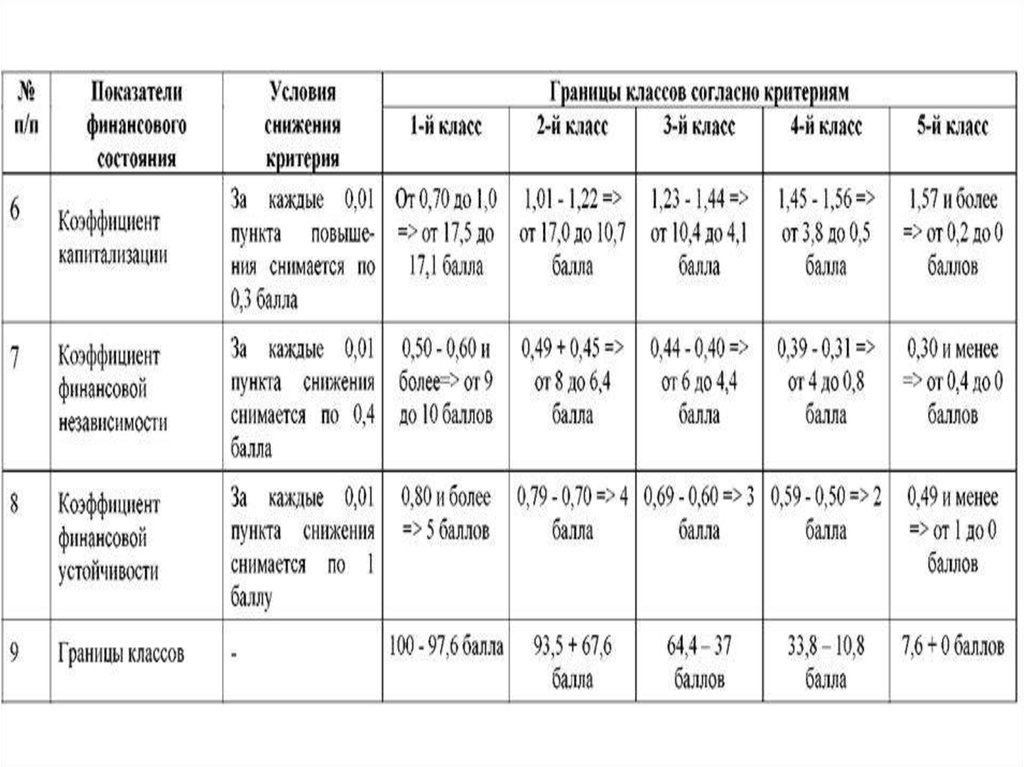

25. Сущность такой классификации сводится к том, что любое предприятие может быть отнесено к определенному классу в зависимости от набравшего

количества баллов, исходя из фактических значений еефинансовых коэффициентов:

1-й класс – это организации с абсолютной финансовой устойчивостью и

абсолютно платежеспособные, чье финансовое состояние позволяет быть

уверенными в своевременном выполнении ими обязательств в

соответствии с договорами. Это организации, имеющие рациональную

структуру имущества и его источников и, как правило, довольно

прибыльные

2-й класс – это организации нормального финансового состояния. Их

финансовые показатели в целом находятся очень близко к оптимальным,

но по отдельным коэффициентам допущено некоторое отставание. У них,

как правило, неоптимальное соотношение собственных и заемных

источников финансирования в пользу заемного капитал. Причем

наблюдается опережающий прирост кредиторской задолженности по

сравнению с приростом других заемных источников. А также по

сравнению с приростом дебиторской задолженности. Это, обычно,

рентабельные организации.

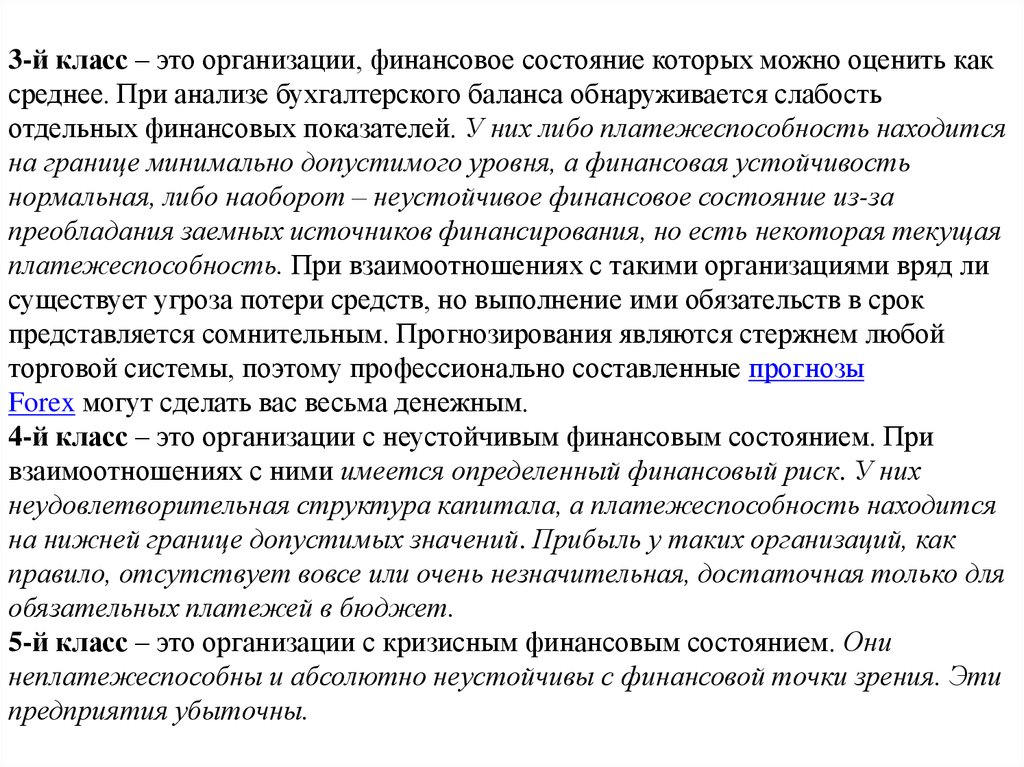

26. 3-й класс – это организации, финансовое состояние которых можно оценить как среднее. При анализе бухгалтерского баланса обнаруживается сл

3-й класс – это организации, финансовое состояние которых можно оценить каксреднее. При анализе бухгалтерского баланса обнаруживается слабость

отдельных финансовых показателей. У них либо платежеспособность находится

на границе минимально допустимого уровня, а финансовая устойчивость

нормальная, либо наоборот – неустойчивое финансовое состояние из-за

преобладания заемных источников финансирования, но есть некоторая текущая

платежеспособность. При взаимоотношениях с такими организациями вряд ли

существует угроза потери средств, но выполнение ими обязательств в срок

представляется сомнительным. Прогнозирования являются стержнем любой

торговой системы, поэтому профессионально составленные прогнозы

Forex могут сделать вас весьма денежным.

4-й класс – это организации с неустойчивым финансовым состоянием. При

взаимоотношениях с ними имеется определенный финансовый риск. У них

неудовлетворительная структура капитала, а платежеспособность находится

на нижней границе допустимых значений. Прибыль у таких организаций, как

правило, отсутствует вовсе или очень незначительная, достаточная только для

обязательных платежей в бюджет.

5-й класс – это организации с кризисным финансовым состоянием. Они

неплатежеспособны и абсолютно неустойчивы с финансовой точки зрения. Эти

предприятия убыточны.

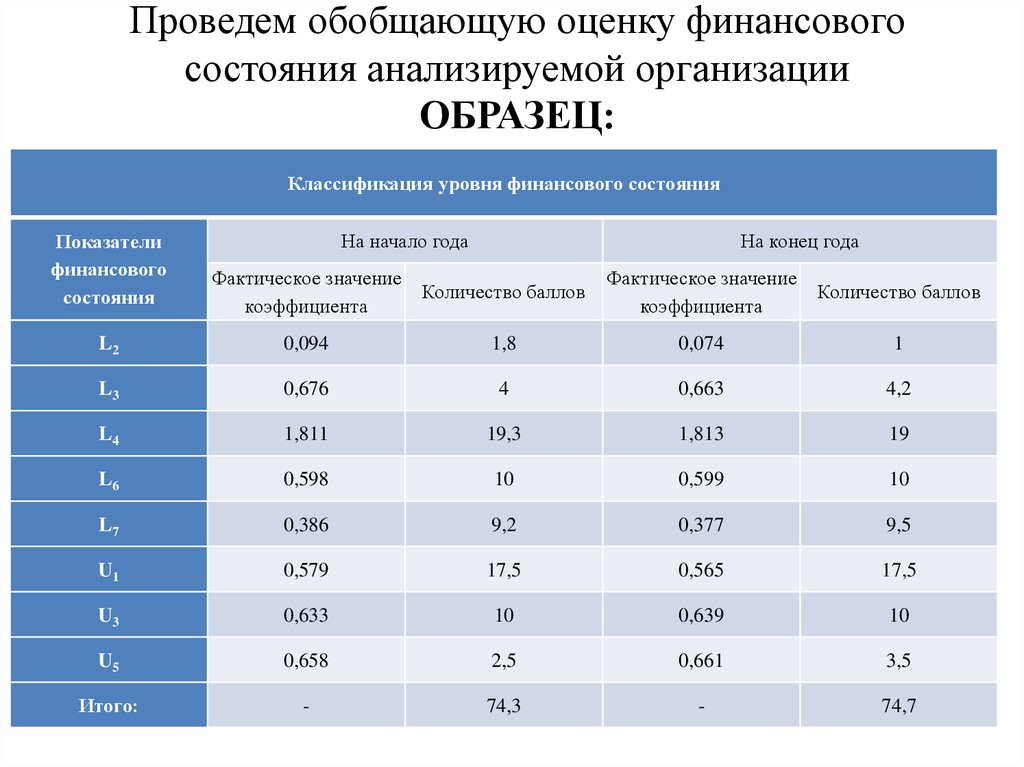

27. Проведем обобщающую оценку финансового состояния анализируемой организации ОБРАЗЕЦ:

Классификация уровня финансового состоянияНа начало года

На конец года

Показатели

финансового

состояния

Фактическое значение

коэффициента

Количество баллов

Фактическое значение

коэффициента

Количество баллов

L2

0,094

1,8

0,074

1

L3

0,676

4

0,663

4,2

L4

1,811

19,3

1,813

19

L6

0,598

10

0,599

10

L7

0,386

9,2

0,377

9,5

U1

0,579

17,5

0,565

17,5

U3

0,633

10

0,639

10

U5

0,658

2,5

0,661

3,5

Итого:

-

74,3

-

74,7

28.

29.

30. Тема 1.4. Общая оценка деловой активности. Расчет и анализ финансового цикла.

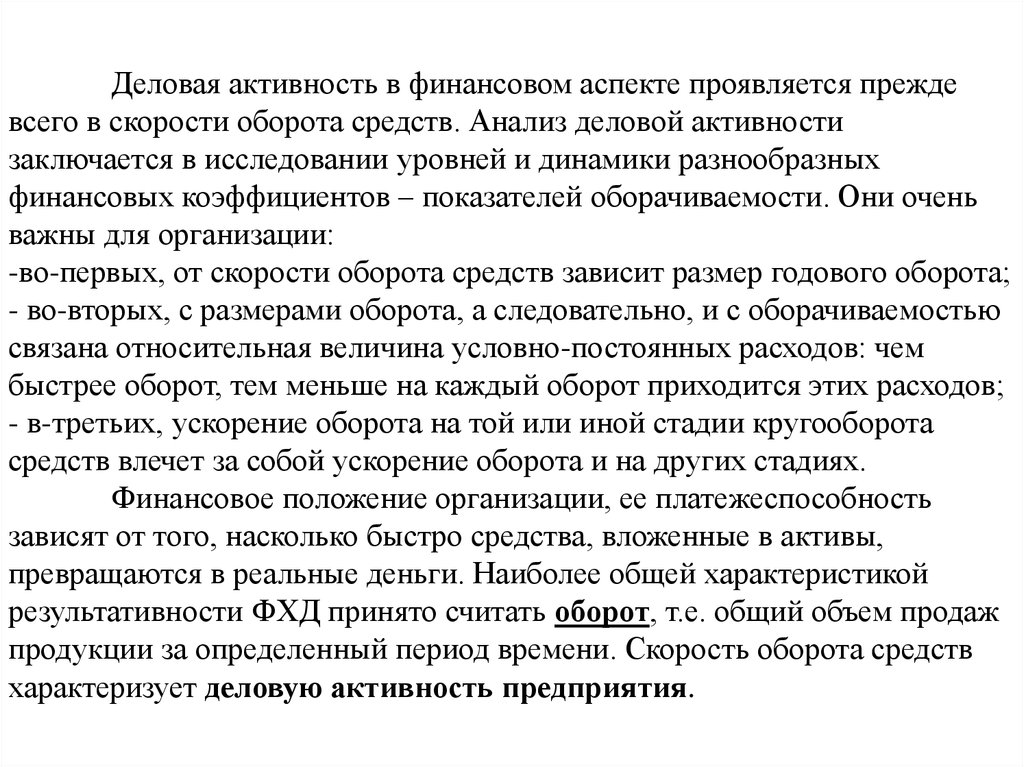

31. Деловая активность в финансовом аспекте проявляется прежде всего в скорости оборота средств. Анализ деловой активности заключается в исс

Деловая активность в финансовом аспекте проявляется преждевсего в скорости оборота средств. Анализ деловой активности

заключается в исследовании уровней и динамики разнообразных

финансовых коэффициентов – показателей оборачиваемости. Они очень

важны для организации:

-во-первых, от скорости оборота средств зависит размер годового оборота;

- во-вторых, с размерами оборота, а следовательно, и с оборачиваемостью

связана относительная величина условно-постоянных расходов: чем

быстрее оборот, тем меньше на каждый оборот приходится этих расходов;

- в-третьих, ускорение оборота на той или иной стадии кругооборота

средств влечет за собой ускорение оборота и на других стадиях.

Финансовое положение организации, ее платежеспособность

зависят от того, насколько быстро средства, вложенные в активы,

превращаются в реальные деньги. Наиболее общей характеристикой

результативности ФХД принято считать оборот, т.е. общий объем продаж

продукции за определенный период времени. Скорость оборота средств

характеризует деловую активность предприятия.

32. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов оборачиваемости. Для ана

Анализ деловой активности заключается в исследовании уровнейи динамики разнообразных финансовых коэффициентов оборачиваемости.

Для анализа деловой активности организации используют две группы

показателей:

1. общие показатели оборачиваемости;

2. показатели управления активами.

Оборачиваемость средств, вложенных в имущество, может оцениваться:

скоростью оборота – количеством оборотов, которое делают за

анализируемый период капитал организации или его составляющие;

периодом оборота – средним сроком, за который возвращаются в

хозяйственную деятельность организации денежные средства, вложенные

в производственно-коммерческие операции.

Информация о величине выручки от продажи содержится в форме №2

«Отчет о финансовых результатах» (стр. 2110).

Средняя величин активов для расчета коэффициентов деловой активности

определяется по балансу по формуле средней арифметической:

где Он, Ок – соответственно величина активов на начало и конец анализируемого периода.

33.

Наименование коэффициентаСпособ расчета

Пояснения

Общие показатели оборачиваемости (обороты)

Коэффициент общей

оборачиваемости капитала

Коэффициент оборачиваемости

оборотных (мобильных) средств

Коэффициент отдачи

собственного капитала

Выручка от продаж

Среднегодовая стоимость активов

Выручка от продаж

Среднегодовая стоимость

оборотных активов

Выручка от продаж

Средняя стоимость

собственного капитала

Показывает эффективность

использования имущества. Отражает

скорость оборота

Показывает скорость оборота всех

оборотных средств организации

Показывает скорость оборота

собственного капитала

Показатели управления активами (в днях)

Оборачиваемость материальных

запасов

Средняя стоимость запасов

Однодневная выручка

Показывает за сколько в среднем дней

оборачиваются запасы в

анализируемом периоде

Оборачиваемость денежных

средств

Средняя стоимость денежных средств

Однодневная выручка

Показывает срок оборота денежных

средств

Срок погашения дебиторской

задолженности

Средняя стоимость

дебиторской задолженности

Однодневная выручка

Показывает, за сколько в среднем

дней погашается дебиторская

задолженность организации

Срок погашения кредиторской

задолженности

Средняя стоимость

кредиторской задолженности

Однодневная выручка

Показывает средний срок возврата

долгов организации по текущим

обязательствам

34. Продолжительность одного оборота в днях можно рассчитать следующим образом: Длительность Длительность = анализируемого периода (в днях) о

Продолжительность одного оборота в дняхможно рассчитать следующим образом:

Длительность

Длительность

= анализируемого периода (в днях)

одного оборота (в днях) Коэффициент оборачиваемости

активов (в оборотах)

finance

finance