Similar presentations:

Финансовая политика корпорации. Понятие, задачи, объект, предмет и субъект финансовой политики корпорации

1. Корпоративные финансы

Л.В. Болдырева – к.э.н., доцент кафедры«Экономика и финансы» Краснодарского филиала

Финансового университета

2.

Тема 4 Финансовая политика корпорацииПонятие, задачи, объект, предмет и субъект

финансовой политики корпорации

2. Виды финансовой политики корпорации

3. Основные принципы формирования финансовой

политики корпорации

4. Диагностика финансового состояния корпорации как

основа формирования ее финансовой политики

1.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

2

3.

1. Понятие, задачи, объект, предметфинансовой политики корпорации

и

субъект

Для успешного роста корпорации (предприятия) особую

актуальность приобретает четкое определение направлений

развития, как на долгосрочную, так и краткосрочную перспективу, а

также поиск внутренних резервов способствующих более

эффективному достижению поставленных целей.

Взаимосвязь направлений развития предприятия, а также

построение механизма достижения этих целей при помощи

финансовых ресурсов реализуется посредством финансовой

политики.

Финансовая политика предприятия – совокупность мероприятий

по

целенаправленному

формированию,

организации

и

использованию финансов для достижения целей предприятия.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

3

4.

ИлиФинансовая

политика

предприятия

целенаправленное

использование финансовых ресурсов для реализации предприятием

(корпорацией) стратегических и тактических задач, установленных

учредительными документами.

Разработанная финансовая политика позволяет предприятию не

снижать темпов развития, особенно тогда, когда исчерпаны самые

очевидные резервы роста, такие как неохваченные рынки, дефицитные

продукты, пустые ниши. В такой момент на первое место в

конкурентной борьбе выходят предприятия, умеющие:

1) во-первых, верно идентифицировать свою стратегию;

2) во-вторых, мобилизовать все ресурсы на достижение поставленных

стратегических целей.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

4

5.

Основа финансовой политики корпорацииЧеткое определение единой концепции развития

предприятия как в долгосрочной, так и краткосрочной

перспективе, выбор из всего многообразия механизмов

достижения поставленных целей оптимальных, а также

разработка эффективных механизмов контроля.

1) Как оптимально сочетать стратегические цели финансового развития

предприятия?

2) Как в конкретных финансово-экономических условиях достигнуть

поставленных целей?

3) Какие механизмы наиболее оптимально подходят для достижения

поставленных целей?

4) Стоит ли изменять финансовую структуру предприятия посредством

использования финансовых инструментов?

5) Как и какими критериями возможно проконтролировать достижение

поставленных целей?

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

5

6.

Финансовую политику предприятияопределяют учредители (собственники),

проводит финансовое руководство,

исполняют финансовые службы, производственные

структуры, подразделения и отдельные работники

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

6

7.

Проводимая финансовая политика находит отражениев балансе предприятия, основной форме, отражающей

ее имущественное и финансовое состояние.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

7

8.

Реализация финансовой политики включает в себястратегические и тактические финансовые решения,

которые можно разделить на две группы:

1) инвестиционные решения;

2) решения финансирования.

Инвестиционные решения связаны с образованием и

использованием активов (имущества) организации и

дают ответ на вопрос: «Куда вложить?».

Решения финансирования связаны с образованием и

использованием пассивов и дают ответ на вопрос: «Где

взять средства?».

Два типа финансовых

взаимопереплетены.

решений

взаимосвязаны

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

и

8

9.

Основные задачи финансовой политики•максимизация прибыли как источника экономического роста;

•оптимизация структуры и стоимости капитала;

•обеспечение ликвидности, финансовой устойчивости,

деловой и рыночной активности;

•достижение финансовой открытости для собственников,

акционеров или учредителей, инвесторов, кредиторов и

других контрагентов;

•использование рыночных методов привлечения капитала с

помощью эмиссии корпоративных ценных бумаг, финансовой

аренды (лизинга), проектного финансирования;

•разработка эффективного механизма управления финансами

на основе диагностики финансового состояния и

прогнозирования.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

9

10.

Приоритетной задачей финансовой политики корпорации являетсяобеспечение ее ликвидности и финансовой устойчивости.

Весомым аргументом в пользу поддержания достаточной

ликвидности баланса служат такие опасные последствия

неплатежеспособности, как

объявление о

банкротстве и

прекращении деятельности хозяйствующего субъекта.

Для сохранения платежеспособности и ликвидности баланса

корпорации целесообразно эффективно управлять ее денежными

потоками (притоком и оттоком денежных средств).

Денежные средства – наиболее дефицитный ресурс в рыночной

хозяйственной системе, и успех организации во многом определяется

способностью ее руководства постоянно генерировать денежные

потоки. Поэтому проблема планирования и контроля денежных

потоков имеет для корпорации приоритетное значение.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

10

11.

Объект финансовой политики – хозяйственная система и еедеятельность во взаимосвязи с финансовым состоянием и

финансовыми результатами, денежный оборот хозяйствующего

субъекта, представляющий собой поток денежных поступлений и

выплат.

Предмет

финансовой

политики

–

внутрифирменные

и

межхозяйственные финансовые процессы, отношения и операции,

включая производственные процессы, образующие финансовые

потоки и определяющие финансовое состояние и финансовые

результаты,

расчетные

отношения,

инвестиции,

вопросы

приобретения и выпуска ценных бумаг и т. п.

Субъект финансовой политики – учредители организации и

руководство (работодатели), финансовые службы, которые

разрабатывают и реализуют стратегию и тактику финансового

менеджмента

в

целях

повышения

ликвидности

и

платежеспособности предприятия посредством получения и

эффективного использования прибыли.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

11

12.

Принимая решения в сфере управления финансами предприятия,менеджеры (финансисты) используют данные, формируемые в

рамках нескольких учетных систем:

производственный учет;

бухгалтерский (финансовый, управленческий) учет;

налоговый учет.

Производственный учет имеет главной целью учет затрат на

ведение хозяйственной деятельности.

Бухгалтерский учет – это упорядоченная система сбора,

peгистрации и обобщения информации об имуществе и

обязательствах организации в стоимостном выражении.

Финансовый учет – это учетная система, создаваемая для

формирования

информации

о

финансово-хозяйственной

деятельности компании, пред- назначенной в первую очередь

внешним пользователям: кредитным организациям, инвесторам,

налоговым и статистическим органам, кредиторам и проч.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

12

13.

Управленческий учет – это учетная система, созданная в целяхформирования информации для осуществления управления

предприятием.

Появление налогового учета как обособленного и самостоятельного

вида учета в Российской Федерации связано с введением в действие

с 1 января 2002 г. гл. 25 «Налог на прибыль» Налогового кодекса

(НК РФ). Но фактически введение налогового учета началось

несколько раньше – с 1 января 1997 г., когда для хозяйствующих

субъектов стало обязательным формирование и применение

налоговых регистров: счетов-фактур и их реестров, книг продаж и

покупок и проч.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

13

14.

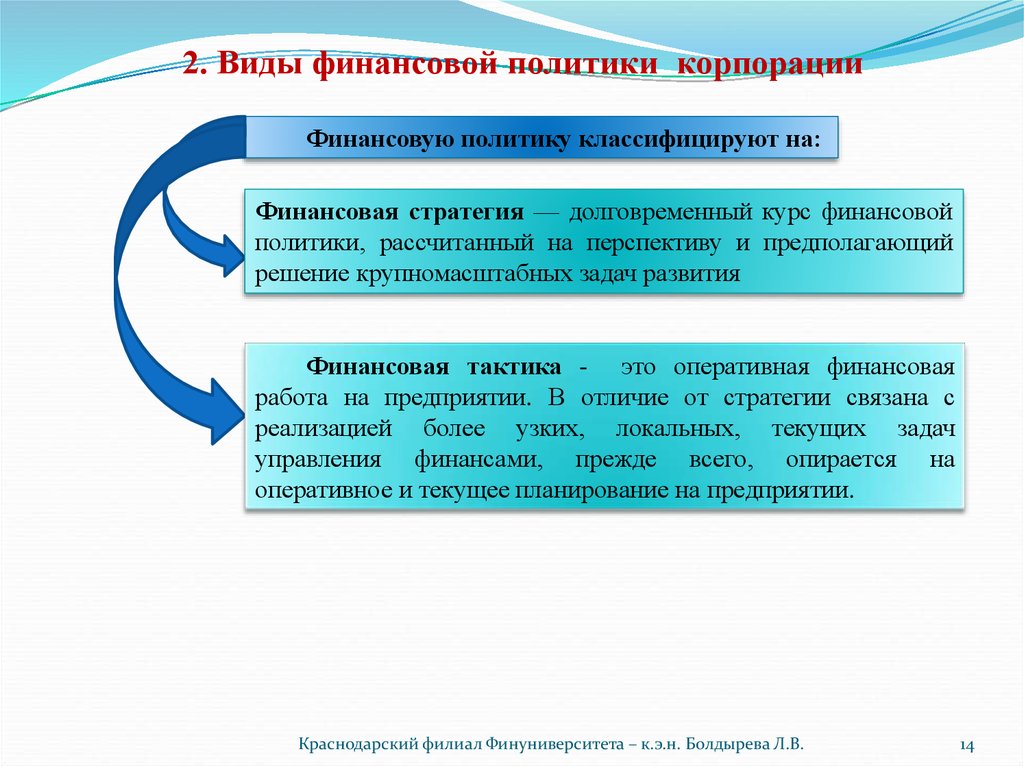

2. Виды финансовой политики корпорацииФинансовую политику классифицируют на:

Финансовая стратегия — долговременный курс финансовой

политики, рассчитанный на перспективу и предполагающий

решение крупномасштабных задач развития

Финансовая тактика - это оперативная финансовая

работа на предприятии. В отличие от стратегии связана с

реализацией более узких, локальных, текущих задач

управления финансами, прежде всего, опирается на

оперативное и текущее планирование на предприятии.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

14

15.

Финансовые решения и мероприятия, рассчитанные на периодболее 12 месяцев или на период, превышающий операционный

цикл, относятся к долгосрочной финансовой политике.

В процессе ее разработки выявляют основные тенденции развития

предприятия:

рост объемов производства и продаж;

лидерство в конкурентной борьбе;

максимизацию цены (стоимости) организации;

определение финансовых отношений с государством (налоговая

политика), банками (кредитная политика) и партнерами

(поставщиками, покупателями, подрядчиками и др.).

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

15

16.

Финансовые решения и мероприятия, рассчитанные на периодменее чем 12 месяцев или на период продолжительности

операционного цикла, если он превышает 12 месяцев, относятся к

краткосрочной финансовой политике.

Тактические задачи:

1) разработка ценовой политики;

2) управление текущими издержками;

3) управление

оборотными

активами

и

кредиторской

задолженностью;

4) управление финансированием текущей деятельности;

5) организация текущего финансового планирования.

Стратегия и тактика финансовой политики тесно взаимосвязаны.

Правильно выбранная стратегия создает благоприятные

возможности для решения тактических задач.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

16

17.

Краткосрочная финансовая политика корпорации:1) управление рыночной деятельностью

организации; формирование рыночной

стратегии;

2) управление доходами, расходами и прибылью

организации;

3) управление оборотными активами и оборотным

капиталом;

4) управление денежными потоками организации;

5) управление краткосрочным финансированием.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

17

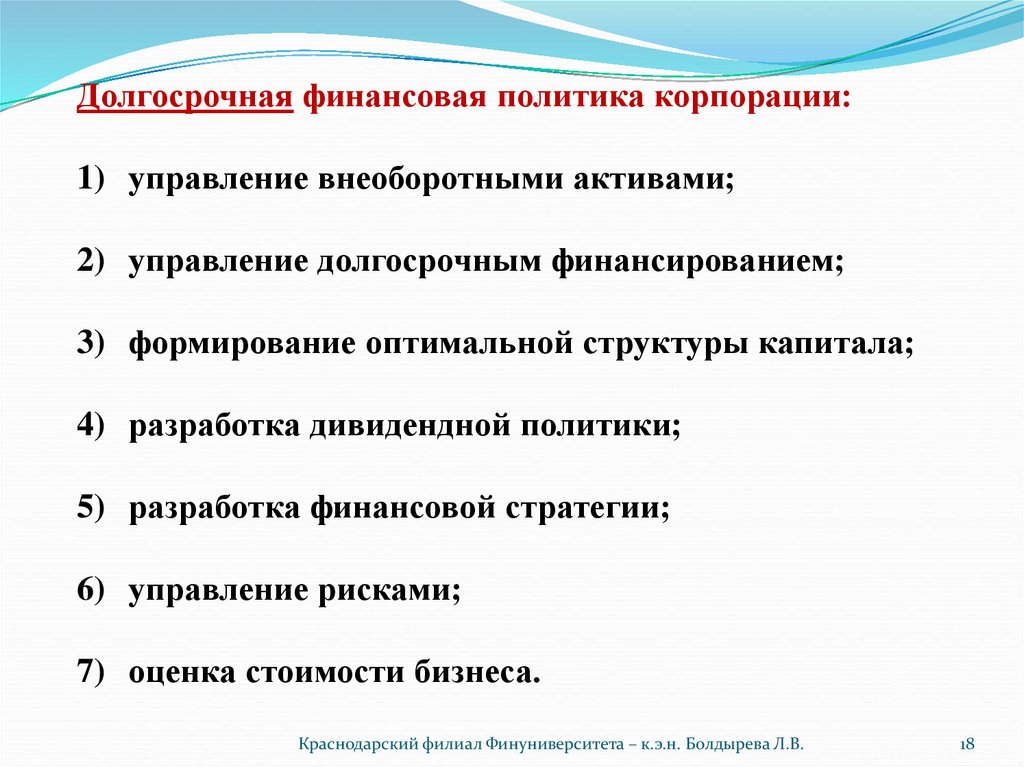

18.

Долгосрочная финансовая политика корпорации:1) управление внеоборотными активами;

2) управление долгосрочным финансированием;

3) формирование оптимальной структуры капитала;

4) разработка дивидендной политики;

5) разработка финансовой стратегии;

6) управление рисками;

7) оценка стоимости бизнеса.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

18

19.

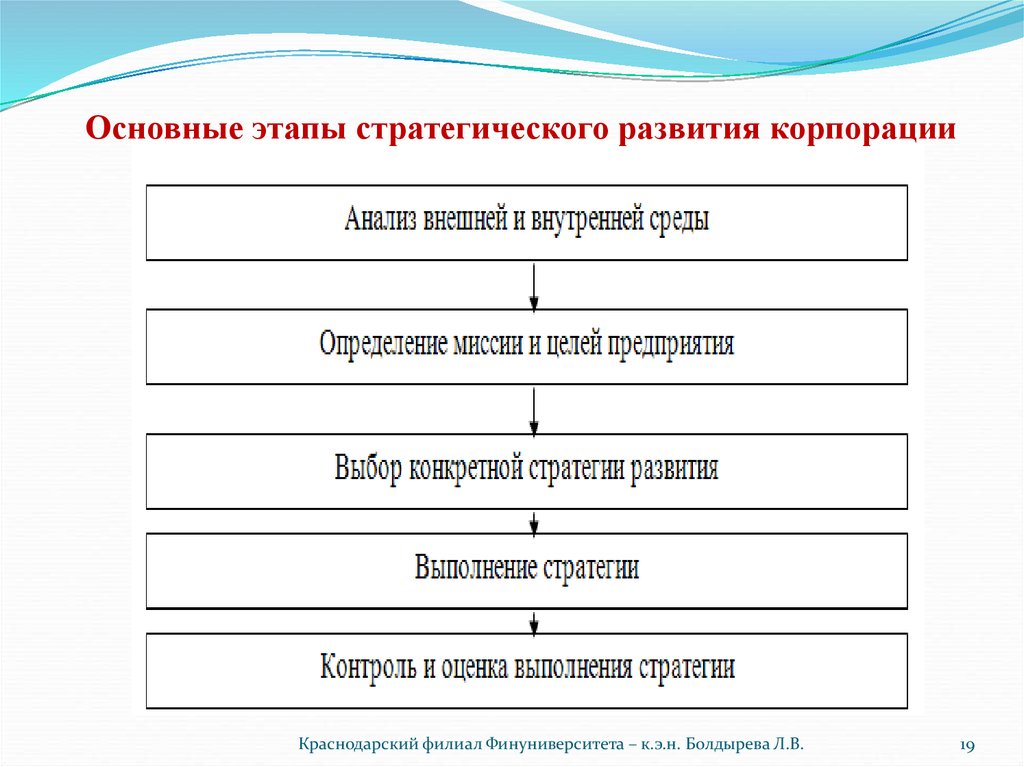

Основные этапы стратегического развития корпорацииКраснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

19

20.

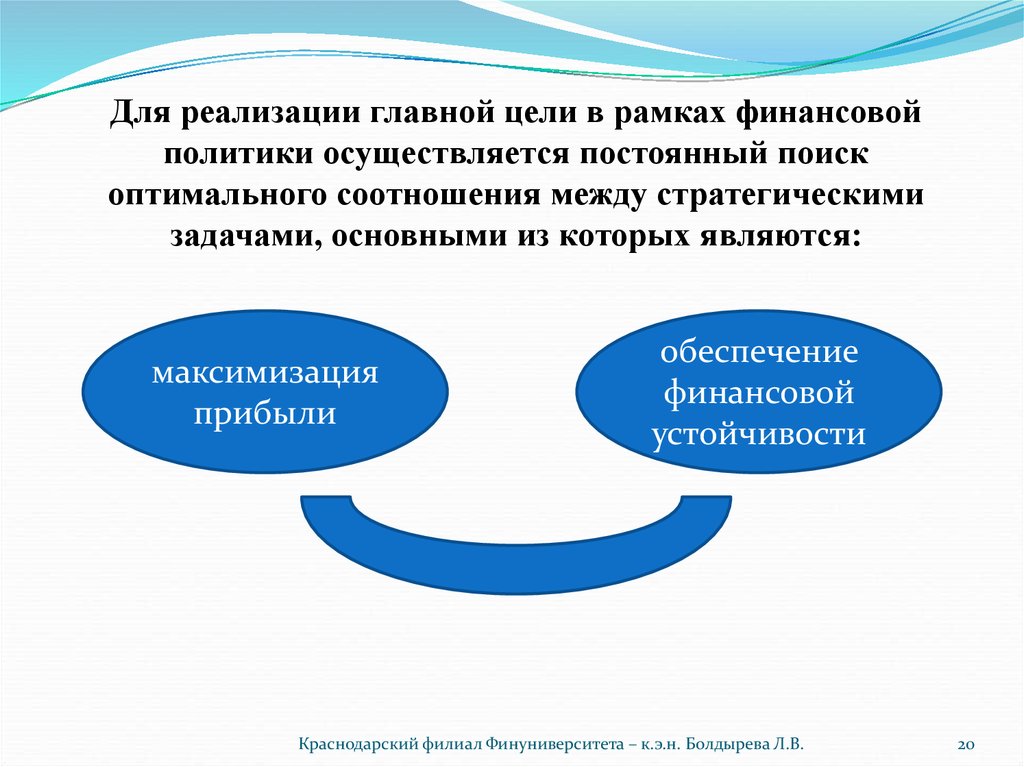

Для реализации главной цели в рамках финансовойполитики осуществляется постоянный поиск

оптимального соотношения между стратегическими

задачами, основными из которых являются:

максимизация

прибыли

обеспечение

финансовой

устойчивости

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

20

21.

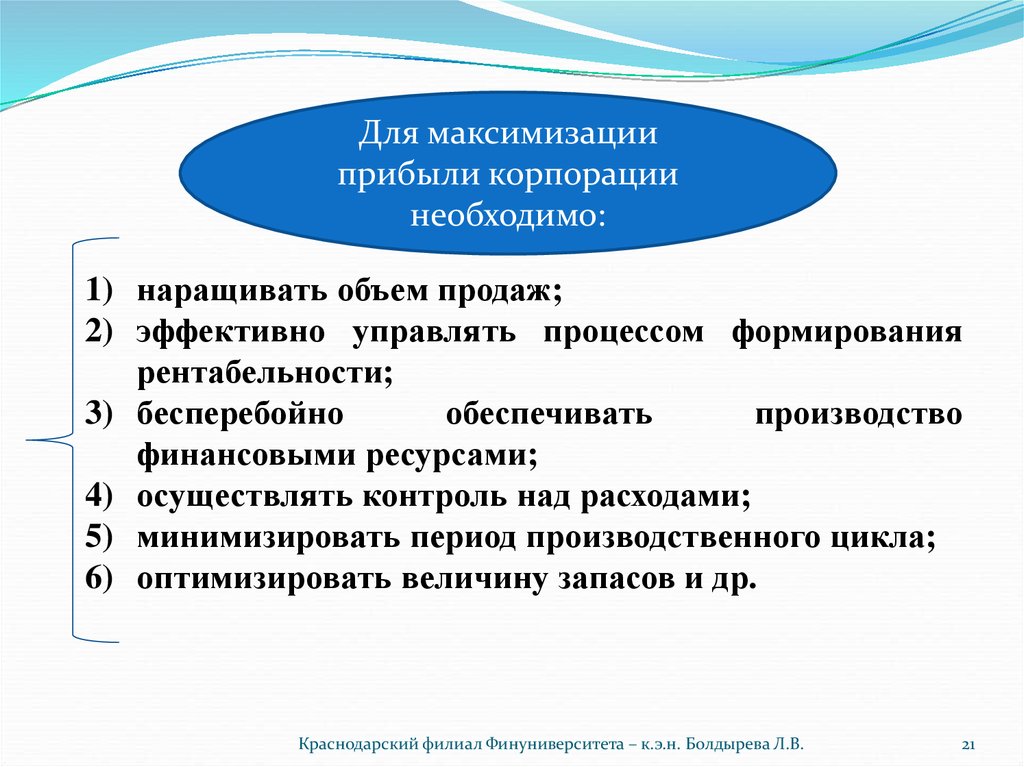

Для максимизацииприбыли корпорации

необходимо:

1) наращивать объем продаж;

2) эффективно управлять процессом формирования

рентабельности;

3) бесперебойно

обеспечивать

производство

финансовыми ресурсами;

4) осуществлять контроль над расходами;

5) минимизировать период производственного цикла;

6) оптимизировать величину запасов и др.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

21

22.

Обеспечение финансовойустойчивости корпорации

подразумевает:

1) минимизация финансовых рисков;

2) синхронизация денежных потоков;

3) тщательный анализ контрагентов (организации,

которые являются заказчиками, поставщиками,

партнерами или конкурентами);

4) наличие необходимого остатка денежных средств;

5) финансовый мониторинг и др.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

22

23.

Таким образом, финансовая политика – это всегда поиск баланса,оптимального на данный момент соотношения нескольких

направлений развития и выбор наиболее эффективных методов и

механизмов их достижения.

Разработанная финансовая политика не может быть раз и навсегда

определенной и незыблемой. Последние годы показали, насколько

фундаментальными

могут

быть

изменения

в

условиях

хозяйствования.

Кроме

того,

стремительные

изменения

продолжаются и в настоящее время на финансовых рынках, со

стороны регулирования государством, в практике управления

предприятием. Поэтому финансовая политика должна быть гибкой

и учитывать изменения всех интересов и факторов, оказывающих

на нее влияние.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

23

24.

Если финансовая политика корпорации нацелена на развитие,совершенствование финансовых отношений или на позитивный

результат для соответствующего объекта финансовых отношений,

ее следует считать конструктивной.

В случае если личные, групповые и другие интересы при

определенных условиях реализуются в ущерб развитию объекта,

то такая финансовая политика считается деструктивной.

Финансовая

политика

может

быть

противозаконной

(криминальной), если в ней допускаются отклонения от

действующего законодательства.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

24

25.

3. Основные принципы формирования финансовойполитики корпорации

Организация финансовой политики корпорации строится на

определенных принципах:

1) принцип самоокупаемости и самофинансирования:

Самоокупаемость предполагает, что средства, обеспечивающие

функционирование организации, должны окупиться, т. е. принести

доход, который соответствует минимально возможному уровню

рентабельности.

Самофинансирование означает полную окупаемость затрат на

производство и реализацию продукции, инвестирование средств в

развитие производства за счет собственных денежных средств и при

необходимости – за счет банковских и коммерческих кредитов.

В

странах

с

развитой

рыночной

экономикой

уровень

самофинансирования считается высоким, если удельный вес

собственных средств предпринимательской фирмы достигает 70 % и

более.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

25

26.

2) принцип самоуправления или хозяйственной самостоятельности;Данный принцип заключается в самостоятельном определении

перспектив развития организации; самостоятельном планировании

своей деятельности; обеспечении производственного и социального

развития фирмы; самостоятельном определении направления

вложения денежных средств в целях извлечения прибыли;

распоряжении выпущенной продукцией, реализуемой по ценам,

самостоятельно устанавливаемым, а также самостоятельном

распоряжении полученной чистой прибылью.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

26

27.

3) принцип материальной ответственности;Данный принцип означает наличие определенной системы

ответственности предприятия за ведение и результаты хозяйственной

деятельности.

4) принцип осуществления контроля за финансово-хозяйственной

деятельностью предприятия;

Как известно, финансы предприятия выполняют контрольную

функцию, поскольку данная функция объективна, то на ней

основывается субъективная деятельность – финансовый контроль.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

27

28.

Различают несколько видов контроля в зависимости от субъектов,осуществляющих его.

Общегосударственный

(вневедомственный

контроль)

осуществляют органы государственной власти и управления

(Федеральное Собрание и его две палаты – Государственная Дума

и Совет Федерации. Федеральное Собрание РФ образует Счетную

палату как постоянно действующий орган государственного

финансового контроля. Важную роль в осуществлении

финансового

контроля

играют

Министерство

финансов

Российской Федерации и его органы на местах).

Ведомственный контроль осуществляют контрольно-ревизионные

отделы министерств, ведомств. Эти органы осуществляют

проверку

финансово-хозяйственной

деятельности

подведомственных предприятий.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

28

29.

Внутрихозяйственный финансовый контроль осуществляютфинансовые службы предпринимательских организаций, в первую

очередь финансовый отдел или финансовый департамент,

бухгалтерия, ревизионная комиссия.

В их функции входит проверка производственной и финансовой

деятельности самого предприятия, а также его структурных

подразделений.

Основная задача внутрихозяйственного контроля – это внутренний

аудит, проверка по поручению руководства фирмы. Внутренний

аудит должен проводиться непрерывно и охватывать все участки

хозяйственной деятельности предприятия, носить предметный

характер и быть результативным.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

29

30.

Независимый финансовый контроль осуществляют аудиторскиефирмы. Объектом данного контроля является деятельность

экономических

субъектов,

отвечающих

определенным

требованиям.

Основные цели внешнего аудита: проверка достоверности

финансовой и бухгалтерской отчетности и соответствия их

законодательным и нормативным актам, экспертиза финансовохозяйственного состояния, оценка платежеспособности и в

заключение разработка рекомендаций по совершенствованию,

упорядочению финансово-хозяйственной деятельности, налогового

планирования, финансовой стратегии.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

30

31.

5) принцип формирования финансовых резервов;Данный принцип связан с необходимостью обеспечения

непрерывности предпринимательской деятельности, которая

сопряжена с большим риском вследствие колебаний рыночной

конъюнктуры.

Финансовые

резервы

могут

формироваться

предпринимательскими фирмами всех организационно-правовых

форм из чистой прибыли, после уплаты налогов и других

обязательных платежей. Следует отметить, что денежные средства,

направляемые в резервные фонды, целесообразно хранить в

ликвидной форме, чтобы они приносили доход и при

необходимости легко могли быть превращены в наличный

капитал.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

31

32.

4. Диагностика финансового состояния корпорациикак основа формирования ее финансовой политики

Финансовое

состояние

–

важнейшая

характеристика

деятельности

корпорации, определяющая ее финансовую

устойчивость, ликвидность, платежеспособность, деловую

репутацию, устойчивость. Характеризуется размещением,

использованием средств и источниками их формирования.

В международной практике под финансовым состоянием

предприятия понимают набор индикаторов и форм финансовой

отчетности,

отражающих

финансовую

устойчивость,

платежеспособность, деловую активность и рентабельность

предприятия.

В российской практике анализ финансового состояния

предприятия – это расчет, интерпретация и оценка комплекса

финансовых показателей, характеризующих различные стороны

деятельности организации.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

32

33.

Диагностика финансового состояния корпорации –совокупность методов и способов исследования

внутренней и внешней среды корпорации с целью

поиска способов улучшения или причин ухудшения ее

финансового положения, позволяющих определить

уровень финансового потенциала компании.

Система контрольных показателей в распознавании ранних

признаков финансового кризиса:

1. Собственный оборотный капитал - его отсутствие отражает финансовую

неустойчивость компании.

2. Заемный капитал, превышающий собственный – отражает зависимость

компании от внешних источников.

3. Чистые активы (величина, определяемая путем вычитания из суммы

активов организации, суммы ее обязательств) – если их величина меньше

уставного капитала, компания может подлежать ликвидации.

4. Дебиторская задолженность – ее рост отражает иммобилизацию

денежных

средств

из

оборота,

отрицательно

влияет

на

платежеспособность.

5. Кредиторская задолженность – ее увеличение может быть основанием

для возбуждения дела о банкротстве.

6. Убытки от продаж – основная деятельность нерентабельна.

33

34.

Теория и практика исследованияфинансового состояния

выработали следующие основные методы диагностики:

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

34

35.

Важным этапом проведения диагностики финансовогосостояния корпорации является своевременное

определение признаков и угроз возникновения

финансового кризиса с использованием системы

финансовых показателей, таких как:

1) ликвидность и платежеспособность;

2) финансовая устойчивость;

3) деловая активность;

4) рентабельность;

5) вероятность наступления банкротства.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

35

36.

1. Анализ ликвидности и платежеспособности компании – отражает степеньпокрытия

обязательств

предприятия

его

активами,

способность

рассчитываться по своим обязательствам.

Анализ ликвидности баланса:

А1. Наиболее ликвидные активы - все статьи денежных средств предприятия и

краткосрочные финансовые вложения.

А2. Быстро реализуемые активы - дебиторская задолженность.

А3. Медленно реализуемые активы - запасы, налог на добавленную стоимость и

прочие оборотные активы.

А4. Трудно реализуемые активы - внеоборотные активы.

П1. Наиболее срочные обязательства - кредиторская задолженность.

П2. Краткосрочные пассивы - краткосрочные заемные средства, прочие краткосрочные

обязательства.

П3. Долгосрочные пассивы - долгосрочные кредиты и заемные средства, а также

задолженность участникам по выплате доходов, доходы будущих периодов и резервы

предстоящих расходов.

П4. Постоянные пассивы или устойчивые – это все статьи IV раздела баланса

«Капитал и резервы».

А1 ≥ П1, А2 ≥ П2, А3 ≥ П3, А4 ≤ П4

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

36

37.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.37

38.

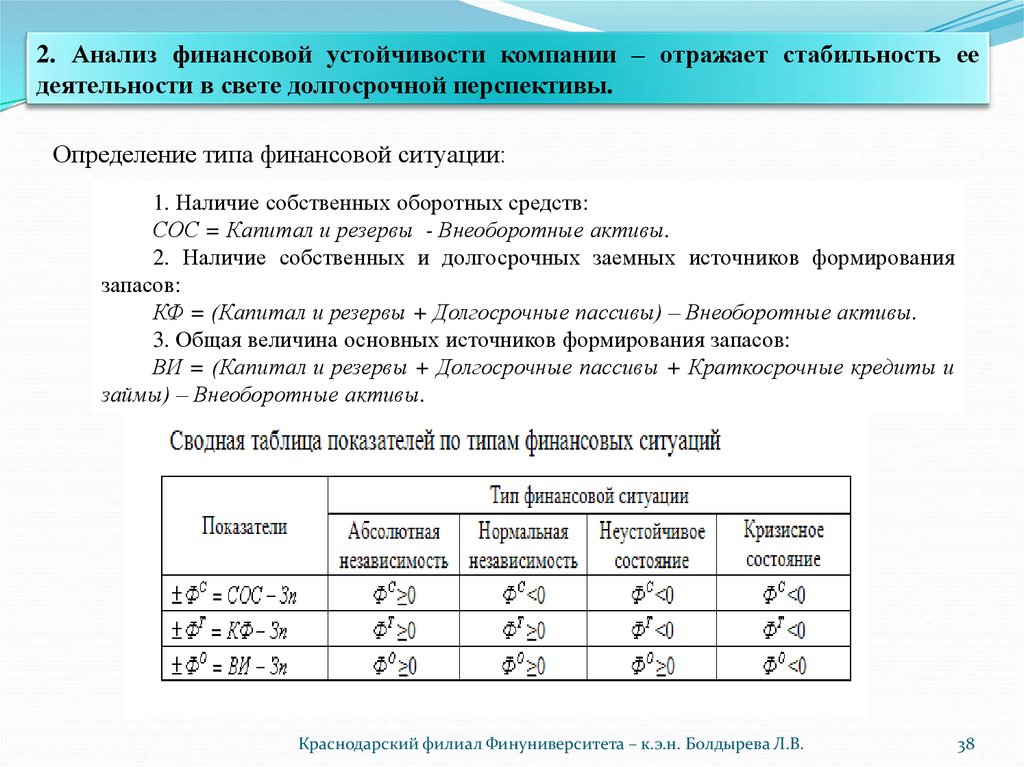

2. Анализ финансовой устойчивости компании – отражает стабильность еедеятельности в свете долгосрочной перспективы.

Определение типа финансовой ситуации:

1. Наличие собственных оборотных средств:

СОС = Капитал и резервы - Внеоборотные активы.

2. Наличие собственных и долгосрочных заемных источников формирования

запасов:

КФ = (Капитал и резервы + Долгосрочные пассивы) – Внеоборотные активы.

3. Общая величина основных источников формирования запасов:

ВИ = (Капитал и резервы + Долгосрочные пассивы + Краткосрочные кредиты и

займы) – Внеоборотные активы.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

38

39.

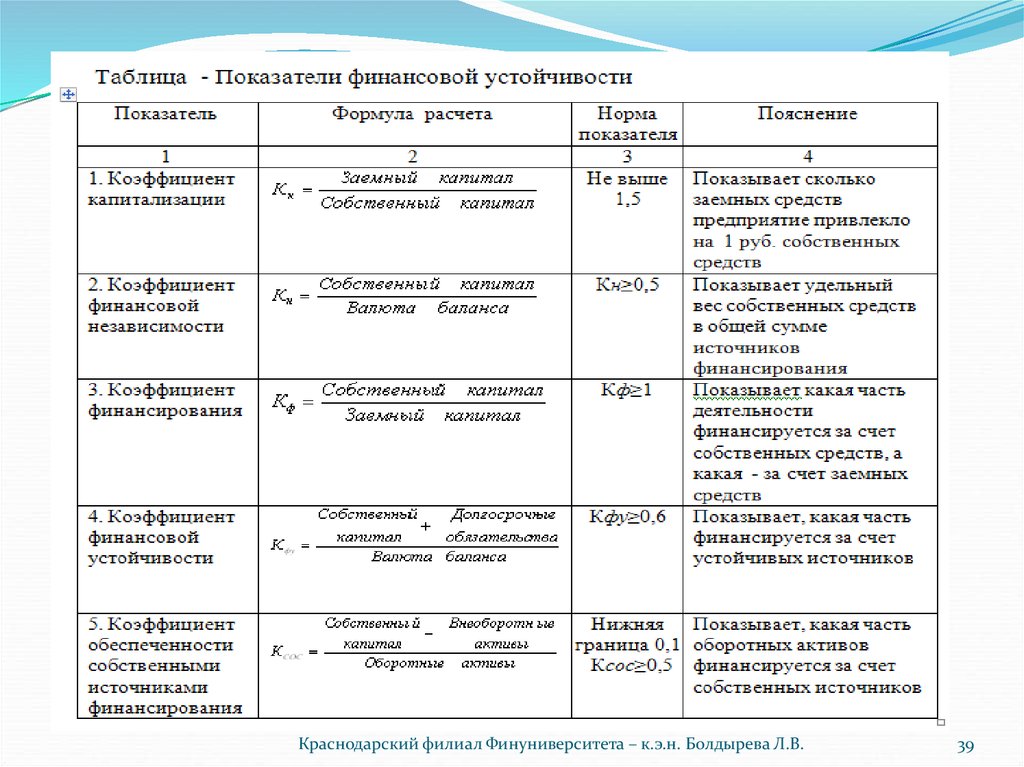

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.39

40.

3. Анализ деловой активности компании – отражает эффективностьиспользования финансовых ресурсов компании (проявляется в скорости

оборота средств).

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

40

41.

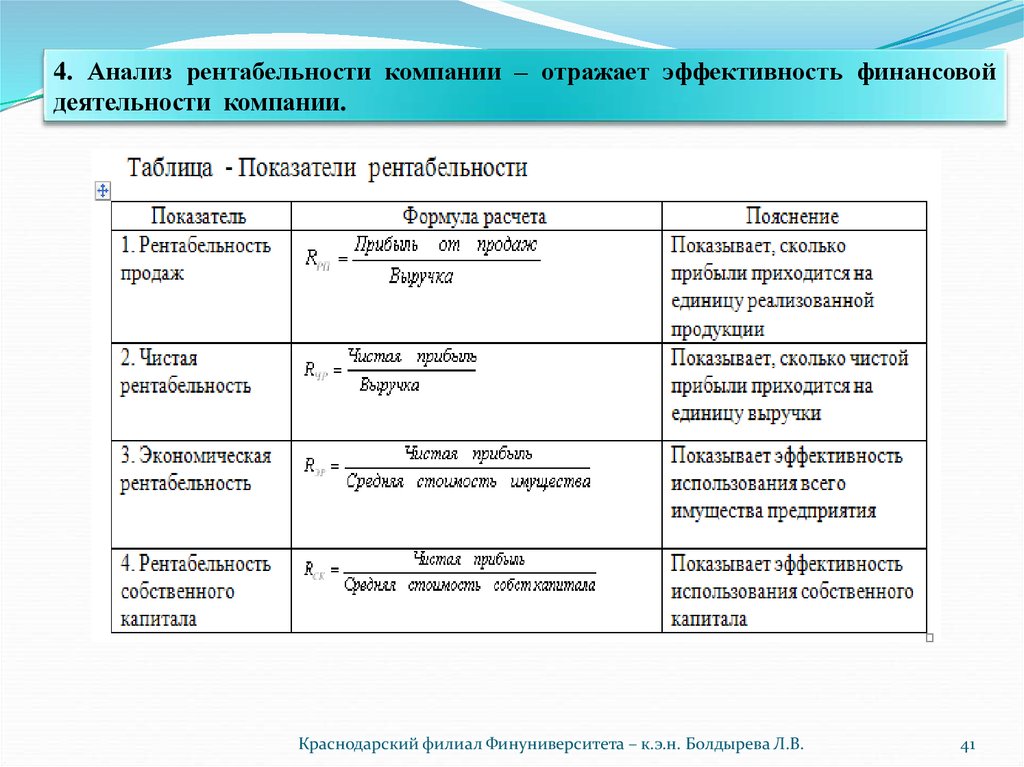

4. Анализ рентабельности компании – отражает эффективность финансовойдеятельности компании.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

41

42.

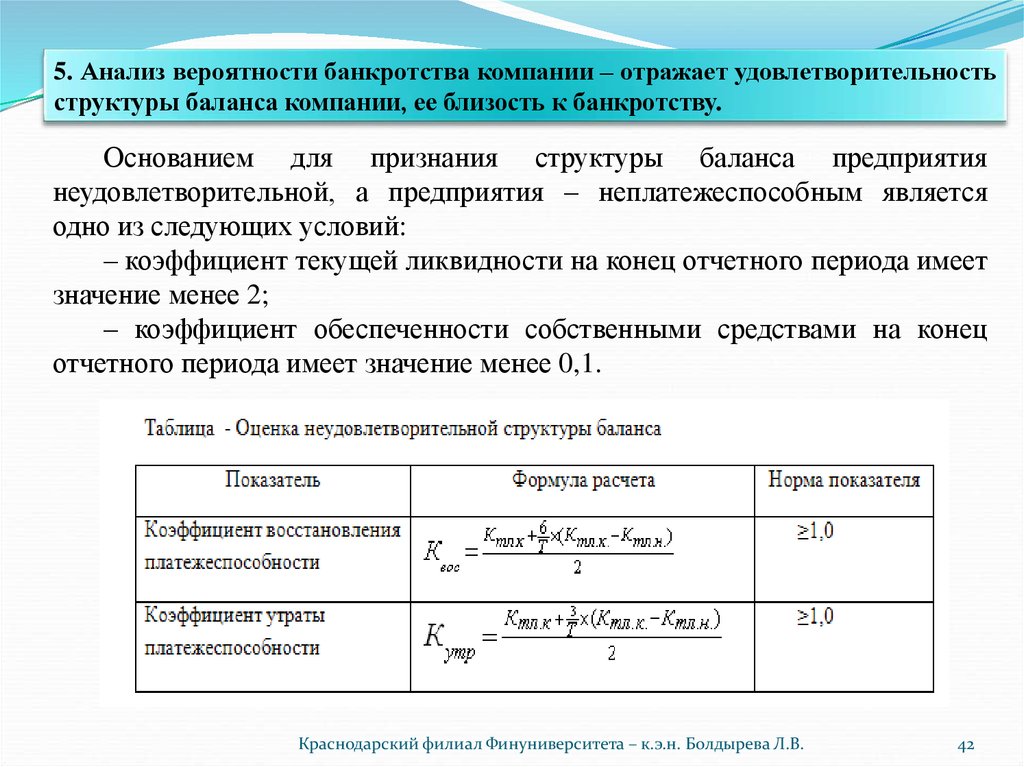

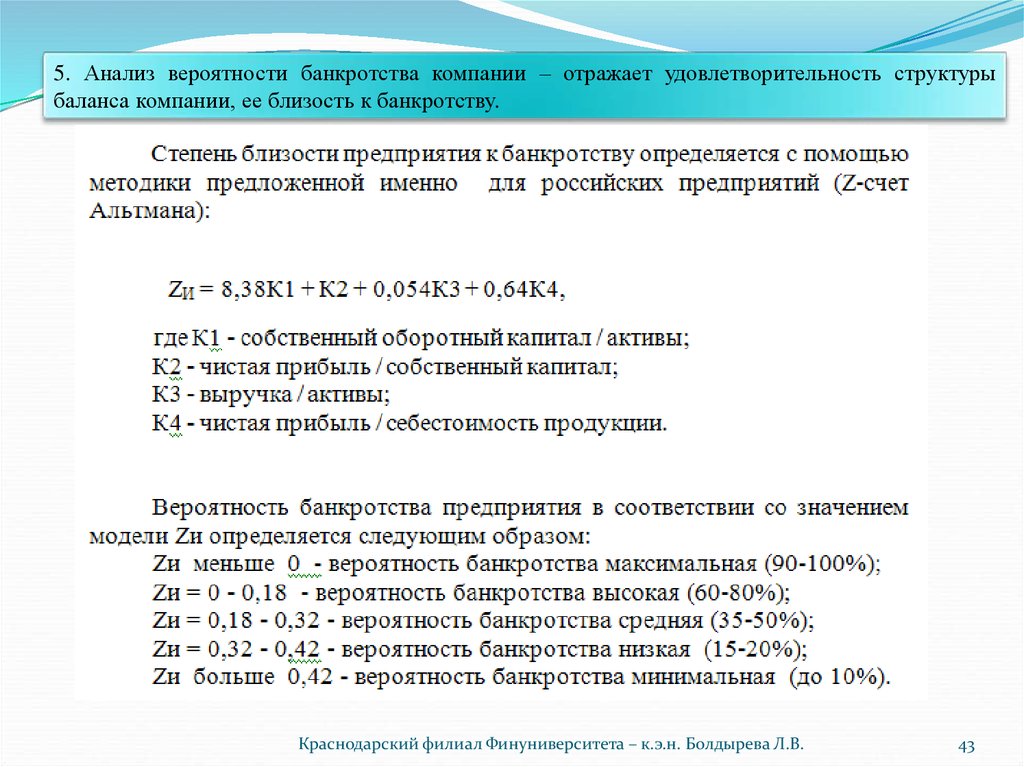

5. Анализ вероятности банкротства компании – отражает удовлетворительностьструктуры баланса компании, ее близость к банкротству.

Основанием для признания структуры баланса предприятия

неудовлетворительной, а предприятия – неплатежеспособным является

одно из следующих условий:

– коэффициент текущей ликвидности на конец отчетного периода имеет

значение менее 2;

– коэффициент обеспеченности собственными средствами на конец

отчетного периода имеет значение менее 0,1.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

42

43.

5. Анализ вероятности банкротства компании – отражает удовлетворительность структурыбаланса компании, ее близость к банкротству.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

43

44.

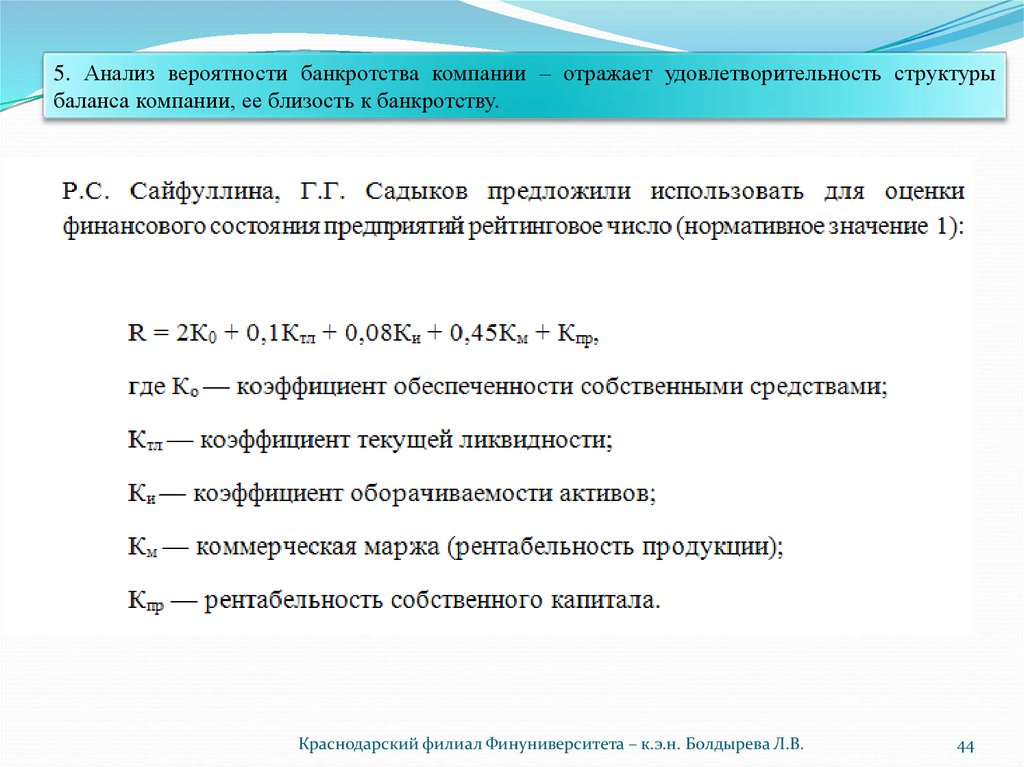

5. Анализ вероятности банкротства компании – отражает удовлетворительность структурыбаланса компании, ее близость к банкротству.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

44

45.

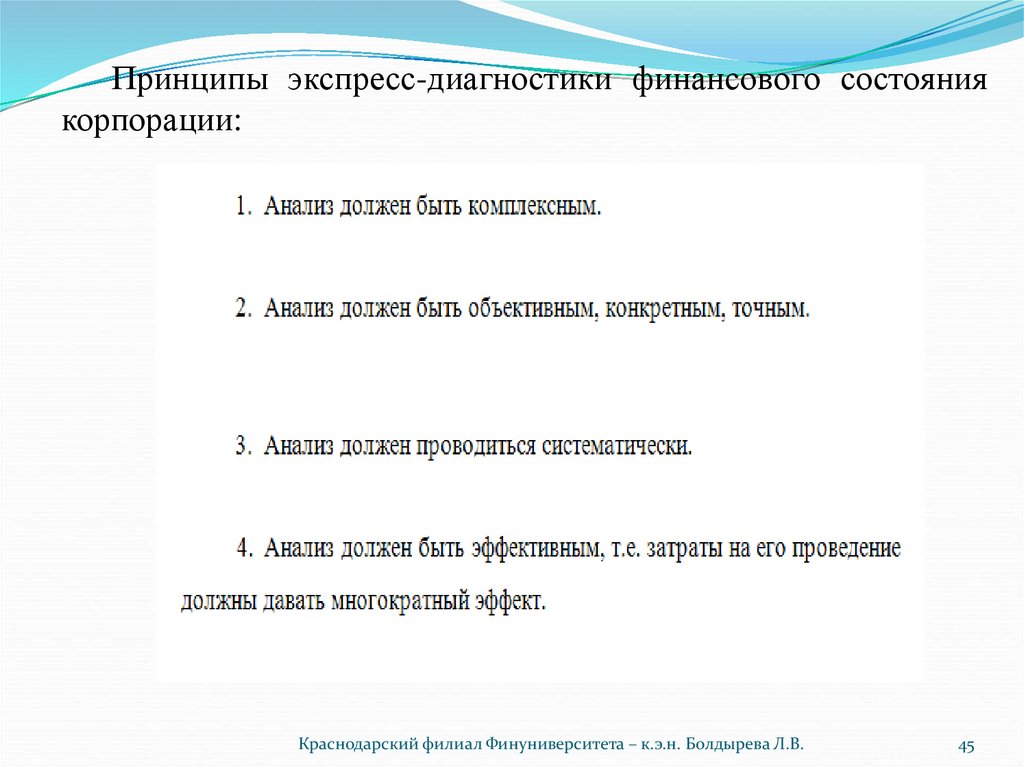

Принципы экспресс-диагностики финансового состояниякорпорации:

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

45

finance

finance