Similar presentations:

Финансовый риск-менеджмент

1. Корпоративные финансы

Л.В. Болдырева – к.э.н., доцент кафедры«Экономика и финансы» Краснодарского филиала

Финансового университета

2.

Тема 5 Финансовый риск-менеджмент1.

2.

3.

4.

5.

Финансовая среда предпринимательства

Понятие и классификация рисков

Управление рисками

Понятие и виды банкротства корпораций

Методы

и

модели

диагностики

финансовой

несостоятельности корпораций

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

2

3.

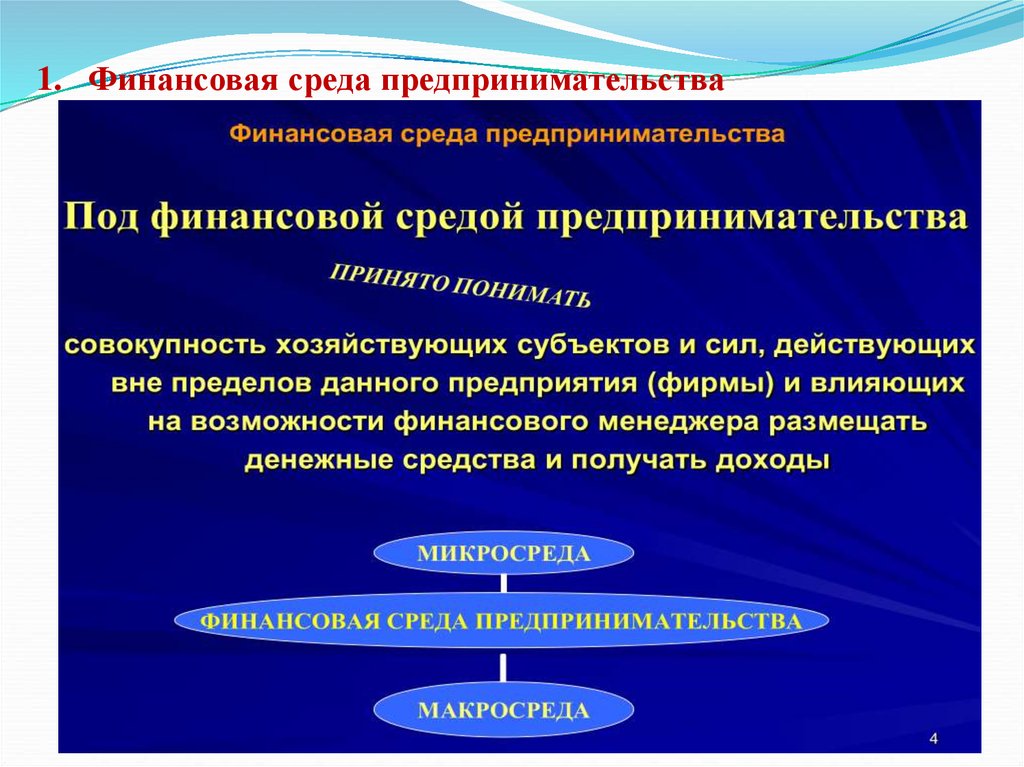

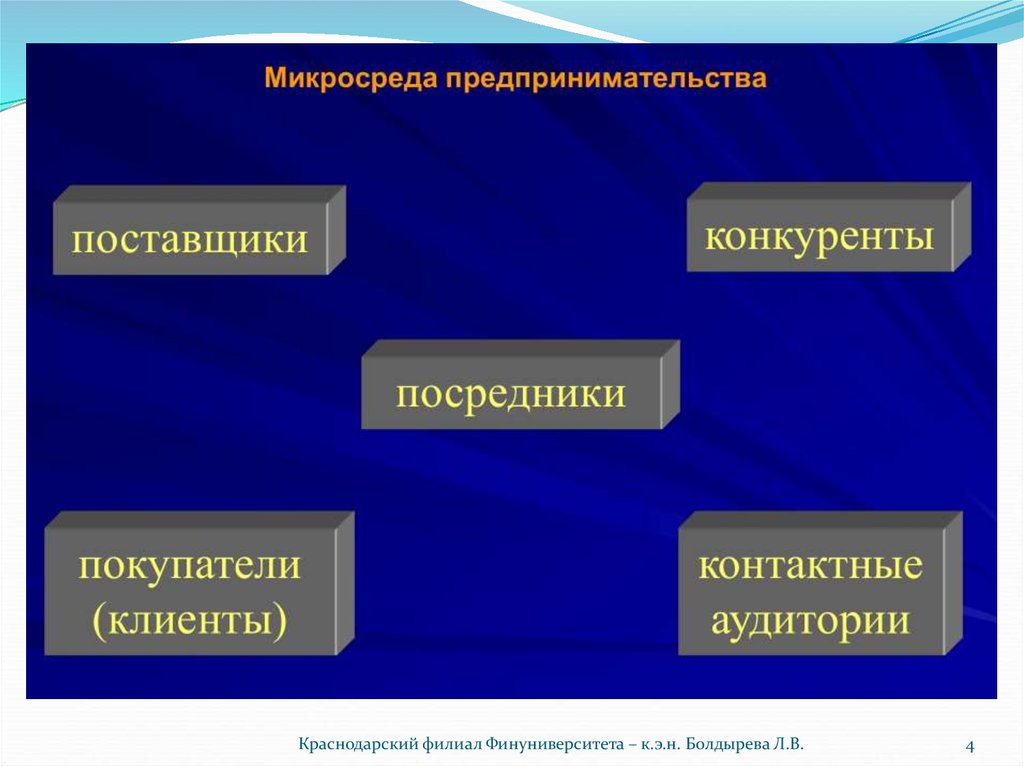

1. Финансовая среда предпринимательстваКраснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

3

4.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.4

5.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.5

6.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.6

7.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.7

8.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.8

9.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.9

10.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.10

11.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.11

12.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.12

13.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.13

14.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.14

15.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.15

16.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.16

17.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.17

18.

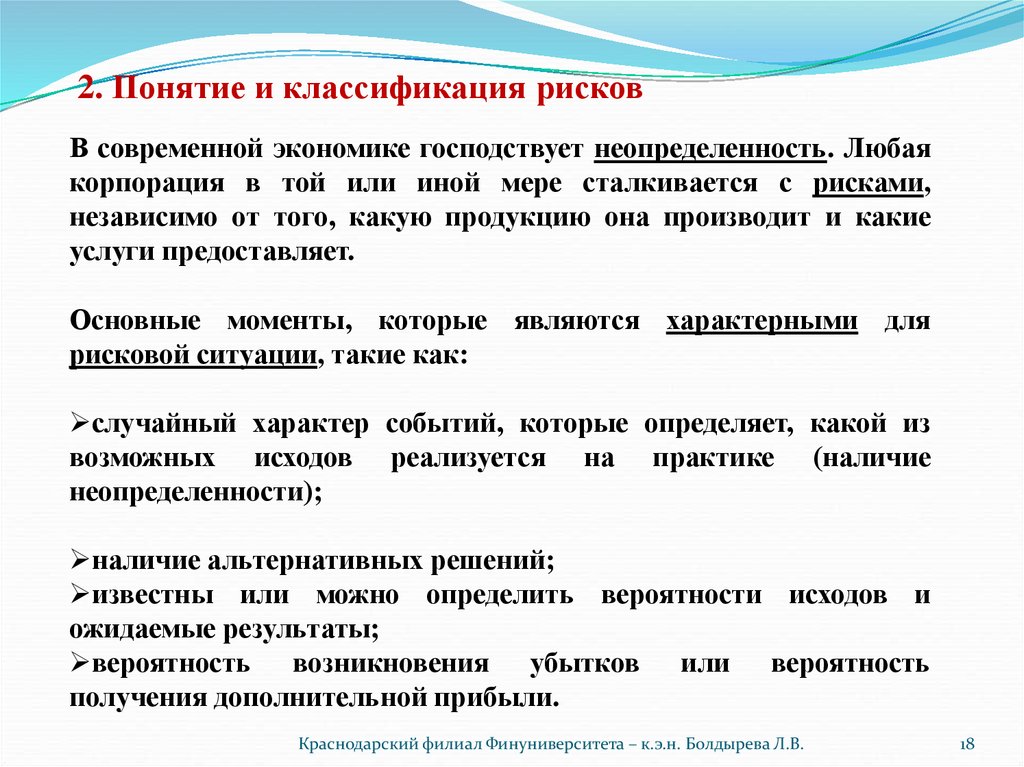

2. Понятие и классификация рисковВ современной экономике господствует неопределенность. Любая

корпорация в той или иной мере сталкивается с рисками,

независимо от того, какую продукцию она производит и какие

услуги предоставляет.

Основные моменты, которые являются характерными для

рисковой ситуации, такие как:

случайный характер событий, которые определяет, какой из

возможных исходов реализуется на практике (наличие

неопределенности);

наличие альтернативных решений;

известны или можно определить вероятности исходов и

ожидаемые результаты;

вероятность возникновения убытков или вероятность

получения дополнительной прибыли.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

18

19.

20.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.20

21.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.21

22.

2223.

2324.

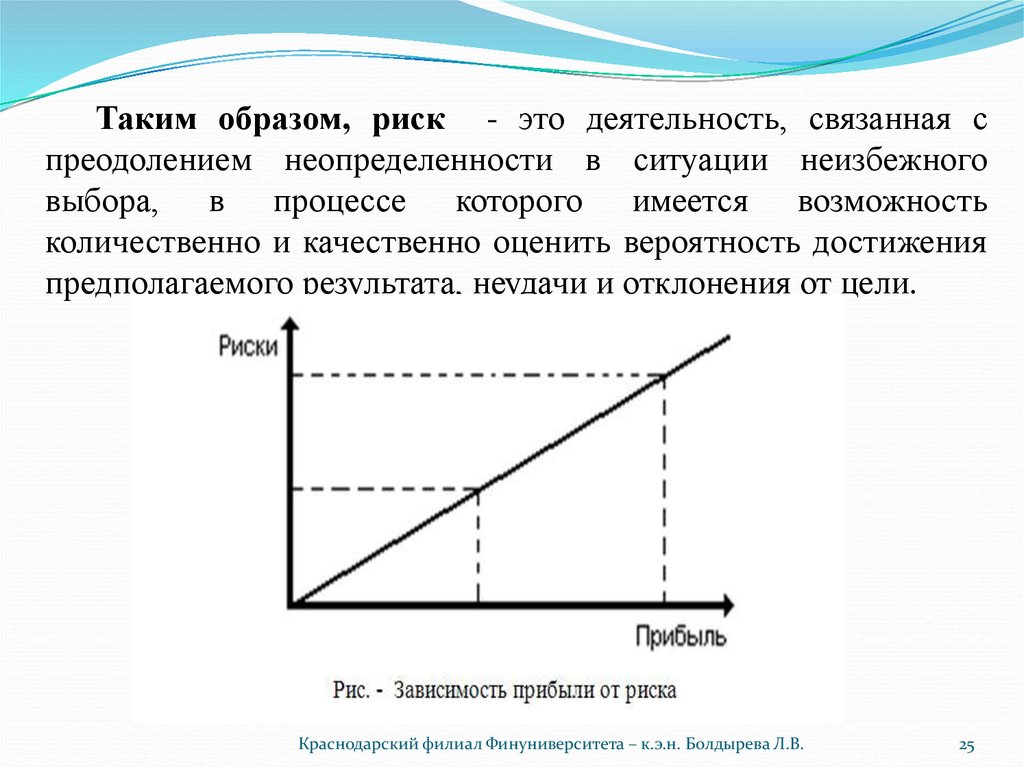

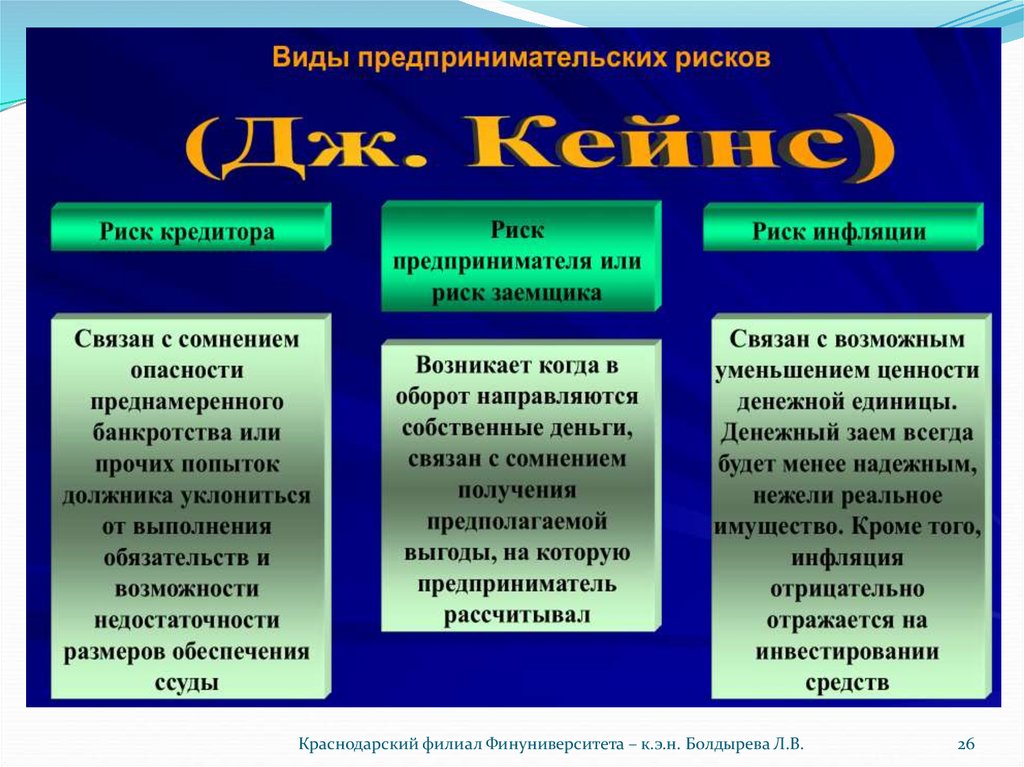

Предпринимательский риск - это риск, возникающий при любыхвидах

предпринимательской

деятельности,

связанных

с

производством продукции, товаров и услуг, их реализацией, товарноденежными и финансовыми операциями, осуществлением научнотехнических проектов.

Для понимания природы финансового риска фундаментальное

значение имеет связь риска и прибыли. Компания проявляет

готовность идти на риск в условиях неопределенности, поскольку

наряду с риском потерь существует возможность дополнительных

доходов. Хотя ясно, что получение прибыли компании не

гарантировано, вознаграждением за затраченное им время, усилия и

способности могут оказаться, как прибыть, так и убытки.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

24

25.

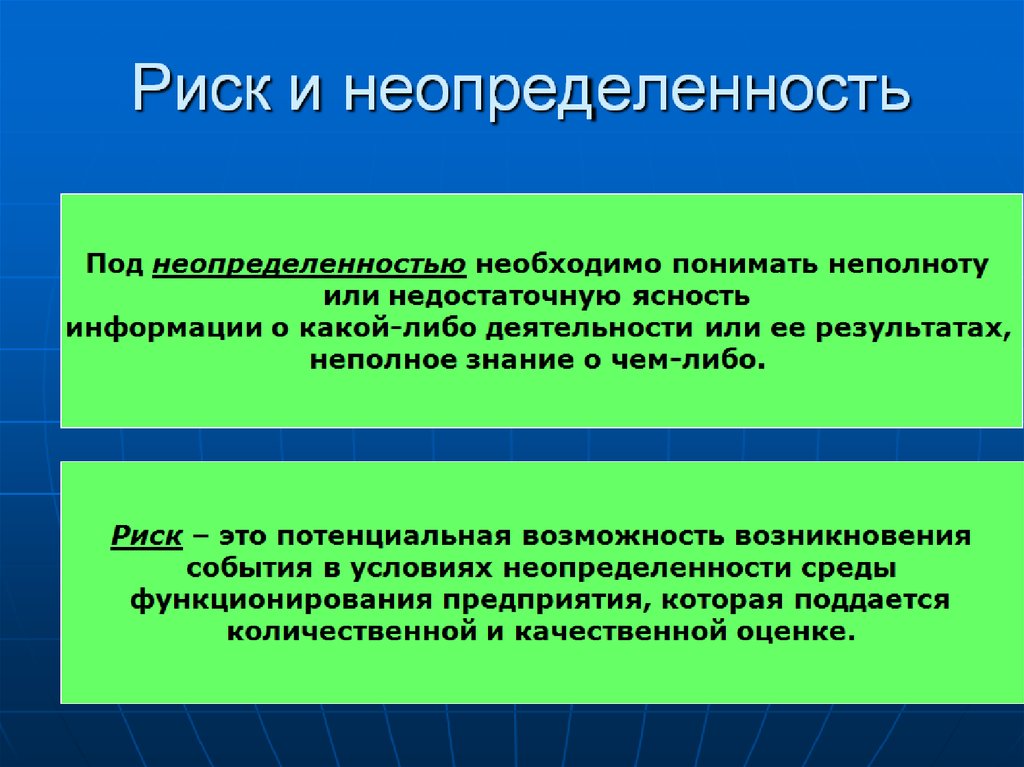

Таким образом, риск - это деятельность, связанная спреодолением неопределенности в ситуации неизбежного

выбора, в процессе которого имеется возможность

количественно и качественно оценить вероятность достижения

предполагаемого результата, неудачи и отклонения от цели.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

25

26.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.26

27.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.27

28.

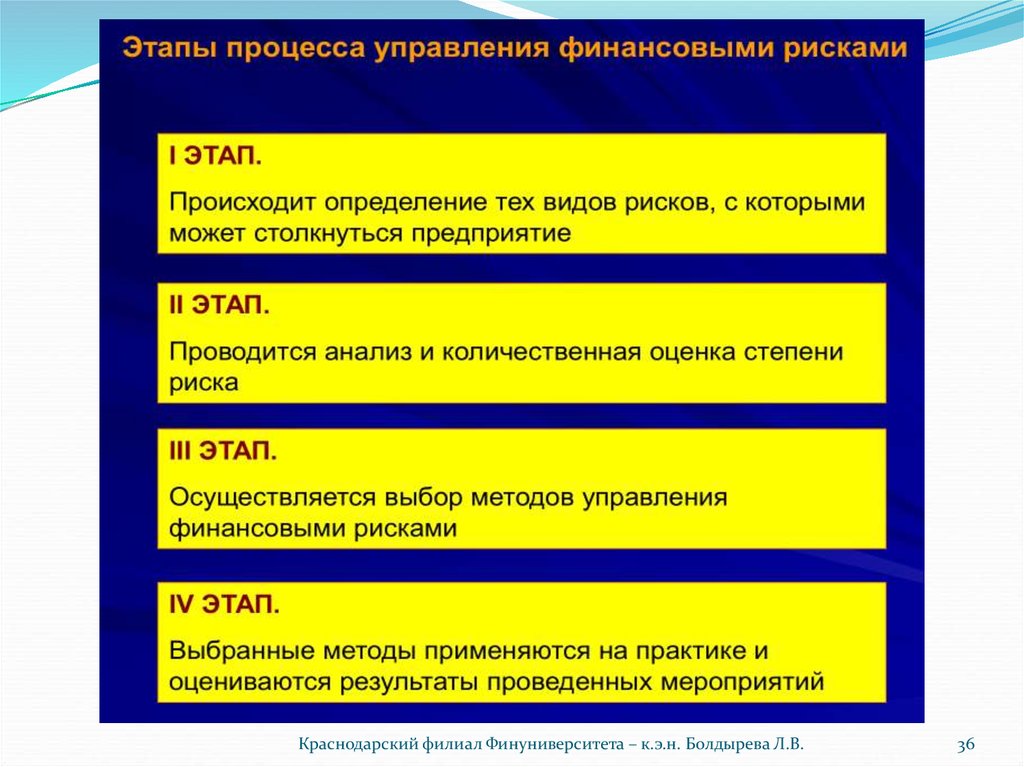

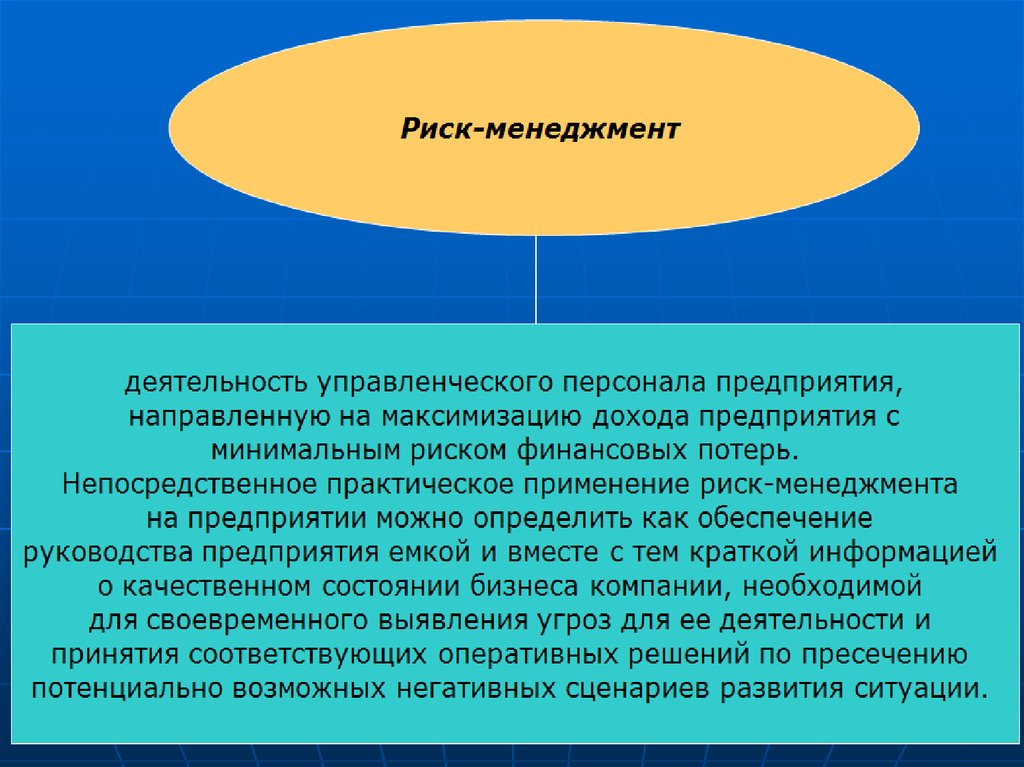

Риском можно управлять, т.е. использовать различныемеры, позволяющие в определенной степени прогнозировать

наступление рискового события и принимать меры к

снижению степени риска.

Управление рисками (риск-менеджмент) – процесс

принятия

и

выполнения

управленческих

решений,

направленных на снижение вероятности возникновения

неблагоприятного результата и минимизацию возможных

потерь, вызванных его реализацией.

Эффективность организации управления риском во многом

определяется классификацией риска. Под классификацией

рисков следует понимать их распределение на отдельные

группы по определенным признакам для достижения

определенных целей.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

28

29.

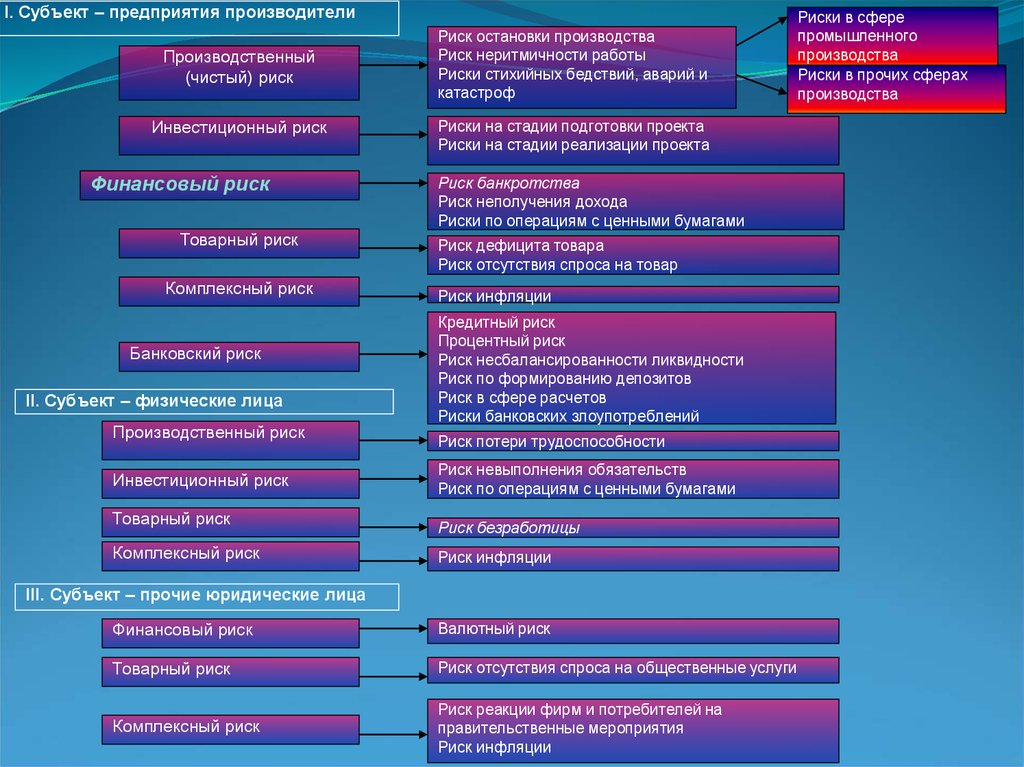

I. Субъект – предприятия производителиПроизводственный

(чистый) риск

Инвестиционный риск

Финансовый риск

Товарный риск

Комплексный риск

Банковский риск

II. Субъект – физические лица

Производственный риск

Инвестиционный риск

Товарный риск

Комплексный риск

Риск остановки производства

Риск неритмичности работы

Риски стихийных бедствий, аварий и

катастроф

Риски на стадии подготовки проекта

Риски на стадии реализации проекта

Риск банкротства

Риск неполучения дохода

Риски по операциям с ценными бумагами

Риск дефицита товара

Риск отсутствия спроса на товар

Риск инфляции

Кредитный риск

Процентный риск

Риск несбалансированности ликвидности

Риск по формированию депозитов

Риск в сфере расчетов

Риски банковских злоупотреблений

Риск потери трудоспособности

Риск невыполнения обязательств

Риск по операциям с ценными бумагами

Риск безработицы

Риск инфляции

III. Субъект – прочие юридические лица

Финансовый риск

Валютный риск

Товарный риск

Риск отсутствия спроса на общественные услуги

Комплексный риск

Риск реакции фирм и потребителей на

правительственные мероприятия

Риск инфляции

Риски в сфере

промышленного

производства

Риски в прочих сферах

производства

30.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.30

31.

Финансовые риски - это спекулятивные риски, для которых возможенкак положительный, так и отрицательный результат.

К основным видам финансовых рисков относят:

• кредитный риск;

• процентный риск;

• валютный риск;

• риск упущенной выгоды;

• инвестиционный риск;

• налоговый риск.

Кредитный риск – опасность неуплаты предприятием основного долга и

процентов по нему.

Процентный риск – опасность потерь, связанная с ростом стоимости

кредита.

Валютный риск – опасность изменения курса валюты, что приведет к

различным потерям при совершении биржевых спекуляций и различных

внешнеэкономических операций.

Инвестиционные риски связаны с возможностью недополучения или

потери прибыли в ходе реализации инвестиционных проектов.

Налоговый риск включает следующие опасности: невозможность

получения налогового кредита, изменение налогового законодательства и т.д.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

31

32.

Основные факторы, влияющие на уровень финансового рискаКраснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

32

33.

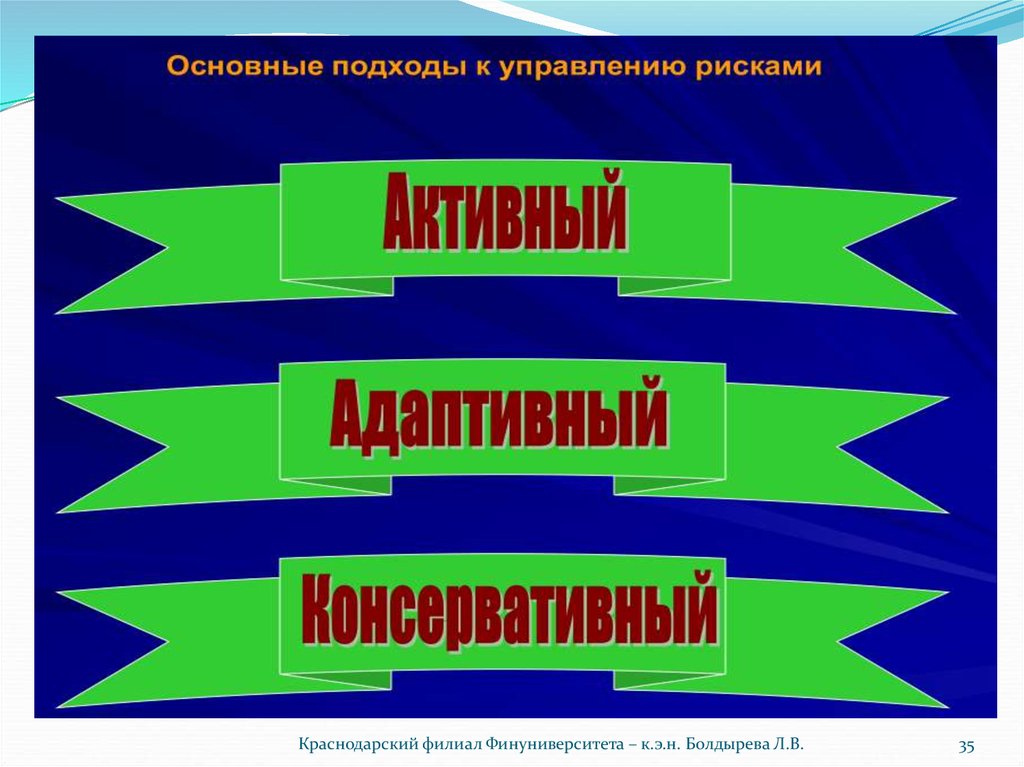

3. Управление рискамиКраснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.

33

34.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.34

35.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.35

36.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.36

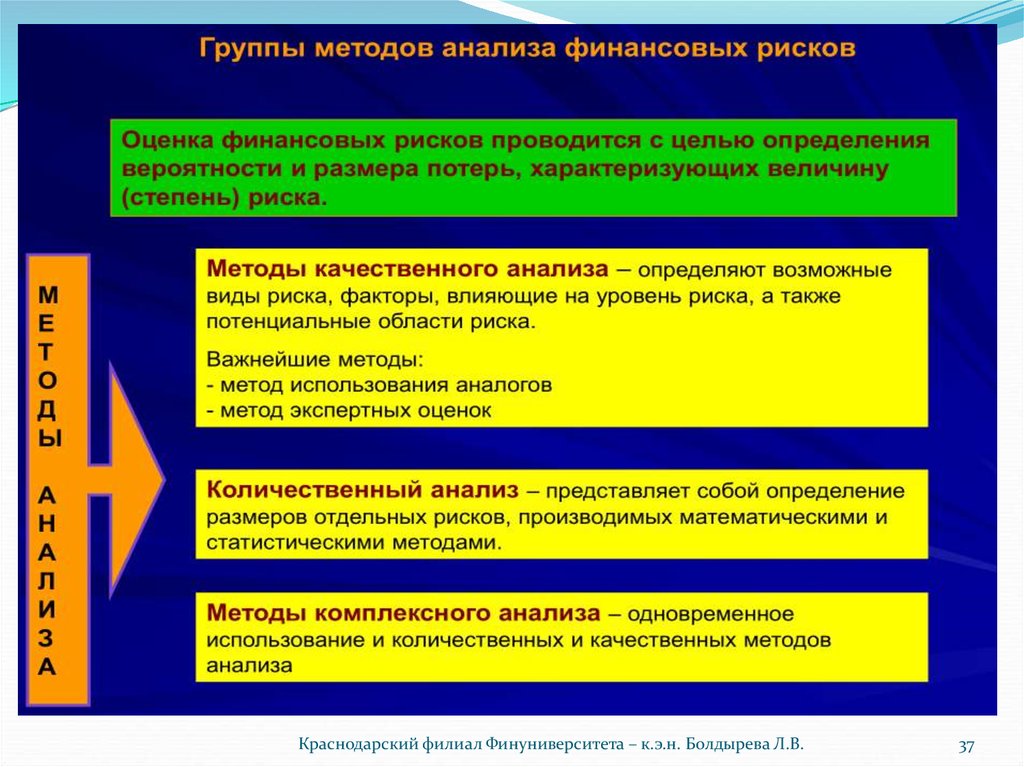

37.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.37

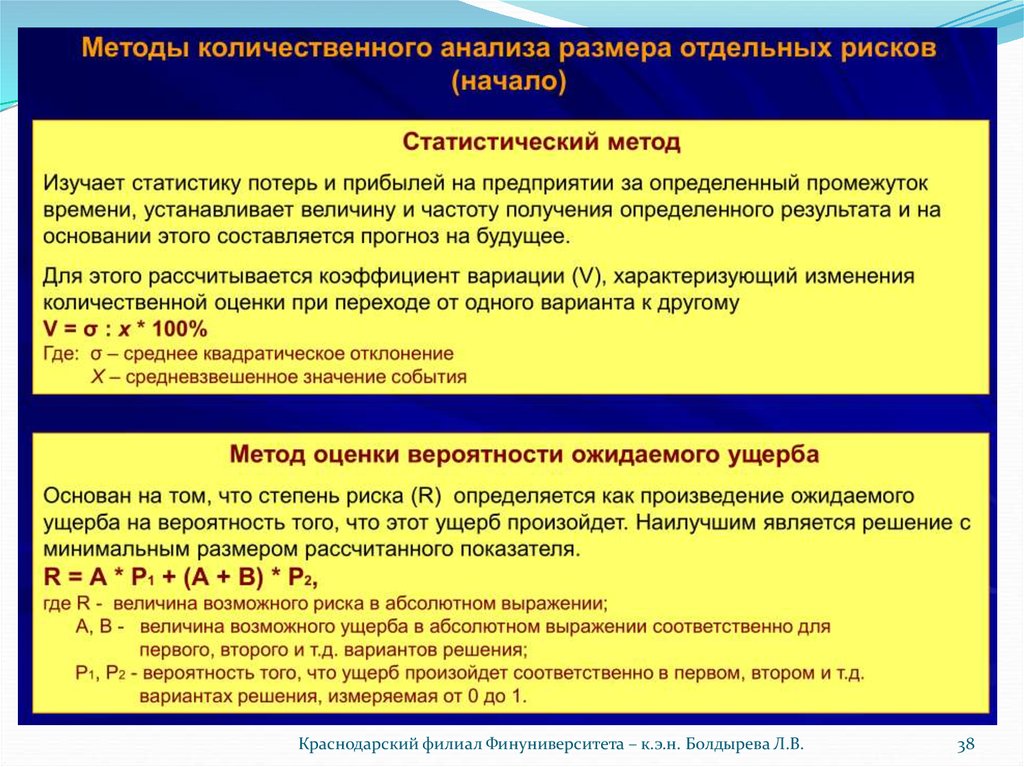

38.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.38

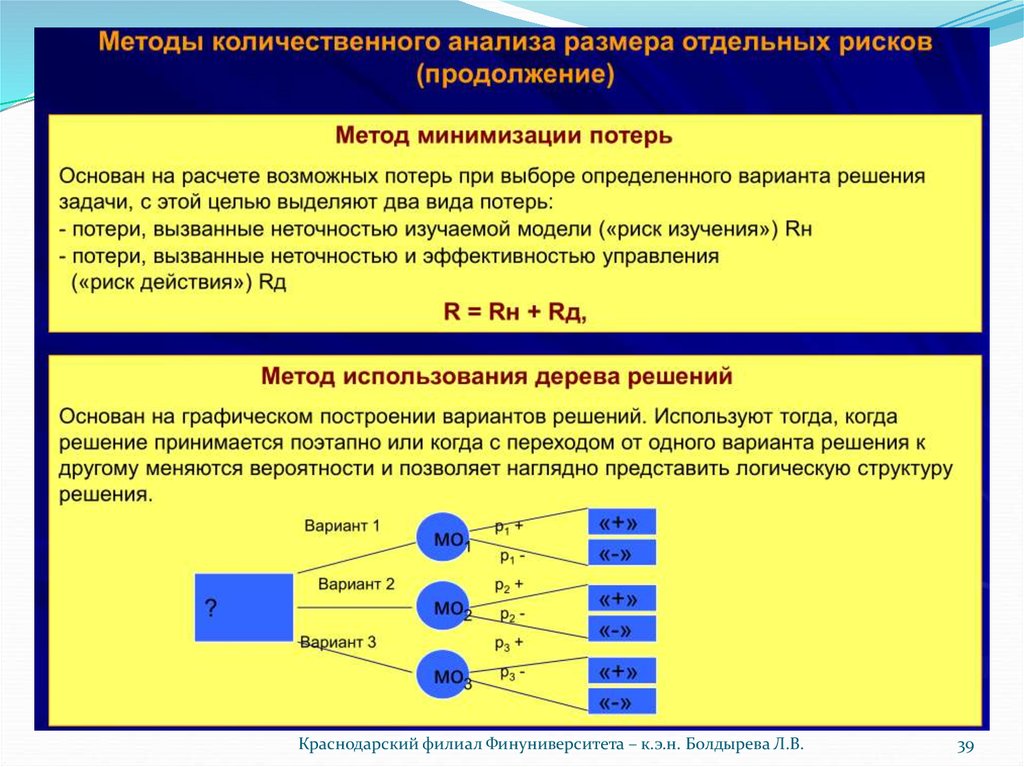

39.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.39

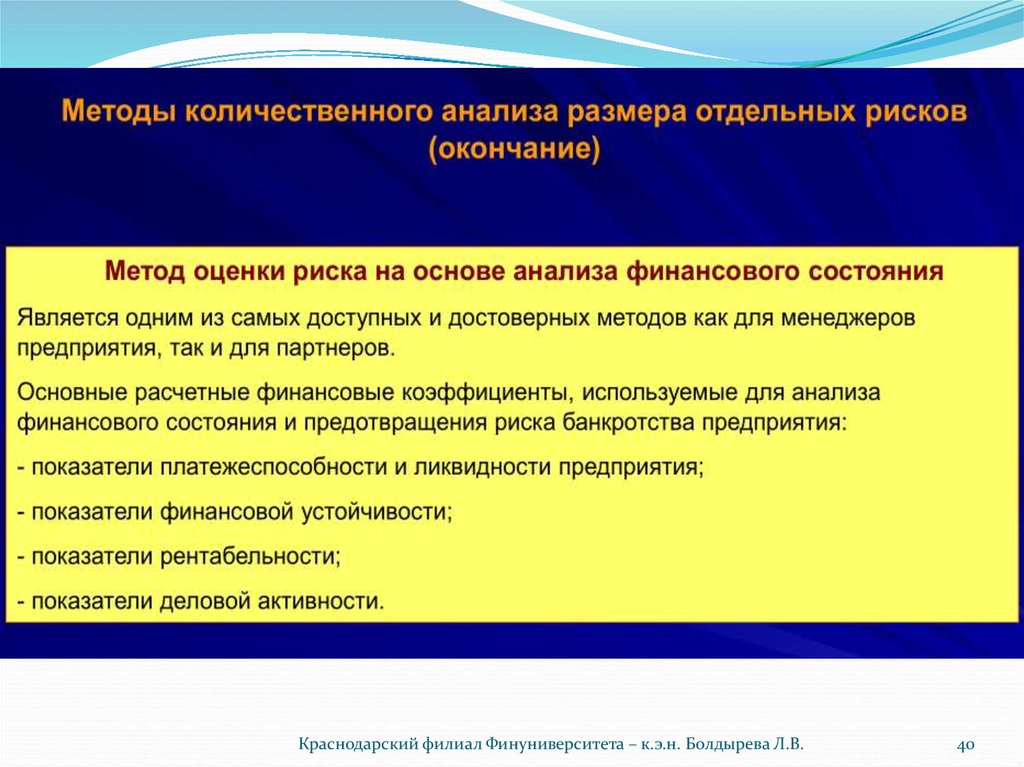

40.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.40

41.

Краснодарский филиал Финуниверситета – к.э.н. Болдырева Л.В.41

42. Основные методы управления риском

1.Упразднениемероприятия.

заключается

в

отказе

от

совершения

рискового

2.Предотвращение потерь и контроль как метод управления

финансовым риском означает определенный набор превентивных и

последующих действий, которые обусловлены необходимостью

предотвратить негативные последствия, уберечься от случайностей,

контролировать их масштаб, если потери уже понесены или неизбежны.

3.Сущность страхования выражается в том, что инвестор готов

отказаться от части доходов, лишь бы избежать риска.

4.Поглощение состоит в признании ущерба и отказе от его страхования.

К поглощению прибегают, когда сумма предполагаемого ущерба

незначительно мала и ею можно пренебречь.

43. Под несостоятельностью (банкротством) предприятия понимается признанная арбитражным судом неспособность должника в полном

4. Понятие и виды банкротства корпорацийПод несостоятельностью (банкротством) предприятия понимается

признанная арбитражным судом неспособность должника в полном

объеме удовлетворить требования кредиторов по денежным

обязательствам и (или) исполнить обязанность по уплате

обязательных платежей. Юридическое лицо является неспособным

удовлетворить требования кредиторов, если соответствующие

обязательства не исполнены им в течение трех месяцев с момента

наступления даты их исполнения.

Федеральный закон от 26 октября 2002 г. N 127-ФЗ

"О несостоятельности (банкротстве)"

(с изменениями и дополнениями).

44.

Сегодня нормативно-правовой базой банкротства предприятийРоссийской федерации служат следующие документы:

Гражданский кодекс Российской Федерации части первая и

вторая;

Арбитражный процессуальный кодекс Российской Федерации;

Уголовный кодекс Российской Федерации;

Федеральный

несостоятельности

28.12.2013).

закон

от

26.10.2002

г.

№137-ФЗ

«О

(банкротстве) (в последней редакции от

45.

Для определения задолженности по обязательствам иобязательным платежам в бюджет и внебюджетные

фонды не должны приниматься во внимание подлежащие

уплате за просрочку неустойки (штрафы, пени), а также

финансовые (экономические) санкции. В общую сумму

задолженности включаются лишь суммы долга за товары,

работы, услуги и недоимки по налогам и иным

обязательным платежам.

Размер денежных требований кредиторов, а также

налоговых и иных уполномоченных органов считается

установленным (бесспорным), если он подтвержден

решением суда.

46.

Вслучае

признания

предприятия

неплатежеспособным к нему может быть применена

одна из процедур:

финансовое оздоровление;

внешнее управление;

мировое соглашение.

Важными процедурами вывода предприятий из

состояния неплатежеспособности являются финансовое

оздоровление и внешнее управление - реорганизационные

процедуры, при которых собственниками предприятиядолжника, его кредиторами или иными лицами ему

оказывается финансовая помощь.

Финансовое оздоровление вводится на срок не более

чем два года.

47.

Решение о введении внешнего управления может бытьпринято арбитражным судом по итогам рассмотрения

результатов проведения финансового оздоровления, а

также в результате ходатайства собрания кредиторов.

Совокупный срок финансового оздоровления и внешнего

управления не может превышать два года.

48.

Мировое соглашение между предприятием-должникоми его кредиторами допустимо на любой стадии

производства по делу о несостоятельности предприятиядолжника. Смысл мирового соглашения заключается в

быстром окончании дела путем волеизъявления

участвующих в деле лиц, чем достигается определенность

в имущественных отношениях должника с кредиторами

на приемлемых для них условиях.

49.

Если цель достигнута, т.е. платежеспособностьдолжника

восстановлена,

внешний

управляющий

обращается в суд с заявлением о завершении внешнего

управления. Арбитражный суд может на этом основании

вынести определение о завершении внешнего управления

и прекращения производства по делу о несостоятельности

(банкротстве).

В том случае, когда выживание должника невозможно и

после реорганизационных процедур начинается процедура

конкурсного

производства,

направленная

на

принудительную ликвидацию предприятия-должника по

решению суда.

50.

На практике выделяютбанкротства предприятий.

следующие

виды

Реальное

банкротство

предприятия

—

характеризуется

неспособностью

предприятия

восстановить

свою

платежеспособность в силу реальных потерь собственного и

заемного капитала.

Высокий уровень потерь капитала, наличие большого объема

долгов не позволяют такой организации вести нормально

производственно-хозяйственную деятельность, вследствие чего она

объявляется банкротом юридически.

В этом случае может проводиться конкурсное производство

(ликвидация организации) или реорганизация юридического лица

исходя из анализа конкретного состояния активов и пассивов

организации.

51.

Временное, условное банкротство — характеризуется такимсостоянием неплатежеспособности организации, которое вызвано

существенной просрочкой ее кредиторской задолженности, а также

большим размером дебиторской задолженности, затовариванием

готовой продукции, в то же время сумма активов организации

превосходит объем ее долгов.

Такой вид банкротства организации при антикризисном

управлении путем использования санации и эффективных мер

финансового оздоровления не приводит к ликвидации организации.

В условиях проведения арбитражных процедур финансового

оздоровления и внешнего управления появляется реальная

возможность восстановить платежеспособность организации,

переориентировать производство с учетом требований рынка и

обеспечить в последующем ее нормальное функционирование на

рынке.

52.

Преднамеренное (умышленное) банкротство — характеризуетсяпреднамеренным созданием руководителями и собственниками

организации состояния ее неплатежеспособности, нанесением ей

экономического вреда (хищение средств организации разными

способами) в личных интересах и в интересах иных лиц.

Выявленные

арбитражными

управляющими

факты

преднамеренного банкротства передаются в суд для привлечения

виновных к уголовному преследованию.

Фиктивное банкротство — это ложное объявление организацией

о своей неплатежеспособности с целью введения в заблуждение

кредиторов для получения от них отсрочки платежей по своим

финансовым обязательствам либо получения скидки с долгов, либо

для передачи готовой продукции, не пользующейся спросом на рынке

для погашения долгов. Виновные в ложном объявлении организации

неплатежеспособной, в утаивании активов для погашения

кредиторской задолженности преследуются в уголовном порядке по

представлению арбитражных управляющих.

53.

Банкротство предприятия имеет положительные, иотрицательные стороны.

Положительными сторонами проведения процедур

банкротства являются следующие возможности:

• закрытие

организации

должника

(больной

организации) и возвращение долгов кредиторам

цивилизованным способом через суд;

• начало нового бизнеса;

• замена некомпетентных руководителей, временных

собственников организации на профессиональных

руководителей, передача бизнеса в более надежные руки

собственников;

• очищение активов организации, восстановление ее

финансовой устойчивости и реструктуризации с целью

выхода на эффективный бизнес.

54.

К негативным сторонам банкротства относятся:• потеря кредиторами части своего капитала;

• возможность вызвать последующие банкротства —

так называемый эффект домино:

• ухудшение материального положения работников

предприятия из-за длительной задержки причитающихся

им заработной платы, пособий и т.д.;

• сокращение рабочих мест, возникновение социальной

напряженности

и,

как

результат,

снижение

платежеспособности населения;

• сужение потребительского рынка;

• возможность криминального передела собственности

организации и разворовывания имущества.

55.

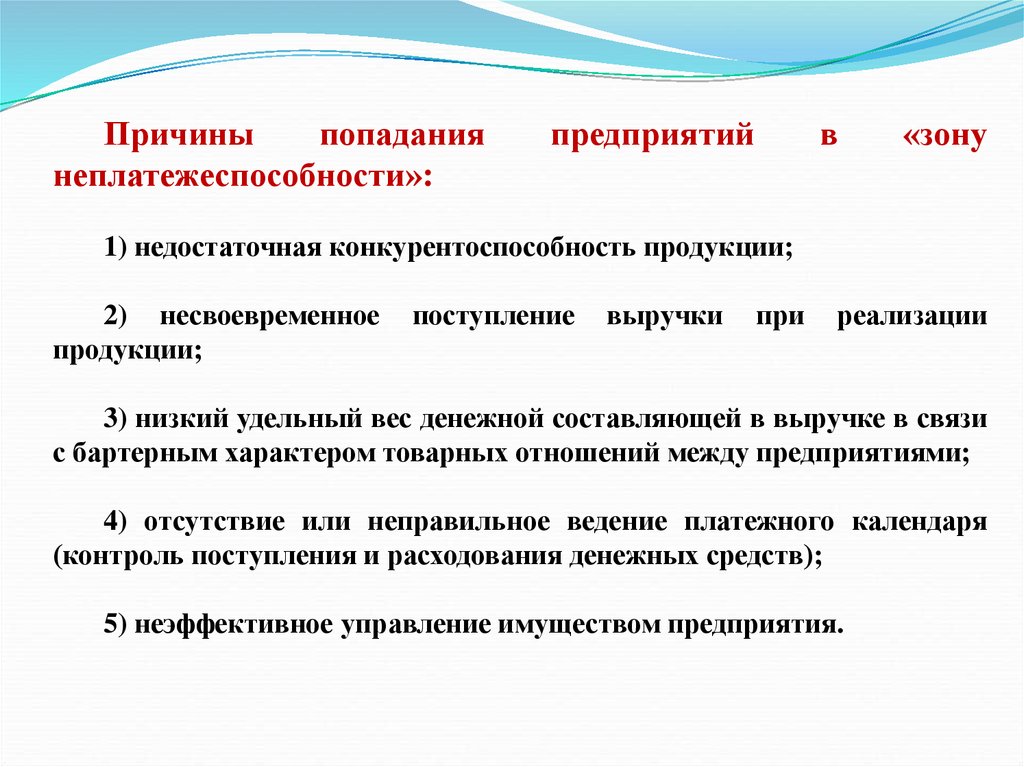

Причиныпопадания

неплатежеспособности»:

предприятий

в

«зону

1) недостаточная конкурентоспособность продукции;

2) несвоевременное

продукции;

поступление

выручки

при

реализации

3) низкий удельный вес денежной составляющей в выручке в связи

с бартерным характером товарных отношений между предприятиями;

4) отсутствие или неправильное ведение платежного календаря

(контроль поступления и расходования денежных средств);

5) неэффективное управление имуществом предприятия.

56.

Показатели, реальных финансовых затруднений, ведущие к банкротству• увеличивающиеся потери и убытки;

• рост сверхнормативных и ненужных товарно-материальных ценностей и

производственных запасов;

• значительный удельный вес устаревшего оборудования;

• рост просроченной кредиторской и дебиторской задолженности;

• нарушения договорных обязательств и платежной дисциплины;

• недостаток и «проедание» оборотных средств;

• нехватка финансовых ресурсов;

• неправильная реинвестиционная политика;

• неблагоприятные изменения в портфеле заказов;

• затруднения в получении кредитов банка;

• падение рыночной цены ценных бумаг, выпускаемых предприятием, и др.

Показатели, которые не всегда приводит к банкротству

неэффективные инвестиции;

недостаточная диверсификация деятельности предприятия;

нарушение ритмичности производственного процесса;

слабый учет достижений НТП, низкий уровень технической оснащенности;

нестабильные доходы предприятия;

авантюристическая финансовая политика руководства;

уменьшение дивидендных выплат и др.

57.

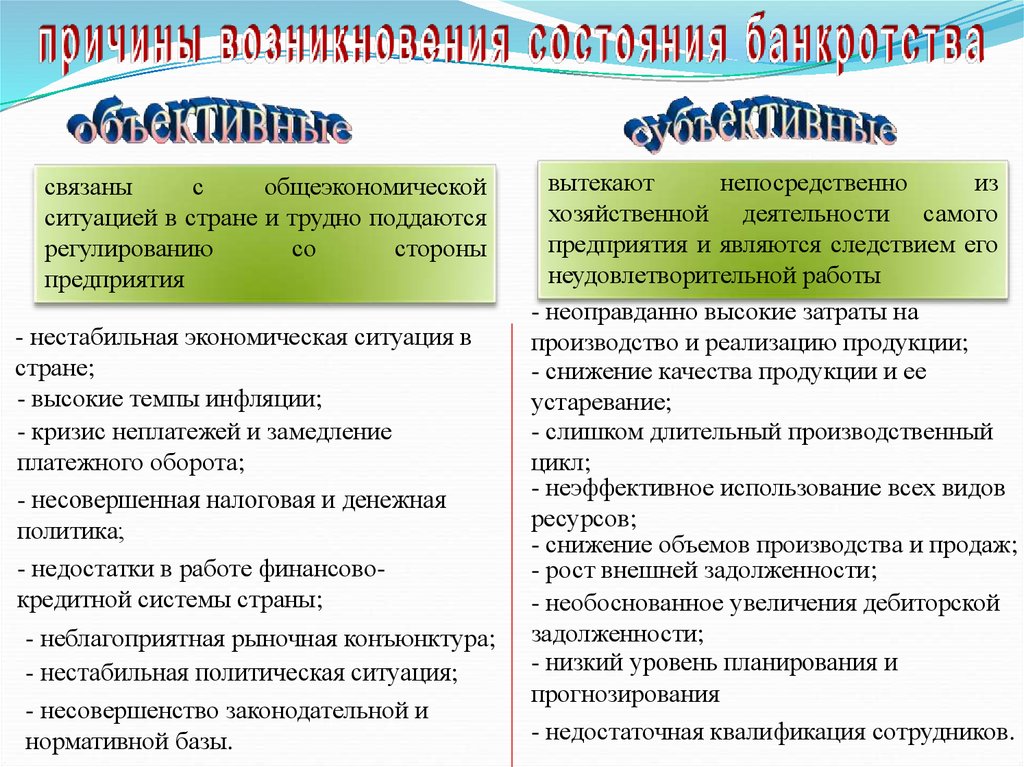

связаныс

общеэкономической

ситуацией в стране и трудно поддаются

регулированию

со

стороны

предприятия

- нестабильная экономическая ситуация в

стране;

- высокие темпы инфляции;

- кризис неплатежей и замедление

платежного оборота;

- несовершенная налоговая и денежная

политика;

- недостатки в работе финансовокредитной системы страны;

- неблагоприятная рыночная конъюнктура;

- нестабильная политическая ситуация;

- несовершенство законодательной и

нормативной базы.

вытекают

непосредственно

из

хозяйственной деятельности самого

предприятия и являются следствием его

неудовлетворительной работы

- неоправданно высокие затраты на

производство и реализацию продукции;

- снижение качества продукции и ее

устаревание;

- слишком длительный производственный

цикл;

- неэффективное использование всех видов

ресурсов;

- снижение объемов производства и продаж;

- рост внешней задолженности;

- необоснованное увеличения дебиторской

задолженности;

- низкий уровень планирования и

прогнозирования

- недостаточная квалификация сотрудников.

58.

Стадии банкротства корпорации59.

5.Методы и модели диагностики

несостоятельности корпораций

финансовой

60.

6061.

Этапы организации риск-менеджмента:1) выявление риска и оценка вероятности его реализации и масштаба

последствий, определение максимально-возможного убытка;

2) выбор методов и инструментов управления выявленным риском;

3) разработка риск-стратегии с целью снижения вероятности

реализации риска и минимизации возможных негативных

последствий;

4) реализация риск-стратегии;

5) оценка достигнутых результатов и корректировка риск-стратегии.

Ключевым этапом риск-менеджмента считается этап выбора

методов и инструментов управления риском.

62. ФИНАНСОВОЕ РАВНОВЕСИЕ

Текущаяликвидность

Обеспечение

платежеспособности

в любой момент

времени

Долгосрочная

ликвидность

(структурная)

Обеспечение

равномерной структуры

капитала (финансовая

устойчивость)

Рентабельность

(эффективность)

Обеспечение

требуемой отдачи

63. УСЛОВИЕ ЛИКВИДНОСТИ

ПРИТОКИФИНАНСОВЫХ

СРЕДСТВ

>

ОТТОКИ

ФИНАНСОВЫХ

СРЕДСТВ

Выполнение условия ликвидности вместе с повышением рентабельности

обеспечивает позитивные финансовые результаты и тем самым рост

стоимости бизнеса:

ФИНАНСОВЫЙ

РЕЗУЛЬТАТ

=

ПРИТОКИ

ФИНАНСОВЫХ

СРЕДСТВ

-

ОТТОКИ

ФИНАНСОВЫХ

СРЕДСТВ

Основным инструментом управления финансовой

состоятельностью предприятия является анализ

64. Методы прогнозирования риска банкротства предприятия

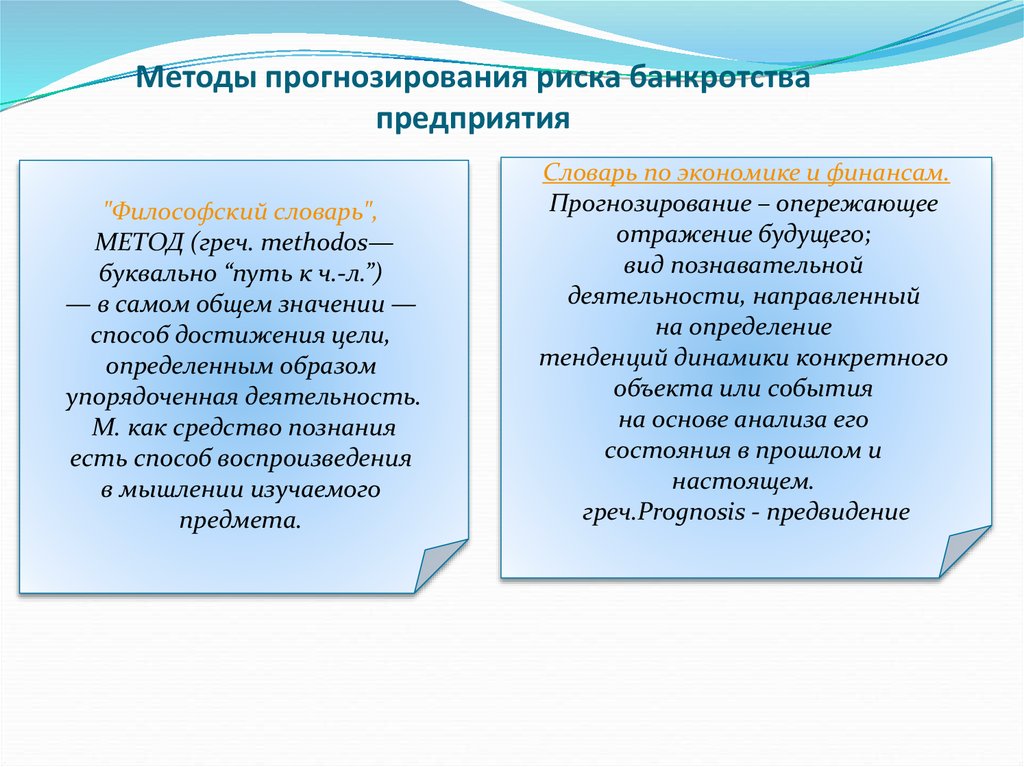

"Философский словарь",МЕТОД (греч. methodos—

буквально “путь к ч.-л.”)

— в самом общем значении —

способ достижения цели,

определенным образом

упорядоченная деятельность.

М. как средство познания

есть способ воспроизведения

в мышлении изучаемого

предмета.

Словарь по экономике и финансам.

Прогнозирование – опережающее

отражение будущего;

вид познавательной

деятельности, направленный

на определение

тенденций динамики конкретного

объекта или события

на основе анализа его

состояния в прошлом и

настоящем.

греч.Prognosis - предвидение

65.

Структура баланса предприятия признается неудовлетворительной, апредприятие – неплатежеспособным, если выполняется одно из

следующих условий:

Коэффициент текущей ликвидности на конец

отчетного периода имеет значение меньше 2.

Коэффициент обеспеченности собственными

оборотными средствами меньше 0,1

66.

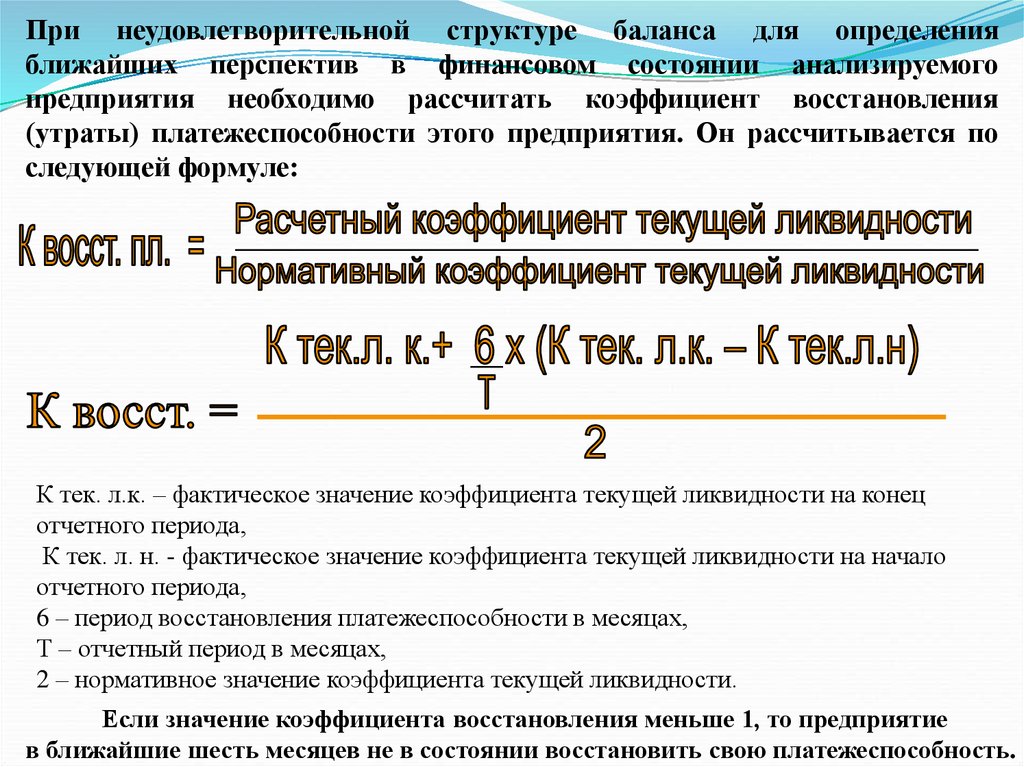

При неудовлетворительной структуре баланса для определенияближайших перспектив в финансовом состоянии анализируемого

предприятия необходимо рассчитать коэффициент восстановления

(утраты) платежеспособности этого предприятия. Он рассчитывается по

следующей формуле:

К тек. л.к. – фактическое значение коэффициента текущей ликвидности на конец

отчетного периода,

К тек. л. н. - фактическое значение коэффициента текущей ликвидности на начало

отчетного периода,

6 – период восстановления платежеспособности в месяцах,

Т – отчетный период в месяцах,

2 – нормативное значение коэффициента текущей ликвидности.

Если значение коэффициента восстановления меньше 1, то предприятие

в ближайшие шесть месяцев не в состоянии восстановить свою платежеспособность.

67.

Если структура баланса является удовлетворительной, для проверкифинансовой устойчивости предприятия может рассчитываться

коэффициент утраты платежеспособности на срок три месяца.

Если коэффициент утраты платежеспособности больше 1, то в

ближайшие 3 месяца предприятие имеет реальную возможность

сохранить свою платежеспособность. Но если коэффициент меньше 1, то

предприятию угрожает ее потеря.

Некоторые предприятия оказываются неплатежеспособными по причине

задолженности государства перед ними

ТА – текущие активы,

ТО – текущие обязательства,

ГЗ – сумма государственной задолженности,

Z - сумма платежей по обслуживанию

задолженности государства перед

предприятием

68.

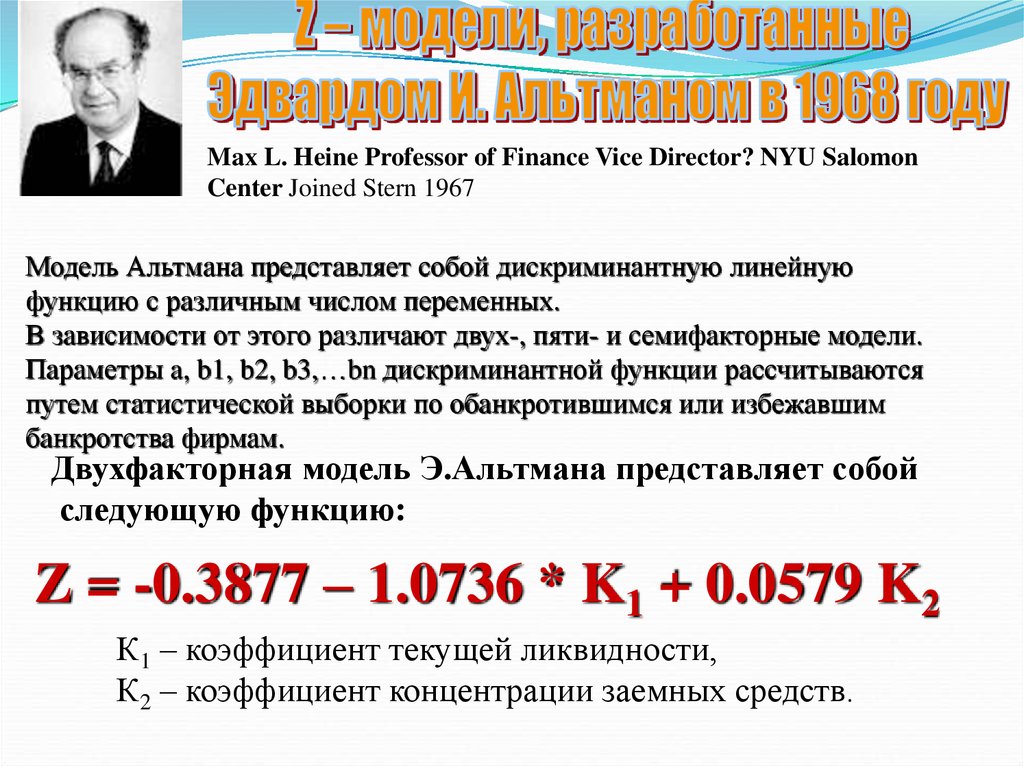

Max L. Heine Professor of Finance Vice Director? NYU SalomonCenter Joined Stern 1967

Модель Альтмана представляет собой дискриминантную линейную

функцию с различным числом переменных.

В зависимости от этого различают двух-, пяти- и семифакторные модели.

Параметры a, b1, b2, b3,…bn дискриминантной функции рассчитываются

путем статистической выборки по обанкротившимся или избежавшим

банкротства фирмам.

Двухфакторная модель Э.Альтмана представляет собой

следующую функцию:

Z = -0.3877 – 1.0736 * K1 + 0.0579 K2

К1 – коэффициент текущей ликвидности,

К2 – коэффициент концентрации заемных средств.

69.

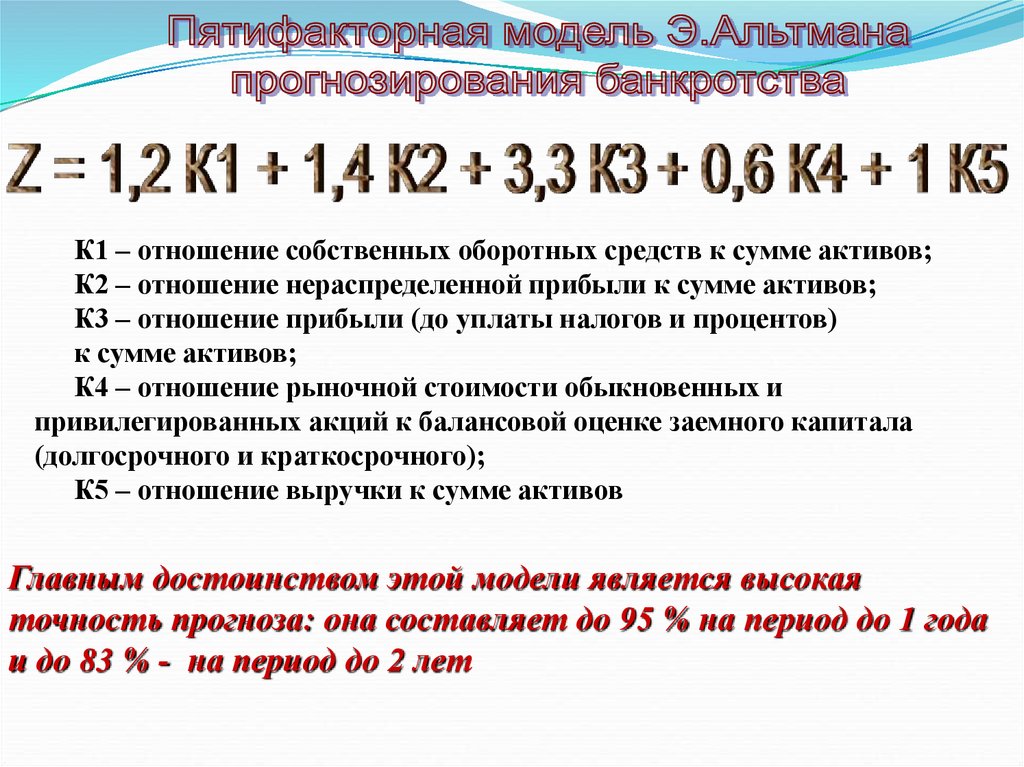

К1 – отношение собственных оборотных средств к сумме активов;К2 – отношение нераспределенной прибыли к сумме активов;

К3 – отношение прибыли (до уплаты налогов и процентов)

к сумме активов;

К4 – отношение рыночной стоимости обыкновенных и

привилегированных акций к балансовой оценке заемного капитала

(долгосрочного и краткосрочного);

К5 – отношение выручки к сумме активов

Главным достоинством этой модели является высокая

точность прогноза: она составляет до 95 % на период до 1 года

и до 83 % - на период до 2 лет

70.

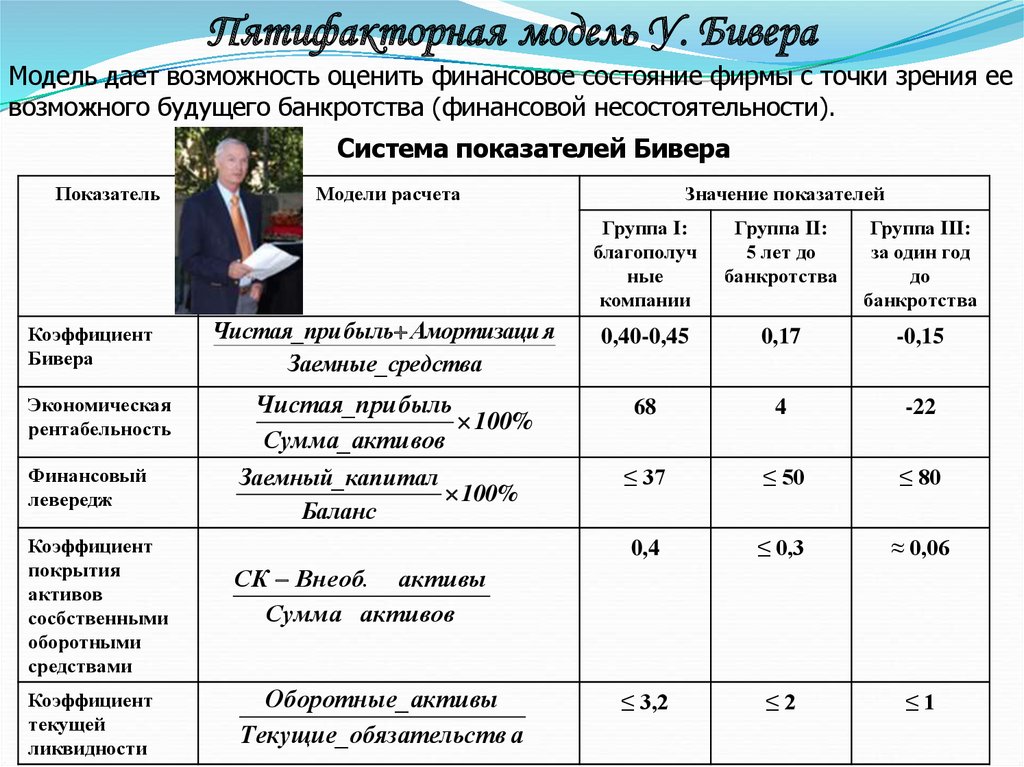

Пятифакторная модель У. БивераМодель дает возможность оценить финансовое состояние фирмы с точки зрения ее

возможного будущего банкротства (финансовой несостоятельности).

Система показателей Бивера

Показатель

Коэффициент

Бивера

Экономическая

рентабельность

Финансовый

левередж

Коэффициент

покрытия

активов

сосбственными

оборотными

средствами

Коэффициент

текущей

ликвидности

Модели расчета

Чистая_при быль Амортизаци я

Заемные_средства

Чистая_при быль

100%

Сумма_акти вов

Заемный_капитал

100%

Баланс

Значение показателей

Группа I:

благополуч

ные

компании

Группа II:

5 лет до

банкротства

Группа III:

за один год

до

банкротства

0,40-0,45

0,17

-0,15

68

4

-22

≤ 37

≤ 50

≤ 80

0,4

≤ 0,3

≈ 0,06

≤ 3,2

≤2

≤1

СК Внеоб. активы

Сумма активов

Оборотные_активы

Текущие_обязательств а

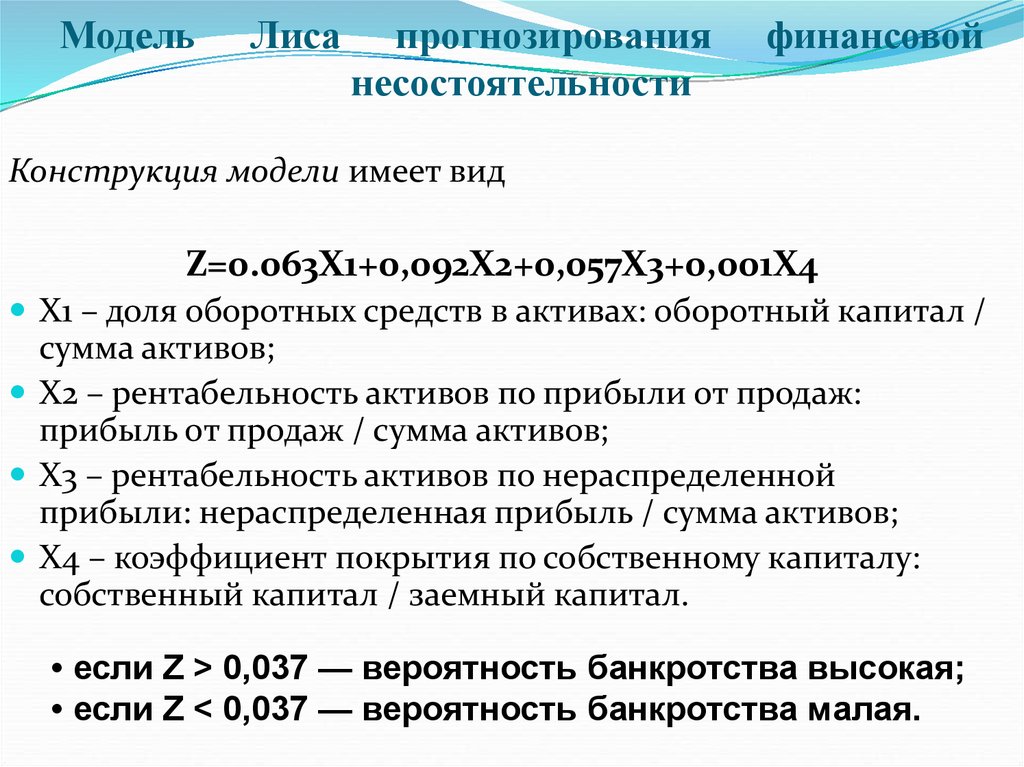

71. Модель Лиса прогнозирования финансовой несостоятельности

МодельЛиса

прогнозирования

несостоятельности

финансовой

Конструкция модели имеет вид

Z=0.063Х1+0,092Х2+0,057Х3+0,001Х4

Х1 – доля оборотных средств в активах: оборотный капитал /

сумма активов;

Х2 – рентабельность активов по прибыли от продаж:

прибыль от продаж / сумма активов;

Х3 – рентабельность активов по нераспределенной

прибыли: нераспределенная прибыль / сумма активов;

Х4 – коэффициент покрытия по собственному капиталу:

собственный капитал / заемный капитал.

• если Z > 0,037 — вероятность банкротства высокая;

• если Z < 0,037 — вероятность банкротства малая.

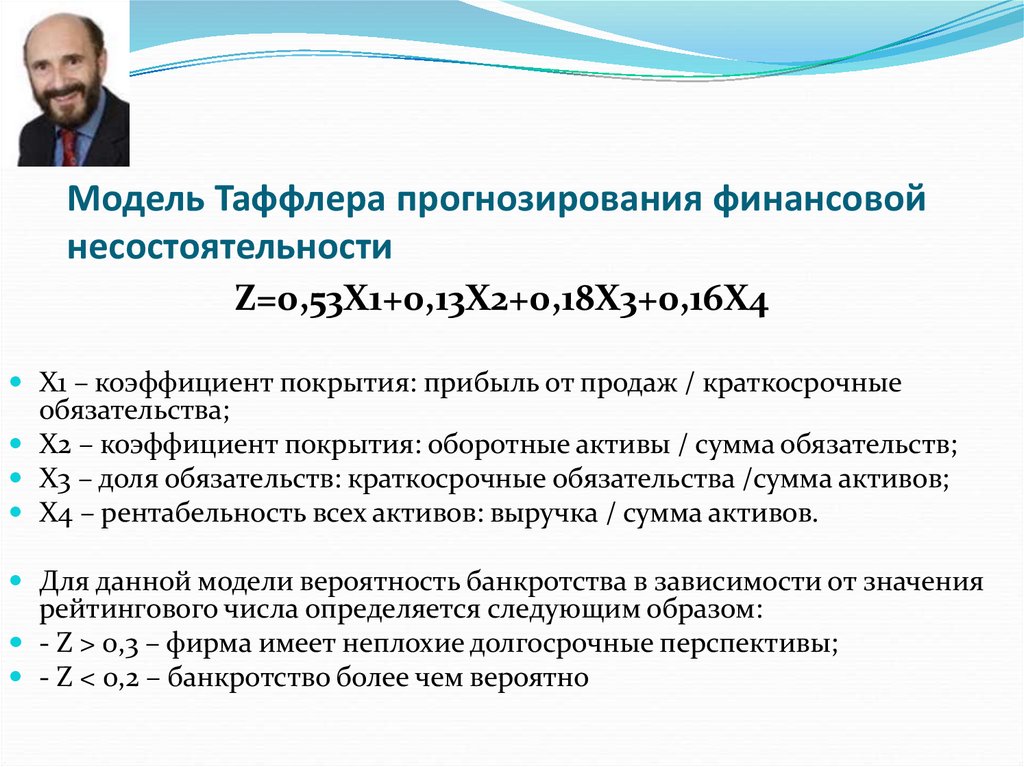

72. Модель Таффлера прогнозирования финансовой несостоятельности

Z=0,53Х1+0,13Х2+0,18Х3+0,16Х4Х1 – коэффициент покрытия: прибыль от продаж / краткосрочные

обязательства;

Х2 – коэффициент покрытия: оборотные активы / сумма обязательств;

Х3 – доля обязательств: краткосрочные обязательства /сумма активов;

Х4 – рентабельность всех активов: выручка / сумма активов.

Для данной модели вероятность банкротства в зависимости от значения

рейтингового числа определяется следующим образом:

- Z > 0,3 – фирма имеет неплохие долгосрочные перспективы;

- Z < 0,2 – банкротство более чем вероятно

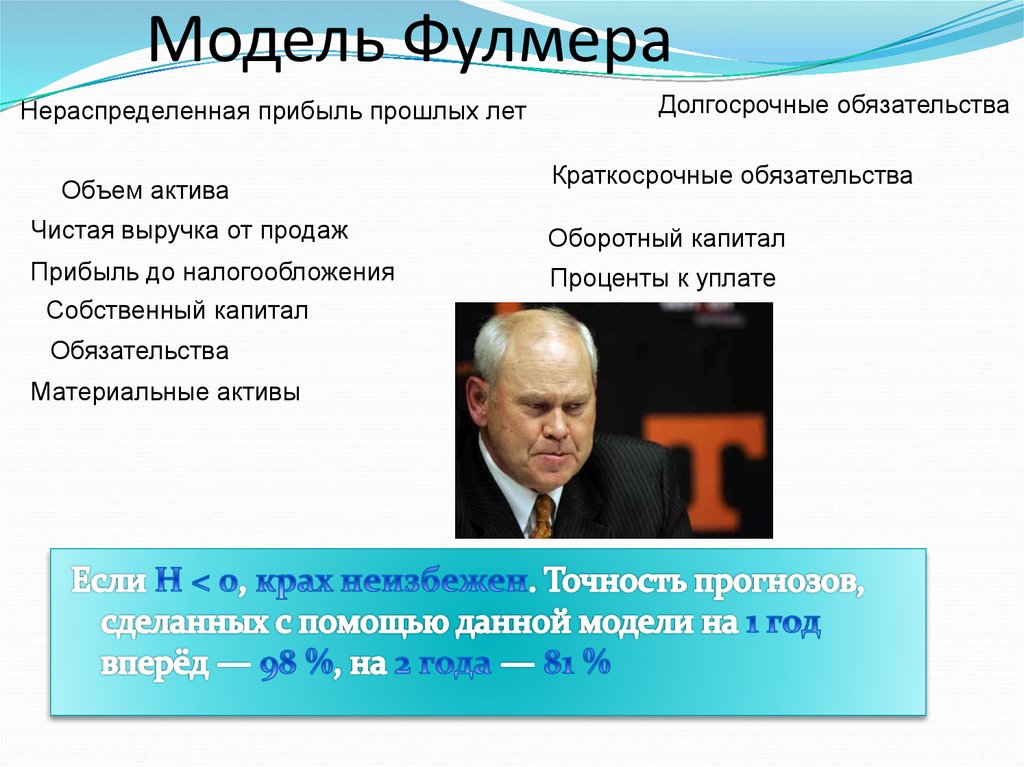

73. Модель Фулмера

=+

+

+

+

+

+

-

+

74. Модель Фулмера

Нераспределенная прибыль прошлых летОбъем актива

Долгосрочные обязательства

Краткосрочные обязательства

Чистая выручка от продаж

Оборотный капитал

Прибыль до налогообложения

Проценты к уплате

Собственный капитал

Обязательства

Материальные активы

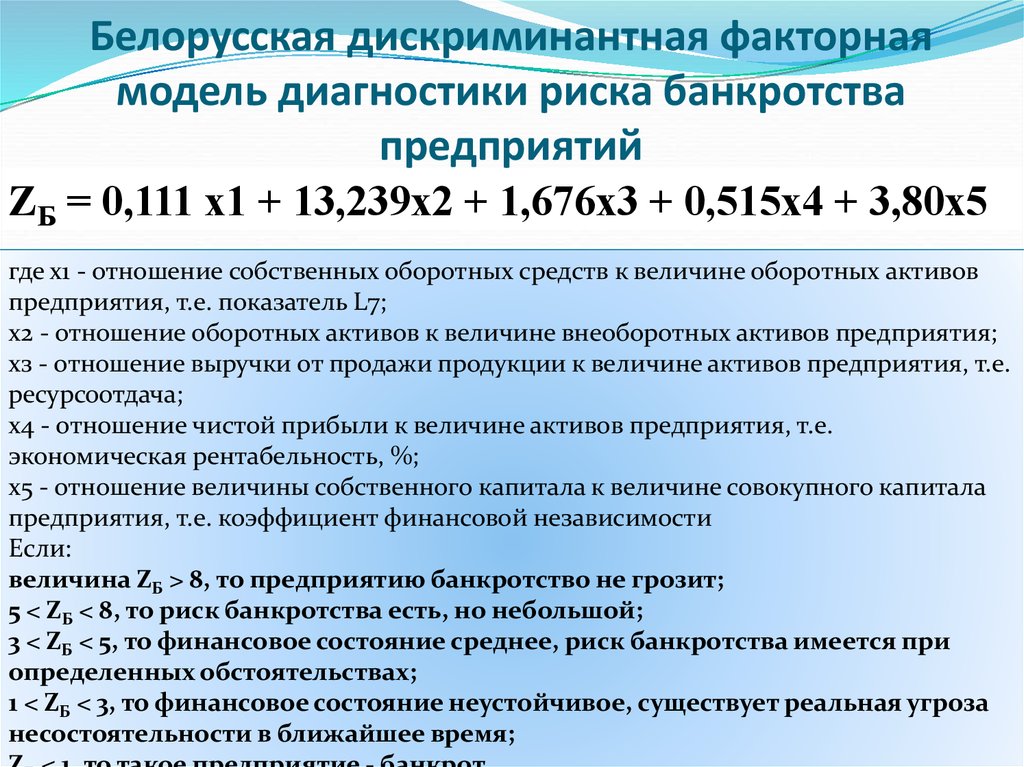

75. Белорусская дискриминантная факторная модель диагностики риска банкротства предприятий

ZБ = 0,111 х1 + 13,239х2 + 1,676х3 + 0,515х4 + 3,80х5где х1 - отношение собственных оборотных средств к величине оборотных активов

предприятия, т.е. показатель L7;

х2 - отношение оборотных активов к величине внеоборотных активов предприятия;

хз - отношение выручки от продажи продукции к величине активов предприятия, т.е.

ресурсоотдача;

х4 - отношение чистой прибыли к величине активов предприятия, т.е.

экономическая рентабельность, %;

х5 - отношение величины собственного капитала к величине совокупного капитала

предприятия, т.е. коэффициент финансовой независимости

Если:

величина ZБ > 8, то предприятию банкротство не грозит;

5 < ZБ < 8, то риск банкротства есть, но небольшой;

3 < ZБ < 5, то финансовое состояние среднее, риск банкротства имеется при

определенных обстоятельствах;

1 < ZБ < 3, то финансовое состояние неустойчивое, существует реальная угроза

несостоятельности в ближайшее время;

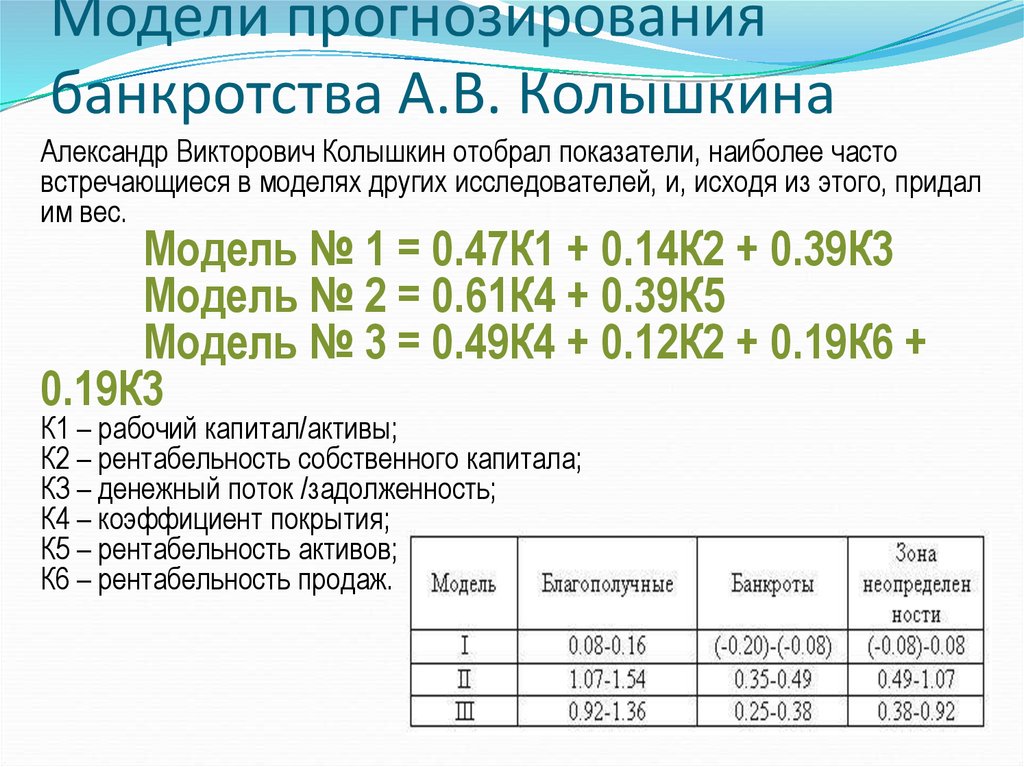

76. Модели прогнозирования банкротства А.В. Колышкина

Александр Викторович Колышкин отобрал показатели, наиболее частовстречающиеся в моделях других исследователей, и, исходя из этого, придал

им вес.

Модель № 1 = 0.47К1 + 0.14К2 + 0.39К3

Модель № 2 = 0.61К4 + 0.39К5

Модель № 3 = 0.49К4 + 0.12К2 + 0.19К6 +

0.19К3

К1 – рабочий капитал/активы;

К2 – рентабельность собственного капитала;

К3 – денежный поток /задолженность;

К4 – коэффициент покрытия;

К5 – рентабельность активов;

К6 – рентабельность продаж.

77. Модель Казанского государственного технического университета

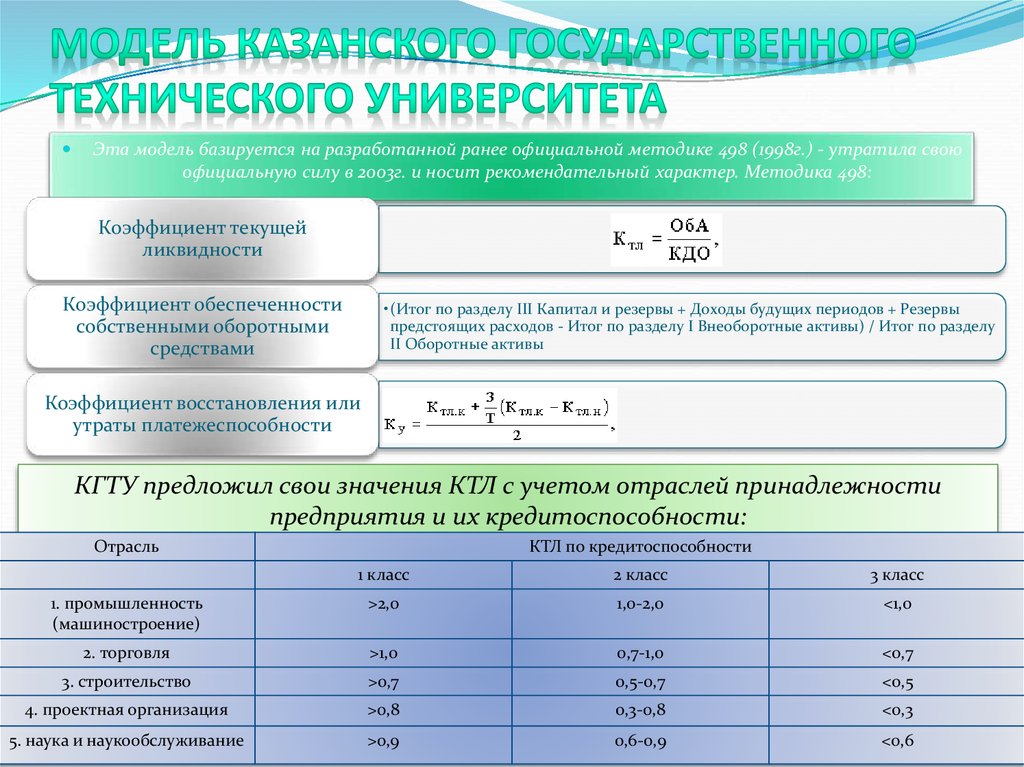

Эта модель базируется на разработанной ранее официальной методике 498 (1998г.) - утратила своюофициальную силу в 2003г. и носит рекомендательный характер. Методика 498:

Коэффициент текущей

ликвидности

Коэффициент обеспеченности

собственными оборотными

средствами

• (Итог по разделу III Капитал и резервы + Доходы будущих периодов + Резервы

предстоящих расходов - Итог по разделу I Внеоборотные активы) / Итог по разделу

II Оборотные активы

Коэффициент восстановления или

утраты платежеспособности

КГТУ предложил свои значения КТЛ с учетом отраслей принадлежности

предприятия и их кредитоспособности:

Отрасль

КТЛ по кредитоспособности

1 класс

2 класс

3 класс

1. промышленность

(машиностроение)

>2,0

1,0-2,0

<1,0

2. торговля

>1,0

0,7-1,0

<0,7

3. строительство

>0,7

0,5-0,7

<0,5

4. проектная организация

>0,8

0,3-0,8

<0,3

5. наука и наукообслуживание

>0,9

0,6-0,9

<0,6

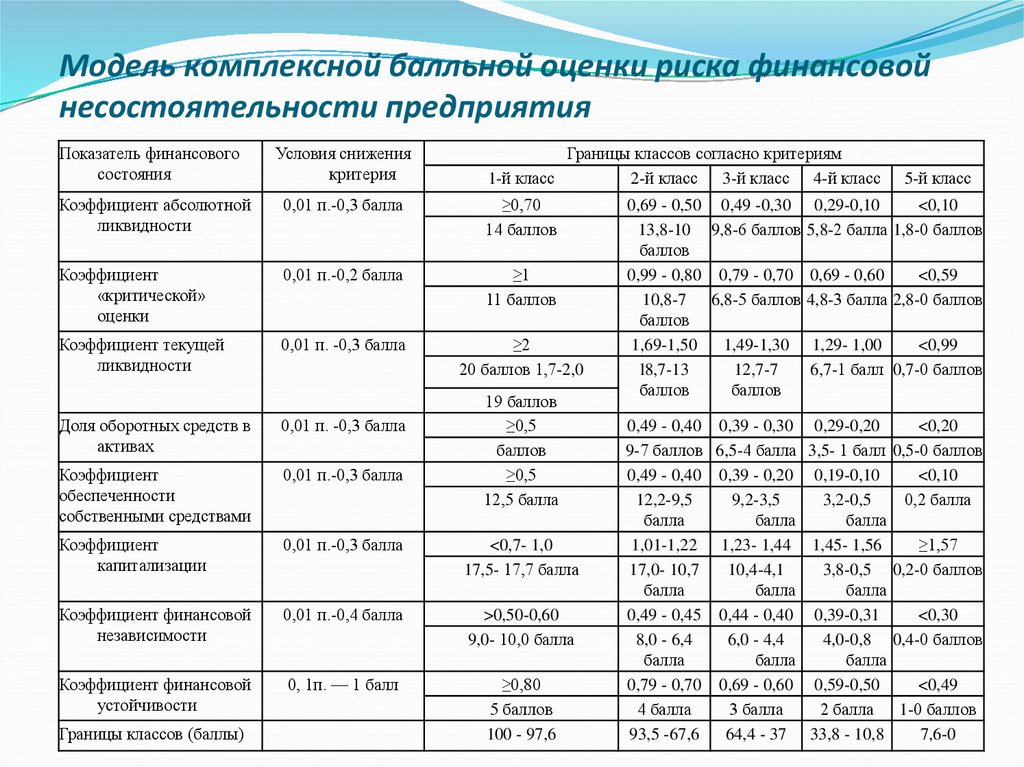

78. Модель комплексной балльной оценки риска финансовой несостоятельности предприятия

Показатель финансовогосостояния

Условия снижения

критерия

Границы классов согласно критериям

1-й класс

2-й класс 3-й класс 4-й класс

Коэффициент абсолютной

ликвидности

0,01 п.-0,3 балла

≥0,70

14 баллов

Коэффициент

«критической»

оценки

0,01 п.-0,2 балла

≥1

11 баллов

Коэффициент текущей

ликвидности

0,01 п. -0,3 балла

≥2

20 баллов 1,7-2,0

19 баллов

≥0,5

баллов

≥0,5

12,5 балла

Доля оборотных средств в

активах

0,01 п. -0,3 балла

Коэффициент

обеспеченности

собственными средствами

0,01 п.-0,3 балла

Коэффициент

капитализации

0,01 п.-0,3 балла

<0,7- 1,0

17,5- 17,7 балла

Коэффициент финансовой

независимости

0,01 п.-0,4 балла

>0,50-0,60

9,0- 10,0 балла

Коэффициент финансовой

устойчивости

0, 1п. — 1 балл

≥0,80

5 баллов

100 - 97,6

Границы классов (баллы)

0,69 - 0,50 0,49 -0,30

13,8-10 9,8-6 баллов

баллов

0,99 - 0,80 0,79 - 0,70

10,8-7 6,8-5 баллов

баллов

1,69-1,50

1,49-1,30

l8,7-13

12,7-7

баллов

баллов

0,49 - 0,40

9-7 баллов

0,49 - 0,40

12,2-9,5

балла

1,01-1,22

17,0- 10,7

балла

0,49 - 0,45

8,0 - 6,4

балла

0,79 - 0,70

4 балла

93,5 -67,6

5-й класс

0,29-0,10

<0,10

5,8-2 балла 1,8-0 баллов

0,69 - 0,60

<0,59

4,8-3 балла 2,8-0 баллов

1,29- 1,00

<0,99

6,7-1 балл 0,7-0 баллов

0,39 - 0,30 0,29-0,20

<0,20

6,5-4 балла 3,5- 1 балл 0,5-0 баллов

0,39 - 0,20 0,19-0,10

<0,10

9,2-3,5

3,2-0,5

0,2 балла

балла

балла

1,23- 1,44 1,45- 1,56

≥1,57

10,4-4,1

3,8-0,5 0,2-0 баллов

балла

балла

0,44 - 0,40 0,39-0,31

<0,30

6,0 - 4,4

4,0-0,8 0,4-0 баллов

балла

балла

0,69 - 0,60 0,59-0,50

<0,49

3 балла

2 балла 1-0 баллов

64,4 - 37 33,8 - 10,8

7,6-0

79. Классы финансового состояния предприятий

1-й класс — это предприятия с абсолютной финансовой устойчивостью и абсолютноплатежеспособные, чье финансовое состояние позволяет быть уверенными в своевременном выполнении

обязательств в соответствии с договорами, имеющие рациональную структуру имущества и его источников,

и, как правило, довольно прибыльные.

2-й класс — это предприятия с нормальным финансовым состоянием. Их финансовые показатели в

целом находятся очень близко к оптимальным, но по отдельным коэффициентам допускается некоторое

отставание. У предприятий 2-го класса, как правило, неоптимальное соотношение собственных и заемных

источников финансирования, сдвинутое в пользу заемного капитала. При этом наблюдается опережающий

прирост кредиторской задолженности по сравнению с приростом других заемных источников.

3-й класс — это предприятия, финансовое состояние которых можно оценить как среднее. При

анализе бухгалтерского баланса обнаруживается «слабость» отдельных финансовых показателей. У них

либо платежеспособность находится на границе минимально допустимого уровня, а финансовая

устойчивость нормальная, либо наоборот — неустойчивое финансовое состояние из-за преобладания

заемных источников финансирования, но есть некоторая текущая платежеспособность. При

взаимоотношениях с такими предприятиями вряд ли существует угроза потери средств, но выполнение

обязательств в срок представляется сомнительным.

4-й класс — это предприятия с неустойчивым финансовым состоянием. При взаимоотношениях с

ними имеется определенный финансовый риск. У них неудовлетворительная структура капитала, а

платежеспособность находится на нижней границе допустимых значений. Прибыль у таких предприятий,

как правило, отсутствует вовсе или очень незначительная, достаточная только для обязательных платежей в

бюджет.

5-й класс — это предприятия с кризисным финансовым состоянием. Они неплатежеспособны и

абсолютно неустойчивы с финансовой точки зрения. Эти предприятия убыточные.

79

80.

81.

82.

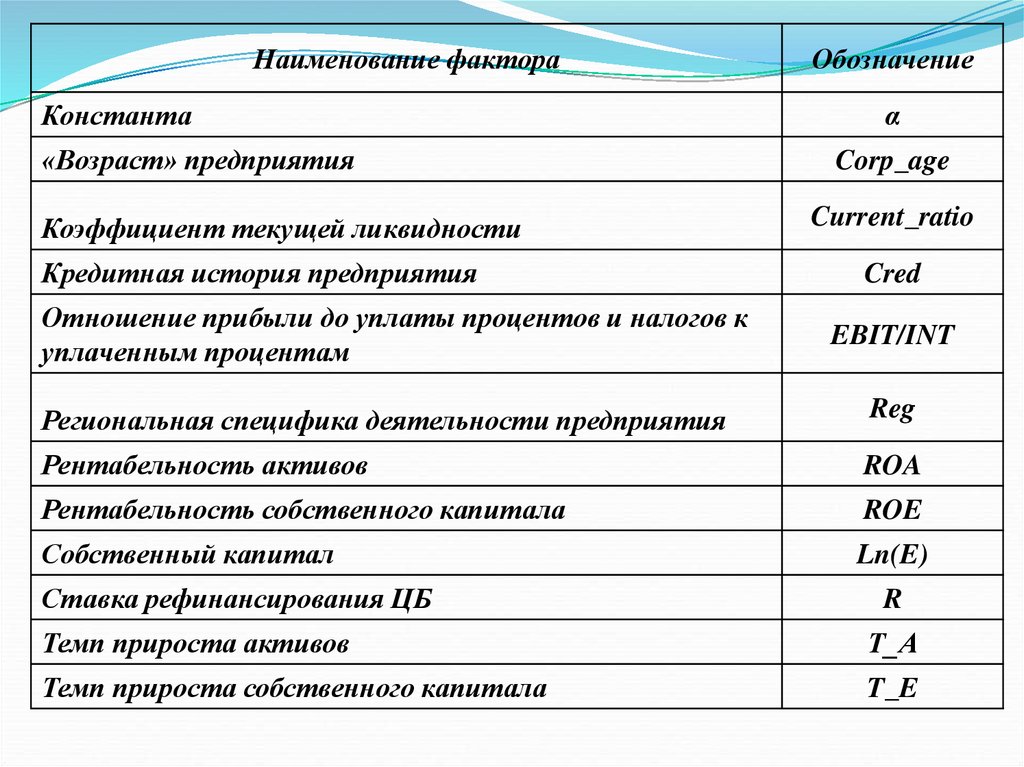

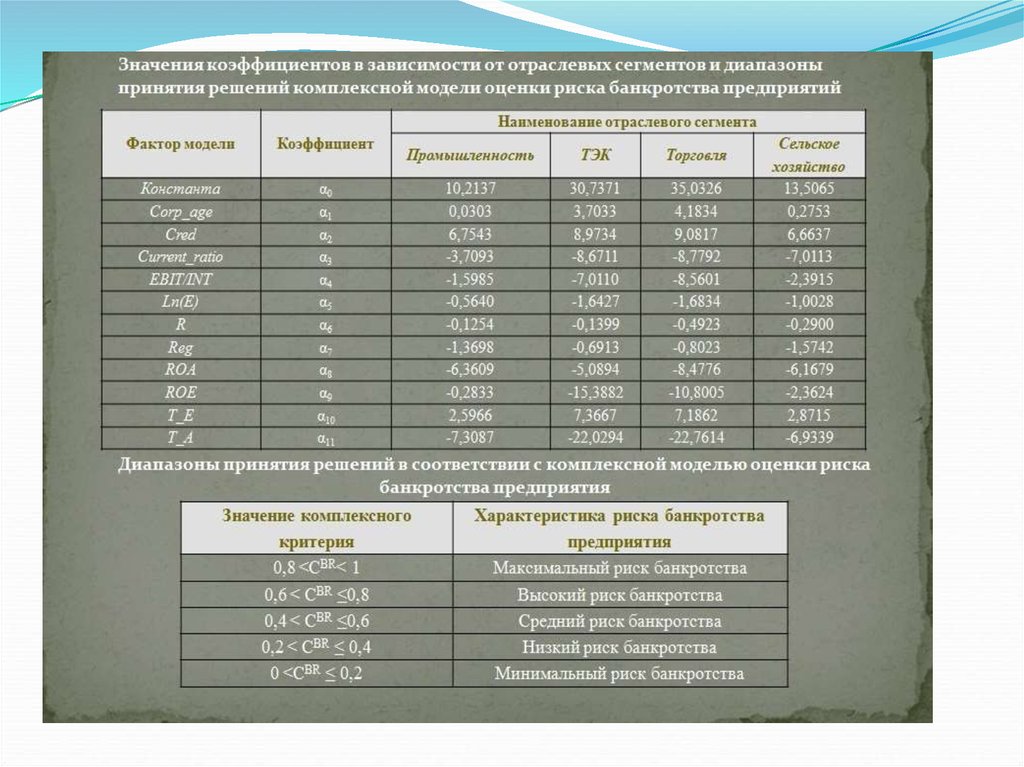

Наименование фактораКонстанта

«Возраст» предприятия

Коэффициент текущей ликвидности

Кредитная история предприятия

Отношение прибыли до уплаты процентов и налогов к

уплаченным процентам

Обозначение

α

Corp_age

Current_ratio

Cred

EBIT/INT

Региональная специфика деятельности предприятия

Reg

Рентабельность активов

ROA

Рентабельность собственного капитала

ROE

Собственный капитал

Ln(E)

Ставка рефинансирования ЦБ

R

Темп прироста активов

T_А

Темп прироста собственного капитала

T_E

83.

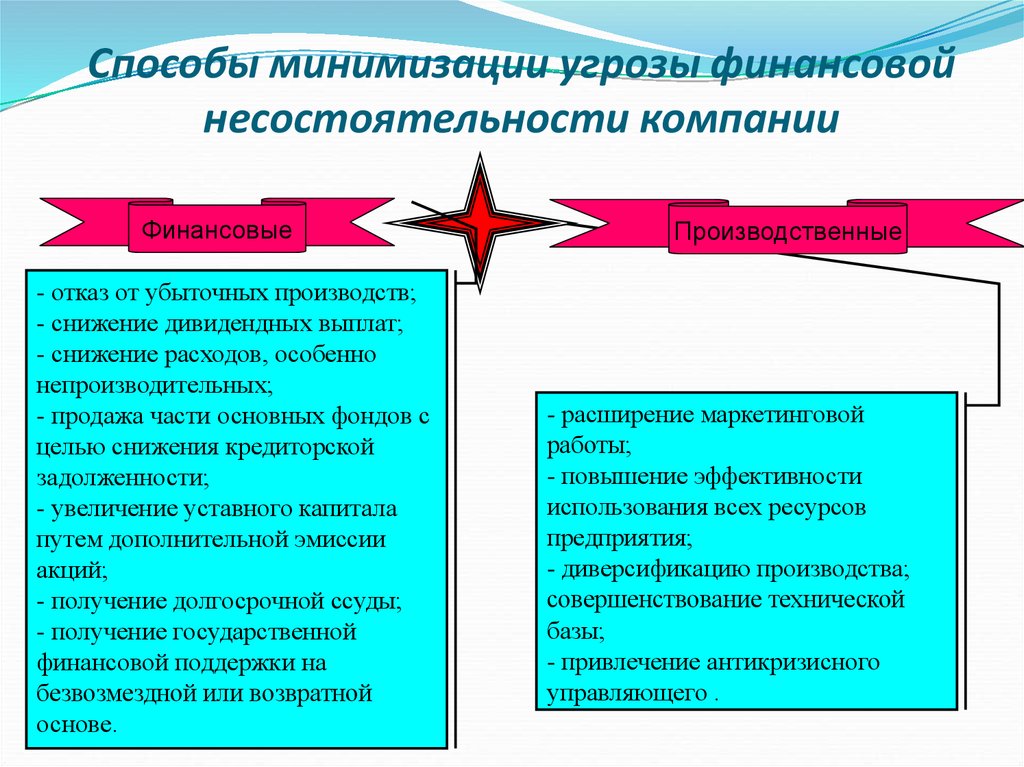

84. Способы минимизации угрозы финансовой несостоятельности компании

Финансовые- отказ от убыточных производств;

- снижение дивидендных выплат;

- снижение расходов, особенно

непроизводительных;

- продажа части основных фондов с

целью снижения кредиторской

задолженности;

- увеличение уставного капитала

путем дополнительной эмиссии

акций;

- получение долгосрочной ссуды;

- получение государственной

финансовой поддержки на

безвозмездной или возвратной

основе.

Производственные

- расширение маркетинговой

работы;

- повышение эффективности

использования всех ресурсов

предприятия;

- диверсификацию производства;

совершенствование технической

базы;

- привлечение антикризисного

управляющего .

finance

finance