Similar presentations:

Бухгалтерский учет в банке

1.

Бухгалтерский учет в банкеВАШ СОЮЗНИК В РАЗВИТИИ

2.

Бухгалтерский учет в банкеПлан занятия:

Понятие кредитной организации и банка. Банковские операции.

Принципы и задачи бухгалтерского учета в банке.

Основные понятия бухгалтерского учета.

3.

Понятие кредитной организацииФЗ «О Банках и банковской деятельности» N 395-1

Кредитная организация - юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на

основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право

осуществлять банковские операции, предусмотренные настоящим Федеральным законом.

Банк - кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские

операции:

1) привлечение во вклады денежных средств физических и юридических лиц,

2) размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности,

3) открытие и ведение банковских счетов физических и юридических лиц.

Как видно, кредитная организация – это организация с урезанными возможностями по сравнению с банком, а банк– это особая

разновидность кредитной организации. Кредитные организации могут выполнять лишь одну или несколько банковских операций

в совокупности, кроме сочетания, характерного для правового статуса банка. Допустимые сочетания банковских операций для

небанковских кредитных организаций устанавливаются Банком России.

Банковские операции — закрытый перечень операций, право совершения которых принадлежит кредитным организациям на

исключительной основе. Правила осуществления банковских операций, в том числе правила их материально-технического

обеспечения, устанавливаются Банком России. ФЗ «О Банках и банковской деятельности» N 395-1

4.

В соответствии с Федеральным законом «О банках и банковской деятельности»к банковским операциям относят:

9. осуществление

переводов денежных

средств без открытия

банковских счетов

1. привлечение денежных

средств физических и

юридических лиц во

вклады (до востребования

и на определенный срок)

2. размещение указанных в

пункте 1 привлеченных

средств от своего имени и

за свой счет

3. открытие и ведение

банковских счетов физических

и юридических лиц

8. выдача банковских

гарантий

4. осуществление переводов

денежных средств по поручению

физических и юридических лиц,

в том числе банковкорреспондентов, по их

банковским счетам

7. привлечение во вклады

и размещение

драгоценных металлов

6. купля-продажа иностранной

валюты в наличной и

безналичной формах

5. инкассация денежных

средств, векселей, платежных и

расчетных документов и

кассовое обслуживание

физических и юридических лиц

5.

Продукт – Услуга - ОперацияБАНКОВСКИЙ ПРОДУКТ - конкретный метод оказания банком (клиенту) услуги или логически связанного набора услуг.

Банковский продукт, в элементарном случае, может сводиться к исполнению одной единственной услуги , а может

подразумевать параллельное или последовательное, в том числе и затянутое на отдаленный промежуток времени исполнение

связанных услуг. Продукт может характеризоваться предопределенными параметрами – типовой продукт или значение

параметров может определяться индивидуально.

УСЛУГА- формально отделимый от соседних этап технологического процесса , завершающийся получением некоего логически

осмысленного результата.

БАНКОВСКАЯ ОПЕРАЦИЯ рассматривается как определенное действие или элемент банковской услуги. Это упорядоченная

совокупность действий сотрудников банка , которая не ориентирована на клиента.

Пример:

Продукт – «потребительский кредит»

Услуги:

–

Предоставление кредита

–

Погашение кредита через кассу

–

Погашение кредита через расчетный счет

–

Предоставление справки об отсутствии задолженности

Операции

–

Выдача кредита

–

Перечисление средств торговой точке

–

Открытие счета

–

Прием наличных д/с на р/c через кассу

–

Прием наличных д/с на р/c безналичным способом

–

Начисление процентов

–

Погашение кредита и процентов

–

Закрытие кредита и т.п

6.

Классификация операцийПассивные операции

Формы пассивных операций :

• Эмиссия ценных бумаг коммерческого банка.

• Отчисления от прибыли банка на формирование или увеличение фондов.

• Получение кредитов от других юридических лиц

• Депозитные операции

Пассивы банка – собственные средства + привлеченные средства

Активные операции

Активные операции - операции по размещению собственных и привлеченных средств банка для

получения прибыли.

Формы активных операций:

• Кредитные (ссудные).

• Инвестиционные.

• Гарантийные.

• Операции с ценными бумагами.

7.

Классификация операцийКомиссионные операции

Комиссионные операции - это такие операции, которые банк выполняет по поручению своих клиентов и

взимает с них плату в виде комиссионных.

Примеры комиссионных операций:

• Расчетно-кассовые операции

• Банковские ячейки (сейфы)

• Информационные услуги, бухгалтерское, юридическое обслуживание

Хозяйственные операции

Хозяйственные операции – это операции банка как хозяйствующего субъекта.

Примеры хозяйственных операций:

• Операции по заработной плате

• Операции взаимодействию с контрагентами

• Операции по расчетам с налоговыми органами и бюджетом

8.

Бухгалтерский учет в банкеПлан занятия:

Понятие кредитной организации и банка. Банковские операции.

Бухгалтерский учёт в банке. Принципы и задачи.

Основные понятие бухгалтерского учета.

9.

Бухгалтерский учет в банкеБухгалтерский учет — упорядоченная система сбора, регистрации и обобщения

информации в денежном выражении об имуществе, обязательствах кредитной

организации и их движении путем сплошного, непрерывного и документального

учета всех операций:

все аспекты хозяйственной и финансовой деятельности

непрерывно фиксируются во времени в виде записей

при этом каждая из операций отражается документально, что придает ей

юридическую силу.

10.

Бухгалтерский учет в банкеПринципы бухгалтерского учёта в банках:

1.

Непрерывность деятельности. Предполагается, что коммерческий банк будет непрерывно осуществлять свою деятельность в

будущем и не имеет предпосылок для ликвидации или совершения операций на невыгодных для себя условиях.

2.

Принцип осторожности. Активы и пассивы, доходы и расходы коммерческих банков должны отражаться в бухгалтерском

учете с достаточной степенью осторожности, чтобы не переносить действующие риски на следующие периоды.

3.

Своевременность отражения операций. Операции в большинстве своём отражаются в день их совершения.

4.

Раздельное отражение активов и пассивов банка. Это означает, что на уровне балансовых счетов первого порядка, то есть

трехзначных счетов, в банковском учете существуют только активные и пассивные счета. Активы и пассивы оцениваются

отдельно и отражаются в развернутом виде.

Исключение счёт 612 – «Выбытие и реализация» не имеет признака активности/пассивности, используется для

контроля над своевременностью совершения операций, на конец рабочего дня не должен иметь остатков.

5.

Преемственность входящего баланса. Это означает, что остатки средств на балансовых и внебалансовых счетах банковского

учёта на предыдущую отчётную дату должны соответствовать входящим остаткам на текущую дату.

11.

Бухгалтерский учет в банкеОсновным предназначением учета является обеспечение ВСЕХ

заинтересованных сторон информацией об операциях и финансовом

состоянии банка.

При этом информация должна быть легкодоступна, понятна,

непротиворечива и не должна допускать различных толкований.

Она используется в процессе непосредственного управления банком,

проведения операций, а также в целях анализа и контроля.

12.

Бухгалтерский учет в банкеОсновные задачи бухгалтерского учёта:

1.

Формирование детальной, достоверной и содержательной информации о деятельности кредитной организации, её

имущественном положении, необходимой внутренним пользователям – руководителям, учредителям, участникам банка, а также внешним пользователям – кредиторам, контролирующим органам, Банку России.

Открытость отчетности банка позволяет кредиторам и вкладчикам анализировать степень устойчивости банка, решать

вопрос о доверии к банку.

В свою очередь Банк России с целью поддержания устойчивости банковской системы страны должен анализировать

состояние дел в каждом коммерческом банке, выявлять тенденции, преобладающие в банковской системе страны за

каждый календарный период.

2.

Ведение подробного, полного и достоверно учета всех банковских операций, а также наличия и движения требований и

обязательств, использования банком материальных и финансовых ресурсов. Задача связана с детализацией бухгалтерского

учёта в коммерческих банках, которая позволяет дать полную информацию по каждой группе операций, выполненных

коммерческим банком за каждый рабочий день.

3.

Выявление внутрихозяйственных резервов для обеспечения финансовой устойчивости банка и предотвращения

отрицательных результатов деятельности.

4.

Использование бухгалтерского учёта для принятия управленческих решений. Достоверная отчётность банка позволяет

выявлять операции повышенного риска, недостаток ресурсов для совершения активных операций, потерю

платежеспособности, что позволяет немедленно принять управленческие решения, направленные на предотвращение

негативных явлений.

13.

Бухгалтерский учет в банкеПредмет бухгалтерского учета – активы и пассивы.

Активы — средства:

Кредиты, выданные Банком;

Инвестиционные операции – деятельность по вложению

средств в ценные бумаги;

Оказание услуг клиентам Банка – например, кассовые операции.

14.

Бухгалтерский учет в банкеОсновной документ банковского учёта - «Положение Банка России

№ 385-П О правилах ведения бухгалтерского учета в кредитных организациях,

расположенных на территории Российской Федерации»

15.

Бухгалтерский учет в банкеПлан занятия:

Понятие кредитной организации и банка. Банковские операции.

Бухгалтерский учёт в банке. Принципы и задачи.

Основные понятие бухгалтерского учета.

16.

Основные понятия бухгалтерского учетаСчет

Учетная позиция бухгалтерского учета. На счетах отражаются объекты учета (в

денежном или количественном измерении).

Сальдо

Разность между денежными поступлениями и расходами за определенный период

времени.

Входящий остаток

Состояние счета или его остаток на начало периода называется «входящий

остаток», «входящее сальдо» или «сальдо на начало периода».

17.

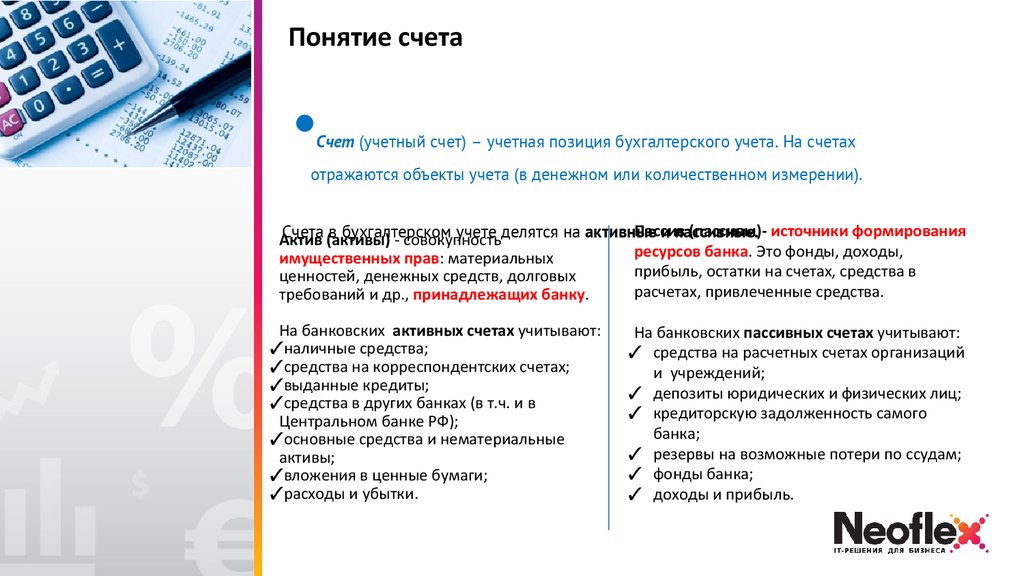

Понятие счетаСчет (учетный счет) – учетная позиция бухгалтерского учета. На счетах

отражаются объекты учета (в денежном или количественном измерении).

Пассив

(пассивы)- источники формирования

Счета (активы)

в бухгалтерском

учете делятся на активные

и пассивные.

Актив

- совокупность

ресурсов банка. Это фонды, доходы,

имущественных прав: материальных

прибыль, остатки на счетах, средства в

ценностей, денежных средств, долговых

расчетах, привлеченные средства.

требований и др., принадлежащих банку.

На банковских активных счетах учитывают:

✓наличные средства;

✓средства на корреспондентских счетах;

✓выданные кредиты;

✓средства в других банках (в т.ч. и в

Центральном банке РФ);

✓основные средства и нематериальные

активы;

✓вложения в ценные бумаги;

✓расходы и убытки.

На банковских пассивных счетах учитывают:

✓ средства на расчетных счетах организаций

и учреждений;

✓ депозиты юридических и физических лиц;

✓ кредиторскую задолженность самого

банка;

✓ резервы на возможные потери по ссудам;

✓ фонды банка;

✓ доходы и прибыль.

18.

Понятие Дебета и КредитаКаждый счет имеет две стороны: Дебет, Кредит.

Дебет - левая сторона бухгалтерского счета. Для активных счетов дебет (дебетовая

операция) означает увеличение учитываемых сумм, а в пассивных счетов их уменьшение.

Сумма всех дебетовых операций, отраженных по дебету счета, называется дебетовым

оборотом

АКТИВНЫЙ СЧЕТ

ПАССИВНЫЙ СЧЕТ

Кредит - правая сторона бухгалтерского счета. По активным счетам кредитовая операция

500 р

500 р

уменьшает остаток, а по пассивным , наоборот – увеличивает его Сумма всех кредитовых

операций, отраженных по кредиту счета, называется кредитовым оборотом.

+200 р

400 р

-300 р

-200 р

+300 р

600 р

19.

БалансБаланс — сгруппированная по счетам таблица о средствах банка (актив) и его ресурсах

(пассив). Баланс (от французского balance - весы) означает равенство актива и пассива.

Таблица баланса состоит из двух частей:

Актив - характеризует состояние (остаток - сумма) и размещение (вложение) средств

банка.

Пассив — состояние (остаток на счетах) ресурсов (источников) тех же средств на

определенную дату (ежедневно, на первое число месяца, квартала, года).

Следовательно, денежной сумме источников должно соответствовать денежное вложение

средств, т.е. при заполнении (сведении) баланса необходимо обязательно добиваться

равенства актива и пассива - это и будет балансом - равновесием.

20.

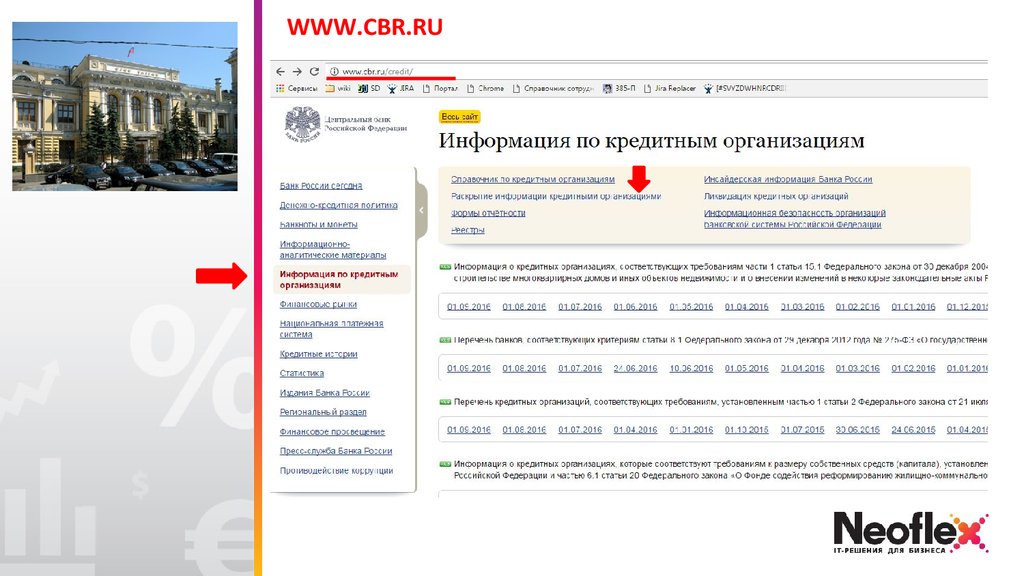

WWW.CBR.RU21.

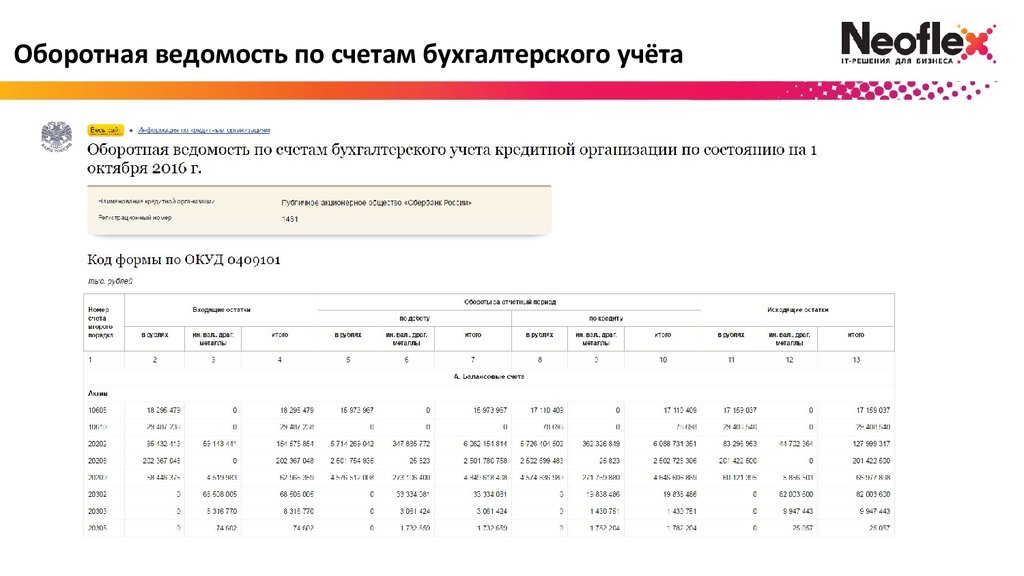

Оборотная ведомость по счетам бухгалтерского учёта22.

Оборотная ведомость по счетам бухгалтерского учёта…….

…….

23.

Бухгалтерский учет в банкеПлан занятия:

Понятие кредитной организации и банка. Банковские операции.

Бухгалтерский учёт в банке. Принципы и задачи.

Основные понятие бухгалтерского учета.

24.

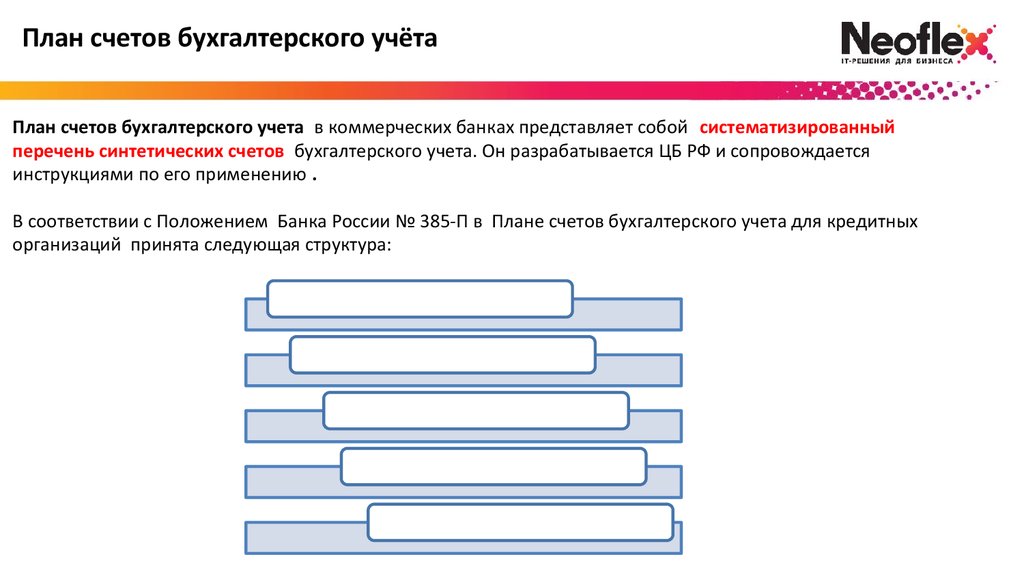

План счетов бухгалтерского учётаПлан счетов бухгалтерского учета в коммерческих банках представляет собой систематизированный

перечень синтетических счетов бухгалтерского учета. Он разрабатывается ЦБ РФ и сопровождается

инструкциями по его применению .

В соответствии с Положением Банка России № 385-П в Плане счетов бухгалтерского учета для кредитных

организаций принята следующая структура:

Главы учёта

Разделы

Подразделы

Счета первого порядка

Счета второго порядка

25.

План счетов бухгалтерского учётаГлавы и разделы плана счетов:

ГЛАВА А. БАЛАНСОВЫЕ СЧЕТА

– РАЗДЕЛ 1 КАПИТАЛ

– РАЗДЕЛ 2 ДЕНЕЖНЫЕ СРЕДСТВА И ДРАГОЦЕННЫЕ МЕТАЛЛЫ

– РАЗДЕЛ 3 МЕЖБАНКОВСКИЕ ОПЕРАЦИИ

– РАЗДЕЛ 4 ОПЕРАЦИИ С КЛИЕНТАМИ СРЕДСТВА НА СЧЕТАХ

– РАЗДЕЛ 5 ОПЕРАЦИИ С ЦЕННЫМИ БУМАГАМИ

– РАЗДЕЛ 6 СРЕДСТВА И ИМУЩЕСТВО

– РАЗДЕЛ 7 РЕЗУЛЬТАТЫ ДЕЯТЕЛЬНОСТИ

•ГЛАВА Б. СЧЕТА ДОВЕРИТЕЛЬНОГО УПРАВЛЕНИЯ

•ГЛАВА В. ВНЕБАЛАНСОВЫЕ СЧЕТА

– РАЗДЕЛ 1(счета раздела в кредитных организациях не открываются)

– РАЗДЕЛ 2 НЕОПЛАЧЕННЫЙ УСТАВНЫЙ КАПИТАЛ КРЕДИТНЫХ ОРГАНИЗАЦИЙ

– РАЗДЕЛ 3 ЦЕННЫЕ БУМАГИ

– РАЗДЕЛ 4 РАСЧЕТНЫЕ ОПЕРАЦИИ И ДОКУМЕНТЫ

– РАЗДЕЛ 5 КРЕДИТНЫЕ И ЛИЗИНГОВЫЕ ОПЕРАЦИИ

– РАЗДЕЛ 6 ЗАДОЛЖЕННОСТЬ, ВЫНЕСЕННАЯ ЗА БАЛАНС

– РАЗДЕЛ 7 КОРРЕСПОНДИРУЮЩИЕ СЧЕТА

•ГЛАВА Г. СРОЧНЫЕ СДЕЛКИ

•ГЛАВА Д. СЧЕТА ДЕПО

26.

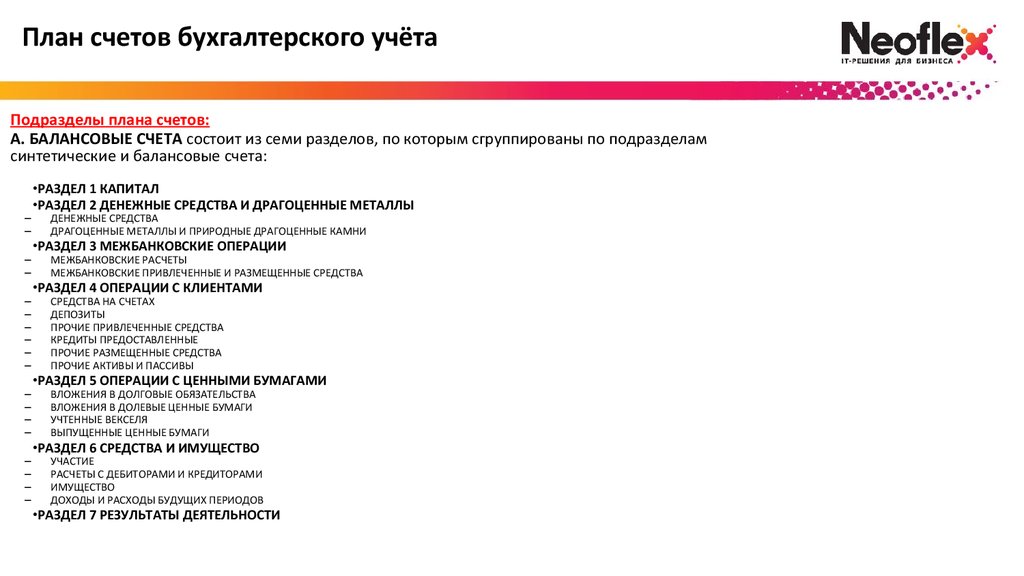

План счетов бухгалтерского учётаПодразделы плана счетов:

А. БАЛАНСОВЫЕ СЧЕТА состоит из семи разделов, по которым сгруппированы по подразделам

синтетические и балансовые счета:

•РАЗДЕЛ 1 КАПИТАЛ

•РАЗДЕЛ 2 ДЕНЕЖНЫЕ СРЕДСТВА И ДРАГОЦЕННЫЕ МЕТАЛЛЫ

–

–

ДЕНЕЖНЫЕ СРЕДСТВА

ДРАГОЦЕННЫЕ МЕТАЛЛЫ И ПРИРОДНЫЕ ДРАГОЦЕННЫЕ КАМНИ

•РАЗДЕЛ 3 МЕЖБАНКОВСКИЕ ОПЕРАЦИИ

–

–

МЕЖБАНКОВСКИЕ РАСЧЕТЫ

МЕЖБАНКОВСКИЕ ПРИВЛЕЧЕННЫЕ И РАЗМЕЩЕННЫЕ СРЕДСТВА

•РАЗДЕЛ 4 ОПЕРАЦИИ С КЛИЕНТАМИ

–

–

–

–

–

–

СРЕДСТВА НА СЧЕТАХ

ДЕПОЗИТЫ

ПРОЧИЕ ПРИВЛЕЧЕННЫЕ СРЕДСТВА

КРЕДИТЫ ПРЕДОСТАВЛЕННЫЕ

ПРОЧИЕ РАЗМЕЩЕННЫЕ СРЕДСТВА

ПРОЧИЕ АКТИВЫ И ПАССИВЫ

•РАЗДЕЛ 5 ОПЕРАЦИИ С ЦЕННЫМИ БУМАГАМИ

–

–

–

–

ВЛОЖЕНИЯ В ДОЛГОВЫЕ ОБЯЗАТЕЛЬСТВА

ВЛОЖЕНИЯ В ДОЛЕВЫЕ ЦЕННЫЕ БУМАГИ

УЧТЕННЫЕ ВЕКСЕЛЯ

ВЫПУЩЕННЫЕ ЦЕННЫЕ БУМАГИ

•РАЗДЕЛ 6 СРЕДСТВА И ИМУЩЕСТВО

–

–

–

–

УЧАСТИЕ

РАСЧЕТЫ С ДЕБИТОРАМИ И КРЕДИТОРАМИ

ИМУЩЕСТВО

ДОХОДЫ И РАСХОДЫ БУДУЩИХ ПЕРИОДОВ

•РАЗДЕЛ 7 РЕЗУЛЬТАТЫ ДЕЯТЕЛЬНОСТИ

27.

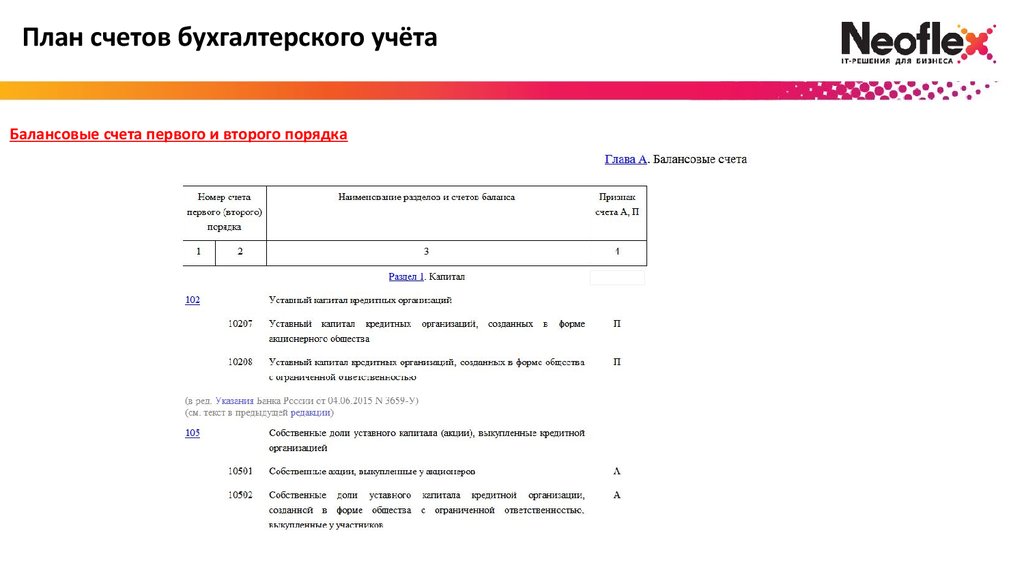

План счетов бухгалтерского учётаБалансовые счета первого и второго порядка

28.

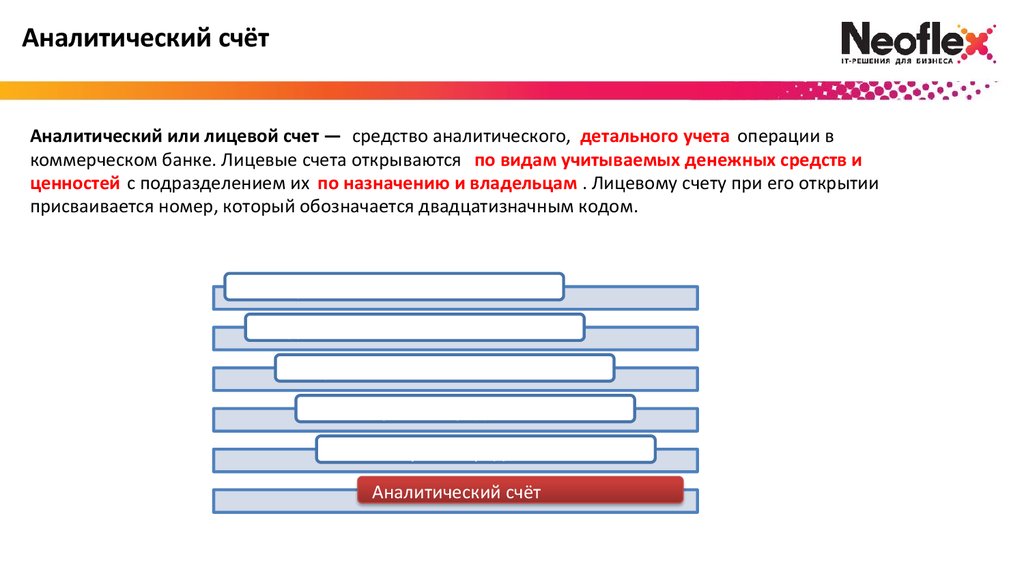

Аналитический счётАналитический или лицевой счет — средство аналитического, детального учета операции в

коммерческом банке. Лицевые счета открываются по видам учитываемых денежных средств и

ценностей с подразделением их по назначению и владельцам . Лицевому счету при его открытии

присваивается номер, который обозначается двадцатизначным кодом.

Главы учёта

Разделы

Подразделы

Счета первого порядка

Счета второго порядка

Аналитический счёт

29.

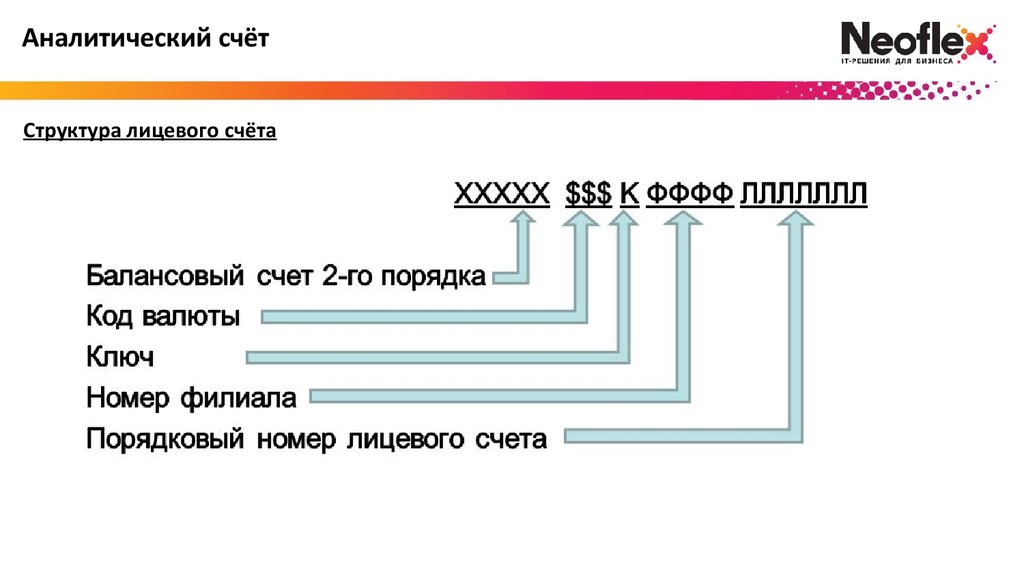

Аналитический счётСтруктура лицевого счёта

30.

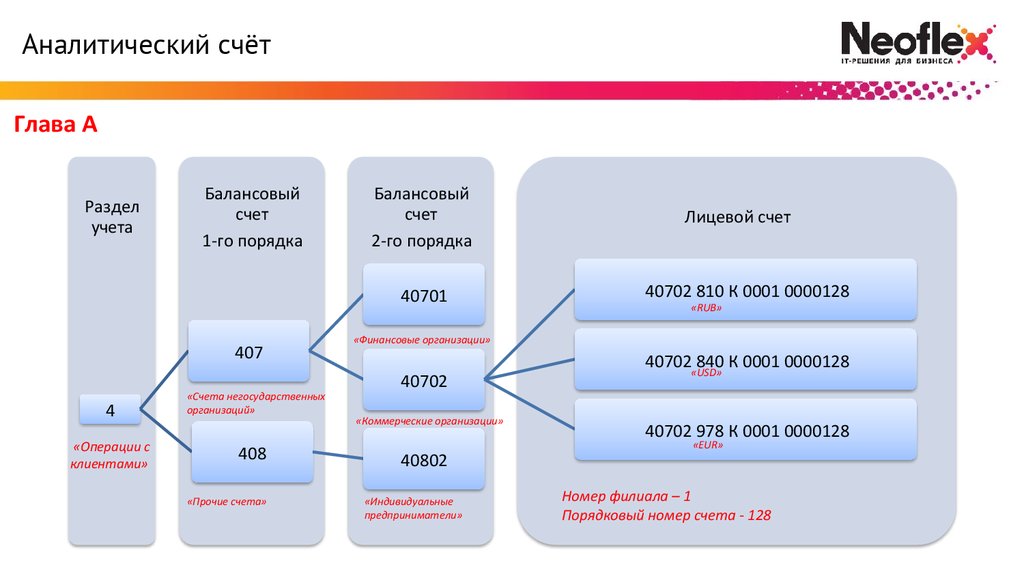

Аналитический счётГлава А

Раздел

учета

Балансовый

счет

1-го порядка

Балансовый

счет

2-го порядка

40701

407

4

«Операции с

клиентами»

«Счета негосударственных

организаций»

408

«Прочие счета»

Лицевой счет

40702 810 К 0001 0000128

«RUB»

«Финансовые организации»

40702

«Коммерческие организации»

40702«USD»

840 К 0001 0000128

40702 978 К 0001 0000128

«EUR»

40802

«Индивидуальные

предприниматели»

Номер филиала – 1

Порядковый номер счета - 128

31.

Бухгалтерский учет в банкеПлан занятия:

Понятие кредитной организации и банка. Банковские операции.

Бухгалтерский учёт в банке. Принципы и задачи.

Основные понятие бухгалтерского учета.

32.

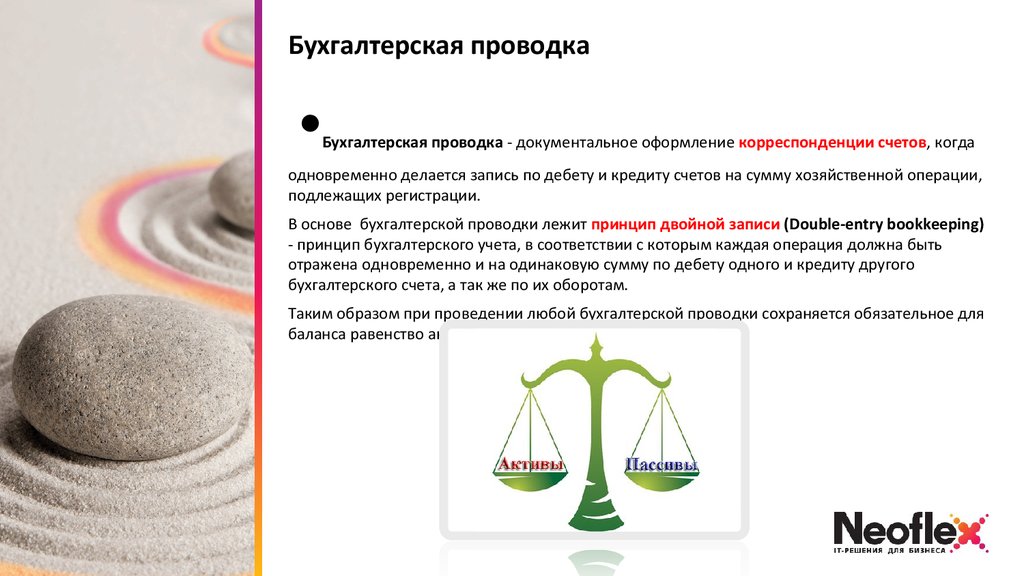

Бухгалтерская проводкаБухгалтерская проводка - документальное оформление корреспонденции счетов, когда

одновременно делается запись по дебету и кредиту счетов на сумму хозяйственной операции,

подлежащих регистрации.

В основе бухгалтерской проводки лежит принцип двойной записи (Double-entry bookkeeping)

- принцип бухгалтерского учета, в соответствии с которым каждая операция должна быть

отражена одновременно и на одинаковую сумму по дебету одного и кредиту другого

бухгалтерского счета, а так же по их оборотам.

Таким образом при проведении любой бухгалтерской проводки сохраняется обязательное для

баланса равенство актива и пассива.

33.

Бухгалтерская проводкаПри двойной записи возникает взаимосвязь (корреспонденция) счетов.

Корреспонденция счетов - метод ведения бухгалтерского учета; двойная запись

операции, когда каждая бухгалтерская операция отражается одной и той же суммой в

двух счетах: дебете одного и кредите другого.

Корреспонденция счетов позволяет повысить надежность учета, помогает лучшему

уяснению сути хозяйственных операций

Существует 4 типа бухгалтерских проводок, отражающих комбинации корреспонденции

активных и пассивных счетов по дебету и кредиту.

34.

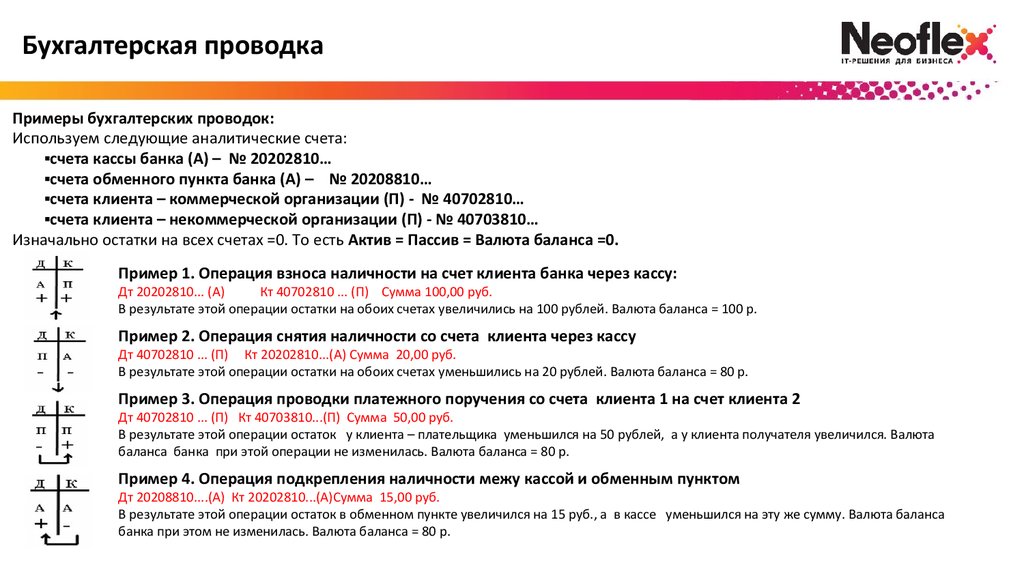

Бухгалтерская проводкаПримеры бухгалтерских проводок:

Используем следующие аналитические счета:

▪счета кассы банка (А) – № 20202810…

▪счета обменного пункта банка (А) – № 20208810…

▪счета клиента – коммерческой организации (П) - № 40702810…

▪счета клиента – некоммерческой организации (П) - № 40703810…

Изначально остатки на всех счетах =0. То есть Актив = Пассив = Валюта баланса =0.

Пример 1. Операция взноса наличности на счет клиента банка через кассу:

Дт 20202810... (А)

Кт 40702810 ... (П) Сумма 100,00 руб.

В результате этой операции остатки на обоих счетах увеличились на 100 рублей. Валюта баланса = 100 р.

Пример 2. Операция снятия наличности со счета клиента через кассу

Дт 40702810 ... (П) Кт 20202810...(А) Сумма 20,00 руб.

В результате этой операции остатки на обоих счетах уменьшились на 20 рублей. Валюта баланса = 80 р.

Пример 3. Операция проводки платежного поручения со счета клиента 1 на счет клиента 2

Дт 40702810 ... (П) Кт 40703810...(П) Сумма 50,00 руб.

В результате этой операции остаток у клиента – плательщика уменьшился на 50 рублей, а у клиента получателя увеличился. Валюта

баланса банка при этой операции не изменилась. Валюта баланса = 80 р.

Пример 4. Операция подкрепления наличности межу кассой и обменным пунктом

Дт 20208810....(А) Кт 20202810...(А)Сумма 15,00 руб.

В результате этой операции остаток в обменном пункте увеличился на 15 руб., а в кассе уменьшился на эту же сумму. Валюта баланса

банка при этом не изменилась. Валюта баланса = 80 р.

35.

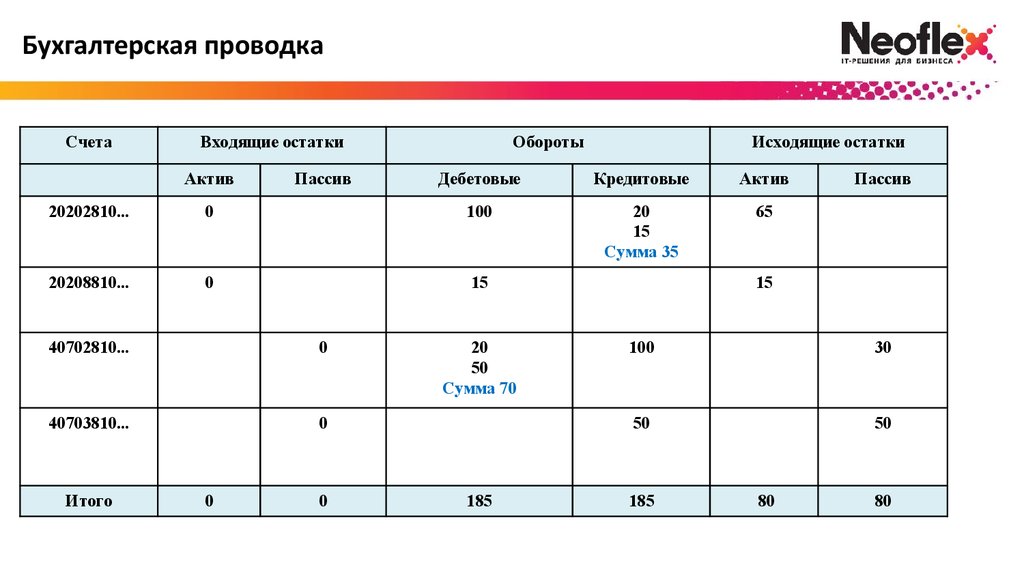

Бухгалтерская проводкаСчета

Входящие остатки

Актив

Пассив

Обороты

Дебетовые

Кредитовые

Актив

20

15

Сумма 35

65

20202810...

0

100

20208810...

0

15

40702810...

0

40703810...

0

Итого

0

0

Исходящие остатки

20

50

Сумма 70

185

Пассив

15

100

30

50

50

185

80

80

36.

Банковский кредитБанковский кредит:

с одной стороны, денежная сумма, предоставляемая банком на определённый

срок и на определённых условиях,

с другой стороны — определённая технология удовлетворения

заявленной заёмщиком финансовой потребности.

Кредитные отношения осуществляются в соответствии с общепризнанными базовыми

принципами кредитования: срочность, платность, возвратность и целевое

использование.

37.

Банковский кредитСпособы предоставления кредита:

путем зачисления средств на расчетные счета клиентов;

открытием кредитной линии, на основе заключения договора о предоставлении

кредита путем открытия кредитной линии;

кредитованием по «овердрафту», то есть выдачей кредита при временной

потребности в средствах

38.

Классификация кредитовКредиты физическим лицам:

разовый кредит:

потребительские кредиты

ипотечные кредиты

кредиты на образование

кредиты на неотложные нужды

кредитные карты — это платежные карты, которые позволяют клиенту оплачивать

товары и услуги за счет средств банка. В России под такими картами

подразумеваются в том числе и дебетовые карты с овердрафтом (держатель

39.

Классификация кредитовКредиты юридическим лицам:

разовый (коммерческий) кредит — зачисление всей суммы кредита в полном

объеме на расчетный счет заемщика за один раз;

кредитная линия – юридически оформленное обязательство банка выдавать

клиенту денежные средства в кредит в определенном объеме в течение

оговоренного времени:

• невозобновляемая (лимит выдачи);

• возобновляемая

(лимит задолженности) - автоматически возобновляется

при погашении заемщиком ранее использованной части – в пределах срока, на

который она была открыта;

транш - часть кредита, выдаваемая в рамках кредитной линии на основании

заявления заемщика;

40.

Операции кредитованияВыдача кредитов

Начисление и погашение начисленных процентов по кредиту

Погашение основного долга

Перенос на счета просроченной задолженности

41.

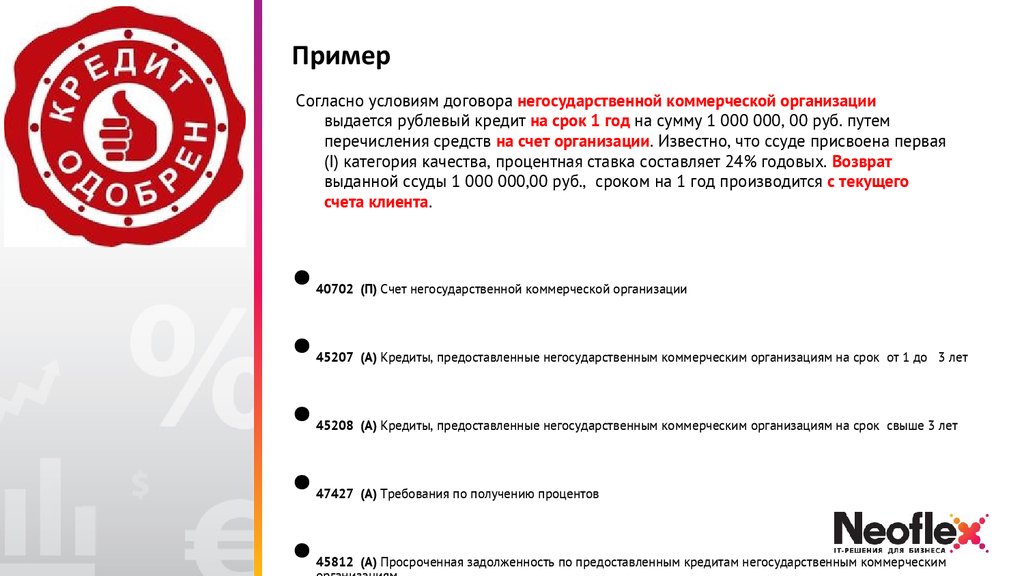

ПримерСогласно условиям договора негосударственной коммерческой организации

выдается рублевый кредит на срок 1 год на сумму 1 000 000, 00 руб. путем

перечисления средств на счет организации. Известно, что ссуде присвоена первая

(I) категория качества, процентная ставка составляет 24% годовых. Возврат

выданной ссуды 1 000 000,00 руб., сроком на 1 год производится с текущего

счета клиента.

40702 (П) Счет негосударственной коммерческой организации

45207 (А) Кредиты, предоставленные негосударственным коммерческим организациям на срок от 1 до 3 лет

45208 (А) Кредиты, предоставленные негосударственным коммерческим организациям на срок свыше 3 лет

47427 (А) Требования по получению процентов

45812 (А) Просроченная задолженность по предоставленным кредитам негосударственным коммерческим

42.

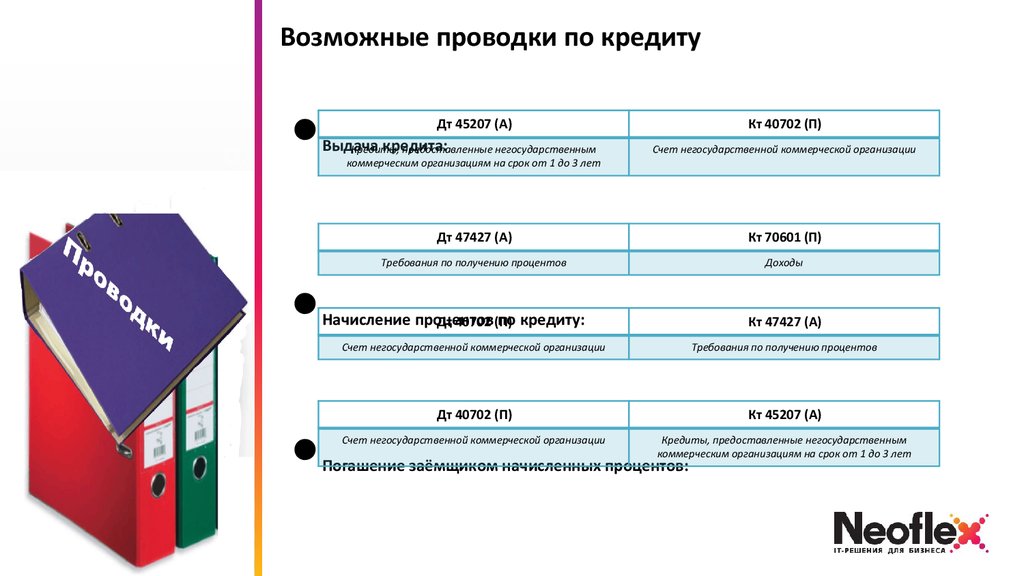

Возможные проводки по кредитуДт 45207 (А)

Выдача

кредита:

Кредиты,

предоставленные негосударственным

Кт 40702 (П)

Счет негосударственной коммерческой организации

коммерческим организациям на срок от 1 до 3 лет

Дт 47427 (А)

Кт 70601 (П)

Требования по получению процентов

Доходы

Начисление процентов

по кредиту:

Дт 40702 (П)

Кт 47427 (А)

Счет негосударственной коммерческой организации

Требования по получению процентов

Дт 40702 (П)

Кт 45207 (А)

Счет негосударственной коммерческой организации

Кредиты, предоставленные негосударственным

коммерческим организациям на срок от 1 до 3 лет

Погашение заёмщиком начисленных процентов:

43.

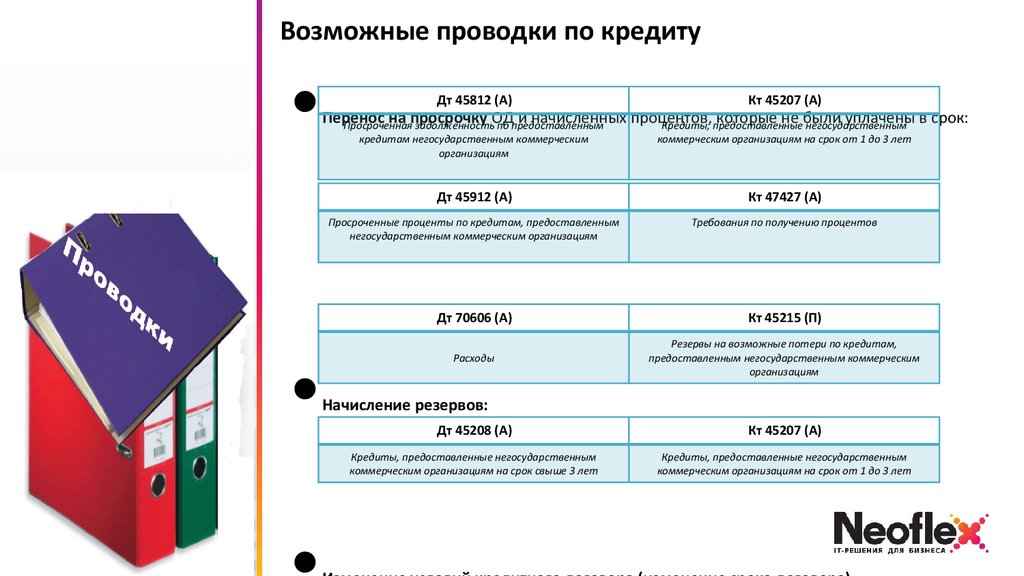

Возможные проводки по кредитуДт 45812 (А)

Кт 45207 (А)

Перенос

на просрочку ОД и начисленных процентов,

которые не были уплачены в срок:

Просроченная задолженность по предоставленным

Кредиты, предоставленные негосударственным

кредитам негосударственным коммерческим

организациям

коммерческим организациям на срок от 1 до 3 лет

Дт 45912 (А)

Кт 47427 (А)

Просроченные проценты по кредитам, предоставленным

негосударственным коммерческим организациям

Требования по получению процентов

Дт 70606 (А)

Кт 45215 (П)

Расходы

Резервы на возможные потери по кредитам,

предоставленным негосударственным коммерческим

организациям

Начисление резервов:

Дт 45208 (А)

Кт 45207 (А)

Кредиты, предоставленные негосударственным

коммерческим организациям на срок свыше 3 лет

Кредиты, предоставленные негосударственным

коммерческим организациям на срок от 1 до 3 лет

44.

БЛАГОДАРЮ ЗА ВНИМАНИЕЗадавайте, пожалуйста, вопросы

Кашичкина Наталия

www.neoflex.ru

Телефон: +7(8452)399-790 доб. 701

E-mail: nkashichkina@neoflex.ru

finance

finance