Similar presentations:

Ресурсы коммерческого банка

1. Тема 3 РЕСУРСЫ КОММЕРЧЕСКОГО БАНКА

Банковское делоТема 3 РЕСУРСЫ КОММЕРЧЕСКОГО БАНКА

Лектор

Мусина А.А., д.э.н.,

доцент

Астана, 2017

2. Литература

Банковское дело/Под ред Г.С. Сейткасимова, Астана:КазУЭФМТ,2016г.

О нормативных значениях и методике расчетов пруденциальных

нормативов и иных обязательных к соблюдению норм и лимитов

размера капитала банка на определенную дату и Правил расчета и

лимитов открытой валютной позиции банка // Постановление

Правления НБ РК от 30 мая 2016 года. –№147.

Правила формирования банками второго уровня динамического

резерва и установления минимального размера динамического

резерва, размера ожидаемых потерь.-Утверждены Постановлением

Правления Национального Банка Республики Казахстан от 27 мая

2013 года № 137.

Сейткасимов Г.С., Маулетов К.М., Мусина А.А. Банковское дело:курс

лекций.- Астана:КазУЭФМТ, 2008.-243с.

Закон РК О банках и банковской деятельности в РК от 31.08.1995 г.

Закон РК Об обязательном гарантировании депозитов, размещенных

в банках второго уровня Республики Казахстан - от 7 июля 2006 г.

2

3. ПЛАН ЛЕКЦИИ

1.2.

3.

4.

5.

6.

Экономическое содержание ресурсов

коммерческого банка

Собственный капитал банка: состав,

структура, функции и роль

Показатели достаточности собственного

капитала банка

Депозитный портфель и депозитная

политика коммерческого банка

Система гарантирования вкладов

Недепозитные источники средств КБ

3

4. Общая характеристика ресурсов коммерческого банка

Под банковскими ресурсами следуетпонимать совокупность средств,

находящихся в распоряжении банков и

используемых ими для кредитных и других

активных операций.

4

5. БАНКОВСКИЕ РЕСУРСЫ

В состав банковских ресурсов входятсредства:

o собственные (уставный, резервный

капитал, фонды, нераспределенная

прибыль и т.п.)

Привлеченные (депозиты и пр.

Кредиторы),

заемные (займы, долговые

обязательства).

5

6. Структура ресурсов коммерческих банков Казахстана (%)

ДатаВсего

ресурсов

Привлеченные Собственный

средства

капитал

01.01.2006

100

90,2

9,8

01.01.2007

100

90,0

10,0

01.01.2012

100

89,8

10,2

01/01/2015

100

80,1

19,9

6

7. состав собственного капитала

Уставный капиталРезервный капитал

Прочие фонды

(средства)

Нераспределенная

прибыль

7

8. Состав привлеченных и заемных ресурсов

•депозитыюридических и

физических лиц,

• ценные бумаги,

•Займы других банков

•Займы Правительства

•внешние

заимствования

8

9. Таблица 1. Структура фондирования банковского сектора РК

Показатели(ресурсы)

Межбанковские

вклады

Займы полученные

01.01.2014

млрд. тенге в % к

итогу

283,0

1,8%

585,6

3,8%

Вклады клиентов

9 844,9

Ценные бумаги

Уставный капитал

Резервный капитал

Нераспределенная

чистая прибыль

Прочие пассивы

Итого пассивы

01.01.2017

млрд. тенге

в%к

итогу

418,3

1,6

1236,3

4,8

63,7%

17 268,6

67,6

978,2

6,3%

1 778,1

7,0

2 821,6

506,1

236,9

18,2%

3,3%

1,5%

1 618,8

6,3

1,1

1,6

205,4

15 461,7

1,3%

100,0%

2 563,7

465,1

275,6

25 556,8

10,0

100,0%

9

10. 2 вопрос Собственный капитал банка: понятие, состав, структура

Формирование собственного капитала (СК)–одно из главных условий для создания и

функционирования коммерческого банка

За счет акционерного (уставного) капитала

начинается оборот банковского капитала, под

который инициируется привлечение

денежных средств клиентов в виде депозитов

и других займов

10

11.

Собственные средствавсе виды пассивов,

образованные

в процессе внутренней

деятельности банка

Собственный капитал

величина, определяемая

расчетным путем,

которая используется

как

финансовый показатель

11

12. Собственный капитал банка

специально созданные фонды и резервы,находящиеся в обороте банка в течение

всего срока его функционирования и

предназначенные для обеспечения

экономической стабильности

коммерческого банка и покрытия

возможных убытков

12

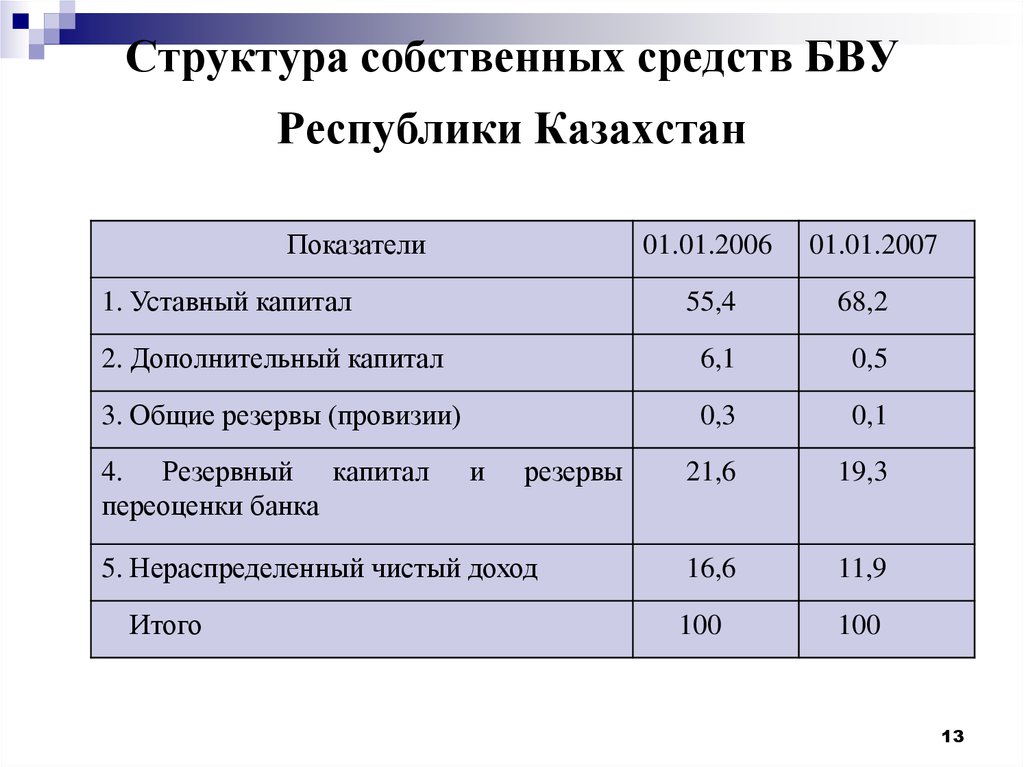

13. Структура собственных средств БВУ Республики Казахстан

Показатели01.01.2006

1. Уставный капитал

01.01.2007

55,4

68,2

2. Дополнительный капитал

6,1

0,5

3. Общие резервы (провизии)

0,3

0,1

21,6

19,3

16,6

11,9

100

100

4. Резервный капитал

переоценки банка

и

резервы

5. Нераспределенный чистый доход

Итого

13

14. Собственный капитал БВУ на 01.01.2017 г. (млрд.тенге)

Уставный капитал1618,8

Резервный капитал и резервы переоценки

Нераспределенная чистая прибыль

(непокрытый убыток) текущего года

275,6

397,4

Прочие средства

934,3

Всего расчетный собственный капитал

Источник http://www.nanionalbank.kz/

3226,1

14

15. Функции собственного капитала банка

Защитная - ограждение интересоввкладчиков и акционеров банка

Оперативная - финансирование

собственных затрат банка

Регулирующая – применение в

расчетах нормативных показателей

15

16. Значение собственного капитала для платежеспособности банка

платежеспособный банк – это банк, укоторого сохраняется нетронутым уставный

(акционерный) капитал, при этом стоимость

активов должна быть не меньше суммы

обязательств банка и его акционерного

капитала.

СК = А – П

А –активы П- обязательства

Если П>А, то СК – отрицательный – признак

неплатежеспособности банка

16

17. Что такое НЕПЛАТЕЖЕСПОСОБНЫЙ БАНК?

СК = А – ПА –активы П- обязательства

Если П>А, то СК – отрицательный – признак

неплатежеспособности банка.

НЕПЛАТЕЖЕСПОСОБНЫЙ БАНК

Это банк, у которого собственный

капитал (СК) ниже 0 (отрицательный)

17

18. Применение СК в расчете нормативов

Достаточностьсобственного капитала

СК/Активы

Коэффициент максимального риска

на одного заемщика

Задолженность/СК

18

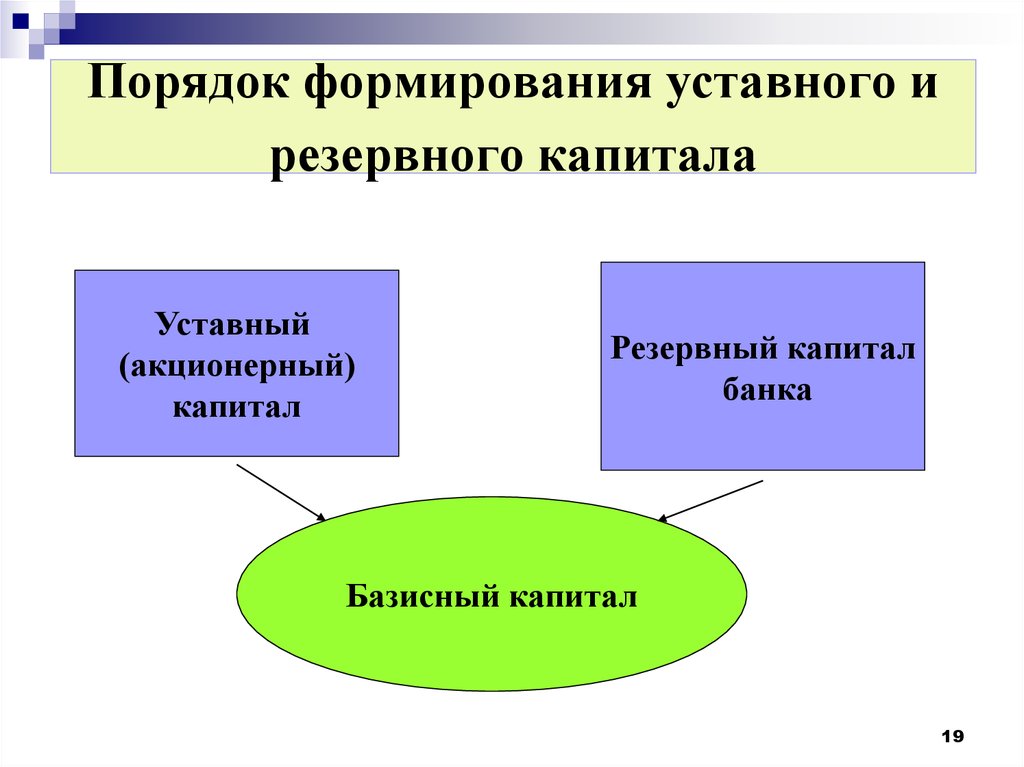

19. Порядок формирования уставного и резервного капитала

Уставный(акционерный)

капитал

Резервный капитал

банка

Базисный капитал

19

20. уставный капитал банка

формируется в национальной валютеРеспублики Казахстан за счет

продажи акций - согласно Закону

РК “Об акционерных обществах” и

Закону РК “О банках и банковской

деятельности”

20

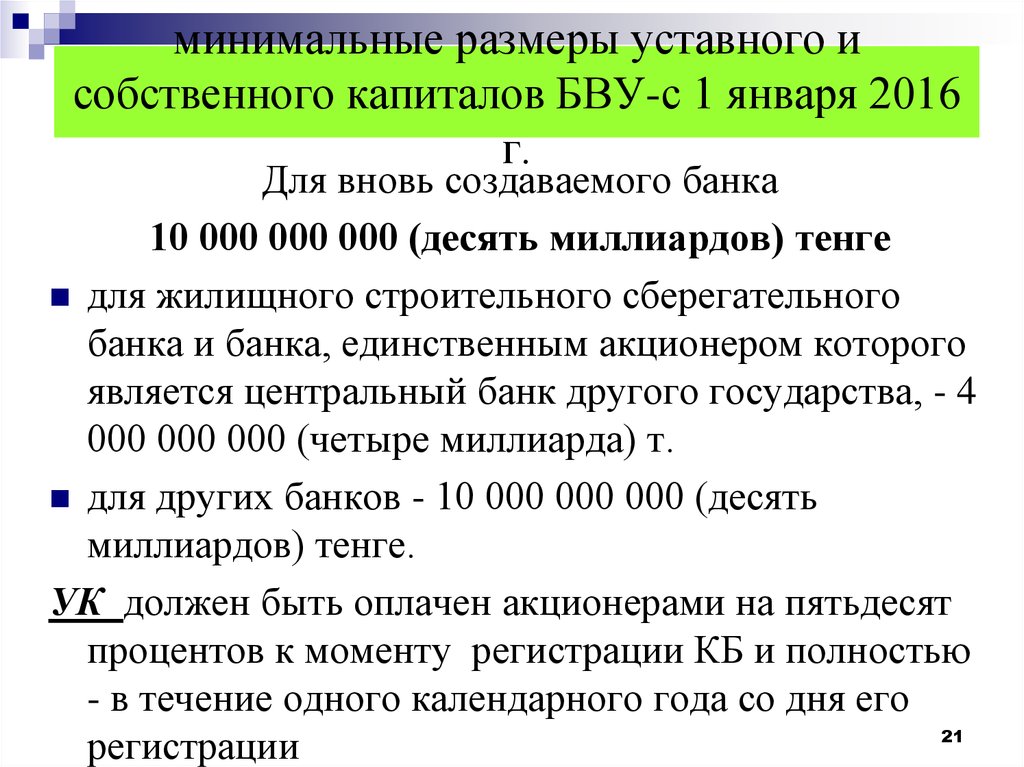

21. минимальные размеры уставного и собственного капиталов БВУ-с 1 января 2016 г.

Для вновь создаваемого банка10 000 000 000 (десять миллиардов) тенге

для жилищного строительного сберегательного

банка и банка, единственным акционером которого

является центральный банк другого государства, - 4

000 000 000 (четыре миллиарда) т.

для других банков - 10 000 000 000 (десять

миллиардов) тенге.

УК должен быть оплачен акционерами на пятьдесят

процентов к моменту регистрации КБ и полностью

- в течение одного календарного года со дня его

21

регистрации

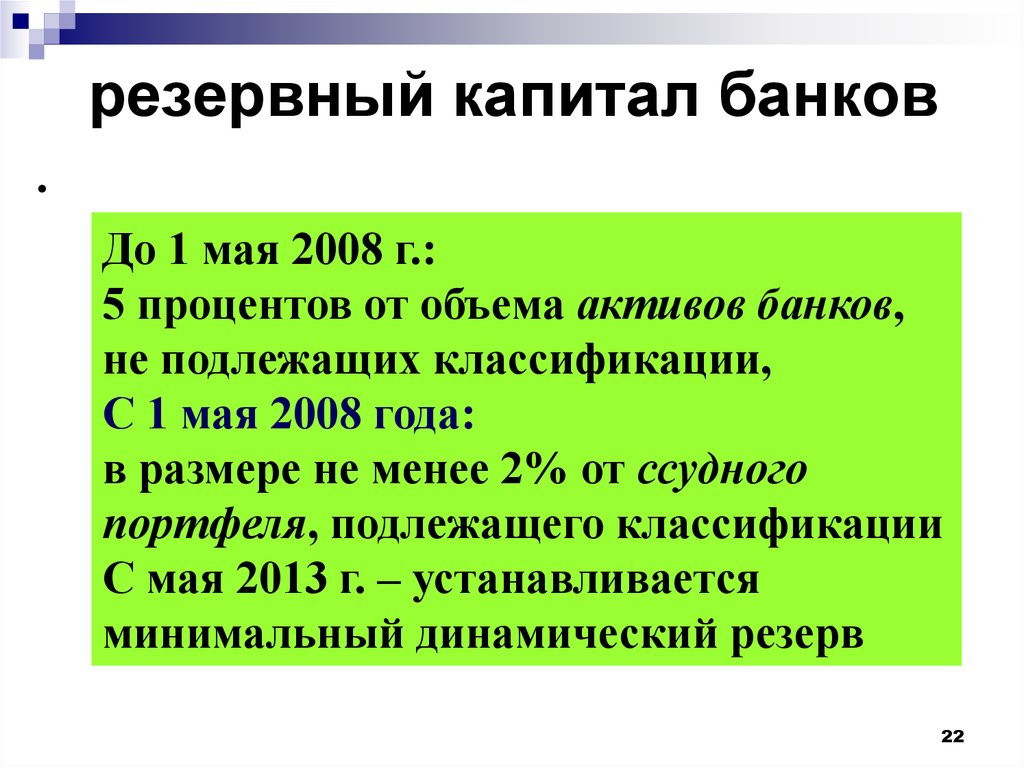

22. резервный капитал банков

.До 1 мая 2008 г.:

5 процентов от объема активов банков,

не подлежащих классификации,

С 1 мая 2008 года:

в размере не менее 2% от ссудного

портфеля, подлежащего классификации

С мая 2013 г. – устанавливается

минимальный динамический резерв

22

23. Постановлением Правления Национального Банка Республики Казахстан от 27 мая 2013 года № 137 утверждены

«Правила формирования банками второгоуровня динамического резерва и

установления минимального размера

динамического резерва, размера

ожидаемых потерь»

Зарегистрирован в Министерстве юстиции

Республики Казахстан 5 августа 2013 года

№ 8591

23

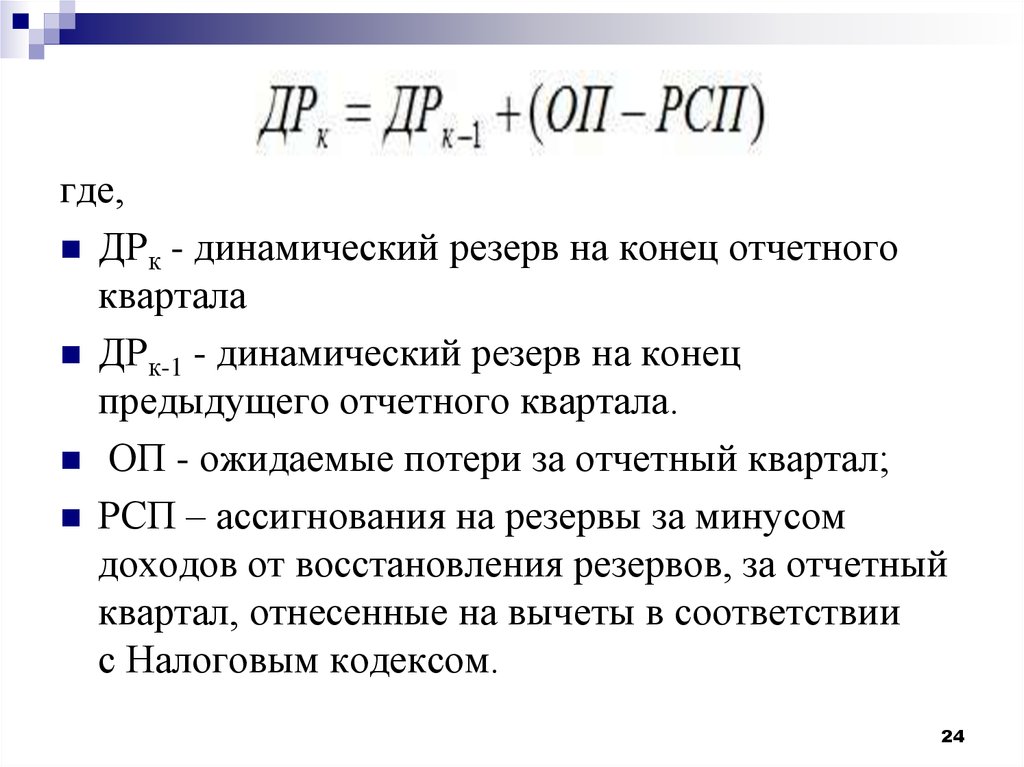

24.

где,ДРк - динамический резерв на конец отчетного

квартала

ДРк-1 - динамический резерв на конец

предыдущего отчетного квартала.

ОП - ожидаемые потери за отчетный квартал;

РСП – ассигнования на резервы за минусом

доходов от восстановления резервов, за отчетный

квартал, отнесенные на вычеты в соответствии

с Налоговым кодексом.

24

25.

Ассигнования на резервы - расходы на созданиерезервов под займы в соответствии с

международными стандартами финансовой

отчетности.

Доходы от восстановления резервов - доход,

возникший в результате уменьшения суммы ранее

созданных резервов под займы, за исключением

случая, когда уменьшение резервов происходит в

результате списания займа с баланса.

Минимальный размер динамического

резерва составляет не менее нуля.

25

26.

ОП - Ожидаемые потери за отчетныйквартал:

где: ПЗi – изменение (прирост/снижение) портфеля займов

по займам, указанным в к Правилах, за отчетный квартал,

ПЗi – портфель по виду займов, указанных в Правилах, на

конец отчетного квартала, отраженных по балансовой

стоимости, увеличенной на сумму сформированных резервов

i (альфа) – параметр кредитных потерь, установленный

Правилами;

i (бета) – параметр скрытых потерь, установленный Правилами

i и i устанавливаются уполномоченным органом по мере

накопления статистических данных, но не реже одного

26

раза в три года.

27. Минимальный размер динамического резерва составляет не менее нуля.

Максимальный размер динамическогорезерва с 1 января 2014 года составляет не

более 5,9 процентов от портфеля займов

на конец отчетного квартала по балансовой

стоимости, увеличенной на сумму

сформированных резервов.

27

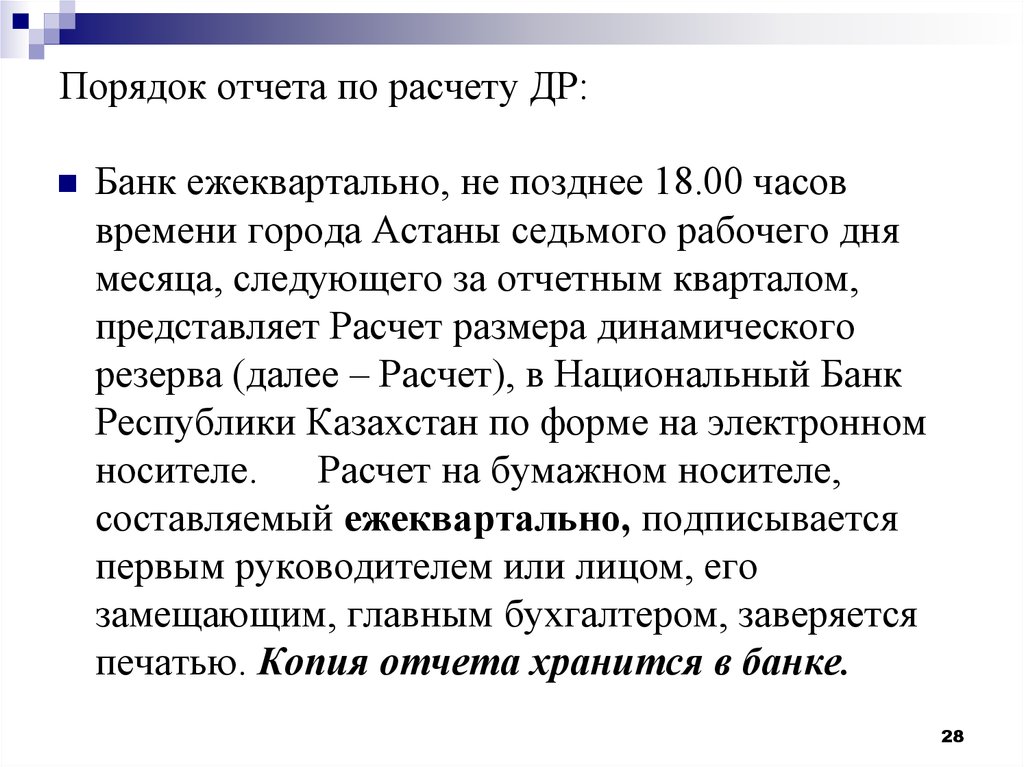

28. Порядок отчета по расчету ДР:

Банк ежеквартально, не позднее 18.00 часоввремени города Астаны седьмого рабочего дня

месяца, следующего за отчетным кварталом,

представляет Расчет размера динамического

резерва (далее – Расчет), в Национальный Банк

Республики Казахстан по форме на электронном

носителе.

Расчет на бумажном носителе,

составляемый ежеквартально, подписывается

первым руководителем или лицом, его

замещающим, главным бухгалтером, заверяется

печатью. Копия отчета хранится в банке.

28

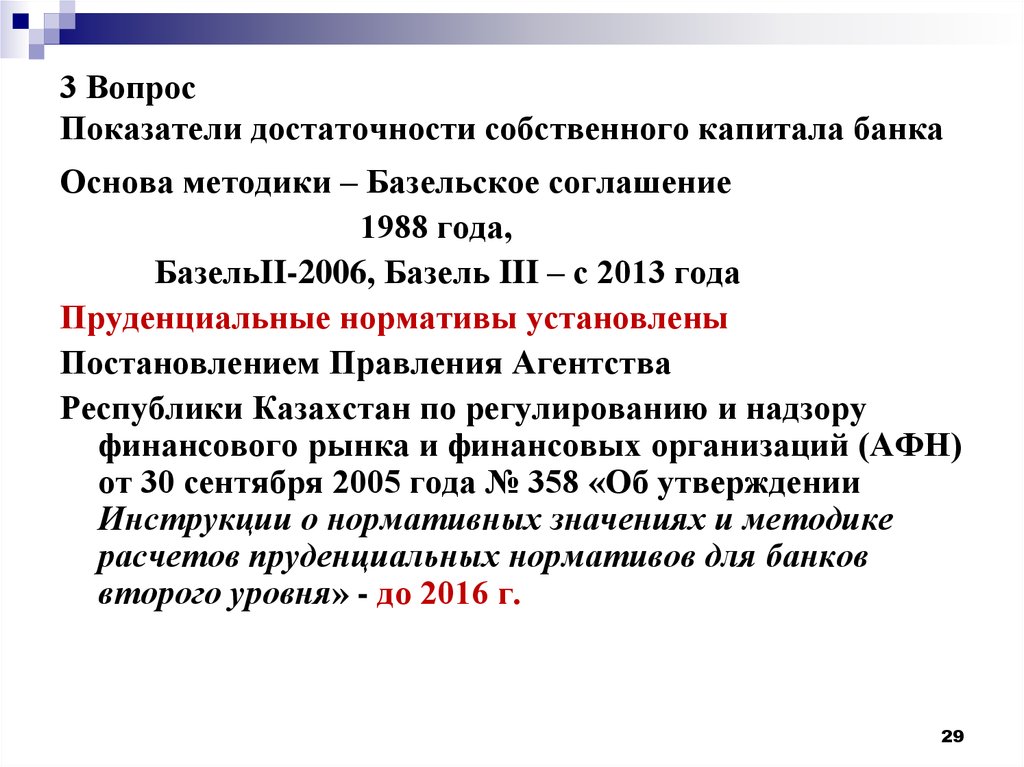

29. 3 Вопрос Показатели достаточности собственного капитала банка

Основа методики – Базельское соглашение1988 года,

БазельII-2006, Базель III – с 2013 года

Пруденциальные нормативы установлены

Постановлением Правления Агентства

Республики Казахстан по регулированию и надзору

финансового рынка и финансовых организаций (АФН)

от 30 сентября 2005 года № 358 «Об утверждении

Инструкции о нормативных значениях и методике

расчетов пруденциальных нормативов для банков

второго уровня» - до 2016 г.

29

30. С 2016 года

Пруденциальные нормативы установленыПостановлением Правления НБ РК от 30 мая 2016

года. –№147.

«О нормативных значениях и методике расчетов

пруденциальных нормативов и иных

обязательных к соблюдению норм и лимитов

размера капитала банка на определенную дату и

Правил расчета и лимитов открытой валютной

позиции банка»

30

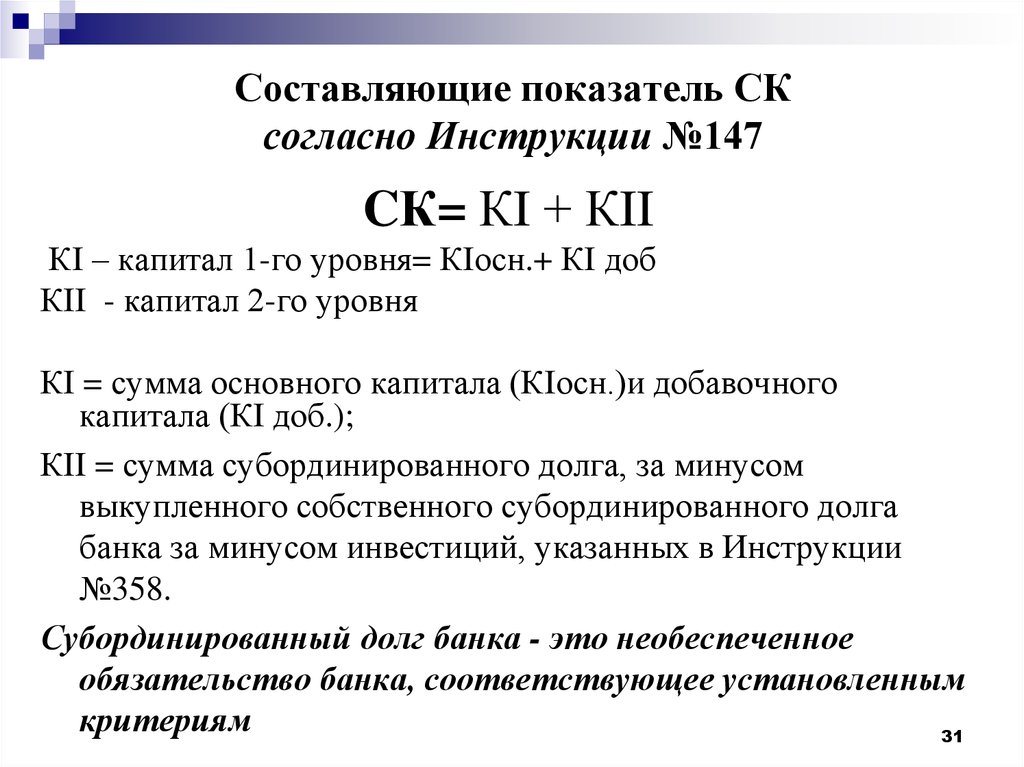

31. Составляющие показатель СК согласно Инструкции №147

CК= КI + КIIКI – капитал 1-го уровня= КIосн.+ КI доб

КII - капитал 2-го уровня

КI = сумма основного капитала (КIосн.)и добавочного

капитала (КI доб.);

КII = сумма субординированного долга, за минусом

выкупленного собственного субординированного долга

банка за минусом инвестиций, указанных в Инструкции

№358.

Субординированный долг банка - это необеспеченное

обязательство банка, соответствующее установленным

критериям

31

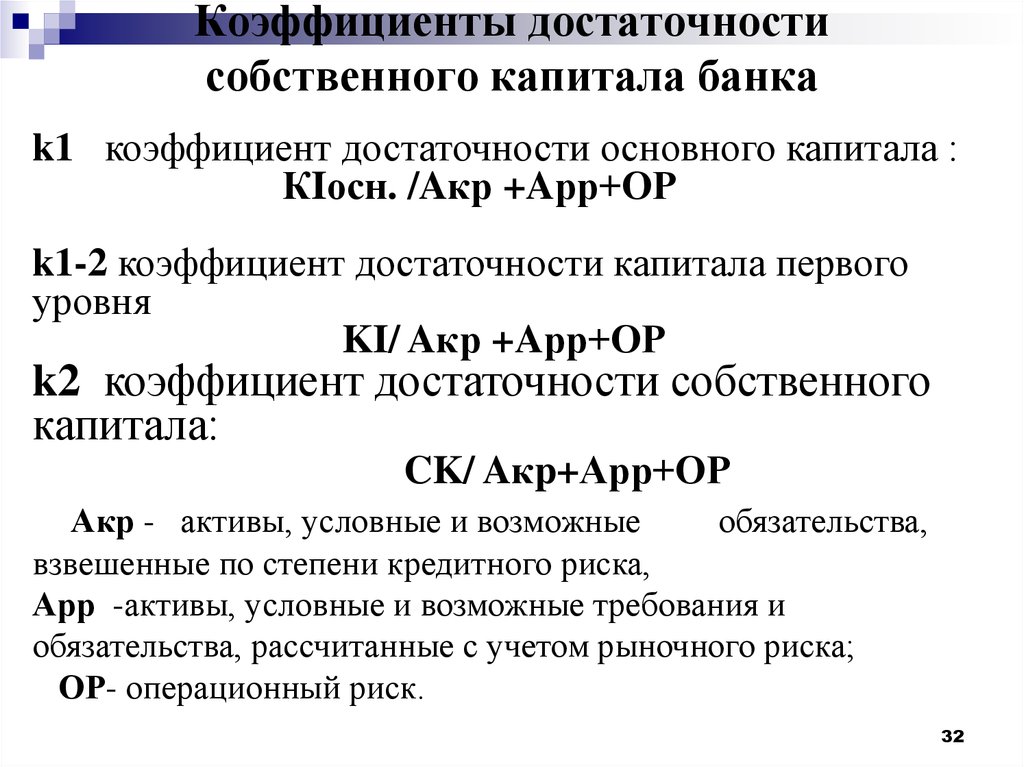

32. Коэффициенты достаточности собственного капитала банка

k1 коэффициент достаточности основного капитала :КIосн. /Aкр +Aрр+ОР

k1-2 коэффициент достаточности капитала первого

уровня

KI/ Aкр +Aрр+ОР

k2 коэффициент достаточности собственного

капитала:

CK/ Aкp+Арр+ОР

Акр - активы, условные и возможные

обязательства,

взвешенные по степени кредитного риска,

Арр -активы, условные и возможные требования и

обязательства, рассчитанные с учетом рыночного риска;

ОР- операционный риск.

32

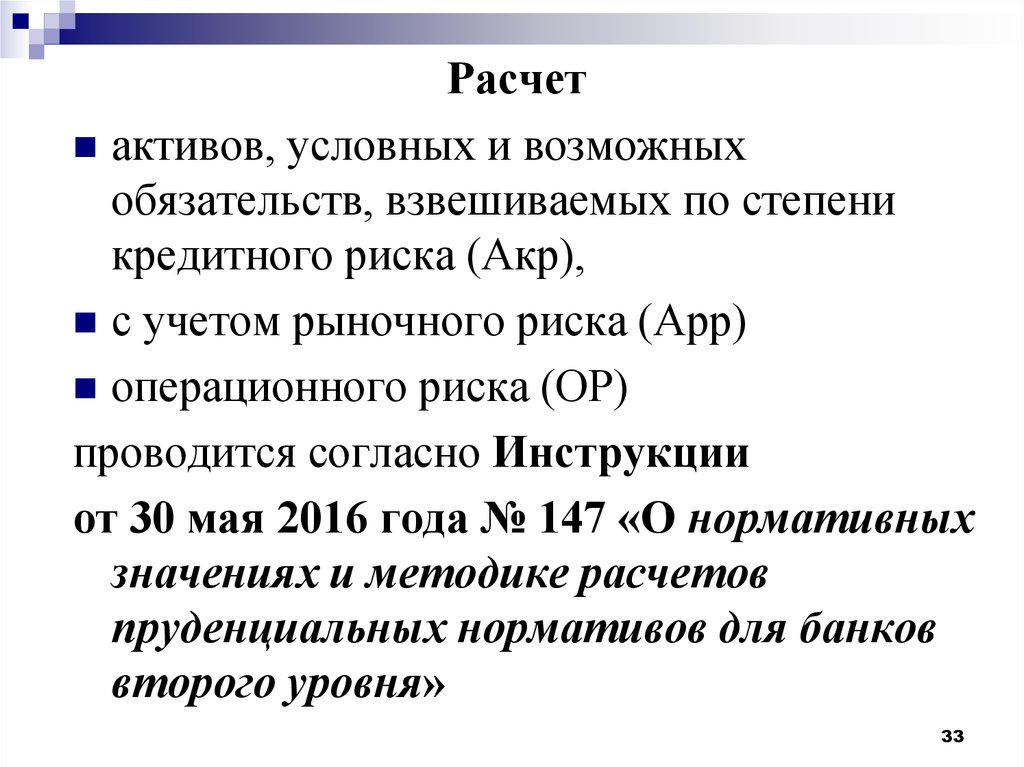

33. Расчет

активов, условных и возможныхобязательств, взвешиваемых по степени

кредитного риска (Акр),

с учетом рыночного риска (Арр)

операционного риска (ОР)

проводится согласно Инструкции

от 30 мая 2016 года № 147 «О нормативных

значениях и методике расчетов

пруденциальных нормативов для банков

второго уровня»

33

34. Операционный риск рассчитывается, как произведение

Коэффициент приведения*ГВДср*коэффициент операционного риска

В 2015 году были установлены:

коэффициент приведения – 13,3

ГВДср- средняя величина годового

валового дохода за последние истекшие три

года (до налогообложения)

коэффициент операционного риска – 0,075

34

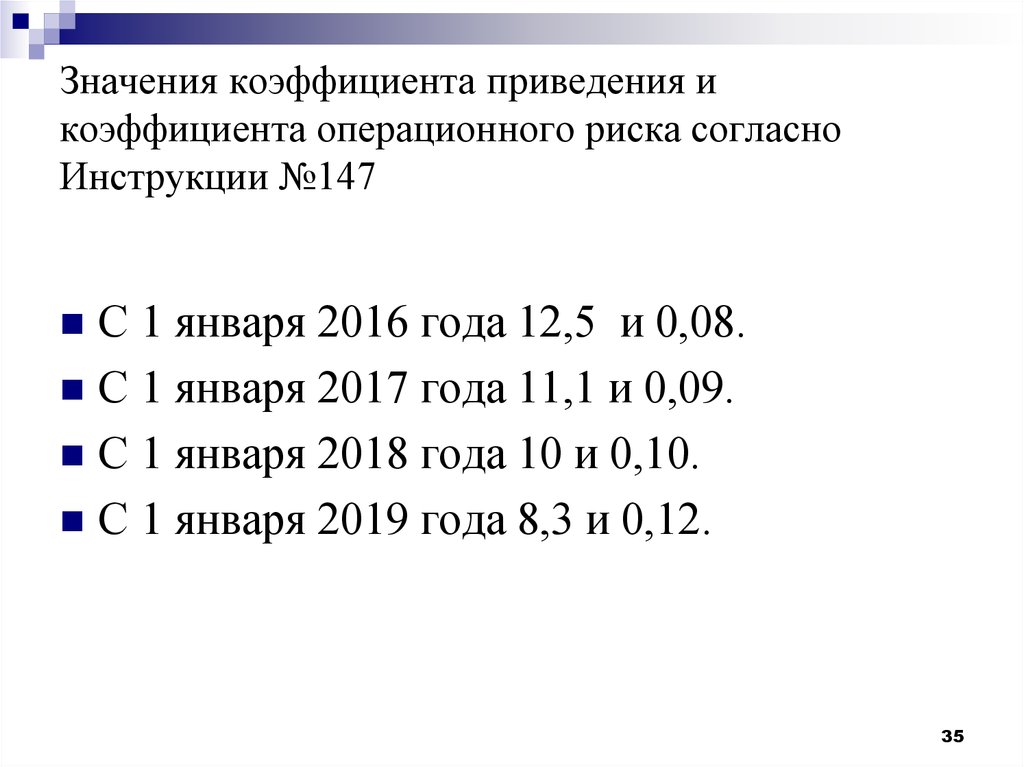

35. Значения коэффициента приведения и коэффициента операционного риска согласно Инструкции №147

С 1 января 2016 года 12,5 и 0,08.С 1 января 2017 года 11,1 и 0,09.

С 1 января 2018 года 10 и 0,10.

С 1 января 2019 года 8,3 и 0,12.

35

36.

Значения коэффициентов достаточностикапитала

Период

Требования

Достаточность

основного

капитала (k1)

Достаточность

капитала первого

уровня (k1-2)

Достаточность

собственного

капитала (k2)

с 01

с 01

с 01

с 01

с 01

января января января января января

2015

2016

2017

2018

2019

года

года

года

года

года

5%

5,5%

6%

6,5%

7%

6%

6,5%

7%

8%

9%

7,5%

8%

9%

10%

12%

36

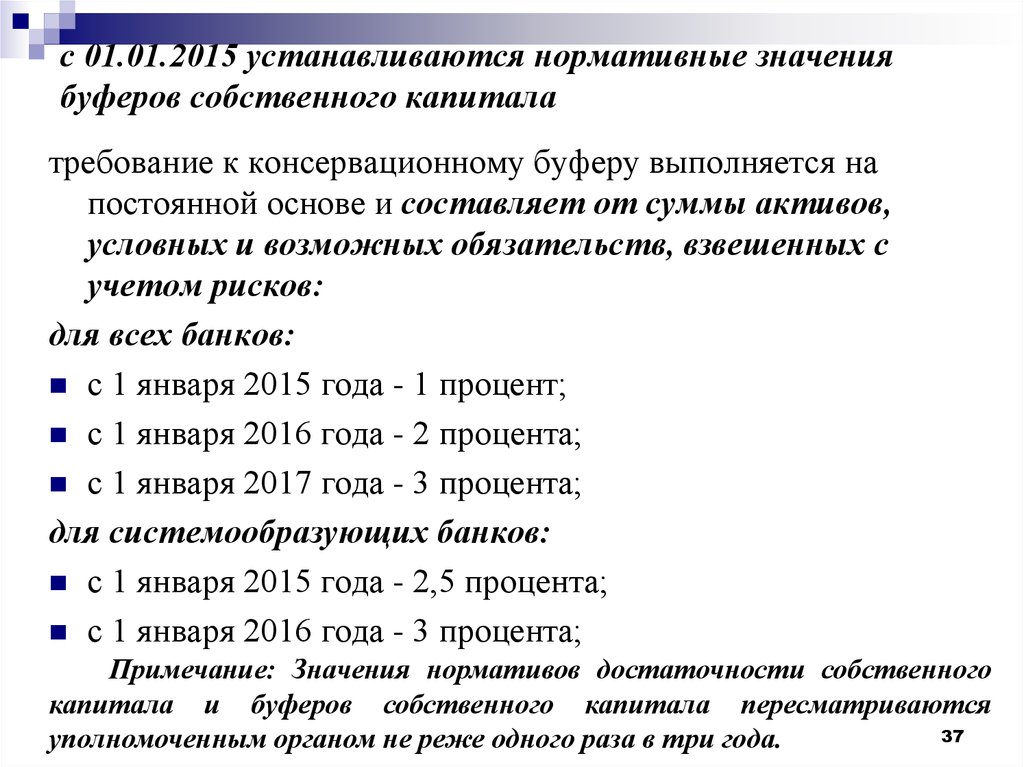

37. с 01.01.2015 устанавливаются нормативные значения буферов собственного капитала

требование к консервационному буферу выполняется напостоянной основе и составляет от суммы активов,

условных и возможных обязательств, взвешенных с

учетом рисков:

для всех банков:

с 1 января 2015 года - 1 процент;

с 1 января 2016 года - 2 процента;

с 1 января 2017 года - 3 процента;

для системообразующих банков:

с 1 января 2015 года - 2,5 процента;

с 1 января 2016 года - 3 процента;

Примечание: Значения нормативов достаточности собственного

капитала и буферов собственного капитала пересматриваются

37

уполномоченным органом не реже одного раза в три года.

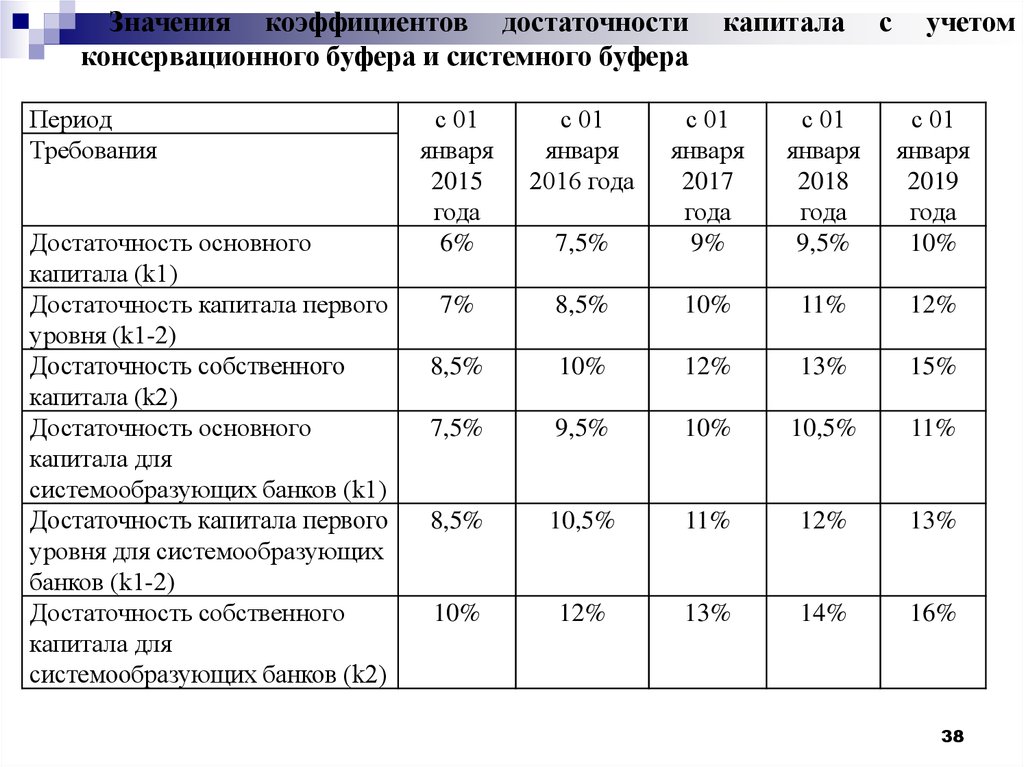

38.

Значения коэффициентов достаточностиконсервационного буфера и системного буфера

Период

Требования

Достаточность основного

капитала (k1)

Достаточность капитала первого

уровня (k1-2)

Достаточность собственного

капитала (k2)

Достаточность основного

капитала для

системообразующих банков (k1)

Достаточность капитала первого

уровня для системообразующих

банков (k1-2)

Достаточность собственного

капитала для

системообразующих банков (k2)

с 01

января

2015

года

6%

с 01

января

2016 года

капитала

с

учетом

7,5%

с 01

января

2017

года

9%

с 01

января

2018

года

9,5%

с 01

января

2019

года

10%

7%

8,5%

10%

11%

12%

8,5%

10%

12%

13%

15%

7,5%

9,5%

10%

10,5%

11%

8,5%

10,5%

11%

12%

13%

10%

12%

13%

14%

16%

38

39. Значение уровня достаточности СК для банка:

Если фактические значения коэффициентов k1,k1-2 и k2 не ниже установленных, но при этом

любой из указанных коэффициентов ниже чем,

установленные значения коэффициентов с учетом

буферов СК, то на использование

нераспределенного чистого дохода банка

накладывается ограничение в части прекращения

выплаты дивидендов и обратного выкупа акций,

за исключением случаев, предусмотренных

Законом Республики Казахстан от 13 мая 2003

года «Об акционерных обществах».

39

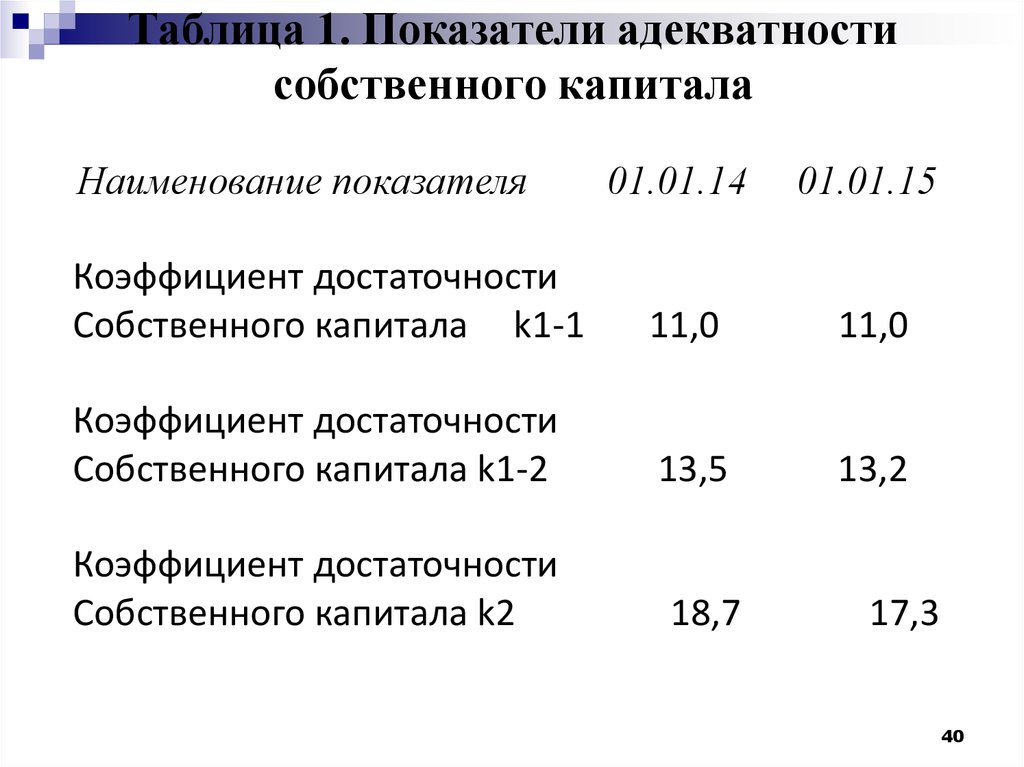

40. Таблица 1. Показатели адекватности собственного капитала

Наименование показателя01.01.14

01.01.15

Коэффициент достаточности

Собственного капитала k1-1

11,0

11,0

Коэффициент достаточности

Собственного капитала k1-2

13,5

13,2

Коэффициент достаточности

Собственного капитала k2

18,7

17,3

40

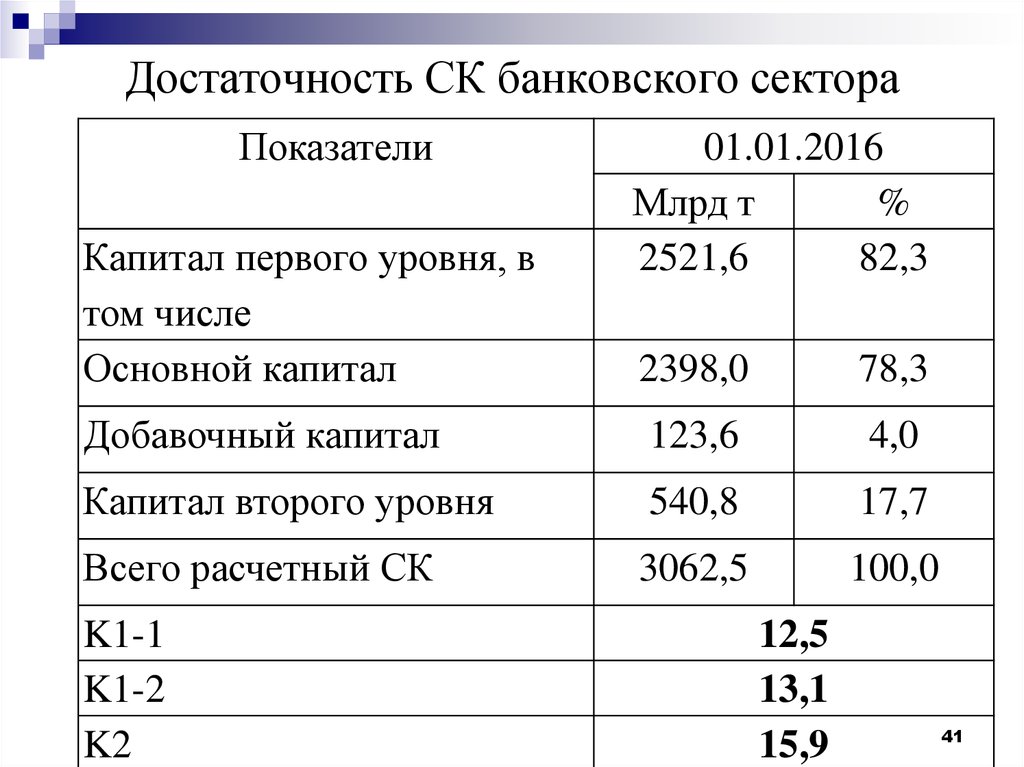

41. Достаточность СК банковского сектора

ПоказателиКапитал первого уровня, в

том числе

Основной капитал

01.01.2016

Млрд т

%

2521,6

82,3

2398,0

78,3

Добавочный капитал

123,6

4,0

Капитал второго уровня

540,8

17,7

Всего расчетный СК

3062,5

100,0

K1-1

K1-2

K2

12,5

13,1

15,9

41

42. 5 вопрос Депозитный портфель и депозитная политика коммерческого банка

Депозитный портфель:Совокупность депозитов физ. и юр.лиц,

депозитных и сберегательных

сертификатов, средств на

корреспондентских счетах других банков и

кредитных учреждений

42

43. Виды банковских депозитов

Юридических лицПо срокам

Физических лиц

Краткосрочные (до 1 года)

Среднесрочные (1-3 г.)

Долгосрочные (свыше 3 лет)

До востребования

По степени востребованности

(ликвидности)

Срочные

Сберегательные

43

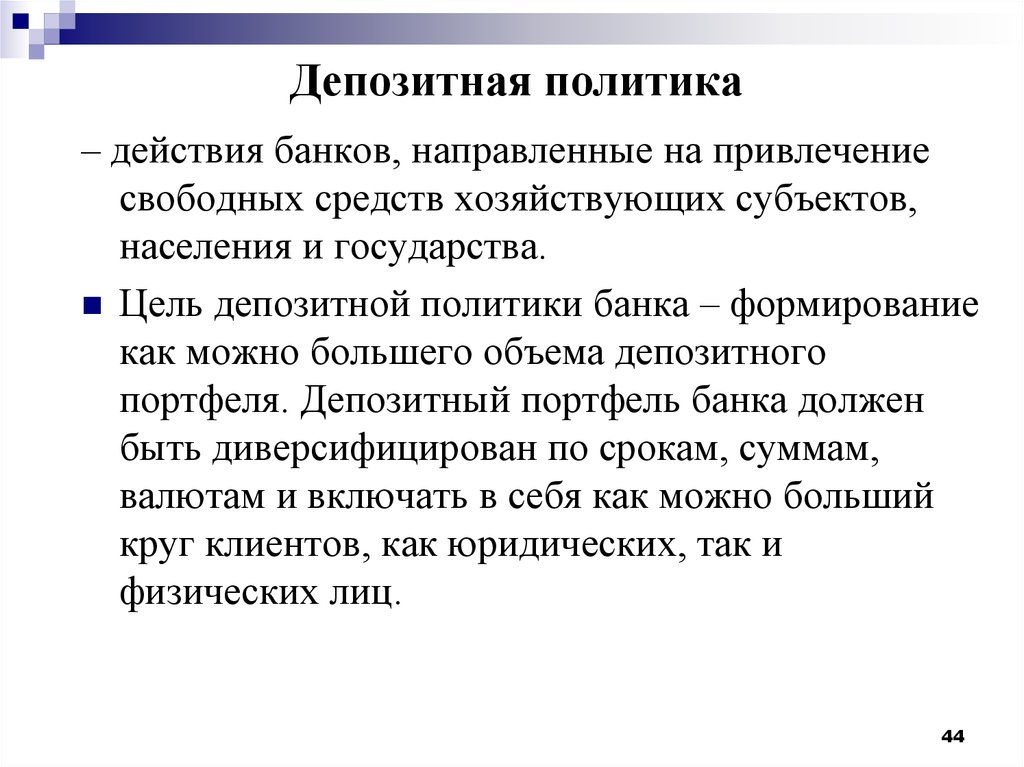

44. Депозитная политика

– действия банков, направленные на привлечениесвободных средств хозяйствующих субъектов,

населения и государства.

Цель депозитной политики банка – формирование

как можно большего объема депозитного

портфеля. Депозитный портфель банка должен

быть диверсифицирован по срокам, суммам,

валютам и включать в себя как можно больший

круг клиентов, как юридических, так и

физических лиц.

44

45. Начисление процентов

Доход в виде процента начисляетсяежемесячно.

Уровень депозитных процентных ставок

устанавливается каждым коммерческим

банком самостоятельно, зависит от цены

денег (ресурсов, ставки

рефинансирования),

уровня, устанавливаемого КФГД.

45

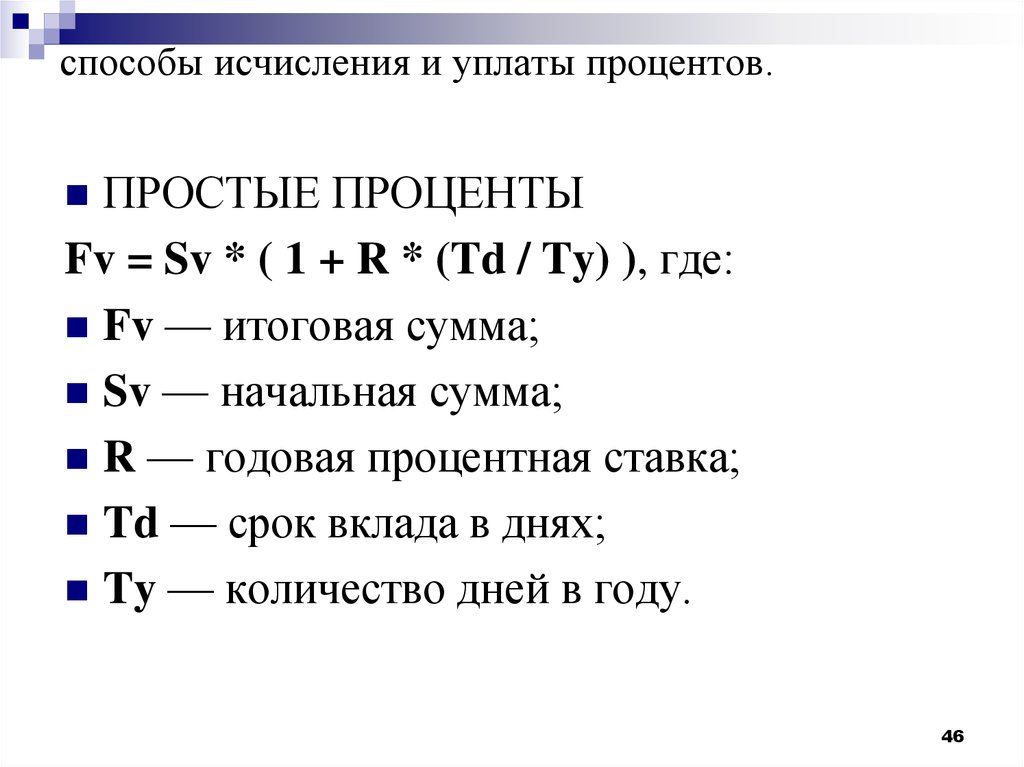

46. способы исчисления и уплаты процентов.

ПРОСТЫЕ ПРОЦЕНТЫFv = Sv * ( 1 + R * (Td / Ty) ), где:

Fv — итоговая сумма;

Sv — начальная сумма;

R — годовая процентная ставка;

Td — срок вклада в днях;

Ty — количество дней в году.

46

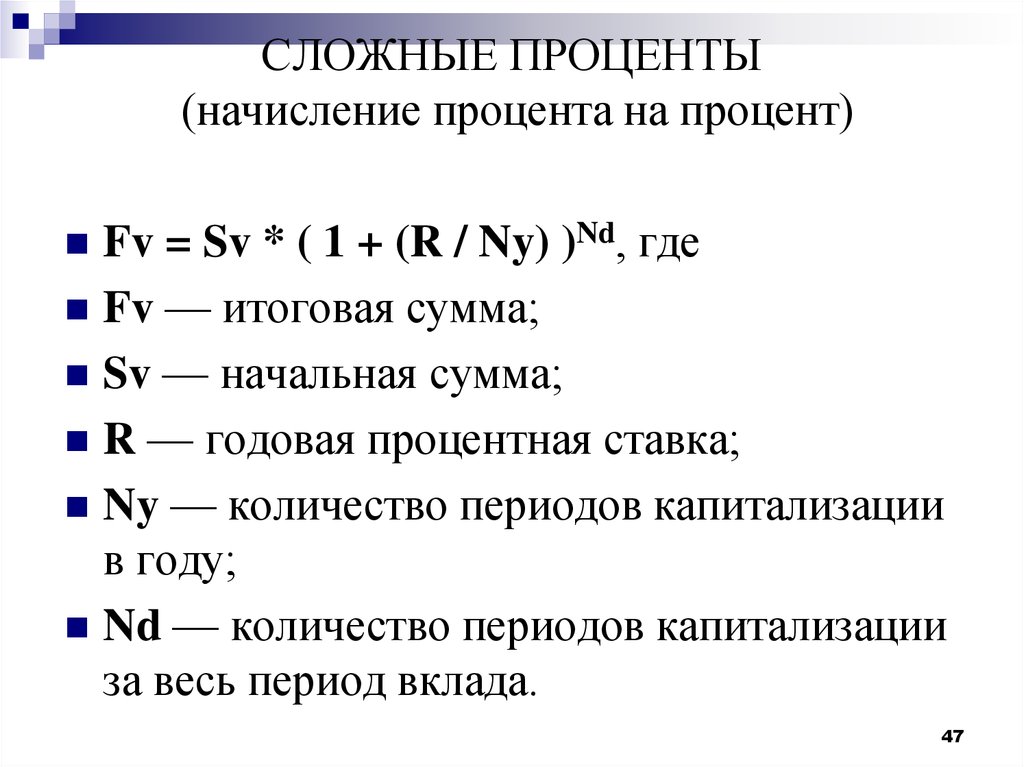

47. СЛОЖНЫЕ ПРОЦЕНТЫ (начисление процента на процент)

Fv = Sv * ( 1 + (R / Ny) )Nd, гдеFv — итоговая сумма;

Sv — начальная сумма;

R — годовая процентная ставка;

Ny — количество периодов капитализации

в году;

Nd — количество периодов капитализации

за весь период вклада.

47

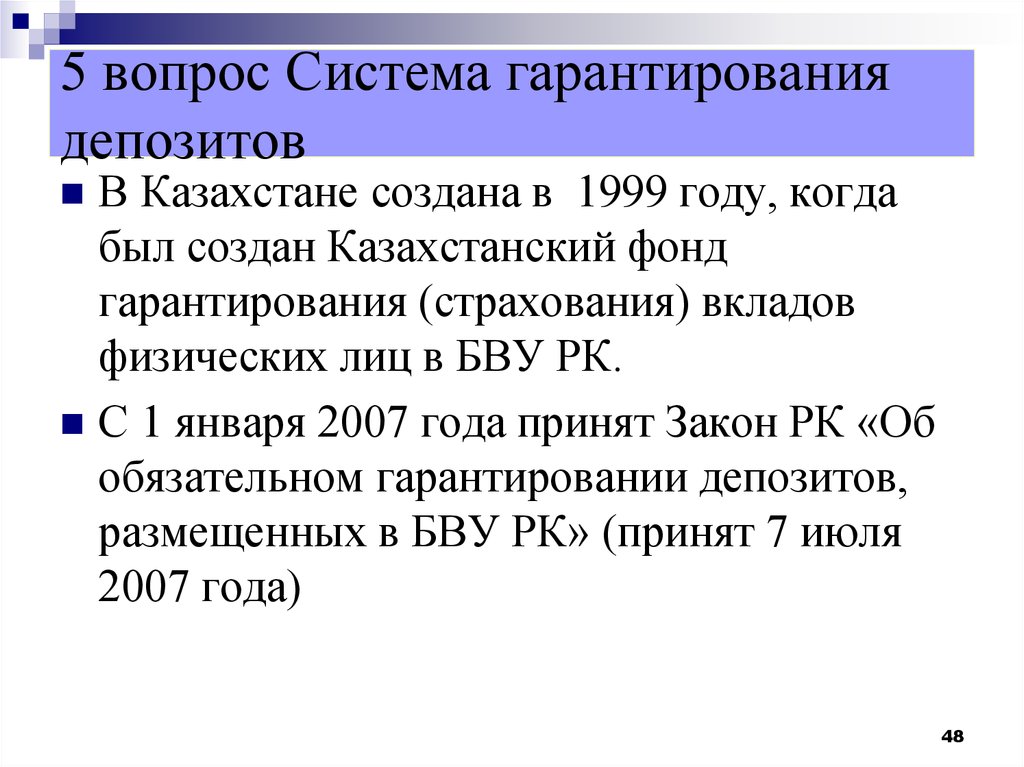

48. 5 вопрос Система гарантирования депозитов

В Казахстане создана в 1999 году, когдабыл создан Казахстанский фонд

гарантирования (страхования) вкладов

физических лиц в БВУ РК.

С 1 января 2007 года принят Закон РК «Об

обязательном гарантировании депозитов,

размещенных в БВУ РК» (принят 7 июля

2007 года)

48

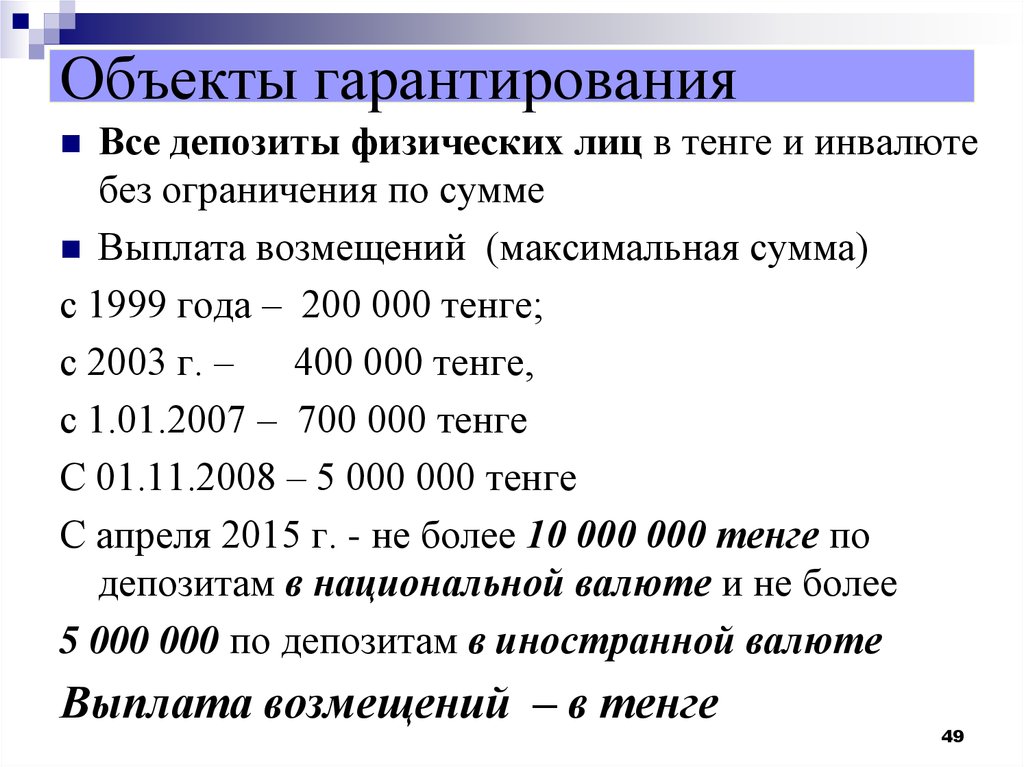

49. Объекты гарантирования

Все депозиты физических лиц в тенге и инвалютебез ограничения по сумме

Выплата возмещений (максимальная сумма)

с 1999 года – 200 000 тенге;

с 2003 г. –

400 000 тенге,

с 1.01.2007 – 700 000 тенге

С 01.11.2008 – 5 000 000 тенге

С апреля 2015 г. - не более 10 000 000 тенге по

депозитам в национальной валюте и не более

5 000 000 по депозитам в иностранной валюте

Выплата возмещений – в тенге

49

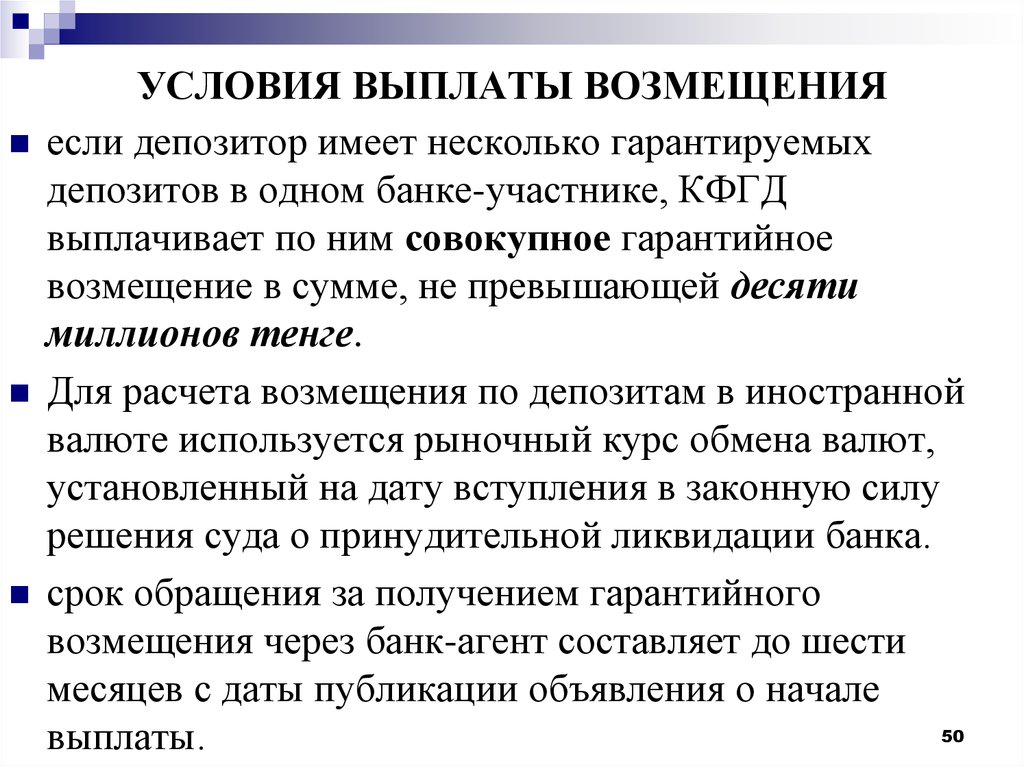

50. УСЛОВИЯ ВЫПЛАТЫ ВОЗМЕЩЕНИЯ

если депозитор имеет несколько гарантируемыхдепозитов в одном банке-участнике, КФГД

выплачивает по ним совокупное гарантийное

возмещение в сумме, не превышающей десяти

миллионов тенге.

Для расчета возмещения по депозитам в иностранной

валюте используeтся рыночный курс обмена валют,

установленный на дату вступления в законную силу

решения суда о принудительной ликвидации банка.

срок обращения за получением гарантийного

возмещения через банк-агент составляет до шести

месяцев с даты публикации объявления о начале

50

выплаты.

51. источники для выплаты средств Фондом гарантирования

специальный резерв КФГД,предназначенный для выплаты

гарантийного возмещения вкладчикам

ликвидированных банков, формируется на

накопительной основе (“ex-ante funding”) из

следующих источников:

51

52. Источники специального резерва КФГД

обязательные и дополнительные календарныевзносы банков-участников;

средства, полученные в порядке удовлетворения

принудительно ликвидируемым банкомучастником требований КФГД по суммам

выплаченного им гарантийного возмещения

вкладчикам;

инвестиционный доход от размещения активов

КФГД;

средства уставного капитала КФГД в пределах

50% (по решению акционера).

52

53. Недепозитные источники

Займы на межбанковском внутреннемрынке

Продажа ценных бумаг – облигаций,

еврооблигаций, нот и др.

Продажа ц/б с обратным выкупом (РЕПО)

Учет векселей и получение займов у

центрального банка

Займы от Правительства

Займы на внешних рынках

53

54.

БЛАГОДАРЮ ЗА ВНИМАНИЕ!54

finance

finance