Similar presentations:

Портфельный анализ

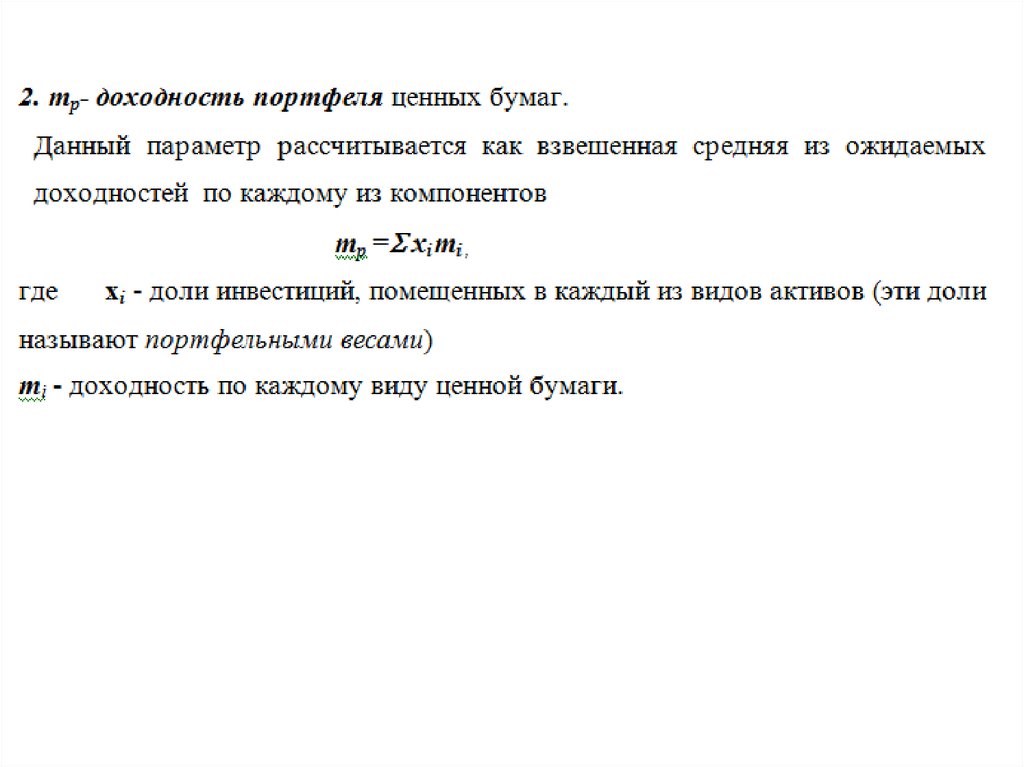

1.

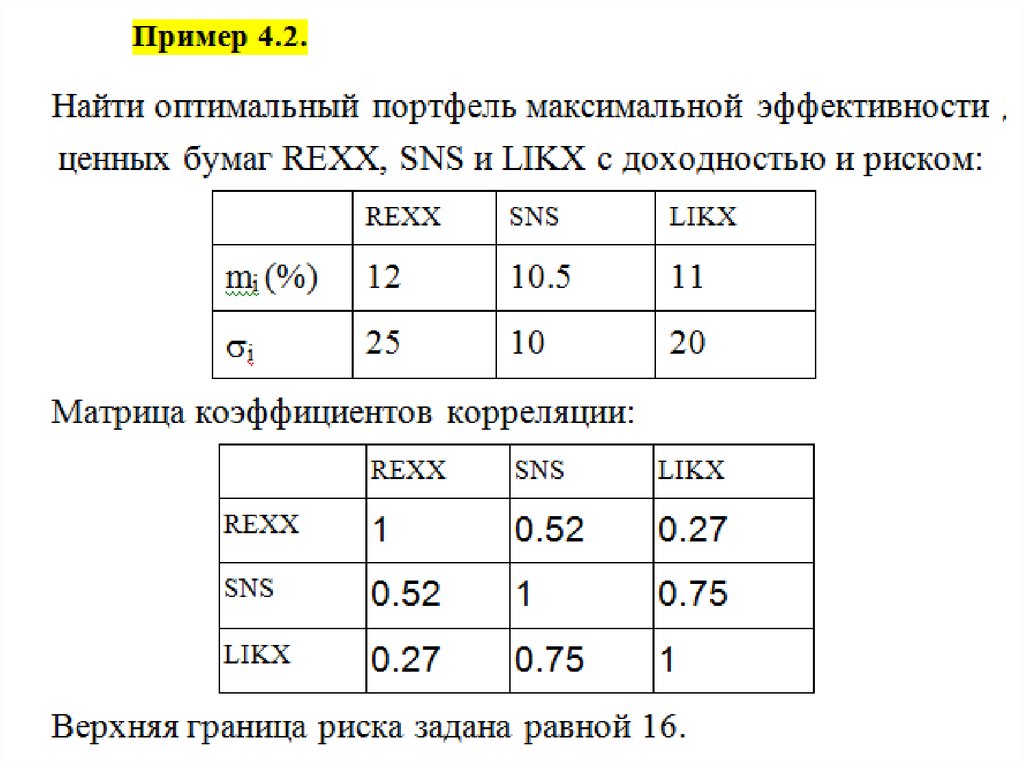

Тема 4. Портфельный анализ1. Основные характеристики портфеля ценных бумаг

2. Постановка задачи об оптимальном портфеле

2.

1. Основные характеристики портфеля ценных бумагПортфель – набор ценных бумаг, находящихся у участника

рынка.

В портфель могут входить различные инвестиционные

ценности:

акции,

облигации,

депозитные и сберегательные сертификаты,

недвижимость и т. д.

3.

Главная цель в формировании портфеля состоит вдостижении оптимального сочетания между риском и

доходом для инвестора,

т. е. соответствующий набор инвестиционных

инструментов призван снизить до минимума риск его

потерь и одновременно максимизировать его доход.

4.

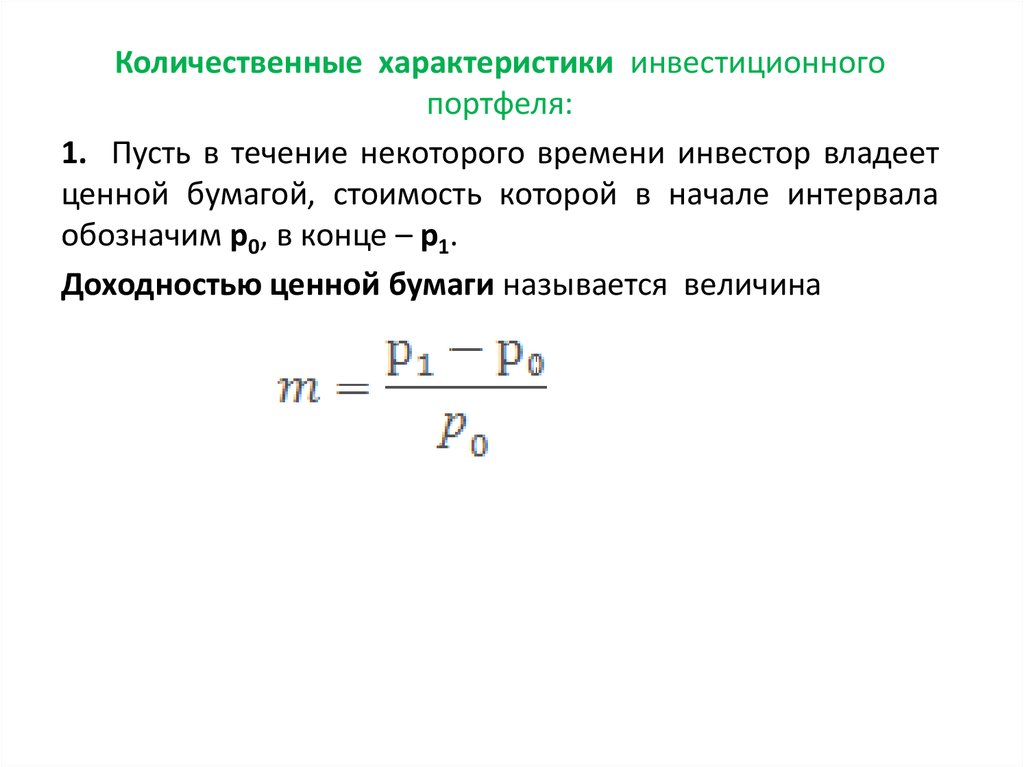

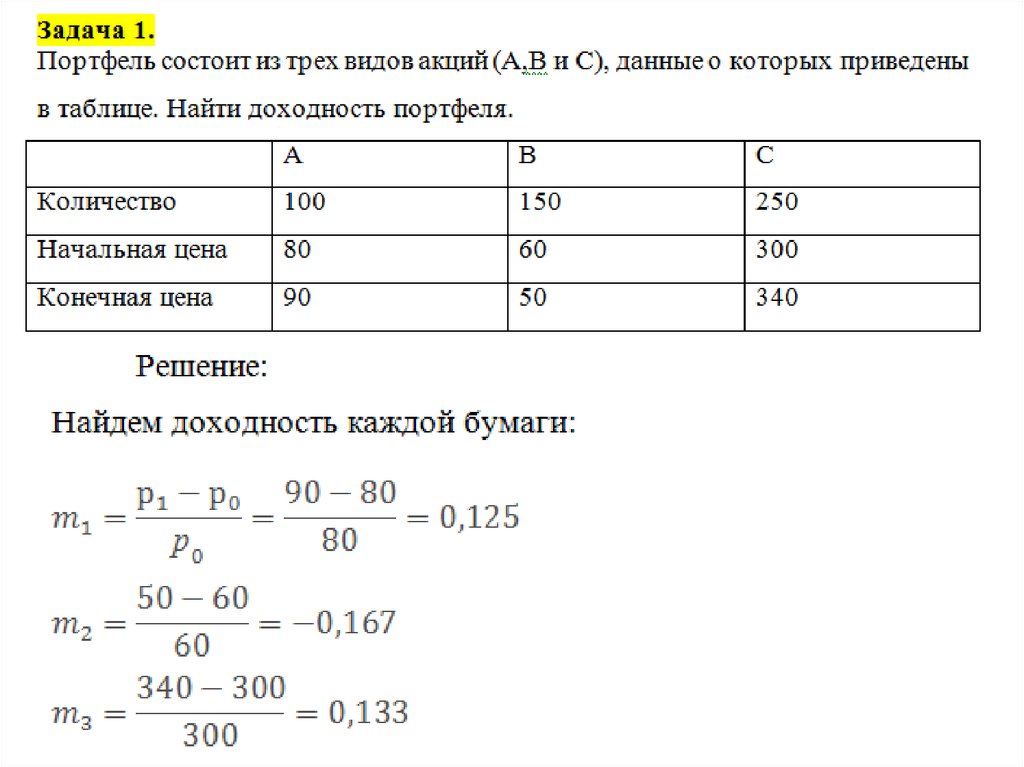

Количественные характеристики инвестиционногопортфеля:

1. Пусть в течение некоторого времени инвестор владеет

ценной бумагой, стоимость которой в начале интервала

обозначим р0, в конце – р1.

Доходностью ценной бумаги называется величина

5.

6.

7.

8.

9.

10.

11.

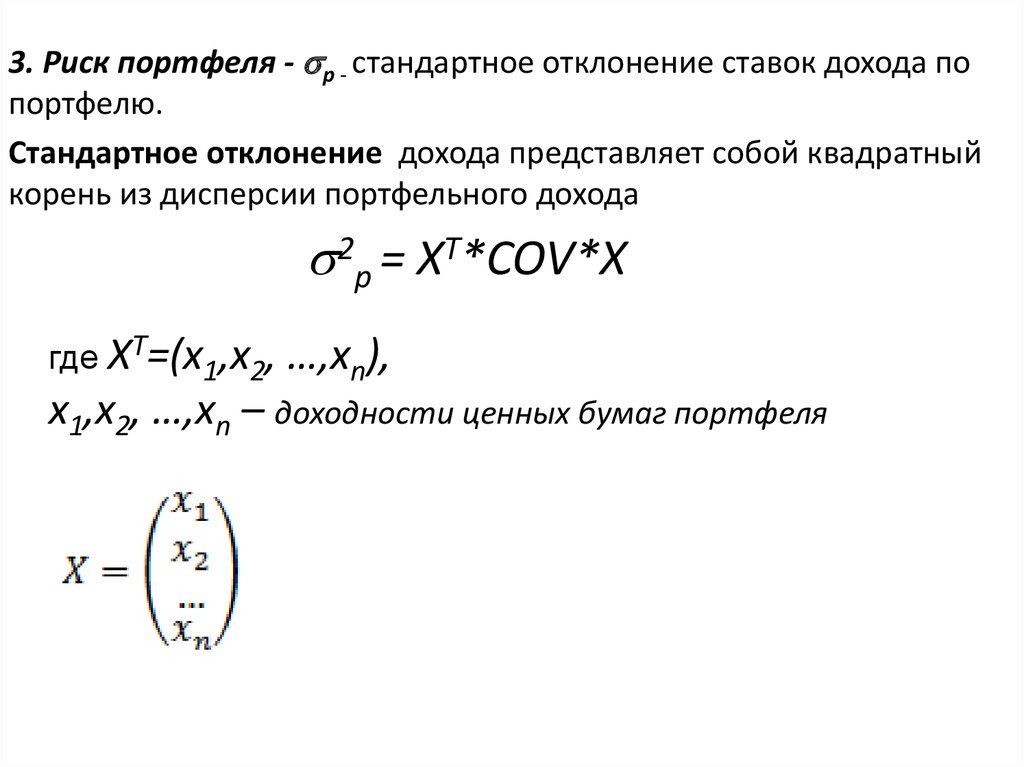

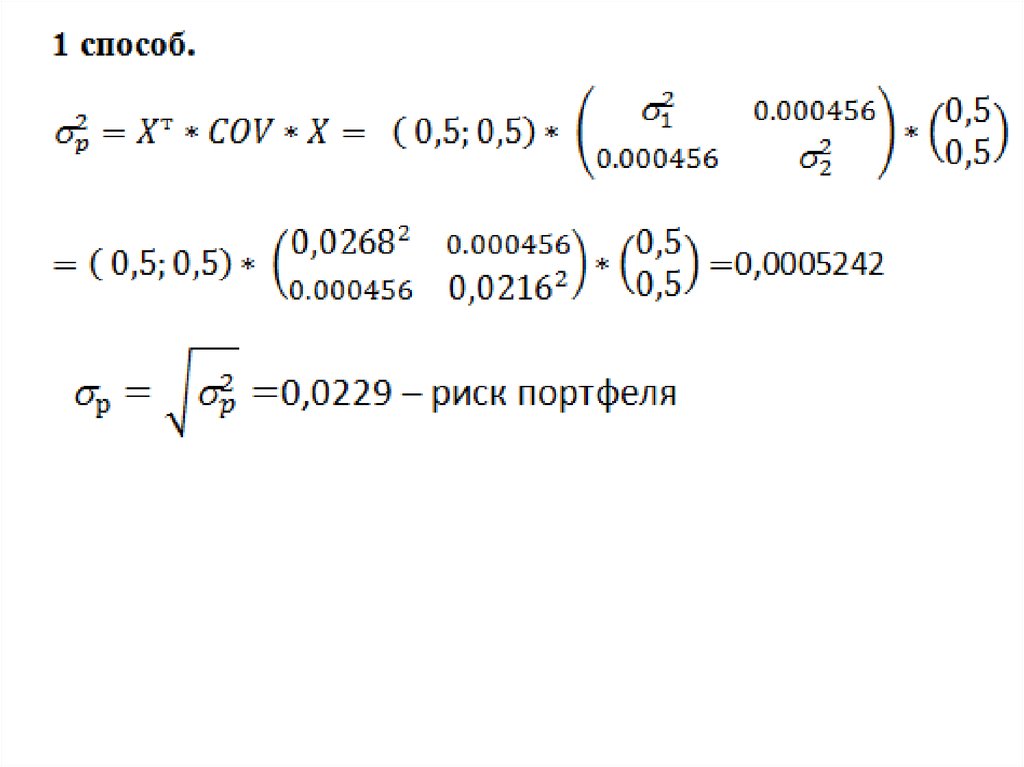

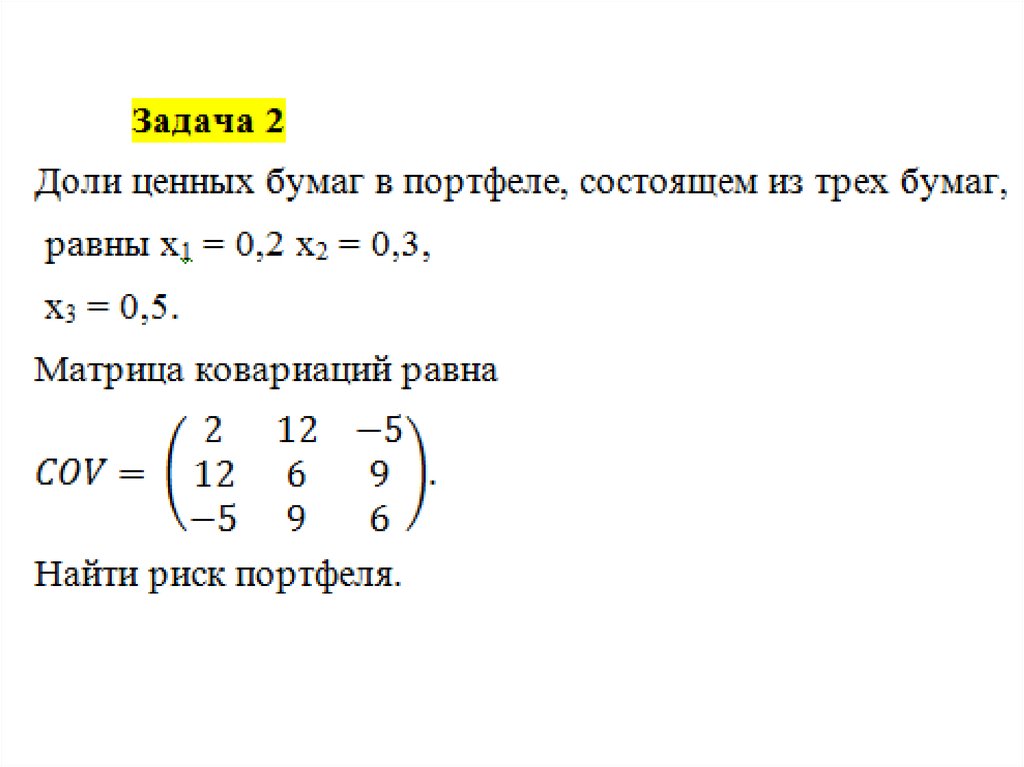

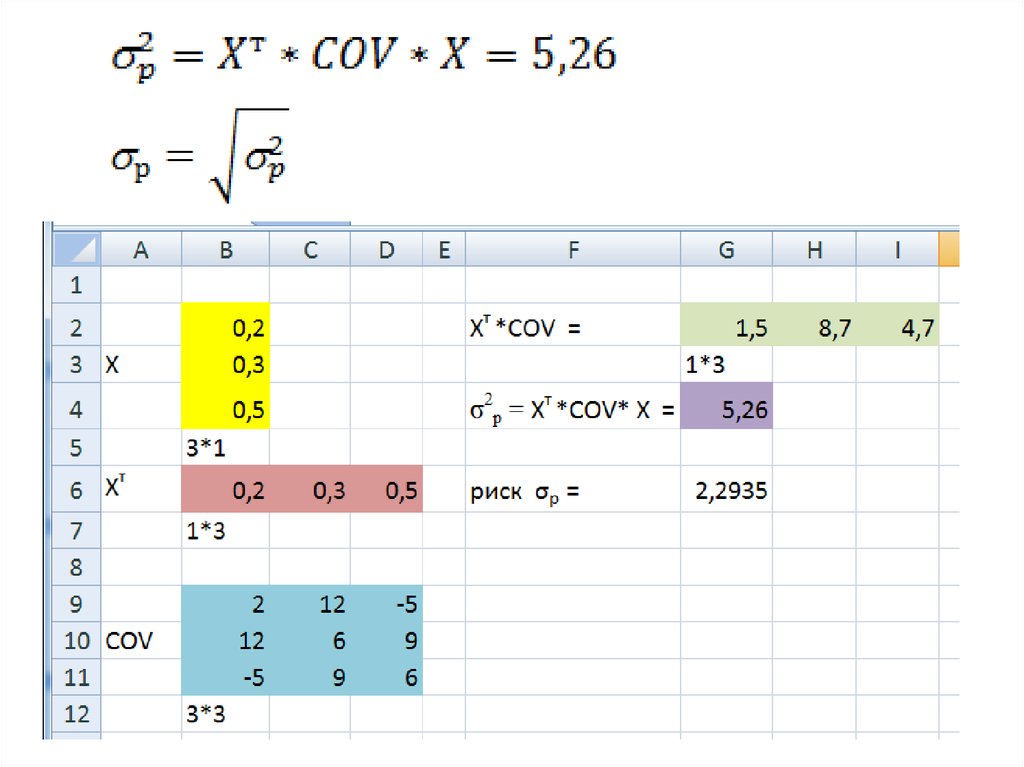

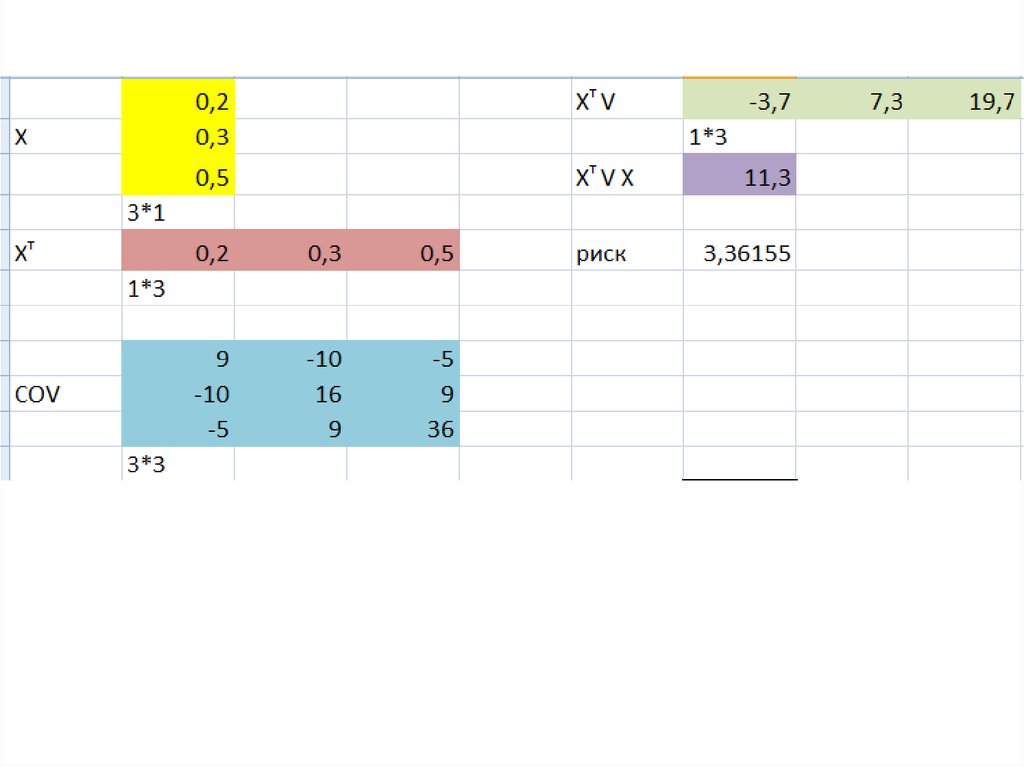

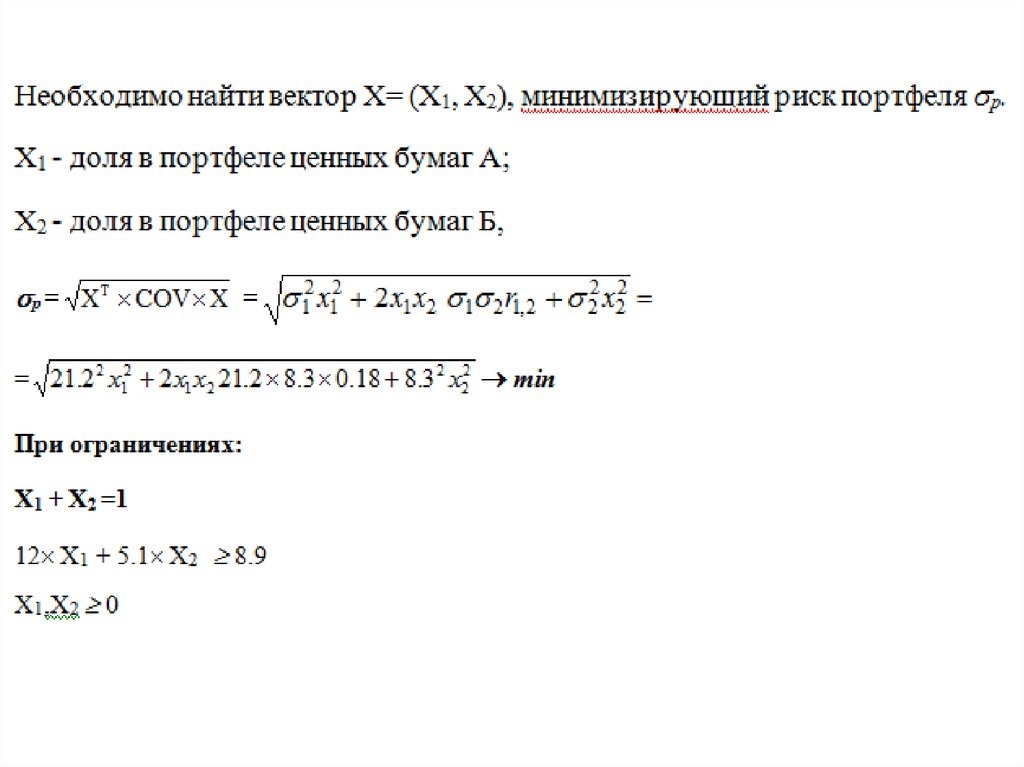

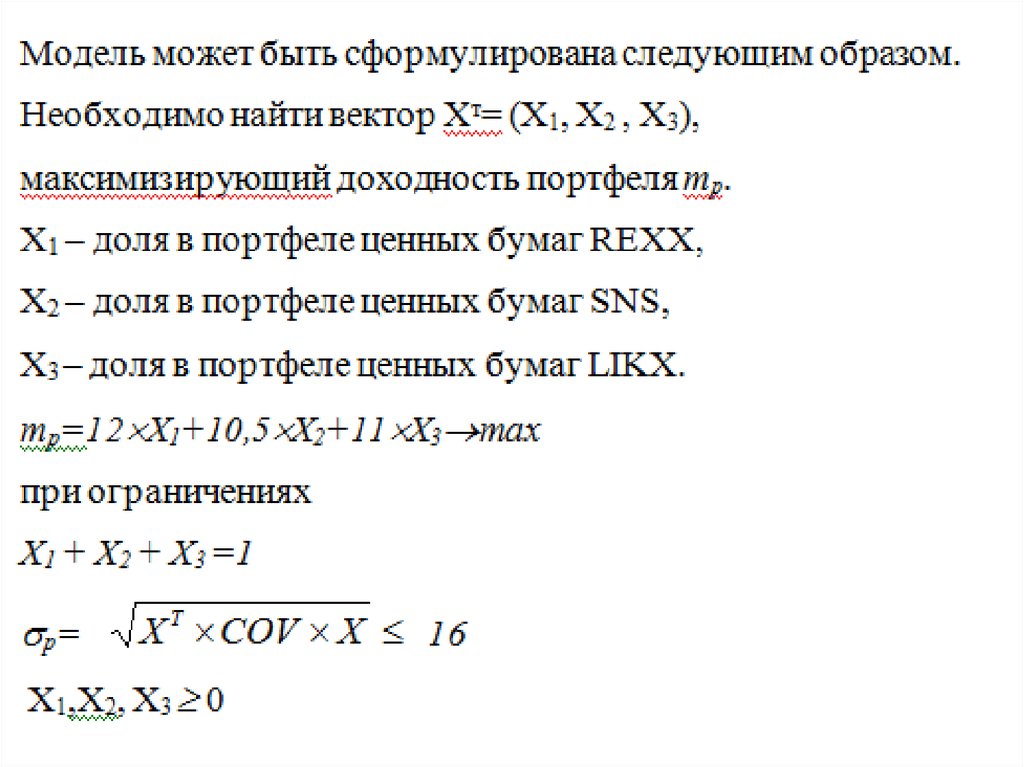

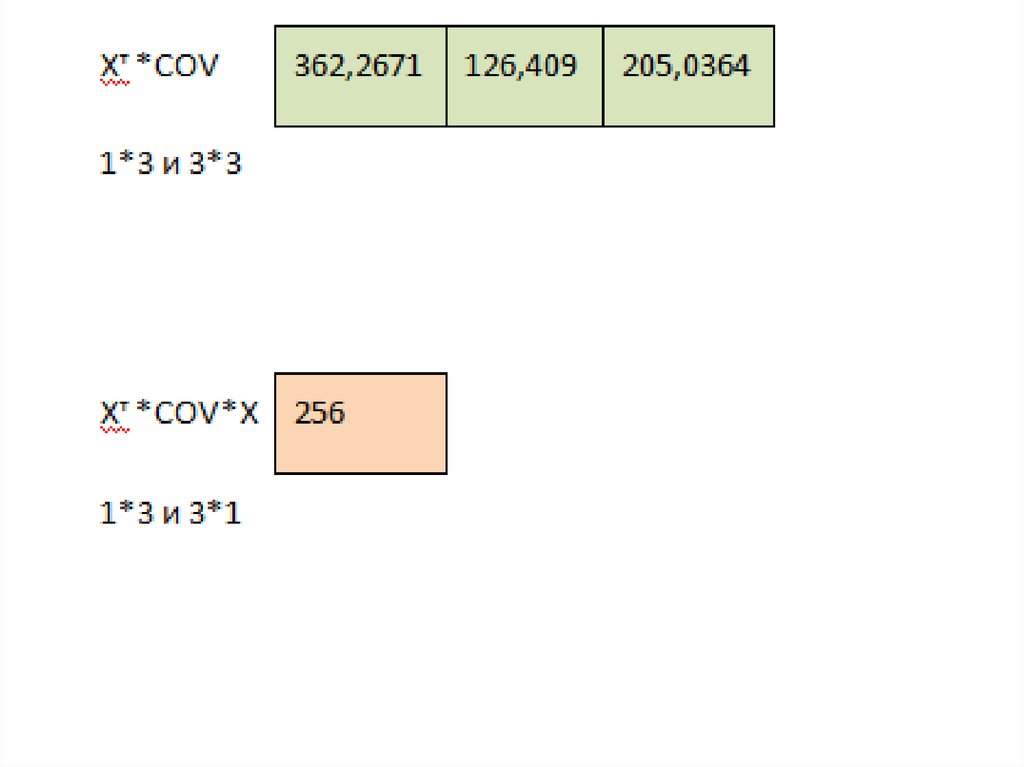

3. Риск портфеля - p - стандартное отклонение ставок дохода попортфелю.

Стандартное отклонение дохода представляет собой квадратный

корень из дисперсии портфельного дохода

2p = XT*COV*X

где XT=(х1,х2,

…,хn),

х1,х2, …,хn – доходности ценных бумаг портфеля

12.

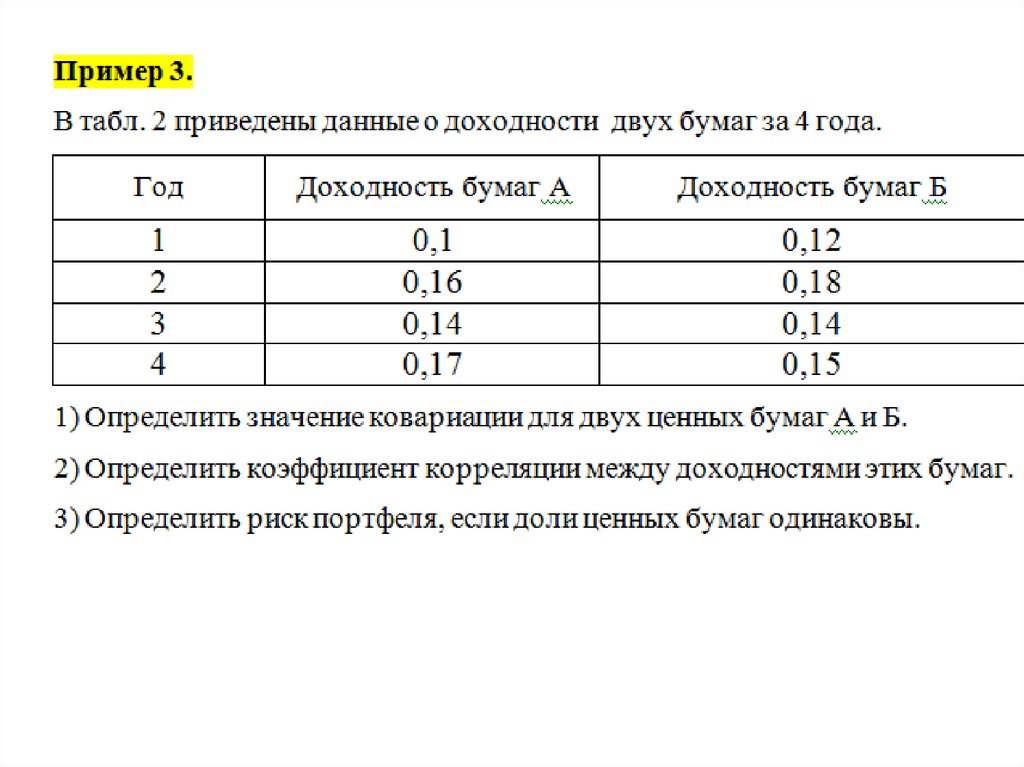

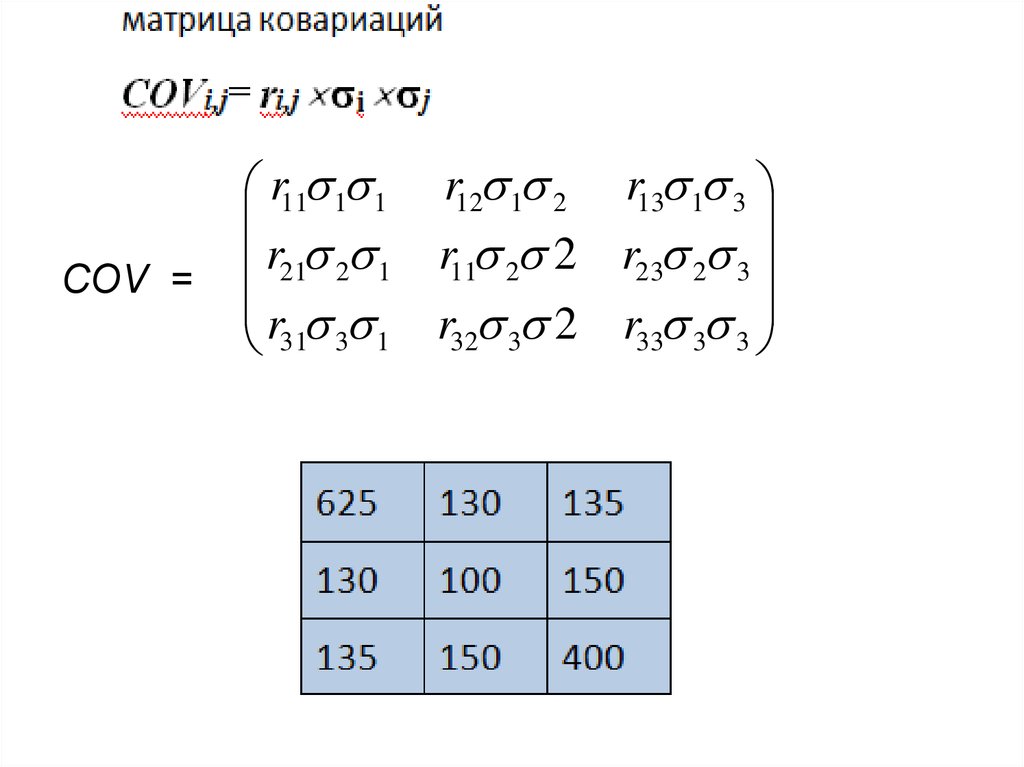

COV- ковариационная матрица порядка nКовариация между двумя случайными величинами x и y

рассчитывается следующим образом:

1 n

Cov( x, y ) ( xi x )( yi y )

n i 1

Среднее квадратическое отклонение для случайной величины хi :

13.

Коэффициент корреляции между двумя переменными i и jрассчитывается следующим образом:

14.

15.

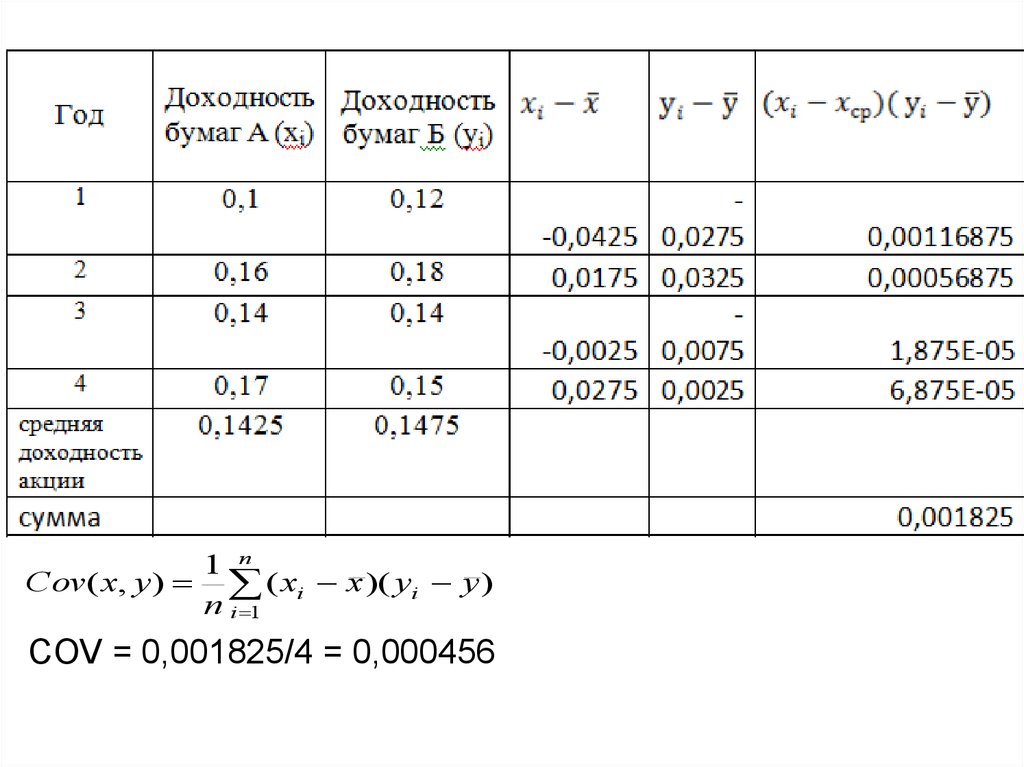

1 nCov( x, y ) ( xi x )( yi y )

n i 1

COV = 0,001825/4 = 0,000456

16.

17.

18.

19.

20.

21.

22.

23.

24.

25.

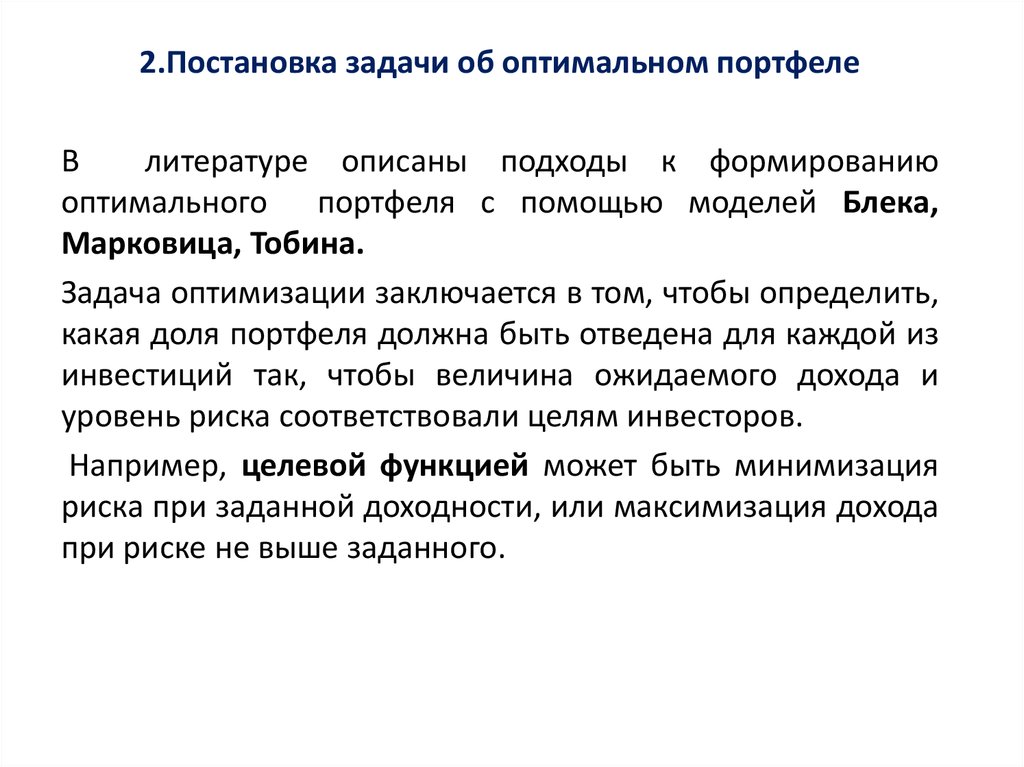

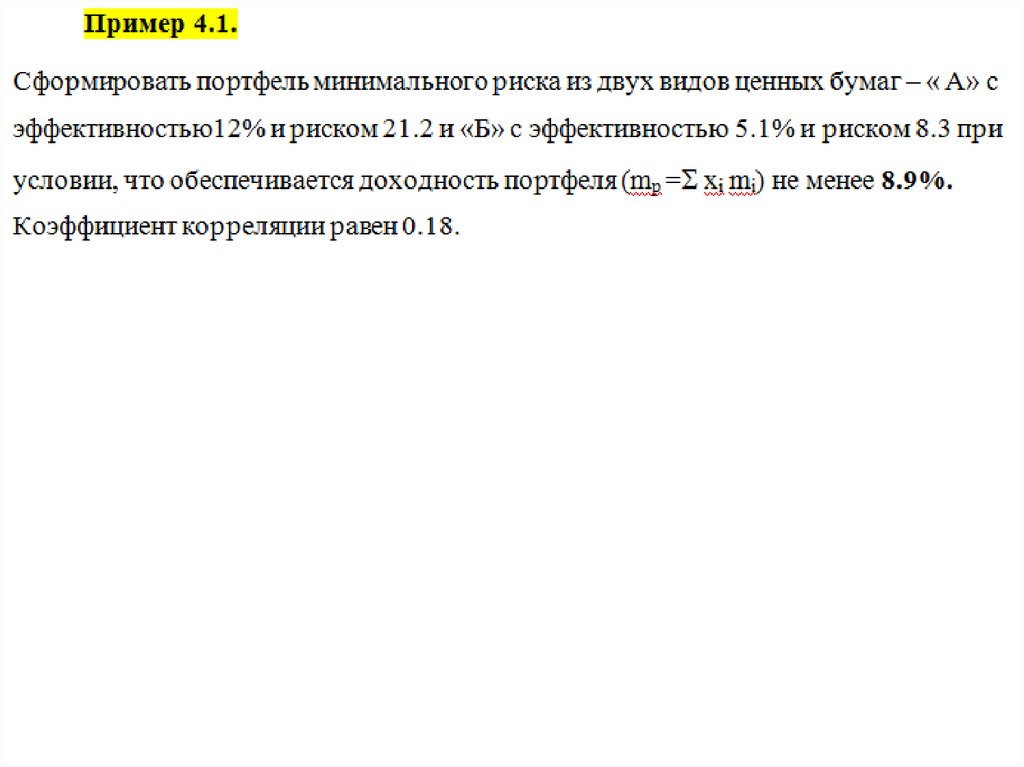

2.Постановка задачи об оптимальном портфелеВ

литературе описаны подходы к формированию

оптимального портфеля с помощью моделей Блека,

Марковица, Тобина.

Задача оптимизации заключается в том, чтобы определить,

какая доля портфеля должна быть отведена для каждой из

инвестиций так, чтобы величина ожидаемого дохода и

уровень риска соответствовали целям инвесторов.

Например, целевой функцией может быть минимизация

риска при заданной доходности, или максимизация дохода

при риске не выше заданного.

26.

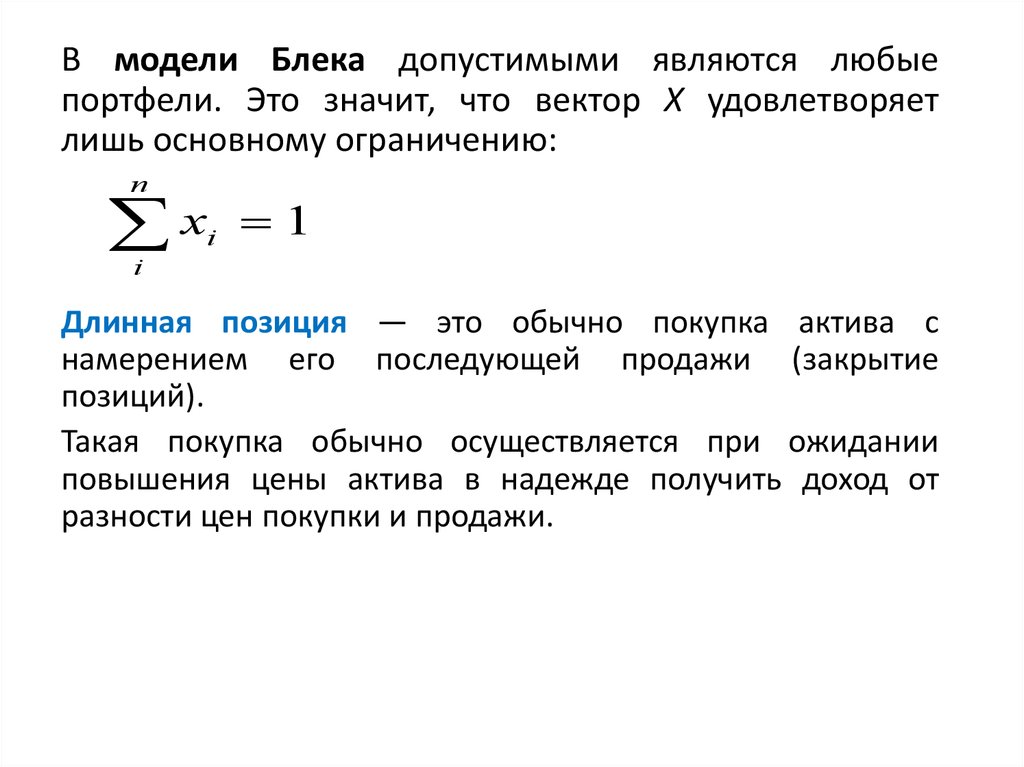

В модели Блека допустимыми являются любыепортфели. Это значит, что вектор Х удовлетворяет

лишь основному ограничению:

n

x

i

1

i

Длинная позиция — это обычно покупка актива с

намерением его последующей продажи (закрытие

позиций).

Такая покупка обычно осуществляется при ожидании

повышения цены актива в надежде получить доход от

разности цен покупки и продажи.

27.

Допустим, что относительно некоторого актива инвесторуверен в понижении его стоимости.

В этом случае он может совершить сделку, которая

называется короткой продажей (short sale).

Для этого он берет данный актив взаймы у другого

инвестора (кредитора),

сразу же продает его,

а впоследствии покупает на рынке по сниженной цене и

возвращает его своему кредитору.

28.

В модели Марковица допустимыми являются толькостандартные портфели (без коротких позиций). Это значит,

что на вектор Х накладываются два ограничения:

n

основное

x 1

i

i

и неотрицательности

xi 0

для всех i.

Портфель называют стандартным, если инвестор по

каждому активу находится в длинной (long) позиции.

29.

Модель ТобинаВ этой модели предполагается наличие безрисковых

активов,

доходность которых не зависит от состояния рынка и

имеет постоянное значение.

30.

31.

32.

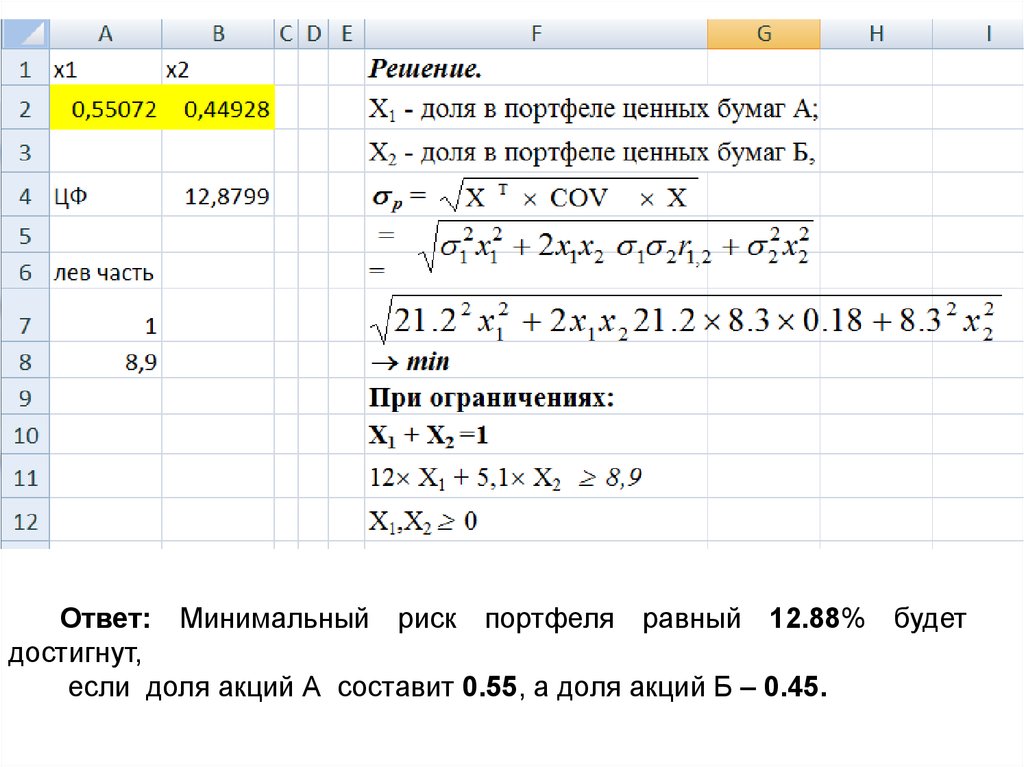

Ответ: Минимальный риск портфеля равный 12.88% будетдостигнут,

если доля акций А составит 0.55, а доля акций Б – 0.45.

33.

34.

35.

COV =r11 1 1 r12 1 2 r13 1 3

r21 2 1 r11 2 2 r23 2 3

r r 2 r

33 3 3

31 3 1 32 3

36.

37.

Ответ:Максимальную доходность 11.324% можно получить,

если доли акций REXX, SNS и LIKX составят 0.47, 0.29 и 0.25

38.

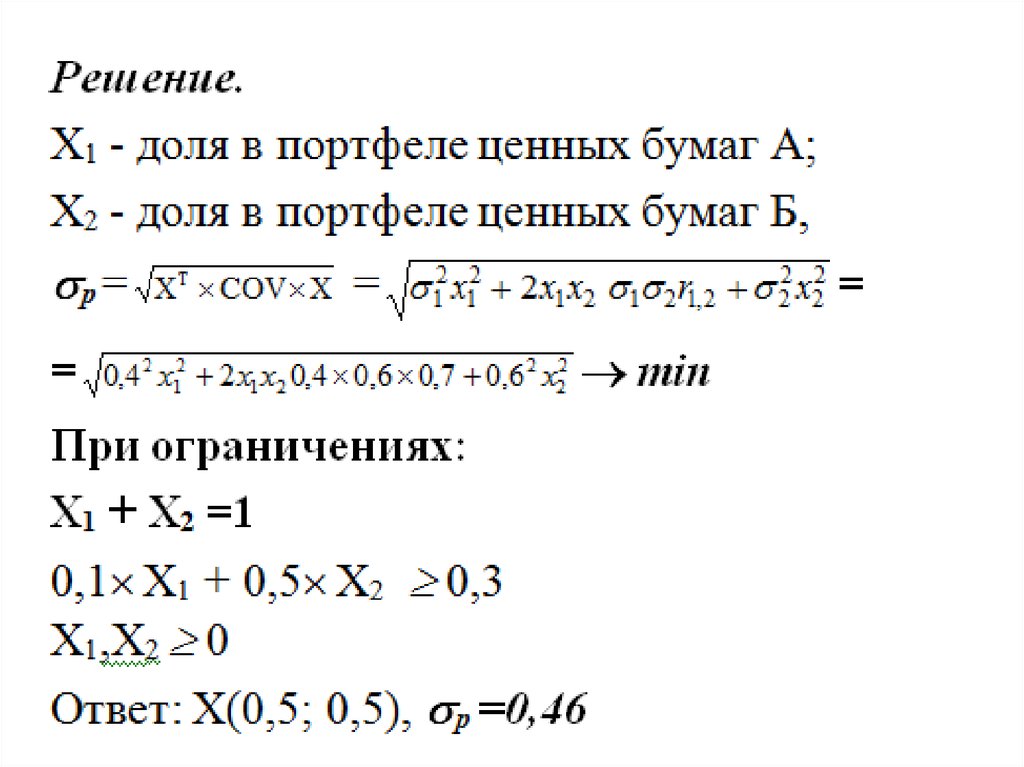

Задача 4Сформировать портфель минимального риска из

двух видов ценных бумаг - А и Б , при условии, что

обеспечивается доходность портфеля не менее 0,3.

Коэффициент корреляции равен 0,7.

Ожидаемые доходности бумаг 0,1 и 0,5,

риски бумаг 0,4 и 0,6.

finance

finance