Similar presentations:

Портфельное инвестирование

1.

Тема 5.Портфельное инвестирование.

§ 1. Портфель ценных бумаг.

2.

Инвестиционный портфельСовокупность ценных бумаг, имеющая такие инвестиционные характеристики, которые недостижимы с позиции

отдельно взятой ценной бумаги, а возможны только при их

комбинации

Характеристики портфеля

Доходность

Риск

Доходность

Агрессивный инвестор

Умеренно-агрессивный

инвестор

Консервативный

инвестор

Риск

3.

Классификация портфелейценных бумаг

Портфели роста

Портфели агрессивного роста

Портфели среднего роста

Портфели консервативного роста

Портфели дохода

Конвертируемые портфели

Портфели денежного рынка

Портфели облигаций

4.

Тема 5.Портфельное инвестирование.

§ 2. Управление портфелем

ценных бумаг.

5.

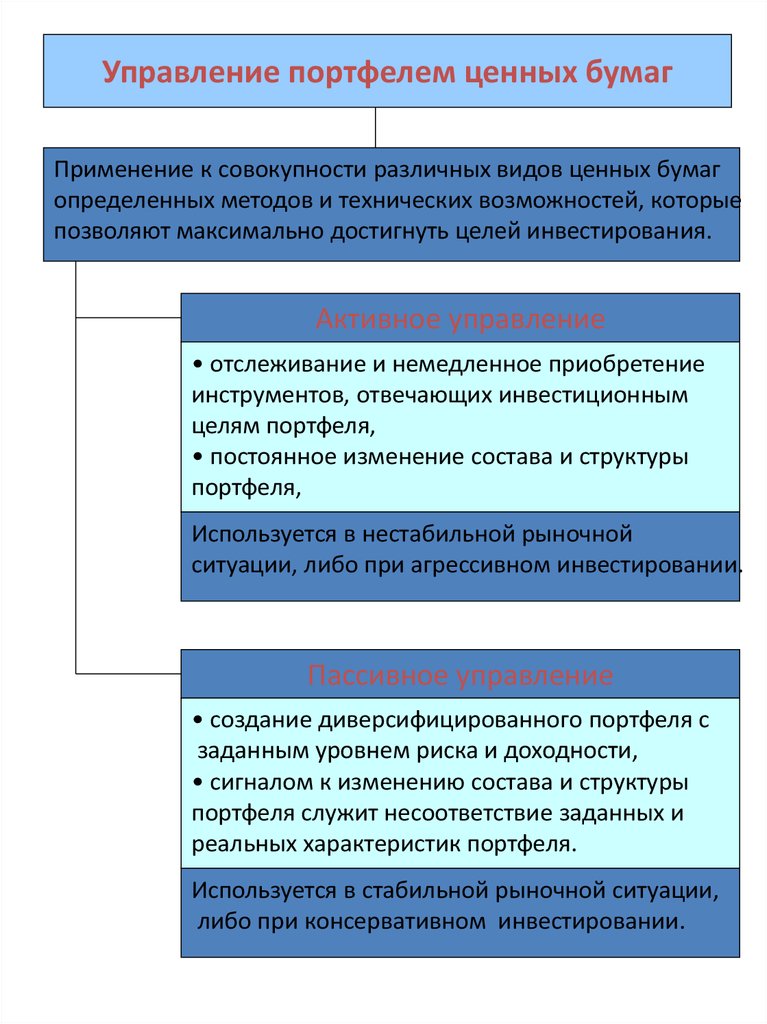

Управление портфелем ценных бумагПрименение к совокупности различных видов ценных бумаг

определенных методов и технических возможностей, которые

позволяют максимально достигнуть целей инвестирования.

Активное управление

• отслеживание и немедленное приобретение

инструментов, отвечающих инвестиционным

целям портфеля,

• постоянное изменение состава и структуры

портфеля,

Используется в нестабильной рыночной

ситуации, либо при агрессивном инвестировании.

Пассивное управление

• создание диверсифицированного портфеля с

заданным уровнем риска и доходности,

• сигналом к изменению состава и структуры

портфеля служит несоответствие заданных и

реальных характеристик портфеля.

Используется в стабильной рыночной ситуации,

либо при консервативном инвестировании.

6. Процесс управления портфелем ценных бумаг

Мониторинг: оценка инвестиционныхкачеств ценных бумаг

Активное управление

Пассивное управление

Отбор ценных бумаг

Определение

минимальной

доходности и

максимального риска

портфеля

Эффективных Неэффективн

к покупке ых к продаже

Оптимизация портфеля

Пересмотр портфеля с

учетом рыночных

изменений

Формирование нового

портфеля

Отбор ценных бумаг

и оптимизация

портфеля

Падение доходности

ниже минимальной

Формирование

нового портфеля

7. Модели формирования портфелей ценных бумаг

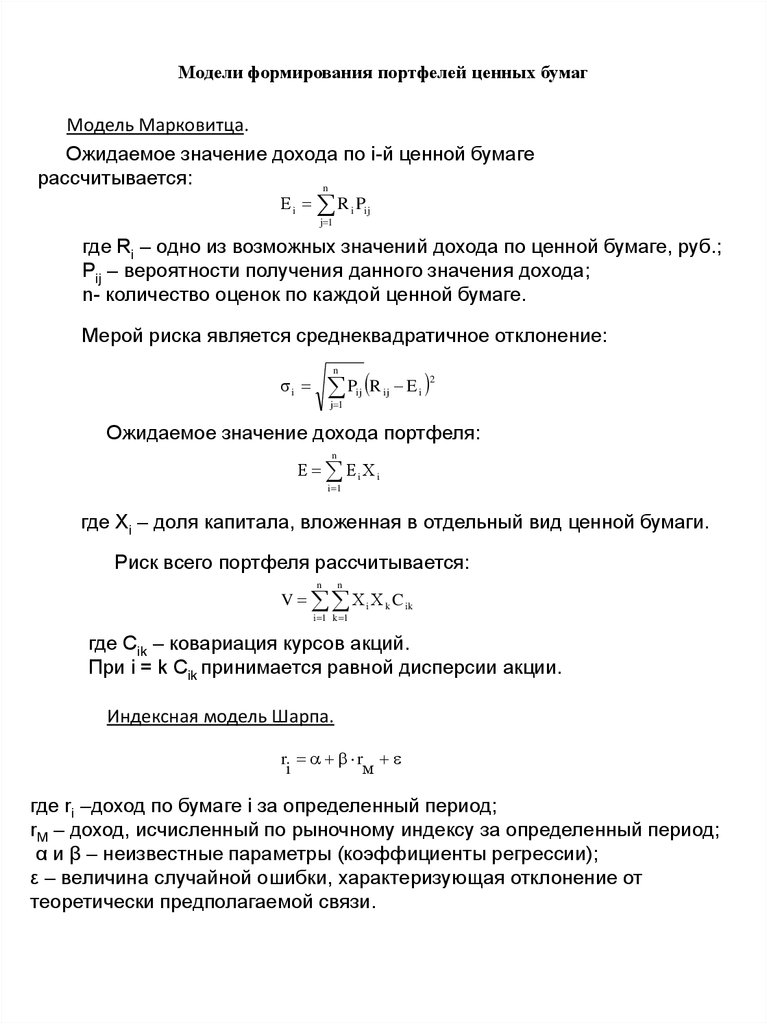

Модель Марковитца.Ожидаемое значение дохода по i-й ценной бумаге

рассчитывается:

n

Е i R i Pij

j 1

где Ri – одно из возможных значений дохода по ценной бумаге, руб.;

Pij – вероятности получения данного значения дохода;

n- количество оценок по каждой ценной бумаге.

Мерой риска является среднеквадратичное отклонение:

P R

n

i

j 1

ij

Ei

2

ij

Ожидаемое значение дохода портфеля:

n

Е Еi i

i 1

где Хi – доля капитала, вложенная в отдельный вид ценной бумаги.

Риск всего портфеля рассчитывается:

n

n

V i k C ik

i 1 k 1

где Сik – ковариация курсов акций.

При i = k Сik принимается равной дисперсии акции.

Индексная модель Шарпа.

r r

i

м

где ri –доход по бумаге i за определенный период;

rM – доход, исчисленный по рыночному индексу за определенный период;

α и β – неизвестные параметры (коэффициенты регрессии);

ε – величина случайной ошибки, характеризующая отклонение от

теоретически предполагаемой связи.

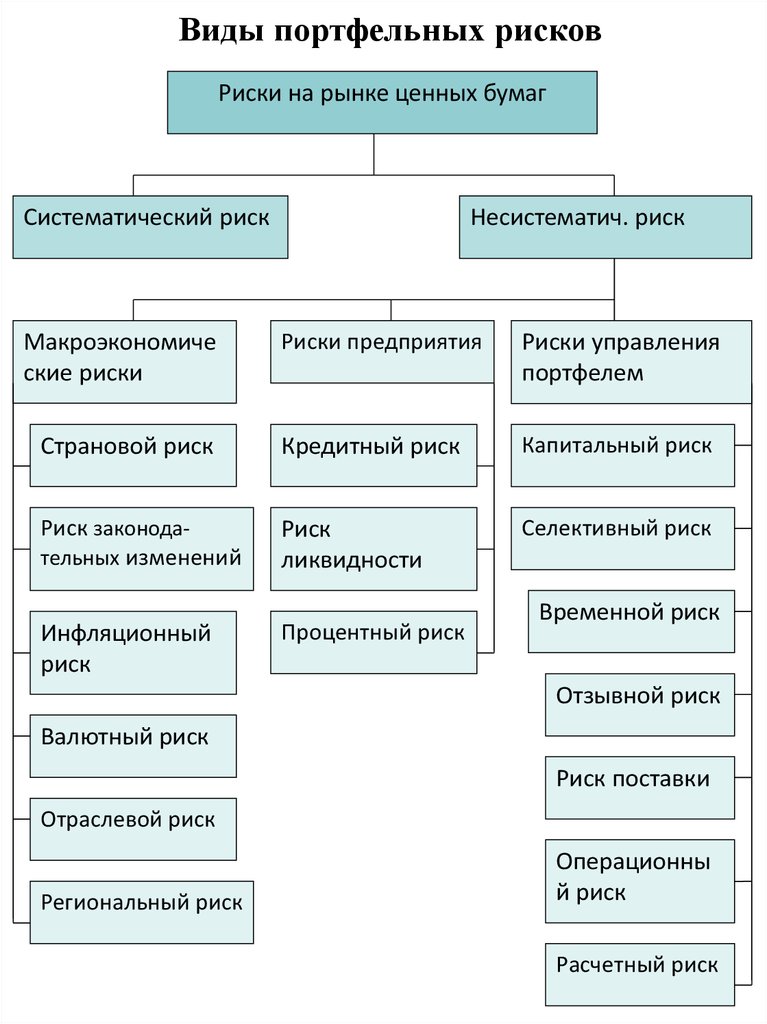

8. Виды портфельных рисков

Риски на рынке ценных бумагСистематический риск

Несистематич. риск

Риски предприятия

Риски управления

портфелем

Страновой риск

Кредитный риск

Капитальный риск

Риск законодательных изменений

Риск

ликвидности

Селективный риск

Макроэкономиче

ские риски

Инфляционный

риск

Процентный риск

Временной риск

Отзывной риск

Валютный риск

Риск поставки

Отраслевой риск

Региональный риск

Операционны

й риск

Расчетный риск

finance

finance