Similar presentations:

Сущность и организация корпоративных финансов в современных условиях

1. Тема 1. Сущность и организация корпоратив-ных финансов в современных условиях

Тема 1. Сущность и организация корпоративных финансов в современных условиях1. Сущность эволюция корпоративных

финансов

2. Базовые концепции и модели современной

теории корпоративных финансов

3. Корпоративные финансы и корпоративное

управление

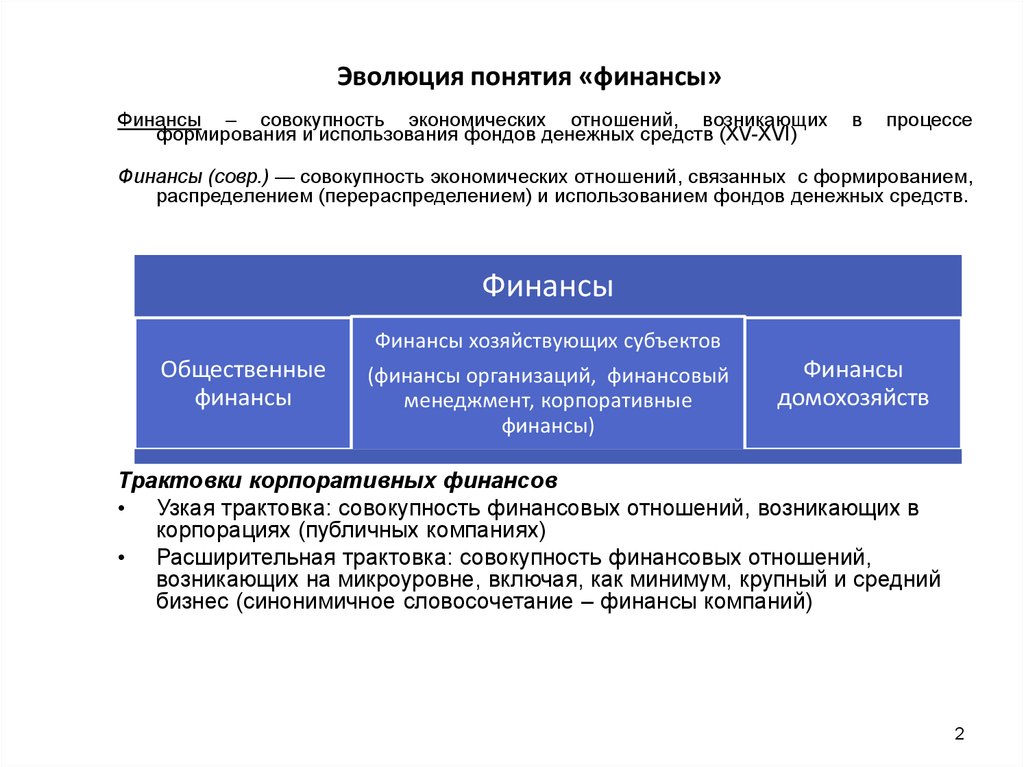

2. Эволюция понятия «финансы»

Финансы – совокупность экономических отношений, возникающихформирования и использования фондов денежных средств (XV-XVI)

в

процессе

Финансы (совр.) — совокупность экономических отношений, связанных с формированием,

распределением (перераспределением) и использованием фондов денежных средств.

Финансы

Финансы хозяйствующих субъектов

Общественные

финансы

(финансы организаций, финансовый

менеджмент, корпоративные

финансы)

Финансы

домохозяйств

Трактовки корпоративных финансов

• Узкая трактовка: совокупность финансовых отношений, возникающих в

корпорациях (публичных компаниях)

• Расширительная трактовка: совокупность финансовых отношений,

возникающих на микроуровне, включая, как минимум, крупный и средний

бизнес (синонимичное словосочетание – финансы компаний)

2

3.

• Под фондом денежных средств понимается ихобособленная часть, имеющая целевое назначение

• Денежные средства, находящиеся в таких фондах,

называются финансовыми ресурсами

• Финансовые ресурсы - единственный вид ресурсов,

способный трансформироваться непосредственно и

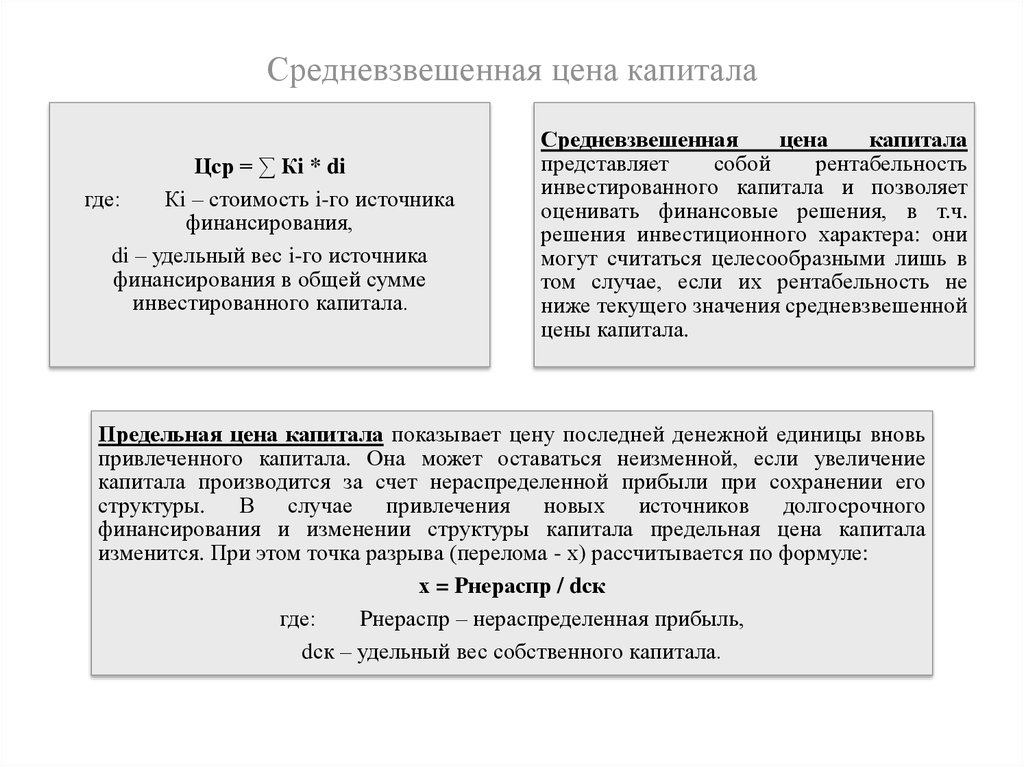

с наименьшим интервалом времени в любой другой:

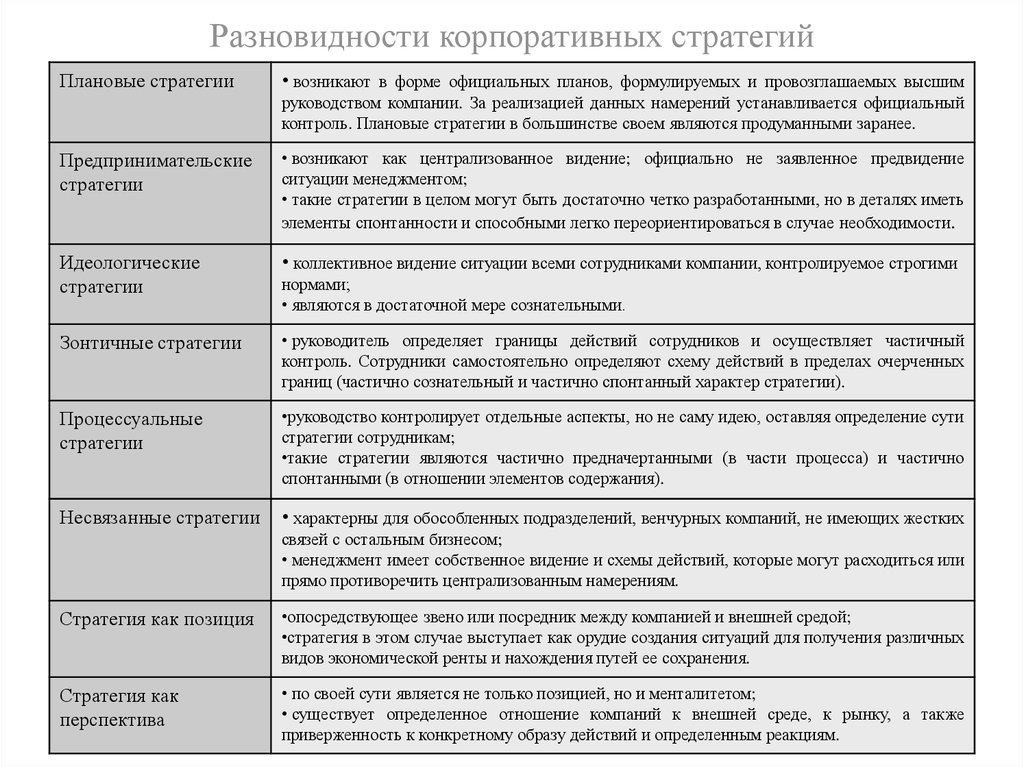

средства и предметы труда, рабочую силу и т. п.

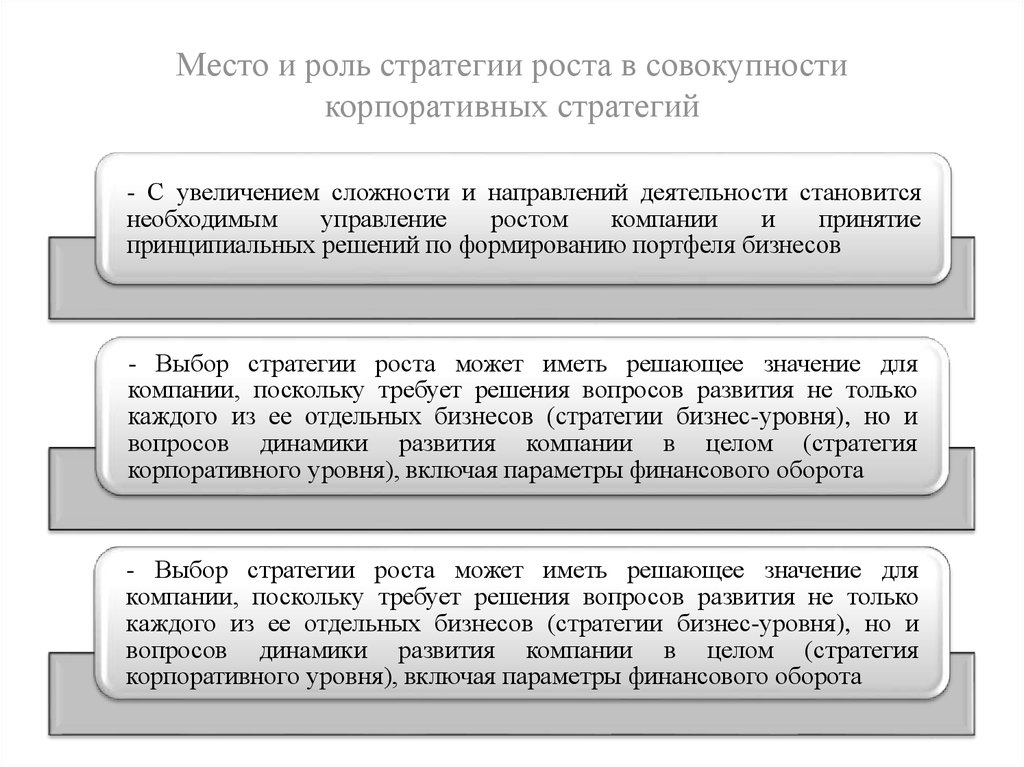

4. Финансы корпораций — это относительно самостоятельная сфера финансов, охватывающая широкий круг денежных отношений, связанных

сформированием и использованием капитала, доходов,денежных фондов в процессе кругооборота средств организаций и

выраженных в виде различных денежных потоков. Именно в этой сфере

формируется основная часть финансовых ресурсов, которые служат

основным источником экономического роста и социального развития

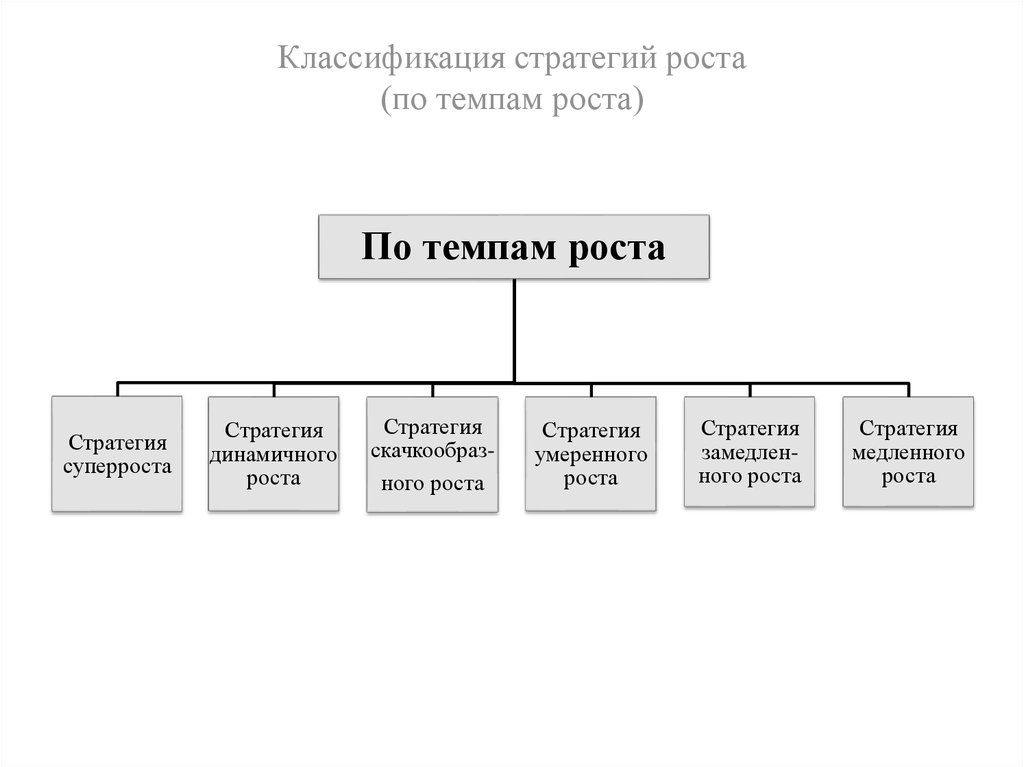

общества

Функции финансов корпорации :

• регулирование денежных потоков корпорации;

• формирование капитала, денежных доходов и фондов;

• использование капитала, денежных доходов и фондов.

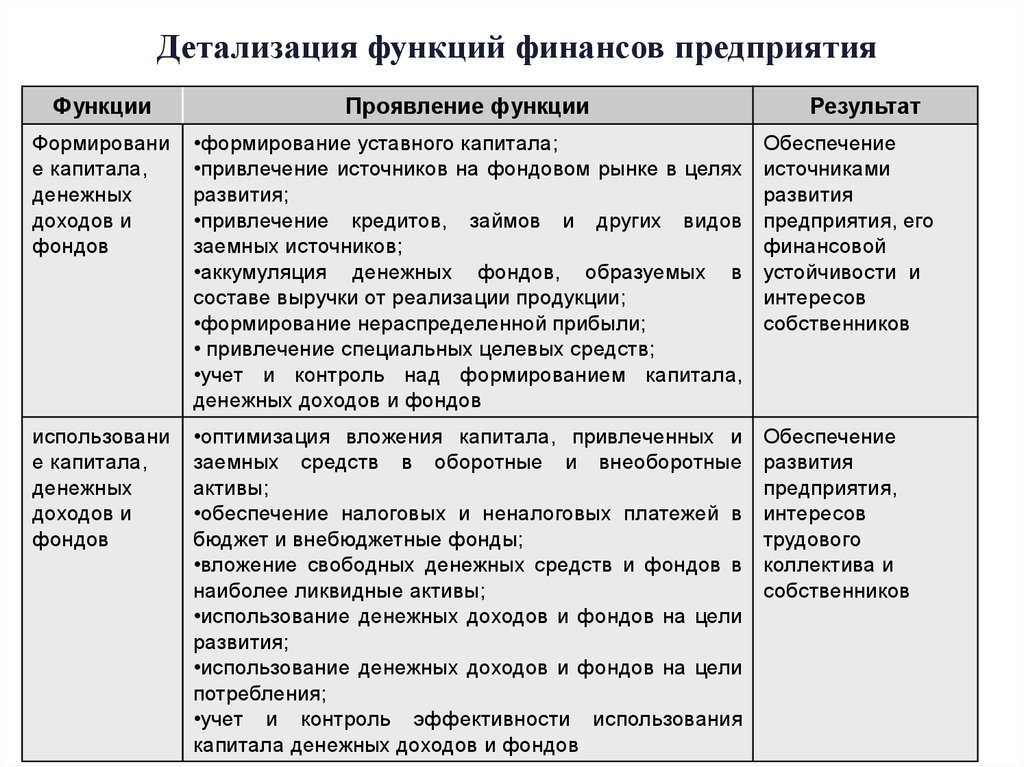

5. Детализация функций финансов предприятия

ФункцииПроявление функции

Регулировани •выбор организационно-правовой формы, вида,

я денежных

сферы

(сегмента)

профессиональной

потоков

деятельности;

•определение

наиболее

рациональных

способов формирования уставного капитала (в

денежной

и

неденежной

формах)

и

привлечение дополнительных средств в оборот

предприятия;

•формирование организационной структуры

управления финансами,

обеспечивающей

оптимизацию денежных потоков;

•формирование учетной политики;

•определение

условий

хозяйственных

договоров, связанных со способами и сроками

расчетов, уплатой штрафных санкций;

•инкассация дебиторской задолженности;

• оптимизация налоговых платежей;

• внедрение

системы

финансового

планирования, отражающей все денежные

потоки;

•учет и контроль над денежными потоками

Результат

Обеспечение

сбалансированности

денежных

и

материальновещественных потоков

и

формирования

финансовых ресурсов,

необходимых

для

осуществления

уставной

деятельности,

выполнения

всех

обязательств

6. Детализация функций финансов предприятия

ФункцииПроявление функции

Результат

Формировани

е капитала,

денежных

доходов и

фондов

•формирование уставного капитала;

•привлечение источников на фондовом рынке в целях

развития;

•привлечение кредитов, займов и других видов

заемных источников;

•аккумуляция денежных фондов, образуемых в

составе выручки от реализации продукции;

•формирование нераспределенной прибыли;

• привлечение специальных целевых средств;

•учет и контроль над формированием капитала,

денежных доходов и фондов

Обеспечение

источниками

развития

предприятия, его

финансовой

устойчивости и

интересов

собственников

использовани

е капитала,

денежных

доходов и

фондов

•оптимизация вложения капитала, привлеченных и

заемных средств в оборотные и внеоборотные

активы;

•обеспечение налоговых и неналоговых платежей в

бюджет и внебюджетные фонды;

•вложение свободных денежных средств и фондов в

наиболее ликвидные активы;

•использование денежных доходов и фондов на цели

развития;

•использование денежных доходов и фондов на цели

потребления;

•учет и контроль эффективности использования

капитала денежных доходов и фондов

Обеспечение

развития

предприятия,

интересов

трудового

коллектива и

собственников

7. Содержание финансовых отношений корпораций

Финансовая система государства•формирование уставного капитала;

•приобретение государственных

ценных бумаг и получение дивидендов

по ним;

•получение ассигнований из бюджета;

•уплата налоговых платежей;

•формирование внебюджетных фондов.

Учредители

•формирование уставного

капитала;

•осуществление финансового

контроля.

Структурные подразделения

•финансирование расходов;

•финансирование кап. строительства;

•распределение оборотных средств;

•перераспределение прибыли.

Внебюджетные фонды

• платежи и отчисления;

• финансирование их фондов

Хозяйствующие субъекты

•расчеты за различные материальные

ценности;

•расчеты по оплате продукции;

•приобретение акций;

•получение дивидендов по ним.

ФИНАНСОВЫЕ

ОТНОШЕНИЯ

Фондовый рынок

• размещение средств;

• получение дивидендов

Страховые компании

Учреждения банка

•осуществление расчетно-платежных и

кассовых операций по счетам в банке;

погашение процентов по кредитам;

•покупка – продажа валюты;

•оказание других банковских услуг.

Работники предприятия

•формирование и распределение фонда оплаты труда;

•формирование и распределение фонда потребления.

•страхование имущества;

•страхование отдельных категорий

работников;

•страхование коммерческих рисков.

Инвестиционные компании

•привлечение инвестиций;

•размещение инвестиций.

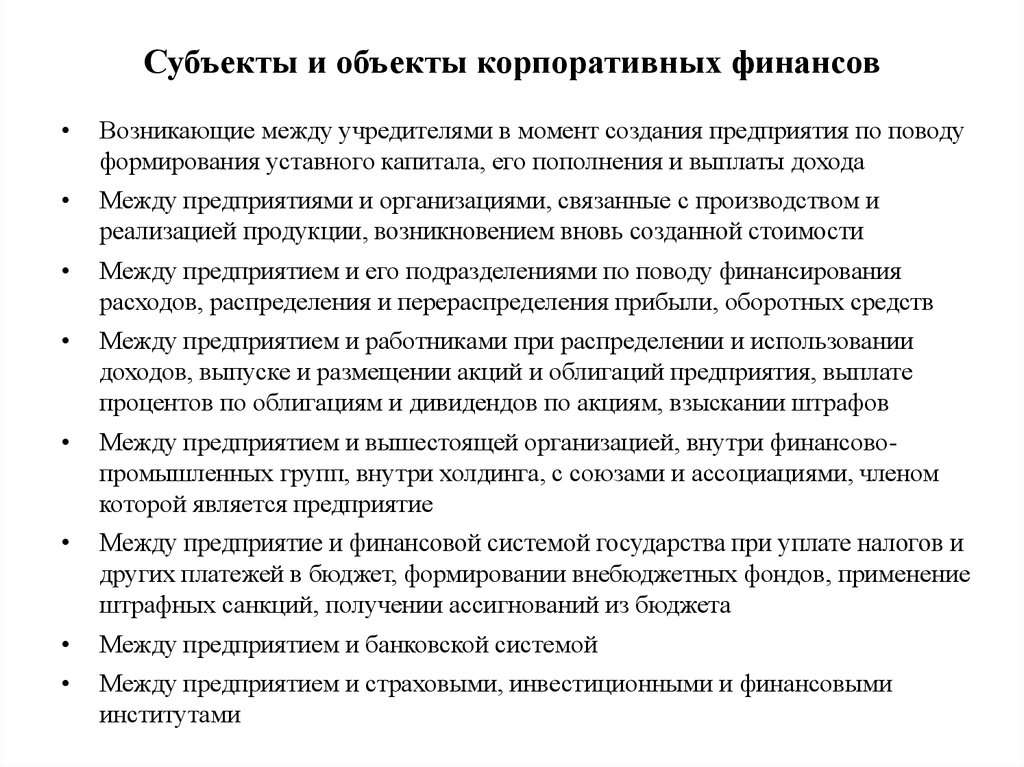

8. Субъекты и объекты корпоративных финансов

Возникающие между учредителями в момент создания предприятия по поводу

формирования уставного капитала, его пополнения и выплаты дохода

Между предприятиями и организациями, связанные с производством и

реализацией продукции, возникновением вновь созданной стоимости

Между предприятием и его подразделениями по поводу финансирования

расходов, распределения и перераспределения прибыли, оборотных средств

Между предприятием и работниками при распределении и использовании

доходов, выпуске и размещении акций и облигаций предприятия, выплате

процентов по облигациям и дивидендов по акциям, взыскании штрафов

Между предприятием и вышестоящей организацией, внутри финансовопромышленных групп, внутри холдинга, с союзами и ассоциациями, членом

которой является предприятие

Между предприятие и финансовой системой государства при уплате налогов и

других платежей в бюджет, формировании внебюджетных фондов, применение

штрафных санкций, получении ассигнований из бюджета

Между предприятием и банковской системой

Между предприятием и страховыми, инвестиционными и финансовыми

институтами

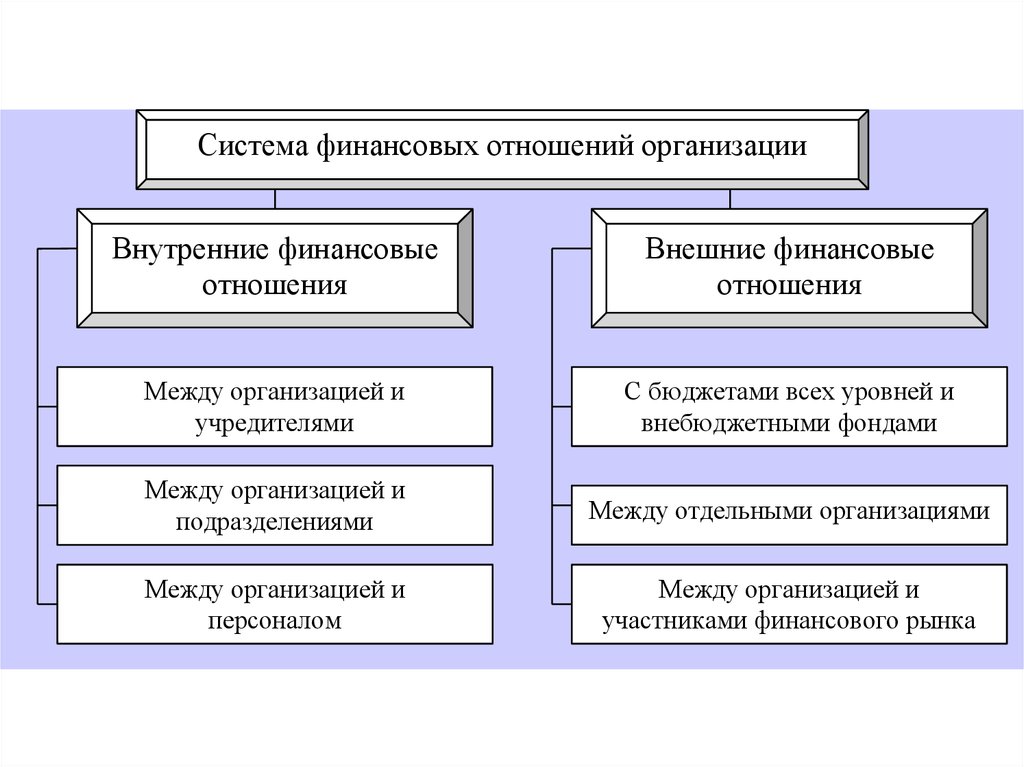

9.

Система финансовых отношений организацииВнутренние финансовые

отношения

Внешние финансовые

отношения

Между организацией и

учредителями

С бюджетами всех уровней и

внебюджетными фондами

Между организацией и

подразделениями

Между отдельными организациями

Между организацией и

персоналом

Между организацией и

участниками финансового рынка

10. Принципы организации финансов компаний

плановость (реализация текущей финансовой политики с учетом стратегии развитиякомпании)

системность (координация целей и задач на всех уровнях корпоративного управления)

объективность (отражение объективных процессов, происходящих в области

корпоративных финансов)

обоснованность (логически и экономически доказанная аргументация)

преемственность (сохранение финансовой политики при корпоративных изменениях

эволюционного характера вплоть до достижения прогнозируемого эффекта)

гибкость (маневренность при сохранении преемственности)

директивность (обязательность к исполнению финансовых регламентов всеми

участниками финансово-хозяйственной деятельности компании)

10

11. Принципы хозяйствования организации

Экономическая самостоятельность, самоокупаемость исамофинансирование

Целевая направленность

Диверсифицированность (поиск альтернативных путей

капиталовложений, выбор новых направлений финансирования)

Высокая мобильность (своевременная реакция на изменения

«правил игры» со стороны контрагентов и в законодательстве)

Предпочтение будущим прибылям (проедание прибыли лишает

компанию перспективы)

Опережение (предвидение развития событий на рынке и

своевременная подготовка к ним)

11

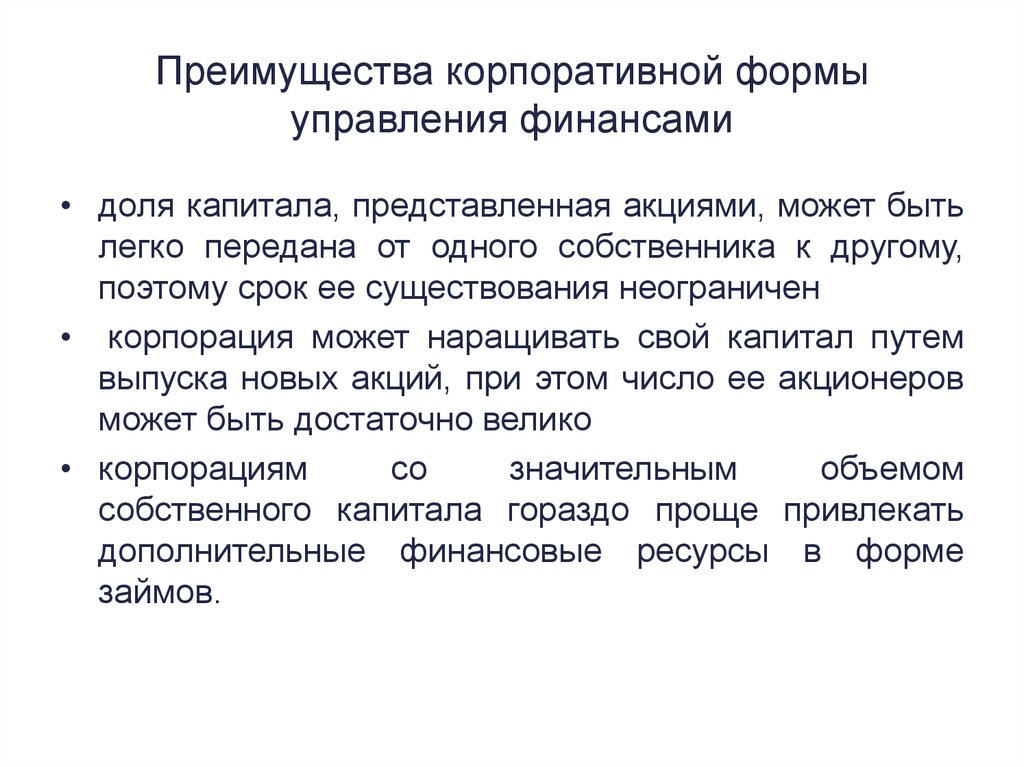

12. Преимущества корпоративной формы управления финансами

• доля капитала, представленная акциями, может бытьлегко передана от одного собственника к другому,

поэтому срок ее существования неограничен

• корпорация может наращивать свой капитал путем

выпуска новых акций, при этом число ее акционеров

может быть достаточно велико

• корпорациям

со

значительным

объемом

собственного капитала гораздо проще привлекать

дополнительные финансовые ресурсы в форме

займов.

13. Недостатки корпоративной формы управления финансами

• сложность учреждения и регистрации, более строгоерегулирование деятельности со стороны

законодательства

• двойное налогообложение (налогом облагаются как

прибыль корпорации, так и доходы собственников в

виде дивидендов и прироста капитала в случае

продажи акций)

• возможность поглощения или потери контроля над

бизнесом в результате покупки контрольного пакета

акций

• проблема агентских отношений

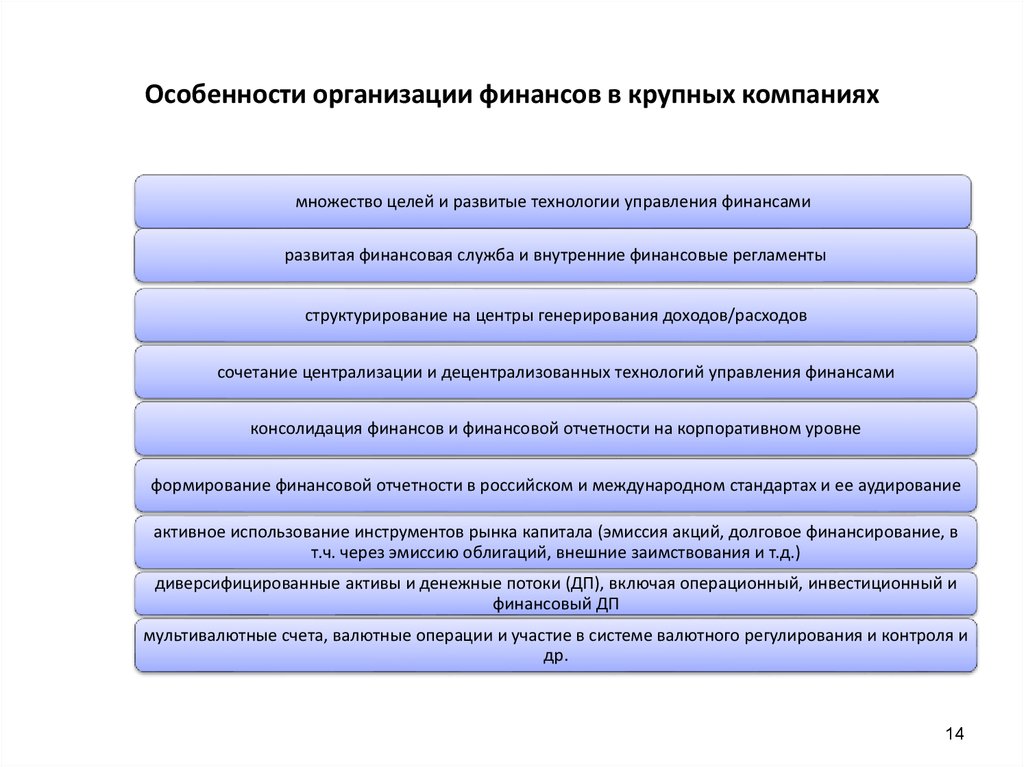

14. Особенности организации финансов в крупных компаниях

множество целей и развитые технологии управления финансамиразвитая финансовая служба и внутренние финансовые регламенты

структурирование на центры генерирования доходов/расходов

сочетание централизации и децентрализованных технологий управления финансами

консолидация финансов и финансовой отчетности на корпоративном уровне

формирование финансовой отчетности в российском и международном стандартах и ее аудирование

активное использование инструментов рынка капитала (эмиссия акций, долговое финансирование, в

т.ч. через эмиссию облигаций, внешние заимствования и т.д.)

диверсифицированные активы и денежные потоки (ДП), включая операционный, инвестиционный и

финансовый ДП

мультивалютные счета, валютные операции и участие в системе валютного регулирования и контроля и

др.

14

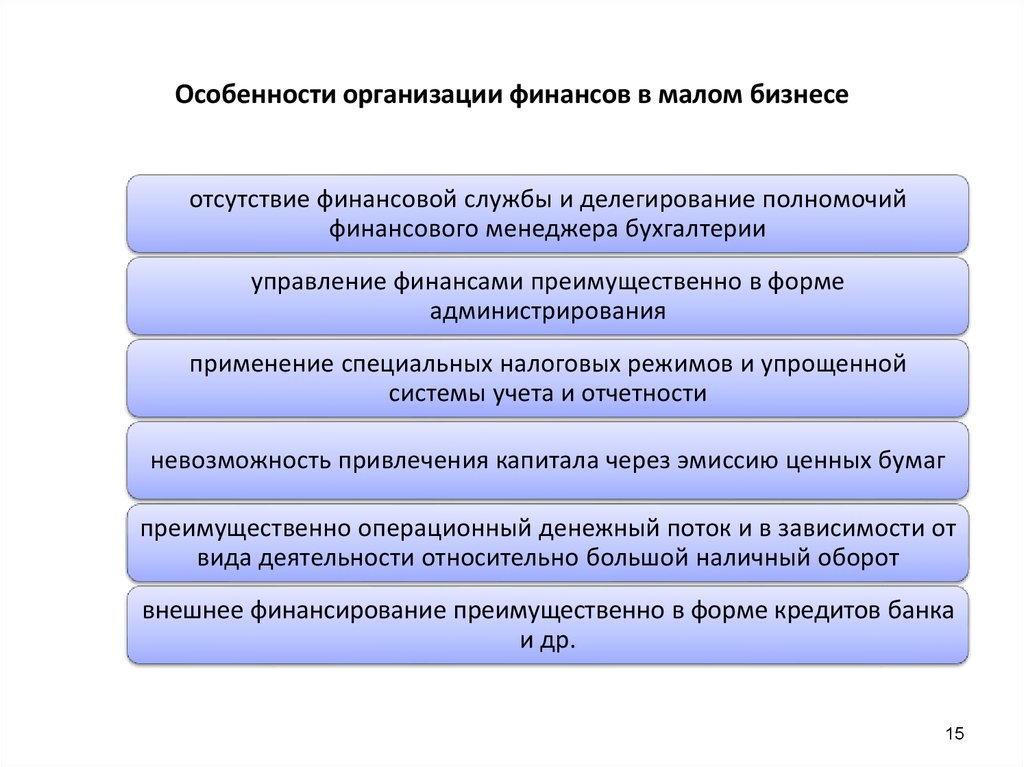

15. Особенности организации финансов в малом бизнесе

отсутствие финансовой службы и делегирование полномочийфинансового менеджера бухгалтерии

управление финансами преимущественно в форме

администрирования

применение специальных налоговых режимов и упрощенной

системы учета и отчетности

невозможность привлечения капитала через эмиссию ценных бумаг

преимущественно операционный денежный поток и в зависимости от

вида деятельности относительно большой наличный оборот

внешнее финансирование преимущественно в форме кредитов банка

и др.

15

16. Генезис теории корпоративных финансов

Теория корпоративных финансов стала результатом эволюции научноймысли в области

базовых концепций финансового

менеджмента (концепции

компромисса между риском и

доходностью, теории ожидаемой

полезности, концепций денежного

потока, временной

стоимости/ценности денег,

стоимости и структуры капитала,

гипотезы эффективности рынка

капитала, концепций

асимметричности информации,

агентских отношений,

альтернативности

затрат/результатов,

функционирующего предприятия)

фундаментальных теорий

оценки финансовых

инструментов (модели оценки

доходности финансовых

активов, теории портфеля или

концепции

диверсифицированного

портфеля, моделей оценки

опционов, оценки акций и

облигаций на основе их

доходности, оценки

финансовых активов с учетом

систематического риска,

арбитражной теории

ценообразования и др.)

теорий экономического роста и

обусловленной ими концепции

стоимостного управления,

именуемой VBM-концепцией

(Value-Based Management) со

всеми ее разновидностями и

трактовками (SVA, EVA, CVA,

CFROI, EBM. MVA, RCF, CFA,

Модель Эдварда-Белла-Ольсона

(EBO), FCF (FCFF), FEVA, подход

RAVE, концепция маркетинга,

ориентированного на стоимость,

и др.)

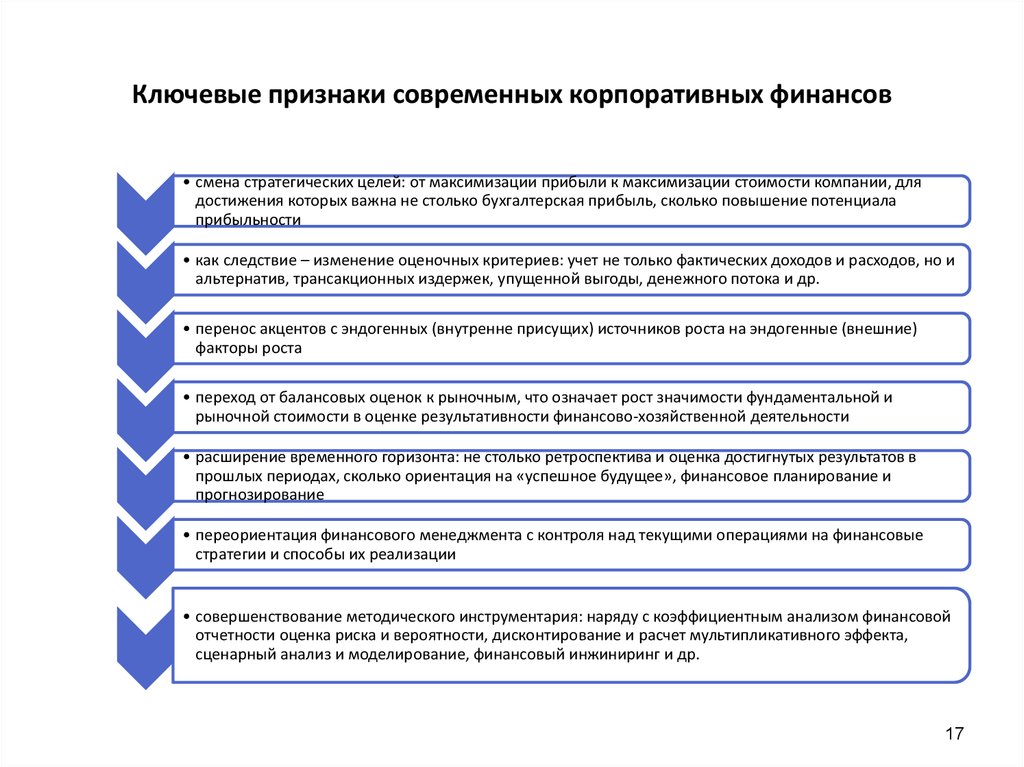

17. Ключевые признаки современных корпоративных финансов

• смена стратегических целей: от максимизации прибыли к максимизации стоимости компании, длядостижения которых важна не столько бухгалтерская прибыль, сколько повышение потенциала

прибыльности

• как следствие – изменение оценочных критериев: учет не только фактических доходов и расходов, но и

альтернатив, трансакционных издержек, упущенной выгоды, денежного потока и др.

• перенос акцентов с эндогенных (внутренне присущих) источников роста на эндогенные (внешние)

факторы роста

• переход от балансовых оценок к рыночным, что означает рост значимости фундаментальной и

рыночной стоимости в оценке результативности финансово-хозяйственной деятельности

• расширение временного горизонта: не столько ретроспектива и оценка достигнутых результатов в

прошлых периодах, сколько ориентация на «успешное будущее», финансовое планирование и

прогнозирование

• переориентация финансового менеджмента с контроля над текущими операциями на финансовые

стратегии и способы их реализации

• совершенствование методического инструментария: наряду с коэффициентным анализом финансовой

отчетности оценка риска и вероятности, дисконтирование и расчет мультипликативного эффекта,

сценарный анализ и моделирование, финансовый инжиниринг и др.

17

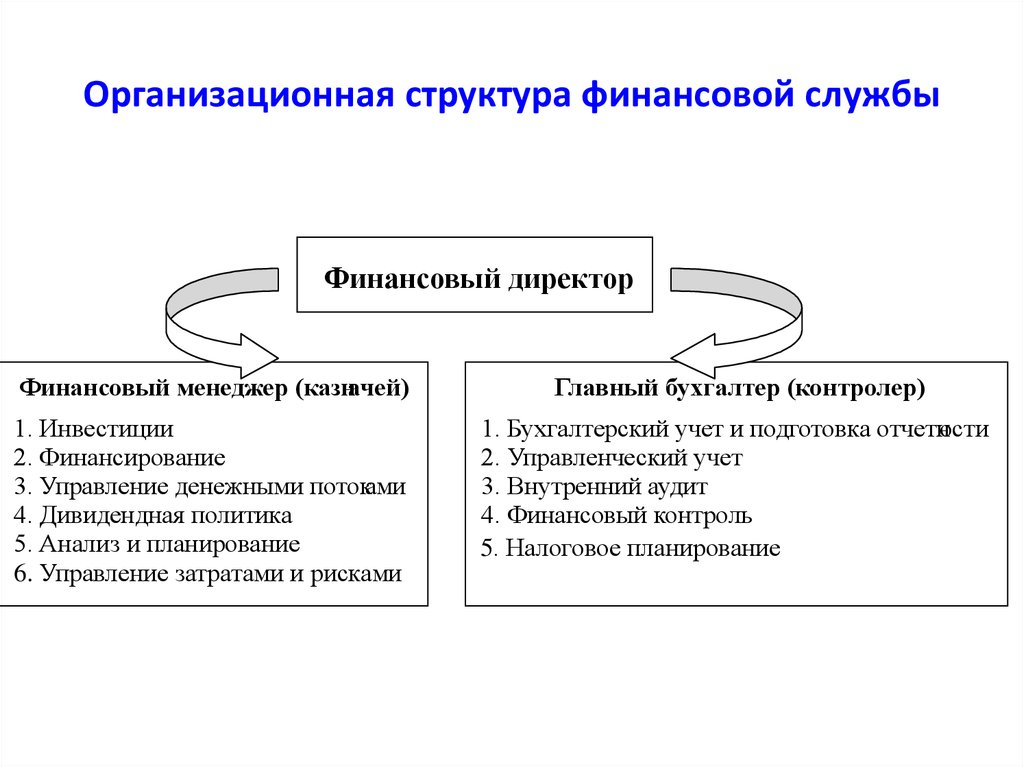

18. Организационная структура финансовой службы

Финансовый директорФинансовый менеджер (казначей)

Главный бухгалтер (контролер)

1. Инвестиции

2. Финансирование

3. Управление денежными потоками

4. Дивидендная политика

5. Анализ и планирование

6. Управление затратами и рисками

1. Бухгалтерский учет и подготовка отчетности

2. Управленческий учет

3. Внутренний аудит

4. Финансовый контроль

5. Налоговое планирование

19. Организационная схема финансового управления корпорацией

20. Функции финансового менеджера

• управление активами• управление инвестициями

• оценка и управление финансовыми

рисками

• оценка и управление капиталом

• управление источниками привлечения

капитала компании

• управление денежными потоками

• оптимизация налогообложения

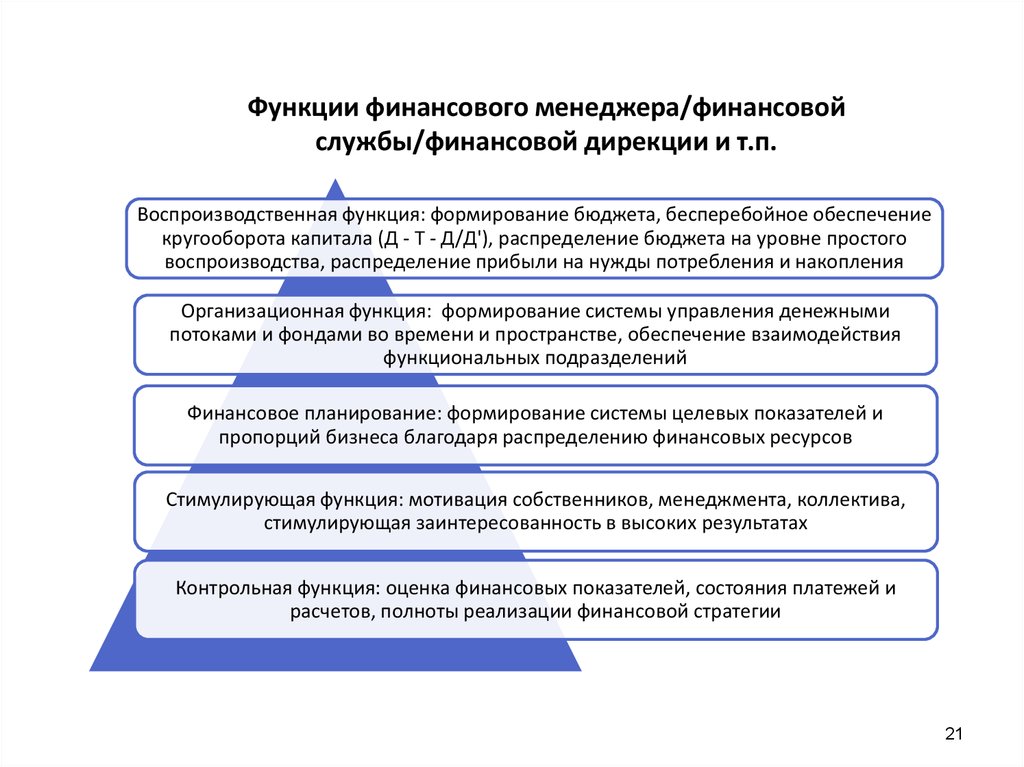

21. Функции финансового менеджера/финансовой службы/финансовой дирекции и т.п.

Воспроизводственная функция: формирование бюджета, бесперебойное обеспечениекругооборота капитала (Д - Т - Д/Д'), распределение бюджета на уровне простого

воспроизводства, распределение прибыли на нужды потребления и накопления

Организационная функция: формирование системы управления денежными

потоками и фондами во времени и пространстве, обеспечение взаимодействия

функциональных подразделений

Финансовое планирование: формирование системы целевых показателей и

пропорций бизнеса благодаря распределению финансовых ресурсов

Стимулирующая функция: мотивация собственников, менеджмента, коллектива,

стимулирующая заинтересованность в высоких результатах

Контрольная функция: оценка финансовых показателей, состояния платежей и

расчетов, полноты реализации финансовой стратегии

21

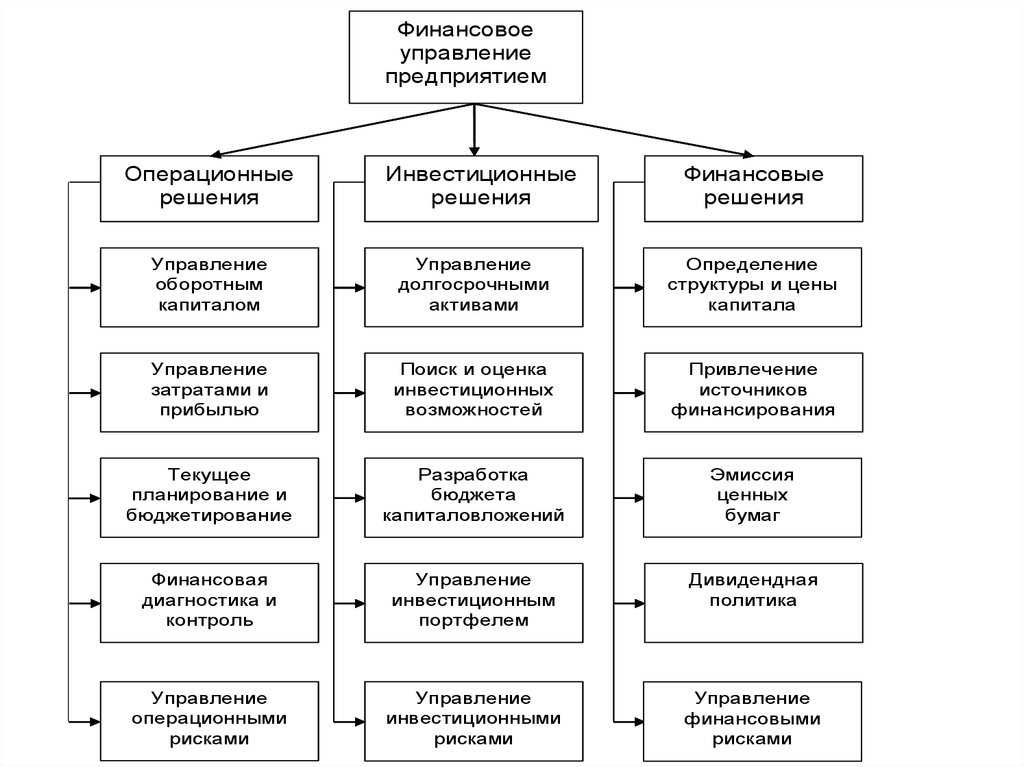

22.

Финансовоеуправление

предприятием

Операционные

решения

Инвестиционные

решения

Финансовые

решения

Управление

оборотным

капиталом

Управление

долгосрочными

активами

Определение

структуры и цены

капитала

Управление

затратами и

прибылью

Поиск и оценка

инвестиционных

возможностей

Привлечение

источников

финансирования

Текущее

планирование и

бюджетирование

Разработка

бюджета

капиталовложений

Эмиссия

ценных

бумаг

Финансовая

диагностика и

контроль

Управление

инвестиционным

портфелем

Дивидендная

политика

Управление

операционными

рисками

Управление

инвестиционными

рисками

Управление

финансовыми

рисками

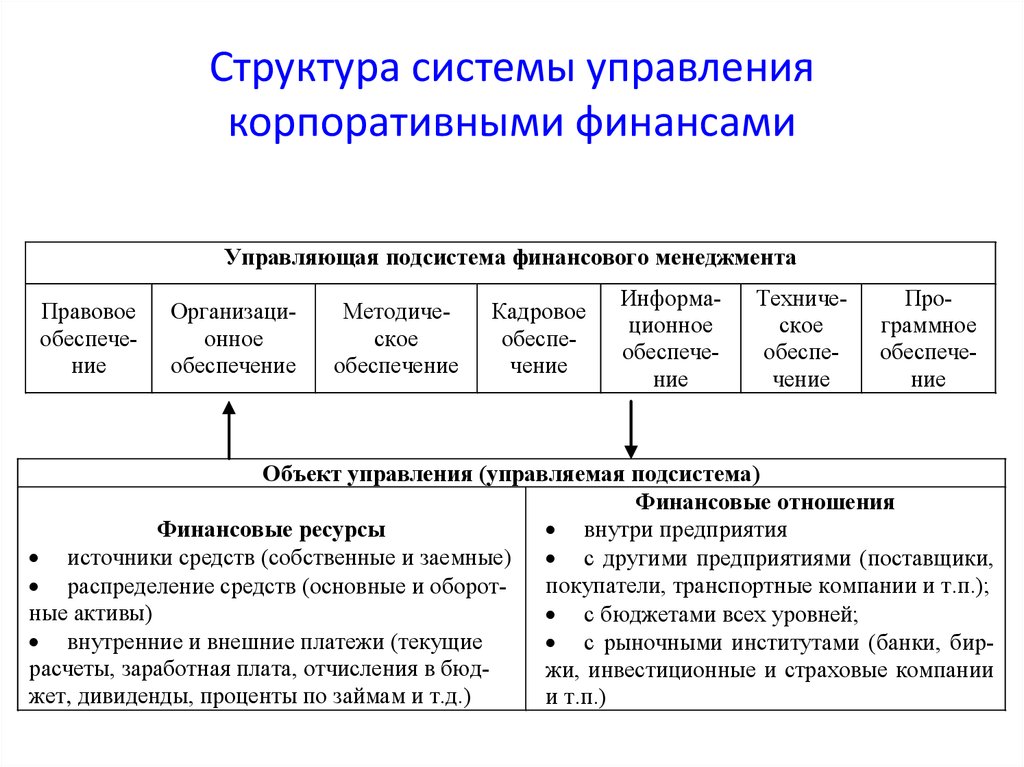

23. Структура системы управления корпоративными финансами

Управляющая подсистема финансового менеджментаПравовое

обеспечение

Организационное

обеспечение

Методическое

обеспечение

Кадровое

обеспечение

Информационное

обеспечение

Техническое

обеспечение

Программное

обеспечение

Объект управления (управляемая подсистема)

Финансовые отношения

Финансовые ресурсы

внутри предприятия

источники средств (собственные и заемные) с другими предприятиями (поставщики,

покупатели, транспортные компании и т.п.);

распределение средств (основные и оборотные активы)

с бюджетами всех уровней;

внутренние и внешние платежи (текущие

с рыночными институтами (банки, биррасчеты, заработная плата, отчисления в бюджи, инвестиционные и страховые компании

жет, дивиденды, проценты по займам и т.д.)

и т.п.)

24. Цели управления корпоративными финансами

Максимизация прибыли/ рентабельности

Максимизация объемов продаж

Поддержка устойчивого финансового состояния

Максимизация рыночной стоимости фирмы

и др.

25. Цель: максимизация прибыли

• ПреимуществаСравнительно легко определить по данным

финансовой отчетности

Проста и понятна менеджерам

• Недостатки

Игнорирует альтернативные затраты

Игнорирует факторы времени и риска

Может приводить к избыточным инвестициям и

перепроизводству, агентским конфликтам

Может приводить к неверным решениям

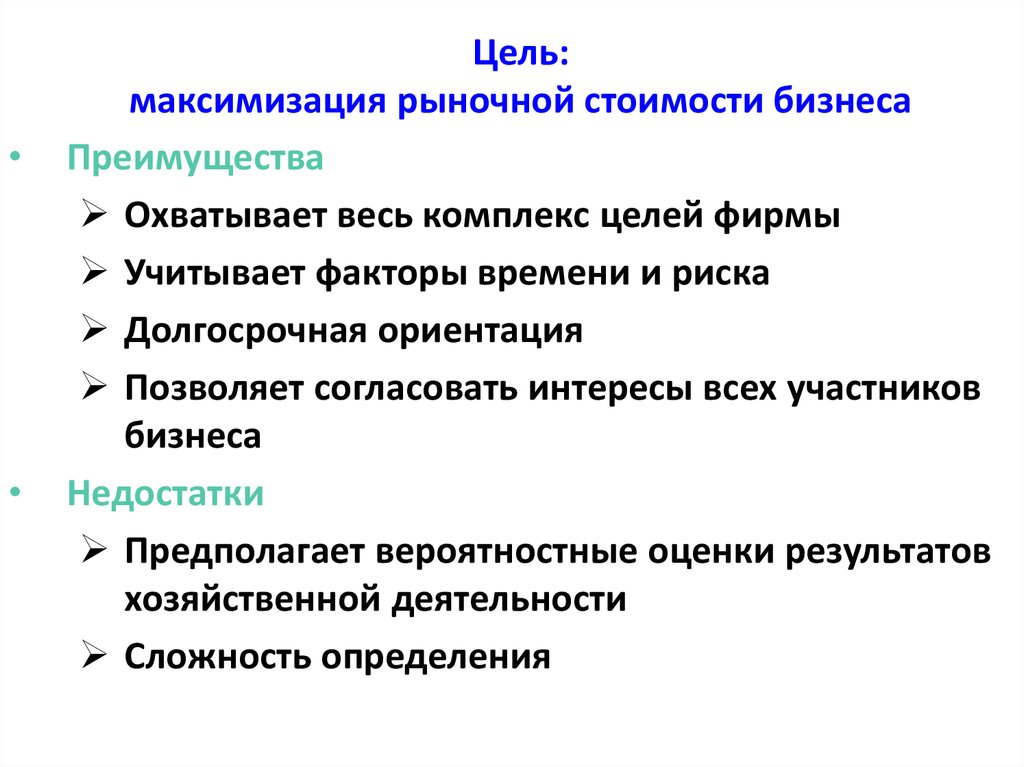

26. Цель: максимизация рыночной стоимости бизнеса

Цель:

максимизация рыночной стоимости бизнеса

Преимущества

Охватывает весь комплекс целей фирмы

Учитывает факторы времени и риска

Долгосрочная ориентация

Позволяет согласовать интересы всех участников

бизнеса

Недостатки

Предполагает вероятностные оценки результатов

хозяйственной деятельности

Сложность определения

27. Как максимизировать стоимость?

Инвестировать только в высокодоходные проектыСохранять только те проекты, которые

приносят стабильные, устойчивые

доходы, т.е. создают дополнительную

стоимость

28. Теория агентских отношений

Агентские - отношения двух участников,один из которых (заказчик, принципал)

передает другому (агенту) свои функции

При управлении финансами компании

агентские отношения:

между собственниками и менеджерами

между кредиторами и акционерами

29. Теория агентских отношений

Теория агентских отношений - нацелена на разрешение проблемы

отделения собственности и контроля.

Агентские затраты:

• расходы на осуществление контроля за деятельностью

менеджеров, например расходы на проведение аудиторских

проверок;

• расходы

на

создание

организационной

структуры,

ограничивающей возможность нежелательного поведения

менеджеров, например введение в состав правления внешних

инвесторов;

• расходы на создание системы стимулирования деятельности

менеджеров.

Кодекс

корпоративного

поведения

—

свод

правил,

рекомендованных к соблюдению участникам рынка ценных

бумаг и направленных на защиту прав инвесторов, а также на

улучшение иных аспектов корпоративного управления.

30. Тема 2. Стоимость и стратегии роста

1. Понятие стоимости капитала2. Классификация показателей стоимости

3. Финансовая отчетность и денежные потоки

как основа для определения стоимости

компании

4. Финансовое прогнозирование и стратегия

устойчивого роста корпорации

31.

Стратегическойцелью

бизнеса

является

рост

благосостояния его собственников

Критерием роста благосостояния собственников в

рыночной экономике является увеличение рыночной

стоимости бизнеса.

Рыночная стоимость бизнеса равна сумме рыночной

стоимости собственного и заемного капитала:

V = Е + D, где

V — рыночная стоимость бизнеса;

Е — рыночная стоимость собственного капитала;

D — рыночная стоимость заемного капитала.

32. Наиболее важная цель финансового менеджера

управление денежными потоками с цельюувеличения стоимости компании путем:

• выбора активов,

• планирования долгосрочных инвестиций,

• оптимальной структуры капитала

• управления финансовыми рисками

33.

• Текущая стоимость (present value, PV) - стоимость будущихдоходов оцениваемой компании, приведенная путем

дисконтирования к настоящему времени (дате оценки)

• Добавленная стоимость (value added) - cтоимость готовой

продукции компании, за минусом стоимости сырья,

материалов,

полуфабрикатов

и

других

ресурсов,

приобретенных у других компаний и использованных для ее

изготовления;

стоимость,

созданная

в

процессе

производства в данной компании, и охватывающая ее

реальный вклад в создание стоимости конкретного продукта,

т.е. заработную плату, прибыль и амортизацию

• Определение стоимости в постпрогнозный период

основано на предпосылке о том, что бизнес способен

приносить доход и по окончании прогнозного периода.

Предполагается, что после окончания прогнозного периода

доходы бизнеса стабилизируются и в остаточный период

будут иметь место стабильные долгосрочные темпы роста

или бесконечные равномерные доходы

34. Средневзвешенная (WACC) и предельная (МСС) стоимости капитала

• Структура капитала компании отражает соотношение заемногои собственного капиталов, привлеченных для финансирования

ее долгосрочного развития

• Оптимальная структура - это соотношение заемного и

собственного капиталов, при котором достигается минимум

совокупных затрат на капитал, которым компания финансирует

долгосрочное развитие, или средневзвешенных затрат на

капитал

• Под средневзвешенной стоимостью капитала (WACC – Weighted

Average Cost of Capital) понимается среднеарифметическая

взвешенная стоимости отдельных элементов капитала

• Под предельной стоимостью капитала понимается уровень

стоимости каждой новой его единицы, дополнительно

привлекаемой организацией

35. Стоимость собственного капитала

Стоимость складочного капитала(Цсклад) оценивается по уровню

дивидендов (Д), выплачиваемых

учредителям, в процентах к размеру

уставного капитала (УК): Цсклад = Д / УК

* 100

Стоимость акционерного капитала

определяется по уровню дивидендов,

выплачиваемых по обыкновенным и

привилегированным акциям

Для определения стоимости акционерного капитала,

представленного обыкновенными акциями (до принятия решения о

выплате дивидендов), используют расчетные методы:

оценка доходности финансовых активов (САРМ),

дисконтирование денежного потока (модель Гордона),

доходность облигаций + премия за риск.

36. Стоимость заемного капитала

Стоимость облигационного займа (Цоз) примерно равна процентам, уплачиваемым пооблигациям:

Цоз = Оном * р / Орын

где:

Оном – номинальная или нарицательная стоимость облигации,

р - купонная ставка,

Орын – рыночная цена облигации.

Стоимость банковских ссуд (Цссуд) зависит от многих факторов: вида используемых процентных ставок

(фиксированной или плавающей), схемы начисления процентов и погашения задолженности. При этом

поскольку проценты по банковским ссудам относятся по ныне действующему в России законодательству

на внереализационные расходы и участвуют в формировании прибыли до налогообложения, а все

предыдущие оценки выполнены применительно к прибыли после налогообложения, необходимо

использовать налоговый корректор:

Цссуд = р * (1 – Сн.п.)

где:

р – процентная ставка по долгосрочной ссуде банка,

Сн.п. – ставка налога на прибыль.

37. Средневзвешенная цена капитала

Цср = ∑ Кi * diгде:

Кi – стоимость i-го источника

финансирования,

di – удельный вес i-го источника

финансирования в общей сумме

инвестированного капитала.

Средневзвешенная

цена

капитала

представляет

собой

рентабельность

инвестированного капитала и позволяет

оценивать финансовые решения, в т.ч.

решения инвестиционного характера: они

могут считаться целесообразными лишь в

том случае, если их рентабельность не

ниже текущего значения средневзвешенной

цены капитала.

Предельная цена капитала показывает цену последней денежной единицы вновь

привлеченного капитала. Она может оставаться неизменной, если увеличение

капитала производится за счет нераспределенной прибыли при сохранении его

структуры. В случае привлечения новых источников долгосрочного

финансирования и изменении структуры капитала предельная цена капитала

изменится. При этом точка разрыва (перелома - х) рассчитывается по формуле:

х = Pнераспр / dск

где:

Pнераспр – нераспределенная прибыль,

dск – удельный вес собственного капитала.

38. Разновидности корпоративных стратегий

Плановые стратегии• возникают в форме официальных планов, формулируемых и провозглашаемых высшим

руководством компании. За реализацией данных намерений устанавливается официальный

контроль. Плановые стратегии в большинстве своем являются продуманными заранее.

Предпринимательские

стратегии

• возникают как централизованное видение; официально не заявленное предвидение

ситуации менеджментом;

• такие стратегии в целом могут быть достаточно четко разработанными, но в деталях иметь

элементы спонтанности и способными легко переориентироваться в случае необходимости.

Идеологические

стратегии

• коллективное видение ситуации всеми сотрудниками компании, контролируемое строгими

Зонтичные стратегии

• руководитель определяет границы действий сотрудников и осуществляет частичный

контроль. Сотрудники самостоятельно определяют схему действий в пределах очерченных

границ (частично сознательный и частично спонтанный характер стратегии).

Процессуальные

стратегии

•руководство контролирует отдельные аспекты, но не саму идею, оставляя определение сути

стратегии сотрудникам;

•такие стратегии являются частично предначертанными (в части процесса) и частично

спонтанными (в отношении элементов содержания).

Несвязанные стратегии

• характерны для обособленных подразделений, венчурных компаний, не имеющих жестких

нормами;

• являются в достаточной мере сознательными.

связей с остальным бизнесом;

• менеджмент имеет собственное видение и схемы действий, которые могут расходиться или

прямо противоречить централизованным намерениям.

Стратегия как позиция

•опосредствующее звено или посредник между компанией и внешней средой;

•стратегия в этом случае выступает как орудие создания ситуаций для получения различных

видов экономической ренты и нахождения путей ее сохранения.

Стратегия как

перспектива

• по своей сути является не только позицией, но и менталитетом;

• существует определенное отношение компаний к внешней среде, к рынку, а также

приверженность к конкретному образу действий и определенным реакциям.

39. Место и роль стратегии роста в совокупности корпоративных стратегий

- С увеличением сложности и направлений деятельности становитсянеобходимым

управление

ростом

компании

и

принятие

принципиальных решений по формированию портфеля бизнесов

- Выбор стратегии роста может иметь решающее значение для

компании, поскольку требует решения вопросов развития не только

каждого из ее отдельных бизнесов (стратегии бизнес-уровня), но и

вопросов динамики развития компании в целом (стратегия

корпоративного уровня), включая параметры финансового оборота

- Выбор стратегии роста может иметь решающее значение для

компании, поскольку требует решения вопросов развития не только

каждого из ее отдельных бизнесов (стратегии бизнес-уровня), но и

вопросов динамики развития компании в целом (стратегия

корпоративного уровня), включая параметры финансового оборота

40. Аргументы в пользу стратегии роста

- рост через расширение рынков ставит компанию в наиболее устойчивое и безопасноеположение по сравнению с конкурентами;

- в ситуации роста компания получает большую свободу маневра и возможность оказывать

влияние на принятие решений в отдельных сферах бизнеса;

- осуществление стратегии диверсификации предполагает расширение номенклатуры

выпускаемой продукции, а значит, освобождает компанию от узкого круга товаров/услуг и

обусловленной этим сильной зависимости. В случае убыточности производства одного из

продуктов диверсификация позволяет безболезненно переключиться на выпуск более

рентабельных изделий;

- показатель роста в долгосрочном периоде - один из лучших измерителей делового успеха

компании. Финансовые аналитики и инвесторы оценивают компании не только по величине

полученной прибыли, но и по потенциалу роста. В рейтингах ведущих агентств всегда

представлены лучшие компании года по объему продаж, уровню прибыли, рыночной

стоимости и темпам роста;

- нацеленность на рост, включая диверсификацию, создает возможность преследовать другие

корпоративные цели – получение прибыли, выплату высоких дивидендов акционерам,

повышение курса ценных бумаг и т.д.

41. Классификация стратегий роста (по модели роста)

По модели ростаВнутренний

(органический) рост

Рост доходности

Рост стоимости

(финансовый рост)

Внешний

(неорганический) рост

Слияние

Поглощение

Присоединение

Стратегический

альянс

42. Классификация стратегий роста (по способам реализации)

Стратегияконцентрации

Стратегия

интеграции

Стратегия

реинжиниринга

По способам реализации

Стратегия

реструктуризации

Стратегия

диверсификации

Стратегия

TQM

Стратегия

репозиционирования

43. Классификация стратегий роста (в зависимости от масштаба компании)

В зависимости от масштабакомпании

Крупные

компании

Перечисленные

выше стратегии

Средние

компании

Малый

бизнес

Стратегия

сохранения ниши

Стратегия поиска

лидера

Стратегия

копирования

Стратегия

оптимального

размера

Стратегия

выхода за рамки

ниши

Стратегия

лидерства в

нише

Стратегия

использования

преимуществ

Стратегия

участия в

продукте

44. Классификация стратегий роста (по темпам роста)

По темпам ростаСтратегия

суперроста

Стратегия

динамичного

роста

Стратегия

скачкообразного роста

Стратегия

умеренного

роста

Стратегия

замедленного роста

Стратегия

медленного

роста

finance

finance