Similar presentations:

Критерии принятия инвестиционных решений

1. Критерии принятия инвестиционных решений

• Чистая современная стоимость инвестиций(NPV, Net Present Value);

• Индекс рентабельности инвестиций (PI,

Profitability Index)

• Внутренняя ставка доходности инвестиций

(IRR, Internal Rate of Return);

• Дисконтированный срок окупаемости

(DPBP, Discounted Pay-Back Period).

1

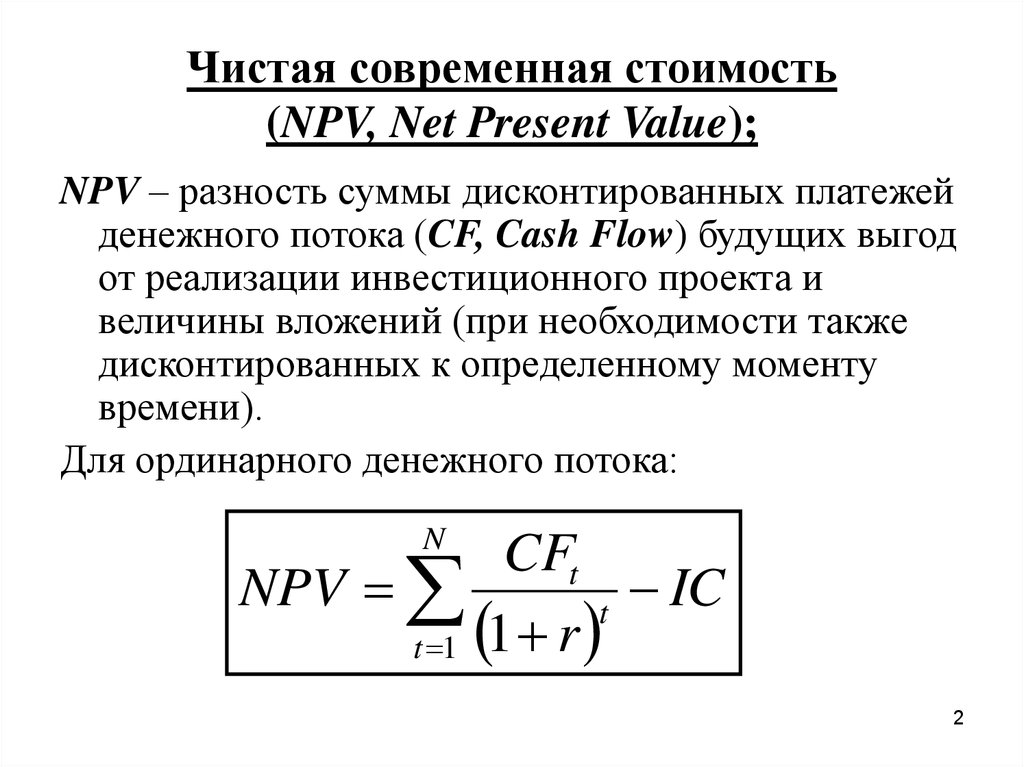

2. Чистая современная стоимость (NPV, Net Present Value);

NPV – разность суммы дисконтированных платежейденежного потока (CF, Cash Flow) будущих выгод

от реализации инвестиционного проекта и

величины вложений (при необходимости также

дисконтированных к определенному моменту

времени).

Для ординарного денежного потока:

N

CFt

NPV

IC

t

t 1 1 r

2

3.

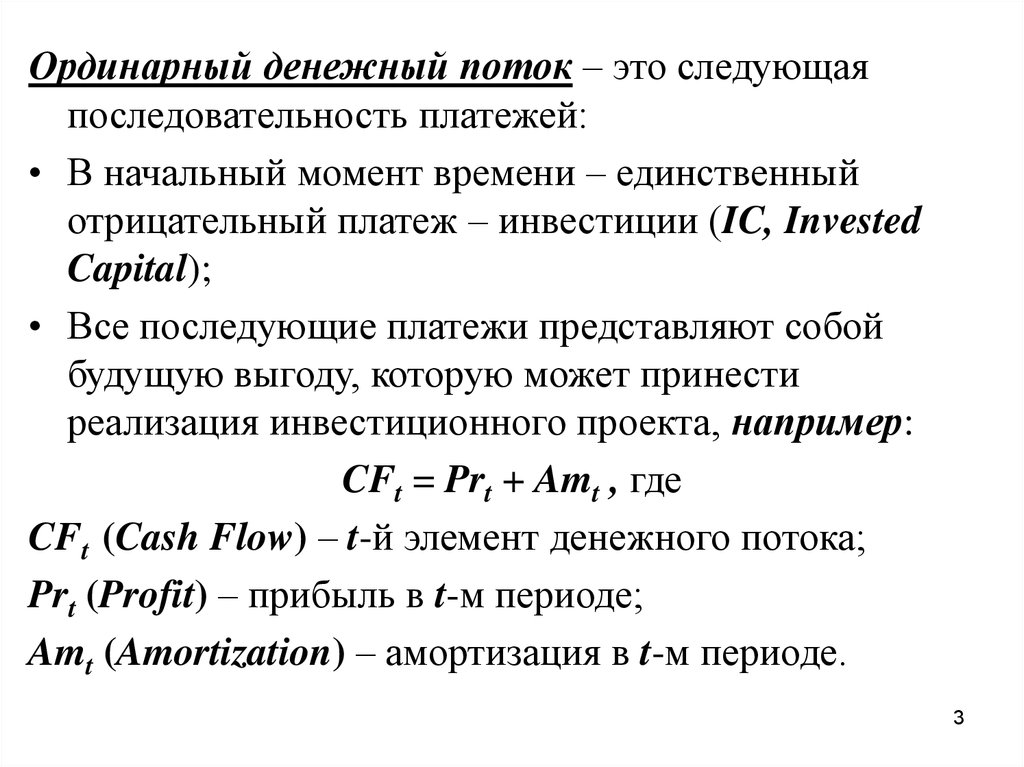

Ординарный денежный поток – это следующаяпоследовательность платежей:

• В начальный момент времени – единственный

отрицательный платеж – инвестиции (IC, Invested

Capital);

• Все последующие платежи представляют собой

будущую выгоду, которую может принести

реализация инвестиционного проекта, например:

CFt = Prt + Amt , где

CFt (Cash Flow) – t-й элемент денежного потока;

Prt (Profit) – прибыль в t-м периоде;

Amt (Amortization) – амортизация в t-м периоде.

3

4.

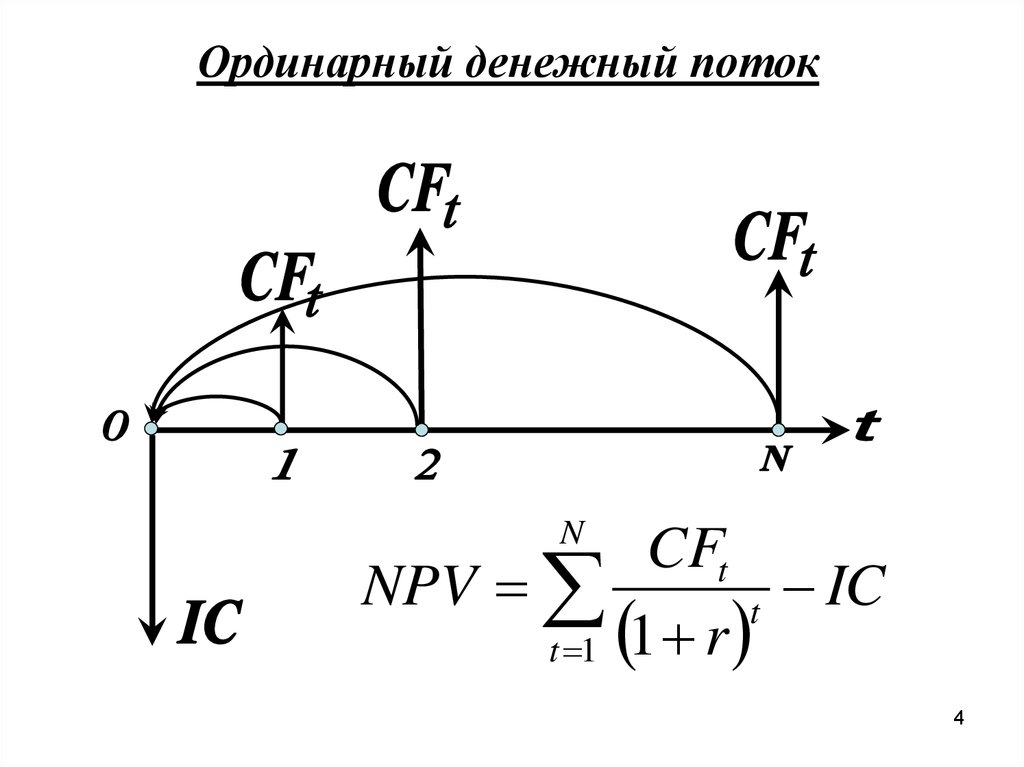

Ординарный денежный потокN

CFt

NPV

IC

t

t 1 1 r

4

5.

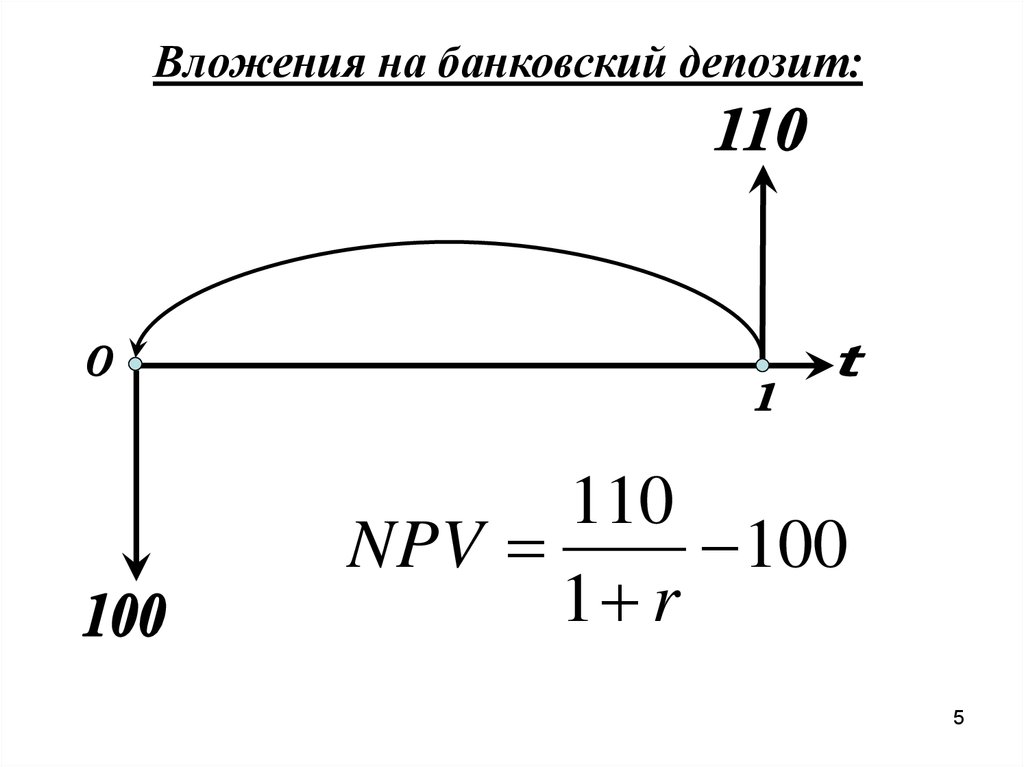

Вложения на банковский депозит:110

NPV

100

1 r

5

6.

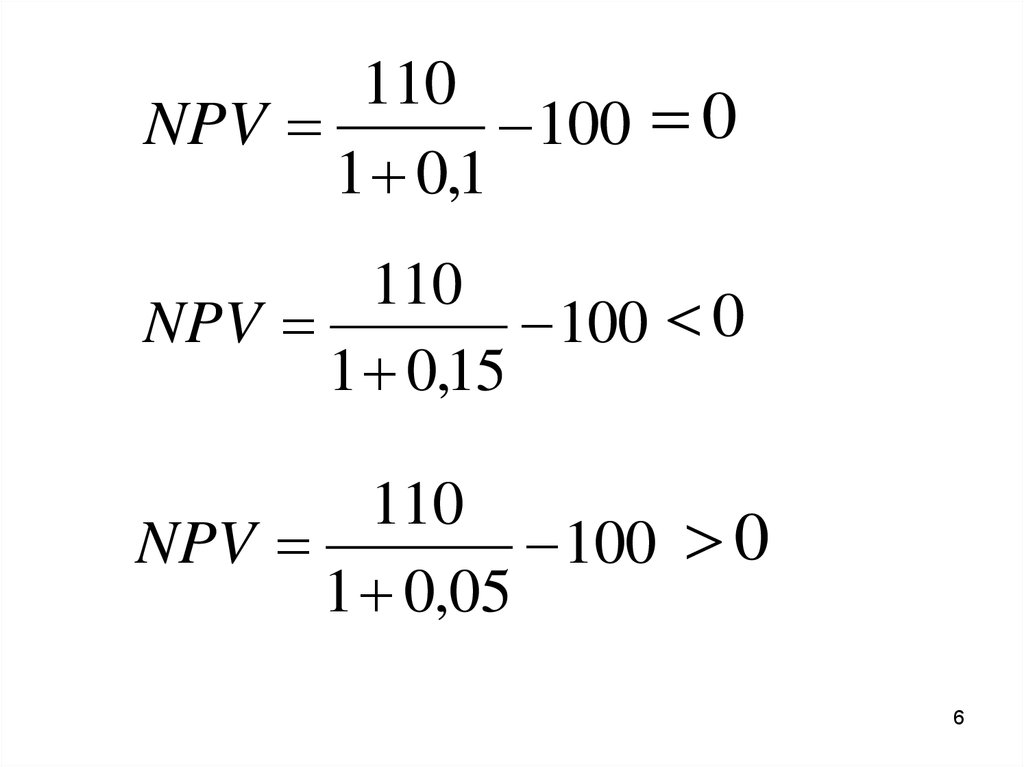

110NPV

100 0

1 0,1

110

NPV

100 0

1 0,15

110

NPV

100 0

1 0,05

6

7.

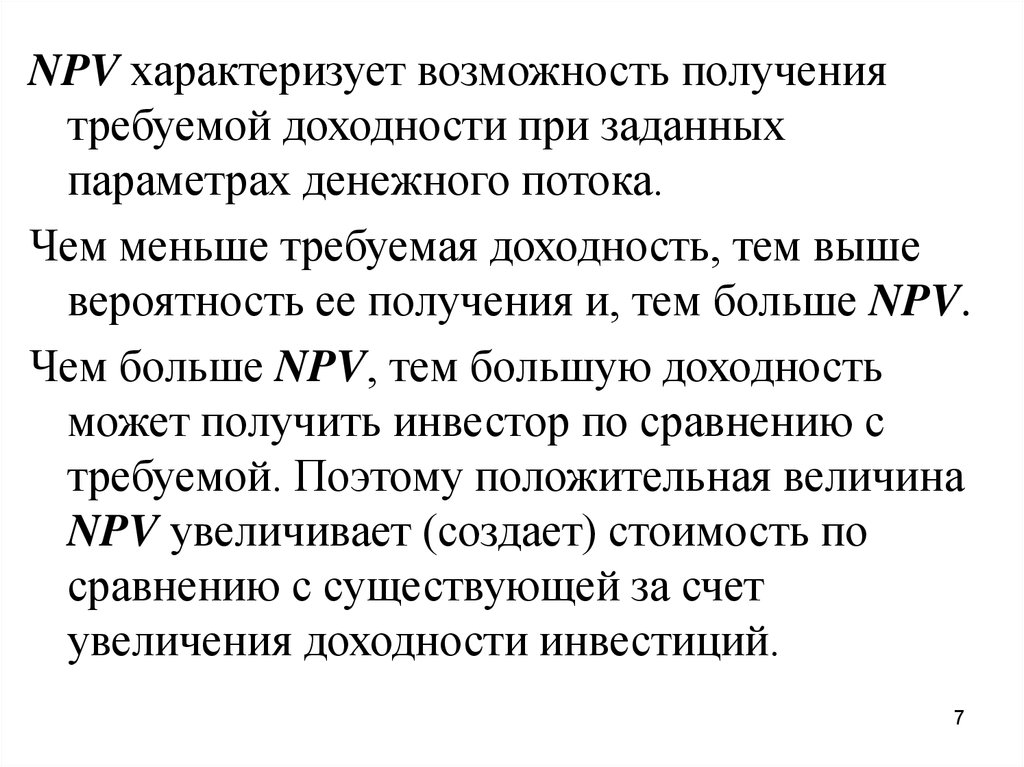

NPV характеризует возможность получениятребуемой доходности при заданных

параметрах денежного потока.

Чем меньше требуемая доходность, тем выше

вероятность ее получения и, тем больше NPV.

Чем больше NPV, тем большую доходность

может получить инвестор по сравнению с

требуемой. Поэтому положительная величина

NPV увеличивает (создает) стоимость по

сравнению с существующей за счет

увеличения доходности инвестиций.

7

8.

Вероятность получения через 1 год 110 д.е.:P0, 05 110

P0,10 110 P0,15 110

Вероятность получения доходности в 5%,

10% и 15%:

P 0,05 P 0,10 P 0,15

8

9. Индекс рентабельности инвестиций (PI, Profitability Index)

PI – отношение суммы дисконтированных платежейденежного потока (CF, Cash Flow) будущих выгод

от реализации инвестиционного проекта и к

величине вложений (при необходимости также

дисконтированных к определенному моменту

времени).

Для ординарного денежного потока:

N

PI

CF 1 r

t 1

t

t

IC

PVCF

IC

9

10.

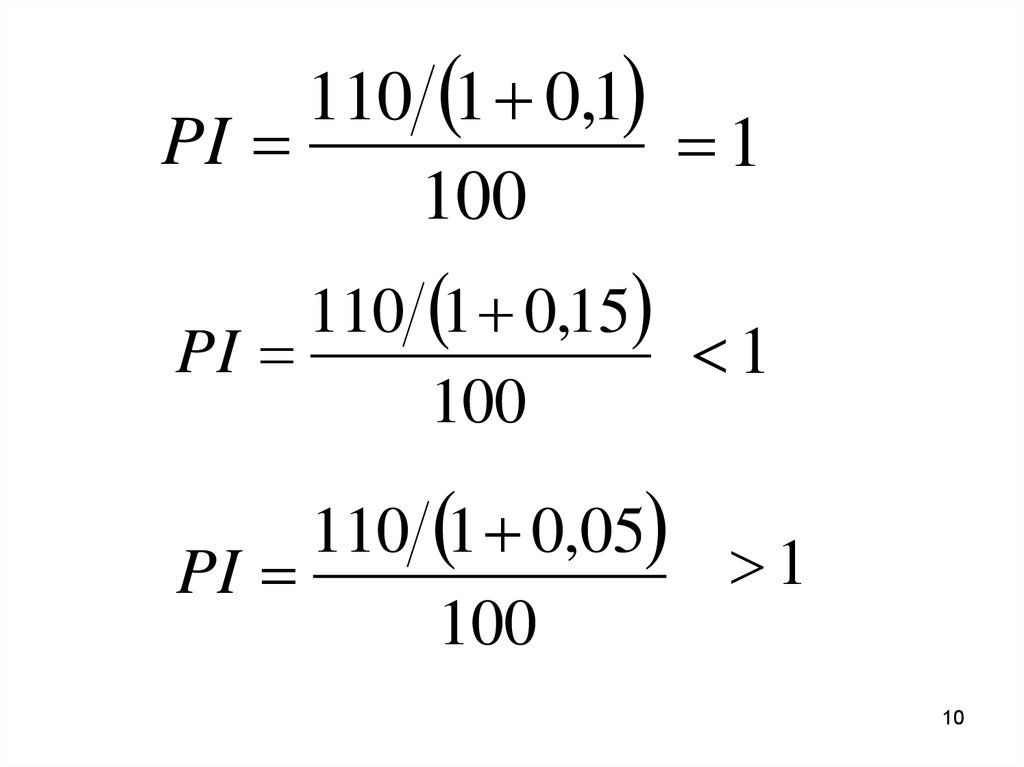

110 1 0,1PI

1

100

110 1 0,15

PI

1

100

110 1 0,05 1

PI

100

10

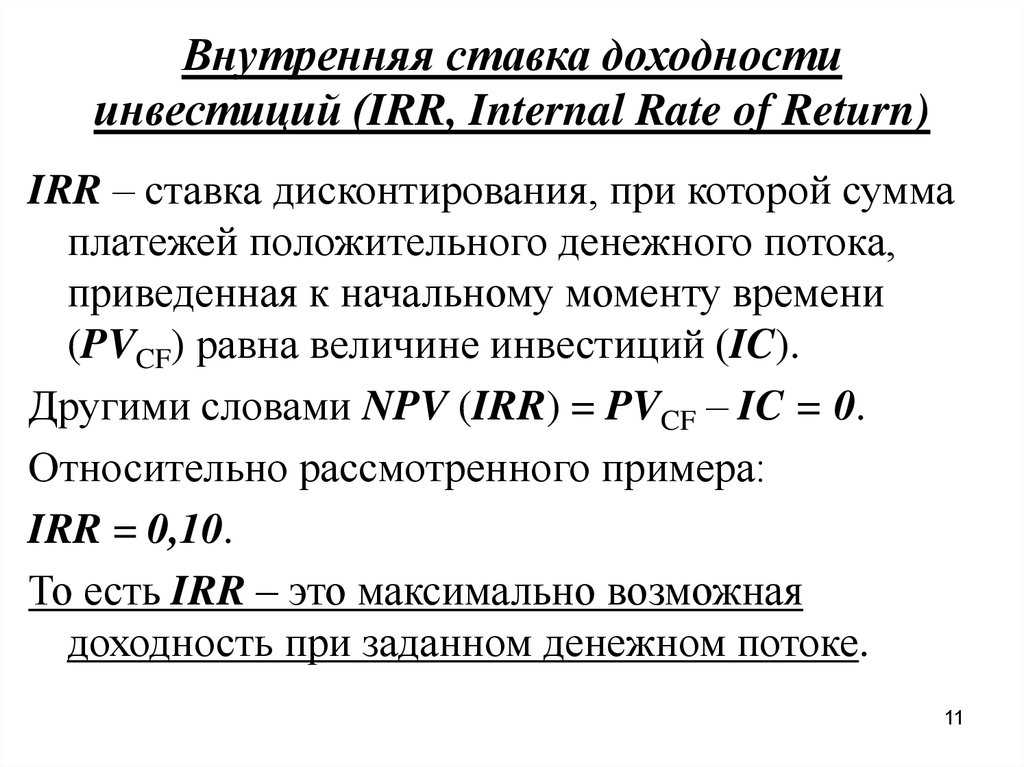

11. Внутренняя ставка доходности инвестиций (IRR, Internal Rate of Return)

IRR – ставка дисконтирования, при которой суммаплатежей положительного денежного потока,

приведенная к начальному моменту времени

(PVCF) равна величине инвестиций (IC).

Другими словами NPV (IRR) = PVCF – IC = 0.

Относительно рассмотренного примера:

IRR = 0,10.

То есть IRR – это максимально возможная

доходность при заданном денежном потоке.

11

12.

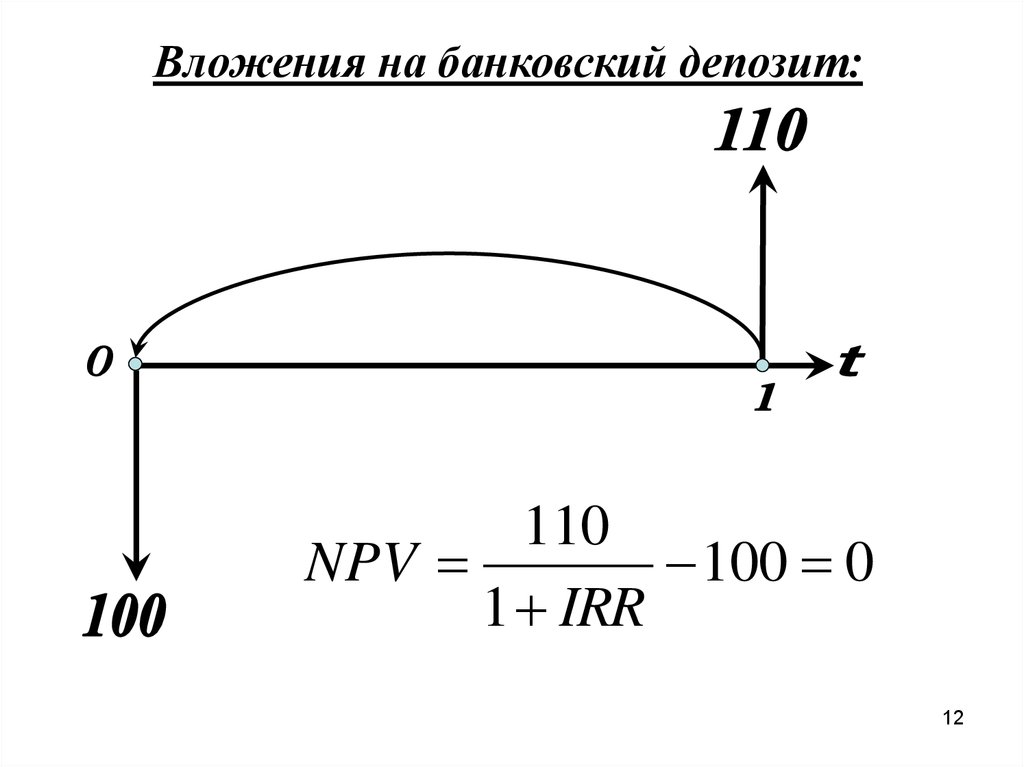

Вложения на банковский депозит:110

NPV

100 0

1 IRR

12

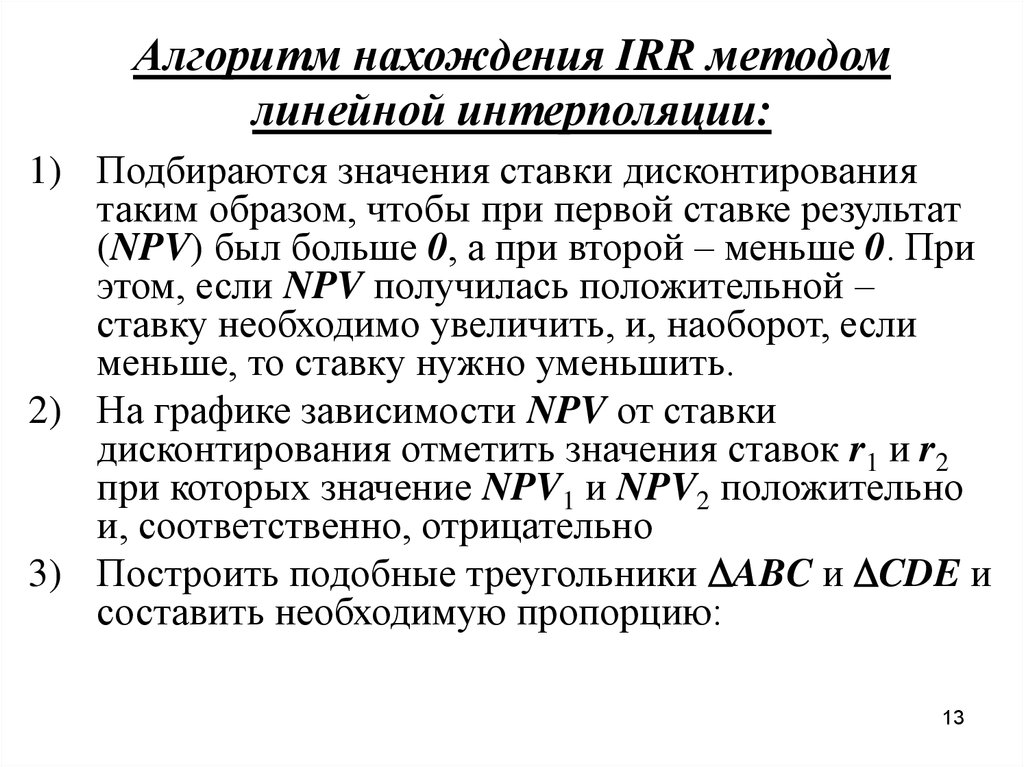

13. Алгоритм нахождения IRR методом линейной интерполяции:

1) Подбираются значения ставки дисконтированиятаким образом, чтобы при первой ставке результат

(NPV) был больше 0, а при второй – меньше 0. При

этом, если NPV получилась положительной –

ставку необходимо увеличить, и, наоборот, если

меньше, то ставку нужно уменьшить.

2) На графике зависимости NPV от ставки

дисконтирования отметить значения ставок r1 и r2

при которых значение NPV1 и NPV2 положительно

и, соответственно, отрицательно

3) Построить подобные треугольники DABC и DCDE и

составить необходимую пропорцию:

13

14.

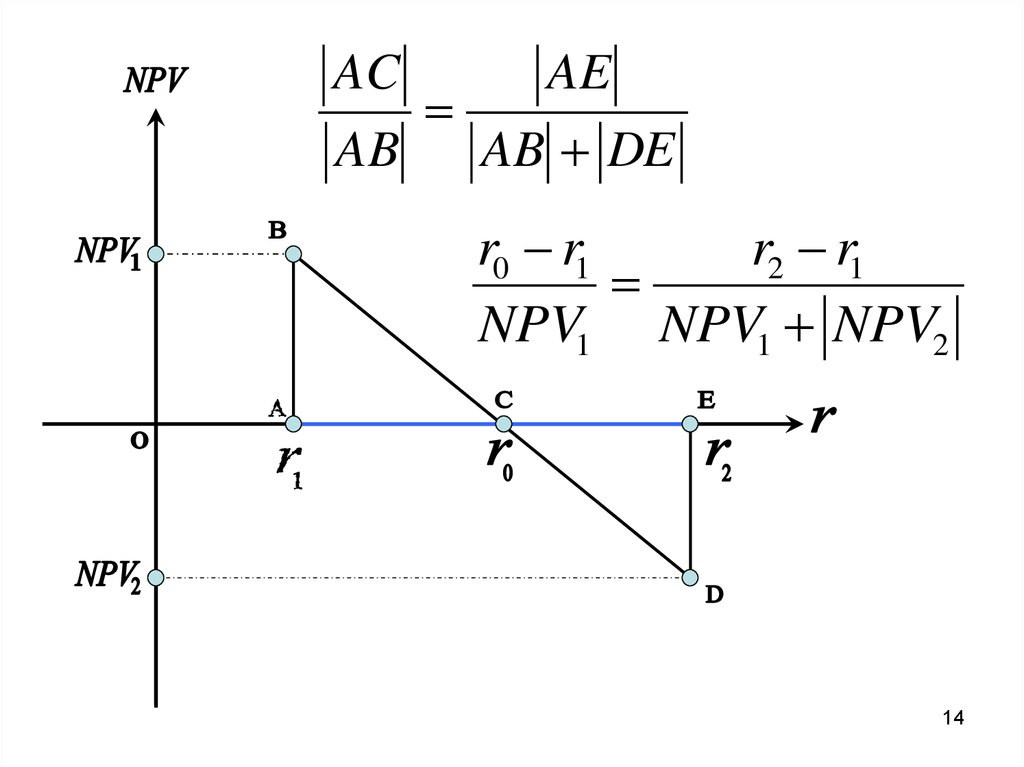

ACAB

AE

AB DE

r0 r1

r2 r1

NPV1 NPV1 NPV2

14

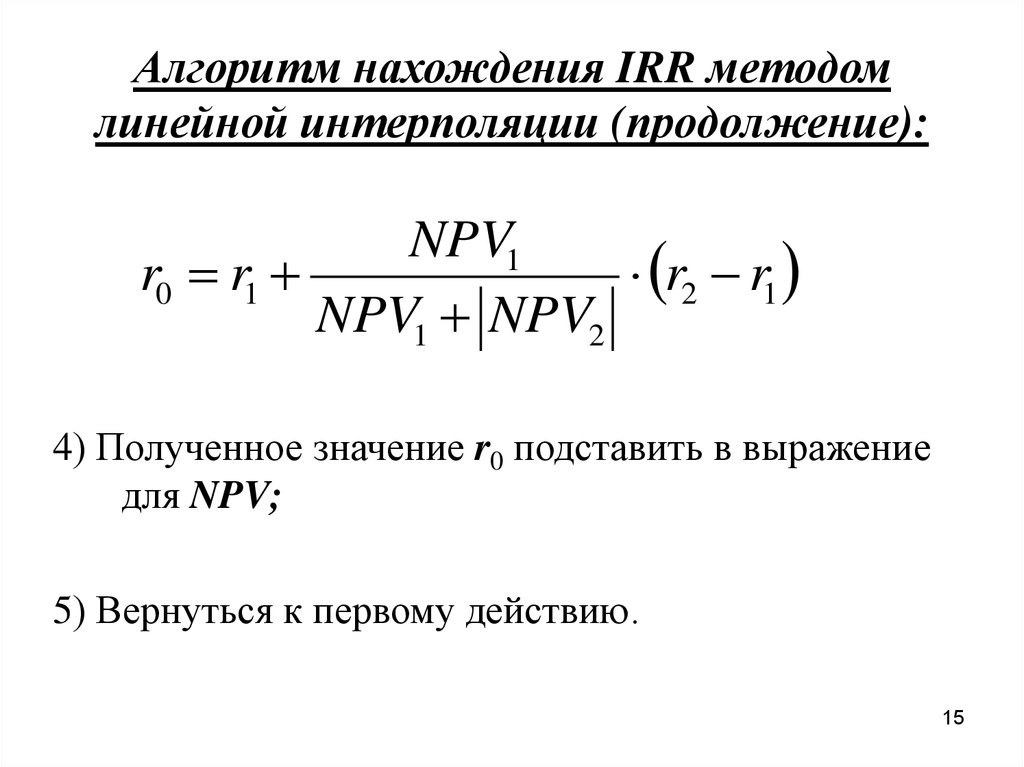

15. Алгоритм нахождения IRR методом линейной интерполяции (продолжение):

NPV1r0 r1

r2 r1

NPV1 NPV2

4) Полученное значение r0 подставить в выражение

для NPV;

5) Вернуться к первому действию.

15

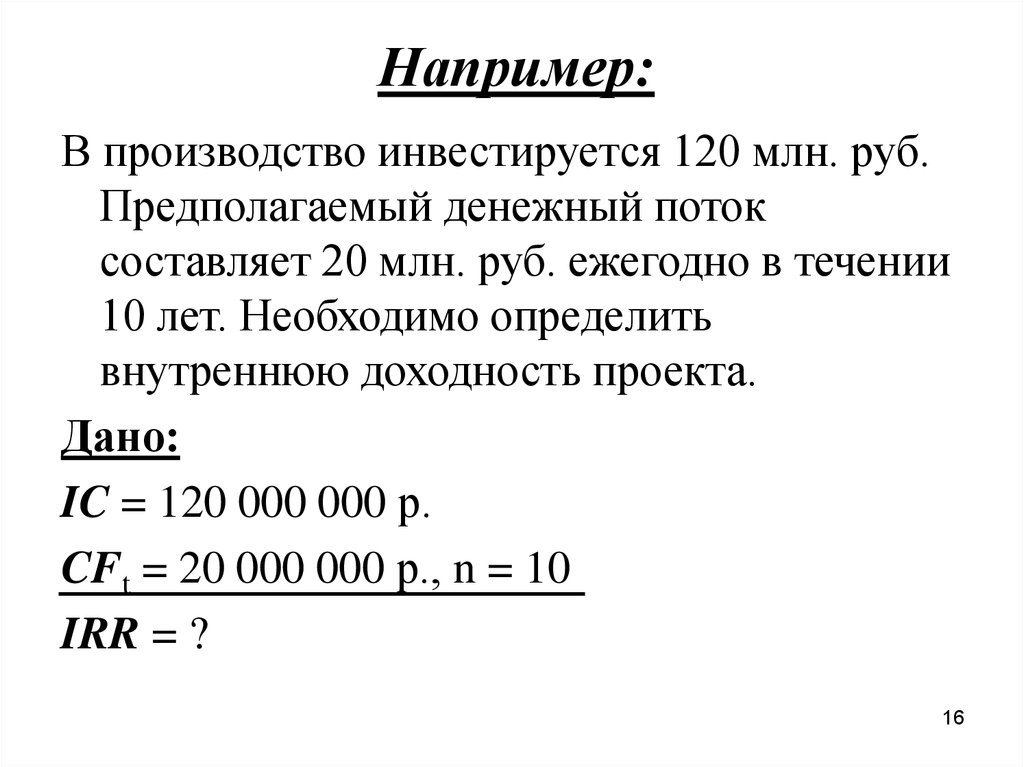

16. Например:

В производство инвестируется 120 млн. руб.Предполагаемый денежный поток

составляет 20 млн. руб. ежегодно в течении

10 лет. Необходимо определить

внутреннюю доходность проекта.

Дано:

IC = 120 000 000 р.

CFt = 20 000 000 р., n = 10

IRR = ?

16

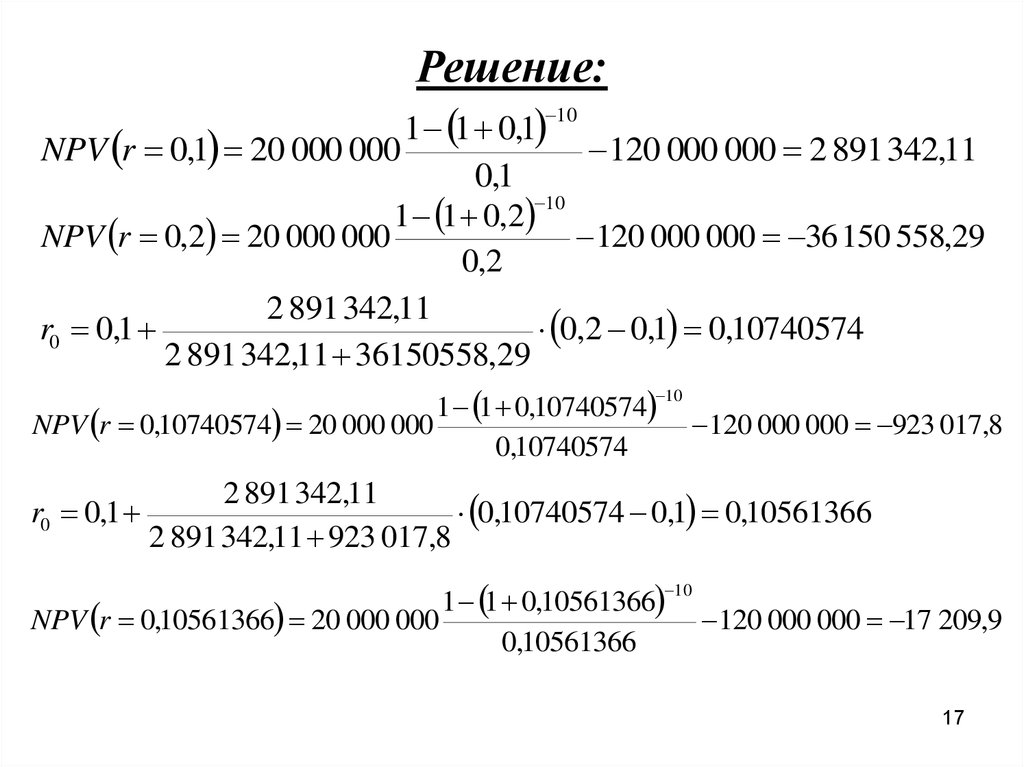

17. Решение:

101 1 0,1

NPV r 0,1 20 000 000

120 000 000 2 891 342,11

0,1

10

1 1 0,2

NPV r 0,2 20 000 000

120 000 000 36 150 558,29

0,2

2 891 342,11

r0 0,1

0,2 0,1 0,10740574

2 891 342,11 36150558,29

1 1 0,10740574

NPV r 0,10740574 20 000 000

0,10740574

10

r0 0,1

120 000 000 923 017,8

2 891 342,11

0,10740574 0,1 0,10561366

2 891 342,11 923 017,8

1 1 0,10561366

NPV r 0,10561366 20 000 000

0,10561366

10

120 000 000 17 209,9

17

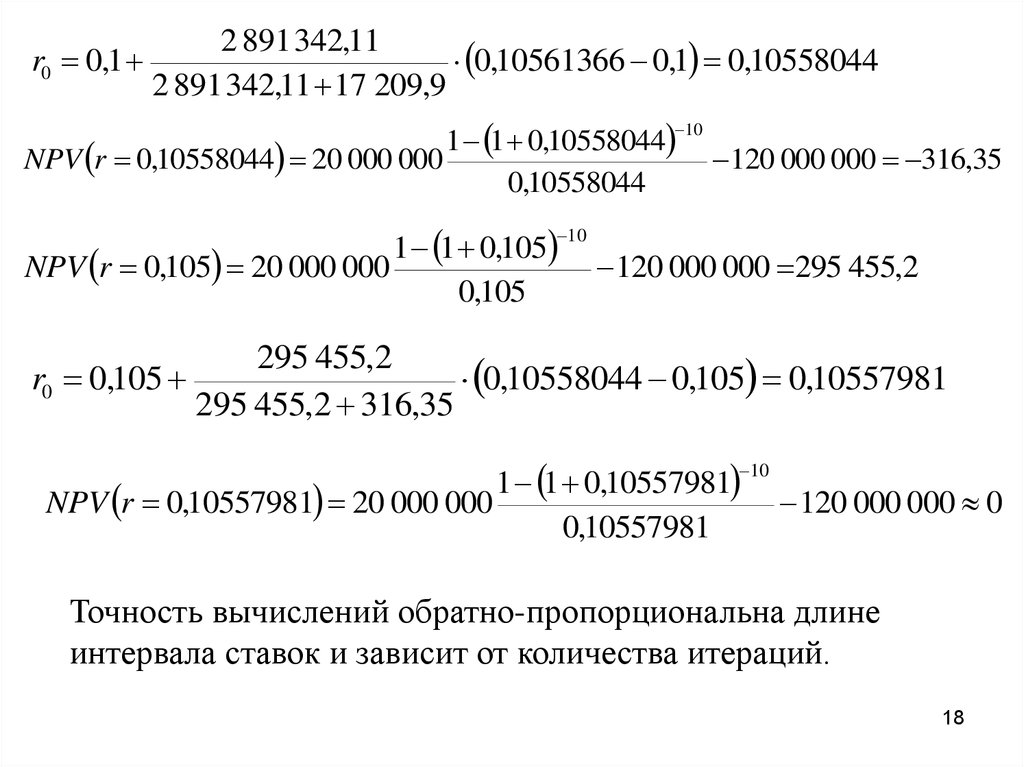

18. Точность вычислений обратно-пропорциональна длине интервала ставок и зависит от количества итераций.

r0 0,12 891 342,11

0,10561366 0,1 0,10558044

2 891 342,11 17 209,9

1 1 0,10558044

NPV r 0,10558044 20 000 000

0,10558044

10

1 1 0,105

NPV r 0,105 20 000 000

0,105

120 000 000 316,35

10

120 000 000 295 455,2

295 455,2

r0 0,105

0,10558044 0,105 0,10557981

295 455,2 316,35

1 1 0,10557981

NPV r 0,10557981 20 000 000

0,10557981

10

120 000 000 0

Точность вычислений обратно-пропорциональна длине

интервала ставок и зависит от количества итераций.

18

19. Дисконтированный срок окупаемости (DPBP, Discounted Pay-Back Period)

DPBP – временной период, за которыйинвестиции полностью окупаются с

учетом временного фактора, то есть

дисконтирования по заданной ставке

доходности. Другими словами, это

момент времени, когда NPV меняет знак с

отрицательного на положительный и

становится равным 0.

19

20. Например:

В производство инвестируется 120 млн. руб.Предполагаемый денежный поток

составляет 20 млн. руб. ежегодно в течении

10 лет. Необходимо определить срок

окупаемости с учетом TVM. Требуемая

доходность инвестора – 8% годовых.

Дано:

IC = 120 000 000 р., r = 0,08,

CFt = 20 000 000 р., n = 10

DPBP = ?

20

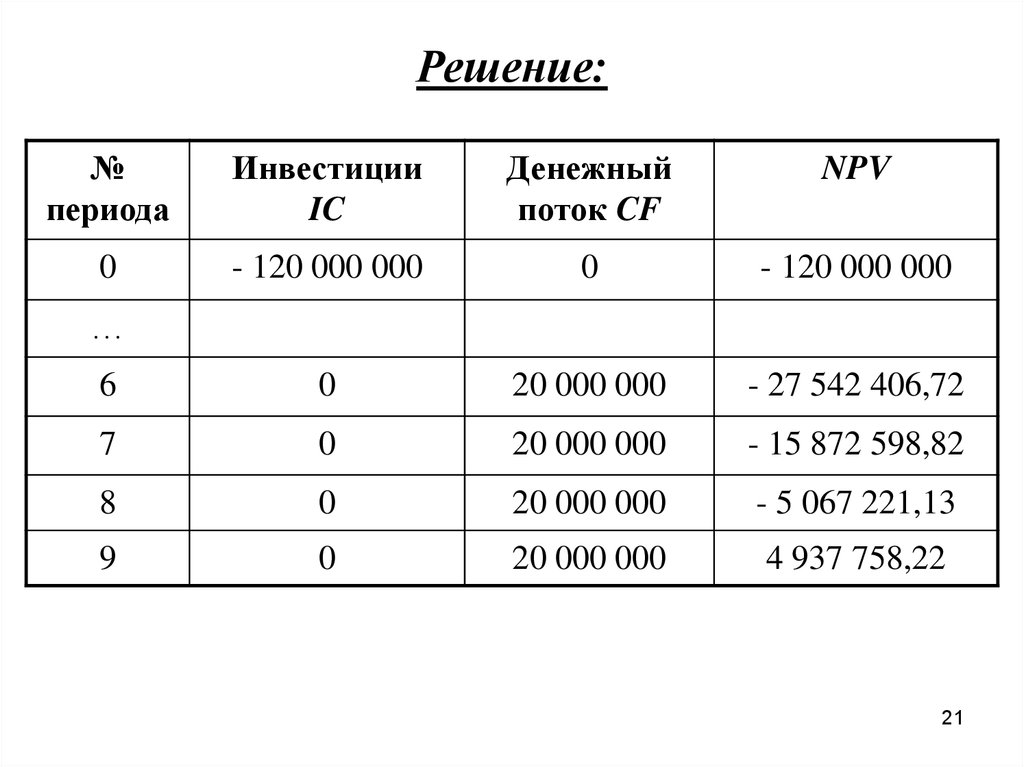

21. Решение:

№периода

Инвестиции

IC

Денежный

поток CF

NPV

0

- 120 000 000

0

- 120 000 000

6

0

20 000 000

- 27 542 406,72

7

0

20 000 000

- 15 872 598,82

8

0

20 000 000

- 5 067 221,13

9

0

20 000 000

4 937 758,22

…

21

finance

finance