Similar presentations:

Статистика российских компаний и ее анализ Ю.А. Полунин, журнал «Эксперт»

1. Статистика российских компаний и ее анализ Ю.А. Полунин, журнал «Эксперт»

Данные СПАРК с 1999 по 2013 годы2.

3.

4.

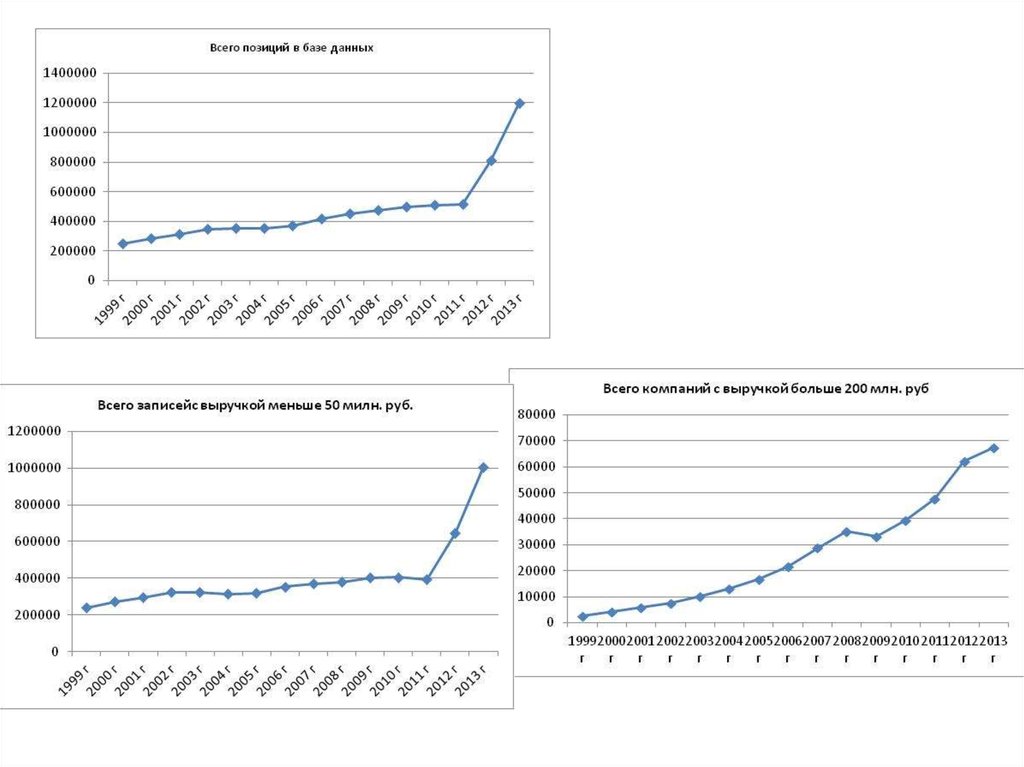

Эта часть анализа построена на основании базы данных, включающую информации овсех российских компаниях, имевших хоть раз за период с 1999 по 2012 годы выручку

200 и более миллионов рублей. Всего таких компаний чуть более 133 тысяч.

База отражает как появление, так и исчезновение российских компаний, поэтому в

ежегодном списке компаний, подающих отчетность, число компаний существенно

меньше, чем в полной базе.

Число компаний

90000

80000

70000

60000

50000

40000

30000

20000

10000

0

1999 г. 2000 г. 2001 г. 2002 г. 2003 г. 2004 г. 2005 г. 2006 г. 2007 г. 2008 г. 2009 г. 2010 г. 2011 г. 2012 г.

5. Посмотрим как исчезают компании. В 1999 году в базе были 26246 компаний, динамика их числа в последующие годы в приведена таблице.

ГодЧисло

компаний,

бывших

Процент от

активными исходного

в 1999 году (1999) года

Процент от

предыдущег

о года

1999 г.

26246

2000 г.

24950

95,1

95,1

2001 г.

24111

91,9

96,6

2002 г.

23504

89,6

97,5

2003 г.

23367

89,0

99,4

2004 г.

22680

86,4

97,1

2005 г.

22006

83,8

97,0

2006 г.

21256

81,0

96,6

2007 г.

20724

79,0

97,5

2008 г.

19987

76,2

96,4

2009 г.

19148

73,0

95,8

2010 г.

18121

69,0

94,6

2011 г.

17631

67,2

97,3

2012 г.

16560

63,1

93,9

Каждый год исчезает в среднем 691

компания, через 25 лет, при неизменных

условиях, все эти компании исчезнут.

6.

Отрасли компаний которых существуют с 1999 по2013 год

Научные исследования и разработки в области естественных и

технических наук

Число

компан

ий

361

Производство общестроительных работ по возведению зданий

Сдача внаем собственного нежилого недвижимого имущества

Прочая оптовая торговля

Производство хлеба и мучных кондитерских изделий недлительного

хранения

280

180

159

Производство изделий из бетона для использования в строительстве

Производство общестроительных работ

Выращивание зерновых и зернобобовых культур

Производство общестроительных работ по строительству автомобильных

дорог, железных дорог и взлетно-посадочных полос аэродромов

132

132

127

Розничная торговля в неспециализированных магазинах

незамороженными продуктами, включая напитки, и табачными изделиями

Разведение сельскохозяйственной птицы

Производство общестроительных работ по строительству мостов,

надземных автомобильных дорог, тоннелей и подземных дорог

Розничная торговля в неспециализированных магазинах преимущественно

пищевыми продуктами, включая напитки, и табачными изделиями

144

102

102

98

94

91

7. Какова динамика компаний, возникших позже?

Из компаний, ставших активными в 2000 году, к 2012году сохранились только 33,5%.

8. Баланс между исчезновением и появлением новых компаний

Приростчисла

компаний

2000 г.

5042

2001 г.

4104

2002 г.

5012

2003 г.

7463

2004 г.

4736

2005 г.

5692

2006 г.

5658

2007 г.

5722

2008 г.

2305

2009 г.

1085

2010 г.

1510

2011 г.

5466

9. Число банкротств юридических лиц. Оценка ЦМАКП

10. Выручка компаний, представивших отчетность по всем годам (валидные данные) и по всем компаниям базы

Полнаяотчетност

ь

Медиана

Выручка

млн. руб.

Процент от

исходного

(1999) года

Процент от

предыдуще

го года

Средние

темпы

прироста по

2012 год (%)

если за базу

взят

текущий год

1999 г.

39,0

100,0

2000 г.

62,7

160,7

160,7

17,5

2001 г.

88,7

227,5

141,6

15,5

2002 г.

108,8

279,1

122,7

14,8

2003 г.

140,1

359,3

128,7

13,3

2004 г.

172,5

442,5

123,1

12,2

2005 г.

206,9

530,7

119,9

11,1

2006 г.

252,6

647,9

122,1

9,4

2007 г.

314,2

806,0

124,4

6,6

2008 г.

368,4

945,1

117,3

4,1

2009 г.

326,4

837,2

88,6

9,8

2010 г.

362,8

930,8

111,2

9,1

2011 г.

412,3

1057,7

113,6

4,7

2012 г.

431,8

1107,8

104,7

20,3

С 2010 по 2012 году значения медианы

выручки базовых (валидных) компаний

демонстрируют динамику с

ограничениями. А медианы выручки

по всем компаниям демонстрируют

динамику значительного роста. Идет

замена по выручке старых компаний

на новые. Следовательно, можно

выдвинуть гипотезу, что идут

структурные изменения.

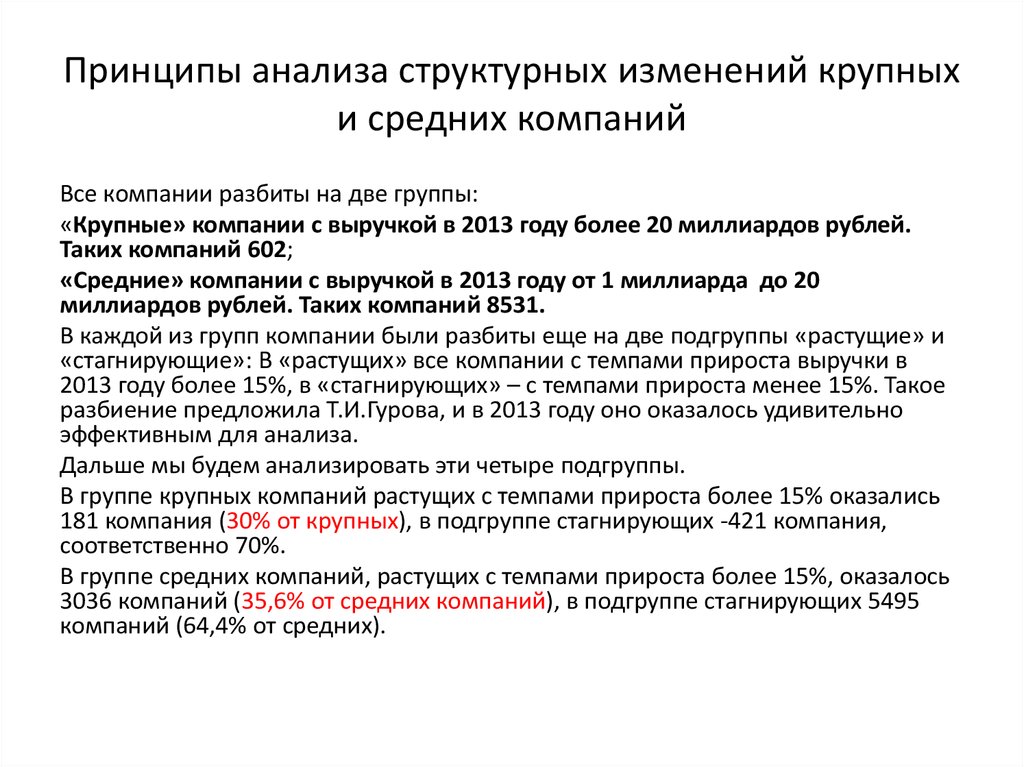

11. Принципы анализа структурных изменений крупных и средних компаний

Все компании разбиты на две группы:«Крупные» компании с выручкой в 2013 году более 20 миллиардов рублей.

Таких компаний 602;

«Средние» компании с выручкой в 2013 году от 1 миллиарда до 20

миллиардов рублей. Таких компаний 8531.

В каждой из групп компании были разбиты еще на две подгруппы «растущие» и

«стагнирующие»: В «растущих» все компании с темпами прироста выручки в

2013 году более 15%, в «стагнирующих» – с темпами прироста менее 15%. Такое

разбиение предложила Т.И.Гурова, и в 2013 году оно оказалось удивительно

эффективным для анализа.

Дальше мы будем анализировать эти четыре подгруппы.

В группе крупных компаний растущих с темпами прироста более 15% оказались

181 компания (30% от крупных), в подгруппе стагнирующих -421 компания,

соответственно 70%.

В группе средних компаний, растущих с темпами прироста более 15%, оказалось

3036 компаний (35,6% от средних компаний), в подгруппе стагнирующих 5495

компаний (64,4% от средних).

12. Ранг-размерный анализ компаний по выручке 2007 года

20 млрд. руб.200 млн. руб.

Средний

бизнес

(39,5 тыс.

фирм)

13. Выручка типичной компании млн. руб.(медианные оценки).

Крупныекомпании млн.

руб.

2009

2010

2011

2012

2013

Средние

компании млн.

руб.

Растущие

крупные

Стагнирующие

крупные

15169,02

22906,22

19482,48

29062,51

24288,06

35784,95

30418,13

38683,91

42289,56

37001,65

Растущие

средние

Стагнирующие

средние

2009 г

721,7

1238,2

2010 г

942,5

1590,7

2011 г

1207,2

2022,2

2012 г

1410,8

2294,3

2013 г

2101,8

2078,3

14. Темпы прироста выручки

Крупныекомпании

Темпы прироста

выручки 2010

Темпы прироста

выручки 2011

Темпы прироста

выручки 2012

Темпы прироста

выручки 2013

Средние

компании

Темпы прироста

выручки в 2010

году

Темпы прироста

выручки в 2011

году

Темпы прироста

выручки в 2012

году

Темпы прироста

выручки в 2013

году

Растущие

Медиана для

всех компаний

Стагнирующие

Медиана для

всех компаний

23,34

25,73

27,37

23,54

26,01

9,14

30,29

2,21

Растущие

Стагнирующие

27,59

24,13

25,03

21,96

20,24

11,88

32,79

-,99

15. Суммарная выручка крупных и средних компаний. В 2013 году произошел структурный сдвиг из-за растущих компаний.

ГодыПроцент

растущих

2009 г

25,2

2010 г

23,5

2011 г

23,5

2012 г

26,2

2013 г

34,4

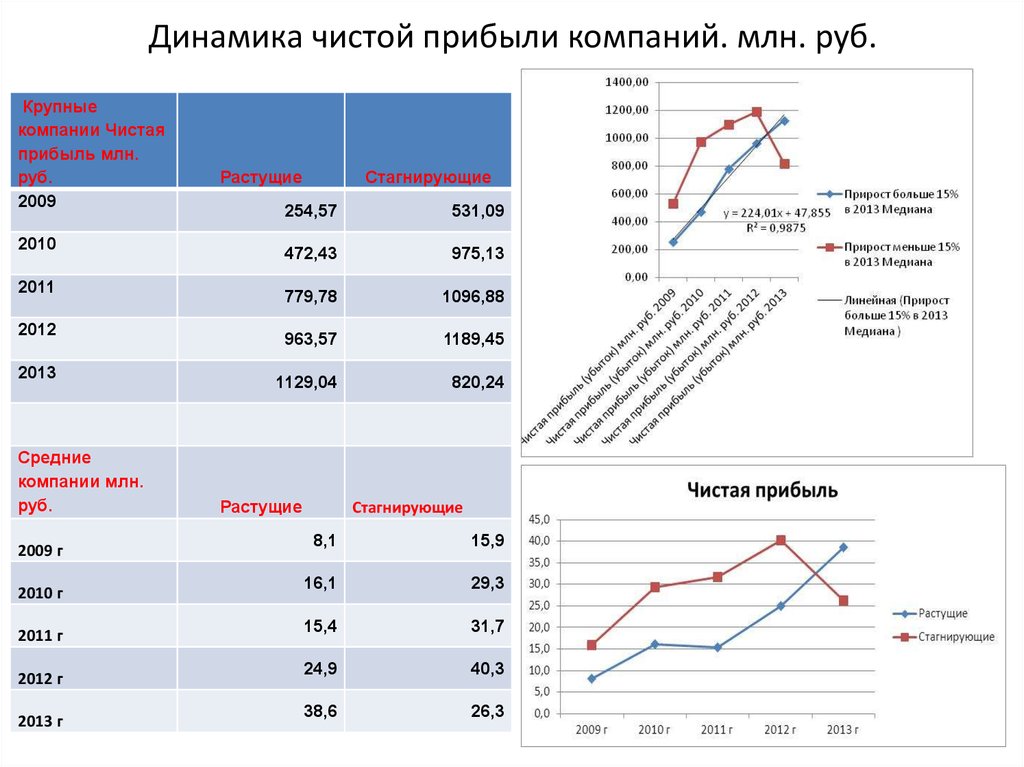

16. Динамика чистой прибыли компаний. млн. руб.

Крупныекомпании Чистая

прибыль млн.

руб.

2009

2010

2011

2012

2013

Средние

компании млн.

руб.

2009 г

2010 г

2011 г

2012 г

2013 г

Растущие

Стагнирующие

254,57

531,09

472,43

975,13

779,78

1096,88

963,57

1189,45

1129,04

820,24

Растущие

Стагнирующие

8,1

15,9

16,1

29,3

15,4

31,7

24,9

40,3

38,6

26,3

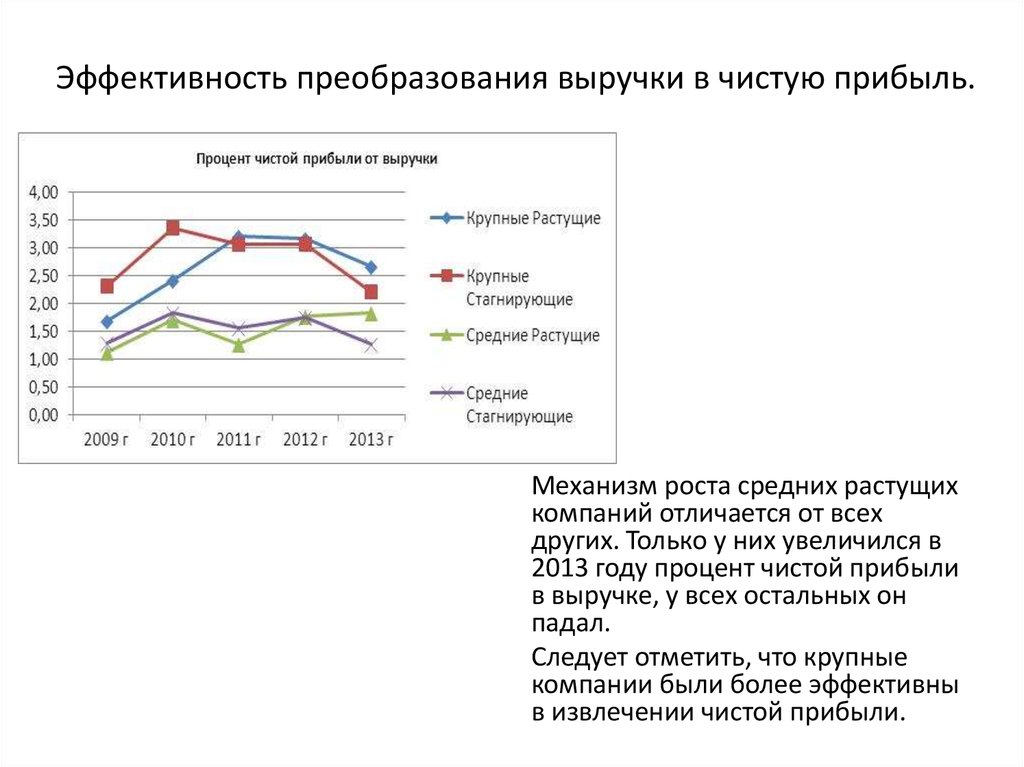

17. Эффективность преобразования выручки в чистую прибыль.

Механизм роста средних растущихкомпаний отличается от всех

других. Только у них увеличился в

2013 году процент чистой прибыли

в выручке, у всех остальных он

падал.

Следует отметить, что крупные

компании были более эффективны

в извлечении чистой прибыли.

18. Суммарная (крупные плюс средние) картина по чистой прибыли. С 2012 года идет структурный сдвиг за счет растущих компаний.

ГодыПроцент растущих

в чистой прибыли

2009 г

25,3

2010 г

26,1

2011 г

23,1

2012 г

28,2

2013 г

34,5

19.

20. Стоимость основных средств млн. руб.

Крупные компании млн.руб.

Основные средства 2009

Основные средства 2010

Основные средства 2011

Основные средства 2012

Основные средства 2013

Растущие

999,15

1270,24

2374,33

2942,59

3394,22

Стагнирую

щие

3295,68

3649,95

4799,61

5218,13

5679,29

И у крупных и у средних растущих

стоимость основных средств меньше! Зато

темпы прироста основных средств выше.

Средние компании

2009 г

2010 г

2011 г

2012 г

2013 г

Растущие Стагнирующие

43,0

79,2

53,1

93,0

79,0

128,7

96,6

140,4

117,8

157,6

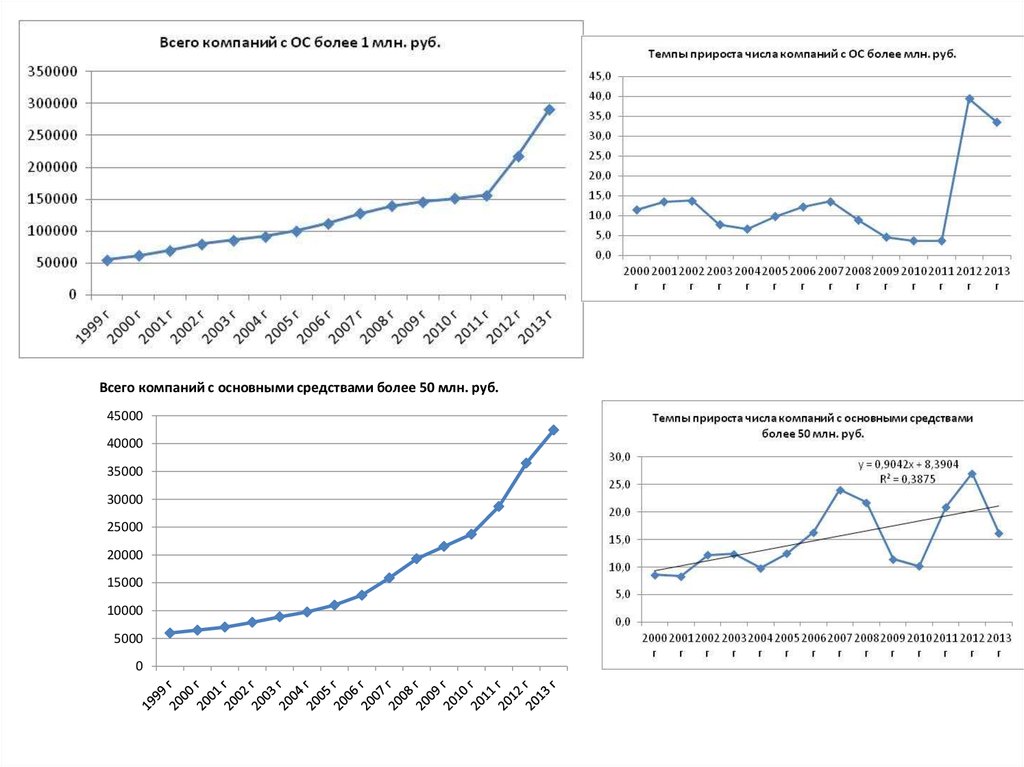

21. Темпы прироста основных средств и их суммарная стоимость у растущих компаний

ГодыПроцент растущих в

суммарной стоимости

основных средств

2009 г

15,5

2010 г

17,1

2011 г

21,6

2012 г

24,1

2013 г

25,6

Растущие с 2010 года проводят интенсивнее

модернизацию. Пик модернизации

пришелся на 2011 год. Можно выдвинуть

гипотезу, что к 2011 году стало ясно, как

реагировать на посткризисную ситуацию.

Эта реакция на кризис вызвала интенсивную

модернизацию основных средств, что

отразилось на темпах прироста стоимости

Нелинейная динамика последних лет

основных средств всех российских

говорит об ограничении роста, когда сумма

компаний. Естественно, что те компании,

основных средств растущих будет 27%.

которые демонстрировали рост, имели и

Сейчас процесс в 0,95 от ограничений.

более высокие темы прироста.

22.

Всего компаний с основными средствами более 50 млн. руб.45000

40000

35000

30000

25000

20000

15000

10000

5000

0

23. Отношение чистой прибыли к стоимости основных средств

Во–первых, видна более высокая эффективность основных средств у крупных растущих. Вовторых, виден горб чистой прибыли на посткризисном отскоке (2010 год). А в 2013 году крупныерастущие удержались на предыдущем уровне, а стагнирующие нет. Итак, крупные растущие три

года держат отношение чистой прибыли к стоимости основных средств на уровне 0,33, а у

стагнирующих она падает с 0,23 до 0,14. Зато средние растущие модернизируют свои основные

средства с 2011 года очень эффективно, они приносят все большую чистую прибыль.

Можно сделать вывод, что модернизация основных средств в группе растущих компаний все

время более эффективна с точки зрения чистой прибыли. А, с учетом структурных изменений,

основные средства крупных и средних компаний незначительно, но повышают общую

эффективность.

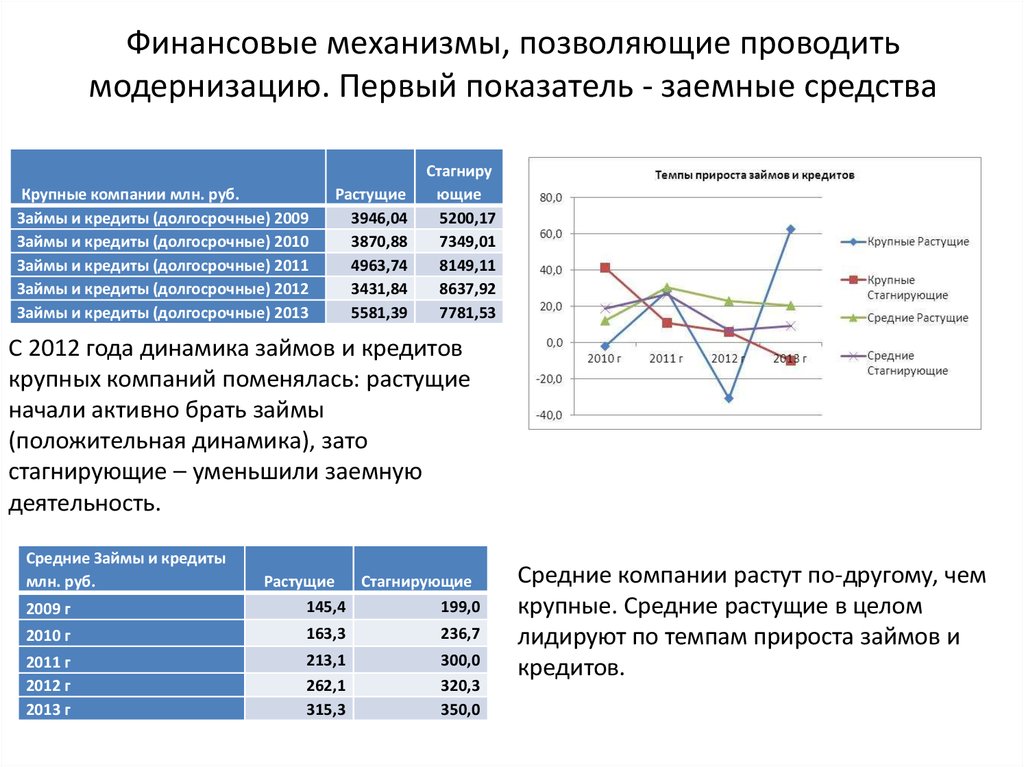

24. Финансовые механизмы, позволяющие проводить модернизацию. Первый показатель - заемные средства

Крупные компании млн. руб.Займы и кредиты (долгосрочные) 2009

Займы и кредиты (долгосрочные) 2010

Займы и кредиты (долгосрочные) 2011

Займы и кредиты (долгосрочные) 2012

Займы и кредиты (долгосрочные) 2013

Растущие

3946,04

3870,88

4963,74

3431,84

5581,39

Стагниру

ющие

5200,17

7349,01

8149,11

8637,92

7781,53

С 2012 года динамика займов и кредитов

крупных компаний поменялась: растущие

начали активно брать займы

(положительная динамика), зато

стагнирующие – уменьшили заемную

деятельность.

Средние Займы и кредиты

млн. руб.

2009 г

Растущие

Стагнирующие

145,4

199,0

2010 г

163,3

236,7

2011 г

2012 г

2013 г

213,1

262,1

315,3

300,0

320,3

350,0

Средние компании растут по-другому, чем

крупные. Средние растущие в целом

лидируют по темпам прироста займов и

кредитов.

25.

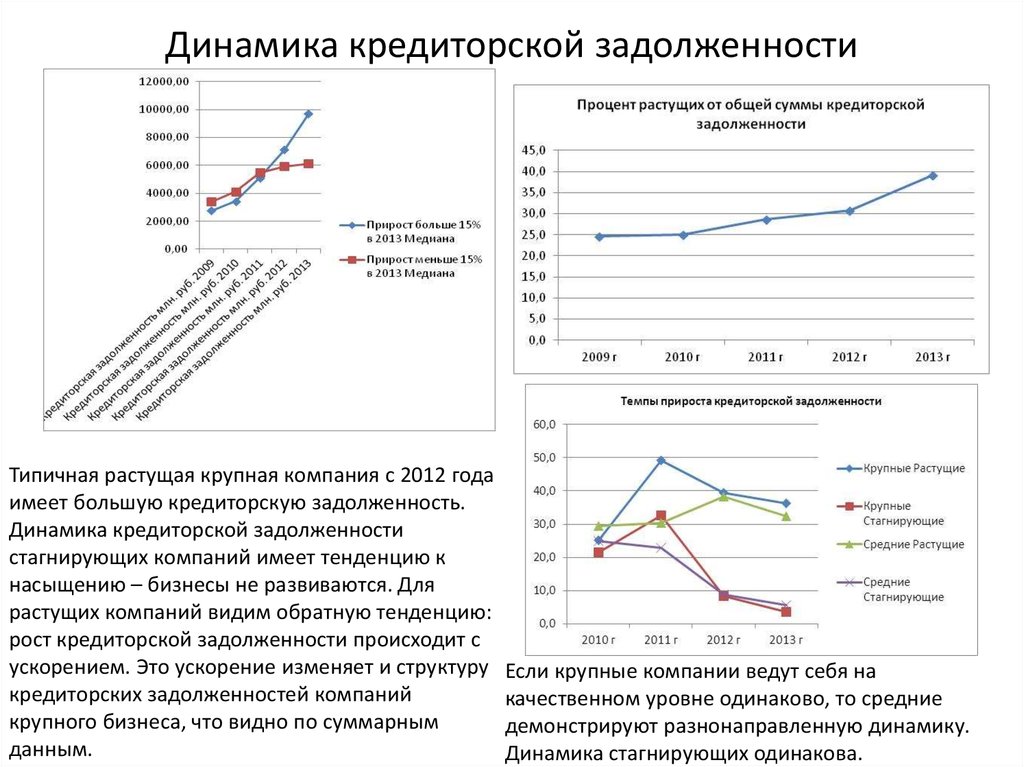

26. Динамика кредиторской задолженности

Типичная растущая крупная компания с 2012 годаимеет большую кредиторскую задолженность.

Динамика кредиторской задолженности

стагнирующих компаний имеет тенденцию к

насыщению – бизнесы не развиваются. Для

растущих компаний видим обратную тенденцию:

рост кредиторской задолженности происходит с

ускорением. Это ускорение изменяет и структуру

кредиторских задолженностей компаний

крупного бизнеса, что видно по суммарным

данным.

Если крупные компании ведут себя на

качественном уровне одинаково, то средние

демонстрируют разнонаправленную динамику.

Динамика стагнирующих одинакова.

27. Себестоимость продукции и услуг крупных компаний

Крупные компании млн.руб.

Себестоимость 2009

Растущие

Стагнирующие

11543,87

16654,97

Себестоимость 2010

14753,24

21350,43

Себестоимость 2011

18759,40

27183,33

Себестоимость 2012

23518,98

29383,93

Себестоимость 2013

32603,53

28755,99

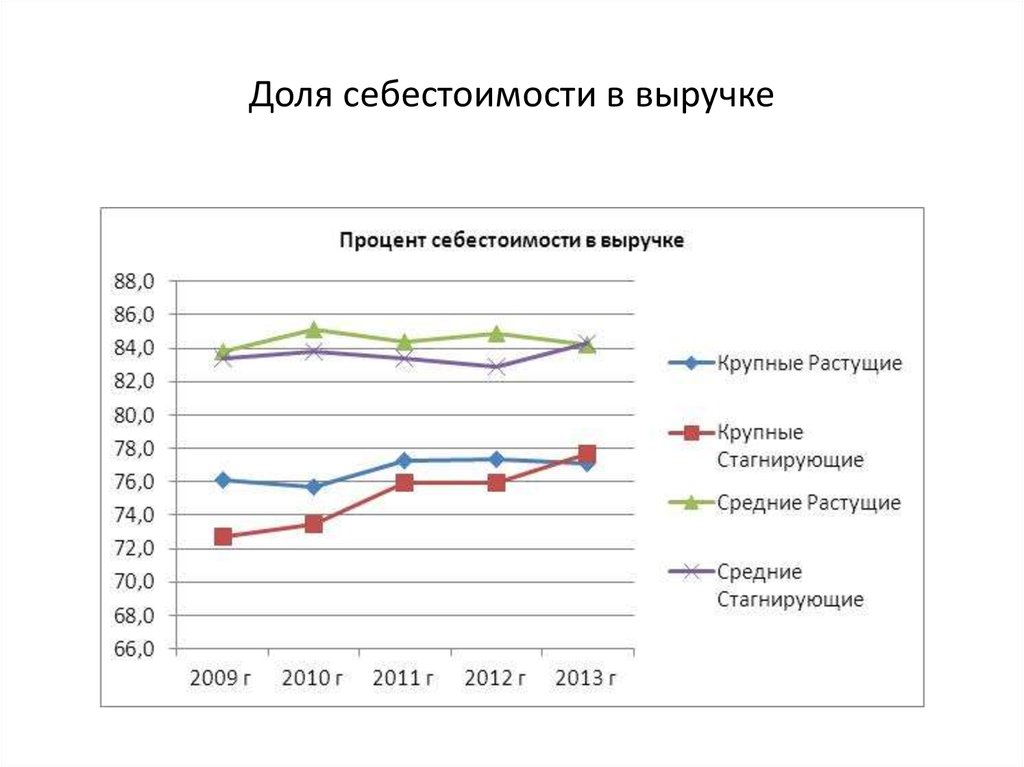

У растущих компаний за последние три года

доля себестоимости в выручке меняется

мало, зато у стагнирующих она имеет

устойчивую тенденцию к росту весь

посткризисный период.

У стагнирующих компаний доля

себестоимости в выручке ежегодно растет

на 1,25%.У растущих за последние три года

рост не наблюдается.

28. Доля себестоимости в выручке

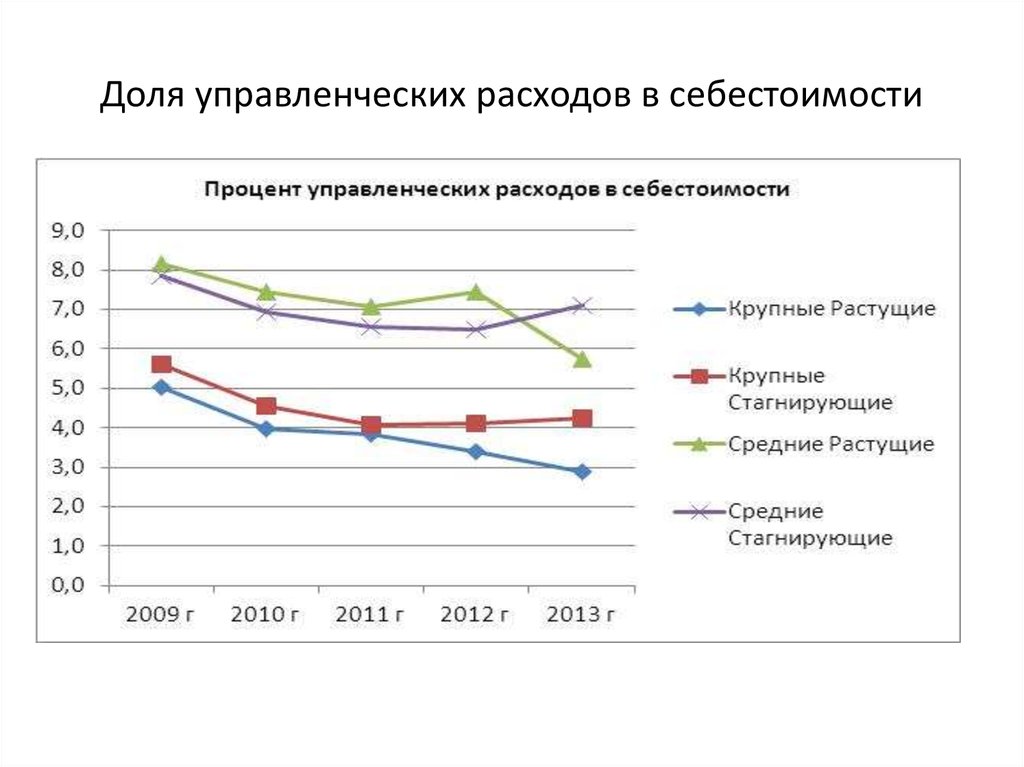

29. Доля управленческих расходов в себестоимости

30. Регрессионная модель выручки 2013 года для средних компаний с разными темпами прироста. Предикторы до 2012 года.

СкорректированныйR-квадрат

,953

Скорректированный Rквадрат

Стандартизова

Нестандартизо

нные

ванные

коэффициент

коэффициенты

ы

Нестандартизов Стандартизован

анные

ные

коэффициенты коэффициенты

более 20%

менее 20%

Бета

B

Выручка 2012

,811

,633

Выручка 2011

,242

,125

,150

,085

,323

,128

,149

,051

1,054

,053

-,057

-,044

Займы и

кредиты 2010

Себестоимость

2011

Себестоимость

2009

Управленчески

е расходы 2011

Займы и

кредиты 2009

,958

Выручка 2009

Выручка 2011

Выручка 2012

Дебиторская задолженность 2012

Займы и кредиты 2009

Кредиторская задолженность 2009

Кредиторская задолженность 2010

Кредиторская задолженность 2011

Кредиторская задолженность 2012

Основные средства 2009

Себестоимость 2011

Себестоимость 2012

Управленческие расходы 2010

Управленческие расходы 2012

Уставный капитал 2010

Уставный капитал 2011

Чистая прибыль 2010

Чистая прибыль 2012

B

Бета

,171

,240

,528

-,165

-,106

,269

,130

-,671

,500

,066

,127

,270

,558

-,104

-,076

,133

,125

-,364

,335

,030

-,233

,308

-1,116

1,341

,312

-,252

-,312

-,201

,248

-,062

,093

,095

-,220

-,097

,302

,073

31. Регрессионная модель выручки 2013 года для средних компаний с разными темпами прироста. Предикторы, включая 2013 год.

больше20%

Выручка 2011

Выручка 2012

Займы и кредиты

2010

Кредиторская

задолженность

2009

Кредиторская

задолженность

2011

Основные

средства 2011

Основные

средства 2013

Себестоимость

2011

Себестоимость

2012

Себестоимость

2013

Чистая прибыль

2010

Чистая прибыль

2012

Чистая прибыль

2013

Нестандартизо Стандартизова

ванные

нные

коэффициенты коэффициенты

-,169

-,089

1,307

1,019

,064

-,076

,053

,039

-,046

,028

-,095

-,061

,064

,055

,305

,122

меньше 20%

Выручка 2009

Выручка 2010

Выручка 2011

Выручка 2012

Дебиторская

задолженность 2013

Займы и кредиты 2009

Займы и кредиты 2010

Займы и кредиты 2011

Займы и кредиты 2012

Займы и кредиты 2013

Кредиторская

задолженность 2012

Основные средства 2009

-,221

-,163

,341

,089

,747

,336

,101

,791

-,073

-,059

-,070

-,052

,032

,025

,105

-,131

,064

,111

-,153

,081

,058

,041

,039

,017

-,079

-,065

Основные средства 2013

,026

,031

Себестоимость 2009

,321

,178

Себестоимость 2010

-,432

-,309

Себестоимость 2011

-,084

-,073

Себестоимость 2012

-,827

-,664

Себестоимость 2013

1,073

,858

-,783

-,040

,773

,055

,033

,032

-,109

-,026

-,193

-,405

-,064

-,102

,401

,138

Управленческие расходы

2009

Управленческие расходы

2013

Уставный капитал 2012

-,935

1,116

,858

,070

,065

Чистая прибыль 2009

-,611

-,177

Чистая прибыль 2010

Чистая прибыль 2012

Чистая прибыль 2013

,140

Стандартизованные

коэффициенты

Основные средства 2011

-1,530

,517

Нестандартизованные

коэффициенты

32.

33.

34. Политический атлас современности. 5 комплексных индексов (в совокупности – взаимосвязанная система измерений)

Индекс государственности

Индекс внешних и внутренних угроз

Индекс потенциала внешнего влияния

Индекс качества жизни

Индекс институциональных основ

демократии

34

35. Задачи анализа методом главных компонент

• Проблема коррелированности индексов порождаетзадачу построения некоррелированных ортогональных

компонент

• Выявление структуры взаимосвязей между различными

группами стран с целью их дальнейшей классификации

• Поиск главных компонент: решение проблемы

коррелированности индексов

• Политологическая интерпретация главных компонент

• Политологическая интерпретация и анализ структур,

образуемых странами в пространстве 4-х выявленных

главных компонент

35

36. Задачи анализа методом главных компонент

• Проблема коррелированности индексов порождаетзадачу построения некоррелированных ортогональных

компонент

• Выявление структуры взаимосвязей между различными

группами стран с целью их дальнейшей классификации

• Поиск главных компонент: решение проблемы

коррелированности индексов

• Политологическая интерпретация главных компонент

• Политологическая интерпретация и анализ структур,

образуемых странами в пространстве 4-х выявленных

главных компонент

36

37. 4 главные компоненты (проекции мировой политической реальности)

1)«Угрозы» – vs. – «качество жизни» (проекция

национального выживания и его качества)

2)

«Государственность» – vs. – «демократия» (проекция

государственного базиса демократии)

3)

«Государственность» – vs. – «качество жизни» (проекция

«человеческой цены» государственности)

4)

«Потенциал международного влияния» (проекция

государственной мощи)

37

38.

39.

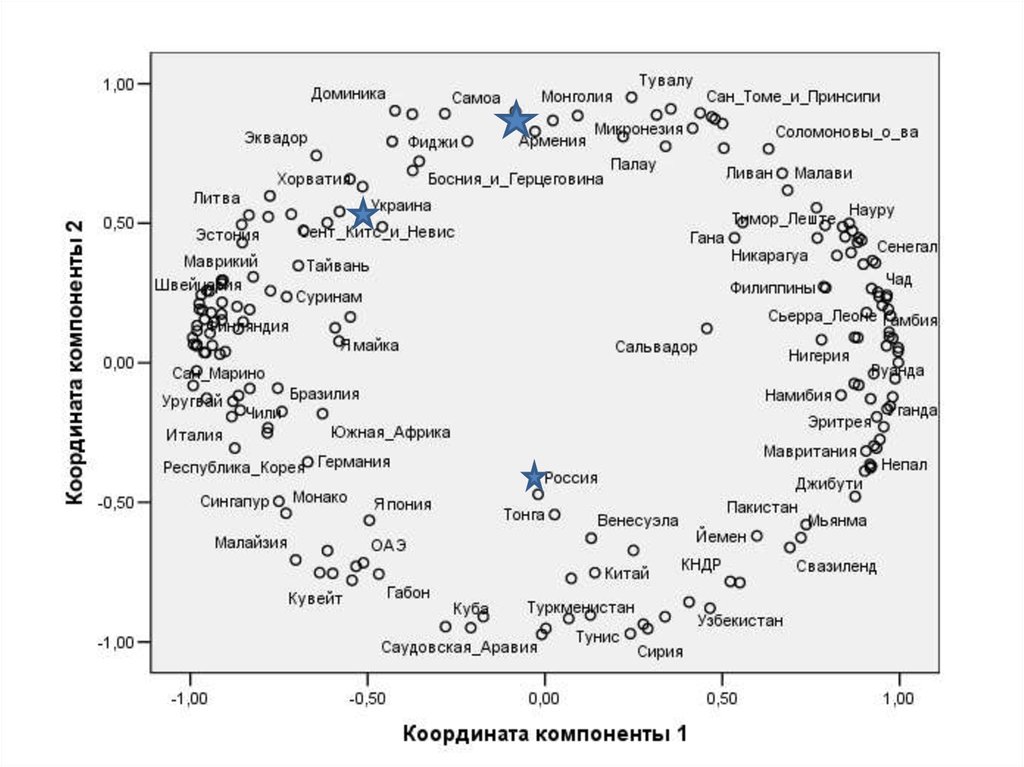

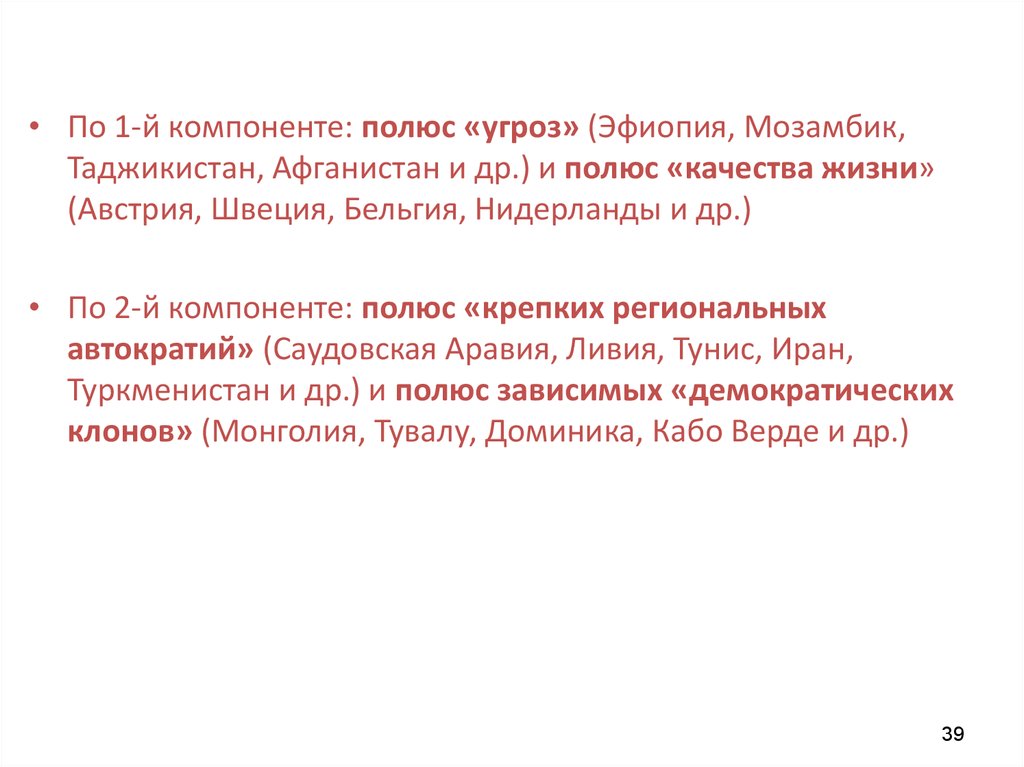

• По 1-й компоненте: полюс «угроз» (Эфиопия, Мозамбик,Таджикистан, Афганистан и др.) и полюс «качества жизни»

(Австрия, Швеция, Бельгия, Нидерланды и др.)

• По 2-й компоненте: полюс «крепких региональных

автократий» (Саудовская Аравия, Ливия, Тунис, Иран,

Туркменистан и др.) и полюс зависимых «демократических

клонов» (Монголия, Тувалу, Доминика, Кабо Верде и др.)

39

40. Некоторые выводы:

Страны в состоянии стресса, для которых главное –

выживание, расплачиваются низким качеством жизни,

слабой государственностью и отсутствием основ

демократии

Противопоставление демократии и государственности во

многом относительно

Две стратегии по преодолению состояния угроз:

посредством (а) демократизации или (б) укрепления

государственности

В конечном счете возможно достижение баланса

государственности и демократии + высокого качества

жизни

40

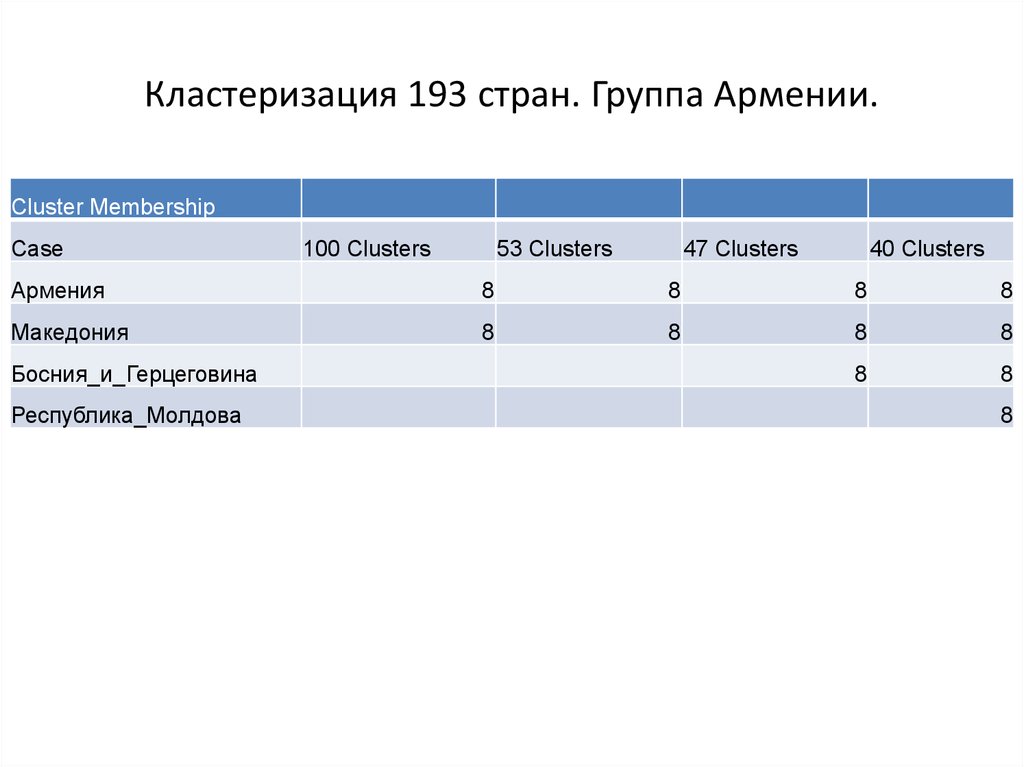

41. Кластеризация 193 стран. Группа Армении.

Cluster MembershipCase

100 Clusters

53 Clusters

47 Clusters

40 Clusters

Армения

8

8

8

8

Македония

8

8

8

8

8

8

Босния_и_Герцеговина

Республика_Молдова

8

42. Страны из первоначального кластера Армении (при 40 кластерном разбиении).

Сколько процентов особенностей страны объясняет каждый фактор.«Государственнос

ть» – vs. –

«Угрозы» – vs. – «Государственнос «качество

«качество

ть» – vs. –

жизни»

«Потенциал

жизни»

«демократия»

(проекция

международного

(проекция

(проекция

«человеческой влияния»

национального государственного цены»

(проекция

выживания и его базиса

государственност государственной

качества)

демократии)

и)

мощи)

Extraction

Армения

0,0

75,4

20,7

3,8

Македония

Босния_и_Герце

говина

Республика_Мо

лдова

0,1

68,7

31,1

0,1

12,6

52,1

30,8

4,5

0,7

81,0

5,0

13,3

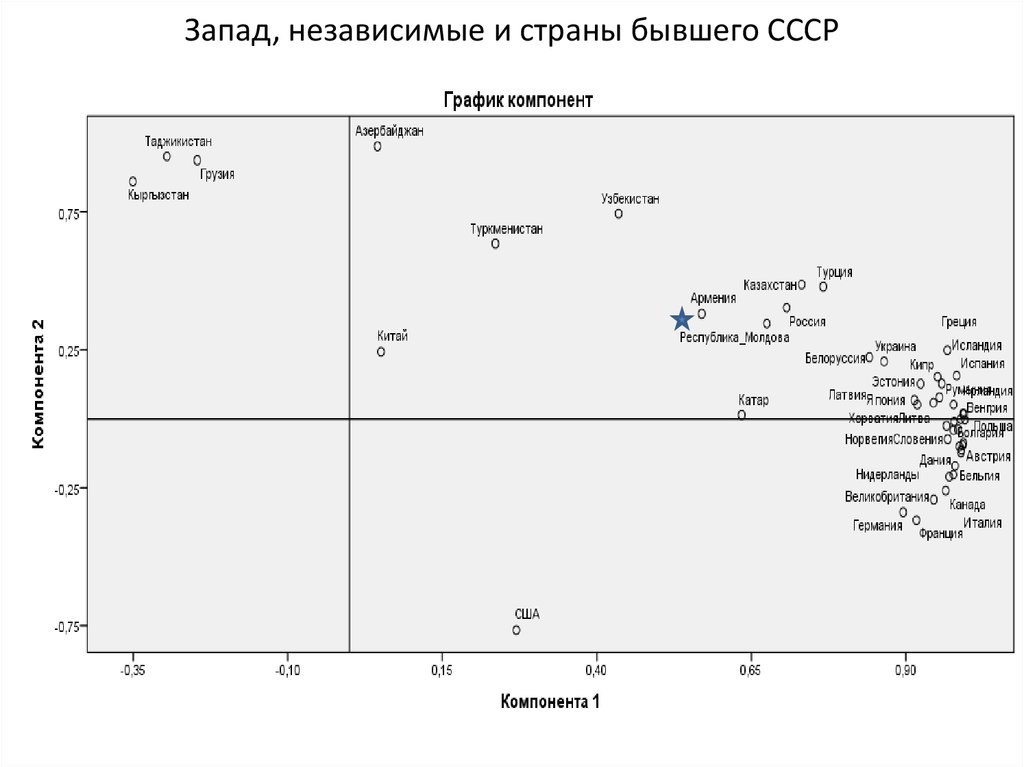

43. Запад, независимые и страны бывшего СССР

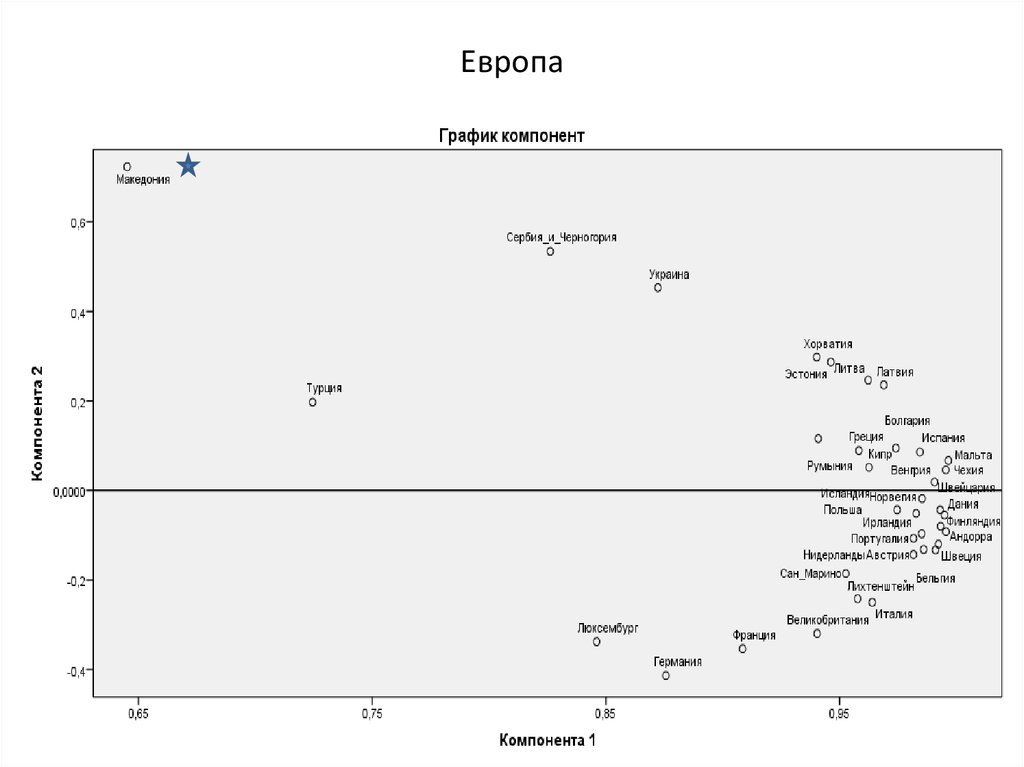

44. Европа

45. Хокусай. Большая волна в Канагаве

а

46. Компании с темпами прироста выручки более 20% и стандартными остатками в регрессионной модели более 1,5

НаименованиеСтд. Остаток

Выручка 2013

Предсказанное

значение

Остаток

КМЗ, ОАО

-2,143

5354,9

7756,717

-2401,8096

ПРОГРЕСС, ОАО ААК

-9,038

15190,9

25322,132

-10131,2000

Васильевская, ОАО ПТФ

-1,525

6772,9

8482,251

-1709,3330

МЕГАМАРТ, ЗАО

-1,650

16817,1

18666,993

-1849,9201

ПТИЦЕКОМБИНАТ, ООО

-2,756

8083,2

11172,691

-3089,4453

КОЛВИНСКОЕ, ЗАО

-1,770

5180,3

7164,697

-1984,4018

КАУСТИК, ОАО

-2,459

11901,8

14658,189

-2756,4138

1,932

4641,2

2475,421

2165,8123

МОСПРОМСТРОЙ, ЗАО

-2,653

18726,2

21699,680

-2973,4893

Хвойное, ЗАО

-2,240

1460,9

3971,916

-2511,0010

НПО САТУРН, ОАО

-1,783

17677,6

19675,781

-1998,2076

1,549

18396,9

16660,349

1736,5558

-1,650

19770,0

21619,981

-1849,9813

ПАЛЛАДА ТОРГ, ЗАО

ЧМПЗ, ОАО

РАЗРЕЗ ТУГНУЙСКИЙ,

ОАО

economics

economics