Similar presentations:

Финансовая паутина. Межрыночный анализ

1. Финансовая паутина или как все связано. Основы межрыночного анализа.

2. План

Для чего нужен МРА

Основные элементы рыночной системы

Основные взаимосвязи

Обзор современной ситуации

Динамика финансовых инструментов и

экономический цикл

3. Для чего нужен межрыночный анализ???

• Понимание рыночных тенденций• Понимание взаимосвязей инструментов

• Грамотный выбор финансового

инструмента

• Возможность формирования портфелей

взаимодополняющих инструментов

4. Основные элементы рыночной системы

Теория сообщающихся сосудов5. Основные рыночные сосуды

• Доллар США• Товарно-сырьевой рынок (CRB)

• Рынок облигаций и акций

6. Доллар США

• 86 % мирового торгового оборота рассчитываетсяв американских долларах

• По данным агентства Bloomberg, в

межбанковском обороте в системе SWIFT в

период с мая 2013 по май 2014 годов доля

американского доллара составила 42 %

• Доллар США является основной резервной

валютой мира или мировой валютой. В течение

последнего десятилетия более 50 % от общего

объёма ЗВР стран мира были в долларах США

7. Товарно-сырьевой рынок (CRB)

Товарная биржа (англ. commodity exchange) — постояннодействующий оптовый рынок чистой конкуренции, на котором по

определенным правилам совершаются сделки купли-продажи на

качественно однородные и легко взаимозаменяемые товары

CRB - индекс включает в себя 19 товаров: алюминий, какао, кофе,

медь, кукуруза, хлопок, нефть, золото, мазут, лен , живой скот,

природный газ, никель, апельсиновый сок, серебро, соевые бобы,

сахар, неэтилированный бензин и пшеница , Десятый пересмотр

индекса переименовал его в Thomson Reuters / Jefferies CRB Index, или

TR / J CRB.

8. Рынок ценных бумаг (облигаций и акций)

Ры́нок це́нных бума́г (англ. stock market, англ. equity market) —составная часть финансового рынка, на

котором оборачиваются ценные бумаги.

9. Рынок облигаций

Рынок облигаций — составная часть рынка капиталов(рынка ценных

бумаг), на которой осуществляются средне- и долгосрочные

заимствования. Для него характерны инструменты (векселя и облигации),

по которым, как правило, выплачивается процент за фиксированный

период времени и которые по условиям займа имеют срок погашения от

года до 30 лет[1].

Ценные бумаги Казначейства США (жаргонное Трежерис,Казначейки) —

государственные ценные бумаги, выпускаемыеМинистерством финансов

США (Казначейством США) через действующее в его составе Бюро

государственного долга. Это инструмент финансирования

государственного долга. Выпускаются четыре вида казначейских ценных

бумаг:

Краткосрочные казначейские векселя, (Bills)

Среднесрочные казначейские облигации, (Notes)

Долгосрочные казначейские облигации, (Bonds)

Казначейские защищенные от инфляции облигации (TIPS).

10. Рынок акций

Рынок акций - совокупность экономических отношений междупродавцами и покупателями акций. Торговля акциями совершается на

фондовой бирже, а также внебиржевыми методами.

Фондовый индекс — составной показатель на основе цен

определённой группы ценных бумаг — «индексной корзины».

S&P 500 (рус. Эс энд Пи 500) — фондовый индекс, в корзину которого

включено 500 избранных акционерных компаний США, имеющих

наибольшую капитализацию. Список принадлежит компании Standard

& Poor’s и ею же составляется. Индекс публикуется с 4 марта 1957 года

11. Основные рыночные взаимосвязи

• Взаимосвязь доллара США и индекса CRB• Взаимосвязь индекса CRB и рынка облигаций

• Взаимосвязь рынка облигаций и акций

12. Взаимосвязь доллара США и индекса CRB

• Так как большая часть мирового торгового оборота вдолларах США, между индексом CRB и долларом США есть

обратная связь.

• Рост доллара вызывает падение цен товарно-сырьевого

рынка (CRB)

13. Взаимосвязь индекса CRB и рынка облигаций

Рост цен на товары является признаком инфляции, падение цен на товары признаком отсутствия

инфляции

Периоды инфляции характеризуются повышением процентных ставок, периоды отсутствия

инфляции характеризуется понижением процентных ставок

Рост потребности в ресурсах и деньгах ведет к росту инфляции, для ее уменьшения монетарные

власти вынуждены повышать ставку, что приводит к удорожанию стоимости пользования деньгами

и снижению потребности в товарах т.е. к снижению цен

Если на денежном рынке наблюдается излишек денежной массы, Центральный банк ставит задачу

по ограничению или ликвидации этого излишка. Он начинает активно предлагать государственные

ценные бумаги на открытом рынке банкам, населению. Предложение государственных ценных

бумаг увеличивается, их рыночная цена падает, процентные ставки по ним растут, и,

соответственно, возрастает их "привлекательность" для покупателей. Население (через дилеров) и

банки начинают скупать правительственные ценные бумаги, в конечном счете, это приводит к

сокращению банковских резервов, уменьшению предложения денег

Если на денежном рынке обнаруживается недостаток денежных средств, Центральный банк проводит

политику, направленную на расширение денежного предложения. Он начинает скупать правительственные

ценные бумаги у банков и населения. Тем самым Центральный банк увеличивает спрос на государственные

ценные бумаги. В результате их рыночная цена возрастает, а процентная ставка по ним падает, что делает

казначейские ценные бумаги "непривлекательными" для их владельцев. Население и банки начинают

активно продавать государственные ценные бумаги. В конечном счете это приводит к увеличению

банковских резервов и (с учетом мультипликационного эффекта) — к увеличению денежного предложения.

Процентная ставка снижается.

14. Взаимосвязь индекса CRB и рынка облигаций

Политика учетной ставки (дисконтная политика). Учетная ставка — это процент, под который

Центральный банк предоставляет кредиты коммерческим банкам, имеющим прочное финансовое

положение.

Уменьшение учетной ставки делает для коммерческих банков займы резервных фондов дешевыми.

Коммерческие банки стремятся получить кредит, при этом увеличиваются их избыточные резервы,

вызывая мультипликационное увеличение количества денег в обращении.

Увеличение учетной ставки делает займы резервных фондов дорогими и невыгодными. Банки,

имеющие заемные резервы, пытаются возвратить их. Сокращение банковских резервов приводит к

мультипликационному сокращению денежного предложения.

При продаже государственных ценных бумаг на открытом рынке в целях уменьшения денежного

предложения Центральный банк устанавливает высокую учетную ставку (выше доходности ценных

бумаг). Это ускоряет процесс продажи коммерческими банками правительственных ценных бумаг

населению, так как им становится невыгодно восполнять резервы займами у Центрального банка, и

повышает эффективность операций на открытом рынке. И наоборот, при покупке Центральным

банком государственных ценных бумаг на открытом рынке, Центральный банк резко понижает

учетную ставку (ниже доходности ценных бумаг). В этой ситуации коммерческим банкам выгодно

занимать резервы у Центрального банка и направлять имеющиеся средства на покупку более

доходных государственных ценных бумаг у населения, которое заинтересовано в их продаже.

Расширительная политика Центрального банка становится более эффективной.

Товарные рынки движутся в одном направлении с доходностью казначейских облигаций, но в

противоположных с ценами облигаций

15. Взаимосвязь рынка облигаций и акций

• Наличие дешевых денег и желание заработать больше, заставляетвкладывать деньги не только в облигации, но и в акции

• Цены облигаций и акций обычно двигаются в одну сторону

• Облигации опережающий индикатор для акций

16. Обзор современной ситуации

17.

Доллар США18. Индекс CRB

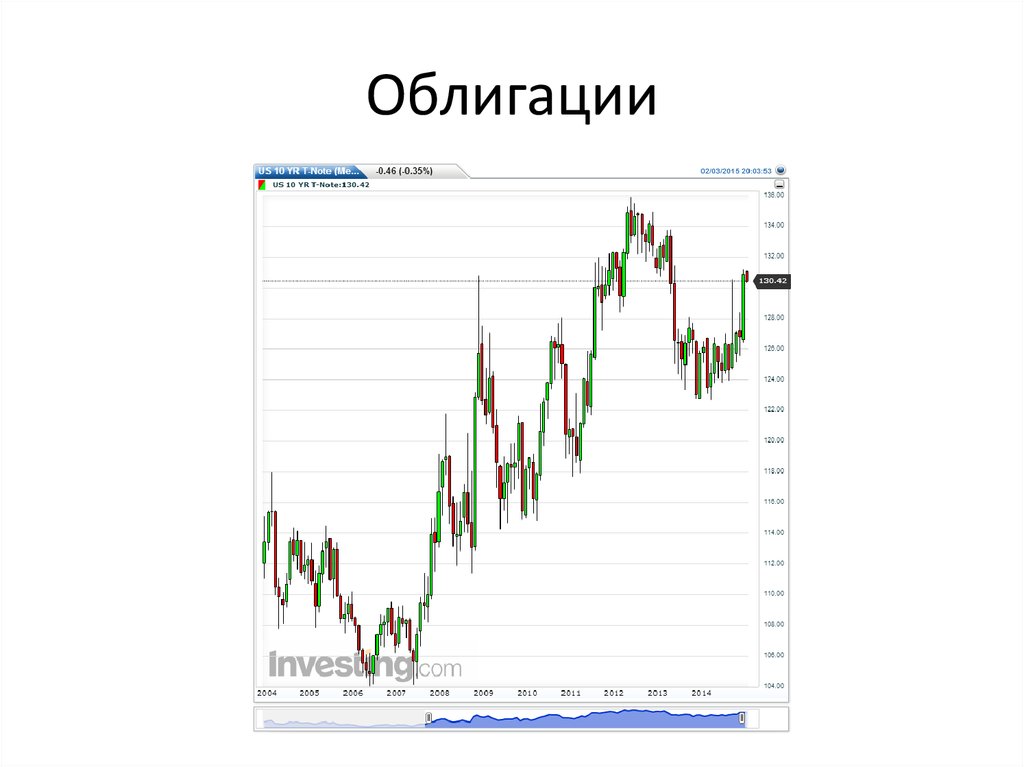

19. Облигации

20. Акции

21. Динамика финансовых инструментов и экономический цикл

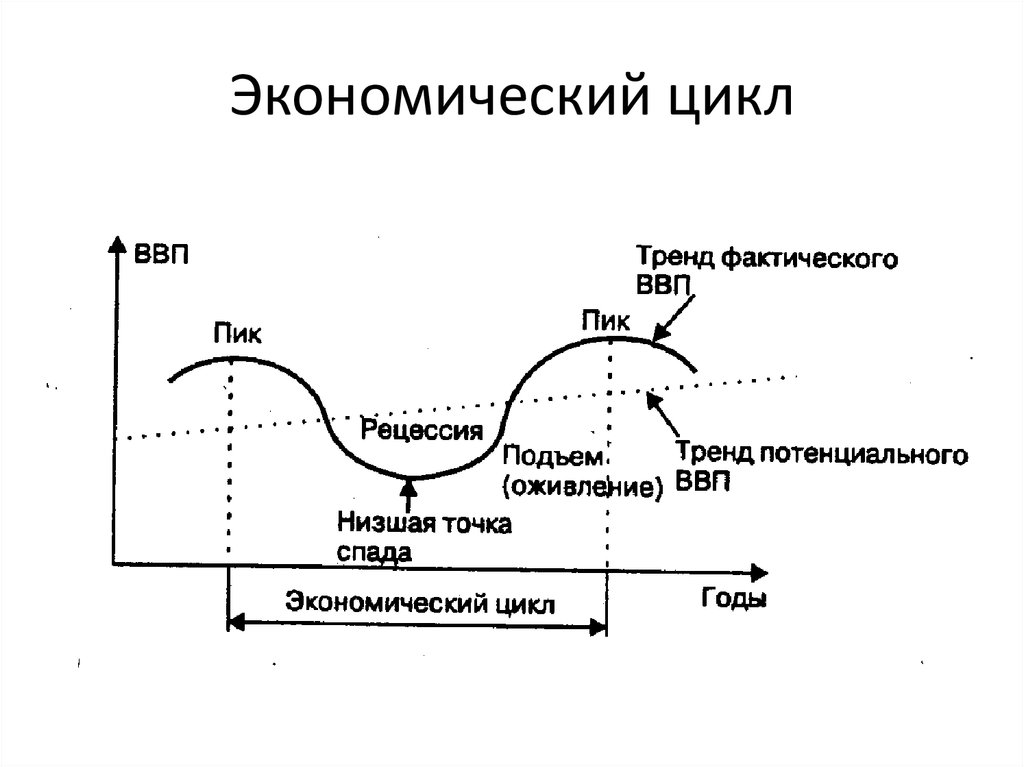

22. Экономический цикл

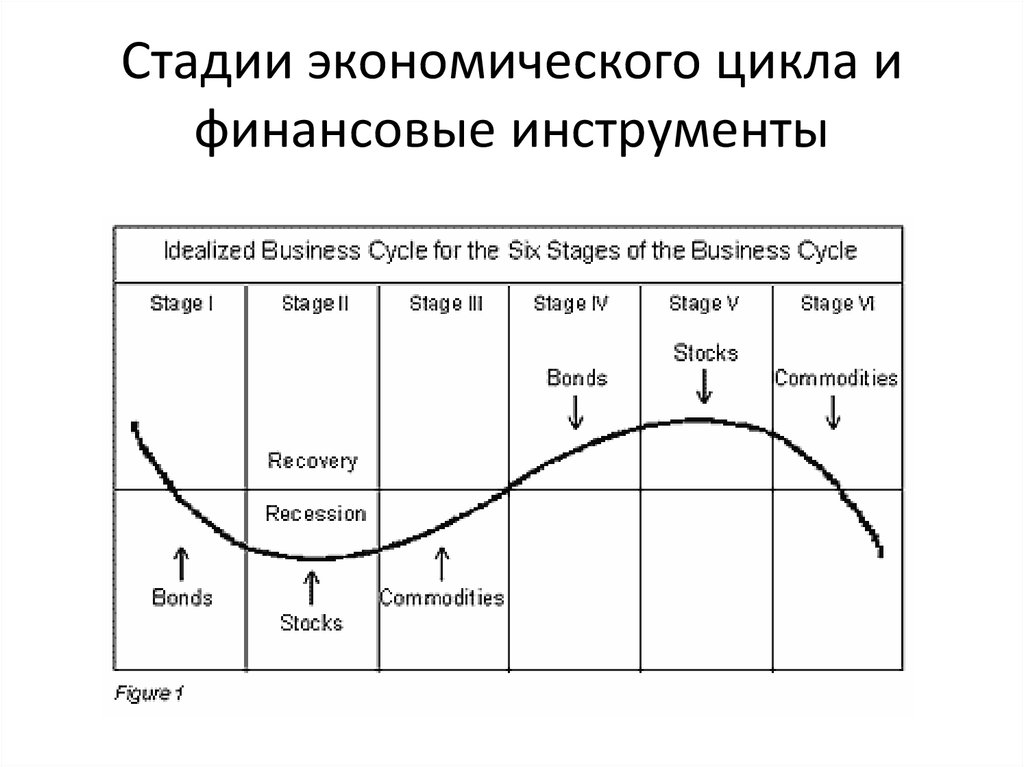

23. Стадии экономического цикла и финансовые инструменты

24. Шесть стадий экономического цикла

• Стадия 1 – рынок облигаций поворачивает наверх (рынки акций итоваров падают)

• Стадия 2 – рынок акций поворачивает наверх (рынок облигаций

растет, товарные рынки падают)

• Стадия 3 – Товарные рынки поворачивают наверх (все три рынка

растут)

• Стадия 4 – рынок облигаций поворачивает вниз (рынки акций и

товаров растут)

• Стадия 5 – рынок акций поворачивает вниз (рынок облигаций падает,

товарные рынки растут)

• Стадия 6 – товарные рынки поворачивают вниз (все три рынка

падают)

25. Описательная часть экономического цикла

Из-за замедления экономического роста снижается потребность в товарах

и деньгах

Инфляция слабеет

Цены на товары падают

Все три рынка снижаются

Для поддержания экономики и спроса снижаются процентные ставки

Снижение процентных ставок приводит к росту цен облигаций

Рост цен на облигации приводит к росту цен на акции

Товарные рынки начинают расти

Все три рынка растут (фаза подъема экономики)

Приближение подъема к заключительной фазе, характеризуется сильным

инфляционным давлением

Для сдерживания инфляция повышают ставки

Рынок облигаций начинает снижаться

Рынок акций начинает снижаться вслед за рынком облигаций

26. Выводы

Для чего нужен МРА

Основные элементы рыночной системы

Основные взаимосвязи

Обзор современной ситуации

Динамика финансовых инструментов и

экономический цикл

27. Рекомендации для инвесторов

• В период инфляционного давления наиболееинтересными являются: сырьевые

инструменты (нефть, золото и т.д), акции

сырьевых компаний, сырьевые валюты

• В период дефляционного давления наиболее

интересными являются : долговые

инструменты (облигации), акции не сырьевых

компаний (акции ссудо-сберегательных)

28. Рекомендации для спекулянтов

• В период инфляционного давлениянаиболее интересными являются:

сырьевые инструменты (нефть, золото и

т.д), акции сырьевых компаний, сырьевые

валюты

• В период дефляционного давления все то

же самое что и при инфляции только в шорт

finance

finance