Similar presentations:

Финансовый менеджмент (корпоративные финансы).Тема 8. Управление инвестиционной деятельностью фирмы

1.

Финансовый менеджмент(корпоративные финансы)

Магистерская программа

«Учет, анализ, аудит»

Тема 8. Управление

инвестиционной

деятельностью фирмы

Валерий Викторович Ковалев

СПбГУ, кафедра статистики, учета и аудита

тел.: (812) 272-0785

сайт факультета: < http://www.econ.pu.ru >

2. Определение инвестиции

Инвестиция – (а) оцененные в стоимостнойоценке расходы, сделанные в ожидании

будущих доходов; (б) «расходование ресурсов

в надежде на получение доходов в будущем,

по истечении достаточно длительного

периода времени»; (в) осознанный отказ от

текущего потребления в пользу возможного

относительно большего дохода в будущем,

который, как ожидается, обеспечит и

большее суммарное (т.е. текущее и будущее)

потребление.

В. Ковалев: FMmg-08

2

3. Классификация

ИнвестицииРеальные

Долгосрочные

(инвестпроекты)

Финансовые

Долгосрочные

(акции, облигации)

Краткосрочные

Краткосрочные

(оборотные активы)

-----------------------------

(ценные бумаги, валюта)

---------------------------

обеспечение производственного

процесса

страховой запас, краткосрочные

доходы

В. Ковалев: FMmg-08

3

4. Виды инвестиций

Inv: финансовые (Invf) и реальные (Invr).Реальные инвестиции (долгосрочные в

особенности) имеют специфический риск:

от Invf можно отказаться (обратная

продажа), от Invr нет (растянутость во

времени, определенная необратимость и

инерционность в плане иммобилизации

ресурсов).

Поэтому должно быть исключительно

тщательное обоснование Invr.

В. Ковалев: FMmg-08

4

5. Реальные инвестиции: планирование

Реальные инвестиции предполагаютбизнес-планирование

Бизнес-план – это документ, отражающий в

концентрированной форме ключевые

показатели, обосновывающие

целесообразность некоторого проекта,

четко и наглядно раскрывающий суть

предполагаемого нового направления

деятельности фирмы.

В. Ковалев: FMmg-08

5

6. Функции бизнес-плана

Функции бизнес-плана:формирование концепции развития, т.е.

стратегии бизнеса (проекта)

экономическая оценка выбранного

направления деятельности и идентификация

ключевых ориентиров (в том числе и для

системы обратной связи)

привлечение источников финансирования

рекламно-пропагандистская (привлечение к

проекту потенциальных партнеров)

В. Ковалев: FMmg-08

6

7. Процедуры разработки бизнес-плана

Разработке и оформлению бизнес-планапредшествует комплекс аналитических

процедур:

формирование информационного файла

(внешняя среда, о потенциальные партнеры фирмы);

прогноз положения фирмы на рынке;

постановка стратегических целей;

формулирование концепции бизнеса (проекта);

выработка стратегии поведения фирмы на

рынке;

детальная проработка путей реализации

выбранной стратегии.

В. Ковалев: FMmg-08

7

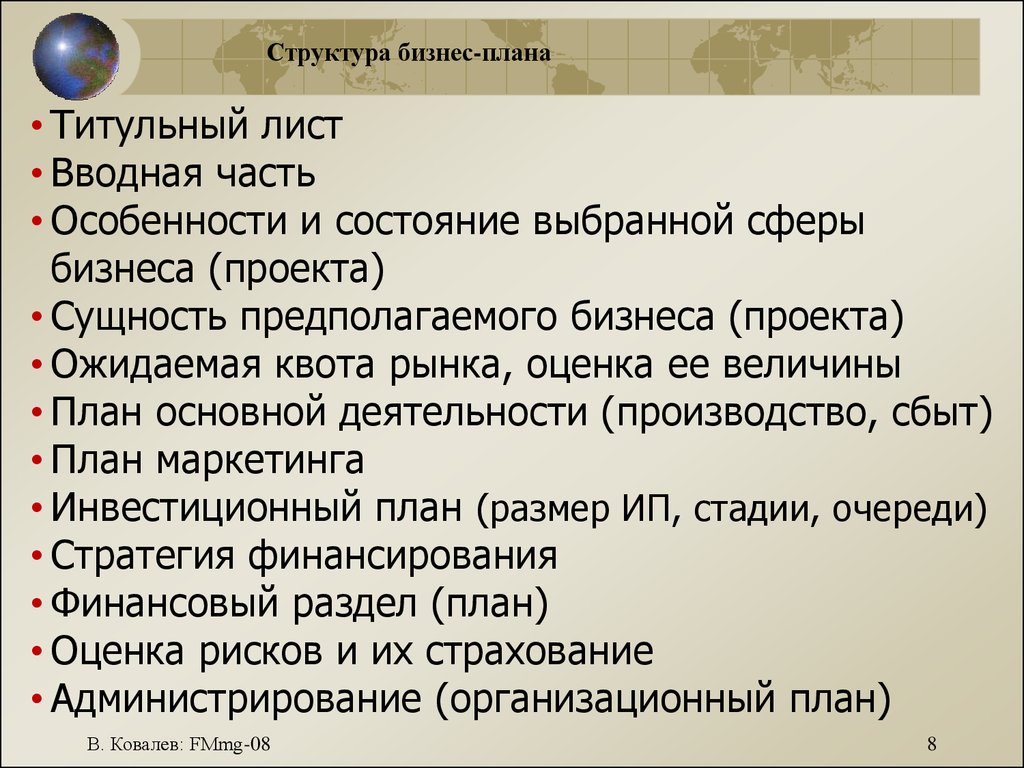

8. Структура бизнес-плана

• Титульный лист• Вводная часть

• Особенности и состояние выбранной сферы

бизнеса (проекта)

• Сущность предполагаемого бизнеса (проекта)

• Ожидаемая квота рынка, оценка ее величины

• План основной деятельности (производство, сбыт)

• План маркетинга

• Инвестиционный план (размер ИП, стадии, очереди)

• Стратегия финансирования

• Финансовый раздел (план)

• Оценка рисков и их страхование

• Администрирование (организационный план)

В. Ковалев: FMmg-08

8

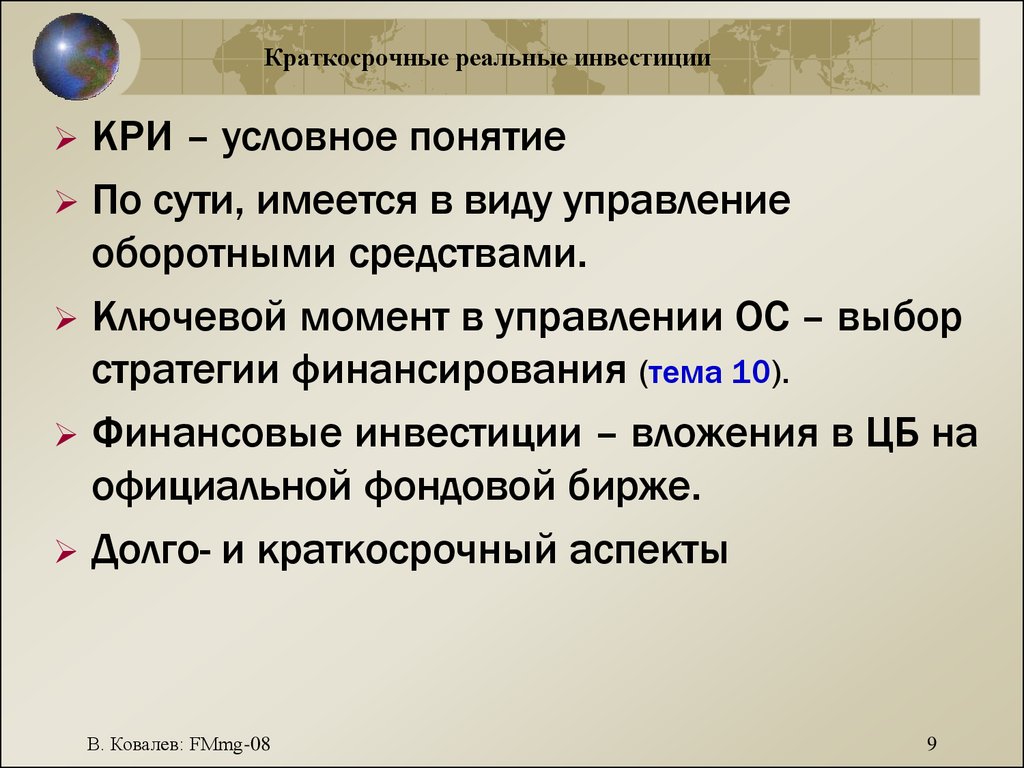

9. Краткосрочные реальные инвестиции

КРИ – условное понятиеПо сути, имеется в виду управление

оборотными средствами.

Ключевой момент в управлении ОС – выбор

стратегии финансирования (тема 10).

Финансовые инвестиции – вложения в ЦБ на

официальной фондовой бирже.

Долго- и краткосрочный аспекты

В. Ковалев: FMmg-08

9

10. Финансовые рынки: виды

Финансовые рынкиВалютный

рынок

Рынок

золота

Рынок капитала

(фондовый рынок)

Рынок долевых

ценных бумаг

Рынок ссудного

капитала

Рынок денежных

средств

Рынок капитальных

финансовых активов

Первичный

Вторичный

Рынок долговых

ценных бумаг

Рынок

банковских

кредитов

Спотовый

Рынок ценных

бумаг

Рынок производных

ценных бумаг

Биржевой Внебиржевой

Срочный

Форвардный

В. Ковалев: FMmg-08

Фьючерсный

Опционный

Рынок свопов

10

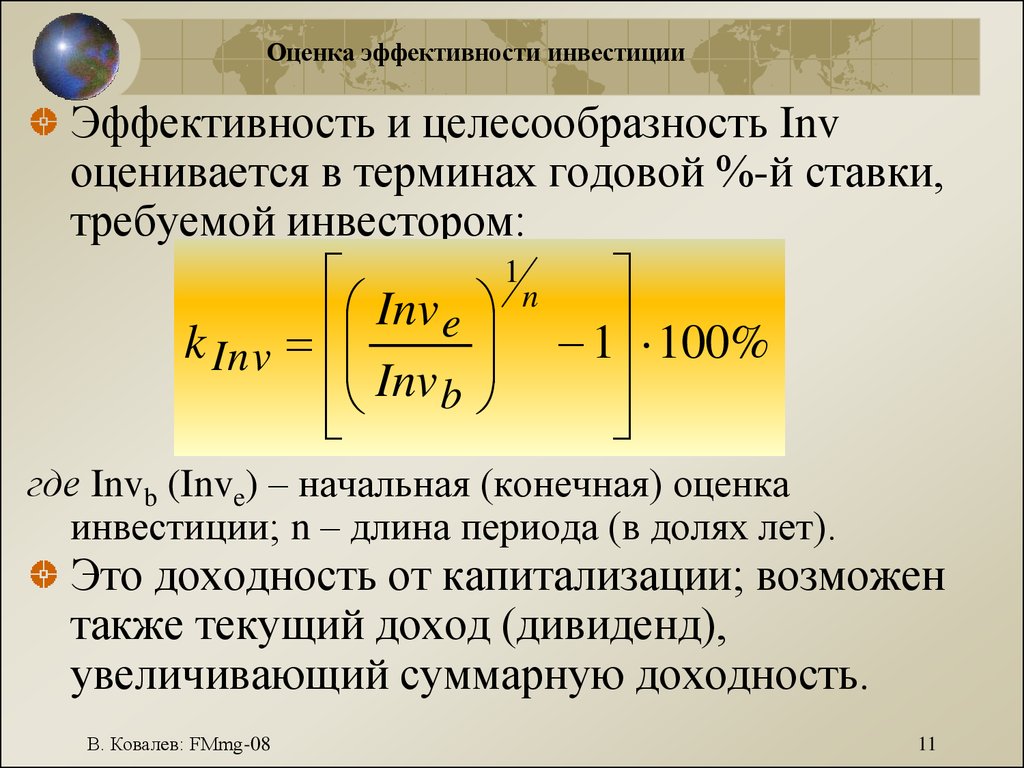

11. Оценка эффективности инвестиции

Эффективность и целесообразность Invоценивается в терминах годовой %-й ставки,

требуемой инвестором:

Inv e

k Inv

Inv b

1

n

1 100%

где Invb (Inve) – начальная (конечная) оценка

инвестиции; n – длина периода (в долях лет).

Это доходность от капитализации; возможен

также текущий доход (дивиденд),

увеличивающий суммарную доходность.

В. Ковалев: FMmg-08

11

12. Структура ставки доходности

Фактически ставка состоит из трехкомпонентов, отражающих соответственно: 1)

временную доходность; 2) ожидаемую

инфляцию; 3) риск непоступления ожидаемой

в будущем суммы:

kInv = kt + ki + kr,

Основа – «чистая» доходность kt,

определяемая факторами: субъективным

(предпочтения инвестора о текущем и

отложенном потреблении) и объективным

(наличие инвестиционных возможностей).

Теоретически ki и kr может не быть.

В. Ковалев: FMmg-08

12

13. Типы инвесторов

Риск – шанс – плата.Инвесторы:

нейтральные к риску (участие в игре, если

за это требуется уплатить справедливую

цену);

несклонные к риску (не обязательно

участвуют, даже если за это просят меньше

справедливой цены);

склонные к риску (участие в игре, если

цена за участие превышает справедливую

цену).

В. Ковалев: FMmg-08

13

14. Смысл справедливой цены

Пример: За 200 руб. (т.е. около 3 долл.)можно поучаствовать в одной из двух

лотерей: в первой можно с равной

вероятностью выиграть либо 100 руб.,

либо 250 руб.; во второй – либо 3 долл.,

либо 1000 долл. Ваш выбор? Цена

справедлива?

На финансовом рынке Pf

устанавливается через доходности.

В. Ковалев: FMmg-08

14

15. Классификации инвестиционных проектов

Признаки классификацииинвестиционных проектов

Величина

требуемых

инвестиций

Тип

предполагаемых

доходов

Тип

денежного

потока

Ординарный

Крупные

Традиционные

Мелкие

Рисковые

Неординарный

Сокращение затрат

Доход от расширения

Выход на новые рынки сбыта

Экспансия в новые сферы бизнеса

Снижение риска производства и сбыта

Социальный эффект

В. Ковалев: FMmg-08

Тип

Отношение

отношений

к риску

Безрисковые

Независимость

Альтернативность

Комплементарность

Замещение

15

16. Управление инвестиционной деятельностью фирмы – 3

Стадии администрирования:(1) планирование;

(2) реализация проекта: (фазы

инвестирования, действия,

ликвидации последствий проекта);

(3) текущий анализ;

(4) финальный анализ.

Три блока (группы) решений

инвестиционного характера. Рис.

В. Ковалев: FMmg-08

16

17. Решения инвестиционного характера (рис.)

Решения инвестиционного характераОтбор и

ранжирование

Выбор

проекта

Оптимизация

эксплуатации

проекта

Обоснование

продолжительности

действия проекта

Ранжирование

проектов

В. Ковалев: FMmg-08

Формирование

инвестиционной

программы

Пространственная

оптимизация

Принятие решения

о замене

Временная

оптимизация

Пространственновременная

оптимизация

17

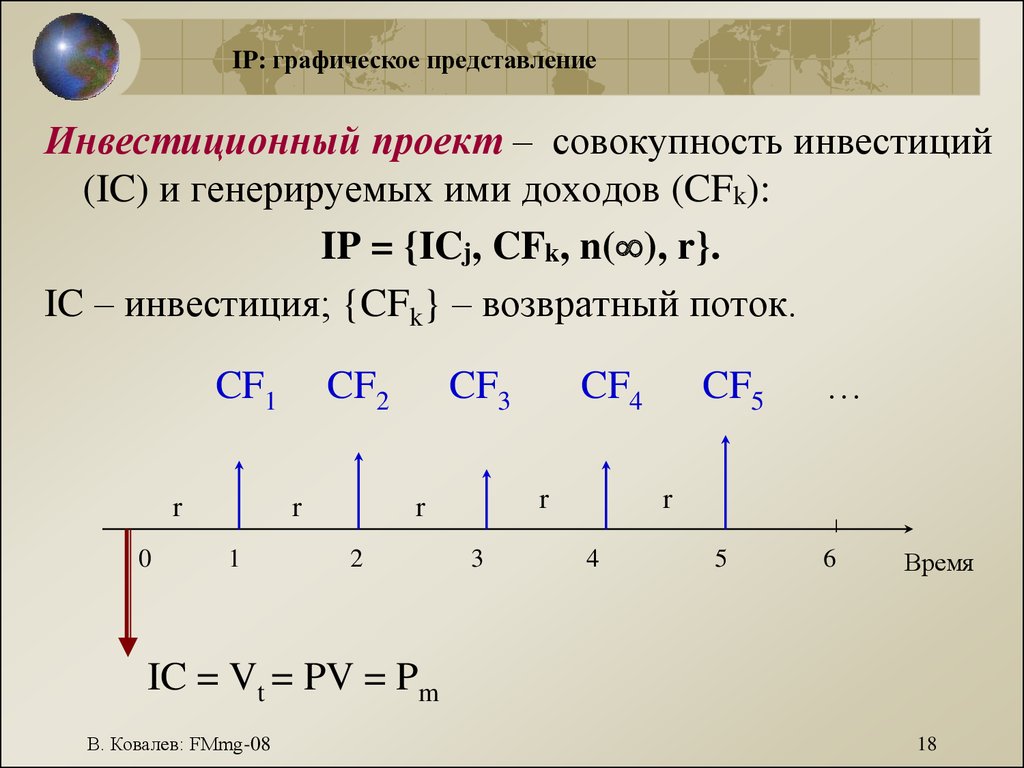

18. IP: графическое представление

Инвестиционный проект – совокупность инвестиций(IC) и генерируемых ими доходов (CFk):

IP = {ICj, CFk, n( ), r}.

IC – инвестиция; {CFk} – возвратный поток.

CF1

r

0

CF2

r

1

CF3

r

r

2

CF4

3

CF5

…

r

4

5

6

Время

IC = Vt = PV = Pm

В. Ковалев: FMmg-08

18

19. Логика IP

(1) С каждым IP связывают денежный поток(может быть бесконечным).

(2) Анализ ведется по годам.

(3) Объем инвестиций делается в конце года 0.

(4) CFk – в конце очередного базисного года.

(5) Ставка дисконтирования r должна

соответствовать длине базисного периода.

(6) Возможно изменение r по годам.

(7) Все исходные параметры IP не являются

предопределенными.

В. Ковалев: FMmg-08

19

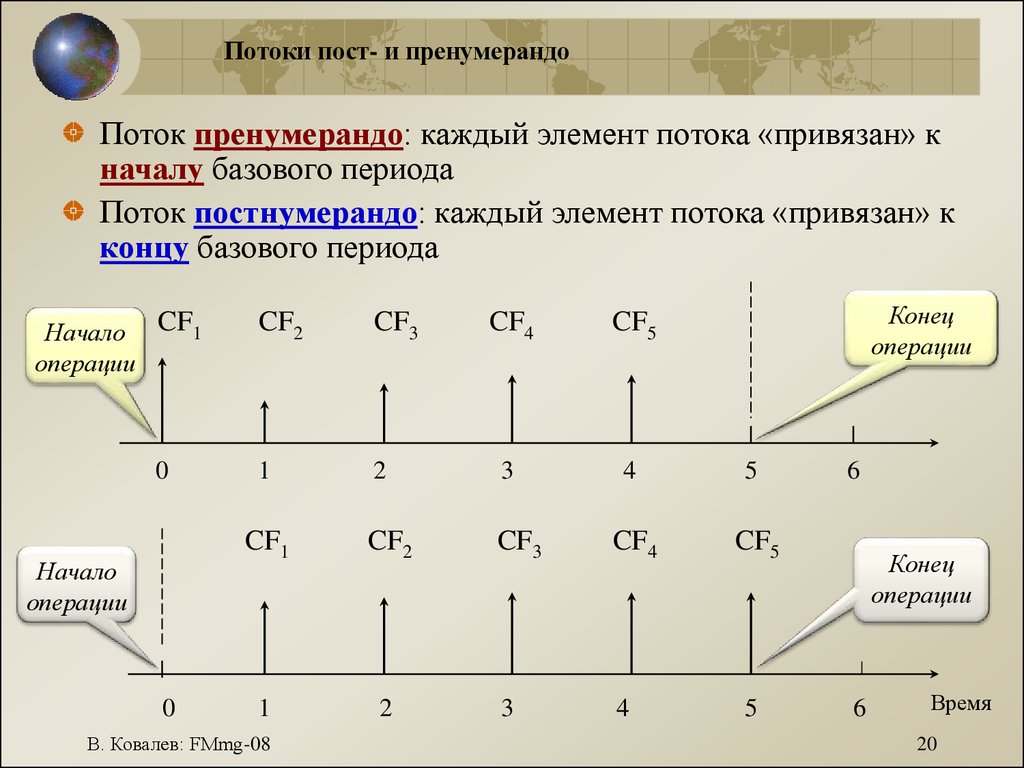

20. Потоки пост- и пренумерандо

Поток пренумерандо: каждый элемент потока «привязан» кначалу базового периода

Поток постнумерандо: каждый элемент потока «привязан» к

концу базового периода

Начало CF1

операции

0

Начало

операции

0

CF2

CF3

1

Конец

операции

CF4

CF5

2

3

4

5

CF1

CF2

CF3

CF4

CF5

1

2

3

4

В. Ковалев: FMmg-08

5

6

Конец

операции

6

Время

20

21. DCF-модель

Базовая модель инвестиционного анализа –DCF-модель:

CFk

Vt

k

k 1 (1 r )

Две типовые задачи:

(1) заданы {CFk, n, r} и рассчитывается значение

Vt;

(2) заданы {Vt, CFk, n} и рассчитывается

значение r.

В. Ковалев: FMmg-08

21

22. DCF-модель –2

Замечания:(1) DCF-модель – базовая, но не единственная;

(2) обычны ограничения на возвратный поток

{CFk};

(3) посыл о равновесности рынка оцениваемого

актива;

(4) специфика r: (а) если ищется Vt, то r – ставка

дисконтирования, не имеющая отношения к

оцениваемому активу; (б) если r искомая

величина, то r – характеристика именно данного

актива (его доходность);

(5) оценка по DCF-модели субъективна.

end

В. Ковалев: FMmg-08

22

finance

finance management

management