Similar presentations:

Макроэкономическое равновесие на товарном и денежном рынках. Модель IS—LM

1.

Макроэкономическое равновесие на товарном и денежном рынках.Модель IS—LM

IS – кривая «инвестиции – сбережения»

LM – кривая «предпочтение ликвидности – деньги»

Ранее рассматривались товарный и денежный рынки, равновесие которых

устанавливалось относительно независимо друг от друга.

В модели равновесия товарного рынка экзогенной переменной являлась

рыночная ставка процента, которая формируется на денежном рынке.

В модели равновесия денежного рынка экзогенно задавалось значение

совокупного выпуска.

Подразумевалось взаимовлияние этих рынков: денежного рынка на

товарный - через изменение процентной ставки, товарного рынка на

денежный - при изменении объема совокупного выпуска.

Следующий шаг - рассмотрение взаимодействия товарного и денежного

рынков в рамках единой модели. При этом и совокупный выпуск, и

рыночная ставка процента превращаются в эндогенные переменные.

2.

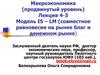

Равновесие на товарном рынке и кривая ISКривая IS отражает все возможные состояния равновесия товарного рынка и может быть

получена либо из условия Y = C + I + G, либо из эквивалентного условия I = S.

Модель «кейнсианского креста» описывает равновесие на товарном рынке. В соответствии ней товарный

рынок находится в равновесном состоянии, если величина совокупных планируемых расходов

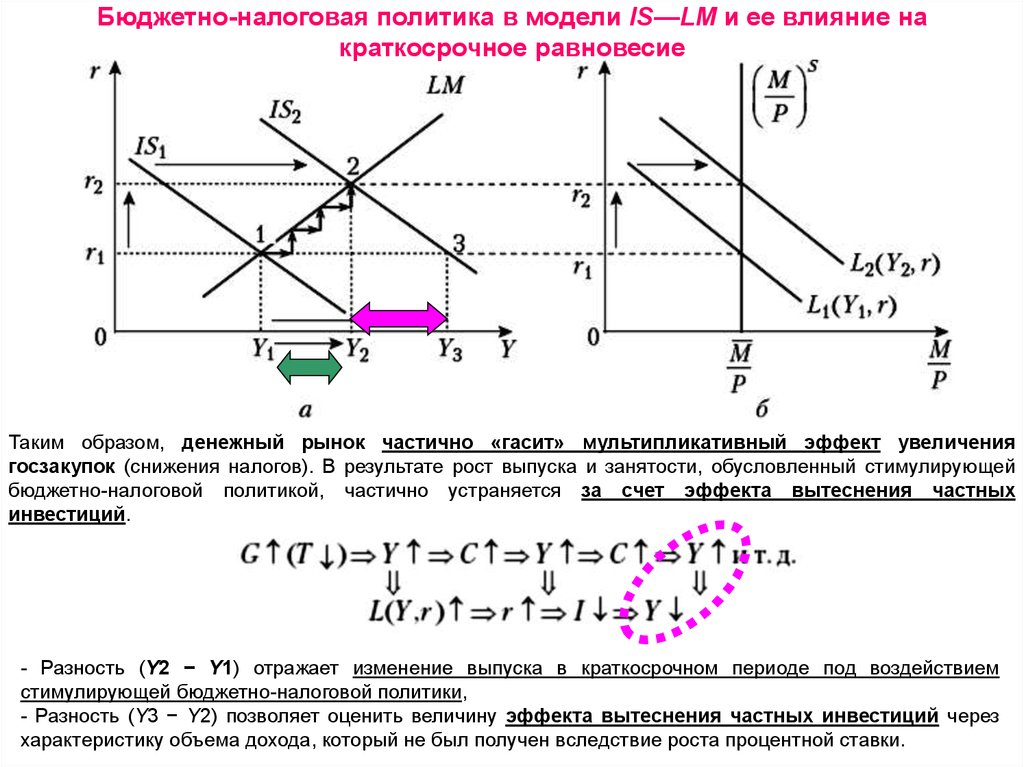

совпадает с величиной совокупного выпуска (совокупного дохода).

Совокупные планируемые расходы в закрытой экономике

E = C + I + G, где C = C(Y), I = I(r), G - внешняя переменная.

равновесие на товарном рынке в модели

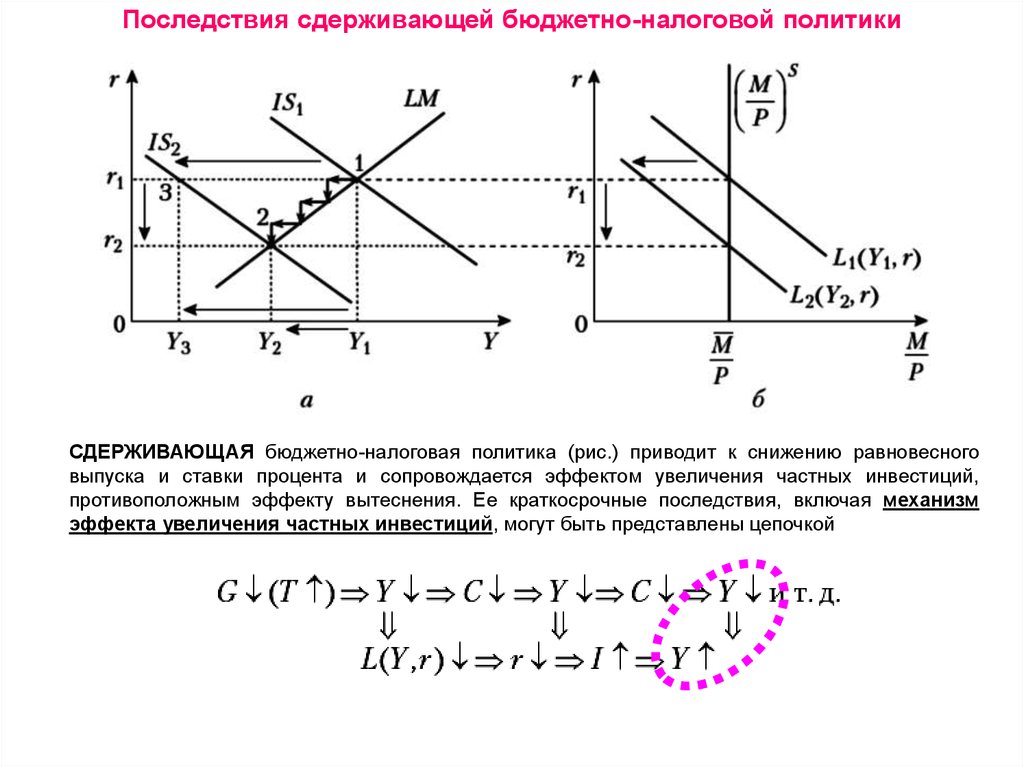

«кейнсианский крест»

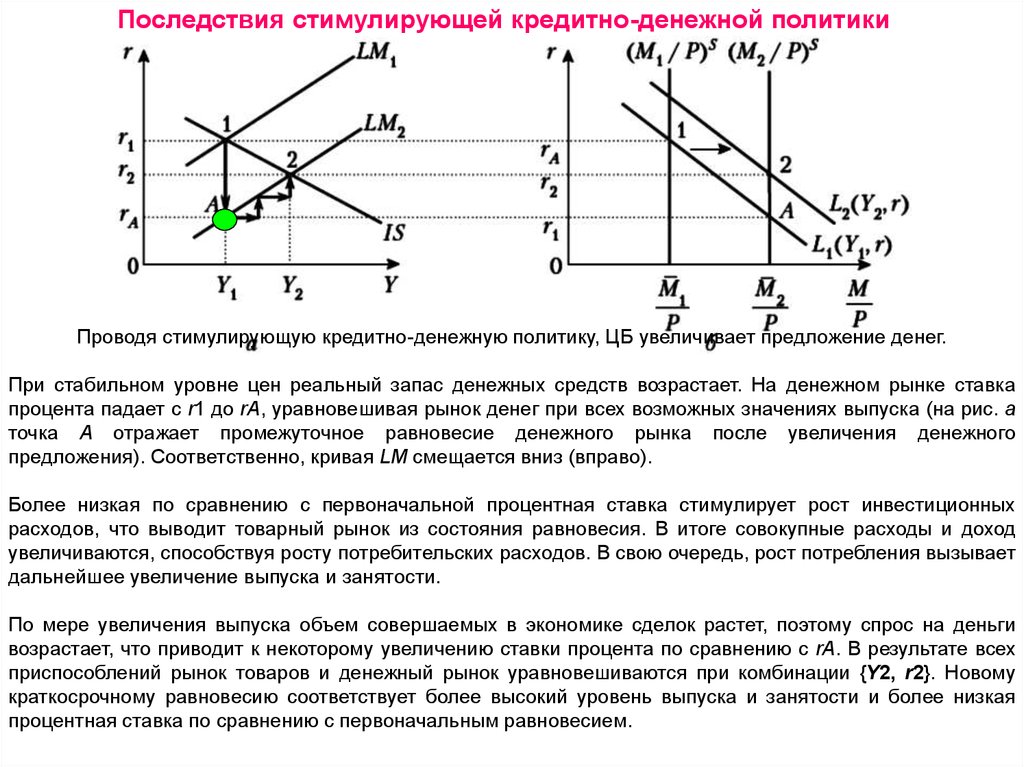

функция планируемых инвестиций

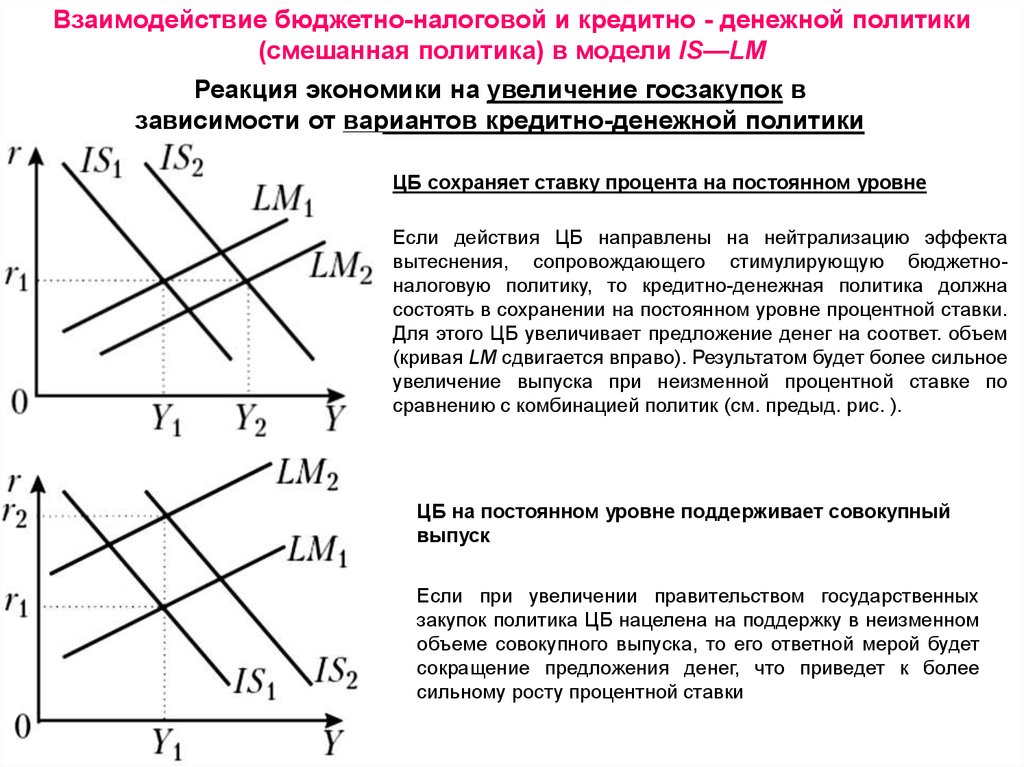

Графический вывод кривой IS из модели «кейнсианский крест»

3.

Графический вывод кривой IS из модели «кейнсианский крест»Точку 1 кривой IS (рис. в) получаем как комбинацию

выпуска Y1 и процентной ставки r1, при которых

товарный рынок уравновешен.

Изменение процентной ставки (допустим, ее

снижение с r1 до r2) приводит к увеличению

планируемых инвестиций на ΔI, совокупные

планируемые расходы увеличиваются (кривая E1

смещается в положение E2) и совокупный выпуск

мультипликативно возрастает до Y2 (рис. б).

Получаем точку 2 кривой IS как комбинацию выпуска

Y2 и ставки процента r2, при которой товарный рынок

также уравновешен (рис в).

Кривая IS имеет нисходящий характер.

Снижение ставки процента приводит к увеличению

планируемых инвестиций и, как следствие, к увеличению

равновесного выпуска,

Рост ставки процента - к снижению планируемых инвестиций

и к снижению равновесного выпуска.

БОЛЕЕ НИЗКОМУ УРОВНЮ

СООТВЕТСТВУЕТ

БОЛЕЕ

СОВОКУПНОГО ВЫПУСКА

ПРОЦЕНТНОЙ

ВЫСОКИЙ

СТАВКИ

ОБЪЕМ

4.

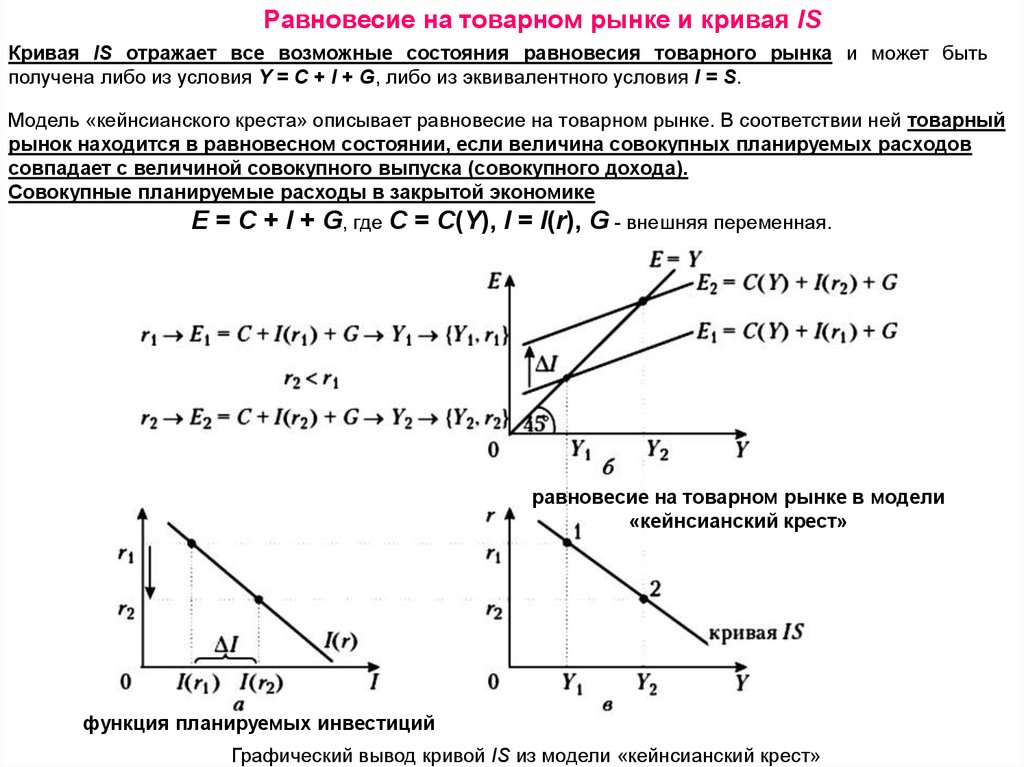

Графический вывод кривой IS из модели «кейнсианский крест»Кривая IS представляет собой геометрическое место точек,

характеризующее все комбинации совокупного выпуска

(совокупного дохода) и процентной ставки, при которых

товарный рынок находится в состоянии равновесия.

Кривая

IS

не

является

графическим

отражением

функциональной зависимости Y = Y(r) или r = r(Y). Она

описывает множество равновесных состояний товарного

рынка и показывает, на сколько необходимо изменить ставку

процента (или объем совокупного выпуска) при изменении

совокупного выпуска (или ставки процента), чтобы товарный

рынок оставался в состоянии равновесия.

Из

определения

кривой

IS

следует,

что

точки,

расположенные

над

и

под

кривой,

отражают

неравновесные состояния товарного рынка, которые

могут

состоять

либо

в

избыточности

совокупного

предложения, когда величина совокупного спроса меньше

величины совокупного предложения (YAD < YAS), либо в

избыточности

совокупного

спроса,

когда

величина

совокупного

спроса

больше

величины

совокупного

AD

AS

предложения (Y > Y ).

5.

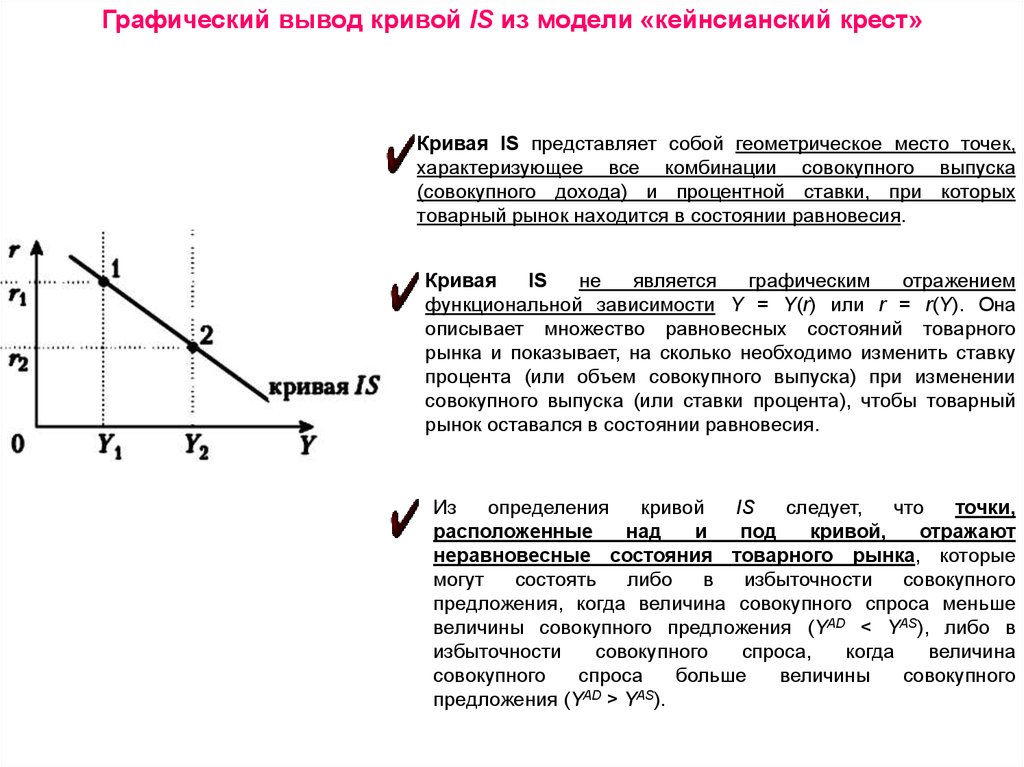

Неравновесные состояния на товарном рынке: избыточность совокупногопредложения

Рассмотрим произвольную точку, расположенную над кривой IS (т. A на рис. a) с координатами {YA, rA}. В

соответствии с положением кривой IS при объеме выпуска YA равновесие товарного рынка достигается

при ставке процента rE, которой соответствуют планируемые инвестиции в объеме I(rE).

На рис. б равновесие товарного рынка при ставке процента rE показано как точка пересечения

биссектрисы и кривой E = C + I(rE) + G.

Однако выпуску (совокупному предложениюYA) соответствует ставка процента rA, при которой объем

планируемых инвестиций меньше и составляет I(rA), что, при прочих равных условиях, задает положение

кривой совокупных планируемых расходов (E = C + I(rA) + G на рис. б). Тогда при доходе YA величина

совокупного спроса определяется объемом совокупных планируемых расходов YAD = C(YA) + I(rA) + G. Но

поскольку rA > rE, то I(rA) < I(rE) и кривая E = C + I(rA) + G располагается ниже кривой E = C + I(rE) + G.

Таким образом, точки, расположенные над кривой IS отражают состояния избыточности совокупного

предложения (YAS), так как при значениях процентной ставки, соответствующих этим точкам, объем

совокупного спроса (объем совокупных планируемых расходов) недостаточен, чтобы выкупить

все, что произведено.

6.

Алгебраический вывод уравнения кривой ISВ закрытой экономике товарный рынок описывается СИСТЕМОЙ УРАВНЕНИЙ:

- основное макроэкономическое тождество

- функция потребления

- функция планируемых инвестиций

где Ca - автономное потребление; b - предельная склонность к потреблению, b = const, 0 < b < 1;

I0 — инвестиции при нулевой ставке процента; d — чувствительность инвестиций к изменению реальной ставки процента.

БЮДЖЕТНО-НАЛОГОВАЯ ПОЛИТИКА государства представлена экзогенно

задаваемыми переменными:

G (государственные закупки) и T (автономные налоги)

- уравнение кривой IS относительно ставки процента

- уравнение кривой IS относительно

совокупного выпуска

7.

Анализ уравнения кривой ISкривая IS имеет отрицательный

наклон: коэффициенты при r и Y

являются отрицательными;

Наклон

кривой IS

8.

Анализ уравнения кривой IS• коэффициент

(1− b)/d при Y определяет наклон кривой IS, который, таким

образом, в системе координат {Y, r } зависит от:

1)

ЧУВСТВИТЕЛЬНОСТИ ИНВЕСТИЦИЙ К ДИНАМИКЕ РЕАЛЬНОЙ СТАВКИ ПРОЦЕНТА:

если значение d велико, то инвестиции очень чувствительны к ставке процента, а

соответственно, и выпуск Y также чувствителен к изменению процентной ставки. В этом

случае небольшие изменения процентной ставки ведут к значительным изменениям

совокупного выпуска и кривая IS является относительно пологой. Напротив, если

инвестиции малочувствительны к динамике процентной ставки, кривая IS будет

относительно крутой;

2) ПРЕДЕЛЬНОЙ СКЛОННОСТИ К ПОТРЕБЛЕНИЮ b: чем выше предельная склонность к

потреблению, тем более пологой является кривая IS. (чем больше предельная

склонность к потреблению, тем выше значение мультипликатора инвестиционных

расходов в «кейнсианском кресте». Чем выше значение инвестиционного

мультипликатора, тем большее воздействие на совокупный выпуск оказывает изменение

инвестиций при данном изменении процентной ставки);

3) ПРЕДЕЛЬНОЙ НАЛОГОВОЙ СТАВКИ t: чем ниже предельная налоговая ставка, тем

более пологой будет кривая IS. Содержательно это объясняется отрицательным

влиянием предельной налоговой ставки на мультипликатор инвестиционных расходов в

«кейнсианском кресте»;

9.

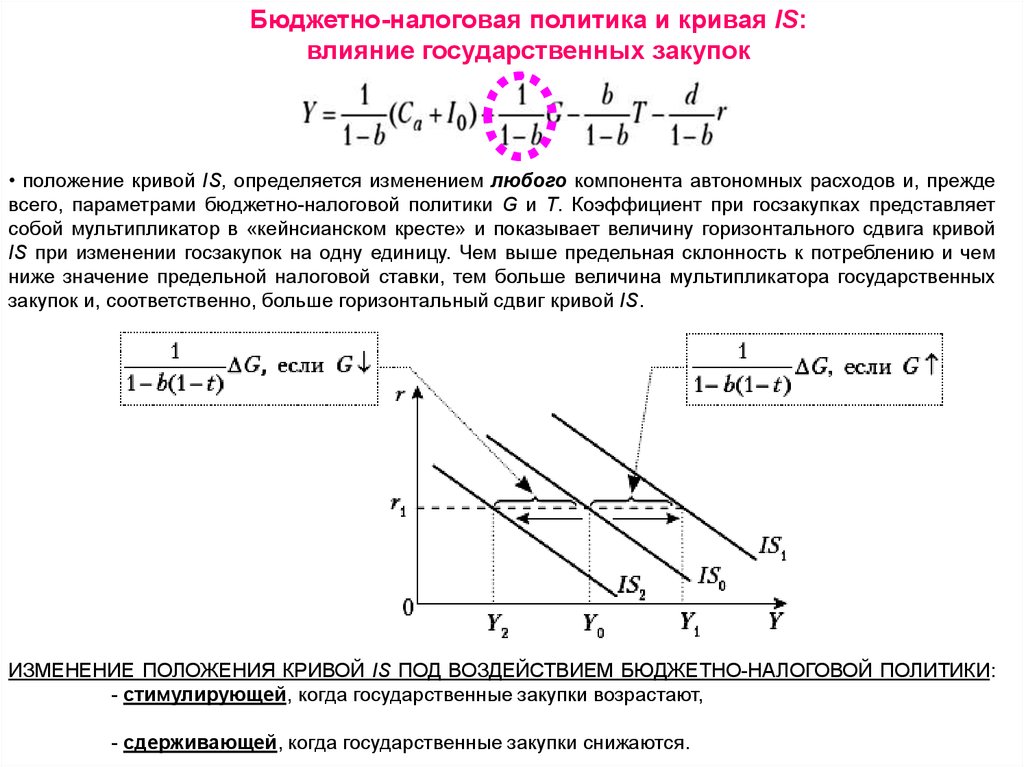

Бюджетно-налоговая политика и кривая IS:влияние государственных закупок

• положение кривой IS, определяется изменением любого компонента автономных расходов и, прежде

всего, параметрами бюджетно-налоговой политики G и T. Коэффициент при госзакупках представляет

собой мультипликатор в «кейнсианском кресте» и показывает величину горизонтального сдвига кривой

IS при изменении госзакупок на одну единицу. Чем выше предельная склонность к потреблению и чем

ниже значение предельной налоговой ставки, тем больше величина мультипликатора государственных

закупок и, соответственно, больше горизонтальный сдвиг кривой IS.

ИЗМЕНЕНИЕ ПОЛОЖЕНИЯ КРИВОЙ IS ПОД ВОЗДЕЙСТВИЕМ БЮДЖЕТНО-НАЛОГОВОЙ ПОЛИТИКИ:

- стимулирующей, когда государственные закупки возрастают,

- сдерживающей, когда государственные закупки снижаются.

10.

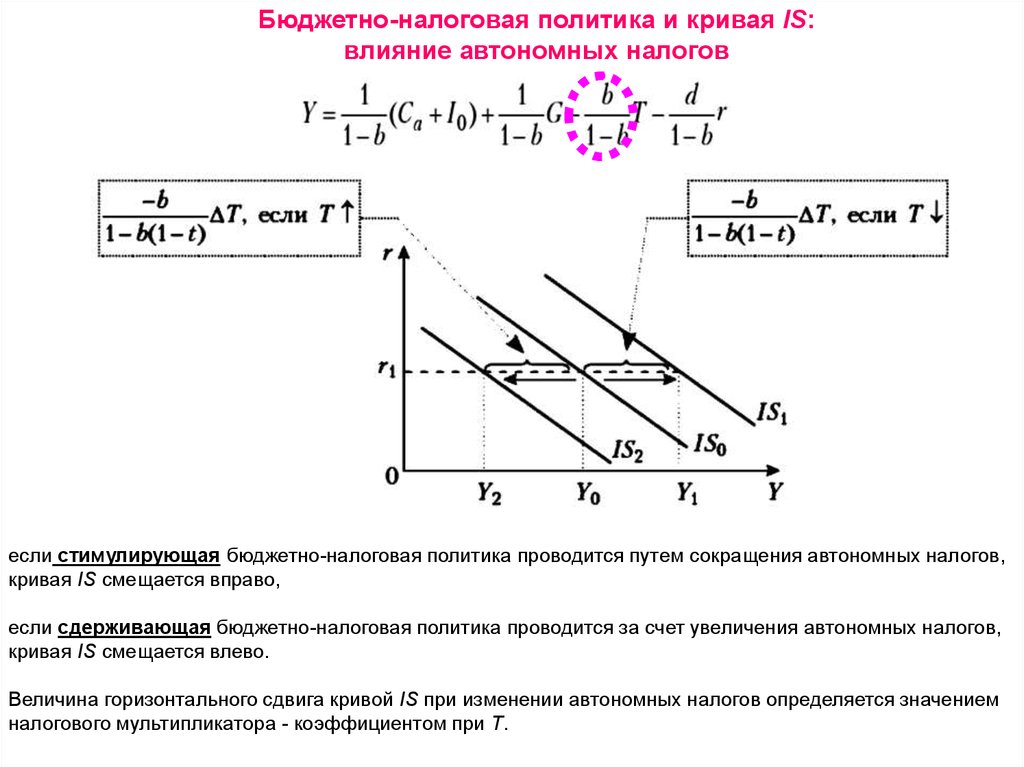

Бюджетно-налоговая политика и кривая IS:влияние автономных налогов

если стимулирующая бюджетно-налоговая политика проводится путем сокращения автономных налогов,

кривая IS смещается вправо,

если сдерживающая бюджетно-налоговая политика проводится за счет увеличения автономных налогов,

кривая IS смещается влево.

Величина горизонтального сдвига кривой IS при изменении автономных налогов определяется значением

налогового мультипликатора - коэффициентом при T.

11.

Равновесие на денежном рынке и кривая LMКривая LM отражает состояния равновесия на рынке денег и рынке ценных бумаг. Если рынок

ценных бумаг находится в состоянии равновесия, то равновесным будет и рынок денег (ВЕРНО и

ОБРАТНОЕ утверждение). Поэтому при построении кривой LM внимание сосредоточим на денежном

рынке.

Было: спрос на реальные запасы денежных средств (M/P)D положительно зависит от реального дохода и

отрицательно – от номинальной ставки процента. В соответствии с принятыми предпосылками уровень

цен остается неизменным, следовательно, номинальная процентная ставка равна реальной ставке

процента. Поэтому

или в линейном виде

Денежный рынок находится в равновесном состоянии, если объем еального

спроса на деньги равен их предложению:

(M - задаваемая ЦБ величина номинального предложения денег)

Т.е.

Условие равновесия денежного рынка принимает вид

12.

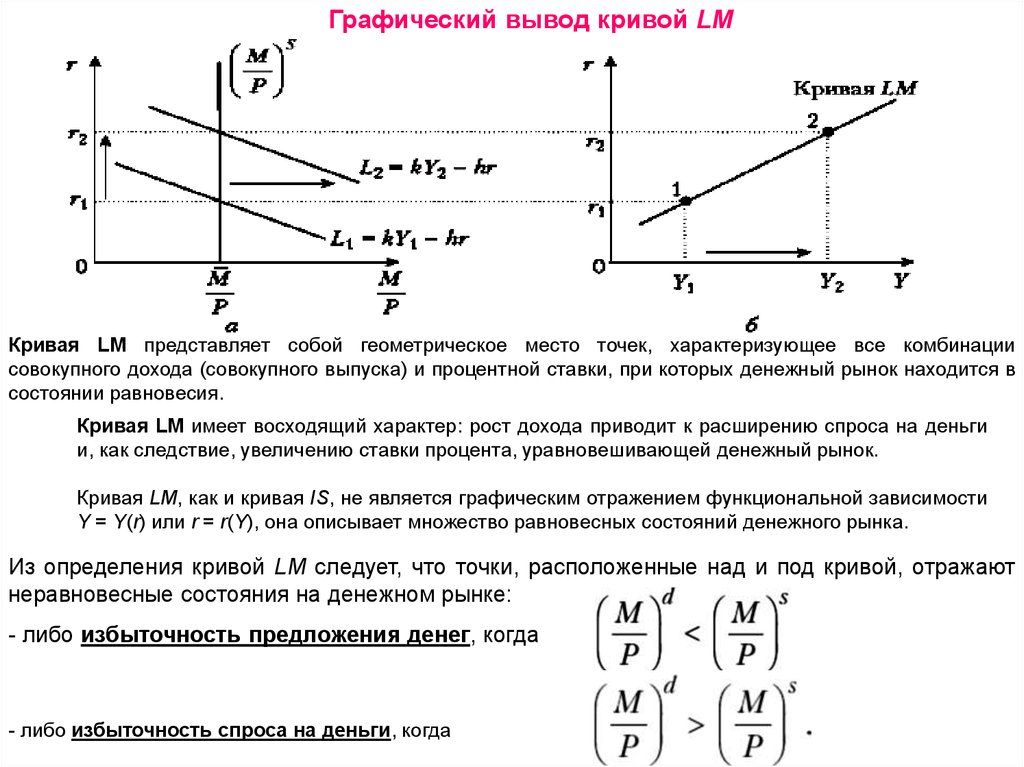

Графический вывод кривой LMНа рис. a представлен денежный рынок, где кривая L1 отражает реальный спрос на деньги при реальном

доходе Y1. Тогда при заданном предложении реальных запасов денежных средств денежный рынок

уравновешивается при ставке процента r1.

На рис. б точка 1 отражает комбинацию дохода Y1 и процентной ставки r1, при которых денежный рынок

находится в состоянии равновесия.

Изменение дохода, например его увеличение с Y1 до Y2, вызывает расширение спроса на деньги, так как

для проведения бoльшего числа трансакций требуется больше денег, что на рис. a отражается сдвигом

кривой L1 в положение L2.

В новых условиях (при доходе Y2) равновесие денежного рынка достигается вследствие увеличения

ставки процента до значения r2. Так получаем новую комбинацию дохода и реальной ставки процента –

комбинацию {Y2, r2}, отражаемую точкой 2 на рис. б, при которой денежный рынок также уравновешен.

13.

Графический вывод кривой LMКривая LM представляет собой геометрическое место точек, характеризующее все комбинации

совокупного дохода (совокупного выпуска) и процентной ставки, при которых денежный рынок находится в

состоянии равновесия.

Кривая LM имеет восходящий характер: рост дохода приводит к расширению спроса на деньги

и, как следствие, увеличению ставки процента, уравновешивающей денежный рынок.

Кривая LM, как и кривая IS, не является графическим отражением функциональной зависимости

Y = Y(r) или r = r(Y), она описывает множество равновесных состояний денежного рынка.

Из определения кривой LM следует, что точки, расположенные над и под кривой, отражают

неравновесные состояния на денежном рынке:

- либо избыточность предложения денег, когда

- либо избыточность спроса на деньги, когда

14.

Неравновесные состояния на рынке денег: избыточность ПРЕДЛОЖЕНИЯ денегРассмотрим какую-либо точку, расположенную над кривой LM, допустим, точку F с координатами {YF, rF}

(рис. б).

В соответствии с кривой LM при доходе YF равновесие на денежном рынке достигается при ставке

процента rE, значение которой ниже ставки rF в точке F. На рис. a показано, что при ставке процента,

превышающей равновесное значение, на рынке денег величина реального спроса на деньги меньше

величины их реального предложения.

Таким образом, точки, расположенные над кривой LM, отражают неравновесные состояния денежного

рынка при избыточности денежного предложения, так как в этих точках ставка процента является

слишком высокой (или объем совокупного дохода является слишком низким) для того, чтобы денежный

рынок пришел в равновесие.

15.

Неравновесные состояния на рынке денег: избыточность СПРОСА на деньгиВ точках, находящихся под кривой LM, величина реального спроса на деньги больше их

предложения. На рис. б процентная ставка, уравновешивающая денежный рынок при доходе YG,

составляет rE, что выше значения процентной ставки в точке G.

Рис. a отражает ситуацию избыточности спроса на денежном рынке при rG < rE. Следовательно,

точки под кривой LM соответствуют неравновесным состояниям денежного рынка избыточности спроса на деньги, поскольку в этих точках ставка процента является слишком

низкой (или уровень совокупного дохода является слишком высоким), чтобы денежный рынок

уравновесился.

16.

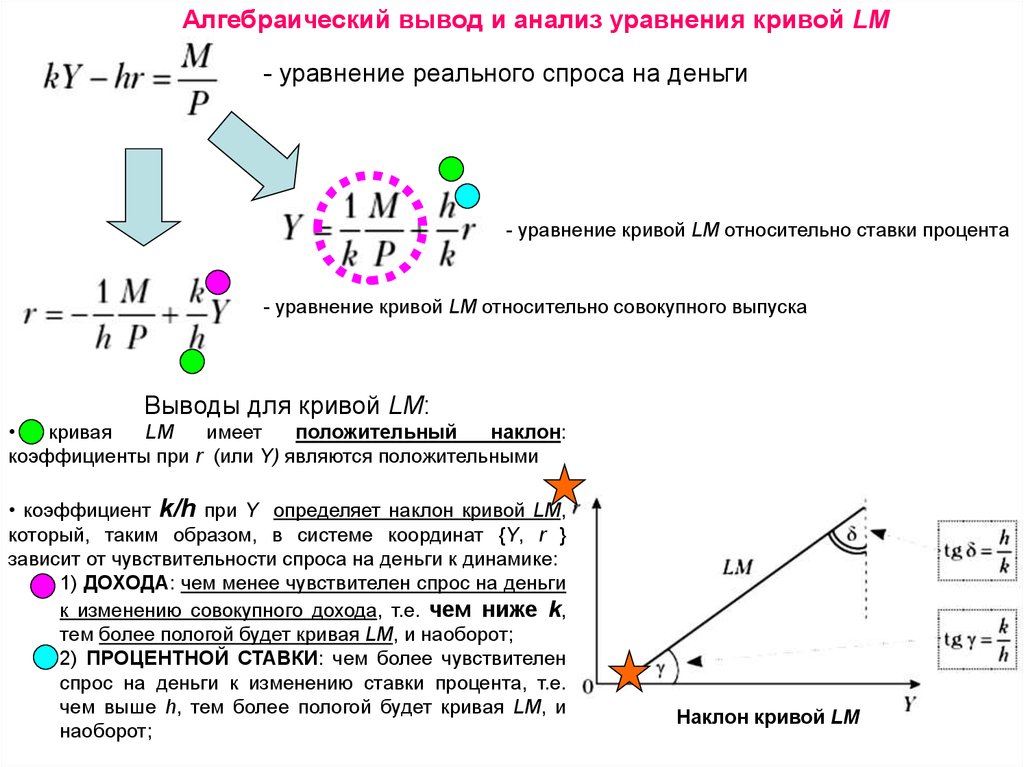

Алгебраический вывод и анализ уравнения кривой LM- уравнение реального спроса на деньги

- уравнение кривой LM относительно ставки процента

- уравнение кривой LM относительно совокупного выпуска

Выводы для кривой LM:

кривая

LM

имеет

положительный

наклон:

коэффициенты при r (или Y) являются положительными

• коэффициент k/h при Y определяет наклон кривой LM,

который, таким образом, в системе координат {Y, r }

зависит от чувствительности спроса на деньги к динамике:

1) ДОХОДА: чем менее чувствителен спрос на деньги

к изменению совокупного дохода, т.е. чем ниже k,

тем более пологой будет кривая LM, и наоборот;

2) ПРОЦЕНТНОЙ СТАВКИ: чем более чувствителен

спрос на деньги к изменению ставки процента, т.е.

чем выше h, тем более пологой будет кривая LM, и

наоборот;

Наклон кривой LM

17.

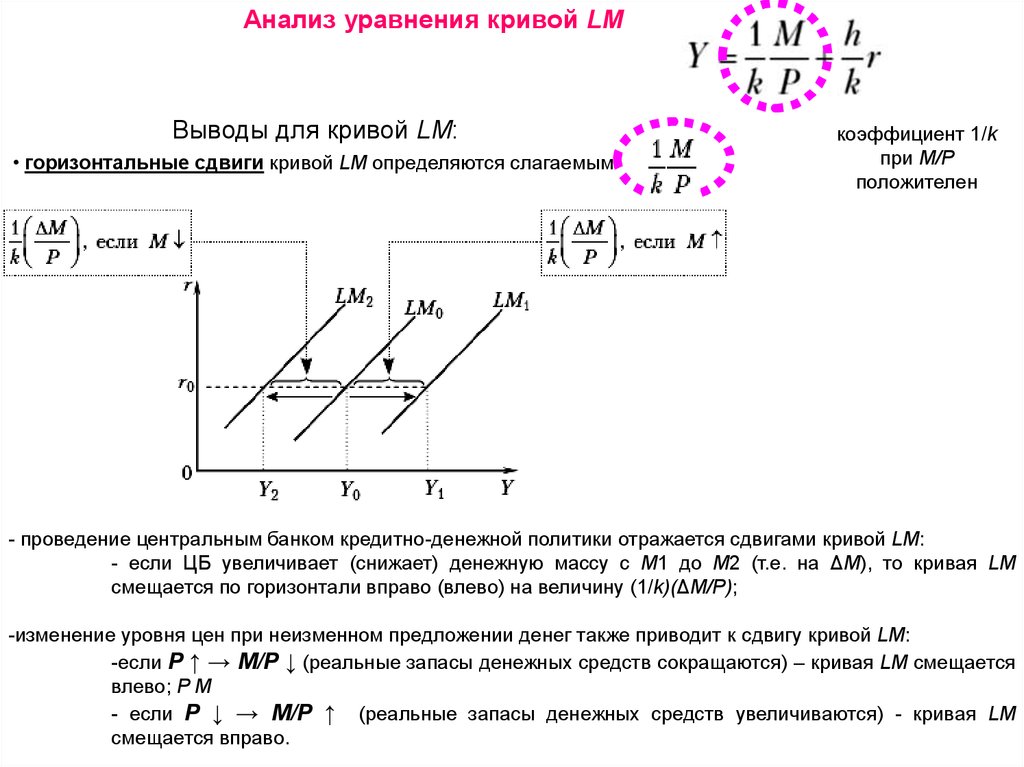

Анализ уравнения кривой LMВыводы для кривой LM:

• горизонтальные сдвиги кривой LM определяются слагаемым

коэффициент 1/k

при M/P

положителен

- проведение центральным банком кредитно-денежной политики отражается сдвигами кривой LM:

- если ЦБ увеличивает (снижает) денежную массу с M1 до M2 (т.е. на ΔM), то кривая LM

смещается по горизонтали вправо (влево) на величину (1/k)(ΔM/P);

-изменение уровня цен при неизменном предложении денег также приводит к сдвигу кривой LM:

-если P ↑ → M/P ↓ (реальные запасы денежных средств сокращаются) – кривая LM смещается

влево; P M

- если P ↓ → M/P ↑ (реальные запасы денежных средств увеличиваются) - кривая LM

смещается вправо.

18.

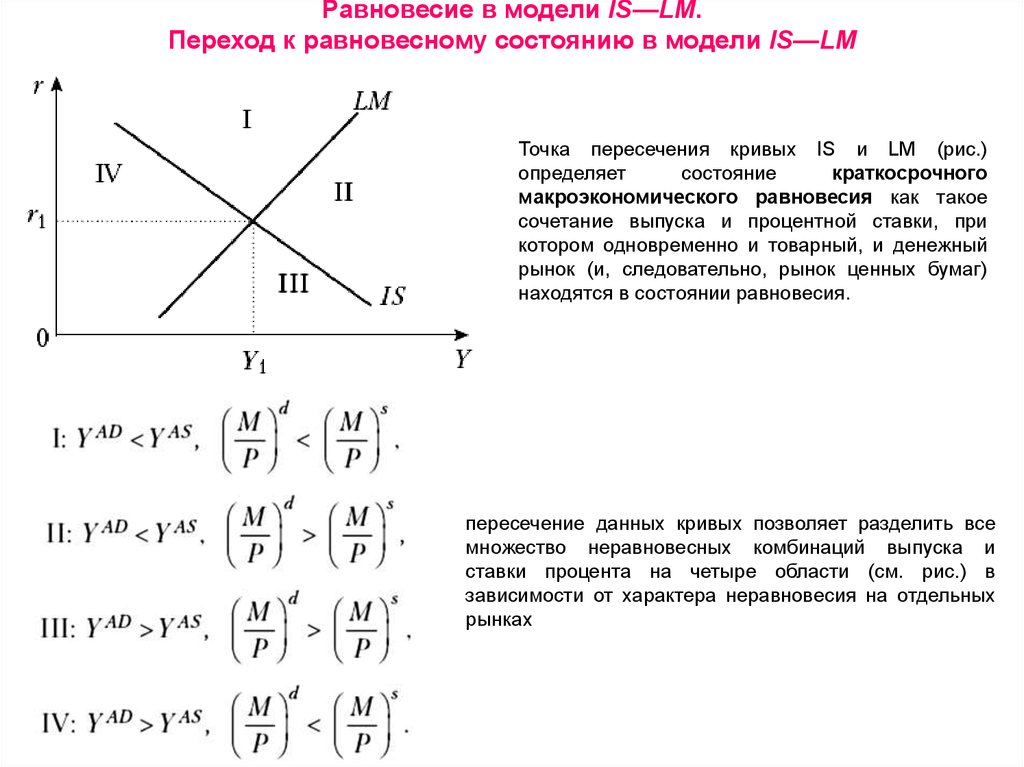

Равновесие в модели IS—LM.Переход к равновесному состоянию в модели IS—LM

Точка пересечения кривых IS и LM (рис.)

определяет

состояние

краткосрочного

макроэкономического равновесия как такое

сочетание выпуска и процентной ставки, при

котором одновременно и товарный, и денежный

рынок (и, следовательно, рынок ценных бумаг)

находятся в состоянии равновесия.

пересечение данных кривых позволяет разделить все

множество неравновесных комбинаций выпуска и

ставки процента на четыре области (см. рис.) в

зависимости от характера неравновесия на отдельных

рынках

19.

Переход к равновесному состоянию в модели IS—LMДвижение к равновесному состоянию на товарном и денежном рынках происходит посредством

следующих приспособлений. На денежном рынке избыток денежного предложения вызывает снижение

процентной ставки, а избыток спроса - ее рост до значения, при котором достигается равновесие. Избыток

предложения на рынке денег означает увеличение спроса на ценные бумаги, которые желают приобрести

держатели избыточной наличности. В результате курс ценных бумаг возрастает, что ведет к снижению

процентной ставки. Напротив, при избытке спроса на деньги индивиды продают ценные бумаги, желая

конвертировать их в наличность в условиях денежного дефицита. Курс ценных бумаг падает, что

равносильно увеличению ставки процента.

На товарном рынке при неравновесных состояниях в условиях неизменного уровня цен фирмы изменяют

выпуск и занятость в ответ на незапланированные изменения товарно-материальных запасов.

Предприниматели увеличивают производство и занятость, обнаружив незапланированное сокращение

товарно-материальных запасов, и сокращают производство и занятость в ответ на их незапланированный

рост. Помимо этого, изменяется инвестиционный спрос фирм как реакция на изменение процентной

ставки: его величина возрастает при снижении ставки процента, и наоборот.

Предполагается, что равновесие

на

денежном

рынке

восстанавливается мгновенно,

откуда следует, что процесс

приспособления неравновесной

экономики

отражается

движением вдоль кривой LM к

точке E (рис.)

Переход к равновесному состоянию в модели IS—LM

20.

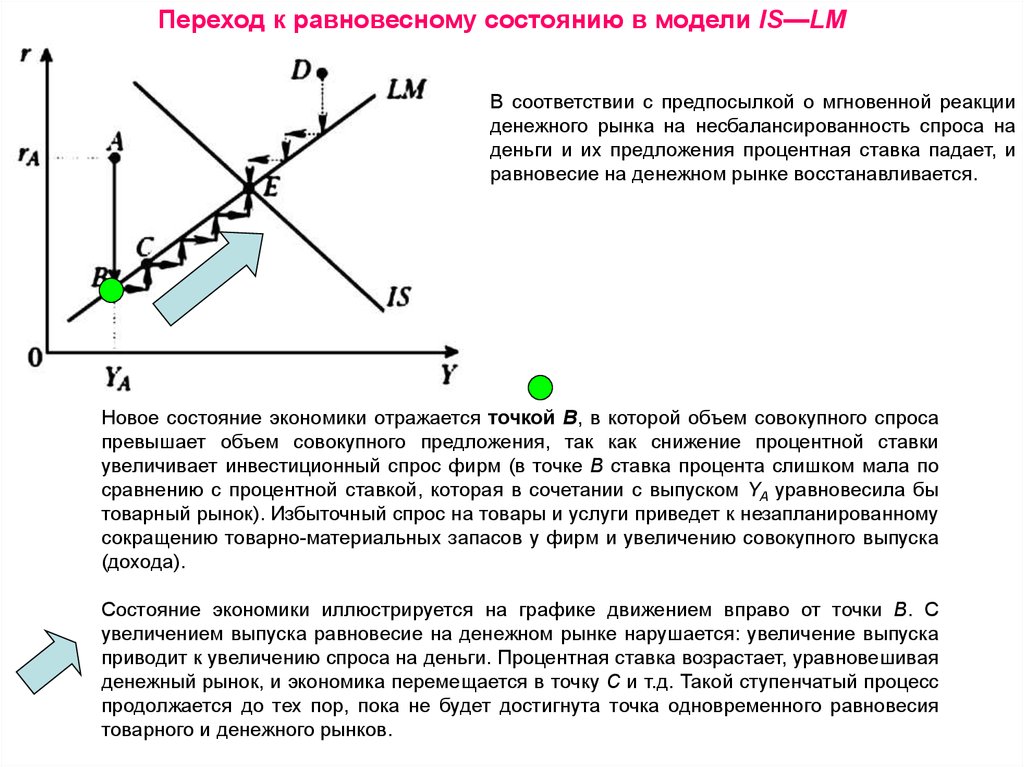

Переход к равновесному состоянию в модели IS—LMПредположим, что ситуация в экономике отражается точкой A на рис. a.

При комбинации совокупного выпуска YA и процентной ставки rA

- на товарном рынке имеет место избыток спроса (YAD

- на рынке денег - избыток предложения

> YAS),

21.

Переход к равновесному состоянию в модели IS—LMВ соответствии с предпосылкой о мгновенной реакции

денежного рынка на несбалансированность спроса на

деньги и их предложения процентная ставка падает, и

равновесие на денежном рынке восстанавливается.

Новое состояние экономики отражается точкой B, в которой объем совокупного спроса

превышает объем совокупного предложения, так как снижение процентной ставки

увеличивает инвестиционный спрос фирм (в точке B ставка процента слишком мала по

сравнению с процентной ставкой, которая в сочетании с выпуском YA уравновесила бы

товарный рынок). Избыточный спрос на товары и услуги приведет к незапланированному

сокращению товарно-материальных запасов у фирм и увеличению совокупного выпуска

(дохода).

Состояние экономики иллюстрируется на графике движением вправо от точки В. С

увеличением выпуска равновесие на денежном рынке нарушается: увеличение выпуска

приводит к увеличению спроса на деньги. Процентная ставка возрастает, уравновешивая

денежный рынок, и экономика перемещается в точку C и т.д. Такой ступенчатый процесс

продолжается до тех пор, пока не будет достигнута точка одновременного равновесия

товарного и денежного рынков.

22.

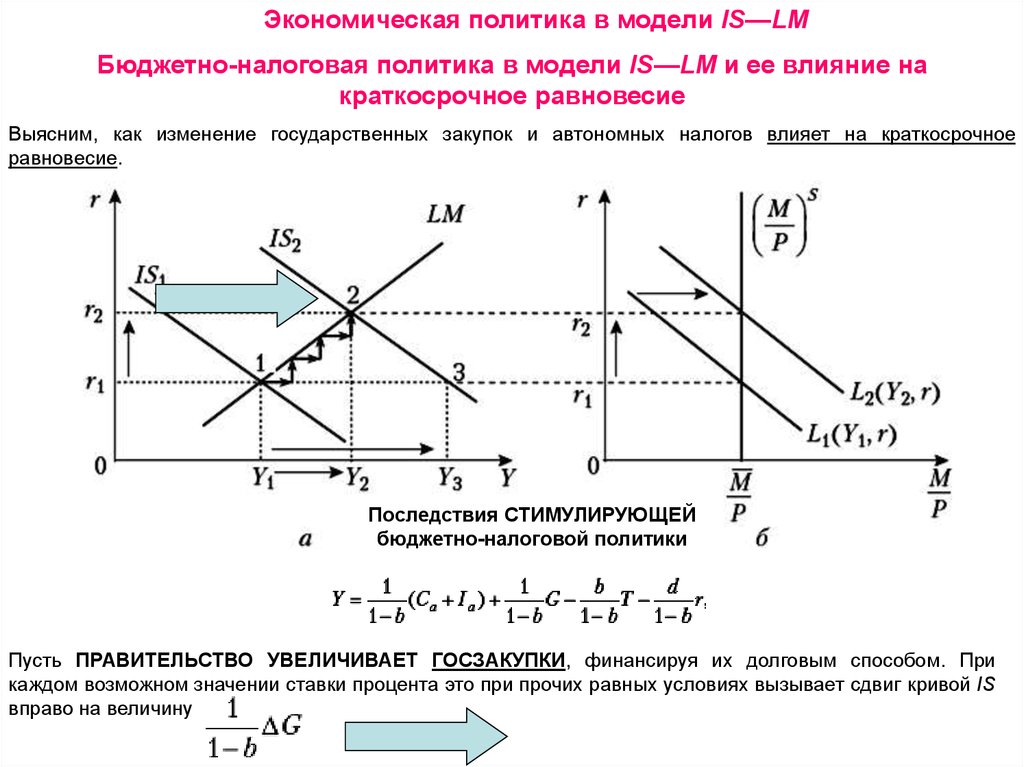

Экономическая политика в модели IS—LMБюджетно-налоговая политика в модели IS—LM и ее влияние на

краткосрочное равновесие

Выясним, как изменение государственных закупок и автономных налогов влияет на краткосрочное

равновесие.

Последствия СТИМУЛИРУЮЩЕЙ

бюджетно-налоговой политики

Пусть ПРАВИТЕЛЬСТВО УВЕЛИЧИВАЕТ ГОСЗАКУПКИ, финансируя их долговым способом. При

каждом возможном значении ставки процента это при прочих равных условиях вызывает сдвиг кривой IS

вправо на величину

23.

Бюджетно-налоговая политика в модели IS—LM и ее влияние накраткосрочное равновесие

Результатом такой политики (правительство увеличивает госзакупки) в краткосрочном

периоде является:

1) увеличение выпуска с Y1 до Y2 и рост ставки процента с r1 до r2

2) если бы процентная ставка оставалась постоянной на уровне r1, то совокупный выпуск вырос бы с

мультипликативным эффектом до значения Y3.

Если стимулирующая бюджетно-налоговая политика реализуется за счет снижения автономных

налогов, воздействие на краткосрочное равновесие будет аналогичным с той лишь разницей, что

сдвиг кривой IS будет определяться величиной

24.

Бюджетно-налоговая политика в модели IS—LM и ее влияние накраткосрочное равновесие

Причиной того, что рост госзакупок (снижение автономных налогов) сопровождается меньшим приростом

совокупного выпуска, чем в «кейнсианском кресте», является ЭФФЕКТ ВЫТЕСНЕНИЯ.

Если госзакупки увеличиваются (G) (автономные налоги

снижаются), то совокупные расходы и доход возрастают (E, Y),

(T)

что приводит к увеличению потребительских расходов (С).

Увеличение потребления, в свою очередь, увеличивает совокупные расходы и доход, причем с

мультипликативным эффектом.

25.

Бюджетно-налоговая политика в модели IS—LM и ее влияние накраткосрочное равновесие

Одновременно на денежном рынке начинает расти спрос,

поскольку в экономике с ростом выпуска совершается

больший объем сделок. При исходной ставке процента и

неизменном предложении денег увеличение спроса на деньги

на денежном рынке образует дефицит, что ведет к росту

процентной ставки.

Повышение ставки процента снижает инвестиционные расходы (I) частного сектора и способствует

возникновению тенденции к снижению совокупного выпуска (Y). Схематично рассматриваемые

последствия, включая механизм эффекта вытеснения частных инвестиций, могут быть представлены

следующей цепочкой причинно-следственных связей:

26.

Бюджетно-налоговая политика в модели IS—LM и ее влияние накраткосрочное равновесие

Таким образом, денежный рынок частично «гасит» мультипликативный эффект увеличения

госзакупок (снижения налогов). В результате рост выпуска и занятости, обусловленный стимулирующей

бюджетно-налоговой политикой, частично устраняется за счет эффекта вытеснения частных

инвестиций.

- Разность (Y2 − Y1) отражает изменение выпуска в краткосрочном периоде под воздействием

стимулирующей бюджетно-налоговой политики,

- Разность (Y3 − Y2) позволяет оценить величину эффекта вытеснения частных инвестиций через

характеристику объема дохода, который не был получен вследствие роста процентной ставки.

27.

Последствия сдерживающей бюджетно-налоговой политикиСДЕРЖИВАЮЩАЯ бюджетно-налоговая политика (рис.) приводит к снижению равновесного

выпуска и ставки процента и сопровождается эффектом увеличения частных инвестиций,

противоположным эффекту вытеснения. Ее краткосрочные последствия, включая механизм

эффекта увеличения частных инвестиций, могут быть представлены цепочкой

28.

Последствия стимулирующей кредитно-денежной политикиПроводя стимулирующую кредитно-денежную политику, ЦБ увеличивает предложение денег.

При стабильном уровне цен реальный запас денежных средств возрастает. На денежном рынке ставка

процента падает с r1 до rA, уравновешивая рынок денег при всех возможных значениях выпуска (на рис. а

точка A отражает промежуточное равновесие денежного рынка после увеличения денежного

предложения). Соответственно, кривая LM смещается вниз (вправо).

Более низкая по сравнению с первоначальной процентная ставка стимулирует рост инвестиционных

расходов, что выводит товарный рынок из состояния равновесия. В итоге совокупные расходы и доход

увеличиваются, способствуя росту потребительских расходов. В свою очередь, рост потребления вызывает

дальнейшее увеличение выпуска и занятости.

По мере увеличения выпуска объем совершаемых в экономике сделок растет, поэтому спрос на деньги

возрастает, что приводит к некоторому увеличению ставки процента по сравнению с rA. В результате всех

приспособлений рынок товаров и денежный рынок уравновешиваются при комбинации {Y2, r2}. Новому

краткосрочному равновесию соответствует более высокий уровень выпуска и занятости и более низкая

процентная ставка по сравнению с первоначальным равновесием.

29.

Взаимодействие бюджетно-налоговой и кредитно - денежной политики(смешанная политика) в модели IS—LM

Поскольку товарный и денежный рынки взаимодействуют, то

бюджетно-налоговая и кредитно-денежная политики не являются

независимыми друг от друга.

Реакция экономики на увеличение госзакупок в

зависимости от вариантов кредитно-денежной политики

ЦБ поддерживает предложение денег на неизменном уровне

такое сочетание политики правительства и

политики ЦБ приведет к увеличению выпуска и

ставки процента в краткосрочном периоде

30.

Взаимодействие бюджетно-налоговой и кредитно - денежной политики(смешанная политика) в модели IS—LM

Реакция экономики на увеличение госзакупок в

зависимости от вариантов кредитно-денежной политики

ЦБ сохраняет ставку процента на постоянном уровне

Если действия ЦБ направлены на нейтрализацию эффекта

вытеснения, сопровождающего стимулирующую бюджетноналоговую политику, то кредитно-денежная политика должна

состоять в сохранении на постоянном уровне процентной ставки.

Для этого ЦБ увеличивает предложение денег на соответ. объем

(кривая LM сдвигается вправо). Результатом будет более сильное

увеличение выпуска при неизменной процентной ставке по

сравнению с комбинацией политик (см. предыд. рис. ).

ЦБ на постоянном уровне поддерживает совокупный

выпуск

Если при увеличении правительством государственных

закупок политика ЦБ нацелена на поддержку в неизменном

объеме совокупного выпуска, то его ответной мерой будет

сокращение предложения денег, что приведет к более

сильному росту процентной ставки

31.

Модель IS—LM как модель совокупного спросаДо сих пор модель IS—LM рассматривалась при допущении, что уровень цен остается неизменным.

Изменение уровня цен при неизменном предложении денег приводит к сдвигу кривой LM. Так, если

уровень цен P растет, то реальные запасы денежных средств сокращаются, и кривая LM смещается

влево. И наоборот, если уровень цен P снижается, то реальные запасы денежных средств

увеличиваются, и кривая LM смещается вправо. Соответственно со сдвигами кривой LM изменяется и

равновесный выпуск. Возникающая зависимость равновесного выпуска (дохода) от уровня цен

обобщается кривой совокупного спроса AD.

Допустим, уровень цен последовательно снижается,

т.е. P1 > P2 > P3.

Это приводит к последовательному увеличению

предложения реальных запасов денежных средств и

снижению ставки процента: r1 > r2 > r3.

При

каждом

снижении

процентной

ставки

инвестиционные расходы возрастают. В результате

равновесный выпуск последовательно увеличивается

с Y1 до Y2, с Y2 до Y3.

на рис. б последовательно получаем точки 1, 2 и 3 как

комбинации {Y1, P1}, {Y2, P2}, {Y3, P3}.

- уравнение совокупного

спроса в обобщенном виде

можно

Графический вывод кривой AD

отрицательная зависимость выпуска

от уровня цен

32.

Влияние экономической политики на совокупный спросВлияние стимулирующей бюджетно-налоговой политики

на совокупный спрос

При

стимулирующей

бюджетно-налоговой

политике увеличение государственных закупок

(или снижение налогов) вызывает сдвиг кривой

IS вправо и равновесный выпуск увеличивается

при каждом возможном уровне цен

Таким

образом,

стимулирующая

политика

правительства

отражается

сдвигом кривой совокупного спроса в

координатах {Y, P} вправо

33.

Влияние экономической политики на совокупный спросВлияние стимулирующей кредитно-денежной

политики на совокупный спрос

рост денежной массы при стимулирующей

кредитно-денежной политике приводит к

правостороннему сдвигу кривой LM и

равновесный выпуск увеличивается при

каждом возможном уровне цен

Таким

образом,

стимулирующая

политика ЦБ отражается сдвигом

кривой

совокупного

спроса

в

координатах {Y, P} вправо

34.

Частные случаи в модели IS—LMУвеличение количества находящихся в обращении денег сопровождается в краткосрочном периоде ростом

выпуска и занятости. Но при этом существуют два исключения, являющиеся частными случаями в модели

IS—LM и получившие названия «ликвидная ловушка» и «инвестиционная ловушка»

«Ликвидная ловушка»

Классический

случай

«Ликвидная ловушка» представляет собой депрессивную ситуацию, в которой из-за того, что ставка процента, достигнутая

по отличным от денег краткосрочным активам, близка к нулю, частные лица не заинтересованы держать хоть какое-либо

количество этих активов, предпочитая деньги, которые приносят нулевой процент, однако имеют то преимущество, что

могут использоваться в сделках.

Поскольку альтернативные издержки хранения наличных денег стремятся к нулю, индивиды готовы иметь любое количество

денег, которое будет им предложено. Это означает, что спрос на деньги становится абсолютно чувствительным к изменению

процентной ставки (в уравнении спроса на деньги L(Y, r) = kY - hr коэффициент при ставке процента принимает значение,

равное бесконечности: h = ∞). В этих условиях равновесие на денежном рынке достигается при единственном значении

ставки процента, а кривая LM при нимает вид горизонтальной прямой (рис. слева). Если экономика попадает в «ликвидную

ловушку», то увеличение предложения денег не вызывает снижения процентной ставки, поэтому стимулирующая кредитноденежная политика не влияет на инвестиционные расходы и выпуск не возрастает. Последствия сдерживающей кредитноденежной политики будут аналогичными. «Ликвидная ловушка» опасна тем, что нарушается действие передаточного

механизма кредитно-денежной политики, которая поэтому не может повлиять на совокупный спрос.

Напротив бюджетно-налоговая политика в ситуации «ликвидной ловушки» наиболее эффективна (см. рис. справа),

поскольку не вызывает увеличения процентной ставки и, соответственно, эффекта вытеснения, связанного с ее ростом.

35.

Частные случаи в модели IS—LM«инвестиционная

ловушка»

Классический

случай

Другая ситуация, когда кредитно-денежная политика является абсолютно неэффективной,

возникает, когда инвестиции не чувствительны к изменению ставки процента, и называется

«инвестиционной ловушкой».

Если инвестиции не зависят от ставки процента, то передаточный механизм кредитно-денежной

политики перестает работать и изменение денежного предложения и ставки процента не

оказывает влияния на инвестиционные расходы. Это также имеет место при глубоком спаде,

когда вследствие пессимистических ожиданий предпринимателей даже большое снижение

процентной ставки не может стимулировать инвестиции, а следовательно, и совокупный спрос.

В модели IS—LM ситуация «инвестиционной ловушки» отражается вертикальной кривой IS (рис.

слева), и сдвиги кривой LM не влияют на величину равновесного выпуска. Но поскольку в

условиях «инвестиционной ловушки» эффект вытеснения отсутствует, максимально

эффективной будет бюджетно-налоговая политика.

36.

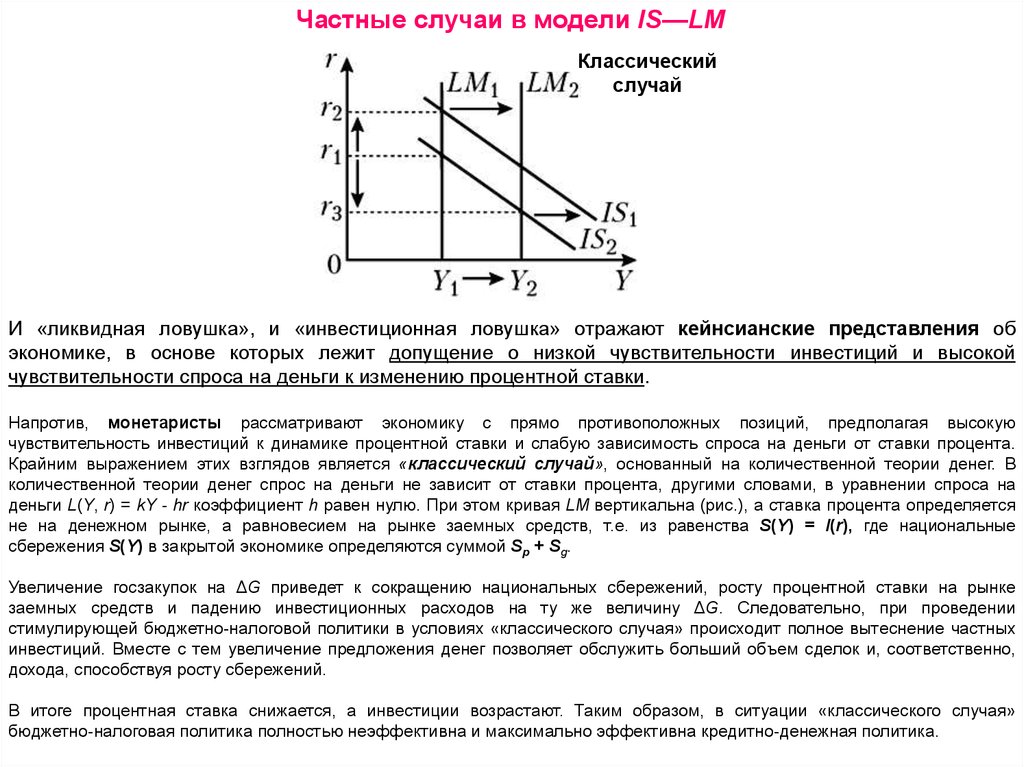

Частные случаи в модели IS—LMКлассический

случай

И «ликвидная ловушка», и «инвестиционная ловушка» отражают кейнсианские представления об

экономике, в основе которых лежит допущение о низкой чувствительности инвестиций и высокой

чувствительности спроса на деньги к изменению процентной ставки.

Напротив, монетаристы рассматривают экономику с прямо противоположных позиций, предполагая высокую

чувствительность инвестиций к динамике процентной ставки и слабую зависимость спроса на деньги от ставки процента.

Крайним выражением этих взглядов является «классический случай», основанный на количественной теории денег. В

количественной теории денег спрос на деньги не зависит от ставки процента, другими словами, в уравнении спроса на

деньги L(Y, r) = kY - hr коэффициент h равен нулю. При этом кривая LM вертикальна (рис.), а ставка процента определяется

не на денежном рынке, а равновесием на рынке заемных средств, т.е. из равенства S(Y) = I(r), где национальные

сбережения S(Y) в закрытой экономике определяются суммой Sp + Sg.

Увеличение госзакупок на ΔG приведет к сокращению национальных сбережений, росту процентной ставки на рынке

заемных средств и падению инвестиционных расходов на ту же величину ΔG. Следовательно, при проведении

стимулирующей бюджетно-налоговой политики в условиях «классического случая» происходит полное вытеснение частных

инвестиций. Вместе с тем увеличение предложения денег позволяет обслужить больший объем сделок и, соответственно,

дохода, способствуя росту сбережений.

В итоге процентная ставка снижается, а инвестиции возрастают. Таким образом, в ситуации «классического случая»

бюджетно-налоговая политика полностью неэффективна и максимально эффективна кредитно-денежная политика.

37.

Краткосрочные (а) и долгосрочные (б) последствиястимулирующей бюджетно-налоговой политики

Пусть положение, из которого стартует экономика, отражается точкой A (рис. ). Увеличение государственных закупок (или

снижение налогов) вызывает сдвиг кривой IS1 вправо в положение IS2, что в терминах модели AD—AS соответствует

расширению совокупного спроса и сдвигает кривую AD1 в положение AD2 (рис. б).

Рост совокупного спроса сопровождается инфляцией спроса, и уровень цен возрастает с P0 до P1. При неизменном

предложении денег рост уровня цен приводит к сокращению реальных запасов денежных средств, и кривая LM1 смещается

влево в положение LM′. В точке B устанавливается краткосрочное макроэкономическое равновесие, в котором равновесный

выпуск превышает потенциальный ВВП, наблюдается сверхзанятость и рост процентной ставки с r0 до r1 (рис. а).

В условиях сверхзанятости и инфляции спроса у экономических агентов постепенно формируются новые ценовые

ожидания, в соответствии с которыми они корректируют свое поведение: при перезаключении контрактов и заключении

новых контрактов между фирмами и работниками ставка номинальной заработной платы повышается. Это увеличивает

средний уровень издержек в экономике и снижает прибыль фирм, которые в ответ на это начинают снижать выпуск и

занятость, и кривая SRAS (рис. б), соответственно, смещается влево.

Сокращение краткосрочного совокупного предложения вызывает дальнейший рост цен до P2 (инфляцию издержек). По мере

продолжающегося роста цен предложение денег в реальном выражении все время снижается, поэтому кривая LM′

смещается влево в положение LM2 и ставка процента возрастает до r2, экономика возвращается к потенциальному выпуску.

В точке C устанавливается долгосрочное макроэкономическое равновесие, отличающееся более высоким уровнем цен и

процентных ставок по сравнению с точкой старта и изменившейся в пользу государственного сектора структурой экономики.

38.

Краткосрочные и долгосрочные последствия стимулирующей кредитно-денежной политикиПусть положение, из которого стартует экономика, отражается точкой A (рис. а). При увеличении номинального предложения

денег в краткосрочном периоде кривая LM1 смещается вправо в положение LM′. В терминах модели AD—AS это

соответствует расширению совокупного спроса и отражается сдвигом кривой AD1 в положение AD2 (рис. б). Расширение

совокупного спроса вызывает инфляцию спроса — уровень цен возрастает с P0 до P1. Рост уровня цен относительно

сокращает реальное предложение денег, и кривая LM′ смещается назад влево в положение LM2 (рис. а). В результате в

точке B устанавливается краткосрочное макроэкономическое равновесие, в котором равновесный выпуск превышает

потенциальный ВВП, наблюдается сверхзанятость, рост уровня цен до P1 и снижение ставки процента с r0 до r1.

В дальнейшем цены продолжают расти уже как следствие инфляции издержек, что приводит к сокращению краткосрочного

совокупного предложения: кривая SRAS1 сдвигается влево в положение SRAS2. Повышение цен с P1 до P2 вызывает

очередное сокращение реальных запасов денежных средств и соответствующий сдвиг влево кривой LM2, который

продолжается до тех пор, пока кривая LM2 не вернется в исходное положение (положение LM1). Точка C — новое

долгосрочное макроэкономическое равновесие, при котором выпуск возвращается к потенциальному уровню, процентные

ставки — к первоначальному значению, а уровень цен возрастает.

Таким образом, итогом увеличения предложения денег в долгосрочном периоде является рост уровня цен при неизменности

реальных переменных — явление, получившее название нейтральности денег.

economics

economics