Similar presentations:

Информационно-аналитическая база оценки стоимости имущественного комплекса предприятия. (Тема 4)

1. Старинский В.Н. Оценка стоимости имущественного комплекса предприятия. Учебно-методическое пособие Санкт-Петербург 2014

2. Тема 4. Информационно-аналитическая база оценки стоимости имущественного комплекса предприятия

3. Система информационной обеспеченности процесса оценки стоимости предприятия (бизнеса).

4. Блок внешней информации

Сбор и анализ экономических показателей:Темпы и динамика социально-экономического развития страны,

региона, отрасли.

Индекс деловой активности в народном хозяйстве.

Инвестиционный климат в стране, регионе, отросли.

Величина и динамика изменения процентных ставок,

валютного курса и т.д.

Нормативно-правовая база, регулирующая отношения

собственности.

Уровень доходности населения и др. факторы

Сбор и анализ данных о конъюнктуре рынка:

Данные, характеризующие сегмент рынка.

Анализ смет, прейскурантов, индексов цен.

Анализ среднерыночных показателей стоимости

оцениваемых объектов.

Результаты макроэкономического анализа и конъюнктуры рынка

учитывают при подготовке отчета об оценке стоимости объекта.

5. Блок внутренней информации

■ Сбор и анализ внутрипроизводственных факторов:♦ технико-экономическая характеристика предприятия (бизнеса),

♦ данные о наличии и движении технико-экономического состояния

оцениваемых производственных объектов,

♦ расчетно-аналитические данные, позволяющие учитывать влияние

внутрипроизводственных и внешних факторов на величину

стоимости оцениваемого предприятия (бизнеса).

■ Сбор и анализ дополнительных сведений об объектах оценки:

♦ месторасположение и права собственности,

♦ этап жизненного цикла и способ приобретения,

♦ результат визуального осмотра.

■ Источники информации:

♦ юридическое описание оцениваемого предприятия (бизнеса),

♦ технические паспорта оцениваемых производственных объектов

и данные бухгалтерского учета предприятия,

♦ диагностика и тестирование параметров оценииваемых объектов.

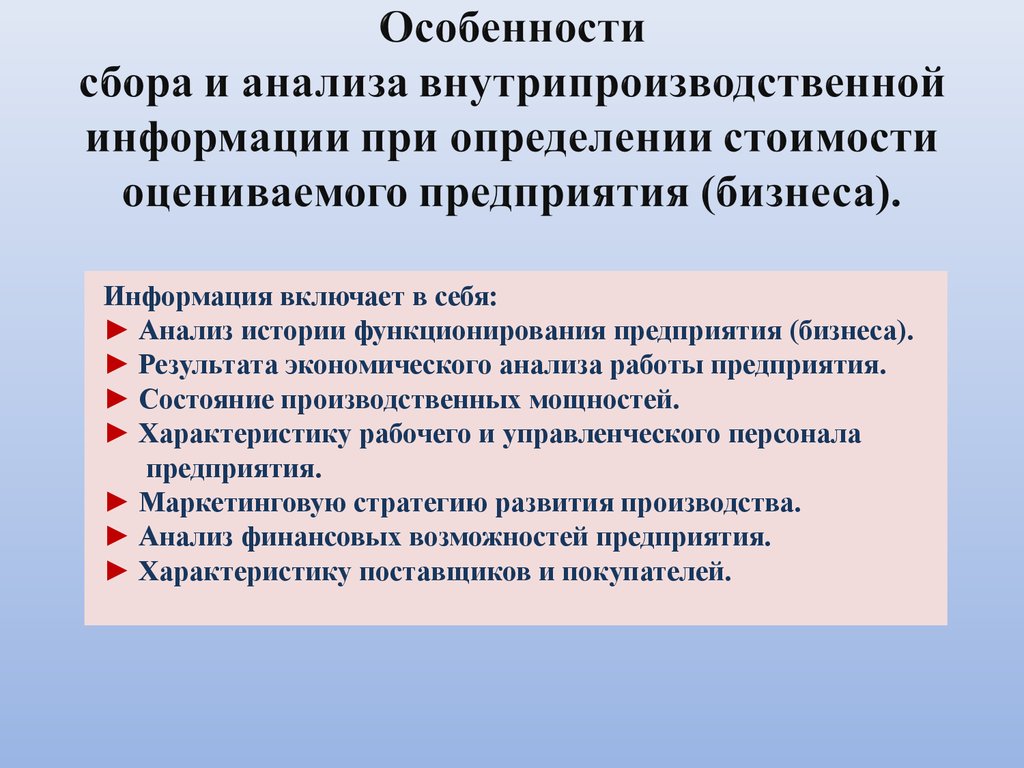

6. Особенности сбора и анализа внутрипроизводственной информации при определении стоимости оцениваемого предприятия (бизнеса).

Информация включает в себя:► Анализ истории функционирования предприятия (бизнеса).

► Результата экономического анализа работы предприятия.

► Состояние производственных мощностей.

► Характеристику рабочего и управленческого персонала

предприятия.

► Маркетинговую стратегию развития производства.

► Анализ финансовых возможностей предприятия.

► Характеристику поставщиков и покупателей.

7. Расчётно-аналитический информационный подблок

включает в себя систему показателей, которые характеризуютфинансовое состояние оцениваемого предприятия (бизнеса).

Среди них группы показателей:

►ликвидности (платежеспособности) предприятия,

►финансовой устойчивости предприятия,

►прибыльность предприятия,

►оборачиваемости активов и пассивов предприятия,

► рентабельность предприятия.

8.

ДС – денежные средства.КВФ – краткосрочные финансовые вложения.

ДЗ – дебиторская задолженность.

ГП – готовая продукция.

ТА – текущие активы.

ТП – текущий пассив.

9. Группа показателей финансовой устойчивости предприятия (коэф-ты управления пассивами).

10. Формула расчета показателей финансовой устойчивости

К авт. = ССК / СИПК з.с. = СК / ЗК

К ман. = СК / СМЧА

К фин. = ∆ ДК / ЧП

К им. = ПА / ТА

К им. = ПА / ТА

К соб.об. = (СК-ПК) / ТА

ССК – стоим

ость собстве

нного капита

СИП – стоим

ла.

ость имущес

т

в

а предприяти

СК – собстве

я.

нный капита

л.

ЗК – заемны

й капитал.

СМЧА – сто

имость моби

льной части

ПК – постоя

активов

нный капита

л.

ТА – текущи

е активы.

ПА – постоя

нные активы

.

ИК - инвести

ционный кап

итал.

∆ДК – допол

нительный к

апитал.

ЧП – чистая

прибыль.

11.

Группа показателей прибыльности предприятияЭкономическое содержание

характеризует экономические финансовые результаты

деятельности предприятия

Показатели

прибыльности

основной

деятельности

Показатели

прибыльности

инвестиционной

деятельности

Показатели

прибыльности

торговых операций

Показатели прибыльности всей деятельности рассчитывается

Показатели прибыльности всей деятельности рассчитывается

аналогично показателям прибыльности основной

аналогично показателям прибыльности основной

деятельности, но при этом анализируется деятельность

деятельности, но при этом анализируется деятельность

предприятия в целом

предприятия в целом

12.

Показатели прибыльности основной деятельностиКоэф-т прибыльности переменных затрат

К пер.затр. = ВП / ПерЗ

Коэф-т прибыльности постоянных затрат

К пост.затр. = П осн.деят. / ПерЗ

ВП – валовая прибыль.

Коэф-т прибыльности всех затрат

К всех затр. = П осн.деят. / ТЗ

Коэф-т прибыльности продаж

К продаж = П осн.деят. / Выручка

ПЗ – переменные затраты.

П осн. деят. – прибыль от

основной деятельности.

ТЗ – текущие затраты.

13.

Показатели прибыльности инвестиционной деятельностиПоказатели прибыльности свободных денежных

средств (депозиты, акцизы и т.д.)

Показатели прибыльности свободных

валютных средств

Показатели прибыльности торговых операций

Коммерческая марка

К м = ∑ Наценок : Т / об предприятия

Торговая наценка

ТН = ∑ наценок : ПС

Т / об -товарооборот.

ПС – покупная

стоимость товара.

∑ Наценок – сумма

наценок.

14.

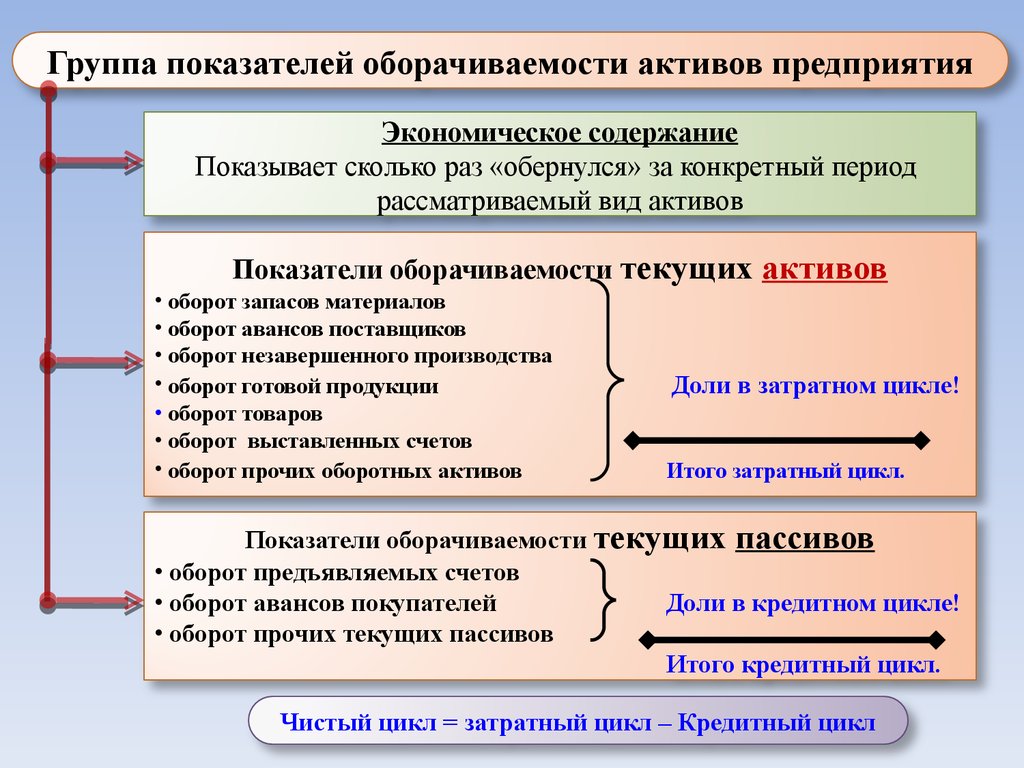

Группа показателей оборачиваемости активов предприятияЭкономическое содержание

Показывает сколько раз «обернулся» за конкретный период

рассматриваемый вид активов

Показатели оборачиваемости текущих

• оборот запасов материалов

• оборот авансов поставщиков

• оборот незавершенного производства

• оборот готовой продукции

• оборот товаров

• оборот выставленных счетов

• оборот прочих оборотных активов

активов

Доли в затратном цикле!

Итого затратный цикл.

Показатели оборачиваемости текущих пассивов

• оборот предъявляемых счетов

• оборот авансов покупателей

Доли в кредитном цикле!

• оборот прочих текущих пассивов

Итого кредитный цикл.

Чистый цикл = затратный цикл – Кредитный цикл

15.

Группа показателей рентабельности предприятияЭкономическое содержание

Характеризуют эффективность работы

предприятия и интенсивность

использования производственных

ресурсов

ЧП – чистая прибыль.

Коэф-т рентабельности всего капитала:

Р = ЧП – СЗК / ОК

Коэф-т рентабельности собственных средств:

Р с.с = ЧП / СК

СЗК – стоимость

заемного капитала.

ОК – общий

вложенный капитал.

СК – собственный

капитал.

Коэф-т рентабельности уставного капитала:

Р уст..кап. = ЧП / УК

УК – уставный

капитал.

16. Все группы показателей, характеризующих финансовое состояние объекта оценки анализируются в динамике

Анализируемые периоды.Показатели

Показатели ликвидности:

o

o

o

Показатели финансовой

устойчивости:

o

o

o

o

Показатели прибыльности:

o

o

o

2011 г.

2012 г.

2013 г.

2014 г.

17.

Анализируемые периода.Показатели

Показатели оборачиваемости:

o

o

Показатели рентабельности:

o

o

o

2011 г.

2012 г.

2013 г.

2014 г.

18. Блок коррекции результатов анализа финансового состояния объектов оценки

Причины корректировки:► ретроспективный характер сведений в балансе предприятия,

► большая часть активов учитывается по затратам на приобретение

(создание),

► счета остаточной стоимости не отражают реальную (рыночную)

стоимость активов,

► в балансе не учитываются многие нематериальные активы

(гудвиллы, патенты, авторские права и др., )

► бух. учет допускает применение разных методов учета

одних и тех же активов:

● учет денежных средств

кассовый и котловой методы;

● оценка товароматериальных запасов

FIFO, LIFO,

средней стоимости;

● начисление амортизации

методы прямолинейной,

ускоренной и с убывающим остатком.

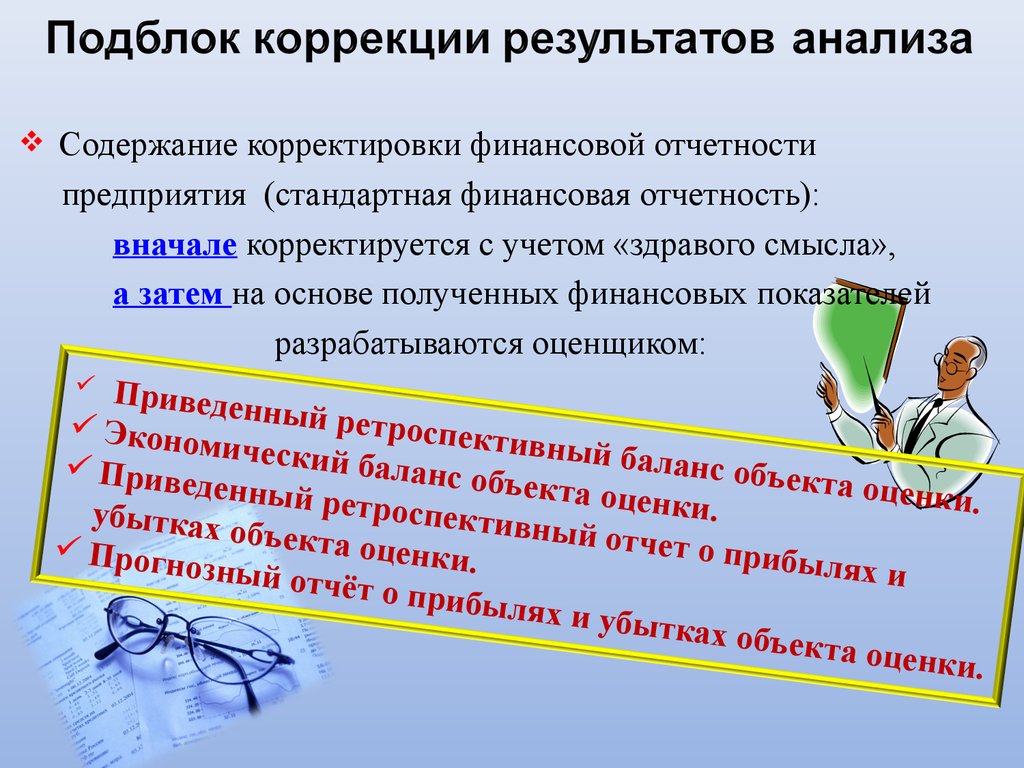

19. Подблок коррекции результатов анализа

Содержание корректировки финансовой отчетностипредприятия (стандартная финансовая отчетность):

вначале корректируется с учетом «здравого смысла»,

а затем на основе полученных финансовых показателей

разрабатываются оценщиком:

П

риведенн

ый ретро

Эконо

спективн

мический

ый балан

баланс об

Приве

с объекта

ъекта оц

денный р

оценки.

е

н

е

к

т

и.

роспекти

убытках

в

н

ый отчет

Прогн объекта оценки.

о прибыл

озный от

ях и

чёт о при

былях и

убытках

объекта о

ценки.

20. Приведенный ретроспективный баланс

- это баланс предприятия на последнюю дату отчетногопериода, из которого эксперт оценщик исключает:

долгосрочную дебиторскую задолженность,

долевое участие в товариществе,

инвестиции в разработку новой продукции,

гудвиллы и др. нематериальные активы,

Таким образом, в новом балансе отражены только материальные

активы предприятия по их балансовой стоимости.

Этот показатель принято называть

ретроспективный

собственный

материальный

капитал

21. Экономический баланс

- это тот же приведенный ретроспективный баланс предприятия, в которомбалансовые показатели заменены на рыночные значения стоимости.

Для превращения приведенного ретроспективного баланса в экономический

баланс необходимо пересчитать по рыночной стоимости:

► дебиторскую задолженность предприятия,

► стоимость векселей, если предприятие не надеется на их получение,

► стоимость товароматериальных запасов,

► стоимость основных активов с учетом инфляции или

увеличения затрат на ремонт,

► долгосрочную кредиторскую задолженность.

Ряд статей баланса не учитывается из-за незначительных денежных сумм

(ими можно пренебречь).

По усмотрению эксперта могут пересчитываться по рыночной стоимости

другие статьи ретроспективного баланса предприятия.

22. Приведенный ретроспективный отчет о прибылях и убытках объекта оценки можно представить следующим образом (цифры условные).

Статьи отчета31.12.10

1. Общий объем продаж

1.071454

2. Общая стоимость

реализованной продукции.

Добавить:

699650

-стоимость списанного здания,

- стоимость списанного оборуд.,

- расходы на исследования и

разработки.

31.12.12

31.12.13

31.12.14

Рассчитывается аналогично по каждому

году (или другому периоду)

Итого: приведенная стоимость

реализации продукции

699650

3. Приведенная валовая

прибыль.

(1.071454 - 699650)

Вычесть:

371804

217847

- административные расходы.

Итого: приведенная прибыль от

основной деятельности

(371804 - 217847):

31.12.11

153957

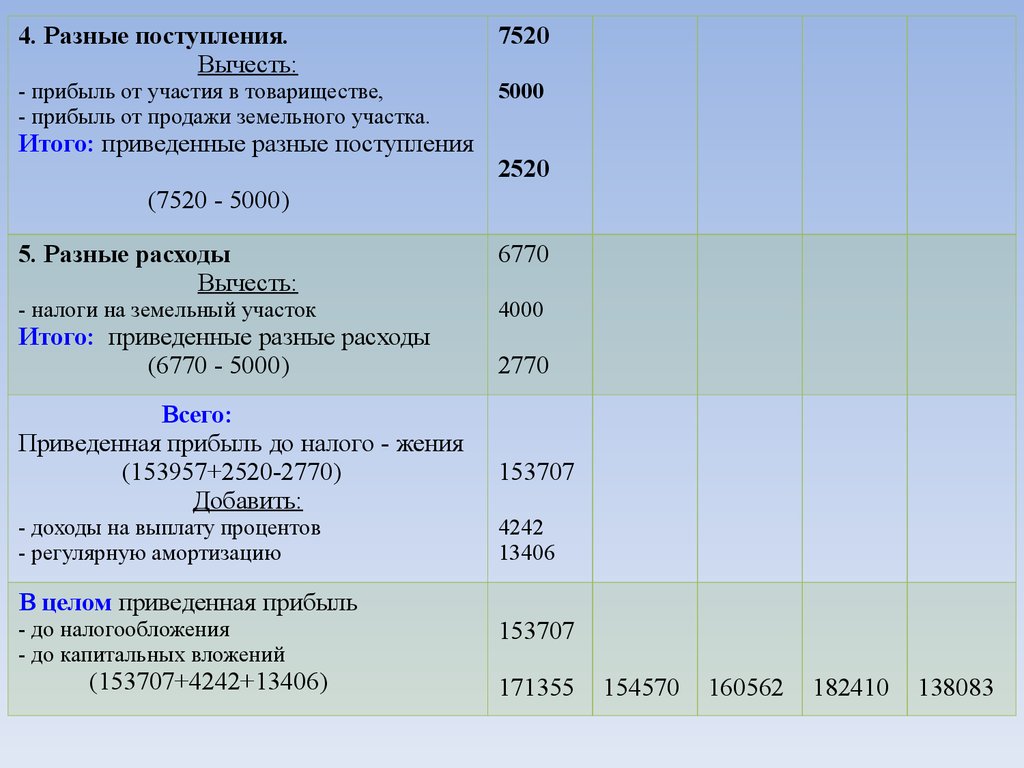

23.

4. Разные поступления.Вычесть:

7520

- прибыль от участия в товариществе,

- прибыль от продажи земельного участка.

5000

Итого: приведенные разные поступления

2520

(7520 - 5000)

5. Разные расходы

Вычесть:

6770

- налоги на земельный участок

4000

Итого: приведенные разные расходы

(6770 - 5000)

2770

Всего:

Приведенная прибыль до налого - жения

(153957+2520-2770)

Добавить:

- доходы на выплату процентов

- регулярную амортизацию

153707

4242

13406

В целом приведенная прибыль

- до налогообложения

- до капитальных вложений

(153707+4242+13406)

153707

171355

154570

160562

182410

138083

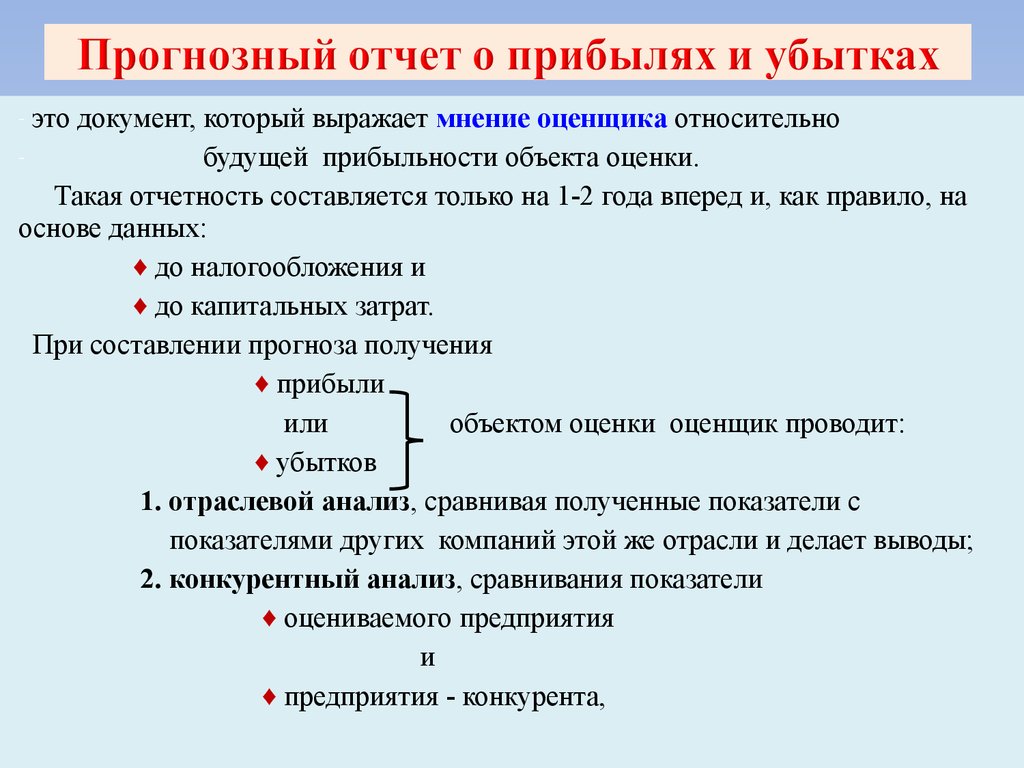

24. Прогнозный отчет о прибылях и убытках

это документ, который выражает мнение оценщика относительнобудущей прибыльности объекта оценки.

Такая отчетность составляется только на 1-2 года вперед и, как правило, на

основе данных:

♦ до налогообложения и

♦ до капитальных затрат.

При составлении прогноза получения

♦ прибыли

или

объектом оценки оценщик проводит:

♦ убытков

1. отраслевой анализ, сравнивая полученные показатели с

показателями других компаний этой же отрасли и делает выводы;

2. конкурентный анализ, сравнивания показатели

♦ оцениваемого предприятия

и

♦ предприятия - конкурента,

-

25. (продолжение) Прогнозный отчет о прибылях и убытках

Форма прогнозного отчета о прибылях и убытках,например, на период с 01.01.2015г. по 01.01.2017г. может

выглядеть следующим образом:

► Общий объем продаж ….. руб.

► Себестоимость реализованной продукции (к примеру.

70% от объема продаж) ….. руб.

► Валовая прибыль (к примеру, 32% от объема продаж)

► Общефирменные расходы ….. руб.

► Прибыль от основной деятельности ….. руб. и т.д.

26.

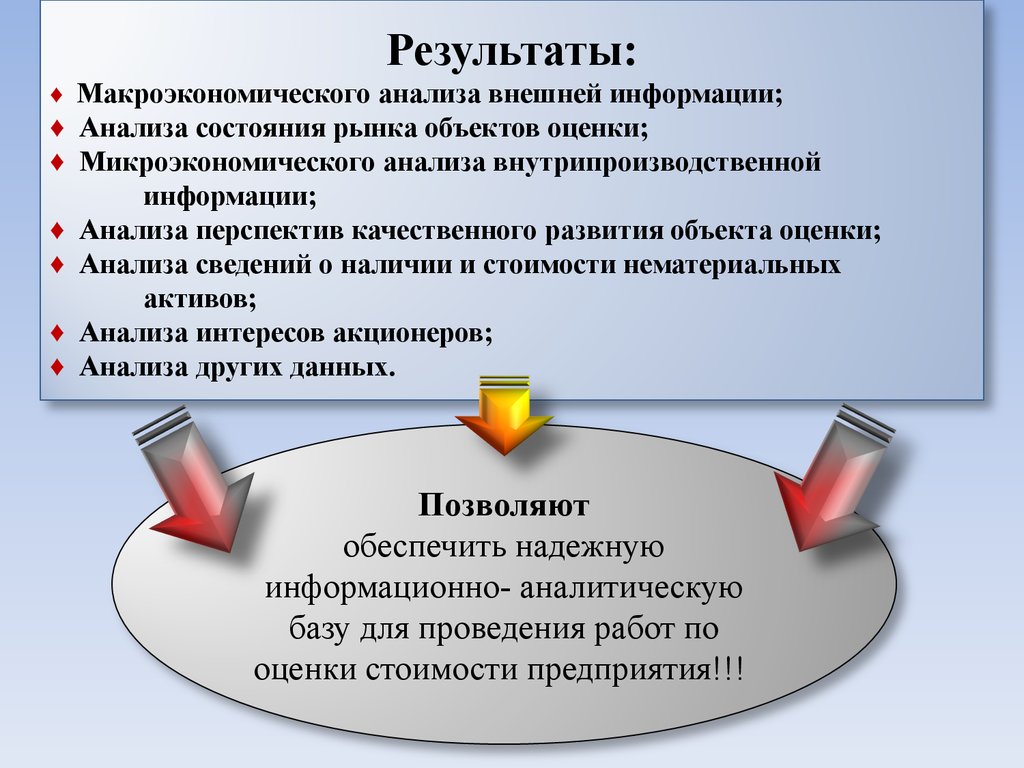

Результаты:♦ Макроэкономического анализа внешней информации;

♦ Анализа состояния рынка объектов оценки;

♦ Микроэкономического анализа внутрипроизводственной

информации;

♦ Анализа перспектив качественного развития объекта оценки;

♦ Анализа сведений о наличии и стоимости нематериальных

активов;

♦ Анализа интересов акционеров;

♦ Анализа других данных.

Позволяют

обеспечить надежную

информационно- аналитическую

базу для проведения работ по

оценки стоимости предприятия!!!

finance

finance