Similar presentations:

Формирование механизма управления инвестиционным проектом

1. Тема: «Формирование механизма управления инвестиционным проектом»

Казахстанско-Американский Свободный университетТема: «Формирование механизма

управления инвестиционным проектом»

Выполнил: Гришаев И.Ю.

Научный руководитель: Трофимова Ю.В.

Усть-Каменогорск, 2017г.

2.

Цель дипломной работы состоит в анализе иисследовании теоретических положений, а также

выработки практических рекомендаций по

формированию системы управления

инвестиционными проектами на предприятии.

Объектом исследования является ТОО «Казцинк».

Предметом исследования является совокупность

экономических отношений, возникающих в ходе

разработки и осуществления процессов управления

инвестиционными проектами в ТОО «Казцинк».

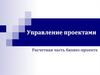

3. Задачи дипломной работы

исследовать эволюцию и основные характеристикиинвестиционного проекта как объекта менеджмента на

предприятиях

систематизировать теоретические подходы к управлению

инвестиционными проектами

изучить организационно-экономическую деятельность

предприятия

провести анализ хозяйственной деятельности ТОО

«Казцинк»

оценить эффективность организационного обеспечения и

влияние внешних и внутренних факторов на управление

инвестиционными проектами исследуемого предприятия

провести анализ эффективности осуществления

проектной деятельности на примере конкретного

проекта

сформулировать рекомендации по повышению

эффективности управления инвестиционными

проектами на предприятии

разработать предложения по развитию управления

проектами на предприятии на основе внедрения

портфельного управления

4.

Структурные подразделенияОсновные дочерние

предприятия

Зыряновский ГОК

АО «Шаймерден»

Риддерский ГОК

ТОО «Казцинк-ТемирТранс»

Риддерский МК

ТОО «Казцинктех».

Усть-Каменогорский МК

ТОО «Казцинк-Энерго»

Бухтарминский ГЭК

ТОО «Altyntau Kokshetau»

ПК «Казцинк-Автоматика»

Жайремский ГОК

ПК «Казцинк-Транс»

ПК «Казцинк-Ремсервис»

ПК «Казцинк-Шахтстрой»

ПК «Казцинкмаш»

Примечание

ГОК – горно-обогатительный

комплекс

ГЭК – гидроэнергетический

комплекс

МК – металлургический комплекс

ПК – промышленный комплекс

5. SWOT-анализ для ТОО «Казцинк»

6.

7.

Причина отклоненияКол-во

Доля %

Статус

Курсовая разница

8

20,51%

Н

Превышение сроков разработки

6

15,38%

К

Превышение сроков согласования

6

15,38%

К

Изменение содержания

3

7,69%

К

Поставка оборудования

3

7,69%

ЧК

Выбор подрядчика

3

7,69%

ЧК

Неучтенные работы

2

5,13%

К

Невыполнение обязательств подрядчиком

2

5,13%

ЧК

Погодные условия

1

2,56%

Н

Отсутствие технического решения

1

2,56%

К

Аварийная ситуация

1

2,56%

ЧК

Опережение графика

1

2,56%

К

Ошибки в ПСД

1

2,56%

К

Изменения в законодательстве

1

2,56%

Н

ИТОГО

39

100%

Примечание

Н- неконтролируемые

К- контролируемые

ЧК - частично

контролируемые

8. Оценка эффективности проекта «Строительство третьей колоны дессорбции»

ПоказательЕд.изм

ТЭО-1

ТЭО-2

Курс $

тг

152

183,17

Факт (185,34)

CAPEX

тыс . $

765

1 118

1 052

Rate

%

10

10

20

10

20

10

20

10

20

NPV

тыс . $

2 461

1 454

907

1 524

973

2 417

1 610

5 233

3 846

DPP

лет

1,2

3,1

3,3

2,99

3,09

2,17

2,78

1,38

1,41

IRR

%

137

82

ТЭО-3

94

ТЭО-4

139

Модель

263

Использование при расчетах не актуальной информации

Показатели реализации на листе Cash Flow заданны не корректно

На этапе ТЭО-1 не учтены затраты на прохождения государственной

комиссии и установку оборудования для выполнения

государственных требований по защиты окружающей среды и ТБ

9. Сравнение календарного графика проекта и модели

№Этап

Продолжительность (мес.)

Проект

Модель

1

2

3=(2-1)

4

5=(4-2)

План.

Факт.

Откл.

Мод.

Откл.

1

ТЭО-1

2,6

2,6

-

2,6

-

2

ПИР

0,8

3

2,2

2,2

-0,8

3

ТЭО-2

3,4

7,5

3,9

4

-3,5

4

СМР

3,3

10

7,7

3,8

-6,2

5

ТЭО-3

2

1

-1

1

-

6

ВПМ

3,3

5,5

2,2

5,5

-

7

ТЭО-4

2,1

2,6

0,5

2,6

-

Финансирование

7,5

20,5

15,5

10

-10,5

ИТОГО

17,5

32,2

15,5

21,7

-10,5

Из-за непредвиденного объема работ фактические сроки проекта

превышают плановые на 84%

При реализации заранее продуманного такого же объема работ, мы

предполагаем, что сроки их реализации были бы меньше на 10,5

месяцев

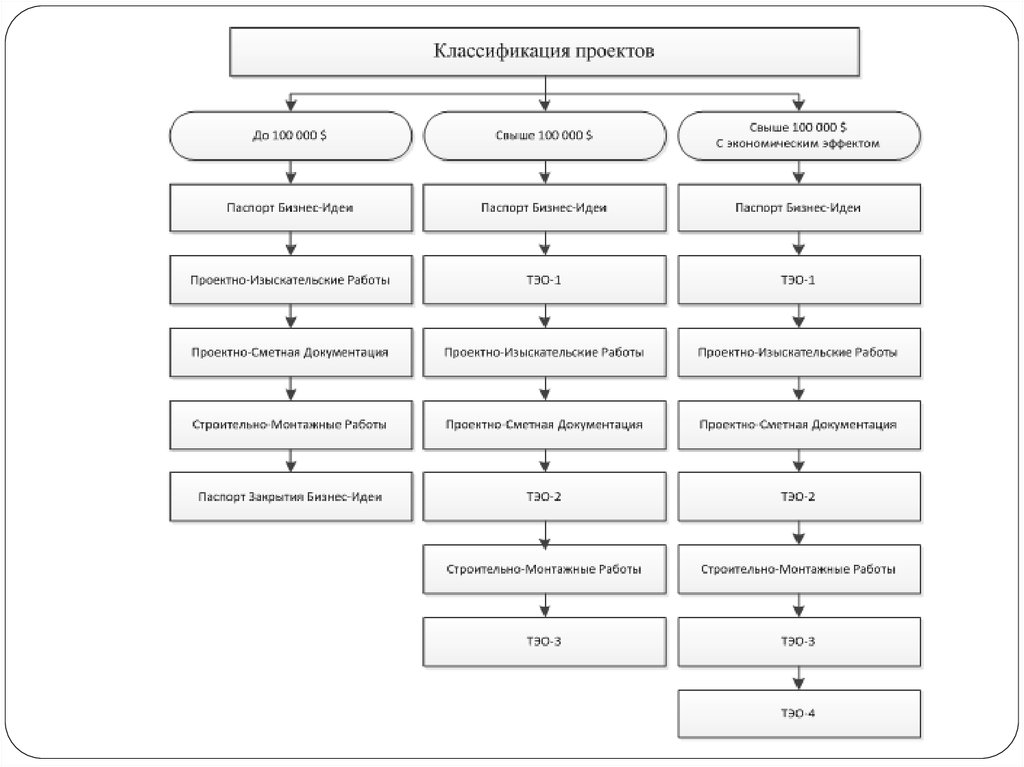

10. Расчет денежного потока проекта со ставкой 10%

НаименованиеЕд.

2014

2015

2016

2017

2018

Итого

Реализация

$

0

0

2 745 650

2 687 880

2 687 880

8 121 411

Эксп. затраты

$

0

0

(768 280)

(754 966)

(757 973)

(2 281 219)

ДВПНА

$

0

0

1 977 371

1 932 915

1 929 907

5 840 192

Амортизация

$

0

0

(262 970)

(197 227)

(147 920)

(608 117)

ДВПН

$

0

0

1 714 401

1 735 687

1 781 987

5 232 075

Подох. Налог

$

0

0

(342 880)

(347 137)

(356 397)

(1 046 415)

Чистый доход

$

0

0

1 371 521

1 388 550

1 425 589

4 185 660

Капстрой

$

(18 843)

(1 033 036)

0

0

0

(1 051 878)

Амортизация

$

0

0

262 970

197 227

147 920

608 117

Риски

$

0

0

0

0

0

0

ЧПДС

$

(18 843)

(1 033 036)

1 634 490

1 585 777

1 573 510

3 741 899

Накоп. ЧПДС

$

(18 843)

(1 051 878)

582 612

2 168 389

3 741 899

Расчет ключевых показателей

IRR

%

139

Ставка

%

10

ДПДС

$

(17 130)

(853 748)

1 228 017

1 083 107

977 026

2 417 271

НДПДС

$

(17 130)

(870 878)

357 139

1 440 246

2 417 271

2 417 271

DPP

лет

2,71

NPV

$

2 417 271

11. Расчет денежного потока модели со ставкой 10%

НаименованиеЕд.

2014

2015

2016

2017

2018

Итого

Реализация

$

0

5 190 790

3267 853

3 210 083

3 210 083

14 878 809

Эксп. затраты

$

0

(1 422 555)

(768 280)

(754 966)

(757 973)

(3 703 775)

ДВПНА

$

0

3 768 235

2 499 573

2 455 117

2 452 109

11 175 034

Амортизация

$

0

(262 970)

(197 227)

(147 920)

(110 940)

(719 057)

ДВПН

$

0

3 505 265

2 302 346

2 307 197

2 341 169

10 455 977

Подох. Налог

$

0

(701 053)

(460 469)

(461 439)

(468 234)

(2 091 195)

Чистый доход

$

0

2 804 212

1 841 877

1 845 757

1 845 935

8 364 782

Капстрой

$

(1 051 878)

0

0

0

0

(1 051 878)

Амортизация

$

0

262 970

197 227

147 920

110 940

719 057

Риски

$

0

0

0

0

0

0

ЧПДС

$

(1 051 878)

3 067 182

2 039 104

1 993 678

1 983 876

8 031 961

Накоп. ЧПДС

$

(1 051 878)

2 015 303

4 054 407

6 048 085

8 031 961

Расчет ключевых показателей

IRR

%

263

Ставка

%

10

ДПДС

$

(956 253)

2 534 861

1 532 009

1361 709

1 231 831

5 704 156

НДПДС

$

(956 253)

1 578 608

3 110 617

4 472 326

5 704 156

5 704 156

DPP

лет

1,38

NPV

$

5 704 156

12. Прогнозный курс по проекту

13. Рекомендации по премированию проектных групп

Средние сроки проектовРазмер проекта

12 месяцев

50 000 – 2 000 000 $

18 месяцев

2 000 000 -10 000 000 $

30 месяцев

Свыше 10 000 000 $

Считаем необходимым разделить премирование на 2 категории

Осуществлять премирование поэтапно в соответствии с

предлагаемыми таблицами премирования по формуле

Проводить дополнительное премирование для проектов с

экономическим эффектом в случае, если фактический NPV больше

планируемого и рассчитывать по формуле

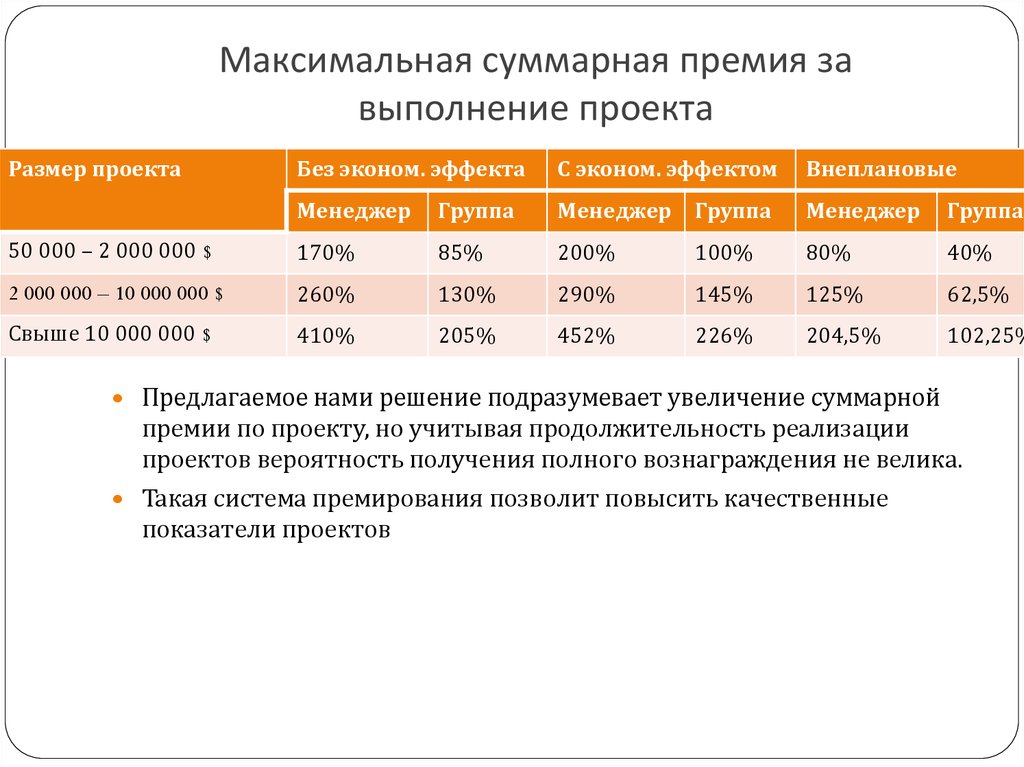

14. Максимальная суммарная премия за выполнение проекта

Размер проектаБез эконом. эффекта

С эконом. эффектом

Внеплановые

Менеджер

Группа

Менеджер

Группа

Менеджер

Группа

50 000 – 2 000 000 $

170%

85%

200%

100%

80%

40%

2 000 000 – 10 000 000 $

260%

130%

290%

145%

125%

62,5%

Свыше 10 000 000 $

410%

205%

452%

226%

204,5%

102,25%

Предлагаемое нами решение подразумевает увеличение суммарной

премии по проекту, но учитывая продолжительность реализации

проектов вероятность получения полного вознаграждения не велика.

Такая система премирования позволит повысить качественные

показатели проектов

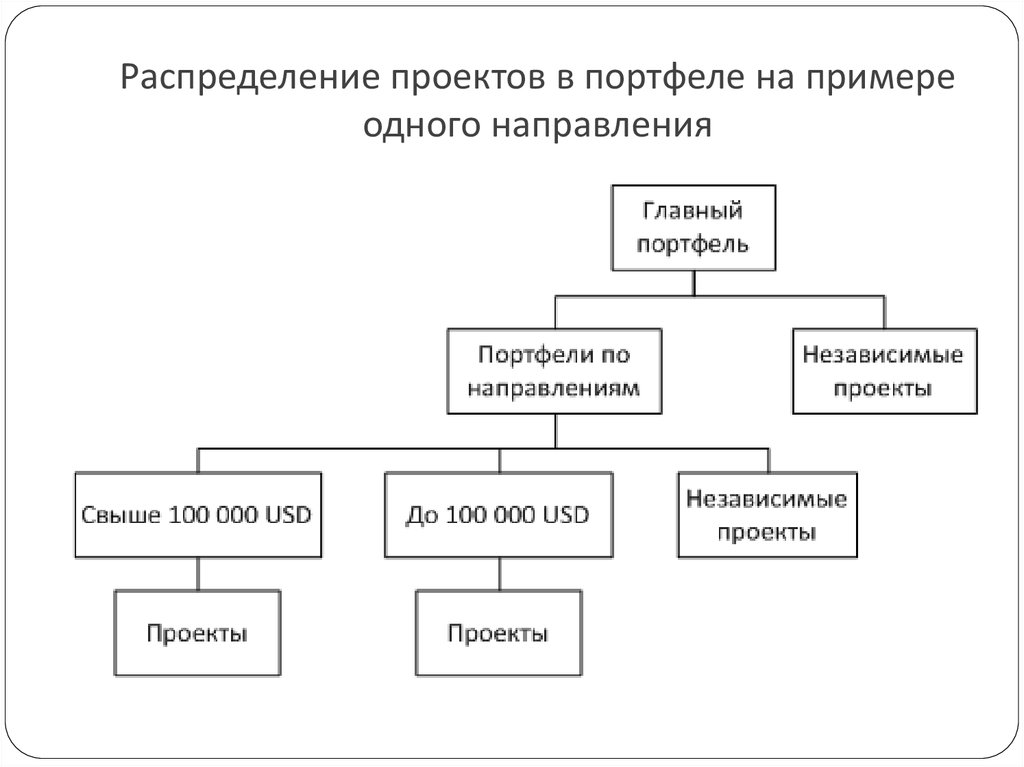

15. Распределение проектов в портфеле на примере одного направления

16. Категоризация внутри портфеля по направлению деятельности

КатегорияЭкологические

Социальные

Свыше 100 000$

До 100 000$

Независимые проекты

Название

КО

П

Название

КО

П

Название

КО

П

Проект 1

3,2

3

Проект 11

4,0

1

Проект 19

3,3

2

Проект 2

3,0

4

Проект 3

2,5

3

Проект 12

3,3

1

Проект 20

1,9

4

Проект 21

2,75

2

Проект 22

1,5

2

Проект 23

1,5

5

Горные работы

Проект 4

4,2

1

Основные фонды

Проект 5

4,0

1

Проект 13

3,8

2

Проект 6

1,4

6

Проект 14

3,2

3

Проект 15

2,6

4

Проект 16

1,75

3

Проект 24

3,0

2

Проект 25

2,8

3

Энергетические

Проект 7

3,8

1

Проект 8

1,25

4

Обучение

Проект 9

3,0

2

Проект 17

3,2

1

ТБ

Проект 10

2,2

1

Проект 18

1,8

2

Примечание

КО – количественная оценка

П – приоритет

17. Многокритериальная оценка проектов внутри категории

ПроектыСроки

Успех

Риски

Эффектив.

Capex

Приоритет

Мес.

Р

%

Р

R

Р

$

Р

NPV

Р

Оценка

П

Проект 5

16,0

2

80

2

0,50

1

2M

1

2,6

2

1,5

1

Проект 6

14,0

4

90

1

0,40

2

2,5 M

2

2,8

3

2,4

2

Проект 13

15,5

3

74

3

0,32

4

3M

3

3,0

4

3,4

4

Проект 14

19,0

1

70

4

0,20

6

4,3 M

4

1,5

1

3,2

3

Проект 15

10,0

6

68

5

0,35

3

5,2 M

6

3,3

5

5,0

5

Проект 23

12,0

5

64

6

0,25

5

4,6 M

5

4,3

6

5,4

6

Примечание

Мес. - месяцы

Р - ранг

П - приоритет

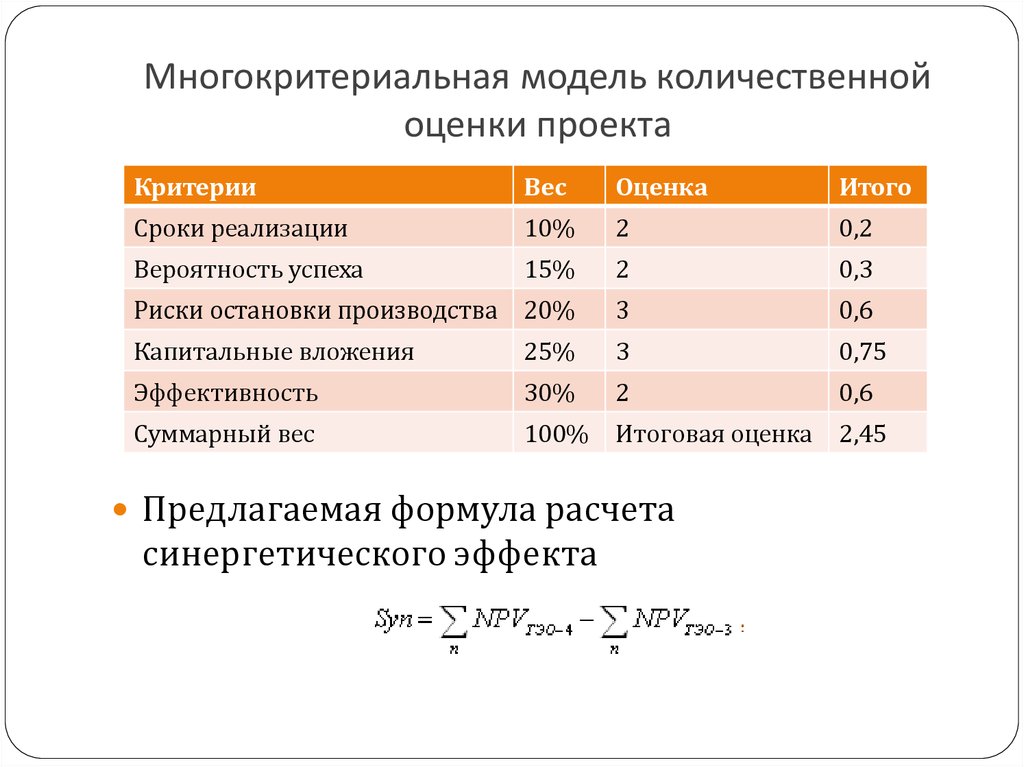

18. Многокритериальная модель количественной оценки проекта

КритерииВес

Оценка

Итого

Сроки реализации

10%

2

0,2

Вероятность успеха

15%

2

0,3

Риски остановки производства

20%

3

0,6

Капитальные вложения

25%

3

0,75

Эффективность

30%

2

0,6

Суммарный вес

100%

Итоговая оценка

2,45

Предлагаемая формула расчета

синергетического эффекта

management

management