Similar presentations:

Тема_Стоимость капитала

1.

КОРПОРАТИВНЫЕ И ОТРАСЛЕВЫЕ ФИНАНСЫСтоимость капитала корпорации.

Барнаул, 2023

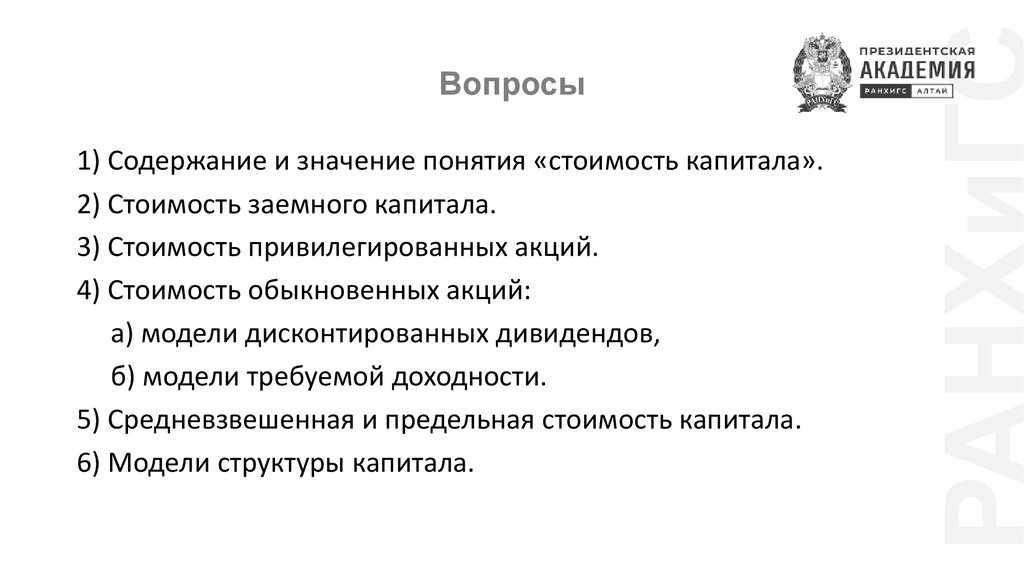

2. Вопросы

1) Содержание и значение понятия «стоимость капитала».2) Стоимость заемного капитала.

3) Стоимость привилегированных акций.

4) Стоимость обыкновенных акций:

а) модели дисконтированных дивидендов,

б) модели требуемой доходности.

5) Средневзвешенная и предельная стоимость капитала.

6) Модели структуры капитала.

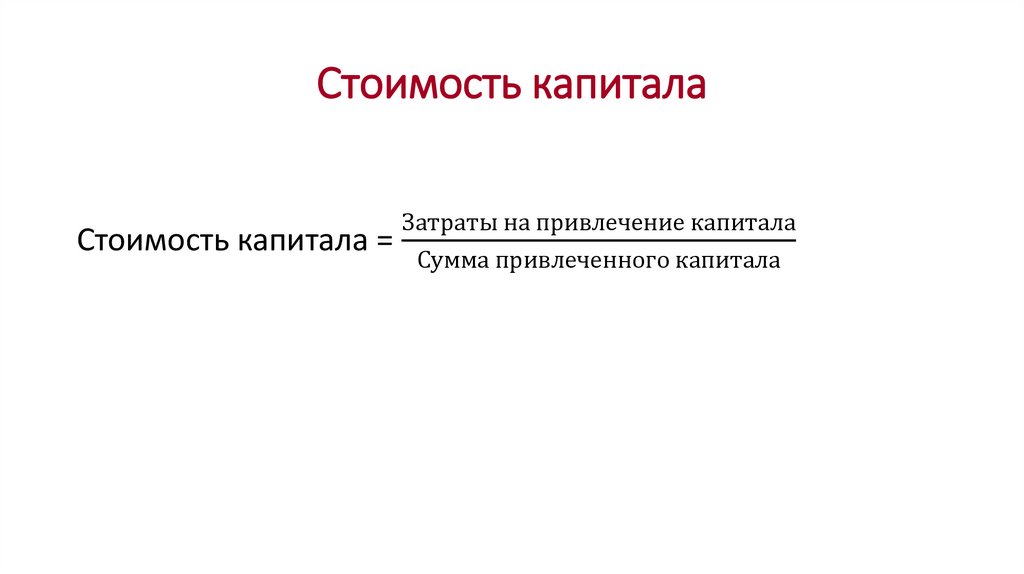

3. Вопрос 1. Содержание и значение понятия «стоимость капитала». Стоимость капитала

• Стоимость капитала - относительные затраты на привлечениеединицы капитала.

• Стоимость капитала - уровень доходности инвестиций, при

котором стоимость акций остается неизменной.

• Стоимость капитала - минимальный уровень доходности

инвестиций на вложенный капитал, необходимый для

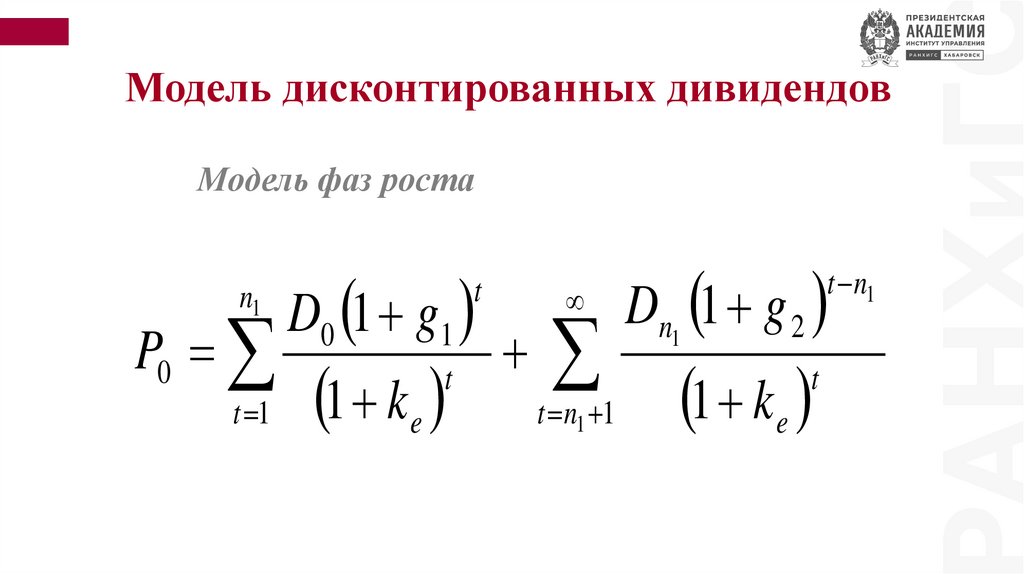

поддержания рыночной стоимости акций.

4. Стоимость капитала

– общая сумма средств, которую нужно уплатить заиспользование определенного источника и объема

капитала, выраженная в процентах к этому объему.

5. Использование показателя «стоимость капитала»

• При оценке эффективности инвестиций.• В оценке стоимости бизнеса доходным подходом.

• Принятие управленческих решений (барьерная ставка доходности).

6. !!! Стоимость капитала

• Оценивается после налогообложения прибыли.• Отражает будущую стоимость источников

финансирования при сохранении существующего

риска.

• Рассматриваются будущие выплаты.

7. Стоимость капитала

Затраты на привлечение капиталаСтоимость капитала =

Сумма привлеченного капитала

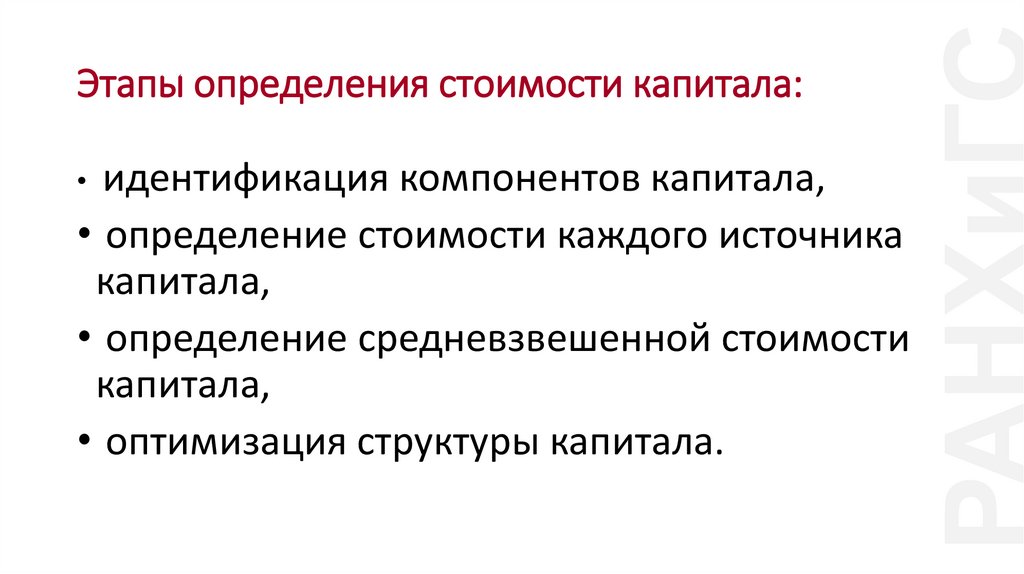

8. Этапы определения стоимости капитала:

• идентификация компонентов капитала,• определение стоимости каждого источника

капитала,

• определение средневзвешенной стоимости

капитала,

• оптимизация структуры капитала.

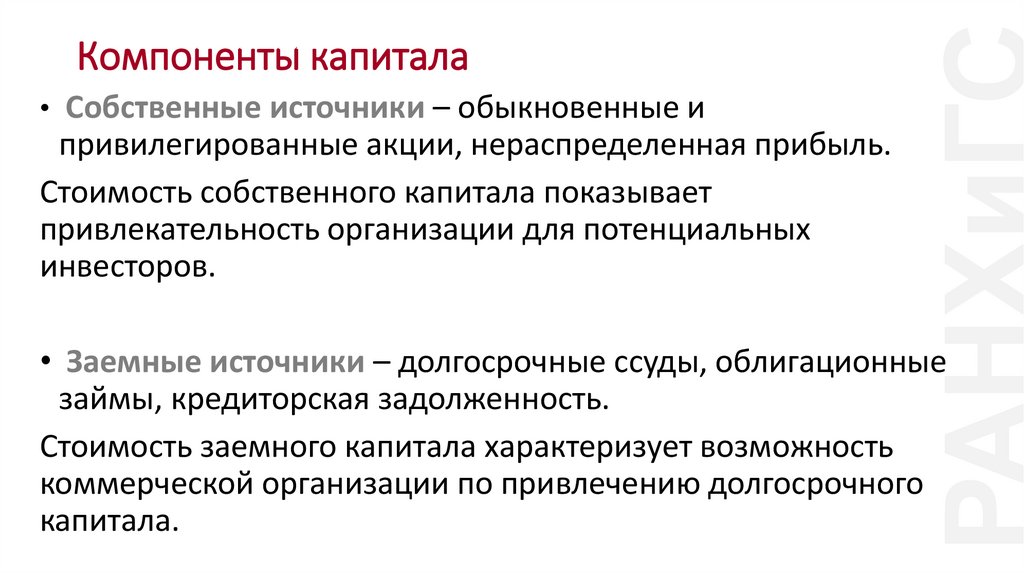

9. Компоненты капитала

• Собственные источники – обыкновенные ипривилегированные акции, нераспределенная прибыль.

Стоимость собственного капитала показывает

привлекательность организации для потенциальных

инвесторов.

• Заемные источники – долгосрочные ссуды, облигационные

займы, кредиторская задолженность.

Стоимость заемного капитала характеризует возможность

коммерческой организации по привлечению долгосрочного

капитала.

10.

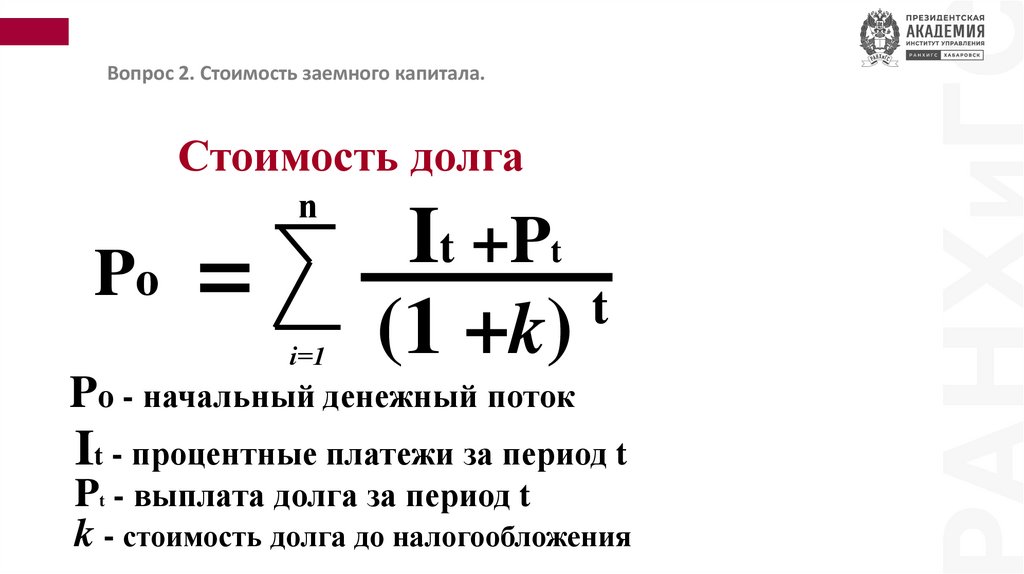

Вопрос 2. Стоимость заемного капитала.Стоимость долга

n

Pо =

i=1

It +Pt

t

(1 +k)

Pо - начальный денежный поток

It - процентные платежи за период t

Pt - выплата долга за период t

k - стоимость долга до налогообложения

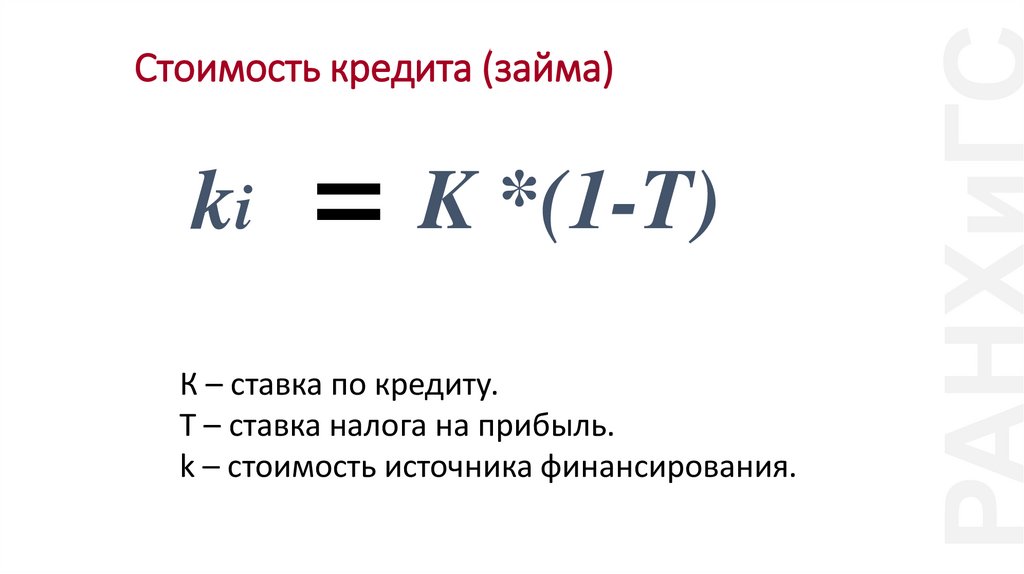

11. Стоимость кредита (займа)

ki= K *(1-T)

К – ставка по кредиту.

T – ставка налога на прибыль.

k – стоимость источника финансирования.

12.

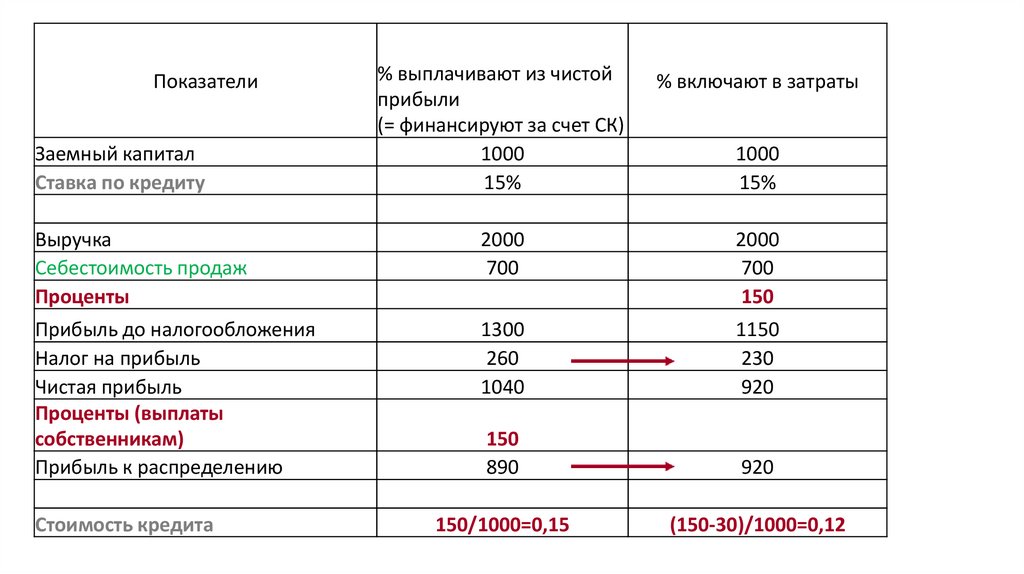

% выплачивают из чистойприбыли

(= финансируют за счет СК)

1000

15%

% включают в затраты

Выручка

Себестоимость продаж

Проценты

2000

700

2000

700

150

Прибыль до налогообложения

Налог на прибыль

Чистая прибыль

Проценты (выплаты

собственникам)

Прибыль к распределению

1300

260

1040

1150

230

920

150

890

920

150/1000=0,15

(150-30)/1000=0,12

Показатели

Заемный капитал

Ставка по кредиту

Стоимость кредита

1000

15%

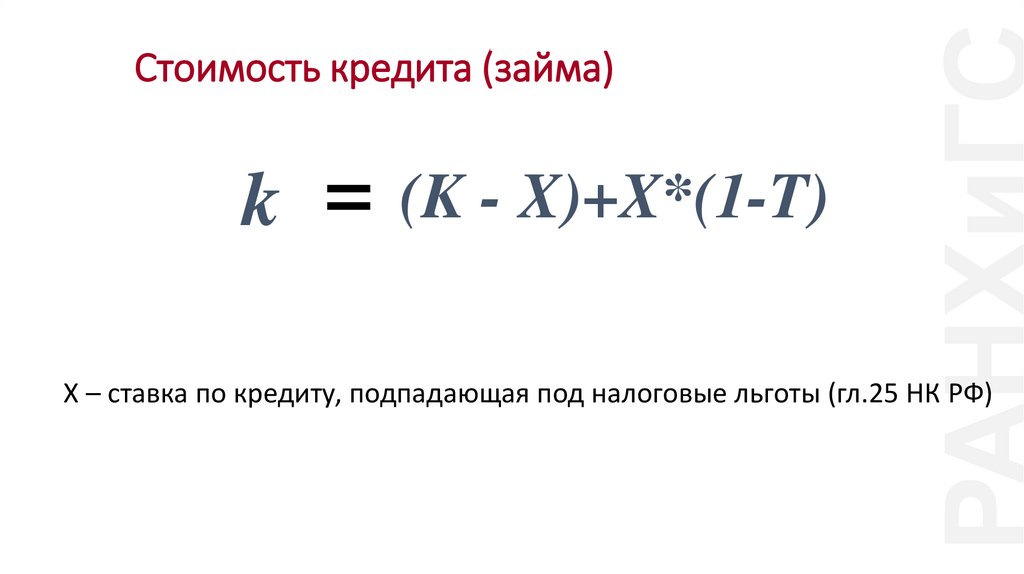

13. Стоимость кредита (займа)

k = (K - X)+X*(1-T)Х – ставка по кредиту, подпадающая под налоговые льготы (гл.25 НК РФ)

14.

ПоказателиЗаемный капитал

Ставка по кредиту

Выручка

Себестоимость продаж

Проценты

Прибыль до налогообложения

Налог на прибыль

Чистая прибыль

Проценты (выплаты

собственникам)

Прибыль к распределению

Стоимость кредита

% выплачивают из

% включают в затраты

чистой прибыли

% включают в затраты

частично

(= финансируют за счет

СК)

1000

1000

1000

15%

15%

15%

2000

700

2000

700

150

1150

230

920

2000

700

100

1200

240

960

150

890

920

50

910

150/1000=0,15

(150-30)/1000=0,12

(150-20)/1000=0,13

1300

260

1040

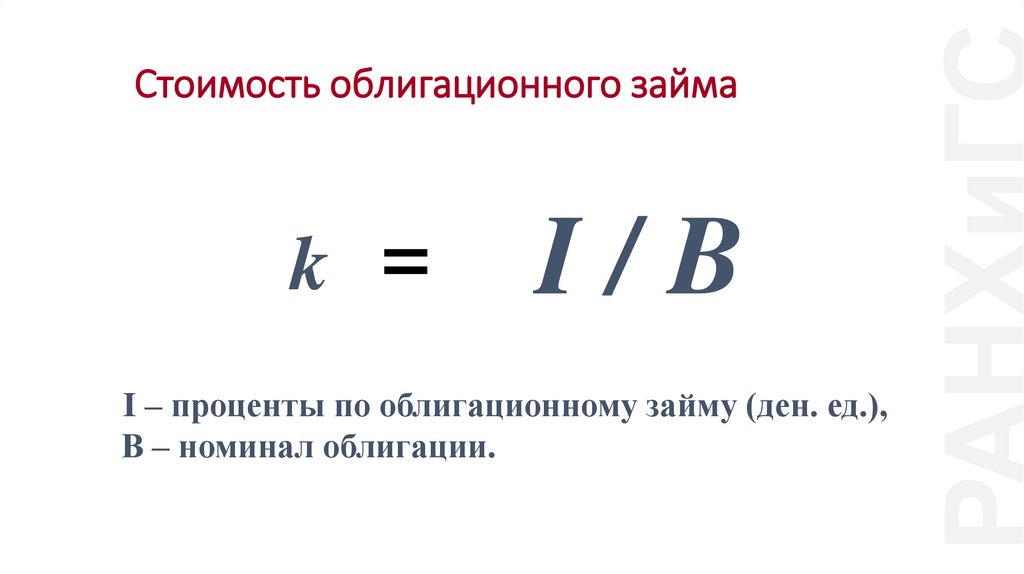

15. Стоимость облигационного займа

k =I/B

I – проценты по облигационному займу (ден. ед.),

В – номинал облигации.

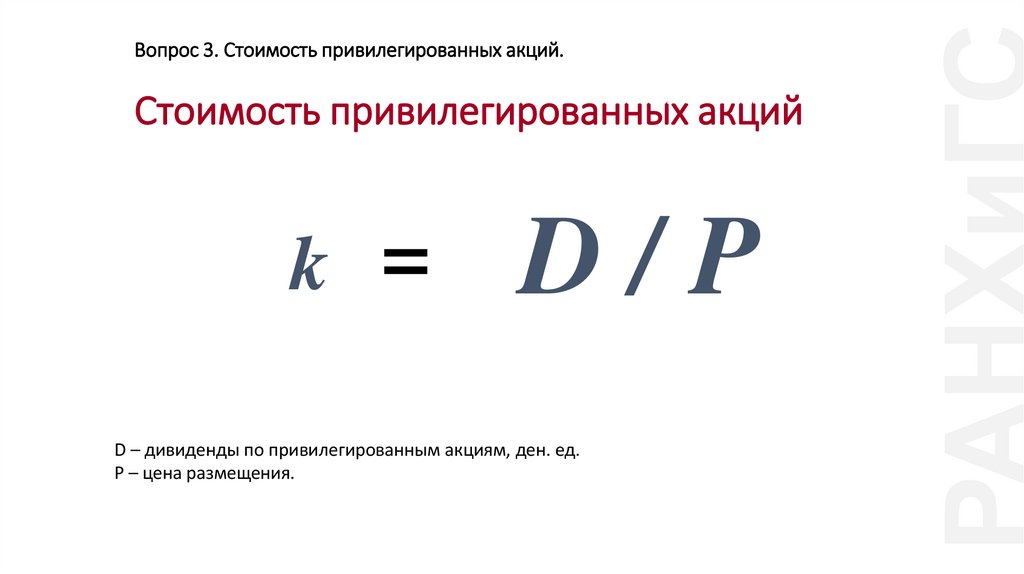

16. Вопрос 3. Стоимость привилегированных акций. Стоимость привилегированных акций

k =D/P

D – дивиденды по привилегированным акциям, ден. ед.

Р – цена размещения.

17.

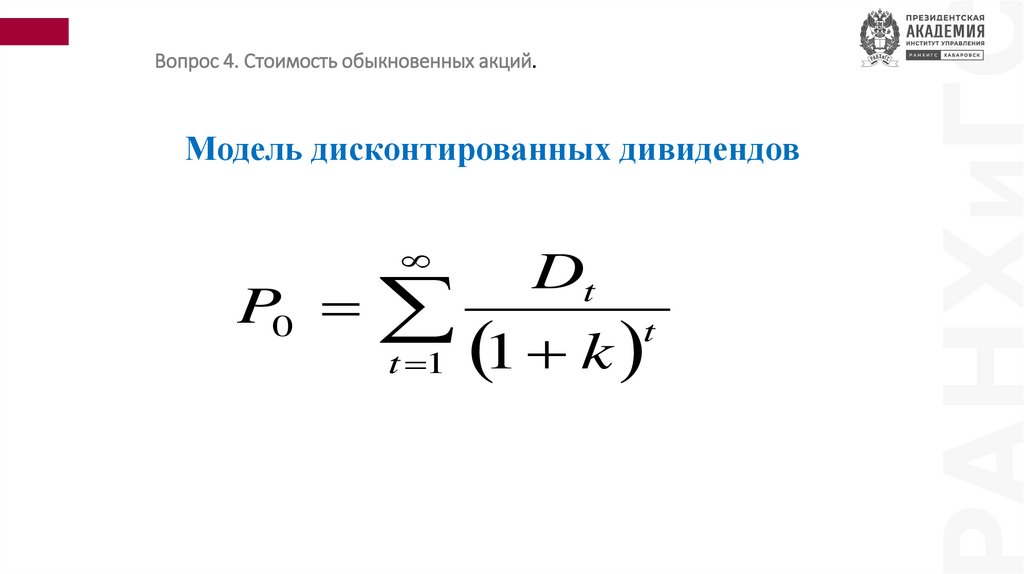

Вопрос 4. Стоимость обыкновенных акций.Модель дисконтированных дивидендов

P0

t 1

Dt

1 k

t

18.

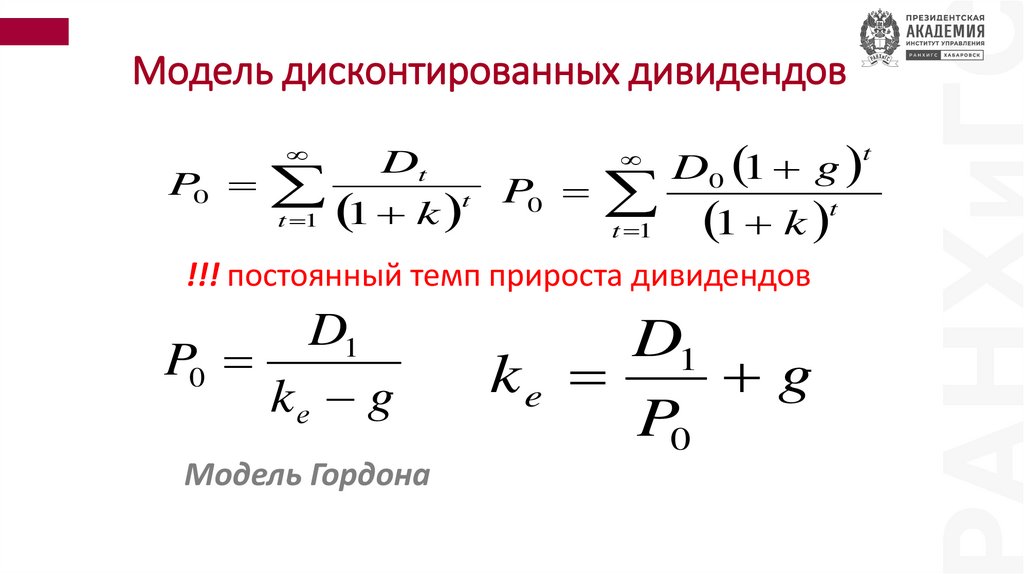

Модель дисконтированных дивидендовP0

t 1

Dt

1 k

t

P0

t 1

D0 1 g

t

1 k

!!! постоянный темп прироста дивидендов

D1

P0

kе g

Модель Гордона

D1

ke

g

P0

t

19.

Модель дисконтированных дивидендовМодель фаз роста

n1

P0

t 1

D0 1 g1

t

1 k e

t

t n1 1

Dn1 1 g 2

t n1

1 k e

t

20. Модели оценки рисковых активов на рынке капитала

• Модель оценки капитальных активов (CAPM),• Теория арбитражного ценообразования (APT).

21. Допущения

• Ситуация рыночного равновесия.• Равные возможности у всех инвесторов.

• Рациональное поведение инвесторов.

• Инвесторы стремятся диверсифицировать свои портфели.

• Одинаков для всех прогноз доходности.

Идея:

на доходность влияет только рыночный риск

22.

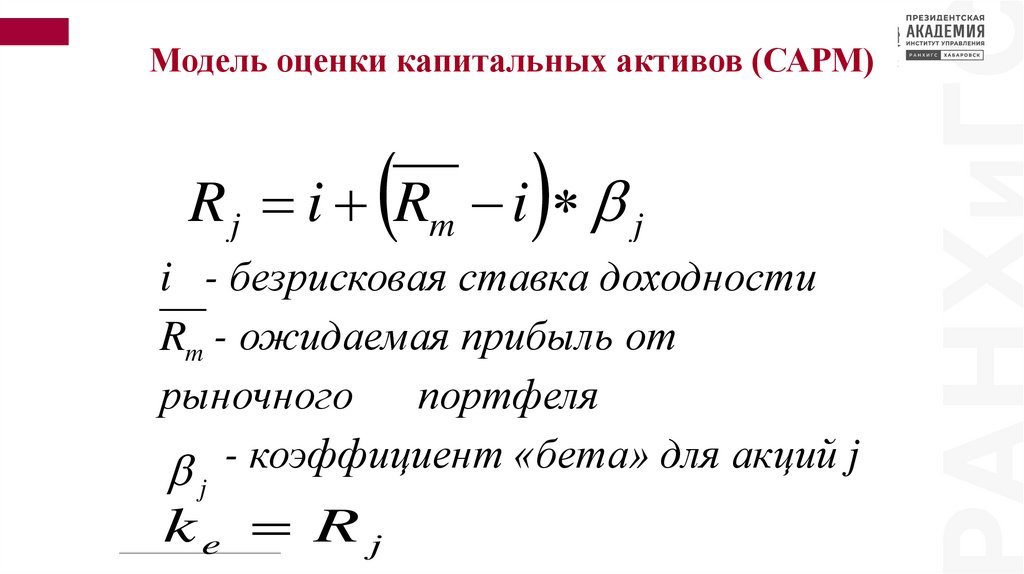

Модель оценки капитальных активов (САРМ)R j i Rm i j

i - безрисковая ставка доходности

Rm - ожидаемая прибыль от

рыночного

портфеля

коэффициент

«бета»

для

акций

j

j

ke R j

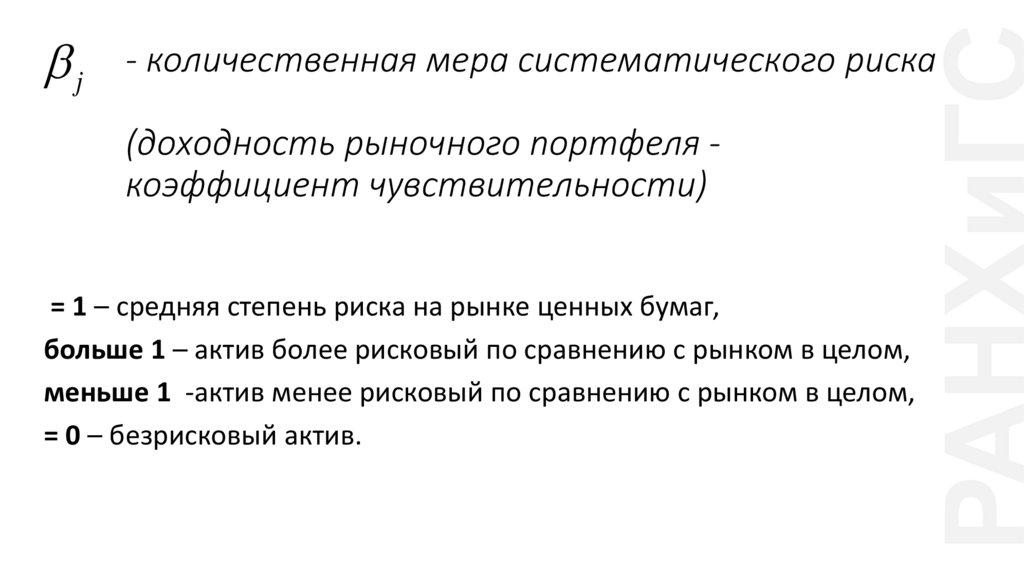

23. - количественная мера систематического риска (доходность рыночного портфеля - коэффициент чувствительности)

j- количественная мера систематического риска

(доходность рыночного портфеля коэффициент чувствительности)

= 1 – средняя степень риска на рынке ценных бумаг,

больше 1 – актив более рисковый по сравнению с рынком в целом,

меньше 1 -актив менее рисковый по сравнению с рынком в целом,

= 0 – безрисковый актив.

24. Теория арбитражного ценообразования (APT)

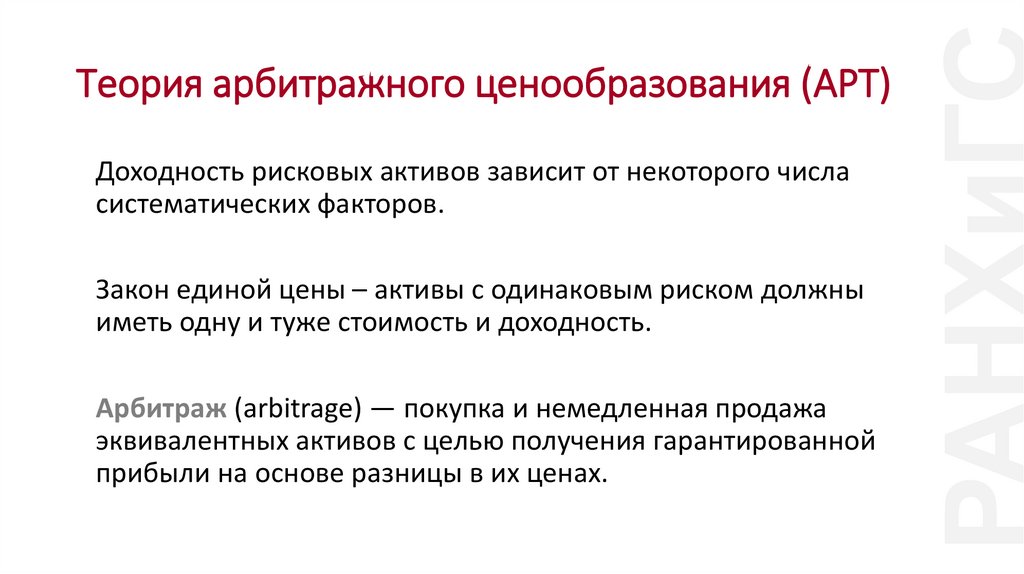

Доходность рисковых активов зависит от некоторого числасистематических факторов.

Закон единой цены – активы с одинаковым риском должны

иметь одну и туже стоимость и доходность.

Арбитраж (arbitrage) — покупка и немедленная продажа

эквивалентных активов с целью получения гарантированной

прибыли на основе разницы в их ценах.

25. Допущение

• Невозможность арбитража в условияхрыночного равновесия

26. Теория арбитражного ценообразования (APT)

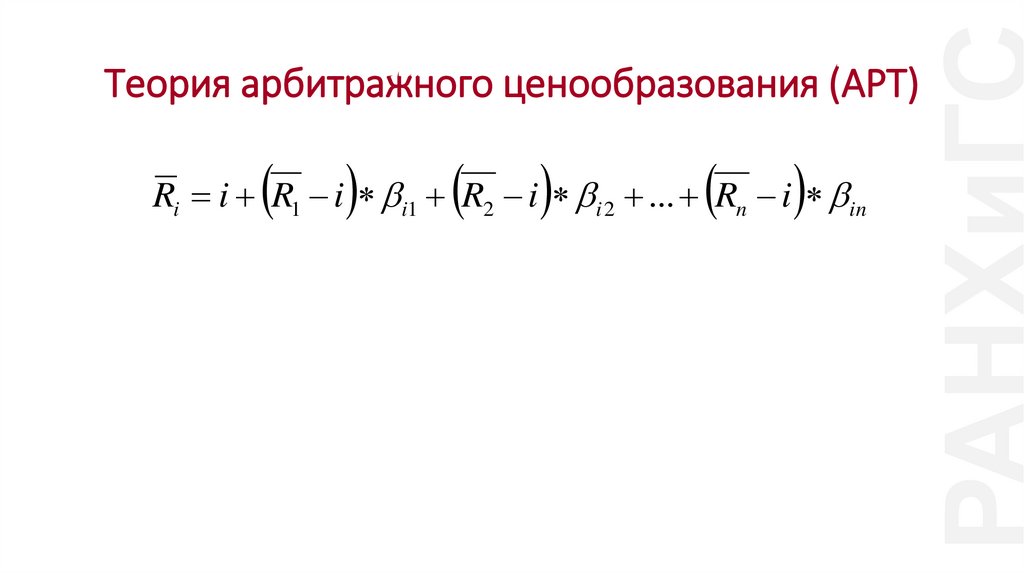

Ri i R1 i i1 R2 i i 2 ... Rn i in27.

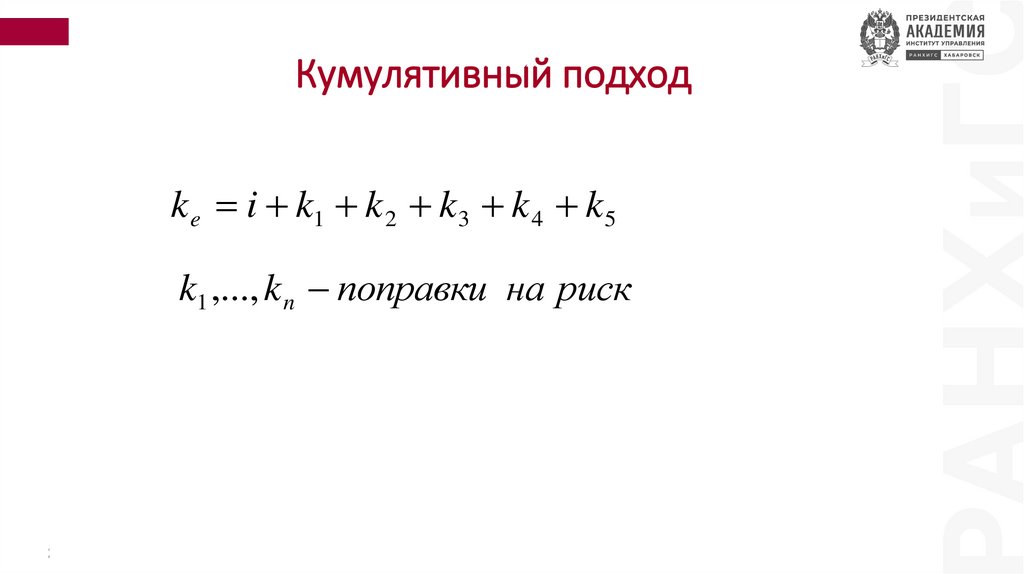

Кумулятивный подходk e i k1 k 2 k 3 k 4 k 5

k1 ,..., k n поправки на риск

28.

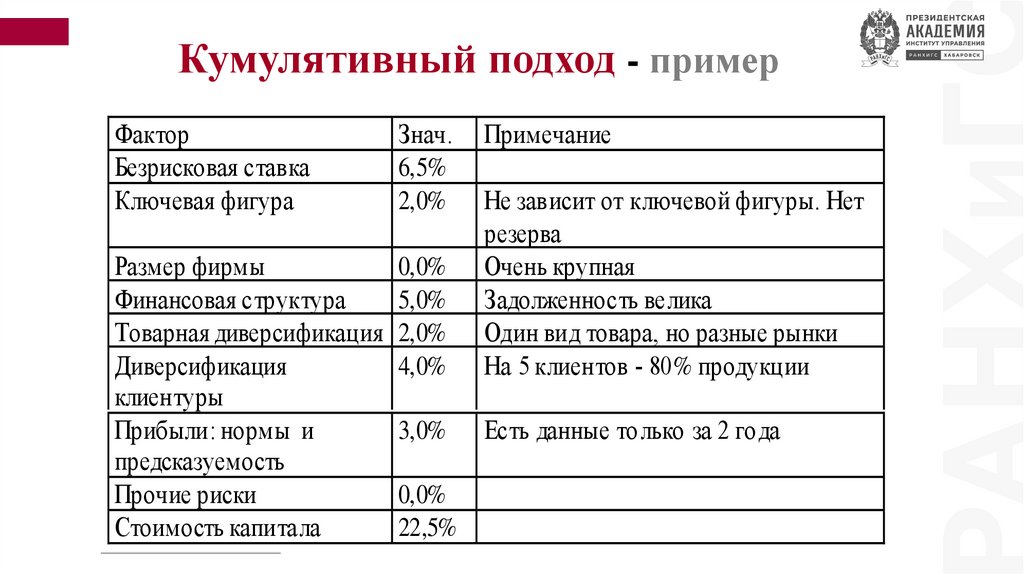

Кумулятивный подход - примерФактор

Безрисковая ставка

Ключевая фигура

Знач.

6,5%

2,0%

Размер фирмы

0,0%

Финансовая структура

5,0%

Товарная диверсификация 2,0%

Диверсификация

4,0%

клиентуры

Прибыли: нормы и

3,0%

предсказуемость

Прочие риски

0,0%

Стоимость капитала

22,5%

Примечание

Не зависит от ключевой фигуры. Нет

резерва

Очень крупная

Задолженность велика

Один вид товара, но разные рынки

На 5 клиентов - 80% продукции

Есть данные только за 2 года

29. Вопрос 5. Средневзвешенная и предельная стоимость капитала. Средневзвешенная стоимость капитала

• Характеризует стоимость капитала, авансированного вдеятельность компании.

30.

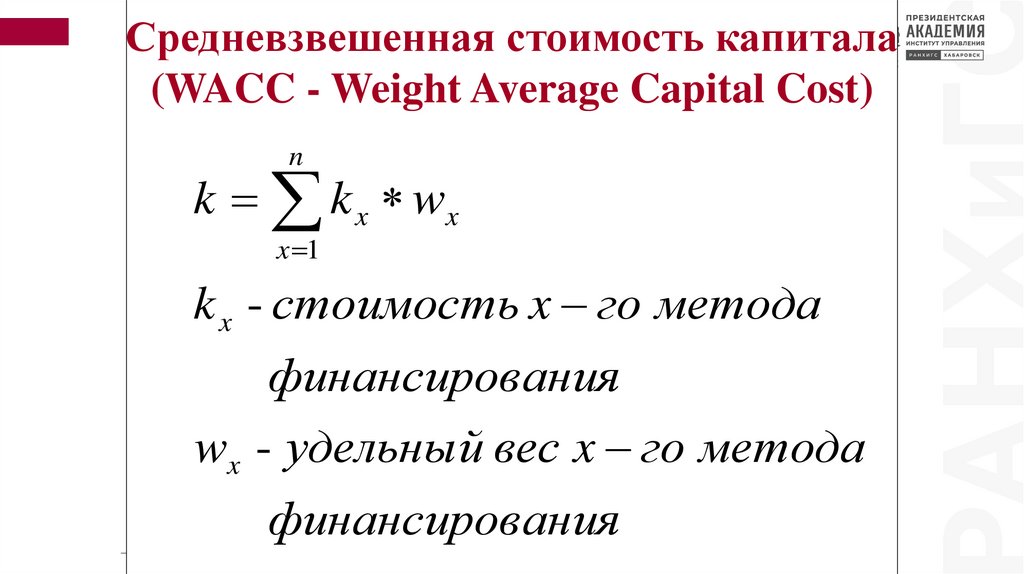

Средневзвешенная стоимость капитала(WACC - Weight Average Capital Cost)

n

k k x wx

x 1

k x - стоимость x го метода

финансиров ания

wx - удельный вес x го метода

финансиров ания

31. Проблемы:

• новые и существующие инвестиции могут иметьразную степень риска,

• привлечение новых источников может изменить

уровень финансового риска компании,

• изменение процентных ставок может оказать

влияние на требуемую акционерами доходность.

32. Предельная стоимость каптала (Marginal Cost of Capital) - стоимость капитала, предназначенного для финансирования новой единицы

продукции,Способ расчета: прирост стоимости капитала по

сравнению с предшествующим периодом.

33. Предельная эффективность капитала (Marginal efficiency of capital, MEC)

- эффективность использования дополнительнопривлекаемого капитала,

Способ расчета: соотношение прироста доходности

дополнительно привлекаемого капитала и прироста

средневзвешенной стоимости капитала.

34. Вопрос 6. Модели структуры капитала. Проблема теории структуры капитала: возможно ли увеличить стоимость компании путем

изменения структуры капитала?Ответы:

• да (традиционный подход),

• нет (теория Миллера – Модильяни).

35. Традиционный подход:

• стоимость капитала зависит от его структуры,• с ростом доли заемного капитала WACC снижается,

затем скачкообразно возрастает в связи с ростом

финансового риска,

• существует оптимальная структура источников,

минимизирующая WACC и максимизирующая

стоимость компании.

36. Теория Миллера - Модильяни

• стоимость капитала и его структура независимы,• с ростом доли заемного капитала возрастает и

стоимость собственного капитала вследствие

ожиданий со стороны собственников более

высокой доходности,

• стоимость и структуру капитала нельзя

оптимизировать.

37. Допущения

• наличие эффективного и совершенного рынка,• отсутствие налогов,

• одинаковый уровень операционного риска у всех компаний,

• одинаковые ожидания величины (и рисков) дохода и у всех

инвесторов,

• процентная ставка по займам – безрисковая,

• потоки денежных средств являются бессрочными,

• вся прибыль направляется на выплату дивидендов.

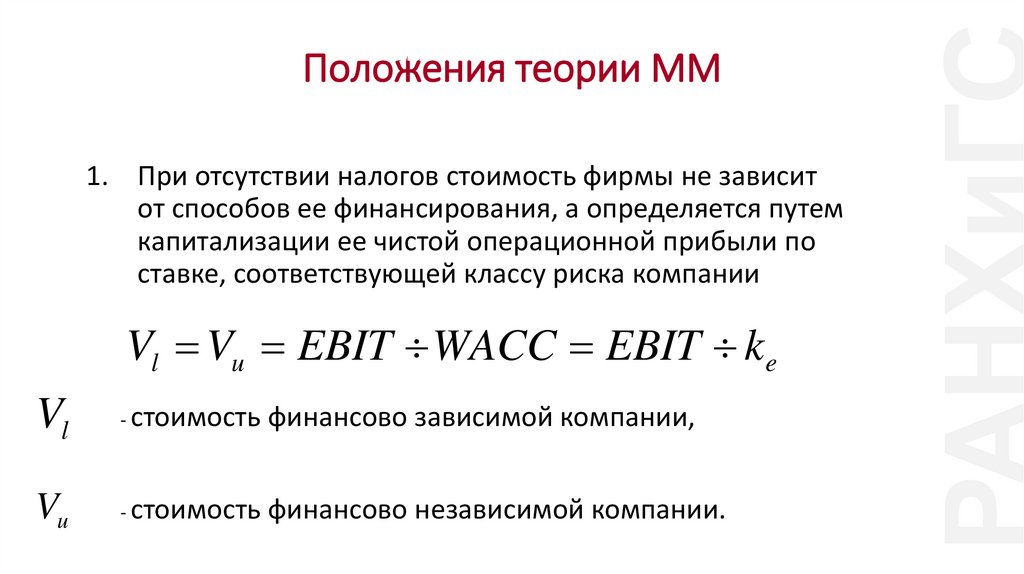

38. Положения теории ММ

1. При отсутствии налогов стоимость фирмы не зависитот способов ее финансирования, а определяется путем

капитализации ее чистой операционной прибыли по

ставке, соответствующей классу риска компании

Vl Vu EBIT WACC EBIT ke

Vl

- стоимость финансово зависимой компании,

Vu

- стоимость финансово независимой компании.

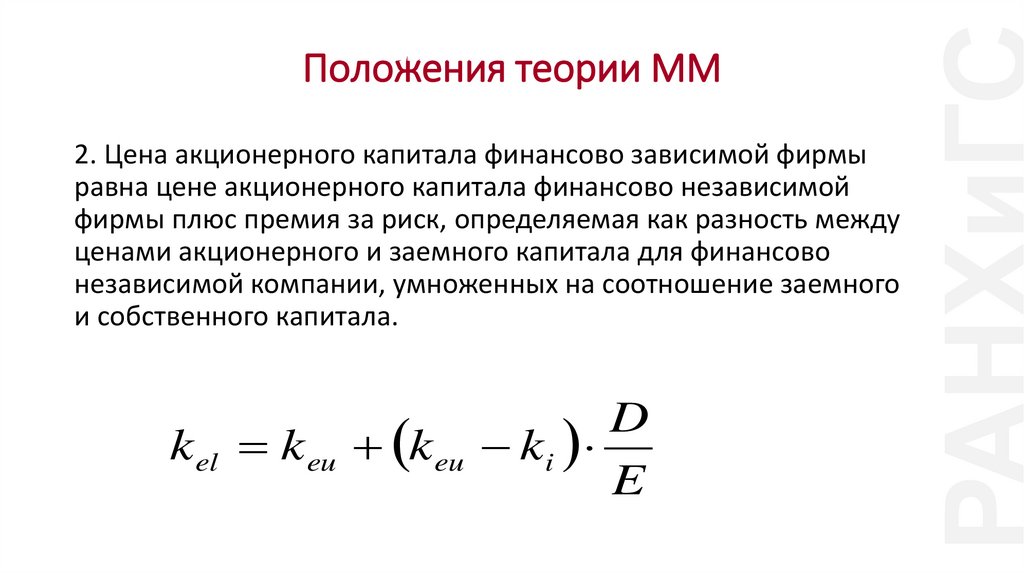

39. Положения теории ММ

2. Цена акционерного капитала финансово зависимой фирмыравна цене акционерного капитала финансово независимой

фирмы плюс премия за риск, определяемая как разность между

ценами акционерного и заемного капитала для финансово

независимой компании, умноженных на соотношение заемного

и собственного капитала.

D

k el k eu k eu ki

E

40. Список использованных источников:

• Леонтьев, В. Е. Корпоративные финансы : учебник для вузов /В. Е. Леонтьев, В. В. Бочаров, Н. П. Радковская. — 4-е изд., перераб. и

доп. — Москва : Издательство Юрайт, 2023.

• Теплова, Т. В. Корпоративные финансы в 2 ч. : учебник и практикум

для вузов / Т. В. Теплова. — Москва : Издательство Юрайт, 2022. —

390 с.

• Орлова, П. И. Бизнес-планирование: учебник для бакалавров / П. И.

Орлова ; под редакцией М. И. Глуховой. — 3-е изд. — Москва: Дашков

и К, Ай Пи Эр Медиа, 2020.

• Шарп, У. Ф. Инвестиции: учебник: пер. с англ. / У.Ф. Шарп, Г.Д.

Александер, Д.В. Бэйли. — Москва: ИНФРА-М, 2020. — XII, 1028 с.

• Глазкова, Т. Н. Управление корпоративными финансами: учебное

пособие / Т. Н. Глазкова, А. С. Книга, О. В. Чубур; Алт. гос. техн. ун-т им.

И. И. Ползунова. – Барнаул : Изд-во АлтГТУ, 2008. – 113 с.

finance

finance