Similar presentations:

Деньги и денежно - кредитная политика

1. Тема «Деньги и денежно-кредитная политика»

2. ВОПРОСЫ

1. Деньги. Сущность и функции. Денежно-кредитнаясистема современного государства.

2. Предложение денег банковской системой.

3. Спрос на деньги.

4. Равновесие на денежном рынке

5. Монетарная политика: цели и инструменты.

3. 1. Деньги: сущность и функции. Денежно-кредитная система современного государства.

1. ДЕНЬГИ: СУЩНОСТЬ И ФУНКЦИИ. ДЕНЕЖНОКРЕДИТНАЯ СИСТЕМА СОВРЕМЕННОГО ГОСУДАРСТВА.

4. Понятие денег

В товарной трактовке:Деньги – всеобщий эквивалент, в роли

которого исторически выступали

драгоценные металлы.

В современной трактовке:

Деньги – финансовый актив, который

служит для совершения сделок. Это

законное платежное средство.

5. Свойства денег

1. Ликвидность – способность активабыстро и без задержек обмениваться

на любой другой актив, реальный или

финансовый, или превращаться в

принятое в экономике платежное

средство.

Наличные деньги обладают

абсолютной ликвидностью

2. Общепризнанное средство обмена.

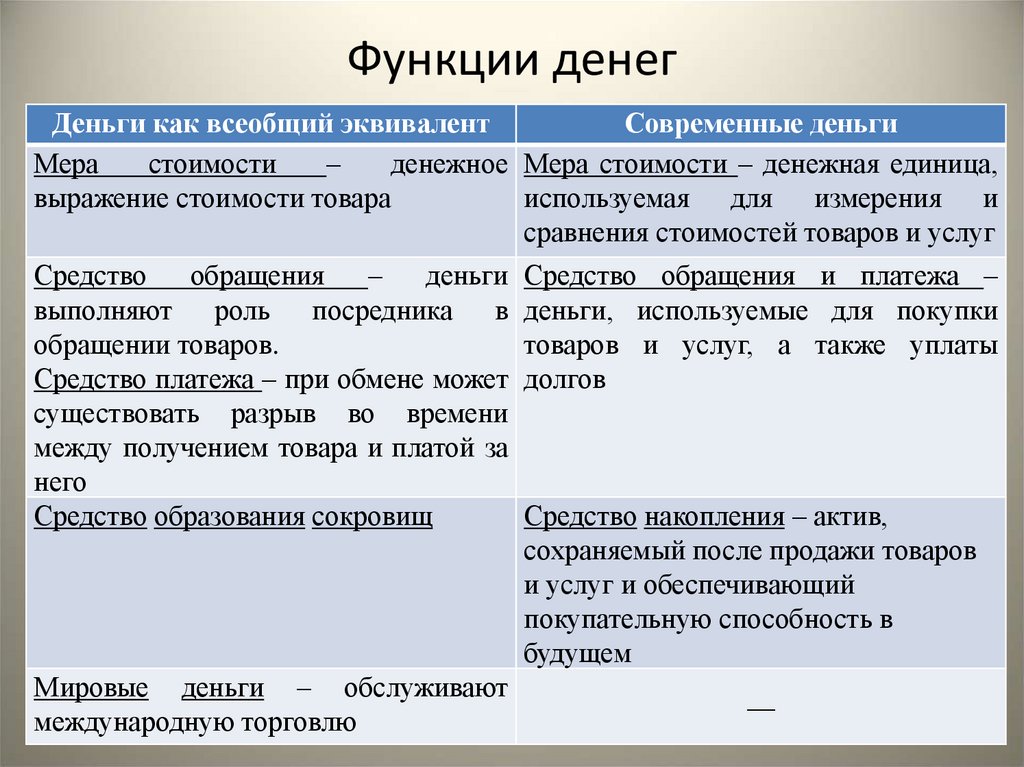

6. Функции денег

Деньги как всеобщий эквивалентСовременные деньги

Мера

стоимости

–

денежное Мера стоимости – денежная единица,

выражение стоимости товара

используемая для измерения и

сравнения стоимостей товаров и услуг

Средство

обращения

–

деньги Средство обращения и платежа –

выполняют роль посредника в деньги, используемые для покупки

обращении товаров.

товаров и услуг, а также уплаты

Средство платежа – при обмене может долгов

существовать разрыв во времени

между получением товара и платой за

него

Средство образования сокровищ

Средство накопления – актив,

сохраняемый после продажи товаров

и услуг и обеспечивающий

покупательную способность в

будущем

Мировые деньги – обслуживают

––

международную торговлю

7. Функции денег:

• Мера стоимости• Средство обращения и

платежа

• Средство накопления

• Мировые деньги

8. Виды денег

• Наличные• Безналичные

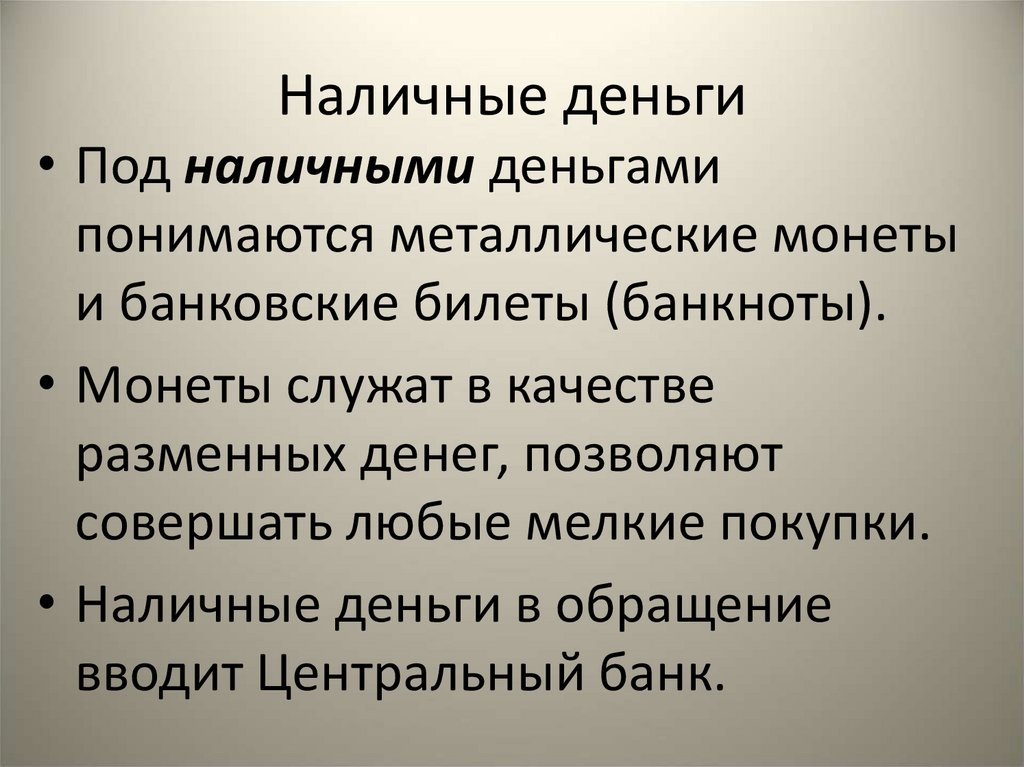

9. Наличные деньги

• Под наличными деньгамипонимаются металлические монеты

и банковские билеты (банкноты).

• Монеты служат в качестве

разменных денег, позволяют

совершать любые мелкие покупки.

• Наличные деньги в обращение

вводит Центральный банк.

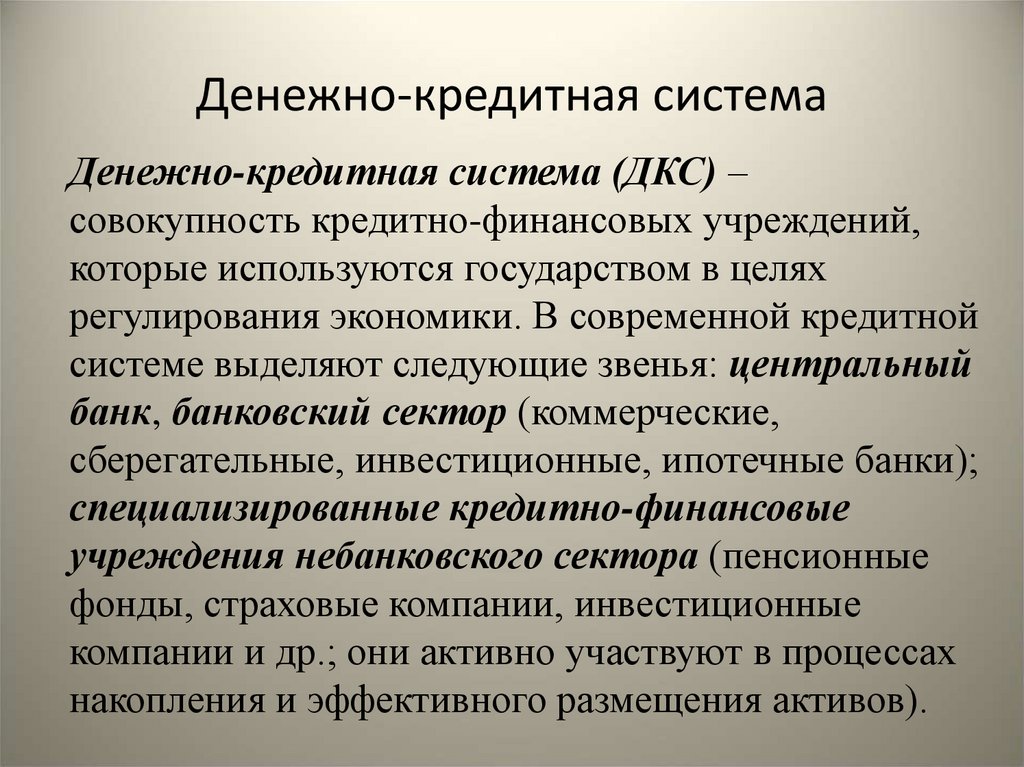

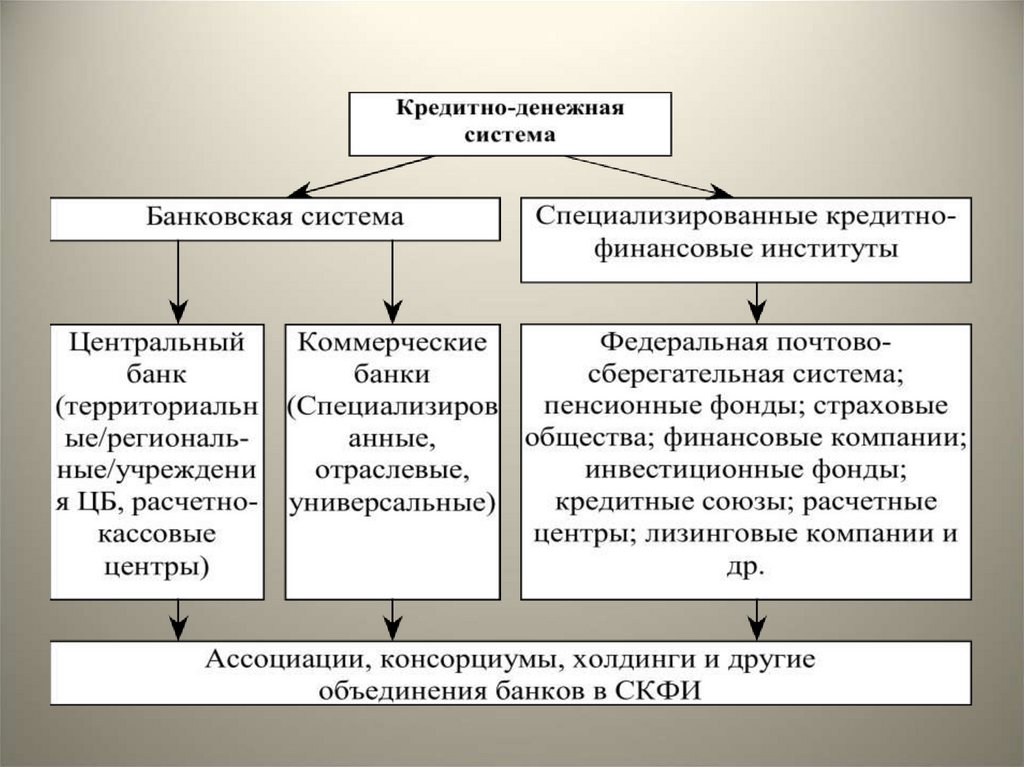

10. Денежно-кредитная система

Денежно-кредитная система (ДКС) –совокупность кредитно-финансовых учреждений,

которые используются государством в целях

регулирования экономики. В современной кредитной

системе выделяют следующие звенья: центральный

банк, банковский сектор (коммерческие,

сберегательные, инвестиционные, ипотечные банки);

специализированные кредитно-финансовые

учреждения небанковского сектора (пенсионные

фонды, страховые компании, инвестиционные

компании и др.; они активно участвуют в процессах

накопления и эффективного размещения активов).

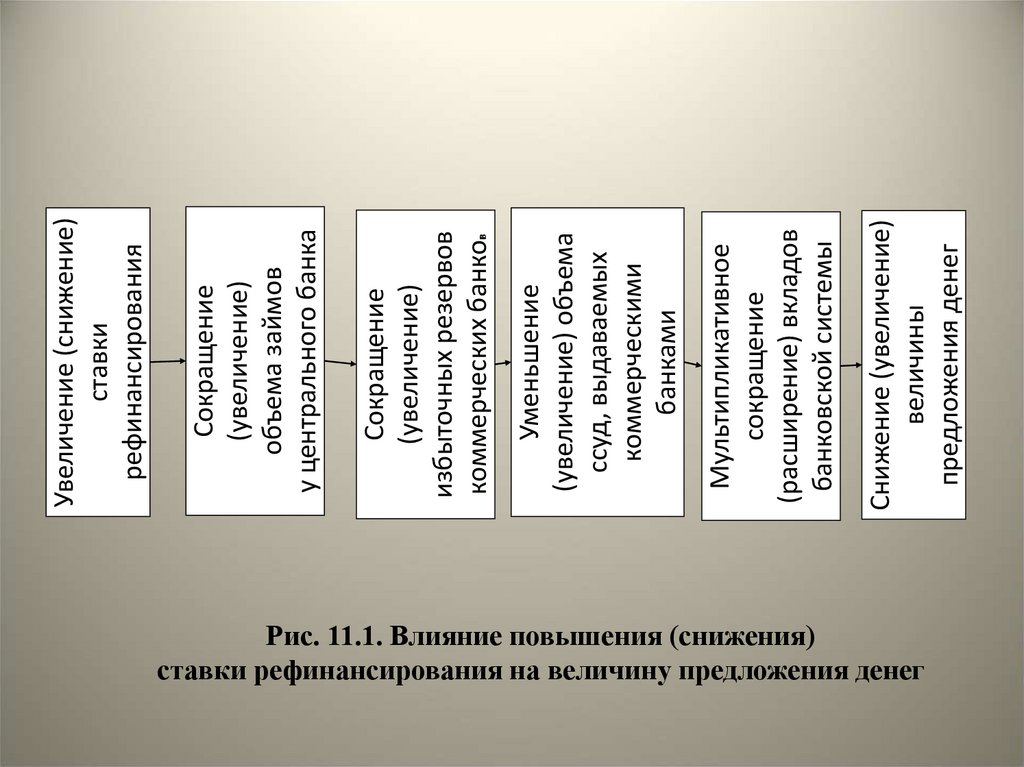

11.

12.

Главное положение в ДКС занимает центральный банк:1.Он обеспечивает эмиссию банкнот (будучи эмиссионным

центром страны, обладает монопольным правом выпуска

банкнот);

2.Хранит золотовалютные резервы;

3.Выступает в качестве банкира правительства: открывает вклады

правительству (казначейству) и выдает ему ссуды;

4.Выступает «банком банков» (открывает вклады и выдает ссуды

коммерческим банкам и другим депозитным учреждениям;

осуществляет контроль и надзор за деятельностью коммерческих

банков);

5. Осуществляет денежно-кредитную политику

13.

Коммерческие банки – центры кредитной системы.Они выполняют разнообразные операции, прежде

всего кредитные (их подразделяют на активные –

предоставление кредита и пассивные – привлечение

вкладов)

и

комиссионные

(переводные,

аккредитивные,

инкассовые,

доверительные,

торгово-комиссионные). Цели их деятельности:

платежеспособность (способность оплачивать

свои обязательства по первому требованию) и

прибыльность.

14. Безналичные деньги

• Под безналичными деньгамипонимаются записи на счетах в

центральном банке и в его отделениях,

вклады в коммерческих банках,

кредитные линии.

• Безналичные деньги по существу не

являются платежными средствами, но в

любую минуту они могут превратиться в

наличные, гарантированные кредитными

институтами.

15.

Насыщенность экономики деньгами, иликоэффициент монетизации k (норма

монетизации), представляет собой отношение

денежной массы M (агрегат М1 или М2) к

номинальному ВВП, выраженное в процентах.

В России коэффициент монетизации k

рассчитывается как отношение

денежного агрегата М2 к номинальному

ВВП. В периоды высокой инфляции k

снижается, так как население стремится

избавиться от денег.

16.

В РФ велика доля наличности(более 40%,тогда как в развитых

странах она составляет 10 %).

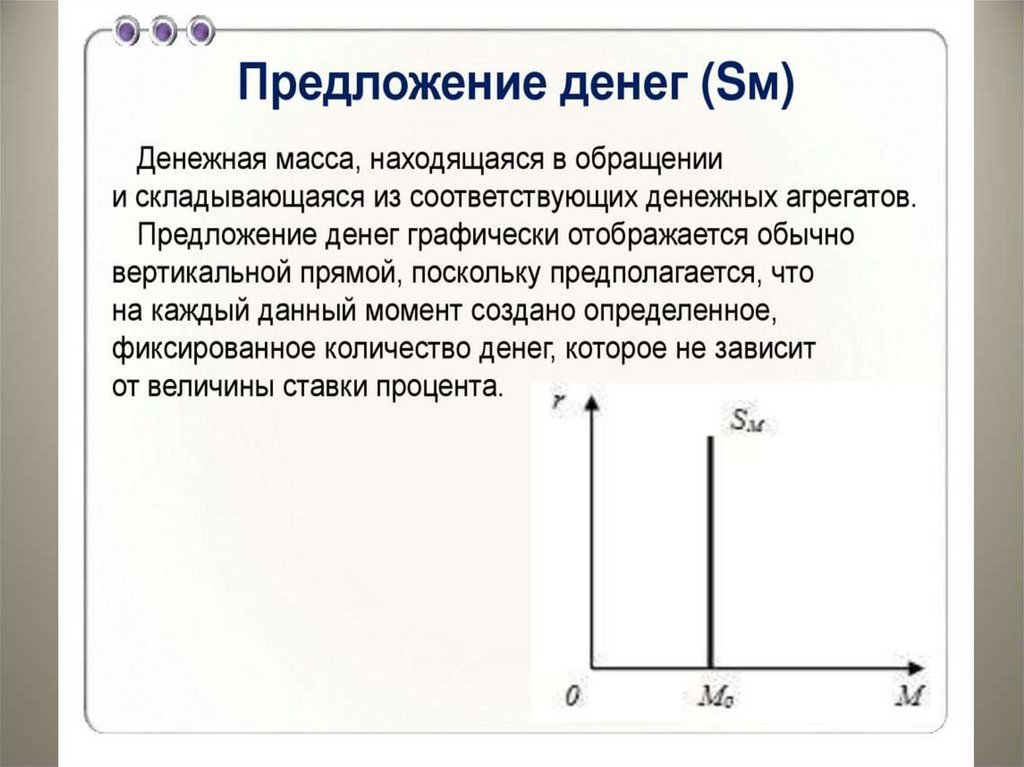

17. 2. Предложение денег

2. ПРЕДЛОЖЕНИЕ ДЕНЕГ18. Денежные агрегаты

Количество обращающихся вэкономике денег называется

денежной массой и представляет

собой величину предложения

денег.

Величина предложения денег

измеряется с помощью

денежных агрегатов.

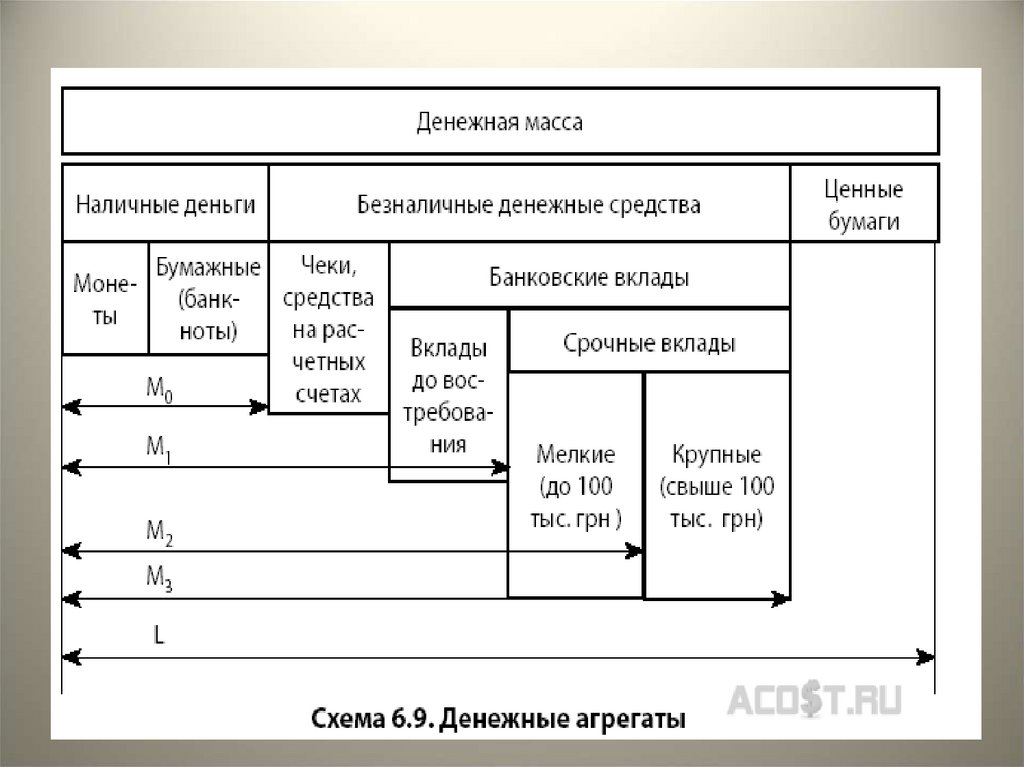

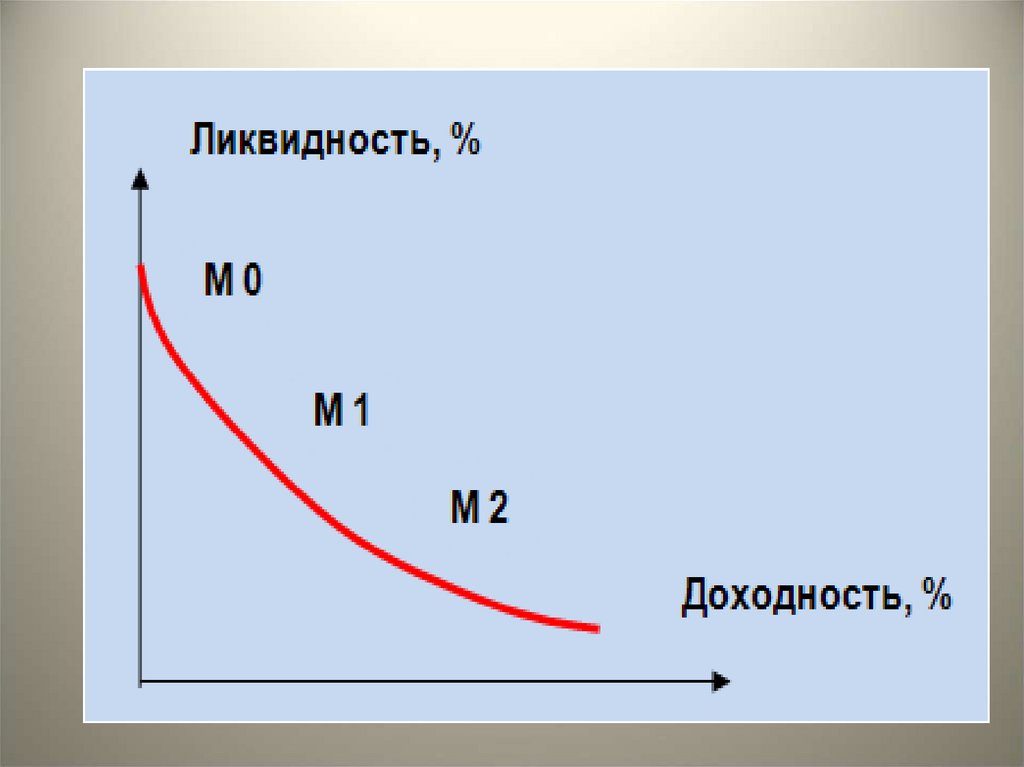

19. Понятие денежной массы конкретизируется с помощью денежных агрегатов, которые представляют собой различные группировки денежной

массы по степени убывания ееликвидности.

20. Денежные агрегаты

Денежные агрегаты – это группыликвидных активов.

Каждый следующий агрегат:

• Включает в себя предыдущий;

• Является менее ликвидным, чем

предыдущий;

• Является более доходным, чем

предыдущий.

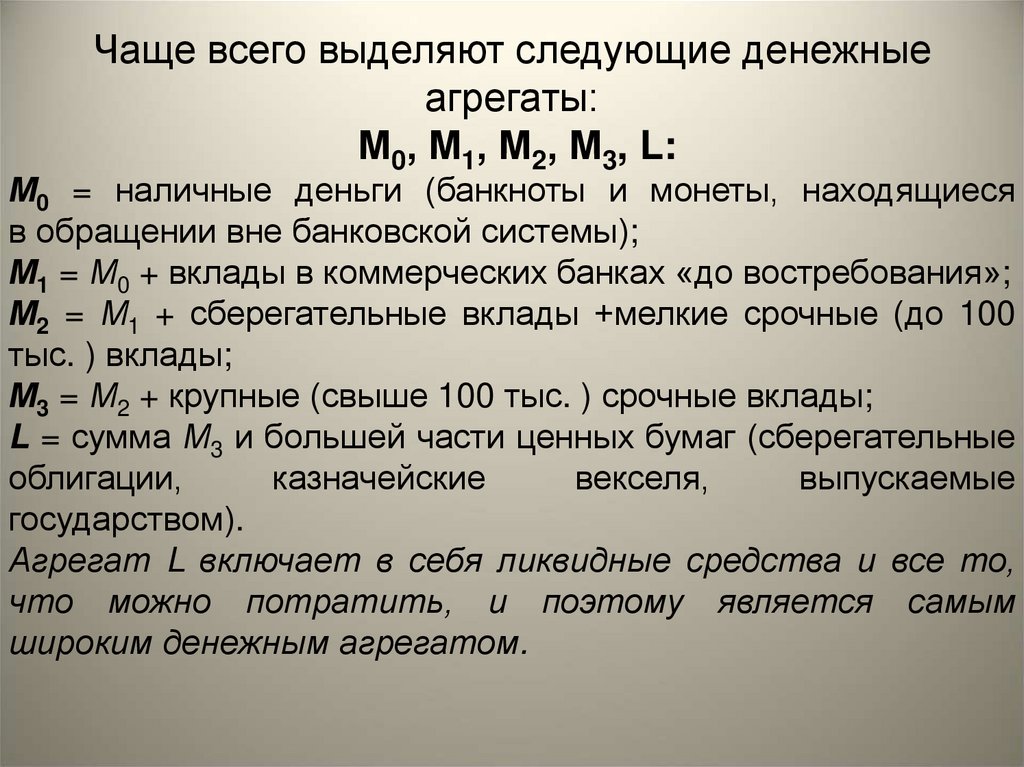

21.

Чаще всего выделяют следующие денежныеагрегаты:

М0, М1, М2, М3, L:

М0 = наличные деньги (банкноты и монеты, находящиеся

в обращении вне банковской системы);

М1 = М0 + вклады в коммерческих банках «до востребования»;

М2 = М1 + сберегательные вклады +мелкие срочные (до 100

тыс. ) вклады;

М3 = М2 + крупные (свыше 100 тыс. ) срочные вклады;

L = сумма М3 и большей части ценных бумаг (сберегательные

облигации,

казначейские

векселя,

выпускаемые

государством).

Агрегат L включает в себя ликвидные средства и все то,

что можно потратить, и поэтому является самым

широким денежным агрегатом.

22. Структура денежной массы России (в млрд. и % к предыдущему году ) данные Банка России [Электронный ресурс] // http://www.cbr.ru

ГодыДенежный

агрегат

Мо

(Наличные

деньги в

обращении

вне

банковской

системы)

Переводные Денежный Другие

депозиты

агрегат

депозиты,

М1

входящие

в состав

денежного

агрегата

М2

Денежный

агрегат М2

(Денежная

масса в

национальном

определении)

2012

5939

6919

12857

11626

24483

2013

6430

7324

13754

13652

27405

2014

6986

8551

15537

15868

31405

2015

7172

8217

15389

16722

32111

23.

24.

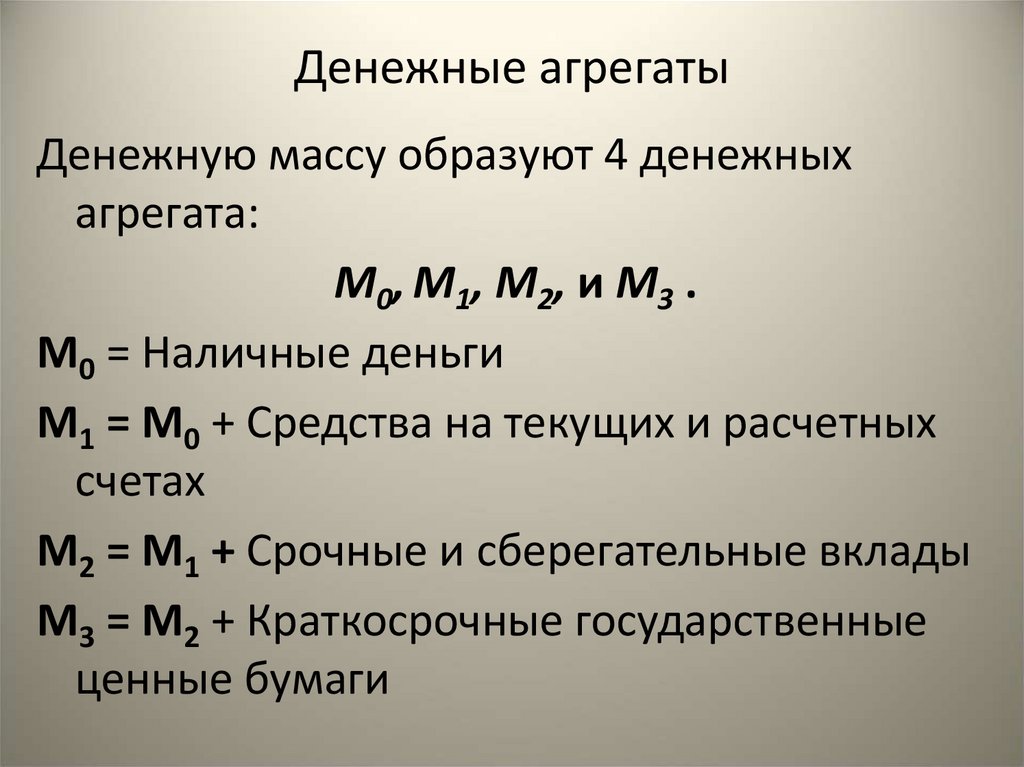

25. Денежные агрегаты

Денежную массу образуют 4 денежныхагрегата:

М0, М1, М2, и М3 .

М0 = Наличные деньги

М1 = М0 + Средства на текущих и расчетных

счетах

М2 = М1 + Срочные и сберегательные вклады

М3 = М2 + Краткосрочные государственные

ценные бумаги

26.

27.

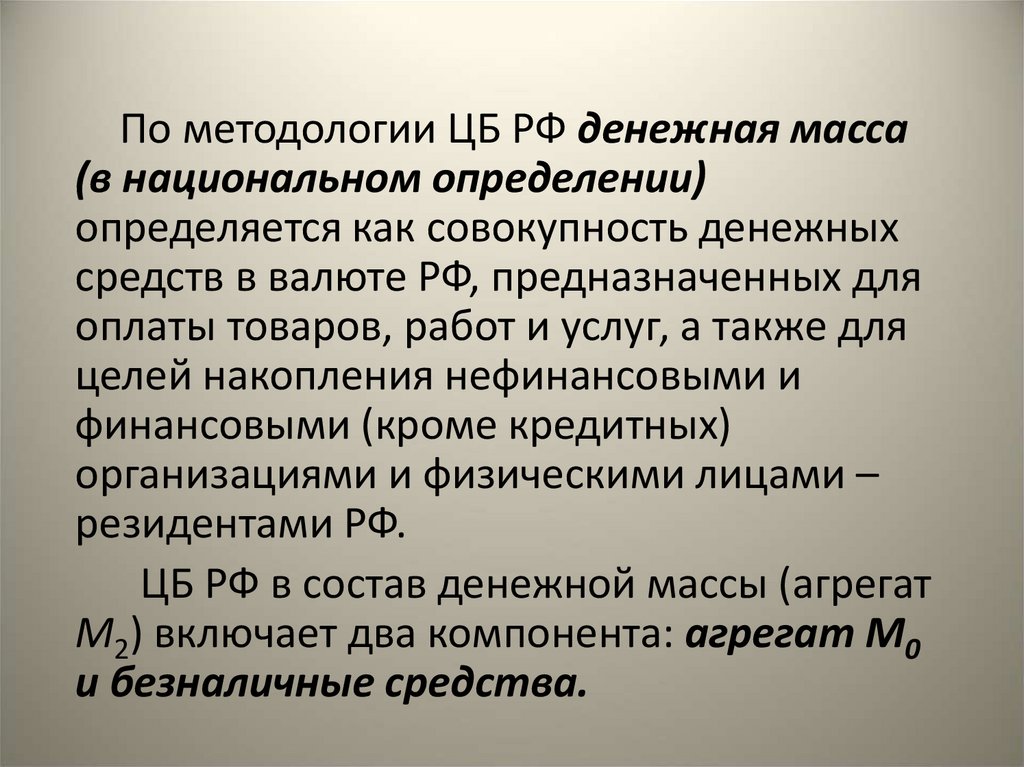

По методологии ЦБ РФ денежная масса(в национальном определении)

определяется как совокупность денежных

средств в валюте РФ, предназначенных для

оплаты товаров, работ и услуг, а также для

целей накопления нефинансовыми и

финансовыми (кроме кредитных)

организациями и физическими лицами –

резидентами РФ.

ЦБ РФ в состав денежной массы (агрегат

М2) включает два компонента: агрегат М0

и безналичные средства.

28.

Агрегат М0 – наиболее ликвидная частьденежной массы, доступная для

немедленного использования в качестве

платежного средства; включает банкноты и

монеты в обращении.

29.

Безналичные средства включают остаткисредств нефинансовых и финансовых (кроме

кредитных) организаций и физических лиц на:

-расчетных,

-текущих,

-депозитных,

-иных счетах «до востребования» (в том числе

счетах для расчетов с использованием

банковских карт),

-срочных счетах, открытых в действующих

кредитных организациях в валюте РФ, а также

начисленные проценты по ним.

30.

Выделяют два способа определенияпредложения денег: предложение денег

в узком и широком смысле слова.

Предложение денег в узком смысле словаэто предложение таких активов, которые

наиболее эффективно выполняют функции

денег.

То есть, предложение денег в узком смысле

слова – это предложение только абсолютно

ликвидных активов, т. е. агрегат М1

31.

Предложение денег в широком смыслеслова – предложение всех активов, которые

выполняют функции денег (используется

самый широкий денежный агрегат,

рассчитываемый центральным банком

страны).

В качестве предложения денег обычно

рассматривается агрегат М2

32. Денежные агрегаты

• На практике денежные агрегатыиспользуют как ориентиры денежной

политики государства, основным

объектом которой является агрегат

М2.

33. Предложение денег

Величина предложения денег определяетсяэкономическим поведением:

• Центрального банка, который обеспечивает и

контролирует наличные деньги

• Коммерческих банков (банковского сектора

экономики), которые хранят средства на своих

счетах

• Населения (домохозяйств и фирм– небанковского

сектора экономики), которое принимает решения,

в каком соотношении разделить денежные

средства между наличными деньгами и

средствами на банковских счетах

34. Предложение денег

• Предложение наличных денег полностьюопределяется Центральным банком.

• Предложение безналичных денег

осуществляется коммерческими

банками, а регулируется Центральным

банком.

• Банковская система способна

увеличивать предложение денег,

многократно увеличивая депозиты.

35. Формирование предложения денег

• Вклады населения в коммерческий банкпозволяют сформировать ему резервы –

денежные средства, подлежащие

размещению.

• Резервы распределяются между выплатой

обязательных резервов и выдачей кредитов.

• Перечисление денег с одного счета на другой

приводит к умножению резервов в масштабах

всей банковской системы, что и влияет на

размеры кредитов и депозитов.

36. Введем следующие обозначения:

• ОR – обязательные резервы;• ER – избыточные резервы;

• K – кредиты коммерческих банков;

• D – депозиты;

• С – наличные деньги в обращении.

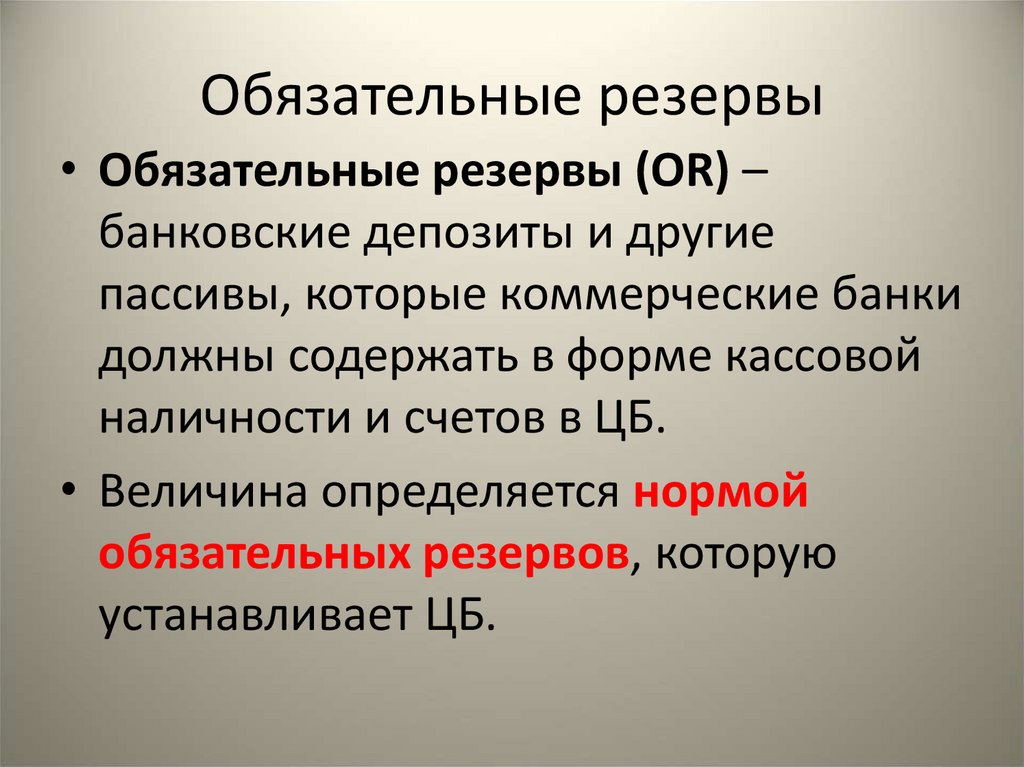

37. Обязательные резервы

• Обязательные резервы (OR) –банковские депозиты и другие

пассивы, которые коммерческие банки

должны содержать в форме кассовой

наличности и счетов в ЦБ.

• Величина определяется нормой

обязательных резервов, которую

устанавливает ЦБ.

38. Обязательные резервы

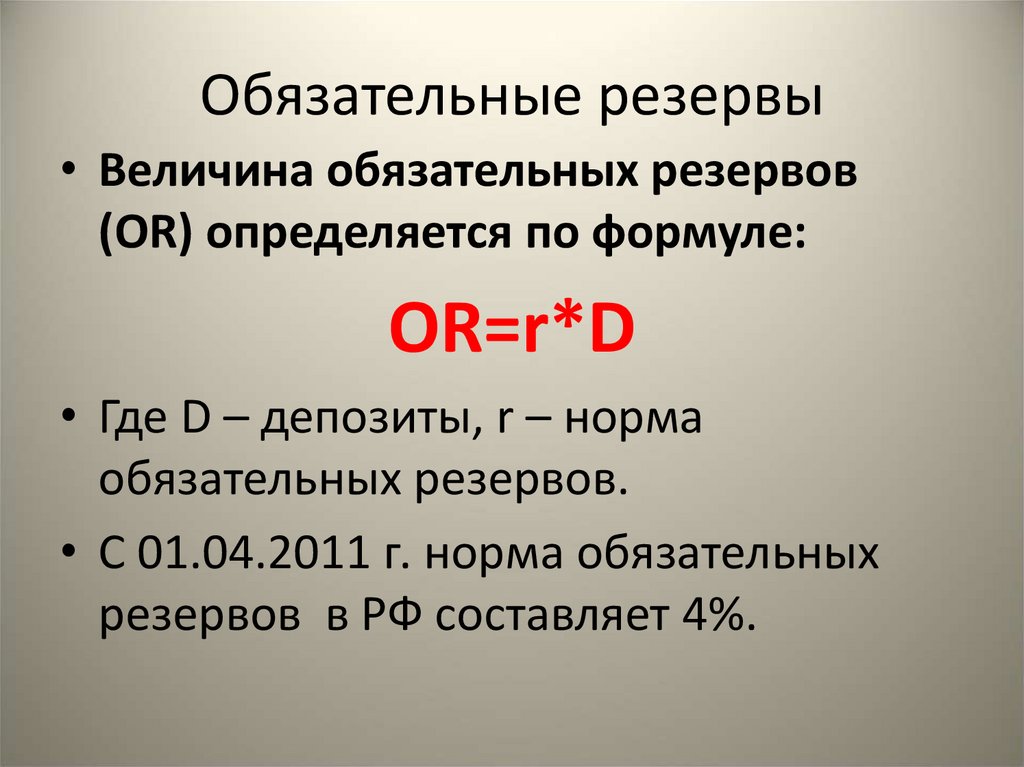

• Величина обязательных резервов(OR) определяется по формуле:

OR=r*D

• Где D – депозиты, r – норма

обязательных резервов.

• С 01.04.2011 г. норма обязательных

резервов в РФ составляет 4%.

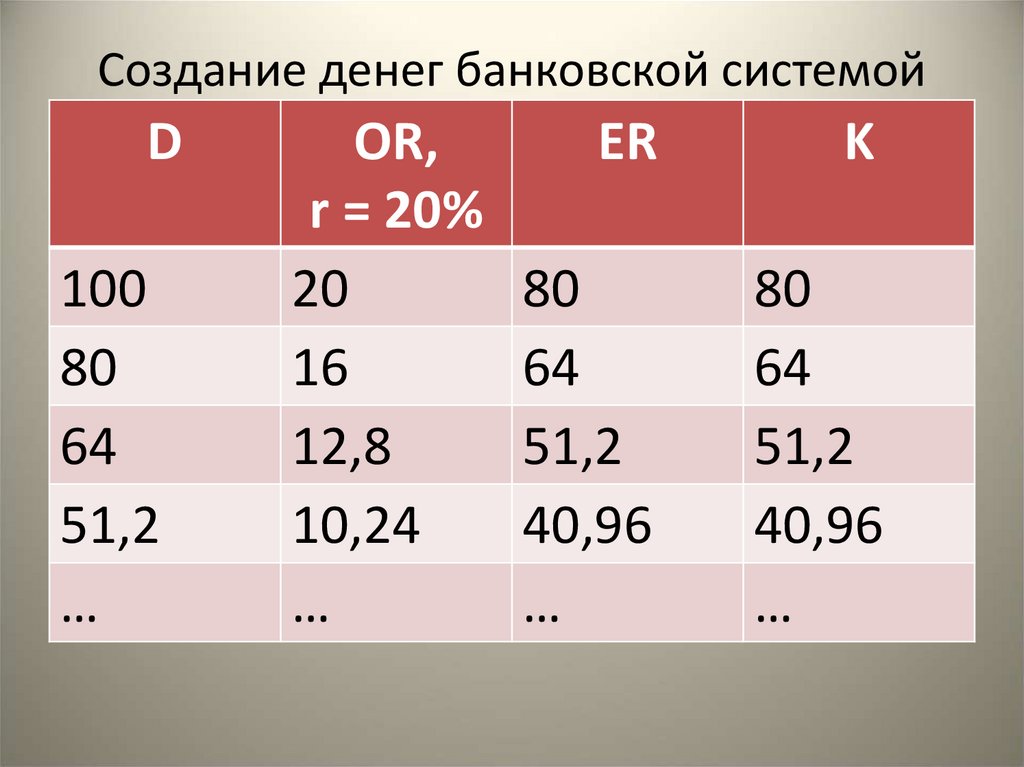

39. Создание денег банковской системой

D100

80

64

51,2

…

ОR,

ER

r = 20%

20

80

16

64

12,8

51,2

10,24

40,96

…

…

K

80

64

51,2

40,96

…

40. Создание денег банковской системой

• Таким образом, банковскаясистема способна

многократно увеличивать

новые резервы, т.е.

мультипликативно

расширять их.

41. Банковские мультипликаторы

• Изменение депозитов в банковскойсистеме приводит к изменению всех

депозитов в экономике и может быть

записано равенством:

1

D D0 D0 (1 r ) D0 (1 r ) D0 (1 r ) ... D0

r

2

3

42. Банковские мультипликаторы

1/rr-банковский(кредитный)мультипликатор или мультипликатор

депозитного расширения, его

обозначают:

mb=1/rr

43. Денежная масса

• Поскольку под денежным предложениемпонимается денежная масса,

представленная двумя большими группами

активов наличными деньгами в обращении

и депозитами банковской системы, то

M=C+D

где:

С-наличность вне банковской системы;

D-депозиты банковской системы

44. Денежная база

• Для управления денежным предложением ЦБиспользует особую совокупность денежных

средств – денежную базу (Н) – наличность вне

банковской системы и банковские резервы, т.е.

обязательные резервы, хранящиеся в ЦБ.

• Соответственно величину денежной базы

можно представить уравнением:

H = C + OR

где: С-наличность вне банковской

системы;OR-обязательные резервы

банковской системы

45.

Общая модель предложенияденег учитывает и денежную

массу и денежную базу:

Денежная масса:M=C+D;

Денежная база: H=C+ОR;

46.

Отношение денежной массыM (Ms) кденежной базе (H) характеризует

коэффициент m (денежный

мультипликатор),который имеет

важное значение для регулирования

денежного обращения:

m= M/H

47.

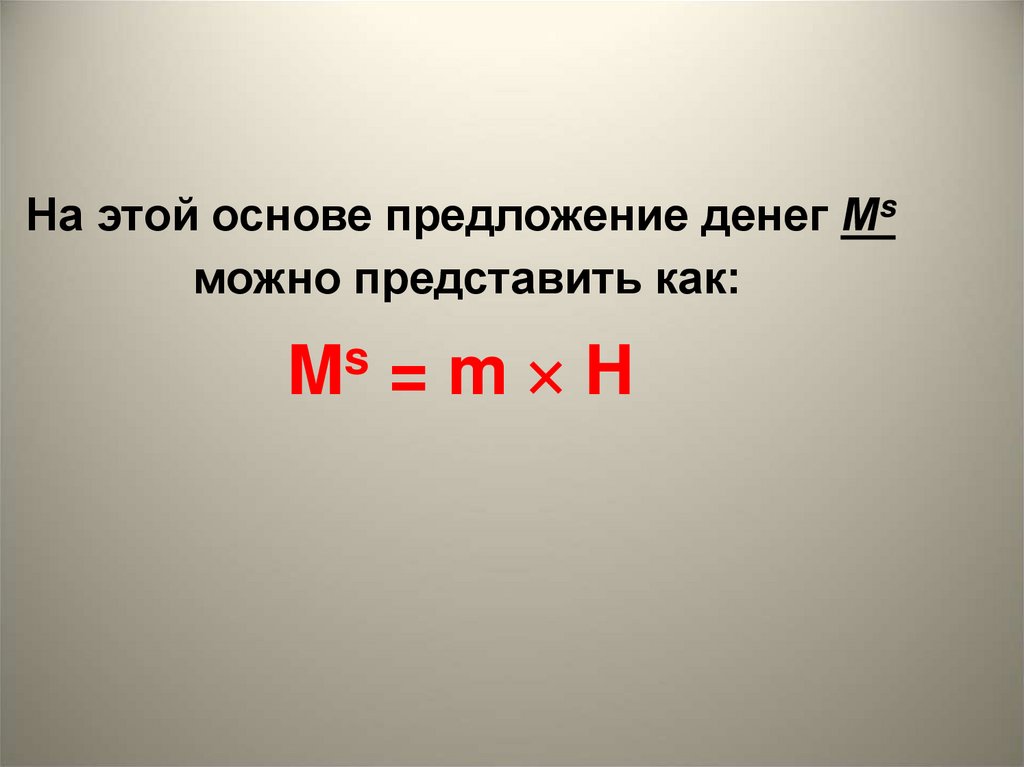

На этой основе предложение денег Мsможно представить как:

s

M =m H

48.

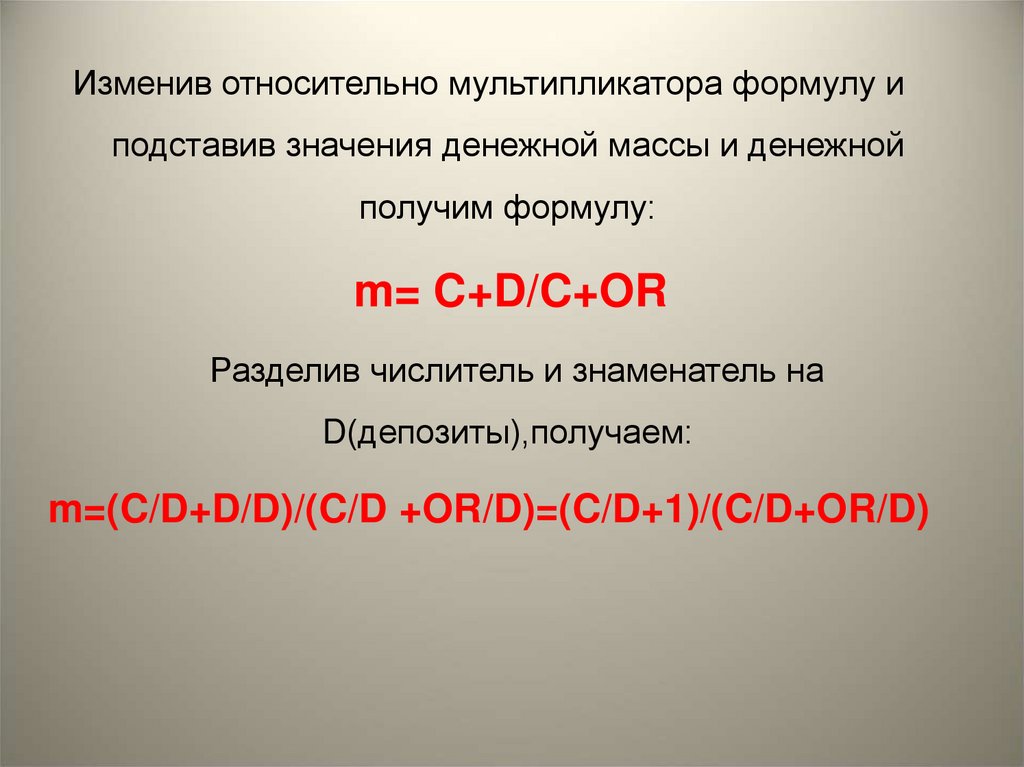

Изменив относительно мультипликатора формулу иподставив значения денежной массы и денежной

получим формулу:

m= C+D/C+OR

Разделив числитель и знаменатель на

D(депозиты),получаем:

m=(C/D+D/D)/(C/D +OR/D)=(C/D+1)/(C/D+OR/D)

49.

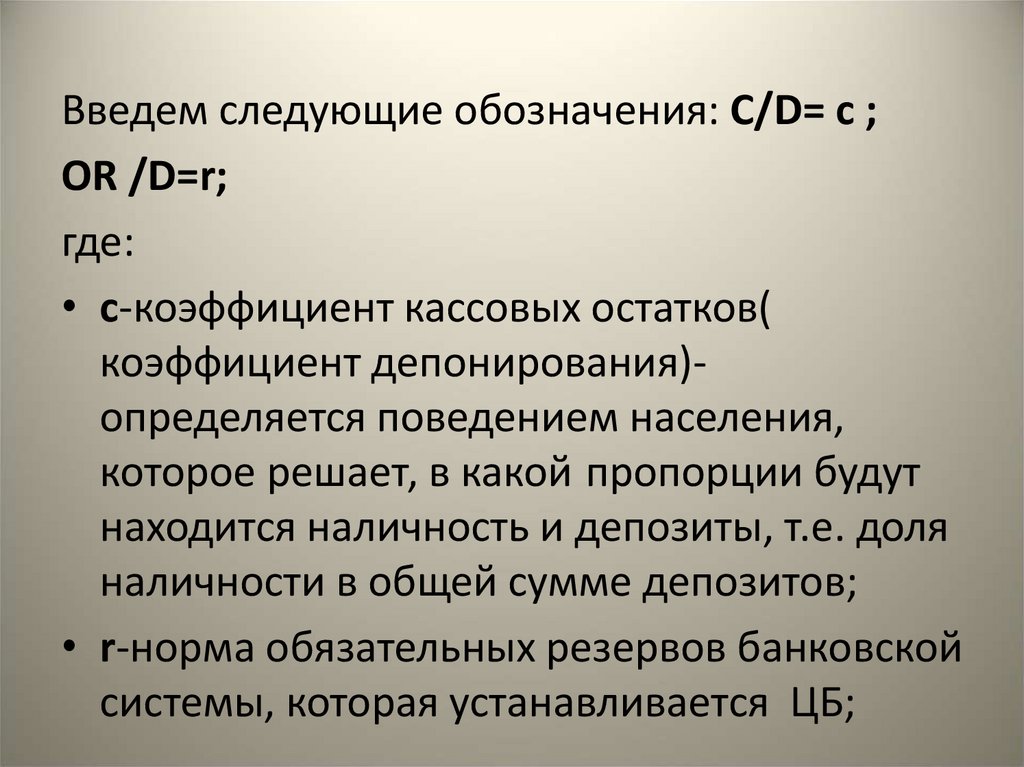

Введем следующие обозначения: C/D= c ;OR /D=r;

где:

• с-коэффициент кассовых остатков(

коэффициент депонирования)определяется поведением населения,

которое решает, в какой пропорции будут

находится наличность и депозиты, т.е. доля

наличности в общей сумме депозитов;

• r-норма обязательных резервов банковской

системы, которая устанавливается ЦБ;

50.

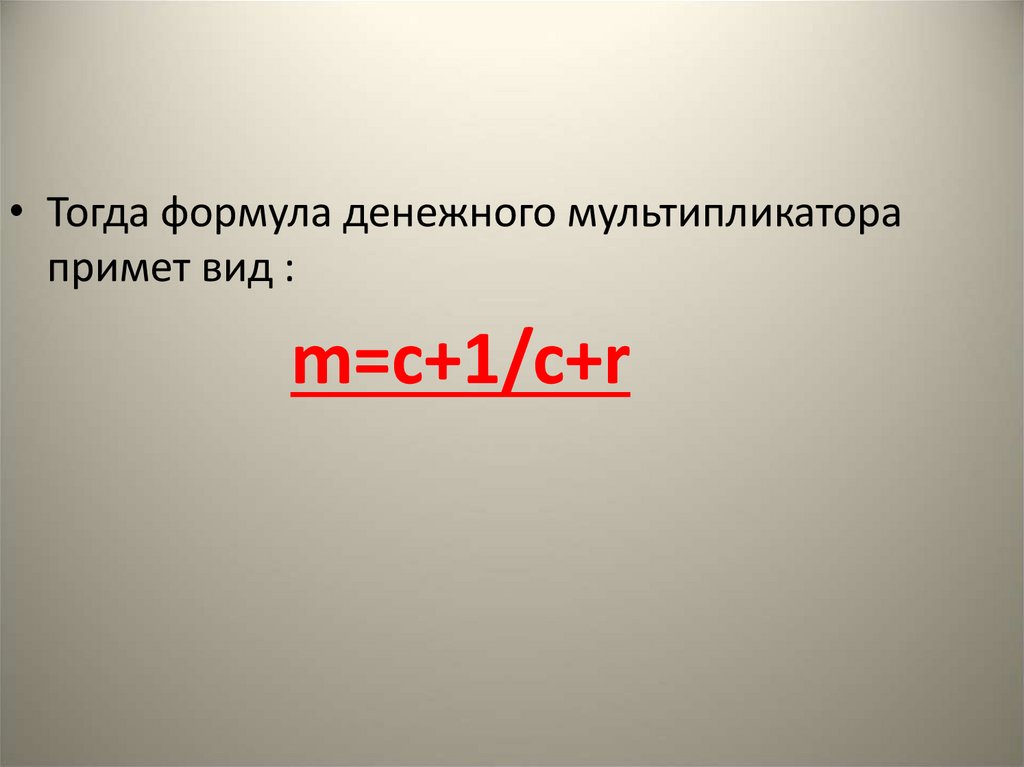

• Тогда формула денежного мультипликаторапримет вид :

m=c+1/c+r

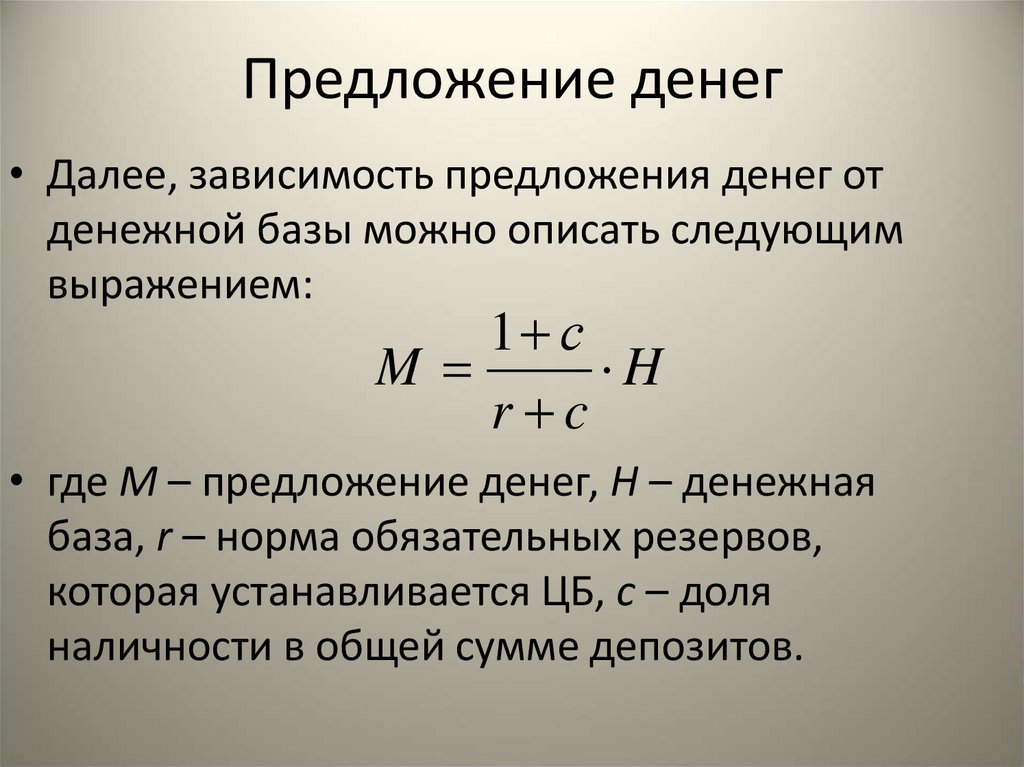

51. Предложение денег

• Далее, зависимость предложения денег отденежной базы можно описать следующим

выражением:

1 с

M

H

r c

• где М – предложение денег, Н – денежная

база, r – норма обязательных резервов,

которая устанавливается ЦБ, с – доля

наличности в общей сумме депозитов.

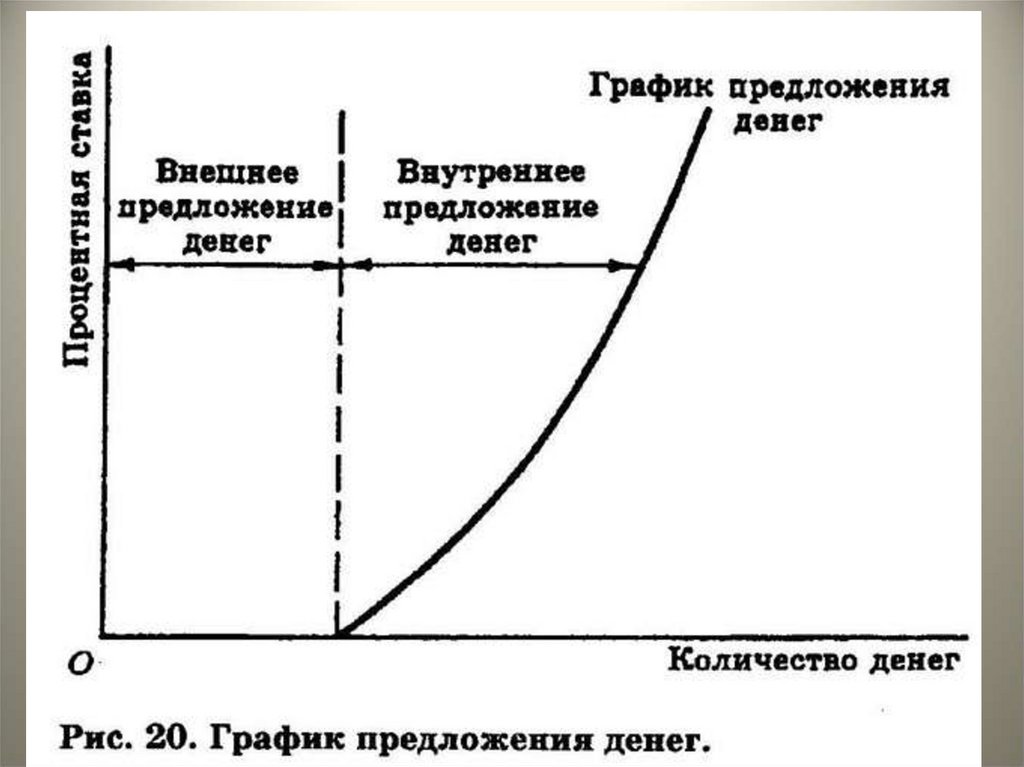

52. Предложение денег

• Предложение денег являетсяфункцией:

М = f (i, H, r)

• Вид кривой предложения денег связан

с типом проводимой монетарной

политики, которая определяет степень

зависимости предложения денег и

процентной ставки.

53.

54.

55. Кривая предложения денег

iM

M

H, r

M

56. 3. Спрос на деньги

3. СПРОС НА ДЕНЬГИ57. Спрос на деньги

• Спрос на деньги (Ld)понимается как желание

экономических субъектов

иметь в своем распоряжении

определенное количество

платежных средств.

58. Спрос на деньги в количественной теории денег

Спрос на деньги понимается как функциядохода и может быть представлен

уравнением обмена Фишера:

MV = PY,

где M – количество денег в обращении,

V – скорость обращения денег (количество

оборотов, которое делает в среднем за год

одна денежная единица),

Р – общий уровень цен (дефлятор ВВП),

Y – реальный ВВП

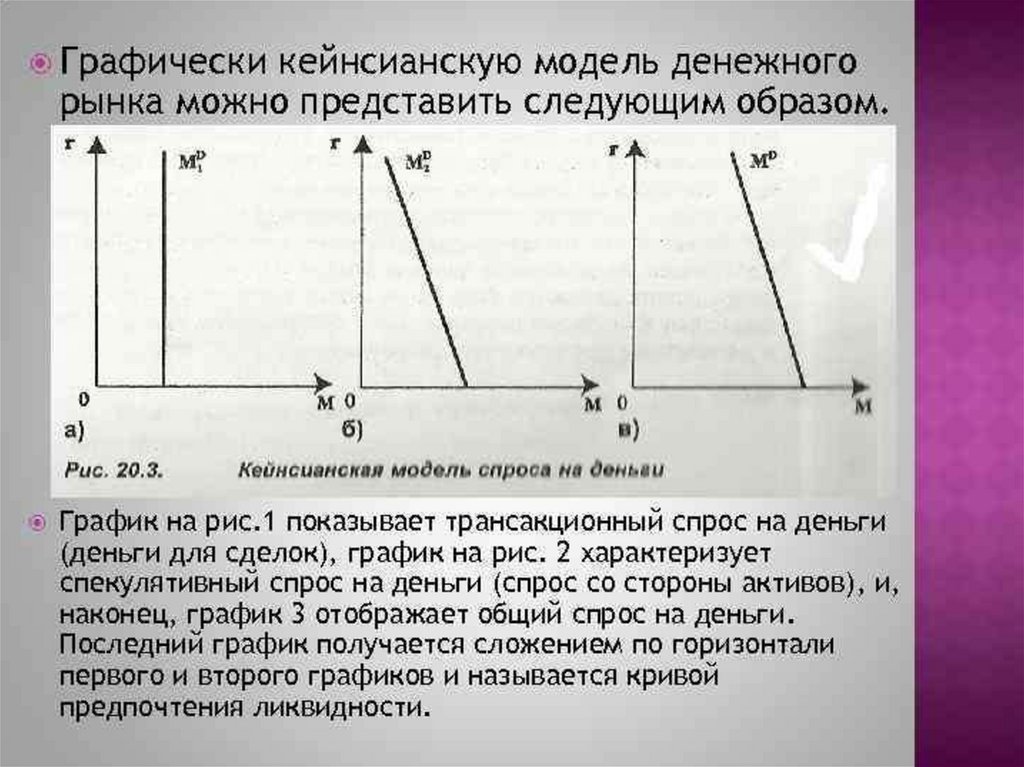

59. Кейнсианская теория спроса на деньги

В кейнсианской теории спроспонимается как предпочтение

ликвидности.

Мотивы хранения наличных денег:

1) трансакционный мотив хранения

денег;

2) мотив предосторожности;

3) спекулятивный мотив.

60. Мотивы хранения наличных денег

1) трансакционный мотив храненияденег - использование денег в

качестве средств платежа; зависит от

уровня дохода;

2) мотив предосторожности - для

обеспечения в будущем возможности

распоряжаться определенной частью

своих ресурсов в форме наличных

денег; зависит от уровня дохода;

61. Мотивы хранения наличных денег

3) спекулятивный мотив — мотивхранения денег, возникающий из

желания избежать потерь капитала,

вызываемых хранением активов в

форме облигаций в периоды

ожидаемого повышения норм

ссудного процента; зависит от

процентной ставки.

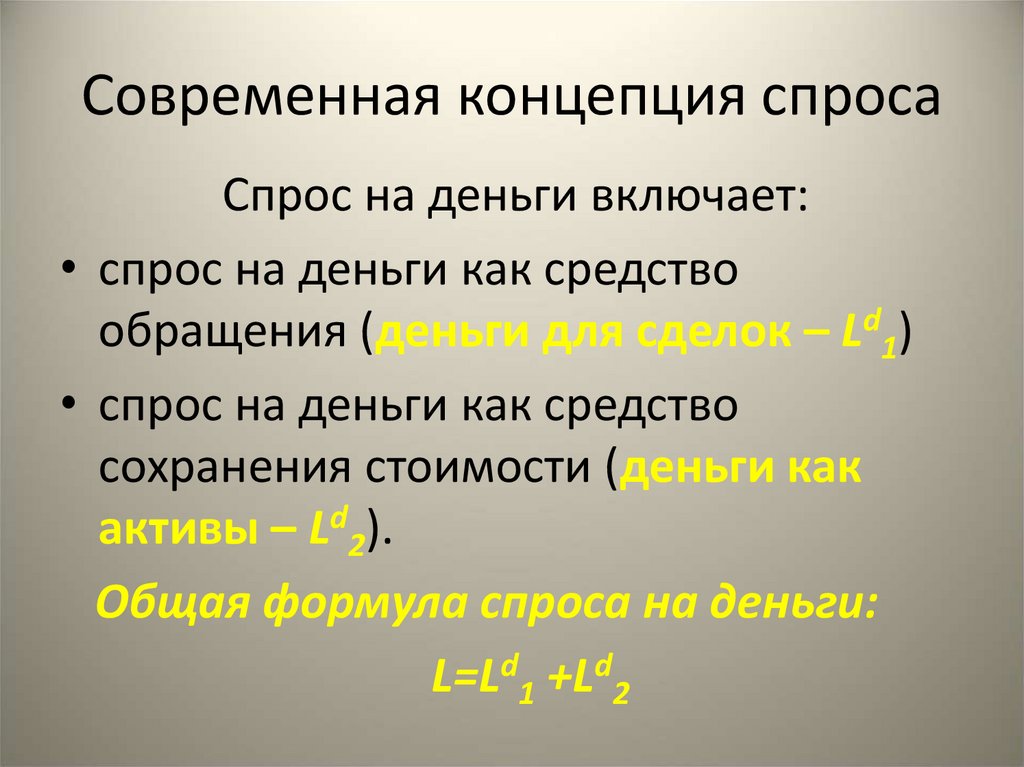

62. Современная концепция спроса

• Спрос на деньги рассматривается какформирование активов

экономического агента (портфеля).

Портфель-совокупность активов

экономического агента:

1)Наличные деньги

2)Депозиты

3)Ценные бумаги

63. Современная концепция спроса

• Общий спрос на деньгизависит:

• от уровня номинального ВНП

• от процентной ставки

• определяется величиной

денежных запасов

хозяйствующих субъектов.

64. Современная концепция спроса

Спрос на деньги включает:• спрос на деньги как средство

обращения (деньги для сделок – Ld1)

• спрос на деньги как средство

сохранения стоимости (деньги как

активы – Ld2).

Общая формула спроса на деньги:

L=Ld1 +Ld2

65.

66. 4. Равновесие на денежном рынке

4. РАВНОВЕСИЕ НА ДЕНЕЖНОМРЫНКЕ

67.

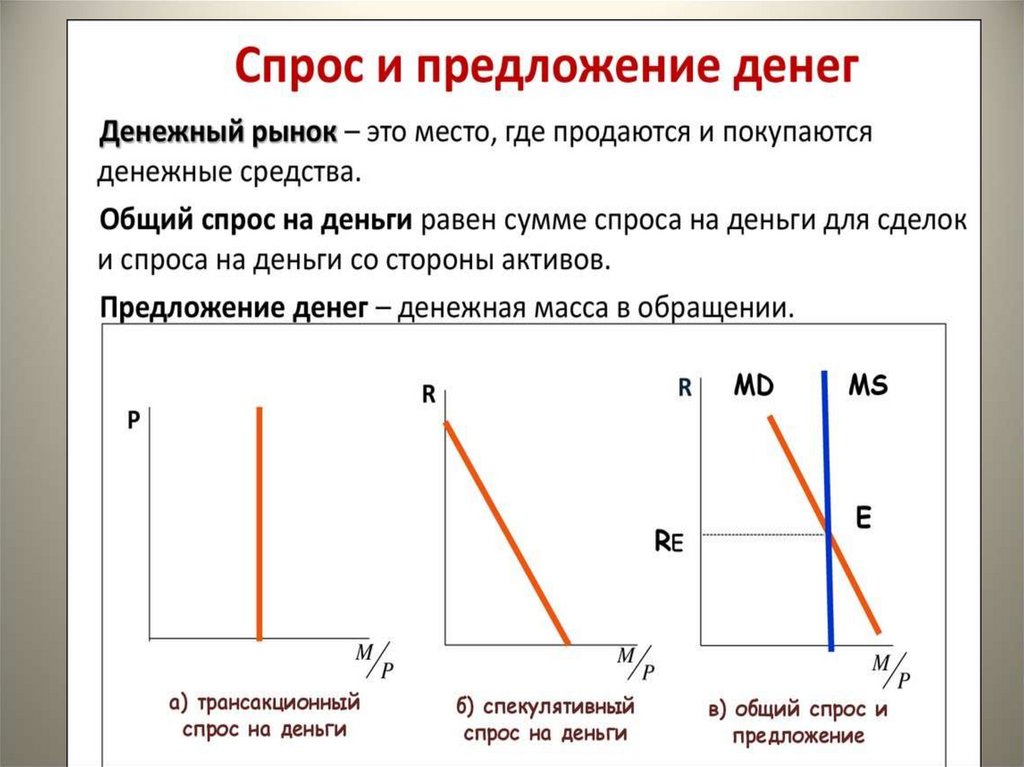

68. Равновесие на денежном рынке

Пересечение графиков денежногоспроса (Ld) и предложения денег

(MS) определяет равновесную

процентную ставку как цену

денег.

- это “цена”, которая взымается

за пользование деньгами.

69.

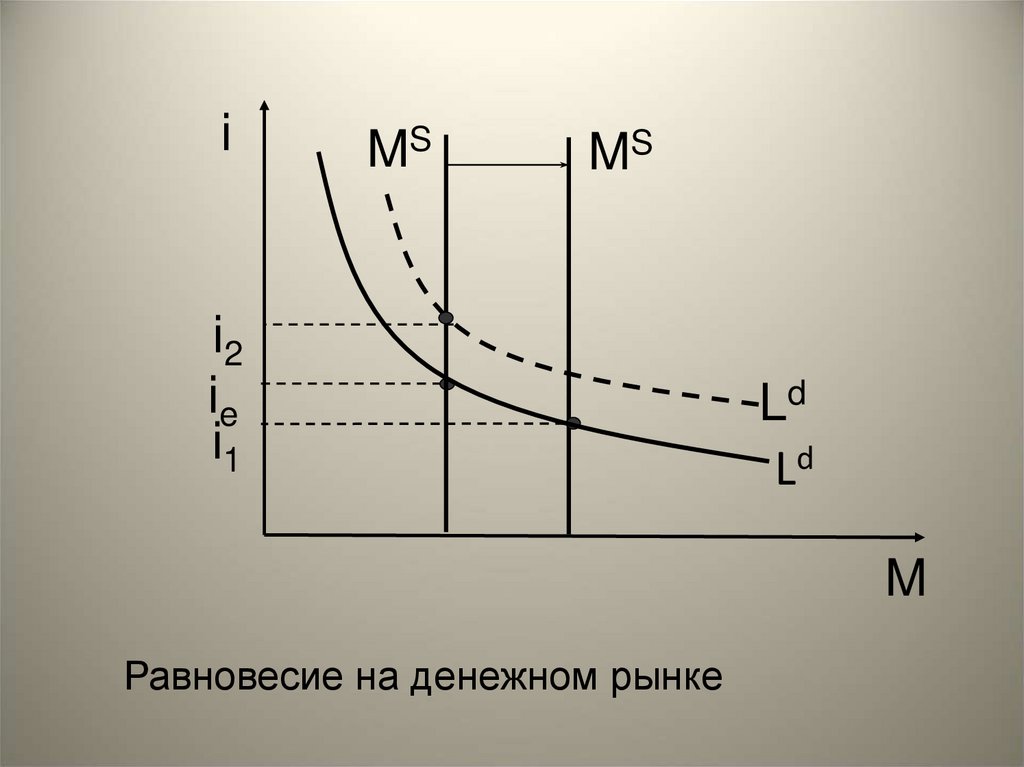

iMS

MS

i2

ie

i1

Ld

Ld

M

Равновесие на денежном рынке

70. Изменение равновесия на рынке денег

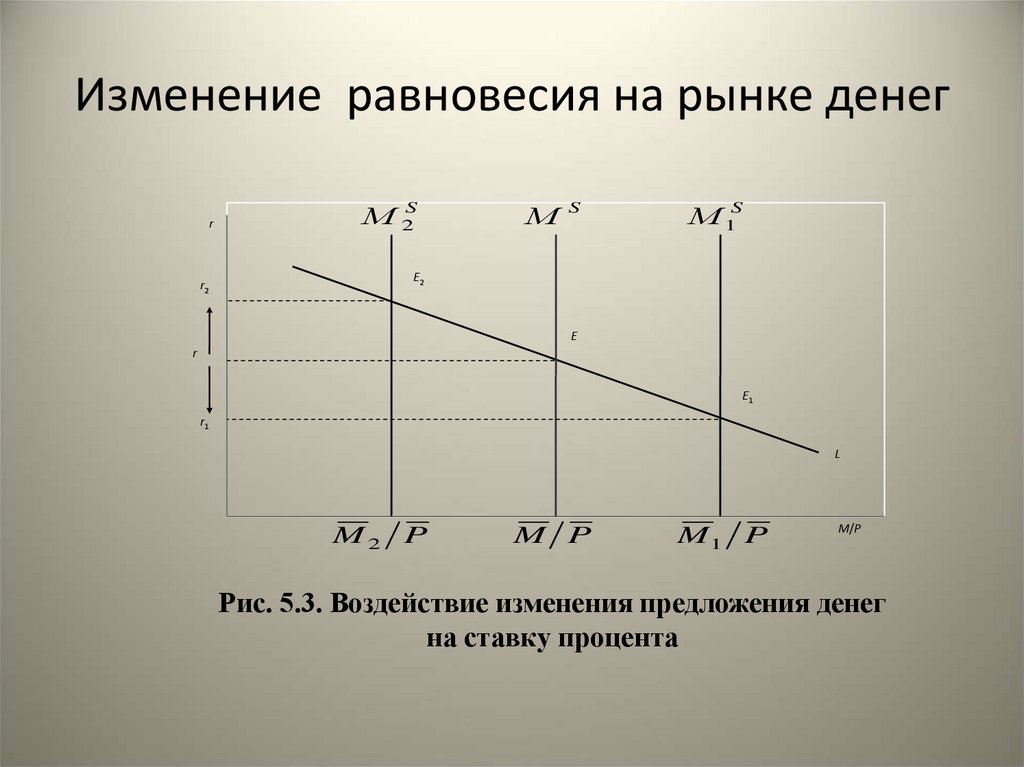

rr2

М 2S

МS

М 1S

E2

E

r

E1

r1

L

M2 P

M P

M1 P

M/P

Рис. 5.3. Воздействие изменения предложения денег

на ставку процента

71. Равновесие на денежном рынке

Нарушение равновесия на рынкеденег возможно как со стороны

денежного предложения, так и со

стороны спроса на деньги.

Равновесие на рынке денег

возобновляется благодаря

колебаниям ставки процента.

72. 5. Монетарная политика

5. МОНЕТАРНАЯ ПОЛИТИКА73. Монетарная (денежно-кредитная) политика

Монетарная политика – это политика по изменениюденежной массы в экономике.

Монетарная политика - один из четырех основных

макроэкономических инструментов, опирающийся на

способность денежно-кредитной системы влиять на

денежное предложение и, соответственно, на ставку

процента, а через нее на инвестиции и реальный

ВВП.

Монетарная политика — это политика государства,

воздействующая на количество денег в обращении с

целью обеспечения стабильности цен, полной

занятости населения и роста реального объема

производства.

Осуществляет монетарную политику Центральный банк.

74. Цели денежно-кредитной политики

Различают несколько видов целеймонетарной политики:

Генеральная цель-для долгосрочного

приода;

Промежуточные цели-для

краткосрочного периода;

Тактические цели-для текущей

ситуации.

75. Генеральная цель денежно-кредитной политики

Генеральная цель денежнокредитной политики• экономический рост;

• полная занятость;

• стабильность цен;

• устойчивый платежный баланс.

76. Промежуточные цели денежно-кредитной политики

Промежуточные цели денежнокредитной политики• денежная масса в экономике;

• процентная ставка;

• инфляция;

• курс национальной валюты.

77. Инструменты ДКП

• Изменение обязательнойрезервной нормы;

• Изменение учетной ставки;

• Операции на открытом рынке

(купля-продажа

государственных ценных бумаг

и иностранной валюты);

78. Изменение нормы обязательных резервов

ЦБ может воздействовать на величину банковскихрезервов путем изменения нормы обязательных

резервов. Повышение (снижение) нормы

обязательных резервов уменьшает (увеличивает)

денежный мультипликатор и ведет к сокращению

(расширению) денежной массы

79.

Выполнение резервных требований ЦБ означает длякоммерческих

банков

«замораживание»

средств,

сказывающееся на их деятельности в условиях высокой

инфляции. Даже незначительные колебания норм

обязательных

резервов

вызывают

существенные

изменения в объеме кредитных операций. Нормы

обязательного резервирования используются ЦБ для

долгосрочного регулирования деятельности коммерческих

банков и пересматриваются, как правило, редко – раз в

несколько лет (сила воздействия через денежный

мультипликатор значительна).

Нормативы обязательных резервов кредитных организаций представлены на

сайте Центрального банка РФ [Электронный ресурс]. Режим доступа:

http://www.cbr.ru;

http://www.cbr.ru/statistics/print.asp?file=credit_statistics/require_res.htm.

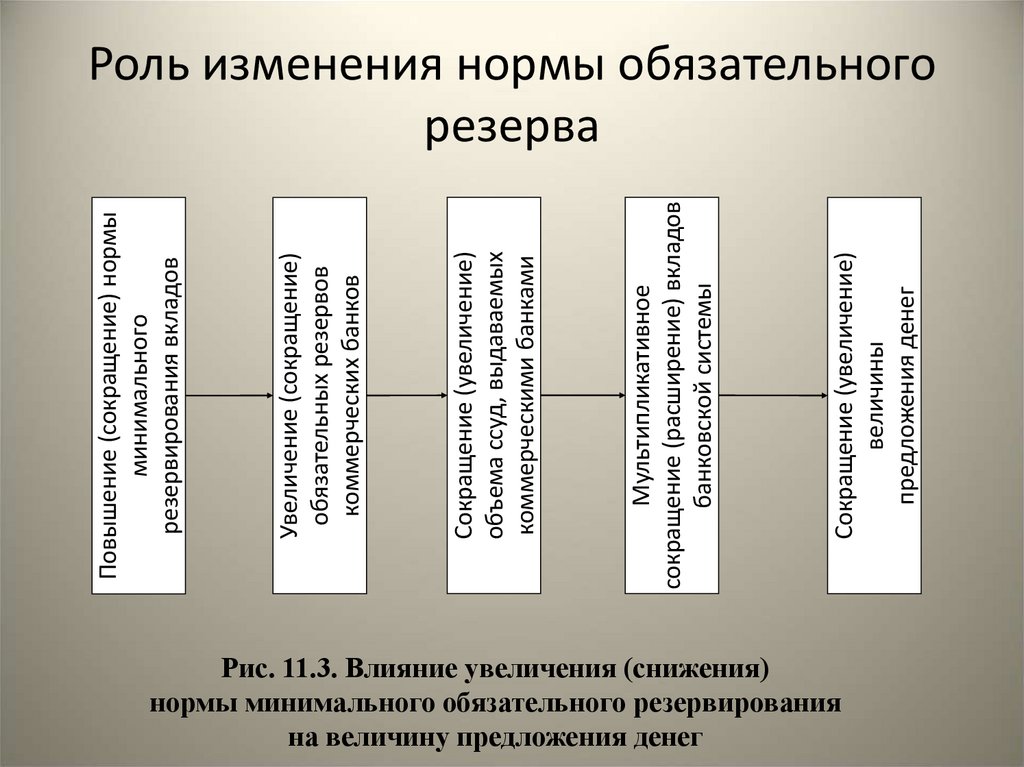

80. Роль изменения нормы обязательного резерва

Сокращение (увеличение)величины

предложения денег

Мультипликативное

сокращение (расширение) вкладов

банковской системы

Сокращение (увеличение)

объема ссуд, выдаваемых

коммерческими банками

Увеличение (сокращение)

обязательных резервов

коммерческих банков

Повышение (сокращение) нормы

минимального

резервирования вкладов

Роль изменения нормы обязательного

резерва

Рис. 11.3. Влияние увеличения (снижения)

нормы минимального обязательного резервирования

на величину предложения денег

81. Учетная ставка процента

Учетная ставка – это процентная ставка,которую устанавливает ЦБ по кредитам,

выдаваемым коммерческим банкам. Изменение

учетной ставки процента состоит в

регулировании ее размеров. Коммерческие

банки осуществляют заимствования под залог

собственных долговых обязательств.

Средством обеспечения получаемых ссуд могут быть ценные бумаги или учет векселей,

который в настоящее время не актуален.

82.

Назначая единую учетную ставку, ЦБ определяет тем самымее низшую границу. В России это – ставка рефинансирования, а сегодняключевая ставка Банка России, в Великобритании – банковская ставка, в

Германии – ломбардная ставка, в США – учетная ставка. Размер ставки

рефинансирования ЦБ РФ постоянно изменяется. Динамика ставки

рефинансирования ЦБ РФ представлена на сайте Центрального банка России

[Электронный

ресурс].

Режим

доступа:

http://www.cbr.ru;http://www.cbr.ru/statistics/print.asp?file=credit_statistics/refinancing_

rates.htm

Если ЦБ поднимает ставку по кредитам, то коммерческие

банки сокращают объем заимствований, а значит, снижаются

резервы, повышаются процентные ставки, сокращаются кредиты,

предоставляемые ими, и наоборот, если ЦБ ставку снижает.

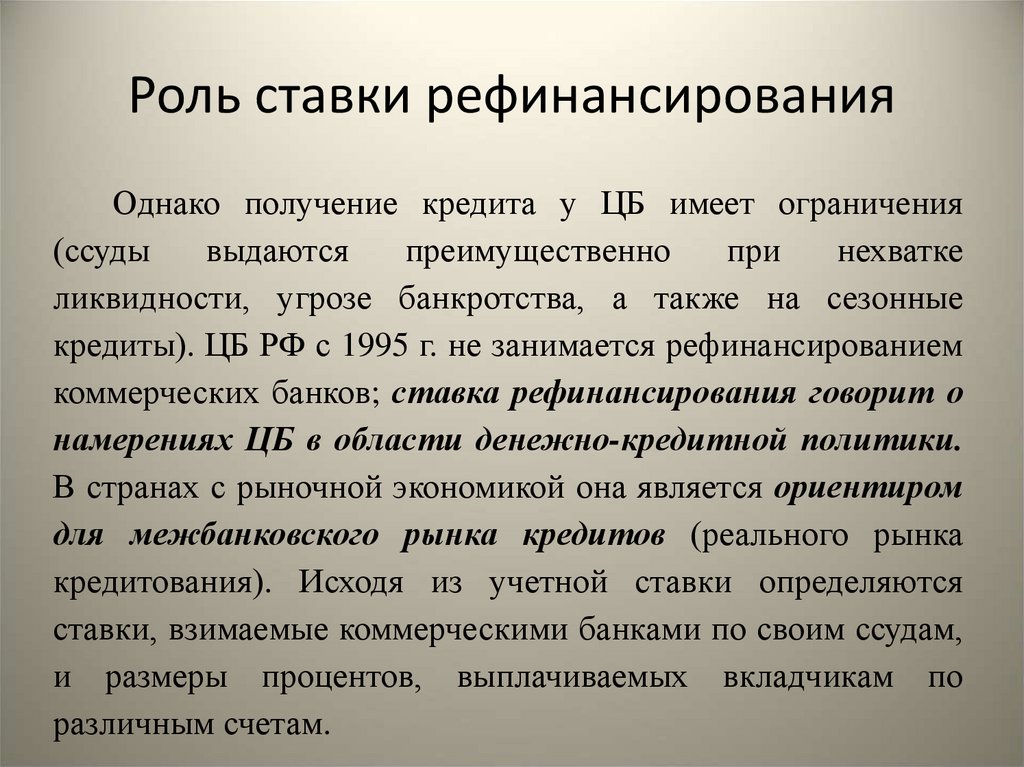

83. Роль ставки рефинансирования

Однако получение кредита у ЦБ имеет ограничения(ссуды

выдаются

преимущественно

при

нехватке

ликвидности, угрозе банкротства, а также на сезонные

кредиты). ЦБ РФ с 1995 г. не занимается рефинансированием

коммерческих банков; ставка рефинансирования говорит о

намерениях ЦБ в области денежно-кредитной политики.

В странах с рыночной экономикой она является ориентиром

для межбанковского рынка кредитов (реального рынка

кредитования). Исходя из учетной ставки определяются

ставки, взимаемые коммерческими банками по своим ссудам,

и размеры процентов, выплачиваемых вкладчикам по

различным счетам.

84.

Рис. 11.1. Влияние повышения (снижения)ставки рефинансирования на величину предложения денег

Снижение (увеличение)

величины

предложения денег

Мультипликативное

сокращение

(расширение) вкладов

банковской системы

Уменьшение

(увеличение) объема

ссуд, выдаваемых

коммерческими

банками

Сокращение

(увеличение)

избыточных резервов

коммерческих банков

Сокращение

(увеличение)

объема займов

у центрального банка

Увеличение (снижение)

ставки

рефинансирования

85. Операции на открытом рынке

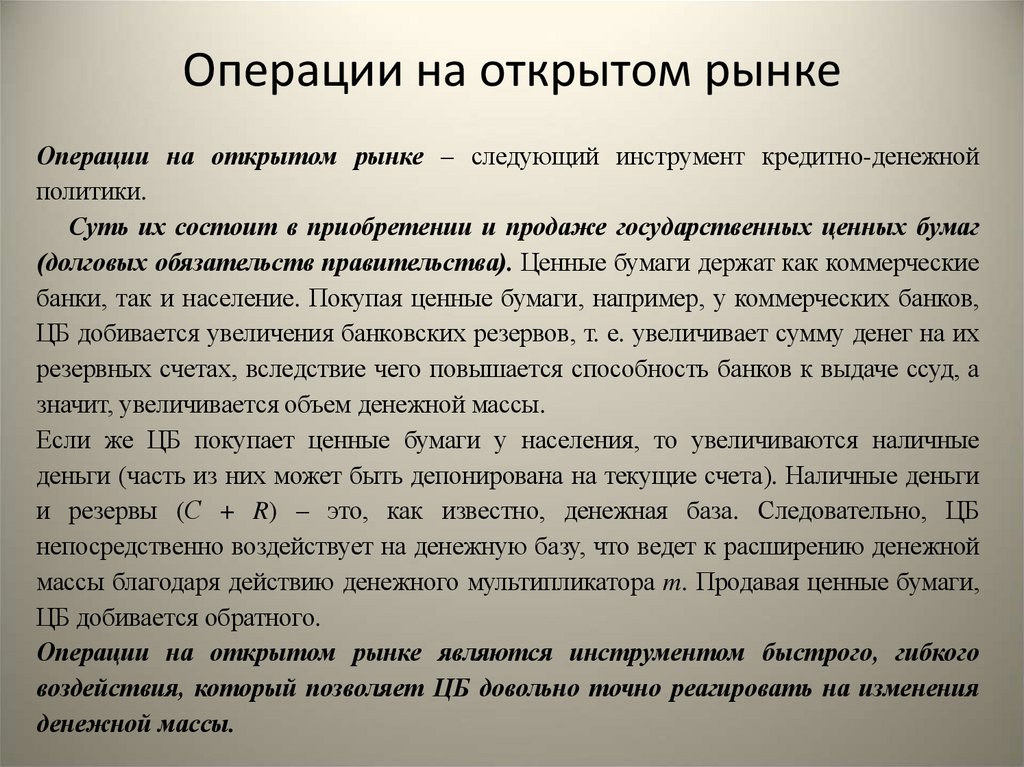

Операции на открытом рынке – следующий инструмент кредитно-денежнойполитики.

Суть их состоит в приобретении и продаже государственных ценных бумаг

(долговых обязательств правительства). Ценные бумаги держат как коммерческие

банки, так и население. Покупая ценные бумаги, например, у коммерческих банков,

ЦБ добивается увеличения банковских резервов, т. е. увеличивает сумму денег на их

резервных счетах, вследствие чего повышается способность банков к выдаче ссуд, а

значит, увеличивается объем денежной массы.

Если же ЦБ покупает ценные бумаги у населения, то увеличиваются наличные

деньги (часть из них может быть депонирована на текущие счета). Наличные деньги

и резервы (С + R) – это, как известно, денежная база. Следовательно, ЦБ

непосредственно воздействует на денежную базу, что ведет к расширению денежной

массы благодаря действию денежного мультипликатора m. Продавая ценные бумаги,

ЦБ добивается обратного.

Операции на открытом рынке являются инструментом быстрого, гибкого

воздействия, который позволяет ЦБ довольно точно реагировать на изменения

денежной массы.

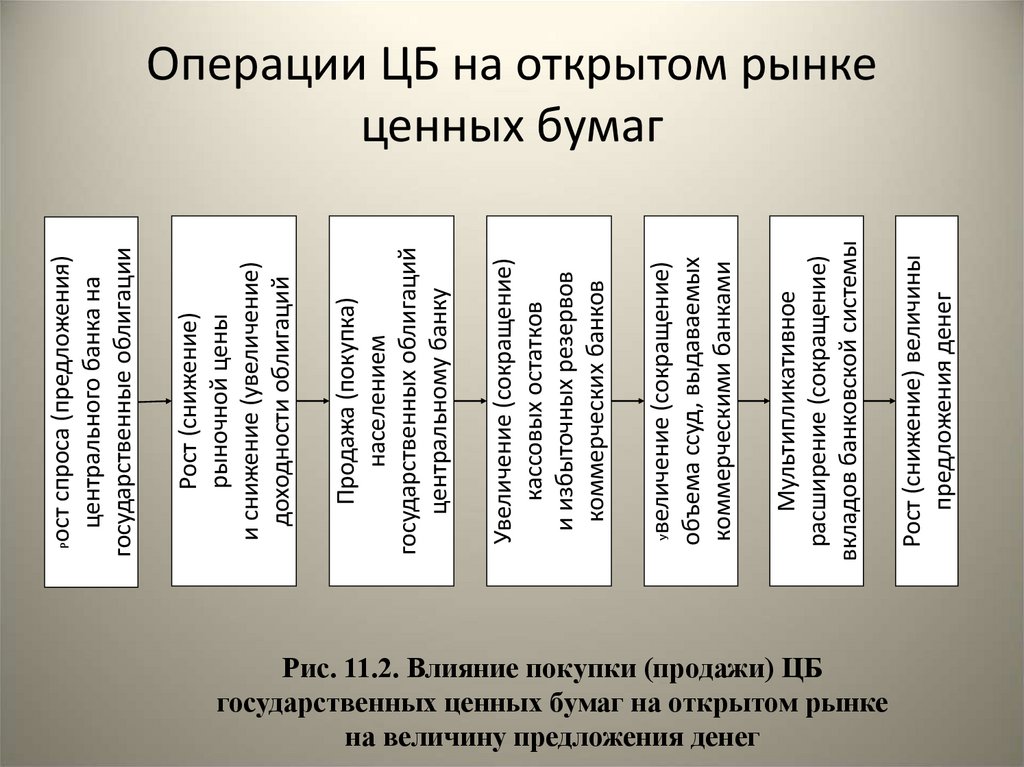

86. Операции ЦБ на открытом рынке ценных бумаг

Рис. 11.2. Влияние покупки (продажи) ЦБгосударственных ценных бумаг на открытом рынке

на величину предложения денег

Рост (снижение) величины

предложения денег

Мультипликативное

расширение (сокращение)

вкладов банковской системы

У

величение (сокращение)

объема ссуд, выдаваемых

коммерческими банками

Увеличение (сокращение)

кассовых остатков

и избыточных резервов

коммерческих банков

Продажа (покупка)

населением

государственных облигаций

центральному банку

Рост (снижение)

рыночной цены

и снижение (увеличение)

доходности облигаций

ост спроса (предложения)

центрального банка на

государственные облигации

Р

Операции ЦБ на открытом рынке

ценных бумаг

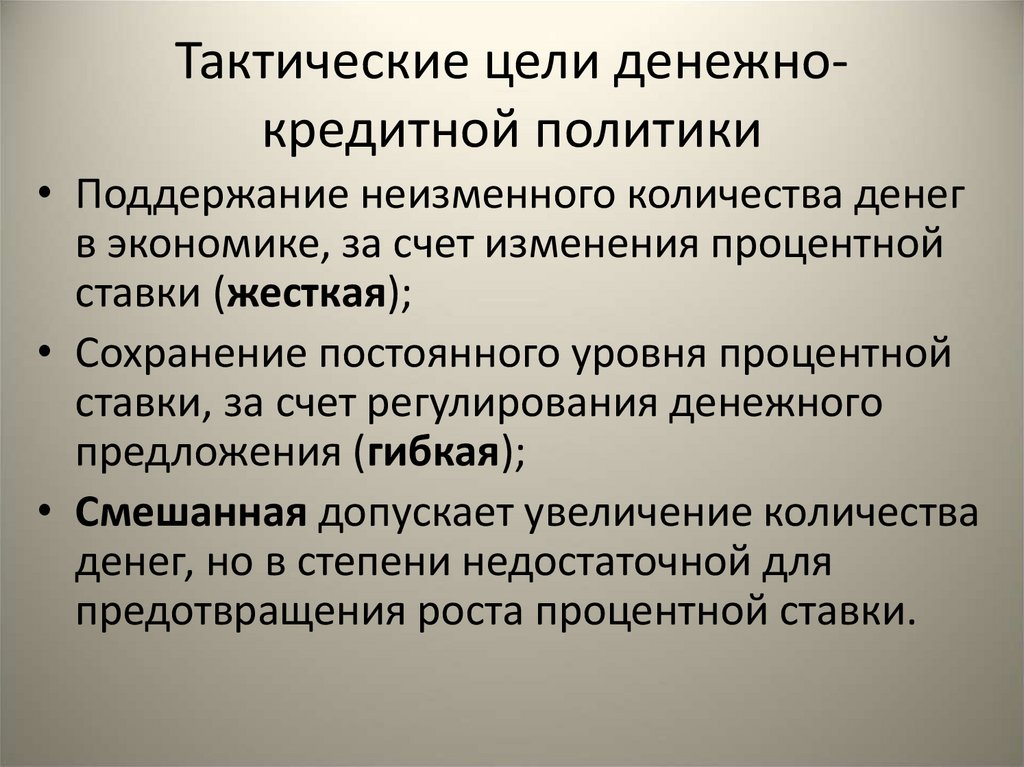

87. Тактические цели денежно-кредитной политики

Тактические цели денежнокредитной политики• Поддержание неизменного количества денег

в экономике, за счет изменения процентной

ставки (жесткая);

• Сохранение постоянного уровня процентной

ставки, за счет регулирования денежного

предложения (гибкая);

• Смешанная допускает увеличение количества

денег, но в степени недостаточной для

предотвращения роста процентной ставки.

88. Виды монетарной политики

• Выделяют два основных типаденежно-кредитной

политики:

1. Политика «дешевых

денег»

2. Политика «дорогих денег»

89. Политика «дешевых денег»

• Направлена на увеличение денежногопредложения и стимулирование кредита

(кредитная экспансия).

• С этой целью в определенной комбинации

будут предприняты следующие действия:

покупка государственных ценных бумаг на

открытом рынке, понижение резервной

нормы или учетной ставки.

• В результате увеличатся свободные резервы

КБ, что понизит процентную ставку, вызывая

рост инвестиций и ЧНП.

90. Политика «дорогих денег»

• направлена на сдерживание и ограничениеденежного предложения и кредита (кредитная

рестрикция), т. е. понижает доступность кредита

и увеличивает его издержки.

• будут предприняты следующие действия:

продажа государственных ценных бумаг на

открытом рынке, увеличение резервной нормы

или повышение учетной ставки.

• В результате денежное предложение сократится,

повысится процентная ставка, сократится объем

инвестиций, совокупные расходы и ЧНП.

91. Вывод

• если равновесному НП сопутствуетзначительная безработица и

недоиспользование мощностей,

необходимо расширять предложение

денег – проводить политику «дешевых

денег».

• если же равновесный НП порождает

инфляцию спроса, то эффективна

политика «дорогих денег» – снижение

предложения денег.

92.

• В реальной жизни эффективность денежнокредитной политики снижается. Это можетпроисходить в следующих случаях:

• 1) если избыточные резервы не могут

использоваться банками для расширения

предложения денег;

• 2) если изменение денежного предложения

может быть частично компенсировано

изменением скорости обращения денег;

• 3) если спрос на деньги эластичнее спроса на

инвестиции.

![Структура денежной массы России (в млрд. и % к предыдущему году ) данные Банка России [Электронный ресурс] // http://www.cbr.ru Структура денежной массы России (в млрд. и % к предыдущему году ) данные Банка России [Электронный ресурс] // http://www.cbr.ru](https://cf5.ppt-online.org/files5/slide/1/120ilwkLVSn5tezc79PfgHEhjGKNFMWIpADRB3/slide-21.jpg)

finance

finance