Similar presentations:

Маркетплейсы: особенности налогообложения

1.

Маркетплейсы:особенности

налогообложения

2.

ПланФормы ведения деятельности

Системы налогообложения

3.

В какой формесобственности вести

бизнес?

Юридическое лицо (ООО, АО)

ИП

Плательщик НПД

4.

Плюсы и минусыПлательщик НПД: может продавать только товары собственного

производства

Налоговые ставки: 4% и 6%

Юридические лица

Индивидуальные предприниматели

5.

Отличия ИП и ЮЛИП нельзя продать как бизнес

Если в бизнесе несколько человек

Административная ответственность – ИП как должностные лица, если не

оговорена отдельная ответственность для ИП

ИП не обязан вести бухгалтерский учет, сдавать бухгалтерскую

отчетность

ИП проще прекратить деятельность

С ООО сложнее и дороже забрать свои деньги (дивиденды)

У ИП есть фиксированные страховые взносы за себя

5

6.

ОКВЭД47.91 «Торговля розничная по почте или по информационнокоммуникационной сети интернет»

47.19 «Торговля розничная прочая в неспециализированных магазинах»

Штраф за отсутствие ОКВЭДа. Статья 14.25 КоАП РФ - 5 000 рублей.

Льготы

7.

Системы налогообложенияИП

ЮЛ

ОСН: НДФЛ

ОСН: Налог на прибыль

УСН: Объект – Доходы, Объект –

Доходы минус расходы

УСН: Объект – Доходы, Объект –

Доходы минус расходы

ПСН: для отдельных видов

деятельности

НПД: для физических лиц как

зарегистрированных в качестве

ИП, так и без регистрации

8.

ПСНПрименяется только для определённых видов деятельности

На данный момент ПСН предусмотрена только для розничной торговли

9.

Общая система налогообложенияНовый бизнес: забыли перейти на УСН, добровольно решили применять

ОСН

Действующий бизнес: добровольно решили работать на ОСН, слетели со

спец режима

Добровольное решение:

Заранее понимаем, что не хватит лимитов

Контрагент требует

10.

Общая система налогообложенияИП: НДФЛ – 13%

ЮЛ: Налог на прибыль – 20%

НДС – 20%

Открытый перечень расходов

11.

Упрощенная системаналогообложения

Доходы

Ставка 6%

Доходы минус расходы

Ставка от 5 до 15%

Закрытый перечень расходов

12.

УСН - ДоходыЕсли нет документов на расходы

Если предприниматель не хочет «заморачиваться» с бюрократией

Плюс – менее трудозатратна

Отслеживаем только отчеты о продажах

13.

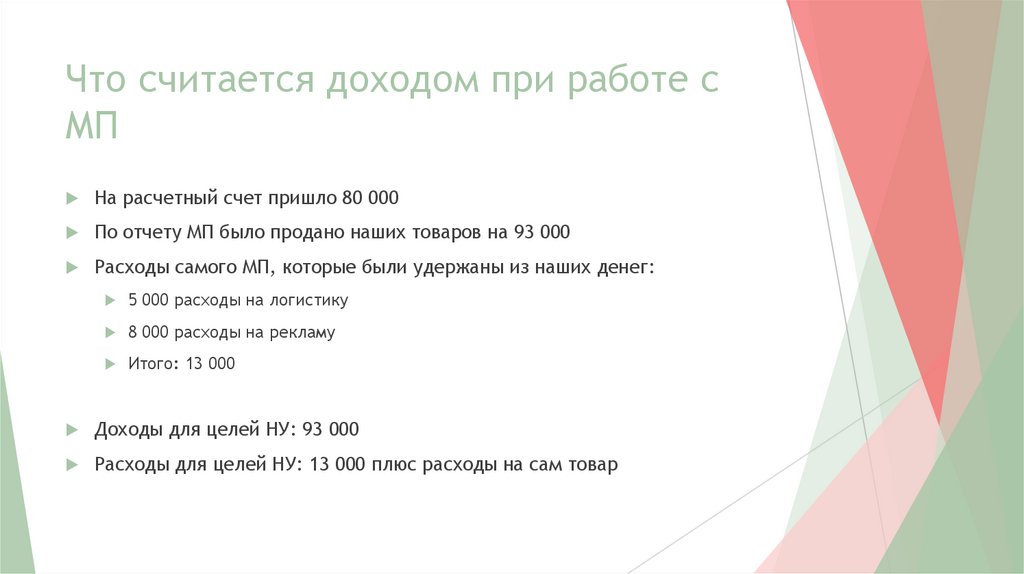

Что считается доходом при работе сМП

На расчетный счет пришло 80 000

По отчету МП было продано наших товаров на 93 000

Расходы самого МП, которые были удержаны из наших денег:

5 000 расходы на логистику

8 000 расходы на рекламу

Итого: 13 000

Доходы для целей НУ: 93 000

Расходы для целей НУ: 13 000 плюс расходы на сам товар

14.

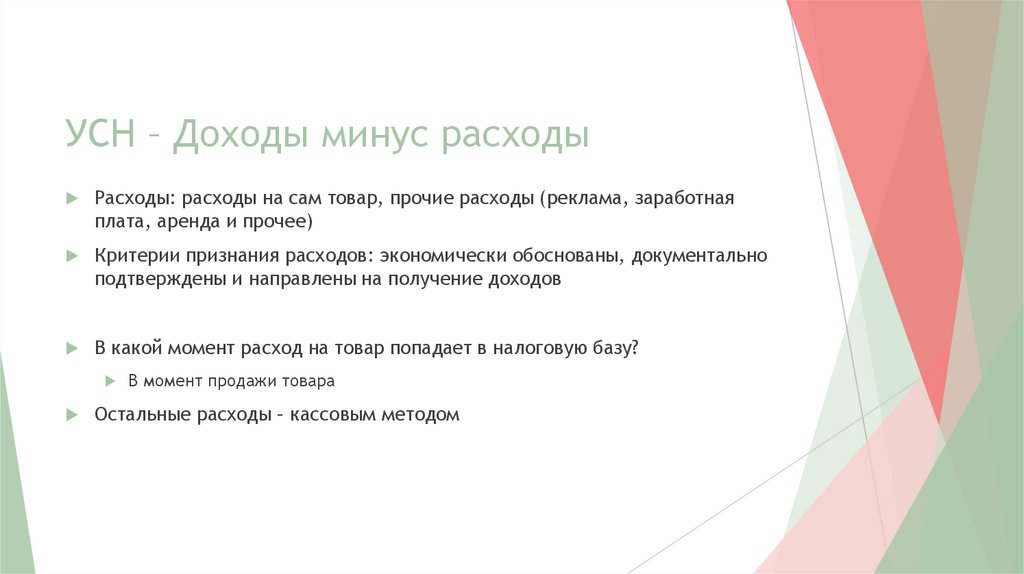

УСН – Доходы минус расходыРасходы: расходы на сам товар, прочие расходы (реклама, заработная

плата, аренда и прочее)

Критерии признания расходов: экономически обоснованы, документально

подтверждены и направлены на получение доходов

В какой момент расход на товар попадает в налоговую базу?

В момент продажи товара

Остальные расходы – кассовым методом

15.

УСН - СравнениеПоказатели

Доходы

Расходы

Ставка:

Налог:

Доходы

3 500

6%

210

Д-Р

3 500

500

15%

450

16.

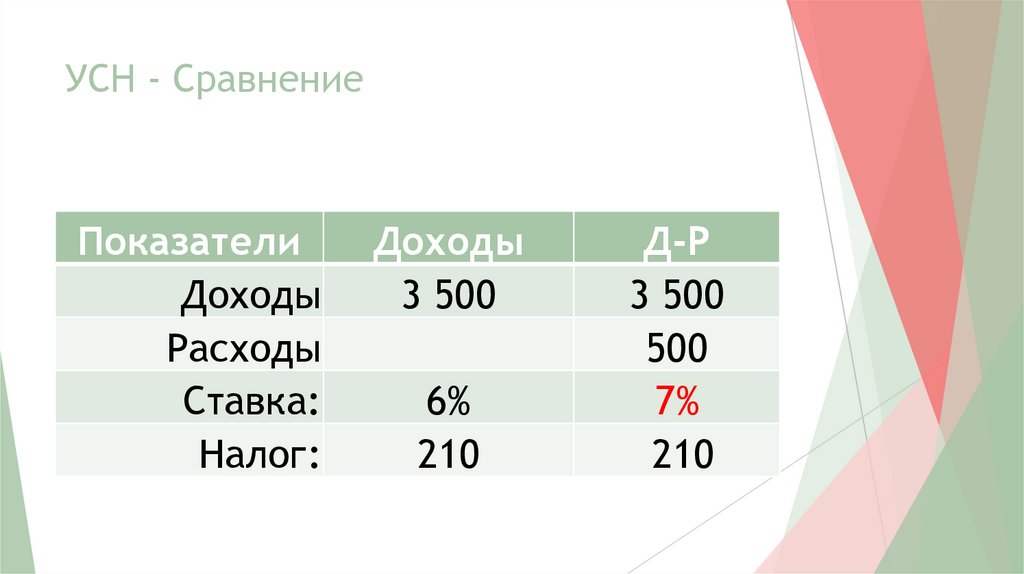

УСН - СравнениеПоказатели

Доходы

Расходы

Ставка:

Налог:

Доходы

3 500

6%

210

Д-Р

3 500

500

7%

210

17.

УСН - СравнениеПоказатели

Доходы

Расходы

Ставка:

Налог:

Доходы

3 500

6%

210

Д-Р

3 500

2 000

15%

225

18.

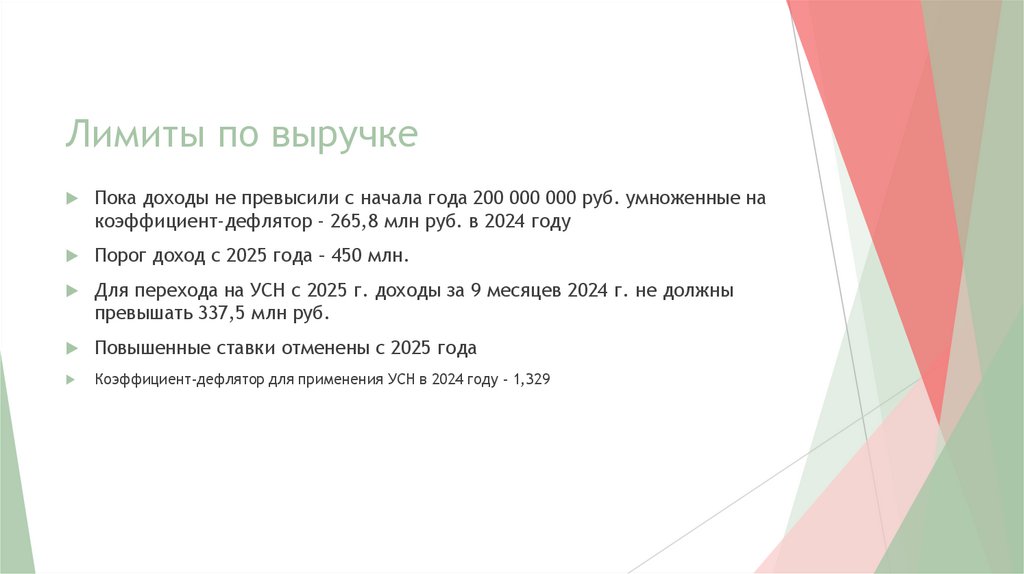

Лимиты по выручкеПока доходы не превысили с начала года 200 000 000 руб. умноженные на

коэффициент-дефлятор - 265,8 млн руб. в 2024 году

Порог доход с 2025 года – 450 млн.

Для перехода на УСН с 2025 г. доходы за 9 месяцев 2024 г. не должны

превышать 337,5 млн руб.

Повышенные ставки отменены с 2025 года

Коэффициент-дефлятор для применения УСН в 2024 году - 1,329

19.

Общий режимПомимо расходов нужно еще посчитать НДС.

Есть ли «вычеты»?

20.

Если нет документов на расходыНе сможем учесть в расходах для НУ

21.

Если нет документов на расходыСтатья 16.1. Незаконное перемещение через таможенную границу

Таможенного союза товаров и (или) транспортных средств международной

перевозки

влечет наложение административного штрафа на граждан и юридических

лиц в размере от одной второй до трехкратного размера стоимости

товаров и (или) транспортных средств, явившихся предметами

административного правонарушения, с их конфискацией или без таковой

либо конфискацию предметов административного правонарушения; на

должностных лиц - от десяти тысяч до двадцати тысяч рублей.

22.

КоАПСтатья 16.2. Недекларирование либо недостоверное декларирование товаров

влечет наложение административного штрафа на граждан и юридических

лиц в размере от одной второй до двукратного размера стоимости

товаров, явившихся предметами административного правонарушения, с

их конфискацией или без таковой либо конфискацию предметов

административного правонарушения; на должностных лиц - от десяти

тысяч до двадцати тысяч рублей.

23.

УК РФСтатья 193.1. Совершение валютных операций по переводу денежных

средств в иностранной валюте или валюте Российской Федерации на счета

нерезидентов с использованием подложных документов

наказывается штрафом в размере от двухсот тысяч до пятисот тысяч

рублей или в размере заработной платы или иного дохода осужденного за

период от одного года до трех лет, либо принудительными работами на

срок до трех лет, либо лишением свободы на срок до трех лет.

24.

ИтогиАнализируем региональные ставки по УСН

Анализируем какие есть расходы и что с «входным» НДС

finance

finance law

law