Similar presentations:

НДФЛ-особенности по выплатам заграничным удаленщикам и физлицам по ГПД. НДФЛ с доходов заграничных удаленщиков

1.

НДФЛ-особенности по выплатам заграничным удаленщикам и физлицам по ГПДНДФЛ с доходов заграничных удаленщиков

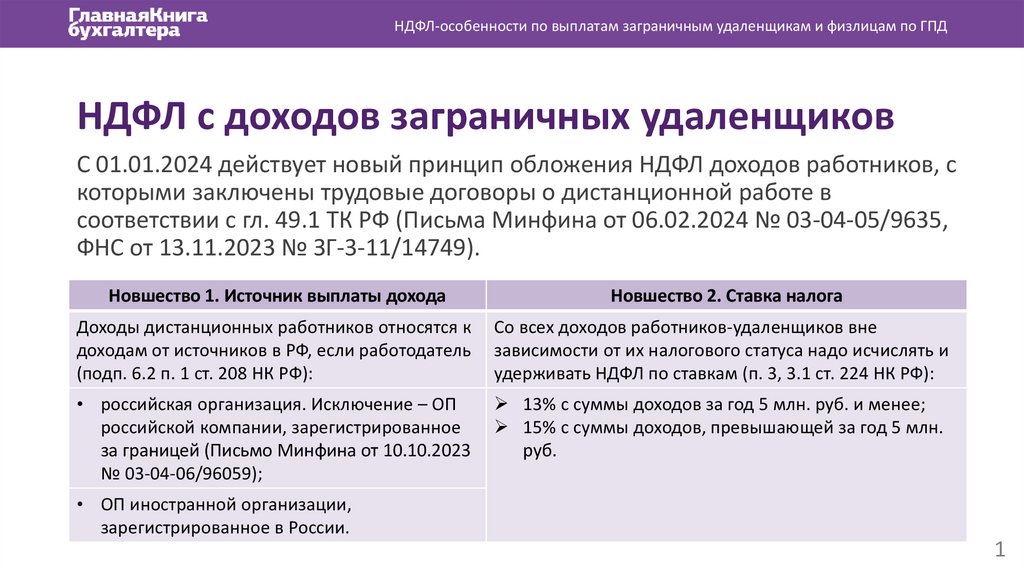

С 01.01.2024 действует новый принцип обложения НДФЛ доходов работников, с

которыми заключены трудовые договоры о дистанционной работе в

соответствии с гл. 49.1 ТК РФ (Письма Минфина от 06.02.2024 № 03-04-05/9635,

ФНС от 13.11.2023 № ЗГ-3-11/14749).

Новшество 1. Источник выплаты дохода

Новшество 2. Ставка налога

Доходы дистанционных работников относятся к

доходам от источников в РФ, если работодатель

(подп. 6.2 п. 1 ст. 208 НК РФ):

Со всех доходов работников-удаленщиков вне

зависимости от их налогового статуса надо исчислять и

удерживать НДФЛ по ставкам (п. 3, 3.1 ст. 224 НК РФ):

• российская организация. Исключение – ОП

российской компании, зарегистрированное

за границей (Письмо Минфина от 10.10.2023

№ 03-04-06/96059);

13% с суммы доходов за год 5 млн. руб. и менее;

15% с суммы доходов, превышающей за год 5 млн.

руб.

• ОП иностранной организации,

зарегистрированное в России.

1

2.

НДФЛ-особенности по выплатам заграничным удаленщикам и физлицам по ГПДНДФЛ-обязанности для работодателей с 2024 года:

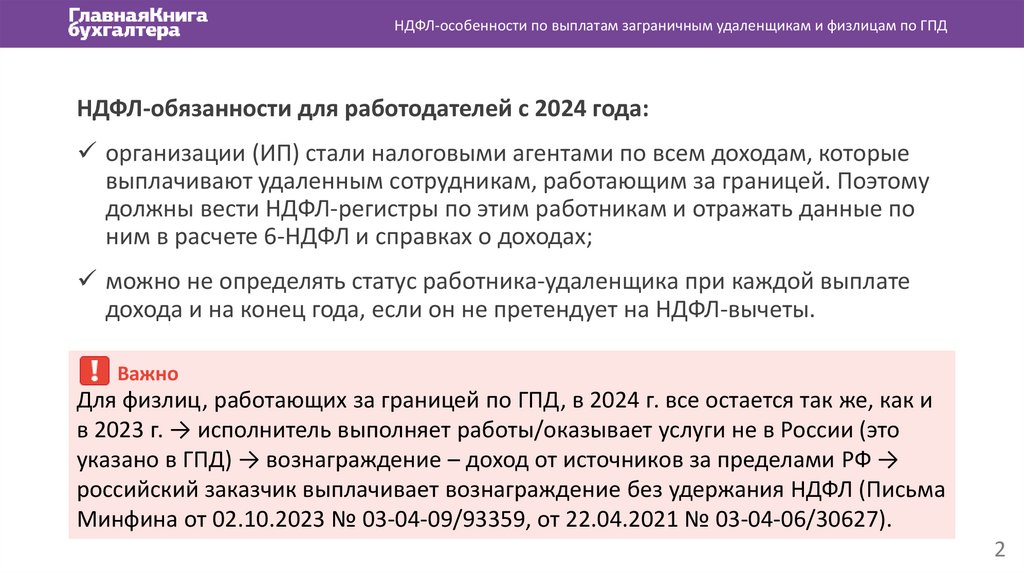

организации (ИП) стали налоговыми агентами по всем доходам, которые

выплачивают удаленным сотрудникам, работающим за границей. Поэтому

должны вести НДФЛ-регистры по этим работникам и отражать данные по

ним в расчете 6-НДФЛ и справках о доходах;

можно не определять статус работника-удаленщика при каждой выплате

дохода и на конец года, если он не претендует на НДФЛ-вычеты.

Важно

Для физлиц, работающих за границей по ГПД, в 2024 г. все остается так же, как и

в 2023 г. → исполнитель выполняет работы/оказывает услуги не в России (это

указано в ГПД) → вознаграждение – доход от источников за пределами РФ →

российский заказчик выплачивает вознаграждение без удержания НДФЛ (Письма

Минфина от 02.10.2023 № 03-04-09/93359, от 22.04.2021 № 03-04-06/30627).

2

3.

НДФЛ-особенности по выплатам заграничным удаленщикам и физлицам по ГПДЧто осталось прежним в 2024 году для нерезидентов

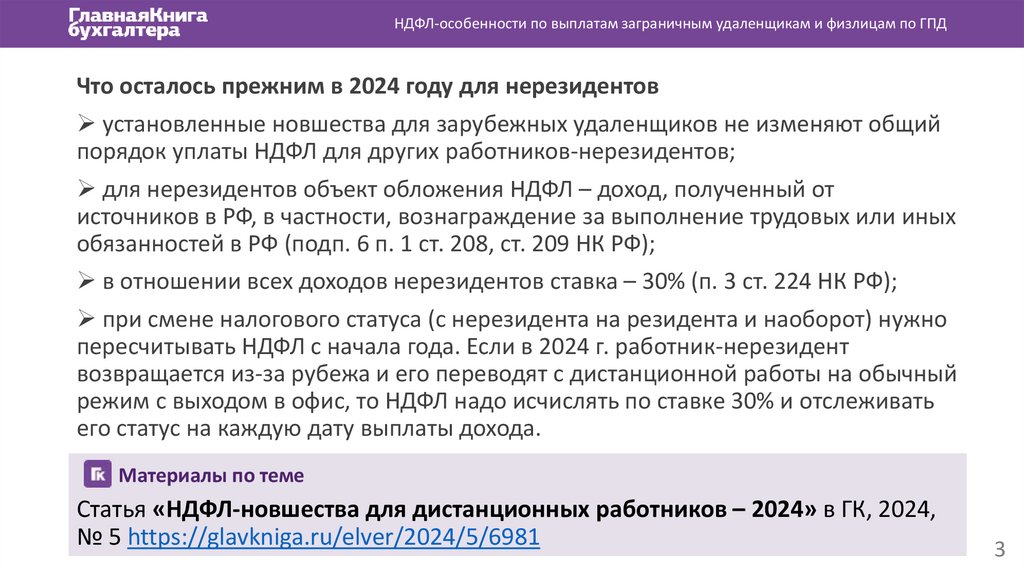

установленные новшества для зарубежных удаленщиков не изменяют общий

порядок уплаты НДФЛ для других работников-нерезидентов;

для нерезидентов объект обложения НДФЛ – доход, полученный от

источников в РФ, в частности, вознаграждение за выполнение трудовых или иных

обязанностей в РФ (подп. 6 п. 1 ст. 208, ст. 209 НК РФ);

в отношении всех доходов нерезидентов ставка – 30% (п. 3 ст. 224 НК РФ);

при смене налогового статуса (с нерезидента на резидента и наоборот) нужно

пересчитывать НДФЛ с начала года. Если в 2024 г. работник-нерезидент

возвращается из-за рубежа и его переводят с дистанционной работы на обычный

режим с выходом в офис, то НДФЛ надо исчислять по ставке 30% и отслеживать

его статус на каждую дату выплаты дохода.

М Материалы по теме

Статья «НДФЛ-новшества для дистанционных работников – 2024» в ГК, 2024,

№ 5 https://glavkniga.ru/elver/2024/5/6981

3

4.

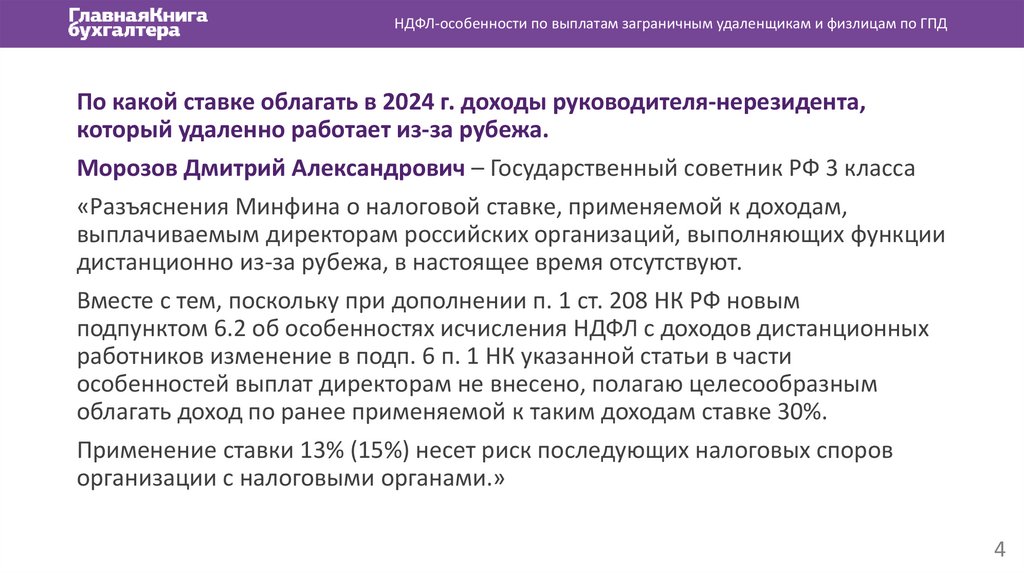

НДФЛ-особенности по выплатам заграничным удаленщикам и физлицам по ГПДПо какой ставке облагать в 2024 г. доходы руководителя-нерезидента,

который удаленно работает из-за рубежа.

Морозов Дмитрий Александрович – Государственный советник РФ 3 класса

«Разъяснения Минфина о налоговой ставке, применяемой к доходам,

выплачиваемым директорам российских организаций, выполняющих функции

дистанционно из-за рубежа, в настоящее время отсутствуют.

Вместе с тем, поскольку при дополнении п. 1 ст. 208 НК РФ новым

подпунктом 6.2 об особенностях исчисления НДФЛ с доходов дистанционных

работников изменение в подп. 6 п. 1 НК указанной статьи в части

особенностей выплат директорам не внесено, полагаю целесообразным

облагать доход по ранее применяемой к таким доходам ставке 30%.

Применение ставки 13% (15%) несет риск последующих налоговых споров

организации с налоговыми органами.»

4

5.

НДФЛ-особенности по выплатам заграничным удаленщикам и физлицам по ГПДЧто сказано в ст. 208 НК РФ:

«1. …к доходам от источников в Российской Федерации относятся:

6) вознаграждение за выполнение трудовых или иных обязанностей,

выполненную работу, оказанную услугу, совершение действия в Российской

Федерации.

При этом вознаграждение директоров и иные аналогичные выплаты,

получаемые членами органа управления организации (совета директоров

или иного подобного органа) - налогового резидента Российской Федерации,

местом нахождения (управления) которой является Российская Федерация,

рассматриваются как доходы, полученные от источников в Российской

Федерации, независимо от места, где фактически исполнялись возложенные

на этих лиц управленческие обязанности или откуда производились выплаты

указанных вознаграждений;…

5

6.

НДФЛ-особенности по выплатам заграничным удаленщикам и физлицам по ГПД« …6.2) вознаграждение и иные выплаты при выполнении дистанционным

работником трудовой функции дистанционно по договору с работодателем,

являющимся российской организацией (за исключением договора,

заключенного для осуществления трудовой деятельности в обособленном

подразделении российской организации, зарегистрированным за пределами

Российской Федерации), с обособленным подразделением иностранной

организации, зарегистрированным на территории Российской Федерации;…»

Документы:

Письма Минфина от 24.06.2024 № 03-04-05/58571, от 15.04.2024 № 03-0405/34929

→ Процитированы нормы подп. 6 и подп. 6.2 п. 1 ст. 208 НК РФ и указано, что

доходы физлиц-нерезидентов, полученные от источников в РФ облагаются по

ставке 30%. А доходы дистанционных работников-нерезидентов – по ставкам

13%/15%.

6

7.

НДФЛ-особенности по выплатам заграничным удаленщикам и физлицам по ГПДТакже Минфин отметил, что вопросы о порядке заключения трудового

договора о дистанционном труде, включая место выполнения трудовой

функции по таким договорам, относятся к компетенции Минтруда России.

В результате в Письмах нет четкого ответа, по какой ставке НДФЛ нужно

облагать доходы удаленного директора-нерезидента РФ.

М Важно

Вопрос о ставке НДФЛ с 2024 г. с доходов директора-нерезидента,

работающего удаленно за границей, неоднозначный. И пока нет официальных

разъяснений Минфина и ФНС.

Если позволяет трудовая функция, работать удаленно может любой сотрудник,

в том числе и генеральный директор. Но до появления официальных

разъяснений к его доходам по трудовому договору безопаснее применять

норму подп. 6 п. 1 ст. 208 НК РФ.

7

8.

НДФЛ-особенности по выплатам заграничным удаленщикам и физлицам по ГПДКакие выплаты удаленщиков-нерезидентов облагают по 13%

Документы:

Письмо ФНС от 15.04.2024 № ЗГ-2-11/5893;

Письмо ФНС от 13.03.2024 № ЗГ-2-11/3699@

→ По подп. 6.2 п. 1 ст. 208 НК к доходам, полученным от источника в РФ,

относятся вознаграждение и иные выплаты при выполнении дистанционным

работником трудовой функции удаленно по договору с работодателем российской организацией.

→ К вознаграждению и иным доходам дистанционщиков-нерезидентов

применяется НДФЛ-ставка 13%/15%.

8

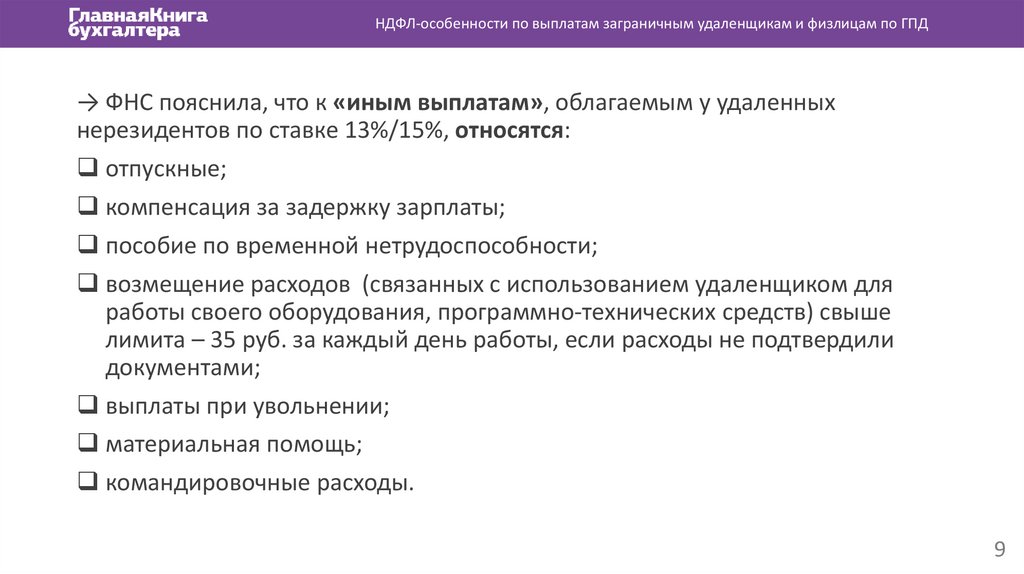

9.

НДФЛ-особенности по выплатам заграничным удаленщикам и физлицам по ГПД→ ФНС пояснила, что к «иным выплатам», облагаемым у удаленных

нерезидентов по ставке 13%/15%, относятся:

отпускные;

компенсация за задержку зарплаты;

пособие по временной нетрудоспособности;

возмещение расходов (связанных с использованием удаленщиком для

работы своего оборудования, программно-технических средств) свыше

лимита – 35 руб. за каждый день работы, если расходы не подтвердили

документами;

выплаты при увольнении;

материальная помощь;

командировочные расходы.

9

finance

finance