Similar presentations:

Условия в договоре с партнером

1.

АНО ДПО«ЦЕНТР ОБРАЗОВАНИЯ

«ЭЛКОД»

16 апреля 2024 года

Тема:

Условия в договоре с партнером: как прописать,

чтобы сберечь активы и обезопасить от

финансовых потерь

Лектор: Журавлев Всеволод Вячеславович

Главный налоговый консультант

2.

Регламент вебинара:10.00 – 11.15 I часть

11.15 – 11.30 Перерыв

11.30 – 12.45 II часть

12.45 – 13.00 Перерыв

13.00 – 14.00 III часть

• Направляйте Ваши вопросы во вкладку «Вопросы и ответы»

• Вопросы принимаем до 13:00 (время московское)

3.

Программа1. Как заключать сделку.

• Три способа заключения сделки.

2. Что будет, если нет договора.

• Условия об авансах и НДС в договоре.

3. Условия о переходе права собственности.

• Когда признать доход для прибыли и базу по НДС.

• Когда покупатель примет НДС к вычету.

4. Цена в договоре.

• Цена должна быть в договоре?

• Как сформулировать условия об НДС, в том числе налоговыми агентами.

• Договор в у.е. и НДС.

• Цена в договоре комиссии.

5. Ретроскидка или премия.

• Как упростить учет. Что выгоднее прописать в договоре.

6. Компенсация расходов. Условия о том кто, несет дополнительные расходы по договору.

• Условие о компенсации затрат в договорах. Как их лучше прописать.

• Три правила распределения расходов в договоре.

7. Неустойки за нарушения условий договора.

• Безопасные формулировки в договоре, чтобы избежать проблемы с прибылью и НДС.

8. Первичные документы в условиях договора.

• Почему важно прописывать закрывающую сделку первичку в договоре.

9. На что обратить внимание при составлении договора с самозанятыми.

• С кем можно заключать такой договор.

• На какие условия договора обратить внимание, чтобы не было переквалификации сделки в трудовой договор.

4.

1. Как заключать сделку. Три способа заключения сделки.1. Директора компаний или доверенные лица подписывают договор в виде

единого документа

Это нужно сделать когда :

– стороны договорились сделать заранее;

– стороны обязаны это сделать в силу закона.

Например, продажа недвижимости, продажа предприятия (аренда здания или

сооружения; аренда предприятия), договор имущественного или личного

страхования.

ст. 161, 432 ГК, п. 4 ст. 434, ст. 550 ГК, п. 1 ст. 560 ГК, п. 1 ст. 658 ГК, п. 2 ст. 940

ГК

5.

1. Как заключать сделку. Три способа заключения сделки.2. Обмен письмами, телеграммами, телексами, телефаксами и иными

документами (в том числе электронными документами, передаваемыми по

каналам связи), позволяющими достоверно установить, что документы

исходят от стороны по договору. Такие документы представляют собой

оферту и ее акцепт.

ст. 434, 435, 438, 443 ГК

6.

1. Как заключать сделку. Три способа заключения сделки.3. Получатель оферты в срок для ее акцепта совершает действия, которые

указаны в ней для выполнения условий договора.

Например: поставщик отгрузил товар по заявке покупателя, покупатель оплатил

счет.

ст. 434, 438 ГК

7.

1. Как заключать сделку. Три способа заключения сделки.При заключении сделки сравните название договора с предметом сделки,

наименование сторон – со списком их прав и обязанностей.

Например, если вы передали в собственность контрагенту товар, за который он

должен вам заплатить, нельзя сделку назвать договором комиссии, а стороны –

комитентом и комиссионером. Это купля-продажа, а вы и ваш партнер – продавец

и покупатель.

п. 1 ст. 454, п. 1 ст. 990, п.1 ст. 996 ГК РФ.

Постановление Президиума ВАС РФ от 08.11.2011 N 7780/11

Постановление Президиума ВАС РФ от 06.07.2010 N 17152/09

8.

2. Что будет, если нет договора. Условия об авансах и НДС в договоре.По разовым сделкам часто выставляют счет, а договор не оформляют. Оплата покупателем

счета продавца подтверждает, что они заключили договор в письменной форме

(ст. 434, 435, 438 ГК). Но вправе ли покупатель принять к вычету НДС с перечисленного

аванса, если нет договора? Чиновники всегда отвечали на этот вопрос отрицательно

(письма Минфина от 06.03.2009 № 03-07-15/39, УФНС по г. Москве от 26.05.2009 № 1615/052780). Ведь НК разрешает заявить вычет, если есть договор с условием о предоплате

(п. 12 ст. 171, п. 9 ст. 172 НК). Чтобы избежать спора, рекомендуем оформить хотя

бы рамочный письменный договор. Иначе есть риск, что потом придется в суде доказывать

право на вычет (постановление ФАС Московского округа от 06.06.2014 № Ф05-5378/2014).

Это решение в пользу компании.

Но есть примеры, когда суды признают правомерным отказ в вычете НДС по авансовым счетам-фактурам

в связи с отсутствием договоров, предусматривающих перечисление сумм авансов:

Постановление Поволжского округа от 10.06.2020 N Ф06-59408/2020 (Определением ВС РФ от 05.10.2020

N 306-ЭС20-14535 в пересмотре дела отказано)

Постановление АС Северо-Западного округа от 15.02.2021 N Ф07-15224/2020 по делу N А26-4660/2020.

9.

2. Что будет, если нет договора. Условия об авансах и НДС в договоре.Безопасное условие

письмо Минфина от 12.02.2018 № 03-07-11/8323

постановление Арбитражного суда Западно-Сибирского округа от 21.06.2016 № Ф04-2547/2016

10.

3. Условия о переходе права собственности. Когда признать доход для прибыли ибазу по НДС.

п. 7 информационного письма Президиума ВАС от 22.12.2005 № 98

Письмо ФНС РФ от 28.02.2006 N ММ-6-03/202@ ,

Письмо Минфина РФ от 13.01.2012 N 03-07-11/08,

Письмо Минфина РФ от 14.03.2019 N 03-07-11/16880

Письмо Минфина РФ от 28.08.2017 N 03-07-11/55118

п.1, 3, 16 ст. 167 НК РФ

11.

3. Условия о переходе права собственности. Когда покупатель примет НДС квычету

Покупатель может принять к вычету после перехода права собственности (письмо

Минфина от 22.08.2016 № 03-07-11/48963).

Покупатель может принять к вычету НДС после оприходования товара на склад

(письма Минфина от 26.09.2008 № 03-07-11/318, от 04.03.2011 № 03-07-14/09).

Решение в пользу позицию Минфина, что нельзя применить вычет по товару в пути:

определение ВАС от 20.02.2012 № ВАС-1760/12, постановления ФАС Северо-Западного

округа от 24.10.2011 № А05-11812/2010, Волго-Вятского округа от 03.06.2015 № Ф011244/2015, Поволжского округа от 01.11.2007 № А57-14388/06.

Суды, которые считают, что вычет НДС по товарам в пути применять можно. Такие

выводы следуют, например, из определений ВАС от 25.11.2010 № ВАС14097/10, от 30.09.2009 № ВАС-12707/09, постановлений ФАС Поволжского округа

от 15.07.2010 № А55-29172/2009, Западно-Сибирского округа от 02.04.2015 № Ф0417463/2015, Уральского округа от 03.06.2009 № Ф09-3493/09-С2, Северо-Западного округа

от 01.11.2010 № А52-3413/2009, Восточно-Сибирского округа от 10.02.2009 № А3311818/2007

12.

4. Цена в договоре. Цена должна быть в договоре?Без согласованного условия о цене лишь несколько договоров по закону

признаются не заключенными. Это:

• продажа и аренда недвижимости (ст. 555, 654 ГК РФ)

• возмездный договор об отчуждении исключительного права (п.3 ст. 1234 ГК РФ);

• возмездный лицензионный договор (п.5 ст. 1235 ГК РФ)

• В прочих случаях, если стороны не согласовали цену договора и способы ее

определения, применяется универсальное правило – оплата производится по

цене, которая при сравнимых обстоятельствах обычно взимается за аналогичные

товары, работы или услуги (п. 3 ст. 424 ГК РФ).

Но зафиксировать цену в договоре важно для бухгалтерских и налоговых целей.!

13.

4. Цена в договоре. Как сформулировать условия об НДС,в том числе налоговыми агентами.

п. 15 информационного письма Президиума ВАС от 24.01.2000 № 51

п. 17 постановление Пленума ВАС от 30.05.2014 № 33

Если в договоре НДС отдельно не указан, то продавец выделяет налог из указанной

в договоре цены по расчетной ставке 10/110, 20/120. Но только, когда:

- в договоре прямо не указано, что установленная в нем цена не включает в себя

НДС;

- иное не следует из обстоятельств, предшествующих заключению договора, или

прочих условий договора.

Определение Судебной коллегии по экономическим спорам Верховного суда от

16.04.2019 № 302-КГ18-22744

14.

4. Цена в договоре. Как сформулировать условия об НДС,в том числе налоговыми агентами.

НДС стороны не предъявляют

Когда продавец

(комитент,

принципал)

Когда операции

по договору

спецрежимник, ИП

на патенте или

самозанятый;

физическое лицо

не являются

объектом

налогообложения

(ст. 146 НК)

освобожден от

НДС по статье

145 НК

освобождаются

от НДС (ст. 149

НК)

15.

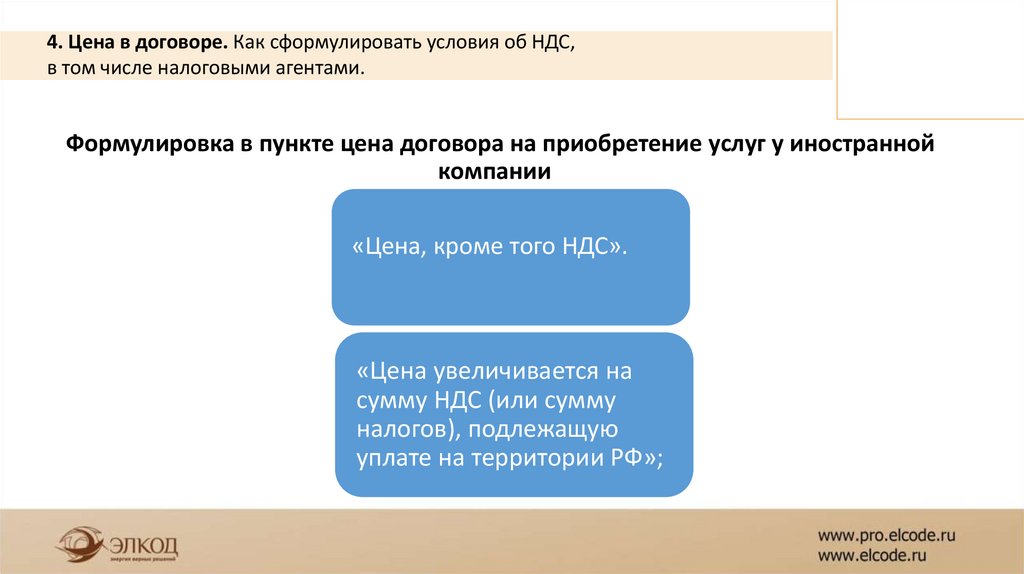

4. Цена в договоре. Как сформулировать условия об НДС,в том числе налоговыми агентами.

Формулировка в пункте цена договора на приобретение услуг у иностранной

компании

«Цена, кроме того НДС».

«Цена увеличивается на

сумму НДС (или сумму

налогов), подлежащую

уплате на территории РФ»;

16.

4. Цена в договоре. Договор в у.е. и НДС.Письмо Минфина РФ от 17.02.2012 N 03-07-11/50; п. 4 ст. 153 НК РФ

1. Если поставка полностью оплачивается авансом:

«цена столько-то у.е., в том числе НДС (10 или 20%) столько-то у.е.»

2. Если расчеты идут после поставки (постоплата) по курсу ЦБ на дату отгрузки:

«цена столько-то у.е., в том числе НДС (10 или 20%) столько-то у.е. по курсу ЦБ на

дату отгрузки».

3. Если цена определяется по курсу у.е., отличному от официального на дату

отгрузки, и договор не предусматривает аванса а идет постоплата:

«цена столько-то у.е. по такому-то курсу плюс НДС (10 или 20%) столько-то у.е. по

курсу ЦБ на дату отгрузки».

17.

4. Цена в договоре. Цена в договоре комиссии.Письмо Минфина РФ от 05.06.2008 N 03-03-06/1/347

Письмо УФНС РФ по г. Москве от 14.12.2005 N 18-12/3/91935

Суды считают, что дополнительная выгода, остающаяся у комиссионера, комитент учитывает

в расходах

Постановление Семнадцатого арбитражного апелляционного суда от 17.03.2008 N 17АП527/2008-АК по делу N А71-7999/2007

Постановление ФАС Западно-Сибирского округа от 29.07.2009 N Ф04-4569/2009(11951-А75-26)

по делу N А75-8021/2008

Постановление ФАС Северо-Западного округа от 19.11.2012 по делу N А56-8112/2010

18.

4. Цена в договоре. Цена в договоре комиссии.Чтобы избежать претензий со стороны налоговых органов и судебных

разбирательств, мы рекомендуем предусмотреть в договоре комиссии условие,

согласно которому дополнительная выгода в полном размере остается у комитента,

а вознаграждение комиссионера состоит из двух частей:

- фиксированной;

- 50% разницы между фактической ценой продажи и ценой, установленной

договором комиссии.

Или можно предусмотреть в договоре, что вознаграждение комиссионера является

разницой между установленной комитентом ценой и фактической ценой

реализации товара установленной комиссионером.

19.

5. Ретроскидка или премия. Как упростить учет.Учет у покупателя. Схема № 1

20.

5. Ретроскидка или премия. Как упростить учет.Учет у продавца. Схема № 2

21.

5. Ретроскидка или премия. Что выгоднее прописать в договоре.1. В договоре, платежном поручении, соглашении, извещении вознаграждение,

которое предоставите покупателю, называйте «премией».

2. В договоре уточните, что премия не уменьшает стоимость отгруженных

товаров, выполненных работ, оказанных услуг.

3. В договоре укажите, что премию заплатите за достижение количественного или

качественного показателя. Например, за объем закупок: стоимость отгруженной

продукции либо ее объем, выраженный в тоннах, кубических метрах или в

иных натуральных измерителях. Премию платите, когда все условия договора о

премии выполнены. Составьте соглашение сторон о выплате премии или

извещение о премии.

4. В договоре укажите, что премию выплачиваете, перечисляете покупателю.

22.

6. Компенсация расходов. Условия о том кто, несет дополнительныерасходы по договору. Условие о компенсации затрат в договорах. Как их лучше прописать

Образец: Что написать в договоре о предварительной цене, чтобы учесть командировочные

расходы подрядчика

Безопасное условие

Постановления ФАС Центрального округа от 15.02.2012 по делу № А35-1939/2010, ФАС

Уральского округа от 30.04.2009 № Ф09-2594/09-С3

23.

6. Компенсация расходов. Условия о том кто, несет дополнительныерасходы по договору. Три правила распределения расходов в договоре.

Правило 1. Когда закон возлагает расходы по договору на какую-либо из сторон, то

другая сторона их учесть не вправе (императивная норма), например:

а) все затраты комиссионера по выполнению договора комиссии всегда оплачивает

комитент. И даже если в договоре прописать, что какую-то часть таких расходов несет сам

комиссионер, то учесть их при налогообложении он все равно не сможет.

б)ремонт автотранспорта при заключении договора аренды транспортного средства с

экипажем несет арендодатель.

Правило 2. Если закон возлагает расходы на какую-либо из сторон, но в то же время

разрешает переложить их на другую сторону (то есть в законе указано: "если договором

не предусмотрено иное"), то это должно быть отражено в договоре, к примеру:

а) затраты на капитальный ремонт помещения обычно несет арендодатель, если в

договоре не указано иначе

б)Если иное не предусмотрено договором финансовой аренды, имущество, являющееся

предметом этого договора, передается лизингодателем продавцом непосредственно

арендатору лизингополучателю в месте нахождения последнего.

24.

6. Компенсация расходов. Условия о том кто, несет дополнительныерасходы по договору. Три правила распределения расходов в договоре.

Правило 3. Когда в законе ничего не сказано, то стороны могут распределить расходы

между собой сами и учесть соответствующие затраты при налогообложении, например:

Например, пропишите в договоре поставки, кто доставляет оборудование на ремонт, если

оно сломалось на гарантии. Иначе инспекторы могут решить, что эти затраты должен был

нести поставщик. И если потратится на это покупатель, то такой порядок необходимо

закрепить в договоре.

Бывает, что доставка стоит дороже ремонта. Покупателю выгоднее, когда за перевозку

заплатит поставщик. Поэтому тщательно пропишите это условие в договоре

25.

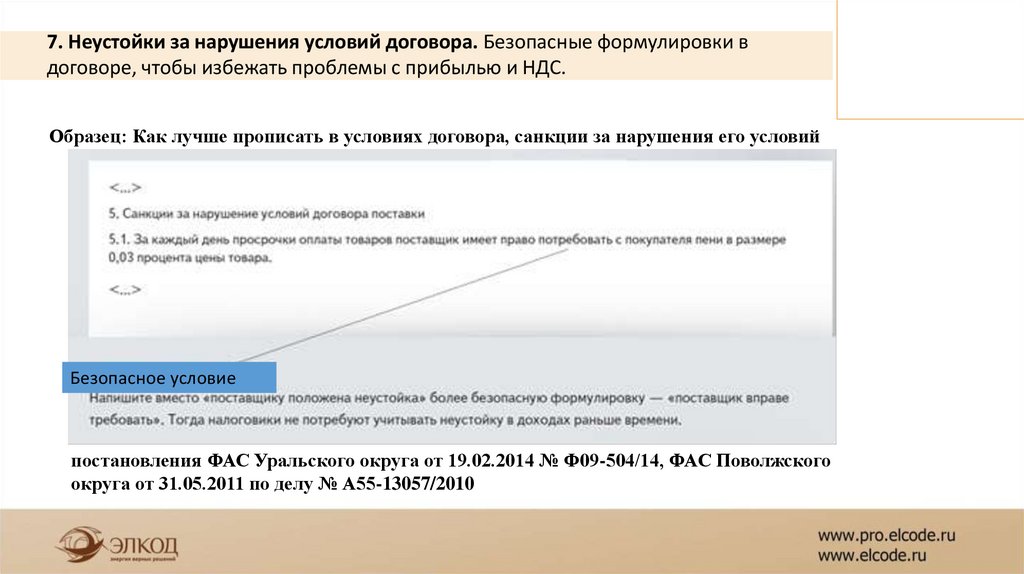

7. Неустойки за нарушения условий договора. Безопасные формулировки вдоговоре, чтобы избежать проблемы с прибылью и НДС.

Образец: Как лучше прописать в условиях договора, санкции за нарушения его условий

Безопасное условие

постановления ФАС Уральского округа от 19.02.2014 № Ф09-504/14, ФАС Поволжского

округа от 31.05.2011 по делу № А55-13057/2010

26.

7. Неустойки за нарушения условий договора. Безопасные формулировки вдоговоре, чтобы избежать проблемы с прибылью и НДС.

Постановление Президиума ВАС РФ от 05.02.2008 N 11144/07

Письмо ФНС РФ от 09.08.2011 N АС-4-3/12914@

…суммы штрафных санкций, полученные налогоплательщиком, связанные с расчетами по оплате товаров (работ, услуг),

включаются в налогооблагаемую базу по (НДС)… у налогоплательщика - поставщика товаров (работ, услуг), получающего

эти средства

Письмо ФНС России от 03.04.2013 N ЕД-4-3/5875@ "О направлении письма Минфина России" (вместе с <Письмом>

Минфина России от 04.03.2013 N 03-07-15/6333, письмо Минфина от 30.10.2014 № 03-03-06/1/54946)

Поэтому в отношении сумм неустойки как ответственности за просрочку исполнения обязательств по оплате товаров,

полученных продавцом от их покупателя, следует руководствоваться указанным постановлением Президиума Высшего

Арбитражного суда Российской Федерации.

В то же время, если полученные продавцами от покупателей суммы, предусмотренные условиями договоров в виде

неустойки (штрафа, пени), по существу не являются неустойкой (штрафом, пеней), обеспечивающей исполнение

обязательств, а фактически относятся к элементу ценообразования, предусматривающему оплату товаров (работ, услуг), то

такие суммы включаются в налоговую базу по налогу на добавленную стоимость на основании вышеназванной нормы статьи

162 Кодекса.

27.

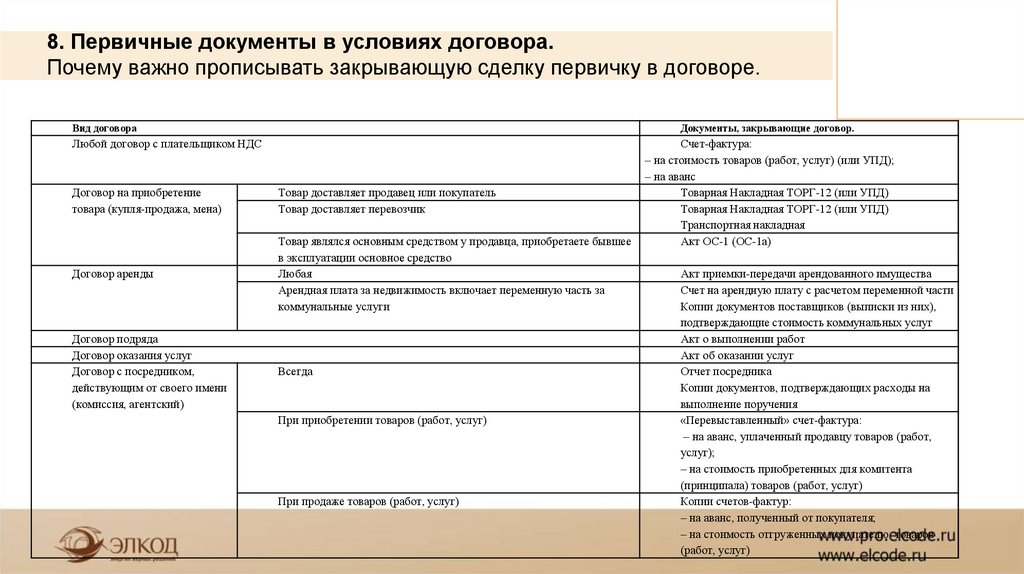

8. Первичные документы в условиях договора.Почему важно прописывать закрывающую сделку первичку в договоре.

Вид договора

Документы, закрывающие договор.

Любой договор с плательщиком НДС

Договор на приобретение

товара (купля-продажа, мена)

Товар доставляет продавец или покупатель

Товар доставляет перевозчик

Договор аренды

Товар являлся основным средством у продавца, приобретаете бывшее

в эксплуатации основное средство

Любая

Арендная плата за недвижимость включает переменную часть за

коммунальные услуги

Договор подряда

Договор оказания услуг

Договор с посредником,

действующим от своего имени

(комиссия, агентский)

Всегда

При приобретении товаров (работ, услуг)

При продаже товаров (работ, услуг)

Счет-фактура:

– на стоимость товаров (работ, услуг) (или УПД);

– на аванс

Товарная Накладная ТОРГ-12 (или УПД)

Товарная Накладная ТОРГ-12 (или УПД)

Транспортная накладная

Акт ОС-1 (ОС-1а)

Акт приемки-передачи арендованного имущества

Счет на арендную плату с расчетом переменной части

Копии документов поставщиков (выписки из них),

подтверждающие стоимость коммунальных услуг

Акт о выполнении работ

Акт об оказании услуг

Отчет посредника

Копии документов, подтверждающих расходы на

выполнение поручения

«Перевыставленный» счет-фактура:

– на аванс, уплаченный продавцу товаров (работ,

услуг);

– на стоимость приобретенных для комитента

(принципала) товаров (работ, услуг)

Копии счетов-фактур:

– на аванс, полученный от покупателя;

– на стоимость отгруженных покупателю товаров

(работ, услуг)

28.

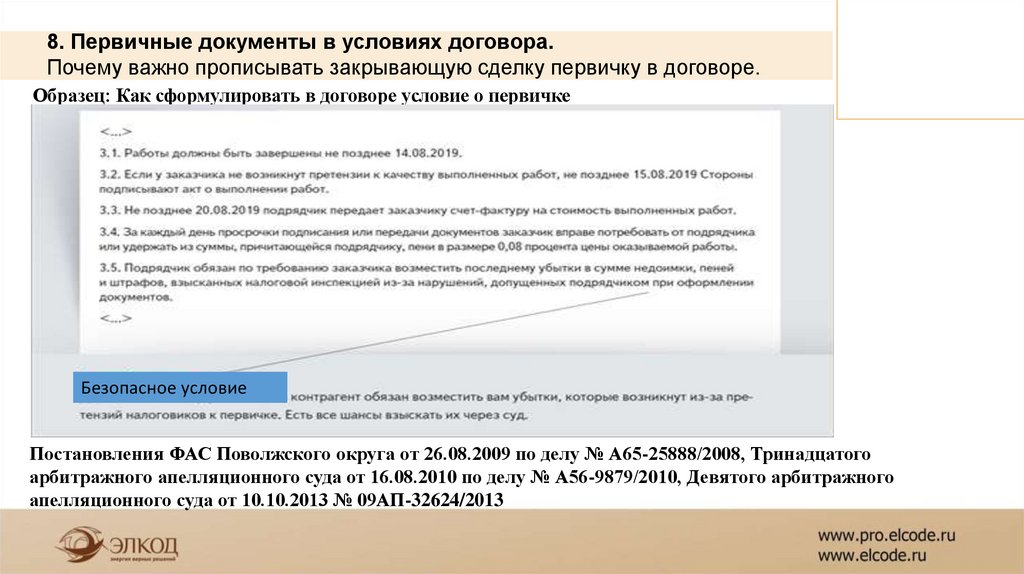

8. Первичные документы в условиях договора.Почему важно прописывать закрывающую сделку первичку в договоре.

Образец: Как сформулировать в договоре условие о первичке

Безопасное условие

Постановления ФАС Поволжского округа от 26.08.2009 по делу № А65-25888/2008, Тринадцатого

арбитражного апелляционного суда от 16.08.2010 по делу № А56-9879/2010, Девятого арбитражного

апелляционного суда от 10.10.2013 № 09АП-32624/2013

29.

9. На что обратить внимание при составлении договора сcамозанятыми. С кем можно заключать такой договор.

1.Налог на профессиональный доход, или налог для самозанятых - специальный налоговый режим

для физлиц и ИП без работников. Профессиональный доход не может превышать 2,4 млн руб. в год.

2.НПД можно платить с доходов от выполнения работ и оказания услуг по ГПД, сдачи в аренду

жилья, автомобилей и другого движимого имущества, продажи продукции собственного

изготовления, не подлежащей обязательной маркировке.

3.Есть ограничения по видам деятельности и доходам, переводимым на НПД.

С самозанятым надо заключить ГПД. Но нельзя платить НПД, если заказчик работ или услуг нынешний работодатель или работодатель, от которого человек уволился меньше двух лет назад. С

таких доходов заказчик должен платить НДФЛ и взносы.

4.Физлица, оказывающие услуги юрлицам, вправе применять спецрежим, если отношения между

ними не имеют признаков трудовых отношений в соответствии с Трудовым кодексом РФ (Письмо

Минфина России от 08.09.2021 N 03-11-11/72631).

30.

9. На что обратить внимание при составлении договора сcамозанятыми. С кем можно заключать такой договор.

Ограничения по видам деятельности.

Виды деятельности по которым нельзя перейти на НПД:

Не могут перейти на уплату налога на профессиональный доход лица, если они (ч. 2 ст. 4

Закона от 27.11.2018 N 422-ФЗ):

•перепродают имущественные права, товары (кроме личных вещей);

•продают подакцизные товары и товары, подлежащие обязательной маркировке;

•занимаются добычей и (или) продажей полезных ископаемых;

•имеют работников, с которыми заключены трудовые договоры. При этом не запрещено

привлекать к работе лиц, например, по договору подряда (Письмо ФНС России от

12.10.2020 N АБ-4-20/16632@ (п. 3));

•ведут посредническую деятельность;

•оказывают услуги по доставке товаров с приемом платежей в пользу других лиц

(исключение - доставка с применением ККТ, которую зарегистрировал продавец товаров).

Внимание: кто занимается реализацией товаров собственного производства, применять

НПД не запрещается, если соблюдаются все ограничения

31.

9. На что обратить внимание при составлении договора сcамозанятыми. С кем можно заключать такой договор.

Ограничения по видам доходов по которым нельзя платить НПД (ч. 2 ст. 6 Закона от 27.11.2018 N 422-ФЗ):

•полученных в рамках трудовых отношений;

•от продажи недвижимости, транспорта;

•от передачи имущественных прав на недвижимость, например от сдачи в аренду нежилого помещения (в

частности, апартаментов - Письмо Минфина России от 07.12.2020 N 03-11-11/106478).

Исключение - доходы от аренды (найма) жилых помещений. В отношении них можно применять НПД, и зачастую

это выгоднее иных режимов налогообложения (Информация ФНС России);

•доходов государственных и муниципальных служащих, в том числе проходящих военную службу. Исключение доходы от сдачи в аренду (наем) жилых помещений (Письма Минтруда России от 19.04.2021 N 28-6/10/В-4623,

ФНС России от 13.07.2020 N СД-4-3/11282@, Информация ФНС России);

•от продажи имущества, которое использовалось для личных нужд;

•от продажи долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых

инвестиционных фондах, ценных бумаг и производных финансовых инструментов;

•от ведения деятельности по договорам простого товарищества (договорам о совместной деятельности) или

договорам доверительного управления имуществом;

•по гражданско-правовым договорам, если заказчик - текущий работодатель или бывший работодатель, который

был им меньше двух лет назад;

•от уступки (переуступки) прав требований;

•в натуральной форме;

•от арбитражного управления, от деятельности медиатора, нотариуса, занимающегося частной практикой,

адвокатской и оценочной деятельностью

32.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

Ряд признаков и обстоятельств характеризуют плательщика НПД как лицо, фактически лишенное

предпринимательской самостоятельности в ведении своей деятельности, и указывают на

фактически сложившиеся трудовые отношения изложены в Письмах ФНС России от 15.04.2022

N ЕА-4-15/4674, от 16.09.2021 N АБ-4-20/13183@).

33.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

Восемь признаков замаскированного трудового договора

34.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

Документы, в которых лучше не упоминать физиков-подрядчиков, самозанятых и ИП

1.Личный пропуск на территорию заказчика, журнал регистрации прихода и ухода

сотрудников на работу.

2.Графики работы (сменности), графики отпусков, табель учета рабочего времени.

3.Документы о направлении в командировку, авансовые отчеты.

4.Документы о возложении обязанностей по обеспечению пожарной безопасности.

5.Договор о полной материальной ответственности, журнал учета матценностей.

6.Расчетные листки, расчетные ведомости и ведомости на выдачу зарплаты.

7.Кассовые книги, заполненные или подписанные подрядчиком.

8.Первичка, счета-фактуры, заявки на перевозку груза, заполненные или подписанные

подрядчиком от лица компании.

9.Журнал регистрации и проведения инструктажа на рабочем месте, удостоверения о

проверке знания требований охраны труда.

10.Направления на медосмотр, акты медицинского осмотра.

11.Карта специальной оценки условий труда.

35.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

Опасные и безопасные формулировки для ГПД. Избегайте ошибок, когда заключаете договоры.

Ловушка 1. Закрепили трудовую функцию

36.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

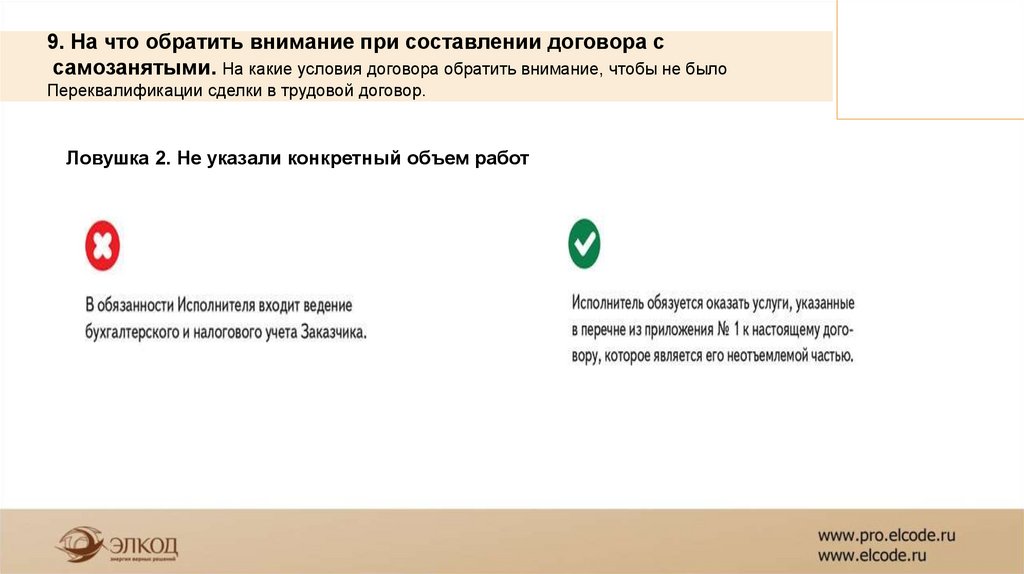

Ловушка 2. Не указали конкретный объем работ

37.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

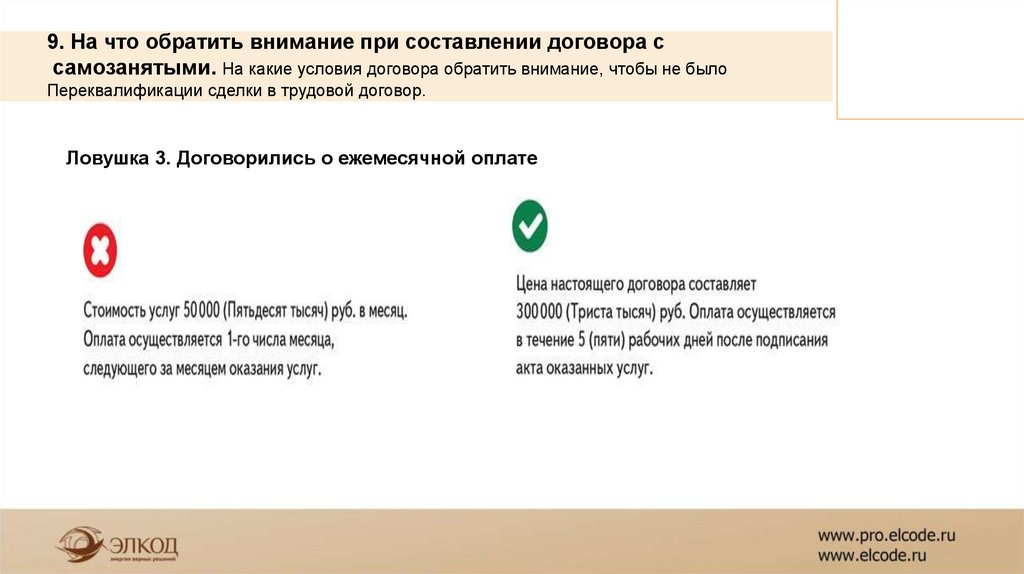

Ловушка 3. Договорились о ежемесячной оплате

38.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

Ловушка 4. Установили режим работы по внутреннему распорядку

39.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

Ловушка 5. Прописали материальную и дисциплинарную ответственность

40.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

Ловушка 6. Установили систематический характер договора

41.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

Ловушка 7. Обеспечили условиями и средствами труда

42.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

Ловушка 8. Организовали контроль

43.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

Приведем еще примеры из практики

Рекомендация 1.

Внести изменения в п. 2.3 договора:

2.3. Исполнитель исполняет Заказы Заказчика в рабочие дни согласно Трудовому

кодексу Российской Федерации с понедельника по пятницу с 09:00 до 18:00 часов, с перерывом

для приема пищи.

(Необходимо исключить данную формулировку, поскольку условие характерно для трудового

договора.)Предлагаем пункт договора изложить в следующей редакции:

НАПРИМЕР:

Исполнитель обязуется оказать услуги, предусмотренные договором, в течение …. рабочих

дней после получения Заказа от Заказчика…)

44.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

Приведем еще примеры из практики

Рекомендация 2.

Внести изменения в п. 2.4 договора:

2.4. В случае срочной необходимости – Исполнитель оказывает юридические услуги для Заказчика

в нерабочие дни, с соответствующей оплатой сверхурочного времени Исполнителя.

(Необходимо исключить данную формулировку, поскольку условие характерно для трудового

договора)

45.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

Приведем еще примеры из практики

Рекомендация 3.

Внести изменения в п. 3.1.6 договора:

3.1.6. не позднее 5 (пятого) числа каждого месяца предоставить в адрес Заказчика акт об оказании

услуг в 2 (двух) экземплярах, подписанных Исполнителем.

(Во избежание смешения с условиями трудового договор рекомендуем переформулировать

данный пункт – составление акта должно быть привязано к выполнению заказа)

НАПРИМЕР:

Исполнитель составляет и направляет на подписание заказчику акт об оказании услуг в срок не

позднее ... рабочих дней с момента направления заказчику выполненного Заказа.

46.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

Приведем еще примеры из практики

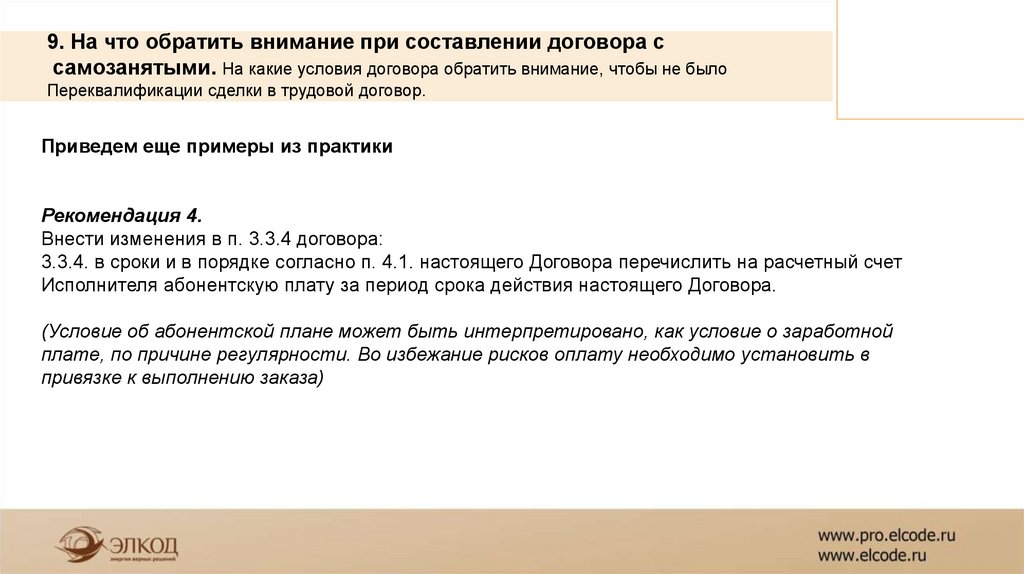

Рекомендация 4.

Внести изменения в п. 3.3.4 договора:

3.3.4. в сроки и в порядке согласно п. 4.1. настоящего Договора перечислить на расчетный счет

Исполнителя абонентскую плату за период срока действия настоящего Договора.

(Условие об абонентской плане может быть интерпретировано, как условие о заработной

плате, по причине регулярности. Во избежание рисков оплату необходимо установить в

привязке к выполнению заказа)

47.

9. На что обратить внимание при составлении договора ссамозанятыми. На какие условия договора обратить внимание, чтобы не было

Переквалификации сделки в трудовой договор.

Приведем еще примеры из практики

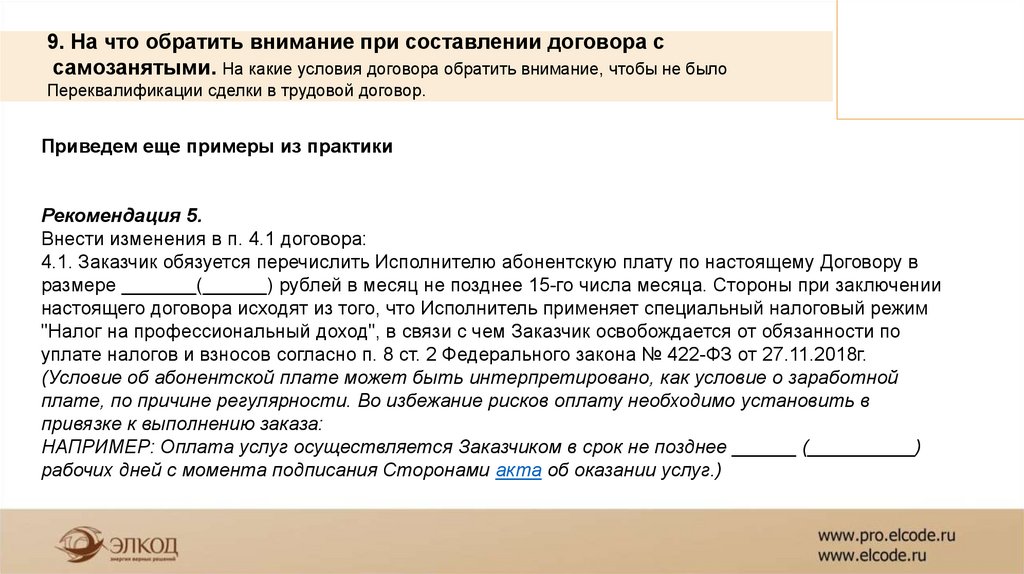

Рекомендация 5.

Внести изменения в п. 4.1 договора:

4.1. Заказчик обязуется перечислить Исполнителю абонентскую плату по настоящему Договору в

размере _______(______) рублей в месяц не позднее 15-го числа месяца. Стороны при заключении

настоящего договора исходят из того, что Исполнитель применяет специальный налоговый режим

"Налог на профессиональный доход", в связи с чем Заказчик освобождается от обязанности по

уплате налогов и взносов согласно п. 8 ст. 2 Федерального закона № 422-ФЗ от 27.11.2018г.

(Условие об абонентской плате может быть интерпретировано, как условие о заработной

плате, по причине регулярности. Во избежание рисков оплату необходимо установить в

привязке к выполнению заказа:

НАПРИМЕР: Оплата услуг осуществляется Заказчиком в срок не позднее ______ (__________)

рабочих дней с момента подписания Сторонами акта об оказании услуг.)

48.

Благодарим за внимание!ВСЕГДА НА СВЯЗИ!

+7(495) 234 36 61

www.pro.elcode.ru

www.elcode.ru

finance

finance