Similar presentations:

Инвестиционные расходы

1. Инвестиционные расходы

2. Инвестиции: определение и классификация

Инвестиции - эторасходы,

направляемые на

увеличение и

сохранение основного

капитала.

3. Основной капитал

состоит из зданий,оборудования,

сооружений и др.

элементов с

длительным

сроком службы,

используемых в

процессе

производства.

4.

5. Различают валовые и чистые инвестиции.

Валовые инвестиции - совокупность всехинвестиционных расходов.

Чистые инвестиции равны чистому

приросту основного капитала.

Т.О., в чистые инвестиции не включают

амортизационные расходы,

то есть расходы, связанные с возмещением

физически изношенного или морально

устаревшего капитала.

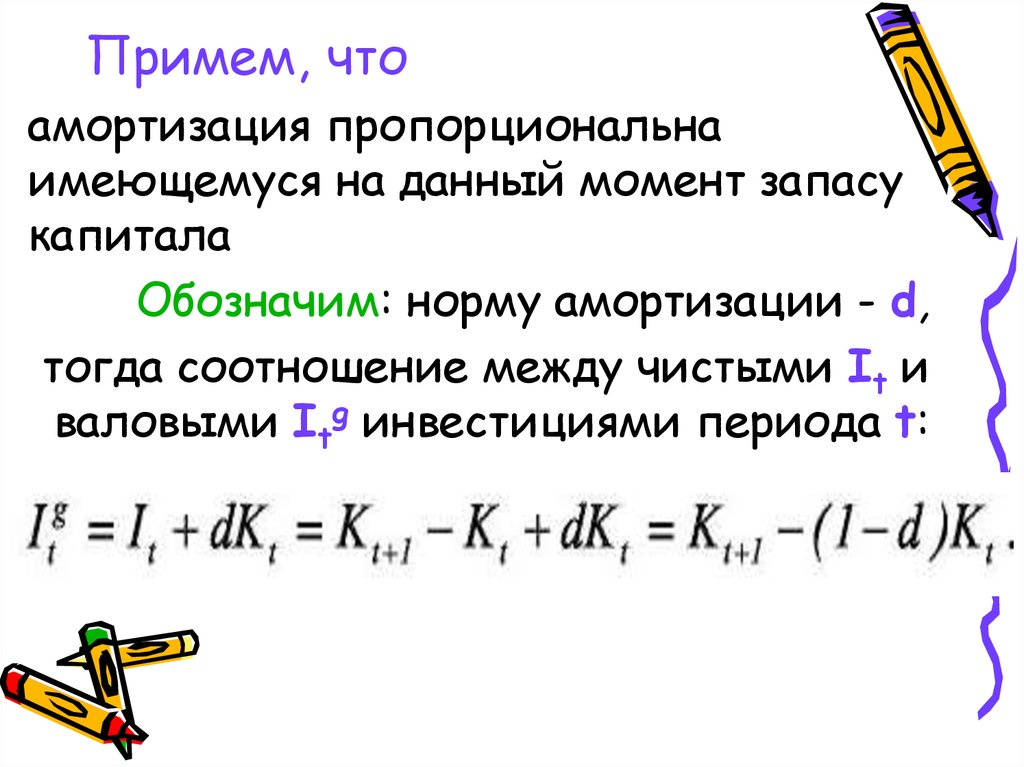

6. Примем, что

амортизация пропорциональнаимеющемуся на данный момент запасу

капитала

Обозначим: норму амортизации - d,

тогда соотношение между чистыми It и

валовыми Itg инвестициями периода t:

7. Все инвестиционные расходы

подразделяются на 3 категории:1) инвестиции в основной капитал

(расходы на покупку оборудования,

строительство заводов, фабрик, офисов)

2) инвестиции в жилищное строительство

(строительство и текущие расходы по

поддержанию жилого фонда)

3) инвестиции в товарно-материальные

запасы.

8. Проблемы учета инвестиционных расходов:

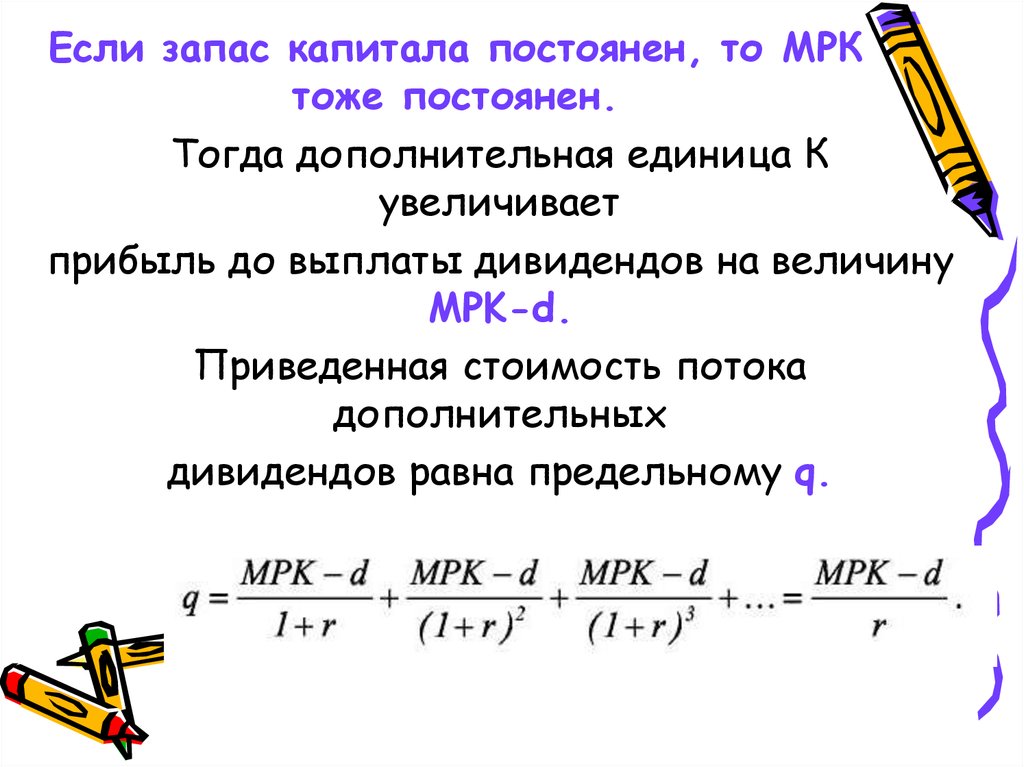

-расходы домохозяйств на товарыдлительного пользования включают в

потребление;

- в СНС под инвестициями понимается

только изменение физического капитала,

и не учитывается изменение человеческого

капитала в результате роста уровня

образования и накопления знаний

В результате уровень инвестиционных

расходов сильно недооценивается

9. Вопрос:

Как принимаютсярешения

об

осуществлении

инвестиционных

расходов?

10. Разделение решения об инвестициях и потреблении (теорема отделимости)

Рассмотрим двухпериодную модель длядомохозяйства.

Введем дополнительные возможности

для перераспределения ресурсов между

периодами.

Предположим, что часть ресурсов (I1) в

первом периоде можно направить на

инвестиции.

11. Это позволит

увеличить выпуск во втором периоде навеличину F(K),

где F(K) - производственная функция и

K=K0+I1.

Если считать, что капитал полностью

изнашивается за один период, то получаем

следующее бюджетное ограничение:

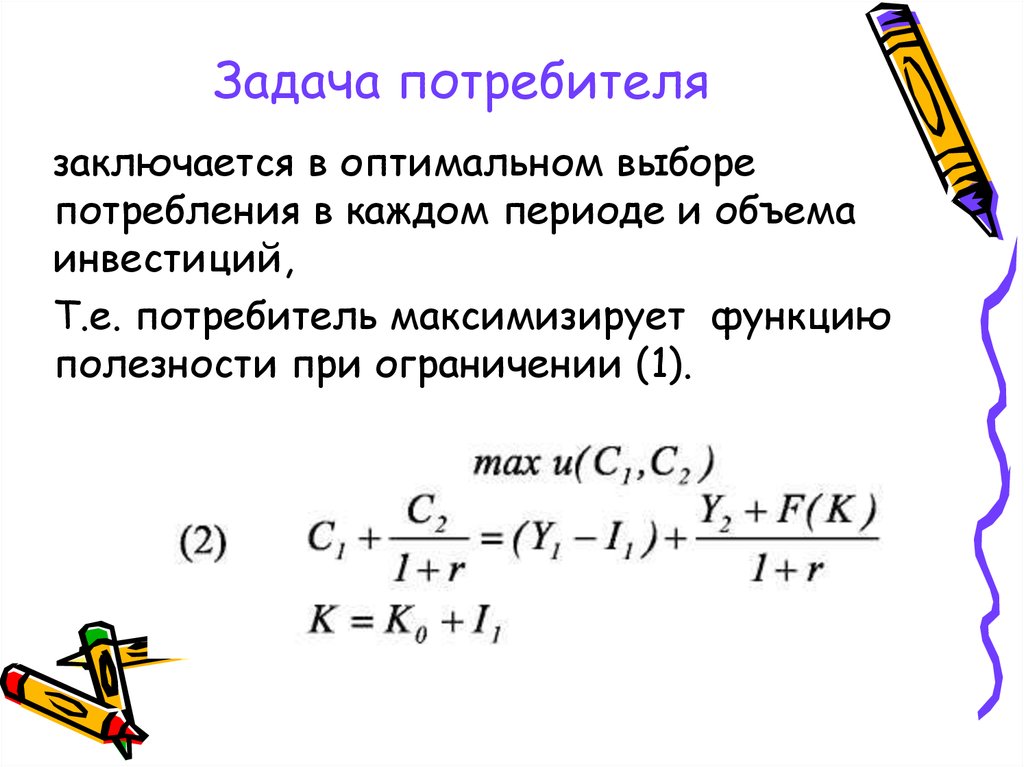

12. Задача потребителя

заключается в оптимальном выборепотребления в каждом периоде и объема

инвестиций,

Т.е. потребитель максимизирует функцию

полезности при ограничении (1).

13.

14.

Точка А – первоначальный запаспотребителя.

Если нет возможностей для инвестирования,

то он выбирает оптимальное потребление на

бюджетной линии, проходящей через точку

А с наклоном, равным -(1+r).

Возможность инвестирования позволяет

расширить бюджетное множество.

(Эти возможности отражены на рисунке с

помощью производственной функции F(K),

которая наложена на рисунок в зеркальном

отражении с началом координат в точке А.)

15. Решение о производстве

не зависит от вида кривых безразличия, таккак главная задача при выборе уровня

инвестиционных расходов состоит в том,

чтобы максимально расширить

бюджетное множество потребителя.

Для этого индивидууму следует выбрать

максимальный уровень богатства (W)

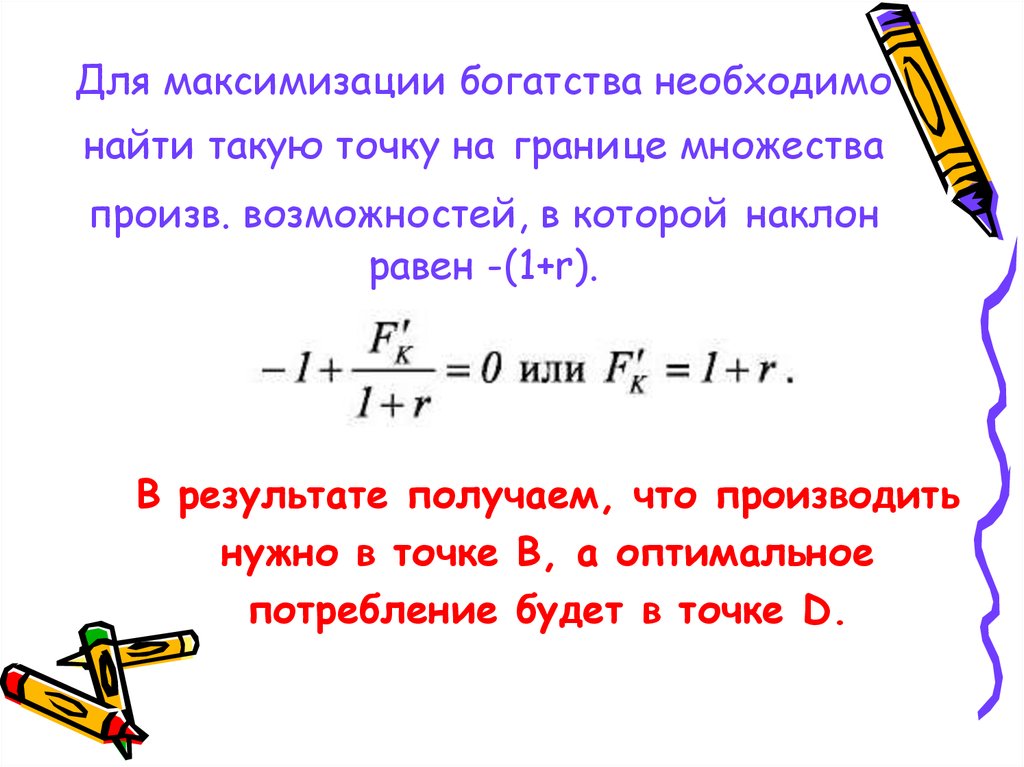

16. Для максимизации богатства необходимо найти такую точку на границе множества произв. возможностей, в которой наклон равен -(1+r).

В результате получаем, что производитьнужно в точке В, а оптимальное

потребление будет в точке D.

17. Вывод:

задача домохозяйства разбивается на двесамостоятельные задачи.

На первом шаге осуществляется выбор

оптимального уровня инвестиций путем

решения задачи максимизации богатства.

18.

На втором шаге решается стандартнаязадача выбора оптимального

потребления при заданном уровне

богатства.

Это возможно только при условии

совершенства финансового рынка, то

есть, при совпадении ставок процента

по кредитам и депозитам.

19. Этот вывод позволяет

делегировать решение о выбореинвестиций другому агенту,

поставив перед ним задачу максимизации

богатства,

при этом разница в предпочтениях агентов

не оказывает влияния на оптимальность

принимаемого решения.

Вывод о возможности разделения решения о

потреблении и решения о производстве

называется теорема отделимости

20.

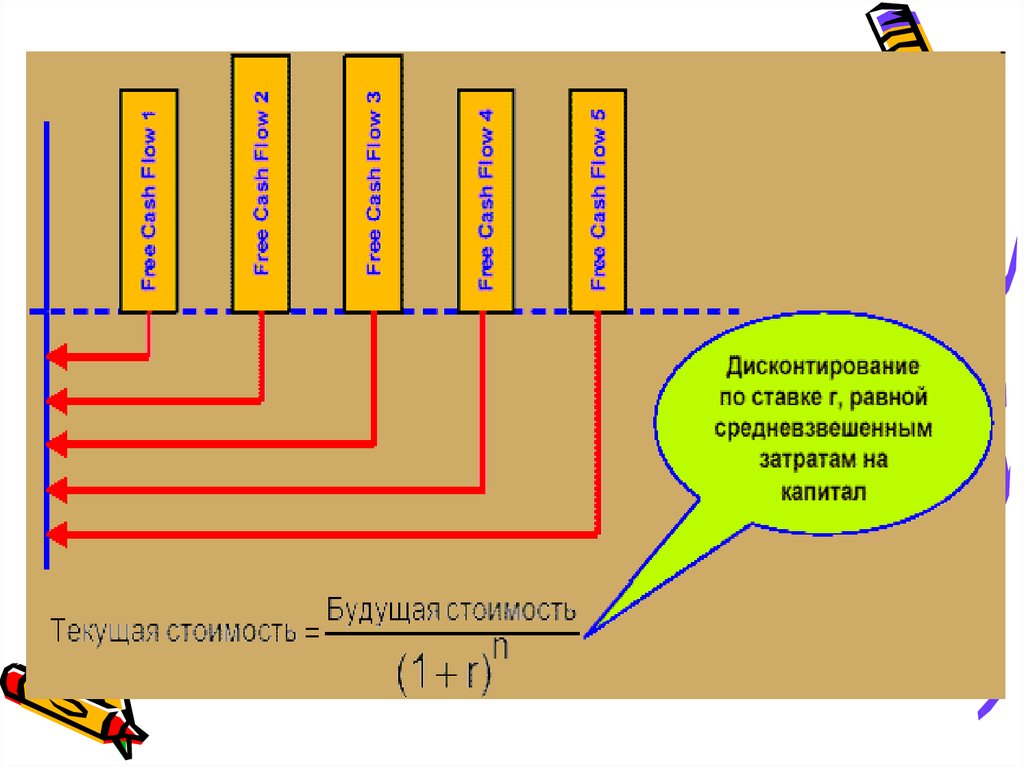

21. Неоклассический подход

Так как потребители могут владеть лишьдолей в в одной или нескольких фирмах,

максимизации богатства каждого из

владельцев эквивалентна максимизации

рыночной стоимости каждой фирмы, которая

равна приведенной стоимости потока

дивидендов (дивиденды платятся из прибыли

фирмы).

22.

23. Рассмотрим фирму

которая производит продукцию, используядва фактора производства труд (L) и

капитал (K).

Технология описывается

производственной функцией F(K,L).

Будем считать, что предельный продукт

каждого фактора положителен и убывает с

ростом данного фактора

24. Введем обозначения:

p - цена готовой продукции,pK- цена единицы инвестиционных благ,

w- ставка заработной платы.

d - норма амортизации постоянна.

Допустим, что инвестиции в период t,

трансформируются в капитал и могут быть

использованы в процессе производства в

следующем периоде t+1.

25. При этих условиях

прибыль фирмы φ (до выплатыдивидендов) в период t равна:

26. Менеджер выбирает

оптимальный уровень инвестиций,решая задачу максимизации

рыночной стоимости фирмы, равной

приведенному потоку прибыли

фирмы:

27.

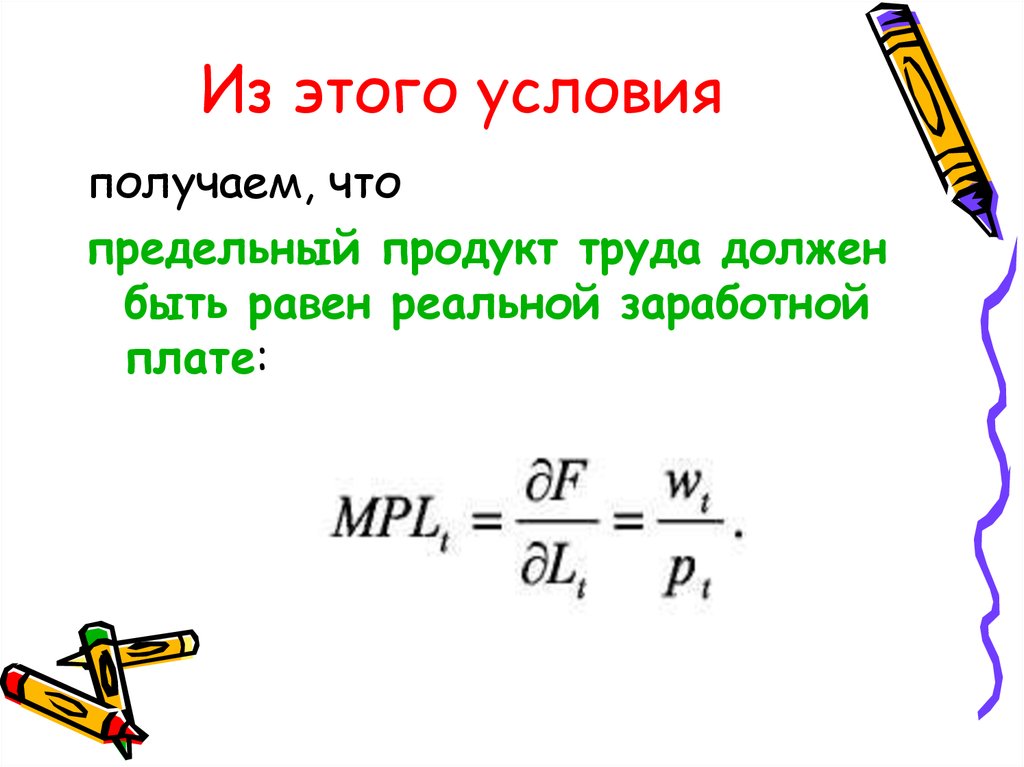

28. Из этого условия

получаем, чтопредельный продукт труда должен

быть равен реальной заработной

плате:

29. А оптимальный уровень капитала

Где где γt - издержки на единицукапитала;

ρ - темп удорожания единицы

капитальных благ - pt /pt-1K =1+ ρt)

30.

31. Издержки капитала:

Растут при увеличении ожидаемойреальной процентной ставки, увеличении

нормы амортизации и ожидаемом (в

будущем) относительном удешевлении

капитальных благ.

Это приводит к падению оптимальной

величины капитала и при заданном

первоначальном запасе

капитала к снижению инвестиций

32.

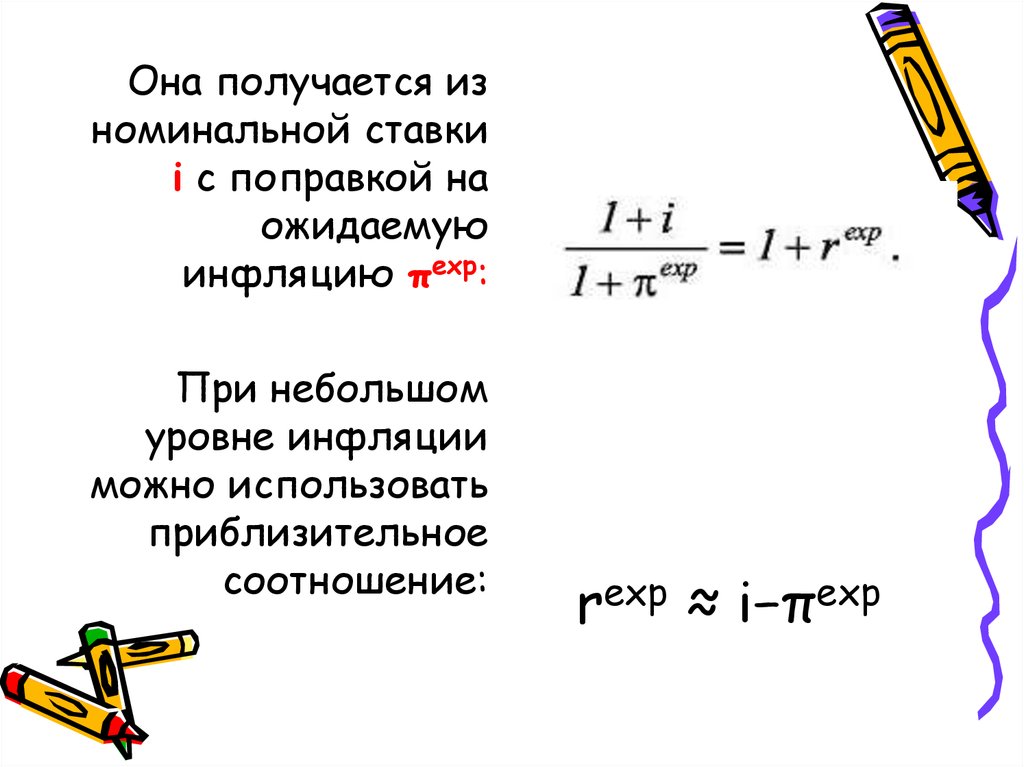

33. Еще один важный момент:

в реальности никто не знает, каково будетзначение реальной процентной ставки,

т.к. никто не может точно определить

величину инфляции.

Принимая решения, инвесторы

ориентируются на ожидаемую реальную

rexp.

34.

Она получается изноминальной ставки

i с поправкой на

ожидаемую

инфляцию πexp:

При небольшом

уровне инфляции

можно использовать

приблизительное

соотношение:

rexp ≈ i−πexp

35. Эмпирические исследования

выявляют связь между динамикойинвестиций и выпуска.

Это легло в основу

модели простого акселератора:

оптимальный размер капитала

пропорционален выпуску:

K* = νY

ν - коэффициент пропорциональности,

постоянен условии, что не изменяются

издержки капитала.

36. В общем виде

Акселератор (ускоритель)характеризует прирост инвестиций

по отношению к вызвавшему его

относительному приросту дохода,

потребительского спроса или

готовой продукции.

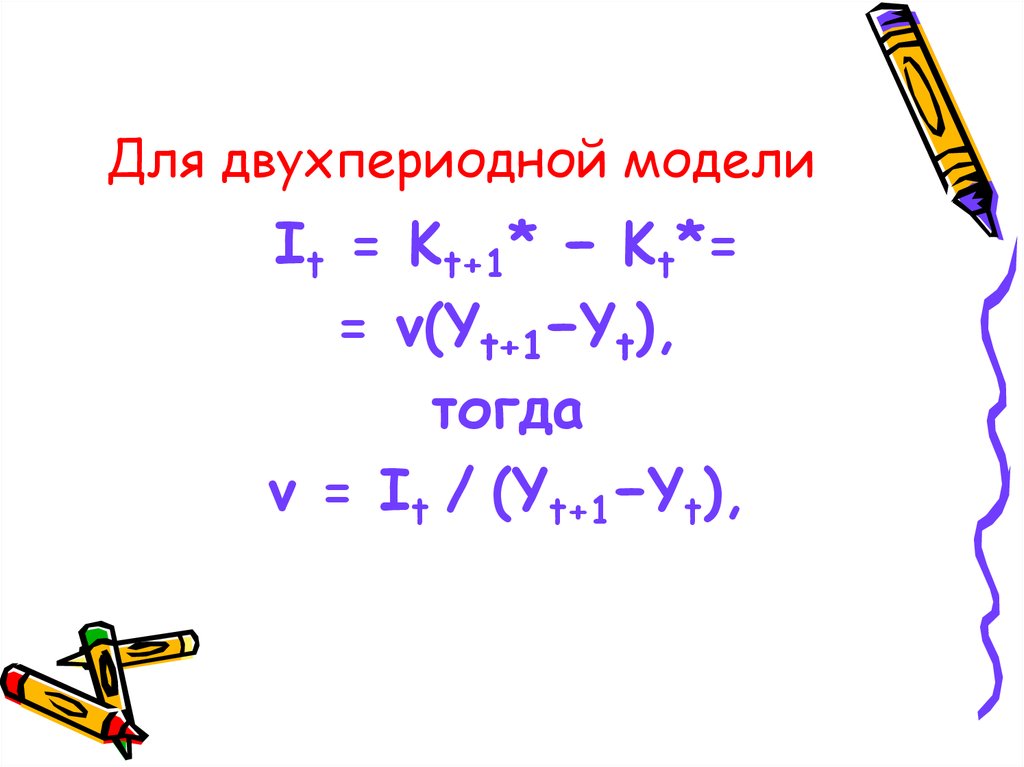

37. Для двухпериодной модели

It = Kt+1* − Kt*== ν(Yt+1−Yt),

тогда

v = It / (Yt+1−Yt),

38. Недостатки модели:

•предполагается неизменность издержеккапитала;

•текущий уровень капитала связывается с

текущим уровнем выпуска

(уровень выпуска заранее не известен,

поэтому лучше использовать ожидаемый

выпуск).

• не принимает во внимание наличие

временных лагов в инвестиционном

процессе.

39. Модель гибкого акселератора

Основана на предположении опостепенной корректировке

величины капитала.

Чем больше разрыв между существующей

и оптимальной величинами основного

капитала, тем быстрее идет процесс

инвестирования

40.

Kt = Kt-1 + λ(K*- Kt-1), где 0<λ<1λ - какая доля разрыва между оптимальной и

действительной величинами капитала будет

ликвидирована в текущем периоде.

Чистые инвестиции:

It = Kt - Кt-1 = λ(K*- Kt-1)

Если запас капитала равен оптимальной

величине капитала

то

Кt-1=К*

It = 0

41. Динамика капитала и чистых инвестиций в модели гибкого акселератора (λ=0.5)

42. Теория инвестиций q- Тобина

Теория инвестиций qТобинаДжеймс Тобин

предложил оценивать

разрыв между

существующей и

оптимальной величинами

основного капитала на

основе информации,

которую дает фондовый

рынок.

43. Для этого используется

Переменная q =рыночная стоимость фирмы

(согласно оценке фондового рынка)

стоимость капитала фирмы

Если q>1, то оптимальный уровень

капитала превышает существующий

и инвестиции тоже ждолжны быть велики.

44. Если запас капитала постоянен, то МРК тоже постоянен.

Тогда дополнительная единица Кувеличивает

прибыль до выплаты дивидендов на величину

MPK-d.

Приведенная стоимость потока

дополнительных

дивидендов равна предельному q.

45. В заключение:

Еслиq > 1, то MPK > r + d

Значит, капитал нужно увеличивать и

наоборот.

Примечание:

Коэффициент q является

индикатором прибыльности

инвестиций для фирмы.

economics

economics