Similar presentations:

Интерактивный курс лекций «Корпоративные финансы»

1.

КАМЧАТСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТКурс лекций по дисциплине

«Корпоративные финансы»

к.э.н. , доцент кафедры

«Экономика»,

Левская Ирина Владимировна

2.

Содержание№ сл.

Экономическое содержание, принципы организации и

назначение корпоративных финансов

Основы корпоративного финансового управления

3-23

24-49

Финансовые ресурсы и капитал корпоративной организации

Управление затратами корпорации

50-65

66-84

Формирование доходов корпоративной организации

Управление прибылью корпоративной организации

Управление оборотными активами корпоративной

организации

Управление внеоборотными активами

85-117

118-134

135-153

154-169

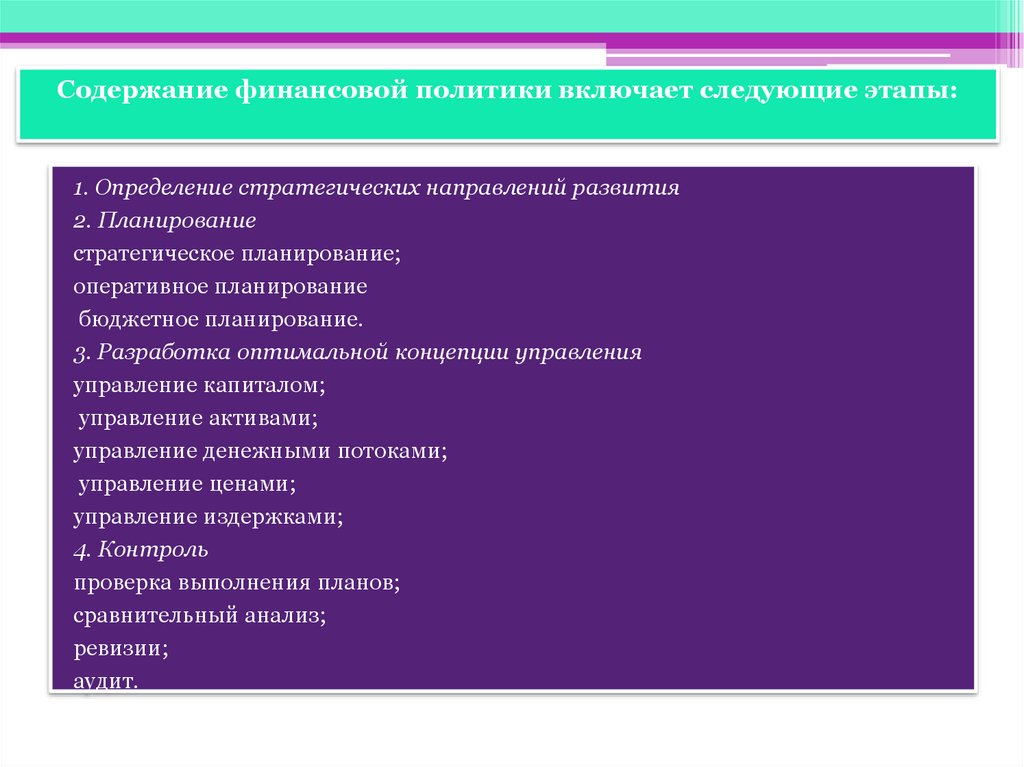

Финансовая политика корпорации

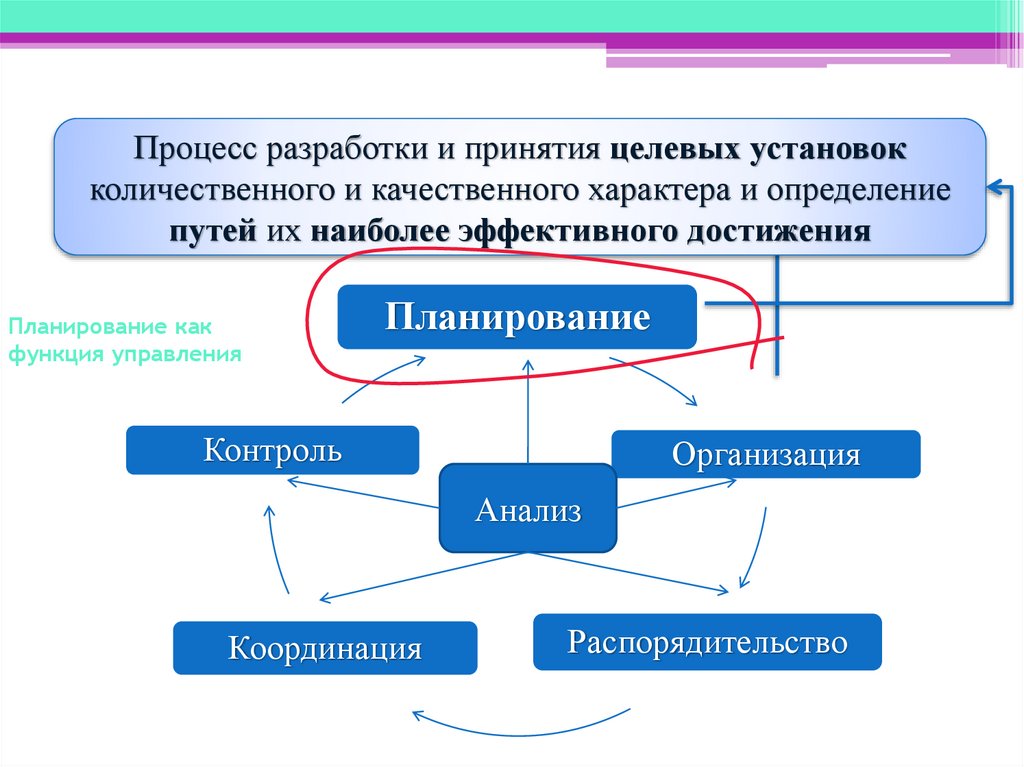

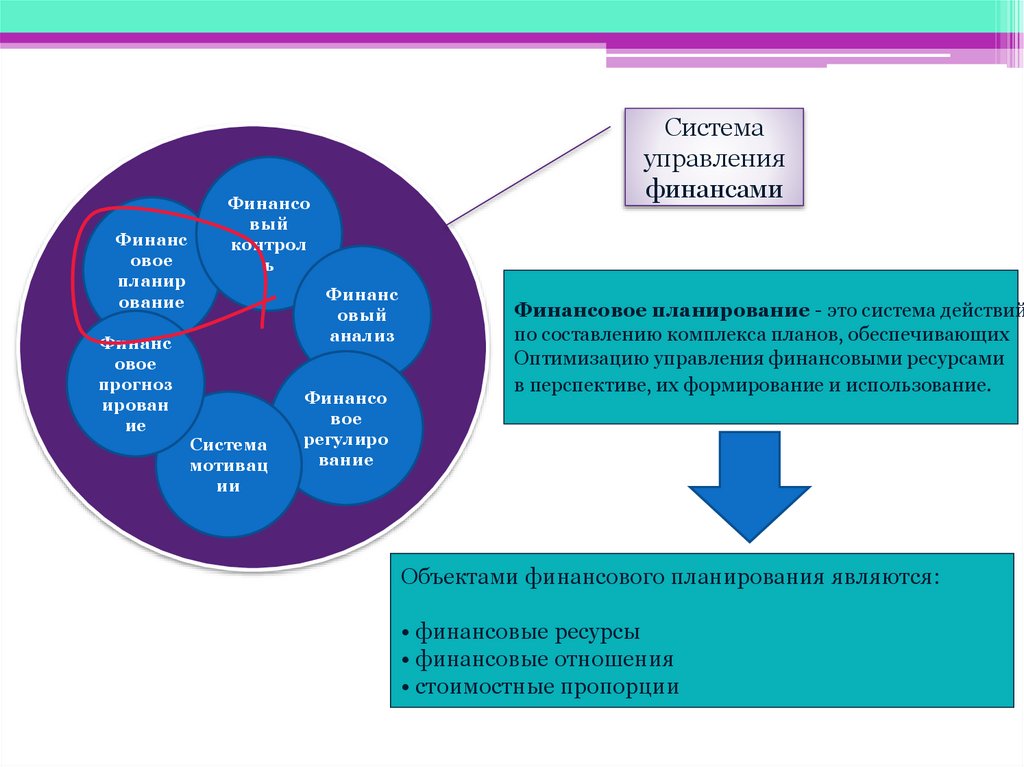

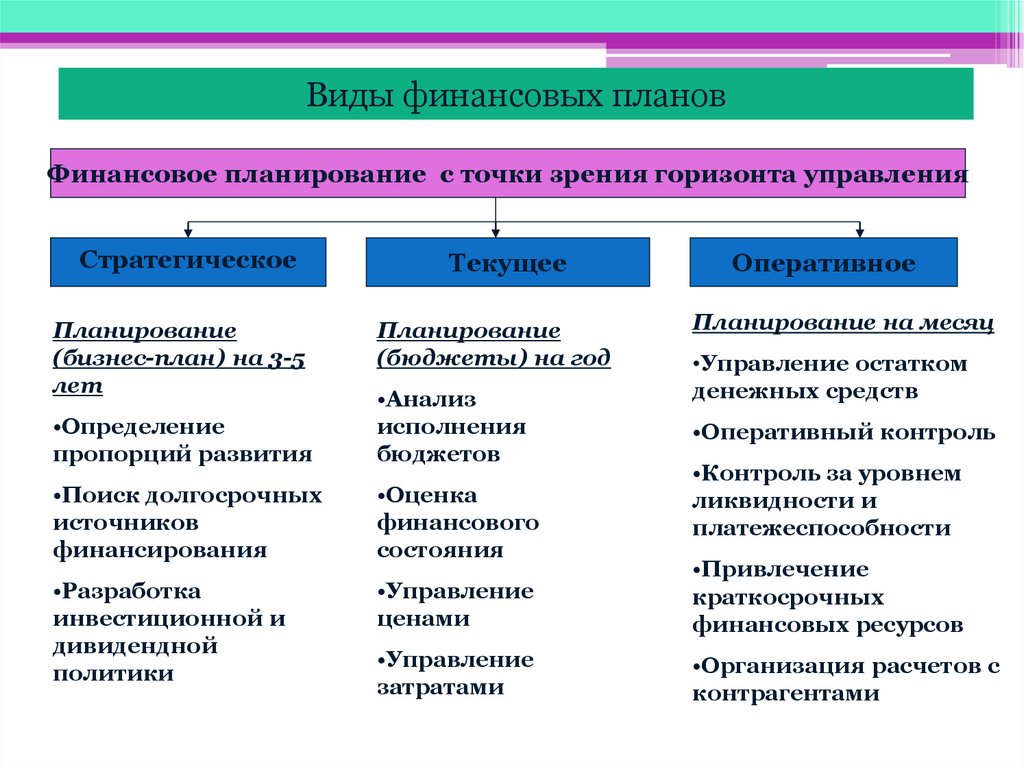

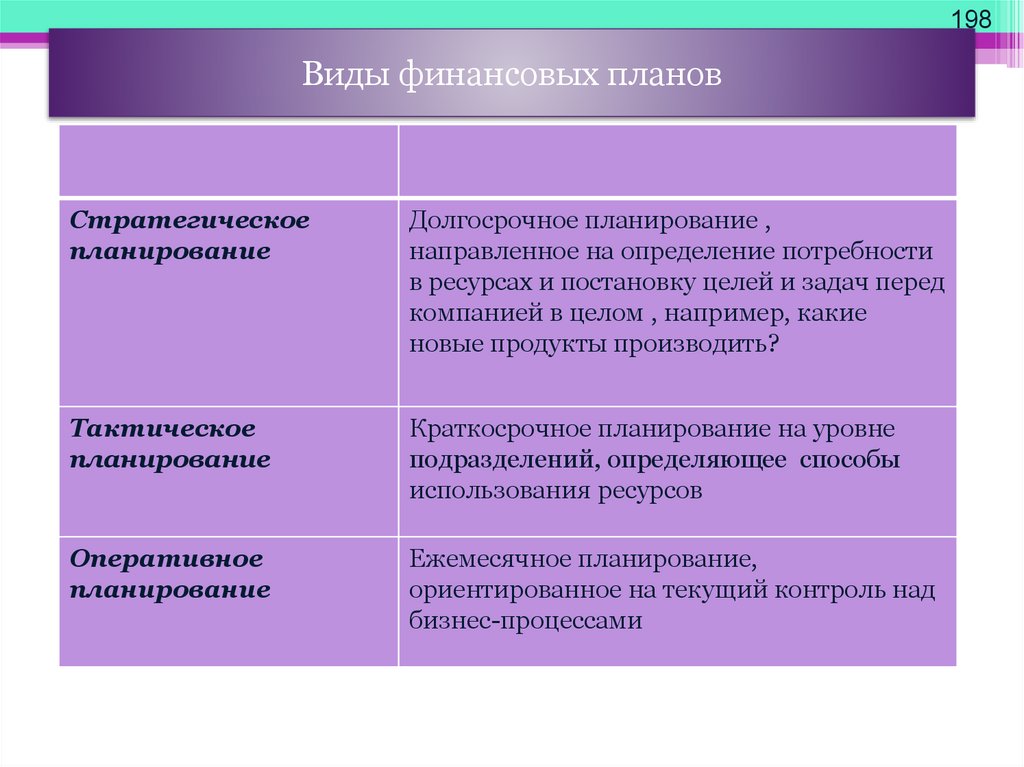

Финансовое планирование в корпоративной организации

170-183

184-203

Международные аспекты финансовой деятельности

корпорации

Рекомендуемые источники и литература

204-222

223

3.

Тема 1Экономическое содержание,

принципы организации и

назначение корпоративных

финансов

1. Понятие и виды корпоративных структур

2. Сущность, принципы организации, функции и роль

корпоративных финансов в финансовой системе

страны

3. Особенности финансов корпоративных организаций

различных организационно-правовых форм

4.

Понятие корпорацииКорпорация - это организация, признанная

юридическим лицом, основанная на объединении

капиталов и, следовательно, юридических и

физических лиц, для определённых целей,

предусматривающая долевую собственность и

осуществляющая социально полезную деятельность, а

также характеризующаяся значительной

концентрацией управленческих функций на верхнем

уровне управления

5.

Понятие корпорацииКорпорация (от лат. corpus — тело): В соответствии с п. 1 ст.

65.1 Гражданского кодекса Российской

Федерации корпоративными юридическими лицами

(корпорациями) являются юридические лица, учредители

(участники) которых обладают правом участия (членства) в

них и формируют их высший орган.

К ним относятся хозяйственные товарищества и общества,

крестьянские (фермерские) хозяйства, хозяйственные

партнерства,

производственные

и

потребительские

кооперативы, общественные организации, общественные

движения, ассоциации (союзы), нотариальные палаты,

товарищества собственников недвижимости, казачьи

общества, внесенные в государственный реестр казачьих

обществ в Российской Федерации, а также общины

коренных малочисленных народов Российской Федерации.

6.

Понятие корпорацииВ

современной

научной

доктрине

под

корпорацией

традиционно

понимают

организацию, основанную на началах участия

(членства), которая создается для реализации

интересов

ее

участников

(членов)

путем

организации управления ею через особую систему

органов. Устроенной на началах членства

корпорации, как правило, противопоставляются

унитарные организации или учреждения, которые

не имеют членства и создаются, как правило, в

интересах неограниченного круга лиц для

реализации общественно полезных целей.

7.

Признаки корпорации:1) союз лиц, подчинённый групповым

интересам (объединенное образование);

2) объединение капиталов;

3) различные сферы деятельности

(производство материальных благ), финансы,

торговля, добыча и переработка сырья;

4) статус юридического лица, подтвержденный

фактом регистрации.

8.

Корпоративные группы – это институциональныеобразования, которые позволяют строить партнерские

отношения между предприятиями и государством,

малым и крупным бизнесом, предприятиями и

регионами в лице органов исполнительной власти с

использованием финансовых методов мобилизации

капитала.

9.

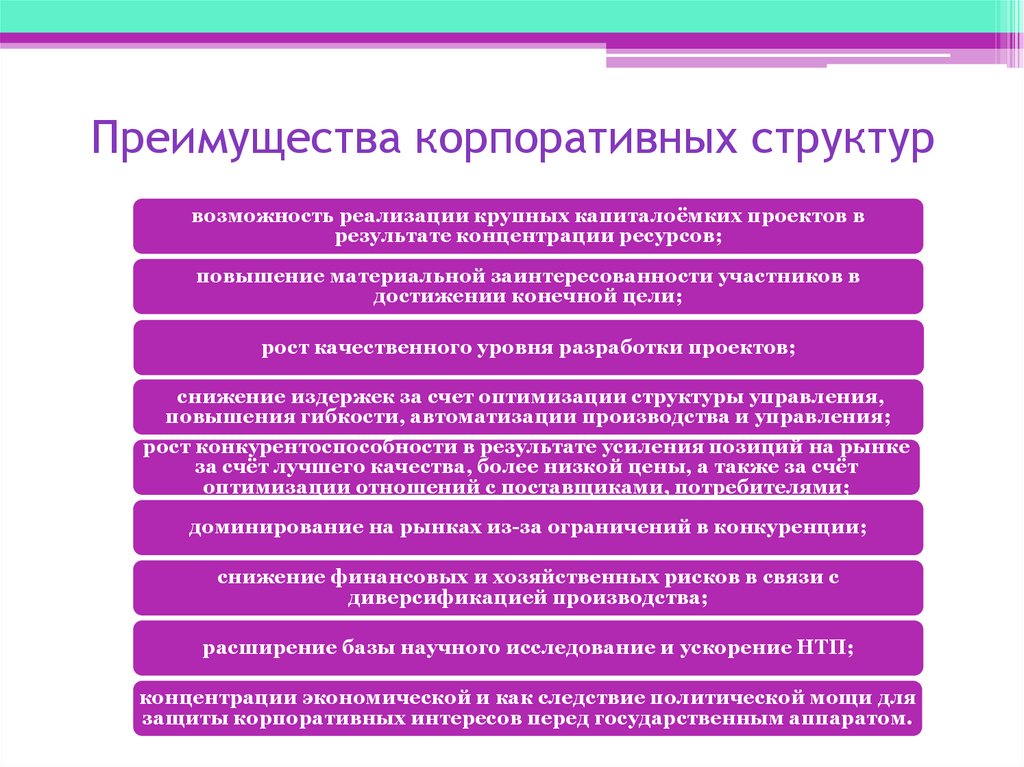

Преимущества корпоративных структурвозможность реализации крупных капиталоёмких проектов в

результате концентрации ресурсов;

повышение материальной заинтересованности участников в

достижении конечной цели;

рост качественного уровня разработки проектов;

снижение издержек за счет оптимизации структуры управления,

повышения гибкости, автоматизации производства и управления;

рост конкурентоспособности в результате усиления позиций на рынке

за счёт лучшего качества, более низкой цены, а также за счёт

оптимизации отношений с поставщиками, потребителями;

доминирование на рынках из-за ограничений в конкуренции;

снижение финансовых и хозяйственных рисков в связи с

диверсификацией производства;

расширение базы научного исследование и ускорение НТП;

концентрации экономической и как следствие политической мощи для

защиты корпоративных интересов перед государственным аппаратом.

10.

Стратегии формирования корпоративныхструктур включают:

1) Горизонтальную интеграцию – объединение

однородного бизнеса

2) Вертикальную интеграцию – объединение

по одной технологической цепочке

3) Комбинированную.

11.

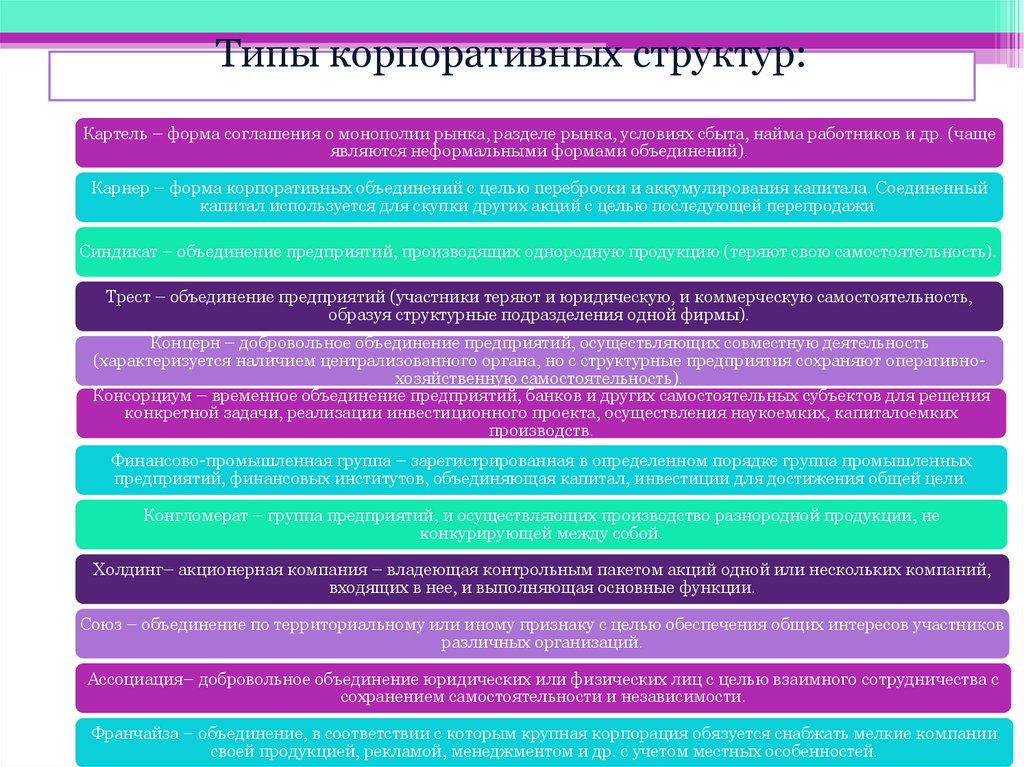

Типы корпоративных структур:Картель – форма соглашения о монополии рынка, разделе рынка, условиях сбыта, найма работников и др. (чаще

являются неформальными формами объединений).

Карнер – форма корпоративных объединений с целью переброски и аккумулирования капитала. Соединенный

капитал используется для скупки других акций с целью последующей перепродажи.

Синдикат – объединение предприятий, производящих однородную продукцию (теряют свою самостоятельность).

Трест – объединение предприятий (участники теряют и юридическую, и коммерческую самостоятельность,

образуя структурные подразделения одной фирмы).

Концерн – добровольное объединение предприятий, осуществляющих совместную деятельность

(характеризуется наличием централизованного органа, но с структурные предприятия сохраняют оперативнохозяйственную самостоятельность).

Консорциум – временное объединение предприятий, банков и других самостоятельных субъектов для решения

конкретной задачи, реализации инвестиционного проекта, осуществления наукоемких, капиталоемких

производств.

Финансово-промышленная группа – зарегистрированная в определенном порядке группа промышленных

предприятий, финансовых институтов, объединяющая капитал, инвестиции для достижения общей цели.

Конгломерат – группа предприятий, и осуществляющих производство разнородной продукции, не

конкурирующей между собой.

Холдинг– акционерная компания – владеющая контрольным пакетом акций одной или нескольких компаний,

входящих в нее, и выполняющая основные функции.

Союз – объединение по территориальному или иному признаку с целью обеспечения общих интересов участников

различных организаций.

Ассоциация– добровольное объединение юридических или физических лиц с целью взаимного сотрудничества с

сохранением самостоятельности и независимости.

Франчайза – объединение, в соответствии с которым крупная корпорация обязуется снабжать мелкие компании

своей продукцией, рекламой, менеджментом и др. с учетом местных особенностей.

12.

Финансы корпораций представляютсобой денежные отношения,

связанные с формированием и

распределением финансовых

ресурсов, которые формируются за

счет таких источников как

собственные и приравненные к ним

средства, средства, мобилизуемые на

финансовом рынке, и средства,

поступающие в порядке

перераспределения.

13.

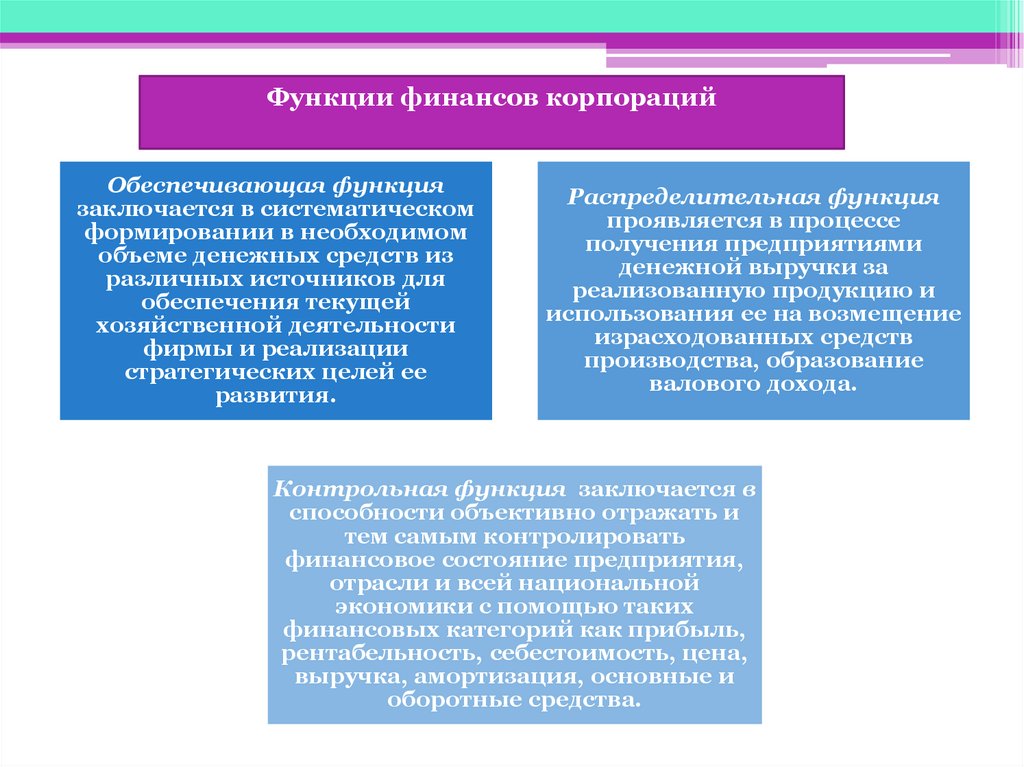

Функции финансов корпорацийОбеспечивающая функция

заключается в систематическом

формировании в необходимом

объеме денежных средств из

различных источников для

обеспечения текущей

хозяйственной деятельности

фирмы и реализации

стратегических целей ее

развития.

Распределительная функция

проявляется в процессе

получения предприятиями

денежной выручки за

реализованную продукцию и

использования ее на возмещение

израсходованных средств

производства, образование

валового дохода.

Контрольная функция заключается в

способности объективно отражать и

тем самым контролировать

финансовое состояние предприятия,

отрасли и всей национальной

экономики с помощью таких

финансовых категорий как прибыль,

рентабельность, себестоимость, цена,

выручка, амортизация, основные и

оборотные средства.

14.

Принципы организации финансовПринцип

самофинансирования

Принцип

самостоятельности

Принцип

материальной

ответственности.

Принцип

заинтересованности

в результатах

деятельности

Принцип

осуществления

контроля за

финансовохозяйственной

деятельностью.

Принцип

формирования

финансовых резервов.

15.

Роль финансов корпораций:Финансовые ресурсы,

концентрируемые

государством и

используемые им для

финансирования различных

общественных потребностей,

в основном формируются за

счет финансов предприятий

Финансы предприятий

формируют финансовый

базис обеспечения

непрерывности

производственного процесса,

нацеленного на

удовлетворение спроса на

товары и услуги

Часть сформированных

фирмой финансовых

ресурсов направляется на

цели потребления

Финансы предприятий могут

служить главным

инструментом

государственного

регулирования экономики

Финансы предприятий

используются для

регулирования отраслевых

пропорций в экономике,

способствуют ускорению

развития отдельных

отраслей, развитию новых

технологий и производств

Финансы фирм позволяют

использовать денежные

накопления домашних

хозяйств путем

инвестирования их в

доходные финансовые

инструменты, эмитируемые

отдельными фирмами

16.

Организационно-правовые формы корпоративныхюридических лиц

17.

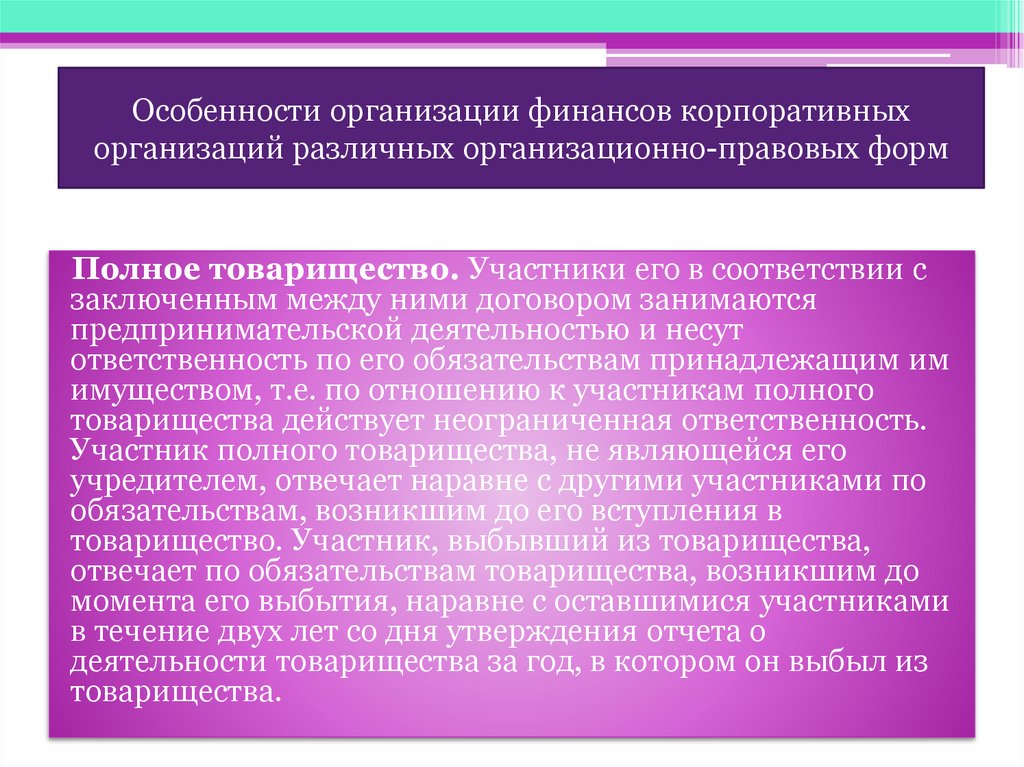

Особенности организации финансов корпоративныхорганизаций различных организационно-правовых форм

Полное товарищество. Участники его в соответствии с

заключенным между ними договором занимаются

предпринимательской деятельностью и несут

ответственность по его обязательствам принадлежащим им

имуществом, т.е. по отношению к участникам полного

товарищества действует неограниченная ответственность.

Участник полного товарищества, не являющейся его

учредителем, отвечает наравне с другими участниками по

обязательствам, возникшим до его вступления в

товарищество. Участник, выбывший из товарищества,

отвечает по обязательствам товарищества, возникшим до

момента его выбытия, наравне с оставшимися участниками

в течение двух лет со дня утверждения отчета о

деятельности товарищества за год, в котором он выбыл из

товарищества.

18.

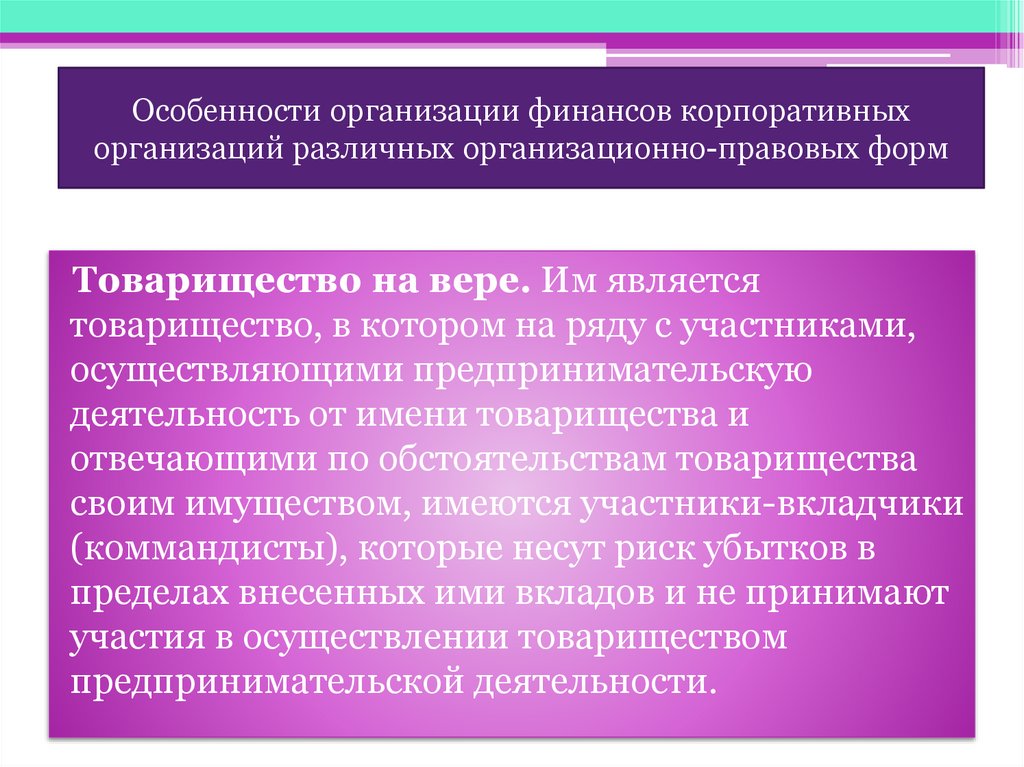

Особенности организации финансов корпоративныхорганизаций различных организационно-правовых форм

Товарищество на вере. Им является

товарищество, в котором на ряду с участниками,

осуществляющими предпринимательскую

деятельность от имени товарищества и

отвечающими по обстоятельствам товарищества

своим имуществом, имеются участники-вкладчики

(коммандисты), которые несут риск убытков в

пределах внесенных ими вкладов и не принимают

участия в осуществлении товариществом

предпринимательской деятельности.

19.

Особенности организации финансов корпоративныхорганизаций различных организационно-правовых форм

Общество с ограниченной

ответственностью. Это общество

учрежденное одним или несколькими лицами,

уставной капитал которого разделен на доли

определенных учредительными документами

размеров. Участники общества с ограниченной

ответственностью несут риск убытков,

связанный с деятельностью общества в

пределах стоимости внесенных ими вкладов.

20.

Особенности организации финансов корпоративныхорганизаций различных организационно-правовых форм

Акционерные общества

ГК РФ признает акционерным такое общество, уставный

капитал которого разделен на определенное число

акций, причем его участники не отвечают по его

обязательствам и несут риск убытков, связанных с

деятельностью общества, в пределах стоимости

принадлежащих им акций.

Публичным является акционерное общество, акции которого и

ценные бумаги которого, конвертируемые в его акции, публично

размещаются (путем открытой подписки) или публично

обращаются на условиях, установленных законами о ценных

бумагах. Правила о публичных обществах

применяются

также

к

акционерным

обществам,

устав

и фирменное наименование которых содержат указание на то,

что

общество

является

публичным.

Акционерное общество, которое не отвечает этим признакам,

признаются непубличным.

21.

Особенности организации финансов корпоративныхорганизаций различных организационно-правовых форм

Производственные кооперативы. Это

добровольное объединение граждан на основе

членства для совместной производственной или иной

хозяйственной деятельности, основанной на их

личном трудовом или ином участии и объединении его

членами (участниками) имущественных паевых

взносов. Члены производственного кооператива несут

по его обязательствам субсидиарную ответственность.

Прибыль кооператива распределяется между его

членами в соответствии с их трудовым участием. В

таком же порядке распределяется имущество,

оставшееся после ликвидации кооператива и

удовлетворение требований его кредиторов.

22.

Особенности организации финансов корпоративныхорганизаций различных организационно-правовых форм

Потребительский кооператив.

Потребительским кооперативом признается

добровольное объединение граждан и

юридических лиц на основе членства с целью

удовлетворения материальных и иных

потребностей участников, осуществляемое

путем объединения его членами

имущественных паевых взносов. Члены

потребительского кооператива солидарно

несут ответственность по его обязательствам.

23.

Особенности организации финансов корпоративныхорганизаций различных организационно-правовых форм

Ассоциации и союзы. Это некоммерческие

организации, которые создаются

коммерческими организациями в целях

координации, представления и защиты общих

имущественных интересов. Члены ассоциаций и

союзов сохраняют свою самостоятельность и

права юридического лица. Ассоциация и союз не

отвечают по обязательствам своих членов.

Члены ассоциации (союза) несут субсидиарную

ответственность по ее обязательствам в размере

и порядке, предусмотренных учредительными

документами ассоциации.

24.

Тема 2Основы корпоративного

финансового управления

1.

2.

3.

4.

5.

Финансовый менеджмент как система рационального управления

финансами корпоративных организаций

Финансовый механизм управления корпорациями, его структура

Организация финансовой работы и финансовых служб в

корпорациях

Особенности корпоративного финансового управления в

акционерном обществе

Организация финансового контроля, функции и задачи

контроллинга.

25.

Финансовый менеджмент - это наука и искусство управлятьденежными потоками предприятия, привлекая наиболее

рациональные источники финансовых ресурсов и используя

их с наибольшей эффективностью для достижения

стратегических и тактических целей предприятия

Финансовый менеджмент – это система отношений,

возникающих на предприятии по поводу привлечения и

использования финансовых ресурсов

Финансовый менеджмент – это система

оптимизации финансовой модели фирмы

действий

по

Финансовый менеджмент – это система действий по

оптимизации баланса фирмы

Предметом финансового менеджмента являются

денежные

потоки,

отражающие

движение

капитала.

26.

Функции финансового менеджментаПланирование

• стратегическое и текущее финансовое планирование; составление различных смет

бюджетов для любых мероприятий; участие в определении ценовой политики,

прогнозировании сбыта, формировании условий договоров (контрактов); оценка

возможных изменений структуры (слияний или разделений)

Организация

• создание органов управления финансами, финансовых служб, установление взаимосвязи

между подразделениями последних, определение их задач и функций

Регулирование финансовых потоков

• управление денежными средствами, портфелем ценных бумаг, заемными средствами и т.д

Защита активов

• управление рисками; выбор оптимального их способа снижения

Учет, контроль и анализ

• установление учетной политики: обработка и представление учетной информации в виде

финансовой отчетности; анализ и интерпретация результатов; сопоставление отчетных

данных с планами и стандартами; внутренний аудит

Стимулирующая функция

• обеспечение необходимой мотивацией как собственников, так и работников предприятия

27.

Цели финансового менеджментаСтратегическая цель

максимальное увеличение благосостояния владельцев

предприятия, которое выражается в максимизации

рыночной стоимости предприятия (для акционеров максимизация рыночного курса акций).

Тактические цели

Выживание

в условиях

конкурентной борьбы

Избежание

банкротства

и крупных

финансовы

х неудач

Лидерство

в борьбе с

конкурентами

Устойчивые

темпы роста

экономического

потенциала

предприятия

Рост объема

производства

и реализации

Минимизация Обеспечение

расходов

рентабельной

деятельности

28.

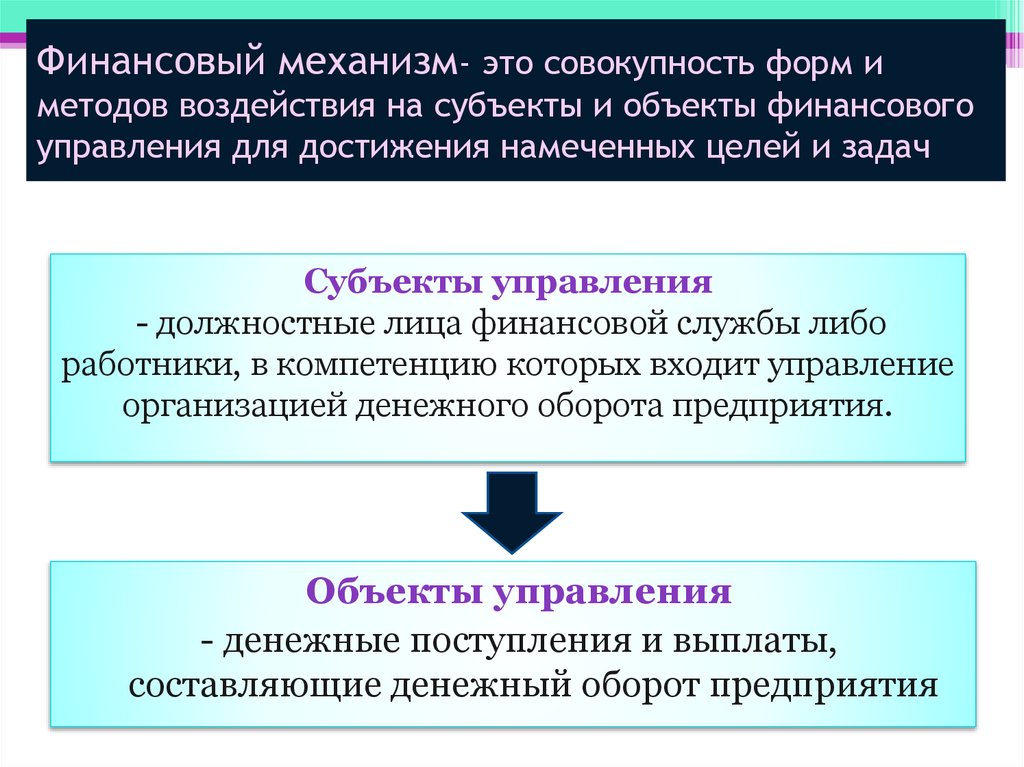

Финансовый механизм- это совокупность форм иметодов воздействия на субъекты и объекты финансового

управления для достижения намеченных целей и задач

Субъекты управления

- должностные лица финансовой службы либо

работники, в компетенцию которых входит управление

организацией денежного оборота предприятия.

Объекты управления

- денежные поступления и выплаты,

составляющие денежный оборот предприятия

29.

Элементы финансового механизмаФинансовые

методы

Финансовые

рычаги

Финансовые

отношения

30.

Элементы финансового механизма:1.

Финансовые отношения – это принципы и система

взаимодействия сторон бизнеса в процессе инвестирования,

кредитования, налогообложения, применения финансовых

рычагов, страхования и т.д.

2. Финансовые рычаги – набор финансовых показателей,

способов, приемов и средств воздействия управляющей системы

на хозяйственную деятельность организации (прибыль, доход,

цена, заработная плата, операционный рычаг, проценты,

дивиденды, финансовые санкции и т.д.).

3. Финансовые методы:

• Бухгалтерский учет – обеспечивает финансовую политику необходимой информацией.

• Экономический анализ – главный инструмент построения и оценки финансовой

политики,

выявления

тенденций,

измерения

пропорций,

планирования,

прогнозирования, определения факторов, исчисления их влияния на результат,

выявления неиспользованных резервов.

• Финансовый мониторинг

(мониторинг финансового состояния) – система

непрерывного контроля и анализа за финансовым состоянием и результатами работы

организации.

• Методы бюджетирования – система построения и проведения финансовой политики в

планах и прогнозах, в количественной оценке.

• Финансовое регулирование – способность влиять на финансовые процессы и их

результат.

• Финансовый контроль – позволяет проверять сохранность капитала, определять

соответствие реальных процессов целям финансовой политики, устанавливать

ответственность за нарушение финансовой дисциплины.

31.

Корпоративное управление характеризует систему высшего уровняуправления акционерного общества. В 1932 году вышла в свет книга

«Современная корпорация и частная собственность» А. Берли и Г.

Минза, где впервые рассматриваются вопросы

отделения собственности от управления и контроля от собственности

в акционерных обществах. Это привело к появлению нового слоя

профессиональных менеджеров и развитию фондового рынка, так

как в 200 крупных компаний 58% активов

контролировались менеджментом.

Система корпоративного управления — это

организационная модель, которая призвана, с одной

стороны, регулировать взаимоотношения между

менеджерами компаний и их владельцами, с другой —

согласовывать цели различных заинтересованных сторон,

обеспечивая эффективное функционирование компаний.

Выделяют несколько моделей корпоративного

управления.

32.

Финансовая служба – это работник, группа впланово-финансовом отделе, финансовый

отдел, управление или любое другое

структурное подразделение, на которое

возложены функции управления финансами

(денежными потоками) и выработки

финансовой политики предприятия

(корпорации).

33.

Организация финансовой службыНа малых предприятиях с численностью

персонала и годовыми объемами

деятельности до 10-15 млн руб. обычно

владелец-руководитель и один бухгалтер

справляются со всеми финансовыми

вопросами. Но если масштабы

деятельности растут, то структура

управления предприятием усложняется и

возможно создание функциональной

бухгалтерии, в составе которой выделяется

финансовая группа (сектор). На более

крупных предприятиях нередко

финансовый сектор образовывался в

составе финансово-сбытового отдела.

Такая организация финансовой работы

характерна для предприятий с

численностью работников 500-700

человек и объемами деятельности до 100150 млн руб.

На более крупных

предприятиях создается

самостоятельный финансовый

отдел, который состоит из

нескольких групп финансовых

работников, за которыми

закреплены определенные

участки работы. Начальник

финансового отдела обычно

подчиняется заместителю

генерального директора

(директору) по экономической

работе. В составе финансового

отдела могут быть следующие

бюро (секторы), группы:

финансово-кредитного

планирования; оперативного

планирования и контроля;

расчетов с покупателями и

поставщиками; банковских и

кассовых операций.

34.

Организационная структура управления предприятием,основанная на разделении функций управления

35.

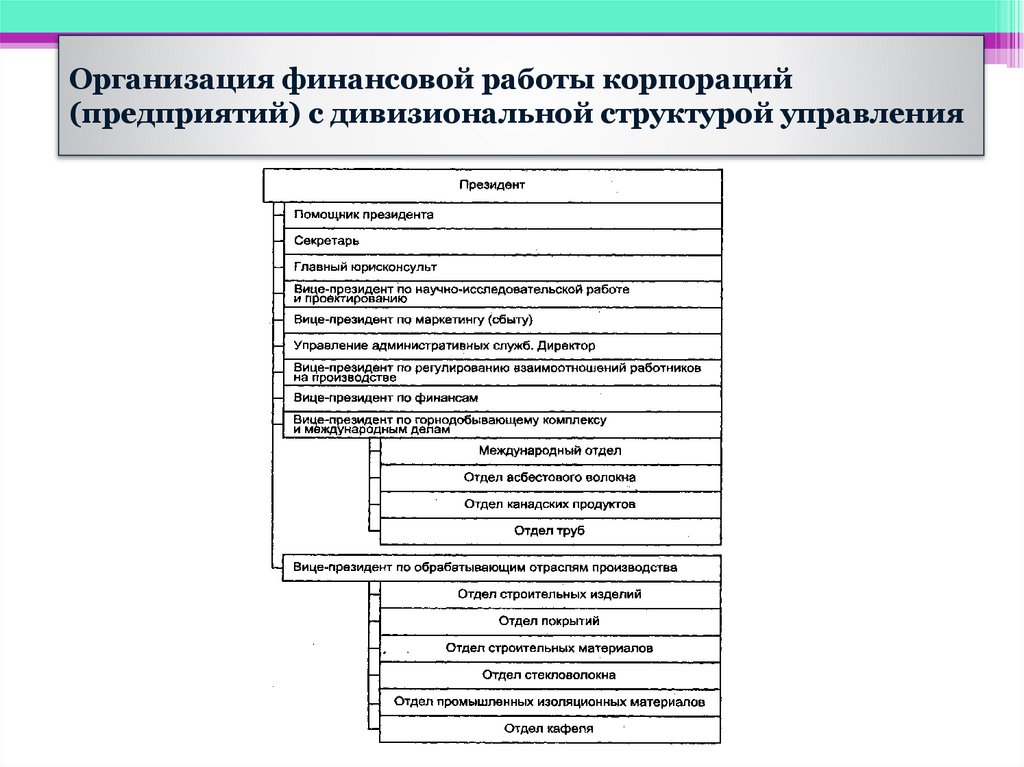

Организация финансовой работы корпораций(предприятий) с дивизиональной структурой управления

36.

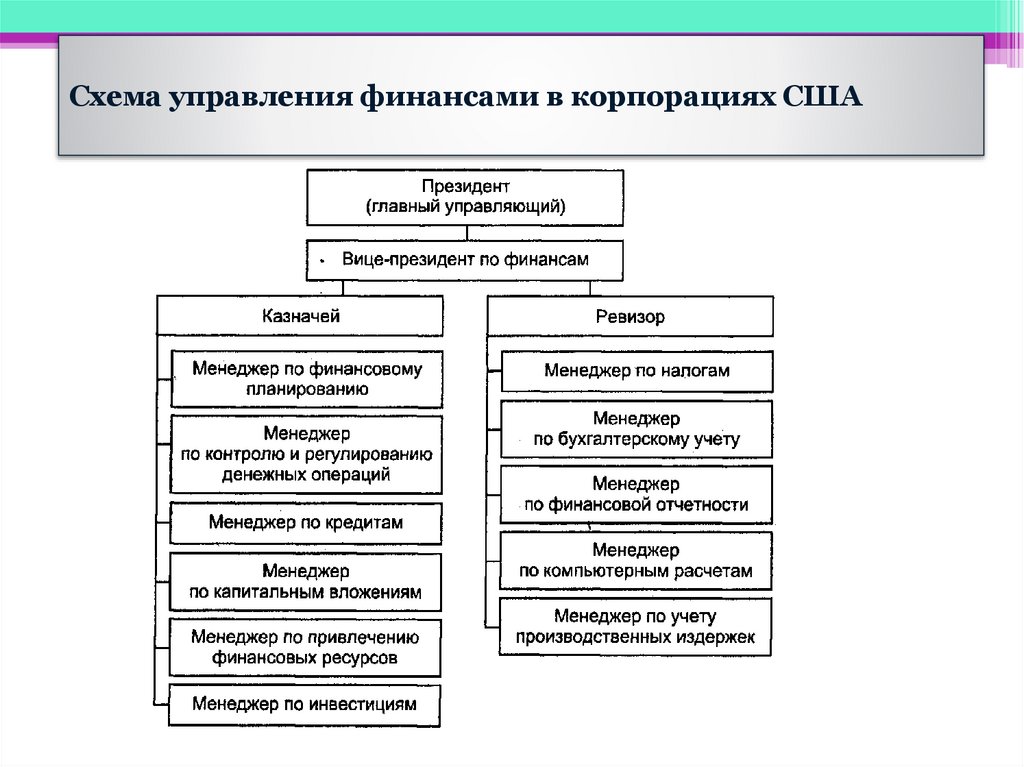

Схема управления финансами в корпорациях США37.

Функции финансовой службы накрупных предприятиях

38.

Под корпоративным управлением вакционерных обществах понимается система

отношений между органами управления и

должностными лицами эмитента,

владельцами ценных бумаг (акционерами,

владельцами облигаций и иных ценных

бумаг), а также другими заинтересованными

лицами, так или иначе вовлеченными в

управление эмитентом как юридическим

лицом.

39.

Особенности корпоративного финансового управленияв акционерном обществе

Высшим органом управления общества является общее собрание

акционеров.

Общество обязано ежегодно проводить годовое общее собрание акционеров.

Совет директоров (наблюдательный совет) общества осуществляет общее

руководство деятельностью общества.

Появление совета директоров в системе управления преследует

единственную цель — защиту интересов участников общества в условиях

обособления функции менеджмента. Именно выделение некоторых из

участников в качестве управляющих или появление наемных менеджеров

способно привести к расхождению направленности деятельности

общества с представлениями по этому поводу остальных участников, не

выполняющих управленческие функции.

Согласно ГК РФ, совет директоров (наблюдательный совет) создается в АО,

включающих более 50 участников; это означает, что в АО с меньшей

численностью такой орган создается по усмотрению акционеров. Совет

директоров имеет не только контрольные, но и распорядительные

функции, являясь высшим органом общества в период между общими

собраниями акционеров. В его компетенцию входит решение всех

вопросов деятельности АО, кроме тех, которые отнесены к

исключительной компетенции общего собрания.

40.

Выделяют следующие элементы корпоративногоуправления:

• этические основы деятельности компании,

заключающиеся в соблюдении интересов

акционеров;

• достижение долгосрочных стратегических задач

его владельцев — например высокой

прибыльности в долгосрочной перспективе,

более высоких показателей прибыльности, чем у

лидеров рынка, или же

прибыльности, превышающей средний

показатель по отрасли;

• соблюдение всех юридических и нормативных

требований, предъявляемых к компании.

41.

Среди ключевых проблем корпоративного управления выделимследующие:

• агентская проблема - несовпадение интересов,

неправомерное использование полномочий;

• права акционеров - нарушение прав

миноритарных (мелких) акционеров,

сконцентрированный контроль и дилемма инсайдерского

контроля;

• баланс власти - структура и принципы

деятельности совета директоров, прозрачность, состав

комитетов, независимые директора;

• инвестиционное сообщество — институты и

самоорганизация;

• профессионализм директоров - стратегически

ориентированная система корпоративного управления,

качество решений и профессиональные знания

директоров.

42.

Агентская проблемаАкционеры являются собственниками капитала

корпорации, но право контроля и управления этим

капиталом по сути дела принадлежит менеджменту.

Менеджмент является при этом наемным агентом и

подотчетен акционерам. В отличие от собственников,

менеджмент, обладая необходимыми для этого

профессиональными навыками, знаниями и качествами,

способен принимать и реализовывать решения,

направленные на наилучшее использование капитала. В

результате делегирования функций

управления корпорацией возникает проблема, известная в

экономической литературе, как агентская проблема (А.

Берле, Г. Мине), т.е. когда интересы собственников

капитала и нанятых ими менеджеров, управляющих этим

капиталом, не совпадают.

43.

Основные модели корпоративного управленияАмериканская, или аутсайдерская, модель — это модель

управления акционерными обществами, основанная на высоком уровне

использования внешних по отношению к акционерному обществу, или рыночных,

механизмов корпоративного контроля, или контроля над менеджментом

акционерного общества.

Англо-американская модель характерна для США, Великобритании, Австралии,

Канады, Новой Зеландии. Интересы акционеров представлены большим

количеством обособленных друг от друга мелких инвесторов, которые находятся в

зависимости от менеджмента корпорации. Увеличивается роль фондового рынка,

через который осуществляется контроль над менеджментом корпорации.

Германская, или инсайдерская, модель — это модель управления акционерными

обществами, основанная преимущественно на использовании внутренних методов

корпоративного контроля, или методов самоконтроля.

Немецкая модель корпоративного управления типична для стран Центральной

Европы, Скандинавских стран, менее характерна для Бельгии и Франции. В ее

основе лежит принцип социального взаимодействия: все стороны,

заинтересованные в деятельности корпорации, имеют право участвовать в

процессе принятия решений (акционеры, менеджеры, персонал, банки,

общественные организации). Немецкая модель характеризуется слабой

ориентацией на фондовые рынки и акционерную стоимость в управлении, так как

компания сама контролирует свою конкурентоспособность и результаты работы.

44.

Российская модель корпоративного управления представляетсобой следующий «Управленческий треугольник»:

45.

Контроллинг — ориентированная надостижение целей интегрированная система

информационно-аналитической и

методической поддержки руководителей в

процессе планирования, контроля, анализа и

принятия управленческих решений по всем

функциональным сферам деятельности

предприятия.

46.

Функции контроллинга:Формирование и

представление управленческой

информации;

Контроль выполнения

решений органов управления.

Предотвращение

отрицательных результатов

деятельности;

Анализ экономических

показателей, выявление

отклонений от плановых,

нормативных значений,

установление причин.

Предложения по

совершенствованию

деятельности.

47.

Объекты контроллинга:Решения и

действия центров

управления.

Процессы, ресурсы,

труд, риски

Информация о

деятельности

(выполнение

планов,

показателей)

Результаты

деятельности.

Резервы

повышения

эффективности

48.

Виды контроллингаСовременный менеджмент разделяет цели предприятия на две группы:

оперативные (краткосрочные) и стратегические (долгосрочные, перспективные)

- «Делать правильное дело» - стратегический контроллинг;

- «Делать дело правильно» - оперативный контроллинг.

Стратегический контроллинг

«Делать правильное

дело»

Оперативный контроллинг

«Делать дело правильно»

Показатели

Стратегический

контроллинг

Выработка целей

и заданий

Оперативный контроллинг

Способы достижения

целей и решения

заданий

Потенциалы успеха:

- доля рынка

- рост рынка и т. д.

Результаты:

- прибыль;

- рентабельность;

- ликвидность.

Часовой горизонт

Средне – и долгосрочный

Краткосрочный

Схема разграничения стратегического и оперативного

контроллинга

49.

Инструменты контроллинга50.

Тема 3Финансовые ресурсы и

капитал корпоративной

организации

1. Сущность и классификация источников

финансирования деятельности фирмы

2. Экономическая сущность и классификация капитала

3. Управление собственным капиталом

4. Управление заемным капиталом

51.

Финансовые ресурсы - денежные доходы,поступления и накопления, находящиеся в

распоряжении организаций и государства,

предназначенные для осуществления затрат

по простому и расширенному

воспроизводству, выполнения обязательств

перед финансово-кредитной системой.

52.

Классификация финансовых ресурсов53.

Финансовые ресурсы54.

Капитал характеризует общую стоимость средствдолгосрочного характера, инвестированных в

формирование его активов.

Экономическая сущность капитала проявляется в следующих

характеристиках:

капитал организации – основной фактор производства, объединяющий

другие факторы в единый производственный комплекс;

капитал представляет собой финансовые ресурсы организации,

приносящие доход (в этом случае он выступает в финансовой или

инвестиционной сферах деятельности);

капитал выступает основным источником формирования благосостояния

собственников. При этом часть капитала, потребляемая в текущем

периоде, направляется на удовлетворение потребностей собственников и

перестает выполнять функции капитала. Накапливаемая часть капитала

реинвестируется в бизнес, способствует его росту, гарантирует рост

благосостояния собственников в будущем.

Капитал фирмы – главный измеритель ее рыночной стоимости. Решающая

роль в обеспечении этой функции принадлежит собственному капиталу

фирмы, ее чистым активам.

Динамика капитала служит ведущим индикатором уровня эффективности

хозяйственной деятельности организации.

55.

Классификация капитала56.

Главные цели формирования собственного капитала:1.

Создание за счет собственного капитала

необходимого объема внеоборотных активов (СОК);

2. Образование за счет собственного капитала

определенной доли оборотных активов (СобК).

Величина СОК = ВОА-ДО,

Где ВОА –внеоборотные активы;

ДО – долгосрочные обязательства, используемые для

финансирования внеоборотных активов.

СобК= ОА-ДО, -КО,

Где ОА – оборотные активы;

ДО, - долгосрочные обязательства, направленные на покрытие

оборотных активов;

КО – краткосрочные обязательства, направленные на

финансирование оборотных активов.

Чистый оборотный капитал (ЧОК)= СК-(ВОА-ДО).

57.

Политика формирования собственных финансовыхресурсов направлена на обеспечение самофинансирования

корпорации и включает следующие этапы:

1. Анализ образования и использования СФР в

базисном периоде.

2. Определение общей потребности в СФР на

предстоящий период.

3. Оценку стоимости привлечения собственного

капитала из различных источников.

4. Обеспечение максимального объема

привлечения СФР за счет внутренних и

внешних источников.

5. Оптимизацию соотношения внутренних и

внешних источников образования.

58.

оценка эффективности использования собственного капитала1. Коэффициенты финансовой устойчивости:

Коэффициент задолженности

(Кзад)=ЗК/СК (40%/60%);

Коэффициент финансирования

(Кфин)=СК/ЗК (1,5);

Коэффициент финансовой независимости

Кфн= СК/ВБ, где ВБ – валюта баланса (более 0,5);

Коэффициент устойчивого экономического роста

(Куэр)=Рчп/СК*,

Где Рчп – реинвестированная чистая прибыль за период;

СК* - средняя за период стоимость собственного капитала.

Коэффициент структуры собственного капитала (Кс)= Инвестированный

капитал/накопленная прибыль,

Где инвестированный капитал=уставный капитал +добавочный капитал + целевое

финансирование;

Накопленная прибыль= резервный капитал + нераспределенная прибыль.

59.

оценка эффективности использования собственного капитала2. Показатели рентабельности

собственных средств

Рентабельность собственного капитала

(Рск)=ЧП/СК**100;

Рентабельность акционерного капитала

(Рак)=ЧП/АК**100,

Где АК* - средняя за расчетный период стоимость

акционерного капитала;

Рентабельность чистых активов (Рча)=ЧП/ЧА**100,

Где ЧА*- средняя за расчетный период стоимость

чистых активов.

60.

оценка эффективности использования собственного капитала3. Коэффициенты оборачиваемости

собственного капитала

КОск=ВР/СК*; КОак=ВР/АК*; КОча=ВР/ЧА*;

ПОск=Д/КОск; ПОак=Д/КОаск; ПОча=Д/КОча,

где КО – показатели оборачиваемости,

ПО – продолжительность одного оборота,

ВР – выручка от реализации;

Д – число дней в расчетном периоде.

61.

К обязательствам относятся все типыфункционирующего в организации заёмных

средств.

Основными формами таких обязательств являются:

Кредиты банков;

Долгосрочные заёмные средства, включая

задолженность по налоговому кредиту;

Задолженность по имитированным

корпоративным облигациям;

Задолженность по финансовой помощи,

предоставленной на возвратной основе;

Кредиторская задолженность;

Прочие долговые обязательства, срок по которым

ещё не наступил или не погашенный в

предусмотренный срок

62.

Управление заемным капиталом63.

Политика управления заемнымкапиталом представляет собой часть общей

корпоративной финансовой политики,

которая заключается в обеспечении наиболее

эффективных форм и условий привлечения

заемного капитала из различных источников

в соответствии с потребностями развития

предприятия.

64.

Формирование политики привлечения предприятием заемныхсредств включает следующие основные этапы:

1. Анализ привлечения и использования заемных средств в

предшествующем периоде.

2. Определение целей привлечения заемных средств в

предстоящем периоде.

3. Определение предельного объема привлечения заемных

средств.

4. Оценка стоимости привлечения заемного капитала из

различных источников.

5. Определение соотношения объема заемных средств,

привлекаемых на кратко- и долгосрочной основе.

6.Определение форм привлечения заемных средств.

7. Определение состава основных кредиторов.

8.Формирование эффективных условий привлечения

кредитов.

9. Обеспечение эффективного использования кредитов.

10. Обеспечение своевременных расчетов по полученным

кредитам.

65.

Сравнительная характеристика собственного изаемного капитала

Признак

Право на участие в управлении

предприятия

Тип капитала

Собственный

Заёмный

капитал

капитал

Даёт

Не даёт

Право на получение части

операционной прибыли и

имущества.

Ожидаемая доходность

В последнюю

очередь

Первоочередное

право

Варьирует

Срок возврата капитала инвестору

Не установлен

Обычно

предопределена

Установлен

условиями

договора

Сравнительная стоимость источника

Более дорогой

Более дешёвый

нет

есть

Льгота по налогам

66.

Тема 4Управление затратами

корпорации

1. Сущность и классификация затрат, относимых на

себестоимость продукции (работ, услуг).

2. Калькулирование себестоимости продукции.

3. Модели учета затрат на производство и калькулирования

себестоимости продукции.

4. Планирование себестоимости. Контроль затрат и резервы

их снижения.

67.

СЕБЕСТОИМОСТЬСебестоимость продукции –

это выраженные в денежной

форме затраты предприятия на

производство продукции и ее

реализацию.

68.

Классификация затрат№

1

2

Классификационный

признак

Состав затрат

Затраты по классификационному

признаку

Простые

Состоят из одного экономического

элемента (сырье, материалы,

заработная плата и т.д.)

Комплексные

Состоят из нескольких экономических

элементов с одинаковым

производственным назначением

Способ отнесения на Прямые

себестоимость

отдельных видов

продукции

Косвенные

3

4

Зависимость от

Постоянные

объема производства

(условно- постоянные)

Степень участия в

процессе

производства

Содержание затрат

Непосредственно связаны с

изготовлением продукции (расходы на

сырье, материалы, топливо, оплату

труда рабочих и др.)

Связаны с работой цеха, предприятия

в целом: их относят на себестоимость

косвенным путем

Незначительно или совсем не зависят

от изменения объема производства

Переменные

(условно- переменные)

Прямая зависимость от изменения

объема производства

Основные

Связаны с выполнением

технологического процесса

изготовления продукции (материалы,

оплата рабочих и т.д.)

Накладные

Связаны с процессом управления

производством (общецеховые,

общезаводские расходы и др.)

69.

ПОСТОЯННЫЕ ЗАТРАТЫЗатраты, связанные с постоянными факторами

производства изменяются только в долгосрочном

плане и не зависят от объема продаж. Затраты, не

зависящие

от

объема

продаж,

называются

постоянными затратами.

Постоянные — это такие затраты, величина которых

не меняется в данный период времени при

увеличении или уменьшении объема производства.

Постоянные затраты обозначаются как «FC» (от

англ. fixed costs).

70.

ПЕРЕМЕННЫЕ ЗАТРАТЫПеременные — затраты, величина которых меняется

в зависимости от объема производства. Переменные

затраты обозначаются как «VC» (от англ. variabble

costs).

71.

ПРЯМЫЕ И КОСВЕННЫЕ ЗАТРАТЫПрямые затраты непосредственно связаны с

изготовлением

конкретных

видов

изделий

и

включаются в себестоимость их изготовления прямым

счетом.

Косвенные затраты – это затраты на обслуживание

производства и управление производством, они не

зависят от номенклатуры изготовляемых изделий.

Косвенные затраты не могут быть отнесены к выпуску

какого-то определенного изделия, так как они связаны с

работой цеха в целом. Они распределяются между

различными изделиями пропорционально тому

или другому условному измерителю, чаще всего

пропорционально

заработной

плате

основных

производственных рабочих.

72.

ВИДЫ СЕБЕСТОИМОСТИ1.Технологическая себестоимость (Стех) – это

сумма производственных затрат на ведение

технологического

процесса

по

изготовлению

продукции.

Технологическая

себестоимость

изделия

представляет собой сумму прямых затрат на его

производство, то есть расходов строго целевого

назначения, которые определяются методом прямой

оценки (затраты на основные материалы, заработная

плата основных производственных рабочих , затраты

на технологическую энергию и т.п.)

73.

ВИДЫ СЕБЕСТОИМОСТИ2.Цеховая

суммарные

продукции.

себестоимость

затраты

цеха

(Сцех)

–

это

на

производство

Цеховая

себестоимость

включает

в

себя

технологическую себестоимость

и затраты по

управлению и обслуживанию в пределах цеха, т.е.

цеховые (общепроизводственные) расходы (Рцех)

74.

ВИДЫ СЕБЕСТОИМОСТИ3. Производственная (общезаводская)

себестоимость (Спроизв) включает в себя

цеховую себестоимость (Сцех) и затраты по

управлению и обслуживанию в пределах

предприятия, т.е. общезаводские

(общехозяйственные) расходы (Рпроизв);

75.

ВИДЫ СЕБЕСТОИМОСТИ4.

Полная

себестоимость

содержит

производственную

себестоимость

и

внепроизводственные расходы (Рвн), связанные с

реализацией продукции

76.

ВИДЫ СЕБЕСТОИМОСТИКроме того, себестоимость продукции может быть плановая,

нормативная и фактическая.

• Плановая себестоимость – это максимально допустимые

затраты предприятия на выпуск продукции в плановом

периоде (год, квартал).

• Нормативная себестоимость разрабатывается на базе

действующих на предприятии норм затрат сырья,

материалов, инструмента и т.д.

• В фактическую себестоимость продукции входят все

затраты, в том числе и отступления от технологического

процесса. Это потери от брака, затраты материалов сверх

норм расхода, потери от простоя оборудования и другие

затраты, не предусмотренные ни плановой, ни нормативной

себестоимостью.

77.

СМЕТА ЗАТРАТ И КАЛЬКУЛЯЦИЯВ зависимости от цели расчета себестоимости затраты на производство продукции

могут рассчитываться:

по экономическим элементам (СМЕТА);

калькуляционным статьям расходов (КАЛЬКУЛЯЦИЯ).

78.

СМЕТА ЗАТРАТЗатраты группируются в соответствии с их экономическим содержанием по

следующим пяти элементам:

материальные затраты (за вычетом стоимости возвратных отходов);

затраты на оплату труда;

отчисления на социальные нужды;

амортизация основных фондов;

прочие затраты.

79.

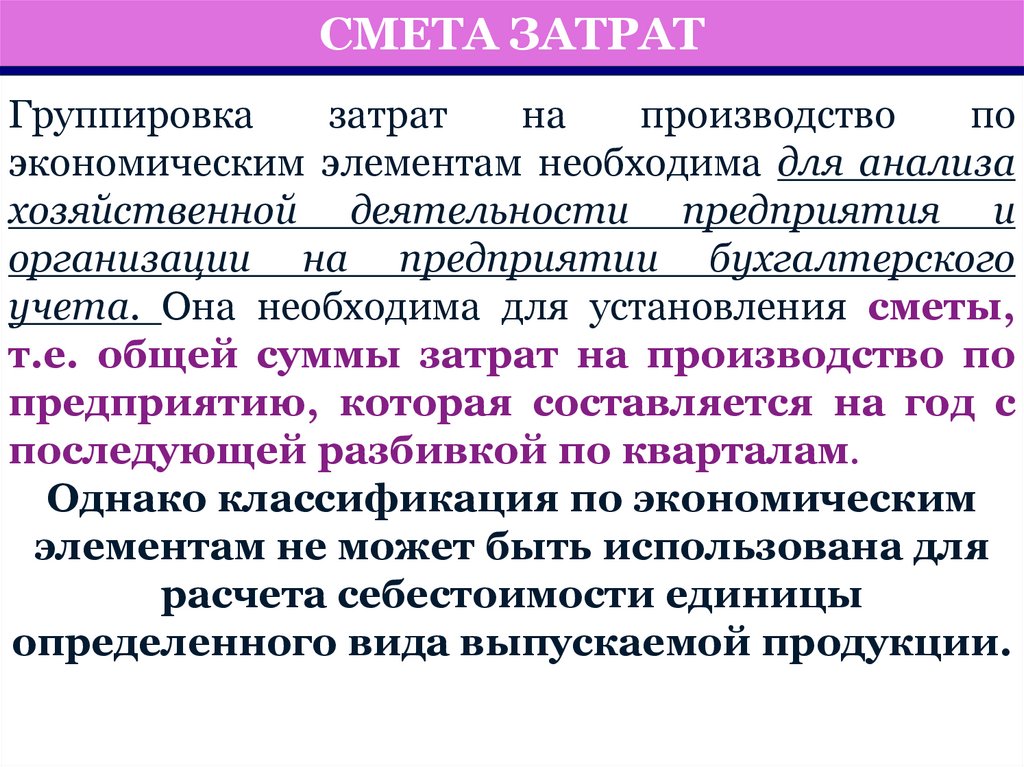

СМЕТА ЗАТРАТГруппировка

затрат

на

производство

по

экономическим элементам необходима для анализа

хозяйственной деятельности предприятия и

организации на предприятии бухгалтерского

учета. Она необходима для установления сметы,

т.е. общей суммы затрат на производство по

предприятию, которая составляется на год с

последующей разбивкой по кварталам.

Однако классификация по экономическим

элементам не может быть использована для

расчета себестоимости единицы

определенного вида выпускаемой продукции.

80.

КАЛЬКУЛЯЦИЯ ЗАТРАТТермин «калькуляция» — от лат. calculatio — считаю.

Калькуляция себестоимости позволяет не только определить себестоимость

единицы продукции (изделия), но и:

выполнить анализ по элементам затрат, с целью вскрытия и использования

резервов по экономии ресурсов;

создать базу для определения цены;

обеспечить бухгалтерский учет;

эффективнее организовать производственный процесс уменьшая расходы

материальных ресурсов и обеспечивая экономию труда за счет внедрения

прогрессивной техники и лучшей организации труда.

81.

КАЛЬКУЛЯЦИЯ ЗАТРАТТиповая группировка затрат по статьям калькуляции включает

следующие статьи расходов:

1. Сырье и материалы за вычетом возвратных отходов.

2. Транспортно-заготовительные расходы.

3. Покупные полуфабрикаты и комплектующие изделия.

4. Топливо и энергия на технологические цели.

5. Основная заработная плата основных производственных рабочих.

6. Дополнительная заработная плата основных производственных

рабочих.

7. Отчисления на социальные нужды с заработной платы основных

производственных рабочих.

8. Расходы на содержание и эксплуатацию технологического

оборудования.

9. Цеховые расходы. (1+….+9=цеховая себестоимость)

10. Общезаводские расходы.

11. Потери от брака.

12. Прочие производственные расходы (1+…+12=производственная

себестоимость товарной продукции).

13. Внепроизводственные расходы (1+…+13=полная себестоимость

товарной продукции).

82.

Общий порядок разработки плановойдокументации

Разрабатываются сметы затрат по цехам обслуживающего и

вспомогательного производств

Разрабатываются сметы расходов

управлению производством

по

обслуживанию

и

Разрабатываются сметы расходов по цехам основного

производства с учетом услуг вспомогательных цехов и затрат на

обслуживание и управление производством

Рассчитываются

цеховые, производственные

калькуляции основных видов продукции

и

полные

Составляется общая смета затрат на производство и реализацию

продукции

как сумма всех смет за вычетом затрат на

внутризаводской оборот

83.

Модели управления затратами84.

Основные источники снижения себестоимостипродукции

1. Экономия материальных затрат, которая

может быть обеспечена за счет: рационального

выбора товара и подбора материалов, прогрессивной ресурсосберегающей технологии;

2. Снижение трудоемкости продукции за счет

оптимальной конструкции, унификации,

стандартизации и специализации производства;

3. Снижение фондоемкости продукции, что

оказывает двойное воздействие:

4. Уменьшение затрат, связанных с

обслуживанием и управлением

производства,

85.

Тема 5Формирование доходов

корпоративной организации

1. Доходы корпоративной организации, их виды и условия

признания

2. Понятие выручки от продаж, порядок ее формирования и

использования

3. Планирование выручки от реализации продукции

4. Ценовая политика корпорации

86.

Доходы организацииэто

увеличение

экономических выгод в результате поступления

активов (денежных средств, иного имущества) и

(или) погашения обязательств, приводящее к

увеличению

капитала

организации,

за

исключением вкладов участников (собственников

имущества).

Экономической основой получения экономических

выгод является создание новой стоимости товара,

работы, услуги и последующее приобретение ее

потребителем.

87.

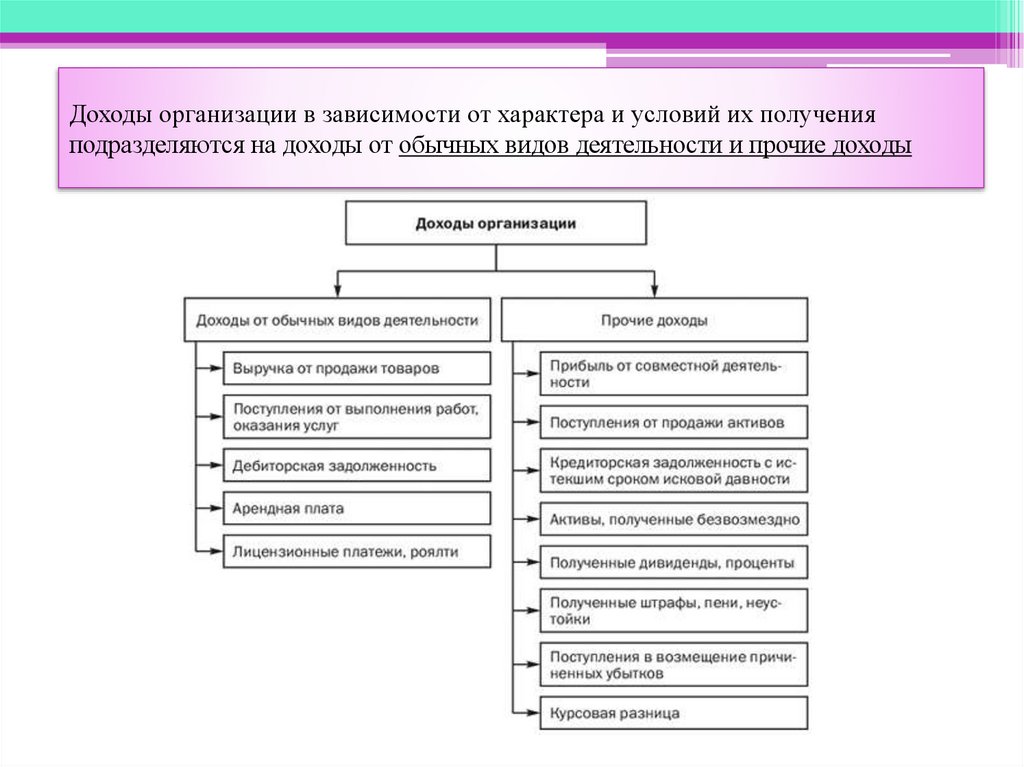

Доходы организации в зависимости от характера и условий их полученияподразделяются на доходы от обычных видов деятельности и прочие доходы

88.

Под выручкой от продажи товаров, работ и услуг понимаютсяденежные средства, поступившие на расчетный счет или в кассу

организации в результате получения экономической выгоды.

Выручка от продаж определяется по формуле

ВП = ПДС + ДЗ,

где ПДС — поступлении денежных средств и иного имущества:

ДЗ — дебиторская задолженность.

Доходы по основным видам деятельности определяются с учетом предмета

деятельности предприятия, когда в зависимости от этого доходы могут относиться в

одних случаях к обычным видам деятельности, а в других— к прочим.

89.

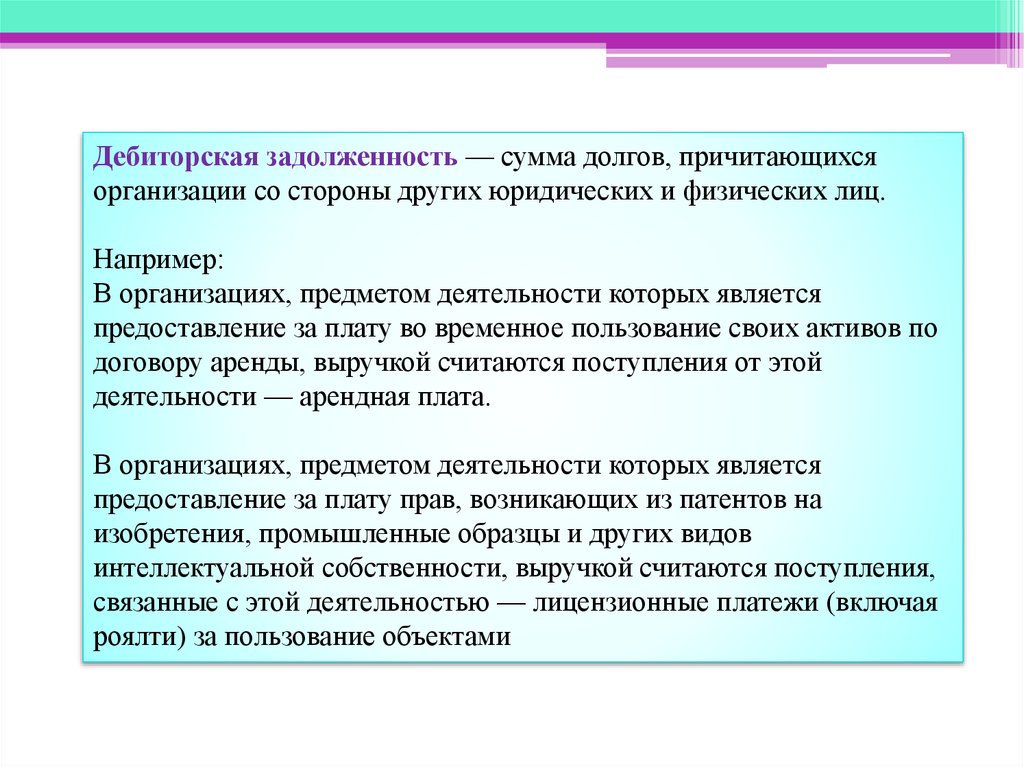

Дебиторская задолженность — сумма долгов, причитающихсяорганизации со стороны других юридических и физических лиц.

Например:

В организациях, предметом деятельности которых является

предоставление за плату во временное пользование своих активов по

договору аренды, выручкой считаются поступления от этой

деятельности — арендная плата.

В организациях, предметом деятельности которых является

предоставление за плату прав, возникающих из патентов на

изобретения, промышленные образцы и других видов

интеллектуальной собственности, выручкой считаются поступления,

связанные с этой деятельностью — лицензионные платежи (включая

роялти) за пользование объектами

90.

К прочим доходам организации относятсяприбыль полученная организацией в результате совместной

деятельности;

•поступления от продажи основных средств и иных активов;

•кредиторская и депонентская задолженность, по которой

истек срок исковой давности;

•активы, полученные безвозмездно;

•проценты, полученные за предоставление в пользование

денежных средств;

•поступления, связанные с участием в других организациях;

•штрафы, пени, неустойки за нарушение условий договоров;

•курсовые разницы.

91.

К основным методам планирования выручки относятметод прямого

счета

расчетный метод

метод, основанный

на использовании

порога

рентабельности

92.

Метод прямого счета заключается в том, что покаждому изделию в отдельности подсчитывается

объем реализации в отпускных ценах, а затем

результаты складываются:

где Вп — выручка от продаж в планируемом периоде;

Цi — цена единицы i-го вида продукции; n — всего

видов продукции; Вi — объем реализации i-го вида

продукции в натуральном выражении.

Этот метод применяется при небольшом ассортименте

выпускаемой продукции и в случае, когда имеются

заказы потребителей на все виды продукции на

плановый период, заключены договоры с

потребителями, в которых указано количество

поставляемой продукции и цена ее реализации.

93.

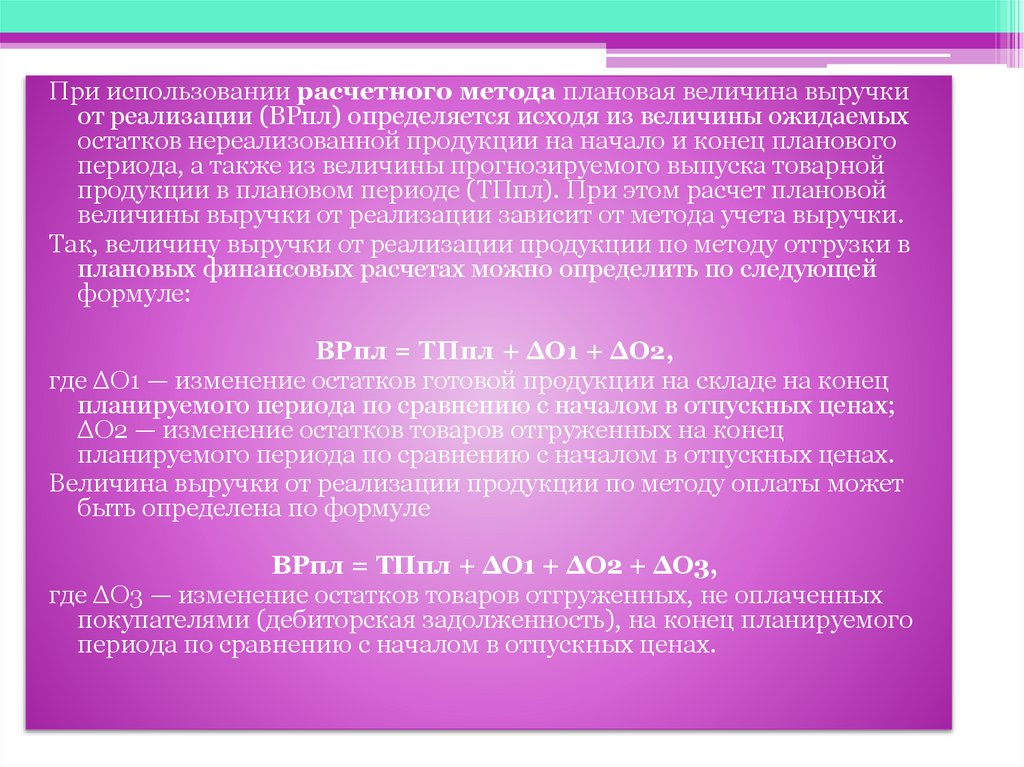

При использовании расчетного метода плановая величина выручкиот реализации (ВРпл) определяется исходя из величины ожидаемых

остатков нереализованной продукции на начало и конец планового

периода, а также из величины прогнозируемого выпуска товарной

продукции в плановом периоде (ТПпл). При этом расчет плановой

величины выручки от реализации зависит от метода учета выручки.

Так, величину выручки от реализации продукции по методу отгрузки в

плановых финансовых расчетах можно определить по следующей

формуле:

ВРпл = ТПпл + ΔО1 + ΔО2,

где ΔО1 — изменение остатков готовой продукции на складе на конец

планируемого периода по сравнению с началом в отпускных ценах;

ΔО2 — изменение остатков товаров отгруженных на конец

планируемого периода по сравнению с началом в отпускных ценах.

Величина выручки от реализации продукции по методу оплаты может

быть определена по формуле

ВРпл = ТПпл + ΔО1 + ΔО2 + ΔО3,

где ΔО3 — изменение остатков товаров отгруженных, не оплаченных

покупателями (дебиторская задолженность), на конец планируемого

периода по сравнению с началом в отпускных ценах.

94.

Точка безубыточности — это такое значениеобъема продаж, при котором совокупные затраты

равны совокупной выручке, то есть предприятие

не получает ни прибыли, ни убытков.

Точка безубыточности вычисляется по следующей

формуле:

95.

ПРИМЕРПостоянные затраты равны 20000 руб., цена реализации

единицы продукции — 50 руб., переменные затраты на

единицу продукции — 30 руб. Определим точку

безубыточности.

РЕШЕНИЕ:

1. Удельная прибыль = цена реализации единицы

продукции - переменные затраты на единицу продукции =

50 - 30 = 20 руб./единицу.

2.Тогда точка безубыточности = (постоянные

затраты)/(удельная прибыль) = 20000/20 = 1000 единиц.

3.Действительно, при объеме продаж 1000 единиц

совокупные затраты = постоянные затраты + переменные

затраты = 20000 + 30x1000 = 50000 руб., а совокупная

выручка = 50x1000 = 50000 руб., то есть при объеме продаж

1000 единиц предприятие не получает ни прибыли, ни

убытков.

96.

ВОЗМОЖНОЕ ЗНАЧЕНИЕ ПРИБЫЛИ ИЛИ УБЫТКАЕсли объем реализации продукции предприятия

превосходит точку безубыточности, то предприятие

получит прибыль.

Если объем реализации продукции предприятия ниже

точки безубыточности, то предприятие получит убыток.

Возможное значение прибыли или убытка вычисляется по

следующей формуле:

97.

ПРИМЕРОбъем реализации продукции предприятия равен

800 единиц. Определим возможное значение

прибыли или убытка.

РЕШЕНИЕ:

Прибыль-убыток = (объем реализации продукции —

точка безубыточности) х (удельная прибыль) = (800 1000)х20 = -4000 руб.

-4000 руб. < 0.

Это возможное значение убытка.

98.

Операционный рычаг показывает, какизменится прибыль предприятия при небольших

изменениях объема продаж.

Например, увеличение предприятием объема

продаж на 10% привело к увеличению прибыли

предприятия на 40%. В этом случае операционный

рычаг равен 40/10 = 4.

99.

Высокий операционный рычагнаблюдается при высоких постоянных

затратах и низких переменных затратах на

единицу продукции.

В этом случае при прохождении точки

безубыточности прибыль предприятия

начинает быстро расти с ростом объема

продаж.

Зато при недостижении точки

безубыточности при падении объема

продаж столь же быстро растут убытки.

100.

Низкий операционный рычаг наблюдаетсяпри низких постоянных затратах и высоких

переменных затратах на единицу продукции.

В этом случае и прибыли, и убытки растут

гораздо медленнее, чем у предприятий с

высоким операционным рычагом.

Поэтому у предприятий с низким операционным

рычагом (обычно это небольшие предприятия с

гибкими производственными системами и

небольшими постоянными затратами) риск

ниже, но и доходность ниже.

101.

Ценовая политикаЦена — это денежное выражение стоимости

товара.

Она особым образом сигнализирует о соотношении

спроса и предложения, об уровне инфляции, о

состоянии экономики и т.д.

102.

Термин «ценовая политика» означаетследующее: искусство управления ценами и

ценообразованием в зависимости от

ситуации на рынке и от возможностей

предприятия, чтобы обеспечить

достижение поставленных целей в

конкретный период времени.

103.

ЦЕЛИ ЦЕНОВОЙ ПОЛИТИКИ1

Обеспечение выживаемости

2

Максимизация прибыли

3

Завоевание лидерства по

показателям доли рынка

4

Завоевание лидерства по

показателям качества товара

104.

ЭТАПЫ ЦЕНООБРАЗОВЫАНИЯ1. выбор цены;

2. определение спроса;

3. оценка издержек;

4. анализ цен и товаров конкурентов;

5. выбор метода ценообразования;

6. установление окончательной цены.

105.

ФАКТОРЫ,ВЛИЯЮЩИЕ НА УРОВЕНЬ И ДИНАМИКУ ЦЕНФакторы, способствующие снижению цен: рост

производства; рост производительности труда;

конкуренция; технический прогресс; снижение издержек

производства; изменение налогов; расширение прямых

связей между предприятиями.

Факторы, вызывающие рост цен: ажиотажный

спрос; рост зарплаты; улучшение качества товара; рост

цены рабочей силы; соответствие моде; монополия

предприятия; рост налогов; увеличение прибыли

предприятия; нестабильность экономической ситуации;

низкая эффективность производства.

106.

Метод ценообразования «издержки плюсприбыль»

При методе «издержки плюс прибыль» используется обычно

значение рентабельности по себестоимости.

Р = (П / С) х 100%,

где, Р — рентабельность, %; П — прибыль, р.; С —

себестоимость, р.

Исходя из этой формулы, прибыль рассчитывается по

формуле:

П = (С х Р) / 100%,

107.

Метод ценообразования на основе анализабезубыточности по валовым показателям

В основе этого метода находится сопоставление

следующих валовых показателей: выручки и

валовых издержек, что означает использование

для анализа, так же, как в первом способе,

издержек производства, хотя и в другой форме.

Предприятие обычно графически выполняет

такой анализ. На графике изображаются

следующие линии:

• постоянных издержек;

• валовых издержек;

• валового дохода.

108.

Метод ценообразования с ориентацией на спросочень трудоемок и не всегда позволяет получить

достаточную информацию для успешного

установления цен. Кроме вышеуказанных, на

увеличение спроса оказывает влияние и такой

фактор, как решения правительства.

Для анализа спроса предприятие чаще всего может

получить достаточную информацию о его прошлом

движении, внося уточнения на основе учета:

• цен конкурентов;

• статистического анализа;

• опроса потребителей и т.п.

109.

Метод ценообразования с ориентацией наценностную значимость товара

Особенность этого метода заключается в том,

что в основе цены находится субъективная

оценка покупателями ценности товара. При

этом Потребители учитывают удобство, уровень

сервиса, красивый внешний вид, престижность

и т.п.

Если ценность товара, по мнению потребителя,

снижается, то соответственно должна

уменьшаться и цена.

110.

УСТАНОВЛЕНИЕ ЦЕНЫ НА ОСНОВЕ УРОВНЯТЕКУЩИХ ЦЕН

При назначении цены с учетом уровня текущих цен

предприятие отталкивается от цен конкурентов и

меньше внимания обращает на показатели

собственных издержек или спроса.

Метод ценообразования на основе уровня текущих цен

довольно популярен. В случаях, когда эластичность

спроса трудно определима, предприятию кажется, что

уровень

текущих

цен

олицетворяет

собой

коллективную мудрость отрасли и залог получения

справедливой нормы прибыли. Оно чувствует, что,

придерживаясь уровня текущих цен, сохраняет

равновесие в рамках отрасли.

111.

УСТАНОВЛЕНИЕ ЦЕН ПОГЕОГРАФИЧЕСКОМУ ПРИНЦИПУ

Географический подход к ценообразованию — это

установление разных цен для потребителей в разных

частях страны.

Существуют пять основных вариантов

установления цены по географическому

принципу.

112.

В методе установления единой цены свключенными в нее расходами по доставке

предприятие взимает единую цену с

включением в нее одной и той же суммы

независимо от удаленности потребителя.

Плата за перевозку равна средней сумме

транспортных расходов.

Достоинства метода — относительная простота

и возможность рекламировать единую цену в

общенациональном масштабе. Для

потребителей, находящихся неподалеку от

предприятия, суммарная цена повышается,

для отдаленных потребителей эта цена

снижается.

113.

В методе установления зональныхцен

предприятие выделяет несколько

зон. Все потребители из одной

зоны платят одинаковую цену,

которая увеличивается по мере

удаленности зоны.

114.

В методе установления цены применительнок базисному пункту предприятие выбирает

некоторый город в качестве базисного и

взимает со всех заказчиков транспортные

расходы, равные стоимости доставки из этого

города до места назначения. Для достижения

большей гибкости выбирают в качестве

базисных несколько городов. Тогда

транспортные расходы вычисляются от

ближайшего к потребителю базисного пункта.

115.

Метод установления цен с принятием насебя расходов по доставке

Этим методом пользуются для проникновения

на новые рынки или удержания своего

положения на рынках с обостряющейся

конкуренцией.

116.

УСТАНОВЛЕНИЕ ЦЕН СО СКИДКАМИСкидка за

количество

закупаемого

товара

Сезонные скидки

Функциональные

скидки

Скидка за платеж

наличными

товарообменный

зачет

117.

УСТАНОВЛЕНИЕ ЦЕН ДЛЯ СТИМУЛИРОВАНИЯСБЫТА

Иногда цены временно назначаются даже ниже

себестоимости товара. Магазины устанавливают на

некоторые товары цены как на «убыточных

лидеров» ради привлечения покупателей в

надежде, что покупатели заодно купят и другие

товары с обычными наценками.

ЦЕНООБРАЗОВАНИЕ ПО СХЕМЕ ДВОЙНОГО

ТАРИФА

При ценообразовании по схеме двойного тарифа с

потребителей взимается фиксированная «входная»

плата за доступ к потреблению данного товара и

одинаковая плата за каждую потребленную

единицу.

118.

Тема 6Управление прибылью

корпоративной организации

1. Экономическое содержание, функции и виды прибыли

2. Формирование финансовых результатов корпоративной

организации.

3. Влияние налогообложения на финансовые результаты

деятельности

4. Распределение и использование чистой прибыли

предприятия

5. Планирование прибыли: экономическое обоснование, методы

планирования.

119.

Прибыль- как экономическая категория отражает

финансовый результат хозяйственной

деятельности организации и, по своей сути,

является частью накоплений, выраженных в

денежной форме.

120.

Прибыль= выручка-нетто – полная

себестоимость

121.

Валовая прибыль (убыток) =Результат от реализации продукции (работ, услуг) +

Результат от прочей реализации + Сальдо доходов и

расходов от внереализационных операций –

Обязательные отчисления и вычеты из прибыли

122.

Функции прибыли123.

Виды прибыли124.

Формирование фактической прибыли и ееиспользование

Валовая прибыль = Выручка (нетто) от продажи

товаров (продукции) – Себестоимость проданных

товаров.

Прибыль (убыток) от продаж = Валовая прибыль –

коммерческие расходы – Управленческие расходы.

Прибыль (убыток) до налогообложения = Прибыль

(убыток) от продаж ± Сальдо операционных доходов

и расходов ± Сальдо внереализационных доходов и

расходов.

Прибыль (убыток) от обычных видов деятельности =

Прибыль до налогообложения – Налог на прибыль и

иные аналогичные обязательные платежи.

Чистая (нераспределенная) прибыль = Прибыль

(убыток) от обычной деятельности ± Сальдо

чрезвычайных доходов и расходов.

125.

Механизм влияния прямых налогов на финансовыерезультаты деятельности

126.

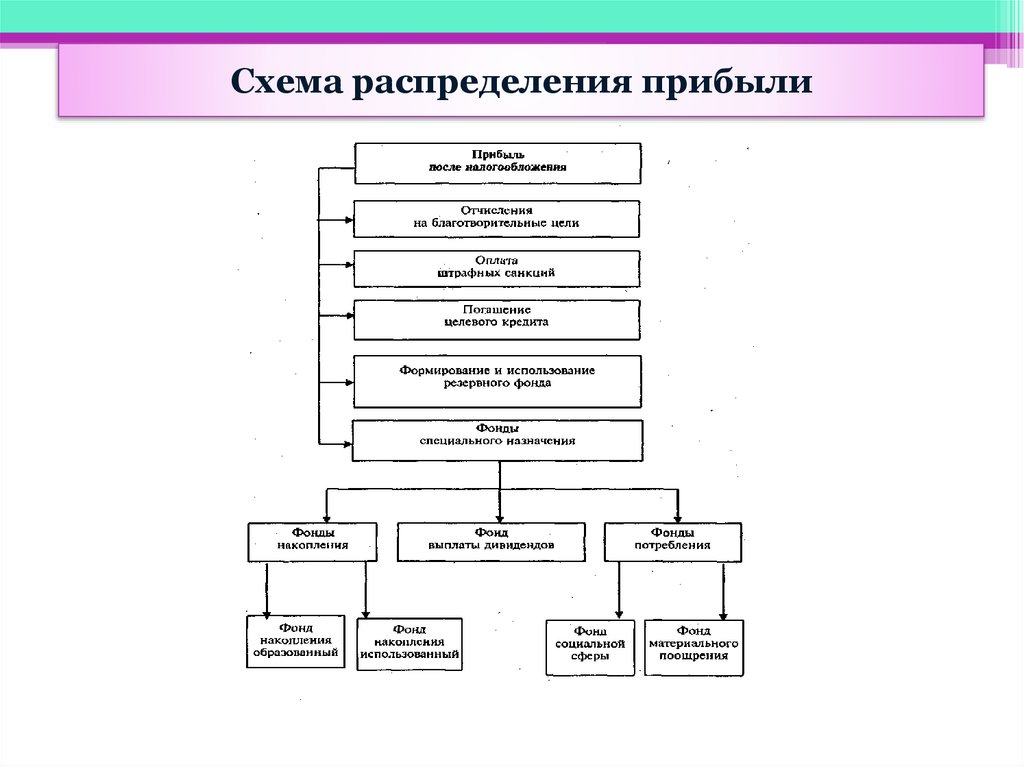

Схема распределения прибыли127.

Элементы системы управления прибылью:цель, принципы и

задачи

управления;

информационное

обеспечение;

механизм

управления;

организационное

обеспечение;

методы анализа

прибыли;

контроль за

выполнением

плана (прогноза)

по прибыли.

128.

Механизм управления прибылью:государственное правовое регулирование (налоговое,

амортизационная политика, регулирование размера отчислений из

чистой прибыли в резервный капитал акционерных обществ и т.д.);

рыночный механизм регулирования, который складывается под

влиянием спроса и предложения на товары и услуги (через уровень

цен);

внутренний механизм регулирования в рамках самого

предприятия устанавливается его учредительными документами.

Отдельные аспекты управления прибылью регулируются в рамках

принятой на предприятии учетной, ценовой и инвестиционной

политики;

система конкретных методов и приемов управления.

129.

Методы планирования прибыли:прямого счета;

аналитический;

нормативный;

метод

совмещенного

счета.

130.

1. Метод прямого счетаДанный метод предполагает, что прибыль определяется как

разница между планируемой выручкой и полной

себестоимостью продукции в действительных ценах с

основными отчислениями. Метод является наиболее

распространенным, и его используют при обосновании

создания нового или расширения действующего

производства.

В данном методе основной показатель — прибыль от

реализации продукции, которая рассчитывается по

отдельным видам хозяйственной деятельности. Расчет

осуществляется по основной формуле нахождения

прибыли:

П = Выручка — С/С — Налоги (НДС, акцизы),

где П — прибыль от реализации продукции, руб.; С/С —

себестоимость, руб.

131.

2. Нормативный методЭтот метод предполагает формирование

прибыли на основе системы разнообразных

нормативов, таких как норма прибыли на

собственный капитал, норма прибыли на

активы предприятия, норма прибыли на

единицу реализованной продукции и т.д.

Достоинства: точность расчетов,

возможность планировать и прогнозировать.

Недостатки: трудоемкость, не сможем

оценить уровень цен (возможен только при

стабильном производстве).

132.

3. Метод экстраполяцииМетод представляет собой анализ динамики за

несколько лет, выявление общих тенденций в

формировании прибыли и прогноз ее на

новый плановый период. Данный метод

эффективен для обоснования техникоэкономического плана или проекта.

133.

4. Аналитический методМетод предполагает использование многофакторных экономических моделей при

формировании и планировании прибыли промышленного предприятия. В

наиболее простом варианте метод сводится к установлению прибыли

предыдущего периода (анализ), определение се доли в общем валовом доходе

предприятия и на единицу реализованной продукции. В результате путем

корректировки с учетом изменения объемов производства устанавливается

плановая прибыль предприятия.

Аналитический метод основан на построении многофакторных моделей и

учитывает влияние различных факторов на результаты деятельности

предприятия. Метод может иметь графическую интерпретацию в виде

графиков рентабельности, позволяющих определить точку безубыточности

предприятия. Алгоритм определения прибыли при данном методе следующий:

1-й этап — анализируется полученная прибыль предприятия за отчетный период;

2-й этап — определяется плановое изменение объемов производства;

3-й этап — устанавливается доля прибыли в общем объеме полученных доходов;

4-й этап — определяется планируемая прибыль как произведение планируемых

доходов доли прибыли с учетом изменения объемов производства.

134.

Этапы контроля прибыли:определение

объекта

контроля, его

сферы и

видов;

разработка

системы

алгоритмов

действий по

устранению

отклонений от

планов и

стандартов.

разработка

системы

количественн

ых стандартов

контроля;

установление

системы

приоритетов

контролируем

ых

показателей;

построение

системы

мониторинга

показателей,

используемых

для контроля

прибыли;

135.

Тема 7Управление оборотными

активами корпоративной

организации

1. Понятие, состав и структура оборотных средств. Кругооборот

оборотных средств.

2. Основы организации управления оборотными средствами

3. Принципы и методы нормирования оборотных средств.

Определение потребности в оборотных средствах

4. Источники финансирования оборотных средств

5. Финансовые показатели эффективности использования

оборотных средств.

136.

Оборотные активы — совокупностьденежных средств, авансируемых для

создания оборотных производственных

фондов и фондов обращения,

обеспечивающих их непрерывный

кругооборот.

Оборотные фонды включают в себя:

Предметы труда (сырье, материалы и т.п.)

Средства труда со сроком службы не более 1

года

137.

Оборотные активы делятся, в зависимости от способностиболее или менее легко обращаться в деньги, на

медленнореализуемые производственные

запасы

быстрореализуемые дебиторская

задолженность

наиболее ликвидные краткосрочные финансовые

вложения

(легкореализуемые

ценные бумаги) и

денежные средства.

138.

Кругооборот оборотных средств139.

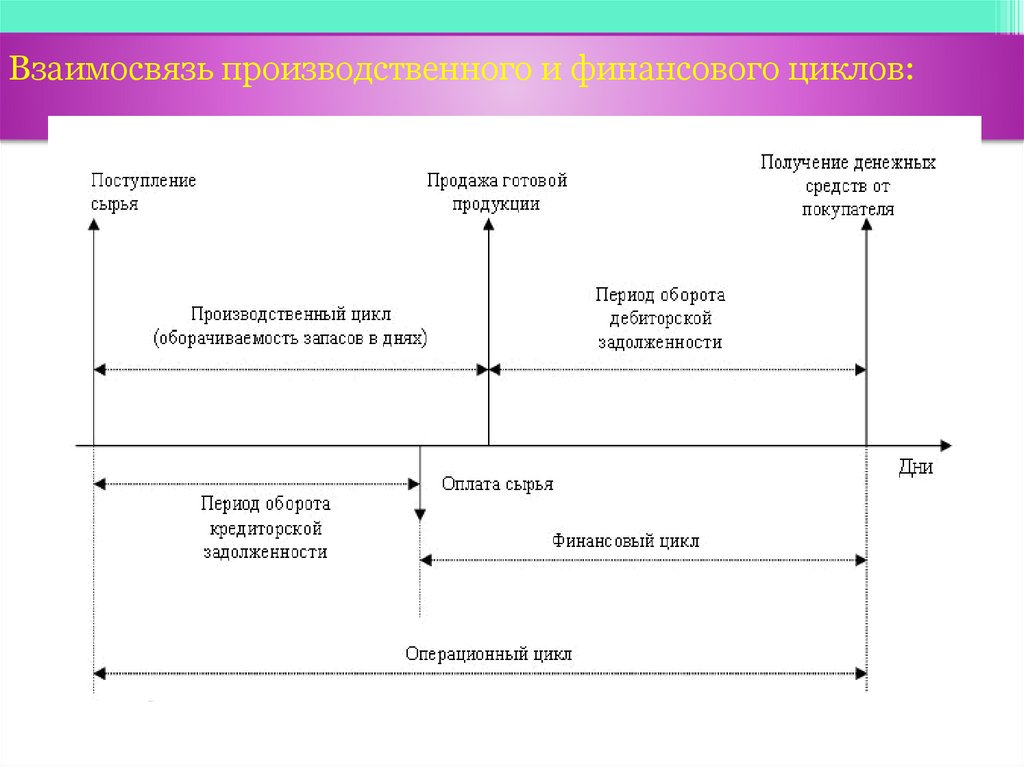

Взаимосвязь производственного и финансового циклов:140.

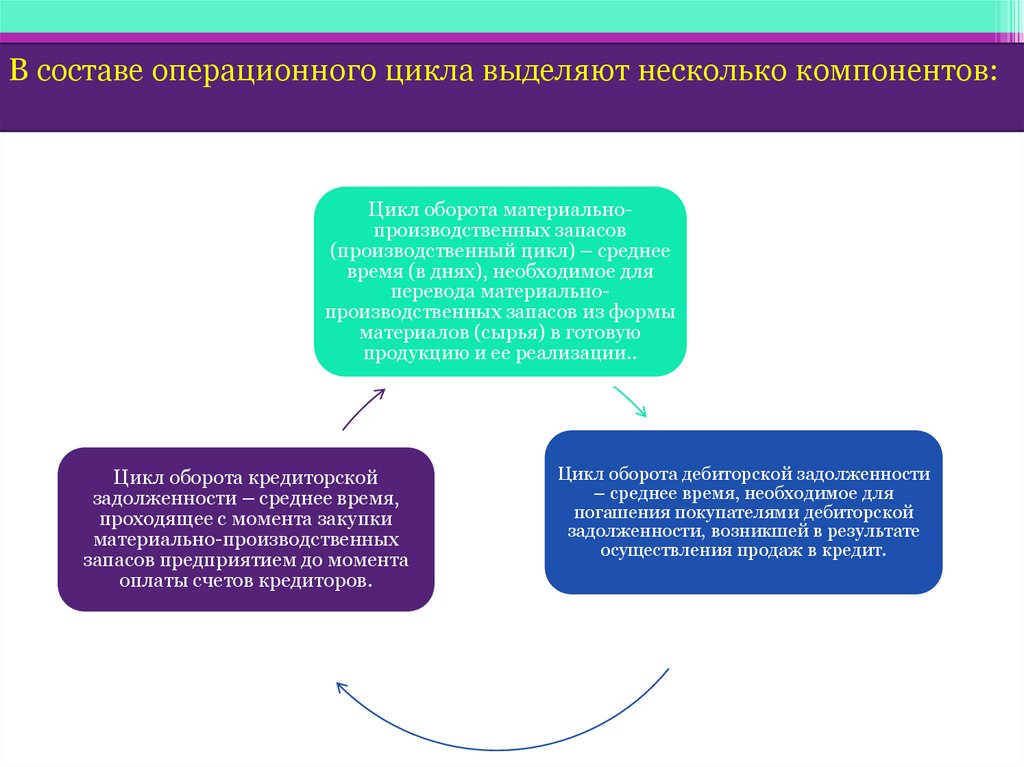

В составе операционного цикла выделяют несколько компонентов:Цикл оборота материальнопроизводственных запасов

(производственный цикл) – среднее

время (в днях), необходимое для

перевода материальнопроизводственных запасов из формы

материалов (сырья) в готовую

продукцию и ее реализации..

Цикл оборота кредиторской

задолженности – среднее время,

проходящее с момента закупки

материально-производственных

запасов предприятием до момента

оплаты счетов кредиторов.

Цикл оборота дебиторской задолженности

– среднее время, необходимое для

погашения покупателями дебиторской

задолженности, возникшей в результате

осуществления продаж в кредит.

141.

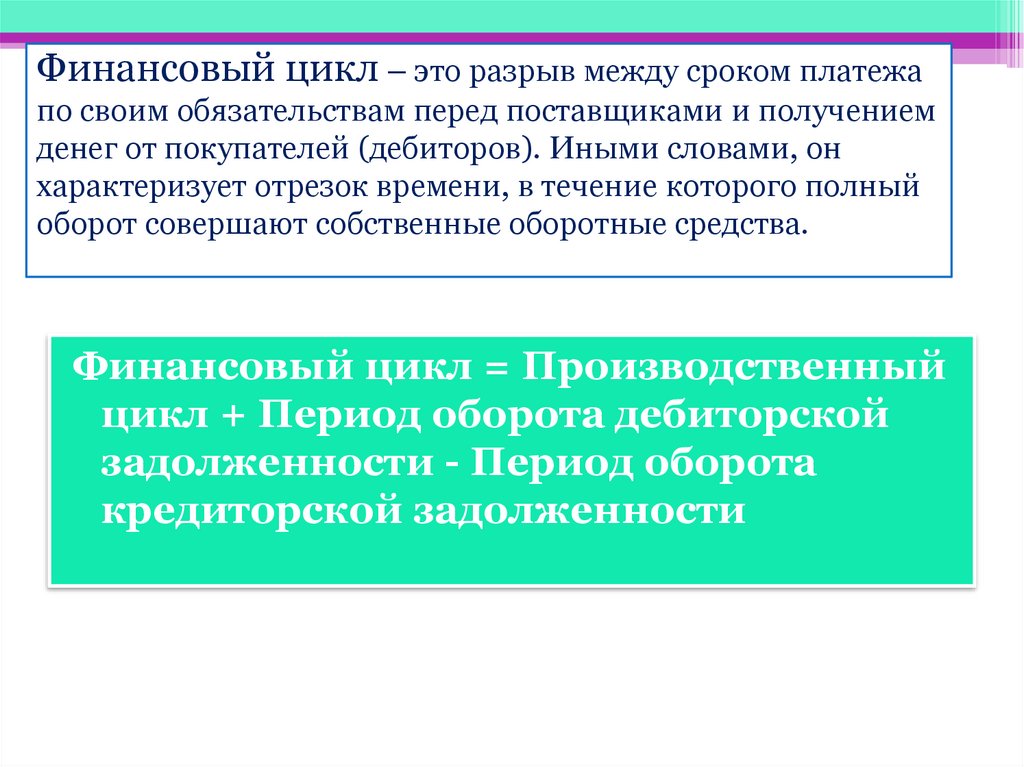

Финансовый цикл – это разрыв между сроком платежапо своим обязательствам перед поставщиками и получением

денег от покупателей (дебиторов). Иными словами, он

характеризует отрезок времени, в течение которого полный

оборот совершают собственные оборотные средства.

Финансовый цикл = Производственный

цикл + Период оборота дебиторской

задолженности - Период оборота

кредиторской задолженности

142.

Политика управления оборотнымиактивами

представляет собой часть общей

финансовой стратегии предприятия,

заключающейся в формировании

необходимого объема и состава

оборотных активов, рационализации

и оптимизации структуры

источников их финансирования

143.

Этапы политики управления оборотными активами1. Анализ оборотных активов в предшествующем периоде

2. Определение принципиальных подходов к

формированию оборотных активов

3. Оптимизация объемов оборотных активов

4. Оптимизация соотношения постоянной и переменной

частей оборотных активов

5. Обеспечение необходимой ликвидности оборотных

активов

6. Повышение рентабельности оборотных активов

7. Обеспечение минимизации потерь оборотных активов в

процессе их использования

8. Формирование принципов финансирования отдельных

видов активов

9. Формирование оптимальной структуры источников

финансирования

144.

Нормирование оборотных средствзаключается в определении сумм

оборотных средств, необходимых для

образования постоянных минимальных и в

то же время достаточных запасов

материальных ценностей, неснижаемых

остатков незавершенного производства и

других оборотных средств.

145.

Нормы оборотных средств характеризуютминимальные запасы товарно-материальных ценностей

на предприятии и рассчитываются в днях запаса, нормах

запаса деталей, рублях на расчетную единицу и т.д. и

показывают длительность периода, обеспеченного

данным видом запасов материальных ресурсов. Нормы

пересматриваются при кардинальных изменениях

номенклатуры изделий, условий производства,

снабжения и сбыта, изменения цен и других параметров.

Норматив по отдельному элементу собственных оборотных

средств (Нэл.ос.) рассчитывается по схеме:

однодневный расход

Нэл.ос= Норма запаса, дн . * или выпуск по данному элементу

оборотных средств,

где Однодневный расход = затраты или выпуск квартала

число дней в квартале (90 дн.)

146.

Норматив производственных запасов НпзНпз= пз * Спз,

где пз- норма производственных запасов, дн.

запаса;

Спз – однодневный расход производственных

запасов

Спз= Материальные затраты квартала

90 дней

147.

Норматив незавершенного производства НнпНнп = нп * Свп,

где нп – норма оборотных средств по

незавершенному производству;

Свп – однодневные затраты на производство

валовой продукции

Свп= Себестоимость валовой продукции квартала

90 дней

148.

Норматив оборотных средств на готовуюпродукцию Нгп

Нгп = гп * Втп,

где гп – норма оборотных средств по готовой

продукции,;

Втп – однодневный выпуск товарной

продукции

Втп= Производственная себестоимость товарной продукции квартала

90 дней

149.

Норматив по расходам будущих периодов Нр.бпскладывается из расходов будущих периодов

на начало года и расходов в плановом году за

минусом расходов будущих периодов,

списываемых на затраты в плановом

периоде.

Нр.бп=норматив на н.г.+ прирост норматива

150.

Завершается процесс нормирования установлениемсовокупного норматива оборотных средств Нос

путем сложения частных нормативов: по

производственным запасам, незавершенному

производству, расходам будущих периодов и

готовой продукции:

Нос = Нпз + Ннп + Нр.бп. + Нгп

151.

Источники финансирования оборотных средствСобственные оборотные средства служат источником покрытия

запасов, т.е. нормируемых оборотных средств.

Источником собственных оборотных средств являются

- инвестиционные средства учредителей

- полученная прибыль

- приравненные к собственным средствам называемые устойчивые

пассивы (минимальная переходящая из месяца в месяц задолженность

по оплате труда работникам предприятия, резервы на покрытие

предстоящих расходов, минимальная переходящая задолженность

перед бюджетом и внебюджетными фондами, средства кредиторов,

полученные в качестве предоплаты за продукцию (товары, услуги),

средства покупателей по залогам за возвратную тару, переходящие

остатки фонда потребления и др. )

Заемные средства в источниках формирования оборотного капитала

покрывают временную дополнительную потребность предприятия в

средствах.

К заемным средствам относятся: банковские и коммерческие кредиты,

инвестиционный налоговый кредит, займы.

152.

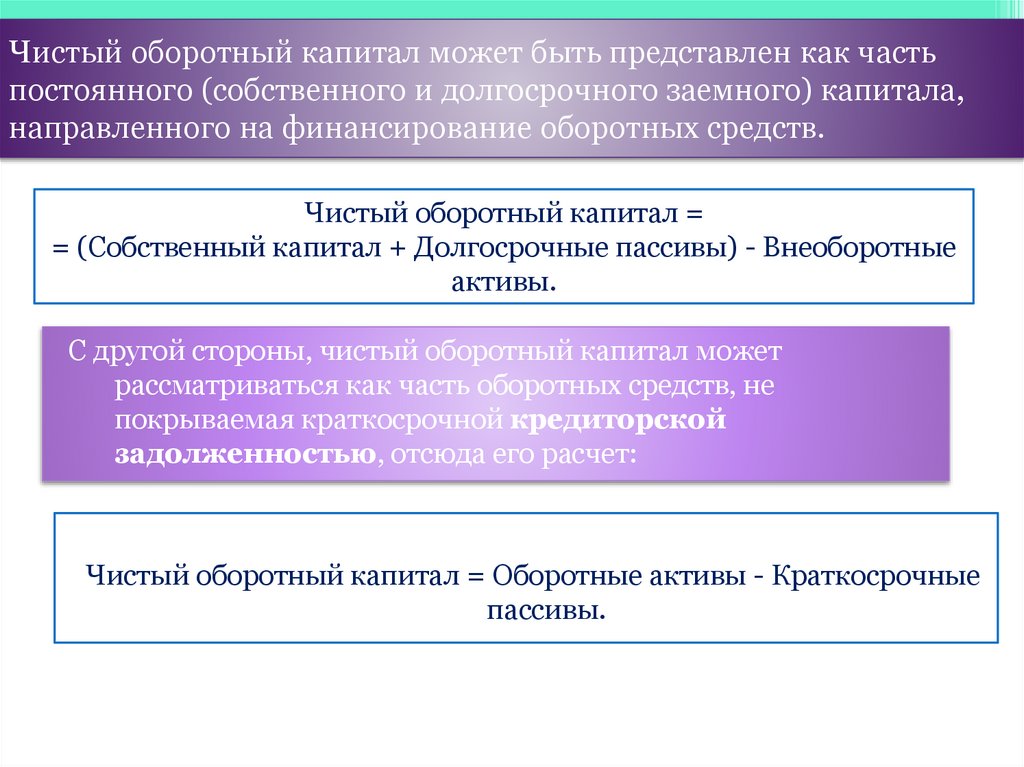

Чистый оборотный капитал может быть представлен как частьпостоянного (собственного и долгосрочного заемного) капитала,

направленного на финансирование оборотных средств.

Чистый оборотный капитал =

= (Собственный капитал + Долгосрочные пассивы) - Внеоборотные

активы.

С другой стороны, чистый оборотный капитал может

рассматриваться как часть оборотных средств, не

покрываемая краткосрочной кредиторской

задолженностью, отсюда его расчет:

Чистый оборотный капитал = Оборотные активы - Краткосрочные

пассивы.

153.

Показатели эффективности использования оборотных средствДлительность одного оборота оборотных средства днях (О) исчисляется

по формуле:

О = С (Т/Д)

где С — остатки оборотных средств (средние или на определенную дату);

Т — объем товарной продукции;

Д — число дней в рассматриваемом периоде.

Уменьшение длительности одного оборота свидетельствует об улучшении

использования оборотных средств.

Количество оборотов за определенный период, или коэффициент

оборачиваемости оборотных средств (Ко), исчисляется по формуле:

Ко=Т/С

Чем выше при данных условиях коэффициент оборачиваемости, тем лучше

используются оборотные средства.

Коэффициент загрузки средств в обороте (Кз), обратный коэффициенту

оборачиваемости, определяется по формуле:

Кз=С/Т

154.

Тема 8Управление внеоборотными

активами корпоративной

организации

1. Внеоборотные активы корпорации, их состав и структура.

2. Основной капитал, основные средства, основные фонды.

3. Капитальные вложения. Источники и порядок

финансирования капитальных вложений.

4. Амортизация и методы ее начисления. Фондоотдача и

факторы её роста.

155.

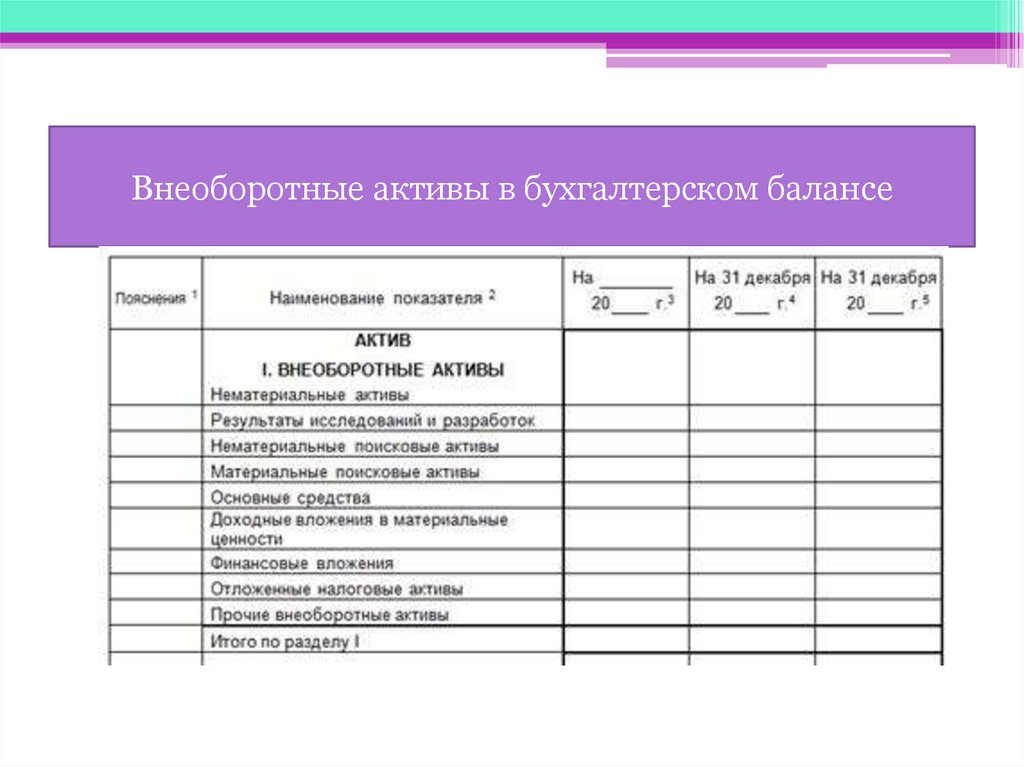

Внеоборотные активы —разновидность имущества предприятия,

раздел бухгалтерского баланса, в котором