Similar presentations:

Количественные методы в экономике и управлении

1.

Количественныеметоды в экономике и

управлении

Преподаватель

Д.ф.-м.н. Бардин Борис Сабирович

2.

Тема 1Базовые понятия финансовой

математики.

Теория кредитных операций и

процентных ставок

3.

Кредитная операцияIt

St

S0

S0

0

t

Основная формула кредитования

St = S0+ It

• S0 – величина выданной ссуды (начальная сумма)

• St – полная стоимость кредита (наращенная сумма)

• It - плата за ссуду, процентный доход или абсолютное наращение капитала

4.

Эффективность кредитной операцииГодовая процентная ставка i показывает какую часть, представляет

собой абсолютное наращение капитала I за один год от вложенной в

начале этого года суммы.

Простой процент

St= S0∙(1 + i∙t)

Сложный процент

St= S0∙(1 + i)t

Пример: Предположим, что сумма 1000 рублей вложена под 10%

годовых на два года.

При начислении простого процента через два года вкладчик

получит 1000∙(1+0,1∙2) = 1200;

При начислении сложного процента через два года вкладчик

получит 1000∙(1+0,1)2 = 1210.

5.

Альтенативные издержкиПример1. Предлагается принять участие в инвестиционном проекте на

следующих условиях. Вложить сегодня 1000 рублей, а через год получить

1260 рублей. Стоить ли участвовать в данном проекте?

Ответ на этот вопрос зависит от инвестиционных возможностей

инвестора и рисков проекта.

Предположим, что инвестор имеет возможность альтернативного

вложения по ставке 20 % с теми же инвестиционными рисками. В этом

случае сделанное предложение выгодно, т.е. альтернативное

вложение через год позволяет получить только 1200 рублей.

Эффективность альтернативного вложения часто называют

альтернативными издержками (требуемой доходностью, ставкой

сравнения, ставкой дисконтирования). В данном примере она

составляет 20% годовых.

6.

ДисконтированиеПример 2. Предлагается принять участие в инвестиционном проекте на

следующих условиях. Вложить сегодня 1000 рублей, а через год получить

1260 рублей. Стоить ли участвовать в данном проекте, если

альтернативные издержки составляют 20 % годовых?

В финансовой практике часто рассуждают иначе. Принимая решение об

инвестициях, финансист, как правило, отвечает на вопрос:

Какую сумму X нужно вложить сегодня под 20% годовых, чтобы через год

получить 1260 рублей, т.е. решается задача:

X ∙(1+0,2) = 1260

Ответ: X=1260/ (1+0,2) =1050 рублей.

Определенную таким образом сумму (в нашем примере 1050 рублей) называют

современной (или приведенной) стоимостью будущей денежной суммы (в

нашем примере 1260 рублей).

7.

Понятие современной и будущейстоимости денег

Современной, приведенной или текущей стоимостью (Present Value) будущей

денежной суммы St в настоящий момент времени называется сумма ,

которая при начислении процентов по ставке i даст через время t

требуемую наращенную сумму.

Обозначение современной стоимости денежной суммы St : PVtSt

Операция нахождения современной (приведенной) стоимости будущей суммы

называется дисконтированием.

Будущей стоимостью (Future Value) современной денежной суммы S0 в момент

времени t называется сумма , которая окажется в распоряжении при

начислении процентов по ставке i за время t.

Обозначение будущей стоимости денежной суммы S0 : FVtS0

Операция нахождения будущей стоимости современной суммы называется

наращением

8.

Дисконтирование по сложным процентамПример 3. Предлагается принять участие в инвестиционном проекте на следующих

условиях. Вложить сегодня 1000 рублей, через год получить 600 рублей, а через два

года 660 рублей Стоить ли участвовать в данном проекте при альтернативных

издержках 20% годовых?

Приведение (дисконтирование) будущих сумм к современному моменту времени (началу

проекта) выполним в два этапа:

1. Сначала ответим на вопрос:

Какую сумму X1 нужно вложить в конце первого года под 20% годовых, чтобы к концу второго

года получить 660 рублей. Ответ: X1=660/ (1+0,2) =550 рублей.

2. Теперь ответим на вопрос:

Какую сумму X2 нужно вложить в начале проекта под 20% годовых, чтобы к концу первого

года получить 550 рублей. Ответ: X2=550/ (1+0,2) =458 рублей.

Ответ можно было бы дать сразу за два этапа: X2=660/ (1+0,2)2 = 458 рублей.

Дисконтирование дохода первого года дает: X=600/ (1+0,2) =500 рублей.

Суммарный дисконтированный доход равен 958 рублей.

9.

Дисконтирование по сложным процентамДля вычисления приведенной стоимости будущей суммы нужно применить

формулу

PVt St

St

1 i t

Замечание: Иногда для выполнения операции дисконтирования используют,

так называемый, коэффициент дисконтирования vt (или дисконтирующий

множитель), который вычисляется по формуле.

vt

1

1 i t

В этом случае формула для вычисления приведенной стоимости будущей

суммы принимает вид

PVt St St vt

Для вычисления будущей стоимости современной суммы нужно применить

формулу

FVt S0 S0 (1 i )t

10.

Несколько периодов начисления процентов в год.В финансовой практике не редко рассматриваются схемы начисления сложных

процентов с капитализацией несколько раз за год. Применение этих схем

особенно оправдано в условиях высокой инфляции.

Пусть проценты начисляются m раз за год по годовой процентной ставке j. Если

единичный период составляет один год, то период начисления равен 1/m. Это

означает, что за один период начисления вложенные средства возрастут на j/m

процентов. В этом случае наращенная сумма вычисляется так

j

S t S 0 1

m

mt

11.

Номинальная и эффективная процентные ставкиГодовая ставка сложных процентов j называется номинальной, если

соответствующая процентная ставка за один период начисления длинною

1/m лет составляет j/m .

Чтобы оценить доходность финансовой схемы с m-разовым начислением

процентов по некоторой номинальной ставке j, вводится понятие эффективной

ставки.

Эффективная ставка представляет собой годичную ставку сложных

процентов, при которой начальная сумма возрастает также как и при mразовой капитализации по номинальной ставке j.

Эффективная ставка вычисляется по формуле

m

j

ief 1 1

m

12.

Номинальная и эффективная процентные ставкиПример. Что выгоднее: положить деньги под 21 % с

ежеквартальным начислением процентов или под 20 % с

ежемесячным начислением ?

13.

Соотношение риска и доходностиКонцепция зависимости риска и доходности позволяет компенсировать

высокий риск более высокой доходностью вложений.

В частности, при формировании ставок процентов учитываются три

следующие компоненты:

• «Безрисковый доход», т.е. доход, который получает инвестор за

использование своих денег, предполагая, что его вложения абсолютно

надежны.

• Премия за риск, обеспечивающая компенсацию за любой риск, связанный с

инвестициями.

• Поправка на инфляцию, чтобы гарантировать, что реальная покупательная

способность денег не изменится со временем.

14.

Премия за рискПример 4. Инвестор рассматривает возможность вложения средств

в недвижимость.

• После приобретения недвижимости ее предполагается сдавать в аренду.

• В среднем аренда приносит 12 % (от стоимости недвижимости) чистого дохода

в год.

• Это вложение является рисковым.

• Недвижимость можно застраховать. Стоимость страховки составляет 3% от

стоимости недвижимости.

• Таким образом, величина безрискового дохода не превышает 9% годовых.

15.

Реальная и номинальная доходность.Инфляция

Номинальный доход – это количество денег, полученных в результате

владения активом (арендная плата, проценты по вкладу, прибыль).

Реальный доход – это количество товаров и услуг, которые можно приобрести

на номинальный доход

Инфляция – это рост цен на товары, работы и услуги. Обратный процесс, при

котором цены снижаются называется дефляцией.

Количественные показатели инфляции

• Годовой индекс инфляции ( J )

J=

Pтек

Pбаз

где Pтек – цены «рыночной корзины» в данном году,

а Pбаз – цены «рыночной корзины» в базисном году

• Темп инфляции ( j ) :

J=1+ j

16.

Реальная и номинальная ставкидоходности. Учет инфляции

• Номинальная процентная ставка ( i ) показывает на сколько процентов за

период возрастает инвестированная денежная масса.

• Реальная процентная ставка ( r ) показывает, на сколько процентов за период

возрастает покупательная способность инвестированных денежных средств.

Пример 5. Пусть инвестор вложил в 100000 рублей в начале года, в конце

года он получил 132000 рублей, инфляция за год составила 10%.

Определим реальную и номинальную доходность данной инвестиции.

Номинальная доходность: 100000*(1+i)=132000 => i=32%

Реальная доходность: X*(1+0,1)=132000 => X=132000/(1+0,1)=120000 => r =20%

17.

Формула Фишера• Вычисление реальной ставки

r=

i – j

1+j

• Вычисление номинальной ставки

i = r + j + r∙j

Пример 6. Инвестор желает вложить денежные средства так, чтобы

ежегодно его состояние увеличивалось на 25%. Темп инфляции

составляет 20% в год. Какую номинальную ставку должен

потребовать инвестор, чтобы защитить свои деньги от инфляции?

18.

Тема 2Денежные потоки.

Финансовые ренты и

их применение

19.

Понятие о денежных потокахФинансовые операции часто носят продолжительный характер и состоят не из

разового платежа, а из их последовательности, т.е. потоков платежей.

Потоки платежей можно представить графически в виде диаграммы.

yn

y0

y1

...............

t0

t1

...............

tn

xn

x1

x0

20.

Понятие о денежных потокахПри анализе платежей нередко учитывают их направленность. При этом

используют положительные величины для поступлений и соответственно

отрицательные для выплат.

Согласно такой знаковой формализации можно рассматривать поток нетто

платежей: c0= y0 x0 , c1= y1 x1 , …….. , cn= yn xn .

yn

t0

t1

c1

c0

...............

tn

21.

Финансовые рентыЕсли все нетто-платежи происходят через одинаковые

интервалы времени, и имеют один и тот же знак, то такой

поток платежей называется финансовой рентой или

аннуитетом (Annuity).

Основные параметры ренты:

• – период выплат (или период ренты),

• n – число выплат,

• ys – размер выплат.

T – календарный срок ренты получается как T= n .

22.

Классификация рентЕсли все выплаты имеют одну и ту же величину, т.е. ys=Y, то

рента называется постоянной, в противном случае переменной.

Если период ренты совпадает с периодом начисления процентов,

то рента называется простой, если нет – общей.

Если выплата производится в конце каждого периода, то рента

называется постнумерандо или обычной (Ordinary Annuity), а

если в начале периода, то пренумерандо или авансированной

(Annuity Duc).

Если число выплат бесконечно велико, то рента называется

бессрочной (Perpetuity).

Далее мы будем рассматривать только простые постоянные ренты.

23.

Современная и будущаястоимости ренты

Под современной стоимостью ренты мы будем понимать

суммарную современную стоимость всех ее выплат на

момент начала ренты.

Будущая стоимость ренты представляет собой суммарную

будущую стоимость всех выплат ренты на момент ее окончания.

Далее через S0 и S n мы будем обозначать соответственно

современную и будущую стоимости ренты постнумерандо, а

через C0 и Cn мы будем обозначать соответственно

современную и будущую стоимости ренты и пренумерандо.

24.

Современная стоимость ренты постнумерандоПример: Компания создает резерв для будущей оплаты услуг провайдера. Ежемесячный

размер платежа составляет 10000 рублей. Какую сумму нужно положит в банк под 12%

годовых, чтобы обеспечить оплату за один год?

10000

0

1

10000

...............

10000

10000

11

12

PV110000=

=10000/(1+0.01)

=9900,99

PV210000=

=10000/(1+0.01)2

=9802,96

...........................

PV1210000=

=10000/(1+0.01)12

=8874,49

S0=10000/(1+0,01)+10000/(1+0,01)2+…+ 10000/(1+0,01)12=112551 рубля

25.

Будущая стоимость ренты постнумерандоПример: Клиент банка открыл пополняемый счет под 12% годовых. В конце каждого месяца

он кладет на этот счет 10000 руб. Какая сумма накопится к концу года?

FV1110000=10000(1+0,01)11=11156,68

FV1010000=10000(1+0,01)10=11046,22

...........................

FV110000=10000(1+0,01)=10100

10000

0

1

10000

...............

10000

10000

11

12

S12=10000+10000(1+0,01)+…+ 10000(1+0,01)11=126825 рублей

26.

Современная и будущая стоимости рентыпостнумерандо и пренумерандо

Современная стоимость ренты постнумерандо

S0

Y

Y

Y

...

(1 i )1 (1 i ) 2

(1 i) n

Современная стоимость ренты пренумерандо

Y

Y

Y

C0 Y

...

1

2

(1 i ) (1 i)

(1 i ) n 1

Будущая стоимость ренты постнумерандо

S n Y Y (1 i )1 Y (1 i ) 2 ... Y (1 i ) n 1

Будущая стоимость ренты пренумерандо

Cn Y (1 i )1 Y (1 i ) 2 ... Y (1 i ) n

27.

Современная и будущаястоимости ренты

Формулы для вычисления современной и будущей стоимости

ренты постнумерандо

1

1

(1 i ) n

S0 Y

i

(1 i) n 1

Sn Y

i

Формулы для вычисления современной и будущей стоимости

ренты пренумерандо

C0 S0 (1 i)

Cn Sn (1 i)

28.

Коэффициенты наращения идисконтирования ренты

Коэффициент дисконтирования

a

n i

ренты это современная стоимость

ренты постнумерандо с единичными выплатами. Используя коэффициент

дисконтирования, современная стоимость ренты постнумерандо

вычисляется так

S0 Ya

Коэффициент наращения s

n i

n i

ренты это будущая стоимость ренты

постнумерандо с единичными выплатами. Используя коэффициент

наращения, будущая стоимость ренты постнумерандо вычисляется так

S n Ys

n i

29.

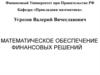

Современная стоимостьбессрочной ренты

Современная стоимость бессрочных рент постнумерандо и

пренумерандо определяется по формулам

S*i=Y

Y

S Y a

i

i

0

Y

C Y a (1 i ) (1 i )

i

i

0

30.

Примеры применения рентПример 1: Пусть клиент банка желает в течении 10 лет получать 15 000 $ в

конце каждого года. Какую сумму он должен положить для этого на

банковский депозит, так чтобы по истечении этого срока вклад был

аннулирован, если годовая ставка сложных процентов составляет 9%?

S0=15000*a(10,9%)=15000*6,4177=96265$

31.

Примеры применения рентПример 2: В начале каждого года на банковский счет писателя издательство

перечисляет 2000$. На данный вклад начисляются сложные проценты по

процентной ставке 7% годовых. Сколько может накопиться на счету у

писателя через 5 лет.

C5=2000*s(5,7%)*(1+0,07)=2000*5,7507*(1+0,07)=12306$

Sn=Y*s(n;i)= 2000*5,7507

32.

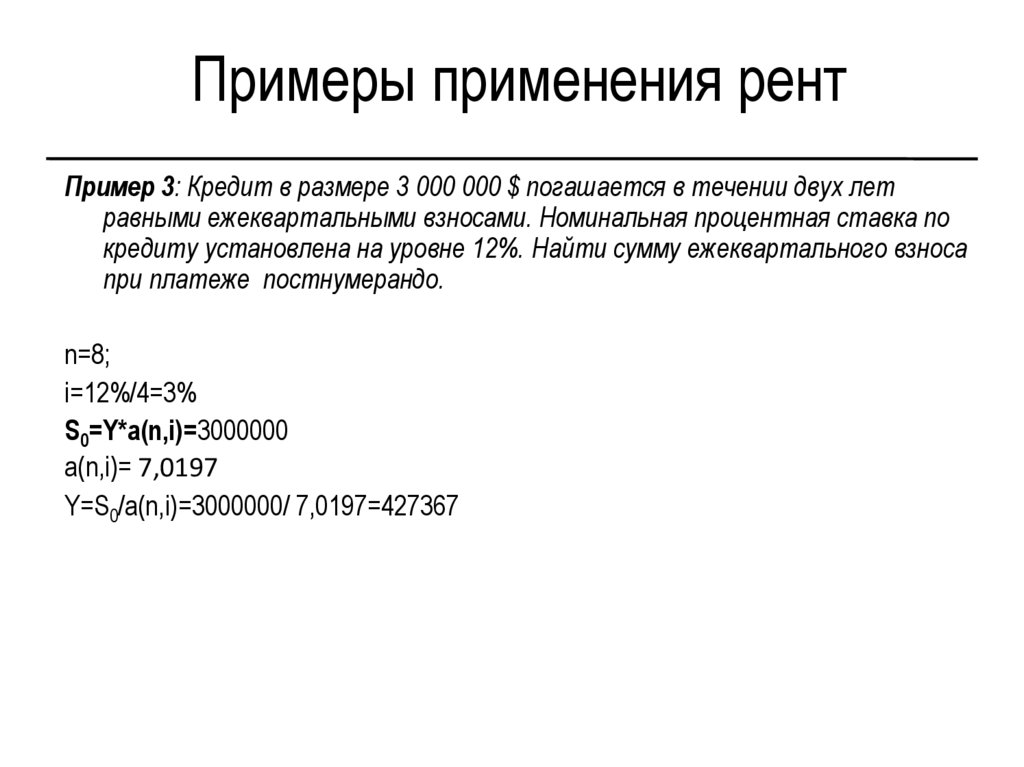

Примеры применения рентПример 3: Кредит в размере 3 000 000 $ погашается в течении двух лет

равными ежеквартальными взносами. Номинальная процентная ставка по

кредиту установлена на уровне 12%. Найти сумму ежеквартального взноса

при платеже постнумерандо.

n=8;

i=12%/4=3%

S0=Y*a(n,i)=3000000

a(n,i)= 7,0197

Y=S0/a(n,i)=3000000/ 7,0197=427367

33.

Бессрочная (бесконечная) рентаY

S Y a

i

i

0

Оценим расчетную стоимость квартиры в г. Москве

Рыночная стоимость: 10000000 - 12000000

Оценка стоимости исходя из возможного дохода от аренды:

S0=60000/0,01=6000000

34.

Расчет эффективностипотребительского кредита

Банк выдает экспресс кредиты на один год без обеспечения справок о доходе

на следующих условиях: ставка удорожания -- 20%, погашение кредита

равными ежемесячными платежами. Вычислить эффективную процентную

ставку по данному кредиту.

P=10000 руб.

S=P+20%=10000*(1+0,2)=12000

Y=12000/12=1000

n=12

S0=P=10000=Y*a(12,i)

a(12,i)=10000/Y=10000/1000=10 => i=3% (в месяц)

i (номин) =i (месяц)*12 = 36%

i (эффективная) =(1+i(номин)/12)12-1=(1+0,03)12-1=0,426 (42,6%)

S12=Y*s(12,3%)=1000*14,192=14192 руб.

35.

Аренда или покупка зданияКомпании сделано предложение приобрести, арендуемый ею в настоящее

время, за 1800 $ в месяц склад. Продажная цена склада 120 000 $. По оценкам

рост цен на недвижимость в следующем году составит 10-15%. Чистая

рентабельность оборотных средств составляет 3% в месяц. Требуется

оценить выгодность предложения.

1. Покупка

Экономия на аренде: C12=1800*(1+0.03)*s(12;3%)=1800*(1+0.03)*14,192=26312

Стоимость склада в конце года: P=120000*(1+i) (10%) 132000

(15%) 138000

Итоговый доход: от 158312 до 164312

2. Аренда

Итоговый доход: 120000*(1+0.03)^12 =171091

36.

Ипотечный кредит и инвестиции в недвижимостьПредположим, что фирма или частное лицо имеет ежемесячно небольшие суммы свободных

средств, которые желает инвестировать наиболее эффективным образом. Предлагается

рассмотреть два варианта размещения средств:

• Ежемесячно класть деньги на банковский счет под 6% годовых (номинальная ставка) с

ежемесячным начислением процентов.

• Инвестировать средства в недвижимость по следующей схеме: взять ипотечный кредит в

размере 10000000 руб. под 0,75% в месяц (8% в год) на 10 лет, купить квартиру и сдать ее в

аренду. Кредит выплачивать из имеющихся свободных средств и платы за аренду.

• Покупка квартиры (ипотечное кредитование):

Размер платежа по ипотеке: 10000000/a(120; 0,75%)=126676 рублей

Размер арендного платежа: 40000 рублей в месяц

Из собственных средств погашение ипотеки:126676 рублей – 40000 рублей =86676 рублей в

месяц

Доход от инвестиций (при удорожании квартиры от 3% до 7% в год)

От 13439000 до 19621000

• Банковский депозит

на банковском счете через 10 лет : 14204406 рублей

37.

Рекомендуемая литература1. Ковалев В.В., Уланов В.А. Курс финансовых вычислений. - 4-е изд. - М:

Проспект, 2021. - 560 с.

2. Мелкумов Я.С. Финансовые вычисления. Теория и практика – Учебносправочное пособие – М: Инфра-М, 2021.- 408 с.

3. Шиловская Н. А. Финансовая математика. – Изд-во Юрайт, 2022. – 177 c.

finance

finance