Similar presentations:

Анализ оборотных активов организации

1. Тема Анализ оборотных активов организации

1. Понятие и виды оборотных активов2. Показатели оборачиваемости.

Взаимосвязь с финансовой

устойчивостью.

2. 1. Понятие и виды оборотных активов

3. Оборотные активы – важнейшая экономическая категория, которая отражает стоимостную оценку оборотных средств организации,

оптимальность объема, состав иструктура которых в значительной

степени влияют на устойчивость ее

финансового положения.

4. Средства, вложенные в оборотные активы должны компенсироваться за один оборот. Оборотные активы ограничены сроком использования

до12 мес. (или периодом одного

производственного цикла) и в процессе

кругооборота капитала полностью

переносят свою стоимость на

себестоимость продукции, изменяя

свою первоначальную форму (смотри

рисунок далее).

5.

6. Оборотный капитал – средства, вложенные в активы, непосредственно обеспечивающие процесс производства и реализации, выраженные

в разной формеактивов, которые в течение одного

хозяйственного цикла могут стать

денежными средствами.

7.

Оборотный капиталБрутто-оборотный

капитал = Оборотные

активы (или

Оборотные средства)

Чистый оборотный

капитал =

Оборотные активы –

Краткосрочные

обязательства

8. Классификация оборотного капитала

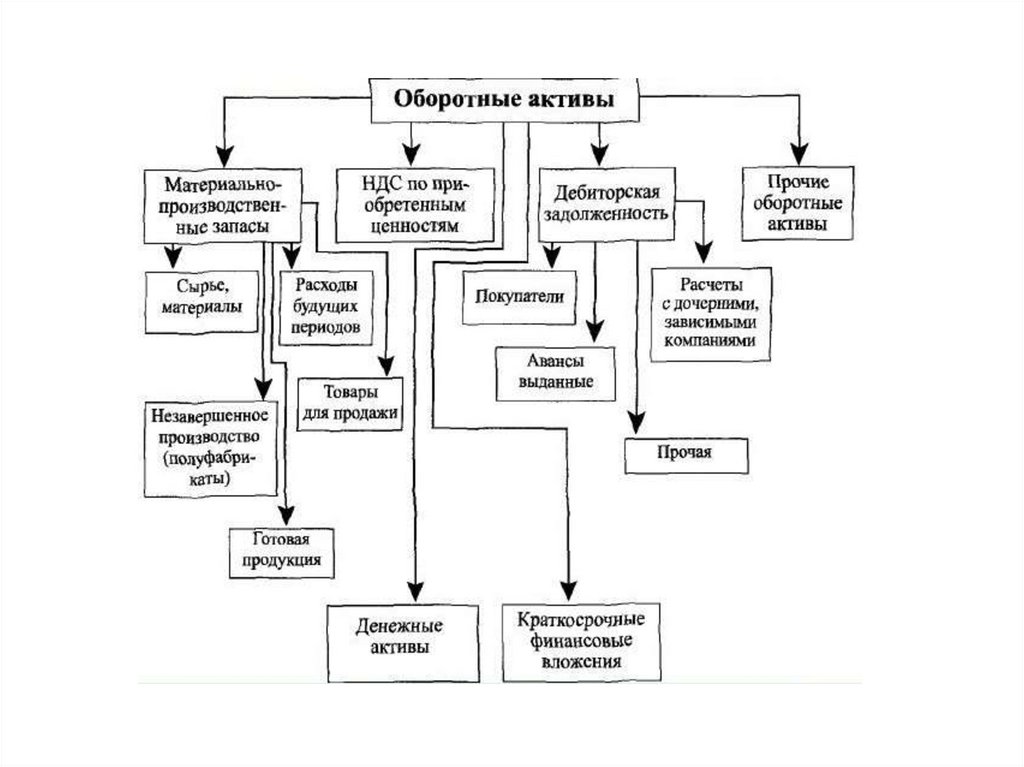

9. 1. По функциональной роли в процессе производства: 1.1 Оборотные фонды (производственные запасы, незавершенное производство,

полуфабрикаты собственного производства,расходы будущих периодов);

1.2 Фонды обращения (готовая продукция,

товары для перепродажи, товары

отгруженные, денежные средства, расчеты).

10. 2. По практике контроля, планирования, управления: 2.1 Нормируемые оборотные средства; 2.2 Ненормируемые. 3. По источникам

формирования:3.1 Собственный оборотный капитал;

3.2 Заемный оборотный капитал.

11. 4. По степени ликвидности: 4.1 Абсолютно ликвидные средства; 4.2 Быстро реализуемые оборотные средства; 4.3 Медленно

реализуемые оборотныесредства.

12. 5. По степени риска вложения капитала: 5.1 Оборотный капитал с минимальным риском вложения: денеж. средства (ДС), фин вложения

краткосрочные (ФВ крат.);5.2 Оборотный капитал с малым риском вложений

(ДЗ (за вычетом сомнит.), производственные запасы

(за вычетом залежалых), остатки ГП и Т (за вычетом

не пользующихся спросом);

5.3 Оборотный капитал со средним риском

вложений (незавершенн. производство, расходы

будущих пер.);

5.4 Оборотный капитал с высоким риском

(сомнительная ДЗ, залежалые производственные

запасы, ГП и Т не пользующиеся спросом).

13. 6. По материально-вещественному содержанию: 6.1 Предметы труда (сырье, материалы, топливо и др.); 6.2 готовая продукция (ГП) и

товары (Т);6.3 денежные средства (ДС);

6.4 Средства в расчетах.

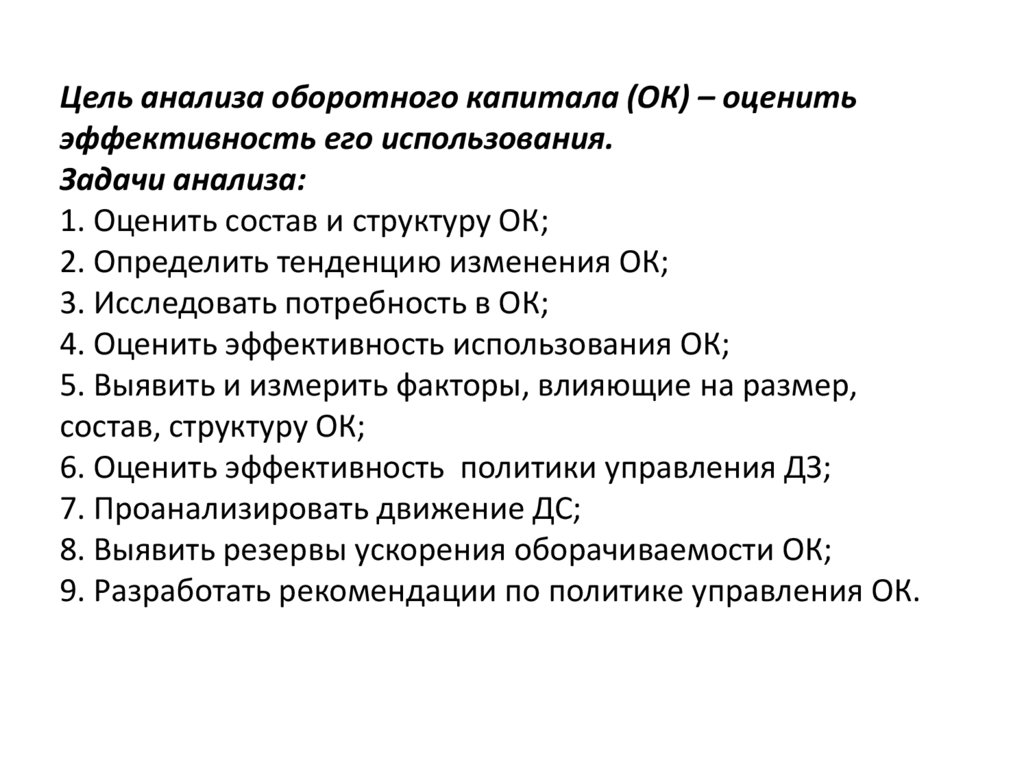

14. Цель анализа оборотного капитала (ОК) – оценить эффективность его использования. Задачи анализа: 1. Оценить состав и структуру

ОК;2. Определить тенденцию изменения ОК;

3. Исследовать потребность в ОК;

4. Оценить эффективность использования ОК;

5. Выявить и измерить факторы, влияющие на размер,

состав, структуру ОК;

6. Оценить эффективность политики управления ДЗ;

7. Проанализировать движение ДС;

8. Выявить резервы ускорения оборачиваемости ОК;

9. Разработать рекомендации по политике управления ОК.

15. 2. Анализ эффективности использования оборотного капитала

16.

Проводится на основе показателейоборачиваемости и рентабельности ОК.

__

Рент. ОА = ЧП / ОА

где Рент.ОА – рентабельность оборотных активов;

ЧП – чистая прибыль;

__

ОА – среднегодовая стоимость оборотных активов.

17.

Оборачиваемость ОА отражает скорость ихоборота. Разные виды оборотных активов имеют

разную скорость оборота, которая зависит от

внутренних факторов (ценовая политика, состав и

структура активов, концепция управления ОК)и

внешних (сфера деятельности и масштаб

организации, отрасль, экономическая ситуация в

стране).

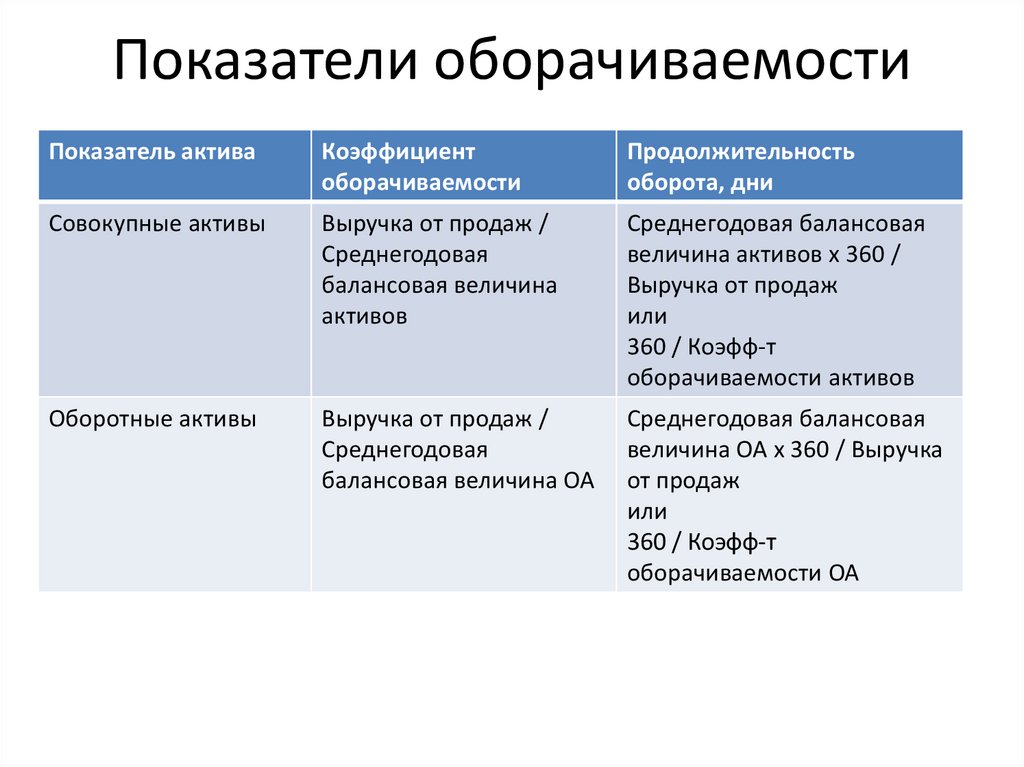

Показатели оборачиваемости рассчитывают в

виде: 1) коэффициентов – отражают количество

оборотов, и 2) средней продолжительности

одного оборота (в днях).

18. Показатели оборачиваемости

Показатель активаКоэффициент

оборачиваемости

Продолжительность

оборота, дни

Совокупные активы

Выручка от продаж /

Среднегодовая

балансовая величина

активов

Среднегодовая балансовая

величина активов х 360 /

Выручка от продаж

или

360 / Коэфф-т

оборачиваемости активов

Оборотные активы

Выручка от продаж /

Среднегодовая

балансовая величина ОА

Среднегодовая балансовая

величина ОА х 360 / Выручка

от продаж

или

360 / Коэфф-т

оборачиваемости ОА

19.

Показатель активаКоэффициент

оборачиваемости

Продолжительность

оборота, дни

Денежные средства

(ДС)

Выручка от продаж /

Среднегодовая балансовая

Среднегодовая

величина ДС х 360 / Выручка

балансовая величина ДС от продаж

или

360 / Коэфф-т

оборачиваемости ДС

Краткосрочные

финансовые вложения

(ФВ крат)

Выручка от продаж /

Среднегодовая

балансовая величина ФВ

крат

Среднегодовая балансовая

величина ФВ крат х 360 /

Выручка от продаж

или

360 / Коэфф-т

оборачиваемости ФВ крат

20.

Показатель активаКоэффициент

оборачиваемости

Продолжительность оборота,

дни

Дебиторская

задолженность (ДЗ)

Выручка от продаж /

Среднегодовая балансовая

Среднегодовая балансовая величина ДЗ х 360 / Выручка

величина ДЗ

от продаж

или

360 / Коэфф-т

оборачиваемости ДЗ

Запасы (МПЗ)

Выручка от продаж /

Среднегодовая балансовая

Среднегодовая балансовая величина МПЗ х 360 /

величина МПЗ

Выручка от продаж

или

360 / Коэфф-т

оборачиваемости МПЗ

Готовая продукция

(ГП)

Выручка от продаж /

Среднегодовая балансовая

Среднегодовая балансовая величина ГП х 360 / Выручка

величина ГП

от продаж

или

360 / Коэфф-т

оборачиваемости ГП

21.

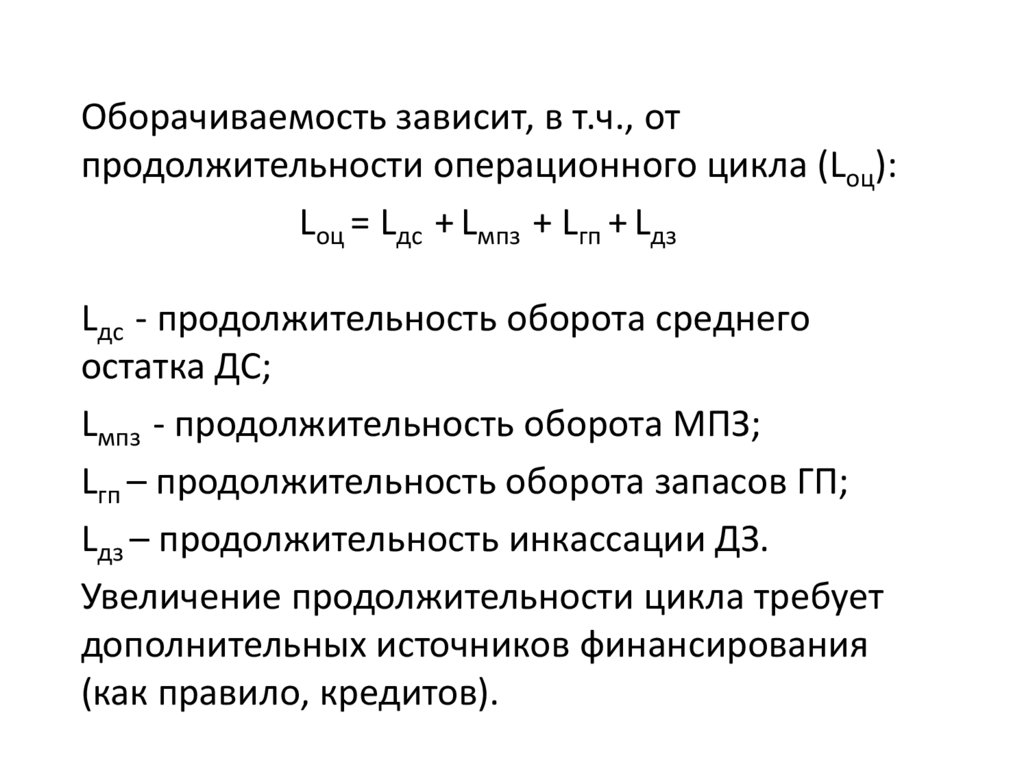

Оборачиваемость зависит, в т.ч., отпродолжительности операционного цикла (Lоц):

Lоц = Lдс + Lмпз + Lгп + Lдз

Lдс - продолжительность оборота среднего

остатка ДС;

Lмпз - продолжительность оборота МПЗ;

Lгп – продолжительность оборота запасов ГП;

Lдз – продолжительность инкассации ДЗ.

Увеличение продолжительности цикла требует

дополнительных источников финансирования

(как правило, кредитов).

22.

На продолжительность цикла влияют факторы:1. Специфика деятельности организации;

2. Период кредитования поставщиками;

3. Период кредитования покупателей;

4. Период нахождения сырья и материалов в

запасах;

5. Период производства и хранения готовой

продукции на складе.

Чем короче время операционного цикла, тем

быстрее наращивается прибыль. Чем больше

оборотов совершили активы, тем больше

прибыли за анализируемый период.

23.

Поэтому главный фактор роста эффективности– ускорение оборачиваемости активов. За счет

ускорения оборачиваемости происходит

относительная экономия (условное

высвобождение) средств, вложенных в

оборотные активы.

А в результате замедления оборачиваемости

требуются дополнительные источники

финансирования оборотных активов – кредиты,

займы. Это ведет к ухудшению финансовой

устойчивости организации и финансового

состояния в целом.

24.

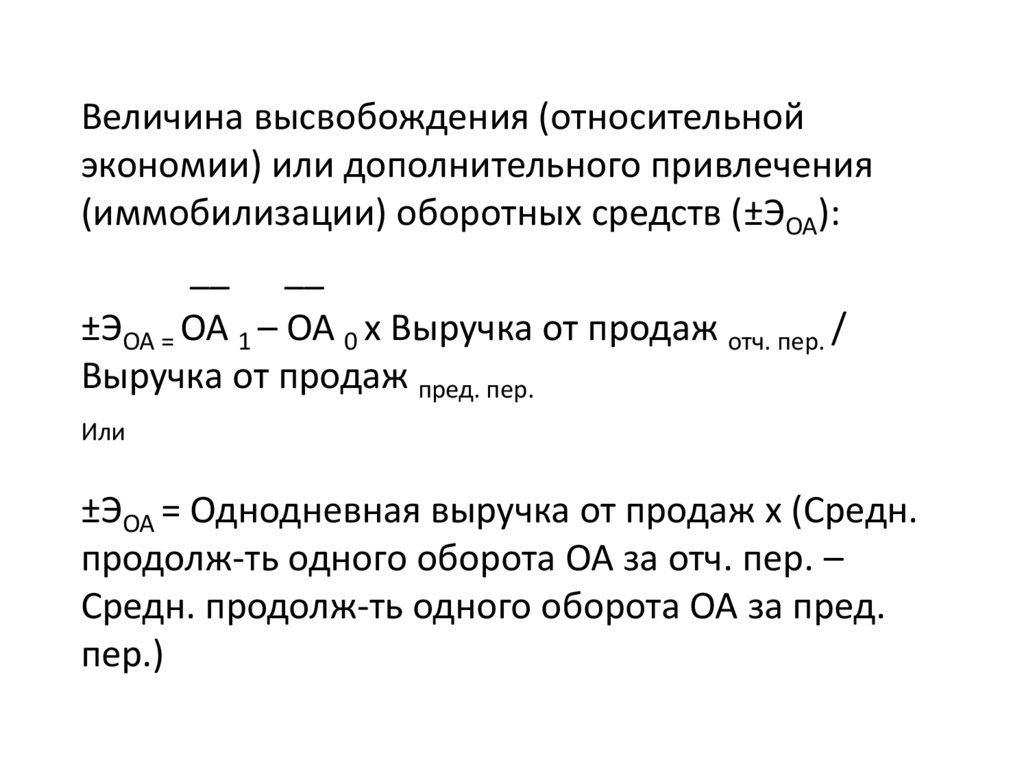

Величина высвобождения (относительнойэкономии) или дополнительного привлечения

(иммобилизации) оборотных средств (±ЭОА):

__ __

±ЭОА = ОА 1 – ОА 0 х Выручка от продаж отч. пер. /

Выручка от продаж пред. пер.

Или

±ЭОА = Однодневная выручка от продаж х (Средн.

продолж-ть одного оборота ОА за отч. пер. –

Средн. продолж-ть одного оборота ОА за пред.

пер.)

25.

Результата расчета со знаком «-» – суммавысвобождения (относительной экономии)

средств.

Результат со знаком «+» – сумма

дополнительного привлечения (перерасхода)

средств.

26.

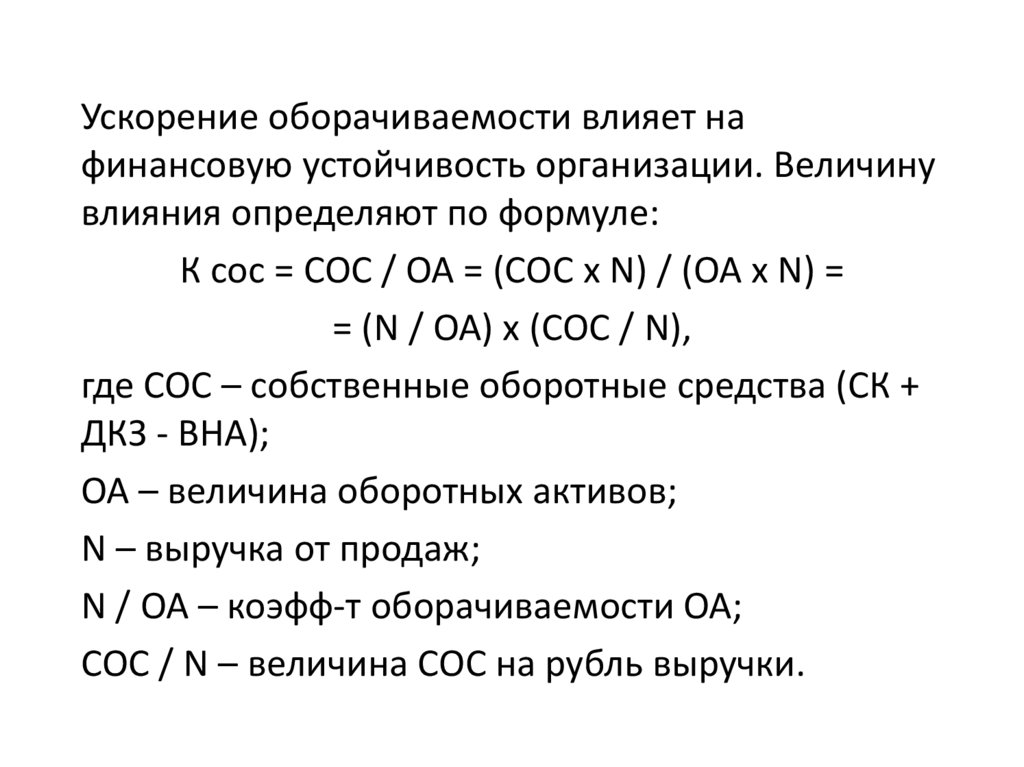

Ускорение оборачиваемости влияет нафинансовую устойчивость организации. Величину

влияния определяют по формуле:

К сос = СОС / ОА = (СОС х N) / (ОА х N) =

= (N / ОА) х (СОС / N),

где СОС – собственные оборотные средства (СК +

ДКЗ - ВНА);

ОА – величина оборотных активов;

N – выручка от продаж;

N / ОА – коэфф-т оборачиваемости ОА;

СОС / N – величина СОС на рубль выручки.

27.

Приведенная факторная зависимостьсвидетельствует о прямой взаимосвязи между

ростом коэффициента оборачиваемости

оборотных активов и уровнем финансовой

устойчивости (а именно, коэффициентом

обеспеченности оборотных активов

собственными средствами).

Рост оборотного капитала оправдан при

росте продаж и прибыли.

При оптимальном уровне оборотного

капитала прибыль достигает максимума.

finance

finance