Similar presentations:

Управление денежными средствами и их эквивалентами

1.

УПРАВЛЕНИЕДЕНЕЖНЫМИ

СРЕДСТВАМИ И ИХ

ЭКВИВАЛЕНТАМИ

Садыкова Жанар Ертаевна

2.

Вопросы:1.Денежные средства и их эквиваленты,

движение денежных средств.

2.Стоимость денег во времени, начисление

простых и сложных процентов.

3.Меры увеличения потока денежных

средств.

3.

Денежные средства и их эквиваленты, движение денежныхсредств

Денежные средства

во стребования.

включают

наличные

деньги

и

вклады

до

Эквивалент денежных средств - краткосрочные, высоколиквидные

вложения, легко обратимые в определенную сумму денежных средств, и

подвергающие ся незначительному риску изменения ценно сти.

Критерий отнесения инвестиций к денежным эквивалентам является

со ставной частью учетной политики предприятия. Как правило, к денежным

эквивалентам относят текущие инве стиции, начальный срок, погашения

которых не превышает 3 ме сяца.

4.

В соответствии с МСФО (Международными стандартами финансовой отчетности), денежныесредства включают наличные деньги и средства на расчетных счетах, а также другие краткосрочные,

высоколиквидные инвестиции, которые могут быть легко обратимы в наличные деньги.

Для того чтобы инвестиции могли быть признаны как эквиваленты денежных средств, необходимо,

чтобы они были краткосрочными (срок погашения не превышает 90 дней) и легко обратимыми в денежные

средства. Кроме того, такие инвестиции должны подвергаться незначительному риску изменения ценности.

Согласно МСФО, денежные средства и их эквиваленты должны быть отражены в отчете о финансовых

результатах и балансе по отдельности. Денежные средства должны быть признаны в отчете о финансовых

результатах по фактическим денежным потокам, а эквиваленты денежных средств - по справедливой

стоимости на дату баланса.

При этом важно отметить, что МСФО устанавливают строгие требования к раскрытию информации в

финансовой отчетности по денежным средствам и их эквивалентам. Финансовая отчетность должна

содержать информацию о движении денежных средств, а также о краткосрочных инвестициях, которые

признаются эквивалентами денежных средств.

5.

Согласно МСФО, денежные средства и их эквиваленты должны быть классифицированы на двекатегории: денежные средства и эквиваленты денежных средств. Денежные средства включают наличные

деньги и депозиты до востребования в банках или других финансовых учреждениях. Кроме того, денежные

средства могут включать чеки, в том числе чеки, которые еще не были предъявлены к оплате, и кредитные

карточки, если они предоставляют фактически доступные денежные средства.

Эквиваленты денежных средств, согласно МСФО, должны соответствовать следующим

критериям:

краткосрочность,

высокая ликвидность,

низкий уровень риска изменения их ценности.

Критерии отнесения инвестиций к эквивалентам денежных средств являются частью учетной политики

предприятия.

Обычно к эквивалентам денежных средств относят текущие инвестиции, срок погашения которых не

превышает 3 месяцев. Однако, если на дату баланса инвестиции не соответствуют вышеуказанным критериям,

то они не могут быть классифицированы как эквиваленты денежных средств.

6.

В соответствии с МСФО, компании должны раскрывать информацию оденежных средствах и их эквивалентах в финансовой отчетности.

Эта информация должна включать суммы наличных денег, о статки на

расчетных и других счетах, а также сведения об эквивалентах денежных

средств, таких как краткосрочные депозиты и ценные бумаги, признанные как

эквиваленты денежных средств. Кроме того, в отчете о движении денежных

средств должны быть указаны все денежные потоки, которые связаны с

денежными средствами и их эквивалентами.

7.

Денежные средства вк лючают наличные деньги ивк лады до востребования.

Они представляют собой наиболее ликвидные активы,

которые компания может использовать для расчетов с

по ставщиками, выплаты заработной платы, оплаты налогов

и других текущих обязательств.

8.

Однако, денежные средства не всегда могут обеспечить надежную защиту отинфляции и других рисков. Поэтому, компании часто используют эквиваленты

денежных средств - краткосрочные, высоколиквидные вложения, легко обратимые в

определенную сумму денежных средств, и подвергающиеся незначительному риску

изменения ценности.

К денежным эквивалентам обычно относят текущие инвестиции, погашение которых

происходит в течение трех месяцев. Эти инвестиции позволяют компании получать

некоторый доход от свободных денежных средств, одновременно сохраняя высокую

ликвидность и защиту от рисков.

Потоки денежных средств отражают изменения в наличии денежных средств и их

эквивалентов за отчетный период. Они позволяют оценить эффективность управления

денежными средствами компании и ее способность к генерации свободных денежных

потоков.

9.

Для оценки состояния денежных средств и их эквивалентов компании используют отчеты одвижении денежных средств. Они позволяют оценить источники поступления и расходования

денежных средств, а также изменения в наличии денежных средств и их эквивалентов за отчетный

период.

В отчете о движении денежных средств выделяются три основных категории:

операционные, инвестиционные и финансовые потоки.

Операционные потоки отражают изменения в наличии денежных средств, связанные с основной

деятельностью компании, такие как поступления от продаж, оплата поставщикам, выплаты заработной

платы и налогов.

Инвестиционные потоки отражают изменения в наличии денежных средств, связанные с

инвестиционными операциями компании, такие как приобретение и продажа активов, выплата

дивидендов, погашение кредитов.

Финансовые потоки отражают изменения в наличии денежных средств, связанные с

привлечением и погашением заемных средств, выпуском и погашением акций.

10.

Отчет о движении денежных средств позволяет компании контролировать свои денежныепотоки и принимать управленческие решения на основе актуальной информации о финансовом

состоянии. Он также является важным инструментом для инвесторов и кредиторов, которые

могут оценить финансовую устойчивость и потенциал компании на основе ее денежных потоков.

Денежные средства и их эквиваленты являются ключевыми показателями финансового

состояния компании.

Они обеспечивают ликвидность и защиту от рисков, позволяют генерировать доходы от

свободных денежных средств, а также контролировать и управлять денежными потоками

компании.

Важно для компаний учитывать свою учетную политику и стратегические цели при

выборе инвестиционных объектов и использовании своих денежных средств, чтобы

обеспечить максимальную эффективность и защиту от рисков.

11.

Стоимость денег во времени, начисление простых и сложныхпроцентов

Концепция стоимости денег во времени со стоит в том, что стоимо сть денег с

течением времени изменяется с учетом нормы прибыли на финансовом рынке, в

каче стве которой обычно выступает норма ссудного процента (или процента).

Будущая стоимость денег представляет собой сумму инве стированных в

настоящий момент средств, в которую они превратятся чере з определенный период

времени с учетом определенной ст авки процента (процентной ст авки).

Настоящая стоимость денег представляет собой сумму будущих денежных

средств, приведенной с учетом определенной ст авки процента к настоящему периоду

времени.

12.

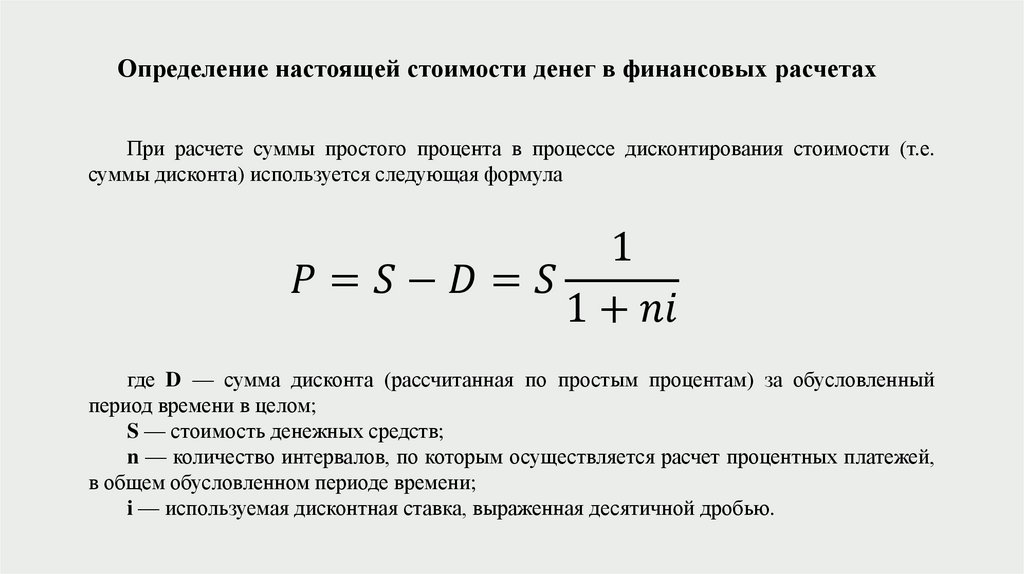

При проведении финансовых вычислений, связанных с оценкой стоимости денег вовремени, процессы наращения или дисконтирования стоимости могут осуществляться

как по простым, так и по сложным процентам.

Простой процент представляет собой сумму дохода, начисляемого к основной сумме

денежного капитала в каждом интервале общего периода его использования, по которой

дальнейшие ее перерасчеты не осуществляются.

Сложный процент представляет собой сумму дохода, начисляемого в каждом интервале

общего периода его использования, которая не выплачивается, а присоединяется к основной

сумме денежного интервала и в последующем платежном интервале сама приносит доход.

13.

Расчеты суммы процента могут осуществляться какв начале, так и в конце каждого интервала общего

периода времени.

В соответ ствии с этим, методы начисления процента

разделяют на предварительный и по следующий.

Предварительный метод начисления процента (метод

пренумерандо или антисипативный метод) характеризует

спо соб расчета платежей, при котором начисление процента

о суще ствляется в начале каждого интервала.

Последующий метод начисления процента (метод

постнумерандо или декурсивный метод) характеризует

спо соб платежей, при котором начисление процента

о суще ствляется в конце каждого интервала.

14.

Классификация видов процентной ставки, используемой в процессе оценки стоимостиденег во времени.

По использованию в процессе форм оценки стоимости денег во времени

• Ставка наращения

• Ставка дисконтирования (дисконтная ставка)

По стабильности уровня используемой процентной ставки в рамках периода

начисления

• Фиксированная процентная ставка

• Плавающая (переменная) процентная ставка

По обеспечению начисления определенной годовой суммы процента

• Периодическая ставка процента

• Эффективная ставка процента (или ставка сравнения)

• Базовая процентная ставка

• Договорная процентная ставка

15.

При расчете суммы простого процента в процессе наращения стоимости(компаундинга) используется следующая формула:

I = Р х (n х i),

где I — сумма процента за обусловленный период времени в целом;

Р — первоначальная сумма (стоимость) денежных средств;

n - количество интервалов, по которым осуществляется расчет процентных

платежей, в общем обусловленном периоде времени;

i — используемая процентная ставка, выраженная десятичной дробью.

В этом случае будущая стоимость вклада (S) с учетом начисленной суммы

процента определяется по формуле:

S = Р + I = Р х (1 + n х i)

16.

Пример:Необходимо определить сумму простого процента за год при следующих условиях:

первоначальная сумма вклада — 1000 тг;

процентная ставка, выплачиваемая ежеквартально —20%.

Множитель (1 + ni) называется множителем (или коэффициентом) наращения суммы

простых процентов.

17.

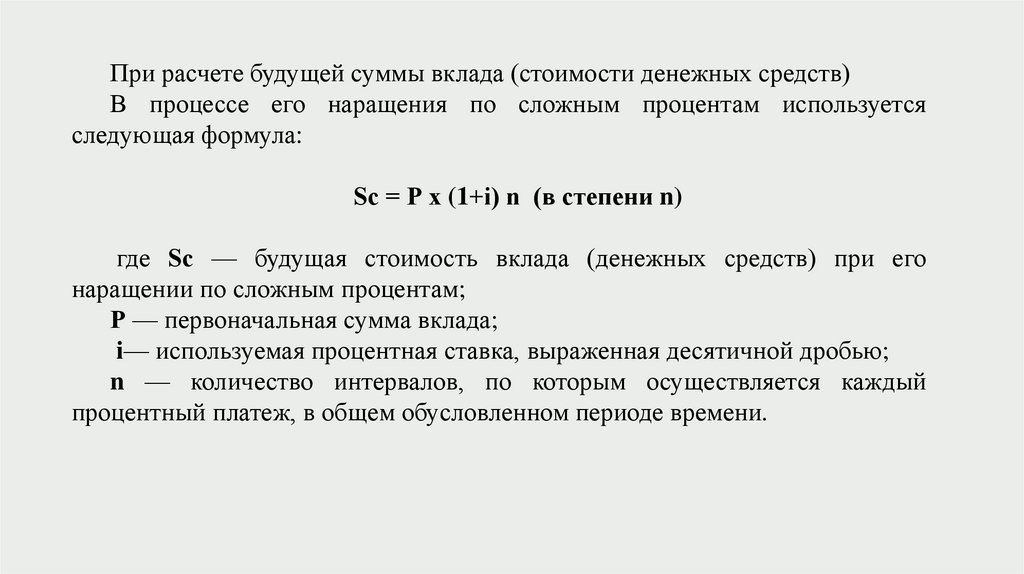

При расчете будущей суммы вклада (стоимости денежных средств)В процессе его наращения по сложным процентам используется

следующая формула:

Sс = Р х (1+i) n (в степени n)

где Sс — будущая стоимость вклада (денежных средств) при его

наращении по сложным процентам;

Р — первоначальная сумма вклада;

i— используемая процентная ставка, выраженная десятичной дробью;

n — количество интервалов, по которым осуществляется каждый

процентный платеж, в общем обусловленном периоде времени.

18.

Необходимо определить будущую стоимость вклада и сумму сложного процента завесь период инвестирования при следующих условиях:

первоначальная стоимость вклада — 1000 тг.;

процентная ставка, используемая при расчете суммы сложного процента, установлена в

размере 20% в квартал; общий период инвестирования — один год.

Подставляя эти показатели в вышеприведенные формулы, получим:

Будущая стоимость вклада = 1000 х (1 + 0,2) 4 = 2074 тг

Сумма процента = 2074 - 1000 = 1074 тг

19.

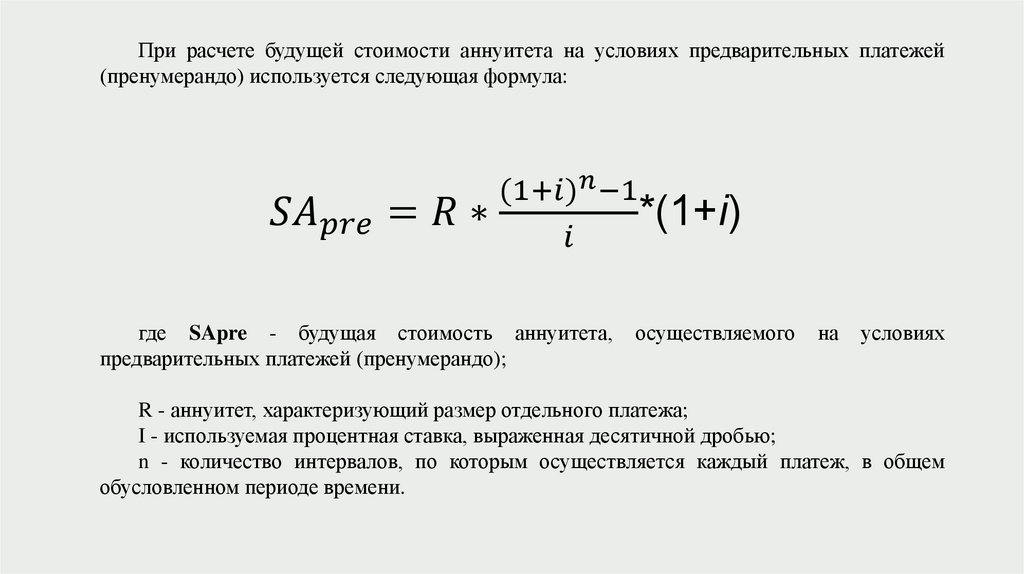

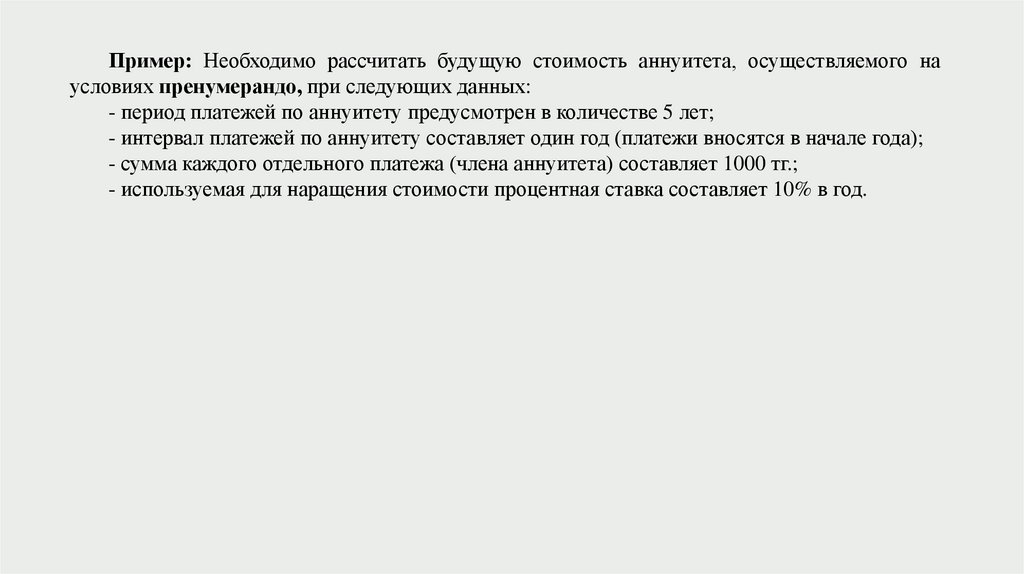

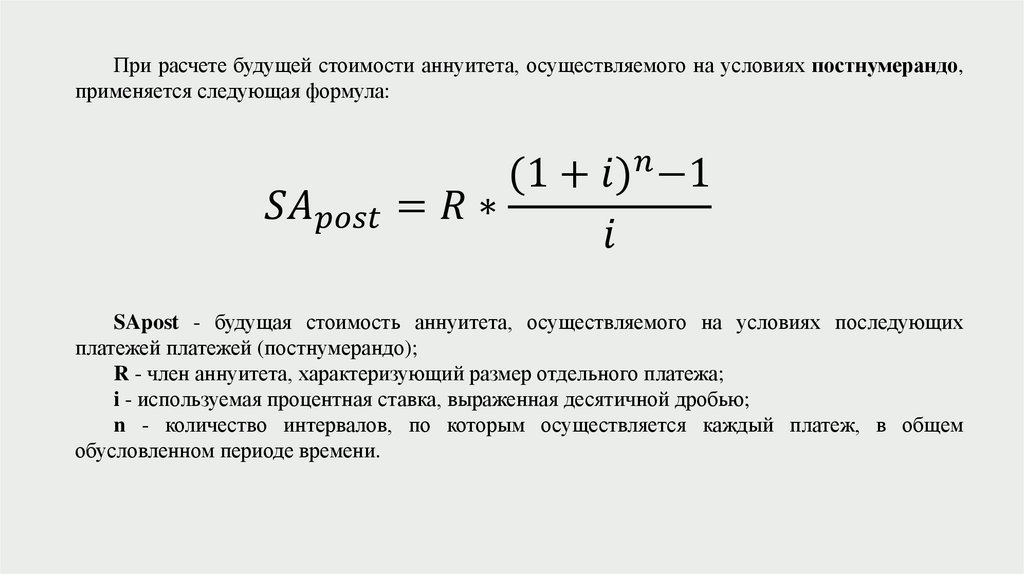

При расчете будущей стоимости аннуитета на условиях предварительных платежей(пренумерандо) используется следующая формула:

(1+

finance

finance