Similar presentations:

Финансовый анализ

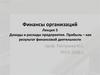

1.

Фактическиепоказатели

Финансовый

анализ

Текущее состояние

предприятия

Финансовые

инструменты

Финансовый рычаг

Операционный

рычаг

Оперативное

управление

оборотными

средствами

Инвестиционный

анализ

Плановые

показатели

Планирование

финансовхозяйственной

деятельности

Таким образом, анализ составляет информационную

основу принятия решений на перспективу

2.

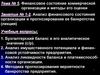

Объектом финансового анализа являются фактическиепоказатели финансово-хозяйственной деятельности,

существующие в форме бухгалтерской отчётности.

Бухгалтерская отчётность – агрегированная

(обобщённая) система документации, составленная на

основе данных бухгалтерского учёта.

Бухгалтерская отчётность

Управленческая

- результат управленческого

учёта, составляется для

внутреннего пользования и

является источником

информации для принятия

управленческих решений

Финансовая

- обобщает данные

управленческого учёта, содержит

общую информацию,

предназначенную для

внутренних и внешних

пользователей

3. Публикуемая финансовая отчётность

ОтчётностьФ-1 Баланс

Ф-2 Отчёт о

прибылях

и убытках

Ф-4 Отчёт

о движении

денежных

средств

Ф-3 Отчёт

о движении

капитала

Ф-5 Приложения

к балансу

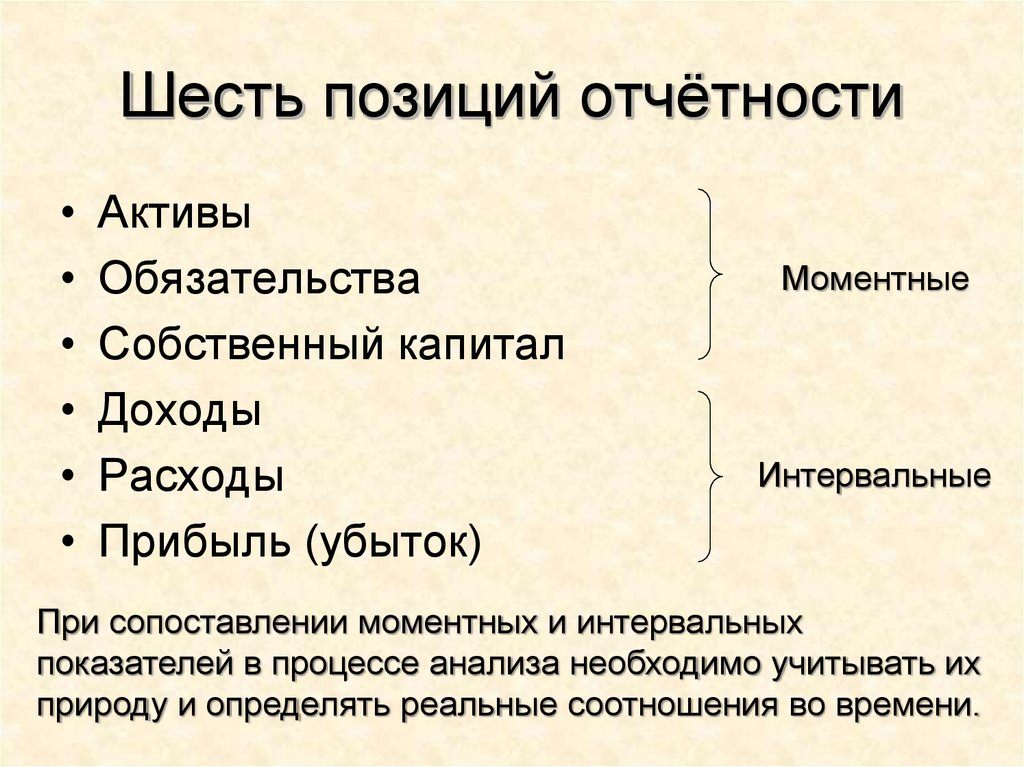

4. Шесть позиций отчётности

Активы

Обязательства

Собственный капитал

Доходы

Расходы

Прибыль (убыток)

Моментные

Интервальные

При сопоставлении моментных и интервальных

показателей в процессе анализа необходимо учитывать их

природу и определять реальные соотношения во времени.

5.

Этапы анализа6.

Методы анализа финансовойотчётности

1. Чтение отчётности.

В результате определяют:

1. Имущественное положение

2. Вложения в физические и финансовые активы

3. Источники формирования собственного и

заёмного капитала

4. Связи с поставщиками и покупателями

5. Выручку

6. Прибыль

И т.д.

Даёт общее представление о финансовом положении.

7.

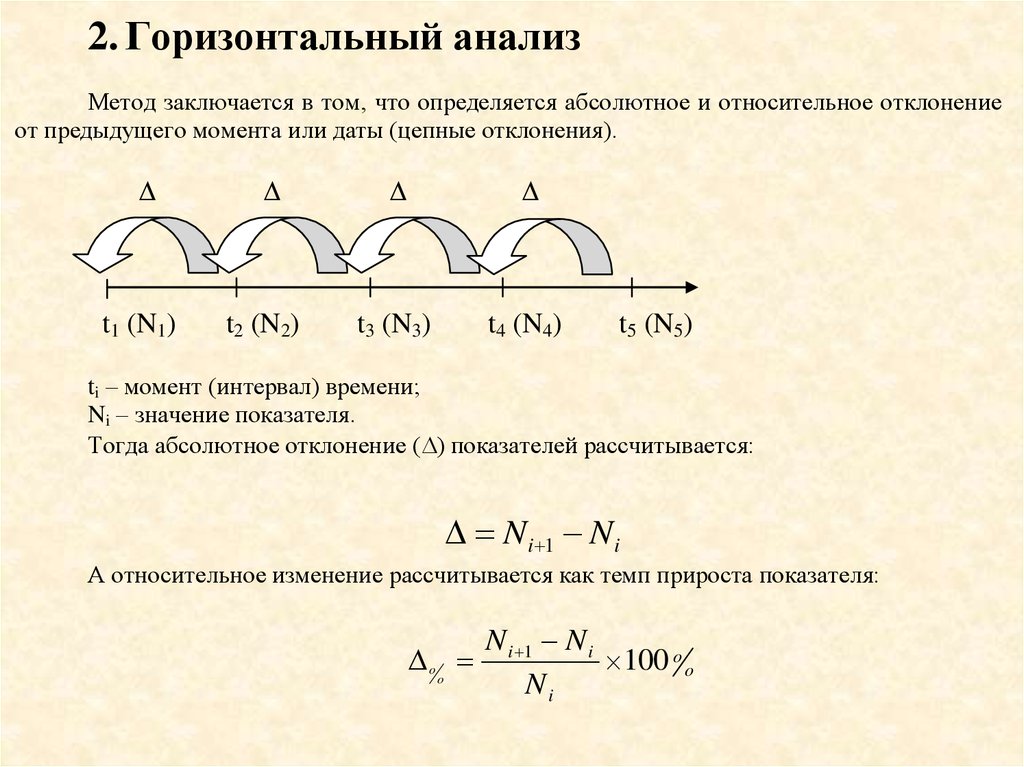

2. Горизонтальный анализМетод заключается в том, что определяется абсолютное и относительное отклонение

от предыдущего момента или даты (цепные отклонения).

t1 (N1)

t2 (N2)

t3 (N3)

t4 (N4)

t5 (N5)

ti – момент (интервал) времени;

Ni – значение показателя.

Тогда абсолютное отклонение ( ) показателей рассчитывается:

N i 1 N i

А относительное изменение рассчитывается как темп прироста показателя:

oo

N i 1 N i

100 o o

Ni

8.

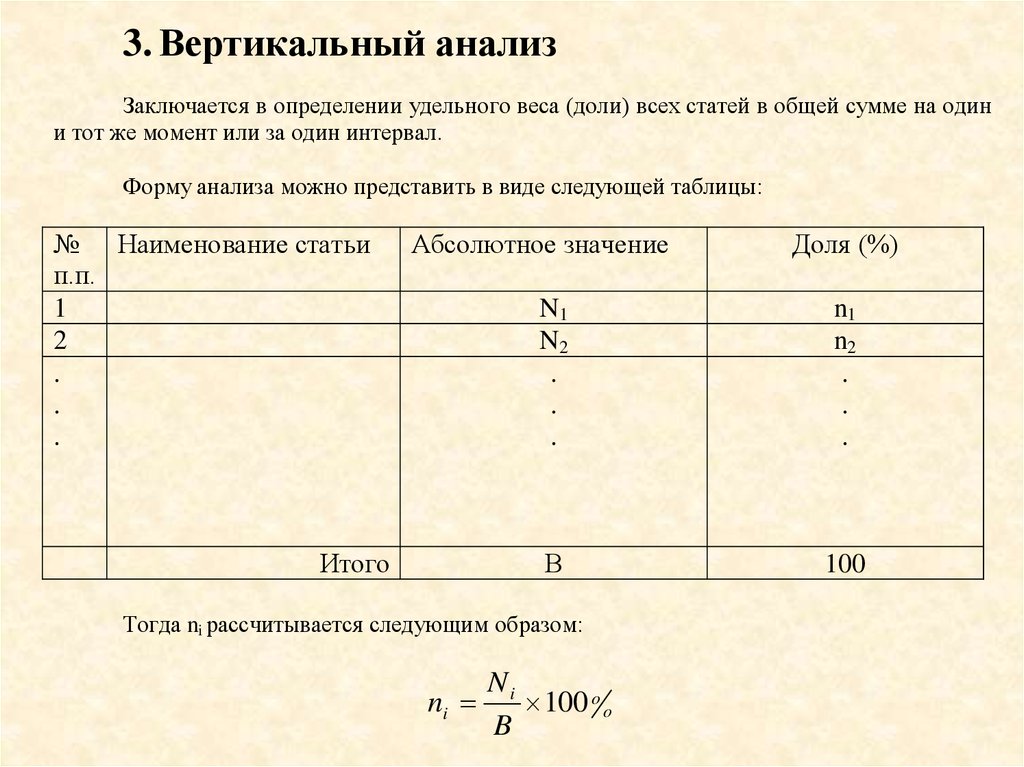

3. Вертикальный анализЗаключается в определении удельного веса (доли) всех статей в общей сумме на один

и тот же момент или за один интервал.

Форму анализа можно представить в виде следующей таблицы:

№ Наименование статьи

п.п.

1

2

.

.

.

Абсолютное значение

Итого

N1

N2

.

.

.

n1

n2

.

.

.

В

100

Тогда ni рассчитывается следующим образом:

ni

Доля (%)

Ni

100 o o

B

9.

4. Трендовый анализТрендовый анализ предполагает расчёт абсолютных и относительных отклонений от

уровня базисного момента (периода) (Nb).

tb (Nb)

t2 (N2)

t3 (N3)

t4 (N4)

t5 (N5)

ti – момент (интервал) времени;

Ni – значение показателя.

Тогда абсолютное отклонение ( ) показателей рассчитывается:

Ni Nb

А относительное изменение рассчитывается как темп прироста показателя:

Ni Nb

oo

100 o o

Nb

10.

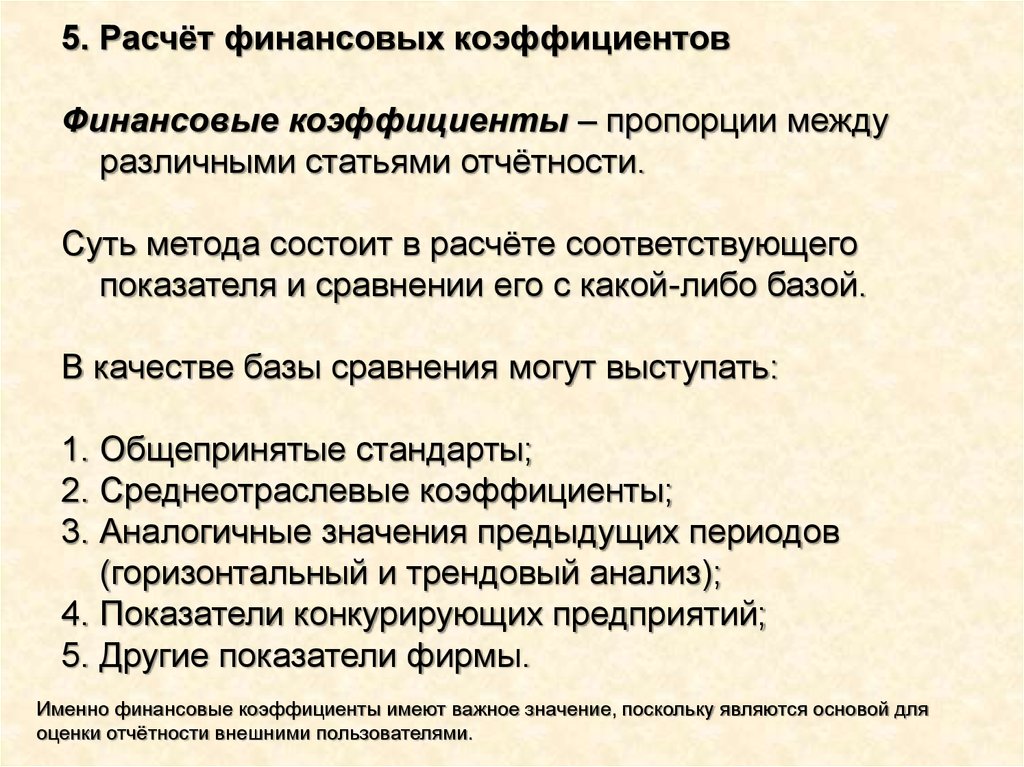

5. Расчёт финансовых коэффициентовФинансовые коэффициенты – пропорции между

различными статьями отчётности.

Суть метода состоит в расчёте соответствующего

показателя и сравнении его с какой-либо базой.

В качестве базы сравнения могут выступать:

1. Общепринятые стандарты;

2. Среднеотраслевые коэффициенты;

3. Аналогичные значения предыдущих периодов

(горизонтальный и трендовый анализ);

4. Показатели конкурирующих предприятий;

5. Другие показатели фирмы.

Именно финансовые коэффициенты имеют важное значение, поскольку являются основой для

оценки отчётности внешними пользователями.

11.

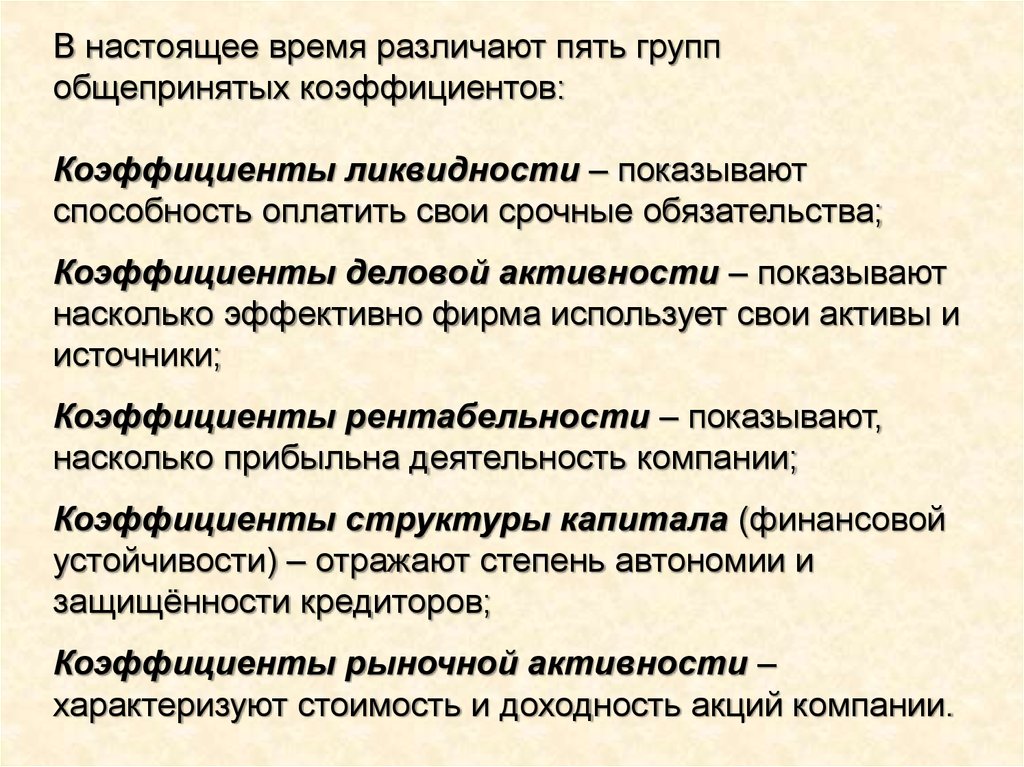

В настоящее время различают пять группобщепринятых коэффициентов:

Коэффициенты ликвидности – показывают

способность оплатить свои срочные обязательства;

Коэффициенты деловой активности – показывают

насколько эффективно фирма использует свои активы и

источники;

Коэффициенты рентабельности – показывают,

насколько прибыльна деятельность компании;

Коэффициенты структуры капитала (финансовой

устойчивости) – отражают степень автономии и

защищённости кредиторов;

Коэффициенты рыночной активности –

характеризуют стоимость и доходность акций компании.

12.

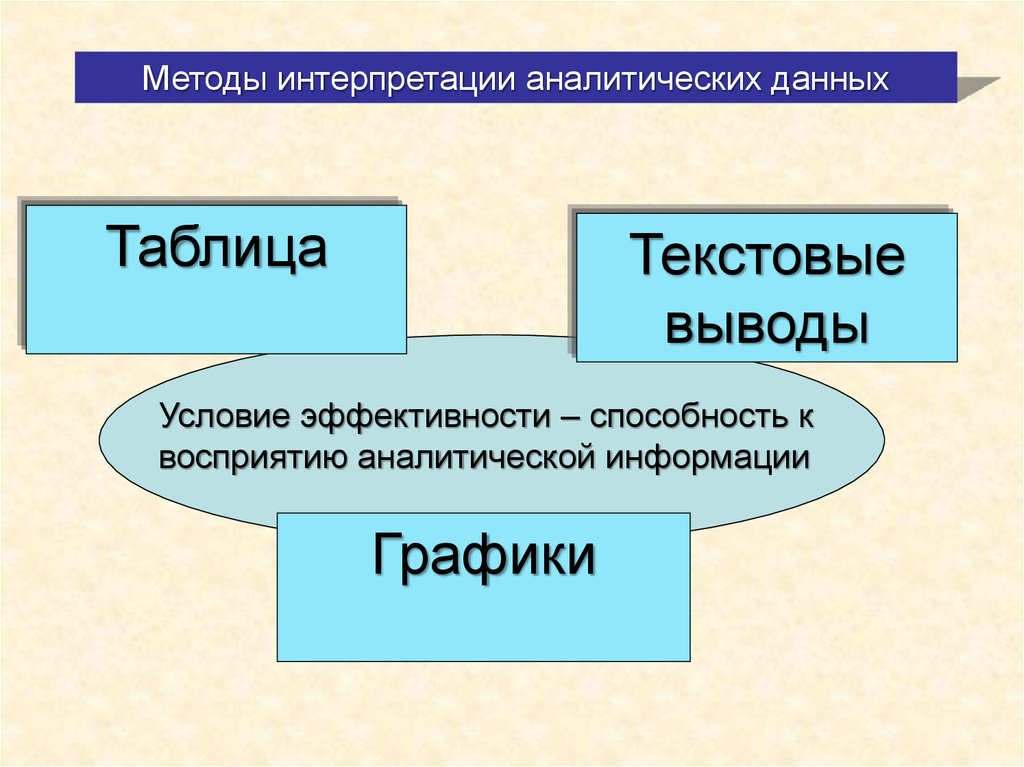

Методы интерпретации аналитических данныхТаблица

Текстовые

выводы

Условие эффективности – способность к

восприятию аналитической информации

Графики

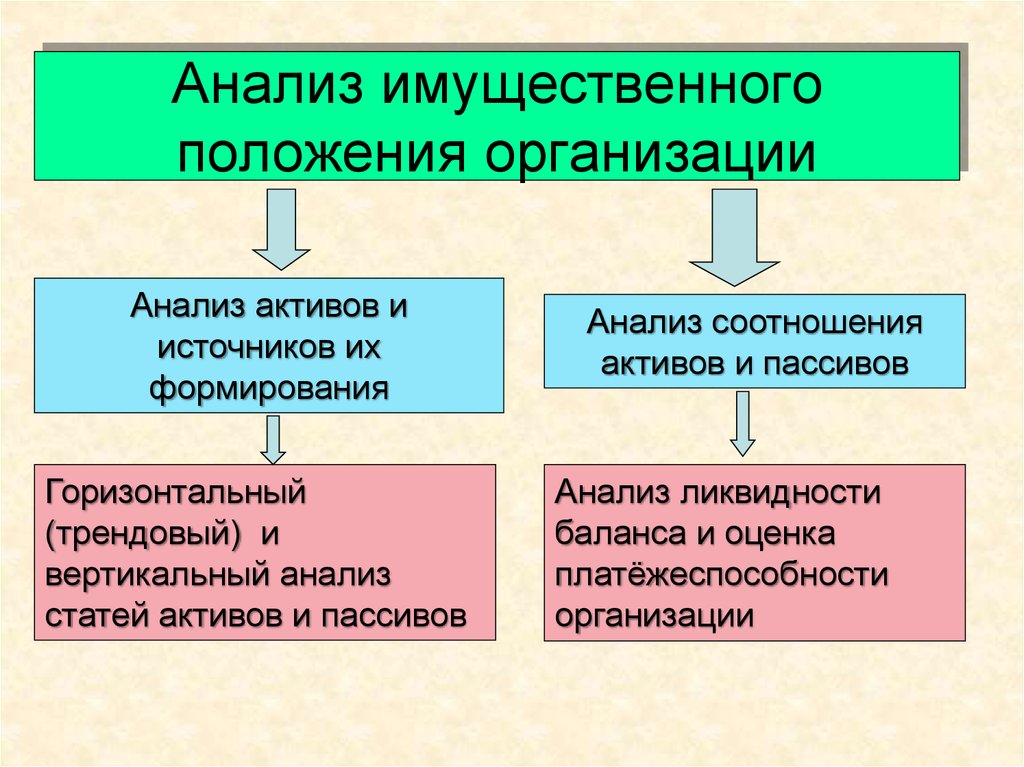

13. Анализ имущественного положения организации

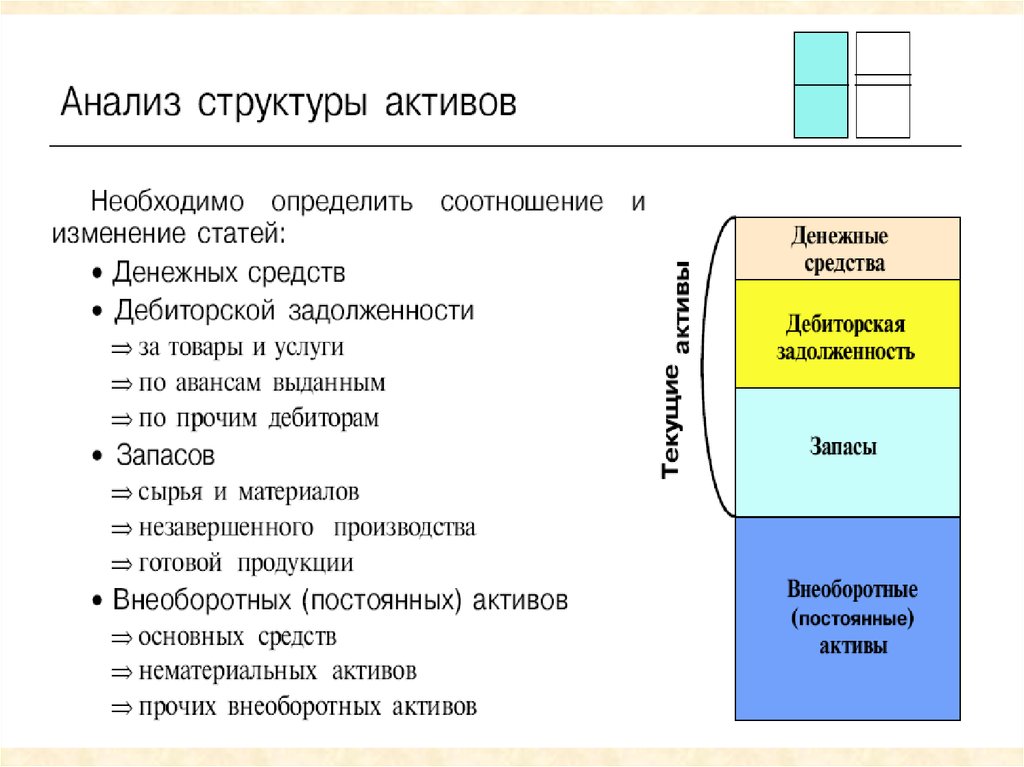

Анализ активов иисточников их

формирования

Горизонтальный

(трендовый) и

вертикальный анализ

статей активов и пассивов

Анализ соотношения

активов и пассивов

Анализ ликвидности

баланса и оценка

платёжеспособности

организации

14.

15.

16.

17.

18.

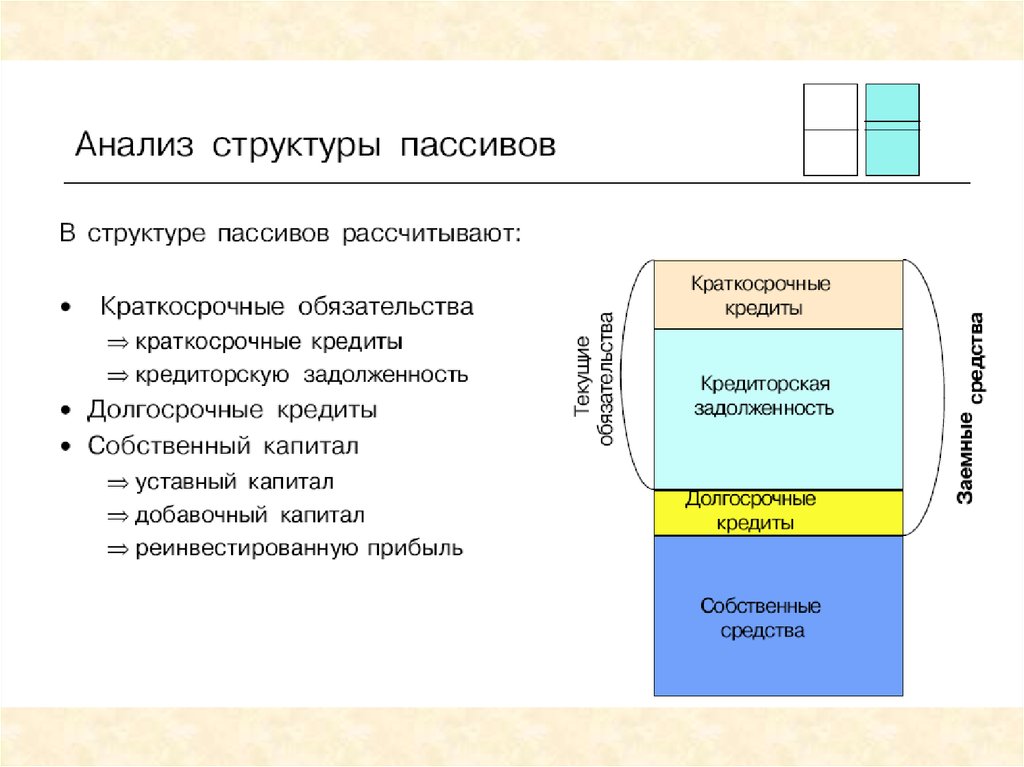

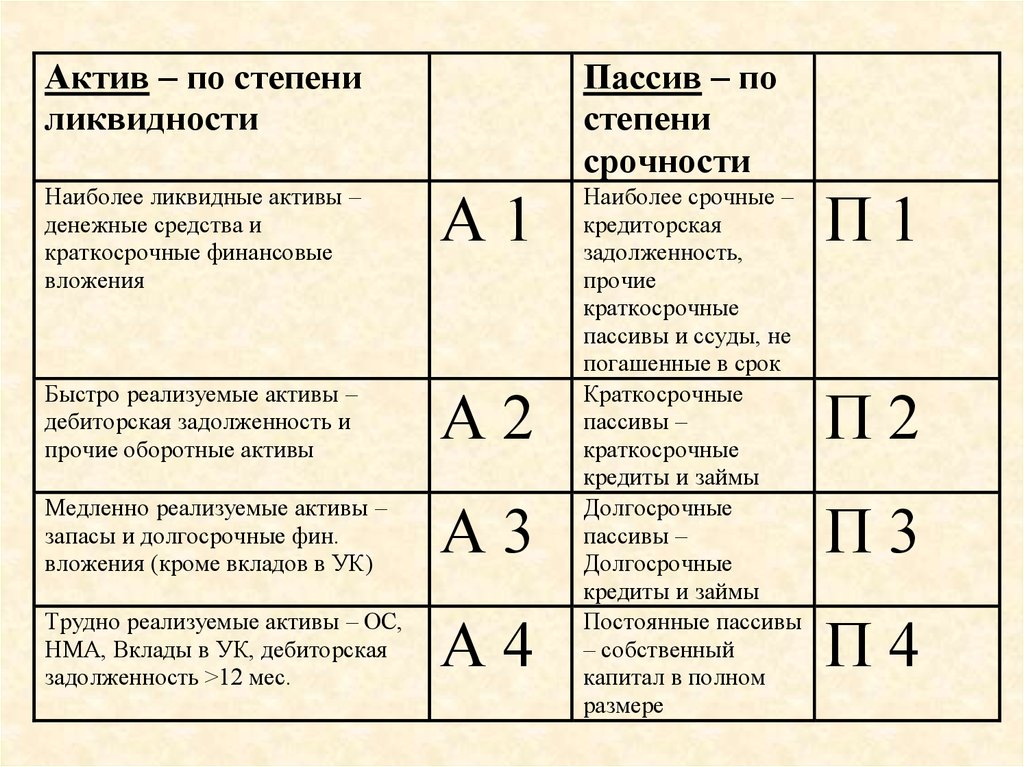

Актив – по степениликвидности

Пассив – по

степени

срочности

Наиболее ликвидные активы –

денежные средства и

краткосрочные финансовые

вложения

А1

Быстро реализуемые активы –

дебиторская задолженность и

прочие оборотные активы

А2

Медленно реализуемые активы –

запасы и долгосрочные фин.

вложения (кроме вкладов в УК)

А3

Трудно реализуемые активы – ОС,

НМА, Вклады в УК, дебиторская

задолженность >12 мес.

А4

Наиболее срочные –

кредиторская

задолженность,

прочие

краткосрочные

пассивы и ссуды, не

погашенные в срок

Краткосрочные

пассивы –

краткосрочные

кредиты и займы

Долгосрочные

пассивы –

Долгосрочные

кредиты и займы

Постоянные пассивы

– собственный

капитал в полном

размере

П1

П2

П3

П4

19.

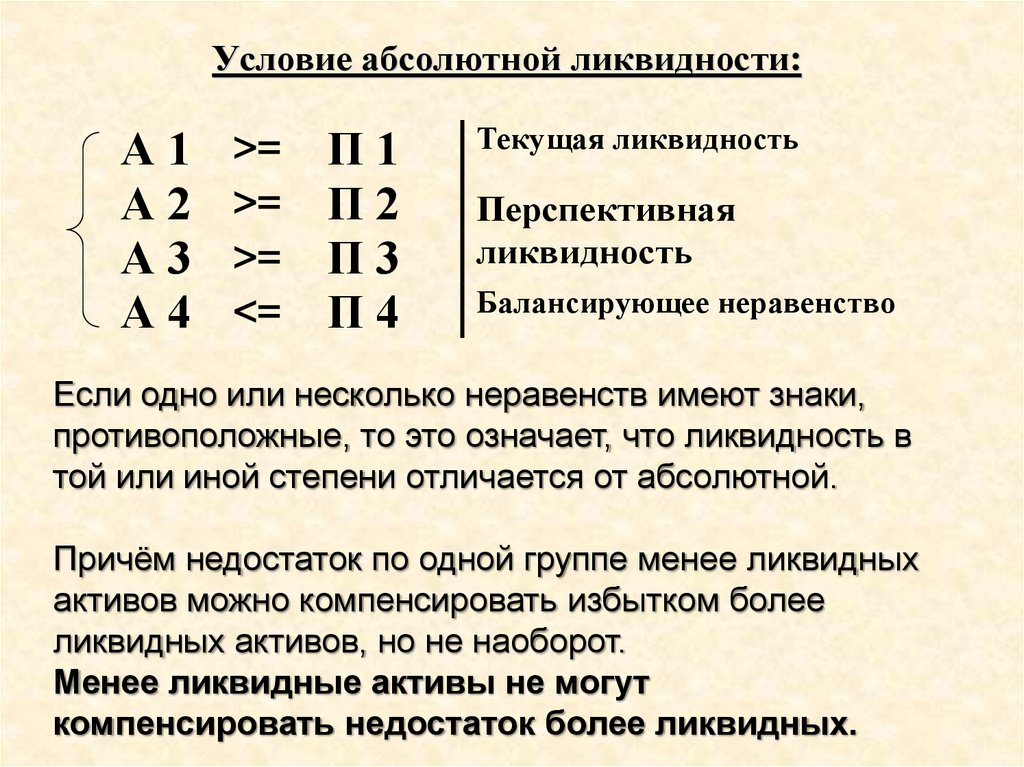

Условие абсолютной ликвидности:А1

А2

А3

А4

>=

>=

>=

<=

П1

П2

П3

П4

Текущая ликвидность

Перспективная

ликвидность

Балансирующее неравенство

Если одно или несколько неравенств имеют знаки,

противоположные, то это означает, что ликвидность в

той или иной степени отличается от абсолютной.

Причём недостаток по одной группе менее ликвидных

активов можно компенсировать избытком более

ликвидных активов, но не наоборот.

Менее ликвидные активы не могут

компенсировать недостаток более ликвидных.

20.

Анализ ликвидности балансаЗначения, тыс. руб.

Имущество

01.01.200_ 01.01.200_

Значения, тыс. руб.

Источники

А1

П1

А2

П2

А3

П3

А4

БАЛАНС

П4

БАЛАНС

01.01.200_

01.01.200_

Излишек/недостаток (+,-)

01.01.200_

01.01.200_

21.

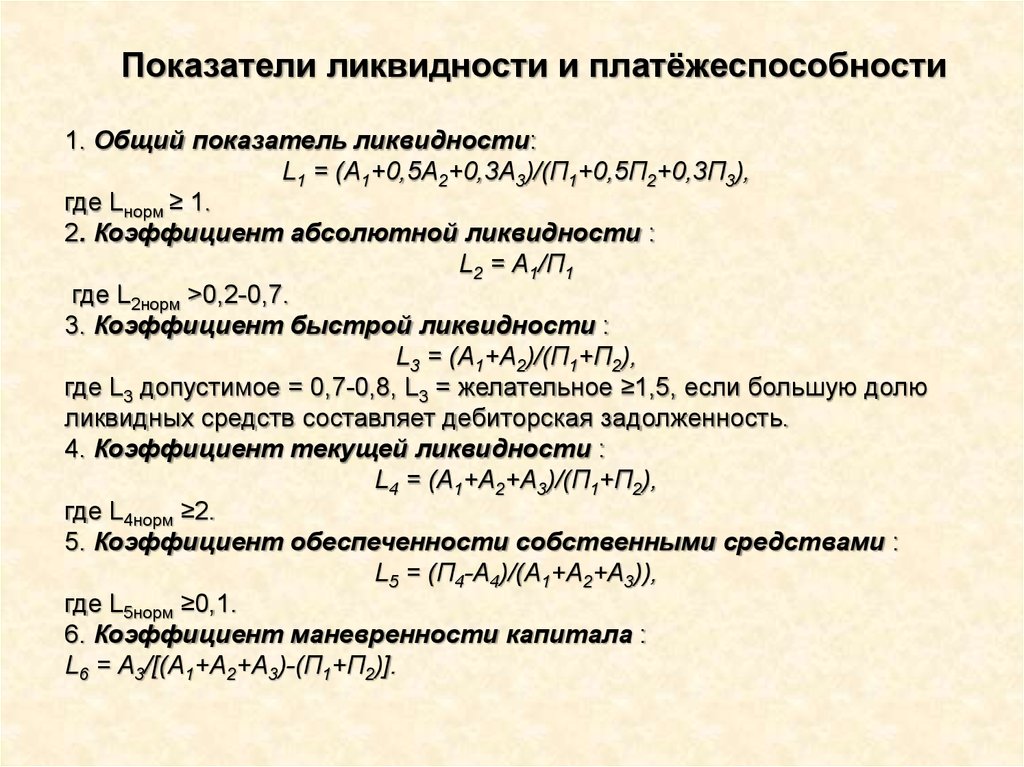

Показатели ликвидности и платёжеспособности1. Общий показатель ликвидности:

L1 = (А1+0,5А2+0,3А3)/(П1+0,5П2+0,3П3),

где Lнорм ≥ 1.

2. Коэффициент абсолютной ликвидности :

L2 = А1/П1

где L2норм >0,2-0,7.

3. Коэффициент быстрой ликвидности :

L3 = (А1+А2)/(П1+П2),

где L3 допустимое = 0,7-0,8, L3 = желательное ≥1,5, если большую долю

ликвидных средств составляет дебиторская задолженность.

4. Коэффициент текущей ликвидности :

L4 = (А1+А2+А3)/(П1+П2),

где L4норм ≥2.

5. Коэффициент обеспеченности собственными средствами :

L5 = (П4-А4)/(А1+А2+А3)),

где L5норм ≥0,1.

6. Коэффициент маневренности капитала :

L6 = А3/[(А1+А2+А3)-(П1+П2)].

22.

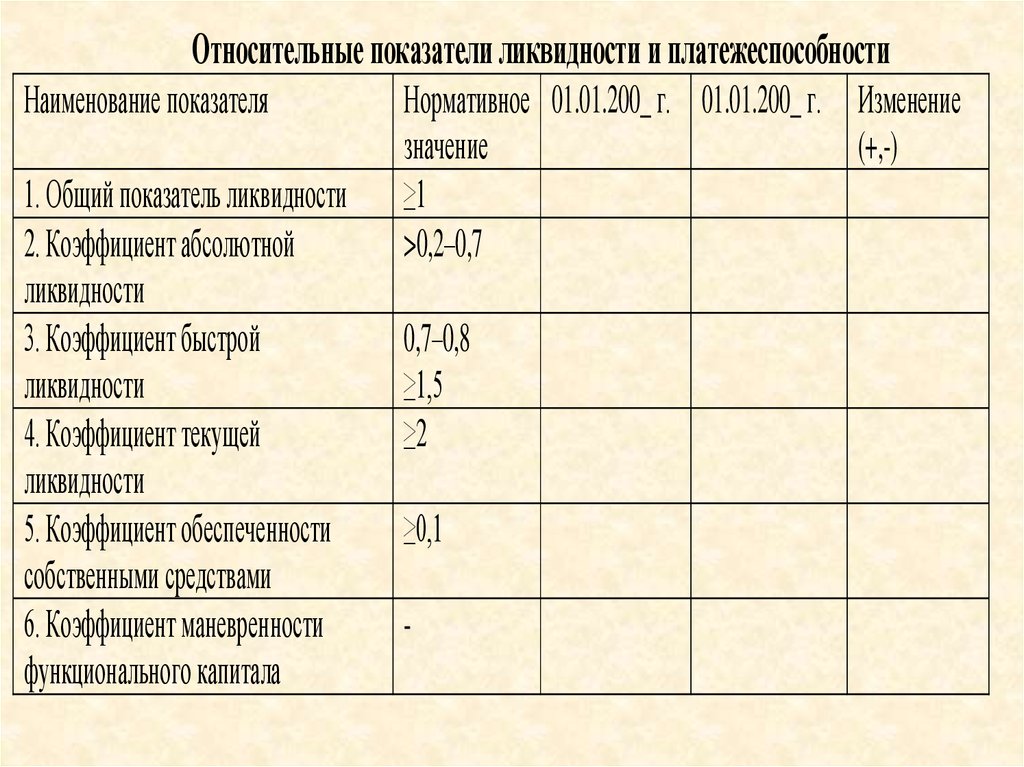

Относительные показатели ликвидности и платежеспособностиНаименование показателя

1. Общий показатель ликвидности

2. Коэффициент абсолютной

ликвидности

3. Коэффициент быстрой

ликвидности

4. Коэффициент текущей

ликвидности

5. Коэффициент обеспеченности

собственными средствами

6. Коэффициент маневренности

функционального капитала

Нормативное 01.01.200_ г. 01.01.200_ г. Изменение

значение

(+,-)

≥1

>0,2–0,7

0,7–0,8

≥1,5

≥2

≥0,1

-

23.

Значения, разыГрафическая интерпретация

4

3,5

3

2,5

2

1,5

1

0,5

0

Общ ая ликвидность

Промежуточная

ликвидность

Абсолтная

ликвидность

Общ ая

платежеспособность

01.01.00 01.01.01 01.01.02 01.01.03

Анализируемые даты

24.

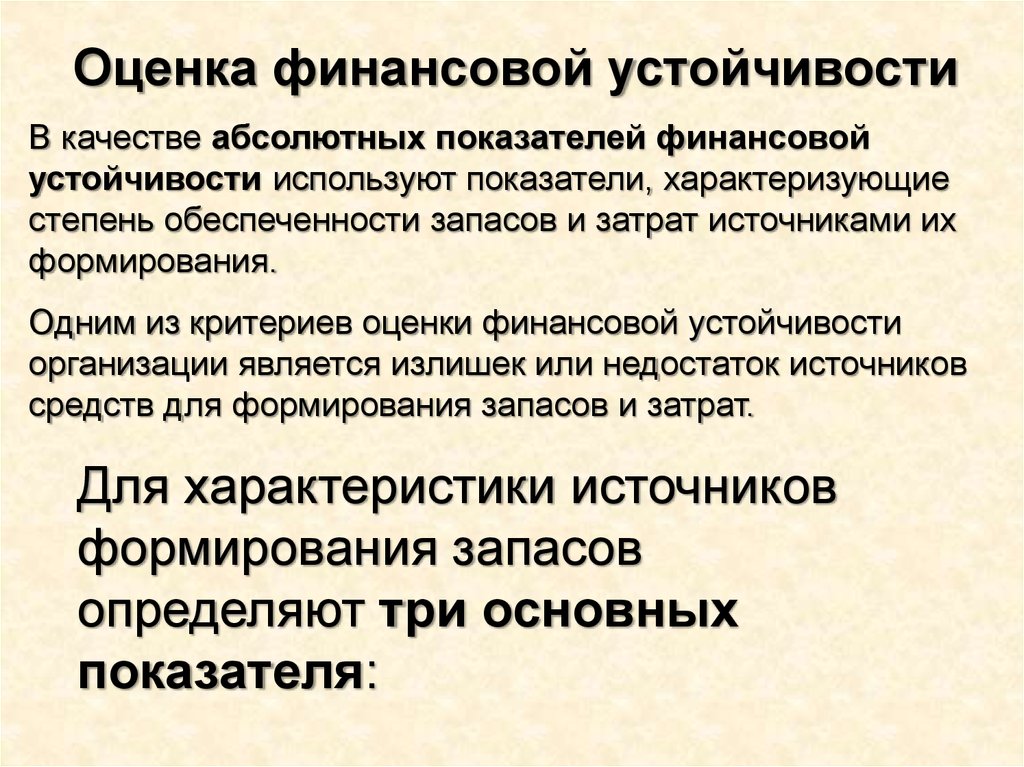

Оценка финансовой устойчивостиВ качестве абсолютных показателей финансовой

устойчивости используют показатели, характеризующие

степень обеспеченности запасов и затрат источниками их

формирования.

Одним из критериев оценки финансовой устойчивости

организации является излишек или недостаток источников

средств для формирования запасов и затрат.

Для характеристики источников

формирования запасов

определяют три основных

показателя:

25.

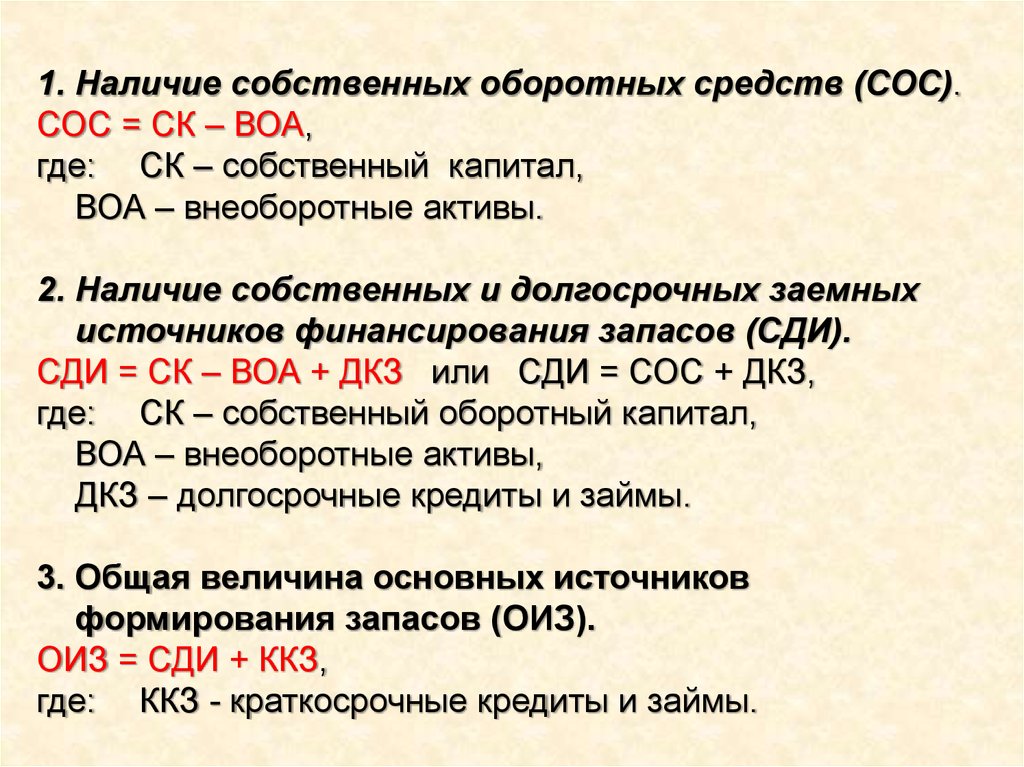

1. Наличие собственных оборотных средств (СОС).СОС = СК – ВОА,

где: СК – собственный капитал,

ВОА – внеоборотные активы.

2. Наличие собственных и долгосрочных заемных

источников финансирования запасов (СДИ).

СДИ = СК – ВОА + ДКЗ или СДИ = СОС + ДКЗ,

где: СК – собственный оборотный капитал,

ВОА – внеоборотные активы,

ДКЗ – долгосрочные кредиты и займы.

3. Общая величина основных источников

формирования запасов (ОИЗ).

ОИЗ = СДИ + ККЗ,

где: ККЗ - краткосрочные кредиты и займы.

26.

В результате можно определить три показателяобеспеченности запасов источниками их

финансирования:

1. Излишек (+), недостаток (-) собственных оборотных

средств ( СОС).

СОС = СОС – З,

где: З – запасы.

2. Излишек (+), недостаток (-) собственных и

долгосрочных источников финансирования запасов

( СДИ).

СДИ = СДИ – З.

3. Излишек (+), недостаток (-) общей величины

основных источников покрытия запасов ( ОИЗ).

ОИЗ = ОИЗ – З.

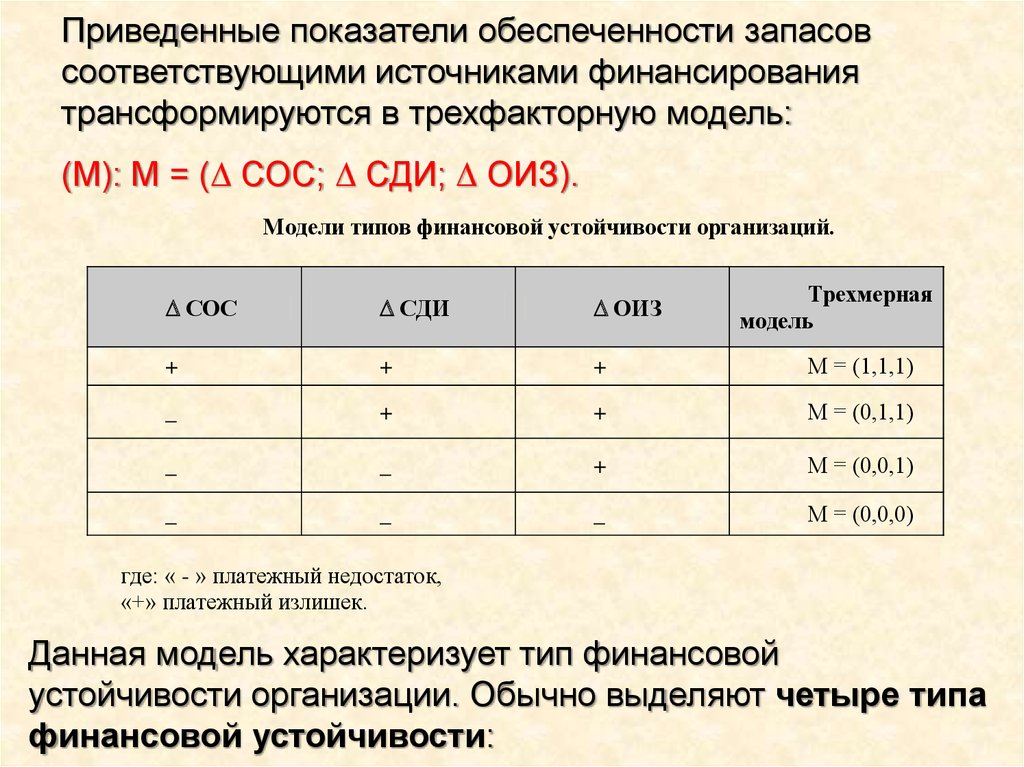

27.

Приведенные показатели обеспеченности запасовсоответствующими источниками финансирования

трансформируются в трехфакторную модель:

(М): М = ( СОС; СДИ; ОИЗ).

Модели типов финансовой устойчивости организаций.

Трехмерная

модель

СОС

СДИ

ОИЗ

+

+

+

М = (1,1,1)

_

+

+

М = (0,1,1)

_

_

+

М = (0,0,1)

_

_

_

М = (0,0,0)

где: « - » платежный недостаток,

«+» платежный излишек.

Данная модель характеризует тип финансовой

устойчивости организации. Обычно выделяют четыре типа

финансовой устойчивости:

28.

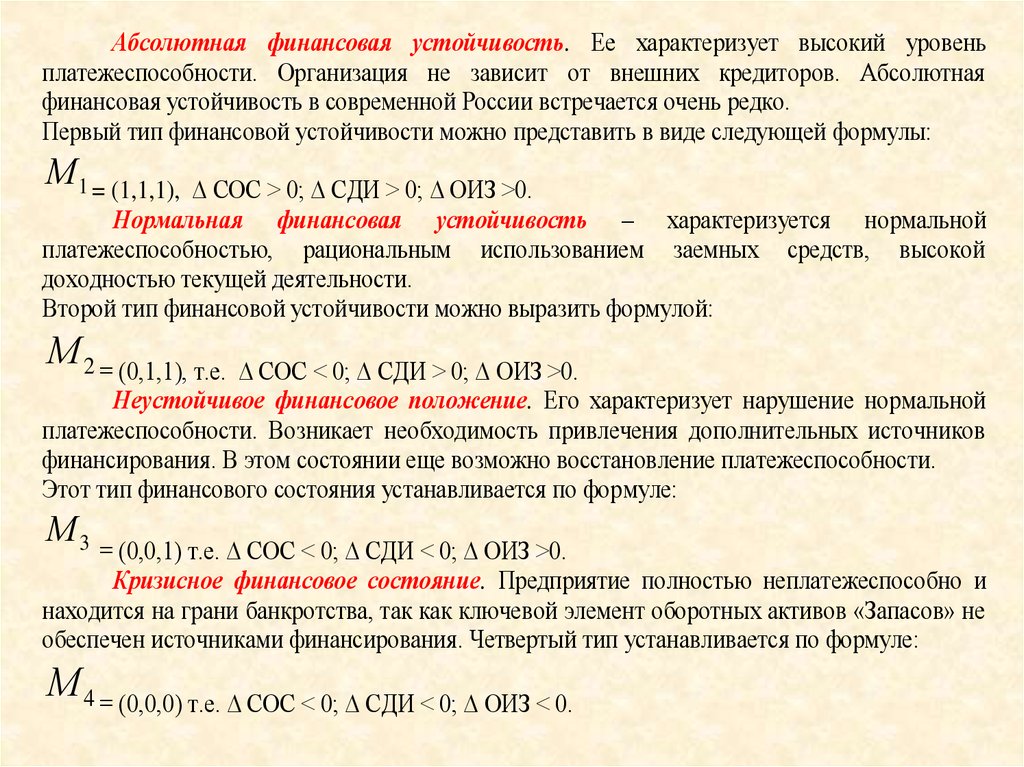

Абсолютная финансовая устойчивость. Ее характеризует высокий уровеньплатежеспособности. Организация не зависит от внешних кредиторов. Абсолютная

финансовая устойчивость в современной России встречается очень редко.

Первый тип финансовой устойчивости можно представить в виде следующей формулы:

М 1 = (1,1,1),

СОС > 0; СДИ > 0; ОИЗ >0.

Нормальная финансовая устойчивость – характеризуется нормальной

платежеспособностью, рациональным использованием заемных средств, высокой

доходностью текущей деятельности.

Второй тип финансовой устойчивости можно выразить формулой:

М 2 = (0,1,1), т.е.

СОС < 0; СДИ > 0; ОИЗ >0.

Неустойчивое финансовое положение. Его характеризует нарушение нормальной

платежеспособности. Возникает необходимость привлечения дополнительных источников

финансирования. В этом состоянии еще возможно восстановление платежеспособности.

Этот тип финансового состояния устанавливается по формуле:

М3

= (0,0,1) т.е. СОС < 0; СДИ < 0; ОИЗ >0.

Кризисное финансовое состояние. Предприятие полностью неплатежеспособно и

находится на грани банкротства, так как ключевой элемент оборотных активов «Запасов» не

обеспечен источниками финансирования. Четвертый тип устанавливается по формуле:

М 4 = (0,0,0) т.е. СОС < 0; СДИ < 0; ОИЗ < 0.

29.

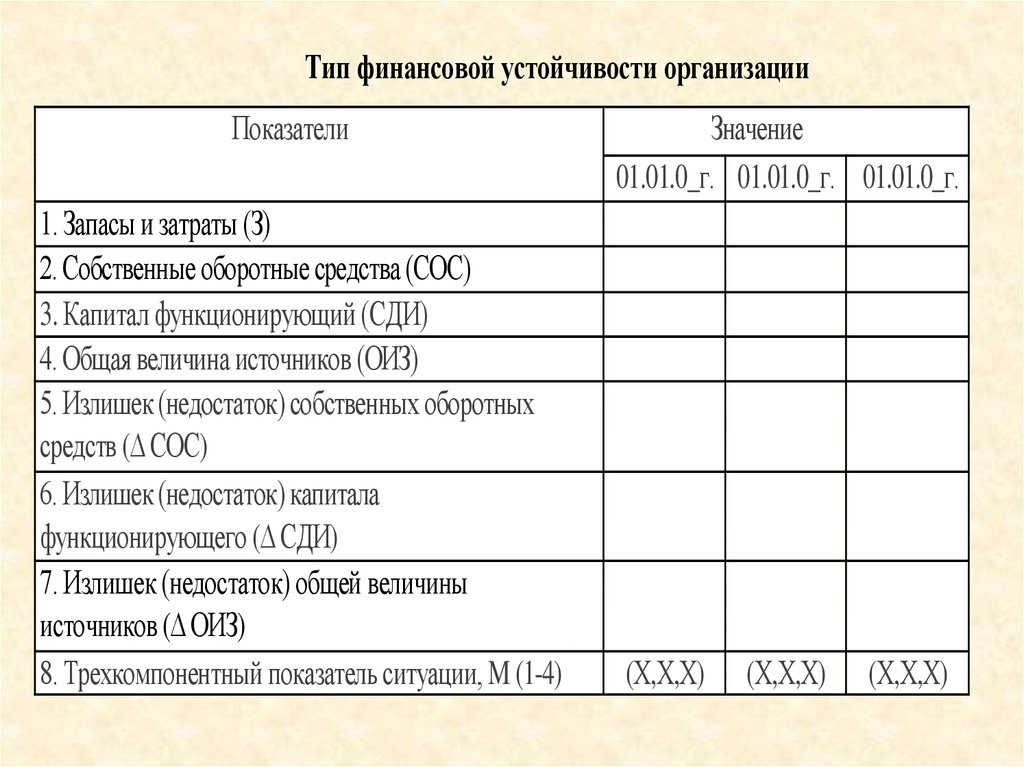

Тип финансовой устойчивости организацииПоказатели

1. Запасы и затраты (З)

2. Собственные оборотные средства (СОС)

3. Капитал функционирующий (СДИ)

4. Общая величина источников (ОИЗ)

5. Излишек (недостаток) собственных оборотных

средств ( СОС)

6. Излишек (недостаток) капитала

функционирующего ( СДИ)

7. Излишек (недостаток) общей величины

источников ( ОИЗ)

8. Трехкомпонентный показатель ситуации, M (1-4)

Значение

01.01.0_г. 01.01.0_г. 01.01.0_г.

(Х,Х,Х)

(Х,Х,Х)

(Х,Х,Х)

30.

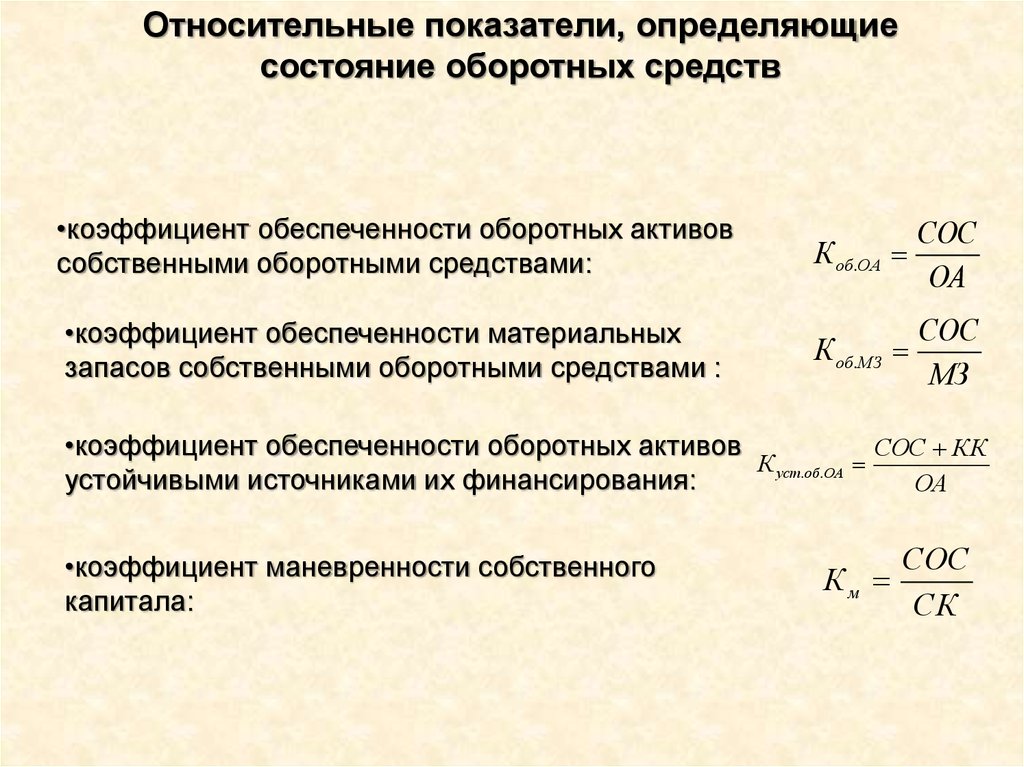

Относительные показатели, определяющиесостояние оборотных средств

•коэффициент обеспеченности оборотных активов

собственными оборотными средствами:

•коэффициент обеспеченности материальных

запасов собственными оборотными средствами :

К об.ОА

СОС

ОА

К об.МЗ

СОС

МЗ

•коэффициент обеспеченности оборотных активов

СОС КК

К уст.об.ОА

устойчивыми источниками их финансирования:

ОА

•коэффициент маневренности собственного

капитала:

Км

СОС

СК

31.

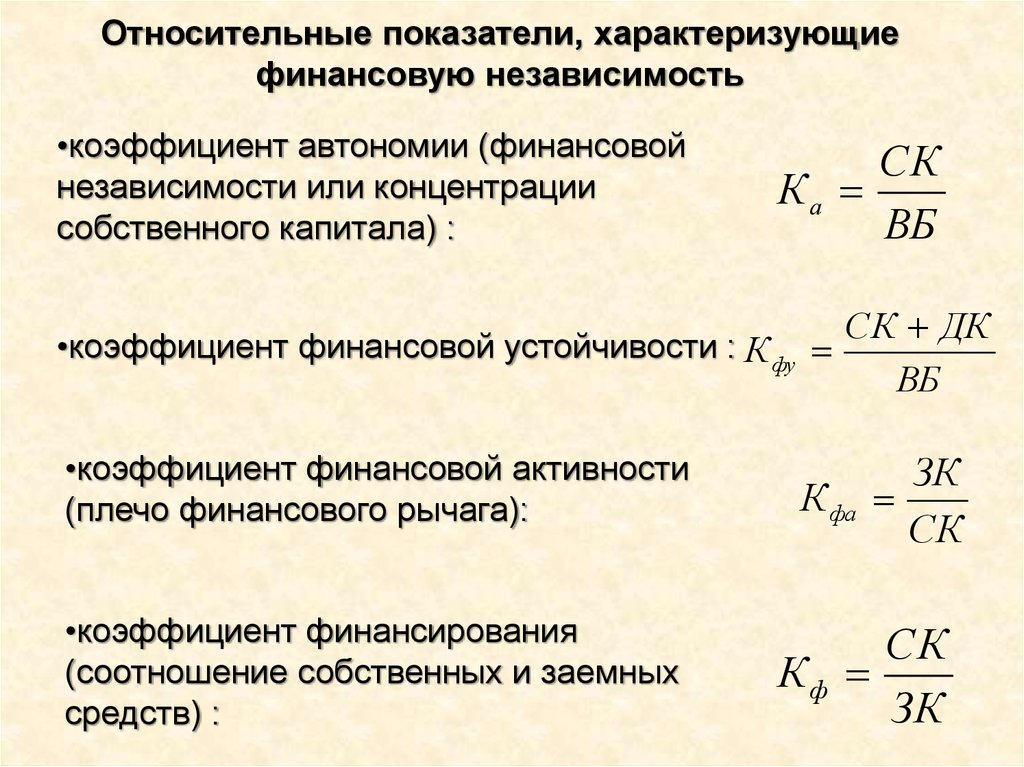

Относительные показатели, характеризующиефинансовую независимость

•коэффициент автономии (финансовой

независимости или концентрации

собственного капитала) :

СК

Ка

ВБ

•коэффициент финансовой устойчивости : К фу

•коэффициент финансовой активности

(плечо финансового рычага):

•коэффициент финансирования

(соотношение собственных и заемных

средств) :

СК ДК

ВБ

К фа

ЗК

СК

СК

Кф

ЗК

32.

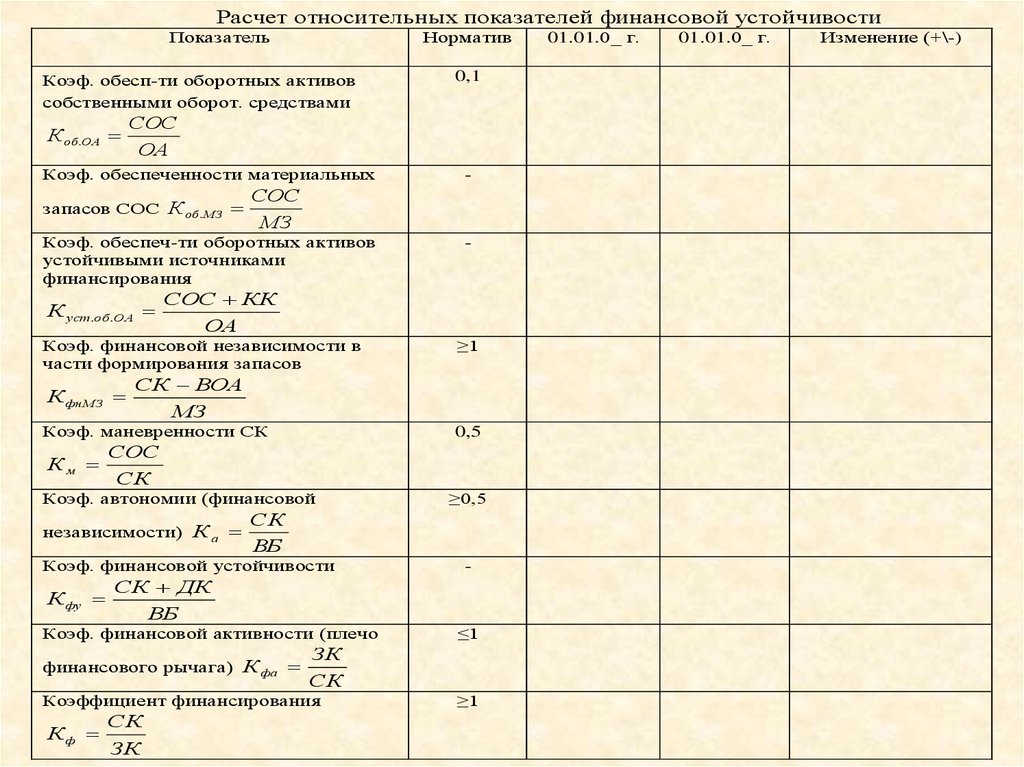

Расчет относительных показателей финансовой устойчивостиПоказатель

Норматив

Коэф. обесп-ти оборотных активов

собственными оборот. средствами

К об.ОА

СОС

ОА

Коэф. обеспеченности материальных

запасов СОС К об. МЗ

К уст.об.ОА

0,5

СОС

СК

Коэф. автономии (финансовой

независимости) К а

СК ДК

ВБ

Коэф. финансовой активности (плечо

финансового рычага) К фа

-

≤1

ЗК

СК

Коэффициент финансирования

СК

ЗК

≥0,5

СК

ВБ

Коэф. финансовой устойчивости

Кф

≥1

СК ВОА

МЗ

Коэф. маневренности СК

К фу

-

СОС КК

ОА

Коэф. финансовой независимости в

части формирования запасов

Км

-

СОС

МЗ

Коэф. обеспеч-ти оборотных активов

устойчивыми источниками

финансирования

К фнМЗ

0,1

≥1

01.01.0_ г.

01.01.0_ г.

Изменение (+\-)

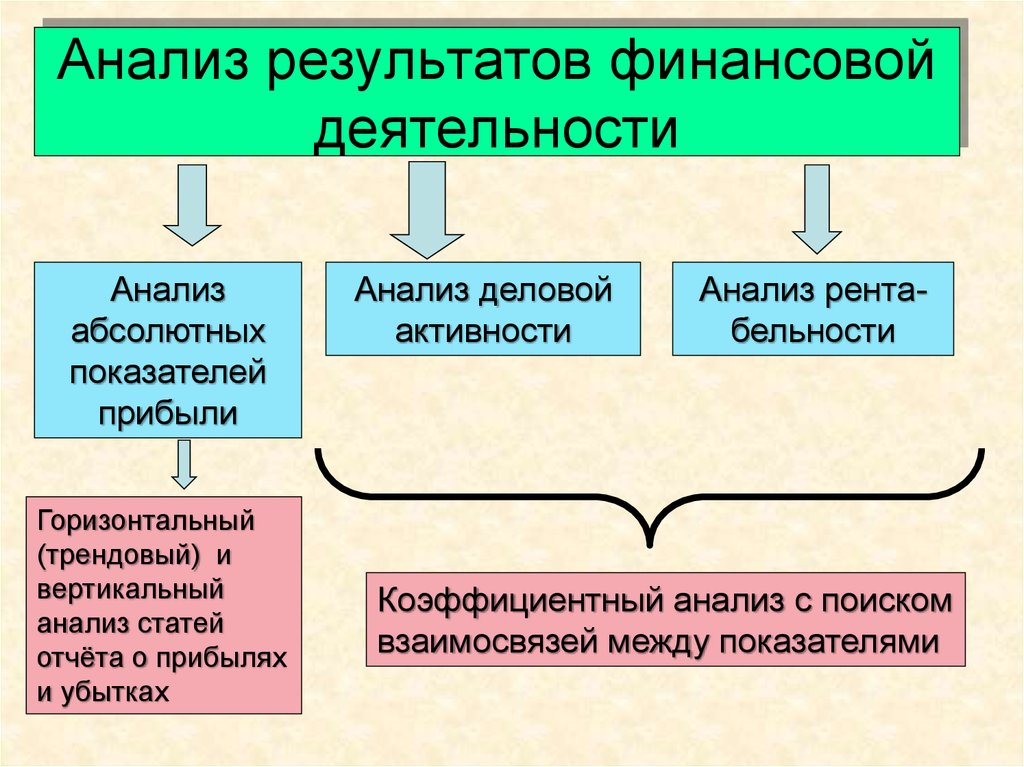

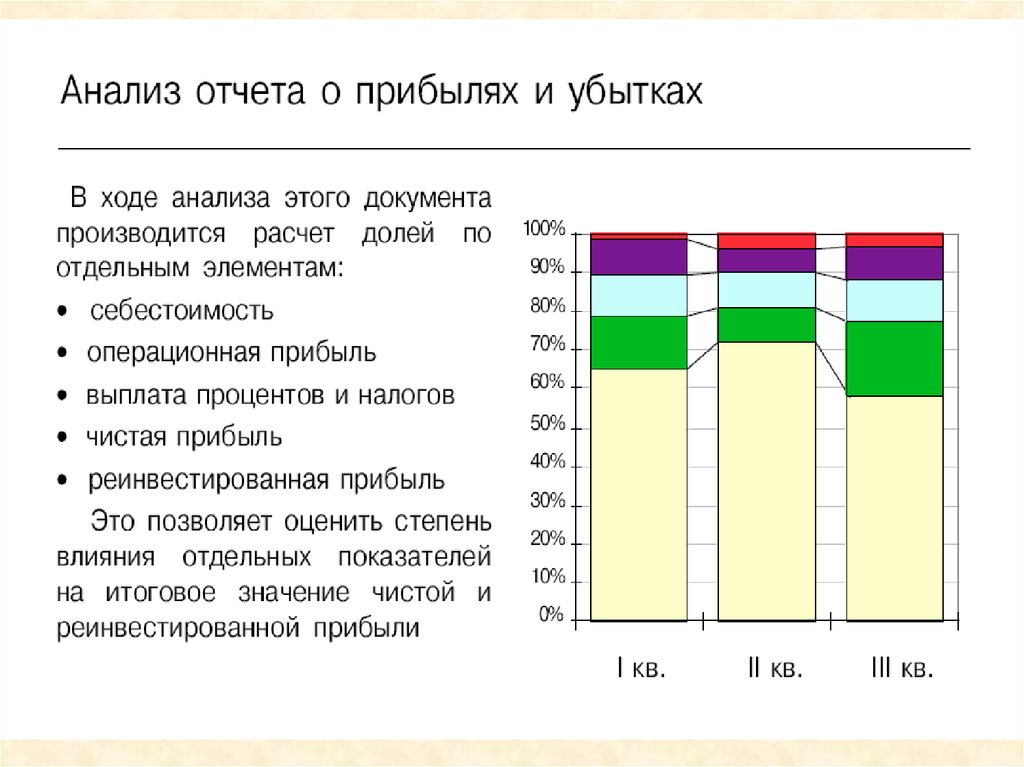

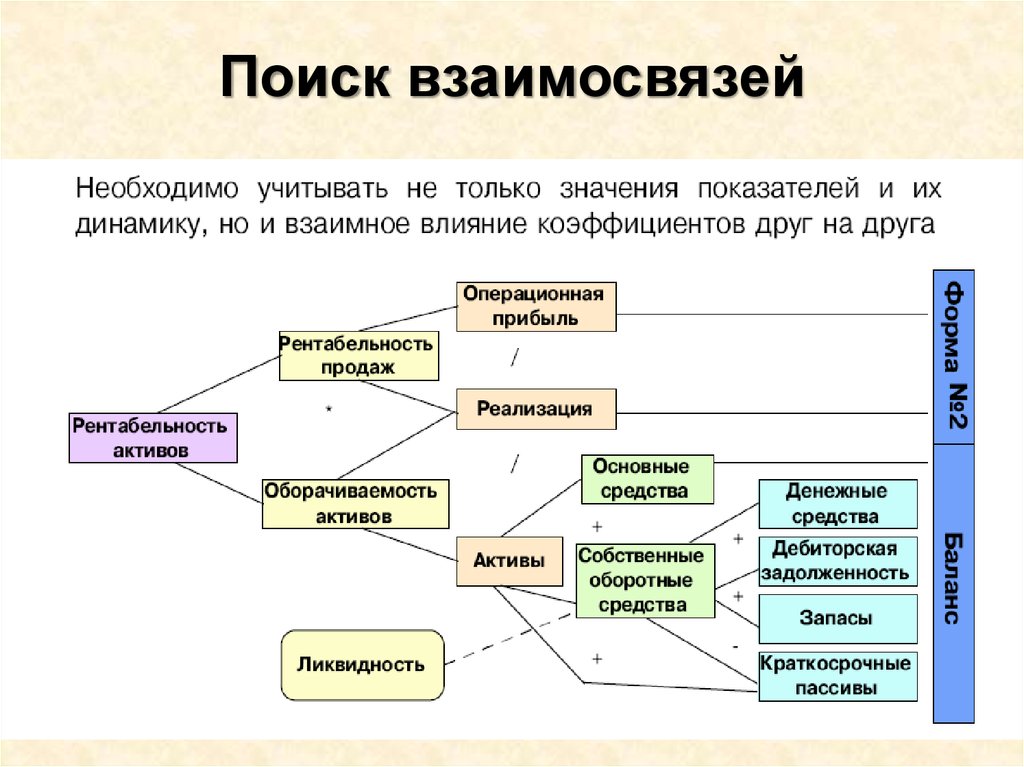

33. Анализ результатов финансовой деятельности

Анализабсолютных

показателей

прибыли

Горизонтальный

(трендовый) и

вертикальный

анализ статей

отчёта о прибылях

и убытках

Анализ деловой

активности

Анализ рентабельности

Коэффициентный анализ с поиском

взаимосвязей между показателями

34.

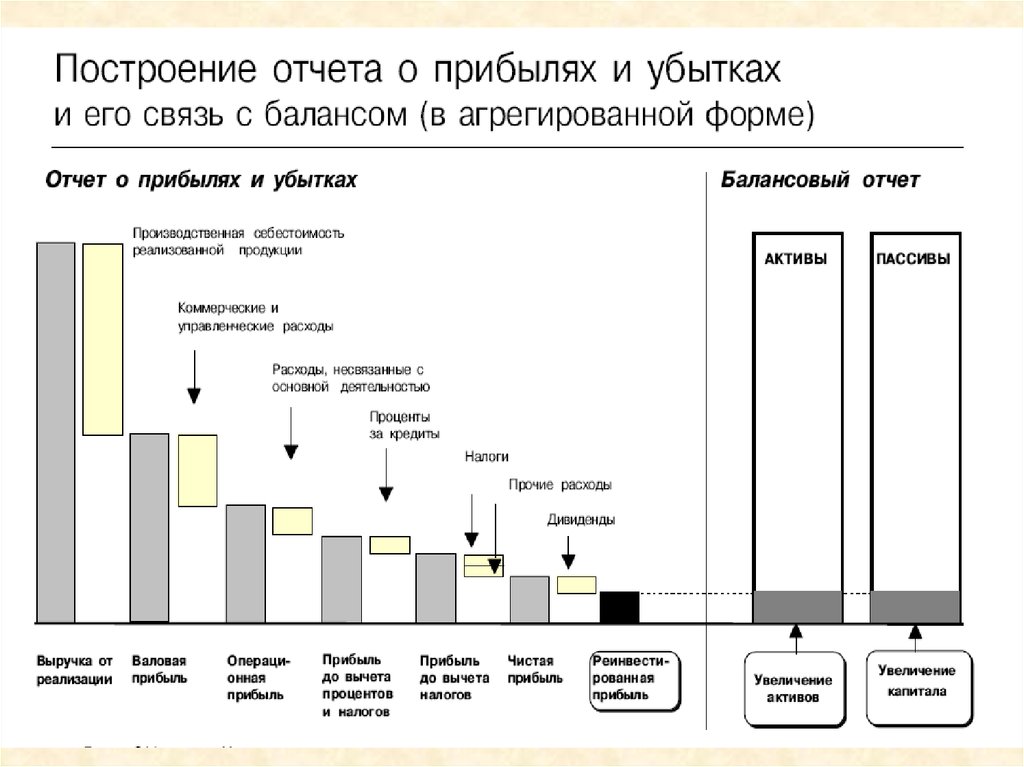

35.

36.

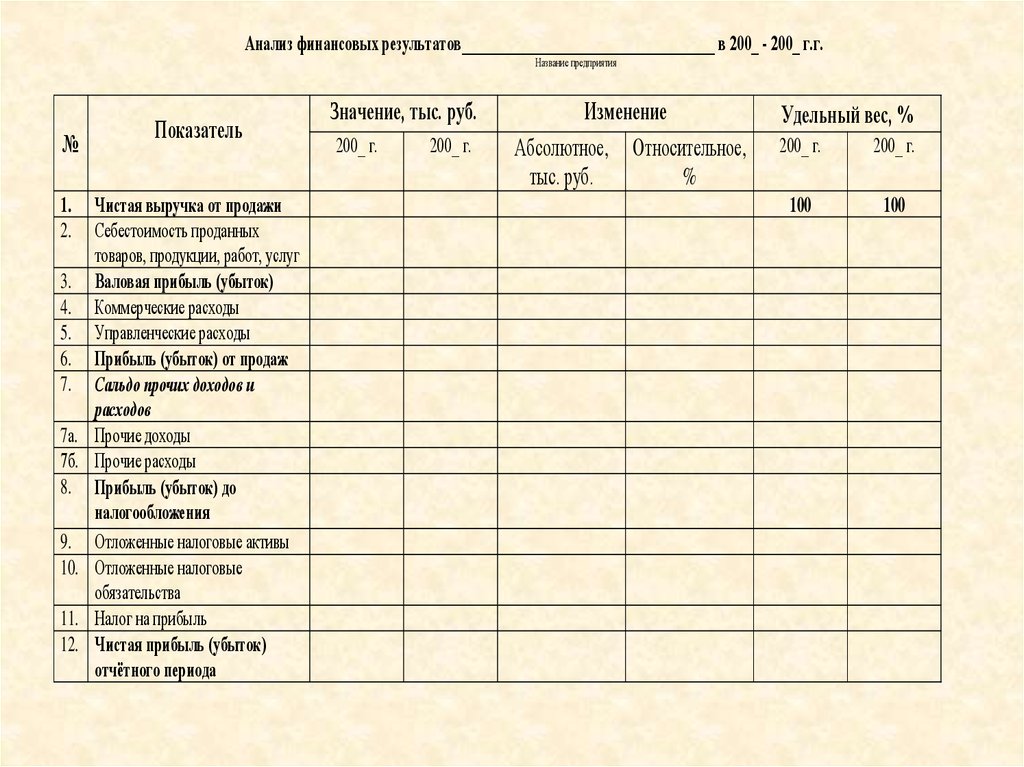

Анализ финансовых результатов___________________________________ в 200_ - 200_ г.г.Название предприятия

№

1.

2.

3.

4.

5.

6.

7.

7а.

7б.

8.

9.

10.

11.

12.

Показатель

Чистая выручка от продажи

Себестоимость проданных

товаров, продукции, работ, услуг

Валовая прибыль (убыток)

Коммерческие расходы

Управленческие расходы

Прибыль (убыток) от продаж

Сальдо прочих доходов и

расходов

Прочие доходы

Прочие расходы

Прибыль (убыток) до

налогообложения

Отложенные налоговые активы

Отложенные налоговые

обязательства

Налог на прибыль

Чистая прибыль (убыток)

отчётного периода

Значение, тыс. руб.

200_ г.

200_ г.

Изменение

Абсолютное, Относительное,

тыс. руб.

%

Удельный вес, %

200_ г.

200_ г.

100

100

37.

Анализ деловой активностиКоэффициенты деловой активности – позволяют

проанализировать, насколько эффективно

предприятие использует свои средства.

К этой группе относятся показатели

оборачиваемости.

Показатели оборачиваемости имеют большое

значение для оценки финансового положения

компании, поскольку скорость оборота средств, т.е.

скорость превращения их в денежную форму,

оказывает непосредственное влияние на

платёжеспособность предприятия.

38.

39.

40.

41.

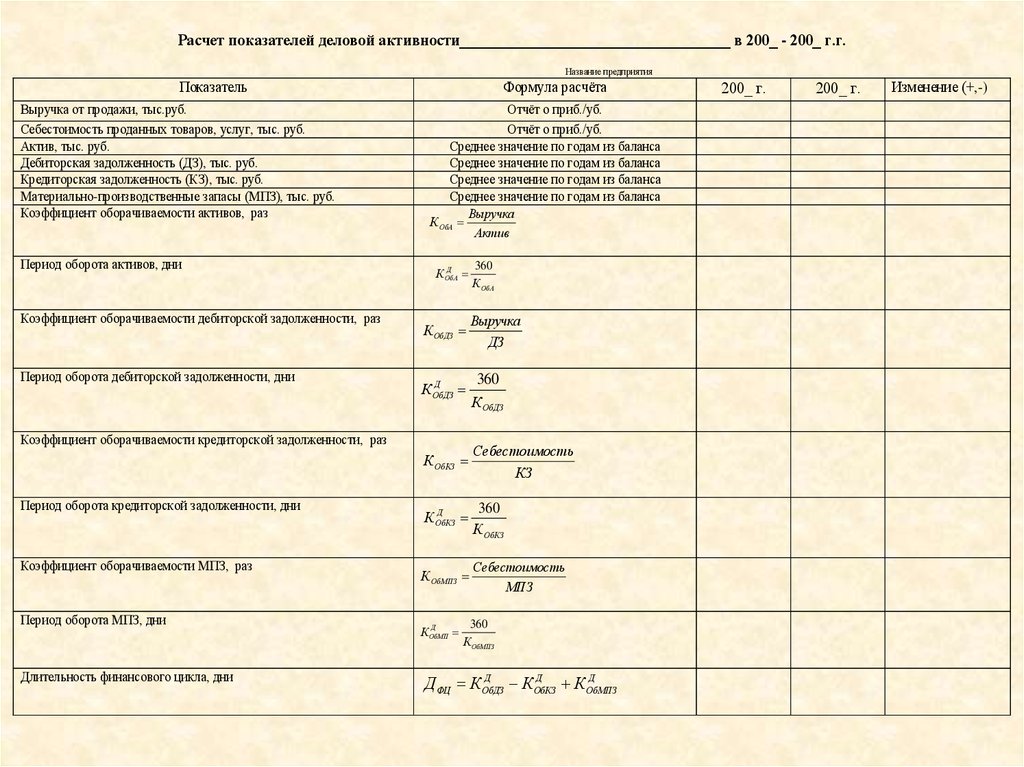

Расчет показателей деловой активности___________________________________ в 200_ - 200_ г.г.Название предприятия

Показатель

Выручка от продажи, тыс.руб.

Себестоимость проданных товаров, услуг, тыс. руб.

Актив, тыс. руб.

Дебиторская задолженность (ДЗ), тыс. руб.

Кредиторская задолженность (КЗ), тыс. руб.

Материально-производственные запасы (МПЗ), тыс. руб.

Коэффициент оборачиваемости активов, раз

Период оборота активов, дни

Коэффициент оборачиваемости дебиторской задолженности, раз

Период оборота дебиторской задолженности, дни

Формула расчёта

Отчёт о приб./уб.

Отчёт о приб./уб.

Среднее значение по годам из баланса

Среднее значение по годам из баланса

Среднее значение по годам из баланса

Среднее значение по годам из баланса

Выручка

К ОбА

Актив

Д

К ОбА

К ОбДЗ

Выручка

ДЗ

Д

К ОбДЗ

360

К ОбДЗ

К ОбКЗ

Себестоимость

КЗ

Д

К ОбКЗ

360

К ОбКЗ

Коэффициент оборачиваемости кредиторской задолженности, раз

Период оборота кредиторской задолженности, дни

Коэффициент оборачиваемости МПЗ, раз

Период оборота МПЗ, дни

Длительность финансового цикла, дни

360

К ОбА

К ОбМПЗ

Д

КОбМП

Себестоимость

МПЗ

360

КОбМПЗ

Д

Д

Д

Д ФЦ К ОбДЗ

К ОбКЗ

К ОбМПЗ

200_ г.

200_ г.

Изменение (+,-)

42.

Анализ рентабельностиПо абсолютной сумме прибыли не всегда можно судить об

уровне доходности предприятия, так как на её размер

влияет не только качество работы, но и масштабы

деятельности.

Поэтому для характеристики эффективности работы

предприятия наряду с абсолютной суммой прибыли

используют относительный показатель – уровень

рентабельности.

Коэффициенты рентабельности – показывают,

насколько прибыльна деятельность компании.

Наиболее часто используемыми показателями являются

коэффициенты рентабельности активов предприятия,

рентабельности реализации, рентабельности собственного

капитала.

43.

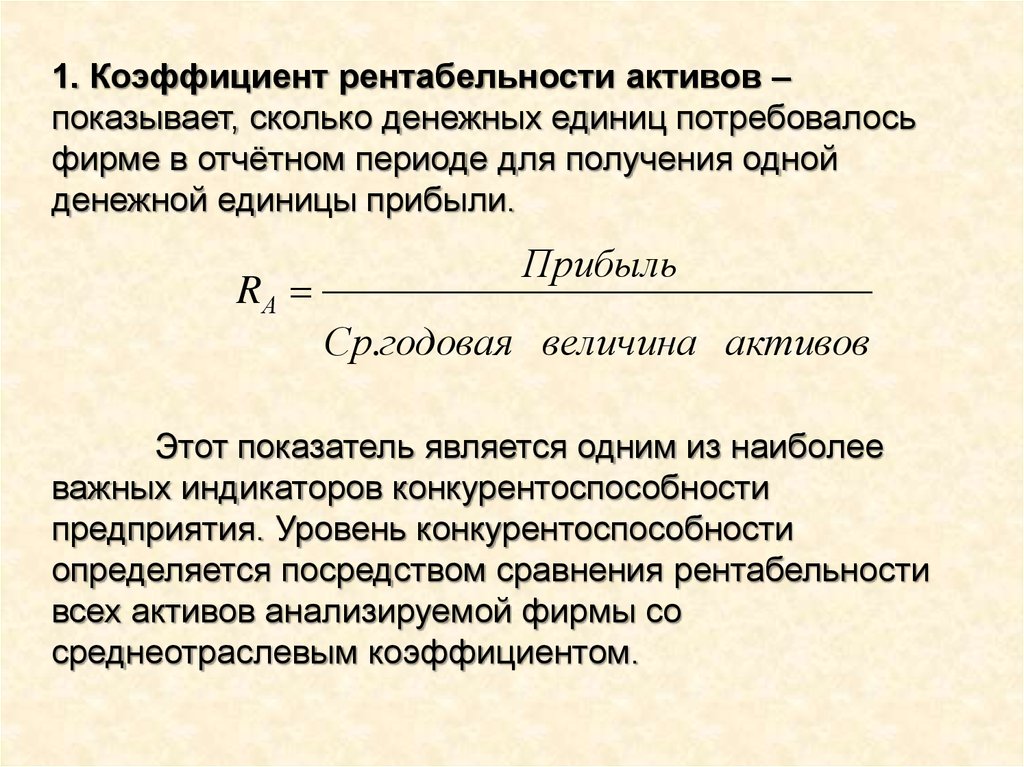

1. Коэффициент рентабельности активов –показывает, сколько денежных единиц потребовалось

фирме в отчётном периоде для получения одной

денежной единицы прибыли.

RА

Прибыль

Ср.годовая величина активов

Этот показатель является одним из наиболее

важных индикаторов конкурентоспособности

предприятия. Уровень конкурентоспособности

определяется посредством сравнения рентабельности

всех активов анализируемой фирмы со

среднеотраслевым коэффициентом.

44.

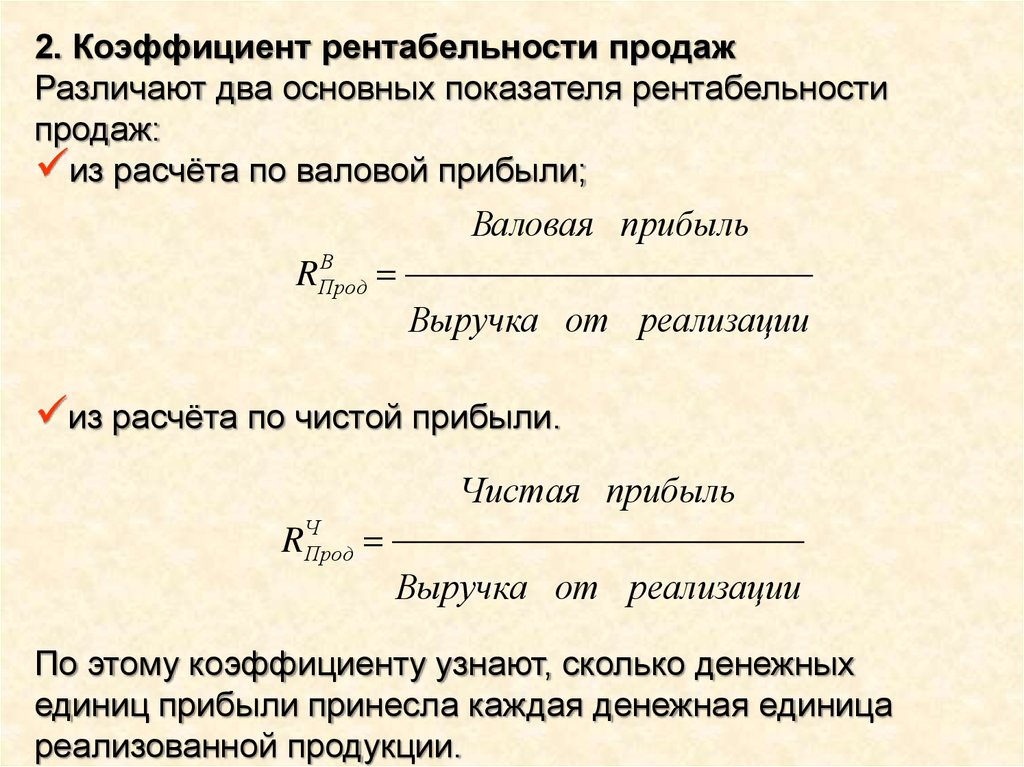

2. Коэффициент рентабельности продажРазличают два основных показателя рентабельности

продаж:

из расчёта по валовой прибыли;

Валовая прибыль

В

RПрод

Выручка от реализации

из расчёта по чистой прибыли.

Чистая прибыль

Ч

RПрод

Выручка от реализации

По этому коэффициенту узнают, сколько денежных

единиц прибыли принесла каждая денежная единица

реализованной продукции.

45.

3. Коэффициент рентабельности собственногокапитала – позволяет определить эффективность

использования капитала, инвестированного

собственниками, и сравнить этот показатель с

возможным получением дохода от вложения в другие

активы (ценные бумаги).

Это в основном касается чистой рентабельности.

Чистя прибыль

Ч

RСК

Стеднегодовая стоим. СК

Этот показатель при прочих равных условиях оказывает

существенное влияние на уровень котировки акций

компании.

46.

Для определения рентабельности часто используютфакторный анализ.

В качестве такого анализа применяют Формулу Дюпона.

Чистя прибыль

Ч

RСК

Объём продаж

Среднегод ст актива

Объём продаж Среднегод ст актива Стеднегодовая стоим. СК

На каждый из факторов влияют те или иные направления

производственно-финансовой деятельности.

47.

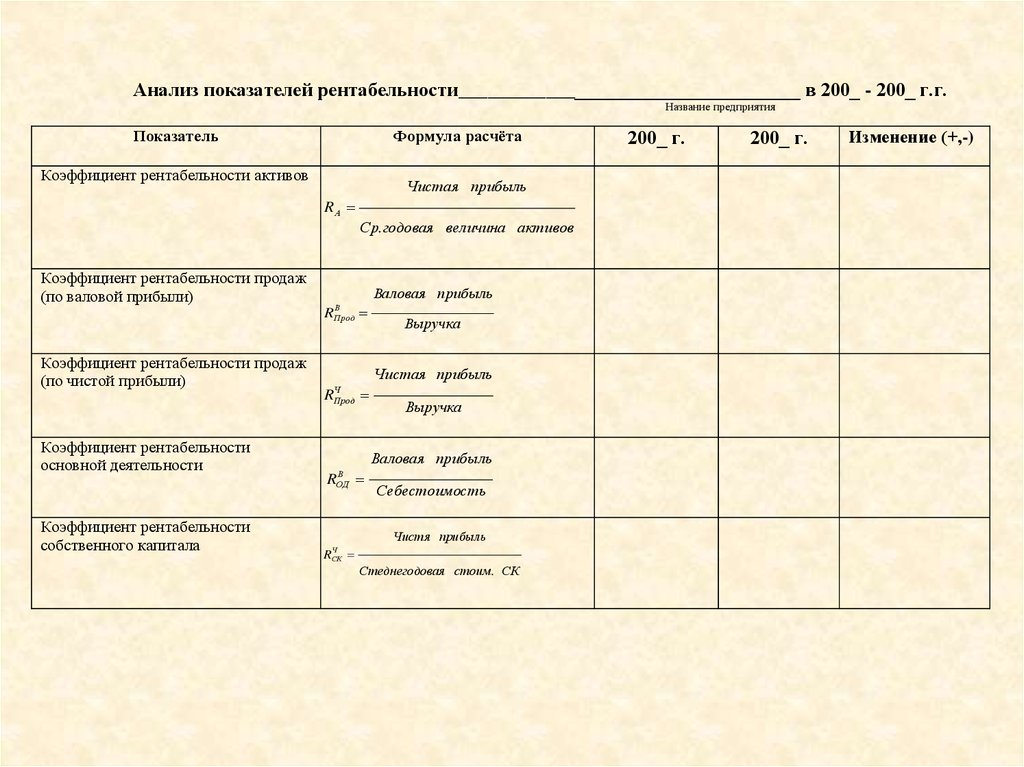

Анализ показателей рентабельности___________________________________ в 200_ - 200_ г.г.Название предприятия

Показатель

Формула расчёта

Коэффициент рентабельности активов

Чистая прибыль

RА

Ср.годовая величина активов

Коэффициент рентабельности продаж

(по валовой прибыли)

Коэффициент рентабельности продаж

(по чистой прибыли)

Коэффициент рентабельности

основной деятельности

Коэффициент рентабельности

собственного капитала

Валовая прибыль

В

RПрод

Выручка

Чистая прибыль

Ч

Прод

R

Выручка

Валовая прибыль

В

ОД

R

Себестоимость

Чистя прибыль

Ч

RСК

Стеднегодовая стоим. СК

200_ г.

200_ г.

Изменение (+,-)

finance

finance