Similar presentations:

Обеспечение финансовой безопасности предприятия в условиях кризиса

1.

ОБЕСПЕЧЕНИЕ ФИНАНСОВОЙ БЕЗОПАСНОСТИПРЕДПРИЯТИЯ В УСЛОВИЯХ КРИЗИСА

Выполнил:

Студентка 6 курса, группы ZЭБ61

Научный руководитель:

К.э.н., доц. Кагарманова А.И.

2.

АКТУАЛЬНОСТЬ ТЕМЫ, ЦЕЛЬ, ЗАДАЧИ, ПРЕДМЕТ И ОБЪЕКТИССЛЕДОВАНИЯ

Актуальность темы заключается в том, что в условиях неопределенности и нарастания кризисных

процессов обеспечение финансовой безопасности является приоритетной задачей функционирования

предприятий, решение которой включает не только устранение угроз деятельности, но формирование

экономически безопасной траектории развития, за счёт внедрения в деятельность эффективной системы

обеспечения финансовой безопасности.

Цель работы – дать оценку финансовой безопасности АО «Вагоноремонтный завод» (АО «ВРЗ») и

определить меры по её обеспечению и росту эффективности.

В рамках исследования были поставлены и решены следующие задачи:

− изучить теоретико-методические основы исследования финансовой безопасности предприятия;

− проанализировать различные аспекты в области обеспечения финансовой безопасности АО «ВРЗ»;

− предложить рекомендации для АО «ВРЗ» по повышению уровня финансовой безопасности.

Предметом исследования выступают совокупность факторов и условий обеспечения финансовой

безопасности АО «ВРЗ» посредством анализа действующей системы.

Объектом исследования работы является АО «ВРЗ» - предприятие г. Стерлитамак, осуществляющее

ремонт железнодорожных вагонов.

3.

Расчет групп показателей по основным составляющим финансовойбезопасности

Показатель

2021

2022

Показатели ликвидности

1. Коэффициент абсолютной ликвидности

0,27

0,11

2. Коэффициент критической ликвидности

1,25

0,76

3. Коэффициент текущей ликвидности

1,74

1,65

Показатели финансовой устойчивости

4. Коэффициент финансовой устойчивости

0,57

0,55

5. Коэффициент финансовой активности

0,91

0,99

6. Коэффициент обеспеченности оборотных активов

0,36

0,33

собственными средствами

Показатели деловой активности

6. Темп роста прибыли

912,47

98,71

7. Темп роста выручки

115,81

102,72

8. Темп роста активов

108,66

101,72

9.Оборачиваемость дебиторской задолженности

6,52

7,86

10.Оборачиваемость кредиторской задолженности

11,72

17,61

11.Диверсификация покупателей

30,50

32,80

Показатели эффективности деятельности

12.Рентабельность совокупного капитала

22,58

23,16

13.Рентабельность собственного капитала

45,19

45,12

14.Чистая рентабельность реализованной продукции

10,83

11,68

2023

Абс.изм.

2022 к 2021

2023 к 2022

0,04

0,53

1,09

-0,16

-0,49

-0,09

-0,07

-0,23

-0,56

0,26

3,43

-0,02

0,08

-0,29

2,44

0,05

-0,03

-0,28

40,76

122,25

157,62

7,73

13,96

32,60

813,76

-13,09

-6,94

1,24

5,89

2,30

-57,95

19,53

55,90

-0,13

-3,65

-0,20

7,27

21,82

6,52

-2,42

-0,07

0,85

-15,89

-23,30

-5,16

4.

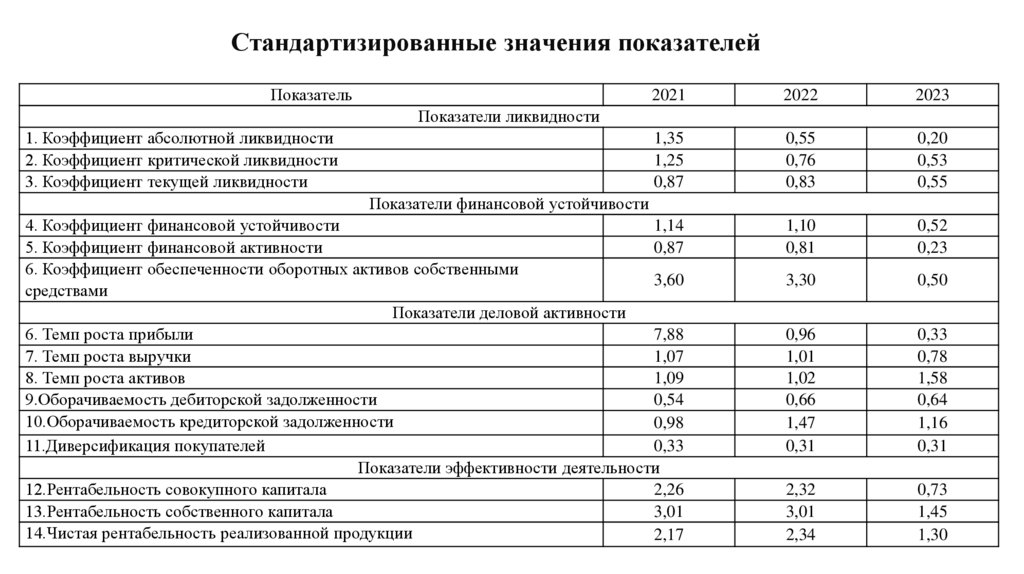

Стандартизированные значения показателейПоказатель

2021

2022

2023

1,35

1,25

0,87

0,55

0,76

0,83

0,20

0,53

0,55

4. Коэффициент финансовой устойчивости

1,14

5. Коэффициент финансовой активности

0,87

6. Коэффициент обеспеченности оборотных активов собственными

3,60

средствами

Показатели деловой активности

6. Темп роста прибыли

7,88

7. Темп роста выручки

1,07

8. Темп роста активов

1,09

9.Оборачиваемость дебиторской задолженности

0,54

10.Оборачиваемость кредиторской задолженности

0,98

11.Диверсификация покупателей

0,33

Показатели эффективности деятельности

12.Рентабельность совокупного капитала

2,26

13.Рентабельность собственного капитала

3,01

14.Чистая рентабельность реализованной продукции

2,17

1,10

0,81

0,52

0,23

3,30

0,50

0,96

1,01

1,02

0,66

1,47

0,31

0,33

0,78

1,58

0,64

1,16

0,31

2,32

3,01

2,34

0,73

1,45

1,30

Показатели ликвидности

1. Коэффициент абсолютной ликвидности

2. Коэффициент критической ликвидности

3. Коэффициент текущей ликвидности

Показатели финансовой устойчивости

5.

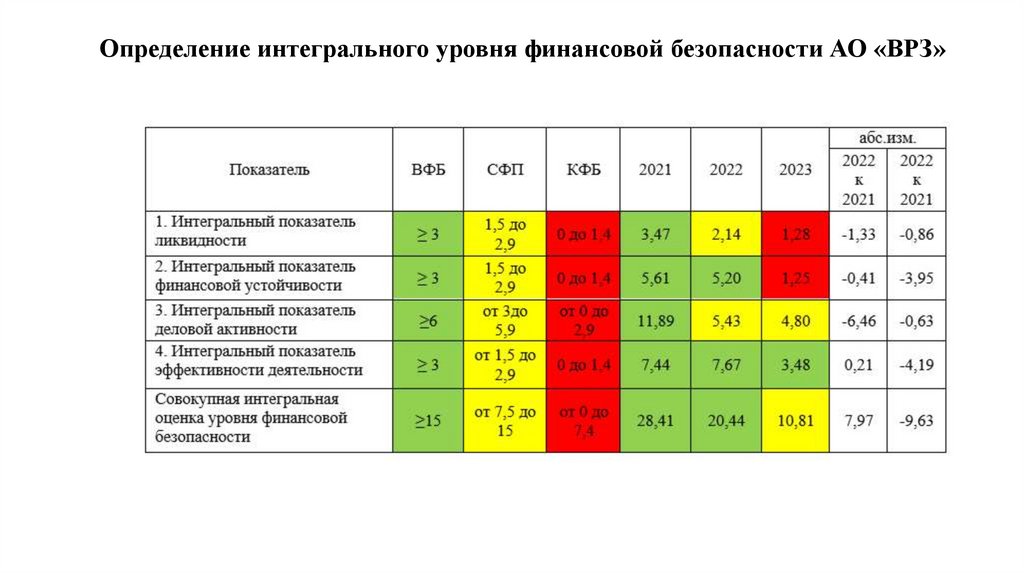

Определение интегрального уровня финансовой безопасности АО «ВРЗ»6.

Реальные угрозы финансовой безопасности АО «ВРЗ»Группы показателей

Показатели ликвидности

Показатели финансовой

устойчивости

Показатели деловой

активности

Показатели

эффективности

деятельности

Финансовый риски

Риск утраты

платежеспособности

Реальные угрозы

Коэффициенты ликвидности

ниже норматива, предприятие

неспособно своевременно и в

полном объеме покрыть свои

краткосрочные обязательства

Усиление зависимости от

Коэффициенты ниже норматива,

заемного капитала, высокая деятельность предприятия

вероятность банкротства

финансируется в основном за

счет внешних источников

Замедление

Невыполнение золотого правила

оборачиваемости,

экономики, замедление

перерасход средств

оборачиваемости

Сокращение абсолютной и Низкий уровень коэффициентов

относительной

рентабельности, отрицательная

эффективности

динамика по показателям

деятельности,

отрицательный финансовый

результат

Причина

Недостаток наиболее ликвидных

активов, высокий объем

краткосрочных обязательств

В структуре капитала преобладают

заемные источники

Темпы роста расходов выше

прироста доходов, неэффективная

система управление оборотным

капиталом

Уровень прибыли низкий и имеет

тенденцию снижения, что

обусловлено резким увеличение

расходов и падением выручки.

7.

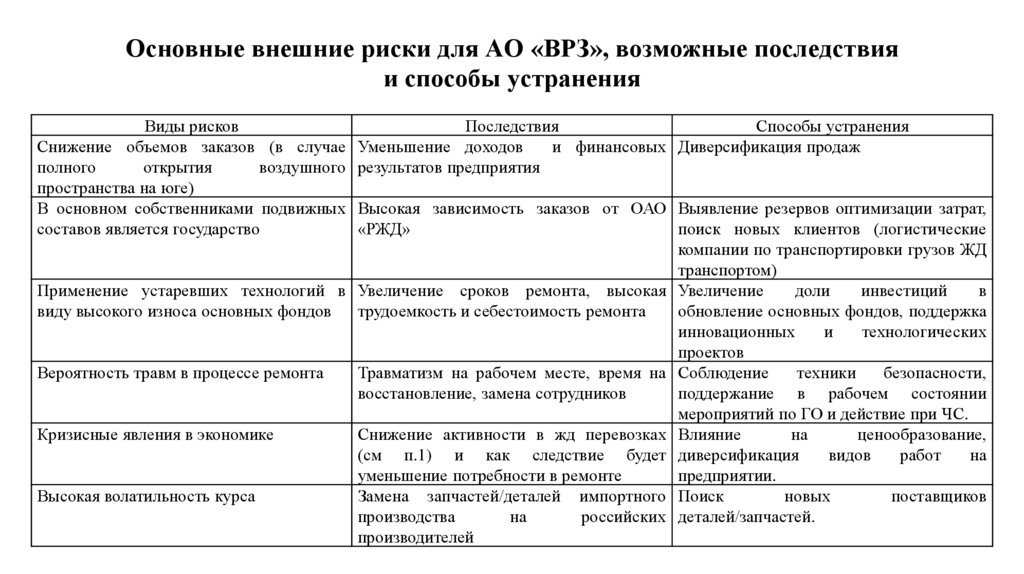

Основные внешние риски для АО «ВРЗ», возможные последствияи способы устранения

Виды рисков

Последствия

Способы устранения

Снижение объемов заказов (в случае Уменьшение доходов

и финансовых Диверсификация продаж

полного

открытия

воздушного результатов предприятия

пространства на юге)

В основном собственниками подвижных Высокая зависимость заказов от ОАО Выявление резервов оптимизации затрат,

составов является государство

«РЖД»

поиск новых клиентов (логистические

компании по транспортировки грузов ЖД

транспортом)

Применение устаревших технологий в Увеличение сроков ремонта, высокая Увеличение

доли

инвестиций

в

виду высокого износа основных фондов

трудоемкость и себестоимость ремонта

обновление основных фондов, поддержка

инновационных

и

технологических

проектов

Вероятность травм в процессе ремонта

Травматизм на рабочем месте, время на Соблюдение

техники

безопасности,

восстановление, замена сотрудников

поддержание в рабочем состоянии

мероприятий по ГО и действие при ЧС.

Кризисные явления в экономике

Снижение активности в жд перевозках Влияние

на

ценообразование,

(см п.1) и как следствие будет диверсификация

видов

работ

на

уменьшение потребности в ремонте

предприятии.

Высокая волатильность курса

Замена запчастей/деталей импортного Поиск

новых

поставщиков

производства

на

российских деталей/запчастей.

производителей

8.

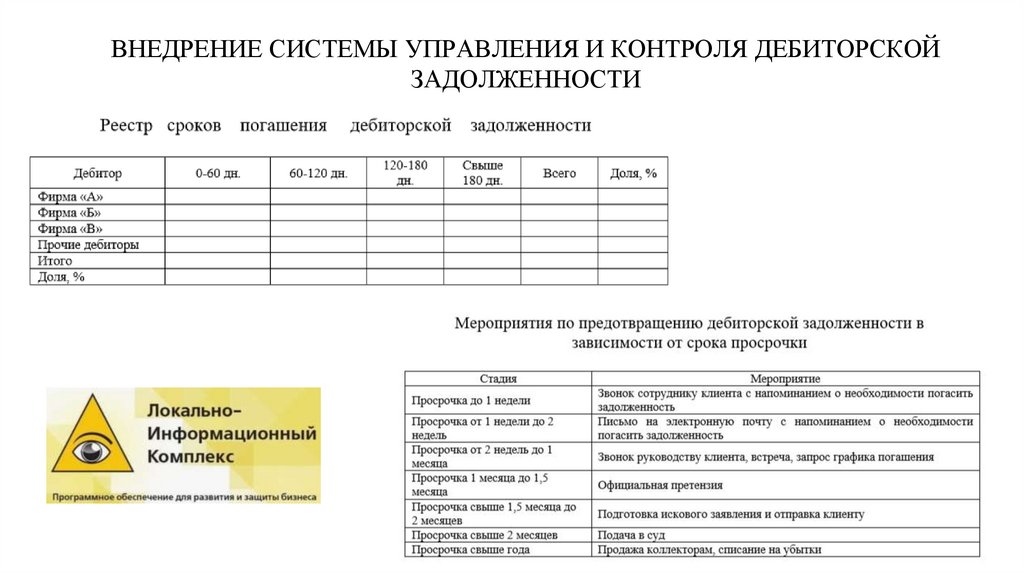

ВНЕДРЕНИЕ СИСТЕМЫ УПРАВЛЕНИЯ И КОНТРОЛЯ ДЕБИТОРСКОЙЗАДОЛЖЕННОСТИ

9.

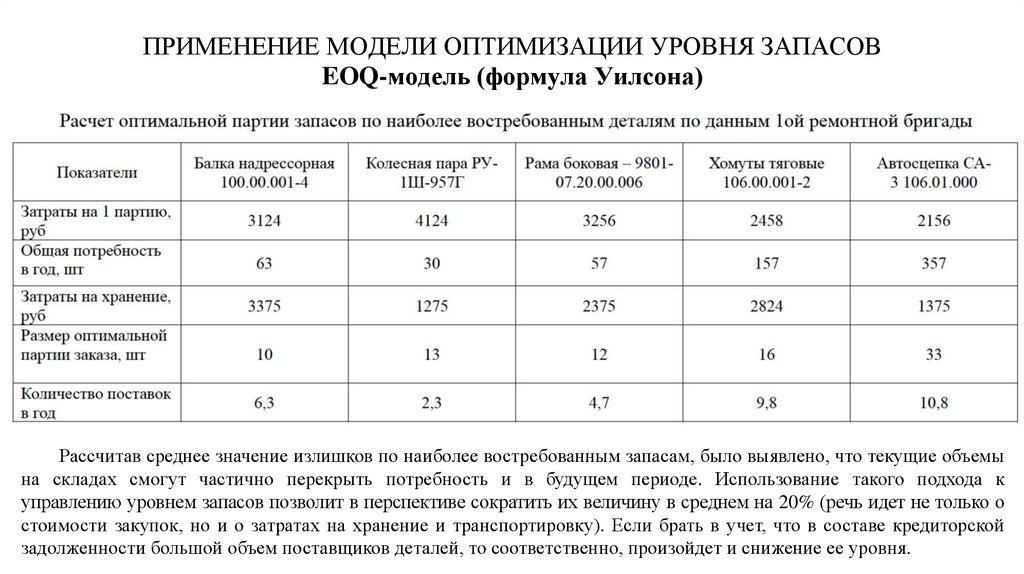

ПРИМЕНЕНИЕ МОДЕЛИ ОПТИМИЗАЦИИ УРОВНЯ ЗАПАСОВEOQ-модель (формула Уилсона)

Рассчитав среднее значение излишков по наиболее востребованным запасам, было выявлено, что текущие объемы

на складах смогут частично перекрыть потребность и в будущем периоде. Использование такого подхода к

управлению уровнем запасов позволит в перспективе сократить их величину в среднем на 20% (речь идет не только о

стоимости закупок, но и о затратах на хранение и транспортировку). Если брать в учет, что в составе кредиторской

задолженности большой объем поставщиков деталей, то соответственно, произойдет и снижение ее уровня.

10.

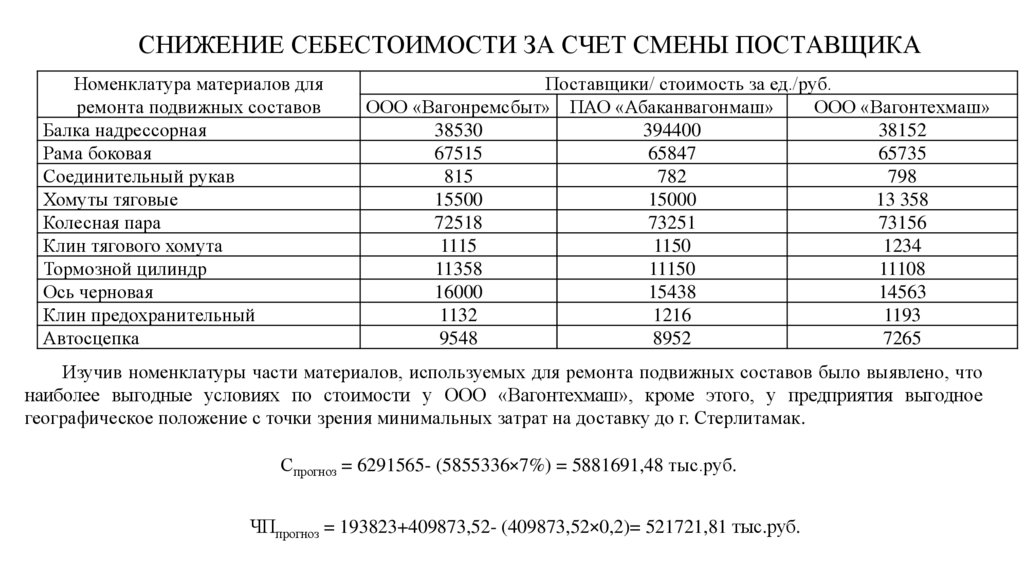

СНИЖЕНИЕ СЕБЕСТОИМОСТИ ЗА СЧЕТ СМЕНЫ ПОСТАВЩИКАНоменклатура материалов для

ремонта подвижных составов

Балка надрессорная

Рама боковая

Соединительный рукав

Хомуты тяговые

Колесная пара

Клин тягового хомута

Тормозной цилиндр

Ось черновая

Клин предохранительный

Автосцепка

Поставщики/ стоимость за ед./руб.

ООО «Вагонремсбыт» ПАО «Абаканвагонмаш»

ООО «Вагонтехмаш»

38530

394400

38152

67515

65847

65735

815

782

798

15500

15000

13 358

72518

73251

73156

1115

1150

1234

11358

11150

11108

16000

15438

14563

1132

1216

1193

9548

8952

7265

Изучив номенклатуры части материалов, используемых для ремонта подвижных составов было выявлено, что

наиболее выгодные условиях по стоимости у ООО «Вагонтехмаш», кроме этого, у предприятия выгодное

географическое положение с точки зрения минимальных затрат на доставку до г. Стерлитамак.

Спрогноз = 6291565- (5855336×7%) = 5881691,48 тыс.руб.

ЧПпрогноз = 193823+409873,52- (409873,52×0,2)= 521721,81 тыс.руб.

11.

Прогноз уровня финансовой безопасности АО «ВРЗ»Показатель

2023

Прогнозный период

Абс.изм.

0,14

0,60

1,11

1,86 СФБ

0,10

0,07

0,02

0,58

0,26

3,09

-0,34

0,08

0,02

1,58 СФБ

0,33

272,27

122,25

92,09

8,09

12,09

30,50

6,48 ВФБ

231,51

-65,53

0,36

0,37

1,68

17,36

70,95

7,49

7,96

10,09

49,13

0,97

4,48

Показатели ликвидности

1. Коэффициент абсолютной ликвидности

2. Коэффициент критической ликвидности

3. Коэффициент текущей ликвидности

Интегральный показатель ликвидности

0,04

0,53

1,09

1,28 КФБ

Показатели финансовой устойчивости

4. Коэффициент финансовой устойчивости

0,26

5. Коэффициент финансовой активности

3,43

6. Коэффициент обеспеченности оборотных активов собственными

0,05

средствами

Интегральный показатель финансовой устойчивости

1,25 КФБ

Показатели деловой активности

6. Темп роста прибыли

40,76

7. Темп роста выручки

122,25

8. Темп роста активов

157,62

9.Оборачиваемость дебиторской задолженности

7,73

10.Оборачиваемость кредиторской задолженности

11,72

11.Диверсификация покупателей

30,50

Интегральный показатель деловой активности

4,80 СФБ

Показатели эффективности деятельности

12.Рентабельность совокупного капитала

7,27

13.Рентабельность собственного капитала

21,82

14.Чистая рентабельность реализованной продукции

6,52

Интегральный показатель эффективности деятельности

3,48

finance

finance