Similar presentations:

Формирование внешнего контура финансового суверенитета России в новых условиях

1.

VI Московский академический экономический форум16.05.2024

Фрагментация МВФС: вызовы и стратегии для формирования финансового

суверенитета государства

Тема: «Формирование внешнего контура финансового суверенитета России в

новых условиях»

Пищик Виктор Яковлевич

профессор Кафедры мировой экономики и мировых финансов, д.э.н.,

Финансовый университет

Москва – 2024 г.

2.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

Вопросы темы:

1. Внутренний и внешний аспекты финансового суверенитета

2. Фрагментация мировой экономики как фактор воздействия на финансовый суверенитет

национальных экономик.

3. Потенциал доллара США как инструмента влияния на финансовый суверенитет

зависимых стран. Эволюция двухуровневой модели доллароцентричной МВФС.

4. Рост госдолга США и санкционные ограничения как системные факторы ослабления

позиций доллара в качестве глобального резервного актива.

5. Качественные и количественные трансформации во внешнем секторе российской

экономики под влиянием фрагментации мировой экономики и антироссийских санкций.

6. Структурные элементы и регуляторный механизм внешнего контура финансового

суверенитета России.

3.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

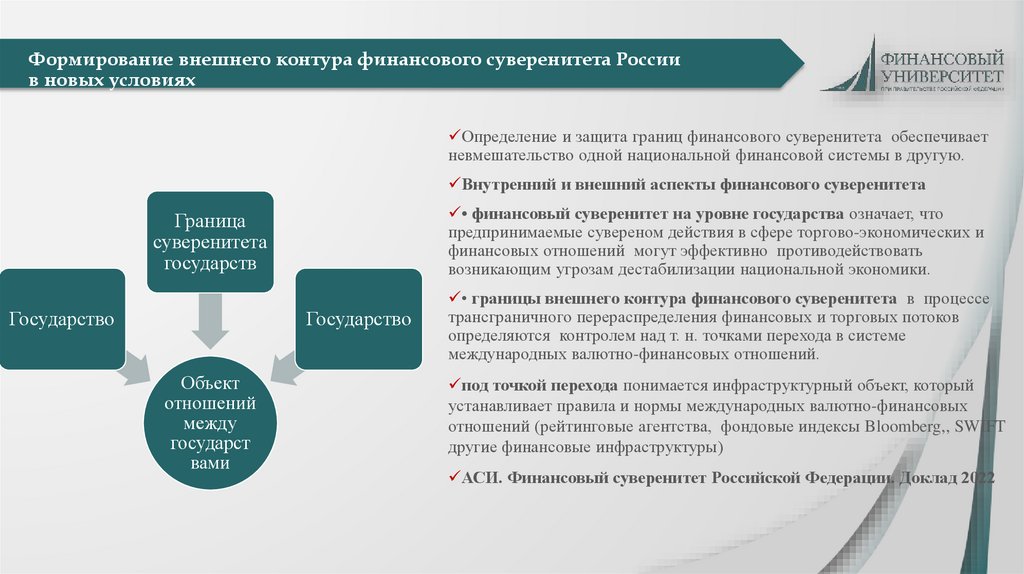

Определение и защита границ финансового суверенитета обеспечивает

невмешательство одной национальной финансовой системы в другую.

Внутренний и внешний аспекты финансового суверенитета

• финансовый суверенитет на уровне государства означает, что

предпринимаемые сувереном действия в сфере торгово-экономических и

финансовых отношений могут эффективно противодействовать

возникающим угрозам дестабилизации национальной экономики.

Граница

суверенитета

государств

Государство

Государство

Объект

отношений

между

государст

вами

• границы внешнего контура финансового суверенитета в процессе

трансграничного перераспределения финансовых и торговых потоков

определяются контролем над т. н. точками перехода в системе

международных валютно-финансовых отношений.

под точкой перехода понимается инфраструктурный объект, который

устанавливает правила и нормы международных валютно-финансовых

отношений (рейтинговые агентства, фондовые индексы Bloomberg,, SWIFT

другие финансовые инфраструктуры)

АСИ. Финансовый суверенитет Российской Федерации. Доклад 2022

4.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

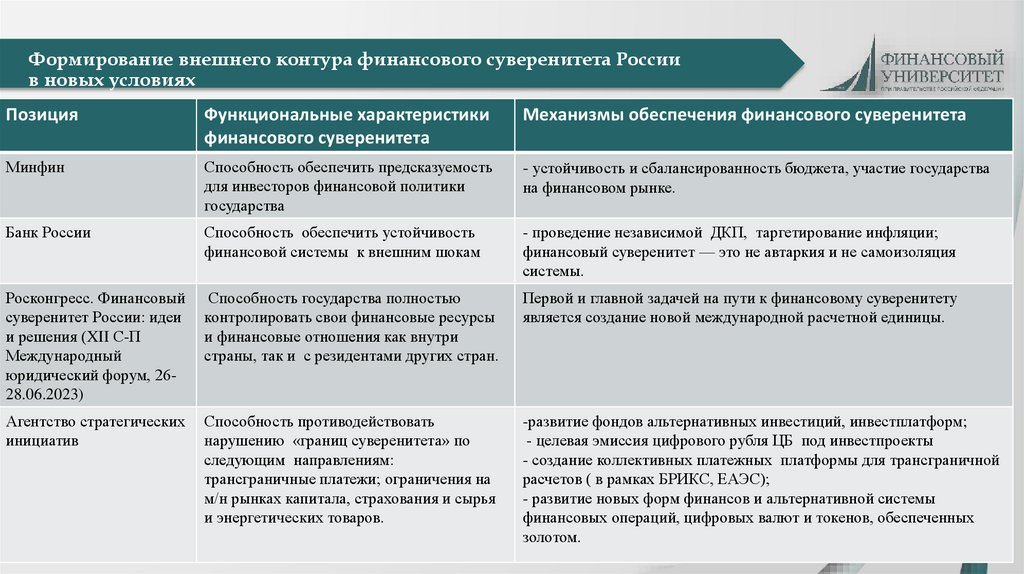

Позиция

Функциональные характеристики

финансового суверенитета

Механизмы обеспечения финансового суверенитета

Минфин

Способность обеспечить предсказуемость

для инвесторов финансовой политики

государства

- устойчивость и сбалансированность бюджета, участие государства

Банк России

Способность обеспечить устойчивость

финансовой системы к внешним шокам

- проведение независимой ДКП, таргетирование инфляции;

финансовый суверенитет — это не автаркия и не самоизоляция

системы.

Росконгресс. Финансовый

суверенитет России: идеи

и решения (XII С-П

Международный

юридический форум, 2628.06.2023)

Способность государства полностью

контролировать свои финансовые ресурсы

и финансовые отношения как внутри

страны, так и с резидентами других стран.

Первой и главной задачей на пути к финансовому суверенитету

является создание новой международной расчетной единицы.

Агентство стратегических

инициатив

Способность противодействовать

нарушению «границ суверенитета» по

следующим направлениям:

трансграничные платежи; ограничения на

м/н рынках капитала, страхования и сырья

и энергетических товаров.

-развитие фондов альтернативных инвестиций, инвестплатформ;

- целевая эмиссия цифрового рубля ЦБ под инвестпроекты

- создание коллективных платежных платформы для трансграничной

расчетов ( в рамках БРИКС, ЕАЭС);

- развитие новых форм финансов и альтернативной системы

финансовых операций, цифровых валют и токенов, обеспеченных

золотом.

на финансовом рынке.

5.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

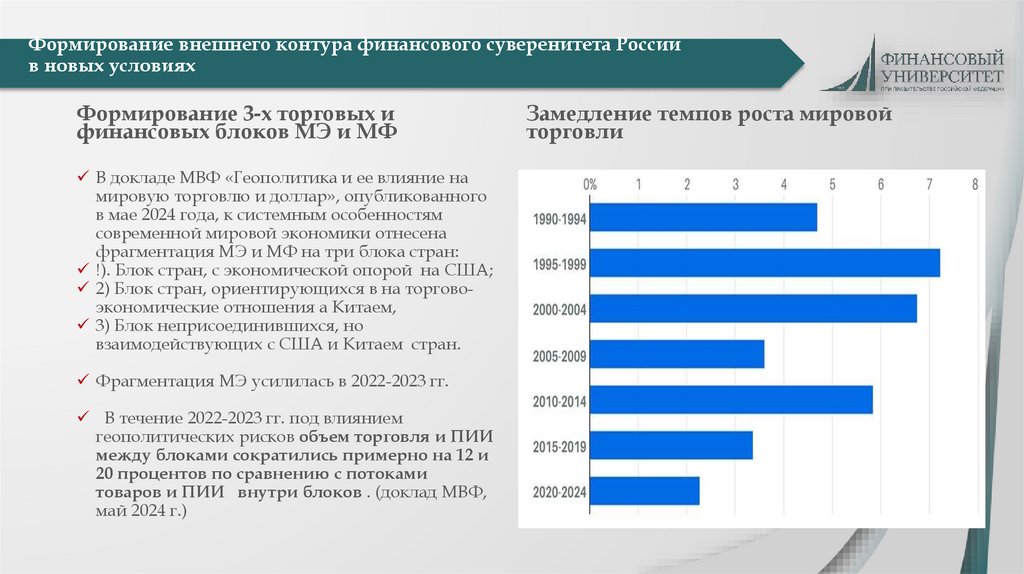

Формирование 3-х торговых и

финансовых блоков МЭ и МФ

В докладе МВФ «Геополитика и ее влияние на

мировую торговлю и доллар», опубликованного

в мае 2024 года, к системным особенностям

современной мировой экономики отнесена

фрагментация МЭ и МФ на три блока стран:

!). Блок стран, с экономической опорой на США;

2) Блок стран, ориентирующихся в на торговоэкономические отношения а Китаем,

3) Блок неприсоединившихся, но

взаимодействующих с США и Китаем стран.

Фрагментация МЭ усилилась в 2022-2023 гг.

В течение 2022-2023 гг. под влиянием

геополитических рисков объем торговля и ПИИ

между блоками сократились примерно на 12 и

20 процентов по сравнению с потоками

товаров и ПИИ внутри блоков . (доклад МВФ,

май 2024 г.)

Замедление темпов роста мировой

торговли

6.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

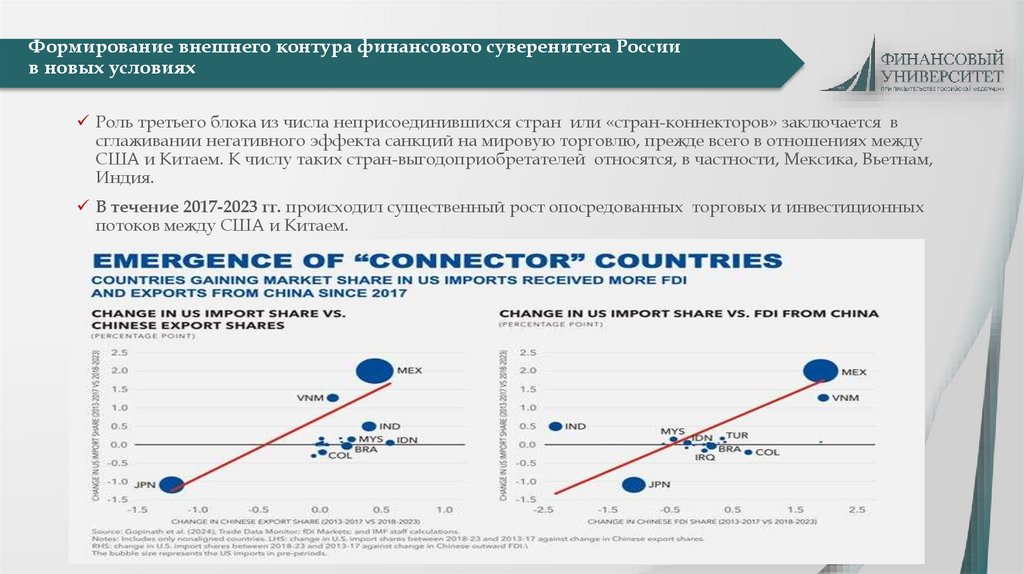

Роль третьего блока из числа неприсоединившихся стран или «стран-коннекторов» заключается в

сглаживании негативного эффекта санкций на мировую торговлю, прежде всего в отношениях между

США и Китаем. К числу таких стран-выгодоприобретателей относятся, в частности, Мексика, Вьетнам,

Индия.

В течение 2017-2023 гг. происходил существенный рост опосредованных торговых и инвестиционных

потоков между США и Китаем.

7.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

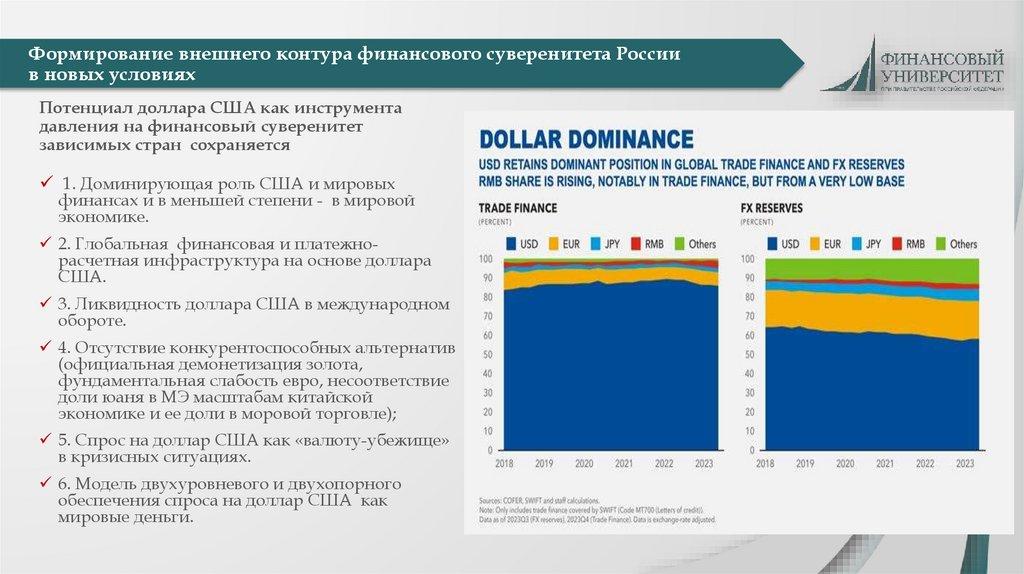

Потенциал доллара США как инструмента

давления на финансовый суверенитет

зависимых стран сохраняется

1. Доминирующая роль США и мировых

финансах и в меньшей степени - в мировой

экономике.

2. Глобальная финансовая и платежнорасчетная инфраструктура на основе доллара

США.

3. Ликвидность доллара США в международном

обороте.

4. Отсутствие конкурентоспособных альтернатив

(официальная демонетизация золота,

фундаментальная слабость евро, несоответствие

доли юаня в МЭ масштабам китайской

экономике и ее доли в моровой торговле);

5. Спрос на доллар США как «валюту-убежище»

в кризисных ситуациях.

6. Модель двухуровневого и двухопорного

обеспечения спроса на доллар США как

мировые деньги.

8.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

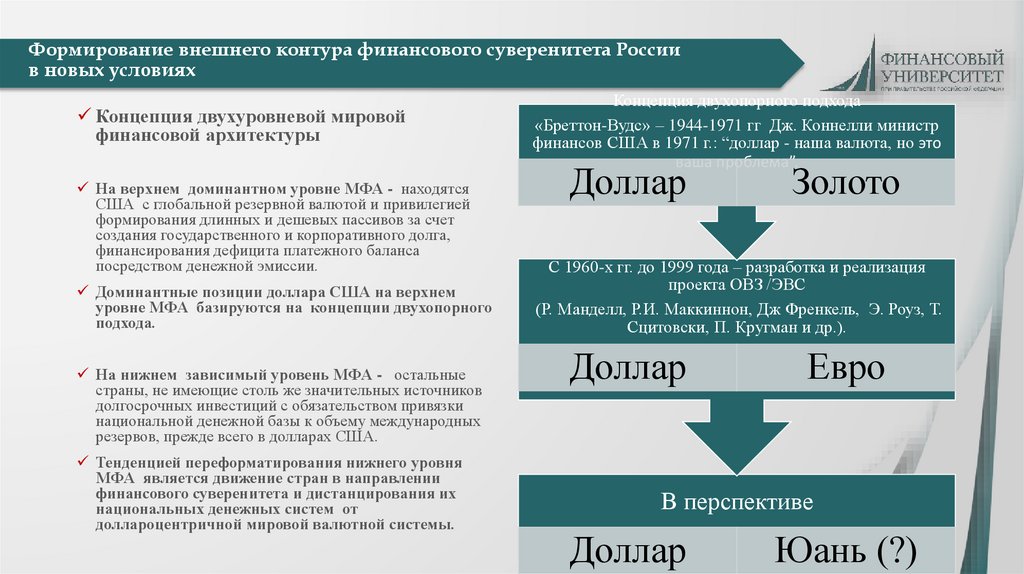

Концепция двухуровневой мировой

финансовой архитектуры

На верхнем доминантном уровне МФА - находятся

США с глобальной резервной валютой и привилегией

формирования длинных и дешевых пассивов за счет

создания государственного и корпоративного долга,

финансирования дефицита платежного баланса

посредством денежной эмиссии.

Доминантные позиции доллара США на верхнем

уровне МФА базируются на концепции двухопорного

подхода.

На нижнем зависимый уровень МФА - остальные

страны, не имеющие столь же значительных источников

долгосрочных инвестиций с обязательством привязки

национальной денежной базы к объему международных

резервов, прежде всего в долларах США.

Тенденцией переформатирования нижнего уровня

МФА является движение стран в направлении

финансового суверенитета и дистанцирования их

национальных денежных систем от

доллароцентричной мировой валютной системы.

Концепция двухопорного подхода

«Бреттон-Вудс» – 1944-1971 гг Дж. Коннелли министр

финансов США в 1971 г.: “доллар - наша валюта, но это

ваша проблема”.

Доллар

Золото

С 1960-х гг. до 1999 года – разработка и реализация

проекта ОВЗ /ЭВС

(Р. Манделл, Р.И. Маккиннон, Дж Френкель, Э. Роуз, Т.

Сцитовски, П. Кругман и др.).

Доллар

Евро

В перспективе

Доллар

Юань (?)

9.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

Однако, в рамках блоковой фрагментированной парадигмы развития мировой экономики возрастает роль китайского юаня.

По оценкам МВФ, функционирование китайской системы трансграничных межбанковских платежей (CIPS) оказывает

позитивное влиияне на повышение доли юаня во всех трансграничных транзакциях китайских небанковских организаций с

иностранными контрагентами.

За период с 2010 г. по 2023 г. доля юаня в этой функции возросла с нулевой отметки до 50% в конце 2023 года. Напротив,

доля доллара США в обслуживании китайских небанковских организаций по трансграничным транзакциям снизилась с 80

процентов в 2010 году до 50 процентов в 2023 году.

10.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

Рост госдолга США как системный базисный фактор

ослабления доллара США в качестве глобального

резервного актива и как инструмента давления на

финансовый суверенитет других стран

1) Дж. Йеллен - общий госдолг США, достигший 3 января 2004

года $34 трлн, является «пугающим» числом.

2) И. Маск: «Нам нужно что-то делать с нашим

государственным долгом, иначе доллар ничего не будет стоить»

3) Раскручивание «спирали» госдолга США воспринимается

инвесторами как сигнал к сбросу долларовых активов.

В условиях высоких % ставок ФРС финансирование госдолга

становится выгодной бизнес стратегией компаний.

За период с декабря 2021 г. по май 2024 г. объем наличности,

накопленной компанией У. Баффета Berkshire Hathaway в

основном в казначейских бумагах США при одновременной

распродаже акций компании Apple вырос со 149 млрд. долл. до

189 млрд. долл. при отсутствии крупных бизнес инвестиций.

Операционная прибыль Berkshire Hathaway выросла в 1 кв. 2024

г. на 39% год к году.

4) Быстрый рост госдолга и утрата интереса бизнеса к

долгосрочным инвестициям связана также с инверсией кривой

доходности по государственным ценным бумагам США в

течение 2022-2023 гг, когда долгосрочные ставки становятся

ниже краткосрочных.

Государственный долг США. 2000-2024

https://ru.tradingeconomics.com/unitedstates/government-debt

11.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

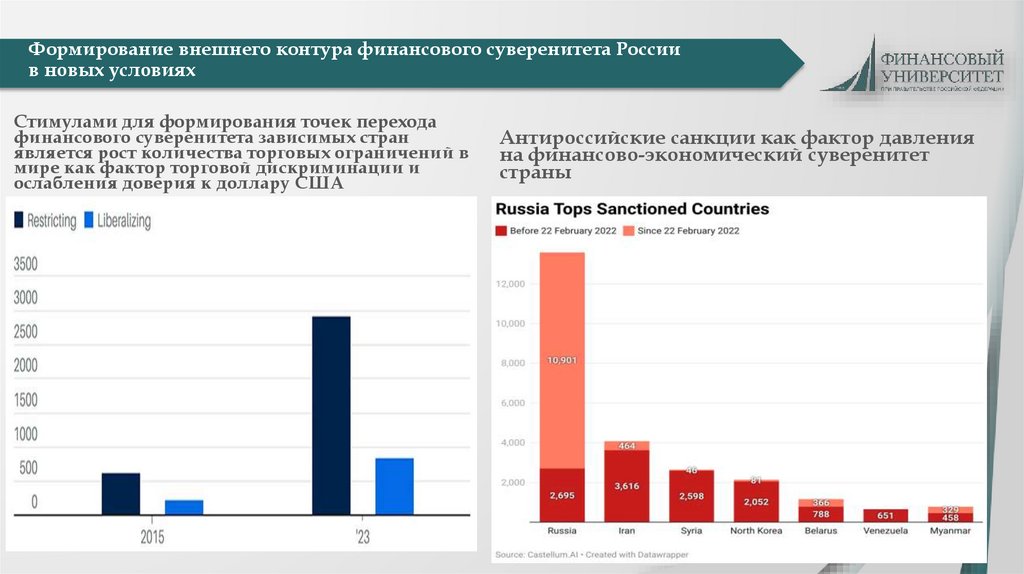

Стимулами для формирования точек перехода

финансового суверенитета зависимых стран

является рост количества торговых ограничений в

мире как фактор торговой дискриминации и

ослабления доверия к доллару США

Антироссийские санкции как фактор давления

на финансово-экономический суверенитет

страны

12.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

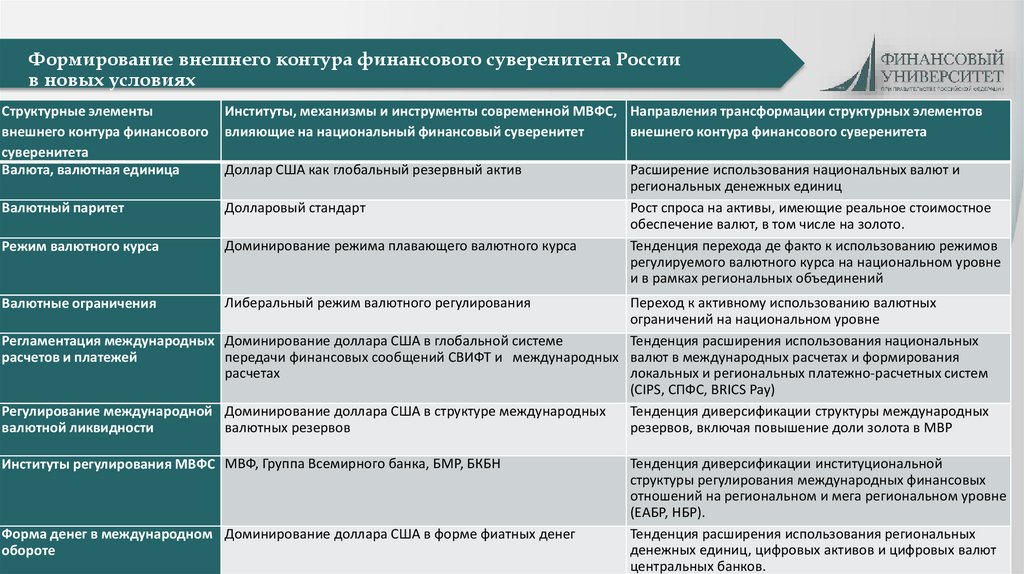

Структурные элементы

внешнего контура финансового

суверенитета

Валюта, валютная единица

Институты, механизмы и инструменты современной МВФС, Направления трансформации структурных элементов

влияющие на национальный финансовый суверенитет

внешнего контура финансового суверенитета

Валютный паритет

Долларовый стандарт

Режим валютного курса

Доминирование режима плавающего валютного курса

Доллар США как глобальный резервный актив

Расширение использования национальных валют и

региональных денежных единиц

Рост спроса на активы, имеющие реальное стоимостное

обеспечение валют, в том числе на золото.

Тенденция перехода де факто к использованию режимов

регулируемого валютного курса на национальном уровне

и в рамках региональных объединений

Переход к активному использованию валютных

ограничений на национальном уровне

Регламентация международных Доминирование доллара США в глобальной системе

Тенденция расширения использования национальных

передачи финансовых сообщений СВИФТ и международных валют в международных расчетах и формирования

расчетов и платежей

локальных и региональных платежно-расчетных систем

расчетах

(СIPS, СПФС, BRICS Pay)

Регулирование международной Доминирование доллара США в структуре международных

Тенденция диверсификации структуры международных

валютных резервов

резервов, включая повышение доли золота в МВР

валютной ликвидности

Валютные ограничения

Либеральный режим валютного регулирования

Институты регулирования МВФС МВФ, Группа Всемирного банка, БМР, БКБН

Форма денег в международном Доминирование доллара США в форме фиатных денег

обороте

Тенденция диверсификации институциональной

структуры регулирования международных финансовых

отношений на региональном и мега региональном уровне

(ЕАБР, НБР).

Тенденция расширения использования региональных

денежных единиц, цифровых активов и цифровых валют

центральных банков.

13.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

Динамика основных показателей российской экономики: снижение роли внешнего сектора (источник: составлено

по данным: global-finances)

Годы

2000

2010

2021

2022

2023

2024

ВВП (трлн. дол)

0,278

1,633

1,840

2,027

2,000

2,006 (прог.)

ВВП (трлн.руб.)

7,3

46,3

135,8

155,3

171,0

-

Внешняя

торговля

(млрд, долл.)

136,9

(Э-103,1;

И- 33,8)

625,9

(Э-397,0;

И- 228,9

789,4

(Э-493,3;

И- 296,1)

847,8

(Э-592,5;

И- 255,3)

710,2

(Э-425,1;

И- 285,1)

-

Госдолг

внешний

(млрд, долл.)

178,256

(36% ВВП)

488,537

393,168 (в ин.в)

95,369 (в нац.в.)

488,415

353,152(в ин.в)

135,263 (в нац.в.)

385,081

261,287(в ин.в)

123,794 (в нац.в.)

316,847

207,937(в ин.в)

108,910 (в нац.в.)

304,007

(01.04.2024)

(15% ВВП)

Госдолг внутр.

(трлн. руб.)

МВР (млрд,

долл.)

0.578,23

(7,9% ВВП)

27,972

2.094,73

16.486,44

18. 780,96

479,379

630,627

581,989

20. 812,75

(12,1% ВВП)

598,592

21. 283,09

(01.04.2024)

603,2

(19.04.2024)

ФНБ (млрд, д.)

32,0 (2009 г.)

(0,78 трлн. р)

88,44

(2,695 трлн. руб)

182,59

(13, 565 трлн. р.)

148,35

(10,434 трлн. р.

133,407

(11. 965 трлн. р.)

135,704

(12, 534 тр..р.)

(01.04.2024)

Золото (тонны)

384,4

788,62

2298,54

(01.01.2021)

2301,65

(01.01.2022)

2329,650

(1.03.2023)

2350,0

(01.01.2024)

14.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

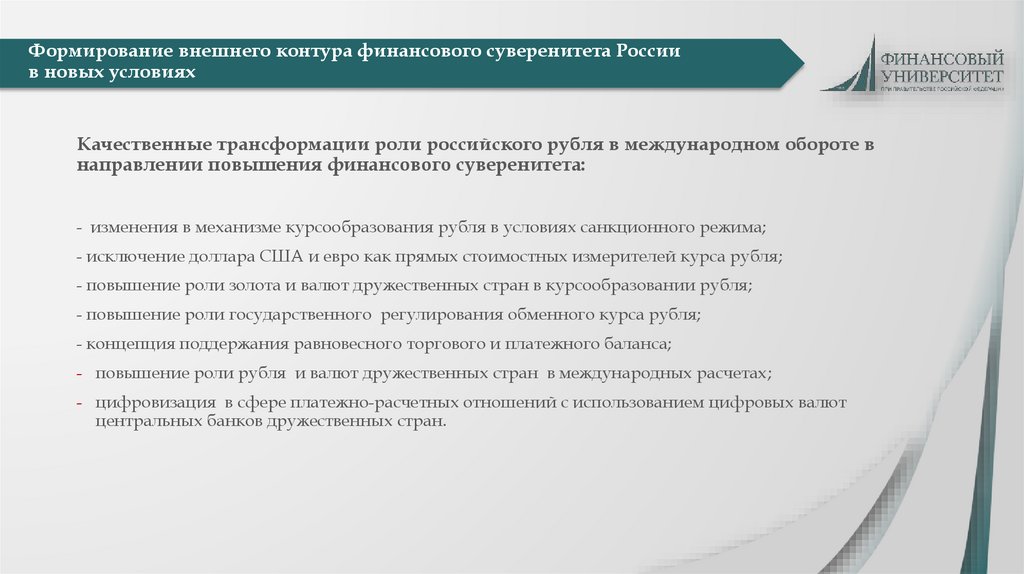

Качественные трансформации роли российского рубля в международном обороте в

направлении повышения финансового суверенитета:

- изменения в механизме курсообразования рубля в условиях санкционного режима;

- исключение доллара США и евро как прямых стоимостных измерителей курса рубля;

- повышение роли золота и валют дружественных стран в курсообразовании рубля;

- повышение роли государственного регулирования обменного курса рубля;

- концепция поддержания равновесного торгового и платежного баланса;

- повышение роли рубля и валют дружественных стран в международных расчетах;

- цифровизация в сфере платежно-расчетных отношений с использованием цифровых валют

центральных банков дружественных стран.

15.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

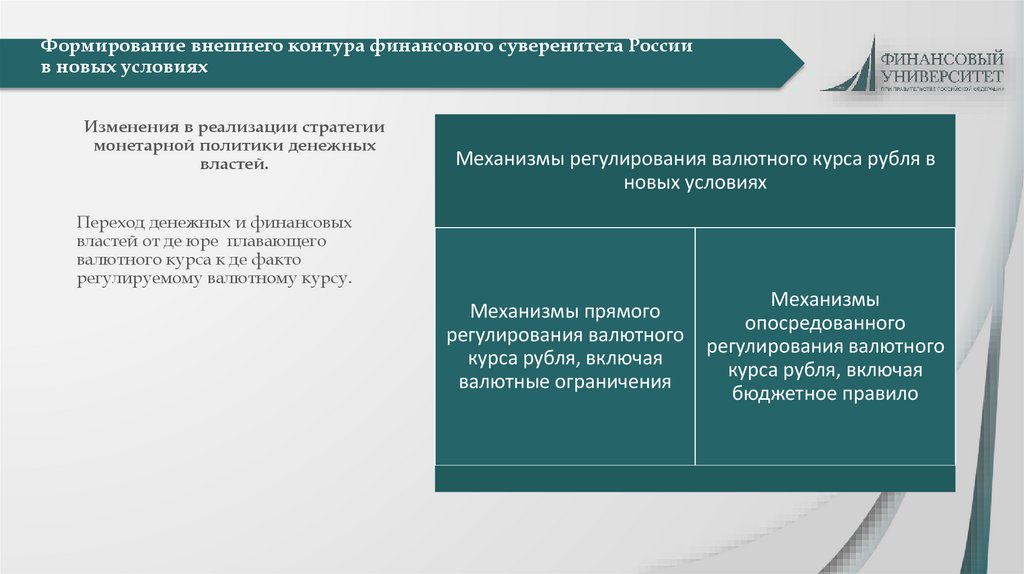

Изменения в реализации стратегии

монетарной политики денежных

властей.

Механизмы регулирования валютного курса рубля в

новых условиях

Переход денежных и финансовых

властей от де юре плавающего

валютного курса к де факто

регулируемому валютному курсу.

Механизмы прямого

регулирования валютного

курса рубля, включая

валютные ограничения

Механизмы

опосредованного

регулирования валютного

курса рубля, включая

бюджетное правило

16.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

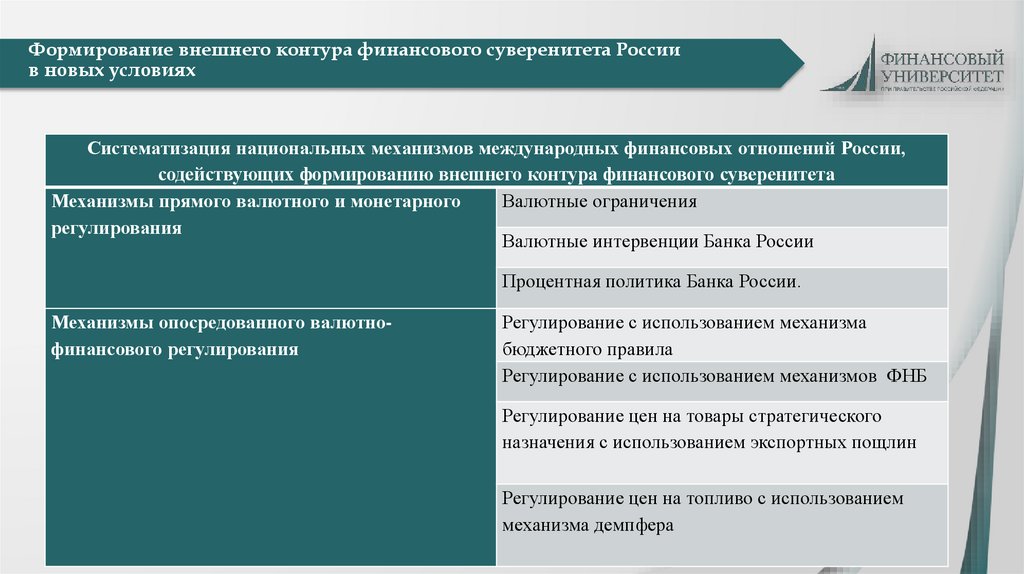

Систематизация национальных механизмов международных финансовых отношений России,

содействующих формированию внешнего контура финансового суверенитета

Механизмы прямого валютного и монетарного

Валютные ограничения

регулирования

Валютные интервенции Банка России

Процентная политика Банка России.

Механизмы опосредованного валютнофинансового регулирования

Регулирование с использованием механизма

бюджетного правила

Регулирование с использованием механизмов ФНБ

Регулирование цен на товары стратегического

назначения с использованием экспортных пощлин

Регулирование цен на топливо с использованием

механизма демпфера

17.

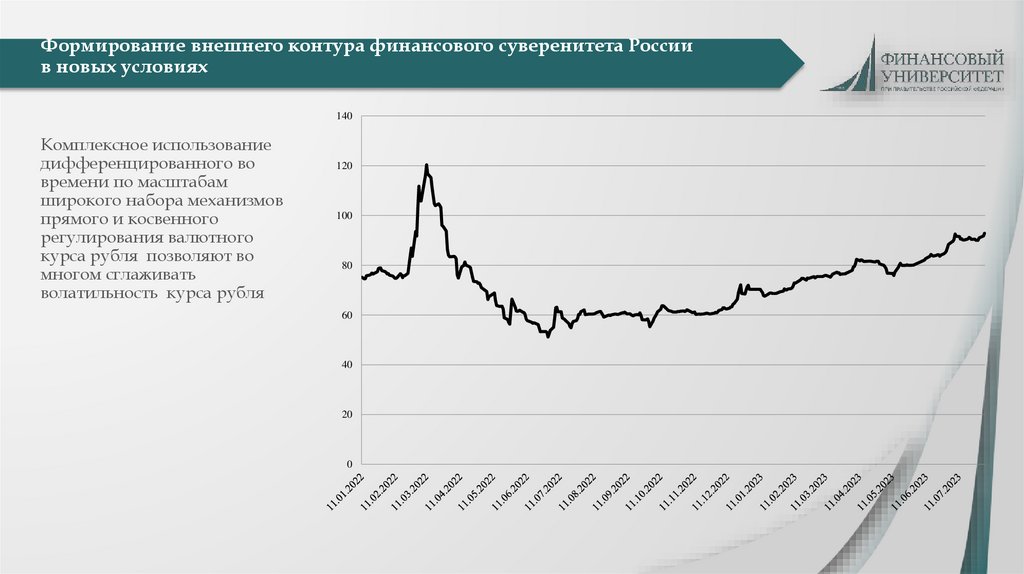

Формирование внешнего контура финансового суверенитета Россиив новых условиях

140

Комплексное использование

дифференцированного во

времени по масштабам

широкого набора механизмов

прямого и косвенного

регулирования валютного

курса рубля позволяют во

многом сглаживать

волатильность курса рубля

120

100

80

60

40

20

0

18.

Формирование внешнего контура финансового суверенитета Россиив новых условиях

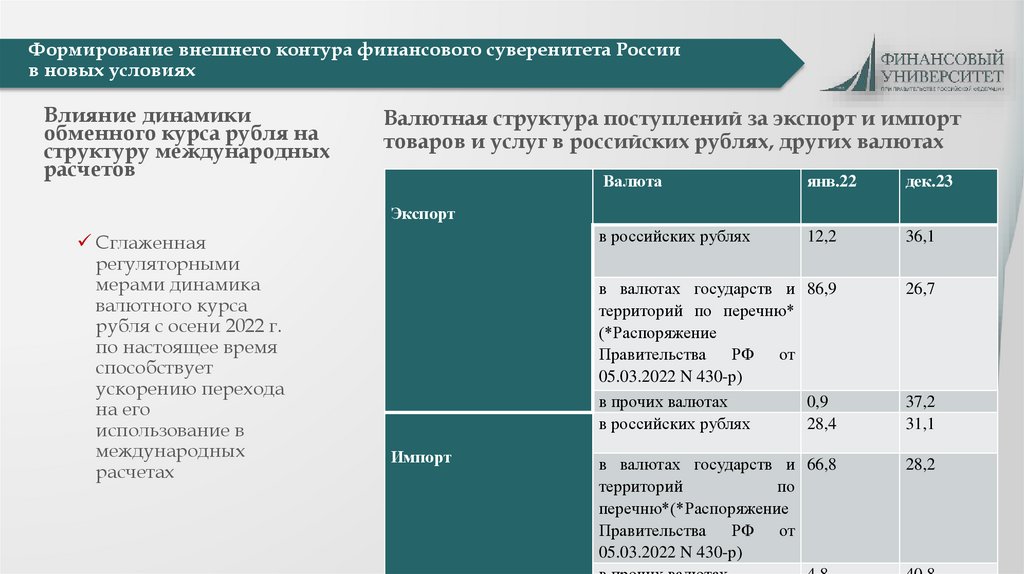

Влияние динамики

обменного курса рубля на

структуру международных

расчетов

Валютная структура поступлений за экспорт и импорт

товаров и услуг в российских рублях, других валютах

Валюта

янв.22

дек.23

в российских рублях

12,2

36,1

в валютах государств и 86,9

территорий по перечню*

(*Распоряжение

Правительства РФ от

05.03.2022 N 430-р)

в прочих валютах

0,9

в российских рублях

28,4

26,7

в валютах государств и 66,8

территорий

по

перечню*(*Распоряжение

Правительства РФ от

05.03.2022 N 430-р)

28,2

Экспорт

Сглаженная

регуляторными

мерами динамика

валютного курса

рубля с осени 2022 г.

по настоящее время

способствует

ускорению перехода

на его

использование в

международных

расчетах

Импорт

37,2

31,1

19.

Формирование внешнего контура финансового суверенитета Россиив новых условиях. Резюме

1. Растущая блоковая фрагментации мировой экономики и изъяны доллароцентричной МВФС в сочетании с

расширяющейся международной практикой санкционных режимов в значительной степени

актуализировали проблему финансового суверенитета зависимых от долларового стандарта стран с

развивающейся экономикой.

2. Императивом нейтрализации жесткого санкционного давления на российскую экономику является

формирование действенного внешнего контура финансового суверенитета, обеспечивающего безопасность и

результативность участия России в системе международных финансово-экономических отношений.

3. Условием обеспечения финансового суверенитета России на внешнем контуре является системность и

взаимодополняемость использования всей совокупности механизмов денежно-кредитного, валютного и

финансового регулирования российской экономики.

4. Регуляторный механизм внешнего контура финансового суверенитета России представляет собой

органичный синтез инструментов прямого валютного и монетарного регулирования и элементов более

гибкого опосредованного воздействия на бюджетный дефицит, торговый баланс и валютный курс, с учетом

быстро меняющихся условий функционирования российской экономики.

finance

finance