Similar presentations:

Роль государства в развитии экономики

1.

ТЕМА 7. ГОСУДАРСТВО И ЭКОНОМИКА7.1.1 РОЛЬ ГОСУДАРСТВА В РАЗВИТИИ

ЭКОНОМИКИ

7.1.2 НАЛОГИ И НАЛОГООБЛОЖЕНИЕ

7.1.3 ФИСКАЛЬНАЯ (НАЛОГОВО-БЮДЖЕТНАЯ)

ПОЛИТИКА, ЕЕ ЦЕЛИ И МЕХАНИЗМ

ОСУЩЕСТВЛЕНИЯ.

2.

Вопросы для рассмотрения1 Роль государства в развитии экономики

2 Налоги и налогообложение

3 Фискальная (налогово-бюджетная) политика,

ее цели и механизм осуществления

3.

Вопрос №1Роль государства в развитии экономики

4.

Государство играет важную роль в развитииэкономики, обеспечивая:

соблюдение экономической стабильности;

создание условий для экономического роста и

повышения эффективности;

обеспечение экономической безопасности;

предотвращение экономических кризисов;

контроль уровня инфляции;

создание условий для полной занятости населения.

5.

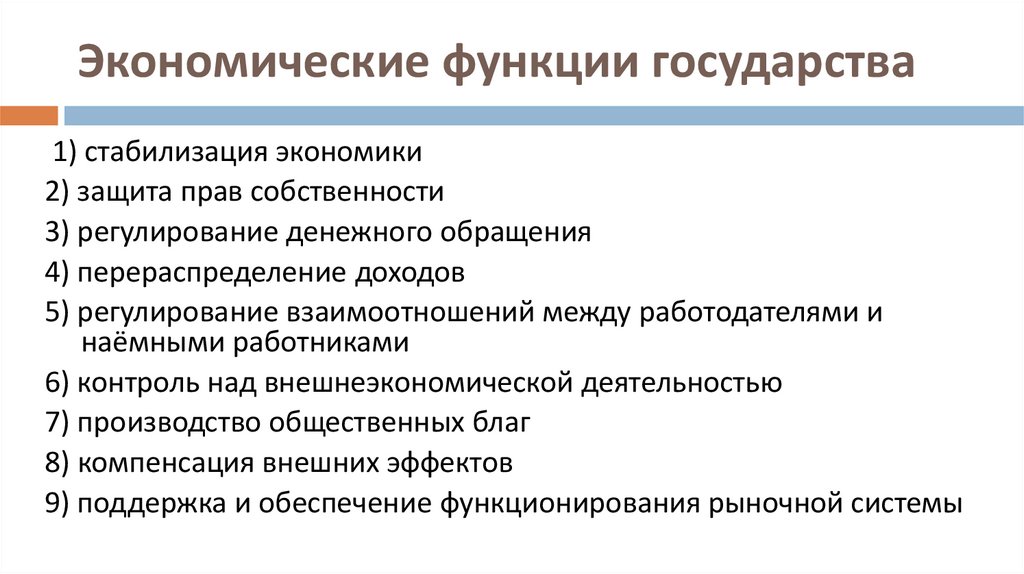

Экономические функции государства1) стабилизация экономики

2) защита прав собственности

3) регулирование денежного обращения

4) перераспределение доходов

5) регулирование взаимоотношений между работодателями и

наёмными работниками

6) контроль над внешнеэкономической деятельностью

7) производство общественных благ

8) компенсация внешних эффектов

9) поддержка и обеспечение функционирования рыночной системы

6.

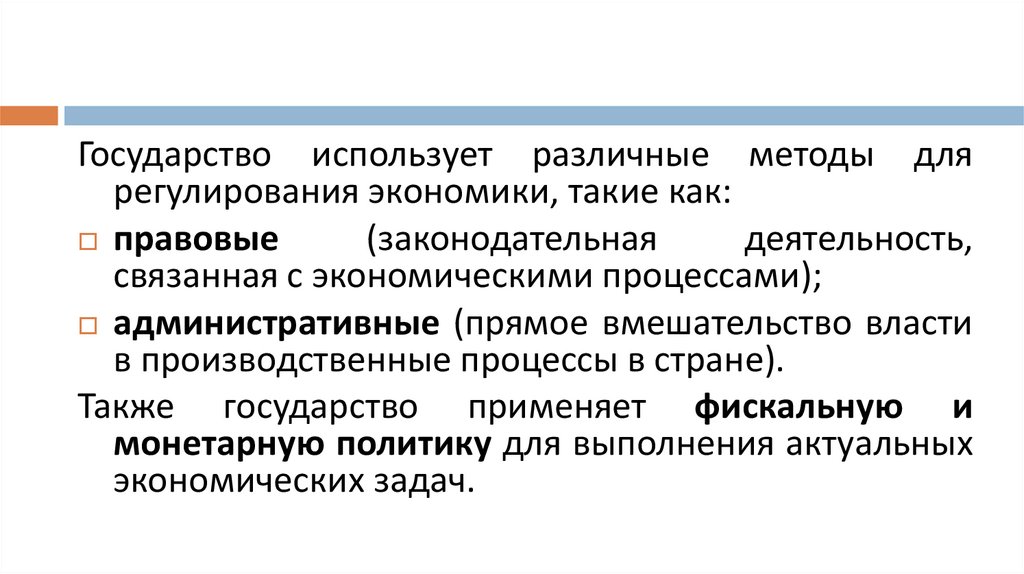

Государство использует различные методы длярегулирования экономики, такие как:

правовые

(законодательная

деятельность,

связанная с экономическими процессами);

административные (прямое вмешательство власти

в производственные процессы в стране).

Также государство применяет фискальную и

монетарную политику для выполнения актуальных

экономических задач.

7.

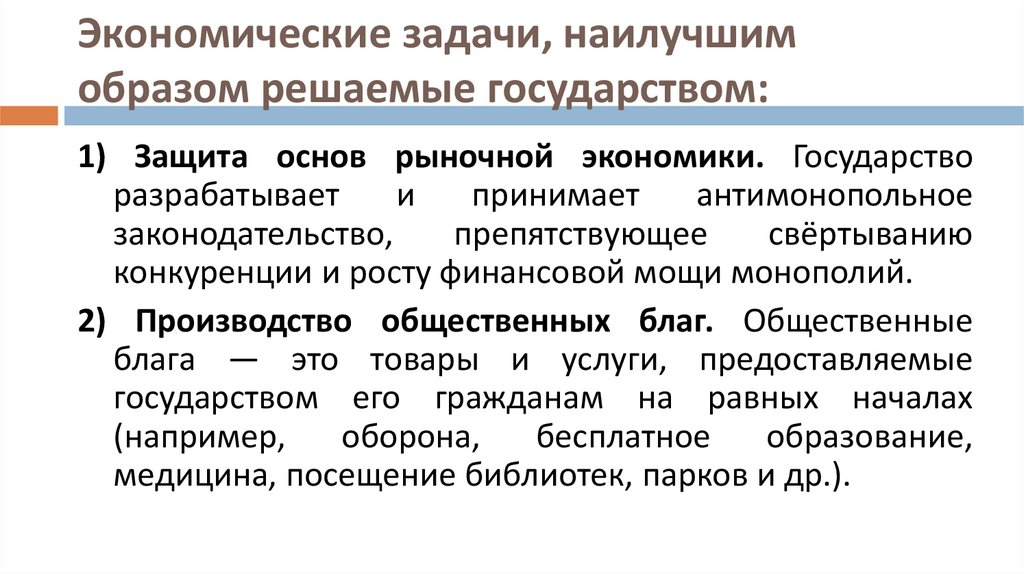

Экономические задачи, наилучшимобразом решаемые государством:

1) Защита основ рыночной экономики. Государство

разрабатывает

и

принимает

антимонопольное

законодательство,

препятствующее

свёртыванию

конкуренции и росту финансовой мощи монополий.

2) Производство общественных благ. Общественные

блага — это товары и услуги, предоставляемые

государством его гражданам на равных началах

(например,

оборона,

бесплатное

образование,

медицина, посещение библиотек, парков и др.).

8.

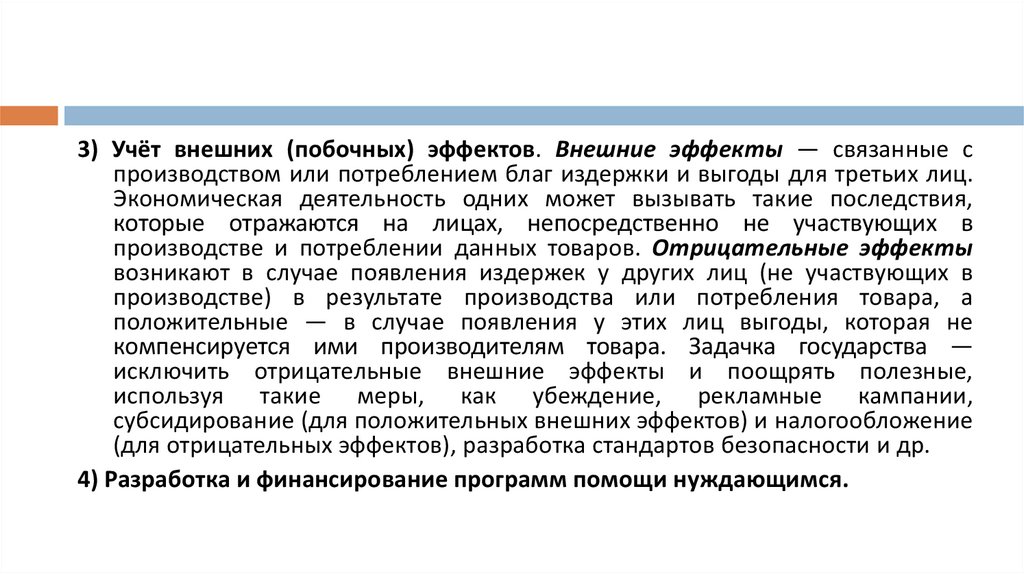

3) Учёт внешних (побочных) эффектов. Внешние эффекты — связанные спроизводством или потреблением благ издержки и выгоды для третьих лиц.

Экономическая деятельность одних может вызывать такие последствия,

которые отражаются на лицах, непосредственно не участвующих в

производстве и потреблении данных товаров. Отрицательные эффекты

возникают в случае появления издержек у других лиц (не участвующих в

производстве) в результате производства или потребления товара, а

положительные — в случае появления у этих лиц выгоды, которая не

компенсируется ими производителям товара. Задачка государства —

исключить отрицательные внешние эффекты и поощрять полезные,

используя такие меры, как убеждение, рекламные кампании,

субсидирование (для положительных внешних эффектов) и налогообложение

(для отрицательных эффектов), разработка стандартов безопасности и др.

4) Разработка и финансирование программ помощи нуждающимся.

9.

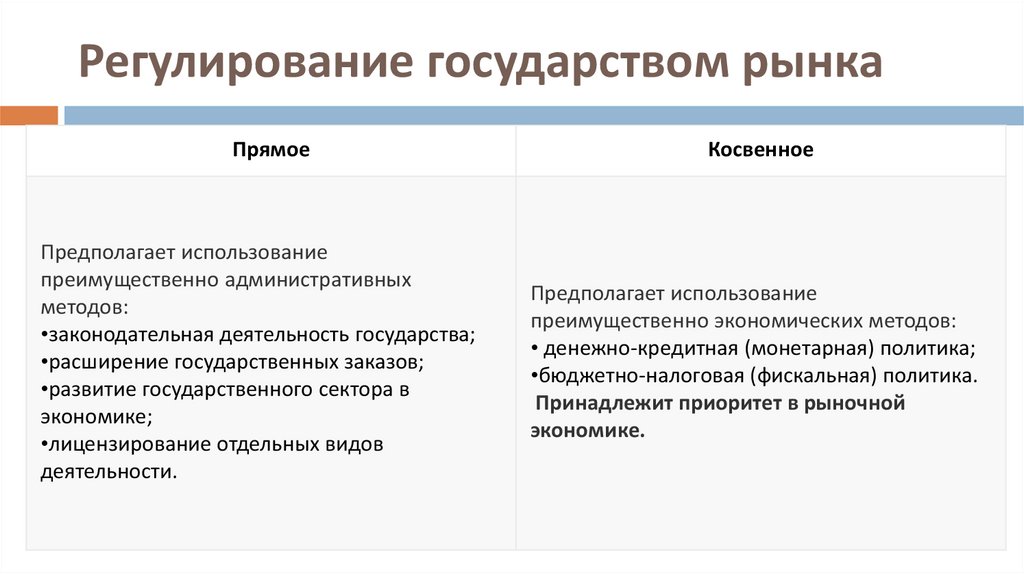

Регулирование государством рынкаПрямое

Косвенное

Предполагает использование

преимущественно административных

методов:

•законодательная деятельность государства;

•расширение государственных заказов;

•развитие государственного сектора в

экономике;

•лицензирование отдельных видов

деятельности.

Предполагает использование

преимущественно экономических методов:

• денежно-кредитная (монетарная) политика;

•бюджетно-налоговая (фискальная) политика.

Принадлежит приоритет в рыночной

экономике.

10.

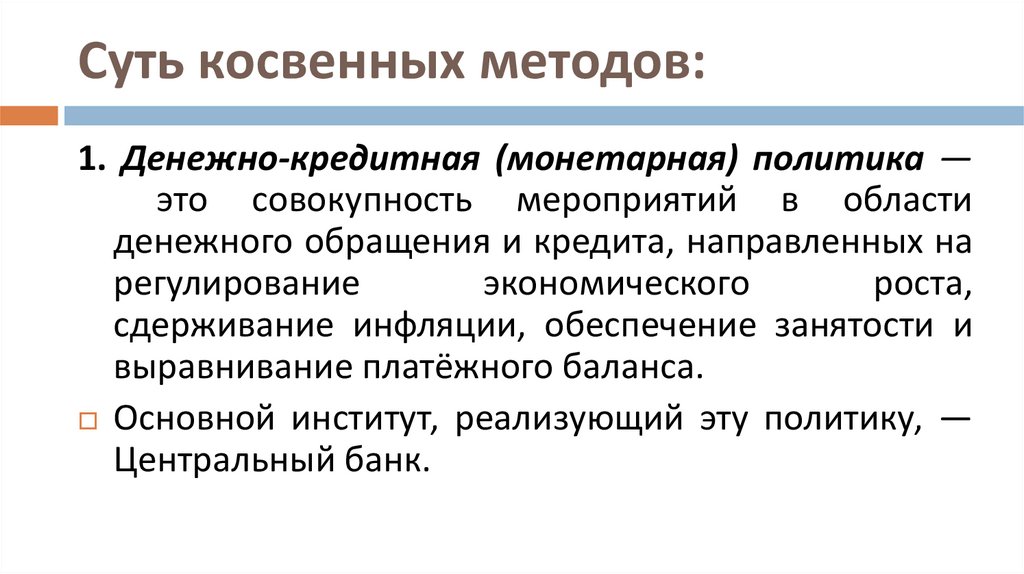

Суть косвенных методов:1. Денежно-кредитная (монетарная) политика —

это совокупность мероприятий в области

денежного обращения и кредита, направленных на

регулирование

экономического

роста,

сдерживание инфляции, обеспечение занятости и

выравнивание платёжного баланса.

Основной институт, реализующий эту политику, —

Центральный банк.

11.

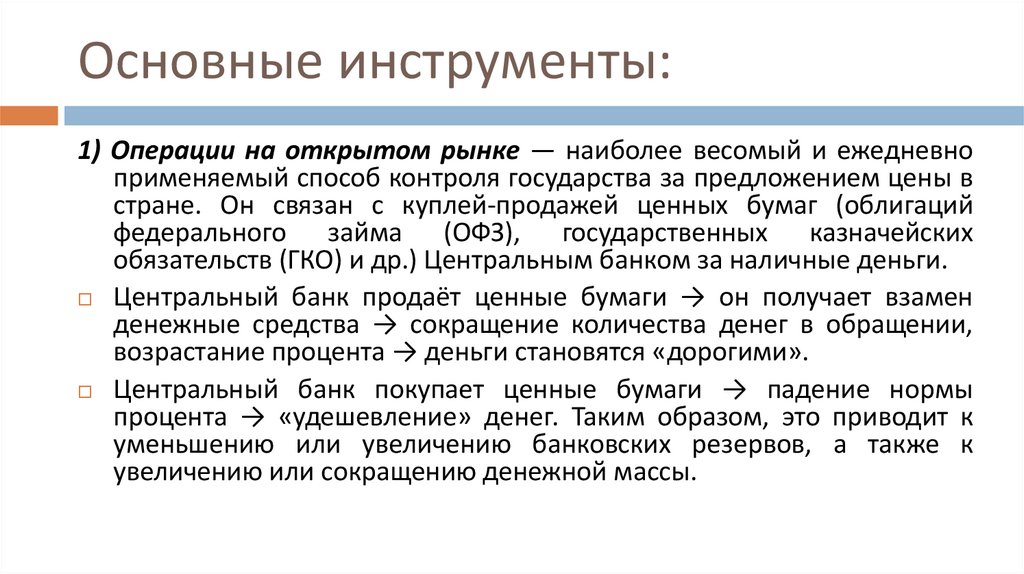

Основные инструменты:1) Операции на открытом рынке — наиболее весомый и ежедневно

применяемый способ контроля государства за предложением цены в

стране. Он связан с куплей-продажей ценных бумаг (облигаций

федерального займа (ОФЗ), государственных казначейских

обязательств (ГКО) и др.) Центральным банком за наличные деньги.

Центральный банк продаёт ценные бумаги → он получает взамен

денежные средства → сокращение количества денег в обращении,

возрастание процента → деньги становятся «дорогими».

Центральный банк покупает ценные бумаги → падение нормы

процента → «удешевление» денег. Таким образом, это приводит к

уменьшению или увеличению банковских резервов, а также к

увеличению или сокращению денежной массы.

12.

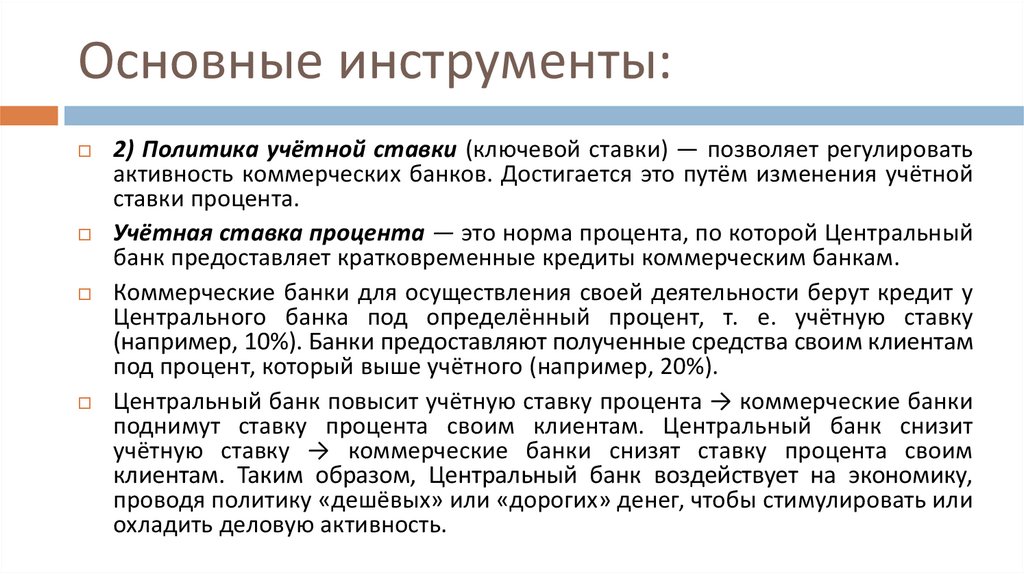

Основные инструменты:2) Политика учётной ставки (ключевой ставки) — позволяет регулировать

активность коммерческих банков. Достигается это путём изменения учётной

ставки процента.

Учётная ставка процента — это норма процента, по которой Центральный

банк предоставляет кратковременные кредиты коммерческим банкам.

Коммерческие банки для осуществления своей деятельности берут кредит у

Центрального банка под определённый процент, т. е. учётную ставку

(например, 10%). Банки предоставляют полученные средства своим клиентам

под процент, который выше учётного (например, 20%).

Центральный банк повысит учётную ставку процента → коммерческие банки

поднимут ставку процента своим клиентам. Центральный банк снизит

учётную ставку → коммерческие банки снизят ставку процента своим

клиентам. Таким образом, Центральный банк воздействует на экономику,

проводя политику «дешёвых» или «дорогих» денег, чтобы стимулировать или

охладить деловую активность.

13.

Основные инструменты:3) Изменение нормы обязательных резервов — в

соответствии с законом часть средств коммерческие банки

обязаны хранить в виде резервов в Центральном банке.

Размер этого резерва устанавливает Центральный банк.

При его снижении у коммерческих банков расширяются

возможности размещать деньги среди своих клиентов,

денежная масса в стране растёт.

С увеличением резерва предложение денег сокращается, цена

на них, т. е. уровень процента, возрастает, деньги становятся

«дорогими». Политика резервов, проводимая Центральным

банком, является наиболее жёстким инструментом денежнокредитного регулирования.

14.

Суть косвенных методов:2. Бюджетно-налоговая (фискальная) политика — это система

мероприятий, направленная на регулирование экономики с

помощью государственных расходов и налогов.

Основной институт, реализующий эту политику, —

Правительство РФ в лице Министерства финансов и налоговой

службы.

Основные инструменты:

1) государственные расходы;

2) налоги.

15.

Вопрос №2Налоги и налогообложение

16.

Налог- обязательный, индивидуально безвозмездныйплатеж, взимаемый с организаций и физических лиц в

форме отчуждения принадлежащих им на праве

собственности,

хозяйственного

ведения

или

оперативного управления денежных средств в целях

финансового обеспечения деятельности государства и

(или) муниципальных образований (пункт 1 статья 8

НК РФ).

17.

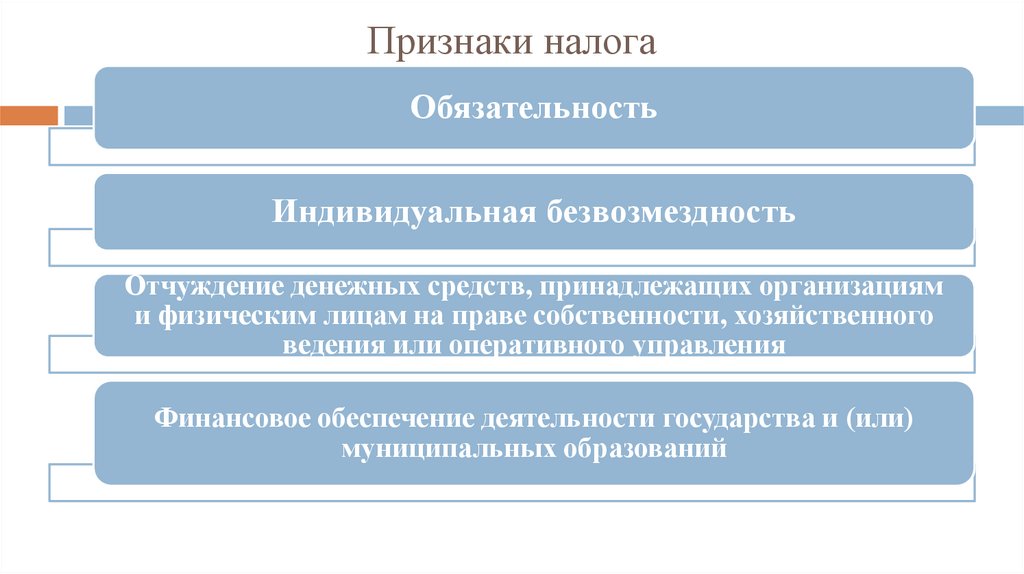

Признаки налогаОбязательность

Индивидуальная безвозмездность

Отчуждение денежных средств, принадлежащих организациям

и физическим лицам на праве собственности, хозяйственного

ведения или оперативного управления

Финансовое обеспечение деятельности государства и (или)

муниципальных образований

18.

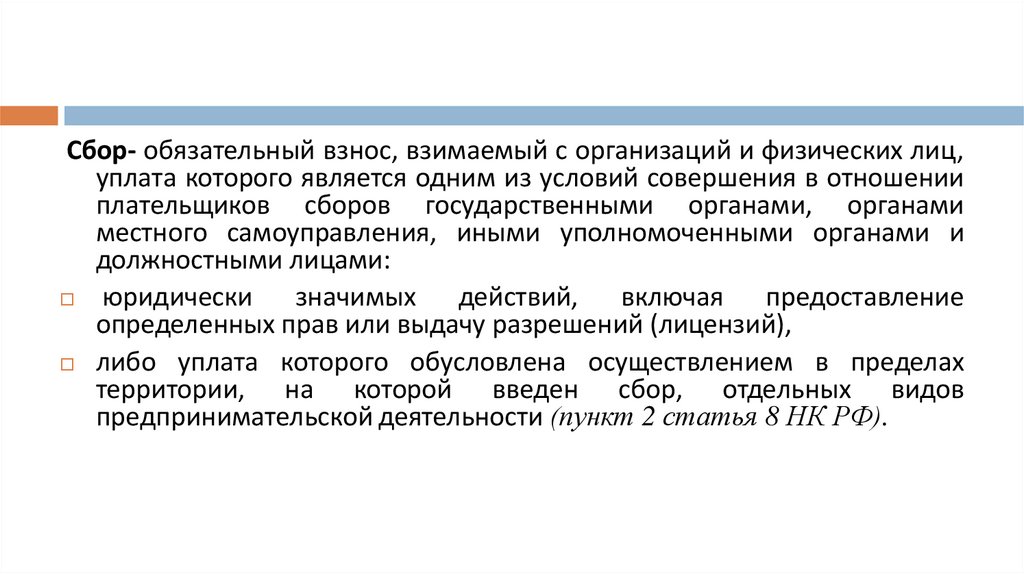

Сбор- обязательный взнос, взимаемый с организаций и физических лиц,уплата которого является одним из условий совершения в отношении

плательщиков сборов государственными органами, органами

местного самоуправления, иными уполномоченными органами и

должностными лицами:

юридически значимых действий, включая предоставление

определенных прав или выдачу разрешений (лицензий),

либо уплата которого обусловлена осуществлением в пределах

территории, на которой введен сбор, отдельных видов

предпринимательской деятельности (пункт 2 статья 8 НК РФ).

19.

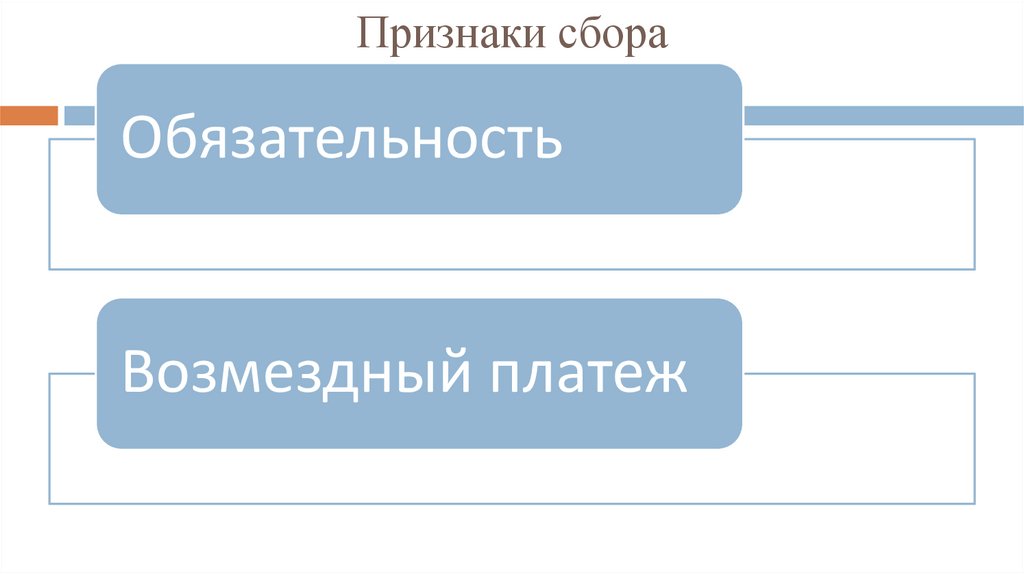

Признаки сбораОбязательность

Возмездный платеж

20.

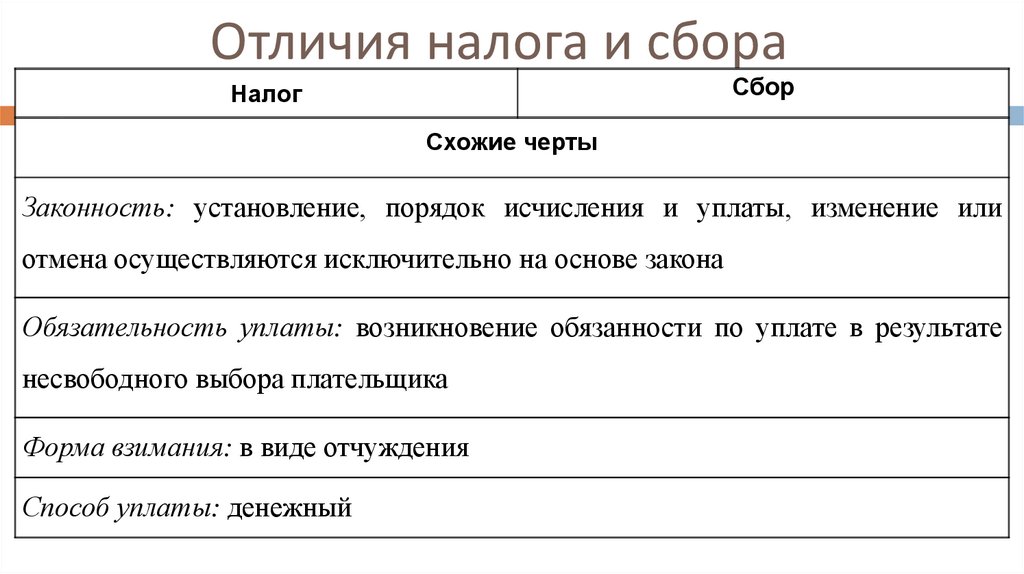

Отличия налога и сбораСбор

Налог

Схожие черты

Законность: установление, порядок исчисления и уплаты, изменение или

отмена осуществляются исключительно на основе закона

Обязательность уплаты: возникновение обязанности по уплате в результате

несвободного выбора плательщика

Форма взимания: в виде отчуждения

Способ уплаты: денежный

21.

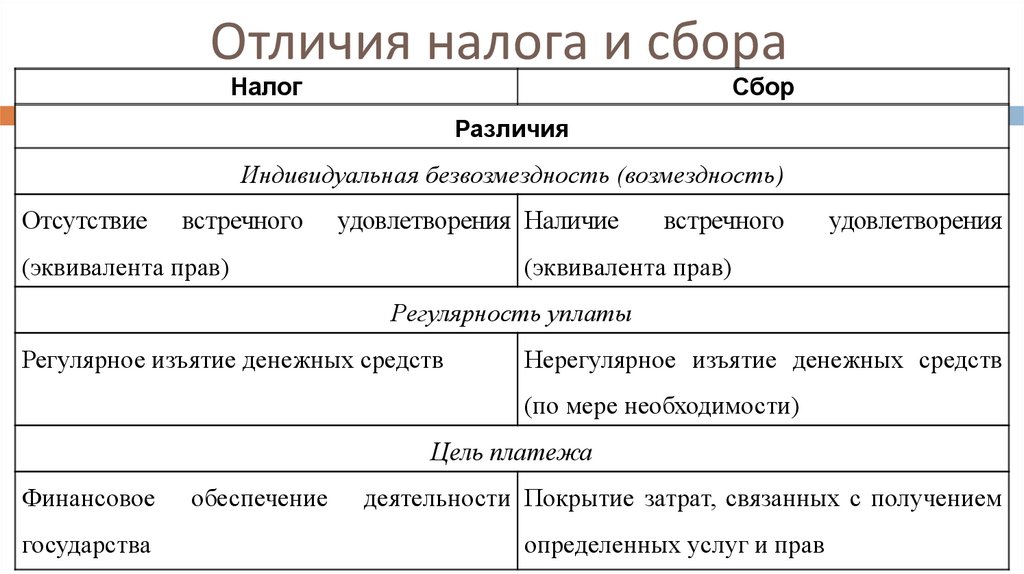

Отличия налога и сбораНалог

Сбор

Различия

Индивидуальная безвозмездность (возмездность)

Отсутствие

встречного

удовлетворения Наличие

(эквивалента прав)

встречного

удовлетворения

(эквивалента прав)

Регулярность уплаты

Регулярное изъятие денежных средств

Нерегулярное изъятие денежных средств

(по мере необходимости)

Цель платежа

Финансовое

государства

обеспечение

деятельности Покрытие затрат, связанных с получением

определенных услуг и прав

22.

Классификация налоговэто обоснованное распределение налогов и

сборов по определенным группам,

обусловленное целями и задачами

систематизации и сопоставлений

23.

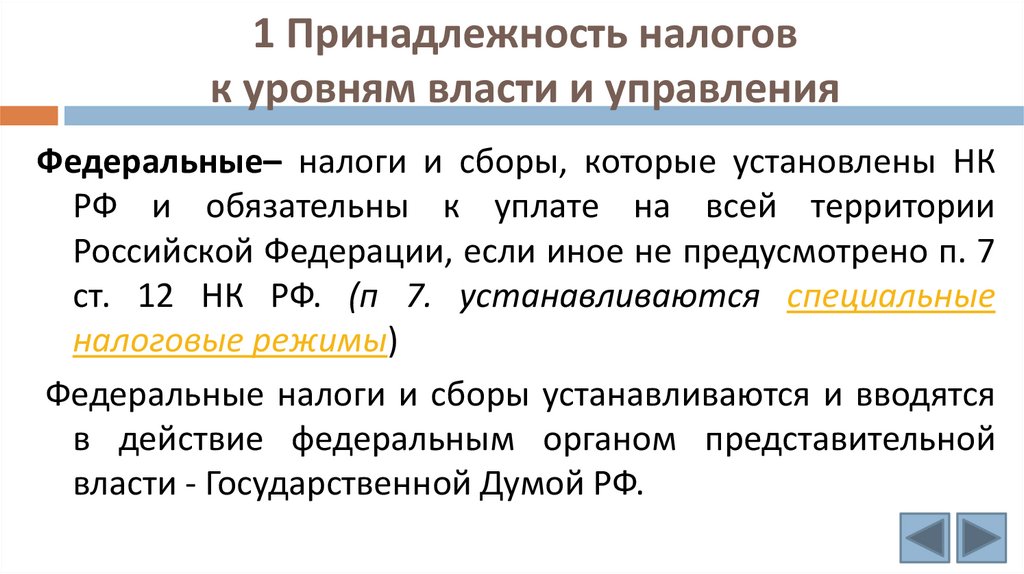

1 Принадлежность налоговк уровням власти и управления

Федеральные– налоги и сборы, которые установлены НК

РФ и обязательны к уплате на всей территории

Российской Федерации, если иное не предусмотрено п. 7

ст. 12 НК РФ. (п 7. устанавливаются специальные

налоговые режимы)

Федеральные налоги и сборы устанавливаются и вводятся

в действие федеральным органом представительной

власти - Государственной Думой РФ.

24.

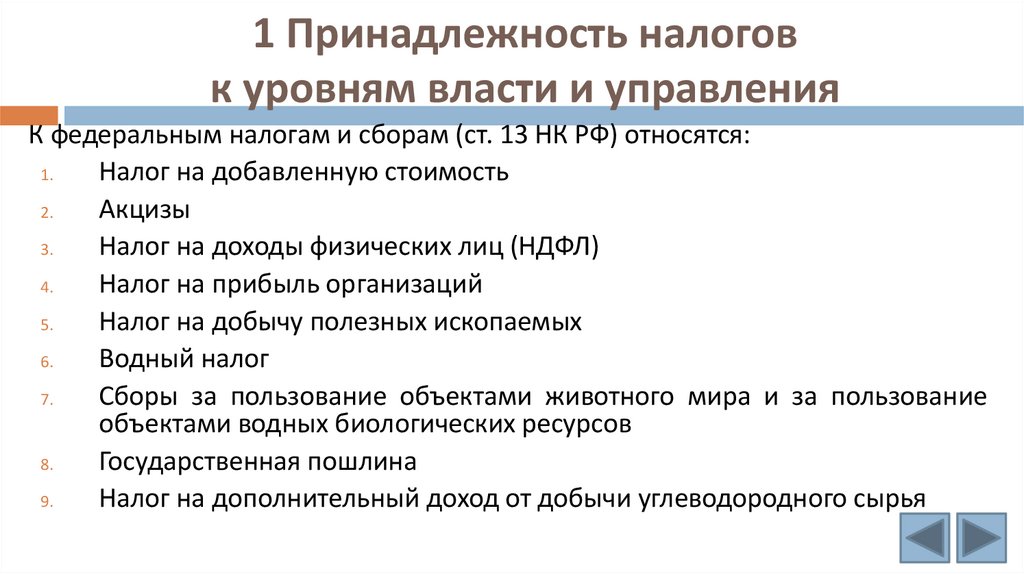

1 Принадлежность налоговк уровням власти и управления

К федеральным налогам и сборам (ст. 13 НК РФ) относятся:

1.

Налог на добавленную стоимость

2.

Акцизы

3.

Налог на доходы физических лиц (НДФЛ)

4.

Налог на прибыль организаций

5.

Налог на добычу полезных ископаемых

6.

Водный налог

7.

Сборы за пользование объектами животного мира и за пользование

объектами водных биологических ресурсов

8.

Государственная пошлина

9.

Налог на дополнительный доход от добычи углеводородного сырья

25.

1 Принадлежность налоговк уровням власти и управления

Региональные налоги установлены НК и законами субъектов

Российской Федерации о налогах и обязательны к уплате на

территориях соответствующих субъектов Российской

Федерации, если иное не предусмотрено п. 7 ст. 12.

Региональные налоги вводятся в действие и прекращают

действовать на территориях субъектов Российской Федерации

в соответствии с НК РФ и законами субъектов Российской

Федерации о налогах.

26.

1 Принадлежность налоговк уровням власти и управления

При установлении региональных налогов законодательные

(представительные) органы власти субъектов Российской

Федерации определяют в порядке и пределах, которые

предусмотрены

НК

РФ,

следующие

элементы

налогообложения:

налоговые ставки,

порядок и сроки уплаты налогов, если эти элементы

налогообложения не установлены НК РФ;

могут устанавливаться особенности определения налоговой

базы, налоговые льготы, основания и порядок их применения.

27.

1 Принадлежность налоговк уровням власти и управления

К региональным налогам относятся (ст. 14 НК РФ):

1.

налог на имущество организаций;

2.

налог на игорный бизнес;

3.

транспортный налог

28.

1 Принадлежность налоговк уровням власти и управления

Местные– налоги, которые установлены НК РФ и нормативными

правовыми актами представительных органов муниципальных

образований о налогах и обязательны к уплате на территориях

соответствующих муниципальных образований.

Местные налоги вводятся в действие и прекращают действовать

на территориях муниципальных образований в соответствии с

НК РФ и нормативными правовыми актами представительных

органов муниципальных образований о налогах.

29.

1 Принадлежность налоговк уровням власти и управления

При установлении местных налогов представительными

органами муниципальных образований

определяются в

порядке и пределах, которые предусмотрены НК РФ,

следующие элементы налогообложения:

налоговые ставки,

порядок

и сроки уплаты налогов, если эти элементы

налогообложения не установлены НК РФ

30.

1 Принадлежность налоговк уровням власти и управления

Представительными органами муниципальных образований

(законодательными

(представительными)

органами

государственной власти городов федерального значения

Москвы и Санкт-Петербурга и Севастополя), могут

устанавливаться налоговые льготы, основания и порядок их

применения.

К местным налогам относятся (ст. 15 НК РФ);

1.

земельный налог,

2.

налог на имущество физических лиц

3.

торговый сбор

31.

Специальные налоговые режимымогут предусматривать особый порядок определения элементов

налогообложения, а также освобождение от обязанности по уплате

отдельных налогов и сборов, предусмотренных НК РФ

К специальным налоговым режимам относятся:

1) система налогообложения для сельскохозяйственных товаропроизводителей

(единый сельскохозяйственный налог);

2) упрощенная система налогообложения;

3) система налогообложения при выполнении соглашений о разделе продукции;

4) патентная система налогообложения;

5) налог на профессиональный доход (в порядке эксперимента).

6) Автоматизированная упрощенная система налогообложения

(в порядке эксперимента)

32.

СТРАХОВЫЕ ВЗНОСЫ В РОССИЙСКОЙ ФЕДЕРАЦИИНалоговым кодексом с 01.01.2017 года устанавливаются страховые взносы,

которые являются федеральными и обязательны к уплате на всей

территории Российской Федерации.

Общие условия установления страховых взносов (ст. 18.2)

1. При установлении страховых взносов определяются в соответствии с главой

34 НК РФ плательщики и следующие элементы обложения:

1) объект обложения страховыми взносами

2) база для исчисления страховых взносов

3) расчетный период

4) тариф страховых взносов

5) порядок исчисления страховых взносов

6) порядок и сроки уплаты страховых взносов

33.

2 По субъекту обложенияналоги, уплачиваемые физическими лицами

налоги, уплачиваемые юридическими лицами

смежные

налоги,

уплачиваемые

и

физическими лицами, и юридическими

лицами

34.

3 По способу взиманияПрямые налоги устанавливаются непосредственно на доход

или имущество налогоплательщика, т.е.

взимаются с

конкретного физического или юридического лица

Косвенные налоги взимаются в процессе движения доходов

или оборота товаров, работ и услуг. Косвенные налоги

включаются в виде надбавки к цене товара и оплачиваются

потребителем. (акцизы, налог на добавленную стоимость и

др.). При косвенном налогообложении формальным

плательщиком выступает продавец товара (работ, услуг),

являющийся посредником между государственной казной и

потребителем товара (работ, услуг)

35.

4 По характеру использованияобщие налоги - расходуются на цели,

определенные в бюджете

целевые

налоги - используются на строго

определенные цели. Это целевые налоги,

зачисляемые в целевые внебюджетные фонды или

выделяемые в бюджете отдельной строкой и

предназначенные для финансирования конкретно

определенных мероприятий

36.

5 По способу обложениякадастровые - представляют собой реестр,

содержащий перечень типичных объектов (земля,

имущество, доход), которые классифицируются по

внешним признакам - размер участка (земельный

налог), объем двигателя (транспортный налог)

декларационные - налоги, на которые подается

официальное заявление налогоплательщика о

полученных доходах за определенный период

времени

37.

6 В зависимости от периодичности взиманияразовые - уплачиваются один раз в течение

определенного

периода

при

совершении

конкретных действий (государственная пошлина)

регулярные - взимаются систематически, через

определенные промежутки времени и в течение

всего периода владения или деятельности

плательщика (налог на доходы физических лиц,

налог на имущество организаций и др.)

38.

7 По объекту налогообложенияналог на прибыль

налоги на имущество

налог на землю и. т. д.

39.

8 По источнику уплатыналоги, уплачиваемые из заработной платы

прибыли

включаемые в цену товара

относимые на себестоимость

40.

Вопрос №3Фискальная (налогово-бюджетная) политика,

ее цели и механизм осуществления

41.

Бюджетно-налоговая политика государства— это политика, проводимая в области

налогообложения и государственных расходов,

направленная на поддержание хорошего

уровня занятости населения, стабильной

экономики в стране, ну и, конечно же,

постоянного прироста ВВП.

Эту политику часто называют фискальной.

42.

Основнаязадача

этой

политики

—

регулирование

(чаще

поддержание)

совокупного спроса. Регулирование экономики

в этом случае происходит с помощью

воздействия на величину совокупных расходов.

43.

Какие цели преследует бюджетно-налоговаяполитика?

стабильный экономический рост в стране;

занятость трудовых ресурсов (то есть сведение

уровня безработицы к минимуму);

стабильный уровень цен (инфляция — это самая

большая проблема экономик любых стран).

44.

Виды бюджетно-налоговой политики государства:Стимулирующая проводится в период экономического кризиса (стагнации

экономики). В этом случае просто жизненно необходимо всеми силами

стимулировать совокупный спрос или совокупное предложение.

Используют:

повышение государственных закупок товаров и услуг;

снижение налогового бремени на предприятия;

повышение трансфертов (если это позволяет бюджет).

Все эти меры ожидаемо приведут к увеличению спроса. Как следствие, будет

увеличен выпуск продукции, вырастет объем выполненных работ и услуг.

45.

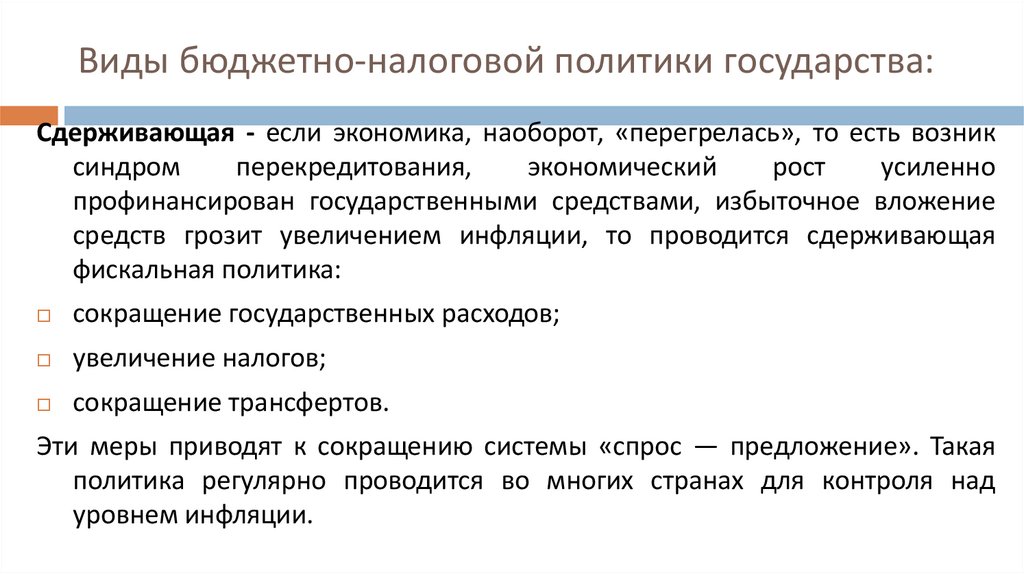

Виды бюджетно-налоговой политики государства:Сдерживающая - если экономика, наоборот, «перегрелась», то есть возник

синдром

перекредитования,

экономический

рост

усиленно

профинансирован государственными средствами, избыточное вложение

средств грозит увеличением инфляции, то проводится сдерживающая

фискальная политика:

сокращение государственных расходов;

увеличение налогов;

сокращение трансфертов.

Эти меры приводят к сокращению системы «спрос — предложение». Такая

политика регулярно проводится во многих странах для контроля над

уровнем инфляции.

46.

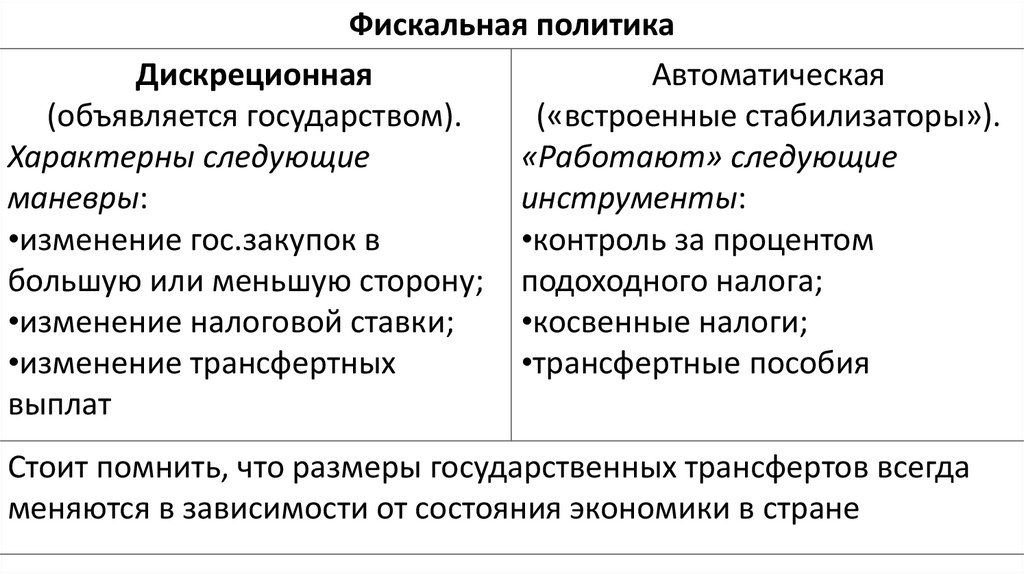

Фискальная политикаДискреционная

Автоматическая

(объявляется государством).

(«встроенные стабилизаторы»).

Характерны следующие

«Работают» следующие

маневры:

инструменты:

•изменение гос.закупок в

•контроль за процентом

большую или меньшую сторону; подоходного налога;

•изменение налоговой ставки;

•косвенные налоги;

•изменение трансфертных

•трансфертные пособия

выплат

Стоит помнить, что размеры государственных трансфертов всегда

меняются в зависимости от состояния экономики в стране

47.

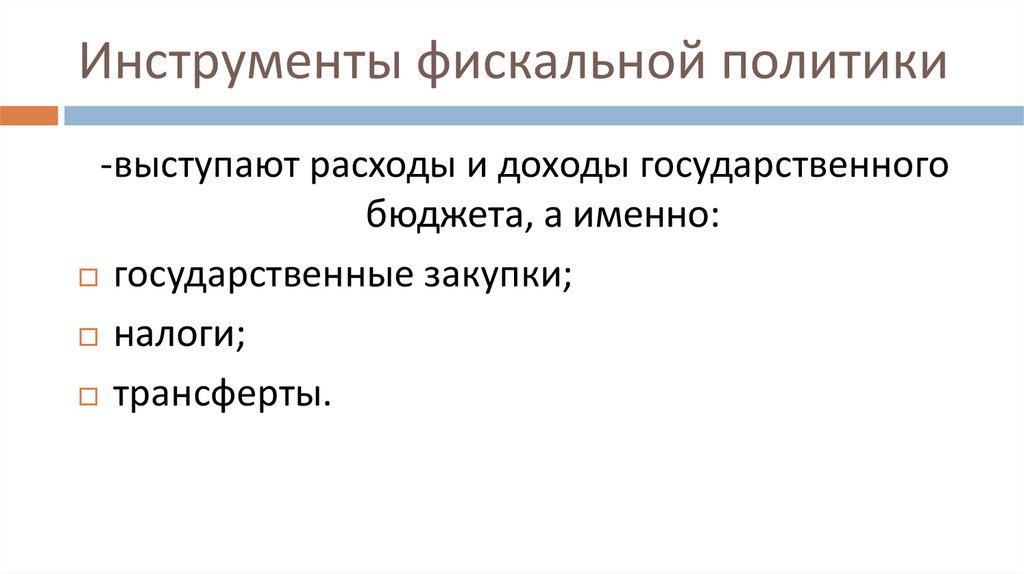

Инструменты фискальной политики-выступают расходы и доходы государственного

бюджета, а именно:

государственные закупки;

налоги;

трансферты.

48.

Инструменты фискальной политики49.

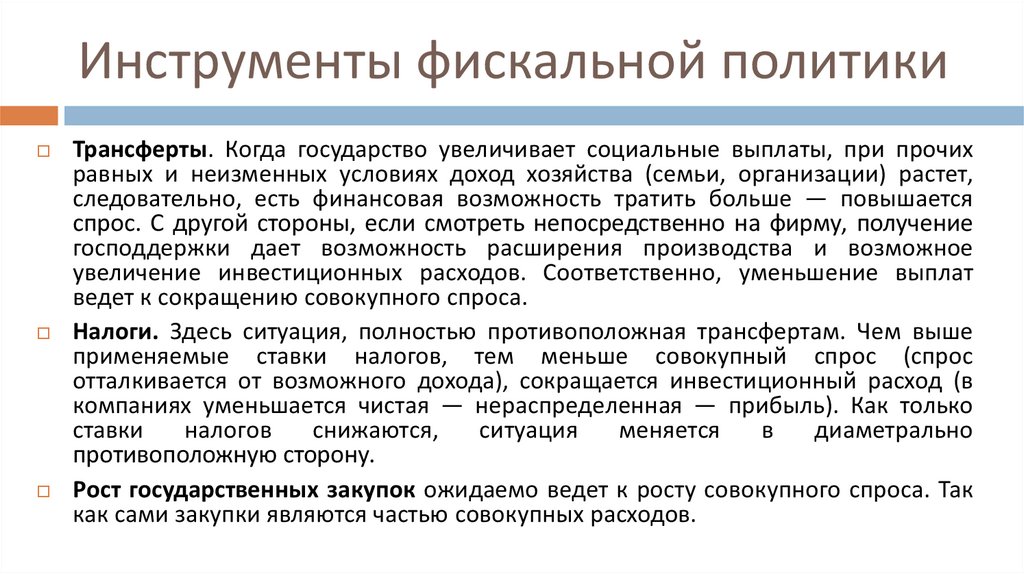

Инструменты фискальной политикиТрансферты. Когда государство увеличивает социальные выплаты, при прочих

равных и неизменных условиях доход хозяйства (семьи, организации) растет,

следовательно, есть финансовая возможность тратить больше — повышается

спрос. С другой стороны, если смотреть непосредственно на фирму, получение

господдержки дает возможность расширения производства и возможное

увеличение инвестиционных расходов. Соответственно, уменьшение выплат

ведет к сокращению совокупного спроса.

Налоги. Здесь ситуация, полностью противоположная трансфертам. Чем выше

применяемые ставки налогов, тем меньше совокупный спрос (спрос

отталкивается от возможного дохода), сокращается инвестиционный расход (в

компаниях уменьшается чистая — нераспределенная — прибыль). Как только

ставки

налогов

снижаются,

ситуация

меняется

в

диаметрально

противоположную сторону.

Рост государственных закупок ожидаемо ведет к росту совокупного спроса. Так

как сами закупки являются частью совокупных расходов.

50.

Вывод:Бюджетно-налоговая политика, равно как и

прочие

подходы

к

регулированию

экономической жизни страны, имеет свои

достоинства и недостатки.

Применение этих инструментов действительно

может оказывать положительное влияние на

экономику.

51.

ТЕМА 7. ГОСУДАРСТВО И ЭКОНОМИКА7.1.1 РОЛЬ ГОСУДАРСТВА В РАЗВИТИИ

ЭКОНОМИКИ

7.1.2 НАЛОГИ И НАЛОГООБЛОЖЕНИЕ

7.1.3 ФИСКАЛЬНАЯ (НАЛОГОВО-БЮДЖЕТНАЯ)

ПОЛИТИКА, ЕЕ ЦЕЛИ И МЕХАНИЗМ

ОСУЩЕСТВЛЕНИЯ.

economics

economics