Similar presentations:

Определение таможенной стоимости при помещении товаров под различные таможенные процедуры

1.

Определение таможеннойстоимости при помещении товаров

под различные таможенные

процедуры

Выполнили студенты 3 курса,

группы С-ТМД-31:

Кокорев Данила

Цуканова Ирина

2.

Определениетаможенной

стоимости

• Таможенная стоимость – стоимость

товара, определяемая в целях исчисления

таможенных платежей (пошлин,

таможенных сборов, акцизов, НДС).

Является базой для целей валютного

контроля и иных методов таможенноготарифного регулирования. Также она

используется для целей ведения

статистики внешней торговли и для

статистики взаимной торговли внутри

Евразийского экономического союза.

3.

Когда определяетсятаможенная стоимость

Таможенная стоимость товаров должна быть определена

во всех случаях декларирования товаров, для которых

установлены таможенные пошлины и налоги,

исчисляемые исходя из их таможенной стоимости.

Таможенная стоимость товаров не определяется при по

мещении товаров под таможенные процедуры:

• таможенного транзита,

• таможенного склада,

• уничтожения,

• отказа в пользу государства,

• специальную таможенную процедуру.

Таможенная стоимость не определяется при вывозе

товаров, не облагаемых вывозными таможенными

пошлинами.

4.

Кто и как определяеттаможенную стоимость

Таможенная стоимость определяется декларантом

товаров.

Таможенная стоимость и сведения для её определения

должны основываться на достоверной

и документально подтвержденной информации. Если

декларант использовал произвольную информацию

и заявил фиктивную таможенную стоимость товаров,

то в таком случае наступает административная

ответственность (глава 16 КоАП РФ «Нарушения

в области таможенного дела»).

Таможенная стоимость товаров всегда

рассчитывается и заявляется в рублях.

Для расчета таможенной стоимости берётся курс

валюты, установленный ЦБ на день подачи ДТ.

5.

Кто и как определяеттаможенную стоимость

Таможенная стоимость товаров, вывозимых с таможенной территории Союза,

определяется в соответствии с законодательством о таможенном

регулировании государства-члена, таможенному органу которого

осуществляется таможенное декларирование товаров.

Правительство Российской Федерации устанавливает порядок определения

таможенной стоимости товаров, вывозимых из Российской Федерации.

Таможенная стоимость товаров, ввозимых в Российскую Федерацию,

заявляется декларантом при декларировании товаров в порядке,

устанавливаемом Евразийской экономической комиссией

Существует шесть методов для определения таможенной стоимости (МОС):

Метод по стоимости сделки с ввозимыми товарами (метод 1)

Метод по стоимости сделки с идентичными товарами (метод 2)

Метод по стоимости сделки с однородными товарами (метод 3)

Метод вычитания (метод 4)

Метод сложения (метод 5)

Резервный метод (метод 6)

6.

Методпо стоимости

сделки

с ввозимыми

товарами

(метод 1)

Этот метод является основным. В таком случае

таможенная стоимость определяется по стоимости

сделки, которая подлежит уплате или уже

фактически уплачена при пересечении грузом

российской границы. Таможенная стоимость товара

также формируется из затрат на страхование,

лицензирование, транспортировку груза и прочие

затраты, которые понес декларант до пересечения

границы РФ.

1 метод – Решение Коллегии Евразийской

экономической комиссии от 20.12.2012 N 283 "О

применении метода определения таможенной

стоимости товаров по стоимости сделки с

ввозимыми товарами (метод 1)".

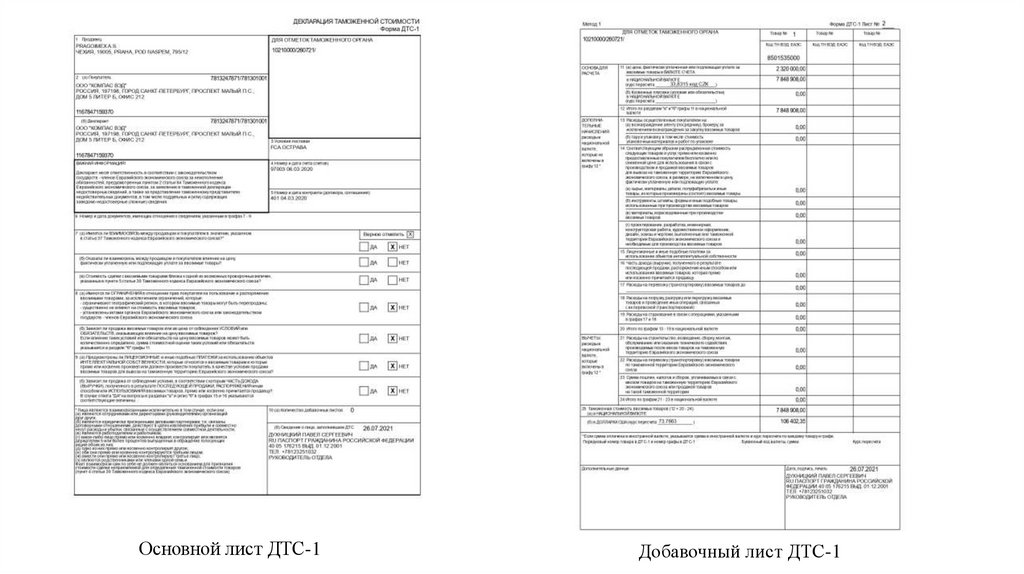

При использовании первого метода определения

таможенной стоимости в таможенный орган

подается декларация таможенной стоимости ДТС1, пример такой декларации представлен на

рисунке.

7.

Основной лист ДТС-1Добавочный лист ДТС-1

8.

Методпо стоимости

сделки

с ввозимыми

товарами

(метод 1)

Для правильного использования первого метода

необходимо определить, что именно входит в инвойсную

цену товара с учетом условий поставки по Инкотермс и

иных положений контракта, описывающих обязанности

продавца и покупателя.

Метод определения таможенной стоимости по цене

сделки имеет ряд ограничений и не может применяться,

если:

• Отсутствует сделка купли-продажи товаров;

• Продавец и покупатель являются взаимосвязанными

лицами;

• Цена товара зависит от условия, оценить влияние

которых невозможно и т.п.

Если условия применения метода 1 не выполняются,

то для определения таможенной стоимости

последовательно используются методы 2 — 6. Декларант

имеет право выбрать очередность применения указанных

МОС при определении таможенной стоимости ввозимых

товаров.

9.

Метод применяется в том случае, когда нельзяиспользовать основной метод. Таможенная стоимость в

таком случае формируется по стоимости сделки с

идентичными товарами. Этот метод используется, если

товары:

Метод

по стоимости

сделки

с идентичными

товарами

(метод 2)

• предназначены для реализации или использования на

территории России;

• были ввезены на территорию России вместе с

оцениваемыми товарами или максимум за 90 дней до

их ввоза;

• были ввезены в РФ на тех же коммерческих условиях

и/или приблизительно в таком же количестве. Если

товар ввозился на других коммерческих условиях, то в

таком случае декларанту необходимо провести

корректировку его цены и документально подтвердить

инспектору таможенной службы ее обоснованность.

Если же при применении данного метода определения

таможенной стоимости товара выявляется более одной

цены сделки по идентичным товарам, в таком случае за

основу берется самая маленькая среди них.

2 метод – Решение Коллегии Евразийской экономической

комиссии от 30.10.2012 N 202 "О применении методов

определения таможенной стоимости товаров по

стоимости сделки с идентичными товарами (метод 2) и по

стоимости сделки с однородными товарами (метод 3)".

10.

Методпо стоимости

сделки

с однородными

товарами

(метод 3)

• Применение этого метода формально не

отличается от предыдущего, за

исключением понятия «однородные

товары». Стоит сказать, что однородные

товары не являются полностью

идентичными, но зато они обладают

схожими характеристиками и могут

состоять из схожих компонентов. Все это

позволяет однородным товарам выполнять

схожие с оцениваемыми товарами функции.

3 метод – Решение Коллегии Евразийской

экономической комиссии от 30.10.2012 N 202

"О применении методов определения

таможенной стоимости товаров по стоимости

сделки с идентичными товарами (метод 2) и

по стоимости сделки с однородными товарами

(метод 3)".

11.

Методвычитания

(метод 4)

• Этот метод базируется на стоимости, по

которой ввозимые однородные или

идентичные товары были реализованы

наибольшей партией на территории России

в неизменном состоянии. Из цены товара в

таком случае вычитаются затраты, которые

характерны исключительно для внутреннего

рынка товаров и не должны включаться в

таможенную стоимость: пошлины, расходы

на транспортировку и прочие.

4 метод – Решение Коллегии Евразийской

экономической комиссии от 13.11.2012 N 214

"О применении метода вычитания (метод 4)

при определении таможенной стоимости

товаров"

12.

Методсложения

(метод 5)

• Данный метод оценки таможенной

стоимости ввозимого на территорию России

товара основан прежде всего на основе

издержек их производства, к которым

следует прибавить сумму прибыли и

расходов, которые характерны для продажи

оцениваемых товаров.

5 метод – Решение Коллегии Евразийской

экономической комиссии от 12.12.2012 N 273

"О применении метода сложения (метод 5)

при определении таможенной стоимости

товаров" (вместе с "Правилами применения

метода сложения (метод 5) при определении

таможенной стоимости товаров".

13.

• Данный метод применяется лишь в случае, когдатаможенная стоимость не может быть определена ни

по одному из способов, перечисленных ранее. Он

основывается исключительно на экспертных оценках и

расчетах. Для формирования экспертной оценки в

таком случае используется стоимость товара, которая

основана на ценах, по которым ввезенные на

территорию России товары продаются при обычном

ходе торговли, а также в условиях большой

конкуренции.

Резервный

метод (метод 6)

• Когда основной метод определения таможенной

стоимости не может быть применен, последовательно

используется каждый из вышеперечисленных методов.

Следующий метод применяется лишь в том случае,

если предыдущий способ определения таможенной

стоимости не может быть использован. Методы

сложения и вычитания стоимости товаров могут

меняться местами.

6 метод – Решение Коллегии Евразийской экономической

комиссии от 06.08.2019 N 138 "О применении резервного

метода (метод 6) при определении таможенной стоимости

товаров".

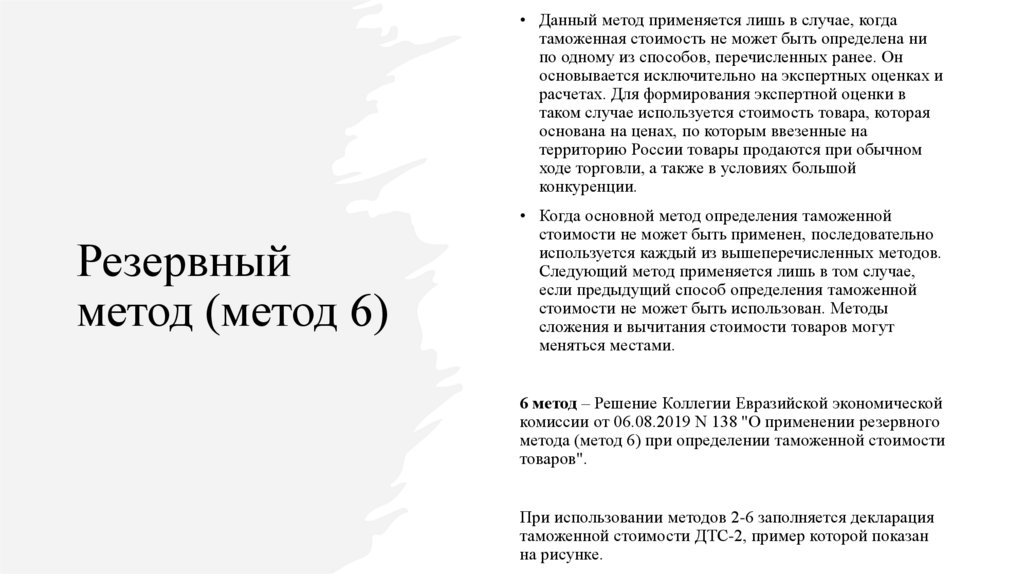

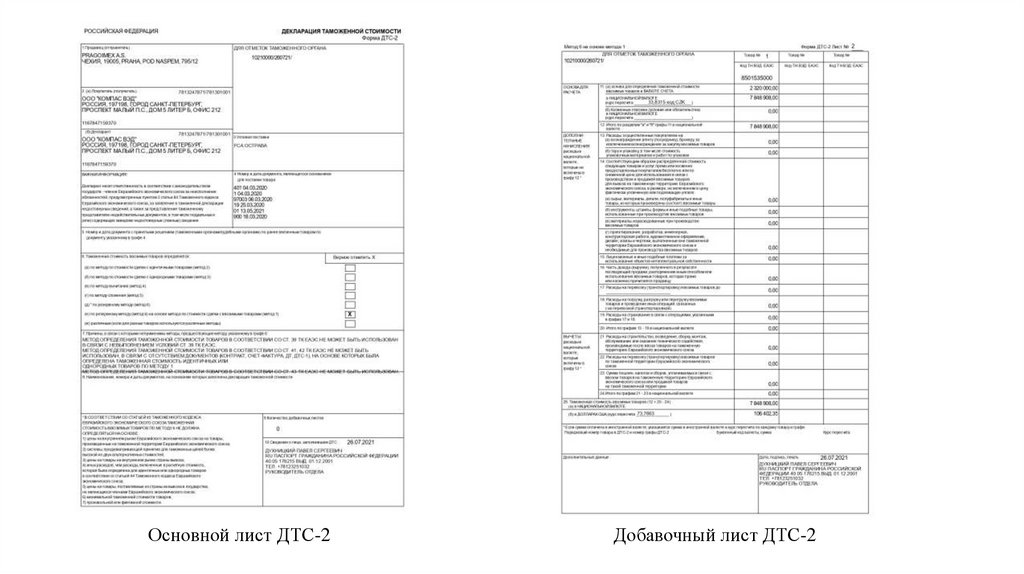

При использовании методов 2-6 заполняется декларация

таможенной стоимости ДТС-2, пример которой показан

на рисунке.

14.

Основной лист ДТС-2Добавочный лист ДТС-2

15.

Независимо от используемого метода расчета таможеннойстоимости, заявленные в таможенные органы сведения

необходимо документально подтвердить. Пакет

предоставляемых документов будет зависеть от

особенностей сделки и специфики самих товаров.

В большинстве случаев, в качестве подтверждающих

документов используются:

• Контракт и дополнения, приложения к контракту

• Инвойс и/или проформа-инвойс

• Договор перевозки, дополнительные соглашения, заявка

на перевозку

• Платежные документы (SWIFT, распоряжение на

перевод и т.д.)

• Транспортный документ (CMR, накладная СМГС,

коносамент, авианакладная)

• Техническое описание товаров

• Письмо о не страховании товаров или страховой полис

• Различные пояснения (о разбивке транспортных

расходов, о соотношении веса нетто и веса брутто, и

т.д.)

law

law