Similar presentations:

Федеральные налоги

1.

НАЛОГИ И НАЛОГООБЛОЖЕНИЕТема 5.

Федеральные налоги

2.

Федеральные налогиАкцизы

Налог на добавленную стоимость (НДС)

Налог на прибыль организаций

Налог на доходы физических лиц (НДФЛ)

3.

2. Налог на добавленную стоимость4.

НДСНДС — это косвенный налог. Исчисление

производится продавцом при реализации

товаров (работ, услуг, имущественных прав)

покупателю.

НДС - форма изъятия в бюджет части

добавленной стоимости, создаваемой на

всех стадиях производства и обращения

товаров (работ и услуг) и представляющая

собой

разницу

между

стоимостью

реализованных товаров (работ и услуг) и

материальными расходами, относимыми на

издержки производства и обращения

5.

Регламентирующий документНалоговый кодекс РФ:

21 глава НК РФ «Налог на добавленную

стоимость»

6.

Налогоплательщиками НДСявляются:

организации

индивидуальные предприниматели;

лица,

признаваемые

налогоплательщиками

в

связи

с

перемещением

товаров

через

таможенную границу Таможенного союза.

7.

Налогоплательщиками НДСявляются:

Условно всех налогоплательщиков НДС можно

разделить на две группы:

налогоплательщики «внутреннего» НДС,

т.е. НДС, уплачиваемого при реализации

товаров (работ, услуг) на территории РФ

налогоплательщики «ввозного» НДС,

т.е. НДС, уплачиваемого при ввозе товаров на

территорию РФ

8.

Не являются налогоплательщикамиНДС:

Индивидуальные предприниматели и организации, перешедшие на

специальные режимы налогообложения;

применяющие упрощенную систему налогообложения (УСН);

применяющие патентную систему налогообложения;

освобожденные от исполнения обязанностей плательщика НДС в

соответствии со ст. 145 НК РФ;

участники проекта «Сколково» ( ст. 145.1 НК РФ).

9.

НДС уплачивается вобщеустановленном порядке

при ввозе товаров на территорию Российской Федерации

при выставлении покупателю счета-фактуры с выделением

суммы налога

10.

Освобождение по НДСНормами налогового законодательства

предусмотрено право налогоплательщиков на

освобождение от уплаты НДС в случае, если за

три предшествующих последовательных

календарных месяца сумма выручки от

реализации товаров (работ, услуг) без учета

налога не превысила в совокупности 2 млн руб.

(п. 1 ст. 145 Налогового кодекса)

11.

Освобождение по НДСПредоставляется на основании:

Заявления налогоплательщика

Документов, подтверждающих освобождение от НДС

12.

При нарушении указанных условийЛицо автоматически становиться налогоплательщиком НДС с месяца

в котором:

-

Выручка за 3 предшествующих последовательных календарных месяца

в совокупности превысила 2 000 000 руб.

-

Организация (ИП) занимается реализацией подакцизной продукции

-

Организация (ИП)

территорию РФ

занимается

ввозом

товаров

на

таможенную

13.

Объектом обложения НДСпризнается :

реализация товаров (работ, услуг) на территории РФ

передача на территории Российской Федерации товаров

(выполнение работ, оказание услуг) для собственных нужд,

расходы на которые не принимаются к вычету (в том числе

через амортизационные отчисления) при исчислении налога

на прибыль организаций;

выполнение строительно-монтажных работ для собственного

потребления

ввоз товаров на территорию Российской Федерации и иные

территории, находящиеся под ее юрисдикцией

передача товаров (работ, услуг) для собственных нужд,

расходы по которым не принимаются к вычету при исчислении

налога на прибыль организаций.

14.

Не признаются объектомналогообложения НДС:

передача на безвозмездной основе жилых домов,

детских садов, клубов, санаториев и других объектов

социально-культурного

и

жилищно-коммунального

назначения, дорог, электрических сетей, подстанций,

газовых сетей, водозаборных сооружений и других

подобных объектов органам государственной власти;

передача имущества государственных и муниципальных

предприятий, выкупаемого в порядке приватизации;

операции по реализации земельных участков.

https://www.consultant.ru/document/cons_doc_LAW_28165/

08c2f3c592f23af58538e4378ae625a583418fb0/

15.

Местом реализации работ(услуг) признается территория

РФ, если:

работы (услуги) связаны непосредственно с недвижимым имуществом

на территории РФ

работы (услуги) связаны непосредственно с движимым имуществом

на территории РФ

услуги фактически оказываются на территории РФ в сфере культуры,

искусства, образования, туризма, отдыха и спорта

покупатель работ (услуг) осуществляет деятельность на территории РФ

16.

Не облагается НДСI

вне

зависимости

налогоплательщика:

от

желания

услуги внутригородского и пригородного

общественного транспорта

реализация медицинских товаров (очки

для зрения, линзы для зрения, оправа для

очков, протезно-ортопедические изделия)

медицинские услуги

косметических

за

исключением

17.

медицинские услуги гарантированныеполюсом обязательного медицинского

страхования

продукция

школьных,

больничных столовых

студенческих,

услуги

организаций

культуры

основному виду деятельности

реализация

назначения

другие

предметов

по

религиозного

18.

II Можно отказаться от освобождения по НДС(на основании заявления):

услуги банков (за исключением инкассации)

услуги страховщиков

услуги адвокатов

реализация

продукции

художественных промыслов

другие

народных

19.

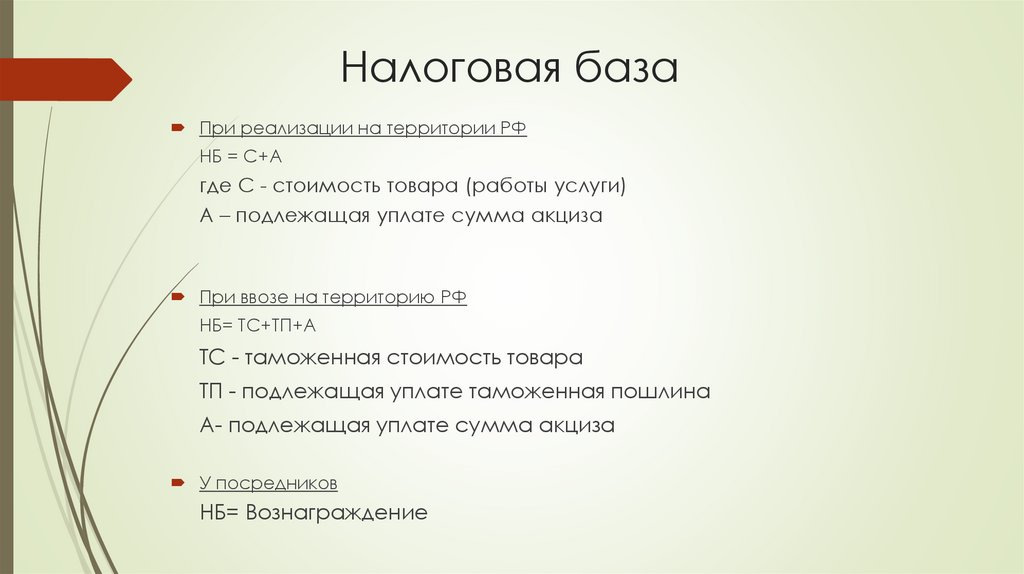

Налоговая базаПри реализации на территории РФ

НБ = С+А

где С - стоимость товара (работы услуги)

А – подлежащая уплате сумма акциза

При ввозе на территорию РФ

НБ= ТС+ТП+А

ТС - таможенная стоимость товара

ТП - подлежащая уплате таможенная пошлина

А- подлежащая уплате сумма акциза

У посредников

НБ= Вознаграждение

20.

Общие принципы формированияналоговой базы по НДС

налоговая база формируется отдельно для исчисления налога по

разным ставкам

налоговая база определяется суммарно по всем операциям при

применении одной ставки

выручка включает все доходы (в денежной и натуральной форме),

полученные

от

реализации

товаров

(работ,

услуг)

и

имущественных прав

налоговая база определяется только в рублях

21.

Налоговый периодКвартал

Общая сумма НДС исчисляется по итогам каждого

налогового периода применительно ко всем операциям,

относящимся к соответствующему налоговому периоду

22.

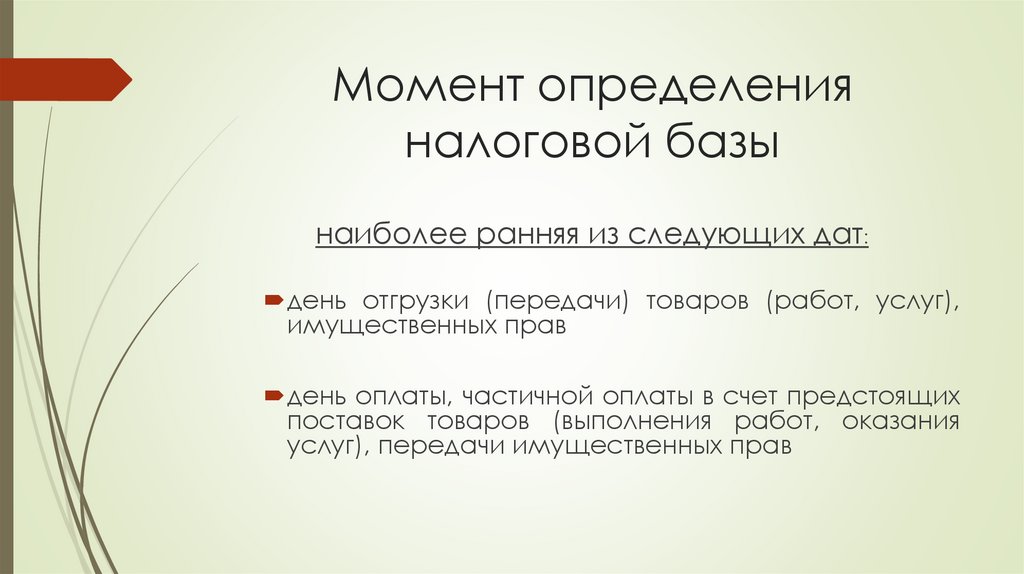

Момент определенияналоговой базы

наиболее ранняя из следующих дат:

день отгрузки (передачи) товаров (работ, услуг),

имущественных прав

день оплаты, частичной оплаты в счет предстоящих

поставок товаров (выполнения работ, оказания

услуг), передачи имущественных прав

23.

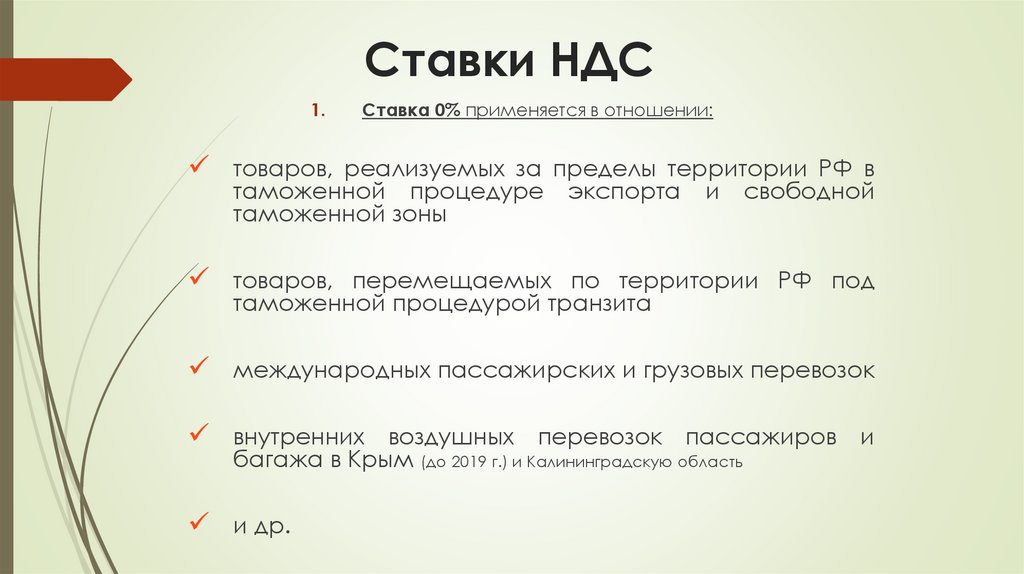

Ставки НДС1.

Ставка 0% применяется в отношении:

товаров, реализуемых за пределы территории РФ в

таможенной процедуре

таможенной зоны

экспорта

и

свободной

товаров, перемещаемых по территории РФ под

таможенной процедурой транзита

международных пассажирских и грузовых перевозок

внутренних воздушных перевозок пассажиров и

багажа в Крым (до 2019 г.) и Калининградскую область

и др.

24.

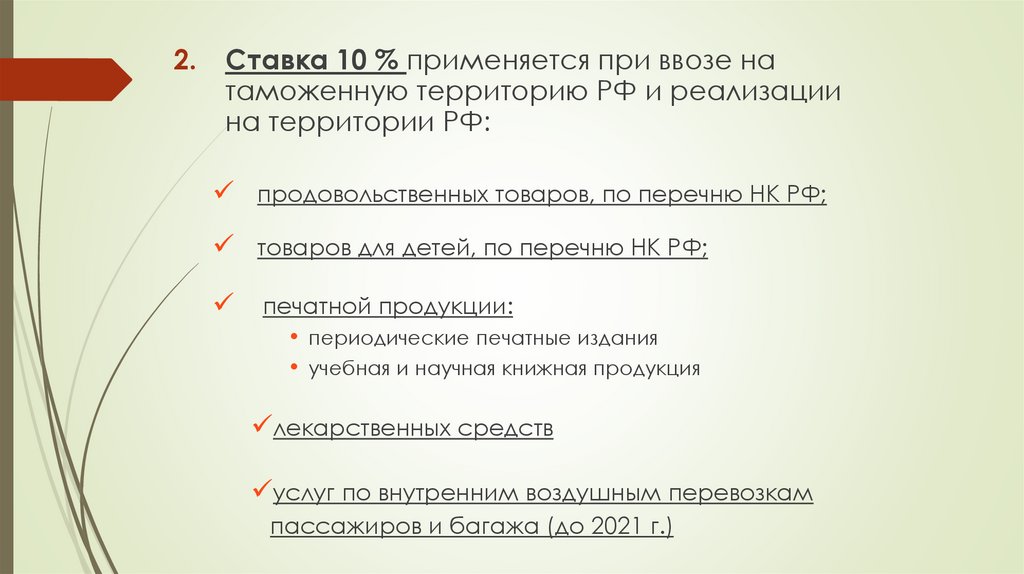

2.Ставка 10 % применяется при ввозе на

таможенную территорию РФ и реализации

на территории РФ:

продовольственных товаров, по перечню НК РФ;

товаров для детей, по перечню НК РФ;

печатной продукции:

• периодические печатные издания

• учебная и научная книжная продукция

лекарственных средств

услуг по внутренним воздушным перевозкам

пассажиров и багажа (до 2021 г.)

25.

3. Ставка20 % используется в отношении

всех остальных товаров (работ, услуг).

Это стандартная ставка НДС

Которой облагается большинство

реализуемых в государстве

товаров,

работ

и

услуг

26.

Если сумма НДС должнаопределяться расчетным путем:

При расчете НДС налоговым агентом:

по товарам, облагаемым по ставке 10%, 10%/ 110 %;

по товарам, которые облагаются по ставке

20%, - 20%/ 120 %.

27.

Порядок исчисления налога надобавленную стоимость

НДС = НБ* нс

где

НДС – сумма налога на добавленную

стоимость

НБ - налоговая база

нс – налоговая ставка

28.

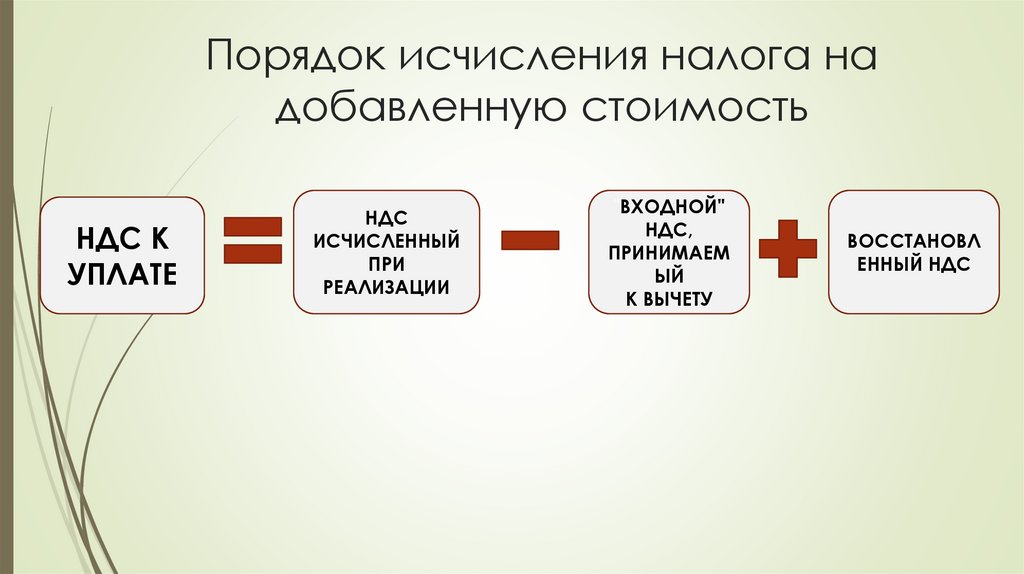

Порядок исчисления налога надобавленную стоимость

НДС К

УПЛАТЕ

НДС

ИСЧИСЛЕННЫЙ

ПРИ

РЕАЛИЗАЦИИ

"ВХОДНОЙ"

НДС,

ПРИНИМАЕМ

ЫЙ

К ВЫЧЕТУ

ВОССТАНОВЛ

ЕННЫЙ НДС

29.

Сумма НДСпредъявляемая

продавцом покупателю

Продавец обязан предъявить к оплате покупателю (т.р.у.)

сумму НДС

В расчетных документах, первичных учетных документах и

счетах-фактурах сумма НДС выделяется отдельной

строкой

30.

Счет - фактураоснование для применения налогового

вычета по НДС

документ,

на

основании

которого

налоговые органы осуществляют контроль

за

облагаемым

оборотом

и

за

правильностью исчисления НДС

должен быть выставлен покупателю

31.

Налоговые вычетыНалогоплательщик

имеет

право

уменьшить сумму НДС, исчисленную

исходя из рассчитанной им налоговой

базы, на налоговые вычеты. Вычетам

подлежат суммы налога:

предъявленные

налогоплательщику при

приобретение товаров (работ, услуг) в РФ

уплаченные

налогоплательщиком

ввозе товаров на территорию РФ

при

32.

Условия получения Налоговых вычетов поНДС (должны выполняться единовременно)

товары (работы, услуги) приобретены для осуществления операций,

облагаемых НДС или перепродажи

отражены по счетам бухгалтерского учета

поставщик выставил счет-фактуру, оформленную в соответствии с

требованиями ст. 169 «Счет-фактура» НК РФ

33.

Сумма НДС к уплате в бюджетНДС у = НДС-НВ

где:

НДСу – сумма НДС подлежащая уплате в бюджет

НДС – исчисленная сумма НДС

НВ – сумма налоговых вычетов по НДС

34.

Порядок и сроки уплаты НДСравными долями в течение трех

месяцев, следующих за истекшим

налоговым периодом

не позднее 25-го числа каждого месяца

35.

Налоговая декларация по НДСпредставляется не позднее 25-го числа месяца,

следующего за истекшим налоговым периодом

только в электронной форме

36.

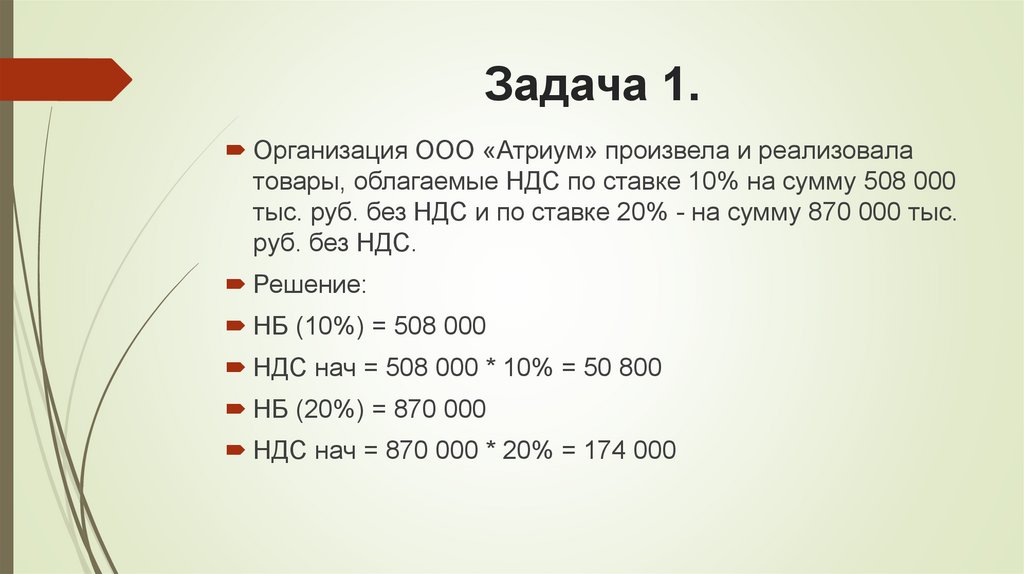

Задача 1.Организация ООО «Атриум» произвела

и реализовала товары, облагаемые

НДС по ставке 10% на сумму 508 000

тыс. руб. без НДС и по ставке 20% - на

сумму 870 000 тыс. руб. без НДС.

37.

Задача 1.Организация ООО «Атриум» произвела и реализовала

товары, облагаемые НДС по ставке 10% на сумму 508 000

тыс. руб. без НДС и по ставке 20% - на сумму 870 000 тыс.

руб. без НДС.

Решение:

НБ (10%) = 508 000

НДС нач = 508 000 * 10% = 50 800

НБ (20%) = 870 000

НДС нач = 870 000 * 20% = 174 000

38.

Задача 2.Организация ООО «Атриум» передала в

уставной капитал организации ООО

«Гамма» основное средство,

первоначальная стоимость которого 550

тыс. руб., в т.ч. НДС -20%, сумма

начисленной амортизации на момент

передачи – 100 тыс. руб.

39.

Задача 2.Решение: Первоначальная стоимость = 550 000 (С НДС). Когда ОС

было приобретено, мы приняли НДС к вычету в сумме= 550 000 *

20/120 = 91 667руб.

На 01 счете стоимость ОС (без НДС) = 550 000 – 550 000 * 20/120

Согласно пп.1 п.3 ст. 170 НК РФ, передача ОС в качестве вклада в УК

подлежит восстановлению в размере суммы, пропорциональной

остаточной стоимости без учета переоценки – 458 333 руб.

На 02 счете начисленная амортизация – 100 000 руб.

Остаточная стоимость = 458 333 – 100 000 =358 333

Пропорция = 358 333 / 458 000 = 0,78 = 78%

НДС восстановленный = 91 667 * 0,78 = 71 500

40.

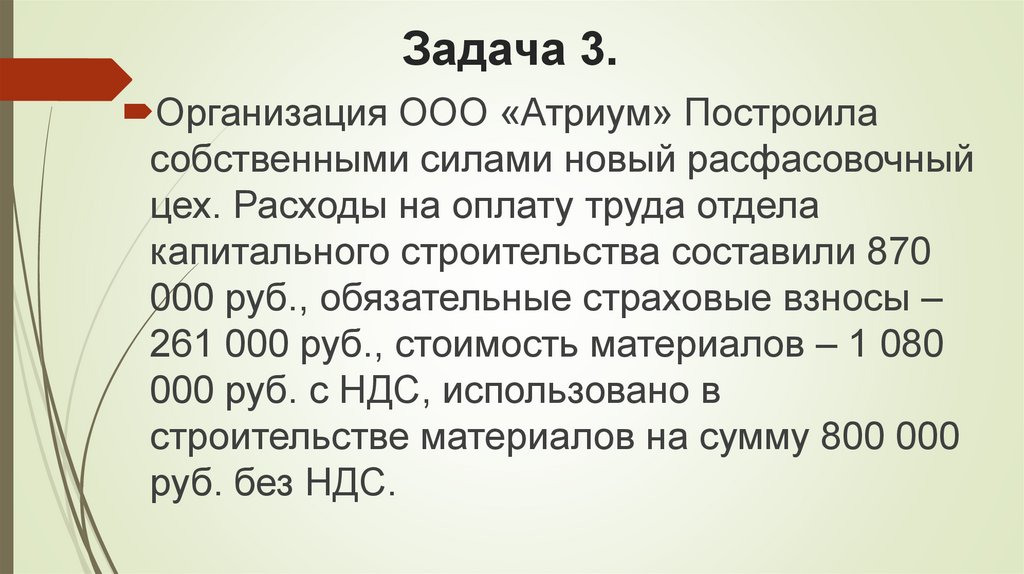

Задача 3.Организация ООО «Атриум» Построила

собственными силами новый расфасовочный

цех. Расходы на оплату труда отдела

капитального строительства составили 870

000 руб., обязательные страховые взносы –

261 000 руб., стоимость материалов – 1 080

000 руб. с НДС, использовано в

строительстве материалов на сумму 800 000

руб. без НДС.

41.

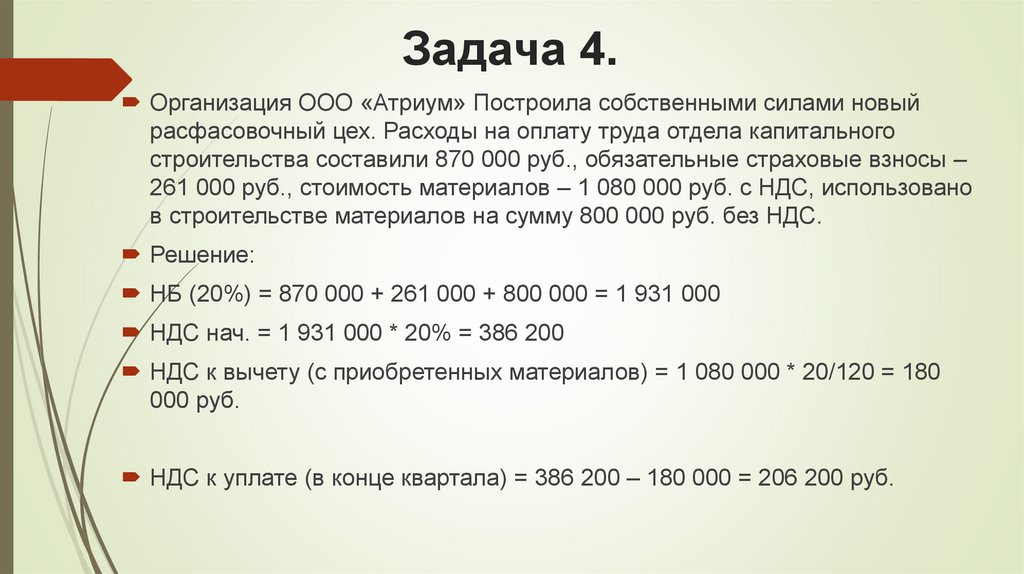

Задача 4.Организация ООО «Атриум» Построила собственными силами новый

расфасовочный цех. Расходы на оплату труда отдела капитального

строительства составили 870 000 руб., обязательные страховые взносы –

261 000 руб., стоимость материалов – 1 080 000 руб. с НДС, использовано

в строительстве материалов на сумму 800 000 руб. без НДС.

Решение:

НБ (20%) = 870 000 + 261 000 + 800 000 = 1 931 000

НДС нач. = 1 931 000 * 20% = 386 200

НДС к вычету (с приобретенных материалов) = 1 080 000 * 20/120 = 180

000 руб.

НДС к уплате (в конце квартала) = 386 200 – 180 000 = 206 200 руб.

finance

finance