Similar presentations:

Rachunkowość finansowa

1.

RACHUNKOWOŚĆRACHUNKOWOŚĆ FINANSOWA

2.

II. RACHUNKOWOŚĆ FINANSOWAI. PRAWO BILANSOWE W POLSCE

Źródłami prawa bilansowego w Polsce są:

1. Ustawa o rachunkowości z 29 września 1994 roku.

2. Krajowe standardy rachunkowości – KSR.

3. Międzynarodowe standardy rachunkowości – MSR.

W Polsce podstawowym źródłem prawa bilansowego jest Ustawa o

rachunkowości.

Kto podlega przepisom ustawy? Mówi o tym art. 2 pkt 1 zawarty w rozdziale I –

Przepisy ogólne.

3.

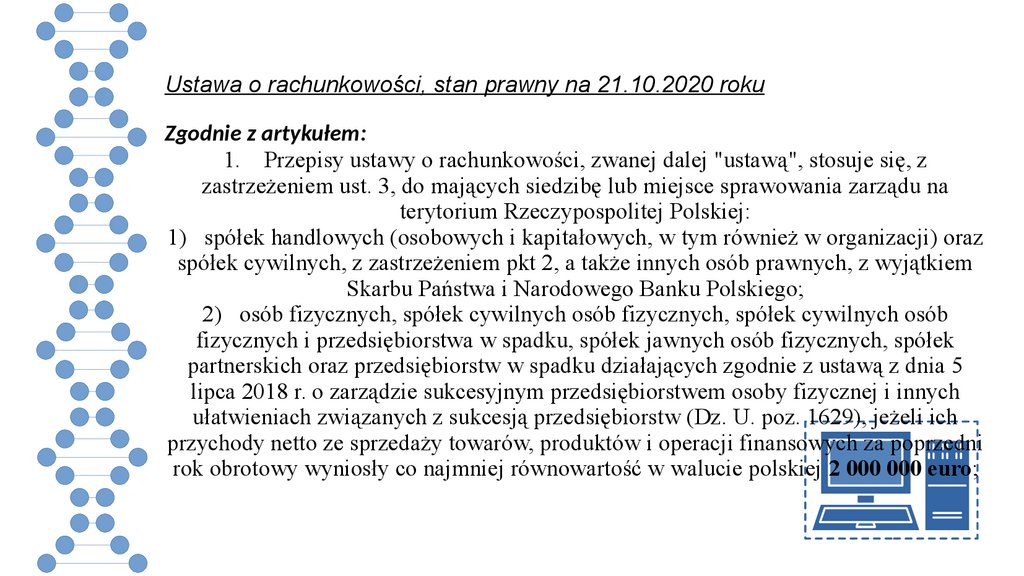

Ustawa o rachunkowości, stan prawny na 21.10.2020 rokuZgodnie z artykułem:

1. Przepisy ustawy o rachunkowości, zwanej dalej "ustawą", stosuje się, z

zastrzeżeniem ust. 3, do mających siedzibę lub miejsce sprawowania zarządu na

terytorium Rzeczypospolitej Polskiej:

1) spółek handlowych (osobowych i kapitałowych, w tym również w organizacji) oraz

spółek cywilnych, z zastrzeżeniem pkt 2, a także innych osób prawnych, z wyjątkiem

Skarbu Państwa i Narodowego Banku Polskiego;

2) osób fizycznych, spółek cywilnych osób fizycznych, spółek cywilnych osób

fizycznych i przedsiębiorstwa w spadku, spółek jawnych osób fizycznych, spółek

partnerskich oraz przedsiębiorstw w spadku działających zgodnie z ustawą z dnia 5

lipca 2018 r. o zarządzie sukcesyjnym przedsiębiorstwem osoby fizycznej i innych

ułatwieniach związanych z sukcesją przedsiębiorstw (Dz. U. poz. 1629), jeżeli ich

przychody netto ze sprzedaży towarów, produktów i operacji finansowych za poprzedni

rok obrotowy wyniosły co najmniej równowartość w walucie polskiej 2 000 000 euro;

4.

2a) przedsiębiorstw w spadku działających zgodnie z ustawą z dnia 5 lipca 2018 r. ozarządzie sukcesyjnym przedsiębiorstwem osoby fizycznej i innych ułatwieniach

związanych z sukcesją przedsiębiorstw, jeżeli na dzień poprzedzający dzień otwarcia

spadku prowadzone były księgi rachunkowe;

3) jednostek organizacyjnych działających na podstawie Prawa bankowego, przepisów

o obrocie papierami wartościowymi, przepisów o funduszach inwestycyjnych i

zarządzaniu alternatywnymi funduszami inwestycyjnymi, przepisów o działalności

ubezpieczeniowej i reasekuracyjnej, przepisów o spółdzielczych kasach

oszczędnościowo-kredytowych lub przepisów o organizacji i funkcjonowaniu funduszy

emerytalnych, bez względu na wielkość przychodów;

4) gmin, powiatów, województw i ich związków, a także:

a) państwowych, gminnych, powiatowych i wojewódzkich jednostek budżetowych,

b) gminnych, powiatowych i wojewódzkich zakładów budżetowych;

c) (uchylona)

5) jednostek organizacyjnych niemających osobowości prawnej, z wyjątkiem spółek, o

których mowa w pkt 1 i 2;

5.

6)oddziałów i przedstawicielstw przedsiębiorców zagranicznych w rozumieniu przepisów ustawy z dnia

6 marca 2018 r. o zasadach uczestnictwa przedsiębiorców zagranicznych i innych osób zagranicznych w

obrocie gospodarczym na terytorium Rzeczypospolitej Polskiej (Dz. U. poz. 649 i 1293);

7) jednostek niewymienionych w pkt 1-6, jeżeli otrzymują one na realizację zadań zleconych dotacje lub

subwencje z budżetu państwa, budżetów jednostek samorządu terytorialnego lub funduszów celowych od początku roku obrotowego, w którym dotacje lub subwencje zostały im przyznane.

2. Osoby fizyczne, spółki cywilne osób fizycznych, spółki cywilne osób fizycznych i przedsiębiorstwa

w spadku, spółki jawne osób fizycznych, spółki partnerskie oraz przedsiębiorstwa w spadku działające

zgodnie z ustawą z dnia 5 lipca 2018 r. o zarządzie sukcesyjnym przedsiębiorstwem osoby fizycznej i

innych ułatwieniach związanych z sukcesją przedsiębiorstw mogą stosować zasady rachunkowości

określone ustawą również od początku następnego roku obrotowego, jeżeli ich przychody netto ze

sprzedaży towarów, produktów i operacji finansowych za poprzedni rok obrotowy są niższe niż

równowartość w walucie polskiej 2 000 000 euro. W tym przypadku osoby te lub wspólnicy przed

rozpoczęciem roku obrotowego są obowiązani, o ile odrębne przepisy nie stanowią inaczej, do

zawiadomienia o tym urzędu skarbowego, właściwego w sprawach opodatkowania podatkiem

dochodowym. Osoby fizyczne lub wspólnicy spółek cywilnych osób fizycznych mogą złożyć

zawiadomienie na podstawie ustawy z dnia 6 marca 2018 r. o Centralnej Ewidencji i Informacji o

Działalności Gospodarczej i Punkcie Informacji dla Przedsiębiorcy (Dz. U. poz. 647, 1544, 1629 i 2244

oraz z 2019 r. poz. 60).

2a. Do spółek jawnych osób fizycznych oraz spółek partnerskich, których przychody netto ze sprzedaży

towarów, produktów i operacji finansowych za poprzedni rok obrotowy wyniosły mniej niż

równowartość w walucie polskiej 2 000 000 euro i które nie stosują zasad rachunkowości określonych

ustawą na podstawie ust. 2, stosuje się art. 70a oświadczenie o braku obowiązków w zakresie rocznego

sprawozdania finansowego.

6.

2b. Przepisy ustawy stosuje się również, bez względu na wielkość przychodów, doalternatywnych spółek inwestycyjnych w rozumieniu przepisów o funduszach inwestycyjnych i

zarządzaniu alternatywnymi funduszami inwestycyjnymi, w tym uprawnionych do posługiwania

się nazwą EuVECA albo EuSEF.

3. Jednostki sporządzające sprawozdania finansowe zgodnie z Międzynarodowymi Standardami

Rachunkowości, Międzynarodowymi Standardami Sprawozdawczości Finansowej oraz

związanymi z nimi interpretacjami ogłoszonymi w formie rozporządzeń Komisji Europejskiej,

zwanymi dalej "MSR", stosują przepisy ustawy oraz przepisy wykonawcze wydane na jej

podstawie, w zakresie nieuregulowanym przez MSR.

4. Kościelne osoby prawne nieprowadzące działalności gospodarczej prowadzą rachunkowość

zgodnie z przepisami wewnętrznymi tych osób.

5. Jednostki, o których mowa w art. 10a warunki prowadzenia uproszczonej ewidencji

przychodów i kosztów ust. 1 ustawy z dnia 24 kwietnia 2003 r. o działalności pożytku publicznego i

o wolontariacie (Dz. U. z 2018 r. poz. 450, 650, 723 i 1365 oraz z 2019 r. poz. 37), mogą

prowadzić uproszczoną ewidencję przychodów i kosztów na zasadach i warunkach określonych w

tej ustawie.

6. Koła gospodyń wiejskich działające na podstawie ustawy z dnia 9 listopada 2018 r. o kołach

gospodyń wiejskich (Dz. U. poz. 2212) mogą prowadzić uproszczoną ewidencję przychodów i

kosztów na zasadach i warunkach określonych w tej ustawie.

7.

II. POLITYKA RACHUNKOWOŚCI1. Wprowadzenie

Rachunkowość finansowa jednostki obejmuje:

1) przyjęte zasady (politykę) rachunkowości,

2) prowadzenie ksiąg rachunkowych, ujmujących zapisy zdarzeń w porządku

chronologicznym i systematycznym,

3) okresowe ustalanie lub sprawdzanie drogą inwentaryzacji rzeczywistego

stanu aktywów i pasywów,

4) wycenę aktywów i pasywów,

5) ustalanie wyniku finansowego,

6) sporządzanie sprawozdań finansowych,

7) przechowywanie dowodów księgowych oraz pozostałej dokumentacji

przewidzianej ustawą,

8) poddanie badaniu, składanie do właściwego rejestru sądowego,

udostępnianie i ogłaszanie sprawozdań finansowych w przypadkach

przewidzianych ustawą.

8.

Kierownik jednostki jest odpowiedzialny za wykonywanie obowiązków wzakresie rachunkowości określonych ustawą, w tym z tytułu nadzoru, również w

przypadku, gdy określone obowiązki w zakresie rachunkowości - z wyłączeniem

odpowiedzialności za przeprowadzenie inwentaryzacji w formie spisu z natury zostaną powierzone innej osobie lub przedsiębiorcy (prowadzącemu księgi

rachunkowe), za ich zgodą.

W sytuacji gdy kierownikiem jednostki jest organ wieloosobowy, a nie została

wskazana osoba odpowiedzialna, odpowiedzialność ponoszą wszyscy

członkowie tego organu.

Kierownik jednostki oraz członkowie rady nadzorczej lub innego organu

nadzorującego są zobowiązani do „zapewnienia, aby sprawozdanie

finansowe, skonsolidowane sprawozdanie finansowe, sprawozdanie z

działalności oraz sprawozdanie z działalności grupy kapitałowej spełniały

wymagania przewidziane w ustawie”.

Każda jednostka prowadząca księgi rachunkowe na mocy art. 4 ust. 1 ustawy o

rachunkowości jest zobowiązana sporządzić własną politykę rachunkowości.

9.

Co to jest Polityka rachunkowości?Polityka rachunkowości, to podstawowy dokument tzw. Biblia

jednostki prowadzącej księgę handlową. Jest to dokument zawierający

zbiór zasad stosowanych w systemie rachunkowości oraz informacji

charakteryzujących

dane

przedsiębiorstwo,

według

których

prowadzone są księgi rachunkowe. Wszystkie jednostki w celu

rzetelnego i jasnego przedstawienia sytuacji majątkowej i finansowej są

zobowiązane do stosowania przyjętych w tym dokumencie zasad

rachunkowości. Zawarte w Polityce rachunkowości reguły i zasady

powinny być zgodne z przepisami ustawy o rachunkowości.

Jednocześnie winny brać pod uwagę specyfikę działalności jednostki.

10.

11.

2. Rok obrotowy a rok podatkowy, okres sprawozdawczyCzy rok obrotowy i rok podatkowy to pojęcia tożsame, czy można mówić, że są

to synonimy?

Otóż, nie!

Powyższe pojęcia nie są synonimami i nie można zastępować jednego

określenia drugim.

Przede wszystkim ze względu na fakt, że każde z nich jest unormowane w

innym akcie prawnym

i mają odmienne znaczenia.

Zgodnie z Ustawą o rachunkowości (art.3 ust. 1ustawy) rok obrotowy

obejmuje rok kalendarzowy lub inny 12 miesięczny okres czasu, który

stosowany jest równocześnie do celów podatkowych.

Niezbędne w takim razie staje się ustalenie i umieszczenie w polityce

rachunkowości ram czasowych roku obrotowego oraz wchodzące w jego skład

okresy sprawozdawcze.

Jakkolwiek oba pojęcia tj. rok obrotowy i rok podatkowy podlegają regulacjom

zawartym w innych ustawach, rok obrotowy musi być określony przy

uwzględnieniu prawa podatkowego.

12.

Zgodnie z ustawą Ordynacja podatkowa, w art 11 określono, że„rokiem podatkowym jest rok kalendarzowy, chyba że ustawa

podatkowa stanowi inaczej.

Definicja roku podatkowego zawarta jest w art. 8 Ustawy o podatku

dochodowym od osób prawnych i mówi, że jest to okres roku kalendarzowego

lub 12 następujących po sobie miesięcy.

W działalności osób prawnych rok podatkowy praktycznie zawsze będzie się

pokrywał z rokiem obrotowym, natomiast u osób fizycznych nie ma

możliwości przyjęcia dowolnego okresu i zawsze będzie to rok kalendarzowy.

Różnice i podobieństwa roku obrotowego i roku podatkowego

prezentuje tabela.

13.

Pojęcie okresu sprawozdawczego (accounting period) zostało zdefiniowane wustawie o rachunkowości z dnia 29 września 1994 r., w art. 3 ust. 1, pkt 8.

Zgodnie z tą definicją jest to „okres, za który sporządza się sprawozdanie

finansowe w trybie przewidzianym ustawą lub inne sprawozdania sporządzane

na podstawie ksiąg rachunkowych”.

Najkrótszym okresem sprawozdawczym jest miesiąc. Jednostki indywidualnie

określają okresy sprawozdawcze i w polityce rachunkowości zawierają

informacje na temat tych okresów a co za tym idzie częstotliwości

sporządzania sprawozdań finansowych. Mogą to być sprawozdania

miesięczne, kwartalne czy półroczne. Zgodnie z przepisami prawa

bilansowego każda jednostka zobowiązana jest do sporządzenia przynajmniej

rocznego sprawozdania finansowego i wówczas mówimy o roku obrotowym,

który staje się tożsamy z okresem sprawozdawczym..

14.

III. ZASADY RACHUNKOWOŚCIZasady rachunkowości jest to zbiór reguł, procedur i norm dotyczących prowadzenia ksiąg

rachunkowych, sprawozdawczości finansowej i ich prezentacji. Stosowanie tych zasad ma

dostarczyć rzetelne i wiarygodne informacje na temat sytuacji majątkowej, finansowej i

ekonomicznej jednostki. W polskim prawie bilansowym część zasad została

znormatyzowana i zawarta w rozdziale I Ustawy o rachunkowości. Zasady jakie w swoim

systemie rachunkowości stosuje jednostka zawarte powinny być w polityce rachunkowości.

Zasady rachunkowości można podzielić na trzy grupy:

1. Zasady uniwersalne:

a) podwójnego zapisu – dotyczy księgowania operacji gospodarczych na przynajmniej

dwóch kontach księgowych, po przeciwnych stronach kont z tym samym znakiem,

b) podmiotowości – mówi, że ewidencje księgowe powinny być prowadzone w jednostkach

określanych nazwą i wyodrębnionych pod względem majątkowym, organizacyjnym i

prawnym,

c) periodyzacji – tzw. okresowości zwana jest inaczej zasadą okresowych sprawozdań

finansowych i polega na konieczności podziału operacji gospodarczych na okresy, których

dotyczą; ewidencja operacji gospodarczych musi odbywać się w podziale na poszczególne

okresy sprawozdawcze: miesiąc, kwartał, rok.

Zasady uniwersalne w przeciwieństwie do pozostałych stosowane są na całym świecie.

15.

2. Zasady nadrzędne – jednostki są zobowiązane do przestrzeganiatych zasad zgodnie z przepisami ustawy o rachunkowości.

3.

Zasady szczegółowe - to zasady, których celem jest

uszczegółowienie

zasad

nadrzędnych.

Do zasad tych można zaliczyć:

a) zasadę dokumentacji – każde zdarzenie gospodarcze, które miało

miejsce w danej jednostce powinno być właściwie udokumentowane,

b) zasadę kompletności – dokumentacja musi być kompletna,

c) zasadę przejrzystości – ewidencja księgowa musi być prowadzona

jasno i przejrzyście,

d)

zasadę terminowości i aktualności – bierzemy zawsze

najaktualniejsze informacje,

e)

zasadę porównywalności sprawozdań – księgi handlowe

prowadzone są w języku polskim i w walucie polskiej; zapisy w księdze

i sprawozdania finansowe powinny dać możliwość porównania.

16.

Zasady nadrzędne1. Zasada wiernego i rzetelnego obrazu (art.4 ustawy)

Bardzo często używa się w stosunku do tej zasady określenia koncepcja

rachunkowości. Stosowanie tej zasady oznacza, że jednostka rzetelnie i jasno,

w oparciu o politykę rachunkowości sporządzoną zgodnie z przepisami ustawy

o rachunkowości, przedstawia sytuację majątkową, finansową i wynik

finansowy.

Wszystkie zapisy księgowe ewidencjonowane są zgodnie z

rzeczywistością gospodarczą i prezentowane w sprawozdaniu finansowym.

Jednostka obowiązana jest także do przedstawienia dodatkowych informacji,

które niezbędne są do spełnienia warunków zasady wiernego i rzetelnego

obrazu.

2. Zasada przewagi treści nad formą (art. 4 ustawy)

Zgodnie z tą zasadą operacje gospodarcze ujmowane są w księgach

rachunkowych oraz wykazywane są w sprawozdaniu finansowym zgodnie z ich

treścią ekonomiczną.

17.

3. Zasada istotności (art. 4 ustawy)Zgodnie z art. 4 ust. 4 ustawy o rachunkowości, jednostka może w ramach przyjętej

polityki rachunkowości stosować uproszczenia. Warunkiem stosowania uproszczeń jest

fakt, aby pominięcia czy zniekształcenia, ani pojedynczo, ani łącznie, nie były istotne i nie

wprowadziły odbiorców sprawozdania w błąd. Dlatego też jednostka przy wprowadzaniu

polityki rachunkowości powinna wyodrębnić wszystkie zdarzenia, które są istotne i mają

znaczenie przy ocenie sytuacji majątkowej, finansowej i wyniku finansowego. Do każdej

jednostki należy samodzielne ustalenie progu istotności, przy uwzględnieniu twierdzenia,

że: „Nie można uznać poszczególnych pozycji za nieistotne, jeżeli wszystkie nieistotne

pozycje o podobnym charakterze łącznie uznaje się za istotne”.

4. Zasada ciągłości (art. 5 ustawy)

Zasada ta nakazuje, aby przyjęte zasady rachunkowości stosować w sposób ciągły

poprzez dokonywanie w kolejnych latach obrotowych takiego samego grupowania

operacji gospodarczych, wyceny składników bilansowych, dokonywania odpisów

amortyzacyjnych, ustalania wyniku finansowego oraz sporządzania sprawozdania

finansowego. Stosowanie tej zasady umożliwia porównywalność danych w kolejnych

latach.

18.

5. Zasada kontynuacji działalności (art. 5 ustawy)Oparta jest na założeniu, że jednostka będzie kontynuowała działalność w dającej się

przewidzieć przyszłości, w niezmniejszonym istotnie zakresie, bez postawienia jej w stan

likwidacji lub upadłości, chyba że jest to niezgodne ze stanem faktycznym lub prawnym.

W przypadku, gdy założenie kontynuacji działalności nie jest zasadne, to przy sporządzaniu

sprawozdania finansowego będzie miał zastosowanie art. 29 ust. 1 ustawy o rachunkowości.

Wynika z niego obowiązek wyceny aktywów jednostki po cenach sprzedaży netto możliwych do

uzyskania, nie wyższych od cen ich nabycia albo kosztów wytworzenia, pomniejszonych o

dotychczasowe odpisy amortyzacyjne lub umorzeniowe, a także odpisy z tytułu trwałej utraty

wartości. To na kierowniku jednostki (w oparciu o pozyskane informacje) spoczywa obowiązek

ustalenia zdolności jednostki do kontynuowania działalności.

6. Zasada memoriału (art. 6 ustawy)

Zgodnie z tą zasadą w księgach rachunkowych należy ująć w danym okresie sprawozdawczym

wszystkie osiągnięte przychody i poniesione koszty związane z tymi przychodami, niezależnie

od terminu zapłaty.

Celem stosowania tej zasady jest wykazywanie realnych kosztów i przychodów danego okresu

sprawozdawczego. Może to jednak mieć wpływ na ocenę i mogłoby stworzyć

prawdopodobieństwo dokonania błędnej oceny sytuacji finansowej przedsiębiorstwa. Dlatego

niezmiernie ważne jest stosowanie kolejnej zasady, która ewentualną błędną ocenę

wyeliminuje.

19.

7. Zasada współmierności przychodów i kosztów (art. 6 ustawy)Zasada ta mówi, że przychody i koszty muszą być zarachowane w bieżącym okresie

sprawozdawczym. Jest to tzw. współmierność czasowa. W związku z tym dla zachowania

współmierności przychodów i kosztów ,w przypadku ewidencji przychodów i kosztów

należących do okresu przyszłego wykorzystuje się konta bilansowe:

a) rozliczenia międzyokresowe kosztów czynne,

b) rozliczenia międzyokresowe kosztów bierne,

c) rozliczenia międzyokresowe przychodów.

8. Zasada ostrożności (art. 7 ustawy)

Wyceny składników majątku i źródeł ich finansowania należy dokonywać ostrożnie, aby nie

doszło do przeszacowania lub niedoszacowania. Dlatego też stosując tę zasadę obowiązkowo

należy uwzględnić w wyniku finansowym następujące pozycje:

a) zmniejszenia wartości składników majątku trwałego z uwzględnieniem odpisów

amortyzacyjnych i umorzeniowych środków trwałych i wartości niematerialnych i prawnych oraz

odpisów z tytułu trwałej utraty wartości,

b) zmniejszenia wartości zapasów poprzez zastosowanie odpisów z tytułu utraty wartości,

c) zmniejszenia należności z tytułu odpisów aktualizujących ich wartość,

d) wyłącznie niewątpliwe pozostałe przychody operacyjne i zyski nadzwyczajne,

e) wszystkie pozostałe koszty operacyjne i straty nadzwyczajne,

f) rezerwy na znane i pewne ryzyko jednostki, grożące jednostce straty oraz skutki innych

zdarzeń.

20.

9. Zasada indywidualnej wyceny – zakazu kompensaty (art. 7 ustawy)Zasada ta nakazuje, aby wartość poszczególnych składników aktywów i pasywów, przychodów

i związanych z nimi kosztów, jak też zysków i strat nadzwyczajnych ustalana była oddzielnie.

„Zabronione jest bowiem kompensowanie ze sobą wartości różnych co do rodzaju aktywów i

pasywów, przychodów i kosztów związanych z nimi oraz zysków i strat nadzwyczajnych”.

10. Zasada wprowadzania zmian w rachunkowości (art. 8 ustawy)

Każda jednostka może dokonać zmian w polityce rachunkowości w związku ze zmianami w

dotychczas stosowanych rozwiązaniach w ramach regulacji ustawowych ale ze skutkiem od

pierwszego dnia roku obrotowego.

Dokonane zmiany i ich wpływ na sporządzone w danym okresie sprawozdanie finansowe

muszą zostać ujęte w informacji dodatkowej.

„W przypadku takim należy w sprawozdaniu finansowym jednostki za rok obrotowy, w którym

zmiany te nastąpiły, podać przyczyny tych zmian, określić liczbowo ich wpływ na wynik

finansowy oraz zapewnić porównywalność danych sprawozdania finansowego dotyczących

roku poprzedzającego rok obrotowy, w którym dokonano zmian. Skutki zmiany przyjętych

zasad (polityki) rachunkowości odnosi się na kapitał (fundusz) własny i wykazuje jako zysk

(stratę) z lat ubiegłych”.

11. Zasada kasowa – stanowi przeciwieństwo zasady memoriałowej

Zgodnie z tą zasadą do przychodów i kosztów danego okresu przypisuje się tylko te, w wyniku

których nastąpiła rzeczywista zmiana w środkach pieniężnych. Jest ona pewnym

anachronizmem i ma zastosowanie tylko w przypadku niektórych przepisów podatkowych.

21.

IV. ZDARZENIA I OPERACJE GOSPODARCZEZDARZENIE GOSPODARCZE - jest pojęciem bardzo szerokim, o

wiele szerszym niż operacja gospodarcza. Każda operacja

gospodarcza jest zdarzeniem gospodarczym, lecz nie każde zdarzenie

gospodarcze jest operacją gospodarczą.

Zdarzenie gospodarcze najczęściej pociąga za sobą określone

operacje gospodarcze (np. podpisanie umowy z pracownikiem jest

zdarzeniem gospodarczym, które w przyszłości wywoła operację

gospodarczą w postaci wypłaty wynagrodzenia).

ZDARZENIE KSIĘGOWE – jest to zjawisko mające wpływ na rodzaj i

jakość informacji o podmiocie rachunkowości, wykazywane jest w jego

sprawozdaniach finansowych, nie jest bezpośrednim skutkiem

prowadzonej działalności gospodarczej, lecz jest skutkiem potrzeb

informacyjnych zgłaszanych przez kadrę zarządzającą (przekształcanie

danych z jednego układu ewidencyjnego na inny, np. rozliczanie

kosztów, księgowe ustalanie wyniku finansowego) lub może być

skutkiem wcześniej popełnionych błędów księgowych (np. poprawienie

błędnie zaksięgowanej operacji gospodarczej).

22.

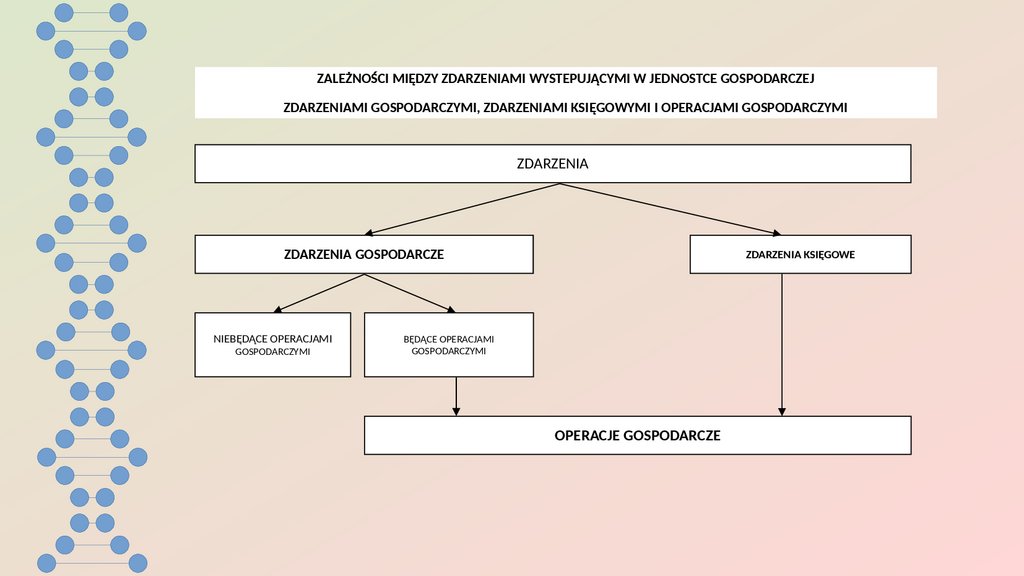

ZALEŻNOŚCI MIĘDZY ZDARZENIAMI WYSTEPUJĄCYMI W JEDNOSTCE GOSPODARCZEJZDARZENIAMI GOSPODARCZYMI, ZDARZENIAMI KSIĘGOWYMI I OPERACJAMI GOSPODARCZYMI

ZDARZENIA

ZDARZENIA GOSPODARCZE

NIEBĘDĄCE OPERACJAMI

GOSPODARCZYMI

ZDARZENIA KSIĘGOWE

BĘDĄCE OPERACJAMI

GOSPODARCZYMI

OPERACJE GOSPODARCZE

23.

OPERACJA GOSPODARCZA - to każde zdarzenie gospodarcze, którewywiera wpływ na aktywa i/lub pasywa danej jednostki w związku z

czym podlega odpowiedniemu zapisowi w księgowości tej jednostki.

Operacje gospodarcze są zdarzeniami, które mają bezpośredni wpływ

na działalność gospodarczą jednostki, na zmianę wartości

poszczególnych składników aktywów i pasywów. Wyraża się je w

jednostkach pieniężnych, dokumentuje a następnie zapisuje w

księgach rachunkowych. Każda operacja gospodarcza musi być

potwierdzona dokumentem. Większość operacji jest dokumentowana

dowodem źródłowym w postaci np. faktury, listy płac, asygnaty

kasowej, dowodu magazynowego. Niektóre operacje są potwierdzone

poleceniem księgowania (Pk), gdy brak innej możliwości

udokumentowania, np. otwarcie lub zamknięcie kont, rozliczenia

kosztów, poprawianie błędów w księgowaniu.

24.

Zatem operacje gospodarcze to takie zdarzenia, które spełniają poniższewarunki:

Dają się wyrazić w wartościach pieniężnych - często stosuje się również

ewidencję w jednostkach naturalnych (np. w sztukach bądź kilogramach),

jest ona jednak jedynie pomocnicza i nie może zastąpić ewidencji

wartościowej.

Powodują zmiany w stanie posiadanych zasobów i/lub źródłach ich

finansowania - powodują zmiany w bilansie po stronie aktywów, po stronie

pasywów lub po obu stronach jednocześnie.

Wchodzą w zakres działalności danego przedsiębiorstwa - jest to zgodne z

metodą podmiotową rachunkowości, według której wszystkie zdarzenia

gospodarcze muszą być rozpatrywane z punktu widzenia danego podmiotu

gospodarczego. Księguje się tylko takie operacje, które bezpośrednio

zmieniają wartość aktywów i pasywów ( zaznaczyć należy, że występuje

grupa operacji księgowych nie spełniająca powyższych warunków, są to

operacje wynikające z wymogów formalnych oraz operacje rozliczeniowe i

przegrupowujące).

Rozpatrywane są równocześnie z dwóch punktów widzenia - operacje

gospodarcze zgodnie z zasadą podwójnego zapisu wywołują równocześnie

dwie równe wartościowo zmiany w stanie aktywów i/lub pasywów.

25.

Poniżej zaprezentowane zostały przykłady zdarzeń spełniających definicjęoperacji

gospodarczej

oraz

ujmowanych

w

ewidencji

księgowej

przedsiębiorstwa, czyli – księgowanych:

Zakup materiałów - zakup materiałów spełnia warunki wymienione powyżej:

da się wyrazić wartościowo - cena zakupu jest zawsze jasno ustalona

oraz poparta fakturą lub rachunkiem,

zakup materiałów powoduje zmiany zasobów i/lub źródeł ich

finansowania:

jeżeli zakup zostanie dokonany za gotówkę, zmiany nastąpią jedynie

w aktywach posiadanych przez jednostkę: wzrośnie wartość

materiałów w magazynie a spadnie ilość gotówki;

jeżeli zakup dokonany zostanie przy użyciu kredytu kupieckiego,

czyli z odroczonym terminem płatności, zmianie ulegną zarówno

zasoby jak i źródła ich finansowania: wzrośnie wartość materiałów

oraz wzrośnie wartość zobowiązań wobec dostawców.

zakup materiałów przez przedsiębiorstwo jest oczywiście zdarzeniem,

które wchodzi w zakres jego działalności i wywołuje zmiany w stanie

aktywów i pasywów,

w podpunkcie (b) przedstawiona została dwoistość zapisu operacji

zakupu materiałów (materiały - gotówka lub materiały - należności).

Zakup ten zawsze wywołuje zmianę równocześnie dwóch wartości.

26.

Otrzymanie przelewu z banku z tytułu zaciągnięcie kredytu.Wykorzystanie przyznanej linii kredytowej w rachunku bieżącym.

Spłacenie zobowiązania.

Otrzymanie zapłaty od dostawcy.

Wpłata dywidendy dla akcjonariuszy.

Przekazanie wyrobów gotowych z produkcji na magazyn.

Złomowanie zepsutej maszyny produkcyjnej.

Cechy operacji gospodarczych

ścisły związek z działalnością prowadzoną przez jednostkę gospodarczą,

jednoznacznie określony termin wystąpienia,

wyrażanie skutków decyzji gospodarczych lub skutków nadzwyczajnych

okoliczności losowych,

obowiązek dokumentowania,

masowość i powtarzalność występowania,

wywoływanie zmian w składnikach majątku i kapitału.

27.

Klasyfikacja operacji gospodarczychZe względu na zmiany wywoływane operacjami gospodarczymi w bilansie dzieli się je na

operacje gospodarcze:

BILANSOWE

aktywne (zmieniające tylko strukturę aktywów) – są to operacje, które nie zmieniają

sumy bilansowej - jedna pozycja w aktywach rośnie, druga pozycja w aktywach

maleje, a suma bilansowa jest bez zmian... aktywna + -> aktywna - -> suma

bilansowa nie zmienia się ...(np. wpłata pieniędzy z kasy do banku, przyjęcie

środka trwałego do użytkowania itd.);

pasywne (zmieniające tylko strukturę pasywów) - które również nie zmieniają sumy

bilansowej, lecz wpływają na strukturę pasywów - jedna pozycja w pasywach rośnie,

druga pozycja w pasywach maleje, a suma bilansowa jest bez zmian... pasywna + > pasywna - -> suma bilansowa nie zmienia się (np. spłata zobowiązań z

zaciągniętego kredytu bankowego itd.);

aktywno-pasywne - występujące jednocześnie po stronie aktywów i pasywów - jedna

pozycja w aktywach rośnie, jedna pozycja w pasywach rośnie, a suma bilansowa

rośnie o tę kwotę... aktywna + -> pasywna + -> suma bilansowa rośnie (np. zakup

materiałów - zapłata nastąpi w terminie późniejszym);

aktywno-pasywne – występujące po obu stronach bilansu - jedna pozycja w

aktywach maleje, jedna pozycja w pasywach maleje, a suma bilansowa maleje o tą

kwotę... aktywa - -> pasywa - -> suma bilansowa maleje ... (np. wyciąg bankowy spłata zobowiązań wobec dostawców itd.).

28.

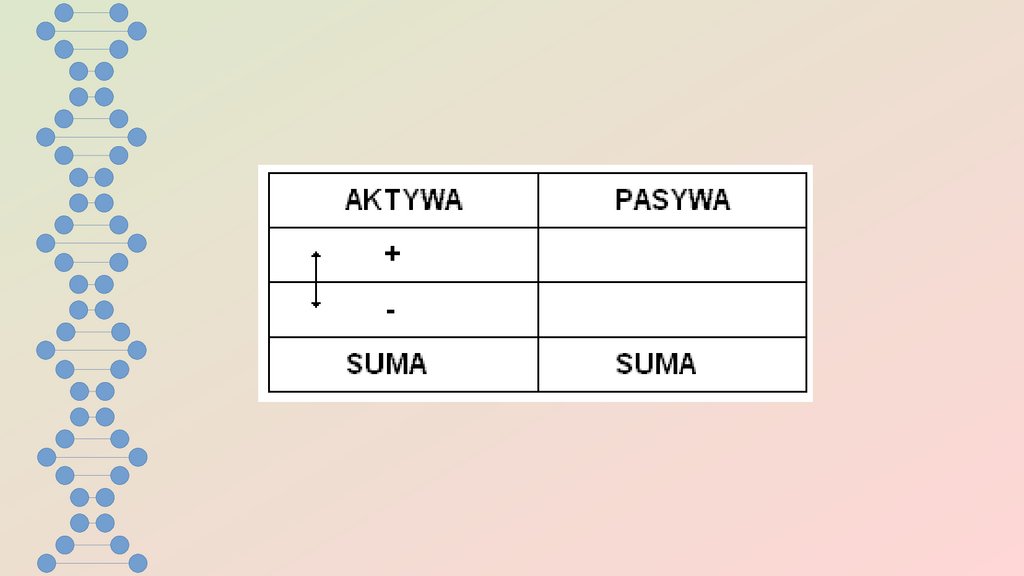

Przykłady:Operacje nie zmieniające wartości sumy bilansowej

Operacje nie zmieniające wartości sumy bilansowej to takie, które wpływają

jedynie na jedną stronę bilansu: na aktywa lub na pasywa. Operacje takie

powodują zwiększenie jednej pozycji w bilansie, wywołując równocześnie

zmniejszenie innej co oznacza, że:

w przypadku aktywów - przedsiębiorstwo zamienia jeden rodzaj aktywów w

inny np. spłata należności przez klienta; w aktywach jednostki nastąpi

wzrost środków pieniężnych i jednocześnie obniżenie stanu należności;

w przypadku pasywów - przedsiębiorstwo zamienia jeden rodzaj finansowania

na inny np. spłata zobowiązań handlowych przy pomocy linii kredytowej;.

wówczas w pasywach przedsiębiorstwa nastąpi spadek zobowiązań

handlowych oraz wzrost zobowiązań z tytułu kredytów i pożyczek.

29.

30.

31.

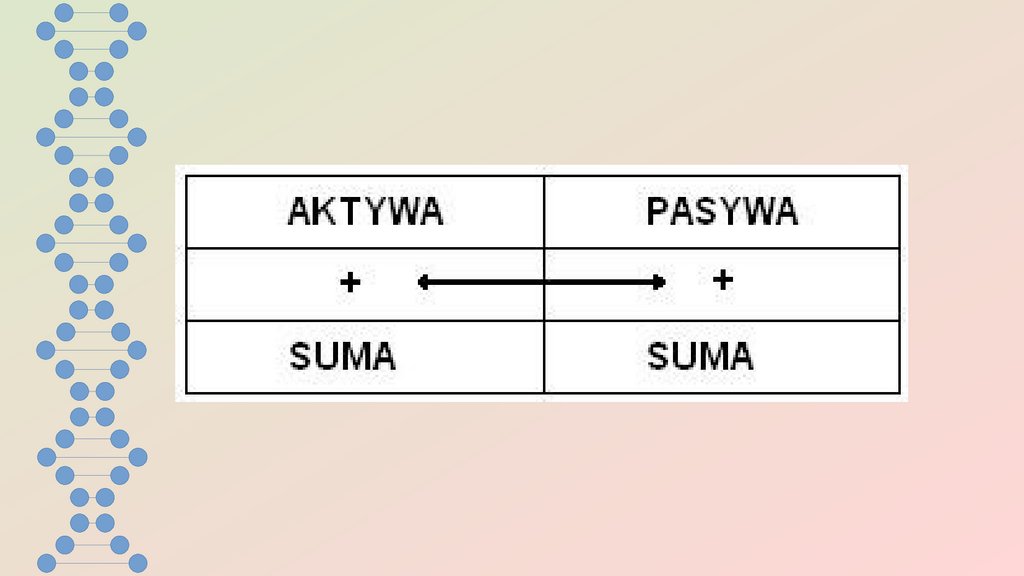

Operacje zmieniające sumę bilansowąZwiększenie sumy bilansowej:

zaciągnięcie kredytu - po stronie aktywów nastąpi wzrost środków

pieniężnych, natomiast po stronie pasywów zaobserwujemy

zwiększenie zobowiązań;

Zmniejszenie sumy bilansowej:

spłata kredytu - po stronie aktywów nastąpi obniżenie wartości

środków pieniężnych, po stronie pasywów zmniejszy się stan

zobowiązań.

32.

33.

34.

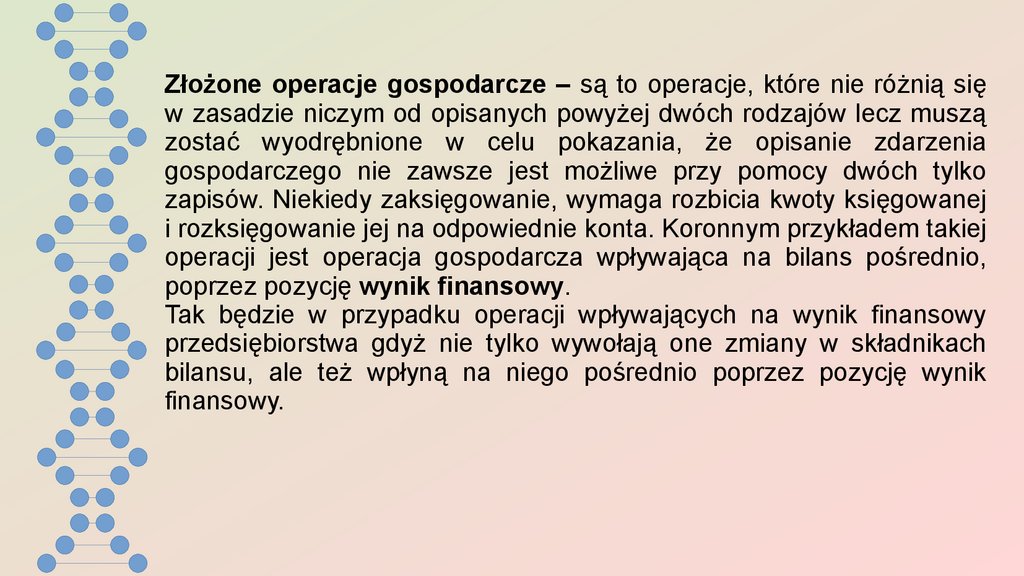

Złożone operacje gospodarcze – są to operacje, które nie różnią sięw zasadzie niczym od opisanych powyżej dwóch rodzajów lecz muszą

zostać wyodrębnione w celu pokazania, że opisanie zdarzenia

gospodarczego nie zawsze jest możliwe przy pomocy dwóch tylko

zapisów. Niekiedy zaksięgowanie, wymaga rozbicia kwoty księgowanej

i rozksięgowanie jej na odpowiednie konta. Koronnym przykładem takiej

operacji jest operacja gospodarcza wpływająca na bilans pośrednio,

poprzez pozycję wynik finansowy.

Tak będzie w przypadku operacji wpływających na wynik finansowy

przedsiębiorstwa gdyż nie tylko wywołają one zmiany w składnikach

bilansu, ale też wpłyną na niego pośrednio poprzez pozycję wynik

finansowy.

35.

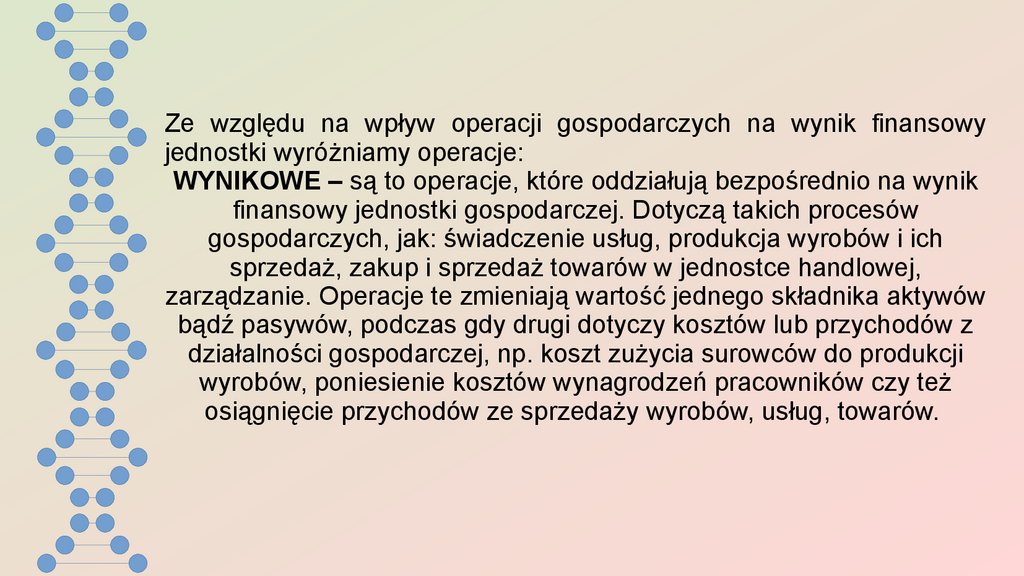

Ze względu na wpływ operacji gospodarczych na wynik finansowyjednostki wyróżniamy operacje:

WYNIKOWE – są to operacje, które oddziałują bezpośrednio na wynik

finansowy jednostki gospodarczej. Dotyczą takich procesów

gospodarczych, jak: świadczenie usług, produkcja wyrobów i ich

sprzedaż, zakup i sprzedaż towarów w jednostce handlowej,

zarządzanie. Operacje te zmieniają wartość jednego składnika aktywów

bądź pasywów, podczas gdy drugi dotyczy kosztów lub przychodów z

działalności gospodarczej, np. koszt zużycia surowców do produkcji

wyrobów, poniesienie kosztów wynagrodzeń pracowników czy też

osiągnięcie przychodów ze sprzedaży wyrobów, usług, towarów.

36.

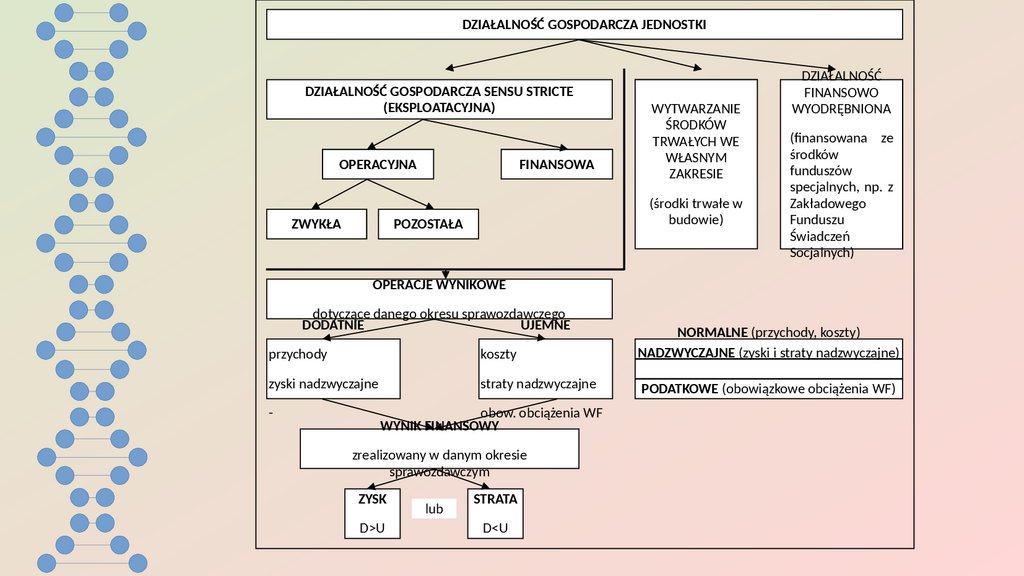

DZIAŁALNOŚĆ GOSPODARCZA JEDNOSTKIDZIAŁALNOŚĆ GOSPODARCZA SENSU STRICTE

(EKSPLOATACYJNA)

OPERACYJNA

ZWYKŁA

FINANSOWA

WYTWARZANIE

ŚRODKÓW

TRWAŁYCH WE

WŁASNYM

ZAKRESIE

(środki trwałe w

budowie)

POZOSTAŁA

DZIAŁALNOŚĆ

FINANSOWO

WYODRĘBNIONA

(finansowana ze

środków

funduszów

specjalnych, np. z

Zakładowego

Funduszu

Świadczeń

Socjalnych)

OPERACJE WYNIKOWE

dotyczące danego okresu sprawozdawczego

DODATNIE

UJEMNE

przychody

koszty

NORMALNE (przychody, koszty)

NADZWYCZAJNE (zyski i straty nadzwyczajne)

zyski nadzwyczajne

straty nadzwyczajne

PODATKOWE (obowiązkowe obciążenia WF)

-

obow. obciążenia WF

WYNIK FINANSOWY

zrealizowany w danym okresie

sprawozdawczym

ZYSK

D>U

lub

STRATA

D<U

37.

Operacje wynikowe według ich charakteru:operacje normalne (zwyczajne) - koszty (straty), przychody (zyski) :

powstają jako bezpośredni skutek prowadzonej działalności

gospodarczej

są zależne od jednostki

są obarczone zwykłym ryzykiem

są przedmiotem zarządzania

podlegają planowaniu

w większości przypadków powtarzalne i typowe dla danej jednostki

np. zużycie materiałów, przychody ze sprzedaży produktów

kosztowe:

powodujące zmniejszenie aktywów oraz kapitału własnego,

powodujące zwiększenie zobowiązań oraz pomniejszenie kapitału własnego,

operacje przychodowe:

powodujące zwiększenie aktywów oraz kapitału własnego w postaci zysku,

powodujące zmniejszenie zobowiązań oraz zwiększenie kapitału własnego,

38.

Przykład :Jednostka posiada materiały, które zakupiła za 1000 złotych a następnie sprzedała

je za 1200 złotych. Przedsiębiorstwo to zarobiło na transakcji 200 złotych.

Spoglądając na bilans zauważamy, że z zapasów wypłynęły materiały o wartości

1000 a na rachunek bankowy firmy wpłynęło 1200. Gdybyśmy nie wykonali żadnej

operacji w pasywach, ich łączna suma byłaby o 200 złotych niższa niż suma

aktywów dlatego 200 dodatkowych, zarobionych złotych zostanie zaksięgowane w

kategorii wynik finansowy.

nadzwyczajne - straty nadzwyczajne i zyski nadzwyczajne - straty i zyski powstające

na skutek zdarzeń trudnych do przewidzenia, poza działalnością operacyjną jednostki i

nie związane z ogólnym ryzykiem jej prowadzenia (art. 3 ust. 1 pkt 33 ustawy o

rachunkowości), tzn.

nie są bezpośrednim skutkiem prowadzonej działalności gospodarczej

nie są zależne od woli jednostki

są skutkiem zdarzeń trudnych do przewidzenia

nie poddają się zarządzaniu, ani planowaniu

niepowtarzalne (jednorazowe), nietypowe

np. skutki finansowe zdarzeń losowych (wartość zniszczonych w wyniku powodzi

materiałów, odszkodowanie za ubezpieczone od skutków powodzi materiały), skutki

finansowe zaniechania lub zawieszenia pewnego rodzaju działalności (istotnej

zmiany metod produkcji, sprzedaży jednostki lub zorganizowanej jej części), skutki

finansowe postępowania układowego lub naprawczego

39.

podatkowe:powstają jako pośredni, wtórny skutek prowadzonej działalności

gospodarczej

nie są zależne od woli jednostki

są obligatoryjnie narzucane przepisami prawa

np. podatek dochodowy od osób fizycznych lub prawnych, odpisy z zysku

w przedsiębiorstwach państwowych, jednoosobowych spółkach Skarbu

Państwa, gminach

Inne kryteria podziału operacji gospodarczych:

W skali jednostki gospodarczej operacje można sklasyfikować według

następujących kryteriów:

według faz procesu gospodarczego (operacje zaopatrzenia, produkcji,

sprzedaży),

według zasięgu (zewnętrzne, wewnętrzne),

według sposobu powstawania (jednorazowe, procesowe),

według możliwości wpływania na ich wystąpienie (zależne, niezależne).

40.

Rodzaje operacji według kryterium czasu - podział ten, dotyczy systematyki wedługokresów sprawozdawczych:

operacje gospodarcze danego dnia,

operacje gospodarcze w ciągu danego miesiąca,

operacje gospodarcze w ciągu roku,

operacje gospodarcze w różnych innych interwałach czasowych.

Rodzaje operacji według sposobu powstania:

jednorazowe np. jednorazowy zakup lub sprzedaż jakiegoś produktu,

procesowe - gdy stanowią proces ciągły (ciągłe zużywanie się środków trwałych w

procesie produkcyjnym).

Rodzaje operacji według kryterium zależności od przedsiębiorstwa:

zależne (np. wartość produkcji, zakup usług),

niezależne (np. zobowiązania podatkowe).

Rodzaje operacji według kryterium wpływu na rozrachunki z partnerami gospodarczymi:

wewnętrzne – to operacje, które nie wywierają wpływu na rozrachunki, np. wydanie

materiałów do produkcji, przejęcie wyrobów gotowych z hali do magazynu,

zewnętrzne – operacje zmieniające stan rozrachunków z otoczeniem, np. sprzedaż

towarów na kredyt kupiecki, uregulowania kredytu bankowego.

41.

V. KONTA KSIĘGOWEKonto księgowe – jest to podstawowe urządzenie służące do ewidencji, wyrażonych w

jednostkach pieniężnych, zdarzeń gospodarczych.

Zatem, konto księgowe jest mechanizmem, przy pomocy którego przedsiębiorstwo zapisuje i

porządkuje wszystkie zdarzenia gospodarcze, w tym transakcje, które go dotyczą. Dzięki

zastosowaniu kont księgowych, można szybko i łatwo ustalić ile firma ma danego składnika

bilansu oraz prześledzić ex post, wszystkie transakcje, które spowodowały powstanie danej

wielkości.

Konto księgowe przeznaczone jest do ewidencji tylko określonego rodzaju operacji wg

wyraźnie zdefiniowanych kryteriów ich rozróżniania. Konto księgowe ma zatem charakter

indywidualny, jednak nie może funkcjonować bez korespondencji z innymi kontami księgowymi,

ponieważ jest podporządkowane jednej z podstawowych zasad rachunkowości: zasadzie

podwójnego zapisu, która wymaga, aby każda kwota zapisana po jednej stronie konta

księgowego była równocześnie zapisana po stronie przeciwnej innego konta księgowego lub

innych kont księgowych w przypadku tzw. zapisu złożonego.

Każda jednostka prowadząca księgowość posiada wiele kont księgowych tworzących jeden

system. Na poszczególnym koncie księgowym księguje się operacje o jednorodnym

charakterze. Na jednym koncie księguje się np. gotówkę wpływającą i wypływającą z rachunku

bankowego, na innym księguje się środki trwałe, na jeszcze innym rozrachunki z dostawcami

lub nawet rozrachunki z jednym tylko dostawcą, itd. W ten sposób wszystkie elementy bilansu

księgowane są na specjalnie dla nich przygotowanych kontach. Często jedna pozycja bilansu

składa się z wielu kont. Prawie zawsze również firmy rozbijają konta główne na subkonta,

wprowadzają różne konta pomocnicze i rozliczeniowe.

42.

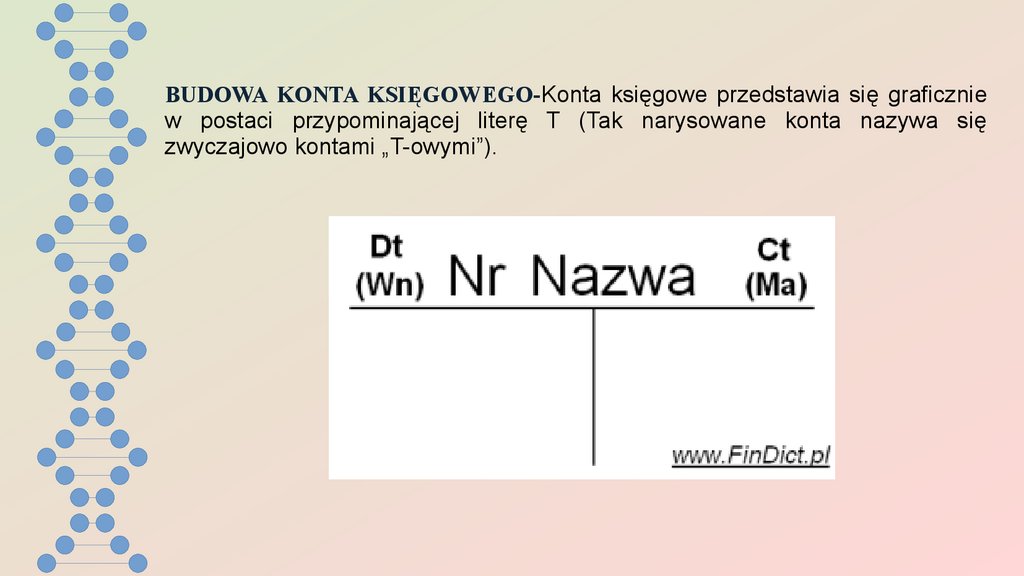

BUDOWA KONTA KSIĘGOWEGO-Konta księgowe przedstawia się graficzniew postaci przypominającej literę T (Tak narysowane konta nazywa się

zwyczajowo kontami „T-owymi”).

43.

OZNACZENIE KONTANazwa konta

Każde konto ma swoja nazwę. Z reguły nazwa sugeruje co jest księgowane na danym

koncie. Np. na koncie „kasa” z jednej strony księgowane byłyby przychody, a z drugiej

rozchody gotówki z kasy firmowej. Na koncie „rozrachunki z dostawcami” z jednej strony

księgowalibyśmy nasze spłaty wobec dostawców, a z drugiej zwiększenia zobowiązań

spowodowane kolejnymi zakupami.

Numer konta

Każde konto ma swój numer, który jest unikalny w całym systemie księgowym

przedsiębiorstwa. Numery ułatwiają księgowania, ponieważ przy dużej ilości kont (często

kilkaset a czasem nawet kilka tysięcy) łatwiej jest znaleźć w systemie odpowiednie konta

po numerze niż po nazwie. W niektórych krajach występuje prawny wymóg

odpowiedniego numerowania poszczególnych kont.

Strony konta

Jak widać na załączonej powyżej ilustracji, każda ze stron konta ma swoją nazwę.

Najpowszechniejszym nazewnictwem jest oznaczanie stron konta jako:

Lewa strona: „Debet”, skrót Dt (po angielsku: Debet, skrót Dr),

Prawa strona: „Credit”, skrót Ct (po angielsku: Credit, skrót Cr).

Można również spotkać się z nazewnictwem odpowiednio „Winien” (Wn) oraz „Ma” (Ma).

44.

Zaewidencjonowanieoperacji gospodarczej po stronie Dt nazywa się

zapisaniem w ciężar konta bądź obciążeniem konta, natomiast zapisanie

operacji po stronie Ct określamy jako uznanie konta lub też zapisanie na

dobro konta. Bardzo popularne, choć może bardziej nieformalne, jest też

mówienie o księgowaniu „po debecie” i „po kredycie”.

Operacje gospodarcze, zależnie od ich rodzaju, zapisuje się po obu stronach

konta księgowego. Każda operacja posiada następujące charakterystyki

wyróżniające ją od innych operacji:

datę dokonania operacji - nie zawsze musi być ona jednoznaczna z datą

księgowania, często zdarza się bowiem, że operacje gospodarcze

księgowane są kilka lub nawet kilkanaście dni po zaistnieniu; większość

nowoczesnych systemów księgowych umożliwia przechowywanie

informacji zarówno na temat daty operacji gospodarczej, jak również daty

jej zaksięgowania;

numer i rodzaj dowodu księgowego - każde zdarzenie księgowe powinno być

księgowane na podstawie dowodu księgowego;

kwotę operacji;

opis operacji - hasłową informację pozwalającą szybciej zorientować się w

charakterze danej transakcji.

45.

Dowody księgoweUstawa o rachunkowości stawia wymagania dotyczące dowodu księgowego

będącego podstawą do zapisu w księdze rachunkowej. Dowód księgowy musi

zawierać:

określenie rodzaju dowodu i jego numeru identyfikacyjnego,

określenie stron (nazwy, adresy) dokonujących operacji gospodarczej,

opis operacji gospodarczej, oraz jej wartość, w miarę możliwości określoną

także w jednostkach naturalnych,

datę dokonania operacji, a także datę wystawienia dowodu (gdy sporządzono

go pod inną datą),

podpis wystawcy dowodu oraz osoby, której wydano lub od której przyjęto

składniki aktywów,

stwierdzenie sprawdzenia i zakwalifikowania dowodu do ujęcia w księgach

rachunkowych przez wskazanie miesiąca oraz sposobu ujęcia dowodu w

księgach rachunkowych (dekretacja), podpis osoby odpowiedzialnej za te

wskazania

46.

Cechy dowodu księgowegoZgodnie z ustawą o rachunkowości, dowody księgowe powinny być:

rzetelne - zgodne z rzeczywistym przebiegiem operacji gospodarczej,

kompletne,

wolne od błędów rachunkowych ,

Niedopuszczalne w dowodach księgowych jest dokonywanie wymazywania i

przeróbek.

Rodzaje dowodów księgowych

Wyróżnić można następujące rodzaje dowodów księgowych:

zewnętrzne własne - przekazane w oryginale kontrahentowi ,

zewnętrzne obce - otrzymane od kontrahentów ,

wewnętrzne - dotyczące operacji wewnątrz jednostki ,

Podstawą do zapisów w księgach rachunkowych mogą być również dowody księgowe:

zbiorcze - służące do dokonania łącznych zapisów kilku dowodów

źródłowych, które muszą być wymienione w dowodzie zbiorczym ,

korygujące,

zastępcze - wystawione do czasu otrzymania dowodu zewnętrznego obcego ,

rozliczeniowe - ujmujące dokonane uprzednio zapisy według nowych

kryteriów klasyfikacyjnych.

47.

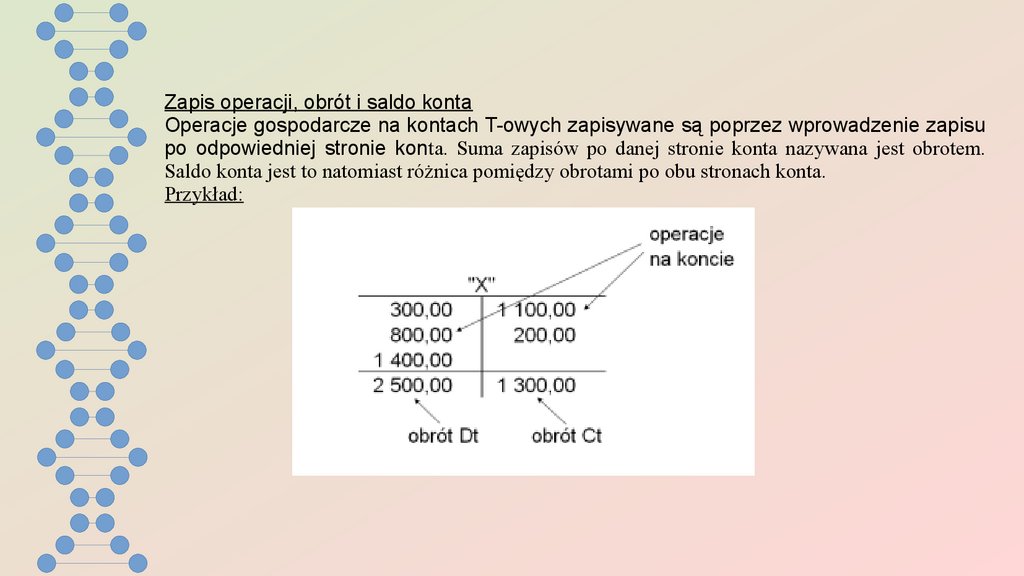

Zapis operacji, obrót i saldo kontaOperacje gospodarcze na kontach T-owych zapisywane są poprzez wprowadzenie zapisu

po odpowiedniej stronie konta. Suma zapisów po danej stronie konta nazywana jest obrotem.

Saldo konta jest to natomiast różnica pomiędzy obrotami po obu stronach konta.

Przykład:

48.

Na koncie dokonano zapisów zarówno po stronie kredytowej, jak i po stroniedebetowej. W tym konkretnym przypadku - obroty po stronie debetowej są

wyższe niż po kredytowej. Różnica pomiędzy wartościami obrotów daje nam

saldo konta. W naszym przykładzie obroty po stronie Dt wynoszą 2.500,00

natomiast po stronie Ct 1.300,00. Konto wykazuje się saldo debetowe w

wysokości 1.200,00

Może oczywiście wystąpić również sytuacja odwrotna i obroty po

stronie kredytowej mogą być większe niż po debetowej. W takiej

sytuacji konto będzie wykazywać saldo kredytowe.

49.

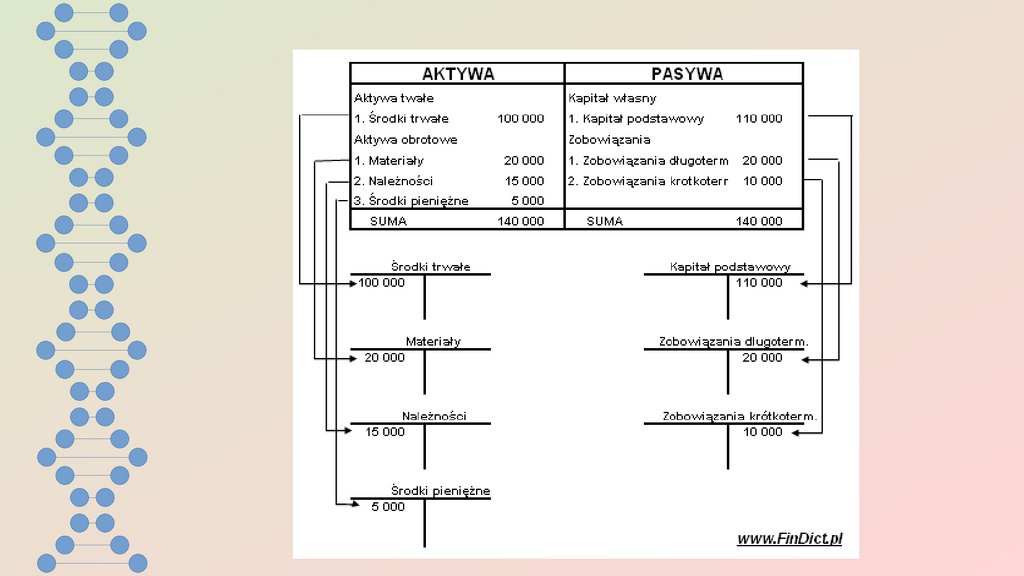

KLASYFIKACJA KONT KSIĘGOWYCHKONTA BILANSOWE – są to konta służące do ewidencji składników bilansu.

Wyróżniamy dwa rodzaje kont bilansowych, zależnie od tego, czy służą one do

ewidencji składników aktywów czy pasywów. Nazywamy je odpowiednio:

kontami aktywnymi i pasywnymi.

Tak jak widać na poniższym schemacie, każdy składnik bilansu księgowany jest

na odrębnym koncie. Poniższy rysunek jest jednak dużym uproszczeniem,

ponieważ w rzeczywistości prawie każdy składnik bilansu składa się z wielu

mniejszych części, z których każda posiada swoje odrębne konto w celu

łatwiejszej ewidencji. Na przykład wszystkie należności nie są księgowane na

jednym koncie, ale na wielu, w zależności od ich rodzaju. Z reguły jest też tak,

że każdy kontrahent posiada w systemie księgowym oddzielne konto, na którym

księgowane są wyłącznie jego należności i zapłaty. O tym jednak będziemy

mówić znacznie szerzej, gdy wprowadzimy pojęcie księgi głównej i ksiąg

pomocniczych. Na razie musimy zapamiętać, że każdy element bilansu

zapisany jest na koncie księgowym. Do księgowania aktywów służą konta

aktywne, a do pasywów - pasywne.

50.

51.

onta aktywneNa kontach aktywnych księgujemy wartości składników aktywów. Po stronie

debetowej (lewej) konta zapisujemy saldo początkowe oraz po tej samej stronie

księgujemy wszystkie zwiększenia danego składnika majątku. Po stronie

kredytowej natomiast księgujemy wszystkie jego zmniejszenia.

Konta aktywne zawsze wykazują saldo debetowe. Znaczy to, że obrót

debetowy konta jest zawsze większy lub równy obrotowi kredytowemu. Jeżeli

obroty w danym okresie są równe, saldo końcowe konta wynosi zero.

Konta pasywne

Na kontach pasywnych księgujemy wartości składników pasywów. Po stronie

kredytowej (prawej) konta zapisujemy saldo początkowe oraz po tej samej

stronie księgujemy wszystkie zwiększenia danego składnika majątku. Po stronie

debetowej natomiast księgujemy wszystkie jego zmniejszenia.

Konta pasywne zawsze wykazują saldo kredytowe. Oznacza to, że obrót

kredytowy konta jest zawsze większy lub równy obrotowi debetowemu. Jeżeli

obroty w danym okresie są równe, saldo końcowe konta wynosi zero.

K

52.

53.

Otwieranie i zamykanie kont bilansowychOtwarcie konta bilansowego polega na wpisaniu jego bilansu

początkowego. Następnie na koncie rejestruje się operacje

gospodarcze w kolejności chronologicznej nadając im numery.

Konto zamyka się stawiając poziomą linię, pod którą wpisuje się obroty

poszczególnych stron. Następnie wylicza się saldo końcowe konta i

wpisuje po stronie przeciwnej do tej, na której saldo występuje.

Następnie, poprzez zsumowanie obrotów i sald uzyskuje się sumę

kontrolną, która powinna być taka sama po obu stronach.

54.

55.

aldo początkowe i końcoweWarto w tym miejscu wyjaśnić wstępnie pojęcie salda początkowego i

końcowego. Saldo początkowe (skrót Sp), jest to saldo występujące na koncie

na początku danego okresu obrotowego, na przykład na początku roku,

miesiąca. Saldo końcowe (skrót Sk) natomiast jest to saldo występujące na

koncie na koniec danego okresu: roku / miesiąca.

Saldo końcowe danego okresu jest zarazem saldem początkowym okresu

następującego po nim. Tak więc, jeżeli na naszym koncie księgowym na dzień

31.12.2009 widnieje saldo debetowe w wartości 1.200,00, to jest ono tym

samym saldem początkowym dla 01.01.2010r.

Konto księgowe bilansowe często rozpoczyna zapisy saldem otwarcia,

ponieważ działalność podmiotu gospodarującego jest kontynuowana przez

więcej niż jeden okres sprawozdawczy.

S

56.

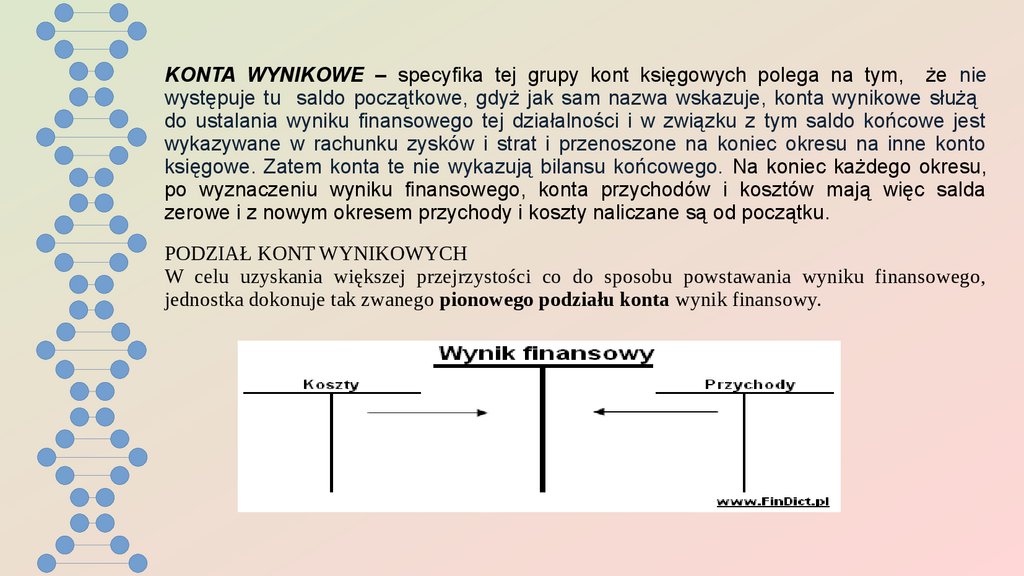

KONTA WYNIKOWE – specyfika tej grupy kont księgowych polega na tym, że niewystępuje tu saldo początkowe, gdyż jak sam nazwa wskazuje, konta wynikowe służą

do ustalania wyniku finansowego tej działalności i w związku z tym saldo końcowe jest

wykazywane w rachunku zysków i strat i przenoszone na koniec okresu na inne konto

księgowe. Zatem konta te nie wykazują bilansu końcowego. Na koniec każdego okresu,

po wyznaczeniu wyniku finansowego, konta przychodów i kosztów mają więc salda

zerowe i z nowym okresem przychody i koszty naliczane są od początku.

PODZIAŁ KONT WYNIKOWYCH

W celu uzyskania większej przejrzystości co do sposobu powstawania wyniku finansowego,

jednostka dokonuje tak zwanego pionowego podziału konta wynik finansowy.

57.

W ten sposób rozdzielane są przychody i koszty na oddzielne konta, co od razu daje owiele dokładniejszy obraz wyniku finansowego. Przedsiębiorstwo może bowiem

obserwować oddzielnie przychody i koszty, które wpływają na wysokość osiągniętego

zysku lub poniesionej straty i obserwować która część kosztów generuje największe

straty oraz która część przychodów z podstawowej działalności operacyjnej stanowi

źródło największych zysków.

Poziomy podział kont przychodów i kosztów

Jednostka gospodarcza, w celu uzyskania dalszej szczegółowości

dokonywanych przez siebie transakcji, posiada wiele kont przychodów oraz

wiele kont kosztów, na których odpowiednio księguje różne rodzaje zdarzeń

gospodarczych.

Osobno są więc księgowane przychody ze sprzedaży towarów, osobno

materiałów, osobno sprzedaż środków trwałych, osobno uzyskane odsetki z

lokat bankowych itd.

Koszty również są rozdzielone na wiele różnych rodzajów: koszty sprzedaży,

koszty materiałów, koszty energii, koszty wynagrodzeń itp.

Im większe przedsiębiorstwo i im bardziej złożona jego działalność, tym więcej

wykorzystuje ono różnych kont wynikowych.

Ogólnie, sposób ustalania wyniku finansowego przy wykorzystaniu kont

wynikowych możemy przedstawić następująco:

58.

Możemy tu zauważyć zjawisko istnienia związku rachunku wyników z bilansem:księgowania na kontach bilansowych po stronie Dt, czyli zwiększające aktywa lub zmniejszające pasywa,

59.

Możemy tu zauważyć zjawisko istnienia związkurachunku wyników z bilansem:

księgowania na kontach bilansowych po stronie Dt, czyli zwiększające

aktywa lub zmniejszające pasywa, księgowane są jako przychody lub

zyski,

księgowania na kontach bilansowych po stronie Ct, czyli zwiększające

pasywa lub zmniejszające aktywa, księgowane są jako koszty lub straty.

60.

KONTA SYNTETYCZNEPodstawowymi kontami wykorzystywanymi w jednostce gospodarczej

są

konta

syntetyczne

zawarte

w

zakładowym planie kont

przedsiębiorstwa. Konta te tworzą tak zwaną księgę główną. Na

kontach syntetycznych ujmuje się zbiorczo wszystkie operacje

dotyczące całych grup aktywów i pasywów.

Konta syntetyczne są kontami, na których zapisanych jest wiele

transakcji w porządku chronologicznym. Pomimo, iż służą one dobrze

do uzyskania informacji na temat ogólnego poziomu danego składnika

bilansu, zupełnie nie nadają się do codziennego zarządzania i

administrowania zasobami posiadanymi przez przedsiębiorstwo

61.

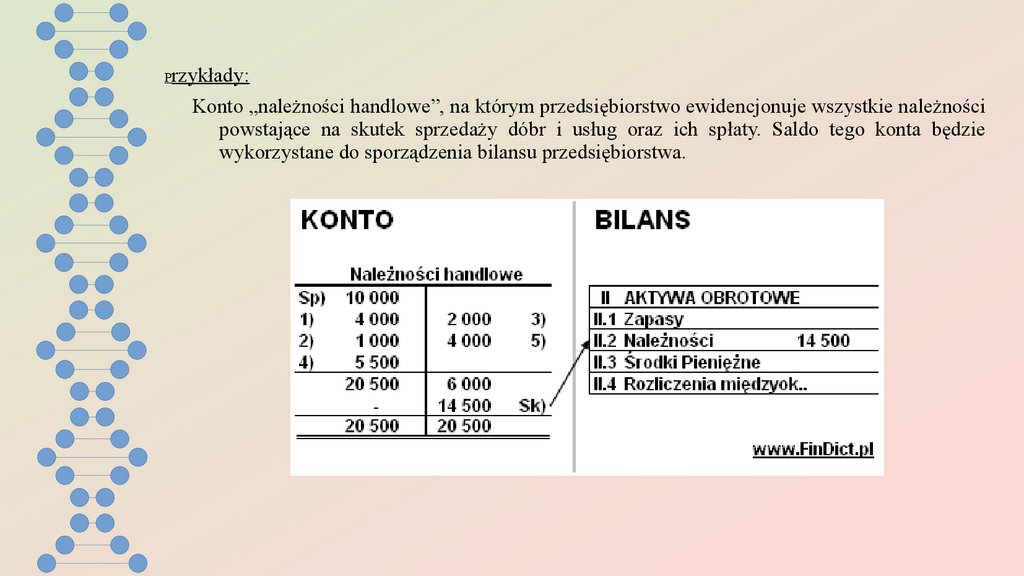

Przykłady:Konto „należności handlowe”, na którym przedsiębiorstwo ewidencjonuje wszystkie należności

powstające na skutek sprzedaży dóbr i usług oraz ich spłaty. Saldo tego konta będzie

wykorzystane do sporządzenia bilansu przedsiębiorstwa.

62.

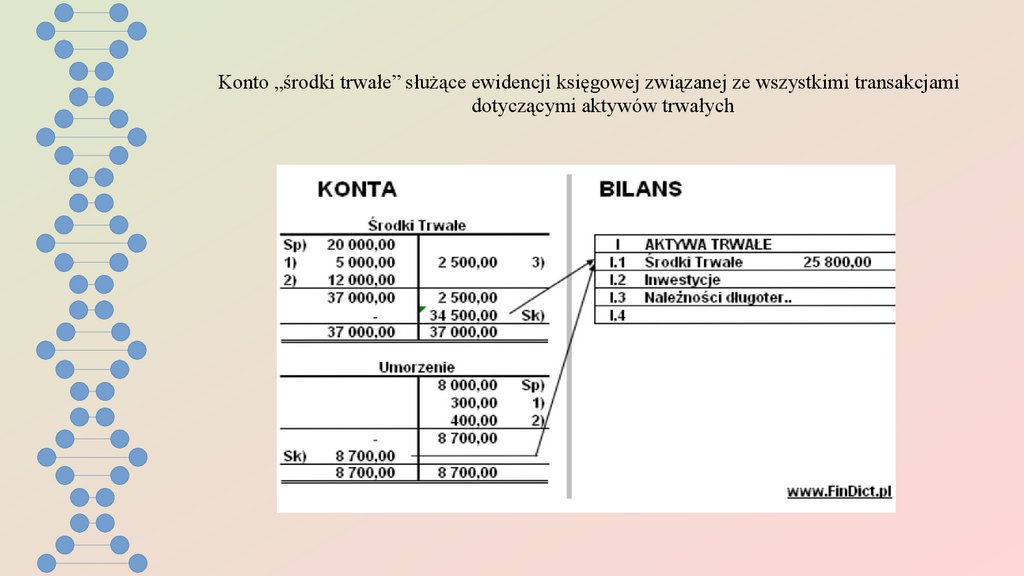

Konto „środki trwałe” służące ewidencji księgowej związanej ze wszystkimi transakcjamidotyczącymi aktywów trwałych

63.

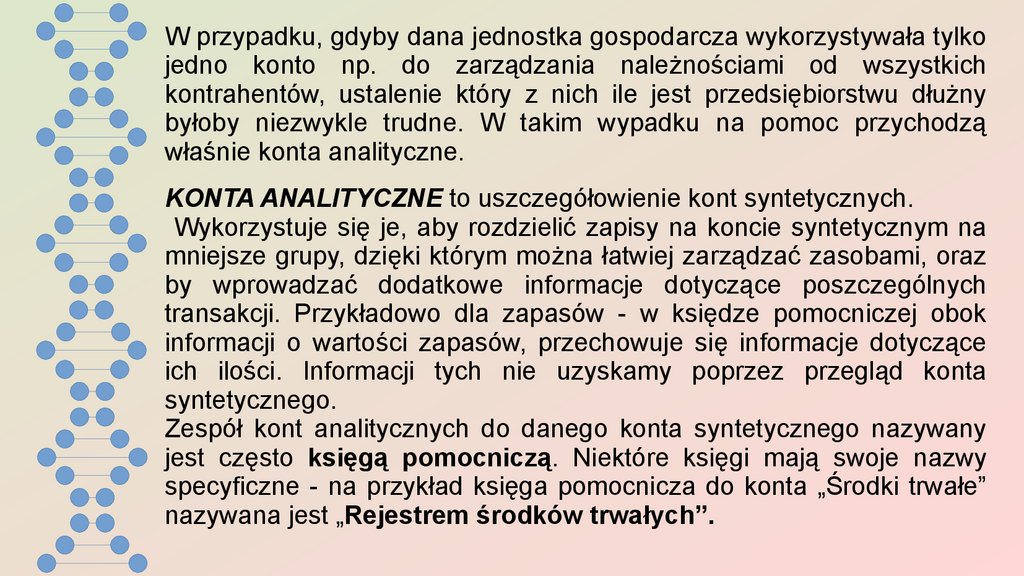

W przypadku, gdyby dana jednostka gospodarcza wykorzystywała tylkojedno konto np. do zarządzania należnościami od wszystkich

kontrahentów, ustalenie który z nich ile jest przedsiębiorstwu dłużny

byłoby niezwykle trudne. W takim wypadku na pomoc przychodzą

właśnie konta analityczne.

KONTA ANALITYCZNE to uszczegółowienie kont syntetycznych.

Wykorzystuje się je, aby rozdzielić zapisy na koncie syntetycznym na

mniejsze grupy, dzięki którym można łatwiej zarządzać zasobami, oraz

by wprowadzać dodatkowe informacje dotyczące poszczególnych

transakcji. Przykładowo dla zapasów - w księdze pomocniczej obok

informacji o wartości zapasów, przechowuje się informacje dotyczące

ich ilości. Informacji tych nie uzyskamy poprzez przegląd konta

syntetycznego.

Zespół kont analitycznych do danego konta syntetycznego nazywany

jest często księgą pomocniczą. Niektóre księgi mają swoje nazwy

specyficzne - na przykład księga pomocnicza do konta „Środki trwałe”

nazywana jest „Rejestrem środków trwałych”.

64.

Zgonie z Ustawą o rachunkowości najczęściej księgi pomocnicze (konta analityczne)stosuje się do następujących kont syntetycznych:

środków trwałych oraz wartości niematerialnych i prawnych - rejestr środków trwałych,

rozrachunków z dostawcami i odbiorcami - odpowiednio analityka zobowiązań i

należności,

rozrachunków z pracownikami,

kosztów,

sprzedaży,

innych elementów majątku lub zobowiązań istotnych dla danego przedsiębiorstwa.

W przypadku niektórych kont posiadanie odrębnej „analityki” jest wymagane przez prawo.

Tak jest na przykład dla konta wynagrodzeń pracowników. Na kontach syntetycznych

księgowane są jedynie zbiorcze kwoty należności wobec pracowników oraz zbiorcza

kwota kosztów wynagrodzeń. W księdze pomocniczej natomiast trzymane są informacje

dotyczące wynagrodzeń poszczególnych osób, ich bonusów, kar itp. Dostęp do księgi z

wynagrodzeniami jest ograniczony do małej ilości osób, co umożliwia zachowanie w tajemnicy

danych poszczególnych pracowników oraz ich wynagrodzenia.

65.

Zasady księgowania na kontach analitycznychKsięgowanie na kontach analitycznych podlega pewnym zasadom, których

celem jest zachowanie ich spójności z kontami syntetycznymi oraz spójności

całego systemu księgowego:

Zapis powtarzalny - księgowanie na koncie analitycznym jest dokładnym

odzwierciedleniem księgowania na koncie syntetycznym. Księgowanie

dokonywane jest w tej samej kwocie i po tej samej stronie co w przypadku

księgowania na koncie syntetycznym. Jest to dosłownie kopia księgowania

na koncie syntetycznym;

Kompletność kont analitycznych - konta analityczne danego konta

syntetycznego pokrywają wszystkie transakcje rejestrowane na koncie

syntetycznym, co w efekcie powoduje, że:

suma obrotów na wszystkich kontach analitycznych danego konta równa

jest sumie obrotów konta syntetycznego,

suma sald wszystkich kont analitycznych danego konta równa jest saldu

konta syntetycznego.

Zapis jednostronny - kontem wymagającym dwustronnego zapisu, zgodnie z

zasadą rachunkowości, jest konto syntetyczne zaś konta analityczne są

jedynie kontami pomocniczymi, na których księgowanie jest powtarzane w

celu uzyskania większej przejrzystości danego składnika konta

analityczne nie wymagają zapisu dwustronnego.

66.

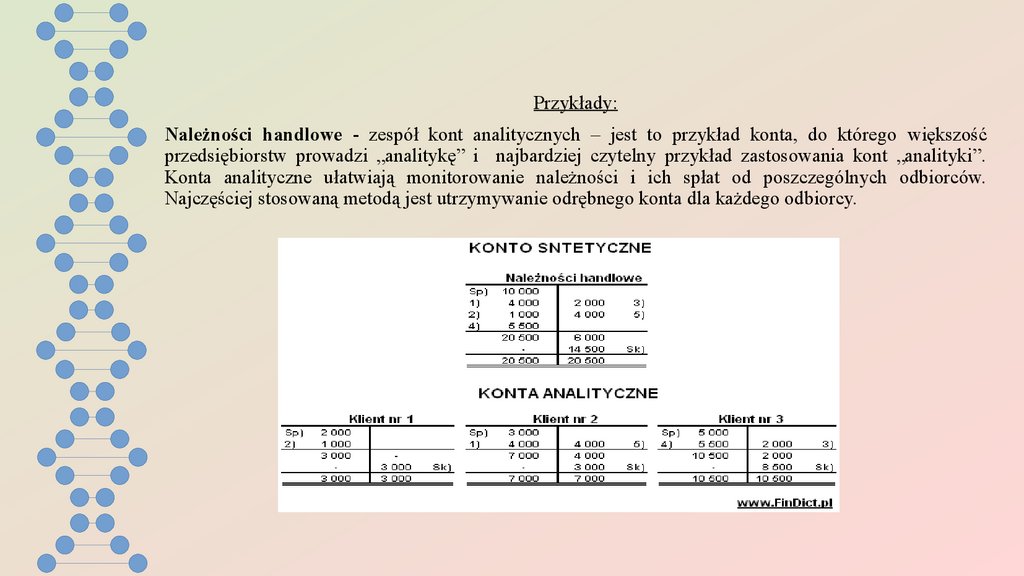

Przykłady:Należności handlowe - zespół kont analitycznych – jest to przykład konta, do którego większość

przedsiębiorstw prowadzi „analitykę” i najbardziej czytelny przykład zastosowania kont „analityki”.

Konta analityczne ułatwiają monitorowanie należności i ich spłat od poszczególnych odbiorców.

Najczęściej stosowaną metodą jest utrzymywanie odrębnego konta dla każdego odbiorcy.

67.

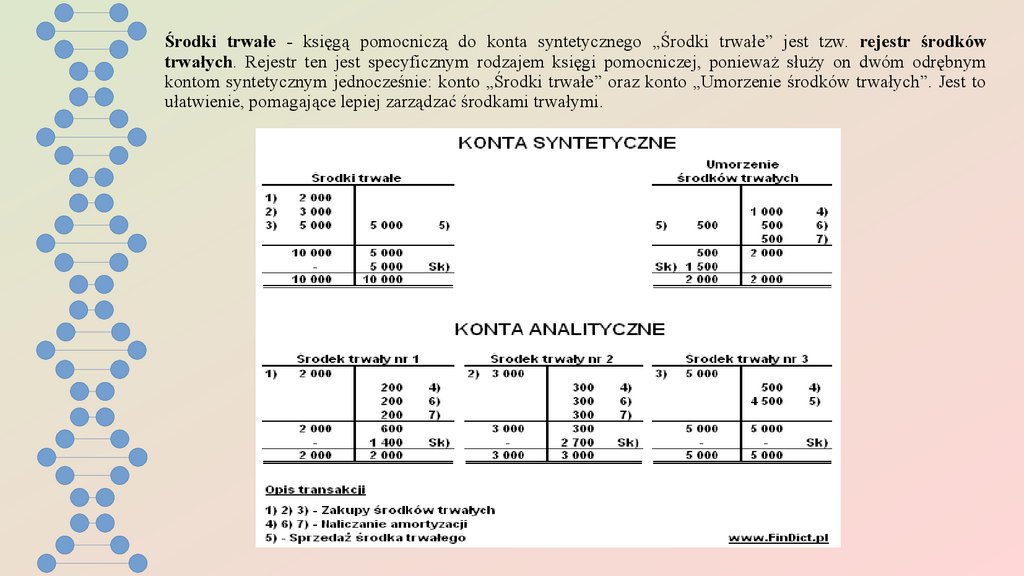

Środki trwałe - księgą pomocniczą do konta syntetycznego „Środki trwałe” jest tzw. rejestr środkówtrwałych. Rejestr ten jest specyficznym rodzajem księgi pomocniczej, ponieważ służy on dwóm odrębnym

kontom syntetycznym jednocześnie: konto „Środki trwałe” oraz konto „Umorzenie środków trwałych”. Jest to

ułatwienie, pomagające lepiej zarządzać środkami trwałymi.

68.

W rejestrze środków trwałych księguje się:wszystkie przyjęcia przez spółkę środków trwałych oraz ich sprzedaże;

suma wartości środków trwałych tworzy wartość tzw. brutto środków

trwałych posiadanych przez jednostkę (bardzo często jest to koszt zakupu

środków trwałych), która przedstawiana jest na koncie „Środki trwałe”;

dla każdego środka księguje się systematyczne jego amortyzację, która

prezentuje utratę wartości z tytułu zużycia tego środka trwałego.

Skumulowana amortyzacja prezentuje zużycie środka trwałego od

momentu przyjęcia go przez spółkę do użytkowania i jest widoczna na

koncie „Umorzenie środków trwałych”.

69.

EWIDENCJA POZABILANSOWANie wszystkie zdarzenia gospodarcze ewidencjonujemy na kontach

bilansowych. Te, które nie mają wpływu na stan aktywów i pasywów firmy, ale z

jakichś względów wymagają odnotowania - ujmujemy w ewidencji

pozabilansowej.

Niezależnie od tego w praktyce gospodarczej występuje również wiele zdarzeń i

stanów, które z chwilą zaistnienia nie powodują zmian naszych aktywów bądź

pasywów, lecz z uwagi na określone skutki bądź potrzeby (np. sprawozdawcze,

kontrolne czy rozliczeniowe) wymagają odnotowania.

KONTA POZABILANSOWE – jest to szczególny rodzaj kont, gdyż ewidencjonuje

się za ich pomocą zdarzenia, które nie są operacjami gospodarczymi. Oznacza

to, że zdarzenia te nie mają wpływu na strukturę bilansu danej jednostki (nie

mają wpływu na stan aktywów ani pasywów).

Na kontach pozabilansowych obowiązuje zasada zapisu jednostronnego, a

ewentualnych sald występujących na tych kontach na koniec roku nie ujmuje się

w bilansie.

Rodzaj dokumentów stanowiących podstawę zapisu na tych kontach określa

kierownik jednostki w zakładowej instrukcji obiegu dokumentów.

70.

Sposób funkcjonowania kont niebilansowych jest podstawą dookreślenia ich jako kont korygujących:

a) konta korygujące zwiększające wartość danego składnika

bilansowego (w przypadku gdy posiadają takie samo saldo jak konto

podstawowe),

b) konta korygujące zmniejszające wartość danego składnika

bilansowego (w przypadku gdy posiadają saldo przeciwne do konta

podstawowego),

c) konta korygujące nie występują samodzielnie.

71.

Zdarzenia ewidencjonowane poza systemem kont bilansowych:OBCY MAJĄTEK

Jednym z najczęstszych zdarzeń odnotowywanych w ewidencji pozabilansowej jest posiadanie obcych

składników majątku. Mogą to być np. materiały czy surowce przyjęte w celu usługowego ich

przetworzenia, urządzenia techniczne dostarczone do naprawy, zapasy przyjęte na przechowanie,

towary przyjęte w komis itd. Ponieważ są to obce składniki majątku, nie ujmujemy ich na kontach

bilansowych, bo z naszego punktu widzenia nie są aktywami (nie mamy nad nimi ekonomicznej kontroli).

Pomimo to zasadne jest objęcie ich przynajmniej ilościową ewidencją pozabilansową w celu zachowania

nad nimi fizycznej kontroli, a także z uwagi na obowiązek inwentaryzacji takich obcych zapasów (nie

dotyczy on jedynie firm świadczących usługi pocztowe, transportowe, spedycyjne i składowania).

Innym przykładem obcych składników majątku nieujmowanych w ewidencji bilansowej są środki trwałe

użytkowane na podstawie umów najmu, dzierżawy czy leasingu, jeśli umowy te nie spełniają przesłanek do

uznania ich za aktywa bilansowe korzystającego bądź kiedy przesłanki te spełniają, lecz korzystający stosuje

uproszczenie polegające na podatkowej kwalifikacji takich umów i na tej podstawie nie zalicza ich do swoich

aktywów (patrz art. 3 ust. 4 - 6 ustawy o rachunkowości). Zauważmy, że wartość nieamortyzowanych lub

nieumarzanych przez przedsiębiorstwo środków trwałych, używanych na podstawie umów najmu, dzierżawy,

leasingu i innych podobnych, ujawniamy w informacji dodatkowej. Zarówno to, jak i bieżące potrzeby

informacyjne uzasadniają potrzebę zaprowadzenia ewidencji pozabilansowych również i dla tych składników

majątkowych.

ZOBOWIĄZANIA WARUNKOWE I ZABEZPIECZENIA

W ewidencji pozabilansowej odnotowujemy też zobowiązania warunkowe z tytułu np. udzielonych

poręczeń, gwarancji czy indosowania weksli. Zarządzający firmą muszą przecież wiedzieć, jaki jest stan

takich zobowiązań, kiedy wygasają, czy nie uzasadniają utworzenia rezerw itd. Stan zobowiązań

warunkowych ujawnia się również bezwzględnie w informacji dodatkowej - podstawą będzie tu właśnie

prowadzona rzetelna ewidencja pozabilansowa.

Inną kategorią zdarzeń, które powinniśmy odnotowywać, jest ustanowienie zabezpieczeń rzeczowych na

majątku własnym (tj. obciążających majątek własny hipotek, zastawów, przewłaszczeń pod warunkiem

72.

Podatki w ewidencji pozabilansowejRównolegle prowadzoną ewidencję pozabilansową można wykorzystać

również do ujęcia całokształtu operacji różnicujących wynik brutto od

podstawy opodatkowania.

Czyli m.in.:

¦ kosztów niebędących kosztami uzyskania (przejściowo lub wcale),

¦ przesunięcia podatkowego i księgowego momentu poniesienia kosztu lub

uzyskania przychodu,

¦ przychodów niezaliczanych do przychodów podatkowych,

¦ przychodów podatkowych niezaliczanych do bilansowych,

¦ różnic w tempie podatkowej i bilansowej amortyzacji,

¦ różnic w kwalifikacji umów leasingu.

73.

VI. ZAKŁADOWY PLAN KONTZakładowy plan kont – to formalny dokument, będący częścią systemu

księgowego. Każdy podmiot prowadzący pełną księgowość finansową

zobowiązany jest do posiadania i stosowania zakładowego planu kont.

Obowiązek ten nałożony jest przez Ustawę o rachunkowości. W momencie

rozpoczynania działalności lub też w momencie wprowadzania księgowości,

jednostka gospodarcza ma obowiązek stworzenia planu kont dopasowanego do

rodzaju swojej działalności. Do tego celu przedsiębiorstwa wykorzystują

wzorcowe plany kont dla ich typu działalności, wprowadzając jedynie niewielkie

zmiany. Również wykorzystanie konkretnego programu księgowego narzuca

niekiedy pewne rozwiązania.

Zakładowy plan kont zawiera spis wewnętrznych numerów kont

przedsiębiorstwa i ustala zasady księgowania na tych kontach wszelkich

operacji gospodarczych, które mogą wydarzyć się w wyniku działalności

przedsiębiorstwa.

Plan kont musi spełniać formalne wymogi ustalone w Ustawie o rachunkowości.

Jest on zwykle sporządzany przez głównego księgowego i zatwierdzany przez

kierownika jednostki.

74.

W zakładowym planie kont należy przedstawić:wykaz kont syntetycznych (kont księgi głównej),

zasady tworzenia i funkcjonowania kont analitycznych (kont ksiąg

pomocniczych),

metodę ewidencji analitycznej, jaka będzie stosowana dla wybranej

grupy rzeczowych składników majątku obrotowego,

zasady wyceny rzeczowego majątku obrotowego,

stosowane metody amortyzacji majątku trwałego.

finance

finance