Similar presentations:

Каско. О продукте для наших любимых клиентов

1.

КаскоО продукте

для наших любимых клиентов

2.

Цель урокаДать общую информацию о каско как

виде страхования

Рассказать о нюансах страхового

покрытия

● Показать программы страховых

компаний

● Научить способам оптимального

страхования клиентов

3.

Что такое каско?Слово «сasco» с итальянского языка переводится как «щит»

или «преграда, борт, защита». Именно так в свое время в

Италии именовали полисы страхования, предусматривающие

защиту судов, задействованных в перевозке грузов (но не

самих грузов).

Сейчас многие расшифровывают каско таким образом,

отражающим суть этого вида страховой защиты:

К - Комплексное

А - Автомобильное

С - Страхование

К - Кроме

О - Ответственности

На самом деле это не

так, слово «каско» это

не аббревиатура и

писать его большими

буквами неправильно

4.

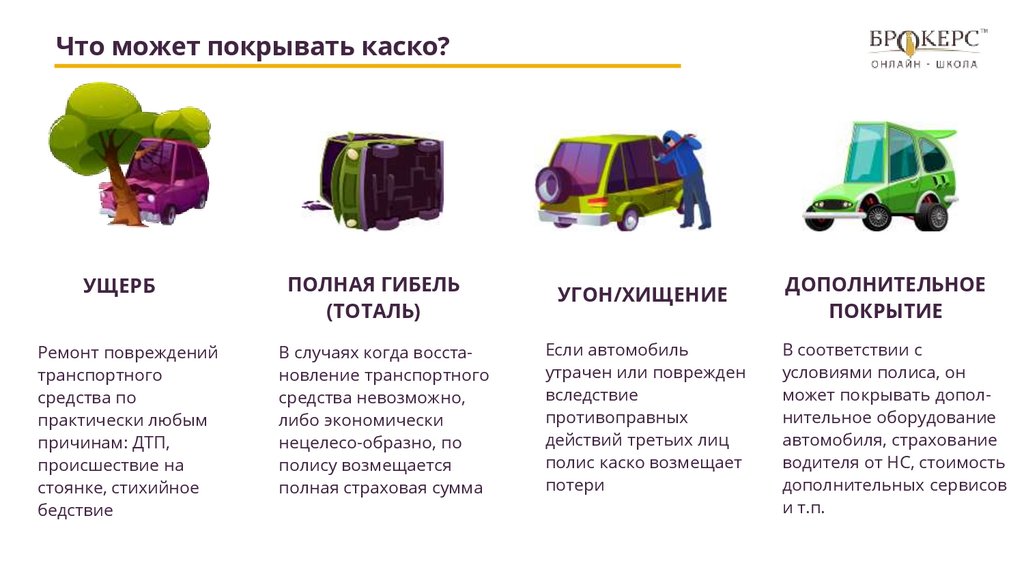

Что может покрывать каско?УЩЕРБ

ПОЛНАЯ ГИБЕЛЬ

(ТОТАЛЬ)

УГОН/ХИЩЕНИЕ

Ремонт повреждений

транспортного

средства по

практически любым

причинам: ДТП,

происшествие на

стоянке, стихийное

бедствие

В случаях когда восстановление транспортного

средства невозможно,

либо экономически

нецелесо-образно, по

полису возмещается

полная страховая сумма

Если автомобиль

утрачен или поврежден

вследствие

противоправных

действий третьих лиц

полис каско возмещает

потери

ДОПОЛНИТЕЛЬНОЕ

ПОКРЫТИЕ

В соответствии с

условиями полиса, он

может покрывать дополнительное оборудование

автомобиля, страхование

водителя от НС, стоимость

дополнительных сервисов

и т.п.

5.

Что НЕ покрывает каско?ПЕРЕВОЗИМЫЙ ИЛИ

ХРАНЯЩИЙСЯ ГРУЗ

ОТВЕТСТВЕННОСТЬ ПЕРЕД

ТРЕТЬИМИ ЛИЦАМИ*

Для страхования груза от повреждения

или уничтожения необходимо приобрести

полис на страхование грузов

Гражданская ответственность

владельца транспортного средства и

водителя регулируется ОСАГО

* Может быть оговорена как отдельная платная опция полиса КАСКО

6.

Преимущества каско1. КАСКО – это добровольная защита собственника машины и его транспорта

от внештатных ситуаций. Страховка, покрывающая ущерб, нанесенный авто в

результате аварии, неправомерных действий вандалов, негативных погодных

условий – способ подстраховать себя финансово.

2. Страховка от угона позволит в ситуации наступления страхового случая не

остаться без машины.

3. Использование КАСКО позволяет застраховаться от хищений – снятия колес и

стекол, воровства из салона магнитолы и пр.

4. Решение о том, какие пункты включить в страховой договор, принимает

клиент. Водитель определяет, от каких рисков будете страховать ТС. От этого

зависит стоимость договора. Если полное КАСКО оплатить не целесообразно,

можно застраховаться только от наиболее вероятных рисков.

5. Страхователь сам принимает решение, в каком виде получить компенсацию –

деньгами или бесплатным обслуживанием на автосервисе.

7.

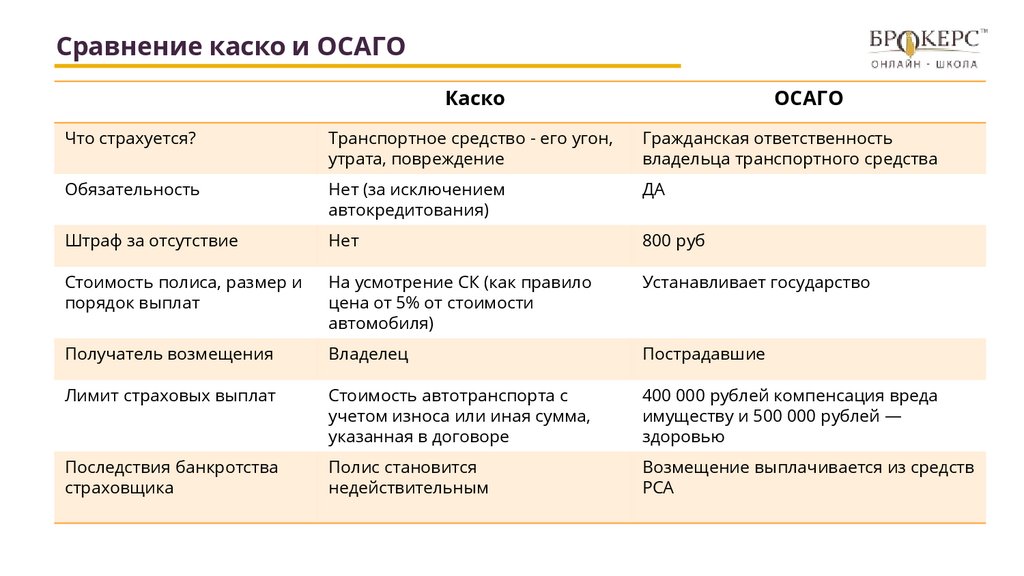

Сравнение каско и ОСАГОКаско

ОСАГО

Что страхуется?

Транспортное средство - его угон,

утрата, повреждение

Гражданская ответственность

владельца транспортного средства

Обязательность

Нет (за исключением

автокредитования)

ДА

Штраф за отсутствие

Нет

800 руб

Стоимость полиса, размер и

порядок выплат

На усмотрение СК (как правило

цена от 5% от стоимости

автомобиля)

Устанавливает государство

Получатель возмещения

Владелец

Пострадавшие

Лимит страховых выплат

Стоимость автотранспорта с

учетом износа или иная сумма,

указанная в договоре

400 000 рублей компенсация вреда

имуществу и 500 000 рублей —

здоровью

Последствия банкротства

страховщика

Полис становится

недействительным

Возмещение выплачивается из средств

РСА

8.

Какими документами регулируется каско?Отдельного закона для каско не существует — но это не значит, что страховые компании

могут делать все что угодно. Страхование каско регулируется следующими документами:

1. Гражданским кодексом РФ, гл. 48 — об основных требованиях к страхованию.

2. Законом «Об организации страхового дела в Российской Федерации» — о правах

и обязанностях страхователей и страховщиков. А еще — об условиях защиты страховщиков,

если наступил страховой случай.

3. Законом «О защите прав потребителей» — о правах и порядке действий, если страховая

компания необоснованно отказывает в выплате.

4. Нормативами Центрального банка России — указанием № 3380У от 12.09.2014, указанием № 3854-У от 20.11.2015. В них прописаны требования к страховым

компаниям и условиям страхования.

5. Стандартами Всероссийского союза страховщиков — в них установлены единые

требования по оформлению договоров страхования.

9.

Что может повлиять на размер выплаты по каскометод формирования страховой суммы

наличие франшизы

наличие подключенных дополнительных продуктов (например

GAP)

10.

Способ формирования страховой суммыСтраховая сумма может меняться со временем или быть постоянной

Агрегатная страховая сумма

сумма уменьшается на размер

произведенных выплат после

каждого произошедшего случая

Неагрегатная страховая сумма

сумма не уменьшается после

каждого произошедшего случая, и

страховщик несет ответственность в

рамках полной страховой суммы

Динамическая страховая сумма

в течение действия договора страховая

сумма уменьшается на определенный

процент, обозначенный в договоре,

чтобы учесть естественный износ ТС.

Постоянная страховая сумма

фактический износ не учитывается:

страховая сумма неизменна в

течение действия договора

11.

АгрегатностьОсновное отличие агрегатного лимита от неагрегатного заключается в изменении размера

максимальной выплаты при одинаковом изначальном показателе:

• первая будет уменьшаться ровно на то количество денег, которые уже были заплачены

автостраховщиком клиенту, если тот ранее обращался за выплатами;

• неагрегатная не уменьшится, вне зависимости от обстоятельств, количества обращений,

тяжести ДТП, сложности ремонта и иных факторов.

Пример: Автомобиль, застрахованный на 800 000 ₽ с агрегатным лимитом, попадает в

аварию, и затраты на восстановление машины составляют 300 000 ₽. Страховщик

перечисляет денежные средства на ремонт, но теперь размер максимальной страховки

уменьшается на 300 000 ₽. При следующем страховом случае максимальный размер

страховых компенсаций составит 500 000 ₽. Даже при хищении авто. В теории, после

нескольких страховых случаев минимальный размер может составить 0 ₽.

Если клиент хочет, чтобы после страховой выплаты договор действовал на полную

(первоначальную) страховую сумму, ему необходимо восстановить уменьшившуюся

страховую сумму, заключив дополнительное соглашение и проведя доп. оплату.

12.

Кому подходит агрегатный лимит страховой суммыАгрегатный лимит ответственности в автостраховании является выгодным для

следующих водителей:

•с продолжительным безаварийным вождением, высоким коэффициентом КБМ;

•проживающим в малых городах, небольших населенных пунктах, без

постоянного траффика;

•нечасто использующих свой автотранспорт;

•имеющих гараж, ставящих машину на охраняемую автостоянку.

В этих ситуациях риски возникновения ДТП сводятся к минимуму, поэтому выгоден именно

агрегатный страховой лимит. В других случаях подходит неагрегатная сумма (особенно для

жителей больших городов, постоянно находящихся в дороге, в пробках). Благодаря

неагрегатной опции, верхний порог компенсации никогда не уменьшится, независимо от

количества обращений за годовой период действия автостраховки.

13.

Аммортизационный износАмортизационный износ — характеристика имущества, выражающая в

процентах, как уменьшается стоимость объекта за определенный период.

Проще говоря, это процент уменьшения страховой суммы, который связан с

использованием имущества и постепенной утратой им товарных свойств.

Как правило износ начинают считать со второго года жизни автомобиля и его

величина составляет 10-15% от первоначальной стоимости авто. Для больших

возрастов года величина амортизации может достигать 20% и более.

Пример:

Автомобиль стоимостью 800 000 ₽ застрахован с годовым амортизационным износом в 20%.

Через 7 месяцев автомобиль попал в ДТП и был поврежден настолько, что страховая

компания признала полную гибель и назначила страхователю материальную выплату.

Владелец получит на руки:

800 000 ₽ - 800 000 ₽ × (20 / 12 × 7 / 100) = 800 000 ₽ - 93 280 ₽ =706 720 ₽

14.

Можно ли застраховать первоначальнуюстоимость машины?

Для этого нужно подключить к каско услугу GAP*. С ней в случае угона или полной гибели

застрахованного автомобиля клиент сможет получить полную первоначальную стоимость

машины. Для нового автомобиля эта стоимость переносится в договор страхования

из договора купли-продажи, для машины с пробегом она рассчитывается с учетом

рыночной цены на момент подключения услуги.

Без услуги GAP при расчете компенсации в случае угона или полной гибели автомобиля

применяется интервал рыночной цены и нормы расчета износа относительно стоимости

машины в договоре купли-продажи. По этим расчетам, первый год жизни автомобиля

уменьшает его стоимость примерно на 20%, а каждый последующий еще на 10%

Например, клиент приобрел новый автомобиль за 800 000 ₽ и оформил для него каско с опцией GAP.

Через 7 месяцев автомобиль угнали. По обычному полису каско клиент получил бы около 706 000 ₽,

так как из первоначальной цены машины вычитается амортизация — постепенное снижение

ее стоимости из-за старения и эксплуатации. Если к каско подключена страховка GAP, сумма выплаты

составит все 800 000 ₽.

* Guaranteed Asset Protection (GAP) (гарантированное сохранение стоимости)

15.

ФраншизаПредлагая клиентам полисы с франшизой, Вы привлечете значительно больше клиентов,

чем если бы такой возможности снизить стоимость страхового полиса не было.

Ваши клиенты чаще всего не знают, что такое франшиза, думая, что это просто скидка.

Конечно, применение франшизы позволяет снизить стоимость полиса, прилично

сэкономить на страховке.

Но важно понимать и Вам и клиенту, что полис с франшизой предполагает снижение цены

взамен того, что при возникновении страхового случая, часть убытка не будет

возмещена.

Таким образом, франшиза в страховании – это часть страхового возмещения, которую

клиент оплачивает самостоятельно.

Франшиза может быть одного из трех видов

Безусловная франшиза

Условная франшиза

Динамическая франшиза

16.

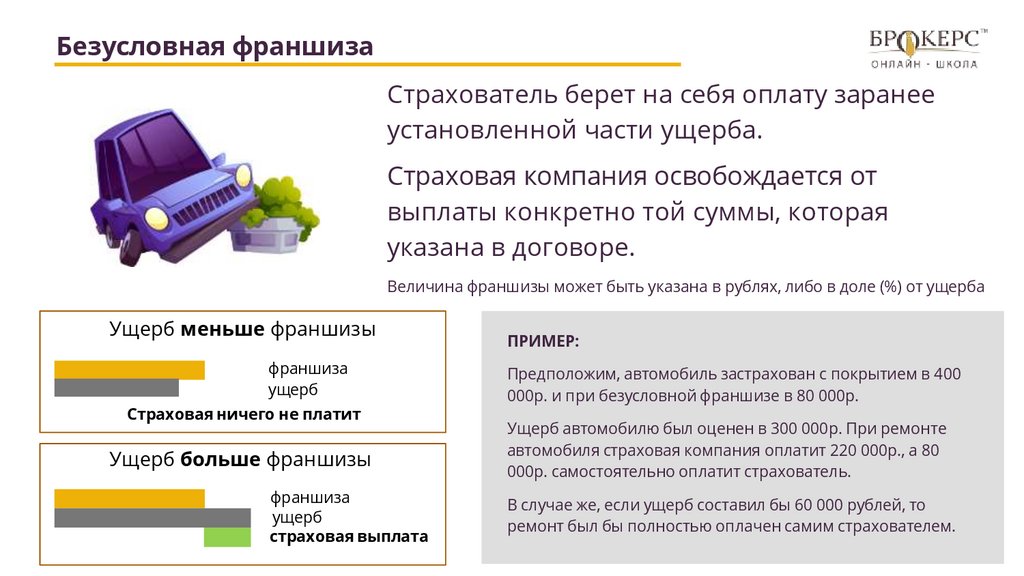

Безусловная франшизаСтрахователь берет на себя оплату заранее

установленной части ущерба.

Страховая компания освобождается от

выплаты конкретно той суммы, которая

указана в договоре.

Величина франшизы может быть указана в рублях, либо в доле (%) от ущерба

Ущерб меньше франшизы

франшиза

ущерб

Страховая ничего не платит

Ущерб больше франшизы

франшиза

ущерб

страховая выплата

ПРИМЕР:

Предположим, автомобиль застрахован с покрытием в 400

000р. и при безусловной франшизе в 80 000р.

Ущерб автомобилю был оценен в 300 000р. При ремонте

автомобиля страховая компания оплатит 220 000р., а 80

000р. самостоятельно оплатит страхователь.

В случае же, если ущерб составил бы 60 000 рублей, то

ремонт был бы полностью оплачен самим страхователем.

17.

Условная франшизаЕсли сумма ущерба превышает величину

франшизы, то весь ущерб оплачивается

страховой компанией.

Если не превышает – страхователь сам

оплачивает ущерб

Ущерб меньше франшизы

франшиза

ущерб

Страховая ничего не платит

Ущерб больше франшизы

франшиза

ущерб

страховая выплата

ПРИМЕР:

Предположим, автомобиль застрахован с покрытием

в 400 000 руб. и при безусловной франшизе в 80 000 руб.

Ущерб автомобилю был оценен в 300 000 руб. При ремонте

автомобиля страховая компания оплатит 300 000 руб.

В случае же, если ущерб составил бы 60 000 рублей, то

ремонт был бы полностью оплачен самим страхователем.

18.

Динамическая франшизаЭто вид безусловной франшизы,

которая применяется не с первого

страхового события, а только со

второго или третьего. С каждым

новым убытком размер динамической

франшизы может увеличиваться.

КОНКРЕТНЫЕ УСЛОВИЯ ДИНАМИЧЕСКОЙ ФРАНШИЗЫ СВОИ

В КАЖДОЙ СТРАХОВОЙ КОМПАНИИ.

19.

Другие виды франшизвременная - выплата компенсации при страховом случае в

конкретное время, например, по будням;

льготная - выплата компенсации при отсутствии вины

автовладельца в причинении убытков;

высокая - покрытие дорогостоящих убытков страховщиком с

последующим возмещением у автовладельца;

регрессивная - с увеличением размера франшизы снижается

стоимость полиса.

20.

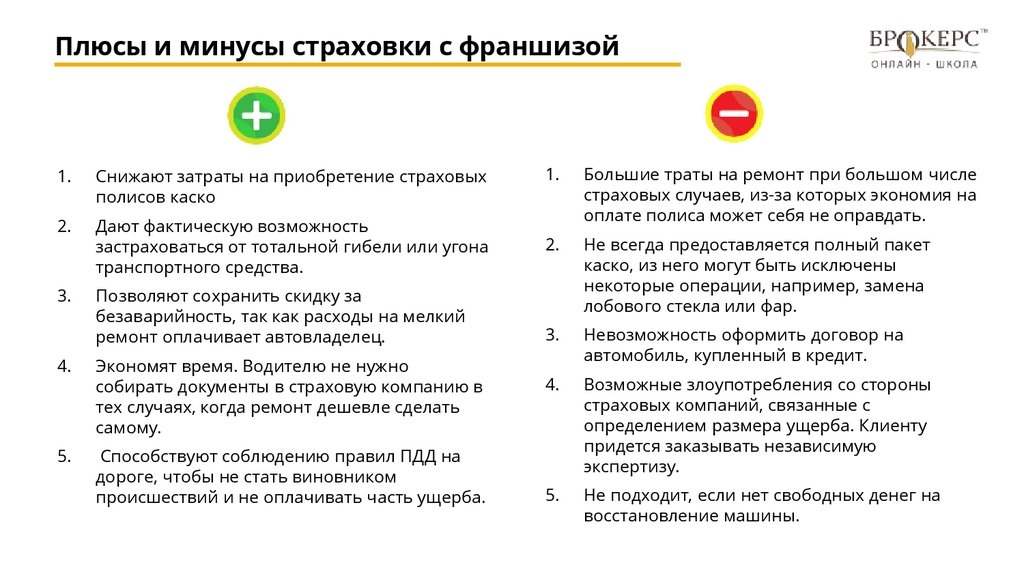

Плюсы и минусы страховки с франшизой1.

Снижают затраты на приобретение страховых

полисов каско

2.

Дают фактическую возможность

застраховаться от тотальной гибели или угона

транспортного средства.

3.

Позволяют сохранить скидку за

безаварийность, так как расходы на мелкий

ремонт оплачивает автовладелец.

4.

Экономят время. Водителю не нужно

собирать документы в страховую компанию в

тех случаях, когда ремонт дешевле сделать

самому.

5.

Способствуют соблюдению правил ПДД на

дороге, чтобы не стать виновником

происшествий и не оплачивать часть ущерба.

1.

Большие траты на ремонт при большом числе

страховых случаев, из-за которых экономия на

оплате полиса может себя не оправдать.

2.

Не всегда предоставляется полный пакет

каско, из него могут быть исключены

некоторые операции, например, замена

лобового стекла или фар.

3.

Невозможность оформить договор на

автомобиль, купленный в кредит.

4.

Возможные злоупотребления со стороны

страховых компаний, связанные с

определением размера ущерба. Клиенту

придется заказывать независимую

экспертизу.

5.

Не подходит, если нет свободных денег на

восстановление машины.

21.

Выводы и рекомендацииКаждый из видов франшиз в страховании каско выгодно использовать в

зависимости от опыта водителя, марки транспортного средства, условий, в

которых человек вынужден передвигаться. Например, временная станет

средством экономии для людей, которые в выходные ставят автомобиль на

стоянку. Высокую выберут владельцы автофур или машин с дорогим

обслуживанием. Водителю, сомневающемуся в своих способностях обеспечить

безаварийную езду, выгоднее оформить обычный полис каско.

Условия заключения договора автокаско отличаются в разных компаниях. Вам

стоит внимательно проанализировать предложения и остановиться на более

выгодном для Вашего клиента. Естественно выбирать нужно из предложений

надежных компаний, иначе ваш клиент рискует не получить компенсацию.

22.

Что может повлиять на стоимость полиса каскоПредмет страхования

Набор страховых рисков

Величина страховой суммы

Франшиза

Коэффициенты страховой компании

23.

Какие автомобили можно застраховать по каскоСтраховые компании устанавливают

ограничения на возраст автомобиля,

страхуемого по каско.

Так, большинство страховщиков не продадут вам полис, если машина

выпущена более 10 лет назад, а в некоторых компаниях оформить

страховку нельзя на автомобиль старше семи лет.

Иногда эти ограничения не распространяются на миникаско

Рекомендуем создать табличку с перечнем федеральных и имеющихся в Вашем регионе

страховых компаний с указанием условий страхования каско, в том числе с точки зрения

возраста и марок автомобилей и использовать ее для справки при разговоре с клиентом.

24.

Набор страховых рисковКруг рисков, предусмотренных в каско, гораздо шире перечня возможных происшествий с

участием других транспортных средств. Припаркованный автомобиль может пострадать от

падения дерева или опор линий электропередачи при сильном ветре. Повреждения

случаются и при проезде по незакрытому люку или глубокой дорожной яме. В классическом

наполнении автокаско присутствуют два основных риска: ущерб и хищение. Ущерб, помимо

ДТП, включает в себя повреждение в результате следующих событий:

• пожара или взрыва;

• стихийных бедствий;

• падения инородных предметов, в том числе снега и льда;

• действия животных;

• противоправных действий третьих лиц;

• воздействия предметов, вылетевших из-под колёс других автомобилей;

• по вине дорожных и дорожно-эксплуатационных служб.

25.

Набор страховых рисковРиск «хищение» предусматривает потерю автомобиля в результате угона, кражи, разбоя или

грабежа. Страховщики выделяют список наиболее угоняемых автомобилей, к которым

предъявляются жёсткие требования по наличию противоугонных систем.

Стоит обратить внимание, включён ли в покрытие риск угона автомобиля с утратой ключей и

документов на транспорт. Если он отсутствует, при тайном хищении (угоне или краже) с находящимися

внутри машины документами или ключами, возможен отказ от выплаты страхового возмещения.

Многие страхователи не знают об этом ограничении. Если выплата по угону с утратой ключей и

документов не предусмотрена, стоит позаботиться об их сохранности в те периоды, когда автомобиль

не используется.

Кроме двух основных рисков, страховщики в покрытии часто предусматривают ряд

дополнительных, на выбор. Один из самых востребованных — возникновение гражданской

ответственности владельцев транспортных средств. Он создан для того, чтобы расширить

возможности, которые даёт ОСАГО на случай, если страхователь станет виновником ДТП. В

полисе каско можно встретить и страхование жизни и здоровья пассажиров от несчастного

случая. Также есть возможность отдельным риском предусмотреть защиту дополнительного

оборудования, которое не входит в штатную комплектацию транспортного средства.

26.

Зависимость стоимости полиса от страховой суммыСтоимость полиса напрямую зависит от способа формирования

страховой суммы.

Естественно страховка с агрегатной страховой суммой обойдется

дешевле, чем с неагрегатной.

Амортизационный износ же включается во все страховки, за

исключением тех, у которых включена опция сохранения стоимости

(GAP), о которой мы говорили чуть раньше.

Эти два условия удешевляют каско, но при этом значительно

снижают сумму возможных выплат при угоне или тотальной гибели

автомобиля.

27.

Зависимость стоимости полиса от франшизыОтносительно полной стоимости полиса каско, стоимость полиса

с франшизой существенно меньше ( как правило на 15–20%).

Чем больше сумма франшизы, установленная страхователем, тем

больше скидка на приобретаемый полис каско. Она может сильно

варьироваться в зависимости от конкретных страховых компаний

и вида франшизы каско, но обычно превышает сумму франшизы,

в среднем, до 2 раз.

Для водителей с небольшим стажем вождения, которым страховка

рассчитывается с применением самых высоких базовых коэффициентов,

может быть интересен вариант каско с франшизой «со второго страхового

случая», т. е. при первом обращении клиент получит полную выплату,

а при последующих уже будет учитываться франшиза.

28.

Коэффициенты страховой компанииУ каждого страховщика индивидуальный подход к

расчёту стоимости добровольного страхования

транспортных средств.

Отличаются не только тарифы, но и сама модель

расчёта. Применяются различные коэффициенты,

повышающие и понижающие стоимость страховки,

размер которых зависит от множества факторов.

На страховом рынке сложно найти абсолютно

одинаковые полисы каско от разных страховщиков,

которые будут совпадать и по условиям, и по

стоимости.

29.

Количество лиц, допущенных к управлениюВ полисе каско всегда прописано количество лиц, допущенных к

управлению автомобилем. Если страховой случай наступил вследствие ДТП,

а за рулем был не тот, кто вписан в полис, страховая может отказать в

выплате.

За увеличение количества лиц, допущенных к управлению, многие

страховые компании повышают стоимость защиты. Чаще всего встречается

ограничение — до пяти водителей на один автомобиль.

Для того чтобы обеспечить эксплуатацию одного транспортного средства

неограниченным количеством лиц используется опция «мультидрайв»,

увеличивающая стоимость страховки. Бесплатно она встречается редко, в

основном для клиентов — юридических лиц. Тариф на эту опцию может

сильно отличаться у разных страховщиков. Есть компании, которые не

дают возможность оформить «мультидрайв» в каско для физических лиц.

30.

Возраст и стаж водителяНа стоимость каско влияют возраст и стаж вождения.

Каждый страховщик разрабатывает систему

коэффициентов, повышающих и понижающих стоимость

каско в зависимости от возраста и стажа вождения лиц,

допущенных к управлению.

Страховые могут пользоваться данными о коэффициенте

бонус-малус ОСАГО из баз данных РСА и собственной

статистикой. Имеет смысл проверить и актуализировать эти

коэффициенты в АИС РСА.

Если стаж клиента невелик, стоит найти страховщика,

который лояльно относится к молодым водителям либо

озаботиться выбором подходящей франшизы для каско.

31.

Наличие других продуктов в этой же СКДля клиентов, имеющих еще какие либо страховые договора в данной

компании страховщики готовы предоставлять выгодные

индивидуальные условия и скидки на добровольные виды защиты.

Скидки по каско для действующих клиентов, оформивших

автогражданку, часто присутствуют в дисконтной программе страховых

компаний. Одномоментное оформление ОСАГО и каско у одного

страховщика даёт больше шансов на снижение стоимости

добровольной защиты автомобиля.

В случае наличия и каких то добровольных полисов в той же компании,

вы можете говорить со своим куратором об индивидуальных скидках

для клиента. Поэтому всегда уточняйте у клиента наличие иных

страховых продуктов.

32.

Отсутствие ДТПКак правило, страховщики делают скидку в размере пяти процентов от годового платежа за

каждый год безубыточного страхования.

В некоторых случаях скидка сохраняется при переходе из компании в компанию, тогда

нужно предоставить справку от предыдущего страховщика, подтверждающую отсутствие

выплат.

В справке должна быть следующая информация:

1. Сведения о транспортном средстве.

2. Информация о собственнике авто и страхователе.

3. Название страховой компании, выдавшей справку.

4. Серия и номер последнего договора КАСКО.

Если же автовладелец страхуется по КАСКО в той же компании, что и раньше, и не

обращался за выплатой по предыдущим полисам, то скидку должны применить

автоматически. Однако всё же стоит проконтролировать применение понижающего

коэффициента за отсутствие ДТП.

33.

Семейное положение и наличие детейНекоторые страховые компании предоставляют скидку

по полису за семейное положение и наличие

несовершеннолетних детей. По их данным,

автовладельцы, состоящие в браке, водят аккуратнее,

чем холостые и незамужние.

В случае, если при оформлении полиса Вы указываете

по допущенному водителю семейное положение –

«Состоит в браке» и/или указываете наличие

несовершеннолетних детей, то необходимо будет

предоставить в страховую подтверждающие документы:

копии страниц паспорта о семейном положении и/или

детях (или Свидетельство о заключении брата,

Свидетельство о рождении ребенка).

34.

Страхование КАСКО по пробегуЕсли ваш клиент мало эксплуатирует свой автомобиль

в течение года и имеет небольшой годовой пробег,

то можно рассмотреть специальные программы

страхования каско по пробегу.

Стоимость такого полиса напрямую зависит от размера

ежегодного пробега автомобиля. При оформлении

полиса задается лимит пробега в течение которого

будет действовать страховое покрытие

Если возникнет необходимость увеличить лимит

пробега или отменить лимит, это можно сделать в любое

время в течение срока действия договора, просто

доплатив страховую премию.

35.

Переход в другую страховую компаниюЦенным клиентом по каско для любой компании будет водитель с

хорошей страховой историей. Если один и тот же человек уже не первый

год пролонгирует защиту своего авто и не заявляет страховые события, он

— безубыточный страхователь. Многие страховщики готовы побороться

за переход этого клиента вместе с его автомобилем под их защиту. За это

они предлагают различные скидки и бесплатные дополнительные опции.

Размер дисконта за безубыточность отличается у разных страховщиков,

может достигать до 50% стоимости каско. Для расчёта скидки у

страхователя просят предоставить копии предыдущих полисов

страхования.

Некоторые страховщики принимают безубыточные объекты страхования

по каско без осмотра транспортных средств, другие — требуют его

произвести.

36.

Классика или миниСтраховые компании адаптируются под запросы клиентов и создают различные

варианты страховых программ КАСКО.

Весь спектр предложений можно поделить на две основные группы:

Классика

Основной продукт каско компании

покрытие: хищение + ущерб

по желанию можно включать

дополнительное покрытие

дополнительные опции, например:

эвакуация ТС, сбор справок,

отсутствие ограничений на

количество обращений и т.д.

Мини-каско

Программы по сниженной цене

урезанное покрытие: только хищение/

только ущерб/хищение + ущерб только

при полной гибели ТС/хищение + ущерб

от ограниченного числа рисков

могут быть недоступны некоторые

дополнительные опции

часто предварительный осмотр ТС

является не обязательным

37.

Кому продавать классику?Два ключевых сегмента покупателей:

• владельцы кредитных авто;

• владельцы авто не старше 10 лет, ценового

сегмента “средний+” и выше.

Для первого типа клиентов КАСКО является обязательным полисом, который необходимо

оформлять каждый год в течение всего срока действия кредитного договора с банком.

Для второго типа клиентов оформление КАСКО - защита имущества и способ не тратить

лишние деньги на ремонт авто. Такие клиенты имеют хороший уровень финансовой

грамотности и понимают возможные риски по ремонту машины высокого ценового

сегмента.

38.

Особенности страхования каско кредитных автомобилейЧтоб снизить свои убытки при похищении или полной гибели кредитного автомобиля

банки включают в кредитный договор условие страхования автомобиля от этих рисков.

При угоне или гибели автомобиля выплаты пойдут на погашение основного долга

и процентов по кредитному договору. Если задолженность перед банком небольшая,

владелец машины сможет получить ту часть суммы, которая останется после закрытия

кредита. Для автовладельца выгода в том, что ему не придется платить кредит

за автомобиль, который угнали. Чтобы получить возмещение за мелкие повреждения —

нужно заранее предусмотреть это в страховом договоре и оформить полное каско.

Основной запрос от страхователя - чтобы было дешево и страховку принял банк. Здесь у

вас уже есть преимущество! В первый год на кредитное авто, как правило, страховку

оформляют в самом салоне. Такая страховка дороже рыночных предложений на 10% – 30%.

Значит, вы точно сможете предложить выгодное решение для клиента.

39.

Особенности страхования каско кредитных автомобилейВладельцу кредитного автомобиля не стоит предлагать полный пакет каско. Для экономии

на полисе, можно рассматривать покупку полиса, который работает в конкретных

страховых случаях. Естественно, необходимо предварительно свериться со списком

страховых случаев, которые прописаны в договоре с банком.

Также, клиенту, особенно, если он уверен в своих навыках вождения и финансово стабилен,

можно предлагать страховку каско с франшизой. Страховка с франшизой 10000 - 15000 ₽

может снизить стоимость полиса каско на 30 - 40%.

Еще один вариант- попробовать снизить страховую сумму, на которую застраховано авто.

Она не должна быть ниже суммы кредита и сильно ниже стоимости самой машины.

Обязательно необходимо учитывать требования банка, которые прописаны в договоре.

В принципе для заемщика хорошие условия в договоре — когда по рискам «угон»,

«хищение» и «гибель» выгодоприобретателем становится банк, а в остальных случаях —

страхователь. Такая формулировка означает, что при повреждениях автомобиля владелец

получит направление на ремонт и ничего не заплатит из своего кармана.

40.

Каско в сегменте «выше среднего»Клиенту, который хочет защитить свое имущество и не платить за ремонт авто, можно

предлагать больше. Например, ему наоборот можно предложить увеличить страховую

сумму на его автомобиль. Даже если срок каско еще не истек у клиента, ему можно

предложить расширить страховую сумму полиса.

Причина и мотивация - изменение рыночной стоимости машины и увеличение стоимости

оригинальных запчастей. Если с машиной случится серьезное ДТП слабая страховая сумма

по старому полису может оказаться недостаточной.

Также, ему можно предлагать полис с большим количеством страховых случаев, не только

тотал и угон. Такие клиенты лояльно относятся к дополнительным сервисам входящим в

расширенные пакеты – телеметрия, помощь на дороге, эвакуатор, пакеты личного

страхования, ДМС, даже страхование домашних питомцев.

Высокий уровень грамотности и понимание рисков таким клиентом позволяет вам открыто

обсуждать с ним и показывать сильные и слабые стороны различных страховых программ.

Не «впаривать», а «вербовать» клиента, демонстрируя в первую очередь свое знание

нюансов страхования.

41.

Кому продавать мини каско?В первую очередь тем, кто заинтересован в защите

собственного автомобиля, но не может позволить себе

классический продукт.

Как правило, выбирают миникаско опытные водители,

которые уверенно чувствуют себя на дорогах и хотят

застраховаться только от ДТП по чужой вине, угона или

стихийных бедствий.

Нередко покупают миникаско в дополнение к ОСАГО, чтобы иметь полную защиту на

дорогах и предупредить финансовые потери от ДТП как по чужой, так и по обоюдной

вине.

Есть клиенты, которые хотели бы застраховать свое авто но не прошли по скорингу

полного каско из-за возраста автомобиля или другим причинам.

Обратите внимание: полис мини-КАСКО не подойдет для страхования кредитного автомобиля.

42.

Аргументы для убеждения клиента1.Многие клиенты не понимают, зачем оформлять несколько полисов на машину. Есть ОСАГО, этого

достаточно. Поэтому клиенту нужно провести ликбез и объяснить, что ОСАГО работает, если вы

виноваты на дороге. Но в вас может врезаться человек без ОСАГО и вы не получите никакой

компенсации по страховке. А вот по КАСКО вы можете починить свою машину быстро.

Особенно актуальной сегодня становится защита от бесполисных водителей, количество которых резко возросло

из-за подорожания ОСАГО. По некоторым данным на дорогах России от 15 до 30% водителей ездят без ОСАГО или

с поддельным полисом. ДТП с таким виновником грозит ремонтом за свой счет и длительным разбирательством

в суде. Более того, успешный исход дела зачастую оборачивается безрезультатным ожиданием взыскания по

исполнительному производству. Ведь, как правило, бесполисные не имеют официального заработка. Кроме того,

по дорогам ездят скутера, квадроциклы, другая техника, не имеющие ОСАГО в принципе.

2. Если же у виновника ДТП есть ОСАГО, то максимальная выплата за вред, причинённый жизни и

здоровью третьих лиц, составляет 500 тыс. руб., за вред имуществу — 400 тыс. руб. Самая недорогая

современная иномарка стоит гораздо больше.

Для того, чтобы взыскать с виновного ущерб по суду, пострадавшим придётся потратить 15–20 тыс. руб. на

следующие расходы:

•экспертная оценка ущерба;

•эвакуатор (если транспортное средство будет не на ходу после ДТП);

•госпошлина;

•услуги автоюриста (если клиент пожелает доверить дело профессионалу);

•доверенность на автоюриста.

43.

Аргументы для убеждения клиента3. Актуальные сложности с запасными частями приводят к тому, что все чаще угоняют авто на

разбор. Вернуть свой автомобиль после угона практически не возможно. И если ваш клиент ездит

на авто, входящее в число самых угоняемых машин, то КАСКО нужно оформлять 100%.

Перечень самых угоняемых автомобилей регулярно составляют и публикуют страховые компании. В

него попадают как самые популярные марки, так и дорогие топовые автомобили. На основании этой

статистики компании оценивают риски и рассчитывают расценки. Ознакомьтесь обязательно с ними,

это даст вам дополнительную аргументацию в разговоре с клиентом.

4. Рост цен на запчасти и нестабильность поставок приводят к тому, что ремонт в сервисах

сопряжен с немалыми сложностями как в финансовом смысле, так и со сроками и организацией

ремонта. Если полис каско предусматривает натуральное возмещение, эти проблемы становятся

проблемами страховой компании.

Можно предусмотреть ремонт только у официальных дилеров, особенно если автомобиль находится на

гарантии. Есть вариант — обслуживание на СТО по выбору страховщика: автомобиль может попасть на

универсальную станцию, которая не имеет статус «официала». Второй вариант будет дешевле. Разница в

стоимости может достигать до 30%. Встречается возможность выбора определённой СТО. Цена такой опции

рассчитывается индивидуально по каждому объекту страхования.

44.

КАСКО – примеры программТут надо добавить примеры программ от разных компаний

45.

Документы для оформления полисаВ обязательном порядке потребуются:

1.Паспорт страхователя.

2.СТС, ПТС или оба документа в зависимости от условий конкретной

компании.

3.Водительские удостоверения людей, которых планируют вписать

в полис.

4.Доверенность на право заключения договора, заверенная

нотариусом, — если страховой договор заключается представителем

автовладельца.

46.

Документы для оформления полисаСтраховая компания может потребовать дополнительные документы. Они нужны, чтобы

оценить, насколько аккуратно страховщик водит машину и для чего используется машина.

В результате проверки стоимость полиса может снизиться. К таким документам

относятся:

1. Справка о безаварийном вождении. Такую справку нужно взять в той компании, где

водитель страховался ранее. Ее могут попросить, если водитель меняет страховую

компанию. Если полис из года в год оформляется в одной и той же компании, такая

справка не понадобится — страховщик увидит всю историю выплат в базе.

2. Договор купли-продажи, лизинга или аренды. Если автомобиль сдается в аренду —

стоимость полиса может увеличиться.

3.Кредитный договор или договор залога, если автомобиль купили в кредит.

4. Предыдущий полис каско, если он есть.

5. Технический паспорт, акт или другие документы, если на машину установили

дополнительное оборудование или изменили ее конструкцию.

47.

Дополнительные условия для оформления полисаВ теории, страховая компания может потребовать от владельца

автомобиля даже пройти техосмотр как одно из условий

приобретения полиса каско, несмотря на то, что легковые автомобили

физических лиц, используемые ими исключительно в личных целях,

не подлежат техническому осмотру. Самое главное — прописать

условия прохождения техосмотра в договоре страхования. Если обе

стороны согласны — закон не нарушен.

Еще страховщик вправе осмотреть автомобиль и описать все

повреждения, если они есть. Страховая компания будет платить

только за те царапины и сколы, которые появились после

оформления полиса. При необходимости могут назначить экспертизу,

чтобы правильно установить стоимость. Но так делают не все.

48.

13 способов снизить стоимость полиса1. Вычеркнуть неактуальные риски

На некоторых пунктах страховки можно сэкономить.

Допустим, исключить из договора статью «Пожар и взрыв»:

вероятность этого происшествия в городе мала. Если в

вашем климате не бывает снегопадов, можно вычеркнуть

«Падение снега или льда». «Затопление» — ещё одна угроза,

которую часто бывает уместно убрать: опасные водоёмы

есть далеко не везде.

Некоторые водители отказываются даже от категории «ДТП»

и делают каско только на случай угона или тотальной гибели

машины. Это лучше, чем ничего. Но всё же риск попасть в

ДТП есть даже в городах с низким трафиком, поэтому

экономия здесь может обернуться против вас.

49.

13 способов снизить стоимость полиса2. Оформить франшизу

Про франшизу сказано уже достаточно, надо отметить только что одинаковый размер

франшизы может дать различную скидку в разных страховых компаниях. Необходимо для

вашего клиента провести сравнение и подготовить несколько различных вариантов

3. Отказаться от ремонта на официальных станциях

Если на стадии заключения договора согласиться восстанавливать свой автомобиль не у

официального дилера, а в прочих сервисах, аккредитованных страховщиком, то страховка

может стоить дешевле на 5–10%. Также полис будет доступнее, если выбрать выплату не в

виде ремонта, а деньгами «по калькуляции страховщика». Но нужно быть готовым к тому,

что эта сумма будет заметно меньше, чем потребует восстановление автомобиля. А еще

можно вовсе отказаться от оплаты работ по ремонту: страховка будет покрывать только

стоимость запчастей, и это может снизить цену каско в два раза.

50.

13 способов снизить стоимость полиса4. Страховаться только от угона и полной утраты автомобиля

Классическое страхование каско предполагает возмещение убытков как в случае угона,

так и при любых повреждениях машины: от скола на стекле до тотального уничтожения.

Одна из популярных альтернатив — страхование только от угона и полной гибели

автомобиля. Таким вариантом часто пользуются те, чья модель принадлежит к числу

часто угоняемых, а парковать ее ночью исключительно на охраняемых стоянках

невозможно или слишком накладно.

К страховке «угон+полная гибель» может добавляться дополнительная услуга вроде

«франшизы наоборот». Страховщик готов покрывать ущерб от ДТП, но только если сумма

укладывается в определенные пределы (допустим, в 50 000 руб.). Но это уже не способ

сэкономить, напротив, придется доплатить за полис.

51.

13 способов снизить стоимость полиса5. Согласиться на ограничения по использованию автомобиля

Риск угона заметно снижается, если оставлять автомобиль только на охраняемых стоянках

или в собственном гараже. Чем меньше машина ездит, тем меньше шансов попасть в

ДТП.

Также снижается вероятность аварии, если использовать автомобиль только на

определенных маршрутах или в определенные дни. Эти и другие условия могут быть

прописаны в договоре страхования, и они снижают цену каско. Но их нарушение

(парковка на улице, превышение ограниченного пробега, выезд в другой район или

движение в будни при «страховке выходного дня») приведет к отказу в выплате.

Подобные ограничения могут подойти домохозяйкам, дачникам и другим водителям,

которым машина нужна для узких задач.

52.

13 способов снизить стоимость полиса6. Установить системы, следящие за местонахождением автомобиля и

стилем вождения

Специалист страховой компании устанавливает в автомобиль устройство, отслеживающее

местонахождение машины, скорость движения и стиль вождения. Обычно это происходит

за счет компании. Ваше согласие на подобную слежку само по себе позволяет снизить

стоимость полиса на несколько тысяч рублей, а дальше можно рассчитывать на

дополнительные бонусы. Скажем, в течение трех месяцев система определила, что вы в

самом деле очень аккуратный водитель (датчики зафиксировали в основном плавные

ускорения и замедления). Это может стать поводом для отмены франшизы по

действующему полису или для предоставления скидки или других поощрений в будущем.

Кстати, за стиль вождения клиенту начисляются баллы, которые он может отслеживать

через приложение в смартфоне и в зависимости от своих результатов корректировать

собственную манеру езды.Помимо прочего такие системы позволяют страховщику

убедиться, что клиент соблюдает ограничения на эксплуатацию машины (если они есть).

Также электроника сокращает расходы страховой на проверку данных о ДТП, поскольку

информация об аварии фиксируется автоматически, что выражается в скидке на полис.

53.

13 способов снизить стоимость полиса7. Занизить стоимость автомобиля

Клиент порой может повлиять на оценочную стоимость автомобиля. В зависимости от

возраста машины и ее оснащения одни владельцы стремятся вписать в страховку более

крупную сумму, другие — менее. Во втором случае удается сэкономить на цене полиса

каско, но в случае полной утраты страховое возмещение не обрадует. Кстати, этот вариант

не подойдет для автомобилей, купленных в кредит. При оформлении полиса вы обязаны

сообщить страховой, что машина куплена на заемные деньги, и страховая не разрешит

оценивать модель ниже рынка. Банку нужно быть уверенным, что к нему вернутся все его

деньги.

8. Установить хорошую противоугонную систему

Наличие даже самой простой сигнализации уменьшает стоимость каско на несколько

процентов. Серьезный спутниковый противоугонный комплекс даст экономию в 10–30%. Порой

у страховщика есть специальная партнерская программа с той или иной маркой

противоугонных систем: поставил оборудование этого бренда — получил скидку на каско.

Правда, стоимость самой «противоугонки» в таком случае может быть сопоставима со

стоимостью полиса. Но для часто угоняемых автомобилей такие траты могут быть оправданны.

54.

13 способов снизить стоимость полиса9. Ограничить круг водителей

Самые дорогие полисы — это те, что выданы «на предъявителя», то есть за рулем может

быть любой водитель. Чем меньше людей допущено к управлению, тем каско дешевле.

Самая низкая цена с точки зрения «человеческого фактора» будет у семейного водителя

средних лет с детьми, большим стажем и отсутствием аварий за последние несколько лет.

10. Отказаться от лишних услуг «по умолчанию»

Возможность отремонтировать один кузовной элемент в год без справок и оформления

ДТП, вызов «бесплатного» комиссара и эвакуатора — это на самом деле не бесплатные

услуги, они делают каско дороже. Бывает, что страховая компания предлагает большую

скидку на каско, если дополнительно вы готовы оформить расширенное осаго,

страхование жизни и пр. Тут уже надо смотреть на размер скидки, а также честно оценить,

нужны ли вашему клиенту эти дополнительные виды страхования.

55.

13 способов снизить стоимость полиса11. Купить полис онлайн

Приобретение стандартного полиса на сайте страхователя может быть дешевле: иногда

для тех, кто оформляет страховку онлайн, предлагают специальные условия.

12. Оплатить полис 50/50

У некоторых страховщиков есть такое спецпредложение: при оформлении полиса

оплачиваешь только 50% его стоимости. Если год пройдет без страховых случаев — то

вторую половину можно не платить. А вот если хочешь получить страховую выплату, то

сначала придется отдать недоплаченные 50%. Понятно, что мелкие повреждения дешевле

будет устранять самому, а уже за серьезный ремонт заплатит страховая.

13. Сменить страховщика

Некоторые страховые компании активно переманивают клиентов у конкурентов,

предоставляя более выгодные условия. К примеру, «своя» страховая компания редко

готова предложить скидку более 10% за безаварийное вождение. А «чужие» страховщики

могут уступить и 50%, чтобы заполучить клиента с хорошей историей.

56.

Как проходит урегулирование убыткаСтраховые компании придерживаются разной политики относительно извещения ГИБДД

при ДТП: o чаще всего необходим вызов ГИБДД o но может быть доступна опция

получения компенсации без предоставления справок и оформление по европротоколу

1.

СТАНДАРТНАЯ ПРОЦЕДУРА o при ДТП клиент обращается в СК, ему назначают дату

осмотра o в назначенный день клиент должен явиться в указанное место o эксперт

проводит осмотр o заключение о стоимости ремонта выдается в течение 20 дней

2.

ПРЯМОЕ УРЕГУЛИРОВАНИЕ o если происходит ДТП, клиент сразу напрямую едет в

сервисный центр, далее страховая компания самостоятельно взаимодействует с СЦ o у

каждой страховой компании могут быть свои условия и процедура прямого

урегулирования КАК ПРОХОДИТ УРЕГУЛИРОВАНИЕ например, клиент может

воспользоваться прямым урегулированием, только если в ДТП повреждены не более

2-х элементов

57.

Каковы сроки ремонта по полису каско?Отметим, что законодательство не

определяет сроки направления и

проведения ремонта по каско.

Страховщики могут сами устанавливать

минимальные и максимальные пределы с

учетом параметров СТО, на которой

производится ремонт автомобиля.

Чаще всего сроки направления и

проведения ремонта составляют от 15 до

45 дней.

58.

Как вернуть франшизу по каскоВ случае, если страхователь не являлся виновником ДТП, а страховой компенсации

не хватает для полноценного ремонта, то он имеет право потребовать вернуть франшизу

по каско со страховой компании виновника ДТП, если у него был полис ОСАГО. Как это

сделать?

После оплаты суммы франшизы и завершения ремонтных работ забрать у страховой

компании по каско весь комплект документов, который был предоставлен после ДТП.

Передать документы в страховую компанию по ОСАГО.

Предоставить чеки, подтверждающие оплату франшизы.

Написать заявление на возмещение суммы франшизы в страховую компанию по

ОСАГО.

Предоставить банковские реквизиты для перечисления денежных средств. Обычно

деньги возвращают в течение 40 дней.

59.

Спасибоза внимание!

Тимур Хайруллин

• kti@pro-brokers.ru

• +79534019377 (Whatsapp, Telegram)

finance

finance