Similar presentations:

Выполнение НИОКР по госконтрактам

1.

Выполнение НИОКР по госконтрактамособенности учета в 2023 году

Рычкова Надежда Вячеславовна

аттестованный аудитор, АССА

30 мая 2023 года

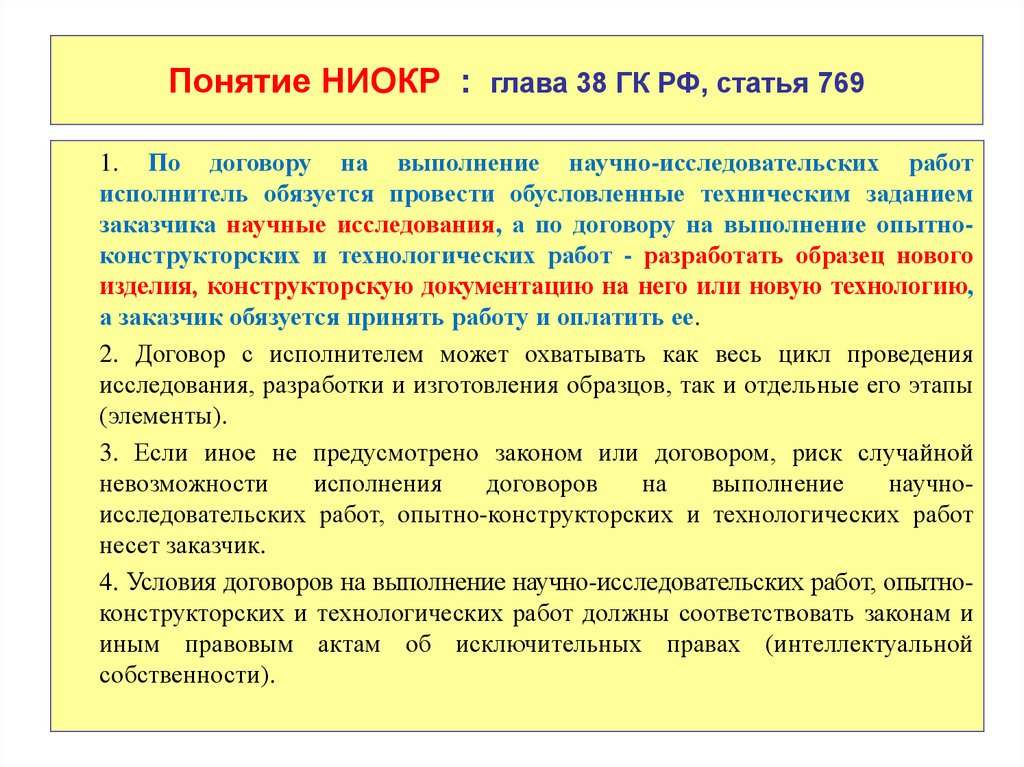

2. Понятие НИОКР : глава 38 ГК РФ, статья 769

1. По договору на выполнение научно-исследовательских работисполнитель обязуется провести обусловленные техническим заданием

заказчика научные исследования, а по договору на выполнение опытноконструкторских и технологических работ - разработать образец нового

изделия, конструкторскую документацию на него или новую технологию,

а заказчик обязуется принять работу и оплатить ее.

2. Договор с исполнителем может охватывать как весь цикл проведения

исследования, разработки и изготовления образцов, так и отдельные его этапы

(элементы).

3. Если иное не предусмотрено законом или договором, риск случайной

невозможности

исполнения

договоров

на

выполнение

научноисследовательских работ, опытно-конструкторских и технологических работ

несет заказчик.

4. Условия договоров на выполнение научно-исследовательских работ, опытноконструкторских и технологических работ должны соответствовать законам и

иным правовым актам об исключительных правах (интеллектуальной

собственности).

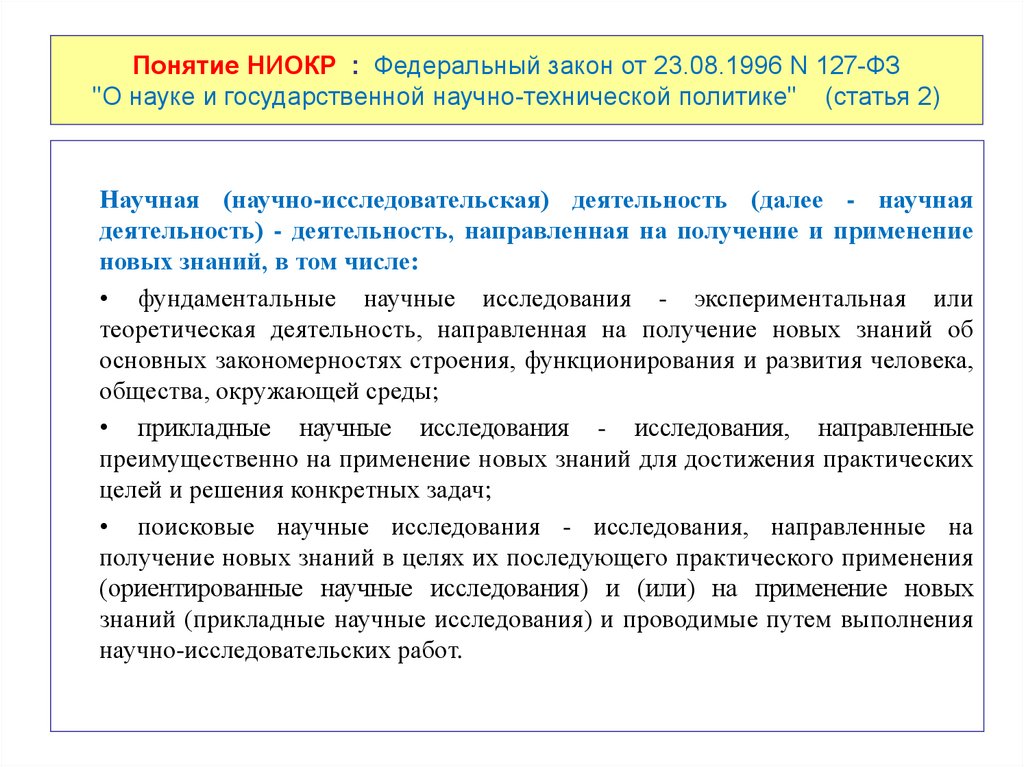

3. Понятие НИОКР : Федеральный закон от 23.08.1996 N 127-ФЗ "О науке и государственной научно-технической политике" (статья 2)

Понятие НИОКР : Федеральный закон от 23.08.1996 N 127-ФЗ"О науке и государственной научно-технической политике" (статья 2)

Научная (научно-исследовательская) деятельность (далее - научная

деятельность) - деятельность, направленная на получение и применение

новых знаний, в том числе:

• фундаментальные научные исследования - экспериментальная или

теоретическая деятельность, направленная на получение новых знаний об

основных закономерностях строения, функционирования и развития человека,

общества, окружающей среды;

• прикладные научные исследования - исследования, направленные

преимущественно на применение новых знаний для достижения практических

целей и решения конкретных задач;

• поисковые научные исследования - исследования, направленные на

получение новых знаний в целях их последующего практического применения

(ориентированные научные исследования) и (или) на применение новых

знаний (прикладные научные исследования) и проводимые путем выполнения

научно-исследовательских работ.

4. Виды договоров

Вид договораСодержание работ

Результаты работ

Выполнение

научноисследовательских

работ (НИР)

Исполнитель обязуется

провести

обусловленные

техническим заданием

заказчика научные

исследования

Документально

оформленная и

экспериментально

подтвержденная

расчетами научнотехническая информация,

которая может быть

использована для

получения дохода

Выполнение

опытноконструкторских и

технологических

работ (ОКР)

Исполнитель обязуется

разработать образец нового

изделия, конструкторскую

документацию на него

Опытные образцы новой

техники и технологическая

документация на

внедрение новой техники

Исполнитель обязуется

разработать новую

технологию

Новая технология

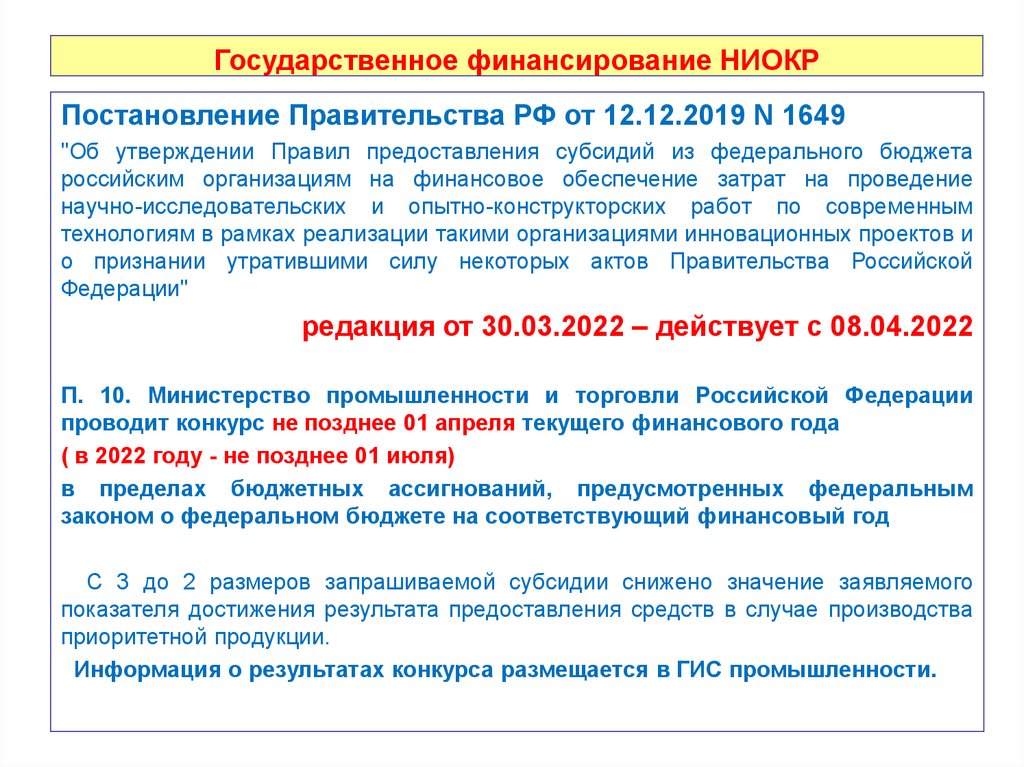

5. Государственное финансирование НИОКР

Постановление Правительства РФ от 12.12.2019 N 1649"Об утверждении Правил предоставления субсидий из федерального бюджета

российским организациям на финансовое обеспечение затрат на проведение

научно-исследовательских и опытно-конструкторских работ по современным

технологиям в рамках реализации такими организациями инновационных проектов и

о признании утратившими силу некоторых актов Правительства Российской

Федерации"

редакция от 30.03.2022 – действует с 08.04.2022

П. 10. Министерство промышленности и торговли Российской Федерации

проводит конкурс не позднее 01 апреля текущего финансового года

( в 2022 году - не позднее 01 июля)

в пределах бюджетных ассигнований, предусмотренных федеральным

законом о федеральном бюджете на соответствующий финансовый год

С 3 до 2 размеров запрашиваемой субсидии снижено значение заявляемого

показателя достижения результата предоставления средств в случае производства

приоритетной продукции.

Информация о результатах конкурса размещается в ГИС промышленности.

6. Государственное финансирование НИОКР

Принято решение о субсидировании НИОКР в целях создания отечественныхлекарственных препаратов, замещающих зарубежные аналоги

Постановление Правительства РФ от 03.04.2023 N 529 ( НЕ ОПУБЛИКОВАНО)

"О внесении изменений в Правила предоставления субсидий из федерального бюджета

российским организациям на финансовое обеспечение затрат на проведение научноисследовательских и опытно-конструкторских работ по современным технологиям в рамках

реализации такими организациями инновационных проектов и признании утратившими силу

некоторых положений актов Правительства Российской Федерации"

К НИОКР, выполняемым в рамках инновационных проектов, отнесена в том числе

разработка лекарственного средства, включая доклинические исследования, разработка

технологий производства фармацевтических субстанций, разработка составов и

технологий производства лекарственных препаратов, а также проведение иных работ и

мероприятий,

необходимых

для

получения

регистрационного

удостоверения

лекарственного препарата.

При этом инновационным признается проект, направленный на создание замещающего

лекарственного препарата, включающий в себя проведение необходимых для

регистрации клинических исследований и получение регистрационного удостоверения.

Максимальный размер субсидии для разработки биологического лекарственного

препарата установлен в размере 100 млн. рублей, для разработки иного лекарственного

препарата - 50 млн. рублей.

Максимальный срок реализации инновационного проекта, в рамках которого

разрабатывается биологический лекарственный препарат, составляет 4 года, для иного

лекарственного препарата - 2 года.

Средства субсидии могут покрывать до 100% затрат на проведение НИОКР.

7. Постановление Правительства РФ от 05.04.2022 N 590 (ред. от 21.09.2022)

Особенности предоставления субсидий (в том числе грантов в формесубсидий) из бюджетной системы РФ в 2022-2023 гг:

- разрешено сокращать срок, до которого принимаются

предложения (заявки) от участников отбора для предоставления

субсидий;

- участвовать в таком отборе могут и лица с задолженностью

по налогам, сборам, страховым взносам (пеням, штрафам,

процентам), не превышающей 300 тыс. руб.;

- участник отбора не должен числиться в реестре

недобросовестных поставщиков (подрядчиков, исполнителей) из-за

отказа исполнять государственные (муниципальные) контракты в

связи с санкциями, ограничительными мерами;

- сроки достижения результатов предоставления субсидии

могут продлевать (максимально - на 24 месяца) без изменения

размера субсидии. Это допускается, когда достижение результатов в

первоначальные сроки невозможно. Если без изменения размера субсидии

достичь этих результатов нельзя, возможно уменьшение значения самих

результатов;

- предусмотрено условие о неприменении штрафных санкций.

8.

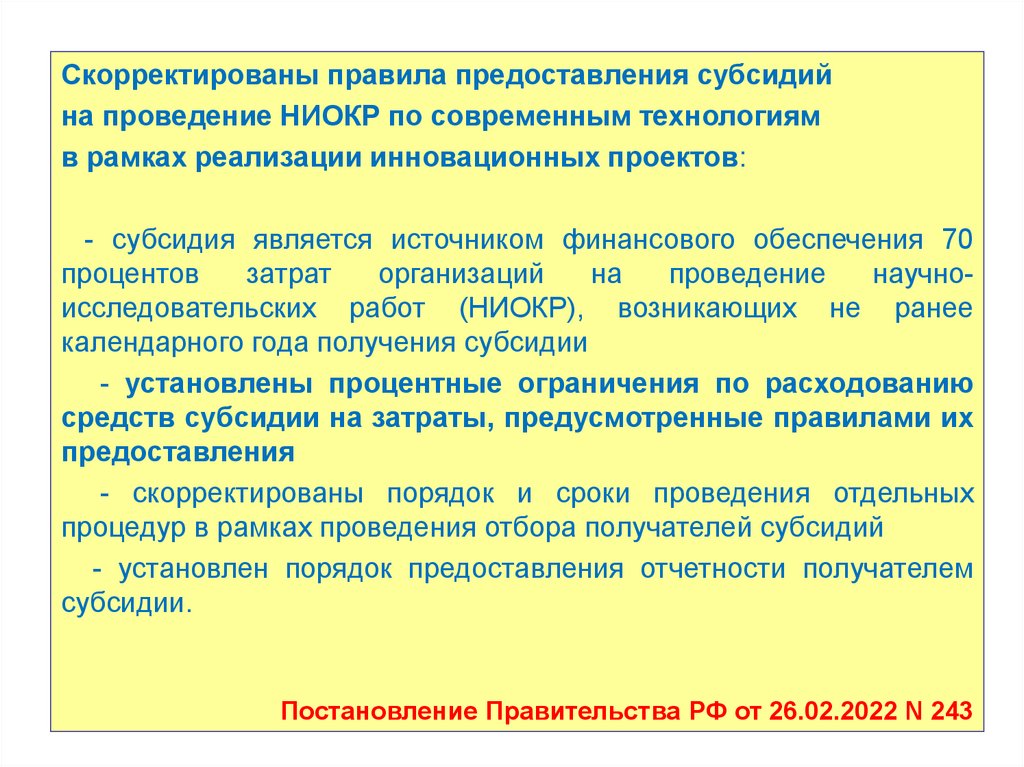

Скорректированы правила предоставления субсидийна проведение НИОКР по современным технологиям

в рамках реализации инновационных проектов:

- cубсидия является источником финансового обеспечения 70

процентов

затрат

организаций

на

проведение

научноисследовательских работ (НИОКР), возникающих не ранее

календарного года получения субсидии

- установлены процентные ограничения по расходованию

средств субсидии на затраты, предусмотренные правилами их

предоставления

- скорректированы порядок и сроки проведения отдельных

процедур в рамках проведения отбора получателей субсидий

- установлен порядок предоставления отчетности получателем

субсидии.

Постановление Правительства РФ от 26.02.2022 N 243

9. Процентные ограничения по расходованию средств субсидии

а) расходы на оплату труда работников, непосредственно занятых выполнениемнаучно-исследовательских работ, а также затраты на отчисления на страховые взносы по

обязательному медицинскому страхованию, отчисления на страховые взносы по

обязательному социальному страхованию на случай временной нетрудоспособности и в

связи с материнством и отчисления на страховые взносы по обязательному пенсионному

страхованию (не более 50 процентов предоставляемой субсидии);

б) материальные расходы, непосредственно связанные с выполнением научноисследовательских работ, в том числе расходы на подготовку лабораторного,

исследовательского

комплекса,

закупку

исследовательского,

испытательного,

контрольно-измерительного и вспомогательного оборудования, закупку комплектующих

изделий, сырья и материалов, изготовление опытных образцов, макетов и стендов, не

менее 50 процентов общей стоимости которых составляют оборудование, сырье,

материалы и комплектующие изделия российского производства, имеющие заключение о

подтверждении производства промышленной продукции на территории Российской

Федерации, выданное в соответствии с постановлением Правительства Российской

Федерации от 17 июля 2015 г. N 719 "О подтверждении производства промышленной

продукции на территории Российской Федерации", либо в отношении которых в

соответствии с указанным постановлением отсутствуют аналоги российского

производства с требуемыми характеристиками (не более 70 процентов предоставляемой

субсидии);

10. Процентные ограничения по расходованию средств субсидии

в) накладныерасходы в размере не более 100 процентов суммы

расходов, определенных подпунктом "а" настоящего пункта (кроме

представительских расходов, оплаты проезда к месту отдыха, организации и участия в

выставках), связанные с выполнением научно-исследовательских работ (не более 50

процентов предоставляемой субсидии);

г) расходы на оплату работ (услуг) организаций, привлекаемых для

выполнения научно-исследовательских работ (не более 70 процентов предоставляемой

субсидии);

д) расходы, связанные с арендой необходимых для выполнения научноисследовательских работ зданий, сооружений, технологического оборудования и

оснастки (не более 50 процентов предоставляемой субсидии);

расходы

на

содержание

и

эксплуатацию

научноисследовательского оборудования, установок и сооружений, других

объектов основных средств, непосредственно связанных с выполнением научное)

исследовательских работ (не более 50 процентов предоставляемой субсидии);

11. Процентные ограничения по расходованию средств субсидии

ж) расходы на государственную регистрацию в РоссийскойФедерации результатов интеллектуальной деятельности, полученных

в рамках выполнения научно-исследовательских работ (не более 15

процентов предоставляемой субсидии);

з) расходы на производство опытной партии продукции и ее

тестирование, сертификацию и (или) регистрацию в Российской

Федерации, а также на испытание (не более 50 процентов

предоставляемой субсидии);

и) расходы на приобретение изделий сравнения (не более 35

процентов предоставляемой субсидии).

12. Государственное финансирование НИОКР

Одно из главных изменений – увеличение срока, который даётся наустранение нарушений, связанных с выполнением инновационных

проектов.

Он вырастет вдвое: с шести месяцев до года.

Эта мера призвана защитить добросовестные компании, поскольку

срыв сроков и показателей зачастую вызван объективными

причинами, в том числе и санкционными рисками.

Ещё одна новация

– снижение требований по минимальному объёму реализации

приоритетной инновационной продукции с 5 до 3 размеров

запрашиваемой субсидии

Постановление Правительства РФ от 26.02.2022 N 243

13. Учет НИОКР : основные нормативные документы

1) Положение по бухгалтерскому учету "Учет расходов нанаучно-исследовательские, опытно-конструкторские и

технологические работы" (ПБУ 17/02) утверждено

Приказом Минфина России от 19.11.2002 N 115н

2) Для целей налогового учета

– глава 25 «Налог на прибыль» НК РФ

- статьи 262, 267.2 и 286.1

3) Для целей раздельного учета и ценообразования по ГОЗ

- Приказ Минпромторга № 334 от 08.02.2019

( начало действия документа – 30.04.2019)

14. Учет НИОКР : основные нормативные документы

Положение по бухгалтерскому учету "Учет расходов нанаучно-исследовательские, опытно-конструкторские и

технологические работы" (ПБУ 17/02) утверждено

Приказом Минфина России от 19.11.2002 N 115н

утрачивает силу с 01 января 2024 года в связи с изданием

Приказа Минфина России от 30.05.2022 N 87н.

Учет НИОКР будет регулироваться

новой главой II ФСБУ 26/2020 «Капитальные вложения»

15.

Информационное сообщение Минфина Россииот 18.07.2022 N ИС-учет-40 ( пункт 4)

б) затраты, связанные с выполнением НИОКР, подразделяются на

относящиеся к стадии исследований и стадии разработок (ранее такая группировка не предусматривалась). Данная группировка

затрат осуществляется организацией самостоятельно в целях

определения порядка их учета;

в) определены связанные с выполнением НИОКР фактические

затраты, которые не признаются капитальными вложениями в

нематериальные активы (ранее - расходы на НИОКР, которые не

дали положительного результата):

относящиеся к стадии исследований;

относящиеся к стадии разработок, в отношении которых не

соблюдаются условия признания в качестве капитальных

вложений;

затраты,

которые

организация

не

может

однозначно

классифицировать

как

затраты,

относящиеся

к

стадии

исследований, или затраты, относящиеся к стадии разработок.

Перечисленные затраты признаются расходами периода, в котором

они были понесены. В последующие отчетные периоды такие

затраты не могут быть восстановлены в качестве капитальных

вложений в нематериальные активы (ранее - расходы на НИОКР,

признанные прочими расходам, не могли быть признаны

внеоборотными активами в последующие отчетные периоды)

16.

ФСБУ 14/2022 «Нематериальные активы»Действие Стандарта не распространяется

на организации бюджетной сферы

Стандарт обязателен к применению

начиная с бухгалтерской (финансовой) отчетности за 2024 год

Организация может принять решение

о применении Стандарта до указанного срока

Приказ Минфина России от 27 декабря 2007 г. N 153н

"Об утверждении Положения по бухгалтерскому учету

"Учет нематериальных активов" (ПБУ 14/2007)"

утратит силу с 01 января 2024 года

Приказ Минфина России от 30.05.2022 N 86н

начало действия – 09.07.2022

17.

ИЗМЕНЕНИЯ в ФСБУ 26/2020 «Капитальные вложения»Дополнен перечень объектов учета,

относящихся к капитальным вложениям,

а также уточнены некоторые положения,

касающиеся оценки капитальных вложений

при их признании в бухгалтерском учете

Предусмотренные приказом изменения применяются

начиная с бухгалтерской (финансовой) отчетности за 2024 год.

Организация может принять решение о применении

предусмотренных настоящим приказом изменений

до указанного срока.

Приказ Минфина России от 30.05.2022 N 87н

начало действия – 09.07.2022

18.

Информационное сообщение Минфина Россииот 18.07.2022 N ИС-учет-40

Изменена структура нормативного регулирования учета НМА

С целью унификации порядка бухгалтерского учета внеоборотных

активов для нормативного регулирования учета НМА принята

структура, аналогичная структуре нормативного регулирования

учета основных средств.

Для этого вопросы учета на этапе приобретения (создания) объектов

нематериальных активов выделены из нормативного правового акта,

посвященного непосредственно учету нематериальных активов, и

включены в ФСБУ 26/2020 (ранее - эти вопросы регулировались ПБУ

14/2007 и ПБУ 17/02)

ФСБУ 26/2020 дополнено положениями о капитальных вложениях

в нематериальные активы.

Изменения, внесенные в ФСБУ 26/2020, не меняют порядок учета

капитальных вложений в основные средства и самих основных

средств.

Общие положения данного стандарта распространяются на

капитальные вложения в основные средства и нематериальные

активы.

19.

К капитальным вложениям в нематериальные активыотнесены затраты :

на приобретение исключительных прав, прав в соответствии с лицензионными

договорами либо иными документами, подтверждающими существование таких

прав,

на

результаты

интеллектуальной

деятельности

и

средства

индивидуализации, предназначенные для использования непосредственно в

качестве объектов нематериальных активов (ранее - не распространялось на

приобретение прав в соответствии с лицензионными договорами);

на создание объектов нематериальных активов, в том числе в результате

выполнения

научно-исследовательских,

опытно-конструкторских

и

технологических работ (далее - НИОКР) (ранее - расходы на НИОКР

рассматривались в качестве отдельного объекта бухгалтерского учета);

на улучшение объектов нематериальных активов, связанное с улучшением

(повышением)

первоначально

принятых

нормативных

показателей

функционирования таких объектов, в случае соответствия таких затрат условиям

признания капитальных вложений (ранее - фактическая (первоначальная)

стоимость нематериального актива, по которой он принимался к

бухгалтерскому учету, не подлежала изменению);

на приобретение (в частности, получение, продление, переоформление,

подтверждение) прав на осуществление отдельных видов деятельности согласно

специальному разрешению (лицензии) (ранее - не устанавливалось).

20. Цели и задачи учета НИОКР для собственных нужд

1.определение, относятся ли затраты к НИОКР или онидолжны присутствовать в составе прочих расходов

компании;

2.выявление положительного результата от проведения

НИОКР и определение периода его полезного

использования;

3.правильное отражение на счетах синтетического и

аналитического учета с целью суммирования всех

произведенных затрат;

4.правильное списание расходов в бухгалтерском и

налоговом учете, а также в раздельном учете по

госконтрактам

в

соответствии

с

принятым

законодательством.

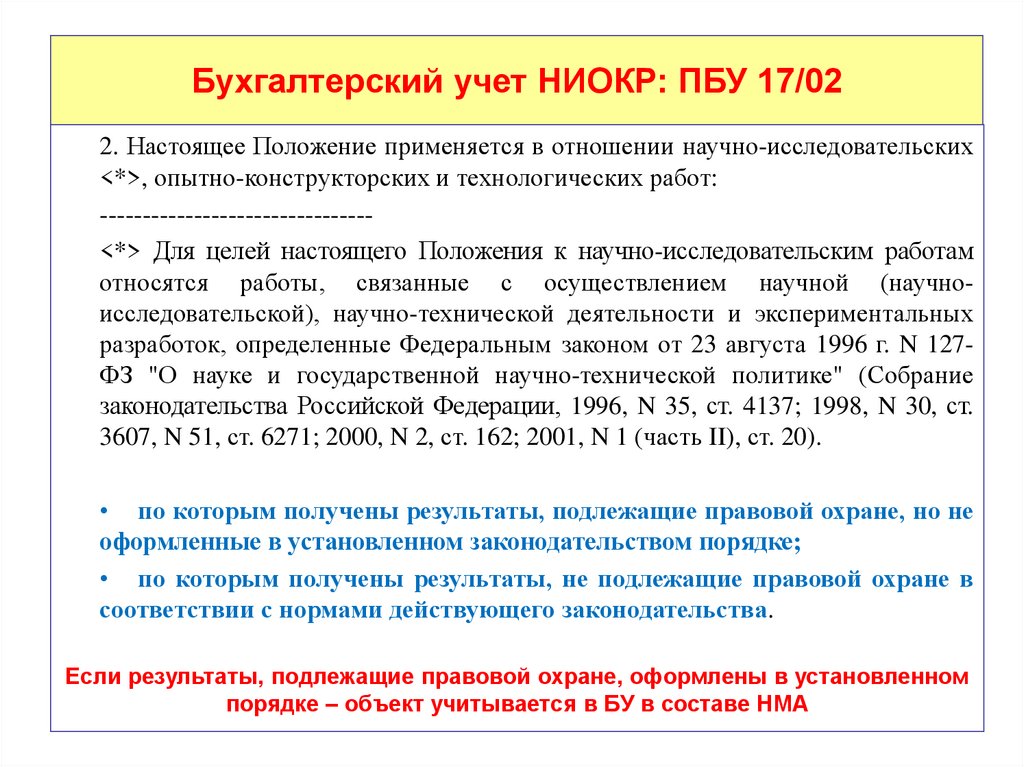

21. Бухгалтерский учет НИОКР: ПБУ 17/02

2. Настоящее Положение применяется в отношении научно-исследовательских<*>, опытно-конструкторских и технологических работ:

-------------------------------<*> Для целей настоящего Положения к научно-исследовательским работам

относятся работы, связанные с осуществлением научной (научноисследовательской), научно-технической деятельности и экспериментальных

разработок, определенные Федеральным законом от 23 августа 1996 г. N 127ФЗ "О науке и государственной научно-технической политике" (Собрание

законодательства Российской Федерации, 1996, N 35, ст. 4137; 1998, N 30, ст.

3607, N 51, ст. 6271; 2000, N 2, ст. 162; 2001, N 1 (часть II), ст. 20).

• по которым получены результаты, подлежащие правовой охране, но не

оформленные в установленном законодательством порядке;

• по которым получены результаты, не подлежащие правовой охране в

соответствии с нормами действующего законодательства.

Если результаты, подлежащие правовой охране, оформлены в установленном

порядке – объект учитывается в БУ в составе НМА

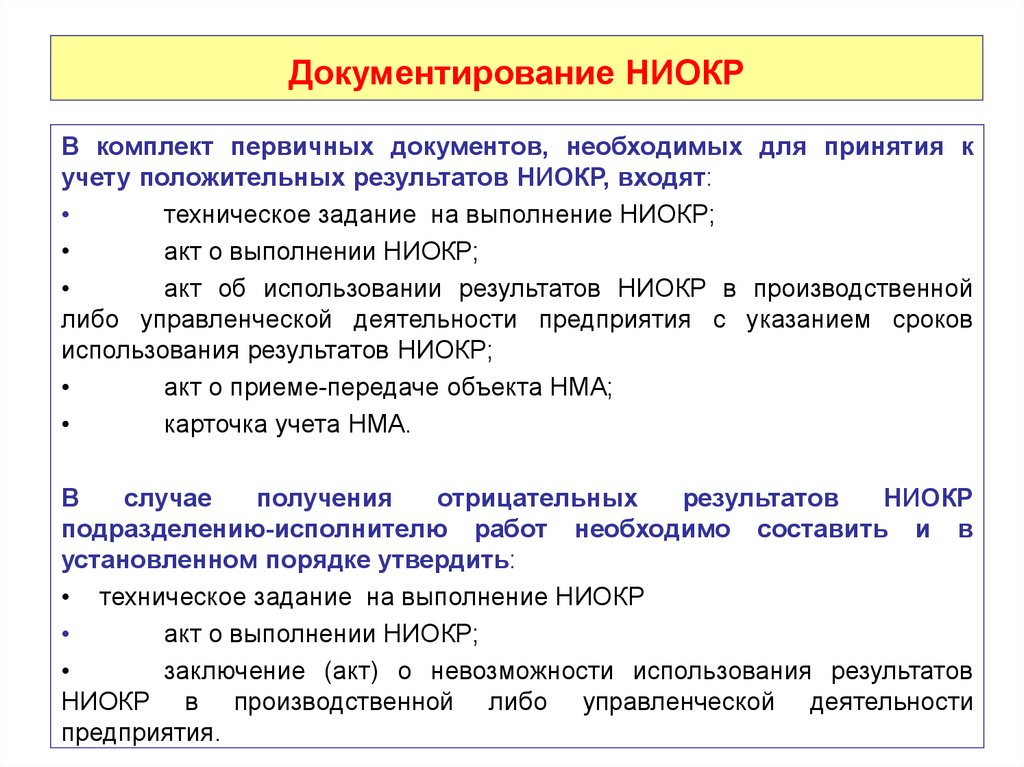

22. Документирование НИОКР

В комплект первичных документов, необходимых для принятия кучету положительных результатов НИОКР, входят:

техническое задание на выполнение НИОКР;

акт о выполнении НИОКР;

акт об использовании результатов НИОКР в производственной

либо управленческой деятельности предприятия с указанием сроков

использования результатов НИОКР;

акт о приеме-передаче объекта НМА;

карточка учета НМА.

В

случае

получения

отрицательных

результатов

НИОКР

подразделению-исполнителю работ необходимо составить и в

установленном порядке утвердить:

• техническое задание на выполнение НИОКР

акт о выполнении НИОКР;

заключение (акт) о невозможности использования результатов

НИОКР в производственной либо управленческой деятельности

предприятия.

23.

Приказ Минпромторга № 334 от 08.02.2019 - ГОЗВ статью калькуляции «Прочие прямые затраты»

включаются следующие затраты:

затраты по обязательным видам страхования, возникающим при производстве продукции;

затраты на инициативные опытно-конструкторские и научно-исследовательские

работы в размере, согласованном с государственным заказчиком, если ранее

указанные затраты не были возмещены в соответствии с отдельным контрактом

и результаты этих работ используются при производстве продукции;

затраты головного исполнителя на страхование риска случайной гибели и

повреждения опытных образцов (комплексов, систем) при создании научнотехнической продукции в период проведения предварительных и государственных

испытаний, в размере, необходимом для страхового покрытия себестоимости опытных

образцов (комплексов, систем) вооружения, военной и специальной техники. В иных

случаях затраты на страхование риска случайной гибели и повреждения продукции

включаются по согласованию с государственным заказчиком;

затраты на приобретение (включая фиксированный разовый и периодические платежи)

неисключительного права (неисключительная лицензия) на использование программного

обеспечения, необходимые для производства продукции;

затраты

на

обращение

с

радиоактивными

отходами

в

соответствии

с

законодательством Российской Федерации и в порядке, установленном Правительством

Российской Федерации;

затраты по специальной проверке и специальным исследованиям в области защиты

информации материальных ресурсов, используемых при изготовлении продукции;

затраты организации на получение и обслуживание банковской гарантии в качестве

обеспечения исполнения государственного контракта (контракта), в случае, если такие

требования установлены государственным заказчиком;

затраты на обязательную сертификацию продукции и услуг, а также на декларирование

соответствия с участием третьей стороны;

иные затраты, необходимые для поставки продукции по государственному оборонному

заказу.

24.

Приказ Минпромторга № 334 от 08.02.2019 - ГОЗIII. Состав затрат, включаемых в цену

научно-технической продукции

30. Перечень статей калькуляции на создание научно-технической продукции

приведен в приложении N 1 к настоящему Порядку.

Состав и содержание статей затрат соответствует составу и содержанию

статей затрат согласно главе II «Состав затрат, включаемых в цену

продукции» настоящего Порядка с учетом приведенных далее особенностей.

25. Федеральный закон от 23.08.1996 N 127-ФЗ "О науке и государственной научно-технической политике"

Федеральный закон от 23.08.1996 N 127-ФЗ"О науке и государственной научно-технической политике"

Статья 2

Научная и (или) научно-техническая продукция научный и (или) научно-технический результат, в том

числе

результат

интеллектуальной

деятельности,

предназначенный для реализации.

Научный и (или) научно-технический результат продукт

научной

и

(или)

научно-технической

деятельности, содержащий новые знания или решения и

зафиксированный на любом информационном носителе.

26. Приказ Минпромторга № 334 от 08.02.2019

Затратына

создание

научно-технической

продукции,

поставляемой (планируемой к поставке) по государственным

контрактам (контрактам), этапам государственного контракта

(контракта), обосновываются по календарным годам ее создания

Статья калькуляции "Затраты на изделия собственного

производства" включает затраты на изготовление уникального

или экспериментального изделия (экспериментального или

опытного образца, опытной партии изделий, макетов изделий) на

производстве в случае, если не предусмотрен отдельный этап

создания научно-технической продукции

Затраты на производство этой продукции калькулируются

отдельно по каждому уникальному или экспериментальному

изделию (экспериментальному или опытному образцу, опытной

партии изделий, макету изделия) по соответствующим статьям

затрат

27. Приказ Минпромторга № 334 от 08.02.2019

Статья калькуляции "Затраты на специальное оборудование для

научных (экспериментальных) работ" включает затраты на

приобретение

и

(или)

изготовление

(включая

затраты

на

проектирование,

транспортировку,

монтаж,

испытания

и

пусконаладочные работы) стендов, установок, испытательных

станций, специальной контрольно-измерительной аппаратуры,

специальных

приборов,

специальных

рабочих

мест,

специального

лабораторного

оборудования,

специальных

механизмов

и

устройств,

специальных

инструментов,

приспособлений и инвентаря, запасных частей для их ремонта и

эксплуатации, другого специального имущества и другого

специального оборудования (включая серийные изделия),

необходимые для создания научно-технической продукции и (или)

предназначенные для проведения испытаний и исследований, если это

предусмотрено технической документацией на создание научнотехнической

продукции

или

условиями

государственного

контракта (контракта) на создание научно-технической продукции,

или они являются составными частями создаваемого спецоборудования

и необходимы для выполнения государственного контракта (контракта)

по созданию научно-технической продукции

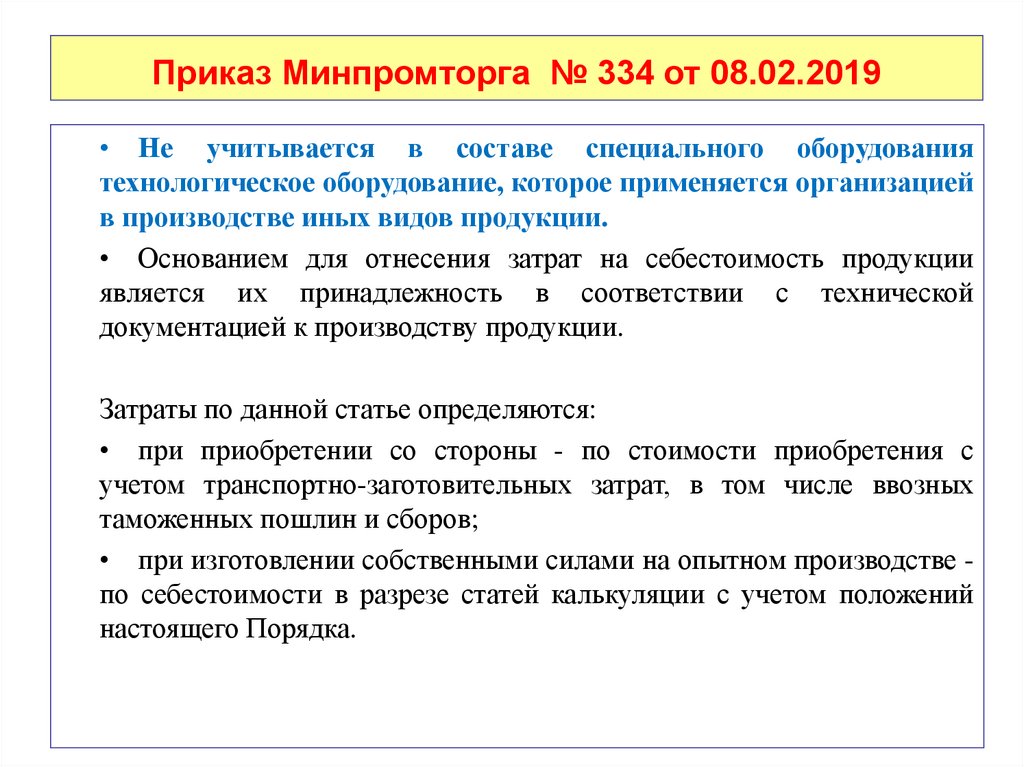

28. Приказ Минпромторга № 334 от 08.02.2019

• Не учитывается в составе специального оборудованиятехнологическое оборудование, которое применяется организацией

в производстве иных видов продукции.

• Основанием для отнесения затрат на себестоимость продукции

является их принадлежность в соответствии с технической

документацией к производству продукции.

Затраты по данной статье определяются:

• при приобретении со стороны - по стоимости приобретения с

учетом транспортно-заготовительных затрат, в том числе ввозных

таможенных пошлин и сборов;

• при изготовлении собственными силами на опытном производстве по себестоимости в разрезе статей калькуляции с учетом положений

настоящего Порядка.

29. Приказ Минпромторга № 334 от 08.02.2019

• 33. Статья калькуляции "Затраты на подготовку и освоениепроизводства"

применяется

для

научно-технической

продукции, в результате которой создается экспериментальный

или опытный образец, опытная партия изделий, макет.

• 35. Статья калькуляции "Затраты по работам (услугам),

выполняемым (оказываемым) сторонними организациями"

включает затраты сторонних организаций по созданию

составной части научно-технической продукции в соответствии с

технической документацией.

• 36.

Статья

калькуляции

"Коммерческие

(внепроизводственные) затраты" применима для научнотехнической продукции, в результате которой создается

экспериментальный или опытный образец, опытная партия

изделий, макет.

30. Налоговый учет НИОКР

• В случае непредставления отчета о выполненныхнаучных

исследованиях

и

(или)

опытноконструкторских разработках (отдельных этапах

работ), либо его отсутствия в определенной

Правительством

Российской

Федерации

государственной информационной системе, либо

отсутствия сведений, подтверждающих размещение

отчета

и

идентифицирующих

отчет

в

соответствующей государственной информационной

системе,

суммы расходов на выполнение данных исследований

и (или) разработок (отдельных этапов работ)

учитываются в составе прочих расходов

в размере фактических затрат

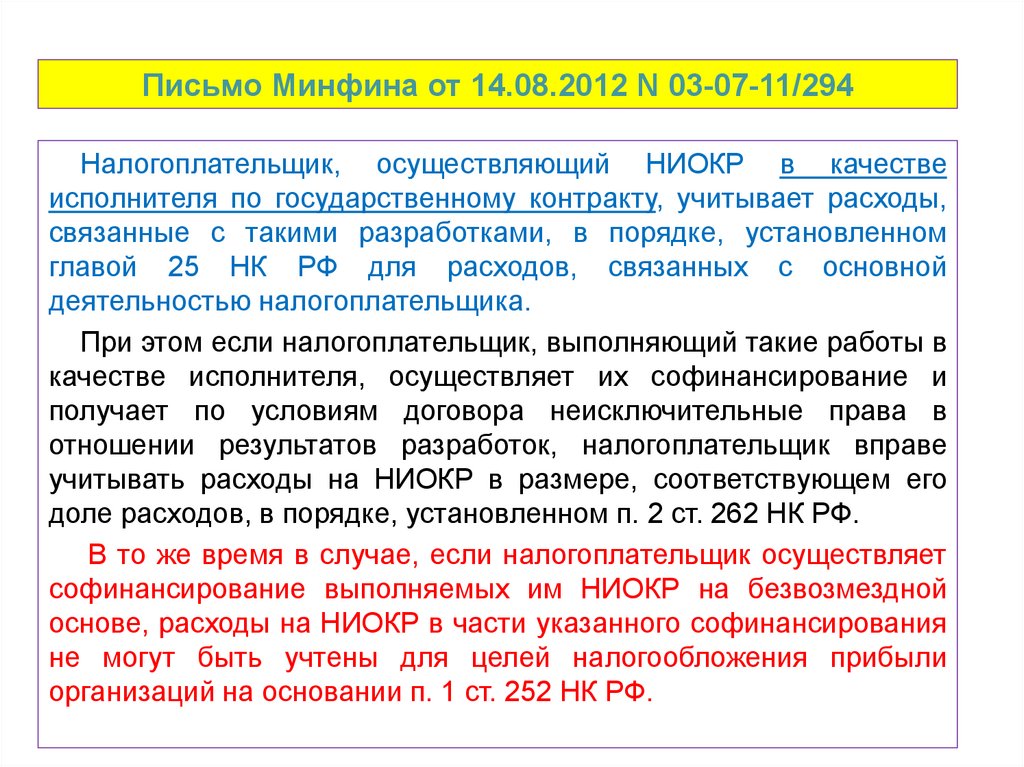

31. Письмо Минфина от 14.08.2012 N 03-07-11/294

Налогоплательщик, осуществляющий НИОКР в качествеисполнителя по государственному контракту, учитывает расходы,

связанные с такими разработками, в порядке, установленном

главой 25 НК РФ для расходов, связанных с основной

деятельностью налогоплательщика.

При этом если налогоплательщик, выполняющий такие работы в

качестве исполнителя, осуществляет их софинансирование и

получает по условиям договора неисключительные права в

отношении результатов разработок, налогоплательщик вправе

учитывать расходы на НИОКР в размере, соответствующем его

доле расходов, в порядке, установленном п. 2 ст. 262 НК РФ.

В то же время в случае, если налогоплательщик осуществляет

софинансирование выполняемых им НИОКР на безвозмездной

основе, расходы на НИОКР в части указанного софинансирования

не могут быть учтены для целей налогообложения прибыли

организаций на основании п. 1 ст. 252 НК РФ.

32.

ПунктБухгалтерский учет

Налоговый учет

Момент отражения расходов

в учете

После начала использования

результата НИОКР в

производственной деятельности

После завершения НИОКР

Период списания затрат в

учете

В соответствии со сроком

полезного использования, но не

более 5 лет ( п.11 ПБУ 17/02)

Единовременно. При создании

НМА – в течение СПИ или

равномерно в течение 2-х лет

Результирующий итог

НИОКР

Расходы отражаются при

положительном итоге на счете 04

“Нематериальные активы”

(субсчет «Расходы на НИОКР») ,

а при отрицательном итоге – на

счете 91/2 “Прочие расходы”

Расходы учитываются

одинаково как при

положительном, так и при

отрицательном итоге НИОКР

Создание резерва по

расходам на НИОКР

Не предусмотрено

Возможно на основании

ст.267.2 НК РФ

33. Федеральный закон от 23.11.2020 №374-ФЗ «О внесении изменений в части первую и вторую НК РФ и отдельные законодательные акты

РФ»(основные направления налоговой политики)

Инвестиционный налоговый вычет (ИНВ) по расходам на НИОКР

с 01.01.2021. Субъект РФ вправе ввести ИНВ по расходам на НИОКР (п.1

ст.286.1 НК РФ)

применяется к налогу, исчисленному за налоговый (отчетный) период, в

котором завершены НИОКР (или отдельные этапы) либо подписан акт их сдачиприемки (п.5 ст.286.1 НК РФ),

может быть перенесен на будущее, если иное не установлено законом

субъекта РФ (п.5 ст.286.1 НК РФ),

не подлежат амортизации НМА, созданные в результате произведенных

расходов на НИОКР, в отношении которых налогоплательщик использовал

право на применение ИНВ (пп.13 п.2 ст.257 НК РФ),

не учитываются расходы на НИОКР, в отношении которых налогоплательщик

использовал право на применение ИНВ (п.48.27 ст.270 НК РФ),

34. Письмо Минфина России от 24.11.2017 N 03-03-06/1/77722

Положениями статьи 262 НК РФ, вступившими в силу с 01.01.2018,налогоплательщикам, осуществляющим расходы на НИОКР по

перечню НИОКР, установленному

Постановлением Правительства РФ от 24.12.2008 N 988

предоставлено право включить расходы в размере фактических

затрат с коэффициентом 1,5:

• либо в состав прочих расходов с учетом положений пункта 9

статьи 262 НК РФ в том периоде, когда завершены НИОКР;

• либо в первоначальную стоимость амортизируемых

нематериальных активов, указанных в пункте 9 статьи 262 НК

РФ, в порядке, предусмотренном НК РФ

При этом избранный налогоплательщиком порядок учета

указанных расходов отражается в учетной политике для

целей налогообложения

35.

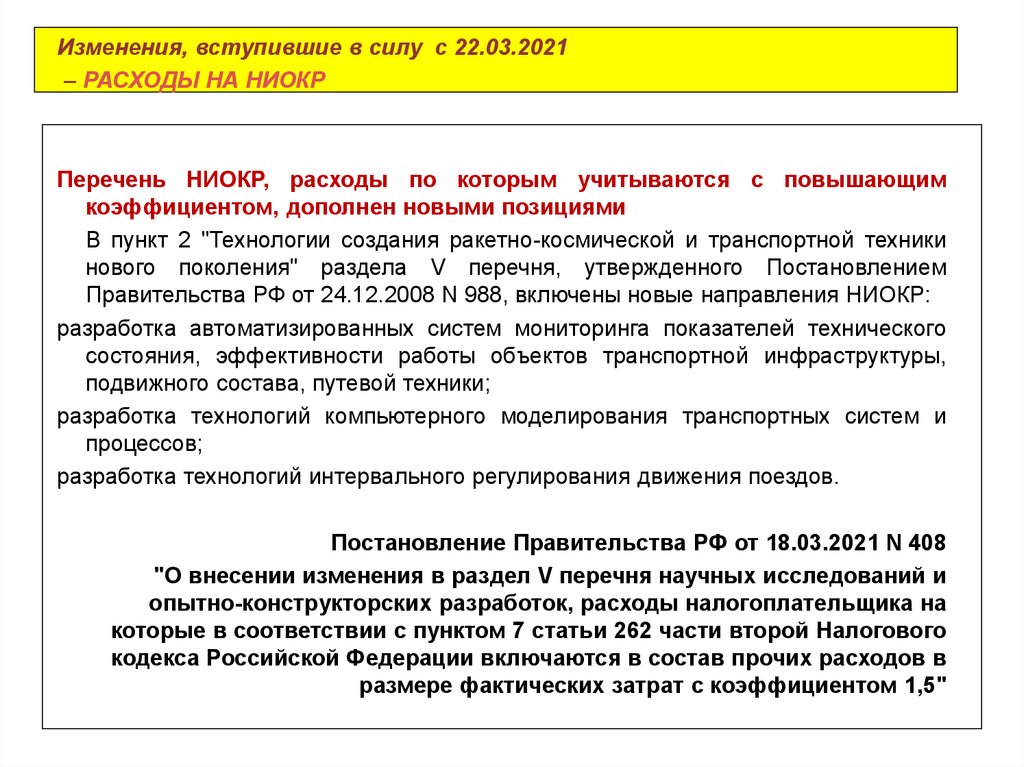

Изменения, вступившие в силу с 22.03.2021– РАСХОДЫ НА НИОКР

Перечень НИОКР, расходы по которым учитываются с повышающим

коэффициентом, дополнен новыми позициями

В пункт 2 "Технологии создания ракетно-космической и транспортной техники

нового поколения" раздела V перечня, утвержденного Постановлением

Правительства РФ от 24.12.2008 N 988, включены новые направления НИОКР:

разработка автоматизированных систем мониторинга показателей технического

состояния, эффективности работы объектов транспортной инфраструктуры,

подвижного состава, путевой техники;

разработка технологий компьютерного моделирования транспортных систем и

процессов;

разработка технологий интервального регулирования движения поездов.

Постановление Правительства РФ от 18.03.2021 N 408

"О внесении изменения в раздел V перечня научных исследований и

опытно-конструкторских разработок, расходы налогоплательщика на

которые в соответствии с пунктом 7 статьи 262 части второй Налогового

кодекса Российской Федерации включаются в состав прочих расходов в

размере фактических затрат с коэффициентом 1,5"

36.

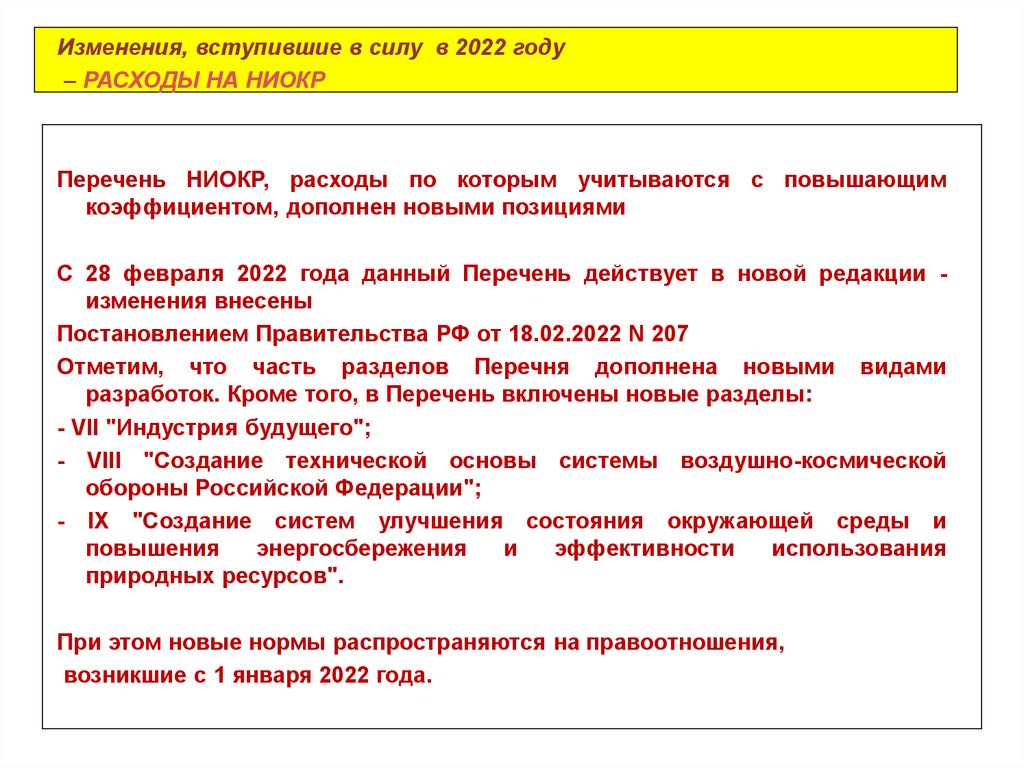

Изменения, вступившие в силу в 2022 году– РАСХОДЫ НА НИОКР

Перечень НИОКР, расходы по которым учитываются с повышающим

коэффициентом, дополнен новыми позициями

С 28 февраля 2022 года данный Перечень действует в новой редакции изменения внесены

Постановлением Правительства РФ от 18.02.2022 N 207

Отметим, что часть разделов Перечня дополнена новыми видами

разработок. Кроме того, в Перечень включены новые разделы:

- VII "Индустрия будущего";

- VIII "Создание технической основы системы воздушно-космической

обороны Российской Федерации";

- IX "Создание систем улучшения состояния окружающей среды и

повышения

энергосбережения

и

эффективности

использования

природных ресурсов".

При этом новые нормы распространяются на правоотношения,

возникшие с 1 января 2022 года.

37.

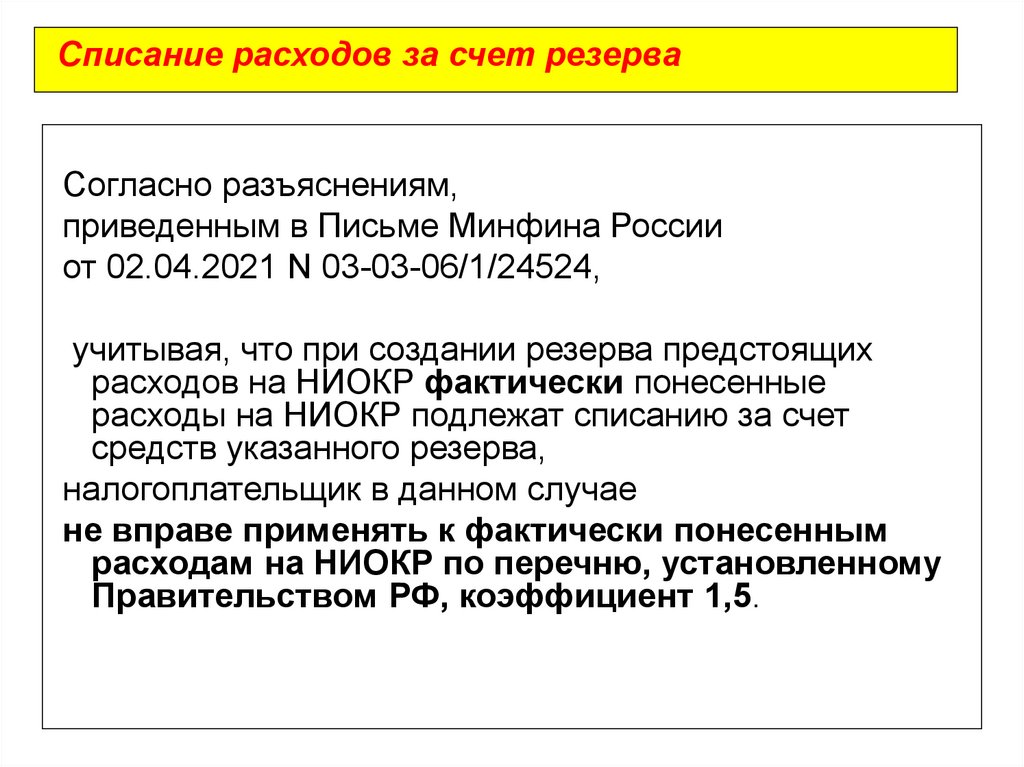

Списание расходов за счет резерваСогласно разъяснениям,

приведенным в Письме Минфина России

от 02.04.2021 N 03-03-06/1/24524,

учитывая, что при создании резерва предстоящих

расходов на НИОКР фактически понесенные

расходы на НИОКР подлежат списанию за счет

средств указанного резерва,

налогоплательщик в данном случае

не вправе применять к фактически понесенным

расходам на НИОКР по перечню, установленному

Правительством РФ, коэффициент 1,5.

38.

Налоговый учет НИОКР :изменения, вступившие в силу

с 01.01.2022

-

-

Перечень расходов на научные исследования и (или)

опытно-конструкторские

разработки

расширяется.

Пункт 2 ст. 262 НК РФ дополняется новым подп. 3.2.

Теперь к расходам на НИОКР будут относиться расходы на

приобретение

исключительных

прав

на

изобретения,

полезные модели, промышленные образцы, селекционные

достижения, программы для ЭВМ и базы данных, топологии

интегральных микросхем по договору об отчуждении

исключительных

прав,

прав

использования

результатов

интеллектуальной

деятельности

по

лицензионному договору при применении приобретенных

прав исключительно в научных исследованиях и (или)

опытно-конструкторских разработках.

Федеральный закон от 02.07.2021 N 305-ФЗ

39.

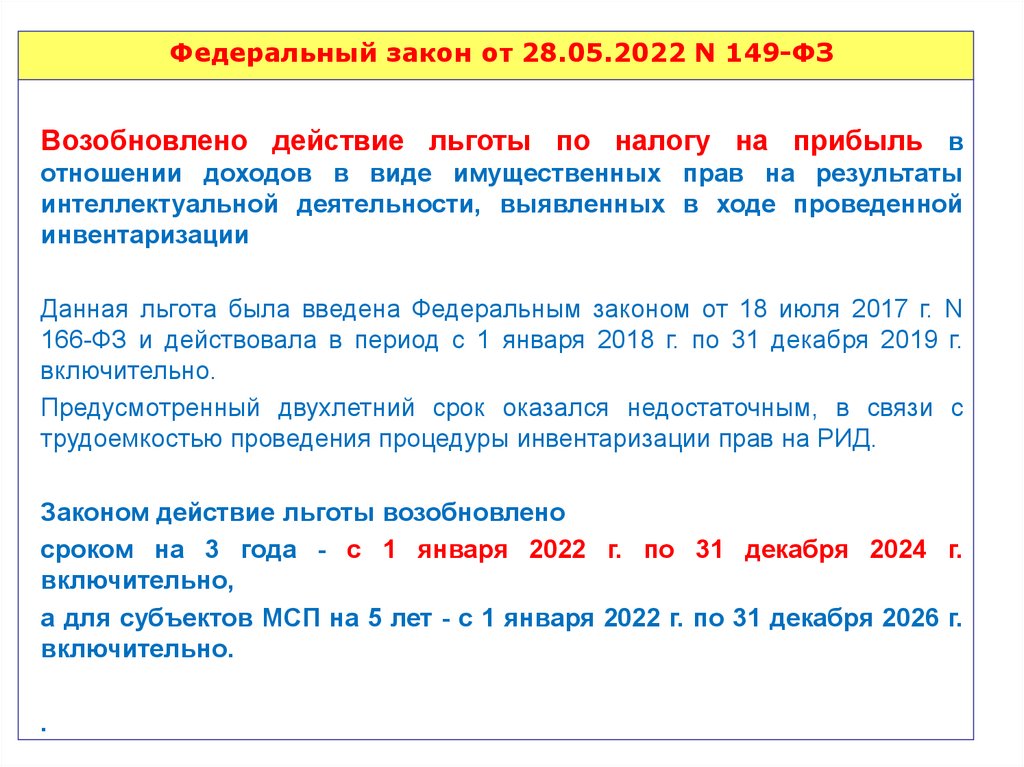

Федеральный закон от 28.05.2022 N 149-ФЗВозобновлено действие льготы по налогу на прибыль в

отношении доходов в виде имущественных прав на результаты

интеллектуальной деятельности, выявленных в ходе проведенной

инвентаризации

Данная льгота была введена Федеральным законом от 18 июля 2017 г. N

166-ФЗ и действовала в период с 1 января 2018 г. по 31 декабря 2019 г.

включительно.

Предусмотренный двухлетний срок оказался недостаточным, в связи с

трудоемкостью проведения процедуры инвентаризации прав на РИД.

Законом действие льготы возобновлено

сроком на 3 года - с 1 января 2022 г. по 31 декабря 2024 г.

включительно,

а для субъектов МСП на 5 лет - с 1 января 2022 г. по 31 декабря 2026 г.

включительно.

.

40.

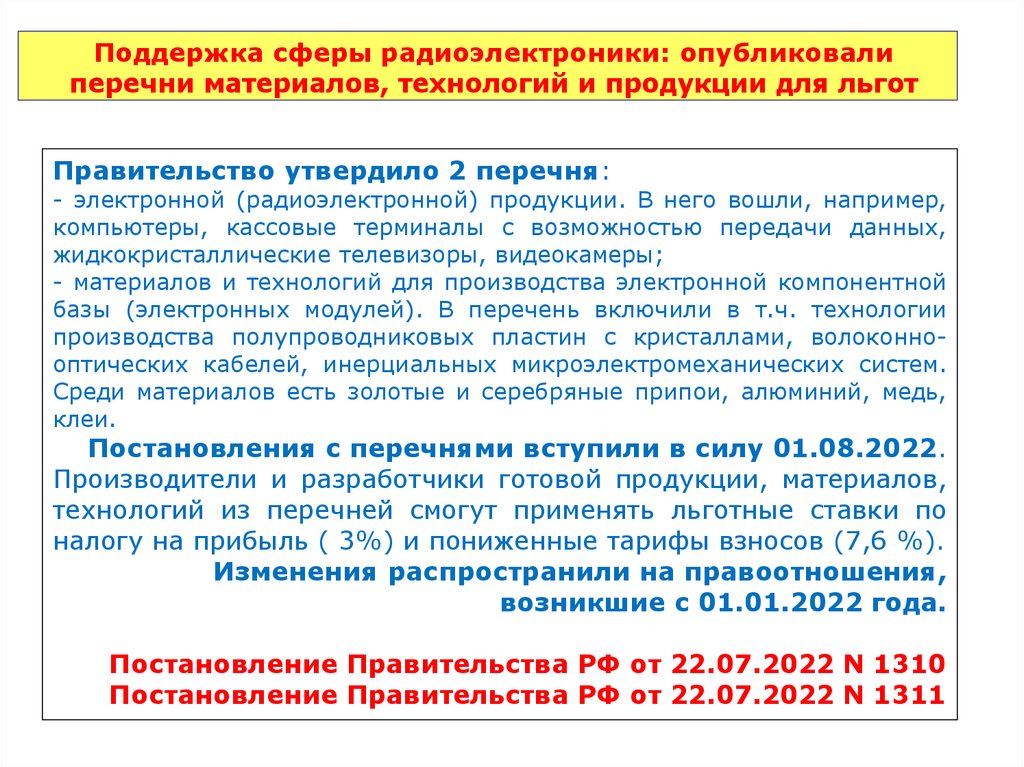

Поддержка сферы радиоэлектроники: опубликовалиперечни материалов, технологий и продукции для льгот

Правительство утвердило 2 перечня:

- электронной (радиоэлектронной) продукции. В него вошли, например,

компьютеры, кассовые терминалы с возможностью передачи данных,

жидкокристаллические телевизоры, видеокамеры;

- материалов и технологий для производства электронной компонентной

базы (электронных модулей). В перечень включили в т.ч. технологии

производства полупроводниковых пластин с кристаллами, волоконнооптических кабелей, инерциальных микроэлектромеханических систем.

Среди материалов есть золотые и серебряные припои, алюминий, медь,

клеи.

Постановления с перечнями вступили в силу 01.08.2022.

Производители и разработчики готовой продукции, материалов,

технологий из перечней смогут применять льготные ставки по

налогу на прибыль ( 3%) и пониженные тарифы взносов (7,6 %).

Изменения распространили на правоотношения,

возникшие с 01.01.2022 года.

Постановление Правительства РФ от 22.07.2022 N 1310

Постановление Правительства РФ от 22.07.2022 N 1311

41.

Постановление Правительства РФ от 23.07.2022 N 1321Скорректирован порядок формирования и ведения реестра

организаций, осуществляющих деятельность в сфере

радиоэлектронной

промышленности,

для

снижения

налоговой нагрузки на указанные организации

Так, уточнены требования, которым должны соответствовать

компании, включаемые в указанный реестр.

В частности, организация не может быть иностранным

юридическим лицом, а также находиться под контролем

иностранного

государства,

международной

организации,

иностранных лиц.

Установлено, что до 3 марта 2023 года в реестр будут

автоматически включены организации, числившиеся в реестре

организаций,

оказывающих

услуги

по

проектированию

и

разработке

изделий

электронной

компонентной

базы

и

электронной продукции. С 3 марта 2023 года в реестре останутся

те компании, которые будут отобраны Минпромторгом России в

порядке, установленном новыми правилами.

Кроме того, документом на Минпромторг России возложена

обязанность ежеквартально направлять перечень организаций,

включенных в реестр, в ФНС России.

42. Налоговый учет ОС

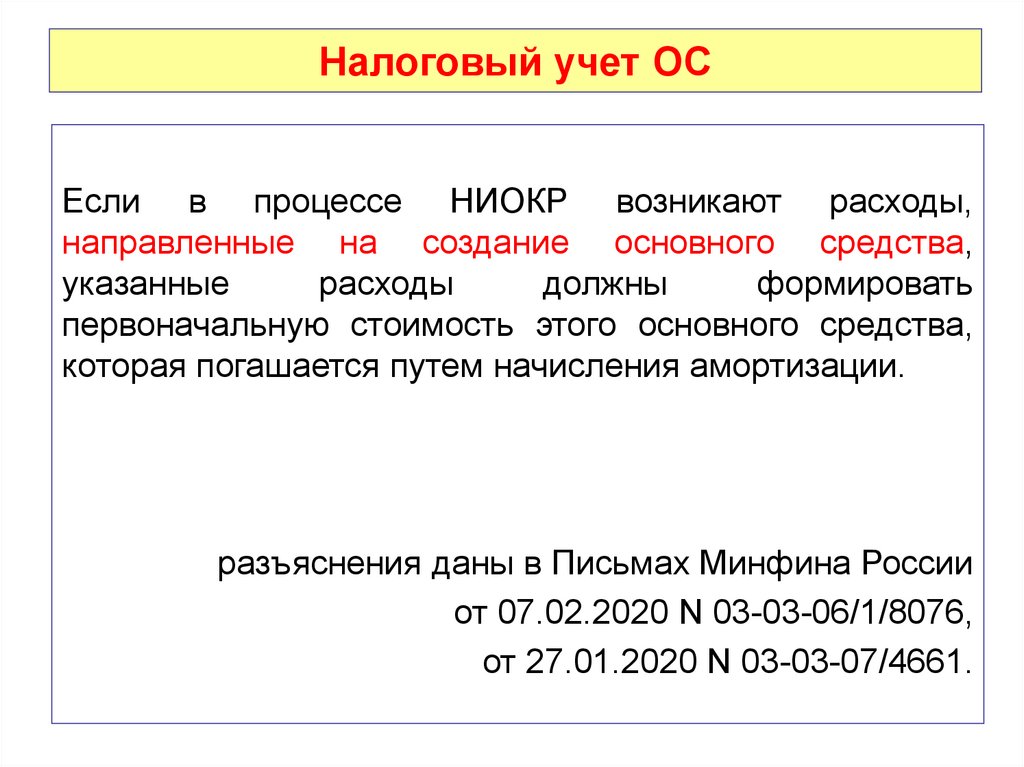

Если в процессе НИОКР возникают расходы,направленные на создание основного средства,

указанные

расходы

должны

формировать

первоначальную стоимость этого основного средства,

которая погашается путем начисления амортизации.

разъяснения даны в Письмах Минфина России

от 07.02.2020 N 03-03-06/1/8076,

от 27.01.2020 N 03-03-07/4661.

43. Налоговый учет НМА

Согласно п. 1 ст. 256 НК РФ в целях применения гл. 25НК РФ амортизируемым имуществом признаются

результаты интеллектуальной деятельности и иные

объекты интеллектуальной собственности, которые

находятся

у

налогоплательщика

на

праве

собственности (если иное не предусмотрено настоящей

главой) и используются им для извлечения дохода.

Амортизируемым имуществом признаются результаты

интеллектуальной деятельности и иные объекты

интеллектуальной собственности со сроком полезного

использования более 12 месяцев и первоначальной

стоимостью более 100 000 руб.

44. Налоговый учет НМА

Результаты интеллектуальной деятельности и иныеобъекты интеллектуальной собственности сроком

полезного использования менее 12 месяцев и

первоначальной стоимостью до 100 000 рублей

с 01.01.2020 года из состава амортизируемого

имущества исключены.

Федеральный закон

от 29 сентября 2019 г. № 325-ФЗ

45. Налоговый учет НМА

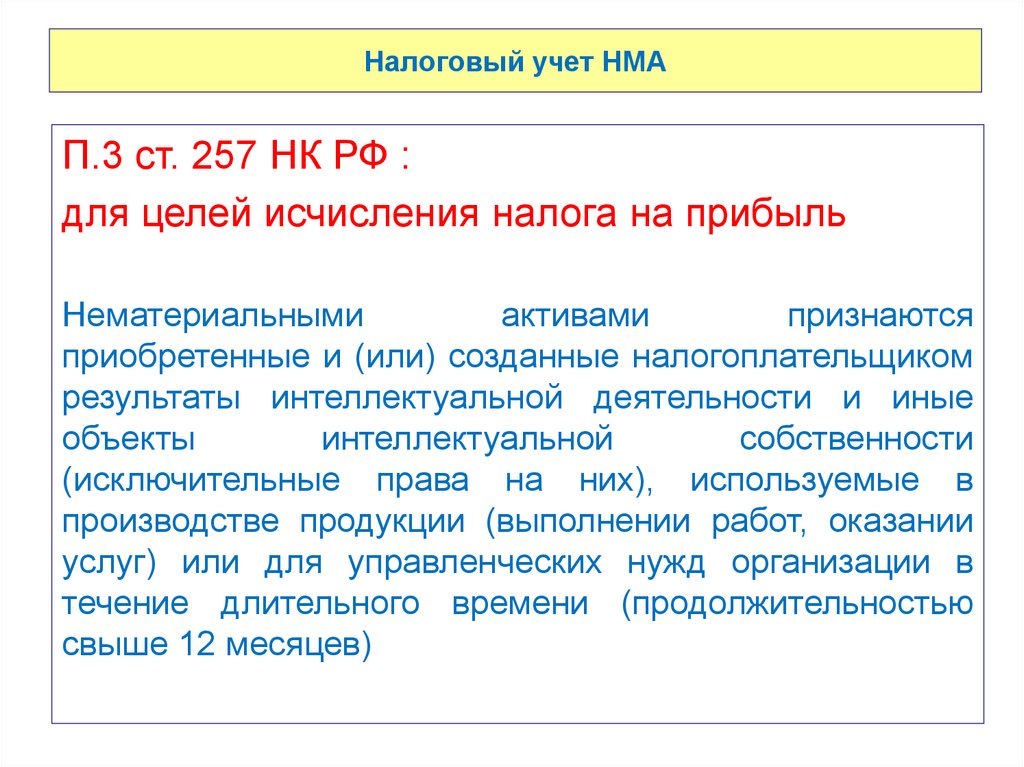

П.3 ст. 257 НК РФ :для целей исчисления налога на прибыль

Нематериальными

активами

признаются

приобретенные и (или) созданные налогоплательщиком

результаты интеллектуальной деятельности и иные

объекты

интеллектуальной

собственности

(исключительные права на них), используемые в

производстве продукции (выполнении работ, оказании

услуг) или для управленческих нужд организации в

течение длительного времени (продолжительностью

свыше 12 месяцев)

46. Налоговый учет НМА

Для признания нематериального актива необходимо:наличие способности приносить налогоплательщику

экономические выгоды (доход)

наличие надлежаще оформленных документов,

подтверждающих существование самого

нематериального актива и (или) исключительного

права у налогоплательщика на результаты

интеллектуальной деятельности (в том числе

патенты, свидетельства, другие охранные документы,

договор уступки (приобретения) патента, товарного

знака)

47.

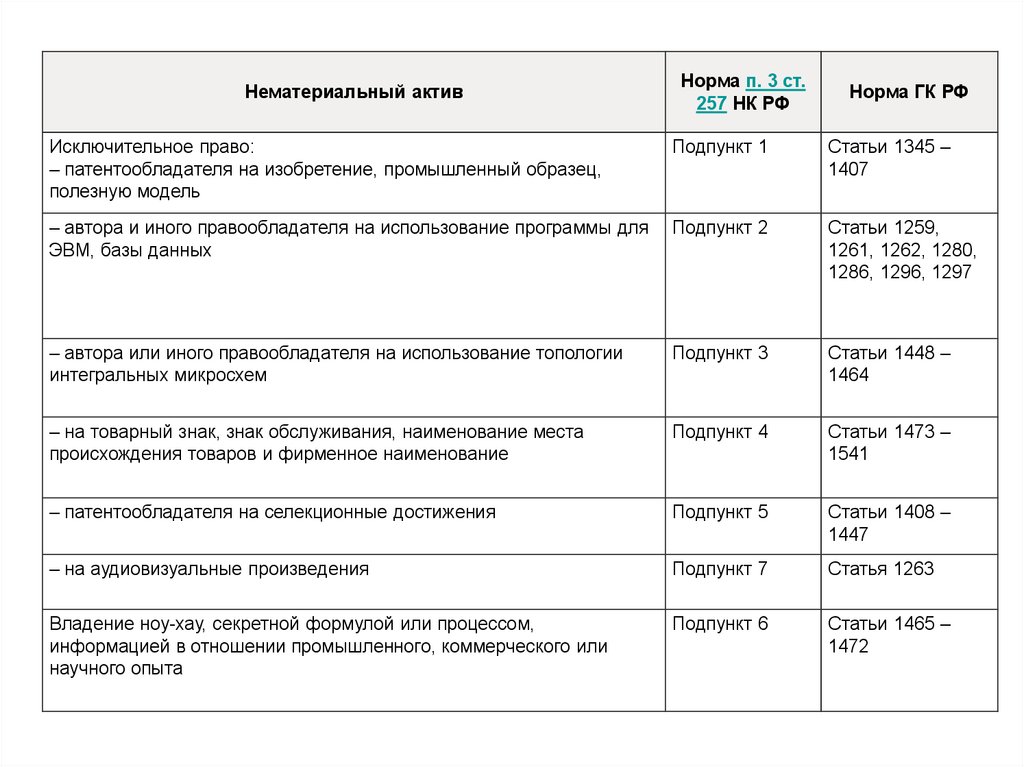

Нематериальный активНорма п. 3 ст.

257 НК РФ

Норма ГК РФ

Исключительное право:

– патентообладателя на изобретение, промышленный образец,

полезную модель

Подпункт 1

Статьи 1345 –

1407

– автора и иного правообладателя на использование программы для

ЭВМ, базы данных

Подпункт 2

Статьи 1259,

1261, 1262, 1280,

1286, 1296, 1297

– автора или иного правообладателя на использование топологии

интегральных микросхем

Подпункт 3

Статьи 1448 –

1464

– на товарный знак, знак обслуживания, наименование места

происхождения товаров и фирменное наименование

Подпункт 4

Статьи 1473 –

1541

– патентообладателя на селекционные достижения

Подпункт 5

Статьи 1408 –

1447

– на аудиовизуальные произведения

Подпункт 7

Статья 1263

Владение ноу-хау, секретной формулой или процессом,

информацией в отношении промышленного, коммерческого или

научного опыта

Подпункт 6

Статьи 1465 –

1472

48. Налоговый учет НМА

К нематериальным активам не относятся:не давшие положительного результата

научно-исследовательские, опытноконструкторские и технологические работы;

интеллектуальные и деловые качества

работников организации, их квалификация и

способность к труду

49. Письмо Минфина России от 03 июня 2021 г. N 03-03-06/1/43240

• Пунктом3

статьи

257

Кодекса

установлено,

что

первоначальная стоимость амортизируемых нематериальных

активов определяется как сумма расходов на их приобретение

(создание) и доведение их до состояния, в котором они

пригодны для использования, за исключением налога на

добавленную

стоимость

и акцизов, кроме

случаев,

предусмотренных НК РФ.

• Одновременно

отмечаем,

что

порядок

учета

нематериальных активов для целей налогового и

бухгалтерского учетов отличен и регулируется

соответствующими нормами законодательства в

указанных сферах деятельности

50. Первоначальная стоимость НМА в НУ

Согласно ст. 333.30 НК РФ за совершение действий погосударственной регистрации исключительных прав на

программы ЭВМ, базы данных, топологии интегральных

микросхем взимается государственная пошлина, которая на

основании п. 10 ст. 13 НК РФ относится к федеральным налогам.

Таким образом, создавая указанные объекты нематериальных

активов, организация уплаченную госпошлину за регистрацию не

включает в первоначальную стоимость нематериальных активов,

а списывает в текущие расходы.

А вот затраты на уплату пошлины по договору отчуждения

исключительных прав учитываются в первоначальной стоимости

НМА, если договором предусмотрено, что данные расходы несет

приобретатель.

51. Первоначальная стоимость НМА в НУ

Глава 25 НК РФ не предусматривает переоценкустоимости НМА на рыночную стоимость.

Таким образом, для целей налогообложения прибыли не

учитываются доходы (расходы) от переоценки (уценки) НМА

(см. письма Минфина России от 24.10.2019 № 03-03-06/1/81777,

от 04.02.2016 № 03-03-06/1/5716,

от 03.06.2014 № 03-03-06/4/26501).

52. Первоначальная стоимость НМА в НУ

Возможность изменения первоначальной стоимости нематериальногоактива после начала его амортизации гл. 25 НК РФ не предусмотрена

(см. Письмо Минфина России от 04.02.2016 № 03-03-06/1/5716).

Поэтому, если в дальнейшем организация несет затраты, связанные с

объектом интеллектуальной собственности (на обновление, доработку

программного обеспечения, патентные пошлины за продление

госрегистрации НМА), они будут списываться в текущие расходы.

• Например, расходы на выплату вознаграждения сотруднику, создавшему

служебное изобретение, после того как исключительные права на данное

изобретение были включены в состав амортизируемого имущества,

учитываются для целей налогообложения прибыли в составе расходов на

оплату труда (см. Письмо Минфина России от 12.04.2013 № 03-03-06/1/12207).

• Или другой пример – затраты на обновление программы для ЭВМ,

исключительное право пользования которой принадлежит организации. Эти

расходы могут учитываться для целей налогообложения как прочие на

основании пп. 26 п. 1 ст. 264 НК РФ (см. письма Минфина России от 06.11.2012

№ 03-03-06/1/572, от 19.07.2012 № 03-03-06/1/346).

53. НМА получен безвозмездно – особенности НУ

1. Если НМА получено безвозмездно, то его стоимость отражается вовнереализационных доходах на основании п. 8 ст. 250 НК РФ, но

первоначальная стоимость для целей начисления амортизации не

формируется.

2. Подпунктом 51 п. 1 ст. 251 НК РФ установлено, что в составе доходов при

расчете базы по налогу на прибыль организаций не учитываются доходы в виде

исключительных прав на изобретения, полезные модели, промышленные

образцы, программы для электронных вычислительных машин, базы данных,

топологии интегральных микросхем, секреты производства (ноу-хау).

При этом должны соблюдаться следующие условия: объект

интеллектуальной собственности должен быть создан в ходе реализации

государственного контракта, а затем передан исполнителю этого контракта его

государственным заказчиком по договору о безвозмездном отчуждении.

• Таким образом, имущественные права, указанные в пп. 51 п. 1 ст. 251 НК РФ, к

амортизируемому имуществу не относятся и, следовательно, амортизация по

ним не начисляется. В случае дальнейшей реализации таких прав

налогоплательщик не сможет учесть расходы в виде их стоимости на

основании п. 48.19 ст. 270 НК РФ (см. Письмо Минфина России от 06.04.2015

№ 03-03-06/1/19204).

54. НМА не подлежат исключению из амортизируемого имущества

Главой 25 НК РФ установлены перечень амортизируемого имущества,которое не подлежит амортизации, а также перечень того, что

исключается из состава амортизируемого имущества.

• Перечень амортизируемого имущества, которое не подлежит

амортизации, определен п. 2 ст. 256 НК РФ. В состав указанного

перечня включены приобретенные права на результаты

интеллектуальной деятельности и иные объекты интеллектуальной

собственности, если по договору на приобретение названных прав

оплата должна производиться периодическими платежами в течение

срока действия данного договора (пп. 8 п. 2 ст. 256 НК РФ).

Что касается перечня амортизируемого имущества,

исключаемого из состава данного имущества, он закреплен в п. 3 ст.

256 НК РФ и содержит только ОС при определенных

обстоятельствах.

В этой связи НМА не подлежат исключению из состава

амортизируемого имущества

(см. Письмо Минфина России от 12.08.2019 № 03-03-06/1/60597)

55. Остаточная стоимость НМА в НУ

С 01.01.2021 года Федеральный закон от 23.11.2020 № 374-ФЗ вноситв пункт 3 статьи 257 НК РФ новую норму.

Она устанавливает, что остаточная стоимость нематериальных

активов определяется как разница между их первоначальной

стоимостью и суммой начисленной за период эксплуатации

амортизации.

Ранее в указанной статье НК РФ не был отдельно указан порядок

определения остаточной стоимости НМА в целях налогообложения

прибыли.

При этом Минфин в своих письмах разъяснял, что остаточная стоимость

нематериальных активов может определяться в общем порядке также,

как и для ОС, то есть в соответствии с пунктом 1 статьи 257 НК РФ (как

разница между их первоначальной стоимостью и суммой начисленной за

период эксплуатации амортизации).

56. Срок полезного использования НМА в НУ

По нематериальным активам, по которым невозможноопределить срок полезного использования объекта

нематериальных активов, нормы амортизации

устанавливаются в расчете на срок полезного

использования, равный 10 годам (но не более срока

деятельности налогоплательщика)

По нематериальным активам, указанным в пп. 1-3, 5-7

абз. 3 п. 3 ст. 257 НК РФ налогоплательщик вправе

самостоятельно определить срок полезного

использования, который не может быть менее 2 лет

Постановление ФАС МО от 10 июля 2012 г. по делу N

А40-94654/11-91-407

57. Письмо Минфина России от 20.03.2013 N 07-01-06/8590 и другие

Как следует из пункта 2 статьи 258 НК РФ, определение срока

полезного использования объекта нематериальных активов

производится исходя из срока действия патента, свидетельства и

(или) из других ограничений сроков использования объектов

интеллектуальной собственности в соответствии с законодательством

Российской Федерации или применимым законодательством

иностранного государства, а также исходя из полезного срока

использования нематериальных активов, обусловленного

соответствующими договорами.

. Нормами НК РФ не предусмотрено увеличение срока полезного

использования нематериальных активов ( письмо Минфина России от

26.04.2017 N 03-03-06/1/25101)

Таким образом, организация вправе использовать нематериальные

активы после погашения их стоимости через механизм амортизации

без увеличения срока полезного использования, не отражая факт

хозяйственной жизни в налоговом учете

58. Списание НМА до истечения СПИ

• Согласно пп. 3 п. 2 ст. 253 НК РФ к расходам,связанным с производством и (или) реализацией,

относятся в том числе суммы начисленной

амортизации.

• Как отмечено в Письме Минфина России от

12.08.2019 № 03-03-06/1/60597, расходы на

списание нематериальных активов, включая

суммы амортизации, недоначисленной в

соответствии с установленным сроком

полезного использования, могут быть учтены в

составе внереализационных расходов на

основании пп. 8 п. 1 ст. 265 НК РФ.

59. Реализация НМА

При реализации объекта интеллектуальнойсобственности по договору отчуждения

исключительных прав выручка от реализации

признается на дату перехода исключительного права

от правообладателя к приобретателю независимо от

факта оплаты.

Следовательно, если договор об отчуждении

исключительного права подлежит государственной

регистрации, то доход от реализации учитывается в

целях налогообложения на дату такой регистрации,

если не подлежит – в момент заключения договора

(если стороны не договорятся об ином) (п. 3 ст. 271, п.

1 ст. 39 НК РФ, п. 4 ст. 1234 ГК РФ).

60. Реализация НМА

Финансовый результат будет определяться в налоговомучете в соответствии с п. 1 ст. 268 НК РФ.

• Данной нормой предусмотрено, что доходы от реализации

амортизируемого имущества налогоплательщик вправе

уменьшить на его остаточную стоимость, определяемую по п. 1

ст. 257 НК РФ, а также на сумму расходов, непосредственно

связанных с такой реализацией (например, на сумму пошлины

за государственную регистрацию договора, если расходы на ее

уплату в соответствии с договором несет правообладатель).

• Если в результате такого уменьшения в налоговом учете

образуется убыток, он отражается в составе прочих расходов

равными частями в течение времени, рассчитанного как

разница между сроком полезного использования НМА и сроком

его фактического использования (п. 3 ст. 268, ст. 323 НК РФ).

61.

Благодарю за сотрудничествоnrychkova76@mail.ru

finance

finance