Similar presentations:

Теория отраслевых рынков (ТОР) (лекция 3)

1. Теория отраслевых рынков(ТОР)

Лекция 322.09.2023

2.

3.

г. Кяхта4. Рассматривали ранее:

• Показатели концентрации и их свойства• Подходы, объясняющие, почему

концентрация меняется во времени –

причины изменения размера фирмы;

• Детерминистский подход;

• Стохастический подход;

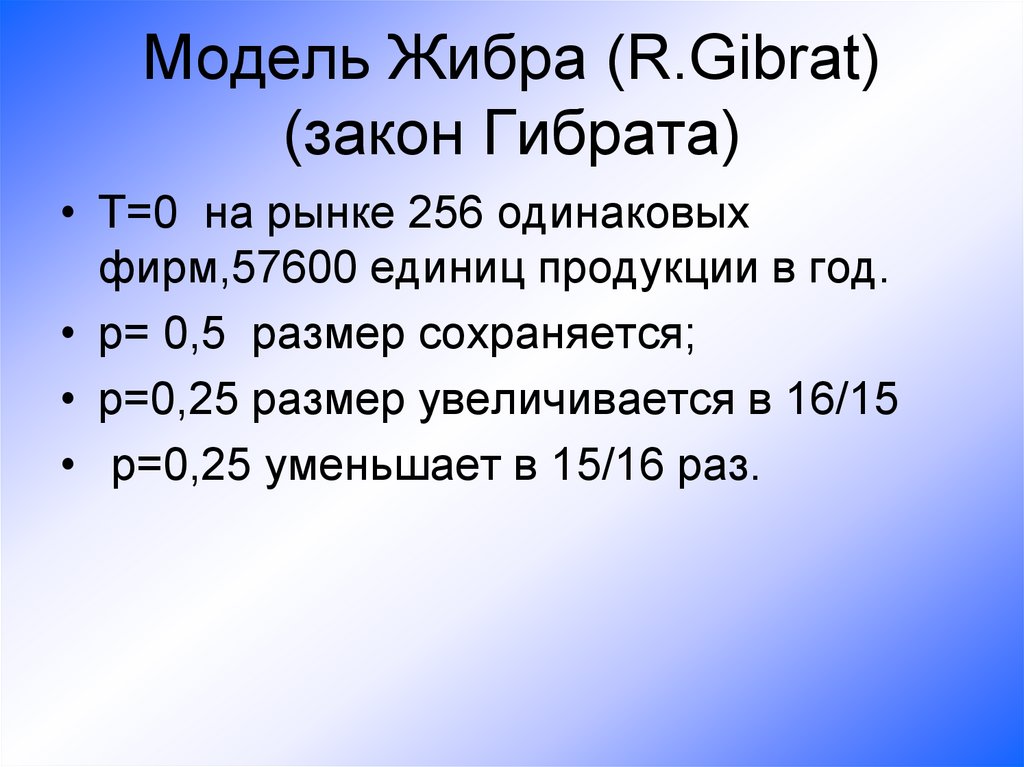

5. Модель Жибра (R.Gibrat) (закон Гибрата)

• T=0 на рынке 256 одинаковыхфирм,57600 единиц продукции в год.

• p= 0,5 размер сохраняется;

• p=0,25 размер увеличивается в 16/15

• p=0,25 уменьшает в 15/16 раз.

6.

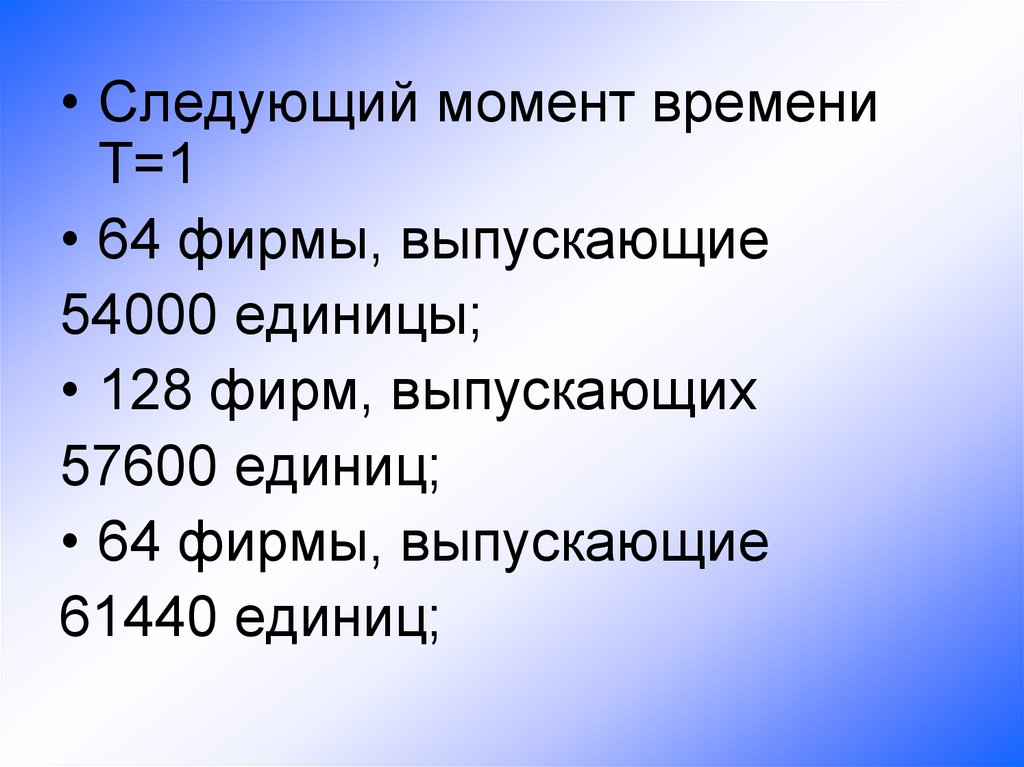

• Следующий момент времениТ=1

• 64 фирмы, выпускающие

54000 единицы;

• 128 фирм, выпускающих

57600 единиц;

• 64 фирмы, выпускающие

61440 единиц;

7.

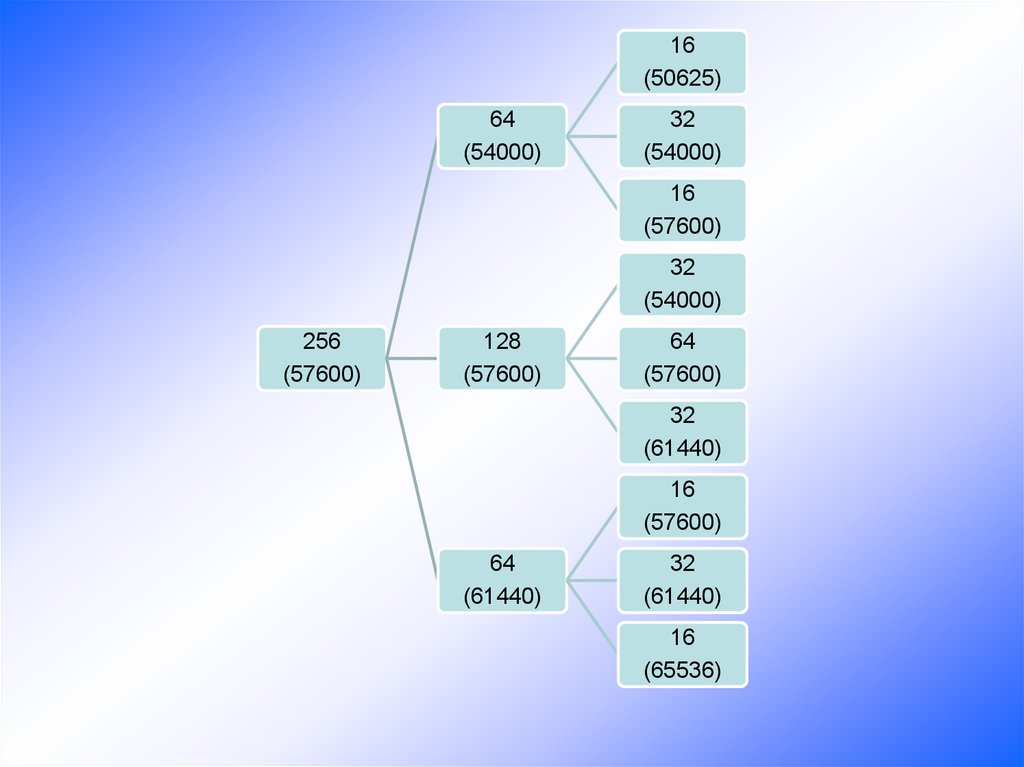

16(50625)

64

(54000)

32

(54000)

16

(57600)

32

(54000)

256

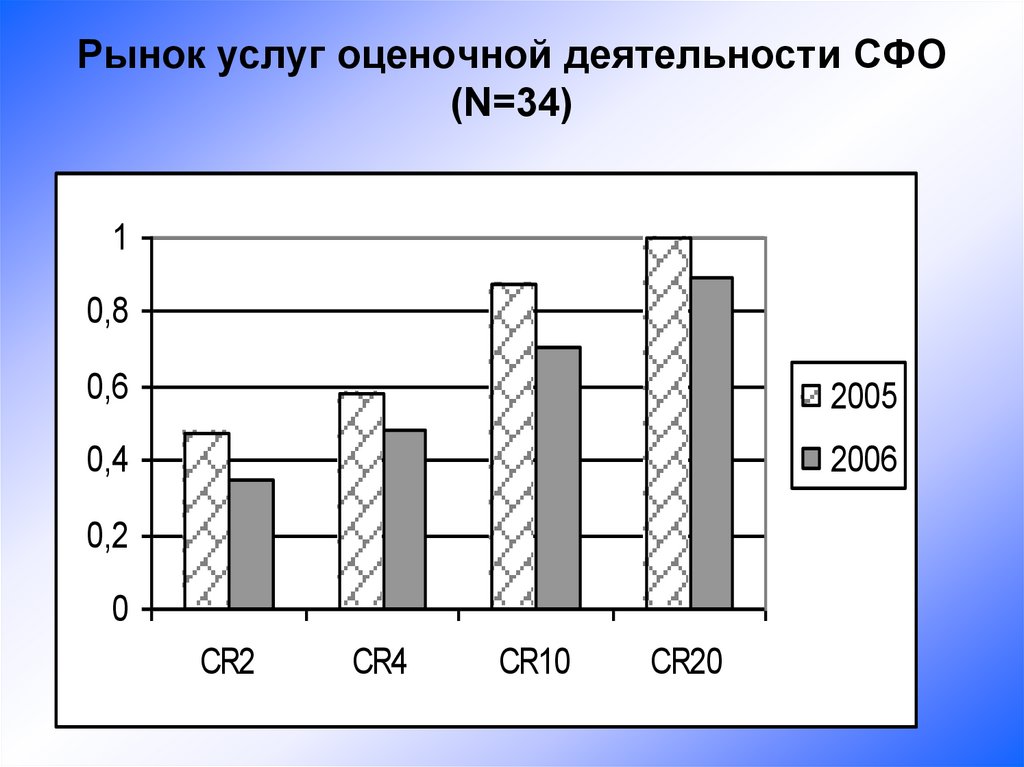

(57600)

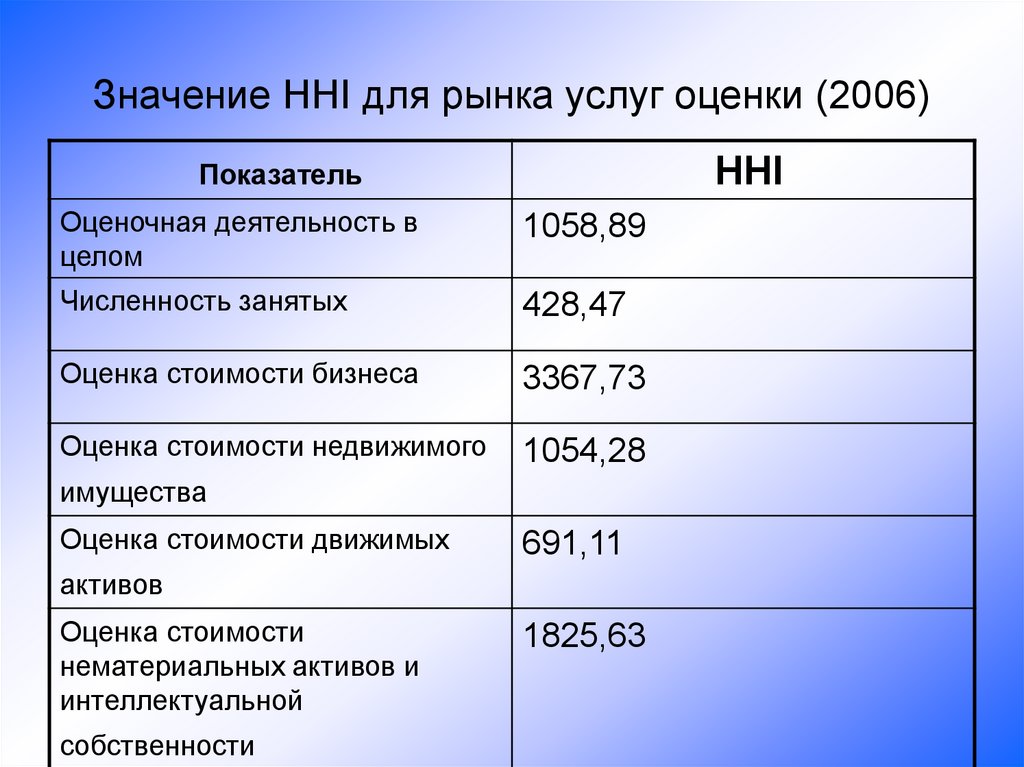

128

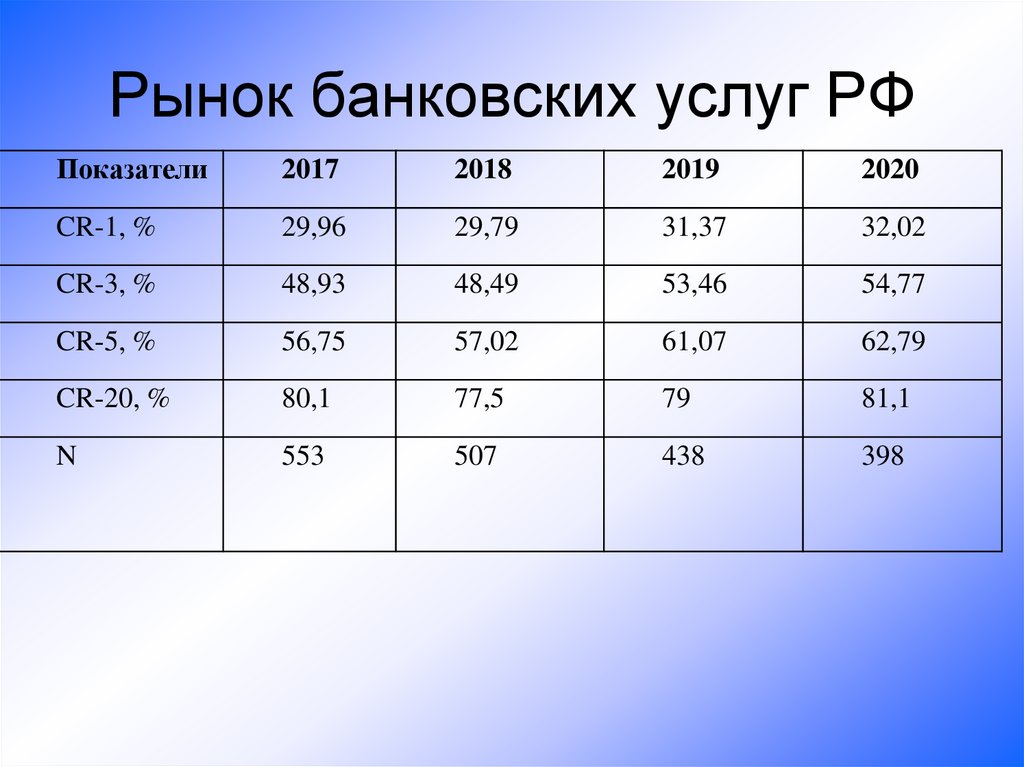

(57600)

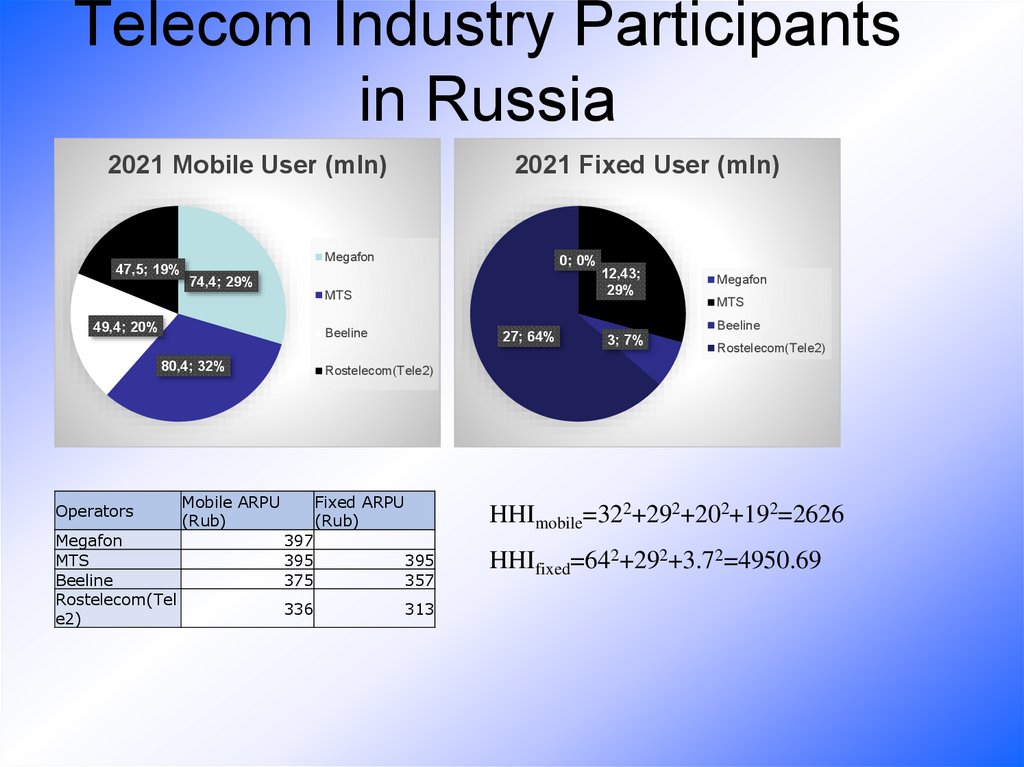

64

(57600)

32

(61440)

16

(57600)

64

(61440)

32

(61440)

16

(65536)

8.

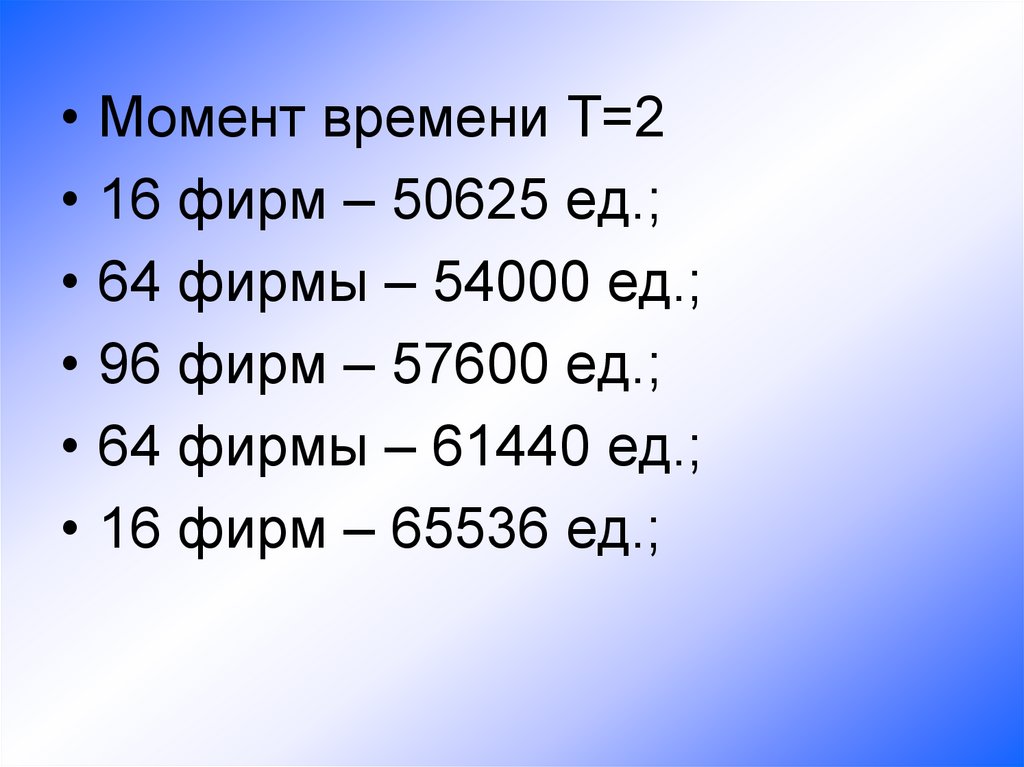

• Момент времени Т=2• 16 фирм – 50625 ед.;

• 64 фирмы – 54000 ед.;

• 96 фирм – 57600 ед.;

• 64 фирмы – 61440 ед.;

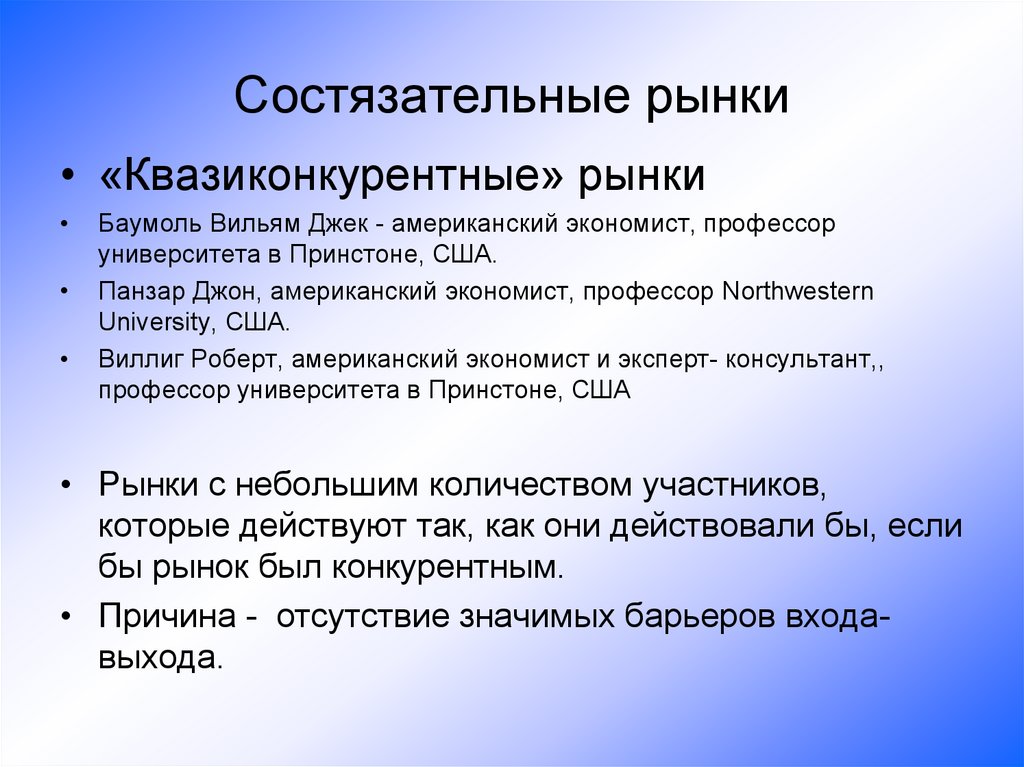

• 16 фирм – 65536 ед.;

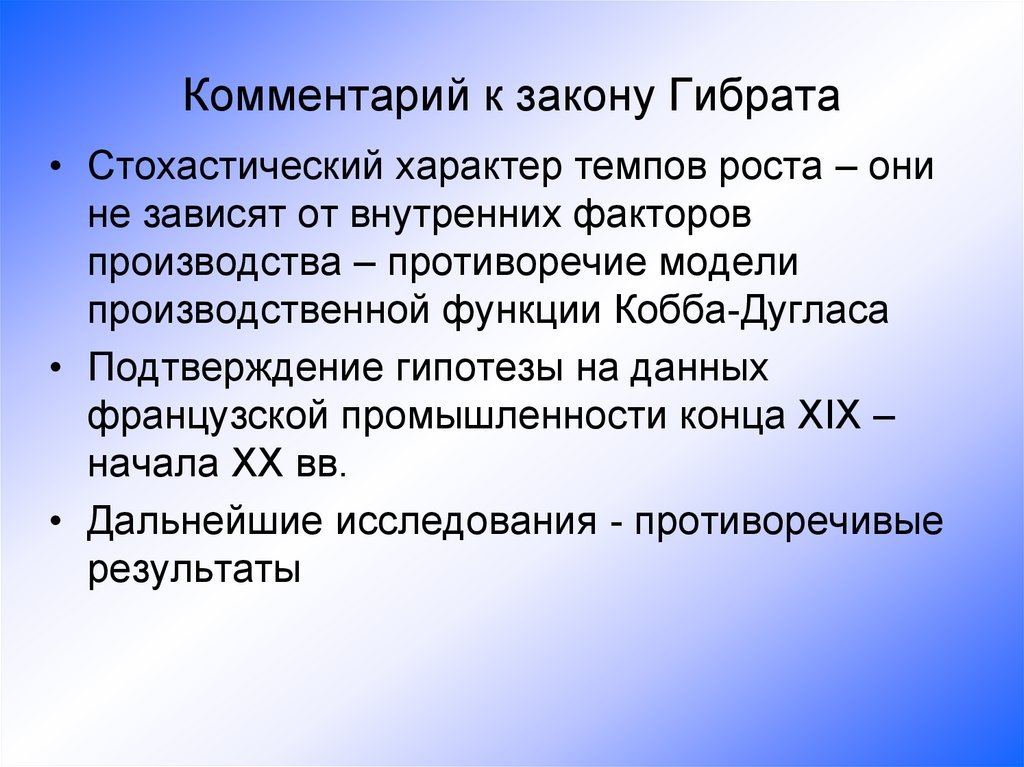

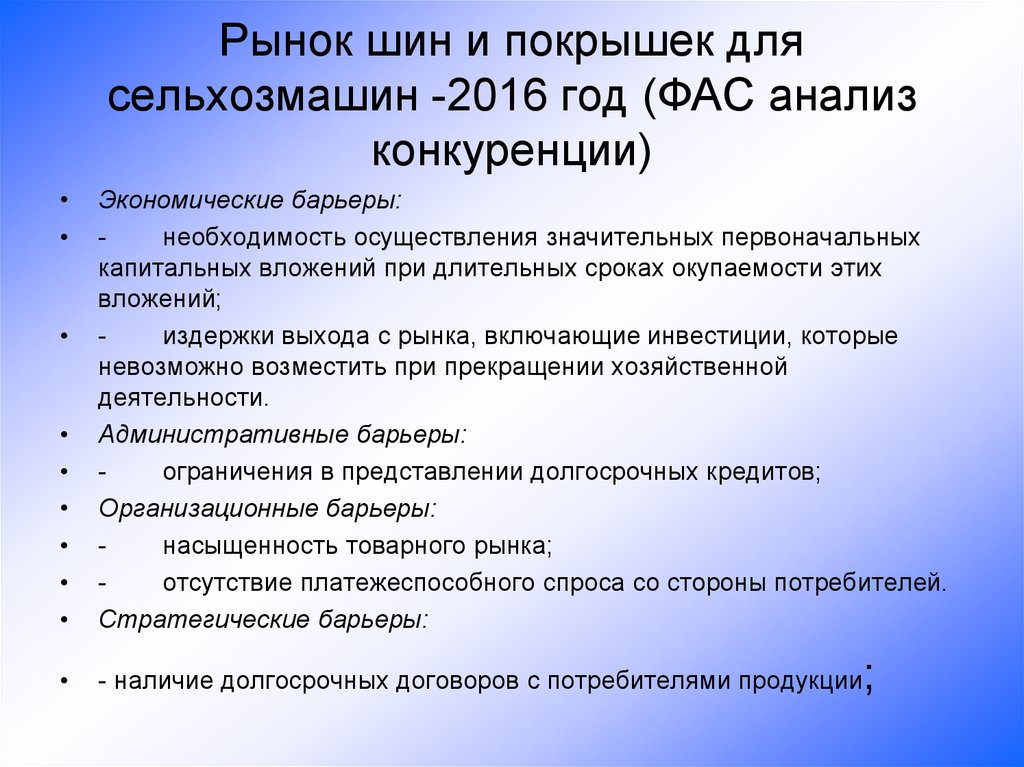

9. Комментарий к закону Гибрата

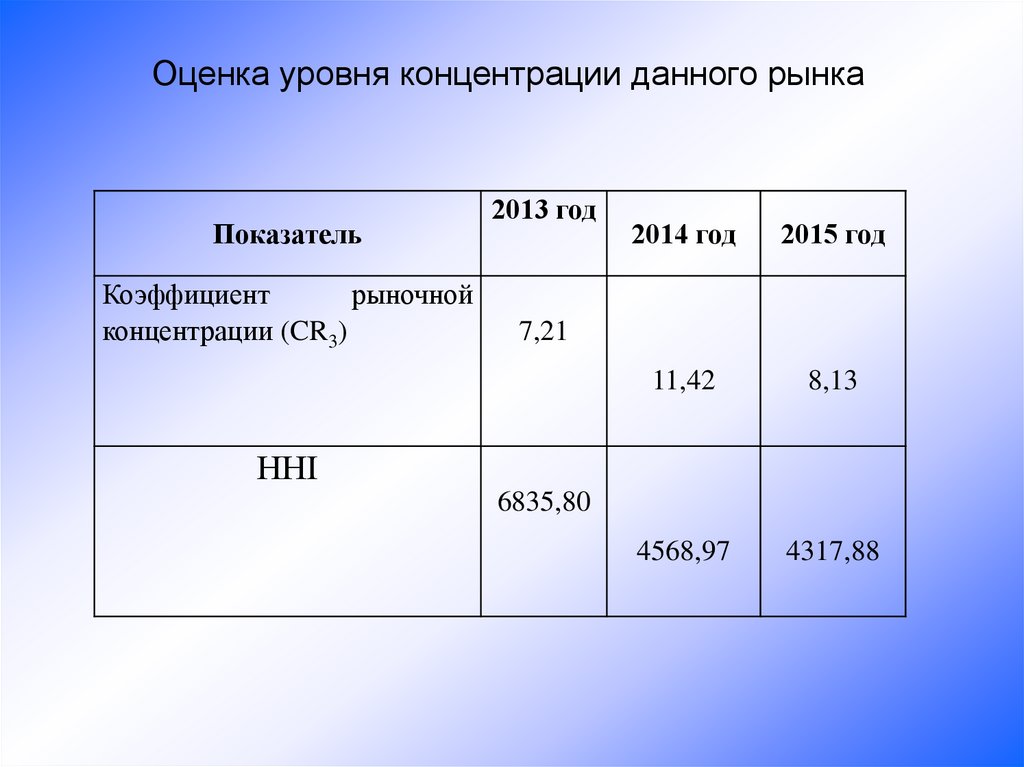

• Стохастический характер темпов роста – онине зависят от внутренних факторов

производства – противоречие модели

производственной функции Кобба-Дугласа

• Подтверждение гипотезы на данных

французской промышленности конца XIX –

начала XX вв.

• Дальнейшие исследования - противоречивые

результаты

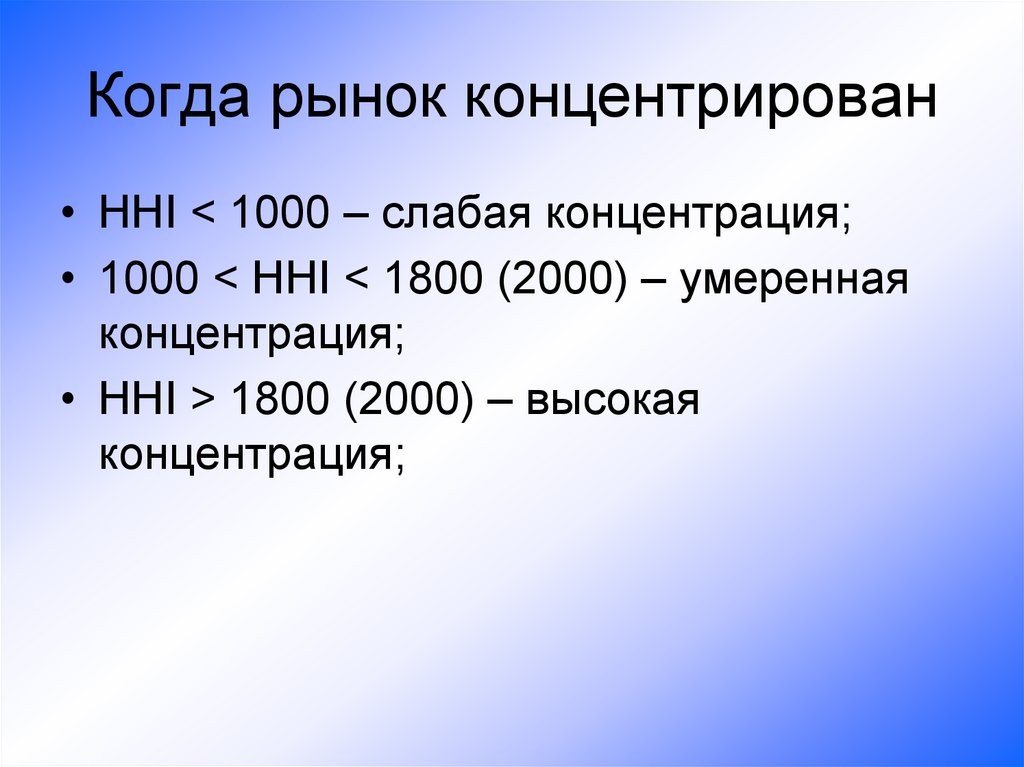

10. Когда рынок концентрирован

• HHI < 1000 – слабая концентрация;• 1000 < HHI < 1800 (2000) – умеренная

концентрация;

• HHI > 1800 (2000) – высокая

концентрация;

11.

• Некоторые дополнительныекомментарии к понятию

рыночной власти и положению

лидеров

12. Крупные корпорации (численность занятых)

СтранаCR10

CR20

США

13,1

18,6

Япония

7,3

9,9

Канада

15,3

21,9

Швейцария

49,4

60,2

Голландия

84,5

95,1

13. Концентрация в США

ОтрасльCR8

N

HHI

Бытовые холодильники 96

39

2743

Турбины и

турбогенераторы

Самолетостроение

92

71

2602

81

139

1358

Женская одежда

10

5489

24

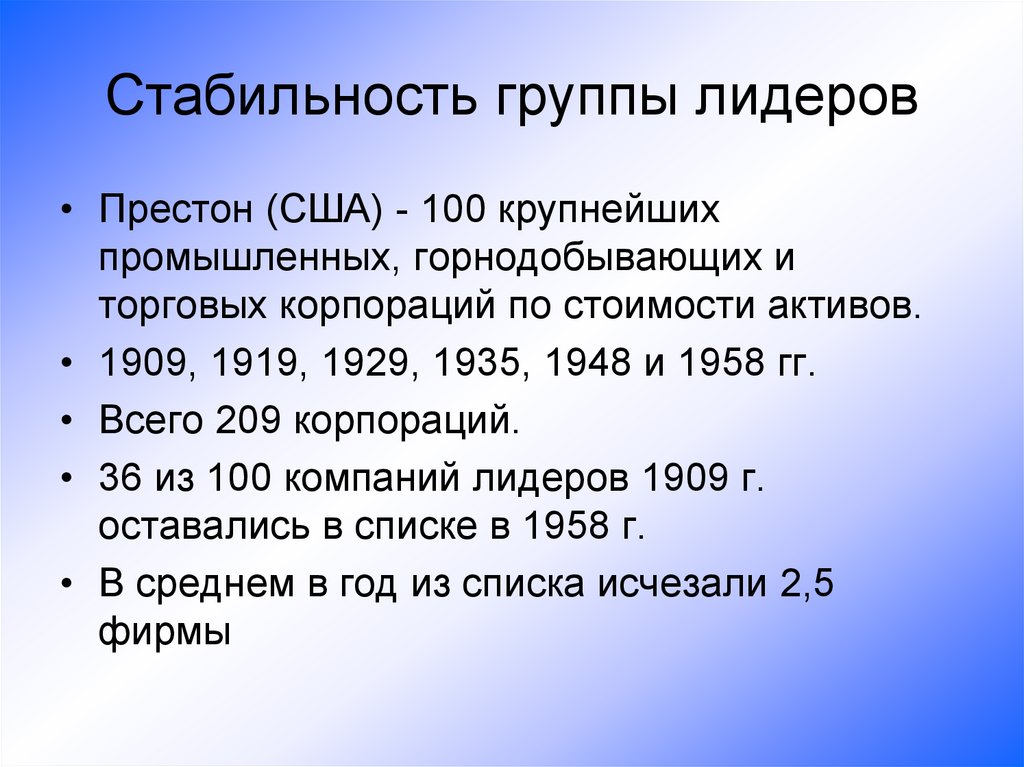

14. Стабильность группы лидеров

• Престон (США) - 100 крупнейшихпромышленных, горнодобывающих и

торговых корпораций по стоимости активов.

• 1909, 1919, 1929, 1935, 1948 и 1958 гг.

• Всего 209 корпораций.

• 36 из 100 компаний лидеров 1909 г.

оставались в списке в 1958 г.

• В среднем в год из списка исчезали 2,5

фирмы

15. Статистические иллюстрации

• Концентрация производства поотраслям промышленности РФ

16.

CR3Отрасли промышленности

CR8

2002

2003

2002

2003

Электроэнергетика

14

14

26

26

Топливная промышленность

28

29

44

45

Нефтедобывающая

42

42

63

64

Нефтеперерабатывающая

32

30

59

57

Черная металлургия

36

35

54

53

Цветная металлургия

26

27

36

37

Химическая и нефтехимическая

промышленность

11

12

21

21

14

13

18

19

Лесная, деревообрабатывающая и

целлюлозно-бумажная

промышленность

11

10

22

23

Промышленность строительных

материалов

5

5

9

10

Легкая промышленность

6

8

11

13

Пищевая промышленность

7

6

12

10

Машиностроение и металлообработка

17.

2004Отрасли промышленности

CR3

CR4

CR6

Электроэнергетика

14,1

17,1

21,7

25,8

Топливная промышленность

26,9

32,8

39,0

44,5

Нефтедобывающая

38,8

47,3

56,1

63,7

Нефтеперерабатывающая

24,5

29,9

38,2

44,9

Черная металлургия

33,8

38,9

47,6

53,7

Цветная металлургия

28,7

31,8

37,7

40,2

Химическая и нефтехимическая

промышленность

11,7

14,2

18,7

22,6

Машиностроение и металлообработка

11,9

13

14,6

16,1

Лесная, деревообрабатывающая и

целлюлозно-бумажная

промышленность

10,2

12,9

17,9

22,1

Промышленность строительных

материалов

4,8

5,9

7,9

9,7

Легкая промышленность

8,1

9,4

11,8

13,6

Пищевая промышленность

5,0

6,1

8,1

9,6

CR8

18.

Динамика концентрации (19992003) и различие значенийкоэффициентов (2003)

19.

Отрасли промышленности(1999, 2003)

Δ CR3

Δ CR8

CR8- CR3

Электроэнергетика

2

1

12

Топливная промышленность

0

3

16

-1

3

22

Нефтеперерабатывающая

-2

-6

27

Черная металлургия

-4

-5

18

Цветная металлургия

-2

-7

10

Химическая и нефтехимическая

промышленность

1

1

9

Машиностроение и

металлообработка

-5

-3

6

-2

-4

13

Промышленность строительных

материалов

0

-1

5

Легкая промышленность

4

4

6

Пищевая промышленность

0

-1 5

Нефтедобывающая

Лесная, деревообрабатывающая

и целлюлозно-бумажная

промышленность

20.

Отрасли промышленности(2003 год)

Количество

предприятий

Рентабельность, %

Электроэнергетика

1781

10,1

Топливная промышленность

1716

18,8

Нефтедобывающая

465

20,7

Нефтеперерабатывающая

432

19,1

Черная металлургия

1191

21,8

Цветная металлургия

1825

33,8

7966

9

Машиностроение и

металлообработка

46818

8,7

Лесная, деревообрабатывающая

и целлюлозно-бумажная

промышленность

21861

7,0

8816

9,5

Легкая промышленность

14552

1,7

Пищевая промышленность

22085

8,5

Химическая и нефтехимическая

промышленность

Промышленность строительных

материалов

21.

Ранжирование отраслей поуровню концентрации,

количеству предприятий и

уровню рентабельности

22. Теория

• уровень концентрации – ранг 1• количество предприятий - ранг 12

• уровень рентабельности – ранг 1

23.

CR3N

CR8

R

Электроэнергетика

6

6

8

6

Топливная промышленность

4

4

9

5

Нефтедобывающая

1

1

11

3

Нефтеперерабатывающая

1

2

12

4

Черная металлургия

8

3

10

2

Цветная металлургия

9

5

7

1

Химическая и нефтехимическая

промышленность

11

8

6

8

Машиностроение и

металлообработка

7

9

1

9

Лесная, деревообрабатывающая

и целлюлозно-бумажная

промышленность

9

7

3

11

Промышленность строительных

материалов

12

11-12

5

7

Легкая промышленность

10

10

4

12

Пищевая промышленность

11

11-12

2

10

24.

Фарм производители – база данных Спарк Интерфакс100

90

80

Выручка

70

60

Коммерческие

расходы

НМА

50

40

30

20

10

0

2013

2016

CR5

2013

2016

CR10

Рассматривались компании, основным видом деятельности которых указано

производство лекарственных препаратов и материалов, применяемых в

медицинских целях, объем выручки которых составлял не менее 120 млн. руб.

в год

25.

Фармпроизводители HHI2000

1800

1600

1400

1200

1000

800

600

400

200

0

2013

2016

26. «Исследовательская» иллюстрация

• Структура рынка лизинговыхуслуг в России: уровень

концентрации и рыночная

власть

27. Определение рынка

• Лизингодатели (лизинговые фирмы) лизингополучатели (предприятия)• Поведение лизингодателей – основной

формирующий фактор.

• Рыночно-ориентированные фирмы лизинговые фирмы, демонстрирующие

образцы «рыночного поведения», т.е.

руководствующиеся в выборе и реализации

стратегии поведения рыночными нормами.

• Основные субъекты рынка – участники

мониторинга рейтингового агентства

«Эксперт РА»

28. Концентрация на рынке лизинга

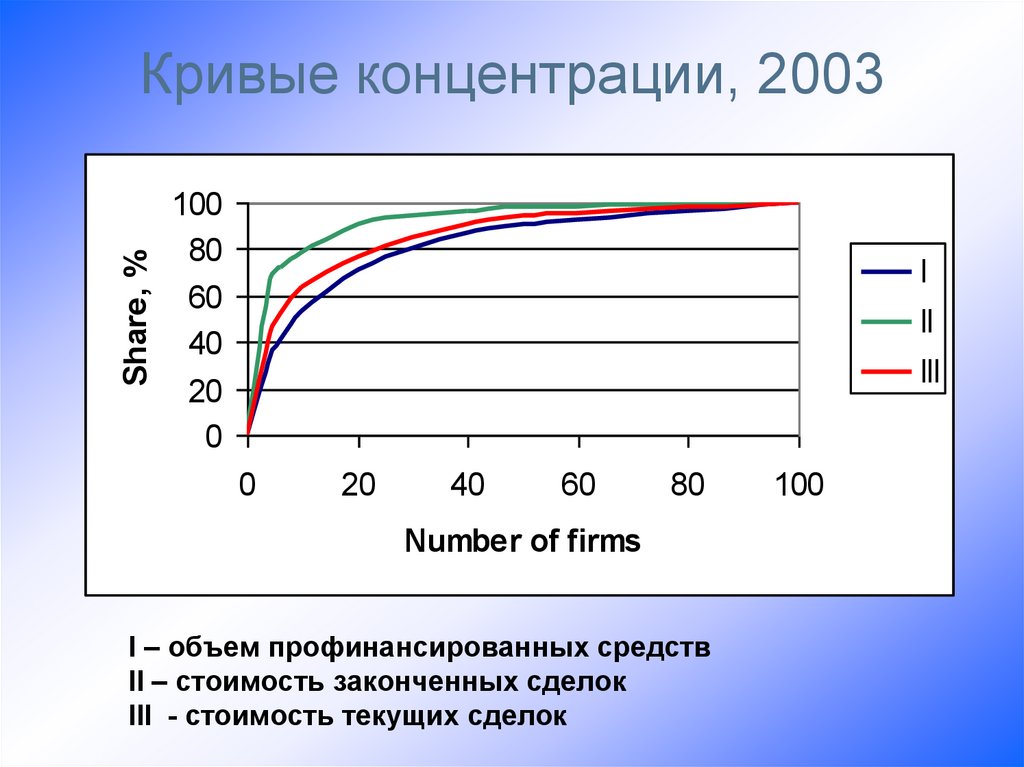

Некоторые иллюстрации29. Кривые концентрации, 2003

Share, %Кривые концентрации, 2003

100

80

60

40

20

0

I

II

III

0

20

40

60

80

Number of firms

I – объем профинансированных средств

II – стоимость законченных сделок

III - стоимость текущих сделок

100

30. Текущие операции

2018 (9 мес.) CR 4 = 63%HHI = 1213

2020 (9 мес) CR 4 = 65,7%

HHI = 1424

31. Новый бизнес

CR42018 (9 мес.) CR 4 = 53%

HHI = 940

60

50

40

30

CR4

20

10

0

2006

2007

2008

2009

2010

2011

2012 (9

мес)

HHI

1200

1000

800

600

HHI

400

200

0

2006

2007

2008

2009

2010

2011

2012 (9

мес)

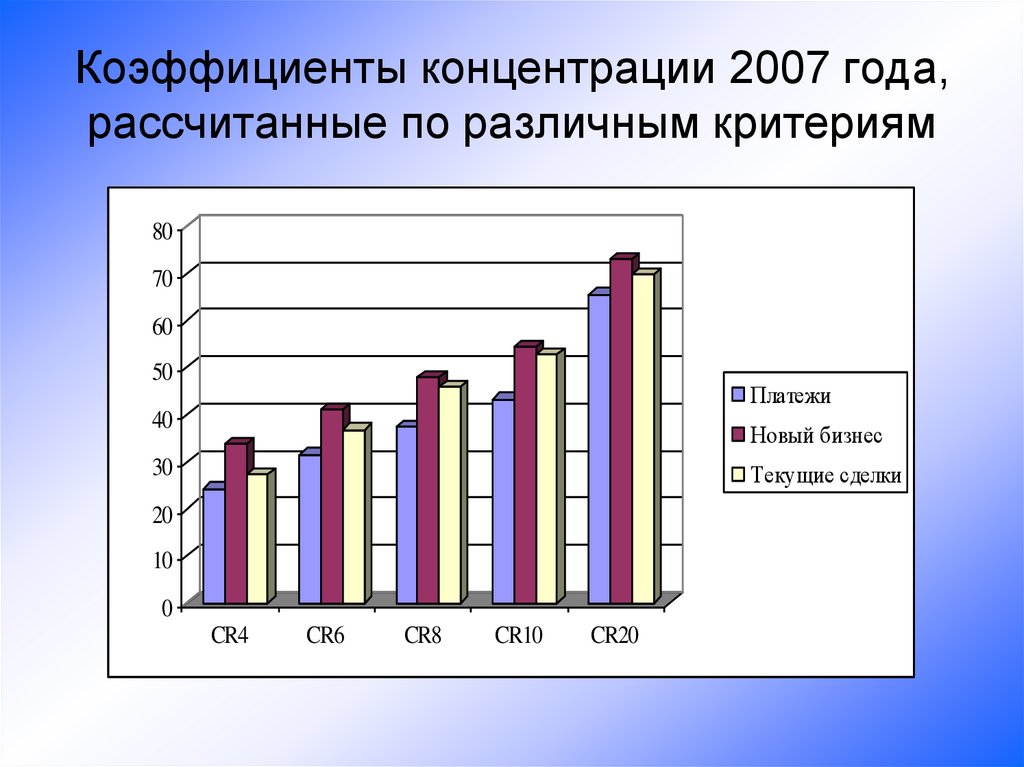

32. Коэффициенты концентрации 2007 года, рассчитанные по различным критериям

8070

60

50

Платежи

40

Новый бизнес

30

Текущие сделки

20

10

0

CR4

CR6

CR8

CR10

CR20

33.

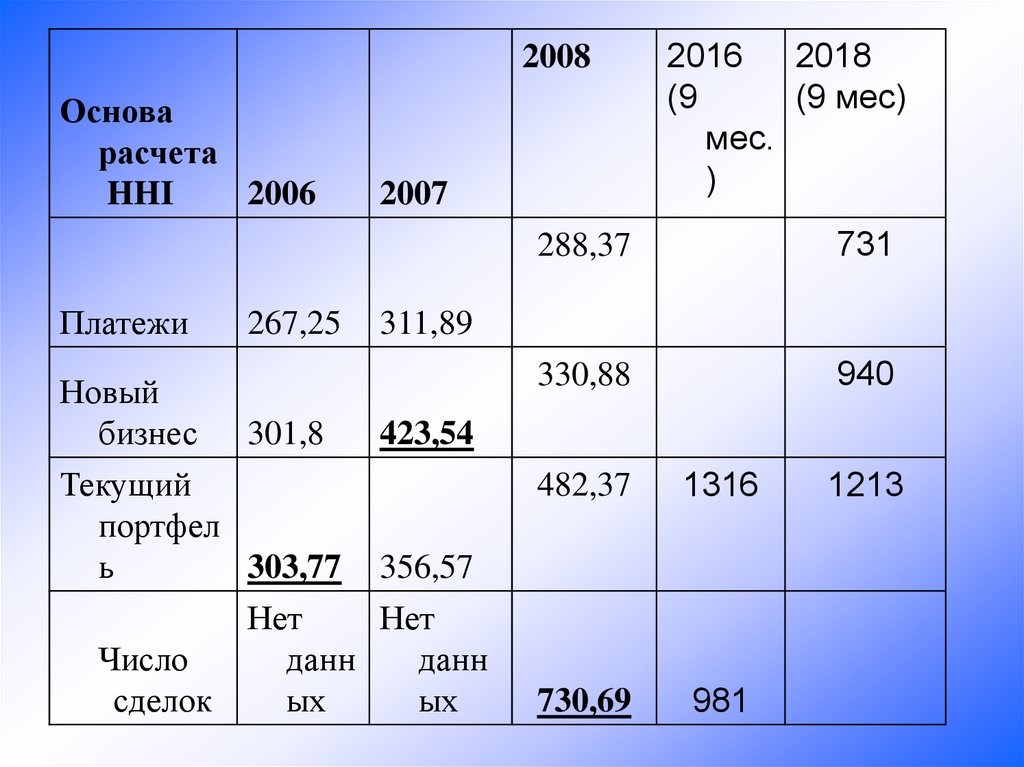

2008Основа

расчета

HHI

2006

Платежи

Новый

бизнес

267,25

301,8

2007

2016

2018

(9

(9 мес)

мес.

)

288,37

731

330,88

940

311,89

423,54

Текущий

портфел

ь

303,77 356,57

Нет

Нет

Число

данн

данн

сделок

ых

ых

482,37

1316

730,69

981

1213

34.

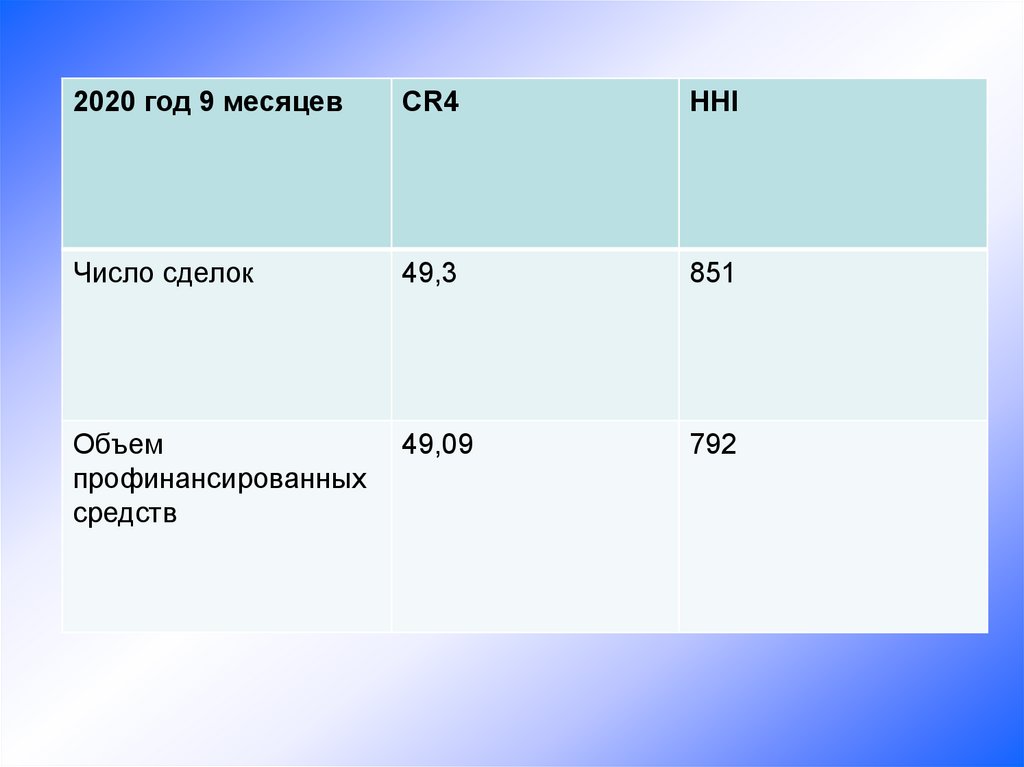

2020 год 9 месяцевCR4

HHI

Число сделок

49,3

851

Объем

профинансированных

средств

49,09

792

35.

2007 год: Значения HHI по регионамПриволжский

Южный

Центральный без Москвы

СП-б

Северозападный без СП-б

Сибирский

Уральсккий

Москва

Дальневосточный

0

500

1000

1500

2000

2500

3000

36. Рынок услуг оценочной деятельности СФО (N=34)

10,8

0,6

2005

0,4

2006

0,2

0

CR2

CR4

CR10

CR20

37. Значение HHI для рынка услуг оценки (2006)

HHIПоказатель

Оценочная деятельность в

целом

1058,89

Численность занятых

428,47

Оценка стоимости бизнеса

3367,73

Оценка стоимости недвижимого

1054,28

имущества

Оценка стоимости движимых

691,11

активов

Оценка стоимости

нематериальных активов и

интеллектуальной

собственности

1825,63

38. Рынок банковских услуг РФ

Показатели2017

2018

2019

2020

CR-1, %

29,96

29,79

31,37

32,02

CR-3, %

48,93

48,49

53,46

54,77

CR-5, %

56,75

57,02

61,07

62,79

CR-20, %

80,1

77,5

79

81,1

N

553

507

438

398

39. Telecom Industry Participants in Russia

2021 Mobile User (mln)2021 Fixed User (mln)

Megafon

47,5; 19%

0; 0%

74,4; 29%

MTS

49,4; 20%

Beeline

80,4; 32%

Operators

Megafon

MTS

Beeline

Rostelecom(Tel

e2)

27; 64%

12,43;

29%

Megafon

MTS

Beeline

3; 7%

Rostelecom(Tele2)

Rostelecom(Tele2)

Mobile ARPU

(Rub)

Fixed ARPU

(Rub)

397

395

375

395

357

336

313

HHImobile=322+292+202+192=2626

HHIfixed=642+292+3.72=4950.69

40. ? Какие рыки нужны? Конкурентные или неконкуретные?

41. РАСПОРЯЖЕНИЕ ПРАВИТЕЛЬСТВА РФ ОТ 17.04.2019 № 768-Р «ОБ УТВЕРЖДЕНИИ СТАНДАРТА РАЗВИТИЯ КОНКУРЕНЦИИ В СУБЪЕКТАХ РОССИЙСКОЙ

ФЕДЕРАЦИИ»УТВЕРЖДЕНА НОВАЯ РЕДАКЦИЯ СТАНДАРТА

РАЗВИТИЯ КОНКУРЕНЦИИ В СУБЪЕКТАХ

РОССИЙСКОЙ ФЕДЕРАЦИИ

41

42.

СТАНДАРТ ОПРЕДЕЛЯЕТ:ПЕРЕЧЕНЬ РЫНКОВ ДЛЯ СОДЕЙСТВИЯ КОНКУРЕНЦИИ (по доле частных организаций)

КЛЮЧЕВЫЕ ПОКАЗАТЕЛИ (обязательное достижение к 2022 году)

В перечень товарных рынков включается не менее 33 товарных рынков из перечня товарных рынков согласно

приложению

(пункт 21 Стандарта)

42

43.

ПОСТАНОВЛЕНИЕГУБЕРНАТОРА НОВОСИБИРСКОЙ ОБЛАСТИ

ОТ 20.12.2019 N 287

«ОБ УТВЕРЖДЕНИИ ПЕРЕЧНЯ ТОВАРНЫХ РЫНКОВ ДЛЯ СОДЕЙСТВИЯ

РАЗВИТИЮ КОНКУРЕНЦИИ И ПЛАНА МЕРОПРИЯТИЙ («ДОРОЖНОЙ КАРТЫ»)

ПО СОДЕЙСТВИЮ РАЗВИТИЮ КОНКУРЕНЦИИ В НОВОСИБИРСКОЙ ОБЛАСТИ»

НА 33 ТОВАРНЫХ РЫНКАХ УСТАНОВЛЕНО

38 КЛЮЧЕВЫХ ПОКАЗАТЕЛЕЙ

СИСТЕМНЫЕ МЕРОПРИЯТИЯ ПРЕДУСМАТРИВАЮТ

13 ЦЕЛЕВЫХ ПОКАЗАТЕЛЕЙ

44.

Невозможность достижения ключевых показателей, установленныхСтандартом, на 2 товарных рынках в сфере образования

Рынок услуг общего образования

Доля обучающихся в частных образовательных организациях, реализующих основные

общеобразовательные программы - образовательные программы начального общего, основного общего,

среднего общего образования, в общем числе обучающихся в образовательных организациях,

реализующих основные общеобразовательные программы - образовательные программы начального

общего, основного общего, среднего общего образования

Минимальное значение ключевого показателя в 2022 году – 1%

Значение ключевого показателя по итогам 2020 года – 0,55%

Рынок услуг рынок дополнительного образования

Доля организаций частной формы собственности в сфере услуг дополнительного образования детей

Минимальное значение ключевого показателя в 2022 году – 5%

Значение ключевого показателя по итогам 2020 года – 3,8%

Необходимость пересмотра перечня рынков и включения в него дополнительных

товарных рынков

Необходимость предусмотреть в «дорожной карте» соответствующие мероприятия по

развитию конкуренции на дополнительных товарных рынках

45.

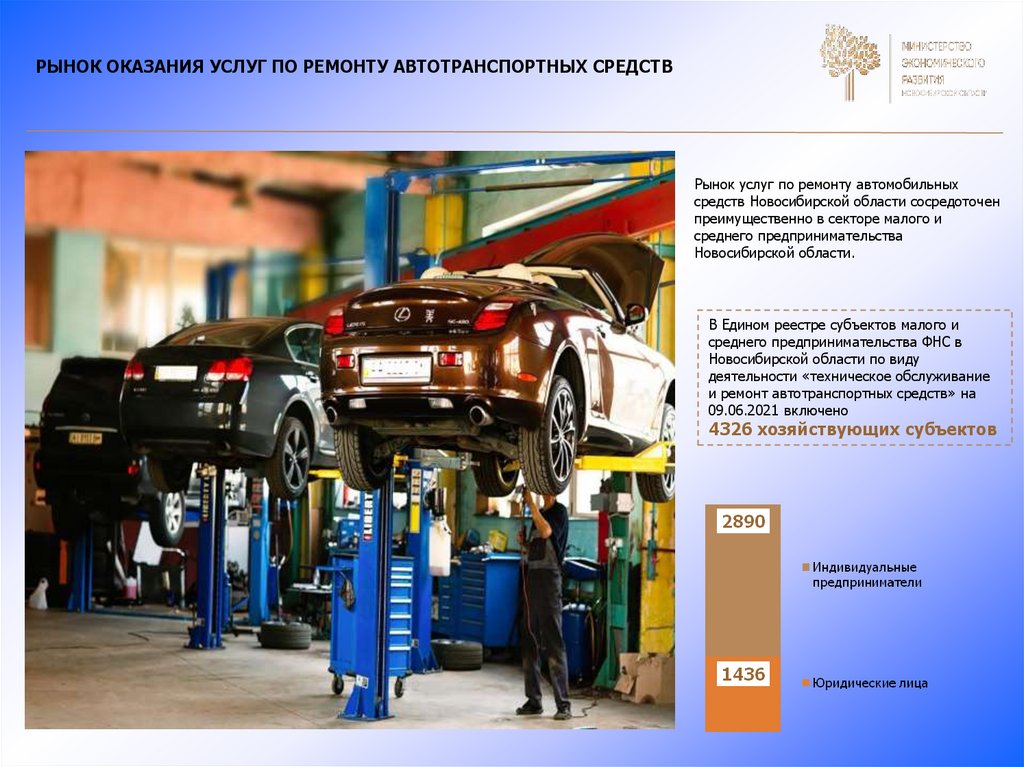

РЫНОК ОКАЗАНИЯ УСЛУГ ПО РЕМОНТУ АВТОТРАНСПОРТНЫХ СРЕДСТВРынок услуг по ремонту автомобильных

средств Новосибирской области сосредоточен

преимущественно в секторе малого и

среднего предпринимательства

Новосибирской области.

В Едином реестре субъектов малого и

среднего предпринимательства ФНС в

Новосибирской области по виду

деятельности «техническое обслуживание

и ремонт автотранспортных средств» на

09.06.2021 включено

4326 хозяйствующих субъектов

46.

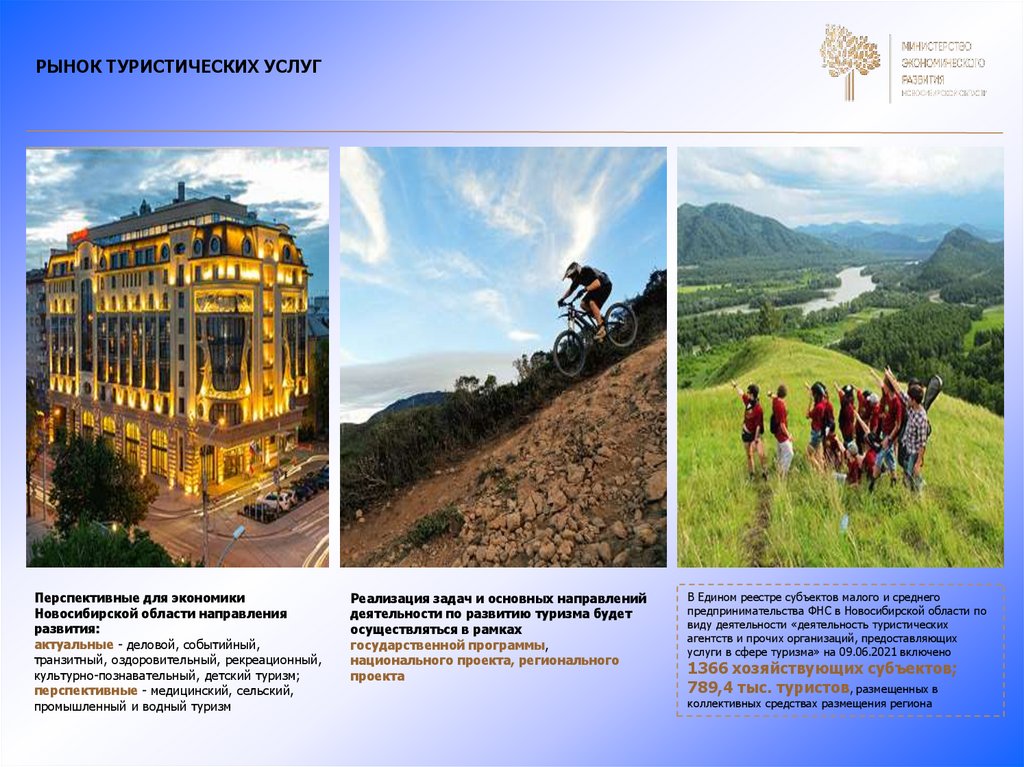

РЫНОК ТУРИСТИЧЕСКИХ УСЛУГПерспективные для экономики

Новосибирской области направления

развития:

актуальные - деловой, событийный,

транзитный, оздоровительный, рекреационный,

культурно-познавательный, детский туризм;

перспективные - медицинский, сельский,

промышленный и водный туризм

Реализация задач и основных направлений

деятельности по развитию туризма будет

осуществляться в рамках

государственной программы,

национального проекта, регионального

проекта

В Едином реестре субъектов малого и среднего

предпринимательства ФНС в Новосибирской области по

виду деятельности «деятельность туристических

агентств и прочих организаций, предоставляющих

услуги в сфере туризма» на 09.06.2021 включено

1366 хозяйствующих субъектов;

789,4 тыс. туристов, размещенных в

коллективных средствах размещения региона

47.

Барьеры входа-выхода какхарактеристика структуры

рынка

48.

• Барьеры входа - факторы,препятствующие прибыльному

функционированию новых фирм на

отраслевом рынке, т.е. сдерживающие

вхождение новых участников.

• Барьеры выхода – это факторы,

препятствующие фирме без

существенных потерь выйти с

отраслевого рынка.

49. Классификация рынков, представленная Дж. Бэйном

• Рынки со свободным входом• Рынки с неэффективными барьерами

• Рынки с эффективными барьерами

• Рынки с блокированным входом

50. Виды барьеров:

• Нестратегические;• Стратегические ;

51. Нестратегические барьеры:

––

–

–

–

–

Ограничения спроса

Первоначальные инвестиции

Преимущества в затратах

Административные барьеры

Состояние инфраструктуры рынка

Криминализация экономики

52. Проблемы измерения:

• I=V1/V2V1 – объем выпуска на одного занятого на

крупных предприятиях;

V2 – объем выпуска на одного занятого на

малых предприятиях;

53. Стратегические барьеры

– Ценовые стратегии предотвращениявхода

– Неценовые стратегии

– Незагруженные мощности;

- вертикальная интеграция

- диверсификация деятельности

- дифференциация продукта

54.

• https://www.youtube.com/watch?v=Jx8fEumsbQo

55. Экспертная оценка барьеров на российских рынках.

• Российский Экономический Барометр• Обследование предприятий, Оценка

значимости барьеров по пятибалльной

шкале.

• Первоначальные инвестиции – 1

• Преимущество в затратах - 1

• Административные барьеры - 3

56. Состязательные рынки

• «Квазиконкурентные» рынкиБаумоль Вильям Джек - американский экономист, профессор

университета в Принстоне, США.

Панзар Джон, американский экономист, профессор Northwestern

University, США.

Виллиг Роберт, американский экономист и эксперт- консультант,,

профессор университета в Принстоне, США

• Рынки с небольшим количеством участников,

которые действуют так, как они действовали бы, если

бы рынок был конкурентным.

• Причина - отсутствие значимых барьеров входавыхода.

57. Рынок шин и покрышек для сельхозмашин -2016 год (ФАС анализ конкуренции)

Экономические барьеры:

необходимость осуществления значительных первоначальных

капитальных вложений при длительных сроках окупаемости этих

вложений;

издержки выхода с рынка, включающие инвестиции, которые

невозможно возместить при прекращении хозяйственной

деятельности.

Административные барьеры:

ограничения в представлении долгосрочных кредитов;

Организационные барьеры:

насыщенность товарного рынка;

отсутствие платежеспособного спроса со стороны потребителей.

Стратегические барьеры:

- наличие долгосрочных договоров с потребителями продукции

;

58.

Оценка уровня концентрации данного рынкаПоказатель

Коэффициент

рыночной

концентрации (CR3)

2013 год

2014 год

2015 год

11,42

8,13

4568,97

4317,88

7,21

ННI

6835,80

59.

• Слияния и поглощения какфактор структуры рынка

60. Слияния и поглощения

• Слияния и поглощения представляютсобой особые виды сделок,

изменяющих субъектный состав рынка.

• Mergers and Acquisitions (M &A);

• Операции на фондовом рынке (25% ?

акций);

61. Пики M &A (этапы):

Пики M &A (этапы):• Первый этап. 1887- 1904 –горизонтальная

интеграция, одна фирма;

• Второй этап. 1916- 1929 гг., энергоемкие

производства, вертикальная и

горизонтальная интеграции, несколько

доминирующих фирм;

• Третий этап. 1960-е годы, антимонопольное

законодательство, расширение продуктовых

линий;

62. Этапы (по странам с рыночной экономикой):

• Четвертый этап. 1980-е годы,фондовый рынок;

• Пятый этап - 2000 год;

• Следующие этапы -

63. Участники слияний и поглощений:

• Фирмы – мишени (цели), т.е. те фирмы,которые поглощаются в ходе сделки;

• Фирмы – интеграторы, т.е. те фирмы,

которые поглощают других участников

рынка

64. Классификации:

По страновой принадлежности компаний• национальные;

• транснациональные

• (трансграничные);

• География: местные, региональные и

т.д.

economics

economics