Similar presentations:

Оценка ликвидности организации и пути её повышения (на примере ООО «Арконт Р»)

1.

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РФВолгоградский филиал федерального государственного бюджетного

образовательного учреждения инклюзивного высшего образования

«Московский государственный гуманитарно-экономический

университет»

«Оценка ликвидности организации и пути ее

повышения (на примере ООО «Арконт Р»)»

Выполнила: Емельянова С.В.

Волгоград

2015

2.

Цель работы - определение путей повышения ликвидности анализируемойорганизации.

Для достижения поставленной цели были решены следующие задачи:

- раскрыта сущность и охарактеризовано значение ликвидности

организации;

- рассмотрена методика анализа ликвидности организации;

- дана характеристика бухгалтерской отчетности как

информационной базы проведения анализа ликвидности;

- дана экономическая характеристика ООО «Арконт Р»;

- проведена общая оценка финансового состояния ООО «Арконт Р»;

- проведен анализ ликвидности ООО «Арконт Р»;

- на основании проведенного анализа ликвидности исследуемой

организации выявлены пути повышения ликвидности.

3.

Ликвидность является общеэкономическойкатегорией и представляет собой

способность того или иного имущества

как можно быстрее приобретать

денежную форму по возможности без

потери стоимости.

4.

Ликвидность активов – способность активов быстрои с наименьшими издержками быть проданными на

рынке.

Ликвидность баланса – это степень покрытия

долговых обязательств предприятия его активами,

срок превращения которых в денежную наличность

соответствует сроку погашения платежных

обязательств.

Ликвидность предприятия – это показатель,

характеризующий способность предприятия

погашать в установленное время обязательства.

5.

Анализ ликвидности – непременный элемент какфинансового менеджмента в организации, так и ее

экономических отношений с партнерами, финансовокредитной системой. На основе данного анализа,

выявления сильных и слабых сторон финансовой

деятельности предприятия можно наметить меры по

его укреплению или выходу из сложной финансовой

ситуации. Следовательно, анализ ликвидности

организации имеет первостепенное значение.

6.

Основными видами деятельности ООО «Арконт Р»являются:

продажа автомобилей;

продажа легковых и грузовых импортных шин,

колесных дисков и смазочных материалов в

регионе .

7.

Основные показатели деятельности ООО «Арконт Р» за 2013 2014 гг.Показатели

2013 год

2014 год

Изменение

Выручка

575302

988083

412781

Себестоимость

524543

904670

380127

Среднесписочная

численность

персонала

Валовая прибыль

77

77

0

50759

83413

32654

Прибыль от продаж

5566

25187

19621

Прибыль до

налогообложения

Чистая прибыль

15789

25007

9218

14214

22473

8259

Рентабельность

продаж

Рентабельность

активов

0,97

2,55

1,58

11,67

12,21

0,54

8.

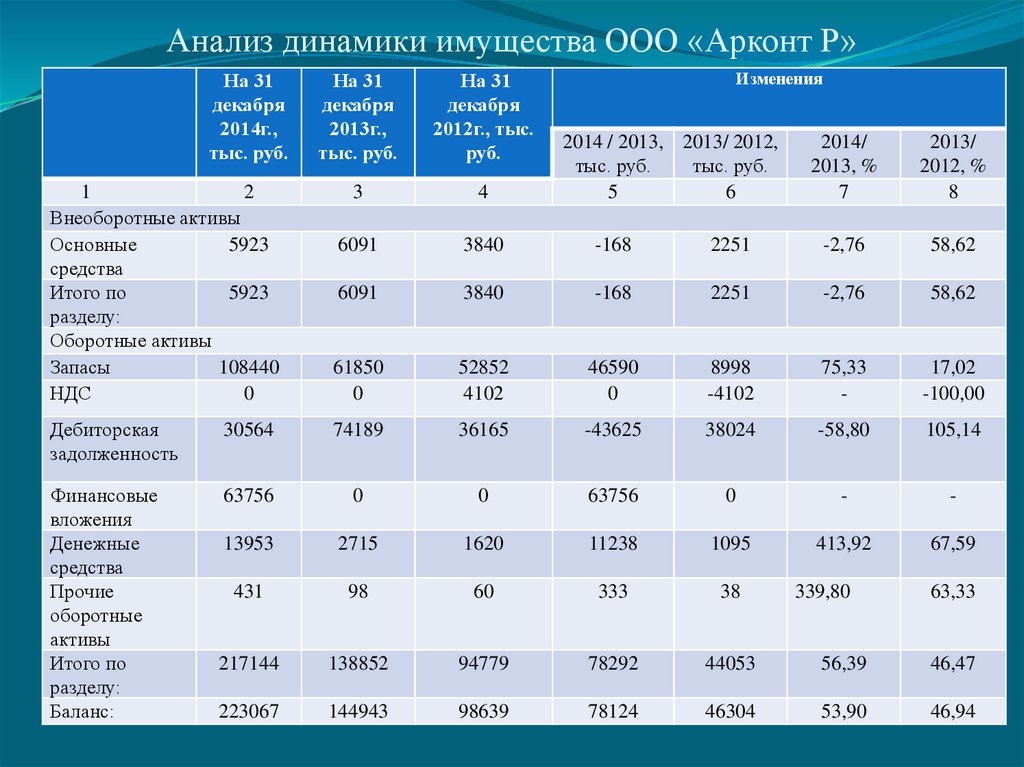

Анализ динамики имущества ООО «Арконт Р»На 31

декабря

2014г.,

тыс. руб.

1

2

Внеоборотные активы

Основные

5923

средства

Итого по

5923

разделу:

Оборотные активы

Запасы

108440

НДС

0

Изменения

На 31

декабря

2013г.,

тыс. руб.

На 31

декабря

2012г., тыс.

руб.

3

4

6091

3840

-168

6091

3840

61850

0

2014 / 2013, 2013/ 2012,

тыс. руб.

тыс. руб.

5

6

2014/

2013, %

7

2013/

2012, %

8

2251

-2,76

58,62

-168

2251

-2,76

58,62

52852

4102

46590

0

8998

-4102

75,33

-

17,02

-100,00

Дебиторская

задолженность

30564

74189

36165

-43625

38024

-58,80

105,14

Финансовые

вложения

Денежные

средства

Прочие

оборотные

активы

Итого по

разделу:

Баланс:

63756

0

0

63756

0

-

-

13953

2715

1620

11238

1095

413,92

67,59

431

98

60

333

38

217144

138852

94779

78292

44053

56,39

46,47

223067

144943

98639

78124

46304

53,90

46,94

339,80

63,33

9.

Анализ структуры имущества ООО «Арконт Р»Наименование

статей

1

Внеоборотные активы

Основные средства

Итого по разделу:

Оборотные активы

Запасы

Налог на

добавленную

стоимость по

приобретенным

ценностям

Дебиторская

задолженность

Финансовые

вложения (за

исключением

денежных

эквивалентов)

Денежные средства

Относительные величины, %

на 31 декабря

на 31 декабря

на 31 декабря

2014г.

2013г.

2012г.

2

3

4

Изменения, %

2014/ 2013

2013/ 2012

5

6

2014/

2012

7

2,66

2,66

4,20

4,20

3,89

3,89

-1,55

-1,55

0,31

0,31

-1,24

-1,24

48,61

0,00

42,67

0,00

53,58

4,16

5,94

0,00

-10,91

-4,16

-4,97

-4,16

13,70

51,18

36,66

-37,48

14,52

-22,96

28,58

0,00

0,00

28,58

0,00

28,58

6,26

1,87

1,64

4,38

0,23

4,61

Прочие оборотные

активы

Итого по разделу:

0,19

0,07

0,06

0,13

0,01

0,13

97,34

95,80

96,11

1,55

-0,31

1,24

Баланс:

100

100

100

0

0

0

10.

Структура имущества ООО «Арконт Р» на 31 декабря 2014 года11.

Анализ динамики источников формирования имуществаООО «Арконт Р»

Наименование

статей

На 31 декабря

2014г., тыс.

руб.

На 31 декабря

2013г., тыс. руб.

2

3

Уставный капитал

10000

Нераспределенная

прибыль

Итого по разделу:

1

На 31

декабря

2012г., тыс.

руб.

Изменения

2013/ 2012,

тыс. руб.

6

2014 / 2013, %

4

2014 / 2013,

тыс. руб.

5

7

2013/

2012, %

8

10000

10000

0

0

0

0

36775

14302

88

22473

14214

157,13

16152,3

46775

24302

10088

22473

14214

92,47

140,90

Капитал и резервы

Долгосрочные обязательства

Заемные средства

0

18557

0

-18557

18557

-100

-

Итого по разделу:

0

18557

0

-18557

18557

-100

-

Краткосрочные обязательства

Заемные средства

55000

70000

0

-15000

70000

-21,43

-

Кредиторская

задолженность

120465

31579

88557

88886

-56972

281,47

-64,34

Оценочные

обязательства

Итого по разделу:

827

505

0

322

505

63,76

-

176292

102084

88551

74208

13533

72,69

15,28

Баланс:

223067

144943

98639

78124

46304

53,90

46,94

12.

Анализ структуры источников формирования имуществаООО «Арконт Р»

Наименование

статей

1

Относительные величины, %

на 31 декабря

2014г.

2

Капитал и резервы

Уставный

капитал

Нераспределе

нная прибыль

Итого по

разделу:

Изменения, %

на 31 декабря

2013г.

3

на 31 декабря

2012г.

4

2014/ 2013

2013/ 2012

2014/ 2012

5

6

7

4,48

6,90

10,14

-2,42

-3,24

-5,66

16,49

9,87

0,09

6,62

9,78

16,40

20,97

16,77

10,23

4,20

6,54

10,74

0,00

12,80

0,00

-12,80

12,80

0,00

0,00

12,80

0,00

-12,80

12,80

0,00

24,66

48,29

0,00

-23,64

48,29

24,66

54,00

21,79

89,77

32,22

-67,99

-35,77

0,37

0,35

0,00

0,02

0,35

0,37

79,03

70,43

89,77

8,60

-19,34

-10,74

100

100

100

0

0

0

Долгосрочные обязательства

Заемные

средства

Итого по

разделу:

Краткосрочные обязательства

Заемные

средства

Кредиторская

задолженност

ь

Оценочные

обязательства

Итого по

разделу:

Баланс:

13.

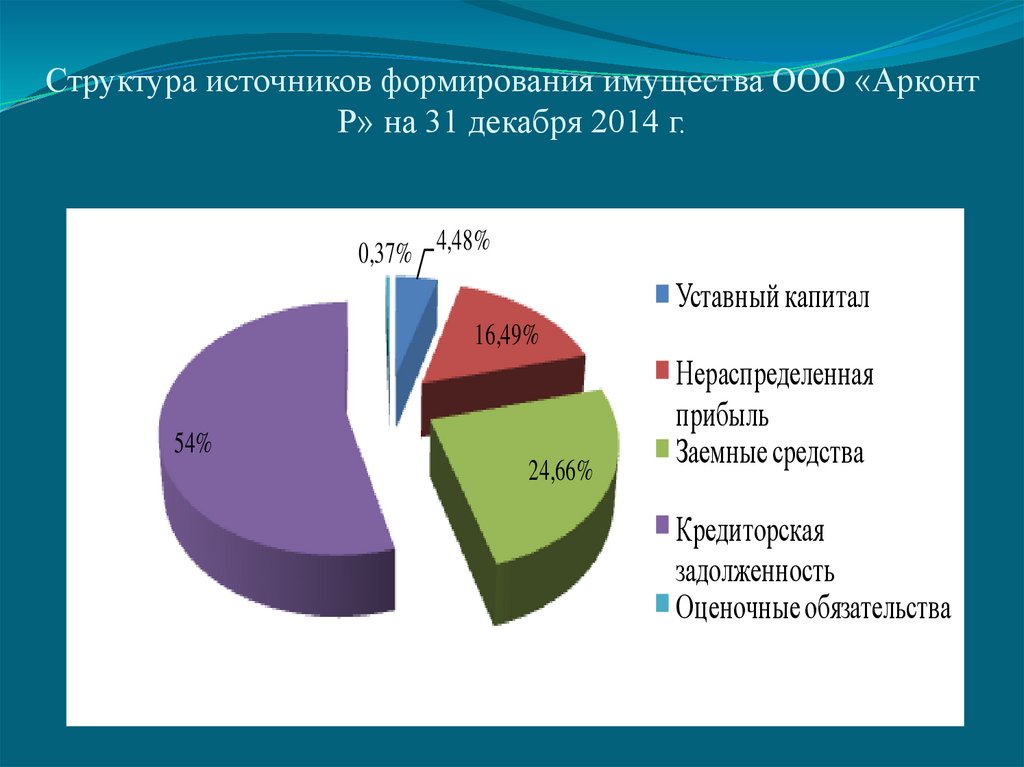

Структура источников формирования имущества ООО «АрконтР» на 31 декабря 2014 г.

0,37% 4,48%

Уставный капитал

16,49%

54%

24,66%

Нераспределенная

прибыль

Заемные средства

Кредиторская

задолженность

Оценочные обязательства

14.

Коэффициенты финансовой устойчивости ООО «Арконт Р»Показатель

Изменение

на 31 декабря

2014г.

на 31 декабря

2013г.

на 31 декабря

2012г.

2014/ 2013

2013/ 2012

1

Коэффициент автономии

3

0,21

4

0,17

5

0,10

6

0,04

7

0,07

Коэффициент

зависимости

Коэффициент финансовой

устойчивости

Коэффициент

финансирования

Коэффициент

финансового левериджа

Коэффициент

обеспеченности

собственными

оборотными средствами

0,79

0,83

0,90

-0,04

-0,07

0,21

0,30

0,10

-0,09

0,19

0,27

0,20

0,11

0,06

0,09

3,77

4,96

8,78

-1,20

-3,81

0,19

0,13

0,07

0,06

0,07

Коэффициент

маневренности

собственного капитала

Коэффициент

обеспеченности запасов

собственными

источниками

0,87

0,75

0,62

0,12

0,13

0,38

0,29

0,11

0,08

0,18

Коэффициент

постоянного актива

0,13

0,25

0,38

-0,12

-0,13

15.

Динамика коэффициентов финансовой устойчивости ООО«Арконт Р» за 2012 – 2014 гг.

16.

Анализ ликвидности баланса предприятия ООО «Арконт Р»Группы

активов

на 31

декабря

2014г.

на 31

декабря

2013г.

на 31

декабря

2012г.

Группы

пассивов

на 31

декабря

2014г.

на 31

декабря

2013г.

на 31

декабря

2012г.

Наиболее

ликвидные

активы (А1)

77709

2715

1620

Наиболее

срочные

обязательства

(П1)

120465

31579

88551

Быстро

реализуемые

активы (А2)

30995

74287

36225

Краткосрочные пассивы

(П2)

55827

70505

0

Медленно

реализуемые

активы (А3)

108440

61850

56954

Долгосрочные пассивы

(П3)

0

18557

0

Трудно

реализуемые

активы (А4)

5923

6091

3840

Постоянные

пассивы (П4)

46775

24302

10088

Баланс

223067

144943

98639

Баланс

223067

144943

98639

17.

Коэффициенты ликвидности ООО «Арконт Р»Показатель

на 31 декабря

2014г.

на 31 декабря

2013г.

на 31 декабря

2012г.

1

2

3

Коэффициент

текущей

ликвидности

Коэффициент

быстрой

ликвидности

Коэффициент

абсолютной

ликвидности

Коэффициент

ликвидности

запасов

Показатель

общей

платежеспособ

ности

Общий

показатель

ликвидности

баланса

1,23

Изменение

2014/ 2013

2013/ 2012

4

5

6

1,36

1,07

-0,13

0,29

0,62

0,75

0,43

-0,14

0,33

0,44

0,03

0,02

0,41

0,01

0,62

0,61

0,60

0,01

0,01

1,27

1,20

1,11

0,07

0,09

0,85

0,81

0,42

0,04

0,39

18.

Динамика коэффициентов ликвидности ООО «Арконт Р» за2012 – 2014 гг.

19.

Анализ рентабельности ООО «Арконт Р»Показатели

За 2014г.

За 2013г.

Изменения

(+,-)

1

3

4

5

1. Рентабельность

продаж

2. Рентабельность

затрат

2,55

0,97

1,58

2,62

0,98

1,64

3. Рентабельность

активов

12,21

11,67

0,54

4. Рентабельность

собственного

капитала

5. Рентабельность

оборотных активов

63,24

82,66

-19,43

12,63

12,17

0,46

20.

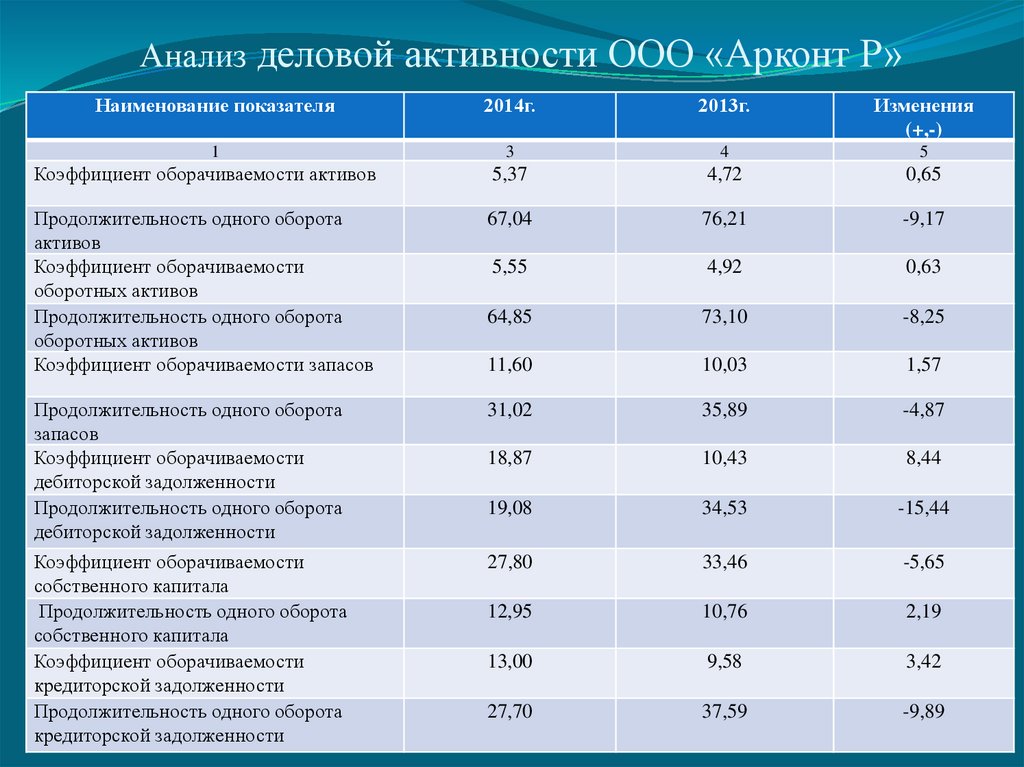

Анализ деловой активности ООО «Арконт Р»Наименование показателя

2014г.

2013г.

Изменения

(+,-)

1

3

4

5

Коэффициент оборачиваемости активов

5,37

4,72

0,65

Продолжительность одного оборота

активов

Коэффициент оборачиваемости

оборотных активов

Продолжительность одного оборота

оборотных активов

Коэффициент оборачиваемости запасов

67,04

76,21

-9,17

5,55

4,92

0,63

64,85

73,10

-8,25

11,60

10,03

1,57

Продолжительность одного оборота

запасов

Коэффициент оборачиваемости

дебиторской задолженности

Продолжительность одного оборота

дебиторской задолженности

Коэффициент оборачиваемости

собственного капитала

Продолжительность одного оборота

собственного капитала

Коэффициент оборачиваемости

кредиторской задолженности

Продолжительность одного оборота

кредиторской задолженности

31,02

35,89

-4,87

18,87

10,43

8,44

19,08

34,53

-15,44

27,80

33,46

-5,65

12,95

10,76

2,19

13,00

9,58

3,42

27,70

37,59

-9,89

21.

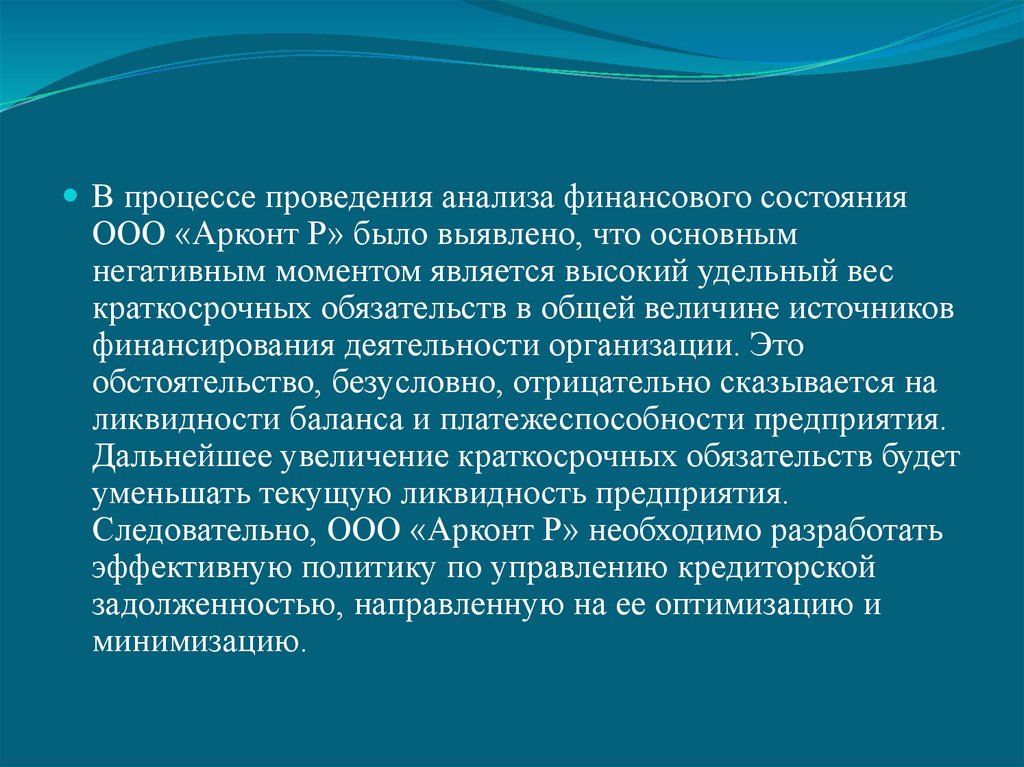

В процессе проведения анализа финансового состоянияООО «Арконт Р» было выявлено, что основным

негативным моментом является высокий удельный вес

краткосрочных обязательств в общей величине источников

финансирования деятельности организации. Это

обстоятельство, безусловно, отрицательно сказывается на

ликвидности баланса и платежеспособности предприятия.

Дальнейшее увеличение краткосрочных обязательств будет

уменьшать текущую ликвидность предприятия.

Следовательно, ООО «Арконт Р» необходимо разработать

эффективную политику по управлению кредиторской

задолженностью, направленную на ее оптимизацию и

минимизацию.

22.

Так как в структуре источников формированияимущества организации имеется большой удельный

вес краткосрочных обязательств (79% от общего

объема источников формирования имущества ООО

«Арконт Р» в 2014 г) и в настоящее время ключевая

ставка снижена до 12,5%, следовательно, ООО

«Арконт Р» было бы выгодно провести

реструктуризацию задолженности по банковским

кредитам.

23.

Таким образом, реализация представленных вышерекомендаций, позволит ООО «Арконт Р»

повысить ликвидность и платежеспособность, а

также улучшить свое финансовое состояние в

целом.

economics

economics finance

finance