Similar presentations:

Отчетность в апреле 2023 г. Заполнение уведомления. Ошибки в уведомлениях. УФНС по РС(Я)

1. Отчетность в апреле 2023г. Заполнение уведомления. Ошибки в уведомлениях.

УФНС по РС(Я)Отчетность в апреле 2023г.

Заполнение уведомления.

Ошибки в уведомлениях.

2.

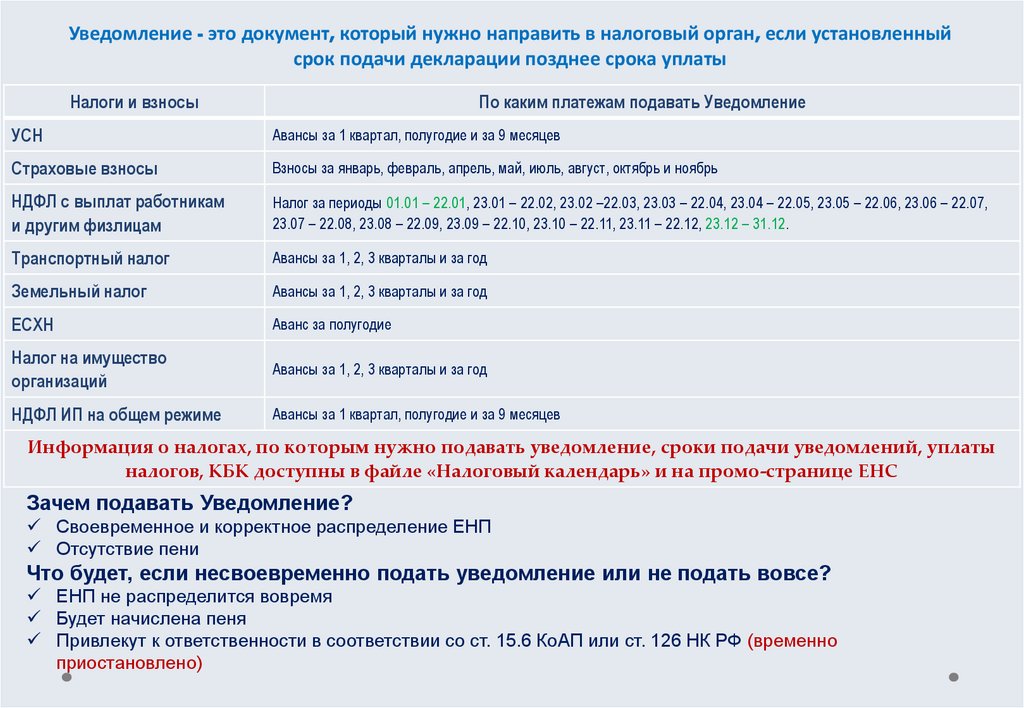

Уведомление - это документ, который нужно направить в налоговый орган, если установленныйсрок подачи декларации позднее срока уплаты

Налоги и взносы

По каким платежам подавать Уведомление

УСН

Авансы за 1 квартал, полугодие и за 9 месяцев

Страховые взносы

Взносы за январь, февраль, апрель, май, июль, август, октябрь и ноябрь

НДФЛ с выплат работникам

и другим физлицам

Налог за периоды 01.01 – 22.01, 23.01 – 22.02, 23.02 –22.03, 23.03 – 22.04, 23.04 – 22.05, 23.05 – 22.06, 23.06 – 22.07,

23.07 – 22.08, 23.08 – 22.09, 23.09 – 22.10, 23.10 – 22.11, 23.11 – 22.12, 23.12 – 31.12.

Транспортный налог

Авансы за 1, 2, 3 кварталы и за год

Земельный налог

Авансы за 1, 2, 3 кварталы и за год

ЕСХН

Аванс за полугодие

Налог на имущество

организаций

Авансы за 1, 2, 3 кварталы и за год

НДФЛ ИП на общем режиме

Авансы за 1 квартал, полугодие и за 9 месяцев

Информация о налогах, по которым нужно подавать уведомление, сроки подачи уведомлений, уплаты

налогов, КБК доступны в файле «Налоговый календарь» и на промо-странице ЕНС

Зачем подавать Уведомление?

Своевременное и корректное распределение ЕНП

Отсутствие пени

Что будет, если несвоевременно подать уведомление или не подать вовсе?

ЕНП не распределится вовремя

Будет начислена пеня

Привлекут к ответственности в соответствии со ст. 15.6 КоАП или ст. 126 НК РФ (временно

приостановлено)

3.

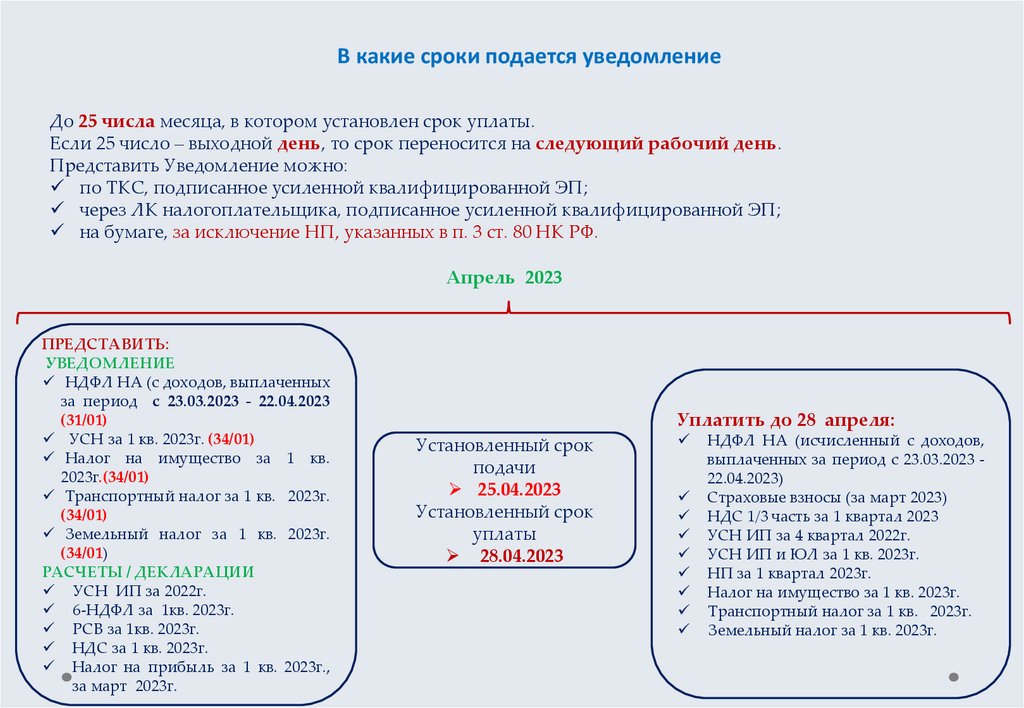

В какие сроки подается уведомлениеДо 25 числа месяца, в котором установлен срок уплаты.

Если 25 число – выходной день, то срок переносится на следующий рабочий день.

Представить Уведомление можно:

по ТКС, подписанное усиленной квалифицированной ЭП;

через ЛК налогоплательщика, подписанное усиленной квалифицированной ЭП;

на бумаге, за исключение НП, указанных в п. 3 ст. 80 НК РФ.

Апрель 2023

ПРЕДСТАВИТЬ:

УВЕДОМЛЕНИЕ

НДФЛ НА (с доходов, выплаченных

за период с 23.03.2023 - 22.04.2023

(31/01)

УСН за 1 кв. 2023г. (34/01)

Налог на имущество за 1 кв.

2023г.(34/01)

Транспортный налог за 1 кв. 2023г.

(34/01)

Земельный налог за 1 кв. 2023г.

(34/01)

РАСЧЕТЫ / ДЕКЛАРАЦИИ

УСН ИП за 2022г.

6-НДФЛ за 1кв. 2023г.

РСВ за 1кв. 2023г.

НДС за 1 кв. 2023г.

Налог на прибыль за 1 кв. 2023г.,

за март 2023г.

Уплатить до 28 апреля:

Установленный срок

подачи

25.04.2023

Установленный срок

уплаты

28.04.2023

НДФЛ НА (исчисленный с доходов,

выплаченных за период с 23.03.2023 22.04.2023)

Страховые взносы (за март 2023)

НДС 1/3 часть за 1 квартал 2023

УСН ИП за 4 квартал 2022г.

УСН ИП и ЮЛ за 1 кв. 2023г.

НП за 1 квартал 2023г.

Налог на имущество за 1 кв. 2023г.

Транспортный налог за 1 кв. 2023г.

Земельный налог за 1 кв. 2023г.

4.

Как заполнить Уведомление?ИНН

КПП

5 основных

реквизитов!

КОД

НО

КПП

ОКТМО

КБК

Отчетный период

Сумма

1400

КПП

ОКТМО

Год, за который платится

налог

Код отчетного

периода

Сумма к

уплате

КБК

5.

Пример заполненного Уведомления6.

Как исправить УведомлениеНеобходимо изменить сумму

создать новое Уведомление

повторно указать данные

строчки (КПП, КБК, ОКТМО,

период)

указать корректную сумму

Необходимо изменить иные реквизиты

создать новое Уведомление

повторно указать данные строчки с

ошибкой (КПП, КБК, ОКТМО, период)

в строке с суммой указать «0»

в новой строке указать верные данные

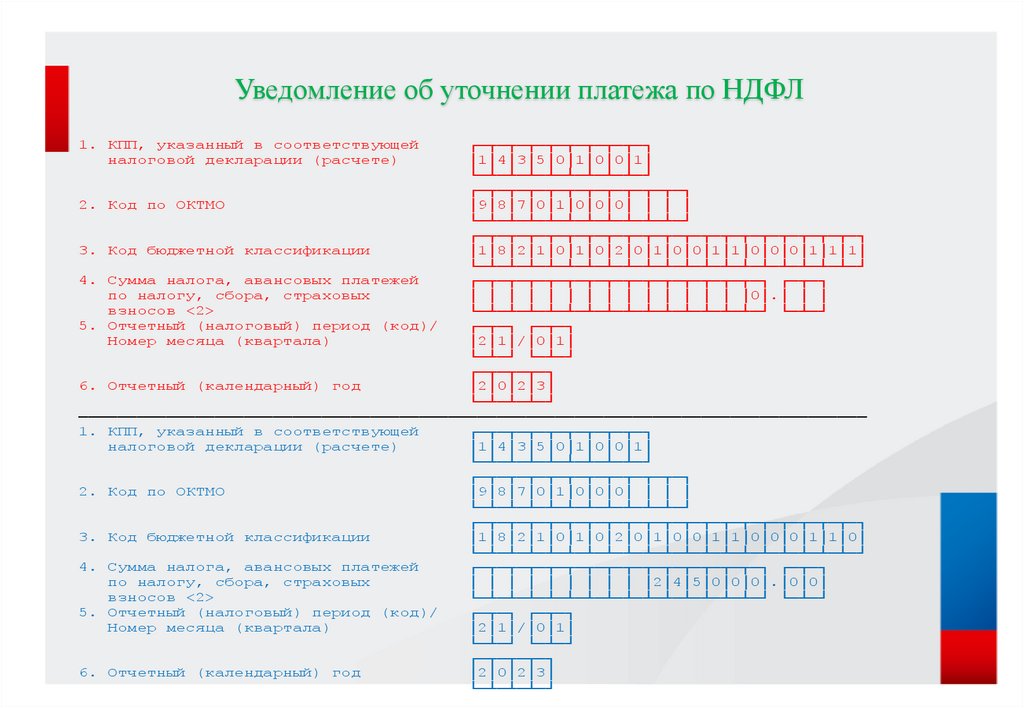

1. КПП, указанный в соответствующей

налоговой декларации (расчете)

┌─┬─┬─┬─┬─┬─┬─┬─┬─┐

│1│4│3│5│0│1│0│0│1│

└─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2. Код по ОКТМО

│9│8│7│0│1│0│0│0│ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

3. Код бюджетной классификации

│1│8│2│1│0│1│0│2│0│1│0│0│1│1│0│0│0│1│1│1│

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

4. Сумма налога, авансовых платежей

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┐

по налогу, сбора, страховых

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │0│.│ │ │

взносов <2>

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┘

5. Отчетный (налоговый) период (код)/ ┌─┬─┐ ┌─┬─┐

Номер месяца (квартала)

│2│1│/│0│1│

└─┴─┘ └─┴─┘

┌─┬─┬─┬─┐

6. Отчетный (календарный) год

│2│0│2│3│

└─┴─┴─┴─┘

─────────────────────────────────────────────────────────────────────────────────

1. КПП, указанный в соответствующей

┌─┬─┬─┬─┬─┬─┬─┬─┬─┐

налоговой декларации (расчете)

│1│4│3│5│0│1│0│0│1│

└─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2. Код по ОКТМО

│9│8│7│0│1│0│0│0│ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

3. Код бюджетной классификации

│1│8│2│1│0│1│0│2│0│1│0│0│1│1│0│0│0│1│1│0│

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

4. Сумма налога, авансовых платежей

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┐

по налогу, сбора, страховых

│ │ │ │ │ │ │ │ │ │2│4│5│0│0│0│.│0│0│

взносов <2>

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┘

5. Отчетный (налоговый) период (код)/ ┌─┬─┐ ┌─┬─┐

Номер месяца (квартала)

│2│1│/│0│1│

└─┴─┘ └─┴─┘

┌─┬─┬─┬─┐

6. Отчетный (календарный) год

│2│0│2│3│

└─┴─┴─┴─┘

7. Уведомление об уточнении платежа по НДФЛ

1. КПП, указанный в соответствующейналоговой декларации (расчете)

┌─┬─┬─┬─┬─┬─┬─┬─┬─┐

│1│4│3│5│0│1│0│0│1│

└─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2. Код по ОКТМО

│9│8│7│0│1│0│0│0│ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

3. Код бюджетной классификации

│1│8│2│1│0│1│0│2│0│1│0│0│1│1│0│0│0│1│1│1│

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

4. Сумма налога, авансовых платежей

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┐

по налогу, сбора, страховых

│ │ │ │ │ │ │ │ │ │ │ │ │ │ │0│.│ │ │

взносов <2>

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┘

5. Отчетный (налоговый) период (код)/

┌─┬─┐ ┌─┬─┐

Номер месяца (квартала)

│2│1│/│0│1│

└─┴─┘ └─┴─┘

┌─┬─┬─┬─┐

6. Отчетный (календарный) год

│2│0│2│3│

└─┴─┴─┴─┘

─────────────────────────────────────────────────────────────────────────────────

1. КПП, указанный в соответствующей

┌─┬─┬─┬─┬─┬─┬─┬─┬─┐

налоговой декларации (расчете)

│1│4│3│5│0│1│0│0│1│

└─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

2. Код по ОКТМО

│9│8│7│0│1│0│0│0│ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

3. Код бюджетной классификации

│1│8│2│1│0│1│0│2│0│1│0│0│1│1│0│0│0│1│1│0│

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

4. Сумма налога, авансовых платежей

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┐

по налогу, сбора, страховых

│ │ │ │ │ │ │ │ │ │2│4│5│0│0│0│.│0│0│

взносов <2>

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┘

5. Отчетный (налоговый) период (код)/

┌─┬─┐ ┌─┬─┐

Номер месяца (квартала)

│2│1│/│0│1│

└─┴─┘ └─┴─┘

┌─┬─┬─┬─┐

6. Отчетный (календарный) год

│2│0│2│3│

└─┴─┴─┴─┘

8.

Как не подавать УведомлениеВ 2023 году вместо уведомления можно оформить платежное поручение –

распоряжение

в поле 101 – статус налогоплательщика, как организации,

так и индивидуальному предпринимателю необходимо

указать статус «02»;

в поле 102 КПП плательщика необходимо указать

соответствующие значение КПП налогоплательщика.

в

поле

отразите

104

КБК,

соответствующий

перечисляемому налогу или взносу.

в поле 105 "ОКТМО" платежного поручения необходимо

указать значение восьмизначного кода ОКТМО по месту

нахождения

организации

(или

обособленного

подразделения или месту жительства индивидуального

предпринимателя).

в поле 107 - показатель налогового периода указывается

показатель соответствующего периода.

в полях 106 - основание платежа, 108, 109 - номер и дата

документа- указывается ноль («0»).

в текстовом поле 24 назначение платежа - можно указать

дополнительную текстовую информацию.

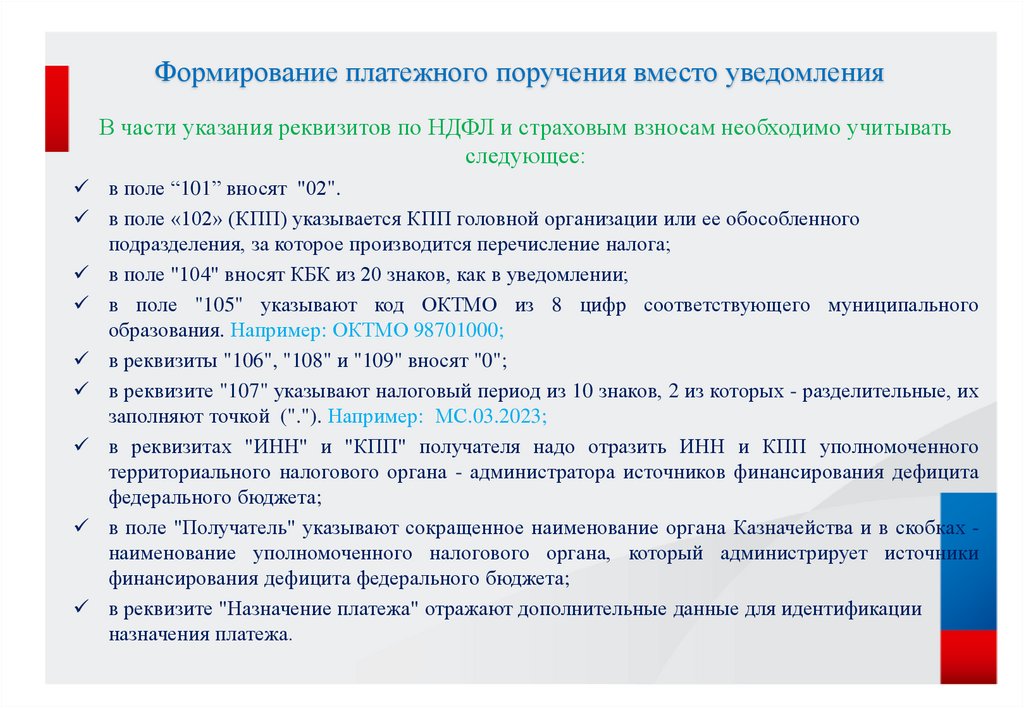

9. Формирование платежного поручения вместо уведомления

В части указания реквизитов по НДФЛ и страховым взносам необходимо учитыватьследующее:

в поле “101” вносят "02".

в поле «102» (КПП) указывается КПП головной организации или ее обособленного

подразделения, за которое производится перечисление налога;

в поле "104" вносят КБК из 20 знаков, как в уведомлении;

в поле "105" указывают код ОКТМО из 8 цифр соответствующего муниципального

образования. Например: ОКТМО 98701000;

в реквизиты "106", "108" и "109" вносят "0";

в реквизите "107" указывают налоговый период из 10 знаков, 2 из которых - разделительные, их

заполняют точкой ("."). Например: МС.03.2023;

в реквизитах "ИНН" и "КПП" получателя надо отразить ИНН и КПП уполномоченного

территориального налогового органа - администратора источников финансирования дефицита

федерального бюджета;

в поле "Получатель" указывают сокращенное наименование органа Казначейства и в скобках наименование уполномоченного налогового органа, который администрирует источники

финансирования дефицита федерального бюджета;

в реквизите "Назначение платежа" отражают дополнительные данные для идентификации

назначения платежа.

10.

Как уточнить платеж?Ошибка допущена:

КБК

ОКТМО

ИНН налогового

органа

Ошибка допущена:

ИНН плательщика

Уточнение не требуется.

Платеж будет учтен в

качестве ЕНП

Уточнение платежей не

производится, но

возможно предоставить

заявление о распоряжении

путем зачета

положительного сальдо

ЕНС лицом, чей ИНН был

указан

11.

7 ошибок, которые плательщики допускают при формированииУведомления об исчисленных суммах налогов

1. Неверно указан налоговый (отчетный) период.

Период необходим для правильного определения срока уплаты, а также однозначной

связи с налоговой декларацией (расчетом, сообщением об исчисленных суммах налогов)

или новым Уведомлением.

Правила указания периода утверждены Приказом ФНС России от 02.11.2022 № ЕД 7-8/1047@

и

размещены

на

сайте

ФНС

России

(https://www.nalog.gov.ru/rn77/taxation/debt/memo_amounts_taxes/#t3).

В 2023 году Уведомление нужно подавать только по срокам уплаты, которые будут в

этом году, если не сдается декларация.

Так, например, если за 1-3 кварталы сумма налога по УСН или налогу на имущество

организаций была уплачена в 2022 году в полном объеме, предоставлять Уведомление за

этот период не требуется, только Декларацию по итогам года, если обязанность по

представлению такой Декларации предусмотрена НК РФ.

В случае указания неправильного периода Вам будет направлено сообщение, что

указанный отчетный период невозможен для этой обязанности (например, указали

вместо квартального месячный период).

12.

7 ошибок, которые плательщики допускают при формированииУведомления об исчисленных суммах налогов

2.

Неверно указан КБК или ОКТМО либо заполнен КБК, по которому не

требуется предоставление Уведомления.

Уведомление представляется только по следующим налогам:

Организации - транспортный, земельный налог и налог на имущество, налог на

прибыль для налоговых агентов.

Организации и ИП - УСНО, ЕСХН, СВ, НДФЛ.

Всегда нужно указывать КБК и ОКТМО бюджетополучателя, действующие в

текущем финансовом году.

Если Вы представили Уведомление с неправильным КБК или КБК, по которому

предоставление Уведомления не требуется, Вам придет сообщение: «По КБК (его

значение) предоставление уведомления невозможно».

В случае указания неактуального ОКТМО его значение заменяется на ОКТМО

преемника.

В случае указания неправильного КБК и (или) ОКТМО следует сформировать

Уведомление с правильными реквизитами и представить его заново.

13.

7 ошибок, которые плательщики допускают при формированииУведомления об исчисленных суммах налогов

3.

Уведомление представлено после представления Декларации за этот

период или одновременно с декларацией (за исключением Уведомления об

исчисленной сумме налога на имущество организаций).

Уведомление необходимо для определения исчисленной суммы по налогу

(авансовому платежу по налогу, взносу), по которым уплата осуществляется до

представления Деклараций (расчетов), а также по налогу (авансовому платежу по

налогу), в отношении которых обязанность представления Декларации не установлена.

Поэтому если Декларация (расчет) представлена, то для налогового органа

достаточно информации об исчисленных суммах из Декларации (расчета).

В приеме такого Уведомления будет отказано. Вам придет сообщение, что

Декларация по данным, указанным в Уведомлении, принята.

Исключение – представление Уведомления об исчисленной сумме налога на

имущество организаций возможно после представления Декларации по этому налогу за

аналогичный налоговый период, если Уведомление относится к исчислению налога за

объекты налогообложения, по которым обязанность представления Декларации не

установлена (объекты недвижимости российских организаций, налоговая база по

которым определяется исходя из кадастровой стоимости).

14.

7 ошибок, которые плательщики допускают при формированииУведомления об исчисленных суммах налогов

В представленном Уведомлении с указанием периода за весь 2022 год указана

сумма последнего платежа за 2022 год или платежа 2023 года.

По Налоговому кодексу на все уплаченные до 31.12.2022 суммы, по которым

действует авансовая система (уплата раньше представления декларации) установлен

режим «резерва» - эти суммы считаются исчисленными в размере их фактической

уплаты до момента, когда будет получена нужная декларация.

Поэтому если за 1-3 кварталы сумма налога была уплачена в 2022 году в полном

объеме, предоставлять Уведомление за этот период не требуется.

Если Вы ошибочно представите уведомление за 2022 год, занизив сумму авансов,

например, по УСН, ЕСХН, страховым взносам, все Ваши платежи перестанут считаться

уплаченными вовремя и могут быть начислены пени. Уточнятся суммы посредством

сдачи декларации за 2022 год.

По транспортному налогу, налогу на имущество организаций, земельному налогу

действуют следующие особенности. Если уплата авансовых платежей по налогу за 1-3

кварталы была в 2022 году, то после уплаты итоговой суммы налога в 2023 году

представляется Уведомление, в котором указывается сумма исчисленного налога за 2022

год за минусом суммы уплаченных в 2022 году авансовых платежей.

4.

15.

7 ошибок, которые плательщики допускают при формированииУведомления об исчисленных суммах налогов

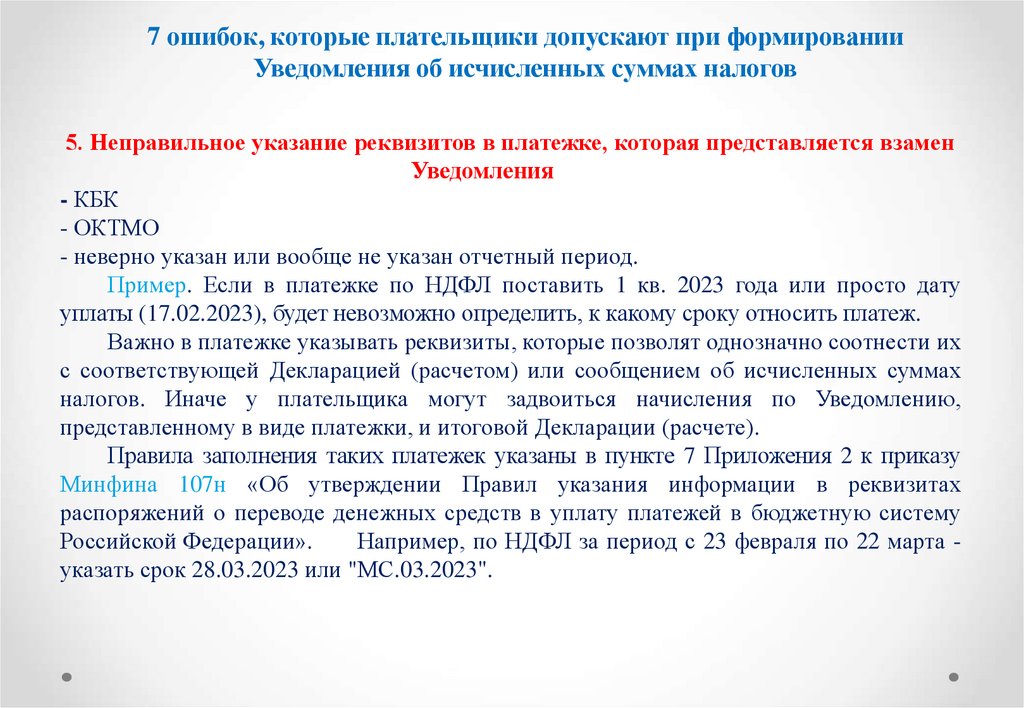

5. Неправильное указание реквизитов в платежке, которая представляется взамен

Уведомления

- КБК

- ОКТМО

- неверно указан или вообще не указан отчетный период.

Пример. Если в платежке по НДФЛ поставить 1 кв. 2023 года или просто дату

уплаты (17.02.2023), будет невозможно определить, к какому сроку относить платеж.

Важно в платежке указывать реквизиты, которые позволят однозначно соотнести их

с соответствующей Декларацией (расчетом) или сообщением об исчисленных суммах

налогов. Иначе у плательщика могут задвоиться начисления по Уведомлению,

представленному в виде платежки, и итоговой Декларации (расчете).

Правила заполнения таких платежек указаны в пункте 7 Приложения 2 к приказу

Минфина 107н «Об утверждении Правил указания информации в реквизитах

распоряжений о переводе денежных средств в уплату платежей в бюджетную систему

Российской Федерации».

Например, по НДФЛ за период с 23 февраля по 22 марта указать срок 28.03.2023 или "МС.03.2023".

16.

7 ошибок, которые плательщики допускают при формированииУведомления об исчисленных суммах налогов

6.

Уточненное уведомление сдается не с указанием полной суммы к

уплате по сроку 28 число текущего месяца, а на дельту с последним

уведомлением по этому же сроку.

Нужно сдавать только одно уведомление по одному сроку уплаты. В

уведомлении нужно указать полную сумму оплаты к сроку. Если Вы сдаете

повторное уведомление по этому же сроку и налогу, оно считается

уточняющим и заменяет предыдущее, а не увеличивает сумму начислений.

17.

7 ошибок, которые плательщики допускают при формировании Уведомленияоб исчисленных суммах налогов

7. Уведомление сдается несколькими платежами с указанием одного периода и

срока

В этой ситуации платежи не смогут сформировать уведомлений. Как

уведомление может быть учтен последний платеж, что повлечет заниженную

сумму начислений по сроку 28 число месяца.

Если Вы все же сделали несколько платежей, то для корректного

исчисления налога и учета его органами ФНС нужно представить уведомление

об исчисленных суммах.

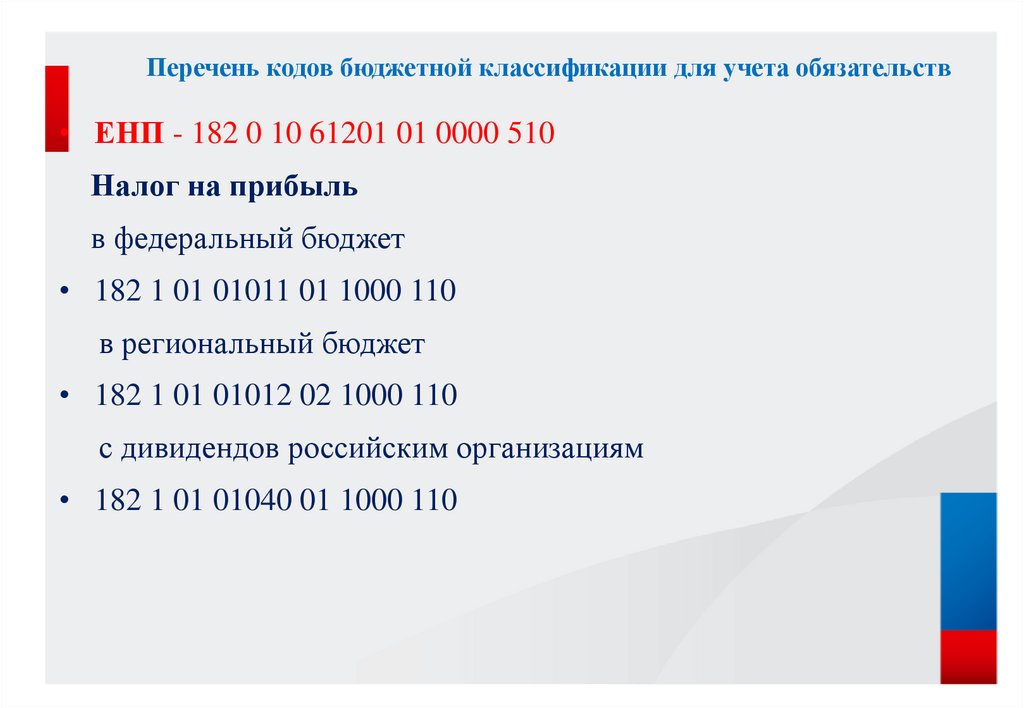

18. Перечень кодов бюджетной классификации для учета обязательств

• ЕНП - 182 0 10 61201 01 0000 510Налог на прибыль

в федеральный бюджет

• 182 1 01 01011 01 1000 110

в региональный бюджет

• 182 1 01 01012 02 1000 110

с дивидендов российским организациям

• 182 1 01 01040 01 1000 110

19.

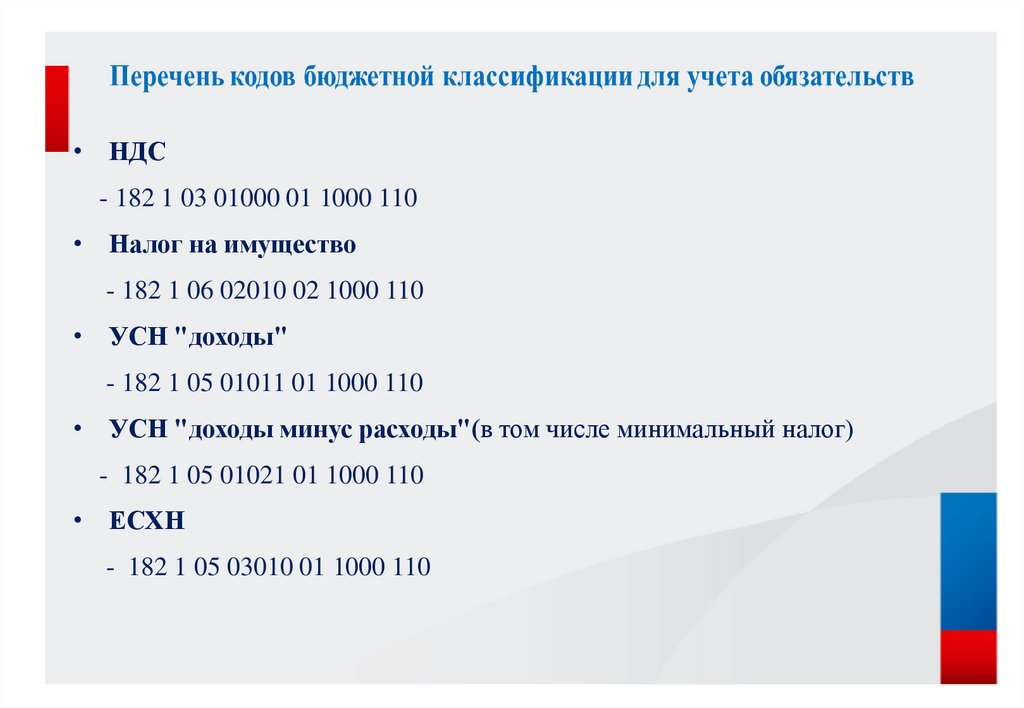

• НДС- 182 1 03 01000 01 1000 110

• Налог на имущество

- 182 1 06 02010 02 1000 110

• УСН "доходы"

- 182 1 05 01011 01 1000 110

• УСН "доходы минус расходы"(в том числе минимальный налог)

- 182 1 05 01021 01 1000 110

• ЕСХН

- 182 1 05 03010 01 1000 110

20.

НДФЛ налогового агента, кроме дивидендов,

- 182 1 01 02010 01 1000 110

• НДФЛ с доходов, облагаемых по 15%, кроме дивидендов,

- 182 1 01 02080 01 1000 110

• НДФЛ с дивидендов, облагаемых

по 13% - 182 1 01 02130 01 1000 110;

по 15% - 182 1 01 02140 01 1000 110

• Страховые взносы на ОПС, ОМС и ВНиМ с 2023г.

- 182 1 02 01000 01 1000 160

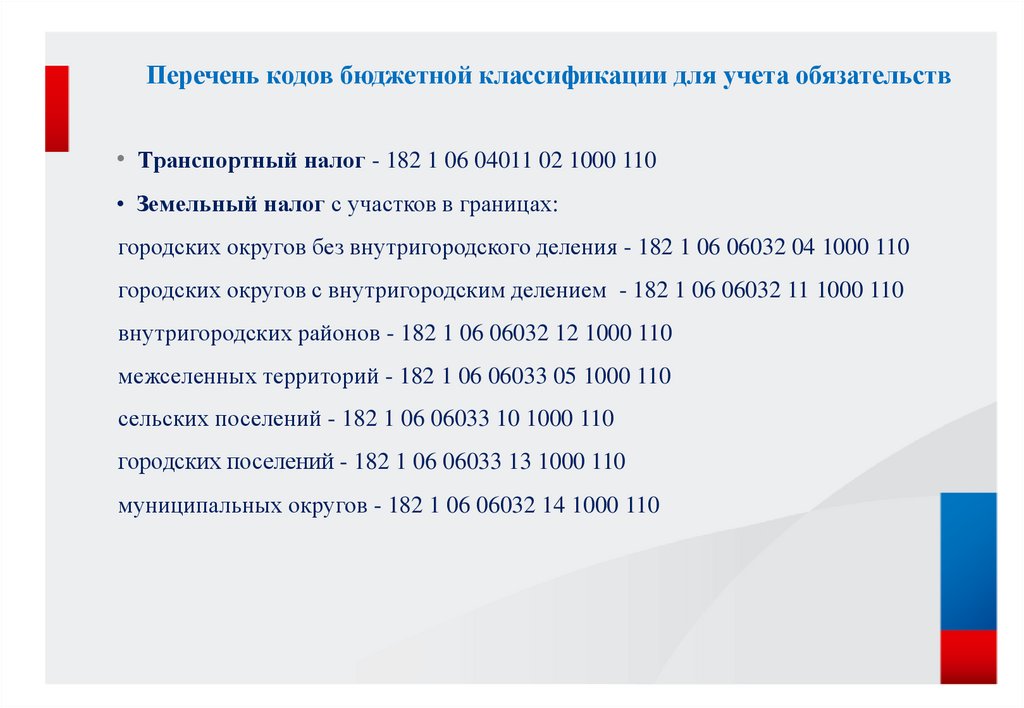

21. Перечень кодов бюджетной классификации для учета обязательств

• Транспортный налог - 182 1 06 04011 02 1000 110• Земельный налог с участков в границах:

городских округов без внутригородского деления - 182 1 06 06032 04 1000 110

городских округов с внутригородским делением - 182 1 06 06032 11 1000 110

внутригородских районов - 182 1 06 06032 12 1000 110

межселенных территорий - 182 1 06 06033 05 1000 110

сельских поселений - 182 1 06 06033 10 1000 110

городских поселений - 182 1 06 06033 13 1000 110

муниципальных округов - 182 1 06 06032 14 1000 110

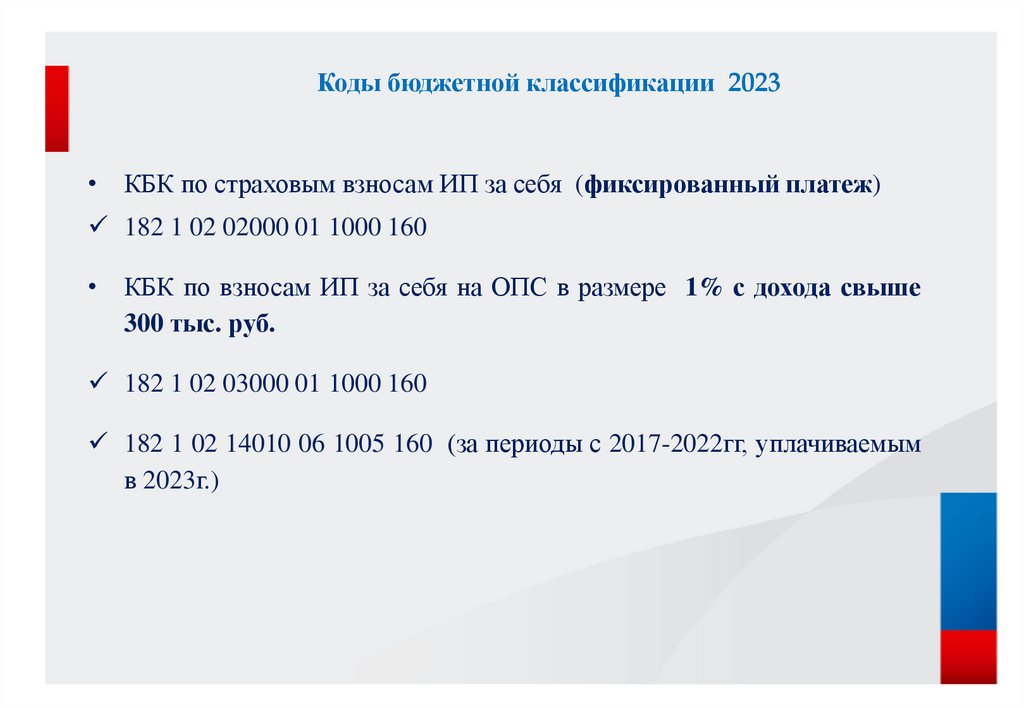

22. Коды бюджетной классификации 2023

• КБК по страховым взносам ИП за себя (фиксированный платеж)182 1 02 02000 01 1000 160

• КБК по взносам ИП за себя на ОПС в размере 1% с дохода свыше

300 тыс. руб.

182 1 02 03000 01 1000 160

182 1 02 14010 06 1005 160 (за периоды с 2017-2022гг, уплачиваемым

в 2023г.)

23. Реквизиты для перечисления

КБК соответствующих взносов:Взносы в виде фиксированного платежа –

182 1 02 02000 01 1000 160;

Взносы в размере 1% с дохода свыше 300 тыс. руб.:

•182 1 02 03000 01 1000 160 (с 2023г.)

•182 1 02 14010 06 1005 160 (за периоды с 2017-2022гг, уплачиваемым в

2023г.)

ОКТМО по месту постановки на учет;

Налоговый период за который производится оплата;

Статус налогоплательщика – 02

При уплате таким образом заявление о зачете в счет предстоящих

начислений подавать не требуется.

24. Интернет сайт ФНС России www.nalog.gov.ru

25.

Контакты и обращенияЕдиный контакт-центр ФНС России

8-800-222-2222

Сайт ФНС России www.nalog.gov.ru

Телеграмм-канал «Про налоги Якутии»

t.me/pro_nalogi14

finance

finance law

law