Similar presentations:

Анализ рынка энергии и мощности

1.

«Анализ рынка энергиии мощности».

ВОЛГОГРАДСКАЯ ОБЛАСТЬ

Студенты: Голяков Е.А., Ермакова Е.В., Сугробова Е.В.

Группа: ИЭ-22-18

Руководитель: Коновалова О.Г.

2.

Волгоградская областьВолгоградская область — область в России, на юго-востоке

Восточно-Европейской равнины, субъект Российской

Федерации.

Административный центр — город-герой Волгоград.

Волгоградская область граничит с Саратовской, Ростовской,

Астраханской, Воронежской областями, Республикой

Калмыкия и Казахстаном (Западно-Казахстанская область).

Входит в состав Южного Федерального Округа Российской

Федерации.

Губернатор — Бочаров Андрей Иванович.

Волгоградская область награждена двумя орденами Ленина.

Волгоградская область — один из наиболее

экономически развитых регионов России со

сбалансированной структурой хозяйства.

Многоотраслевое сельское хозяйство сочетается с

разнообразной промышленностью, запасами нефти и

газа. По территории области протекают две

крупнейшие судоходные реки, соединенные ВолгоДонским каналом. На территории области

расположена Волжская ГЭС.

3.

Экономика Волгоградской областиВолгоградская область — один из наиболее

экономически развитых регионов России со

сбалансированной структурой хозяйства.

Многоотраслевое сельское хозяйство сочетается с

разнообразной промышленностью, запасами

нефти и газа. По территории области протекают

две крупнейшие судоходные реки, соединенные

Волго-Донским каналом. На территории области

расположена Волжская ГЭС.

Промышленность

Основные отрасли промышленности: машиностроение и металлообработка

(выпуск тракторов, судов, башенных кранов, подшипников, оборудования для

нефтяной промышленности, электротехнической и пищевой промышленности;

производство бурового, транспортно-складского, медицинского, торгового

оборудования); топливная (добыча нефти, газа), нефтеперерабатывающая,

химическая, нефтехимическая (в том числе производство каустической соды,

химического волокна), чёрная и цветная металлургия. В области хорошо

развито производство стройматериалов, а также текстильная,

деревообрабатывающая, пищевая промышленность. Волгоградская область

является монополистом в России по производству 11 видов промышленной

продукции, в том числе некоторых видов подшипников, сернистого ангидрида,

полиуретановых нитей, газопроводных труб.

4.

Экономика Волгоградской областиЛёгкая промышленность

Сельское хозяйство

Лёгкая промышленность в регионе представлена 207 предприятиями,

среди которых крупнейшие: ООО «Текстильная компания „Камышинский

хлопчатобумажный комбинат“», ООО «Росконтракт-Камышин»

(текстильная подотрасль), ООО «Царицынская объдиненная

мануфактура» (швейная), ООО «Урюпинский трикотаж», ЗАО «АОРА»

(трикотажная), ЗАО ПО «Обувная фабрика» (обувная), ОАО «СОФТ»

(кожевенно-галантерейная), ЗАО «Факел» и ООО «Светлоярская

шерсть» (меховая). Предприятия размещены на территории области

неравномерно: текстильная промышленность сосредоточена в

Камышине, трикотажная — в Урюпинске и Волгограде, первичная

обработка шерсти — в Светлоярском районе. В Волгограде также

функционируют предприятия швейной, обувной, кожгалантерейной

промышленности, производство головных уборов. Доминирующее

положение в структуре товарной продукции принадлежит изделиям

текстильной отрасли — до 80 % общей стоимости товарной продукции.

Располагается крупное производство

высококачественного зерна, кукурузы, крупяных

культур, семян масличных культур и растительного

масла, овощей, фруктов, бахчёвых. В структуре

сельхозпроизводства ок. 70 % приходится на

продукцию растениеводства и 30 % — на

животноводство (свиноводство, крупный рог. скот,

птицеводство, овцеводство).

5.

Анализ рынка проводится по 3направлениям:

1)В ЦЕЛОМ ПО РЕГИОНУ;

2)ПО КРУПНЫМ ПОТРЕБИТЕЛЯМ;

3)ПО КОНКУРЕНТАМ

6.

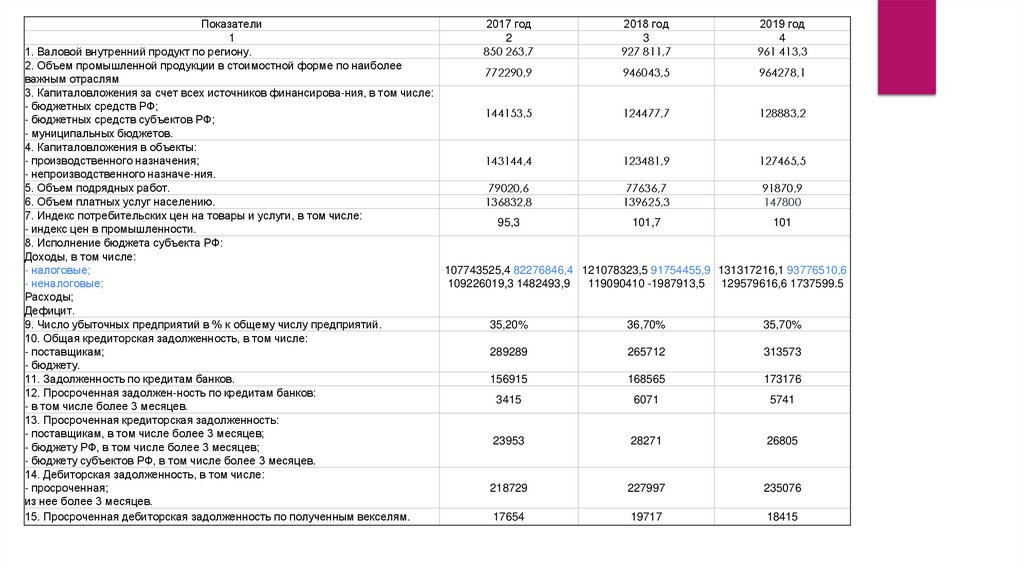

Анализ по региону.Волгоградская область.

Анализ по региону проводится по данным областной статистической

отчетности, средств массовой информации, выборочным

исследованиям и прочим источникам. Проводимый анализ

способствует: оценке общеэкономических тенденций и перспектив

развития электроэнергетики региона, определению основных групп

потребителей (целевых рынков) и их укрупненной характеристики.

7.

Показатели2017 год

2018 год

2019 год

1

2

3

4

1. Валовой внутренний продукт по региону.

850 263,7

927 811,7

961 413,3

2. Объем промышленной продукции в стоимостной форме по наиболее

772290,9

946043,5

964278,1

важным отраслям

3. Капиталовложения за счет всех источников финансирова-ния, в том числе:

- бюджетных средств РФ;

144153,5

124477,7

128883,2

- бюджетных средств субъектов РФ;

- муниципальных бюджетов.

4. Капиталовложения в объекты:

- производственного назначения;

143144,4

123481,9

127465,5

- непроизводственного назначе-ния.

5. Объем подрядных работ.

79020,6

77636,7

91870,9

6. Объем платных услуг населению.

136832,8

139625,3

147800

7. Индекс потребительских цен на товары и услуги, в том числе:

95,3

101,7

101

- индекс цен в промышленности.

8. Исполнение бюджета субъекта РФ:

Доходы, в том числе:

- налоговые;

107743525,4 82276846,4 121078323,5 91754455,9 131317216,1 93776510,6

- неналоговые;

109226019,3 1482493,9

119090410 -1987913,5 129579616,6 1737599.5

Расходы;

Дефицит.

9. Число убыточных предприятий в % к общему числу предприятий.

35,20%

36,70%

35,70%

10. Общая кредиторская задолженность, в том числе:

- поставщикам;

289289

265712

313573

- бюджету.

11. Задолженность по кредитам банков.

156915

168565

173176

12. Просроченная задолжен-ность по кредитам банков:

3415

6071

5741

- в том числе более 3 месяцев.

13. Просроченная кредиторская задолженность:

- поставщикам, в том числе более 3 месяцев;

23953

28271

26805

- бюджету РФ, в том числе более 3 месяцев;

- бюджету субъектов РФ, в том числе более 3 месяцев.

14. Дебиторская задолженность, в том числе:

- просроченная;

218729

227997

235076

из нее более 3 месяцев.

15. Просроченная дебиторская задолженность по полученным векселям.

17654

19717

18415

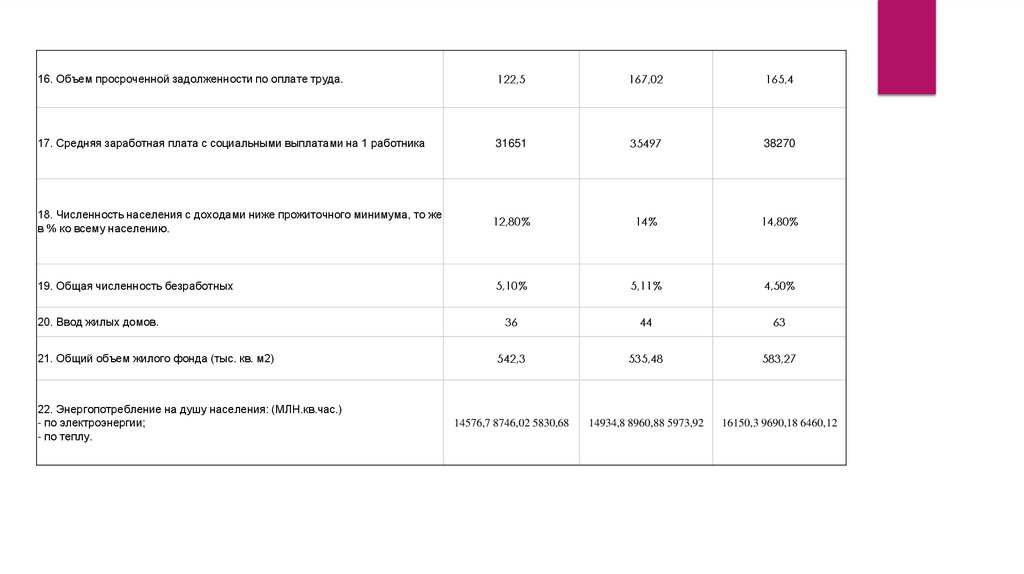

8.

16. Объем просроченной задолженности по оплате труда.122,5

167,02

165,4

17. Средняя заработная плата с социальными выплатами на 1 работника

31651

35497

38270

18. Численность населения с доходами ниже прожиточного минимума, то же

в % ко всему населению.

12,80%

14%

14,80%

19. Общая численность безработных

5,10%

5,11%

4,50%

20. Ввод жилых домов.

36

44

63

21. Общий объем жилого фонда (тыс. кв. м2)

542,3

535,48

583,27

14576,7 8746,02 5830,68

14934,8 8960,88 5973,92

16150,3 9690,18 6460,12

22. Энергопотребление на душу населения: (МЛН.кв.час.)

- по электроэнергии;

- по теплу.

9.

По наиболее крупным потребителямПо наиболее крупным потребителям был проведен более тщательный анализ с

целью выявления их текущих и перспективных потребностей в энергии и мощности, а

также возможности их оплаты.

10.

Анализ крупных потребителей энергииПАО «ВОЛГОГРАДЭНЕРГОСБЫТ»

Показатели

1

1. Объем продукции без НДС (форма 1-БП-месячная)

2. Объем энергопотребления в кВт*ч на единицу продукции

(форма 11-СН-годовая)

3. Максимальная электрическая нагрузка (Рmax.)

4. Конфигурация графика нагрузки: Кравномерности =

Рmin/Рmax;

2019

2

2576,00

2018

3

2116,00

2017

4

2189,00

3,034

3,852

3,713

1292,4

1292,4

1292,4

0,98

0,96

0,94

Кзаполнения = Рср/Рmax;

5. Расход теплоэнергии на единицу продукции и 1м3

помещений (форма 11-СН-годовая)

6. Конфигурация графика тепловой нагрузки:

- по пару (соотношение смен).

7. Максимальная тепловая нагрузка (Qmax).

8. Себестоимость отдельных видов продукции, в том числе

составляющая по покупной энергии:

передача ээ

по регулируемой цене (в т.ч. по тарифам)

по нерегулируемой цене

9. Рентабельность по отдельным видам (форма 6-ф-годовая):

проданных товаров, услуг

активов

10. Задолженность по всем видам платежей

11. Коэффициент текущей ликвидности

12. Уровень дивидендов.

1306,08

1319,16

1333,23

0,35

0,44

0,42

13. Курс акций (акция за .. рубль)

деятельность предприятия электроэнергия, т.е. тепловая нагрузка

турбин отсутствует

9079,158

9402,476

9026,38

2832,541

13655,858

2715,893

13542,309

2607,257

13000,62

3.2%

2.4%

3.6%

-37.4%

12,755

0.6

0

от 0.78 до

1.56

0.8%

12,694

0.9

0

от 0.76 до

1.07

2.5%

14,656

0.8

0

от 0.93 до

1.33

Объем продукции сначала несущественно снизился, затем

вырос, а потребление энергии и расход на единицу продукции

снизилось. Рентабельность активов достигла отрицательного

значения. Дивиденды не выплачивались из-за непокрытого

убытка.

11.

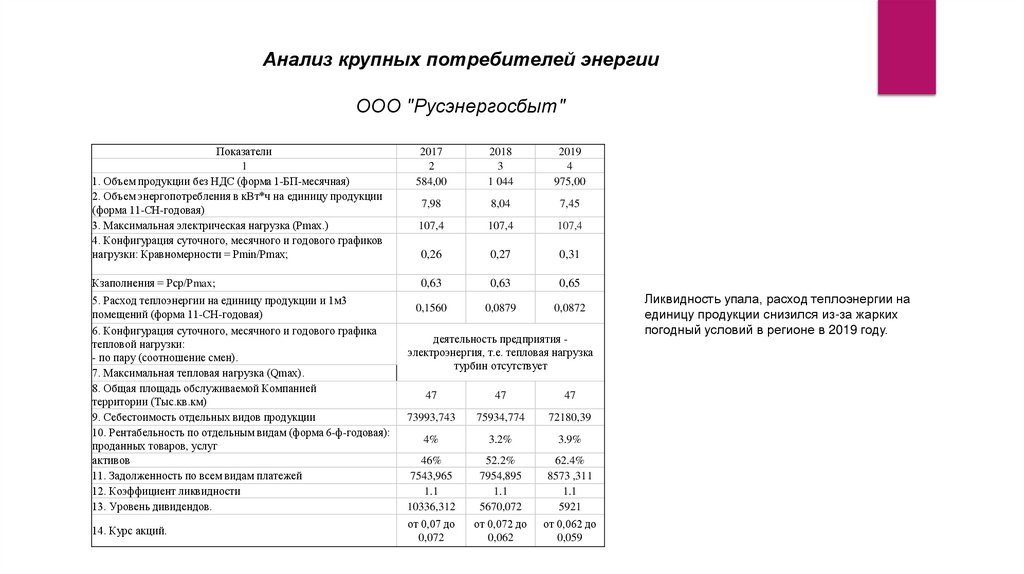

Анализ крупных потребителей энергииООО "Русэнергосбыт"

Показатели

1

1. Объем продукции без НДС (форма 1-БП-месячная)

2. Объем энергопотребления в кВт*ч на единицу продукции

(форма 11-СН-годовая)

3. Максимальная электрическая нагрузка (Рmax.)

4. Конфигурация суточного, месячного и годового графиков

нагрузки: Кравномерности = Рmin/Рmax;

2017

2

584,00

2018

3

1 044

2019

4

975,00

7,98

8,04

7,45

107,4

107,4

107,4

0,26

0,27

0,31

Кзаполнения = Рср/Рmax;

0,63

0,63

0,65

0,1560

0,0879

0,0872

5. Расход теплоэнергии на единицу продукции и 1м3

помещений (форма 11-СН-годовая)

6. Конфигурация суточного, месячного и годового графика

тепловой нагрузки:

- по пару (соотношение смен).

7. Максимальная тепловая нагрузка (Qmax).

8. Общая площадь обслуживаемой Компанией

территории (Тыс.кв.км)

9. Себестоимость отдельных видов продукции

10. Рентабельность по отдельным видам (форма 6-ф-годовая):

проданных товаров, услуг

активов

11. Задолженность по всем видам платежей

12. Коэффициент ликвидности

13. Уровень дивидендов.

14. Курс акций.

деятельность предприятия электроэнергия, т.е. тепловая нагрузка

турбин отсутствует

47

47

47

73993,743

75934,774

72180,39

4%

3.2%

3.9%

46%

7543,965

1.1

10336,312

52.2%

7954,895

1.1

5670,072

62.4%

8573 ,311

1.1

5921

от 0,07 до

0,072

от 0,072 до

0,062

от 0,062 до

0,059

Ликвидность упала, расход теплоэнергии на

единицу продукции снизился из-за жарких

погодный условий в регионе в 2019 году.

12.

Анализ крупных потребителей энергииАО "Волжский трубный завод"

Показатели

1

2017

2

1281,552

2018

3

1334,437

2019

4

1520,985

0,908

0,874

0,813

3. Максимальная электрическая нагрузка (Рmax.)

4. Конфигурация суточного, месячного и годового

графиков нагрузки: Кравномерности = Рmin/Рmax;

67,8

68,1

70,2

0,74

0,75

0,76

Кзаполнения = Рср/Рmax;

5. Расход теплоэнергии на единицу продукции и 1м3

помещений (форма 11-СН-годовая)

6. Объемы занимаемых помещений.(ГА)

0,87

0,88

0,88

0,104

0,101

0,086

450

450

450

1. Объем продукции без НДС (форма 1-БП-месячная)

2. Объем энергопотребления в кВт*ч на единицу

продукции (форма 11-СН-годовая)

7. Себестоимость отдельных видов продукции

8. Рентабельность по отдельным видам (форма 6-фгодовая):

проданных товаров, услуг

57115,779 52800,752 61034,846

-10.8%

7.5%

6.6%

9. Задолженность по всем видам платежей

10. Коэффициент ликвидности

21622,14

17451,36

28991,77

3.2

1.6

1.2

11. Уровень дивидендов.

2997,09

1585,001

2507,183

от 0,079

до 0,076

от 0,076

до 0,054

от 0,054

до 0,058

12. Курс акций.

Объем продукции вырос, потребление энергии и расход на

единицу продукции снизилось, себестоимость продукции

выросла, задолженность по всем видам платежей выросла,

коэффициент текущей ликвидности снизился

13.

Анализ по конкурентамВ условиях развития конкуренции расширяется

число конкурентов, как на

оптовом, так и на розничном рынках энергии и мощности. По каждому конкуренту был

проведен тщательный анализ его «сильных» и «слабых» сторон.

14.

Анализ конкурентовПАО «ВОЛГОГРАДЭНЕРГОСБЫТ» и ООО "Русэнергосбыт"

Конкуренты (реквизиты и Объем

адрес)

рынка

Элементы маркетингового набора

Характер товара

ПАО

«ВОЛГОГРАДЭНЕРГОСБЫТ»

г. Волгоград, ул. Козловская, д.

14

Телефон:(8442) 26-26-26

www.energosale34.ru

1,20%

АО "МОСЭНЕРГОСБЫТ"

+7 (499) 550-9-550

Москва, ул. Вавилова, 9

https://www.mosenergosbyt.ru/

ООО "РУСЭНЕРГОСБЫТ"

Москва, Комсомольский

проспект, д.42, стр.3

8 (800) 550-70-04

https://www.ruses.ru/

12,55%

(лидер)

тарифы

449-451

коп/кВт-ч

оптовая покупка и

реализация

электрической энергии

на розничном рынке

промышленным и

556-573

прочим потребителям коп/кВт-ч

АО "ПЕТЕРБУРГСКАЯ

СБЫТОВАЯ КОМПАНИЯ ул.

Михайлова, 11, СанктПетербург (этаж 1) Телефон:+7

(812) 303-69-69 https://pesc.ru/ 4,41%

Распределение

электроэнергии,торговл

я электроэнергией,

производство,

передача и

распределение пара и

горячей воды;

кондиционирование

481-482

воздуха

коп/кВт-ч

ПАО "ДЭК" край Приморский, г.

Владивосток, ул. Тигровая, 19

Телефон: +7 (800) 234-77-77

https://www.dvec.ru/dalsbyt/

3,51%

Покупка и продажа

электроэнергии и

мощности на

розничном и оптовом

рынках.

Слабые стороны

каналы распределения

Распределение социально-значимым

организациям и населению на

территории Волгоградской области на

основе договоров энергоснабжения

- статус гарантирующего поставщика электрической

энергии, утвержденный правительством РФ;

- лидирующие позиции на рынке Волгоградской

области (более 50%)

- отсутствие возможности быстрого

принятия решений из-за тяжелой

структуры управления

- нехватка кадровых ресурсов для

выхода на новые рынки

- статус гарантирующего поставщика электрической

Распределение социально-значимым

энергии, утвержденный правительством РФ;

организациям и населению на

- лидирующие позиции как на рынке Москвы, так и на

территории Москвы и области на основе российском рынке продажи э/э

договоров энергоснабжения

- высокие з/п по отрасли

в завис-ти

от региона, Распределение социально-значимым

в котором организациям и населению на

находится территории 69 регионов РФ на основе

филиал

договоров энергоснабжения

6,11%

Сильные стороны

Распределение социально-значимым

организациям и населению в СанктПетербурге, Ленинградской и Омской

областях на основе договоров

энергоснабжения

- отсутствие возможности быстрого

принятия решений из-за тяжелой

структуры управления

- несмотря на широкую занимаемую

площадь, компания отстает от

лидера почти в 2 раза;

- помимо столицы, у компании существуют филиалы в - отсутствие возможности быстрого

крупных городах России;

принятия решений из-за тяжелой

- компания обслуживает 69 регионов по всей России. структуры управления.

-Статус гарантирующего поставщика электроэнергии

на территории Санкт-Петербурга и Ленинградской

области. -Заключает договоры купли-продажи

электрической энергии (договоры энергоснабжения) с - отсутствие возможности быстрого

любым обратившимся к нему юридическим и

принятия решений из-за тяжелой

физическим лицом

структуры управления

Продажа электрической энергии

в завис-ти потребителям на территории

-Статус единого закупщика, который выполняет

от региона, Приморского края, Хабаровского края, функции покупки и последующей продажи

в котором Амурской области, Еврейской АО,

электроэнергии участникам оптового рынка -Является - отсутствие возможности быстрого

находится Сахалинской области, Камчатского края, основным гарантирующим поставщиком

принятия решений из-за тяжелой

филиал

Нерюнгринском районе Якутии.

электроэнергии для предприятий и населения

структуры управления

15.

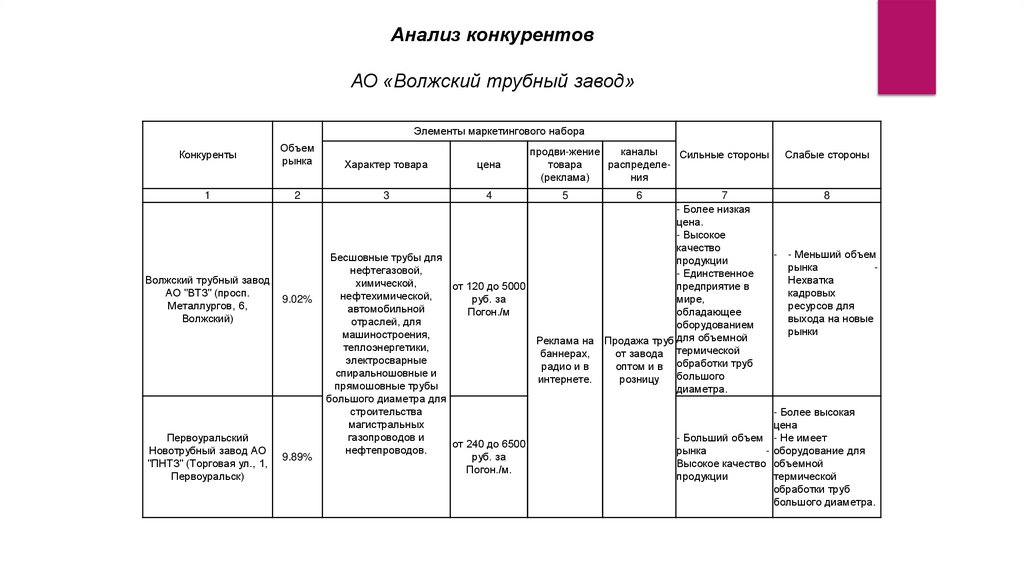

Анализ конкурентовАО «Волжский трубный завод»

Элементы маркетингового набора

Конкуренты

Объем

рынка

Характер товара

цена

1

2

3

4

Волжский трубный завод

АО "ВТЗ" (просп.

Металлургов, 6,

Волжский)

Первоуральский

Новотрубный завод АО

"ПНТЗ" (Торговая ул., 1,

Первоуральск)

9.02%

9.89%

Бесшовные трубы для

нефтегазовой,

химической,

от 120 до 5000

нефтехимической,

руб. за

автомобильной

Погон./м

отраслей, для

машиностроения,

теплоэнергетики,

электросварные

спиральношовные и

прямошовные трубы

большого диаметра для

строительства

магистральных

газопроводов и

от 240 до 6500

нефтепроводов.

руб. за

Погон./м.

продви-жение

каналы

Сильные стороны

товара

распределе(реклама)

ния

5

7

- Более низкая

цена.

- Высокое

качество

продукции

- Единственное

предприятие в

мире,

обладающее

оборудованием

Реклама на Продажа труб для объемной

баннерах,

от завода термической

радио и в

оптом и в обработки труб

большого

интернете.

розницу

диаметра.

Слабые стороны

6

8

-

- Меньший объем

рынка

Нехватка

кадровых

ресурсов для

выхода на новые

рынки

- Более высокая

цена

- Больший объем - Не имеет

рынка

- оборудование для

Высокое качество объемной

продукции

термической

обработки труб

большого диаметра.

16.

ВыводПредприятия региона наращивают промышленную мощность. Это видно по росту

выпускаемой продукции отдельных предприятий и ВВП в целом. Сократились капвложения,

увеличились выплаты населению и доходы по области.

Среди крупных потребителей электроэнергии можно выделить три основных Общества:

два по распределению электросети и одно по производству бесшовных труб. Предприятия по

передаче электроэнергии работают в убыток, акционерам следует обратить на это внимание и

сменить финансовую политику.

На рынках наблюдается здоровая конкуренция, которая либо регулируется тарифами

ФАС, либо ценами других конкурентов. Сильные и слабые стороны предприятий обусловлены

масштабностью производства.

economics

economics industry

industry