Similar presentations:

Основы управления капиталом предприятия

1. Тема. Основы управления капиталом предприятия.

1. Сущность капитала и его классификация.2. Основные принципы управления

капиталом

3. Цена основных источников капитала,

средневзвешенная и предельная цена

капитала.

4.

Управление капиталом на основе

левериджа.

2. 1. Сущность капитала и его классификация.

Капитал- часть финансовых

ресурсов, приносящая организации

дополнительный доход в процессе

производительного использования.

3. Классификация капитала.

- По принадлежности организациивыделяют собственный и заёмный

капитал.

- По характеру использования в

хозяйственном процессе выделяют

инвестированный и авансированный

капитал.

-По результатам использования выделяют

внеоборотный и оборотный капитал.

-По характеру использования

собственниками выделяют потребляемый

и накапливаемый виды капитала.

4. 2. Основные принципы управления капиталом

1. Учёт перспектив развития хозяйственнойдеятельности корпорации.

2. Обеспечение соответствия объёма

привлекаемого капитала объёму

формируемых активов корпорации.

3. Обеспечение оптимальной структуры

распределения капитала по видам

деятельности

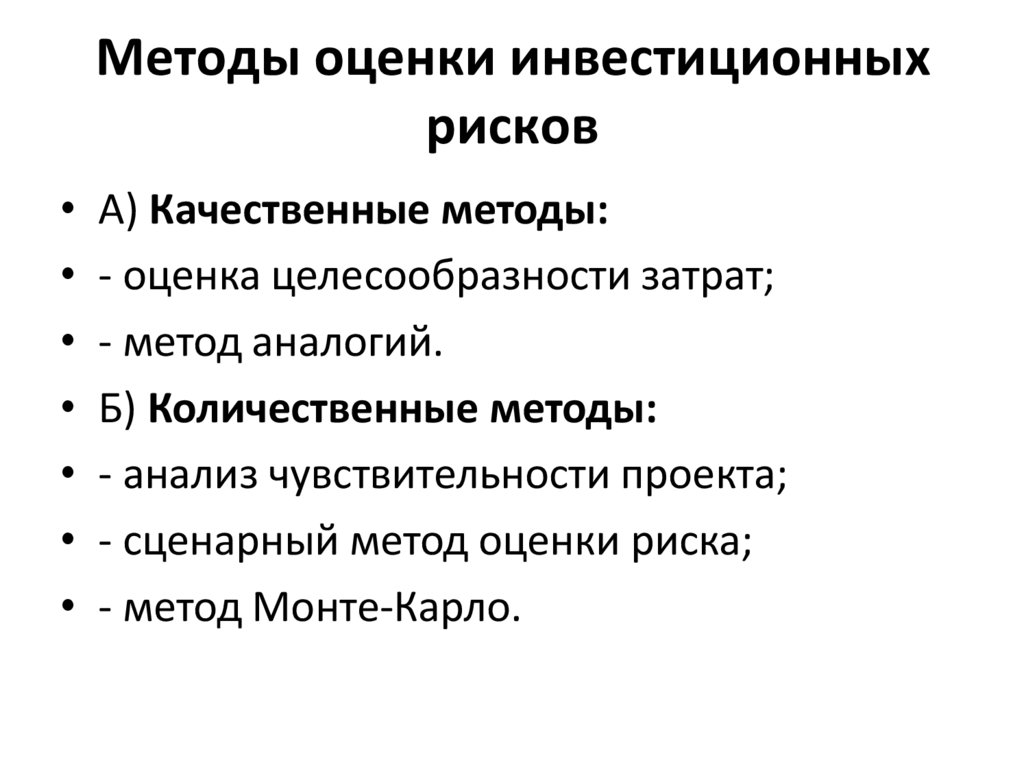

4.

Обеспечение минимизации затрат

по формированию капитала из

различных источников.

5.

Обеспечение высокоэффективногоиспользования капитала в процессе её

хозяйственной деятельности.

6. Обеспечение минимизации финансового

риска, связанного с использованием

капитала.

7. Обеспечение своевременного

реинвестирования капитала.

8. Обеспечение

достаточного

уровня

финансового контроля со стороны

собственников

5.

6. 3. Цена основных источников капитала, средневзвешенная и предельная цена капитала.

Цена капитала – выраженная впроцентах стоимость, которую

предприятия платят за

капитал, сформированный в

пассиве баланса.

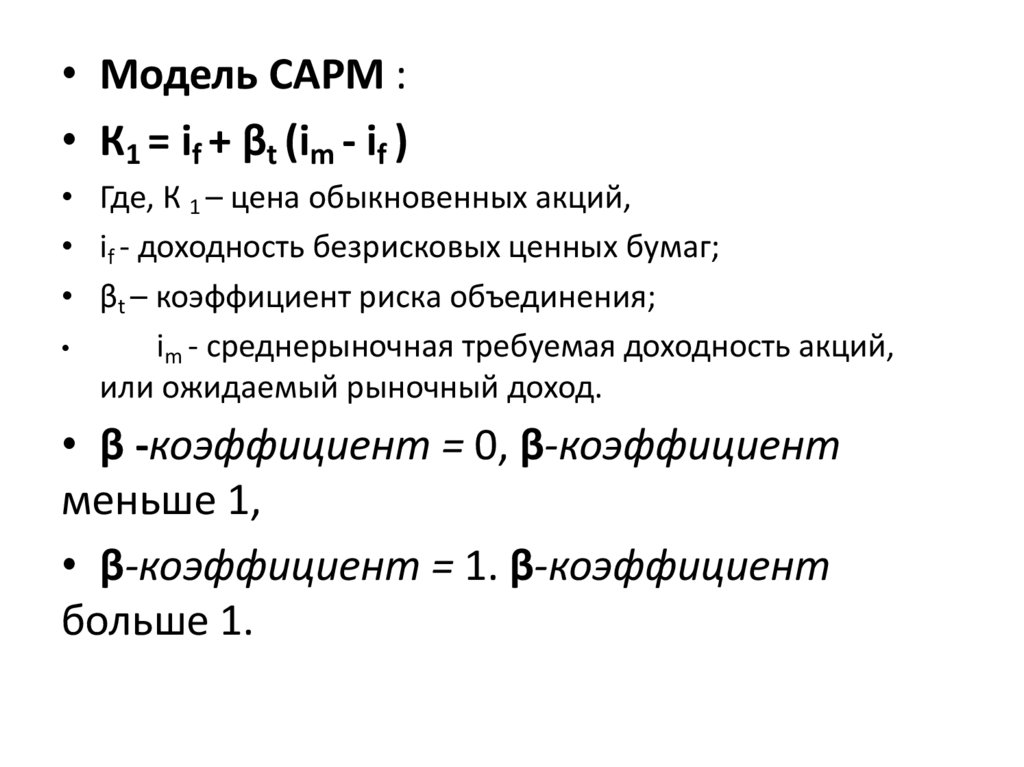

7. Цена собственного капитала

модель У. Шарпа определенияцены активов (Capital

Asset

Pricing Model – CAPM). Эта модель

определяет премию за риск в

деятельности организации.

8.

• Модель САРМ :• К1 = if + βt (im - if )

• Где, К 1 – цена обыкновенных акций,

• if - доходность безрисковых ценных бумаг;

• βt – коэффициент риска объединения;

im - среднерыночная требуемая доходность акций,

или ожидаемый рыночный доход.

• β -коэффициент = 0, β-коэффициент

меньше 1,

• β-коэффициент = 1. β-коэффициент

больше 1.

9. Цена заёмных средств

Цена кредита определяется по формуле:Цкр =

Пр(1-T), где

Цкр – цена кредита;

Пр – процент, под который кредит получен;

T- ставка налога на прибыль;

(1-Т) – налоговый корректор.

Цена облигационного займа

определяется уровнем купонного дохода.

10.

Цена кредиторскойзадолженности в пределах нормальных

сроков её формирования является

бесплатной. Цена просроченной

кредиторской задолженности формируется

уровнем штрафов и пени, которые

организация выплачивает за её

просроченную часть.

11. Средневзвешенная цена капитала (WACC – weighted average cost of capital).

Основные сферы использования показателясредневзвешенной цены капитала (WACC):

Цена капитала организации:

- служит мерой прибыльности её

операционной деятельности.

- используется как критерий оценки

эффективности в процессе осуществления

реального инвестирования.

-служит базовым показателем формирования

эффективности финансового инвестирования.

12.

-выступает критерием принятиярешений относительно использования

аренды (лизинга)

- в разрезе цены отдельных

источников используется в процессе

управления структурой капитала.

- является важнейшим измерителем

уровня рыночной стоимости

организации.

13. 4. Управление капиталом на основе левериджа

Процесс управления активами икапиталом, направленный на возрастание

прибыли, характеризуется понятием

“леверидж”.

Леверидж (рычаг, система рычагов).

«Дайте мне точку опоры и я переверну

Землю!» когда-то провозгласил Архимед,

открыв эффект рычага.

14.

• Финансовый леверидж – влияние наприбыль компании путём изменения

объёма и структуры собственного и

заёмного капитала с разной ценой.

Этот показатель отражает уровень

дополнительно получаемой чистой

прибыли при различной доле заёмных

средств и определяется по следующей

формуле:

15. ЭФЛ = (1- Т) (Рэк – Пр) ЗК/СК

ЭФЛ – эффект финансового левериджа,показывает изменение рентабельности

собственного капитала в результате

привлечения заёмных средств;

(1-Т) –налоговый корректор;

Рэк - экономическая рентабельность,

Пр - проценты по кредитам,

ЗК – заемный капитал,

СК – собственный капитал.

16.

Операционный(производственный) леверидж.

Операционный

(производственный) леверидж

определяет потенциальную

возможность влиять на прибыль

путем изменения структуры

себестоимости и объёма

выпуска продукции.

17.

Точка безубыточности (break-event pointanalysis - BEP) – это такой объём выпуска

продукции, при котором выручка равна

себестоимости или затратам, а прибыль

равна нулю. На графике – это точка

пересечения выручки и затрат, называется

также мёртвой точкой, пороговой

рентабельностью, Vmin.

•Анализ безубыточности позволяет

определить минимальный объём продаж,

покрывающий все издержки хозяйственной

деятельности корпорации.

18. Расчёт точки безубыточности (ВЕР)проводится двумя методами.

Первый метод может использоваться в томслучае, когда корпорация выпускает один

продукт по согласованной цене.

Формула :

ВЕР = Пост. Расх./Цена(ед. прод.) –

Перемен. Расх.(в ед. прод.)

Результат будет получен в тех единицах, в

которых идет расчёт выпускаемой продукции

(шт. метры и т.п.)

19.

Второй метод используется приассортиментном выпуске

продукции. Расчёт точки

безубыточности проводится по

следующей формуле:

ВЕР = Пост.расх. / (1 – Упер)

Упер – удельный вес

переменных расходов в выручке.

20. Эффект или сила воздействия операционного левериджа (degree of operational leverage – DOL).

Эффект операционного левериджапозволяет определить величину

процентного изменения прибыли в

зависимости от изменения объема

продаж на 1%.

Расчёт эффекта операционного

левериджа определяется по

следующим формулам:

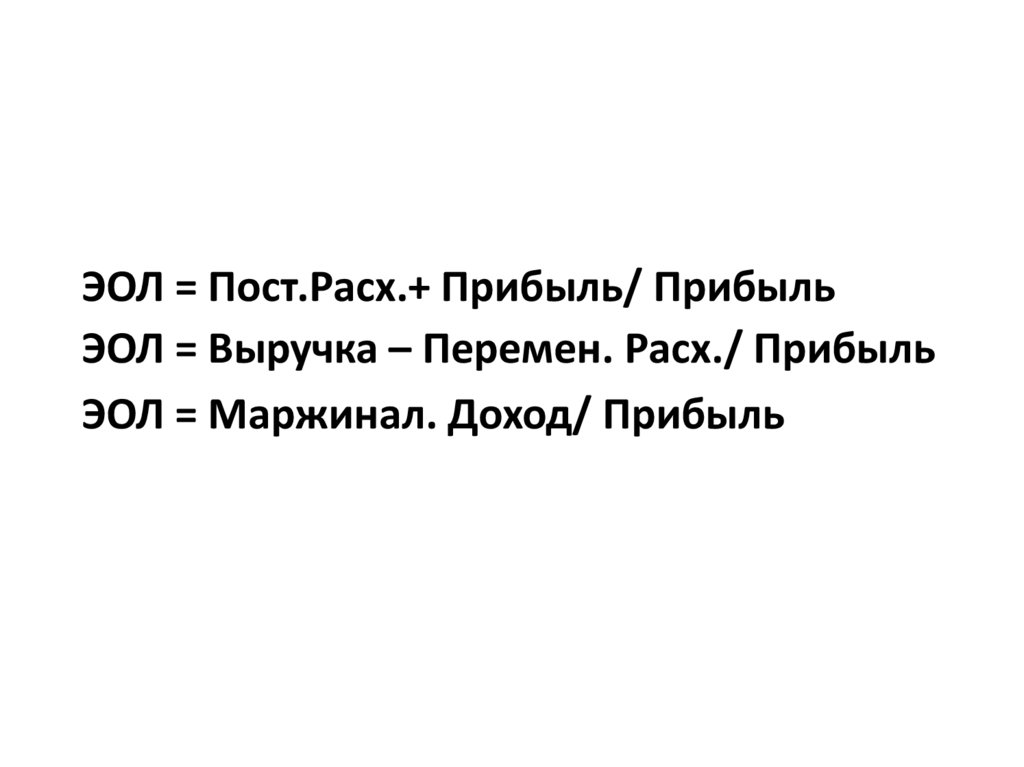

21.

ЭОЛ = Пост.Расх.+ Прибыль/ ПрибыльЭОЛ = Выручка – Перемен. Расх./ Прибыль

ЭОЛ = Маржинал. Доход/ Прибыль

22. Тема. Управление финансовыми рисками

1. Финансовые риски и их классификация.2. Основы управления финансовыми

рисками.

3. Методы оценки уровня финансовых

рисков.

4. Основные правила управления

финансовыми рисками и методы их

минимизации.

23. 1. Финансовые риски и их классификация.

• кредитный риск• процентный риск –

• инвестиционный риск

• валютный риск

• инфляционный риск

• риск снижения финансовой устойчивости

• риск неплатёжеспособности.

• прочие виды рисков.

24. Классификация финансовых рисков:

• По характеризуемому объекту– риск отдельной хозяйственной операции

– риск отдельных видов хозяйственной

деятельности

– риск хозяйственной деятельности

организации в целом.

• По комплексности выделяют следующие группы

рисков:

– простой финансовый риск – риск одной

сделки

– сложный финансовый риск –

25.

• По времени действия финансовые рискиподразделяются на:

– временные риски – действуют в

определенный период времени

– постоянные риски – присутствуют всегда

• По возможности предвидения

– прогнозируемые финансовые риски.

– непрогнозируемые финансовые риски.

26.

• По возможности предвидения– прогнозируемые финансовые риски.

– непрогнозируемые финансовые риски.

• По возможности страхования

– Страхуемые финансовые риски.

– Нестрахуемые финансовые риски.

• По характеру финансовых последствий

– допустимый риск –

– критический риск

– катастрофический риск

27. 2. Основы управления финансовыми рисками.

Управление финансовыми рисками этосистема принципов и методов по

идентификации финансовых рисков, их

оценке и разработке системы

оперативных управленческих решений

направленных на нейтрализацию

возможных негативных финансовых

последствий.

28. Основные принципы управления:

• Осознанность принятия рисков.• Управляемость принимаемыми рисками.

• Независимость управления отдельными

рисками.

• Сопоставимость уровня принимаемых

рисков с уровнем доходности хозяйства

• Сопоставимость уровня принимаемых

рисков с финансовыми возможностями

организации.

• Учёт временного фактора в управлении

рисками.

• Экономичность управления рисками.

29. Факторы, влияющие на уровень и динамику финансовых рисков:

Внешние факторы:•- снижение темпов экономического

роста;

•- ужесточение государственного

регулирования хозяйственной

деятельности организаций;

•- высокая волатильность процентных

ставок на финансовых рынках;

30.

• - высокая волатильность курсовиностранных валют;

• - изменение конъюнктуры в отдельных

сегментах товарного, фондового и

денежного рынка;

• - прочие факторы.

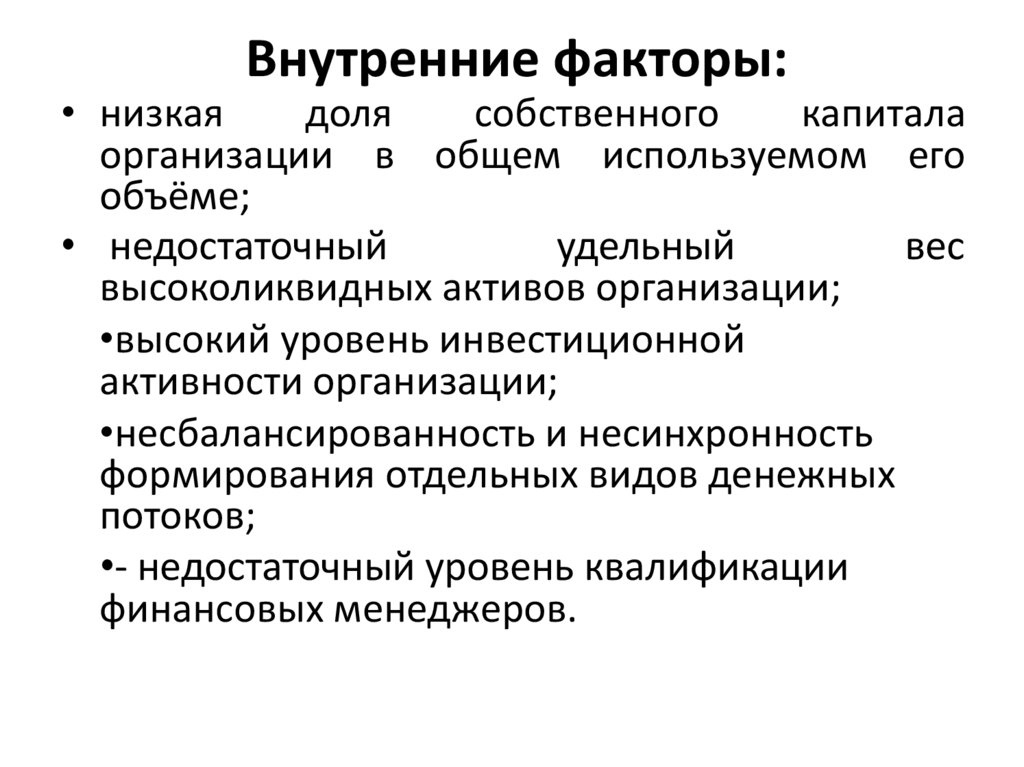

31. Внутренние факторы:

• низкаядоля

собственного

капитала

организации в общем используемом его

объёме;

• недостаточный

удельный

вес

высоколиквидных активов организации;

•высокий уровень инвестиционной

активности организации;

•несбалансированность и несинхронность

формирования отдельных видов денежных

потоков;

•- недостаточный уровень квалификации

финансовых менеджеров.

32. 3. Методы оценки уровня финансовых рисков

А. Экономико-статистические методы.Б. Экспертные методы оценки.

В. Качественные и количественные

методы оценки инвестиционных

рисков.

33. А. Экономико-статистические методы.

• Коэффициент вероятности показываетчастоту наступления (вероятность)

определённого результата.

• Коэффициент корреляции

• Коэффициент вариации

• Β-коэффициент (коэффициент ковариации)

• Коэффициенты ликвидности.

34.

• Коэффициенты финансовой устойчивости.• Коэффициенты рентабельности.

• Модели потенциального банкротства.

• (Z-счёт Альтмана, Метод Бивера, Метод

Чоссера и др.)

35. Экспертные методы оценки.

• Метод «Дельфи»• Бальный метод оценки рисков:

0 баллов – риск отсутствует; 25

баллов- риск минимален;

50 баллов - средний уровень риска

75 баллов – риск высокий;

100 баллов – риск очень высокий.

36. Методы оценки инвестиционных рисков

• А) Качественные методы:• - оценка целесообразности затрат;

• - метод аналогий.

• Б) Количественные методы:

• - анализ чувствительности проекта;

• - сценарный метод оценки риска;

• - метод Монте-Карло.

37. 4. Способы снижения финансовых рисков

• Внутренние механизмынейтрализации финансовых рисков –

это система методов минимизации их

негативных последствий, избираемых

и осуществляемых в рамках самой

организации.

38. Основные правила управления финансовыми рисками:

• Всегда есть возможность не рисковать;• Желание получить больше означает и

больший риск;

• Риск минимален, если он под контролем;

• Не стоит рисковать большим ради малого;

• Не стоит рисковать выше собственных

возможностей;

• Нужно думать о последствиях риска.

39.

Основные методынейтрализации финансовых рисков:

-

-

Избежание рисков.

Распределение рисков

Страхование риска.

- Удержание рисков.

- Диверсификация риска.

40.

- Лимитирование.- Самострахование.

- Хеджирование (ограждение).

- Приобретение дополнительной

информации об объекте

вложения.

finance

finance management

management