Similar presentations:

Земельный налог

1.

Земельный налог2.

Цель:рассмотреть экономическое

значение и механизм

исчисления и уплаты

земельного налога

2

3.

СОДЕРЖАНИЕЭкономическое значение земельного

налога

2. Характеристика элементов налога

1.

3

4.

Литератураглава 31 НК РФ Земельный налог

Об установлении земельного налога. Решение

Оренбургского городского совета от 17ентября 2018 года N

567

Налоги и налогообложение [Электронный ресурс]: учебное

пособие / [А. М. Балтина и др.]; М-во образования и науки

Рос. Федерации, Федер. гос. бюджет. образоват.

учреждение высш. образования "Оренбург. гос. ун-т". Электрон. текстовые данные. - Оренбург: ОГУ. - 2018. - 388

с. – Режим доступа: http://artlib.osu.ru/web/books/metod_all/66935_20180601.pdf

4

5.

Вопрос №1Экономическая сущность земельного

налога - изъятие части предполагаемого

среднего дохода, получаемого в конкретных

экономических условиях от использования

облагаемого налогом земельного участка;

- регулирование рационального

землепользования

Использование земли в Российской Федерации является

платным

ст. 1 Земельного кодекса РФ

6.

Этапы формированияналогообложения земель в России:

1 этап Закон РФ от 11.10.1991г. № 1738-1

«О плате за землю»

2 этап глава 31 Налогового кодекса РФ

«Земельный налог» с 2006 года

6

7.

Функции земельного налогаФискальная

Регулирующая

Контрольная

Наполнение

местных бюджетов

Регулирование видов

экономической деятельности,

определенных групп

налогоплательщиков через

установление

дифференцированных ставок и

налоговых льгот

Государственный учет

и оценка земельных

участков

8.

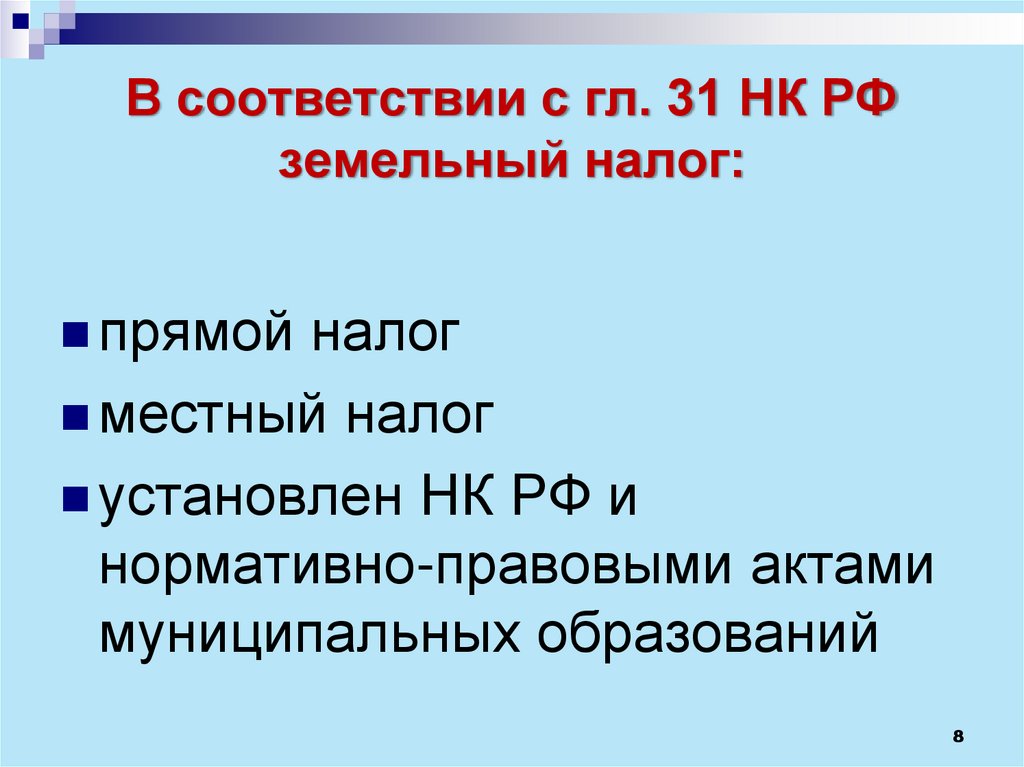

В соответствии с гл. 31 НК РФземельный налог:

прямой налог

местный налог

установлен НК РФ и

нормативно-правовыми актами

муниципальных образований

8

9.

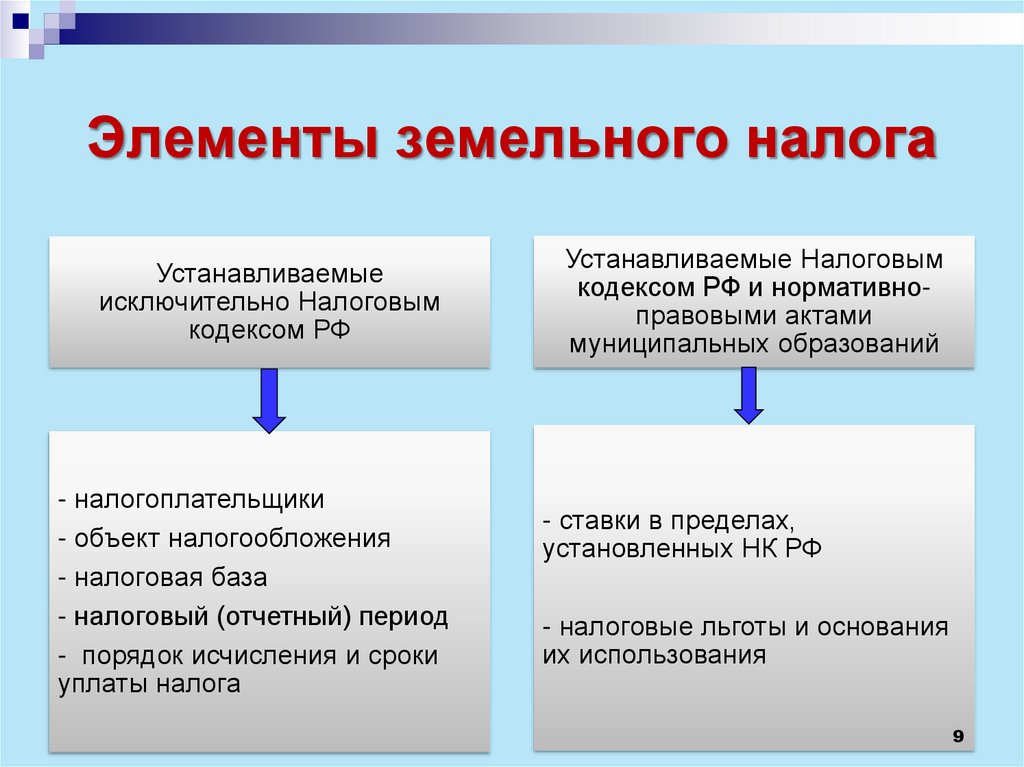

Элементы земельного налогаУстанавливаемые

исключительно Налоговым

кодексом РФ

- налогоплательщики

- объект налогообложения

- налоговая база

- налоговый (отчетный) период

- порядок исчисления и сроки

уплаты налога

Устанавливаемые Налоговым

кодексом РФ и нормативноправовыми актами

муниципальных образований

- ставки в пределах,

установленных НК РФ

- налоговые льготы и основания

их использования

9

10.

Вопрос №2Характеристика элементов налога

Налогоплательщики ст. 388 НК РФ

организации и физические лица,

обладающие земельными участками,

признаваемыми объектом налогообложения

в соответствии со ст. 389 НК РФ, на праве

собственности, праве постоянного

(бессрочного) пользования или праве

пожизненного наследуемого владения

10

11.

Не признаются налогоплательщикамист. 388 НК РФ

организации и физические лица в отношении

земельных участков, находящихся у них на

праве безвозмездного пользования, в том

числе праве безвозмездного срочного

пользования или переданных им по договору

аренды

11

12.

Объект налогообложенияст. 389 НК РФ

Объектом налогообложения признаются

земельные участки, расположенные в

пределах муниципального образования

(городов федерального значения Москвы,

Санкт-Петербурга и Севастополя), на

территории которого введен налог

12

13.

Не признаютсяобъектом налогообложения

ст. 389 НК РФ

земельные участки, ограниченные в обороте,

которые заняты особо ценными объектами

культурного наследия народов РФ,

всемирного наследия, историко-культурными

заповедниками, объектами археологического

наследия, музеями-заповедниками;

земельные участки лесного фонда;

земельные участки водного фонда;

земельные участки в составе общего

имущества многоквартирного дома.

13

14.

Налоговая базаст. 390 НК РФ

Налоговая база определяется как кадастровая

стоимость земельных участков, признаваемых

объектом налогообложения в соответствии со ст. 389

Налогового кодекса РФ

Налогоплательщики-организации определяют

налоговую базу самостоятельно на основании

сведений ЕГРН

Для налогоплательщиков - физических лиц

налоговая база определяется

налоговыми органами на основании сведений из

ЕГРН.

14

15.

Кадастровая стоимость - этоустановленная в процессе

государственной кадастровой оценки

рыночная стоимость земельного

участка, определенная методами

массовой оценки, или определенная

индивидуально

Федеральный стандарт оценки (ФСО N 4): приказ

Министерства экономического развития Российской

Федерации от 22 октября 2010 года N 508.

15

16.

Порядок определения налоговой базыст. 391 НК РФ

налоговая база - кадастровая стоимость,

внесенная в ЕГРН и подлежащая

применению с 1 января года, являющегося

налоговым периодом

налоговая база в отношении земельного

участка, образованного в течение

налогового периода определяется как

кадастровая стоимость на день внесения в

ЕГРН

16

17.

Порядок определения налоговой базыст. 391 НК РФ

налоговая база - кадастровая стоимость,

внесенная в ЕГРН и подлежащая

применению с 1 января года, являющегося

налоговым периодом

налоговая база в отношении земельного

участка, образованного в течение

налогового периода определяется как

кадастровая стоимость на день внесения в

ЕГРН

17

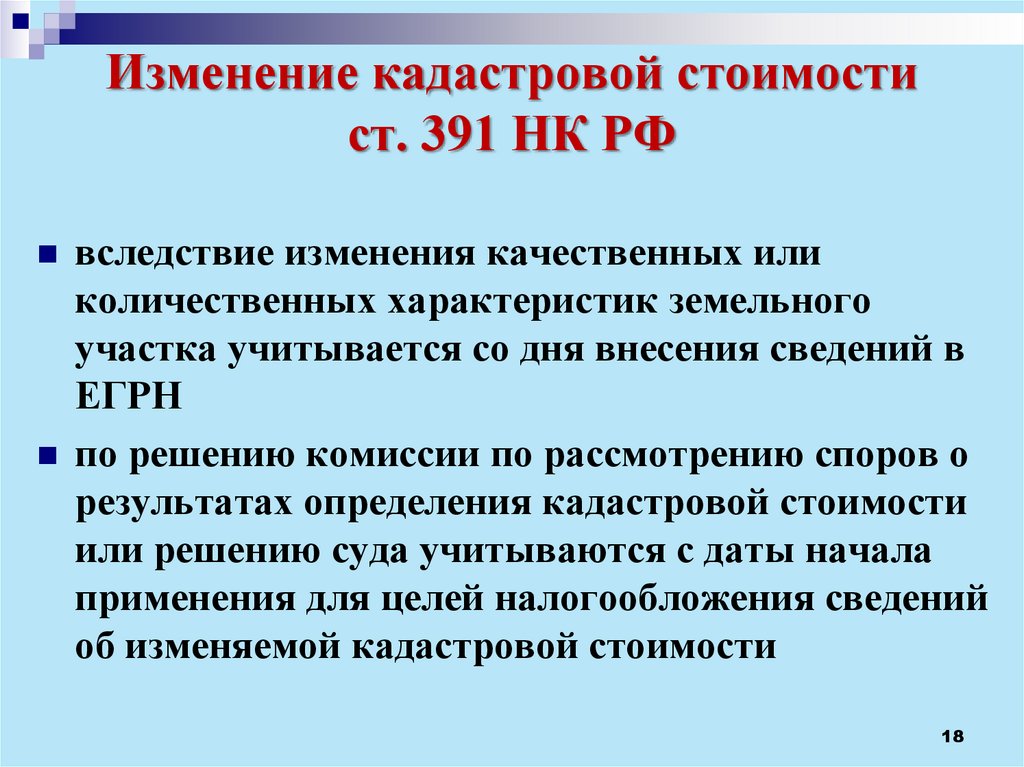

18.

Изменение кадастровой стоимостист. 391 НК РФ

вследствие изменения качественных или

количественных характеристик земельного

участка учитывается со дня внесения сведений в

ЕГРН

по решению комиссии по рассмотрению споров о

результатах определения кадастровой стоимости

или решению суда учитываются с даты начала

применения для целей налогообложения сведений

об изменяемой кадастровой стоимости

18

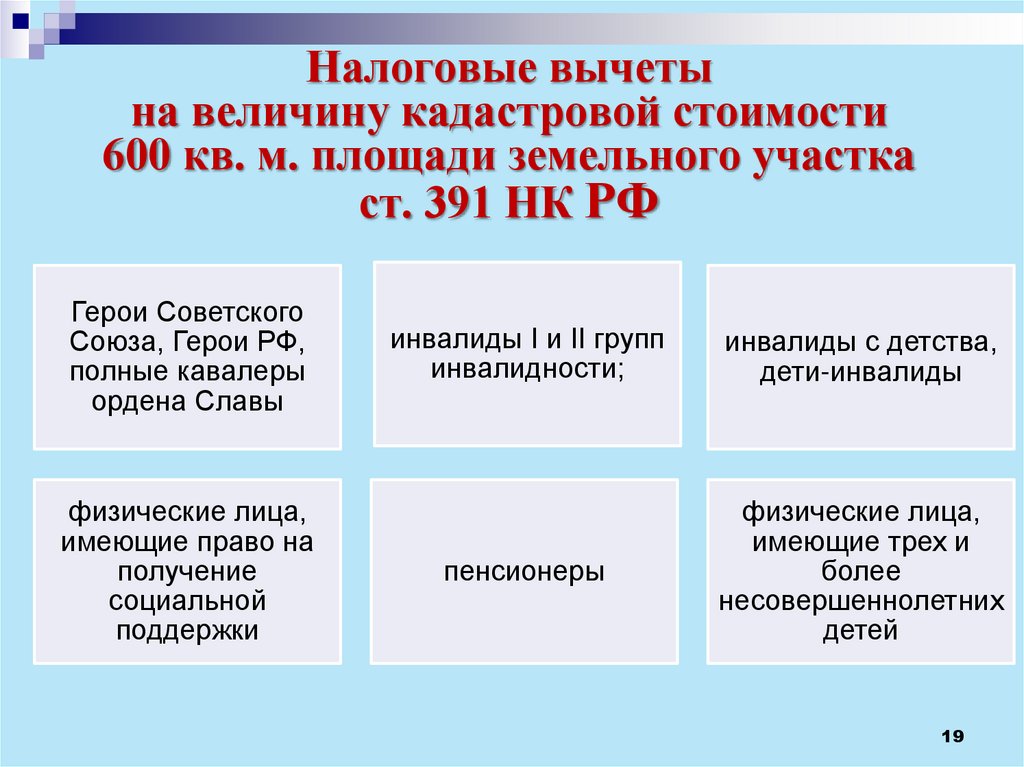

19.

Налоговые вычетына величину кадастровой стоимости

600 кв. м. площади земельного участка

ст. 391 НК РФ

Герои Советского

Союза, Герои РФ,

полные кавалеры

ордена Славы

физические лица,

имеющие право на

получение

социальной

поддержки

инвалиды I и II групп

инвалидности;

инвалиды с детства,

дети-инвалиды

пенсионеры

физические лица,

имеющие трех и

более

несовершеннолетних

детей

19

20.

Особенности определения налоговойбазы в отношении земельных

участков в общей собственности

ст. 392 НК РФ

Налоговая база определяется для каждого из

налогоплательщиков:

в отношении земельных участков,

находящихся в общей долевой собственности

- пропорционально его доле в общей долевой

собственности

в отношении земельных участков,

находящихся в общей совместной

собственности - в равных долях

20

21.

Налоговый периодОтчетный период

ст. 393 НК РФ

Налоговый период - календарный год

Отчетные периоды для

организаций- первый квартал, второй

квартал, третий квартал

21

22.

Налоговые ставкист. 394 НК РФ

устанавливаются нормативно-правовыми

актами муниципальных образований

не могут превышать:

- 0,3% от кадастровой стоимости

сельскохозяйственных земель, земель, занятых

жилищным фондом или предоставленных для

жилищного строительства и личного подсобного

хозяйства, не используемых в предпринимательской

деятельности;

-

1,5% от кадастровой стоимости для прочих земель.

22

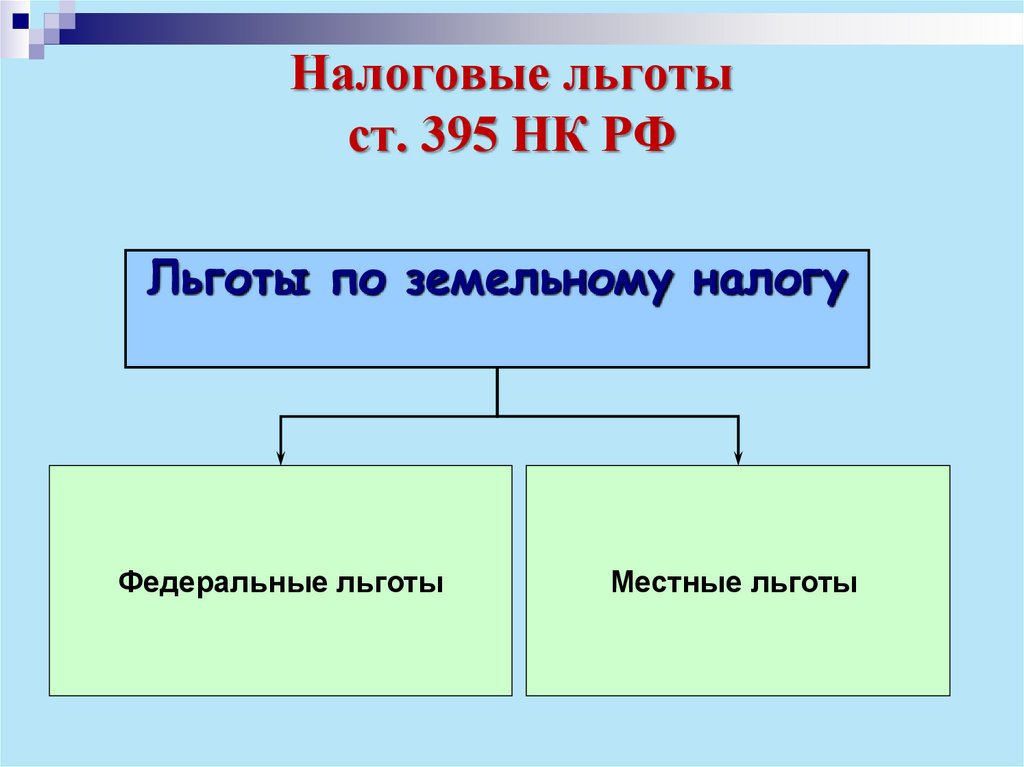

23.

Налоговые льготыст. 395 НК РФ

Льготы по земельному налогу

Федеральные льготы

Местные льготы

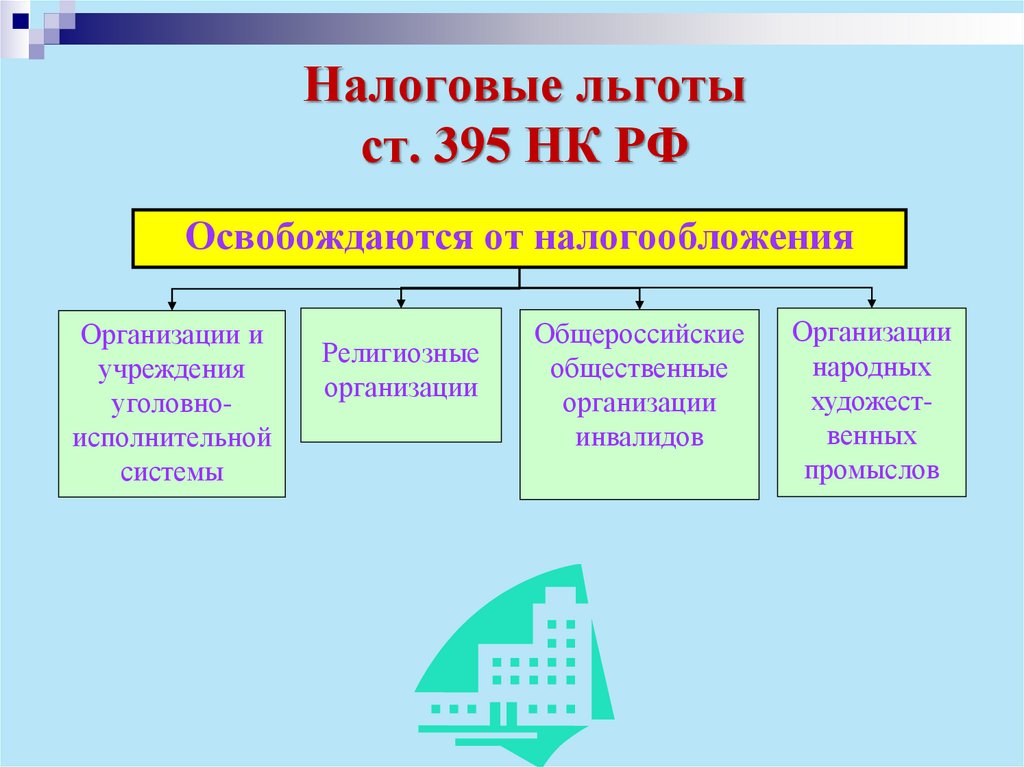

24.

Налоговые льготыст. 395 НК РФ

Освобождаются от налогообложения

Организации и

учреждения

уголовноисполнительной

системы

Религиозные

организации

Общероссийские

общественные

организации

инвалидов

Организации

народных

художественных

промыслов

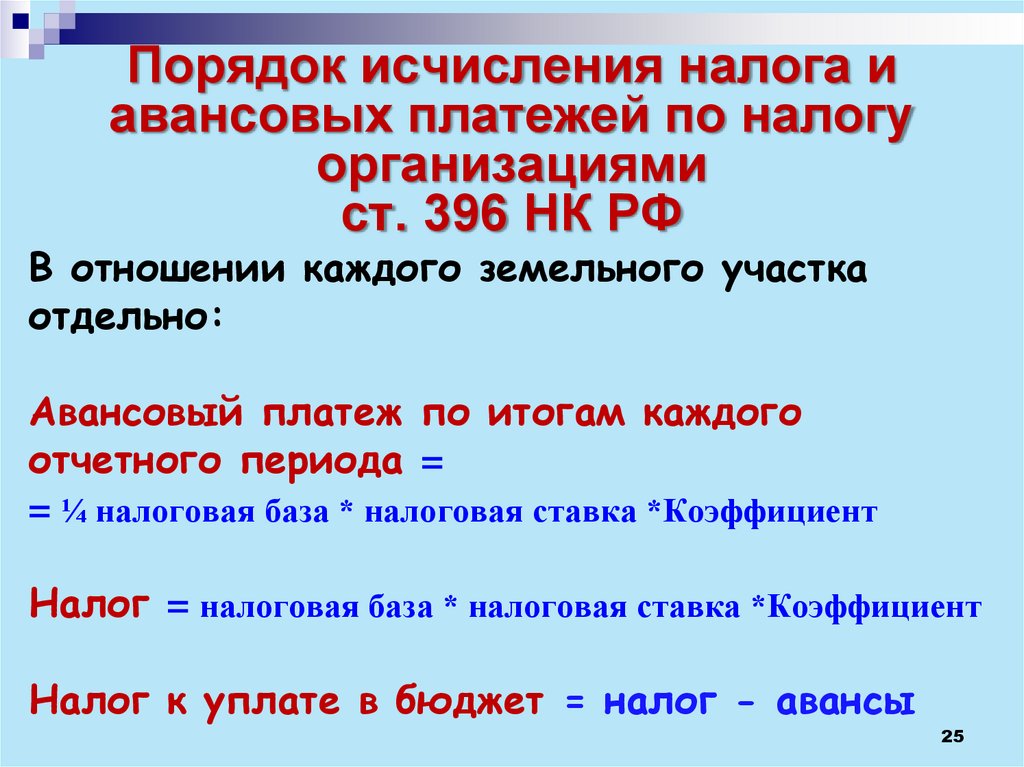

25.

Порядок исчисления налога иавансовых платежей по налогу

организациями

ст. 396 НК РФ

В отношении каждого земельного участка

отдельно:

Авансовый платеж по итогам каждого

отчетного периода =

= ¼ налоговая база * налоговая ставка *Коэффициент

Налог = налоговая база * налоговая ставка *Коэффициент

Налог к уплате в бюджет = налог - авансы

25

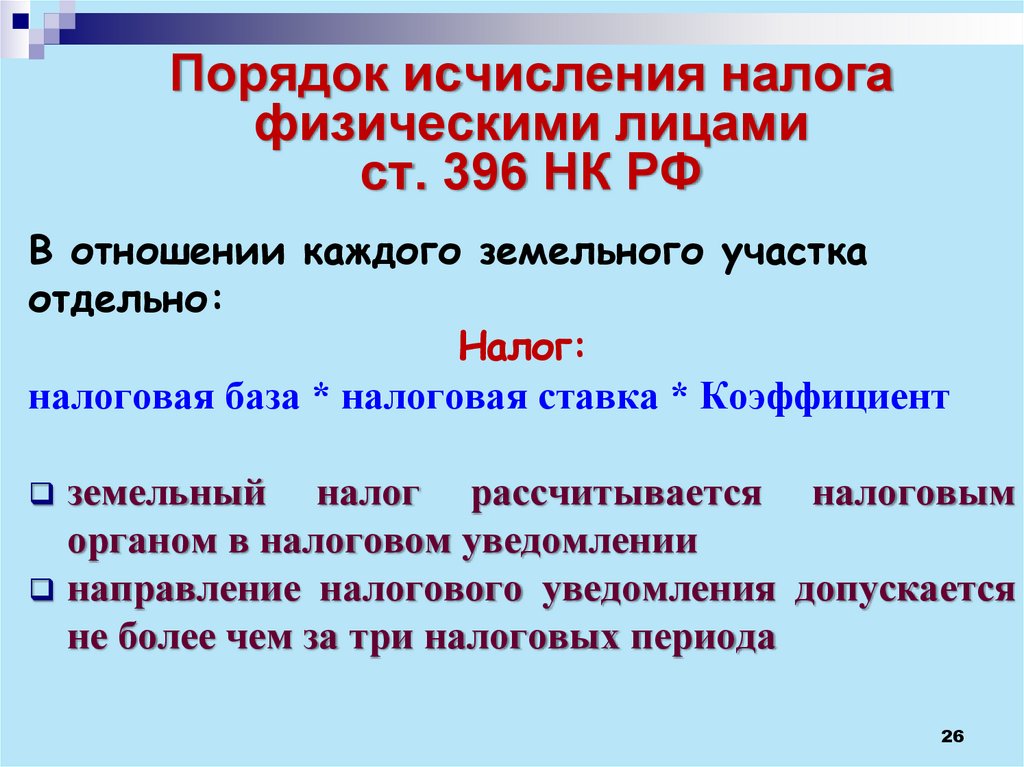

26.

Порядок исчисления налогафизическими лицами

ст. 396 НК РФ

В отношении каждого земельного участка

отдельно:

Налог:

налоговая база * налоговая ставка * Коэффициент

земельный

налог рассчитывается налоговым

органом в налоговом уведомлении

направление налогового уведомления допускается

не более чем за три налоговых периода

26

27.

Порядок исчисления налога иавансовых платежей по налогу

ст. 396 НК РФ

Коэффициент, учитывающий период владения =

количество полных месяцев, нахождения в

собственности налогоплательщика

количество месяцев в налоговом (отчетном)

периоде

___________________________________________________________________________________

Полный месяц владения - это:

регистрация земельного участка до 15-го числа месяца

снятие с регистрации земельного участка после 15-го

числа месяца

27

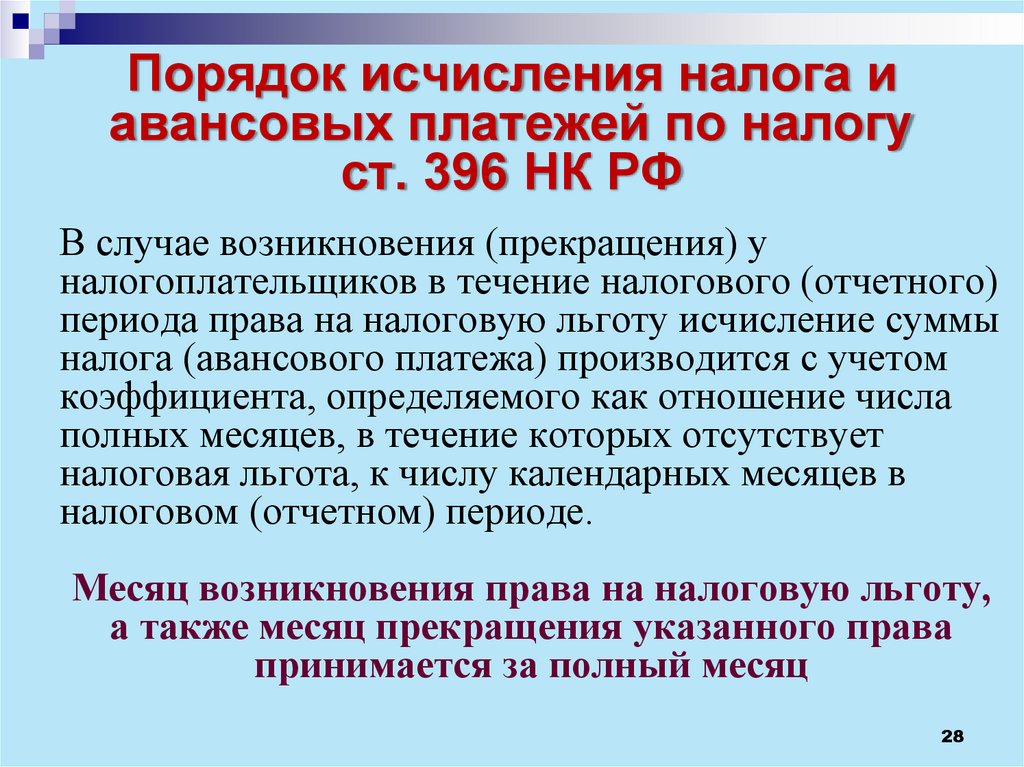

28.

Порядок исчисления налога иавансовых платежей по налогу

ст. 396 НК РФ

В случае возникновения (прекращения) у

налогоплательщиков в течение налогового (отчетного)

периода права на налоговую льготу исчисление суммы

налога (авансового платежа) производится с учетом

коэффициента, определяемого как отношение числа

полных месяцев, в течение которых отсутствует

налоговая льгота, к числу календарных месяцев в

налоговом (отчетном) периоде.

Месяц возникновения права на налоговую льготу,

а также месяц прекращения указанного права

принимается за полный месяц

28

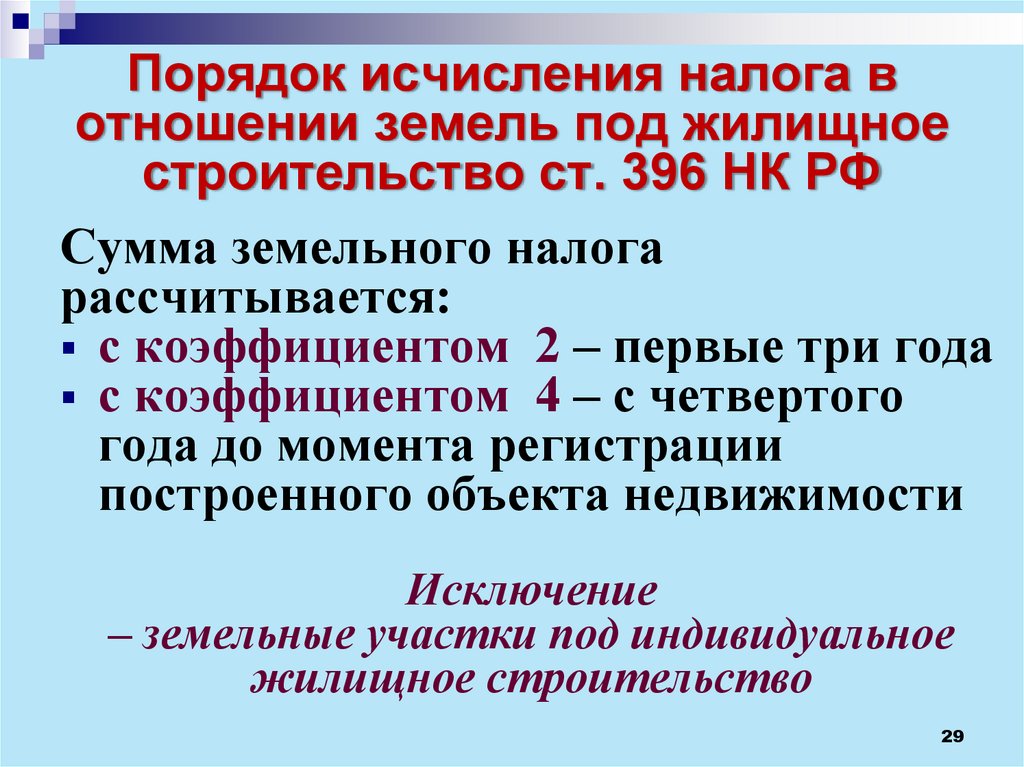

29.

Порядок исчисления налога вотношении земель под жилищное

строительство ст. 396 НК РФ

Сумма земельного налога

рассчитывается:

с коэффициентом 2 – первые три года

с коэффициентом 4 – с четвертого

года до момента регистрации

построенного объекта недвижимости

Исключение

– земельные участки под индивидуальное

жилищное строительство

29

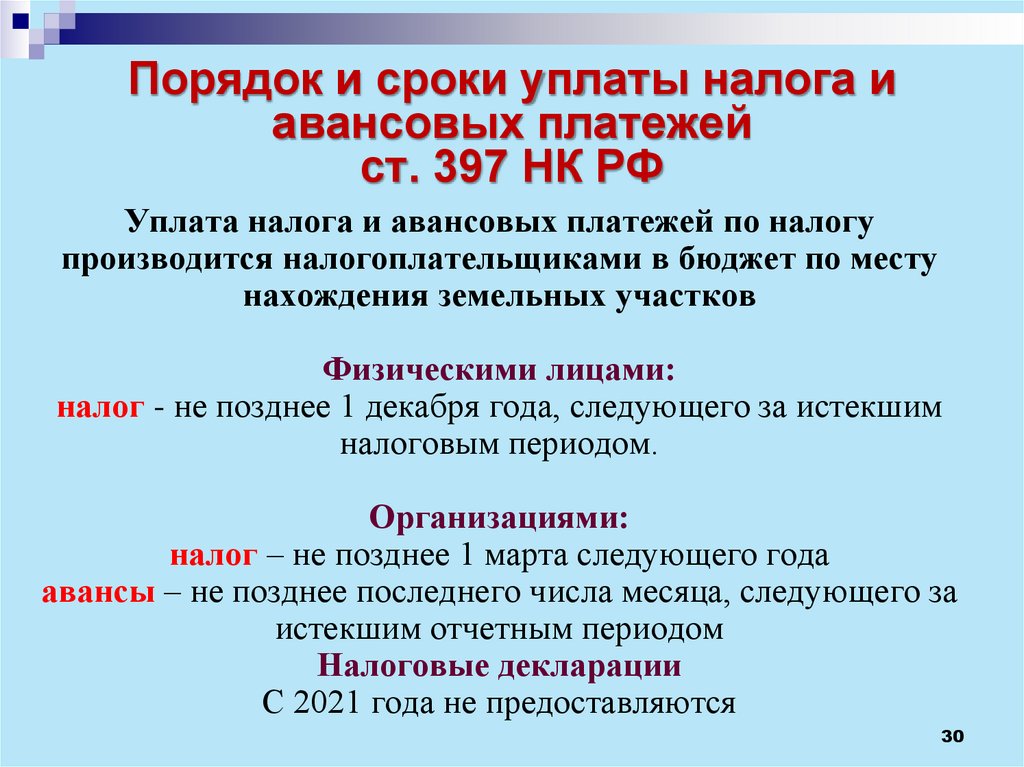

30.

Порядок и сроки уплаты налога иавансовых платежей

ст. 397 НК РФ

Уплата налога и авансовых платежей по налогу

производится налогоплательщиками в бюджет по месту

нахождения земельных участков

Физическими лицами:

налог - не позднее 1 декабря года, следующего за истекшим

налоговым периодом.

Организациями:

налог – не позднее 1 марта следующего года

авансы – не позднее последнего числа месяца, следующего за

истекшим отчетным периодом

Налоговые декларации

С 2021 года не предоставляются

30

31.

Пример расчета земельного налогаООО «Дом» приобрело в собственность земельный

участок для многоэтажного жилищного строительства 5

февраля текущего года, права на данный участок

зарегистрированы в тот же день. Кадастровая стоимость

земельного участка – 24 000 000 руб. Налоговая ставка –

0,2%. Рассчитайте сумму налога к уплате в бюджет.

Решение: 1) определим коэффициент, учитывающий период

владения: 11 мес./12 мес.= 0,92

2) 24 000 000 руб. * 0,2%*0,92*2 = 8832руб.

Ответ: сумма налога к уплате в бюджет составит 8832руб.

32.

1. Изучите положения решения г. Оренбурга оземельном налоге. Какие льготы предоставлены

налогоплательщикам вашего региона. Сравните с

другими регионами РФ.

32

finance

finance