Similar presentations:

Анализ и диагностика финансовой деятельности предприятия. Анализ стоимости пассивов предприятия

1.

Минобрнауки РоссииФедеральное Государственное Бюджетное Образовательное

Учреждение Высшего Образования

«МИРЭА – Российский технологический университет»

РТУ МИРЭА

КУРСОВAЯ РAБОТA

по дисциплине

«Анализ и диагностика финансовой деятельности

предприятия»

Тема курсовой работы:

«Анализ стоимости пассивов предприятия»

Москва 2022

Группа: ГИБО-02-20

Студент: Смолев П. Г.

2.

Оглавление• ВВЕДЕНИЕ

• ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ПАССИВОВ

ПРЕДПРИЯТИЯ

1.1. Структура пассивов предприятия

1.2. Цель, задачи, источники информации, этапы анализа пассивов

предприятия

1.3. Показатели и методы анализа структуры пассивов предприятия

• ГЛАВА 2. АНАЛИЗ И УПРАВЛЕНИЕ ПАССИВАМИ ПАО «МТС»

2.1. Анализ пассивов ПАО «МТС»

2.2. Совершенствование методов управления пассивами ПАО «МТС»

• ЗАКЛЮЧЕНИЕ

• СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

3.

Введение• Анализ пассивов проводится с целью определения степени

зависимости компании от заемных средств, выявления резервов

обеспечения восстановления платежеспособности, выявлении

обязательств, которые могут быть оспорены или прекращены, оценки

оптимальности структуры капитала. Пассивы организации делятся на

три вида. Первый – собственные средства компании. Второй –

долгосрочные обязательства (срок погашения более 1 года). Третий –

краткосрочные обязательства (срок погашения менее 1 года.

• Цель курсовой работы состоит в том, чтобы предложить менеджерам

предприятия мероприятия по совершенствованию системы

управления пассивами если это необходимо.

• Задачи курсовой работы: систематизировать теоретическую базу об

экономической сущности пассивов; выявить проблемы в управлении

пассивами предприятия; предложить мероприятия по исправлению

сложившейся ситуации при необходимости.

• Объектом изучения и анализа для практической части работы

является ПАО «МТС».

4.

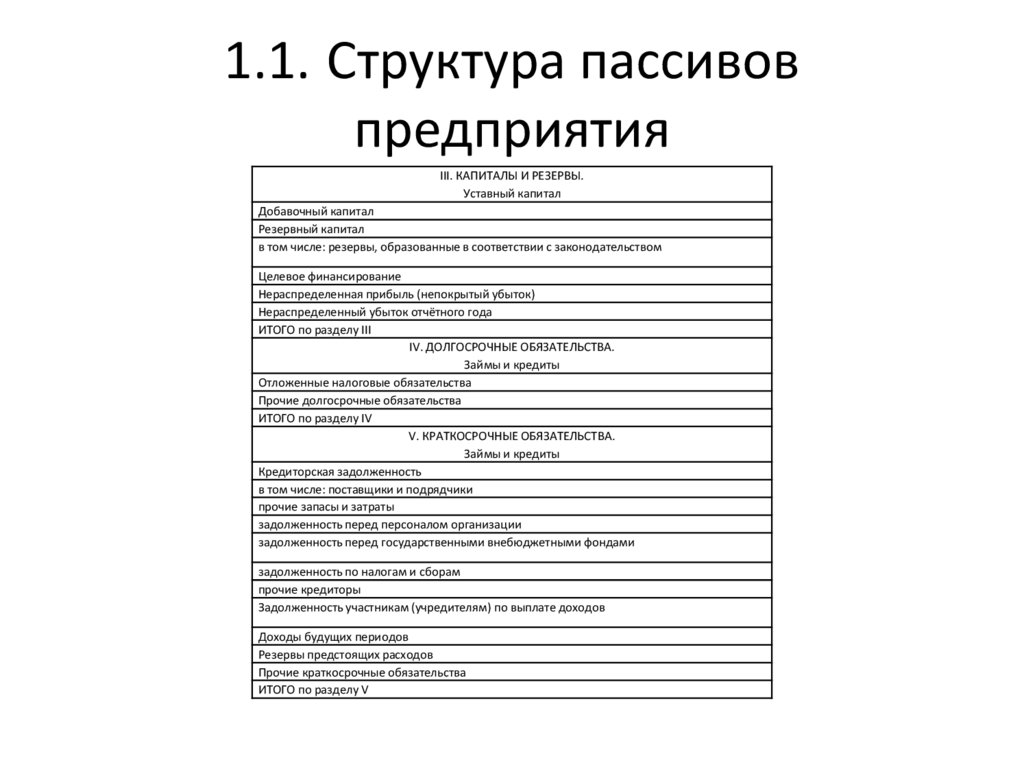

1.1. Структура пассивовпредприятия

III. КАПИТАЛЫ И РЕЗЕРВЫ.

Уставный капитал

Добавочный капитал

Резервный капитал

в том числе: резервы, образованные в соответствии с законодательством

Целевое финансирование

Нераспределенная прибыль (непокрытый убыток)

Нераспределенный убыток отчётного года

ИТОГО по разделу III

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА.

Займы и кредиты

Отложенные налоговые обязательства

Прочие долгосрочные обязательства

ИТОГО по разделу IV

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА.

Займы и кредиты

Кредиторская задолженность

в том числе: поставщики и подрядчики

прочие запасы и затраты

задолженность перед персоналом организации

задолженность перед государственными внебюджетными фондами

задолженность по налогам и сборам

прочие кредиторы

Задолженность участникам (учредителям) по выплате доходов

Доходы будущих периодов

Резервы предстоящих расходов

Прочие краткосрочные обязательства

ИТОГО по разделу V

5.

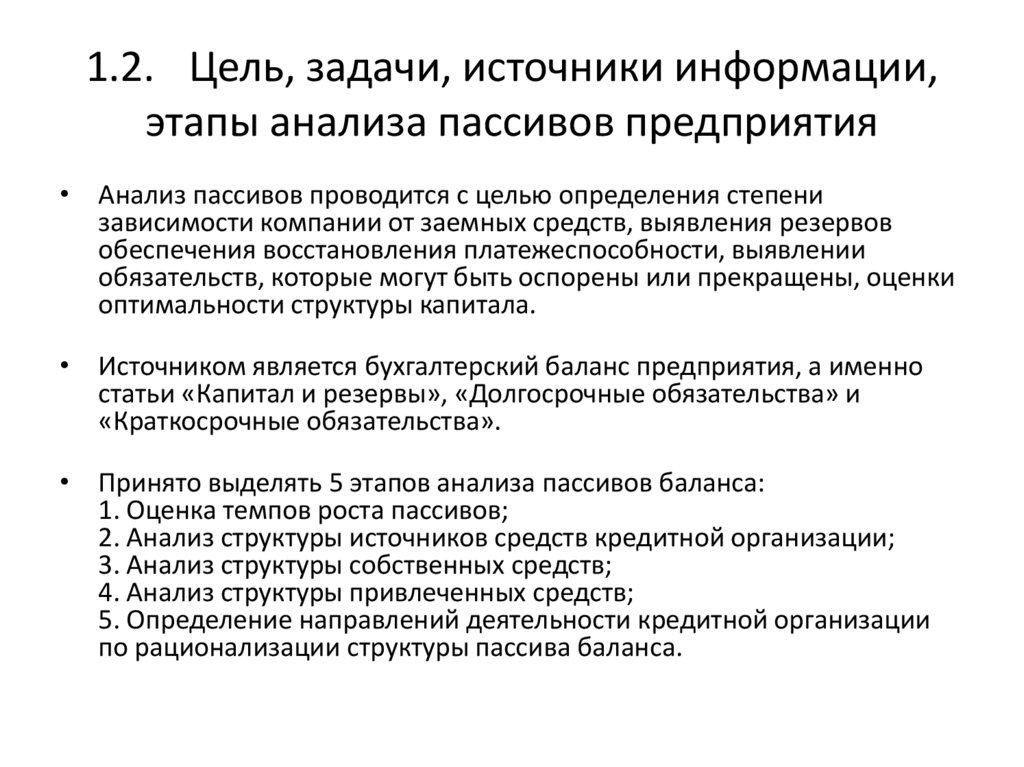

1.2. Цель, задачи, источники информации,этапы анализа пассивов предприятия

• Анализ пассивов проводится с целью определения степени

зависимости компании от заемных средств, выявления резервов

обеспечения восстановления платежеспособности, выявлении

обязательств, которые могут быть оспорены или прекращены, оценки

оптимальности структуры капитала.

• Источником является бухгалтерский баланс предприятия, а именно

статьи «Капитал и резервы», «Долгосрочные обязательства» и

«Краткосрочные обязательства».

• Принято выделять 5 этапов анализа пассивов баланса:

1. Оценка темпов роста пассивов;

2. Анализ структуры источников средств кредитной организации;

3. Анализ структуры собственных средств;

4. Анализ структуры привлеченных средств;

5. Определение направлений деятельности кредитной организации

по рационализации структуры пассива баланса.

6.

1.3. Показатели и методы анализаструктуры пассивов предприятия

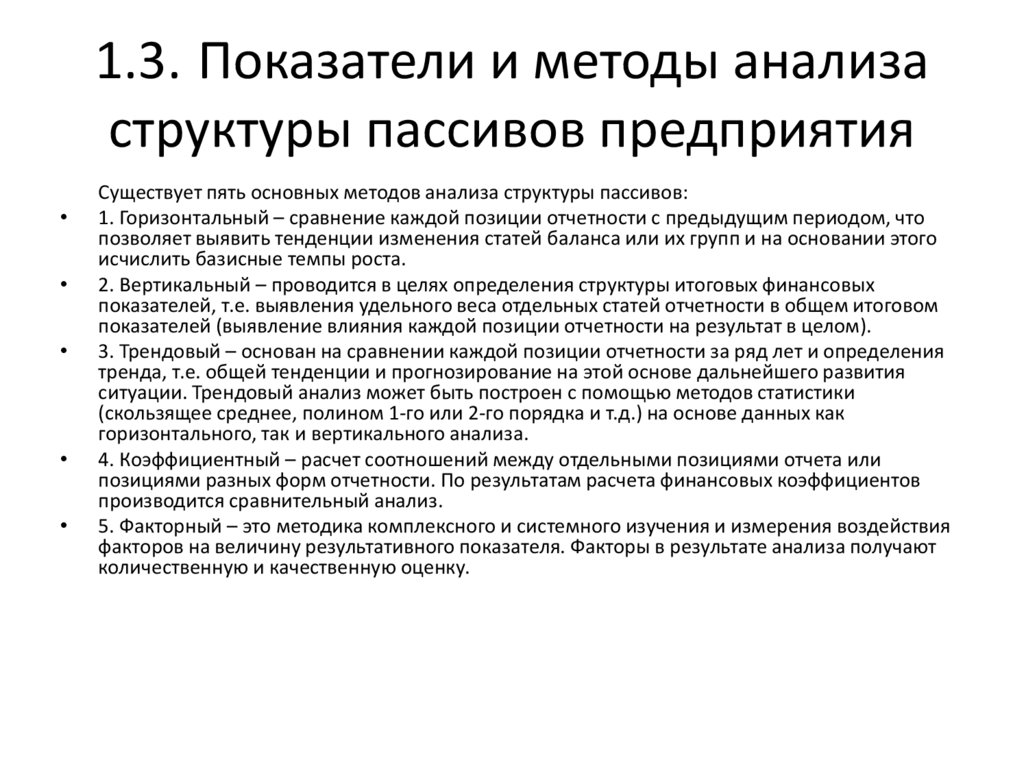

Существует пять основных методов анализа структуры пассивов:

1. Горизонтальный – сравнение каждой позиции отчетности с предыдущим периодом, что

позволяет выявить тенденции изменения статей баланса или их групп и на основании этого

исчислить базисные темпы роста.

2. Вертикальный – проводится в целях определения структуры итоговых финансовых

показателей, т.е. выявления удельного веса отдельных статей отчетности в общем итоговом

показателей (выявление влияния каждой позиции отчетности на результат в целом).

3. Трендовый – основан на сравнении каждой позиции отчетности за ряд лет и определения

тренда, т.е. общей тенденции и прогнозирование на этой основе дальнейшего развития

ситуации. Трендовый анализ может быть построен с помощью методов статистики

(скользящее среднее, полином 1-го или 2-го порядка и т.д.) на основе данных как

горизонтального, так и вертикального анализа.

4. Коэффициентный – расчет соотношений между отдельными позициями отчета или

позициями разных форм отчетности. По результатам расчета финансовых коэффициентов

производится сравнительный анализ.

5. Факторный – это методика комплексного и системного изучения и измерения воздействия

факторов на величину результативного показателя. Факторы в результате анализа получают

количественную и качественную оценку.

7.

Анализ структуры пассивов для оценки финансовойустойчивости предприятия и степени генерирования

финансовых рисков.

Наименования

Финансовая устойчивость отражает такое

состояние финансовых ресурсов, при

котором организация, свободно

маневрируя денежными средствами,

способна путём их эффективного

использования обеспечить бесперебойный

процесс производства и реализации

продукции (работ, услуг).

Анализ финансовой устойчивости

предприятия с позиции структуры его

пассивов проводится с использованием

следующих финансовых коэффициентов:

Способ расчета

Рекомендованное

показателя

Пояснение

значение

Коэффициент

КА

финансовой

где СК - собственный

=

СК

/

пассивов,

независимости

капитал,

сформированных за

П

-

П,

КА ≥ 0,5

общая

сумма пассивов

Показывает

счет

долю

собственного

капитала.

Оставшаяся

доля

покрывается за счет

заемных средств

Коэффициент

КФР

=

ЗК

/

СК,

финансового рычага

где

ЗК

–

заемный

КФР ≤ 1

Дает представление

о

капитал

реальном

соотношении

собственных

и

заемных средств на

предприятии

Коэффициент

КМ

маневренности

где СОС - собственные

=

СОС

/

СК,

КМ ≥ 0,5

Показывает,

часть

какая

собственного капитала

оборотные средства

средств находится в

Коэффициент

КОб

обеспеченности запасов

где З - запасы

собственных

обороте

=

СОС

/

З,

КОб ≥ 0,6

Показывает

долю

запасов

собственными

предприятия,

средствами

покрытых

собственными

оборотными

средствами

Коэффициент

КО

=

СОС

обеспеченности

где

ОА

-

собственными

активы

/

ОА,

оборотные

КО ≥ 0,1

Показывает

достаточность

у

предприятия

оборотными

собственных

средствами

средств

для

финансирования

текущей

деятельности

8.

Анализ структуры пассивов для оценкисрочности их погашения как критерия

ликвидности баланса предприятия.

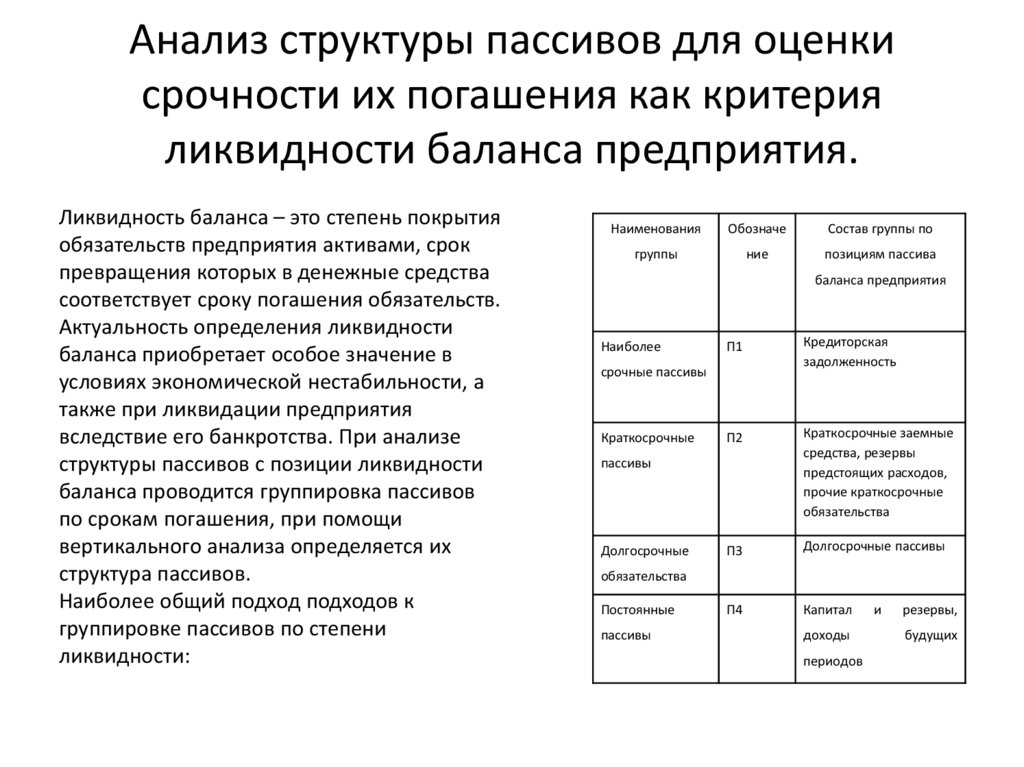

Ликвидность баланса – это степень покрытия

обязательств предприятия активами, срок

превращения которых в денежные средства

соответствует сроку погашения обязательств.

Актуальность определения ликвидности

баланса приобретает особое значение в

условиях экономической нестабильности, а

также при ликвидации предприятия

вследствие его банкротства. При анализе

структуры пассивов с позиции ликвидности

баланса проводится группировка пассивов

по срокам погашения, при помощи

вертикального анализа определяется их

структура пассивов.

Наиболее общий подход подходов к

группировке пассивов по степени

ликвидности:

Наименования

Обозначе

Состав группы по

группы

ние

позициям пассива

баланса предприятия

Наиболее

П1

Кредиторская

задолженность

П2

Краткосрочные заемные

средства, резервы

предстоящих расходов,

прочие краткосрочные

обязательства

П3

Долгосрочные пассивы

П4

Капитал

срочные пассивы

Краткосрочные

пассивы

Долгосрочные

обязательства

Постоянные

пассивы

доходы

периодов

и

резервы,

будущих

9.

Анализ эффективности использования пассивовпредприятия с помощью оценки показателей их

рентабельности и оборачиваемости.

Наименования

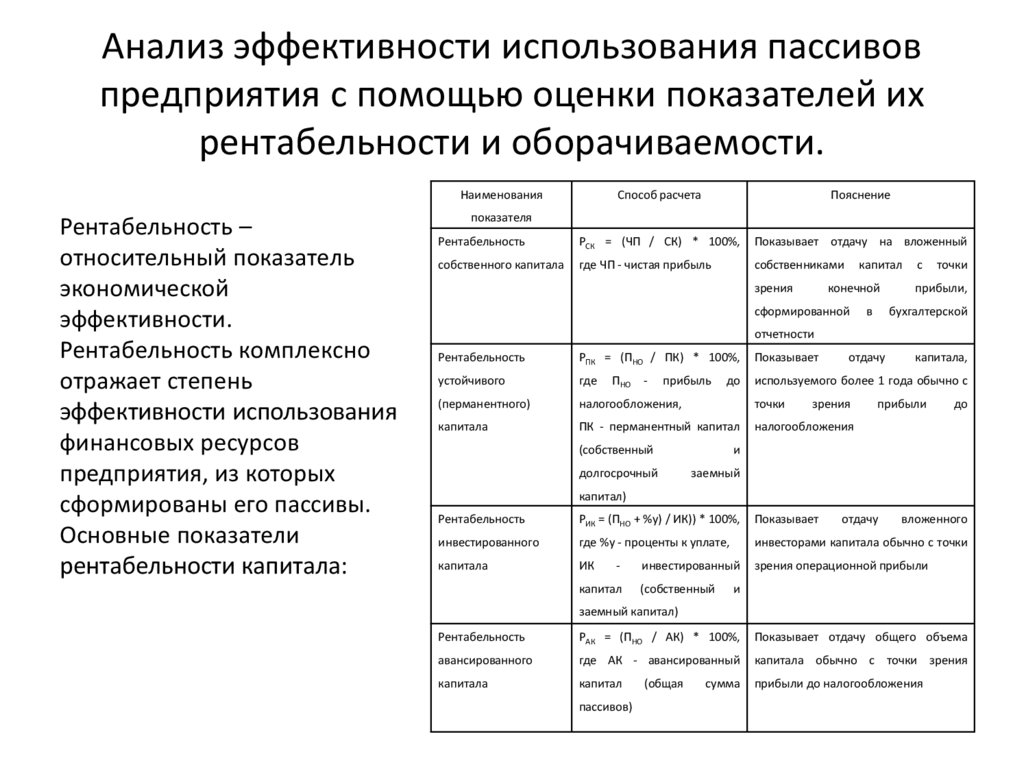

Рентабельность –

относительный показатель

экономической

эффективности.

Рентабельность комплексно

отражает степень

эффективности использования

финансовых ресурсов

предприятия, из которых

сформированы его пассивы.

Основные показатели

рентабельности капитала:

Способ расчета

Пояснение

Рентабельность

РСК = (ЧП / СК) * 100%,

Показывает отдачу на вложенный

собственного капитала

где ЧП - чистая прибыль

собственниками

показателя

зрения

капитал

конечной

сформированной

в

с

точки

прибыли,

бухгалтерской

отчетности

Рентабельность

РПК = (ПНО / ПК) * 100%,

Показывает

устойчивого

где

используемого более 1 года обычно с

(перманентного)

налогообложения,

точки

капитала

ПК - перманентный капитал

налогообложения

ПНО -

прибыль

до

(собственный

и

долгосрочный

заемный

отдачу

зрения

капитала,

прибыли

до

капитал)

Рентабельность

РИК = (ПНО + %у) / ИК)) * 100%,

Показывает

инвестированного

где %у - проценты к уплате,

инвесторами капитала обычно с точки

капитала

ИК

зрения операционной прибыли

-

капитал

инвестированный

(собственный

отдачу

вложенного

и

заемный капитал)

Рентабельность

РАК = (ПНО / АК) * 100%,

Показывает отдачу общего объема

авансированного

где АК - авансированный

капитала обычно с точки зрения

капитала

капитал

прибыли до налогообложения

пассивов)

(общая

сумма

10.

2.1. Анализ пассивов ПАО «МТС»Данные за 2019-2020 гг.

Показатели

2019

Тыс.руб

2020

%

Тыс.руб

Данные за 2020-2021 гг.

Изменение

%

Тыс.руб

Темп роста,%

Показатели

2020

2021

Изменение

Тыс.руб

%

Тыс.руб

%

Тыс.руб

Темп роста,%

III. КАПИТАЛЫ И

РЕЗЕРВЫ.

Уставный капитал

199 838

0,02%

199 838

0,02%

0

100,00%

Добавочный капитал

20 499 803

2,42%

2,54%

3 390 548

116,54%

Резервный капитал

30 996

0,00%

0,00%

0

100,00%

87 177 441

10,30%

8,98%

-2 604 156

97,01%

ИТОГО по разделу III

107 908 078

12,75%

11,55%

786 392

100,73%

IV. ДОЛГОСРОЧНЫЕ

ОБЯЗАТЕЛЬСТВА.

Займы и кредиты

461 829 240

54,56%

423 105 476

44,95%

-38 723 764

91,62%

Отложенные

налоговые

обязательства

17 269 833

2,04%

15 933 999

1,69%

-1 335 834

92,26%

Прочие долгосрочные

обязательства

116 980 829

13,82%

122 392 836

13,00%

5 412 007

104,63%

ИТОГО по разделу IV

596 079 902

70,42%

59,64%

-34 647 591

94,19%

V. КРАТКОСРОЧНЫЕ

ОБЯЗАТЕЛЬСТВА.

Займы и кредиты

48 406 841

5,72%

150 416 384

15,98%

102 009 543

310,73%

ПАССИВ

III. КАПИТАЛЫ И

РЕЗЕРВЫ.

Уставный капитал

199 838

0,03%

199 838

0,02%

0

100,00%

Добавочный капитал

19 162 052

2,46%

20 499 803

2,42%

1 337 751

106,98%

Резервный капитал

30 996

0,00%

30 996

0,00%

0

100,00%

в том числе: резервы,

образованные в

соответствии с

законодательством

в том числе: резервы,

образованные в

соответствии с

законодательством

Целевое

финансирование

Нераспределенная

прибыль

(непокрытый убыток)

Целевое

финансирование

82 990 541

10,64%

87 177 441

10,30%

4 186 900

105,05%

Нераспределенный

убыток отчётного

года

ИТОГО по разделу III

23 890 351

30 996

Нераспределенная

прибыль (непокрытый

убыток)

84 573 285

Нераспределенный

убыток отчётного года

102 383 427

13,13%

107 908 078

12,75%

5 524 651

105,40%

108 694 470

IV. ДОЛГОСРОЧНЫЕ

ОБЯЗАТЕЛЬСТВА.

Займы и кредиты

311 320 629

39,92%

461 829 240

54,56%

150 508 611

148,35%

Отложенные

налоговые

обязательства

15 985 103

2,05%

17 269 833

2,04%

1 284 730

108,04%

Прочие

долгосрочные

обязательства

113 967 347

14,61%

116 980 829

13,82%

3 013 482

102,64%

ИТОГО по разделу IV

441 273 079

56,58%

596 079 902

70,42%

154 806 823

135,08%

V. КРАТКОСРОЧНЫЕ

ОБЯЗАТЕЛЬСТВА.

Займы и кредиты

125 624 566

16,11%

48 406 841

5,72%

-77 217 725

38,53%

Кредиторская

задолженность

108 813 649

13,95%

90 308 382

10,67%

-18 505 267

82,99%

Кредиторская

задолженность

90 308 382

10,67%

115 568 787

12,28%

25 260 405

127,97%

96,75%

Доходы будущих

периодов

9 430

0,00%

9 335

0,00%

-95

98,99%

0,44%

5 195 842

0,55%

1 484 917

140,01%

Доходы будущих

периодов

9 747

0,00%

9 430

0,00%

-317

Резервы

предстоящих

расходов

561 432 311

Резервы предстоящих

расходов

Прочие

краткосрочные

обязательства

1 739 942

ИТОГО по разделу V

БАЛАНС

0,22%

3 710 925

236 187 904

30,29%

779 844 410

100,00%

213,28%

Прочие краткосрочные

обязательства

3 710 925

-93 752 326

60,31%

ИТОГО по разделу V

142 435 578

16,83%

271 190 348

28,81%

128 754 770

190,40%

66 579 148

108,54%

846 423 558

100,00%

941 317 129

100,00%

94 893 571

111,21%

0,44%

1 970 983

142 435 578

16,83%

846 423 558

100,00%

БАЛАНС

11.

Анализ пассивов за 2019-2020 гг.Стоимость имущества предприятия ПАО «МТС» в 2019 году составляла 779 844 410 тыс. руб. и по

итогам 2020 года выросла на 108.54% и составила 846 423 558 тыс. руб.

В структуре пассивов большую часть составляют долгосрочные обязательства, а именно 56.58% и

70.42% в 2019, 2020 годах соответственно.

Далее идут краткосрочные обязательства, которые составляют 30.29% и 16.83% за 2019 и 2020 годы

соответственно.

Оставшиеся 13.13% и 12.75% составляют капиталы и резервы.

Уставный капитал, как и резервный в сравнении 2019-2020 года остались неизменны.

Добавочный капитал в 2020 году вырос на 6%.

Нераспределенная прибыль также выросла на 5%.

Всё это говорит о повышении активности компании на рынке и её росте.

Переходя к долгосрочным обязательствам заметно, что они заметно выросли в 2020 году. Рост

займов и кредитов в этой статье составил 148.35%, это может говорить о доверии к предприятию у

инвесторов.

Если рассматривать займы и кредиты в краткосрочных обязательствах, то они наоборот заметно

упали, а именно на 61.47%, но прочие краткосрочные обязательства выросли на 213.28%, но даже

несмотря на это краткосрочные обязательства сократились на 39.69%, что говорит об уменьшении

финансовых рисков, которые связаны с осуществлением инвестирования в нестабильную

деятельность. Кроме того, важно понимать, что объемы краткосрочных кредитований напрямую

связаны с формированием определенной зависимости от них. Потому чем меньше данный объем,

тем меньше, соответственно, и высокие риски, которые всегда возникают при использовании

постоянно изменяющихся источников для привлечения капитала.

12.

Анализ пассивов за 2020-2021 гг.Стоимость имущества предприятия ПАО «МТС» в 2020 году составляла 846 423 558 тыс. руб. и по итогам

2021 года выросла на 111.21% и составила 941 317 129 тыс. руб.

Уставный капитал ПАО «МТС» в 2021 году остался неизменным и составил 199 838 тыс. руб.

В 2021 году 11.55% составили капиталы и резервы, 59.64% долгосрочные обязательства, 28.81%

краткосрочные обязательства.

Добавочный капитал вырос на 116.54% и составил 23 890 351 тыс. руб.

Однако нераспределенная прибыль сократилась на 2.99%, что может значить либо правильный расчет

финансовой деятельности компании.

В целом, взглянув на итог капиталов и резервов можно сказать, что они остались практически такими же и

составили в 2021 году 108 694 470 тыс. руб.

Займы и кредиты в долгосрочных обязательствах сократились на 8.38% и составили 423 105 476 тыс. руб.

Отложенных налоговых обязательств также стало меньше на 7.74%.

Все это говорит о стабилизации текущей деятельности предприятия, погашении задолженности перед

инвесторами и банками и возможное завершение проектов, на которые компании ПАО «МТС» требовались

деньги.

Займы и кредиты в краткосрочных обязательствах заметно выросли на 310.73% и составили 150 416 384

тыс. руб.

Также выросла и кредиторская задолженность на 127.97%.

Как итог, общий объём краткосрочных обязательств вырос на 190.4%, что может свидетельствовать об

увеличении масштабов операций по основной деятельности компании. Также увеличение краткосрочных

займов может говорить о том, что, благодаря им, организация имеет возможность пополнить оборотные

средства и увеличить выручку.

13.

2.2. Совершенствование методовуправления пассивами ПАО «МТС»

Основная проблема, которая была выявлена при анализе пассивов

предприятия – довольно большая нераспределенная прибыль, которая

составляет 10% всего баланса.

Нераспределенная прибыль – это часть прибыли компании, которая

удерживается или удерживается и сохраняется для будущего использования.

Она может быть использована для финансирования расширения или выплаты

дивидендов акционерам позднее. Нераспределенная прибыль связана с

чистой прибылью, поскольку это сумма чистой прибыли, сэкономленная

компанией с течением времени.

Такая большая нераспределенная прибыль - хороший знак для компании.

Значит, организация прибыльная и работает не в убыток себе. Но с другой

стороны может означать наличие ошибок в бухгалтерской отчетности.

Компания ПАО «МТС» непрерывно растет, и в последний год заметно

сократила размер займов и кредитов как долгосрочное обязательство, однако

кредиторская задолженность довольно большая и возможно компании

стоило бы обратить на это внимание и пустить нераспределенную прибыль на

погашение кредитов или выплату дивидендов. Но однозначно говорить на

этот счет нельзя, ведь компания не первый год существует на рынке и имеет

большой опыт в ведении бизнеса.

14.

ЗАКЛЮЧЕНИЕВ курсовой работе были изучены актуальность анализа и оценки пассивов предприятия на

примере ПАО «МТС».

Работа состояла из двух глав.

В первой главе была изучена теоретическая часть анализа пассивов предприятия. Была

рассмотрена структура пассивов предприятия в целом и её отдельные статьи, такие как «КАПИТАЛ

И РЕЗЕРВЫ», «ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА» и «КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА». Были

выявлены пять основных методов анализа структуры пассивов: горизонтальный, вертикальный,

трендовый, коэффициентный и факторный, на основе которых был проведен анализ во второй

главе.

Во второй главе была рассмотрена компания ПАО «МТС» и её бухгалтерская отчетность. Был

проведен вертикальный и горизонтальный анализ пассивов предприятия за последние 3 года. На

основе полученных данных было выяснено, что показатели пассивов находятся в норме и

компания ПАО «МТС» является платежеспособной и способна отвечать по своим обязательствам.

По завершению процесса изучения теоретического материала можно сделать следующие

выводы.

Для анализа и оценки используются финансовые отчеты, которые предоставляют

фундаментальную информацию о предприятии.

Грамотное распределение пассивов предприятия необходимо для роста компании.

Таким образом, была достигнута цель написания курсовой работы, выполнены поставленные

задачи.

15.

СПИСОК ИСПОЛЬЗОВАННЫХИСТОЧНИКОВ

1

Горизонтальный и вертикальный анализ баланса предприятия / В. Ананьина URL:

https://finzz.ru/gorizontalnyj-i-vertikalnyj-analiz-balansa-kak-rasschitat-formuly.html

2

Шалаева, Л.В. Бухгалтерский баланс: учебное пособие для студентов вузов, обучающихся по специальности

«Бухгалтерский учет, анализ и аудит». Пермь: 2020.

3

Приказ Минфина России от 02.07.2010 N 66н (ред. от 19.04.2019) «О формах бухгалтерской отчетности

организаций»

4

Ибрагимов, И.М. Оптимизация структуры пассива бухгалтерского баланса / И.М. Ибрагимов // Вестник

научной мысли. — 2020

5

Горизонтальный и вертикальный анализ бухгалтерского баланса / В.Е. Печиева URL:

https://nsovetnik.ru/buhgalterskij-uchet/gorizontalnyj-i-vertikalnyj-analiz-buhgalterskogo-balansa/

6

Активы и пассивы в бухгалтерском балансе

journal.open-broker.ru URL: https://journal.open-broker.ru/investments/aktivy-i-passivy-v-buhgalterskom-balanse/

7

Что такое пассивы компании

investprofit.info URL: https://investprofit.info/liabilities/

8

Нераспределенная прибыль

nesrakonk.ru URL: https://nesrakonk.ru/retainedearnings/

9

Вертикальный и горизонтальный анализ бухгалтерского баланса

buhsoft.ru URL: https://www.buhsoft.ru/article/2244-vertikalnyy-i-gorizontalnyy-analiz-buhgalterskogo-balansa

10

Финансовый анализ бухгалтерского баланса

profiz.ru URL: https://www.profiz.ru/se/4_2018/analiz_balansa/

11

Годовая отчетность ПАО «МТС»

moskva.mts.ru URL: https://moskva.mts.ru/about/investoram-i-akcioneram/korporativnoe-upravlenie/raskritieinformacii/godovaya-otchetnost

12

Показатели и методы анализа пассивов предприятия

studwood.net URL: https://studwood.net/1316582/ekonomika/pokazateli_metody_analiza_passivov_predpriyatiya

finance

finance