Similar presentations:

Имущественное страхование. Страхование отвественности

1.

ИМУЩЕСТВЕННОЕ СТРАХОВАНИЕ.СТРАХОВАНИЕ ОТВЕТСТВЕННОСТИ

1

2.

ИМУЩЕСТВЕННОЕ СТРАХОВАНИЕИмущественное

страхование представляет

собой совокупность видов страхования,

предусматривающих обязанности страховщика

по страховым выплатам, в размере полной или

частичной компенсации ущерба, нанесенного

объекту страхования.

При этом объектом страхования являются

имущественные интересы лица, о страховании

которого заключен договор, связанные с

владением, распоряжением, пользованием

имуществом(водным

ссудном

и

др.),

вследствие повреждения или уничтожения 2

(угона, кражи) имущества.

3.

ОБЪЕКТ ИМУЩЕСТВЕННОГОСТРАХОВАНИЯ

Объектом имущественного страхования могут

быть

любое

имущество

юридических

и

физических лиц в любом виде и различной

стоимости, при условии, что они составляют

материальную ценность для страхователя.

К ним относятся

–здания, сооружения, объекты незавершенного

строительства;

-передаточные устройства, силовые, рабочие и

другие машины;

-оборудование, инвентарь;

-готовая продукция, сырье, материалы, топливо;

3

-домашнее имущество и другие ценности;

-транспорт, грузы и т.д.

4.

Как правило, не берутся на добровольноестрахование: здания и сооружения и

другое имущество, находящееся в зоне ,

подверженной

постоянным

угрозам

обвалов, оползней, наводнений и других

стихийных бедствий.

Договор страхования может заключаться

в том случае, когда страхователь имеет

страховой

интерес

в

сохранении

страхуемого имущества и выполняет

перед заключением договора весь

комплекс

предупредительных

мероприятий: противопожарной и/или

охранной сигнализации.

4

5.

ЦЕЛЬ ИМУЩЕСТВЕННОГО СТРАХОВАНИЯЦель

имущественного

страхования

–

возмещение ущерба, нанесенного объекту

страхования

при

условии

отсутствия

обогащения клиента или возмещения

неполученных доходов.

5

6.

СТРАХОВАНИЕ ОГНЯ (ОГНЕВОЕ СТРАХОВАНИЕ),КУДА ОТНОСЯТСЯ СЛЕДУЮЩИЕ ОСНОВНЫЕ

РИСКИ:

1.1 Пожар

1.2 Удар молнии

1.3 Взрыв

1.4 Падение пилотируемого летательного

объекта, его частей или груза

2. Страхование от кражи(кража – это тайное

хищение чужого имущества);

6

7.

3.Дополнительные риски:3.1

Внезапные

стихийные

бедствия:

землетрясения, извержение вулкана, оползень,

горный обвал, буря, вихрь, ураган, наводнение,

град, ливень, ценами, сель.

3.2 Проникновение воды из соседнего помещения

3.3 Аварии отопительных, водопроводных,

канализационных и противопожарных сетей

3.4 Бой оконных стекол, зеркал и витрин

3.5 Противоправные действия третьих лиц:

поджог, подрыв, повреждение, кража со взломом

7

8.

3.6 Перерыв в производстве или потериприбыли после пожара, аварий, технических

неисправностей, стихийных общественнополитических бедствий

8

9.

ИСКЛЮЧЕНИЯ:Не возмещаются убытки, если это не

предусмотрено в договоре страхования,

возникшие прямо или косвенно в

результате форс-мажорных и других не

страховых обстоятельств.

9

10.

К ФОРС-МАЖОРНЫМОБСТОЯТЕЛЬСТВАМ ОТНОСЯТСЯ:

1.Военные

действия

всякого

рода,

военные маневры и их последствия

2.Народные волнения, забастовки

3.Консфискация,

реквизиция,

арест,

уничтожение или повреждение имущества

по

распоряжению

военных

или

гражданских властей

4.Ядерный

взрыв,

радиация

и

радиоактивное заражение

10

11.

К ДРУГИМ НЕ СТРАХОВЫМОБСТОЯТЕЛЬСТВАМ ОТНОСЯТСЯ:

1.Умысел, грубая небрежность страхователя;

2.Самовозгорание,

брожение, гниение или

другие естественные свойства застрахованных

предметов (сырья, продукции)

3.Обвал зданий, сооружений или их частей, если

обвал не вызван страховым случаем

4.Проникновение в застрахованные помещения

дождя, снега, града через незакрытые окна,

двери, а так же через отверстия, возникшие в

следствие ветхости или строительных дефектов. 11

5. Алкоголь, наркотики, ДТП без прав.

12.

ОСНОВНЫЕ ПРИНЦИПЫ ОСУЩЕСТВЛЕНИЯИМУЩЕСТВЕННОГО СТРАХОВАНИЯ:

1. Должно соблюдаться правило соразмерности

страховой

выплаты

объему

нанесенного

имущественного ущерба

2.Страхователь должен иметь страховой интерес

в отношении имущества, передаваемого на

страхование

3.Страхование

имущества

должно

осуществляться в размере его действительной

стоимости

4.Оценка действительной стоимости имущества

осуществляется на момент заключения договора12

страхования и на момент наступления ущерба

13.

ОСНОВНЫЕ ПРИНЦИПЫ ОСУЩЕСТВЛЕНИЯИМУЩЕСТВЕННОГО СТРАХОВАНИЯ:

5.Страховая ответственность страховщика не

должна быть больше (двойное страхование)

действительной стоимости имущества

6.Возможно осуществления сострахования и

перестрахования имущества и соответственно,

несения страховщиками пропорциональной

ответственности при возмещении ущерба.

13

14.

Если при личном страховании в основу определениястраховой суммы берутся желания и финансовые

возможности страхователя, то при имущественном

страховании страховой суммой является

действительная стоимость имущества на момент

страхования, а размер страховой выплаты не может

быть больше страховой суммы.

14

15.

При этом будет выполнен принципсоразмерности

страховой

выплаты

объему нанесенного имущественного

ущерба, то есть страхователь после

наступления

страхового

случая

и

возмещения

ему

ущерб

должен

находится в таком же финансовом

положении,

в

каком

он

был

непосредственно

перед

страховым

случаем. СТРАХОВАЯ ВЫПЛАТА должна

быть

равна

нанесенному

ущербу,

КОТОРЫЙ

МЕНЬШЕ

ИЛИ

РАВЕН

страховой сумме или ДЕЙСТВИТЕЛЬНОЙ

СТОИМОСТИ ИМУЩЕСТВА.

15

16.

Имущественное страхование служит длявозмещения ущерба, а не для получения

доходов страхователем.

Поэтому

при

имущественном

страховании

важным

является

определение размера действительной

стоимости имущества и соответственно,

размера страховой суммы.

Оценка

действительной

стоимости

имущества осуществляется: на момент

заключения договора страхования и

служит основанием для определения

размера ущерба и объема страховой

выплаты.

16

17.

Действительная страховая стоимостьимущества

определяется

по

оговоренной выбранной методике

17

18.

ОБЩИЕ ПОДХОДЫ К ОПРЕДЕЛЕНИЮСТРАХОВОЙ СТОИМОСТИ ИМУЩЕСТВА:

1.Восстановительная стоимость – это

сметная

стоимость

нового

объекта,

аналогично подлежащему оценке

2.Фактическая

стоимость

–

это

восстановительная(первоначальная)

стоимость за вычетом суммы износа

18

19.

ОБЩИЕ ПОДХОДЫ К ОПРЕДЕЛЕНИЮСТРАХОВОЙ СТОИМОСТИ ИМУЩЕСТВА:

3.Остаточная

(общая) стоимость – это

стоимость имущества, которую может

получить страхователь при продаже

(например: здание подлежит сносу или

утратило всякую ценность на длительный

период и не подлежит эксплуатации, то та

сумма, за которую его можно продать в

данный момент времени, является

остаточной стоимостью)

19

20.

Если общая страховая сумма превышаетстраховую стоимость , то происходит

«двойное страхование», что запрещено

законом, так как при страховом случае

размер

страховых

возмещений,

причитающихся со страховщиков, будут

превосходить общую сумму ущерба, а

это

стимулирует

стремление

к

незаконному обогащению.

Для избежание «двойного страхования»

в договоре страхования страхователю

необходимо подтвердить отсутствие

аналогичных договоров с другими

страховщиками.

20

21.

Привыявлении

«двойного

страхования»:

до

наступления

страхового случая одна из компаний

(позже

заключивших

договор)

уменьшает сумму страхования и размер

страховых премий или полностью

расторгает договор страхования.

-после наступления страхового случая

одна из компаний может осуществить

возмещение ущерба страхователю и

обратить

к

другой

компании

требование, то есть

осуществить

контрибуцию

по

оплате

части

произведенной страховой выплаты

21

22.

Контрибуция – это право страховойкомпании

обратиться

к

другим

страховым

компаниям,

которые

подобным образом ответственны перед

страхователем расходы по возмещению

ущерба, так как каждый полис должен

быть ответственен по убытку.

Контрибуция

рассчитывается

по

каждому

полису

по

принципу

пропорциональности.

22

23.

Страхование имущества бывает полнымили неполным (недострахование).

Неполное страхование предусматривает

страховую сумму в договоре меньше, чем

действительная

стоимость

имущества(модернизация имущества в

дальнейшем или желание страхователя).

23

24.

СтраховательПРИМЕР 1

застраховал имущество по

полной

стоимости.

Действительная

стоимость

имущества

–

250

т.р.,

причиненный ущерб – 65т.р. Расходы

страхователя по уменьшению ущерба

(вызов противопожарной техники) – 8 т.р.

Безусловная франшиза 3 т.р. Рассчитать

страховую выплату, при лимите 75 т.р.

65.000+8 000 - 3000=70000 р.

Если

бы

страхователь

не

вызвал

дополнительно техники, то выплата была

бы равна ущербу за вычетом франшизы.

24

25.

ПРИМЕР 2Страхователь

застраховал имущество по

неполной

стоимости.

Действительная

стоимость имущества 250 т.р., а страховая

сумма – 200 т.р. Причиненный ущерб – 65 т.р.

Расходы страхователя по уменьшению

ущерба (вызов противопожарной техники) –

8 т.р. Безусловная франшиза – 3 т.р.

Рассчитать страховую выплату:

(65.000+8000)*200.000/250.000–3000=

=55.400 р.,

Т.е. здесь ущерб умножаем на отношение

страховой

суммы

к

действительной 25

стоимости имущества.

26.

Страховые премии выплачиваютсяединовременно и периодически

26

27.

На размер страхового тарифа существенноевлияние оказывает степень риска,

включающая в себя:

вид здания;

категории

строительных

конструкций

и

материалов;

вид

и

количество

хранимых

или

обрабатываемых

материалов(сырья),

интенсивность производства,, наличие средств

пожаротушения и местных возможностей

тушения пожара

наличие

противопожарной

и

охранной

сигнализации

огнестойкости отдельных материалов и других

27

обстоятельств, оказывающих влияние

на

вероятность возникновения страхового случая.

28.

В зависимости от степени риска используютсянадбавки и скидки

Для того, чтобы правильно оценить степень

риска необходимо объективно оценить

вероятный максимальный ущерб:

Максимальный ущерб может наступить при

самых

неблагоприятных условиях и

обстоятельствах,

какие

только

можно

представить,

с

возможностью

полного

уничтожения всей собственности.

28

29.

При управлении рисками и сниженияразмера возможного ущерба страховщик

требует от страхователя выполнения

мероприятий,

направленных

на

предупреждение страхового события или

снижения размера наносимого ущерба.

29

30.

ФОРМА ВОЗМЕЩЕНИЯ УЩЕРБА1. Денежная

2.Ремонт

3.Замена

30

31.

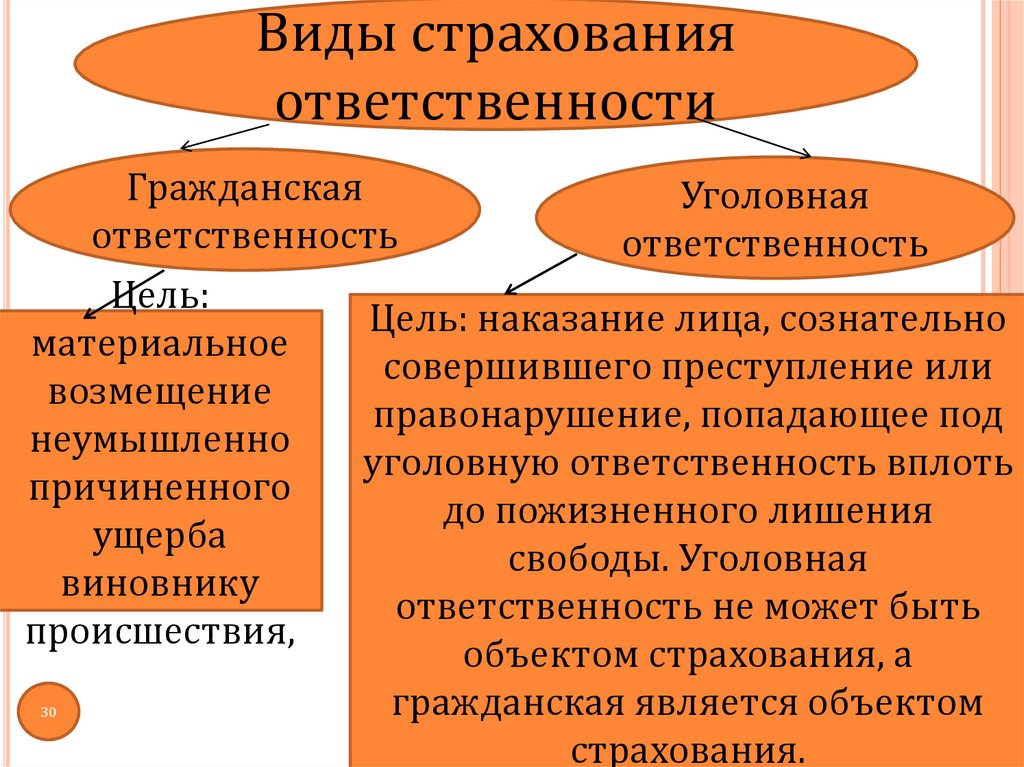

Виды страхованияответственности

Гражданская

Уголовная

ответственность

ответственность

Цель:

Цель: наказание лица, сознательно

материальное

совершившего преступление или

возмещение

правонарушение, попадающее под

неумышленно

уголовную ответственность вплоть

причиненного

до пожизненного лишения

ущерба

свободы. Уголовная

виновнику

ответственность не может быть

происшествия,

объектом страхования, а 31

гражданская является объектом

страхования.

30

32.

Уголовная ответственность не можетбыть объектом страхования, а

гражданская является объектом

страхования.

32

33.

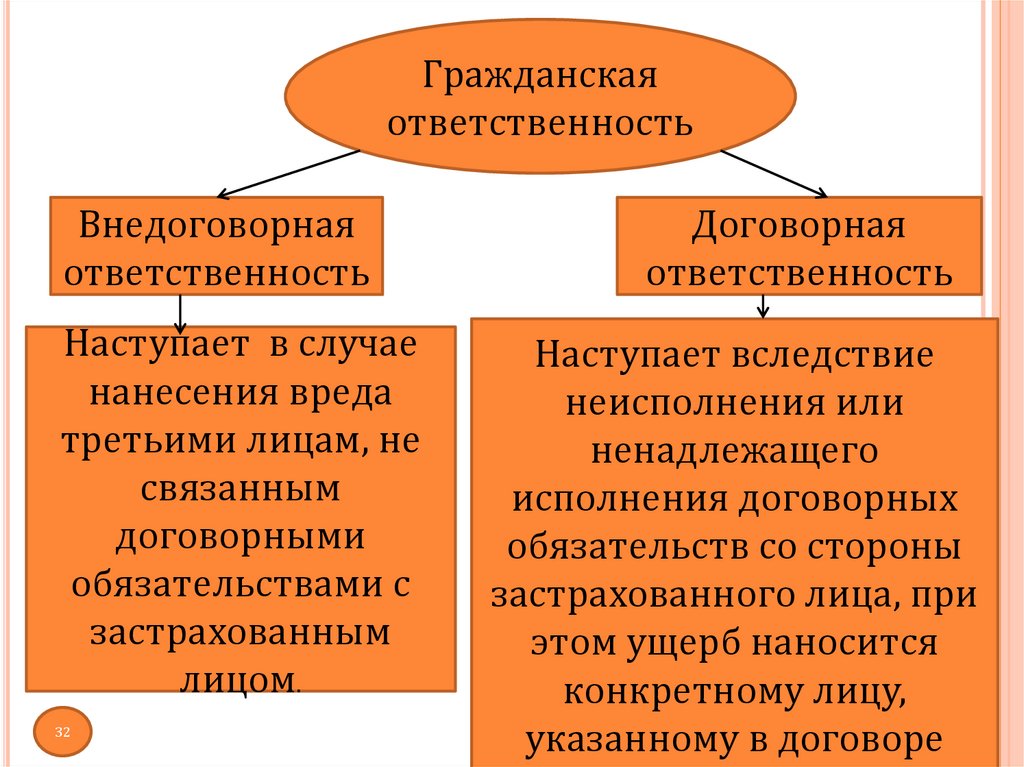

Гражданскаяответственность

Внедоговорная

ответственность

Наступает в случае

нанесения вреда

третьими лицам, не

связанным

договорными

обязательствами с

застрахованным

лицом.

32

Договорная

ответственность

Наступает вследствие

неисполнения или

ненадлежащего

исполнения договорных

обязательств со стороны

застрахованного лица, при

этом ущерб наносится

33

конкретному лицу,

указанному в договоре

34.

Целью страхования гражданской ответственностиявляется предупреждение ухудшения

материального положения виновника нанесения

ущерба в результате осуществления своей

профессиональной и непрофессиональной

деятельности .

34

35.

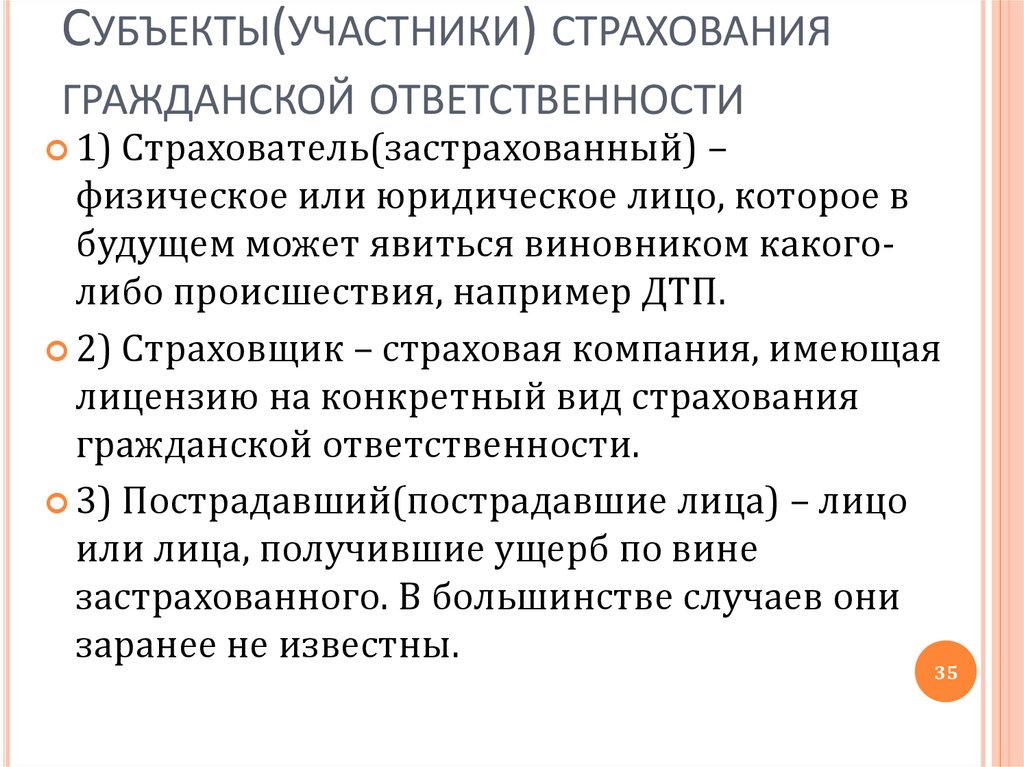

СУБЪЕКТЫ(УЧАСТНИКИ) СТРАХОВАНИЯГРАЖДАНСКОЙ ОТВЕТСТВЕННОСТИ

1) Страхователь(застрахованный) –

физическое или юридическое лицо, которое в

будущем может явиться виновником какоголибо происшествия, например ДТП.

2) Страховщик – страховая компания, имеющая

лицензию на конкретный вид страхования

гражданской ответственности.

3) Пострадавший(пострадавшие лица) – лицо

или лица, получившие ущерб по вине

застрахованного. В большинстве случаев они

заранее не известны.

35

36.

КЛАССИФИКАЦИЯ (ВИДЫ)ГРАЖДАНСКОЙ ОТВЕТСТВЕННОСТИ

1.Обязательное

страхование

автогражданской

ответственности

2.Обязательное

страхование

гражданской

ответственности

перевозчиков

35

3.Обязательное страхование

гражданской ответственности

предприятий- источников

повышенной опасности

4.Страхование

профессиональной

ответственности

5.Страхование ответственности

за неисполнение договорных

обязательств

37.

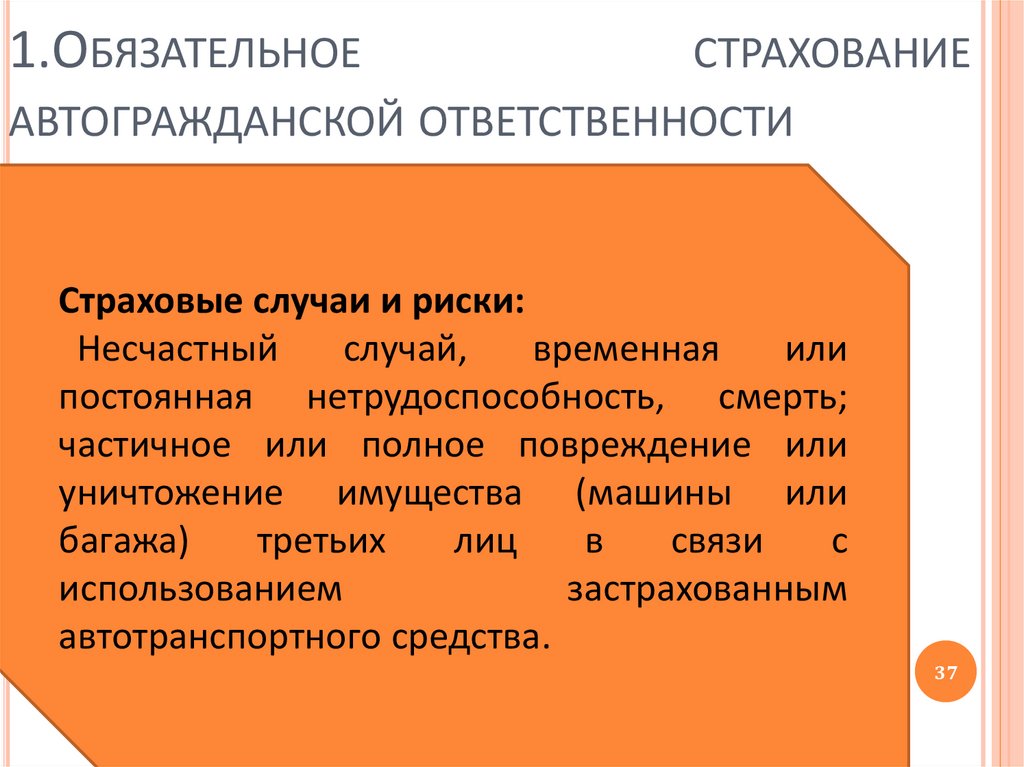

1.ОБЯЗАТЕЛЬНОЕСТРАХОВАНИЕ

АВТОГРАЖДАНСКОЙ ОТВЕТСТВЕННОСТИ

Страховые случаи и риски:

Несчастный

случай,

временная

или

постоянная нетрудоспособность, смерть;

частичное или полное повреждение или

уничтожение имущества (машины или

багажа)

третьих

лиц

в

связи

с

использованием

застрахованным

автотранспортного средства.

37

38.

2.ОБЯЗАТЕЛЬНОЕ СТРАХОВАНИЕ ГРАЖДАНСКОЙОТВЕТСТВЕННОСТИ ПЕРЕВОЗЧИКОВ

Страховые случаи и риски:

Несчастный случай , временная или

постоянная нетрудоспособность, смерть;

частичное или полное уничтожение багажа и

груза, невыполнение сроков доставки третьих

лиц

в

связи

с

использованием

застрахованным, выступающим в качестве

перевозчика, средств транспорта

38

39.

3.ОБЯЗАТЕЛЬНОЕ СТРАХОВАНИЕ ГРАЖДАНСКОЙОТВЕТСТВЕННОСТИ ВЛАДЕЛЬЦЕВ ОСОБО

ОПАСНЫХ ОБЪЕКТОВ

Страховые случаи и риски:

Ущерб окружающей среде, несчастный

случай,

болезнь,

временная

или

постоянная нетрудоспособность, смерть;

Частичное или полное уничтожение

имущества третьих

лиц в связи с

осуществлением

застрахованным

деятельности, представляющей опасность

для окружающих (газзаводы, нефтехимия,

металлургия, гидроэлектростанции и т.д.)

39

40.

4.СТРАХОВАНИЕ ПРОФЕССИОНАЛЬНОЙОТВЕТСТВЕННОСТИ

Страховые случаи и риски:

Ущерб окружающей природной среде,

несчастный случай, болезнь, временная или

постоянная нетрудоспособность, смерть;

частичное

или

полное

уничтожение

имущества третьих лиц в связи с

осуществлением

застрахованным

профессиональной

деятельности:

нотариальной, врачебной деятельности,

иных

видов

профессиональной

деятельности.

40

41.

5.СТРАХОВАНИЕ ОТВЕТСТВЕННОСТИ ЗАНЕИСПОЛНЕНИЕ ДОГОВОРНЫХ ОБЯЗАТЕЛЬСТВ

Страховые случаи и риски:

Потеря прибыли, дохода, неустойки,

штрафные санкции, возникшие в связи с

неисполнением(ненадлежащим

исполнением) застрахованным договорного

обязательства

41

42.

ОСОБЕННОСТЬ И СПЕЦИФИЧНОСТЬ ДАННОЙОТРАСЛИ СТРАХОВЩИКОВ:

1)

Страховщик берет на себя обязательства по

возмещению ущерба пострадавшему лицу за

застрахованное лицо, явившегося виновником

причинения данного ущерба в результате

осуществления своей профессиональной

и

непрофессиональной деятельности

2)Выделяют

прямого потерпевшего – лицо,

которому непосредственно нанесен ущерб (

например пешеход, пострадавший при ДТП, но

если он является артистом, в результате срывается

спектакль, и зрители будут косвенными 42

потерпевшими). Страхователю подлежит ущерб,

нанесенный только прямому потерпевшему.

43.

ОСОБЕННОСТЬ И СПЕЦИФИЧНОСТЬ ДАННОЙОТРАСЛИ СТРАХОВЩИКОВ:

3) Страхование гражданской ответственности

включает в себя риски, как имущественного,

так и личного страхования

43

44.

ВИДЫ УЩЕРБА1.Физический - травма, временная или постоянная

нетрудоспособность, смерть (расходы на погребение),

затраты по организации и проведению ухода.

2.Материальный – повреждение или уничтожение

имущества

3. Финансовый - неполучение будущих доходов

(потерянный в связи с травмой, инвалидностью или

смертью заработок), возможной прибыли ( не

заключение контракта, остановка производства или

отдельной технологической цепочки и др.)

4.Моральный - может заключаться в нарушении

деловой репутации, авторских прав, разглашении

частной жизни, врачебной тайны, временном

ограничении каких-либо прав.

44

45.

СТРАХОВАЯ СУММАСтраховая

сумма в обязательных видах

определяется законодательно. Так в ОСАГО

она не может быть меньше ущерба

автомобилям -400.000 рублей, ущерба для

человека – 500.000 руб.

В

добровольных

видах

страхования

гражданской ответственности определяется

по согласованию сторон и является лимитом

ответственности страховщика.

Иногда заключают договор страхования с

неограниченным покрытием возникшего

ущерба

45

46.

СТРАХОВАЯ ПРЕМИЯСтраховая

премия зависит от размера

страховой

суммы,

от

факторов,

определяющих увеличение вероятности

реализации страхового риска (частоты

возникновения страховых случаев ранее,

уровня профессиональной подготовки или

классификации, стажа работы и др.) от

перечня страховых случаев, принимаемых

на

страхование.

Страховой

взнос

уплачивается или единовременно, или

периодически.

46

47.

СТРАХОВАЯ ВЫПЛАТА•Страховая выплата осуществляется на

основании предъявленной застрахованному

претензии (иска) от потерпевшего на

возмещение ущерба и зависит от размера

причиненного ущерба.

47

48.

ДЛЯ ПРЕДЪЯВЛЕНИЯ ПОТЕРПЕВШИМ ИСКА ПОГРАЖДАНСКОЙ ОТВЕТСТВЕННОСТИ НЕОБХОДИМО

НАЛИЧИЕ:

o 1)заявления страхователя;

o 2)финансовой претензии (иска) потерпевшего или

решение

арбитражного,

гражданского

или

третейского суда о возмещении ущерба виновной

стороной;

o 3)документов

соответствующих служб (Гос.

инспекции безопасности дорожного движения

«Акт о ДТП», противопожарной службы «Акт о

пожаре, комитета экологии «Акт о загрязнении

воздуха, воды, почвы» и др.), подтверждающих

48

страховой случай;

49.

ДЛЯ ПРЕДЪЯВЛЕНИЯ ПОТЕРПЕВШИМ ИСКА ПОГРАЖДАНСКОЙ ОТВЕТСТВЕННОСТИ

НЕОБХОДИМО НАЛИЧИЕ:

o 4)страхового

акта - подтверждение

происшествия страхового случая

o 5)заключения представителя страховщика

или независимого эксперта о размере

нанесенного ущерба

49

50.

СТРАХОВАЯ ВЫПЛАТАСтраховая выплата может осуществляться

неоднократно,

при

возникновении

нескольких страховых случаев (например

нескольких

дорожно-транспортных

происшествий в течение периода действия

договора), но общий размер страхового

возмещения по договору не может быть

больше страховой суммы.

50

law

law