Similar presentations:

Имущественное страхование (Тема 3)

1.

МИНИСТЕРСТВО НАУКИ И ВЫСШЕГО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИРоссийская академия народного хозяйства и государственной

службы при Президенте Российской Федерации

Северо-Западный институт управления

Кафедра безопасности

ДИСЦИПЛИНА

«СТРАХОВАНИЕ»

ТЕМА № 3: «Имущественное страхование»

АВТОР: кандидат военных наук,

доцент ОТРЕШКО Зураб Алексеевич

(otresko-za@ranepa.ru

+79117562949)

СПб, 2021

2.

УЧЕБНЫЕ ВОПРОСЫ:1. Классификация видов имущества.

2. Общие принципы и подходы страхования

имущества.

3. Страхование имущества юридических лиц,

физических лиц.

4. Страхование транспортных средств.

5. Страхование грузов

3.

ЛитератураНормативно – правовые акты

•Закон РФ №4015-1 от 27 ноября 1992 г. "Об организации страхового дела в

Российской Федерации" (ред. от 22.04.2010).

•Гражданский кодекс Российской Федерации (с изм. и доп.)

•Федеральный закон «Об обязательном пенсионном страховании в Российской

Федерации» (03.07.2007)

•Федеральный закон от 24 июля 1998 г. N 125-ФЗ «Об обязательном социальном

страховании от несчастных случаев на производстве и профессиональных заболеваний»

(с изменениями от 17 июля 1999 г., 2 января 2000 г.)

•Федеральный закон Российской Федерации от 23 декабря 2003 г. N 177-ФЗ «О

страховании вкладов физических лиц в банках Российской Федерации» (22.06.2006)

4.

• Закон Российской Федерации «О медицинском страховании граждан вРоссийской Федерации» (22.06.2006)

• Статьи 7 и 13 федерального закона «Об аудиторской деятельности»

(22.06.2006)

• Статьи 21 и 22 федерального закона «О лизинге» (22.06.2006)

• Закон «Об обязательном страховании гражданской ответственности

владельцев транспортных средств» (23.06.2003)

• Тарифы по обязательному страхованию автогражданской

ответственности (07.05.2003)

• Правила обязательного страхования гражданской ответственности

владельцев транспортных средств (07.05.2003)

• Поправки в Закон об ОСАГО (01.03.2008)

• Глава 48 «Страхование» Гражданского Кодекса РФ (17.12.1999)

5.

Рекомендуемая литератураОсновная

1. Шахов В.В. Страхование: - М.: Страховой

полис, ЮНИТИ, 2004. – 311 с.

2. Шахов В.В. Введение в страхование: - М.:

Финансы и статистика, 2003. – 288 с.

6.

Дополнительная1. Балабанов И.Т., Балабанов А.И. Страхование. – СПб.: Питер, 2004. –

256 с.

2. Сплетухов Ю.А., Дюжиков Е.Ф. Страхование: - М.: ИНФРА – М, 2006. –

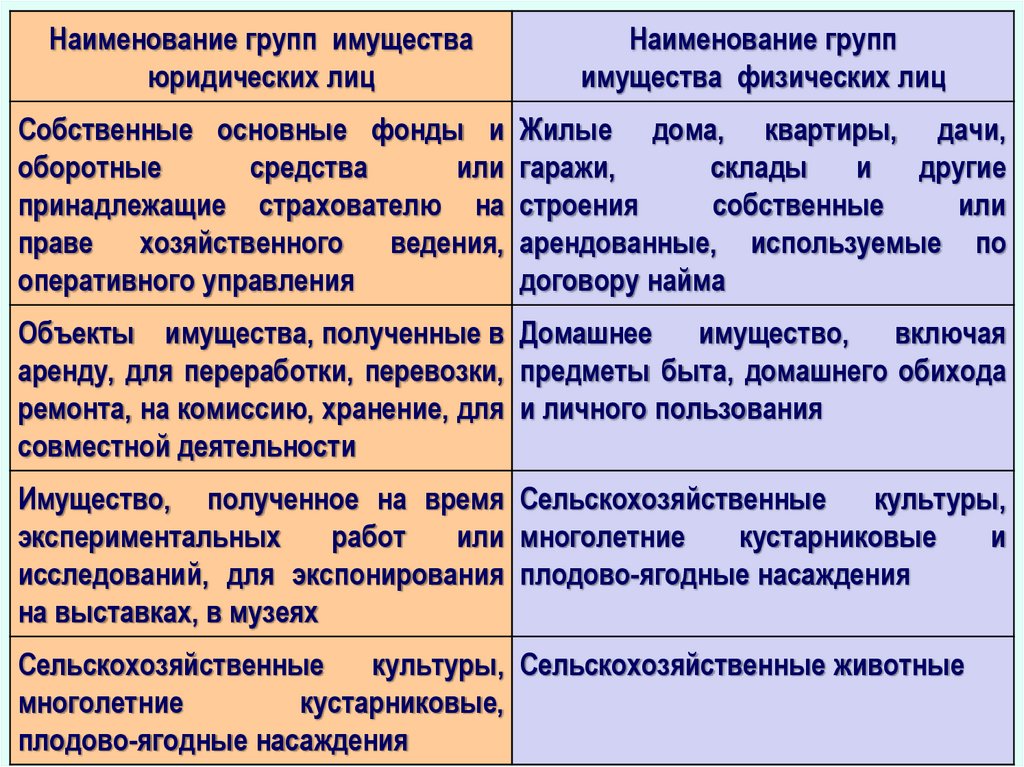

312 с.

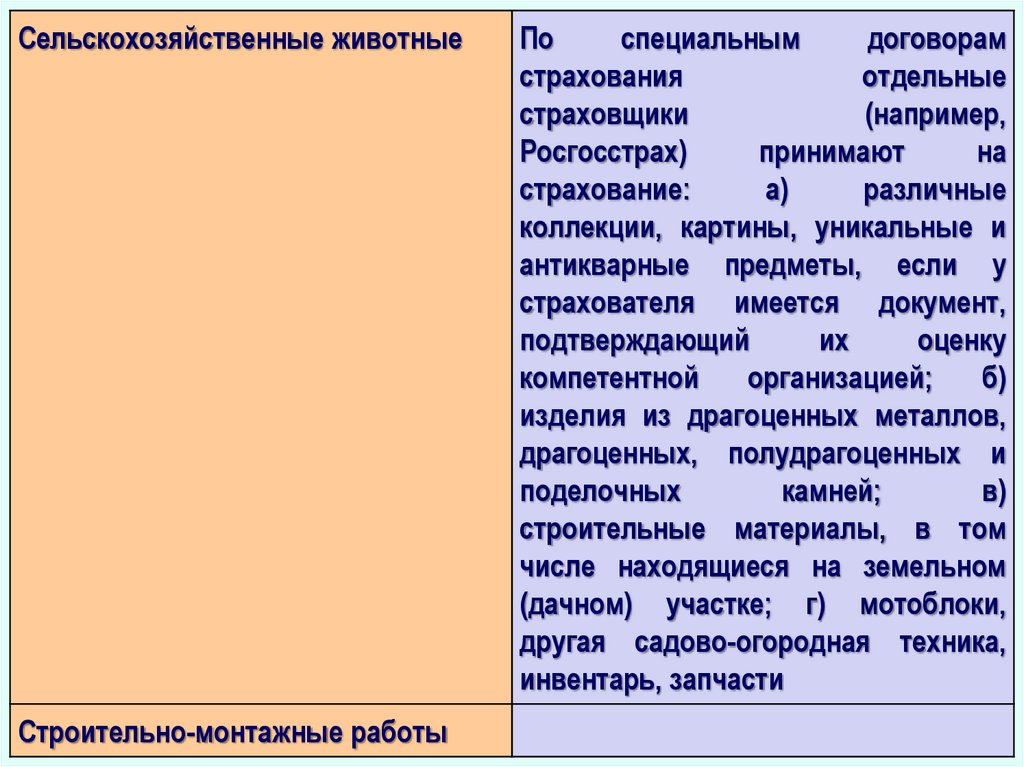

3. Гинзбург А.И. Страхование. – СПб.: Питер, 2004. – 176 с.

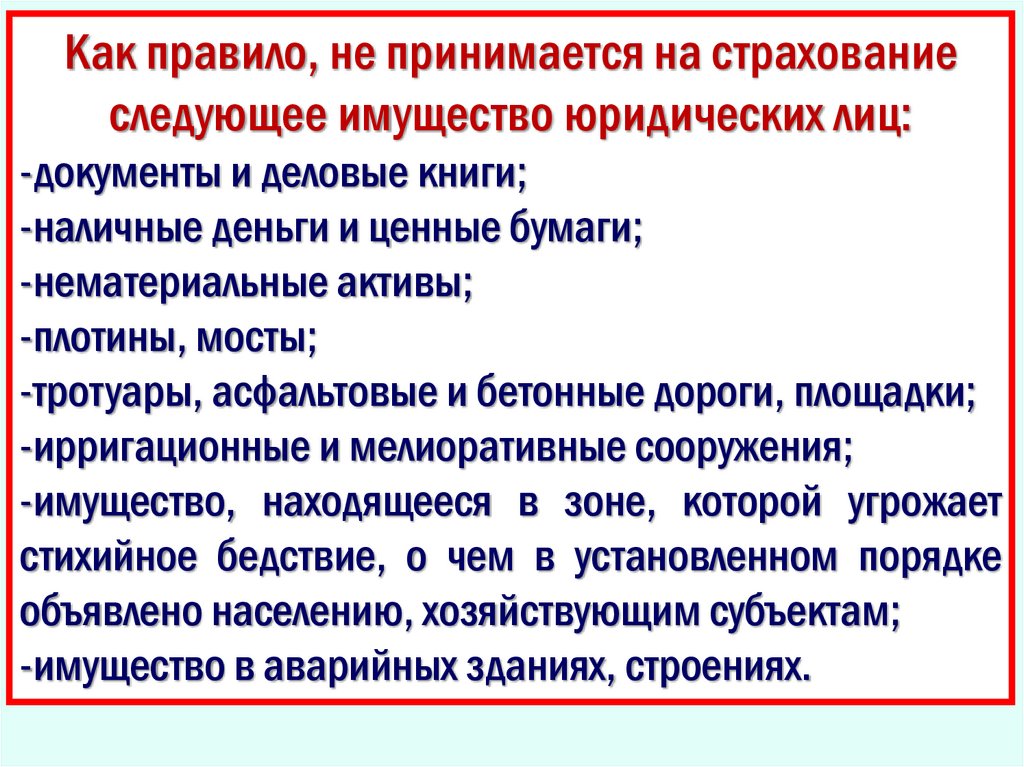

4. Скамай Л.Г. Страхование. – М.: ИНФРА – М, 2004. – 160 с.

5. Гвозденко А.А. Основы страхования. - М.: Финансы и статистика, 2005.

– 304 с.

6. Чернова Г.В. Основы экономики страховой организации по рисковым

видам страхования. – СПб.: Питер. 2005. – 240 с.

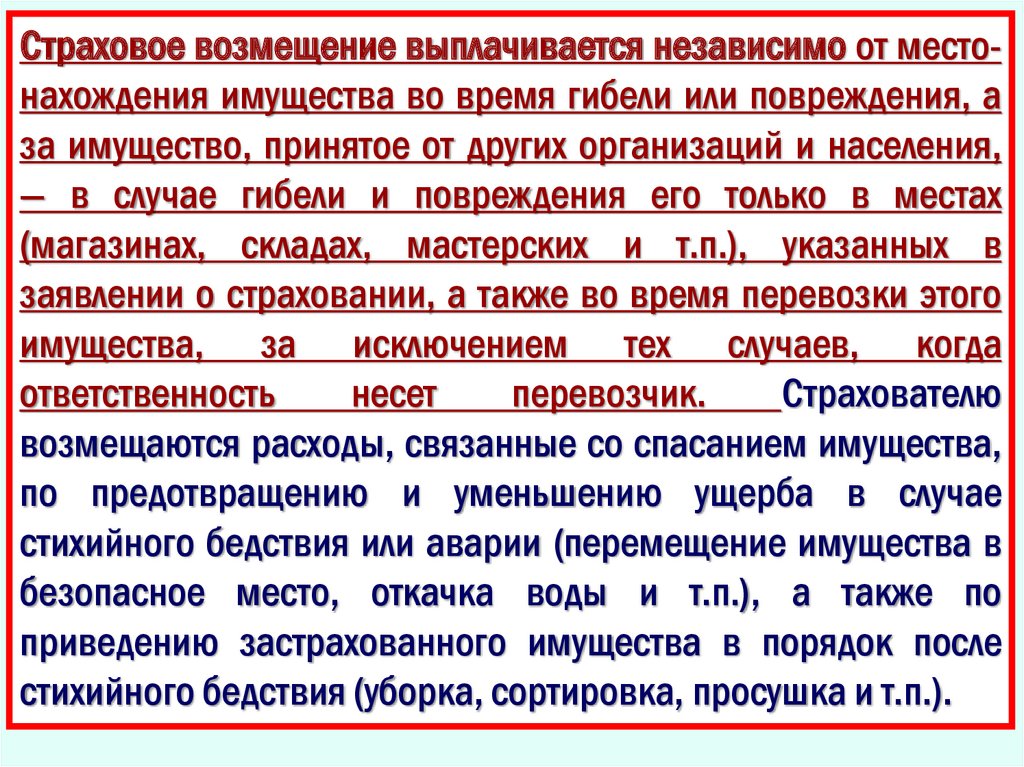

7. Шахов В.В., Медведев В.Г., Миллерман А.С. Теория и управление

рисками в страховании. – М.: Финансы и статистика, 2003. – 224 с.

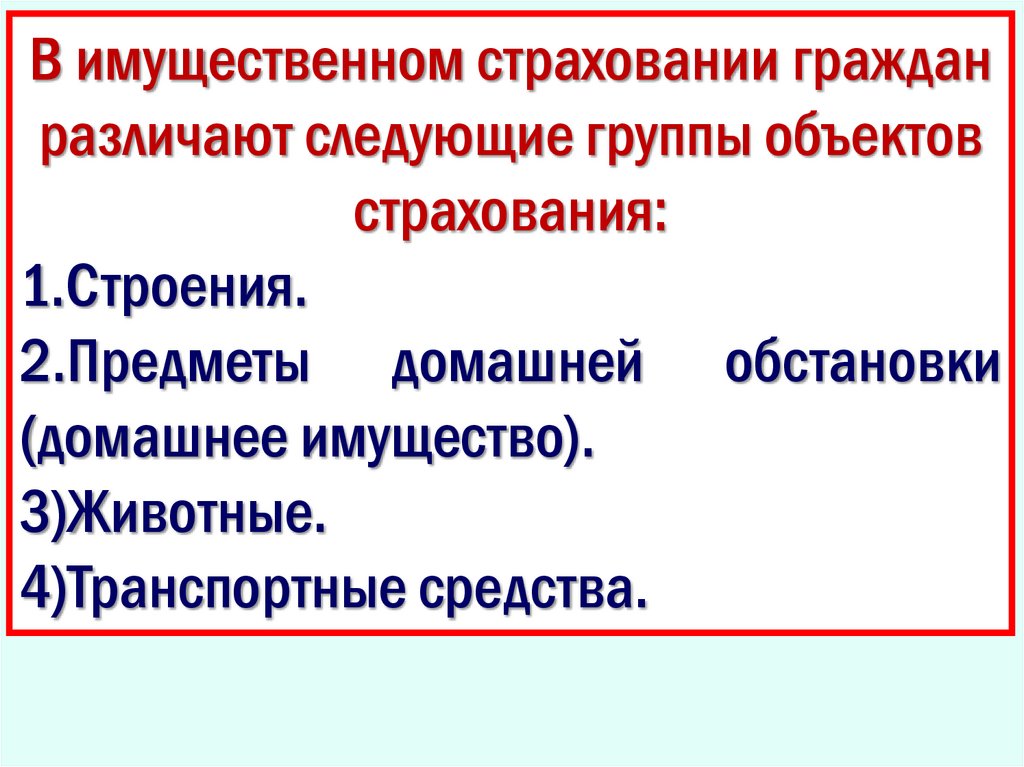

8. Гурков И.М., Исаев И.В. Страхование грузов и ответственности

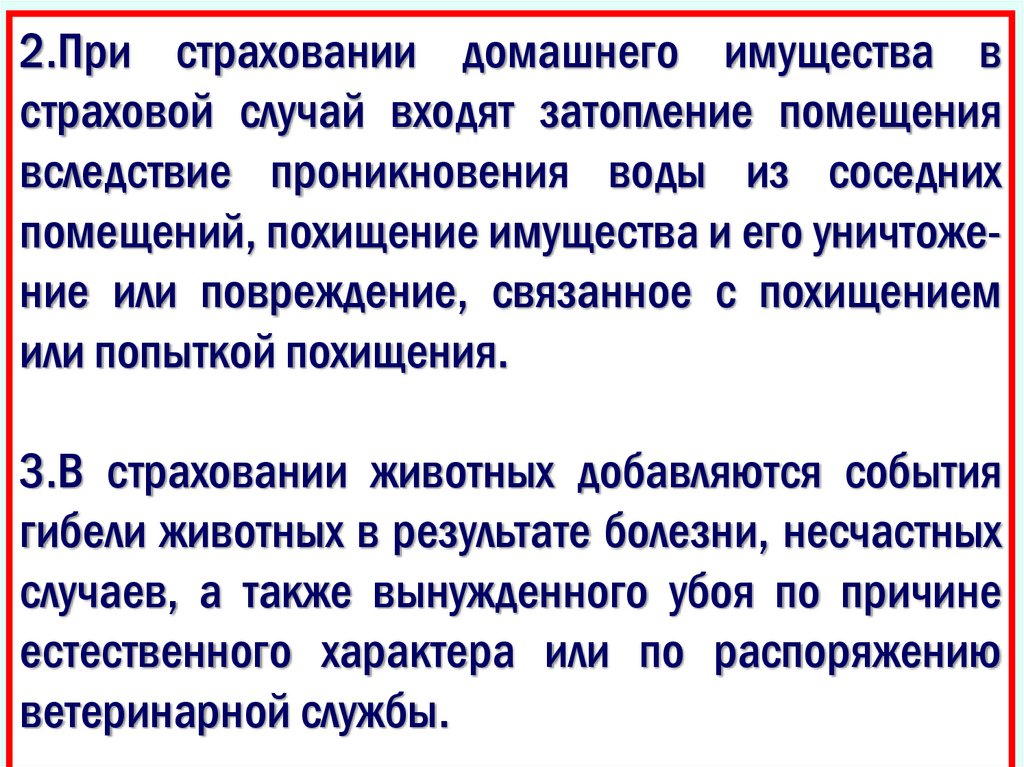

перевозчика. – СПб.: ВЫБОР, 2003. – 264 с.

7.

Журналы:Финансы

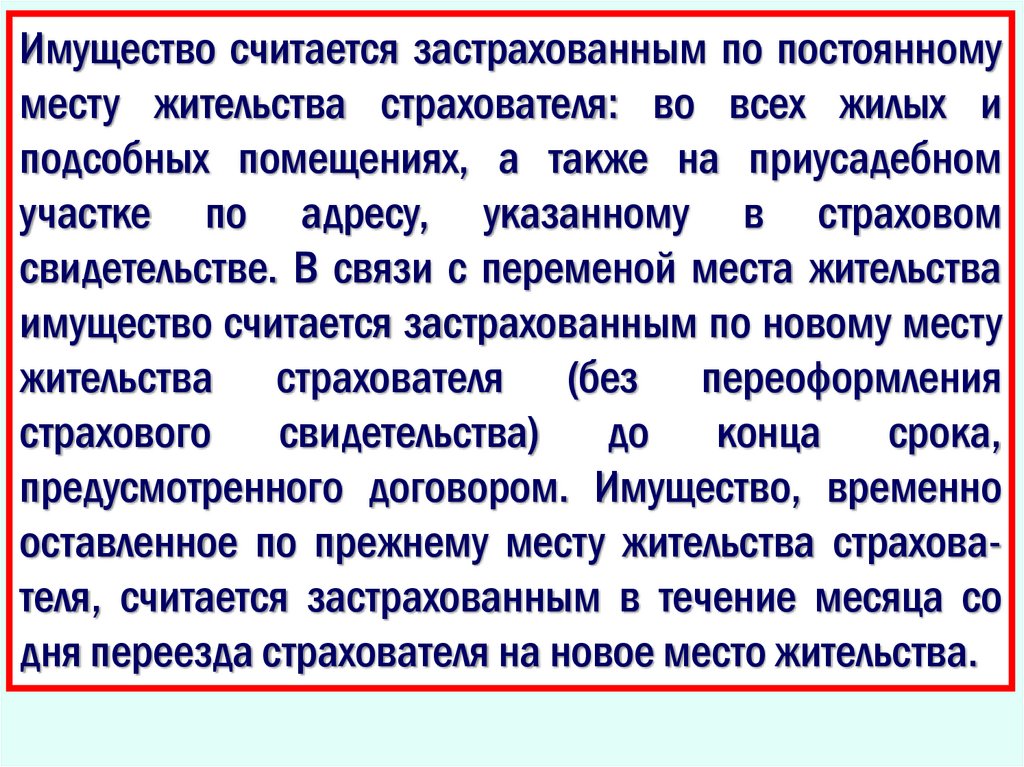

Страховое дело

Страховое ревю

Справочно-правовые системы и Интернет ресурсы

«Консультант плюс»

«Гарант»

Интернет ресурсы: http://

www. allinsurance. ru,

www. ingos. ru

www. iic. ru

www.reso.ru/main.htm.

8.

1 учебный вопрос:Классификация видов имущества

9.

Существуют разные подходы к классификации страховойдеятельности. В большинстве стран мира выделяют две

разновидности страхования: страхование жизни (англ. life

insurance) и виды страхования, не связанные со страхованием

жизни (англ. non-life insurance). Данная классификация

применяется при разработке нормативно-правовых документов,

анализе страхового рынка и решении других вопросов.

В соответствии с Гражданским кодексом РФ (часть II, глава 48 —

Страхование) предусмотрены две разновидности (два типа

договоров) страхования: имущественное и личное.

В практике работы страховых организаций, анализе страхования,

учебных и методических материалах также принято выделять три

отрасли страхования: имущественное, личное и ответственности.

В основе деления страхования на отрасли лежат отличия в

объектах страхования.

10.

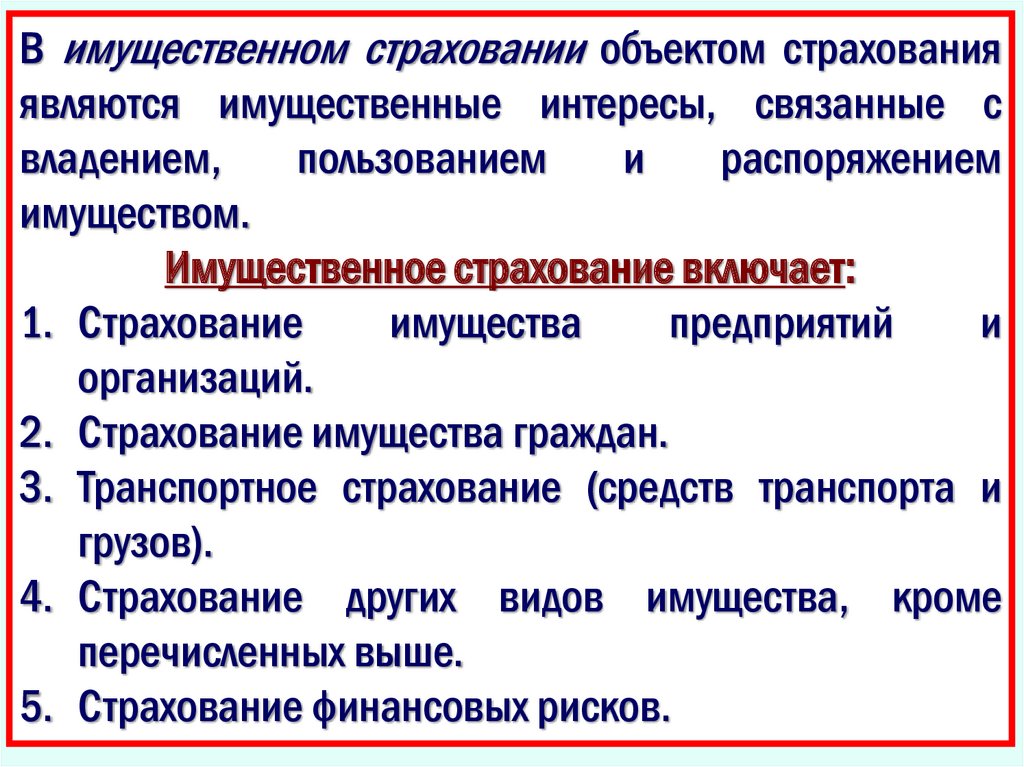

В имущественном страховании объектом страхованияявляются имущественные интересы, связанные с

владением,

пользованием

и

распоряжением

имуществом.

Имущественное страхование включает:

1. Страхование

имущества

предприятий

и

организаций.

2. Страхование имущества граждан.

3. Транспортное страхование (средств транспорта и

грузов).

4. Страхование других видов имущества, кроме

перечисленных выше.

5. Страхование финансовых рисков.

11.

Имущество вне зависимости от того, кому онопринадлежит, можно классифицировать по различным

основаниям на:

•движимое и недвижимое;

•делимое и неделимое;

•потребляемое и не потребляемое;

•изъятое из оборота;

•находящееся в ограниченном обороте;

•находящееся в свободном обороте.

Существует и множество других классификаций.

Классификация имущества имеет не только теоретическое, но и

практическое значение, поскольку отнесение имущества к

определенному виду оказывает непосредственное влияние на

установление его правового режима.

12.

Впервые термин "недвижимое и движимое имущество" появился взаконодательстве Российской империи во времена правления Петра

Первого в январе 1712 г., заменив собой существовавшие

разнообразные понятия, регулировавшие правовое положение

земельных участков и строений. Термин "недвижимое и движимое

имущество" постоянно разрабатывался и совершенствовался в

дореволюционном российском гражданском праве. В тот период

недвижимым имуществом признавались земли и всякие угодья, дома,

заводы, фабрики, лавки, всякие строения, в том числе пустующие, а

также железные дороги. Следует отметить, что вопросы о прочности

связи строения с землей были достаточно сложными. Решение об

отнесении строения к недвижимому или движимому имуществу

зависело от ряда конкретных обстоятельств. Недвижимостью

признавались как строения, возвышающиеся над землей, так и

постройки под землей, например, шахты, а также полезные

ископаемые, металлическая руда, минералы и другие ископаемые,

находящиеся в земле.

13.

Под движимым имуществом понимались всякого рода мореходные и речныесуда, книги, рукописи, картины, все предметы, относящиеся к наукам и

искусствам, домовые уборы, экипажи, земледельческие орудия, всякого рода

инструменты и материалы, лошади, скот, хлеб сжатый и молоченный, всякие

припасы, выработанные на заводах из руды металлы и минералы, а также все

то, что из земли извлечено. К движимому имуществу относились наличные

капиталы, заемные письма, векселя, закладные, обязательства всякого рода

и право золотопромышленников на золотые прииски, находившиеся на

казенных землях Кабинета Его Императорского Величества.

Категория недвижимого имущества известна российскому законодательству

с начала XVIII века. В советском гражданском праве названная категория

отсутствовала. Только в Основах гражданского законодательства Союза ССР и

республик 1991 г. было восстановлено деление имущества как объекта

гражданских прав на движимое и недвижимое.

Это нормативный акт лишь определил, что могут существовать особенности

приобретения и прекращения прав на недвижимое имущество. Какой-либо

особый правовой режим недвижимого имущества самими Основами создан

не был.

14.

Пункт 2 статьи 4 Основ гражданского законодательства 1991 г.определил, что недвижимым имуществом являются земельные

участки и то, что с ним прочно связано. Таким образом, в основу

разграничения имущества на недвижимое и движимое был

положен традиционный фактический критерий - возможность

оторвать от земли и переместить определенное имущество без

несоразмерного ущерба его назначению. Основы содержали

также правило, согласно которому к недвижимому по формальноюридическому критерию может быть отнесено и иное имущество,

но сделано это может быть только законодательными актами.

Перечень объектов, относимых к недвижимости, построен как

примерный, не исчерпывающий. Категория недвижимости

расширилась за счет перечисления иных, помимо земли,

самостоятельных объектов, таких как участки недр и

обособленные водные объекты.

15.

Они являются недвижимостью в силу их естественныхфизических свойств. Такие природные ресурсы, как

леса, относятся к недвижимости в силу их связи с

землей.

Недвижимыми в силу связи с землей считаются также

здания, сооружения и многолетние насаждения.

Помимо этих объектов, перечисленных в законе,

недвижимостью являются и подземные постройки,

такие как шахты и иные подземные сооружения. Не

любая постройка (сооружение) будет признана

недвижимым имуществом, а лишь та, которая имеет

прочную связь с землей, на которой она расположена.

16.

Недвижимостями в силу закона признаны подлежащиегосударственной регистрации воздушные и морские суда, суда

внутреннего плавания и космические объекты, предусмотрев

возможность для закона отнести к недвижимому и иное имущество.

Смысл отнесения к недвижимости таких объектов - распространение на

них особенностей режима, который устанавливается для

недвижимости.

Особым объектом недвижимости является предприятие как единый

имущественный комплекс, используемый для осуществления

предпринимательской деятельности. В состав предприятия как

имущественного комплекса входят все виды имущества,

предназначенные для его деятельности, включая земельные участки,

здания, сооружения, оборудование, инвентарь, сырье, продукцию,

права требования, долги, а также права на обозначения,

индивидуализирующие предприятия, его продукцию, работы и услуги

(фирменное наименование, товарные знаки, знаки обслуживания), и

другие исключительные права, если иное не предусмотрено законом

17.

Законом к недвижимым вещам может быть отнесено и иноеимущество. Например, квартиры, элементы инженерной

инфраструктуры и т.д.

Все остальные вещи, которые по прямому указанию закона не

отнесены к недвижимости, включая деньги и ценные бумаги,

признаются движимым имуществом.

Основная специфика правового режима недвижимого имущества

заключается в том, что возникновение, переход, ограничение и

прекращение права собственности и других вещных прав на него

происходит в особом порядке, который обычно требует соблюдения

обязательной письменной формы и обязательной государственной

регистрации в едином государственном реестре, ведение которого

возлагается на учреждение юстиции.

Для совершения сделок с движимыми вещами не требуется

соблюдение строгих формальностей, если об этом прямо не сказано

в законе.

18.

ДЕЛИМОЕ И НЕДЕЛИМОЕ1. Имущество может быть делимым и неделимым.

Делимое имущество - это имущество, части которого

в результате раздела не утрачивают своего

назначения (функций).

Неделимое имущество - это такое имущество,

которое не может быть разделено без изменения его

хозяйственного назначения (функций) или не

подлежит

разделу

в

силу

предписания

законодательного акта.

2. Особенности неделимых вещей как объектов

права определяются законодательством.

19.

Изъятое из оборота. Находящееся в ограниченном оборотеи находящееся в свободном обороте.

ОБЪЕКТЫ ГРАЖДАНСКИХ ПРАВ ПОДРАЗДЕЛЯЮТСЯ НА:

-изъятые из оборота;

-ограниченные в обороте;

-находящиеся в свободном обращении.

Эта классификация распространяется и на объекты права

собственности. В условиях, когда государственная

собственность принадлежала одному субъекту, круг ее

объектов был неограниченным. Иными словами, государство

могло быть и на деле являлось собственником любого

имущества, независимо от того, дано ли оно самой природой

или создано трудом человека, равно как и независимо от

того, участвует ли имущество в гражданском обороте или нет.

20.

Ныне это положение в полной мере может бытьраспространено лишь на одного субъекта

государственной собственности - государство.

Что же касается других субъектов права

государственной собственности, то оно может

быть распространено на них лишь с известными

ограничениями.

21.

ОБОРОТОСПОСОБНОСТЬ ОБЪЕКТОВ ГРАЖДАНСКИХ ПРАВ:1. Объекты гражданских прав могут свободно отчуждаться или

переходить от одного лица к другому в порядке универсального

правопреемства (наследования, реорганизация юридического

лица) либо иным способом, если они не изъяты из оборота или

не ограничены в обороте.

2. Виды объектов гражданских прав, нахождение которых в

обороте не допускается (объекты, изъятые из оборота), должны

быть прямо указаны в законе.

Виды объектов гражданских прав, которые могут принадлежать

лишь определенным участникам оборота либо нахождение

которых в обороте допускается по специальному разрешению

(объекты, ограниченно оборотоспособные), определяются в

порядке, установленном законом.

22.

3. Земля и другие природные ресурсы могут отчуждаться илипереходить от одного лица к другому иными способами в той

мере, в какой их оборот допускается законами о земле и других

природных ресурсах.

По общему правилу объекты недвижимости, как и иное

имущество, считаются не ограниченными в обороте. Объекты,

изъятые из оборота, должны быть прямо указаны в законе.

Ограниченно оборотоспособные объекты также определяются в

порядке, установленном законом. Иначе говоря, изъятие или

ограничение оборота есть исключения из общего правила

свободы оборота. Обычные объекты недвижимости -- здания,

строения, сооружения, жилые и нежилые помещения -свободно участвуют в обороте, если они не исключены из

оборота законом.

23.

ПЕРЕЧОБЪЕКТОВ, КОТОРЫЕ МОГУТ НАХОДИТЬСЯИСКЛЮЧИТЕЛЬНО В ГОСУДАРСТВЕННОЙ

СОБСТВЕННОСТИ И ПРИВАТИЗАЦИЯ КОТОРЫХ

ЗАПРЕЩЕНА, УСТАНАВЛИВАЕТСЯ ЗАКОНОДАТЕЛЬНО.

В перечень, в частности, входят:

•недра, лесной фонд, водные ресурсы;

•охраняемые или особым образом используемые

природные территории с находящимися на них

объектами недвижимости;

•штатное и табельное военное имущество (в том числе

арсеналы);

•специальные полигоны для испытания вооружений и

военной техники;

24.

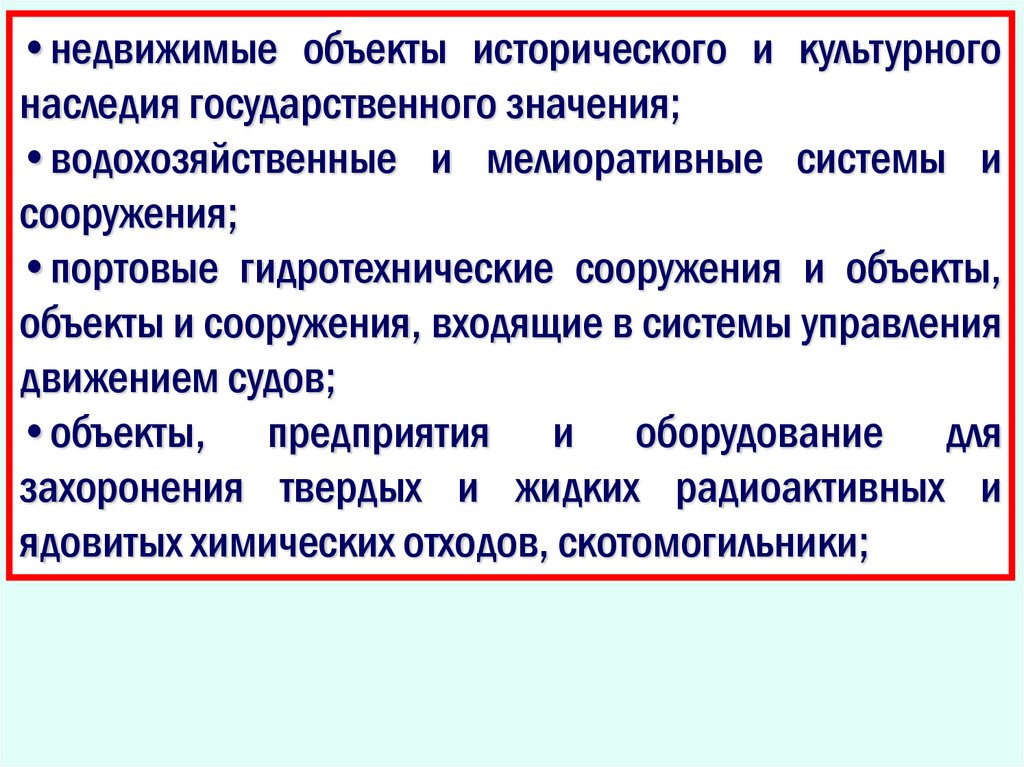

•недвижимые объекты исторического и культурногонаследия государственного значения;

•водохозяйственные и мелиоративные системы и

сооружения;

•портовые гидротехнические сооружения и объекты,

объекты и сооружения, входящие в системы управления

движением судов;

•объекты, предприятия и оборудование для

захоронения твердых и жидких радиоактивных и

ядовитых химических отходов, скотомогильники;

25.

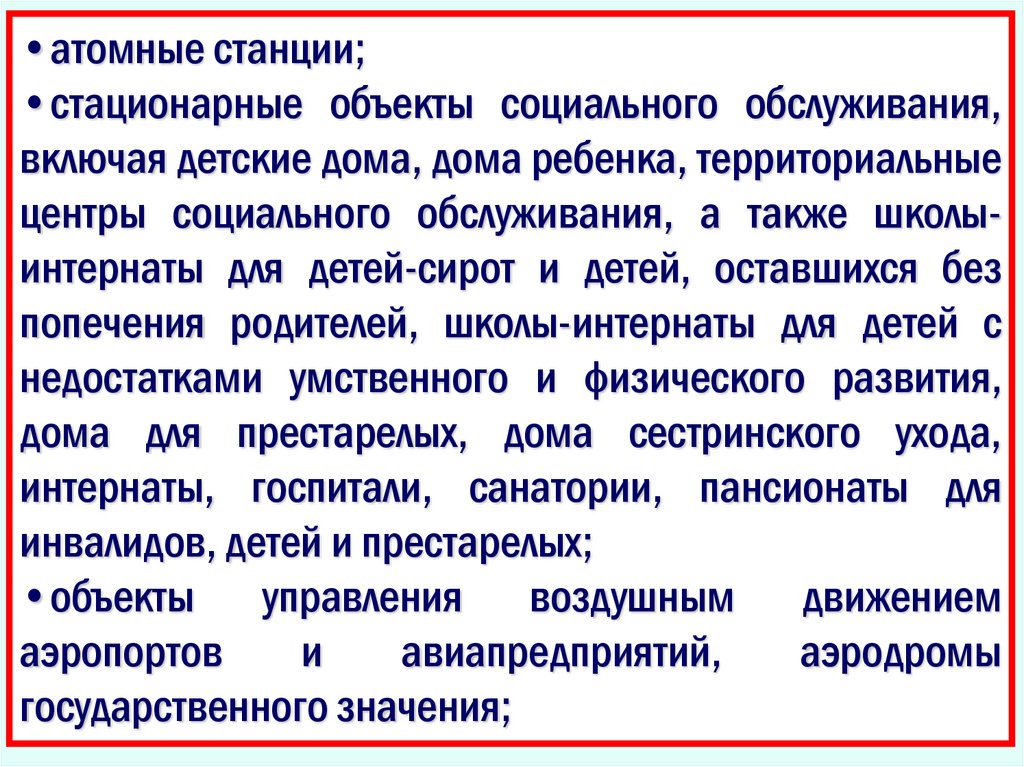

•атомные станции;•стационарные объекты социального обслуживания,

включая детские дома, дома ребенка, территориальные

центры социального обслуживания, а также школыинтернаты для детей-сирот и детей, оставшихся без

попечения родителей, школы-интернаты для детей с

недостатками умственного и физического развития,

дома для престарелых, дома сестринского ухода,

интернаты, госпитали, санатории, пансионаты для

инвалидов, детей и престарелых;

•объекты управления воздушным движением

аэропортов

и

авиапредприятий,

аэродромы

государственного значения;

26.

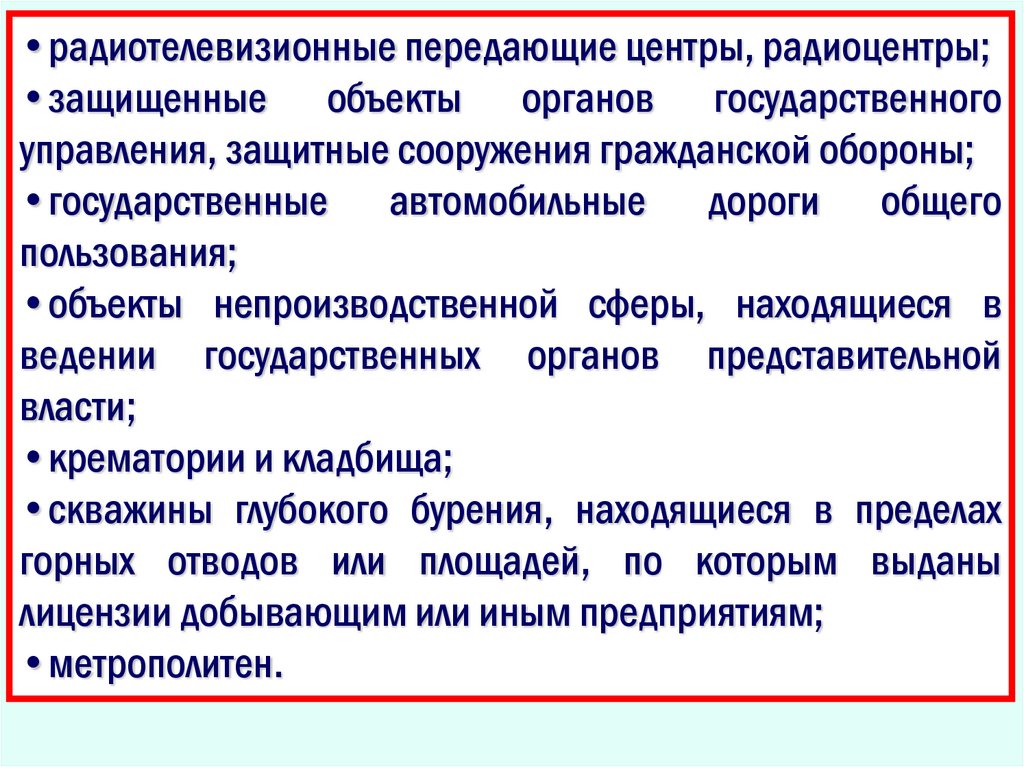

•радиотелевизионные передающие центры, радиоцентры;•защищенные объекты органов государственного

управления, защитные сооружения гражданской обороны;

•государственные автомобильные дороги общего

пользования;

•объекты непроизводственной сферы, находящиеся в

ведении государственных органов представительной

власти;

•крематории и кладбища;

•скважины глубокого бурения, находящиеся в пределах

горных отводов или площадей, по которым выданы

лицензии добывающим или иным предприятиям;

•метрополитен.

27.

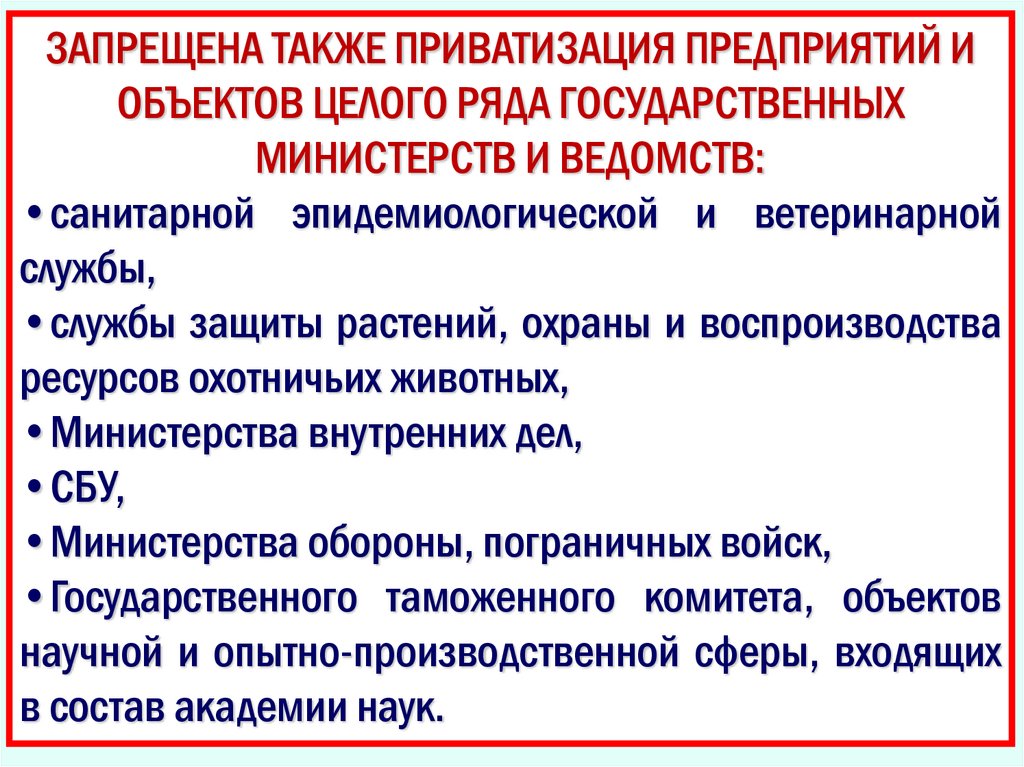

ЗАПРЕЩЕНА ТАКЖЕ ПРИВАТИЗАЦИЯ ПРЕДПРИЯТИЙ ИОБЪЕКТОВ ЦЕЛОГО РЯДА ГОСУДАРСТВЕННЫХ

МИНИСТЕРСТВ И ВЕДОМСТВ:

•санитарной эпидемиологической и ветеринарной

службы,

•службы защиты растений, охраны и воспроизводства

ресурсов охотничьих животных,

•Министерства внутренних дел,

•СБУ,

•Министерства обороны, пограничных войск,

•Государственного таможенного комитета, объектов

научной и опытно-производственной сферы, входящих

в состав академии наук.

28.

При регулировании оборота объектов, имеющихжизненно важное значение для общества,

применяется

принцип

невосполняемых

природных ресурсов.

Земля и другие природные ресурсы могут

отчуждаться и переходить от одного лица к

другому в той мере, в какой их оборот

допускается законами о земле и других

природных ресурсах.

29.

Основные виды имущественного страхования:1. Страхование средств транспорта (наземного,

водного, воздушного).

2. Страхование имущества юридических и

физических лиц.

3. Страхование груза.

4. Титульное страхование (страхование риска

утраты права собственности).

5. Страхование инвестиций.

6. Страхование финансовых рисков, связанных с

непредвиденными расходами и т.д.

30.

2 учебный вопрос:Общие принципы и подходы

страхования имущества

31.

Имущественное страхование, страхование имущества− отрасль страхования, к которой согласно принятым в

РФ нормативным актам относятся различные виды

страхования, где в качестве объекта страхования

выступает имущественный интерес, связанный с

владением, пользованием и распоряжением

имуществом. Осуществляется преимущественно в

форме добровольного страхования, за исключением

государственного имущества, передаваемого в

аренду.

Страхователями

выступают

любые

предприятия

и

организации

различной

организационно-правовой

формы,

а

также

физические лица.

32.

Подимущественным

страхованием

в

Гражданском кодексе РФ подразумевается

процесс составления и исполнения договоров, в

которых страховщик за определенную премию

обязуется при наступлении страхового события

возместить страхователю или другому лицу, в чью

пользу заключен договор, убытки, причиненные

застрахованному

имуществу

или

иным

имущественным интересам страхователя.

33.

Цель имущественного страхования – возмещениеущерба. Принцип возмещения ущерба состоит в

том, что страхователь после наступления

страхового случая должен быть поставлен в такое

же финансовое положение, в котором он

находился непосредственно перед ним. В связи с

этим встает проблема оценки стоимости

страхуемого имущества и определения страховой

суммы.

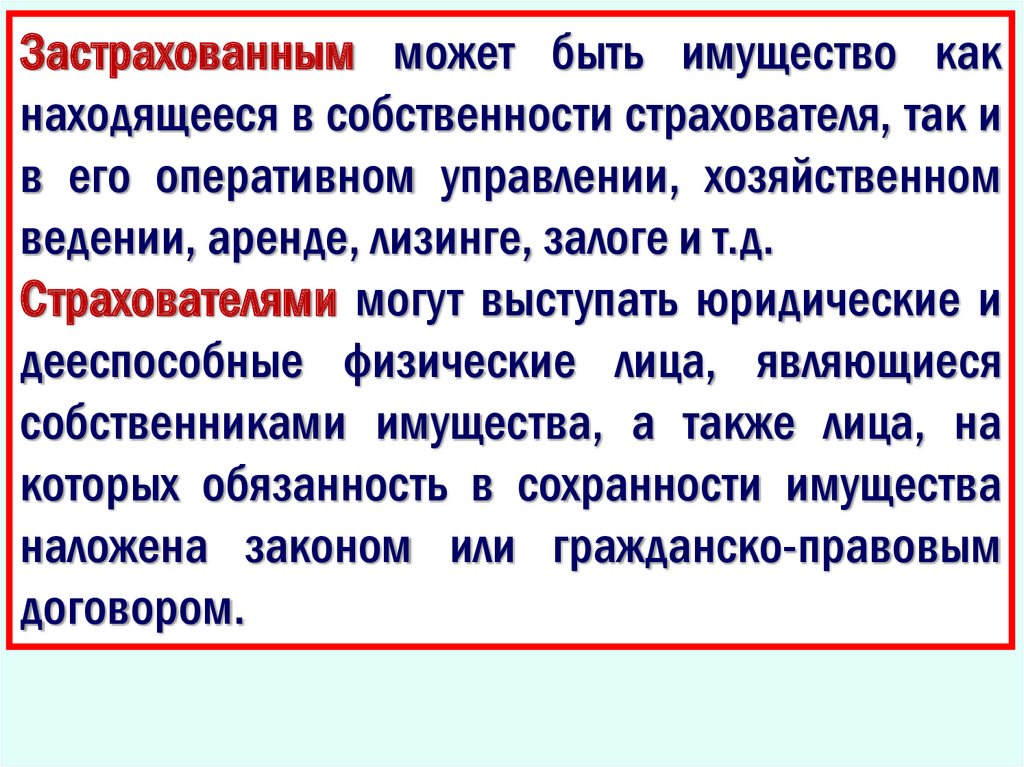

34.

Застрахованным может быть имущество какнаходящееся в собственности страхователя, так и

в его оперативном управлении, хозяйственном

ведении, аренде, лизинге, залоге и т.д.

Страхователями могут выступать юридические и

дееспособные физические лица, являющиеся

собственниками имущества, а также лица, на

которых обязанность в сохранности имущества

наложена законом или гражданско-правовым

договором.

35.

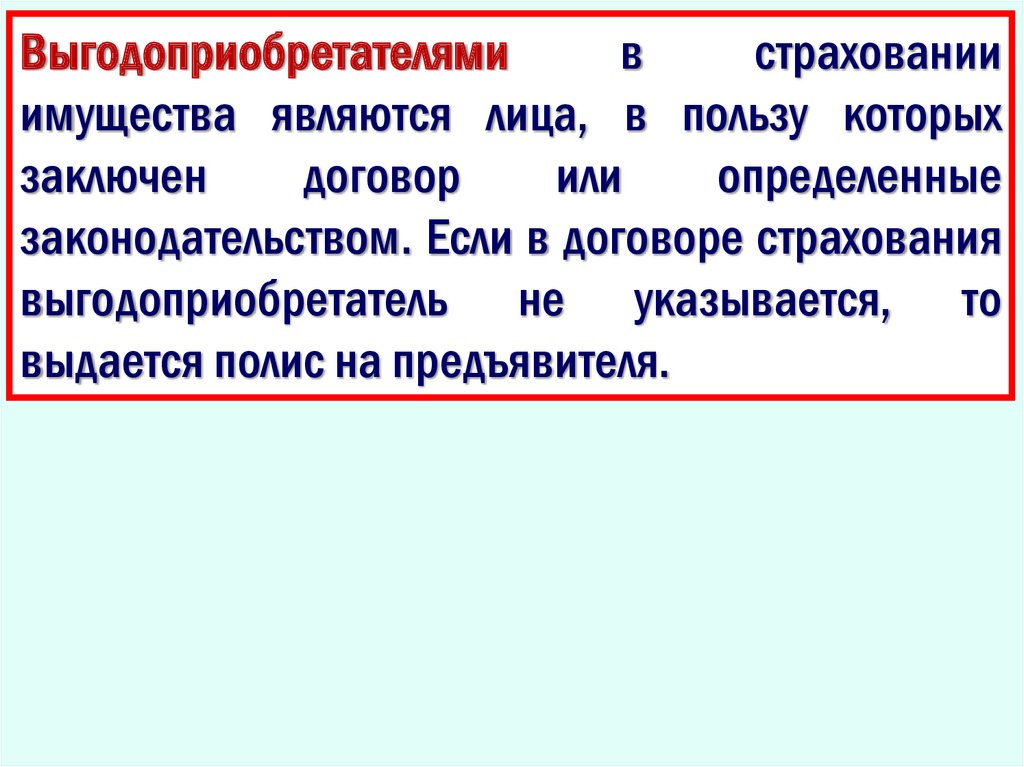

Выгодоприобретателямив

страховании

имущества являются лица, в пользу которых

заключен

договор

или

определенные

законодательством. Если в договоре страхования

выгодоприобретатель не указывается, то

выдается полис на предъявителя.

36.

Страхование имущества предназначено дляпокрытия убытков, произошедших в результате:

- гибели, повреждения или частичной утраты

застрахованного имущества;

- неполучения или недополучения ожидаемых

доходов из-за нарушения партнерами своих

обязательств или по другим причинам, т.е.

финансовых рисков;

- возникновения гражданской ответственности

перед третьими лицами в случае причинения

вреда их здоровью или ущербов их

имущественным или другим интересам.

37.

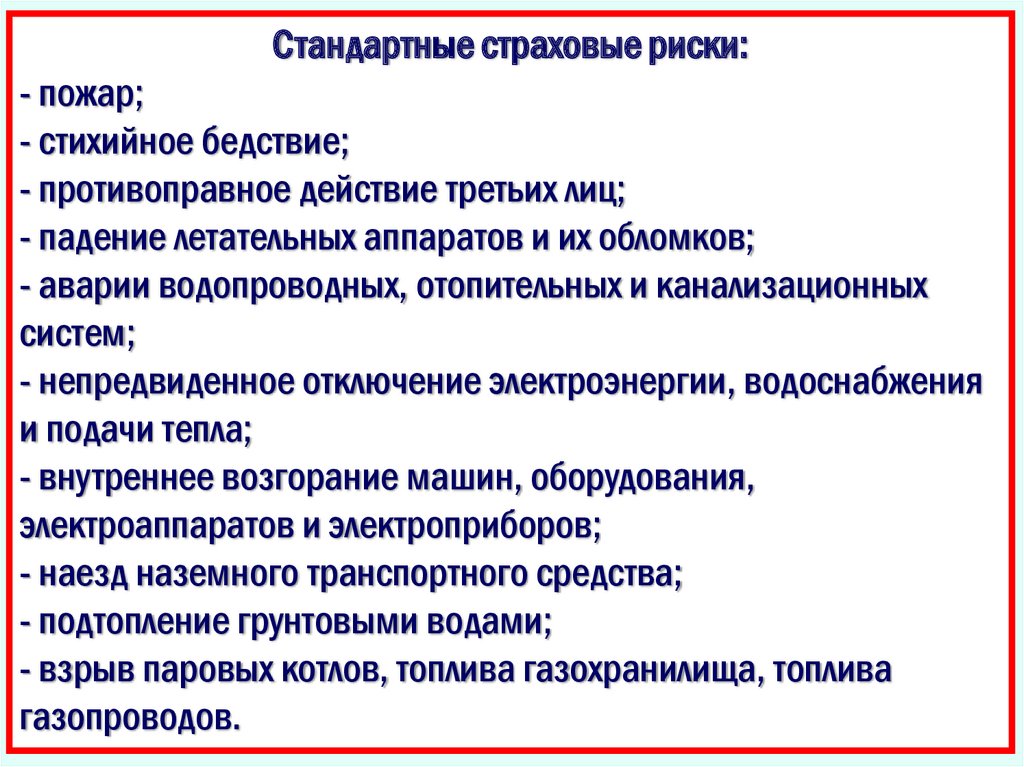

Стандартные страховые риски:- пожар;

- стихийное бедствие;

- противоправное действие третьих лиц;

- падение летательных аппаратов и их обломков;

- аварии водопроводных, отопительных и канализационных

систем;

- непредвиденное отключение электроэнергии, водоснабжения

и подачи тепла;

- внутреннее возгорание машин, оборудования,

электроаппаратов и электроприборов;

- наезд наземного транспортного средства;

- подтопление грунтовыми водами;

- взрыв паровых котлов, топлива газохранилища, топлива

газопроводов.

38.

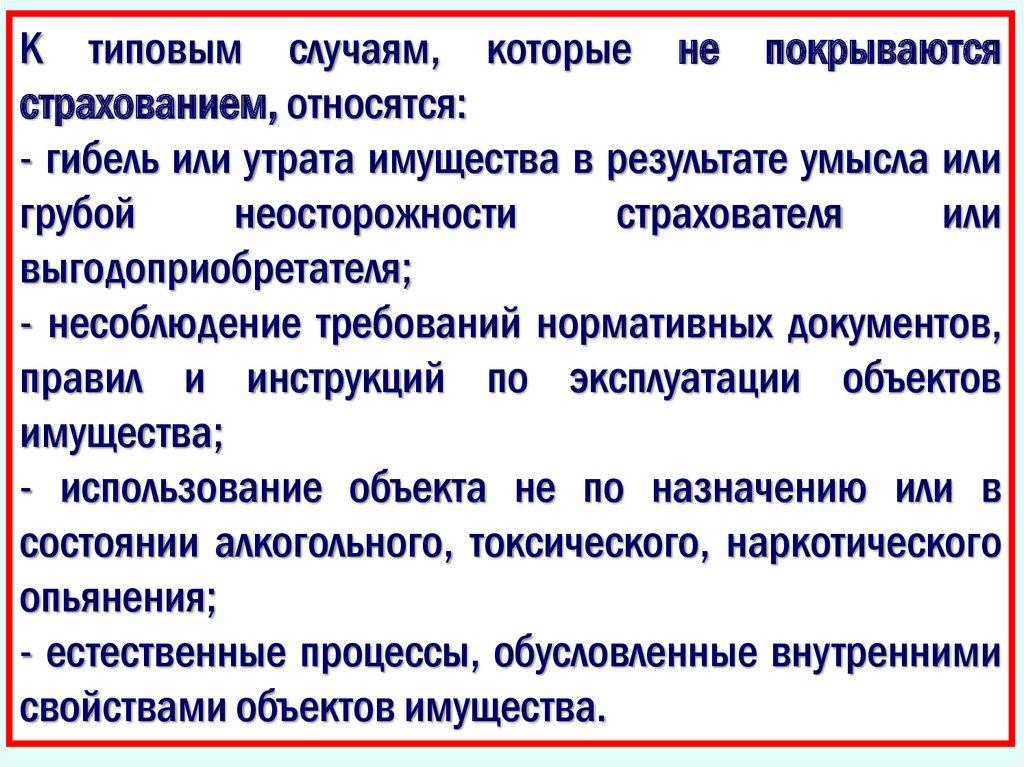

К типовым случаям, которые не покрываютсястрахованием, относятся:

- гибель или утрата имущества в результате умысла или

грубой

неосторожности

страхователя

или

выгодоприобретателя;

- несоблюдение требований нормативных документов,

правил и инструкций по эксплуатации объектов

имущества;

- использование объекта не по назначению или в

состоянии алкогольного, токсического, наркотического

опьянения;

- естественные процессы, обусловленные внутренними

свойствами объектов имущества.

39.

Имущество может быть застраховано по договорустрахования в пользу лица (страхователя или

выгодоприобретателя), имеющего основанный на

законе, ином правовом акте или договоре интерес в

сохранении этого имущества.

При заключении договора имущественного страхования

между страхователем и страховщиком должно быть

достигнуто соглашение:

- об определенном имуществе либо ином имущественном

интересе, являющемся объектом страхования;

- о характере события, на случай наступления которого

осуществляется страхование (страхового случая);

- о размере страховой суммы;

- о сроке действия договора.

40.

Договор страхования заключается наоснове устного или письменного

заявления страхователя и описи

имущества.

Страховщик вправе проверить

достоверные сведения,

предоставленные страхователем.

41.

Страховая сумма – эта сумма, в пределахкоторой

страховщик

несет

страховую

ответственность по договору.

Максимальная величина страховой суммы в

имущественном страховании определяется

страховой стоимостью страхового интереса ко

времени наступления страхового случая.

Страховая сумма в договоре страхования

имущества определяется по соглашению между

страховщиком и страхователем и не должны быть

выше страховой стоимости.

42.

При определении страховой суммы могут использоватьсяследующие виды стоимости:

-восстановительная стоимость – сметная стоимость нового

объекта, аналогичного подлежащему оценке;

-фактическая

стоимость

–

восстановительная

(первоначальная)

стоимость

за вычетом

суммы,

соответствующей степени износа;

-остаточная (общая) стоимость – продажная цена объекта

страхования, которую может получить страхователь.

Как правило, страховая стоимость – это фактическая

стоимость объекта страхования за вычетом износа.

Классическая концепция страхования состоит в том, что

страховая сумма по договору не должна быть выше страховой

стоимости.

43.

Двойное страхование имеет место, если объектзастрахован по одному и тому же риску в один и

тот же период в нескольких страховых компаниях

и страховые суммы, вместе взятые, превосходят

страховую стоимость. Это значит, что при

страховом случае суммы страховых возмещений,

причитающихся

со

страховщиков,

будут

превосходить общую сумму ущерба. За двойным

страхованием часто стоят преднамеренность и

стремление к незаконному обогащению.

44.

Если факт двойного страхования открылся донаступления страхового случая, то возможны

варианты с перезаключением договоров

страхования с изменением страховых сумм и

страховых премий. В том случае, когда факт

двойного страхования стал известен после

наступления страхового случая, страховые

компании должны разделить между собой ущерб

и возместить компании – первоначальному

плательщику возмещения соответствующую часть

переплаты, что осуществляется в рамках

контрибуционных расчетов.

45.

Контрибуция – это право страховойкомпании

обратиться

к

другим

страховщикам, которые подобным же

образом ответственны перед страхователем,

с предложением поделить между собой

расходы

по

возмещению

ущерба.

Контрибуция рассчитывается на основе

страховой суммы по каждому полису по

принципу пропорциональности.

46.

Условия возможности контрибуции:- существуют два и более полисов страхования;

- полисы страхования должны покрывать одни и

те же страховые интересы;

- полисы должны покрывать общие опасности,

являющиеся причиной убытка;

- полисы должны относиться к одному и тому же

объекту страхования;

- каждый полис должен быть ответственным по

убытку.

47.

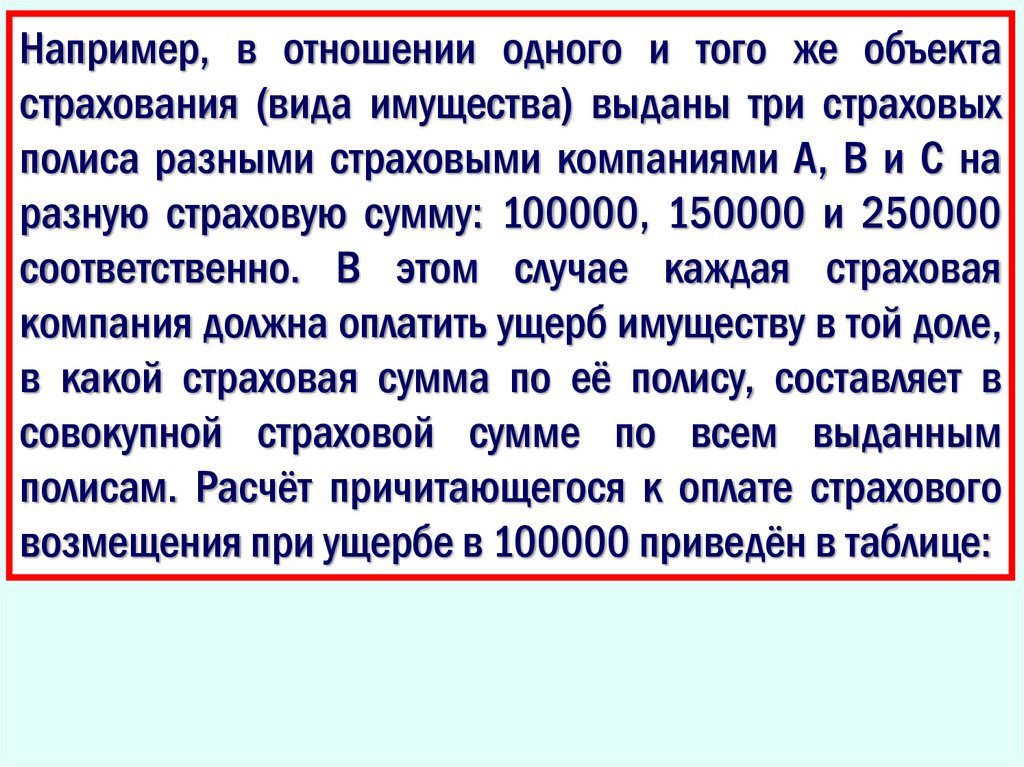

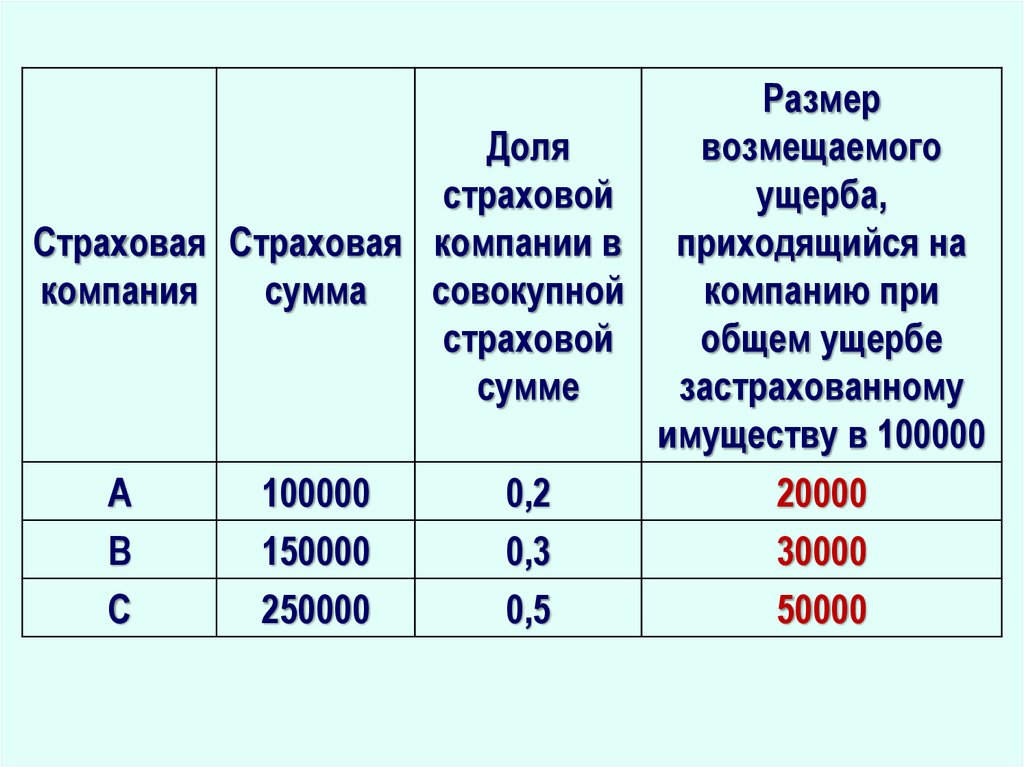

Например, в отношении одного и того же объектастрахования (вида имущества) выданы три страховых

полиса разными страховыми компаниями А, В и С на

разную страховую сумму: 100000, 150000 и 250000

соответственно. В этом случае каждая страховая

компания должна оплатить ущерб имуществу в той доле,

в какой страховая сумма по её полису, составляет в

совокупной страховой сумме по всем выданным

полисам. Расчёт причитающегося к оплате страхового

возмещения при ущербе в 100000 приведён в таблице:

48.

РазмерДоля

возмещаемого

страховой

ущерба,

Страховая Страховая компании в приходящийся на

компания

сумма

совокупной

компанию при

страховой

общем ущербе

сумме

застрахованному

имуществу в 100000

А

100000

0,2

20000

В

150000

0,3

30000

С

250000

0,5

50000

49.

Страховыеплатежи

уплачиваются

единовременно и называются страховыми

премиями.

Страховая премия определяется на основании

страховых тарифов, установленных правилами

страхования.

Страховые

выплаты

в

имущественном

страховании

называются

страховыми

возмещениями и рассчитываются в зависимости

от принятой системы страхования.

50.

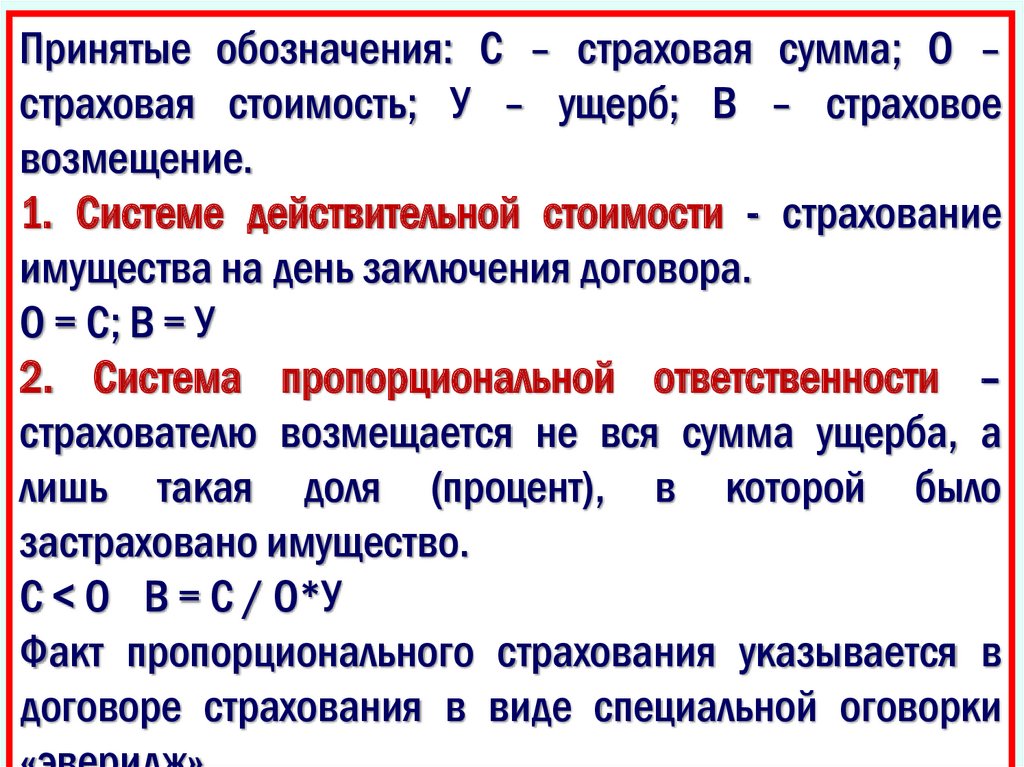

Принятые обозначения: С – страховая сумма; О –страховая стоимость; У – ущерб; В – страховое

возмещение.

1. Системе действительной стоимости - страхование

имущества на день заключения договора.

О = С; В = У

2. Система пропорциональной ответственности –

страхователю возмещается не вся сумма ущерба, а

лишь такая доля (процент), в которой было

застраховано имущество.

С < O В = С / О*У

Факт пропорционального страхования указывается в

договоре страхования в виде специальной оговорки

51.

3. Система первого риска - предусматривает выплатустрахового возмещения в размере ущерба, но в

пределах страховой суммы. При этом весь ущерб в

пределах страховой суммы (первый риск) возмещается

полностью, а ущерб сверх страховой суммы (второй

риск) – не компенсируется.

С < O;

а) У < C; B = У

б) У > C; B = C

52.

4. Система предельного страхового обеспечения (системапредельной ответственности) – ущерб по данной системе

определяется как разница между заранее обусловленным

(нормативным) и фактическим уровнем результата

деятельности (дохода, урожайности и т.п.). Возмещение

выплачивается в определенном проценте от ущерба. В

условиях страхования может быть ограничена сумма

возмещаемого ущерба до определенного процента,

например до 70% или 80%.

5. Система восстановительной стоимости – страховое

возмещение за объект равно цене нового имущества

соответствующего вида; износ имущества при этом не

учитывается.

В = восстановительная стоимость.

53.

6.Системаколлективного

страхования

или

сострахования – страховое возмещение выплачивается

пропорционально в размере ущерба, но не больше

страховой стоимости.

Страховое возмещение выплачивается после заявления

страхователя о наступлении страхового случая и на

основании составленного страховщиком страхового

акта.

При заключении договора страхования имущества

страхователь может выступать в роли состахователя, т.е.

держать на своей ответственности определенную долю

риска. Личное участие страхователя в покрытии ущерба

выражается через франшизу.

54.

Страховая франшиза – это неоплачиваемая часть ущерба,примерно соответствующая затратам страховщика на

определение суммы ущерба.

Франшиза может быть установлена в абсолютных (денежном

выражении) или относительных (в процентах от страховой

суммы) величинах к страховой сумме и оценке объекта

страхования. Возможна также франшиза, выраженная в

процентах к ущербу. Применение франшизы призвано, с

одной стороны, освободить страховщика от расходов,

связанных с ликвидацией мелких убытков, поскольку во

многих случаях такие расходы превышают сумму убытка, а, с

другой стороны, заинтересовать страхователя в принятии мер

по сохранности объекта страхования, ограничить случаи

страхового мошенничества.

55.

ВИДЫ ФРАНШИЗ:1.Условная (интегральная или невычитаемая) франшиза

– освобождает страховщика от ответственности за

ущерб, не превышающий размера франшизы.

Ф усл. > У, тогда В = ноль

Ф усл. < У, тогда В = У

Страховщик должен возместить ущерб полностью, если

его размер больше размера франшизы. Условная

франшиза означает наличие специальной оговорки в

страховом полисе «свободно от х процентов».

56.

2.Безусловная(эксцедентная

или

вычитаемая) франшиза – освобождает

страховщика от ответственности за ущерб в

размере франшизы в безоговорочном

порядке.

Ф б. < У, тогда В = У - Фб

57.

3 учебный вопрос:Страхование имущества юридических

лиц, физических лиц

58.

Наименование групп имуществаюридических лиц

Наименование групп

имущества физических лиц

Собственные основные фонды и

оборотные

средства

или

принадлежащие страхователю на

праве хозяйственного ведения,

оперативного управления

Жилые дома, квартиры, дачи,

гаражи,

склады

и

другие

строения

собственные

или

арендованные, используемые по

договору найма

Объекты имущества, полученные в Домашнее имущество, включая

аренду, для переработки, перевозки, предметы быта, домашнего обихода

ремонта, на комиссию, хранение, для и личного пользования

совместной деятельности

Имущество, полученное на время Сельскохозяйственные

культуры,

экспериментальных

работ

или многолетние

кустарниковые

и

исследований, для экспонирования плодово-ягодные насаждения

на выставках, в музеях

Сельскохозяйственные

культуры, Сельскохозяйственные животные

многолетние

кустарниковые,

плодово-ягодные насаждения

59.

Сельскохозяйственные животныеСтроительно-монтажные работы

По

специальным

договорам

страхования

отдельные

страховщики

(например,

Росгосстрах)

принимают

на

страхование:

а)

различные

коллекции, картины, уникальные и

антикварные предметы, если у

страхователя имеется документ,

подтверждающий

их

оценку

компетентной

организацией;

б)

изделия из драгоценных металлов,

драгоценных, полудрагоценных и

поделочных

камней;

в)

строительные материалы, в том

числе находящиеся на земельном

(дачном) участке; г) мотоблоки,

другая садово-огородная техника,

инвентарь, запчасти

60.

Как правило, не принимается на страхованиеследующее имущество юридических лиц:

-документы и деловые книги;

-наличные деньги и ценные бумаги;

-нематериальные активы;

-плотины, мосты;

-тротуары, асфальтовые и бетонные дороги, площадки;

-ирригационные и мелиоративные сооружения;

-имущество, находящееся в зоне, которой угрожает

стихийное бедствие, о чем в установленном порядке

объявлено населению, хозяйствующим субъектам;

-имущество в аварийных зданиях, строениях.

61.

По основному договору страхуется все имущество, принадлежащее страхователю (кроме животных и сельскохозяйственных культур). По дополнительному договору подлежит страхованию имущество, принятое страхователем от другихорганизаций и населения и указанное в заявлении о

страховании. Дополнительный договор страхования может

быть заключен только при наличии основного договора. Срок

дополнительного договора не должен превышать срока

действия основного.

Договор страхования имущества юридического лица может

быть заключен по его полной стоимости или по определенной

доле (проценту) этой стоимости, но не менее 50% балансовой

стоимости имущества; по страхованию строений — не ниже

остатка задолженности по выданным ссудам на их возведение.

62.

В страховании имущества приняты следующие пределыоценки его стоимости:

• для основных фондов максимальный — балансовая

стоимость, но не выше восстановительной стоимости

на день их гибели;

• для оборотных фондов — фактическая себестоимость

по средним рыночным, отпускным ценам и ценам

собственного производства;

• незавершенное строительство — в размере

фактически произведенных затрат материальных и

трудовых ресурсов к моменту страхового случая.

63.

Имущество, принятое от других организаций инаселения на комиссию, хранение, для переработки,

ремонта, перевозки и т.п., считается застрахованным

исходя из стоимости, указанной в документах по его

приему, но не выше действительной стоимости этого

имущества (за вычетом износа).

Страхование имущества проводится на случай гибели

или повреждения в результате пожара, удара молнии,

взрыва, наводнения, землетрясения, просадки грунта,

бури, урагана, ливня, града, обвала, оползня, действия

подпочвенных вод, селя и аварий, в том числе средств

транспорта,

отопительной,

водопроводной

и

канализационной системы.

64.

Страховое возмещение выплачивается за всепогибшее или поврежденное имущество, в том

числе и за имущество, поступившее к

страхователю в период действия договора.

При гибели или повреждении застрахованного

имущества во время перевозки страховое

возмещение выплачивается в случае, когда

законодательством или договором перевозки не

установлена ответственность перевозчика за

гибель или повреждение груза.

65.

Страховое возмещение выплачивается независимо от местонахождения имущества во время гибели или повреждения, аза имущество, принятое от других организаций и населения,

— в случае гибели и повреждения его только в местах

(магазинах, складах, мастерских и т.п.), указанных в

заявлении о страховании, а также во время перевозки этого

имущества, за исключением тех случаев, когда

ответственность

несет

перевозчик.

Страхователю

возмещаются расходы, связанные со спасанием имущества,

по предотвращению и уменьшению ущерба в случае

стихийного бедствия или аварии (перемещение имущества в

безопасное место, откачка воды и т.п.), а также по

приведению застрахованного имущества в порядок после

стихийного бедствия (уборка, сортировка, просушка и т.п.).

66.

Некоторые виды имущества физических лиц также непринимаются страховщиками на страхование. К ним

относят в частности, документы и деловые книги, наличные

деньги и ценные бумаги, рукописи, чертежи, фотографии,

слайды, модели, макеты, комнатные растения, семена,

саженцы, кошки, собаки, комнатные птицы, аквариумы,

имущество в зоне, которой угрожает стихийное бедствие, а

также находящееся в местах общего пользования (в сараях,

погребах, подвалах, коридорах, на лестничных площадках,

на чердаках и т.п.).

Страхование имущества граждан проводится на случай

уничтожения, гибели, утраты или повреждения имущества в

результате стихийных бедствий, несчастных случаев и иных

неблагоприятных событий.

67.

В имущественном страховании гражданразличают следующие группы объектов

страхования:

1.Строения.

2.Предметы домашней обстановки

(домашнее имущество).

3)Животные.

4)Транспортные средства.

68.

1.Страховым событием по страхованию строений,принадлежащих

гражданам

на

правах

личной

собственности (жилые дома, дачи, садовые домики,

хозяйственные постройки, гаражи), является уничтожение

или повреждение в результате пожара, взрыва, удара

молнии, наводнения, землетрясения, бури, урагана, цунами, ливня, града, обвала, оползня, паводка, селя, выхода

подпочвенных вод, необычных для данной местности

продолжительных дождей и обильного снегопада, аварии

отопительной системы, водопроводной и канализационной

сетей, а также разборка строения или перенос его на другое

место для прекращения распространения пожара или в

связи с внезапной угрозой какого-либо стихийного

бедствия.

69.

2.При страховании домашнего имущества встраховой случай входят затопление помещения

вследствие проникновения воды из соседних

помещений, похищение имущества и его уничтожение или повреждение, связанное с похищением

или попыткой похищения.

3.В страховании животных добавляются события

гибели животных в результате болезни, несчастных

случаев, а также вынужденного убоя по причине

естественного характера или по распоряжению

ветеринарной службы.

70.

4.В страховании транспорта добавляется случай егопровала под лед и полное или частичное уничтожение в

результате аварии. Аварией признается уничтожение

или повреждение средств транспорта в результате

дорожно-(водно)-транспортного

происшествия:

столкновение с другим транспортным средством, наезд

(удар) на движущиеся или неподвижные предметы

(сооружения, препятствия, птиц, животных и т.п.),

опрокидывание, затопление, короткое замыкание тока,

бой стекол камнями и другими предметами,

отлетевшими из-под колес другого средства транспорта.

71.

Имущество считается застрахованным по постоянномуместу жительства страхователя: во всех жилых и

подсобных помещениях, а также на приусадебном

участке по адресу, указанному в страховом

свидетельстве. В связи с переменой места жительства

имущество считается застрахованным по новому месту

жительства страхователя (без переоформления

страхового свидетельства) до конца срока,

предусмотренного договором. Имущество, временно

оставленное по прежнему месту жительства страхователя, считается застрахованным в течение месяца со

дня переезда страхователя на новое место жительства.

72.

В случае выбытия страхователя с местажительства, указанного в страховом

свидетельстве, независимо от причины

выбытия (кроме перемены страхователем

постоянного

места

жительства

с

перемещением домашнего имущества),

договор страхования сохраняет силу только в

отношении имущества, оставшегося по

адресу, указанному в договоре.

73.

Ущербом в имущественном страхованиисчитается:

• в случае уничтожения или похищения предмета

— его действительная стоимость (с учетом износа)

исходя из рыночных цен;

• в случае повреждения предмета — разница

между указанной выше его действительной

стоимостью и стоимостью этого предмета с

учетом обесценения в результате страхового

случая.

74.

В сумму ущерба включаются расходы по спасениюимущества и приведению его в порядок в связи с

наступлением страхового случая. Размер таких

расходов исчисляется по нормам и тарифам на

работы, признанные необходимыми.

Вопрос о выплате страхового возмещения

решается страховщиком по мере поступления

документов следственных органов. Однако при

возвращении потерпевшему похищенных вещей

или хотя бы частичном возмещении ущерба

виновным эта часть средств должна быть

возвращена страховщику.

75.

Из событий страхования домашнего имуществаисключаются уничтожение и повреждение в результате

аварии отопительной системы, водопроводной и

канализационной сетей вследствие действия низких

температур (морозов); уничтожение и повреждение радиои электроприборов (кроме телевизоров) в результате их

возгорания независимо от причины, если это событие не

вызвало пожара, т.е. распространения огня в помещении и

уничтожения или повреждения других предметов

домашнего имущества.

Договоры страхования транспортных средств заключаются

с гражданами России, иностранцами, постоянно

проживающими на ее территории, а также с лицами без

гражданства.

76.

На страхование принимаются:автотранспортные

средства,

подлежащие

регистрации органами ГАИ МВД: автомобили, в том

числе с прицепами промышленного производства;

мотоциклы, мотороллеры, мотоколяски, мотонарты,

снегоходы (аэросани), мопеды с рабочим объемом

двигателя не менее 49,8 см3;

• водный транспорт, подлежащий регистрации

специальными органами:

лодки — гребные, парусные, моторные (кроме

надувных); катера и яхты — моторные, парусные,

моторно-парусные.

77.

Основной договор страхования транспортного средствазаключается сроком на один год или от двух до 11

месяцев, дополнительный — на срок, оставшийся до

конца действия основного договора.

При наступлении страхового события ущерб

определяется в случае:

• похищения транспортного средства или подвесного

лодочного мотора — по стоимости его (с учетом износа);

• уничтожения транспортного средства — по стоимости

(с учетом износа) за вычетом стоимости остатков,

годных для дальнейшего использования;

78.

• повреждения транспортного средства — по стоимости ремонта вследующем порядке: стоимость новых частей деталей и

принадлежностей уменьшается соответственно проценту износа,

указанному в договоре страхования, к полученной сумме

прибавляется стоимость ремонтных работ, а затем вычитается

стоимость остатков, годных для дальнейшего использования,

переоценивается по проценту износа и степени их

обесценивания, вызванного страховым случаем. В сумму ущерба

включаются также затраты по спасению транспортного средства

(в том числе дополнительный ущерб, вызванный спасением

людей) во время страхового случая, по приведению в порядок и

транспортировке до ближайшего ремонтного пункта или

постоянного места жительства страхователя (но не далее, чем до

ближайшего ремонтного пункта). Страховщик оплачивает работы

по составлению сметы затрат на ремонт, но не оплачивает ущерб

потери товарного вида транспортного средства.

79.

Комбинированное страхование автомобиля, водителя ибагажа осуществляется в двух вариантах:

• с полным возмещением ущерба и уплатой платежа по

тарифу;

• с собственным участием страхователя в возмещении

ущерба (франшизой) на определенную сумму и уплатой

платежа по тарифу. По такому договору ущерб в размере

франшизы не возмещается.

Объектами страхования являются: водитель, страхователь

автомобиля, багаж, находящийся в данном автомобиле

(прицепе) и закрепленный на его багажнике. Кроме того,

водитель и страхователь считаются застрахованными на

случай смерти при дорожно-транспортном происшествии

(ДТП) с участием данного автомобиля.

80.

Более общую проблему в системе страховыхотношений, нежели страхование транспортных средств

личного пользования граждан, составляет страхование

транспортных рисков.

Полное страхование (от всех рисков) представляет

собой наиболее широкое страховое покрытие, которое

предусматривает возмещение страхователю убытков,

вызванных утратой или повреждением застрахованного

транспортного средства, физическими травмами людей

и повреждением имущества третьей стороны.

Транзитное страхование заключается на срок до 30

дней с целью обеспечения страховой защиты на время

перегона транспортного средства к месту назначения.

81.

Страхование водителей транспортных средств ипассажиров от несчастных случаев, по которому

страховщик обязуется выплачивать страховую сумму, если

вследствие ДТП застрахованный получил ранение или

увечье,

длительную

или

постоянную

утрату

трудоспособности, либо смерть.

Страхование грузов — один из наиболее распространенных

видов страховых операций. Страхователями могут

выступать любые юридические и физические лица,

являющиеся грузоотправителями или грузополучателями.

Кто конкретно заключает договор страхования грузов,

покупатель или продавец, зависит от условий поставки

продукции, обусловленных ими юридических и

экономических взаимоотношений сторон.

82.

В практике договоры транспортного страхования грузовзаключаются на следующих условиях:

• с ответственностью за все риски — представляет

страховую защиту от всех видов ущербов по любой

причине;

• с ответственностью за частную аварию — возмещает

убытки от полной гибели всего или части груза;

• без ответственности за повреждение, кроме случаев

крушения; от повреждения или полной гибели всего или

части груза.

Груз принимается на страхование в сумме, заявленной

страхователем, но не свыше стоимости, указанной в

перевозочных документах.

83.

Ответственность страховой организации начинается смомента, когда груз будет взят со склада в пункте

отправления и продолжается в течение всей перевозки

(включая перегрузки и перевалки, а также хранения на

складах в пунктах перегрузок и перевалок) до тех пор,

пока груз не будет доставлен на склад грузополучателя

или другой конечный пункт назначения, указанный в

страховом свидетельстве (полисе).

Ущерб возмещается в соответствии с принципом

пропорциональной (долевой) ответственности, т.е.

исходя из стоимости погибшего (пропавшего) и степени

повреждения сохранившегося груза.

84.

4 учебный вопрос:Страхование транспортных средств

85.

Рассмотрение вопросавынесено на семинарское

занятие

86.

5 учебный вопрос:Страхование грузов

87.

Рассмотрение вопросавынесено на семинарское

занятие

law

law