Similar presentations:

Основы построения страховых тарифов. Обеспечение финансовой устойчивости и платежеспособности СК

1.

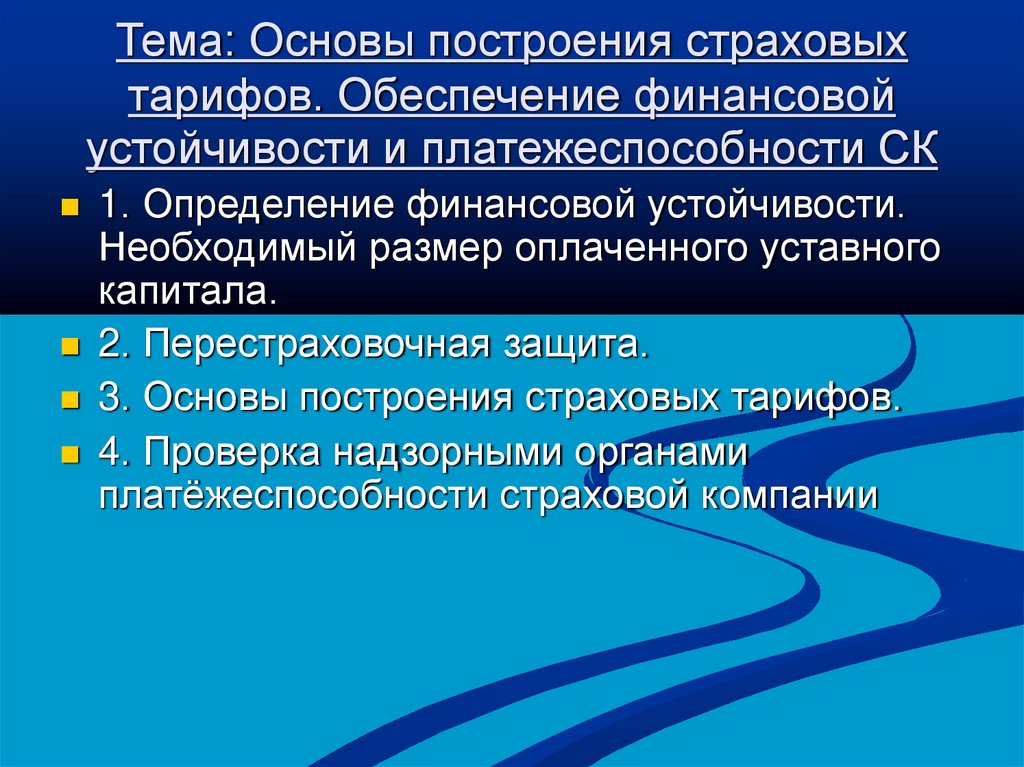

Тема: Основы построения страховыхтарифов. Обеспечение финансовой

устойчивости и платежеспособности СК

1. Определение финансовой устойчивости.

Необходимый размер оплаченного уставного

капитала.

2. Перестраховочная защита.

3. Основы построения страховых тарифов.

4. Проверка надзорными органами

платёжеспособности страховой компании

2.

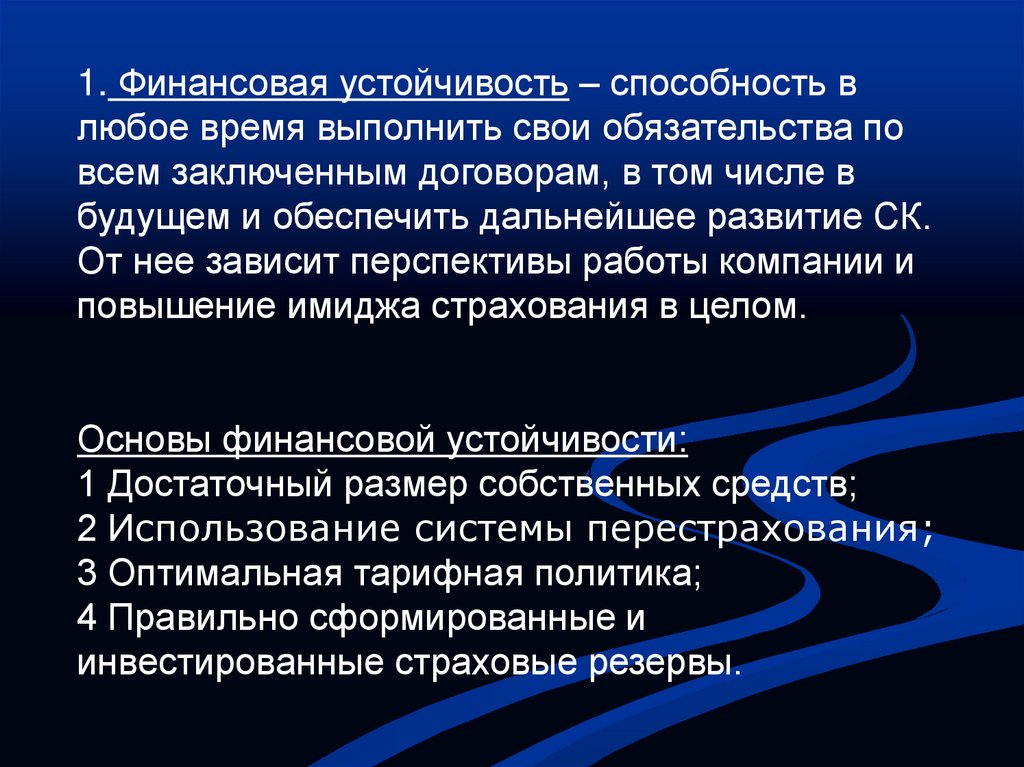

1. Финансовая устойчивость – способность влюбое время выполнить свои обязательства по

всем заключенным договорам, в том числе в

будущем и обеспечить дальнейшее развитие СК.

От нее зависит перспективы работы компании и

повышение имиджа страхования в целом.

Основы финансовой устойчивости:

1 Достаточный размер собственных средств;

2 Использование системы перестрахования;

3 Оптимальная тарифная политика;

4 Правильно сформированные и

инвестированные страховые резервы.

3.

Собственныесредства

Уставный капитал

Добавочный капитал

Резервный капитал

Нераспределённая прибыль

4.

В соответствии со статьей 25 ФЗ «Об организации страховогодела в РФ» минимальный размер УК

устанавливается не менее 300 млн. р. (для страховых

медицинских организаций -120 млн. р.) и умножается на

следующие коэффициенты :

1,5 - при страховании жизни;

2 - при принятии рисков в перестрахование.

Размер УК может меняться ФЗ не чаще 1 раза в 2 года.

Внесения в УК заёмных средств и находящегося в залоге

имущества не допускается. Мин.размер УК вносится только в

денежной форме, остальное – или денежные средства или

имущественные права, в т.ч. в виде ценных бумаг.

5.

У компаний, не выполнивших данныетребования, ЦБ отзывает лицензию без

предписания, т.е.фактически сразу.

6.

2. Перестрахование – передача частиответственности по риску от одного

страховщика к другому последовательно (по

«цепочке»).

При этом оформляется договор

перестрахования, и между компаниями

делятся премии и выплаты. Перестрахованию

подлежат объекты с крупными страховыми

суммами или совокупность более мелких

объектов.

7.

В «Условиях лицензирования» существуетнорматив по перестрахованию, который

способствует финансовой устойчивости

СК, а именно - максимальный объем

ответственности страховщика по отдельно

взятому риску не должен превышать 10%

собственного капитала компании. В

противном случае такой объект должен

быть перестрахован в части превышения

данной суммы.

8.

ПримерНужно ли перестраховывать объект

со страховой суммой 90 млн. р.,

если размер собственного капитала

страховщика – 420 млн.р.?

Если да, то на сколько?

9.

Ответ:Нужно перестраховывать, т.к. на

собственное удержание страховщик

может оставить 42 млн. р. (10% от

420 млн.р.)

В перестрахование обязан отдать 48

млн. (90млн. р. – 42 млн.р.)

10.

3. Страховой тариф – ставка страховоговзноса с единицы страховой суммы с учётом

объекта страхования и характера страхового

риска. Обозначает стоимость страхования.

Является элементом конкуренции страховых

компаний.

Тарифный демпинг – необоснованное

занижение стоимости страхования.

Тарифная монополия может привести к

необоснованному завышению стоимости

страхования и перестрахования.

11.

От размера страховых тарифов зависят:- финансовая устойчивость СК;

- общее поступление страховых премий;

- рентабельность страховых операций;

- конкурентоспособность компании.

12.

Принципы построения страховых тарифов:1) соблюдение пропорциональности полученной за

отчётный период нетто-премии и общих вероятных

страховых выплат;

2) соответствие размера тарифов уровню

платёжеспособности страхователей;

3) обеспечение стабильности тарифов в течение действия

договора;

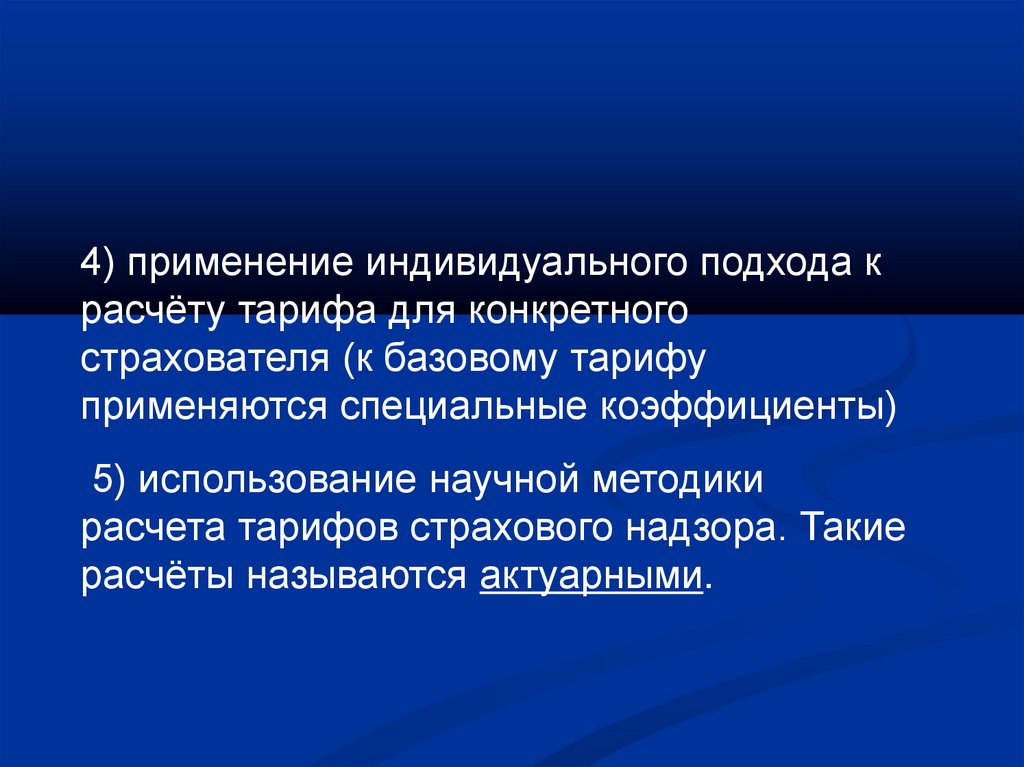

13.

4) применение индивидуального подхода красчёту тарифа для конкретного

страхователя (к базовому тарифу

применяются специальные коэффициенты)

5) использование научной методики

расчета тарифов страхового надзора. Такие

расчёты называются актуарными.

14.

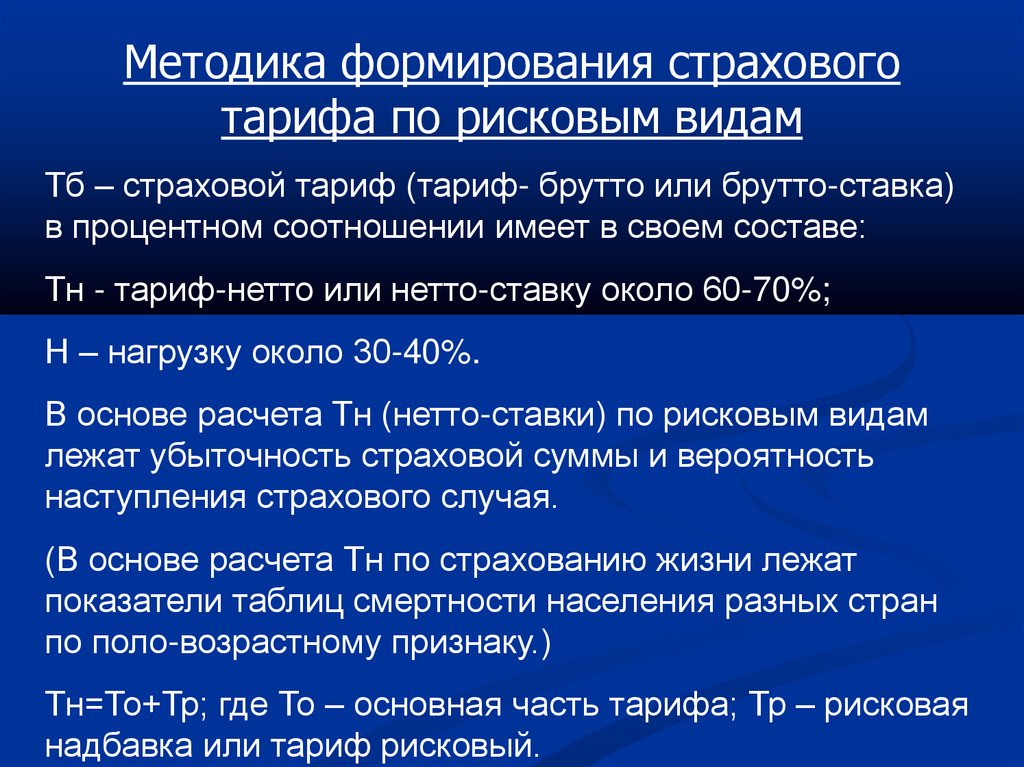

Методика формирования страховоготарифа по рисковым видам

Тб – страховой тариф (тариф- брутто или брутто-ставка)

в процентном соотношении имеет в своем составе:

Тн - тариф-нетто или нетто-ставку около 60-70%;

Н – нагрузку около 30-40%.

В основе расчета Тн (нетто-ставки) по рисковым видам

лежат убыточность страховой суммы и вероятность

наступления страхового случая.

(В основе расчета Тн по страхованию жизни лежат

показатели таблиц смертности населения разных стран

по поло-возрастному признаку.)

Тн=То+Тр; где То – основная часть тарифа; Тр – рисковая

надбавка или тариф рисковый.

15.

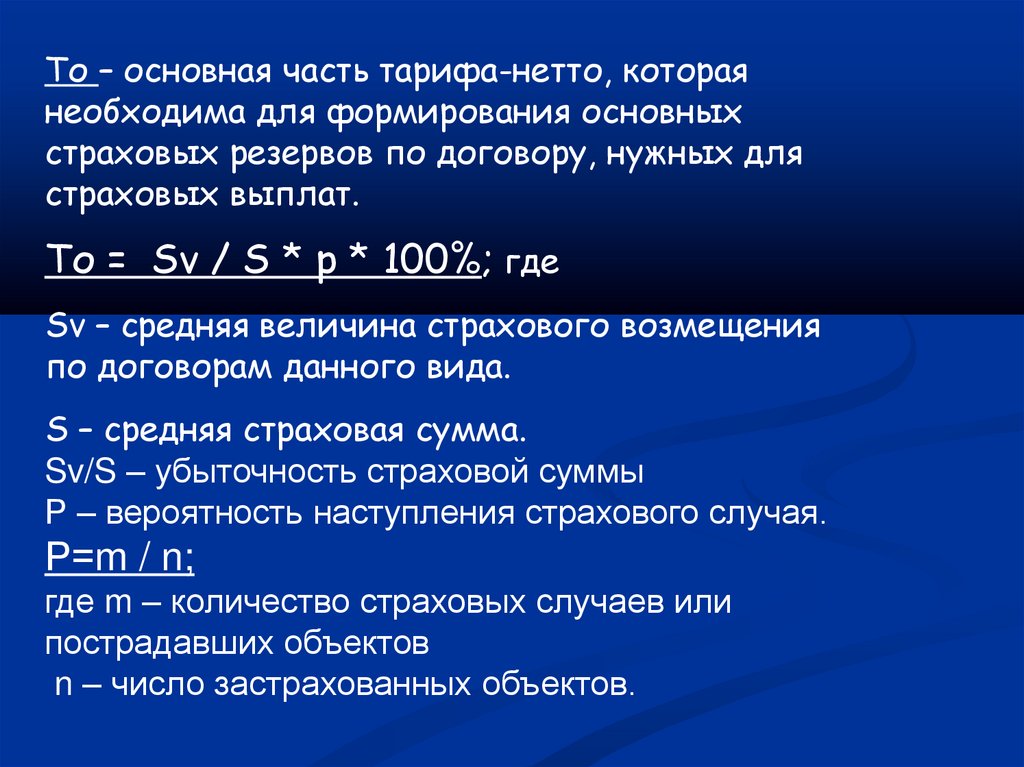

То – основная часть тарифа-нетто, котораянеобходима для формирования основных

страховых резервов по договору, нужных для

страховых выплат.

То = Sv / S * р * 100%; где

Sv – средняя величина страхового возмещения

по договорам данного вида.

S – средняя страховая сумма.

Sv/S – убыточность страховой суммы

Р – вероятность наступления страхового случая.

Р=m / n;

где m – количество страховых случаев или

пострадавших объектов

n – число застрахованных объектов.

16.

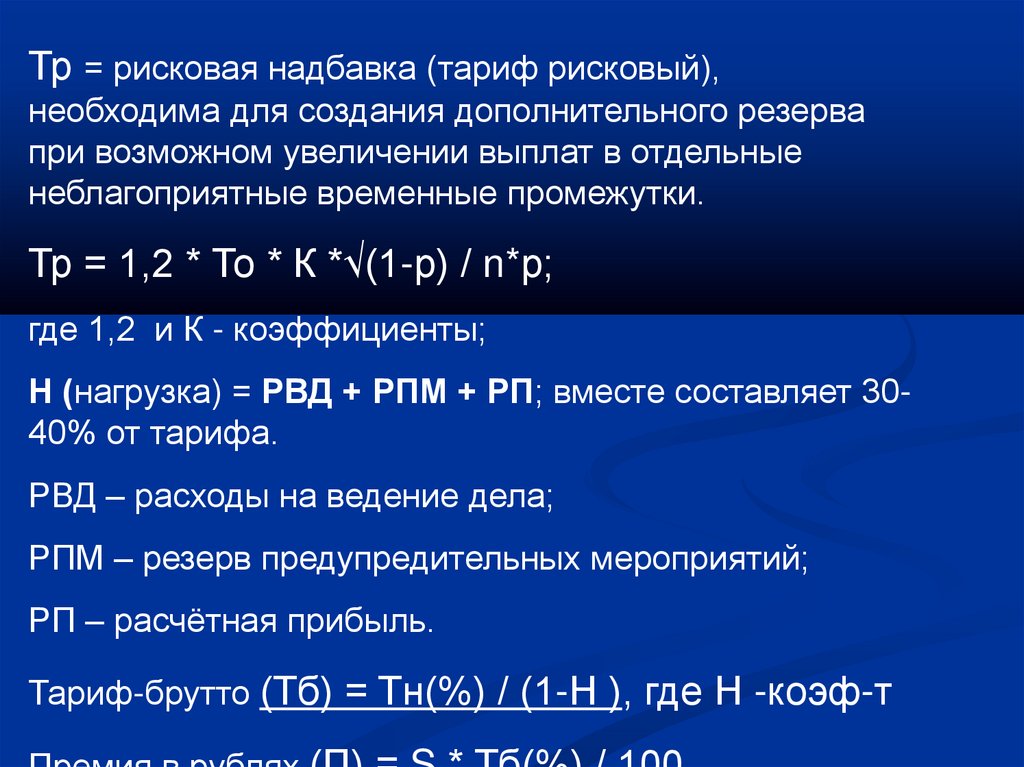

Тр = рисковая надбавка (тариф рисковый),необходима для создания дополнительного резерва

при возможном увеличении выплат в отдельные

неблагоприятные временные промежутки.

Тр = 1,2 * То * К *√(1-р) / n*р;

где 1,2 и К - коэффициенты;

Н (нагрузка) = РВД + РПМ + РП; вместе составляет 3040% от тарифа.

РВД – расходы на ведение дела;

РПМ – резерв предупредительных мероприятий;

РП – расчётная прибыль.

Тариф-брутто (Тб) = Тн(%) / (1-Н ), где Н -коэф-т

17.

4. Проверка надзорными органамиплатёжеспособности страховой

компании

Платежеспособность – это способность СК

рассчитаться по обязательствам (страховым

выплатам) в настоящий момент.

(Уровень ФУ на конкретную дату)

Расчет нормативного соотношения собственных

средств (капитала) и принятых обязательств

18.

ПОЛОЖЕНИЕ ЦБ РФот 10 января 2020 г. N 710-П

ОБ ОТДЕЛЬНЫХ ТРЕБОВАНИЯХ К

ФИНАНСОВОЙ УСТОЙЧИВОСТИ И

ПЛАТЕЖЕСПОСОБНОСТИ

СТРАХОВЩИКОВ

19.

Нормативное соотношение собственныхсредств (капитала) и принятых

обязательств страховой организации

рассчитывается по формуле:

20.

21.

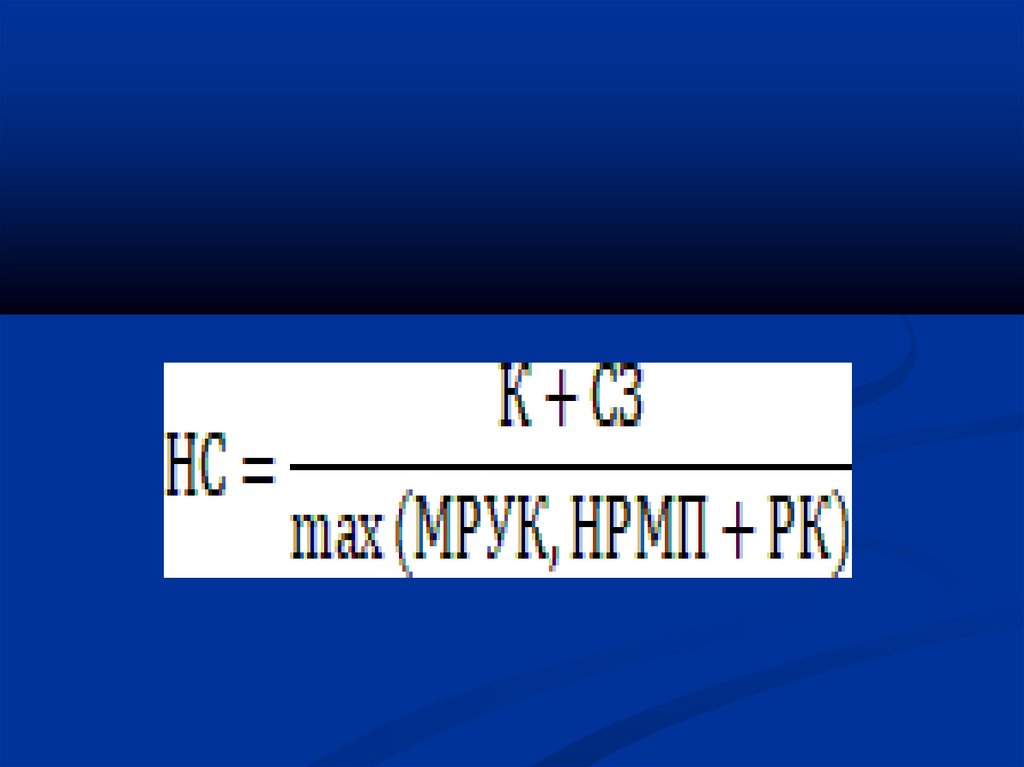

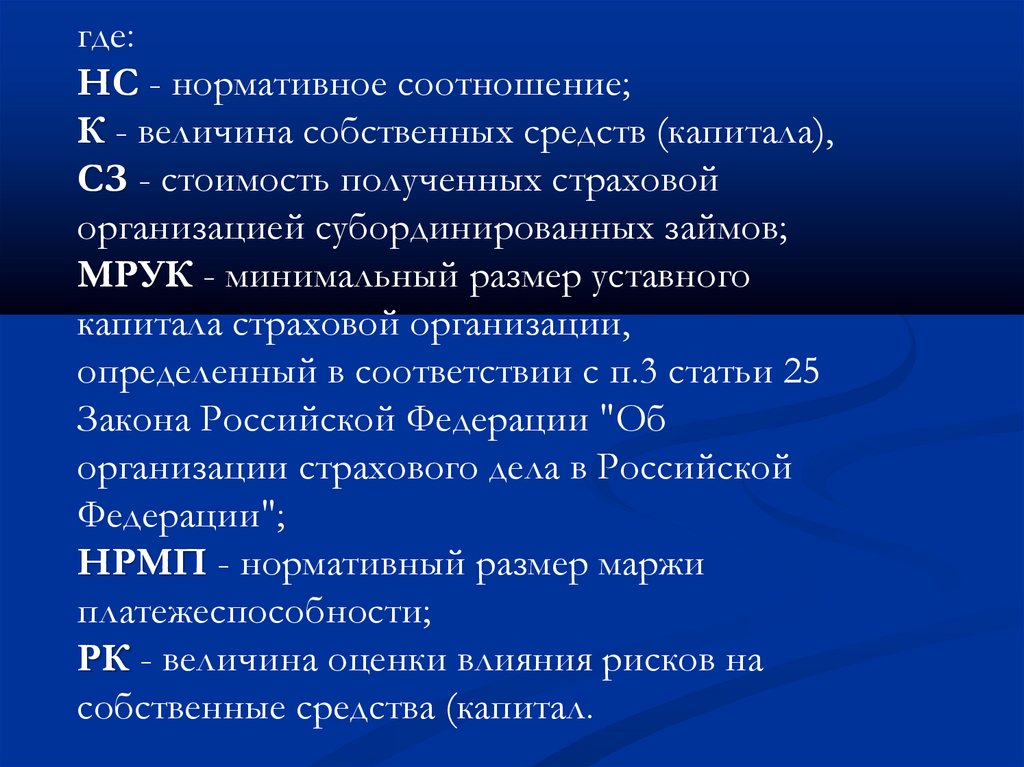

где:НС - нормативное соотношение;

К - величина собственных средств (капитала),

СЗ - стоимость полученных страховой

организацией субординированных займов;

МРУК - минимальный размер уставного

капитала страховой организации,

определенный в соответствии с п.3 статьи 25

Закона Российской Федерации "Об

организации страхового дела в Российской

Федерации";

НРМП - нормативный размер маржи

платежеспособности;

РК - величина оценки влияния рисков на

собственные средства (капитал.

22.

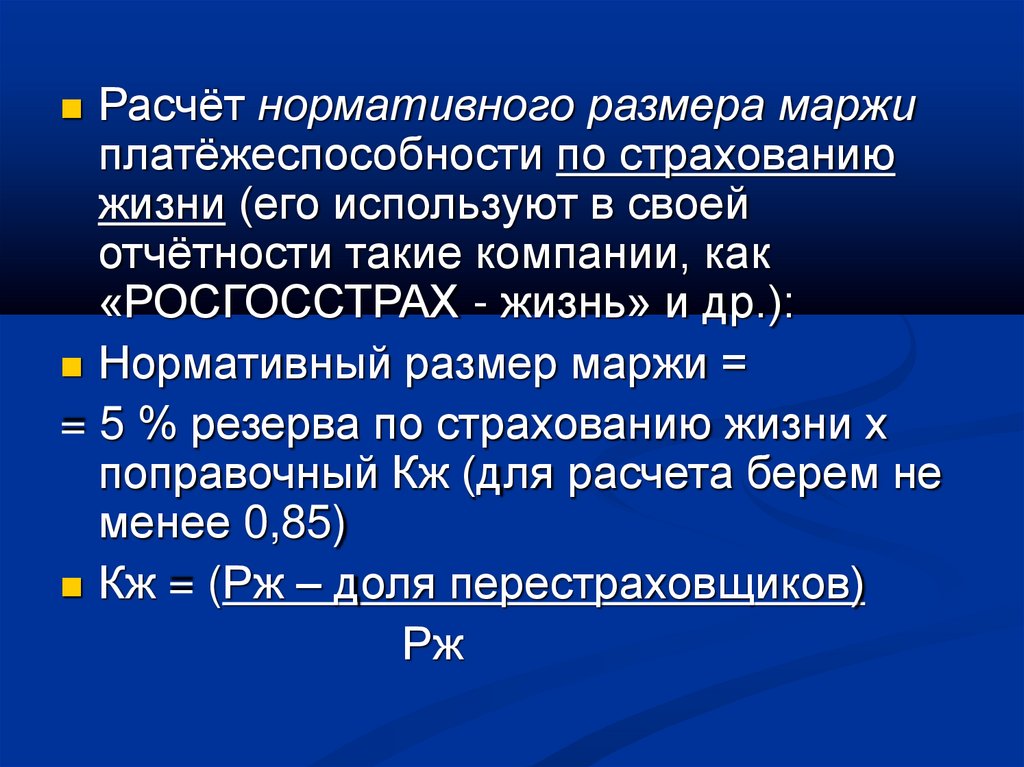

Расчёт нормативного размера маржиплатёжеспособности по страхованию

жизни (его используют в своей

отчётности такие компании, как

«РОСГОССТРАХ - жизнь» и др.):

Нормативный размер маржи =

= 5 % резерва по страхованию жизни х

поправочный Кж (для расчета берем не

менее 0,85)

Кж = (Рж – доля перестраховщиков)

Рж

23.

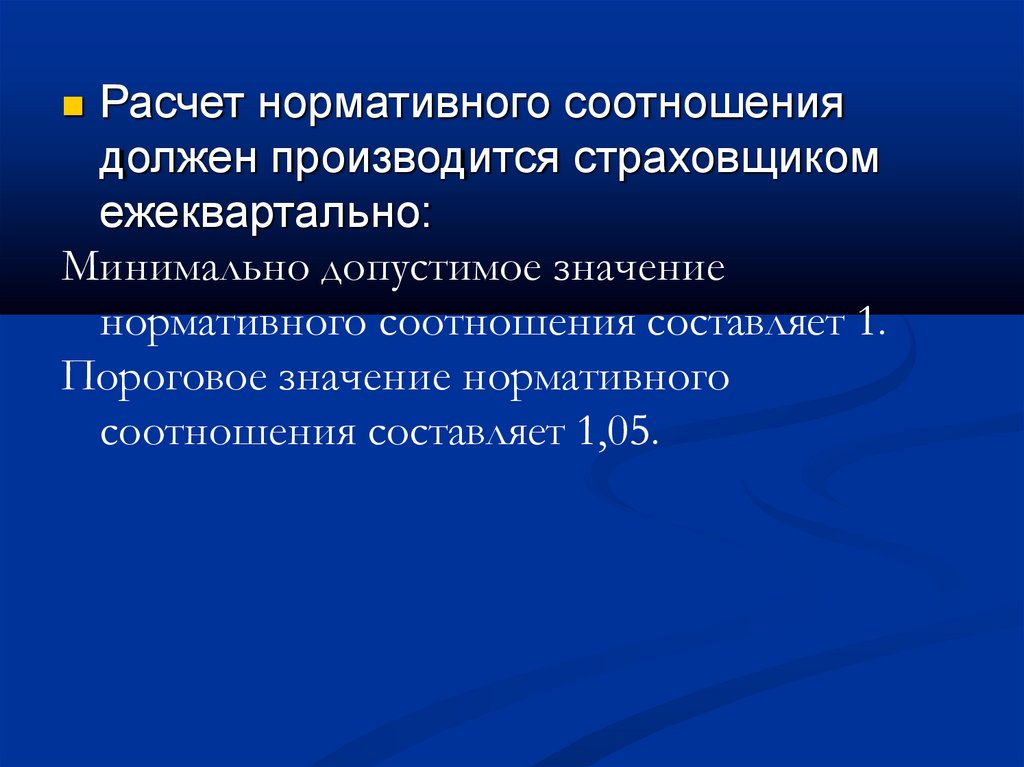

Расчет нормативного соотношениядолжен производится страховщиком

ежеквартально:

Минимально допустимое значение

нормативного соотношения составляет 1.

Пороговое значение нормативного

соотношения составляет 1,05.

finance

finance